Similar presentations:

Отчет о движении денежных средств

1.

Отчето движении денежных средств

МСФО 7 «Отчет о движении денежных средств»

IAS 7 «Cash Flow Statements»

1

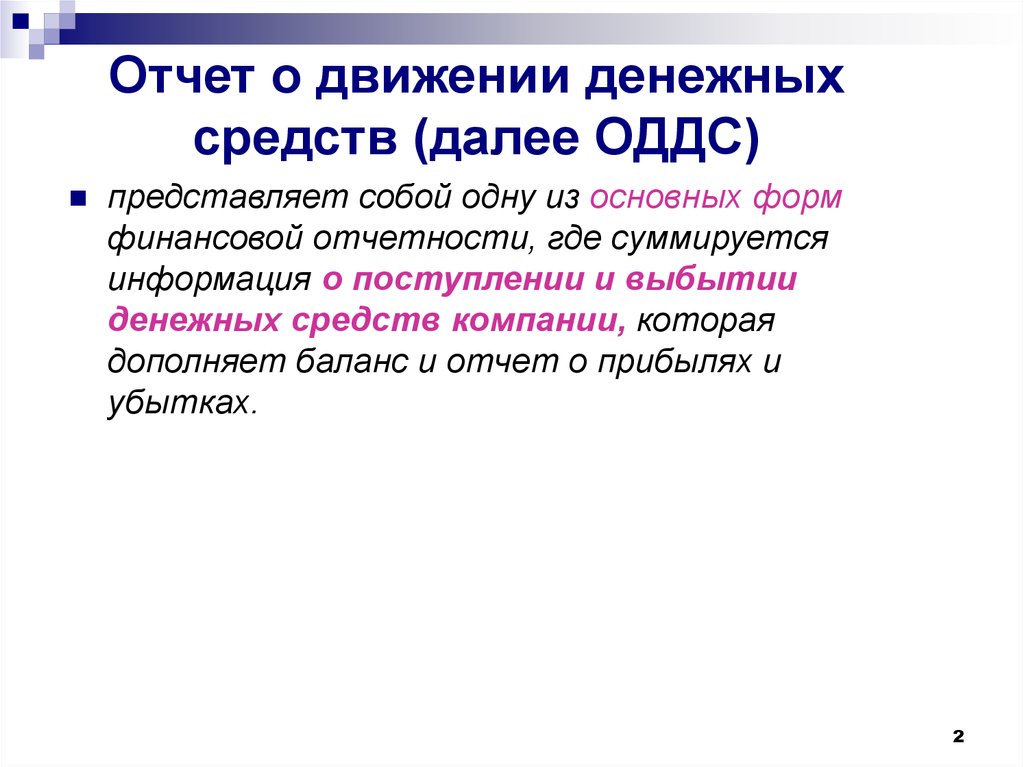

2. Отчет о движении денежных средств (далее ОДДС)

представляет собой одну из основных формфинансовой отчетности, где суммируется

информация о поступлении и выбытии

денежных средств компании, которая

дополняет баланс и отчет о прибылях и

убытках.

2

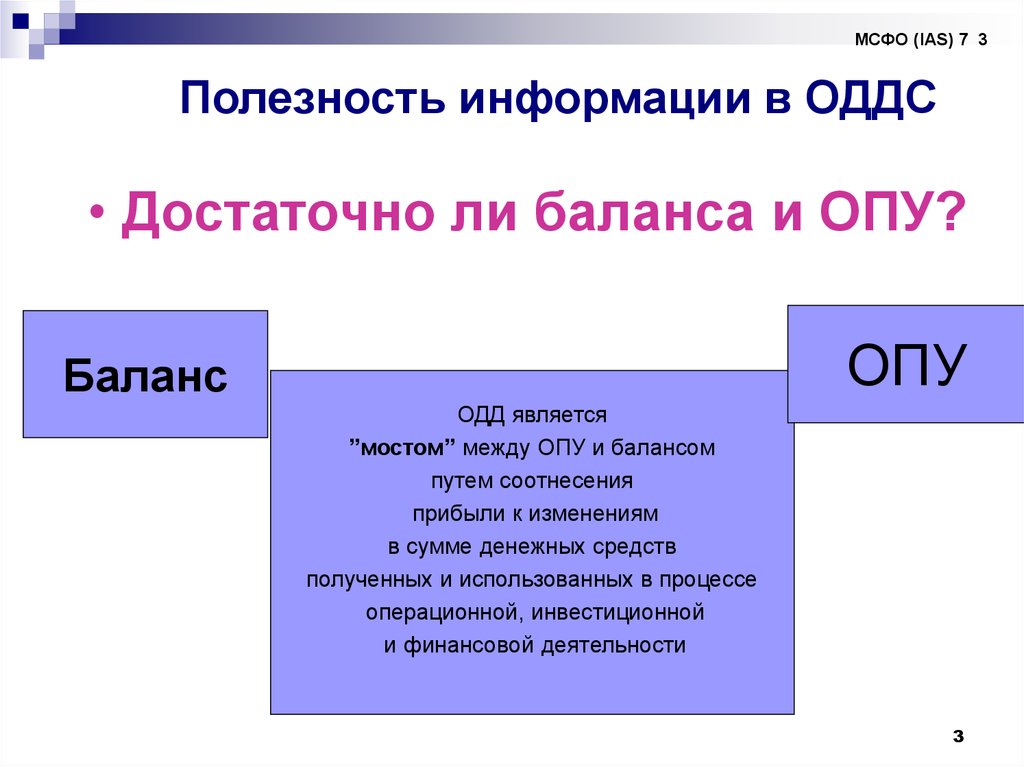

3. Достаточно ли баланса и ОПУ?

МСФО (IAS) 7 3Полезность информации в ОДДС

• Достаточно ли баланса и ОПУ?

ОПУ

Баланс

ОДД является

”мостом” между ОПУ и балансом

путем соотнесения

прибыли к изменениям

в сумме денежных средств

полученных и использованных в процессе

операционной, инвестиционной

и финансовой деятельности

3

4. ОДДС необходим для оценки:

способности компании добиваться положительного сальдо вдвижении денежных средств,

возможности поддерживать свой уровень основной деятельности

и роль этой деятельности в генерировании денежных потоков

(операционной возможности),

способности рассчитываться по своим обязательствам и

выплачивать дивиденды (ликвидность)

способности

эффективно изменять количество и

время денежных потоков

для

реагирования на неожиданные потребности и

возможности (финансовая гибкость),

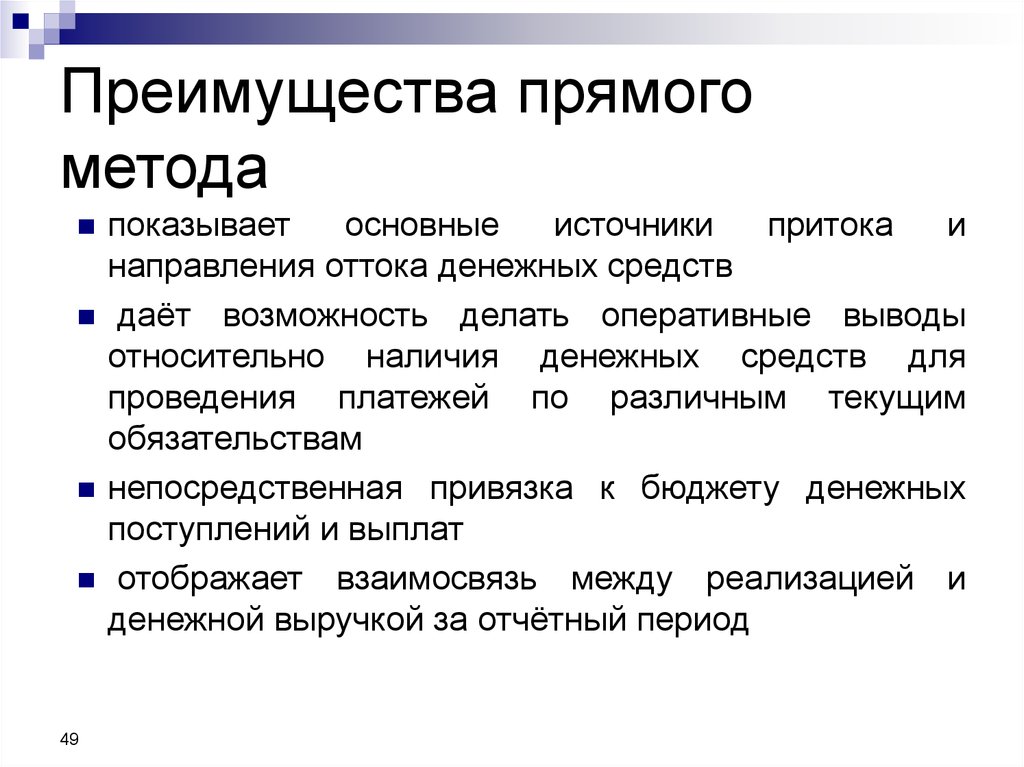

Например, способность принимать

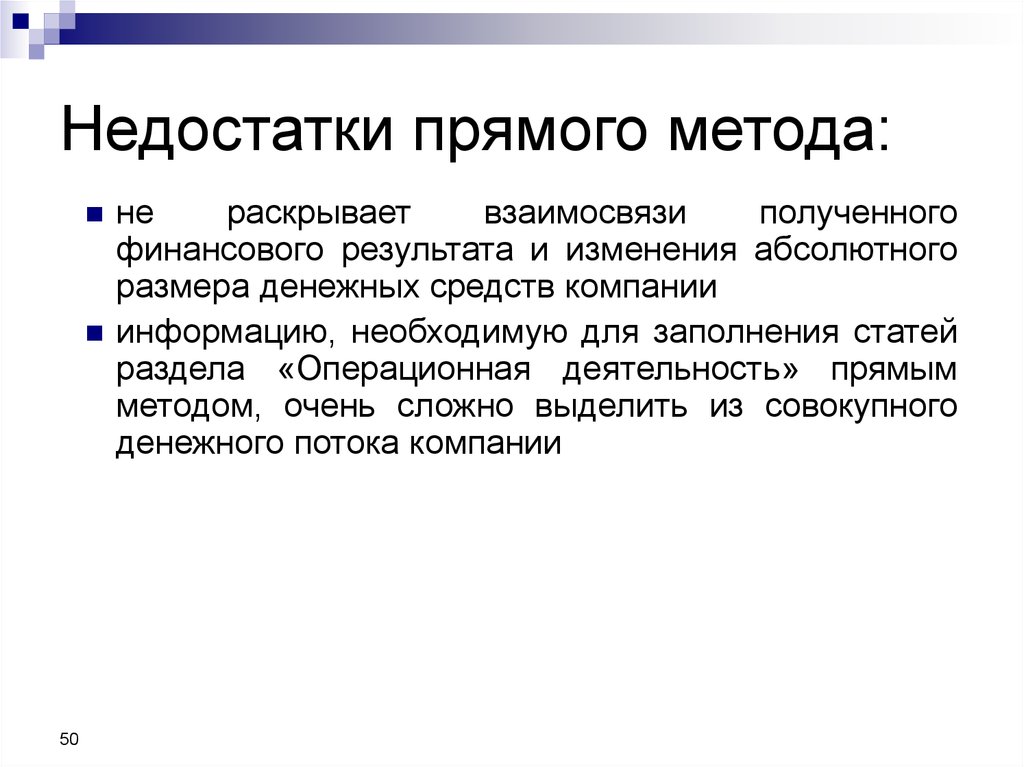

прибыльные инвестиционные предложения

4

5. ОДДС позволяет сравнивать показатели разных предприятий

ОДДувеличивает сравнимость отчетности разных

предприятий путем удаления эффекта «различных

учётных политик».

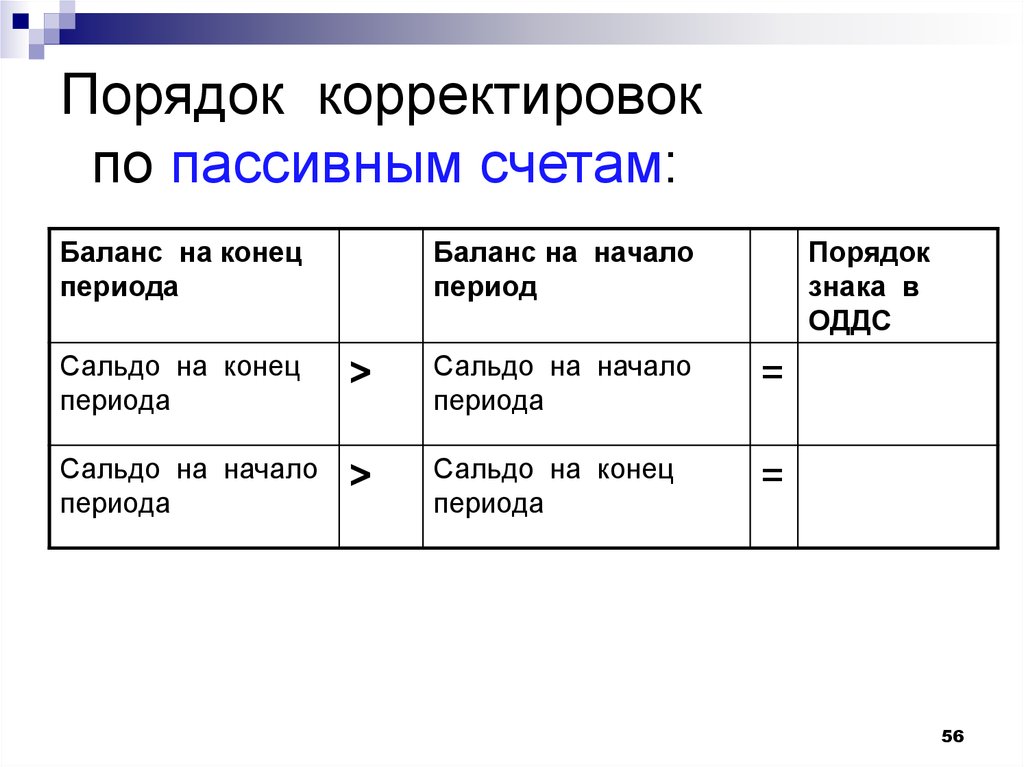

Потоки денежных средств от основной деятельности

являются более объективной базой сравнения, чем

чистая прибыль ( С точки зрения пользователей может

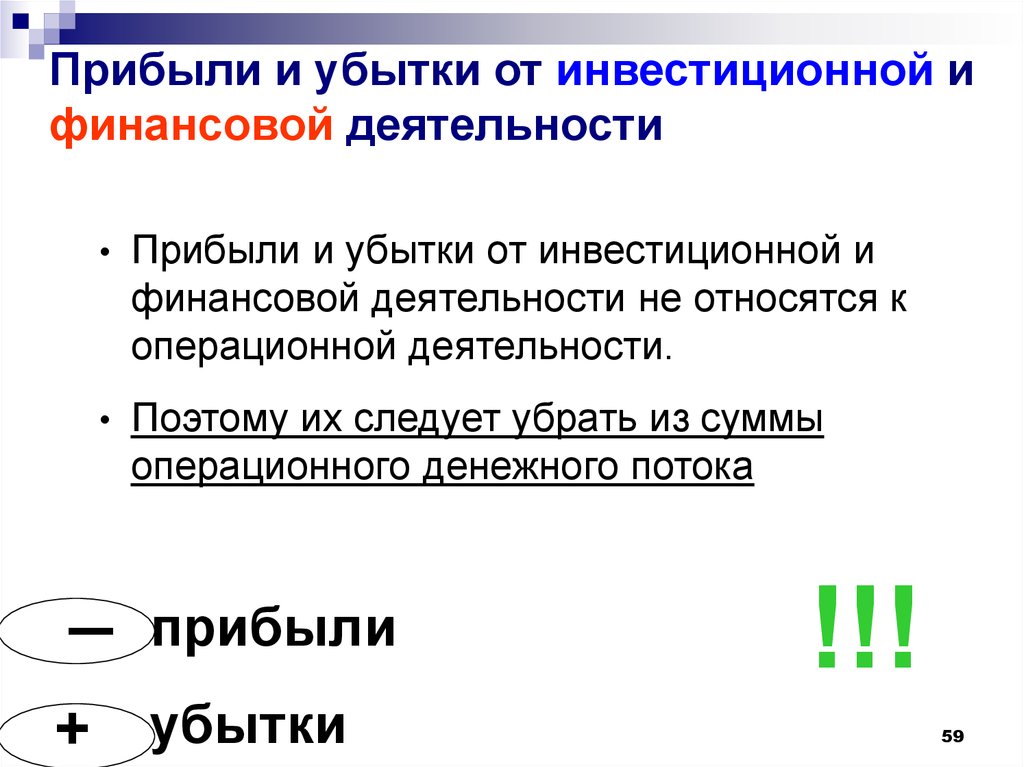

быть определено, чем выше этот показатель, тем выше

"качество" дохода).

5

6.

МСФО 7 - объекты• Денежные средства

состоят из кассовой

наличности/cash on hand/

и депозитов до

востребования/demand deposits

•Что

относить к денежным

эквивалентам - каждая

компания решает сама и

раскрывает в пояснениях к

финансовой отчетности.

Денежные эквиваленты это краткосрочные /три месяца

или менее до даты погашения/,

высоколиквидные инвестиции,

свободно обратимые в

известные суммы денежных

средств, подверженные

незначительному риску

изменения их ценности.

6

7.

Классификация денежных потоковДвижение денежных средств - это

притоки и оттоки денежных средств и

их эквивалентов.

ОДДС должен содержать сведения о

движении денежных средств за

отчетный период в разрезе :

операционной,

инвестиционной

финансовой деятельности.

7

8.

Операционная деятельность -это основная деятельность

предприятия по получению дохода,

а также другие виды деятельности, которые не

являются ни инвестиционной, ни финансовой

деятельностью (например, выплаты по судебным

процессам, благотворительные взносы)

8

9.

Операционный денежный потокРеализация Получение процентов Получение

товаров и услуг (и инвестиционная) дивидендов

Операционный денежный поток

Сырьё, товары

и услуги

Оплата

текущих

расходов

Выплаты

налогов

Выплаты

процентов (и

финансовая)

10.

Инвестиционная деятельность это приобретение и продажа

долгосрочных активов и финансовых

инвестиций, не включенных в

денежные эквиваленты.

Деятельность, связанная с вложением

собственных средств в другие

компании (в виде займов, покупки

акций, лизинга), с целью получения

дохода (в виде процентов, дивидендов)

10

11.

Инвестиционный денежный потокПродажа

основных

средств

Продажа

акций других

компаний

Поступления от

возврата займов и

погашения цен. бумаг

Инвестиционный денежный поток

Покупка

основных

средств

Приобретение

акций других

компаний

Выдача займов и

покупка долговых

ценных бумаг

По МСФО к инвестиционной деятельности может относиться

получение процентов и дивидендов по инвестиционным

ценным бумагам.

12.

Финансовая деятельностьдеятельность, результатом которой

являются изменения в размере и составе

собственного капитала и полученных

займов предприятия.

Деятельность, связанная с привлечением

ресурсов (в виде займов, инвестиций в

акции компании, финансового лизинга), что

приводит к дополнительным расходам (в

виде выплачиваемых процентов и

дивидендов).

13

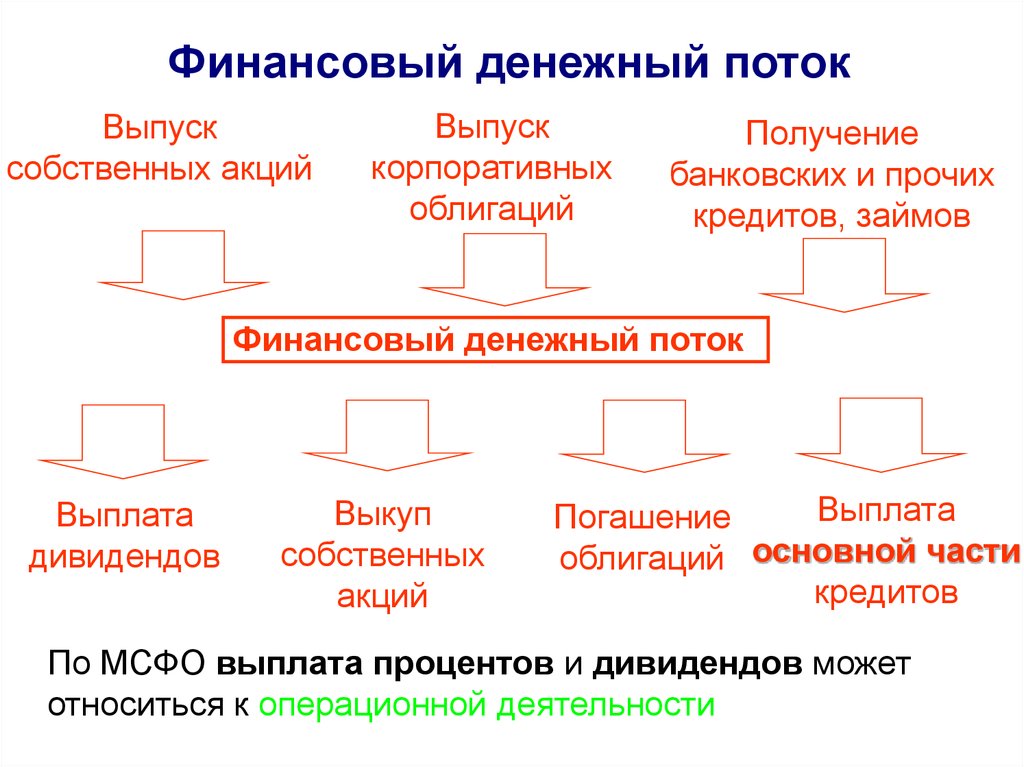

13.

Финансовый денежный потокВыпуск

собственных акций

Выпуск

корпоративных

облигаций

Получение

банковских и прочих

кредитов, займов

Финансовый денежный поток

Выплата

дивидендов

Выкуп

собственных

акций

Выплата

Погашение

облигаций основной части

кредитов

По МСФО выплата процентов и дивидендов может

относиться к операционной деятельности

14.

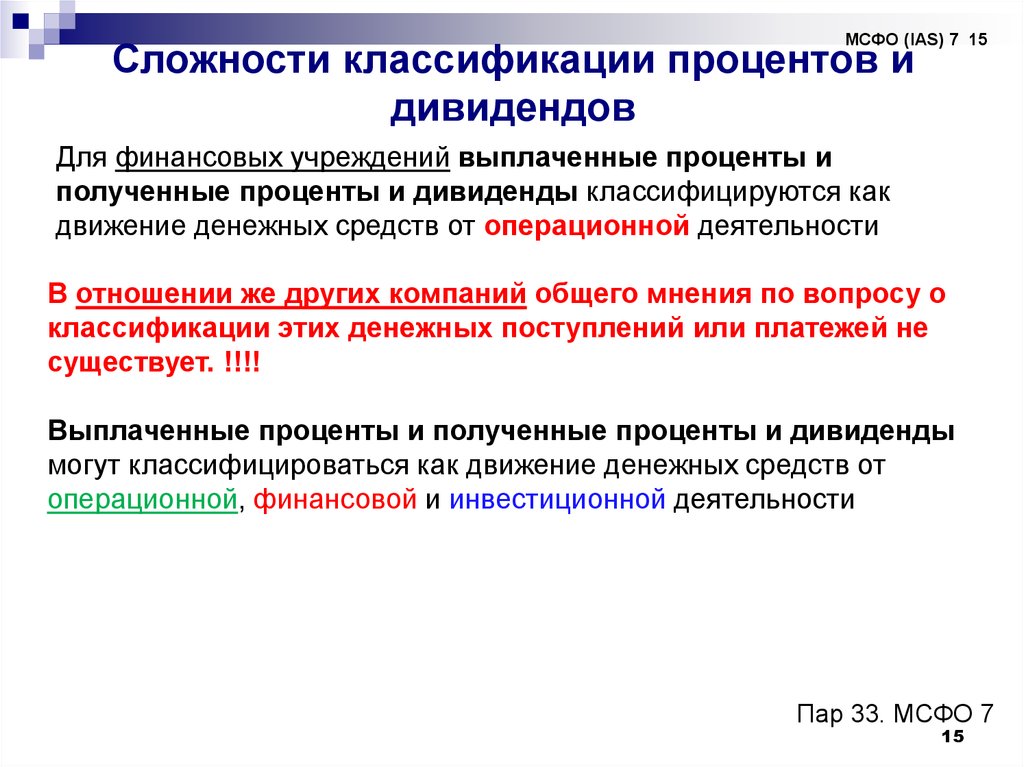

МСФО (IAS) 7 15Сложности классификации процентов и

дивидендов

Для финансовых учреждений выплаченные проценты и

полученные проценты и дивиденды классифицируются как

движение денежных средств от операционной деятельности

В отношении же других компаний общего мнения по вопросу о

классификации этих денежных поступлений или платежей не

существует. !!!!

Выплаченные проценты и полученные проценты и дивиденды

могут классифицироваться как движение денежных средств от

операционной, финансовой и инвестиционной деятельности

Пар 33. МСФО 7

15

15.

Денежные потоки, связанные спроцентами и дивидендами

Выплаченные проценты, полученные проценты и полученные дивиденды

могут классифицироваться как потоки денежных средств по операционной

деятельности, если они участвуют в формировании чистой прибыли.

В тоже время, выплаченные проценты, полученные проценты и дивиденды

могут рассматриваться соответственно как потоки по финансовой или

инвестиционной деятельности, поскольку они представляют собой затраты

на приобретение финансовых ресурсов или доход на инвестированный капитал.

Выплаченные дивиденды могут классифицироваться как потоки

денежных средств по финансовой деятельности, так как они представляют

собой затраты на приобретение финансовых ресурсов.

Альтернативным способом классификации выплаченных дивидендов является

отражение как денежные потоки по операционной деятельности, поскольку

такое представление поможет пользователям оценить способность компании

выплачивать дивиденды за счет денежных средств, формируемых

операционной деятельностью

16

16.

Внутренние обороты по счетамденежных средств

Обратите внимание, что потоки денежных

средств не включают движение между

статьями, классифицируемыми как денежные

средства или эквиваленты денежных средств.

Так, если денежные средства

«перерабатываются» с расчетного счета на

расчетный счет это не найдёт отражения в

отчете о движении денежных средств.

17

17. Внутренние обороты по счетам денежных средств

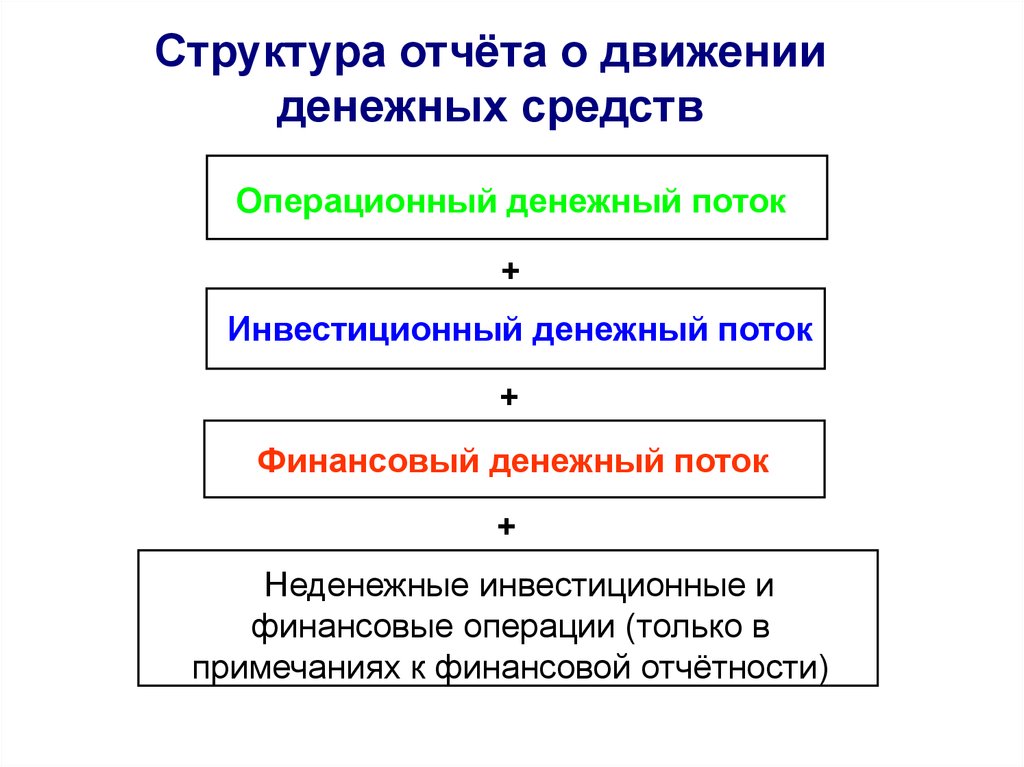

Структура отчёта о движенииденежных средств

Операционный денежный поток

+

Инвестиционный денежный поток

+

Финансовый денежный поток

+

Неденежные инвестиционные и

финансовые операции (только в

примечаниях к финансовой отчётности)

18.

Неденежные инвестиционные ифинансовые операции

• обмен одних основных средств (товарных

запасов) на другие;

приобретение не денежных активов в обмен

на акции и облигации;

погашение задолженности путём выпуска

новых акций;

конвертация привилигированых акций в

обыкновенные;

приобретение неденежных активов –выдача

векселя (товарный кредит).

19

19.

Классификация денежных потоков- основывается на основном балансовом

равенстве

А = О + К, Активы, Обязательства, Капитал

ДС + ТА + ВнА = ТО + ДО + К

ДС- денежные средства, ТА – текущие А, ВнА –

внеоборотные А, ТО – текущие О, ДО – долгосрочные О,

.

ΔДС + ΔТА +ΔВнА = ΔТО +ΔДО +ΔК

.

.

ΔДС= ΔТО

– ΔТА – ΔВнА

+ ΔДО + ΔК

Операционная

Инвестиционная

Финансовая

20

20.

Методы составленияОтчёта о движении

денежных средств

Cash flow statement

21

21.

Методы представления отчётаОДДС (в части операционной

деятельности)

Прямой метод

Direct Method

Косвенный

метод

Indirect Method

(Не применяется в РФ)

22

22.

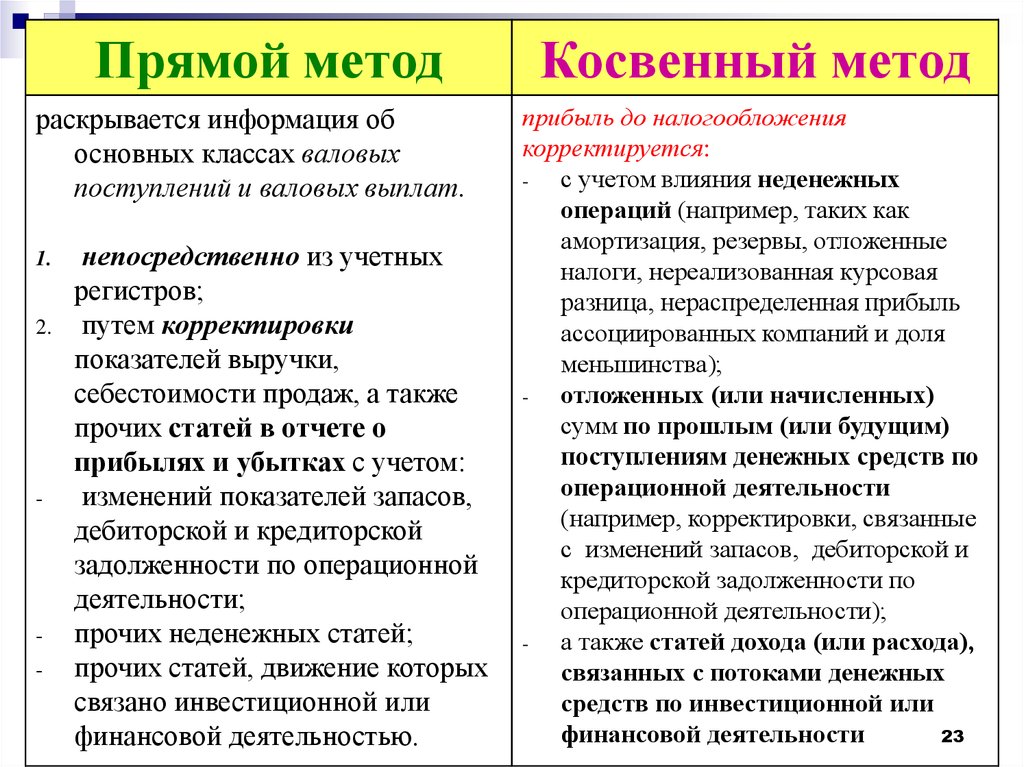

Прямой методраскрывается информация об

основных классах валовых

поступлений и валовых выплат.

1.

2.

-

-

непосредственно из учетных

регистров;

путем корректировки

показателей выручки,

себестоимости продаж, а также

прочих статей в отчете о

прибылях и убытках с учетом:

изменений показателей запасов,

дебиторской и кредиторской

задолженности по операционной

деятельности;

прочих неденежных статей;

прочих статей, движение которых

связано инвестиционной или

финансовой деятельностью.

Косвенный метод

прибыль до налогообложения

корректируется:

с учетом влияния неденежных

операций (например, таких как

амортизация, резервы, отложенные

налоги, нереализованная курсовая

разница, нераспределенная прибыль

ассоциированных компаний и доля

меньшинства);

отложенных (или начисленных)

сумм по прошлым (или будущим)

поступлениям денежных средств по

операционной деятельности

(например, корректировки, связанные

с изменений запасов, дебиторской и

кредиторской задолженности по

операционной деятельности);

а также статей дохода (или расхода),

связанных с потоками денежных

средств по инвестиционной или

финансовой деятельности

23

23.

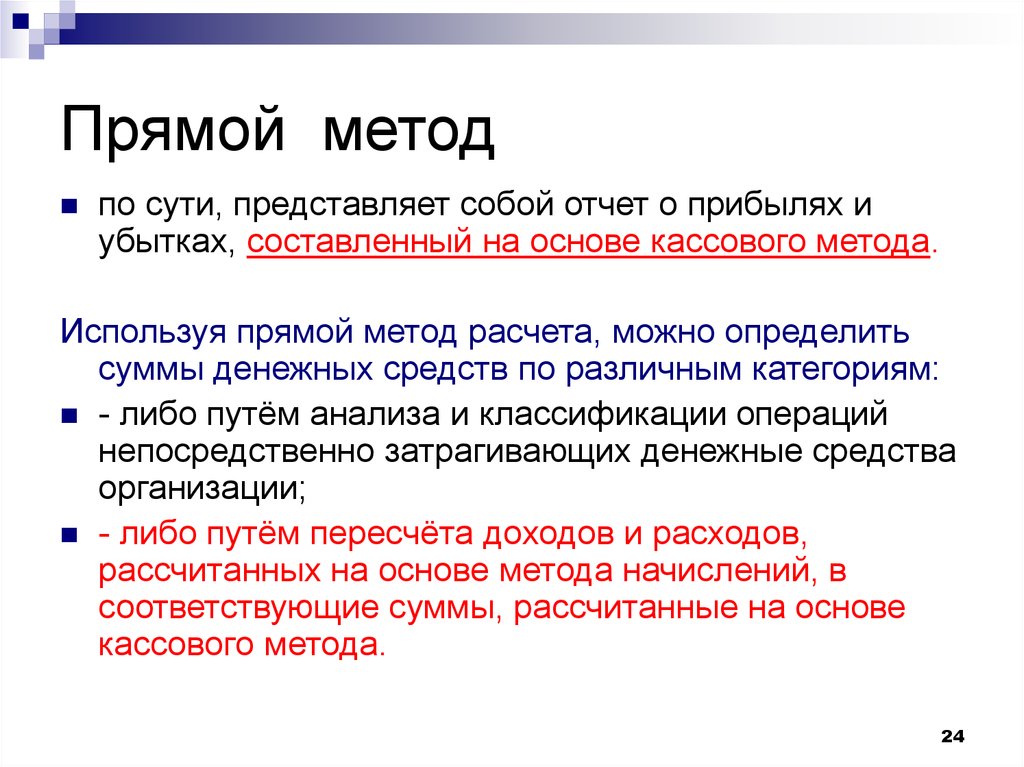

Прямой методпо сути, представляет собой отчет о прибылях и

убытках, составленный на основе кассового метода.

Используя прямой метод расчета, можно определить

суммы денежных средств по различным категориям:

- либо путём анализа и классификации операций

непосредственно затрагивающих денежные средства

организации;

- либо путём пересчёта доходов и расходов,

рассчитанных на основе метода начислений, в

соответствующие суммы, рассчитанные на основе

кассового метода.

24

24. Прямой метод

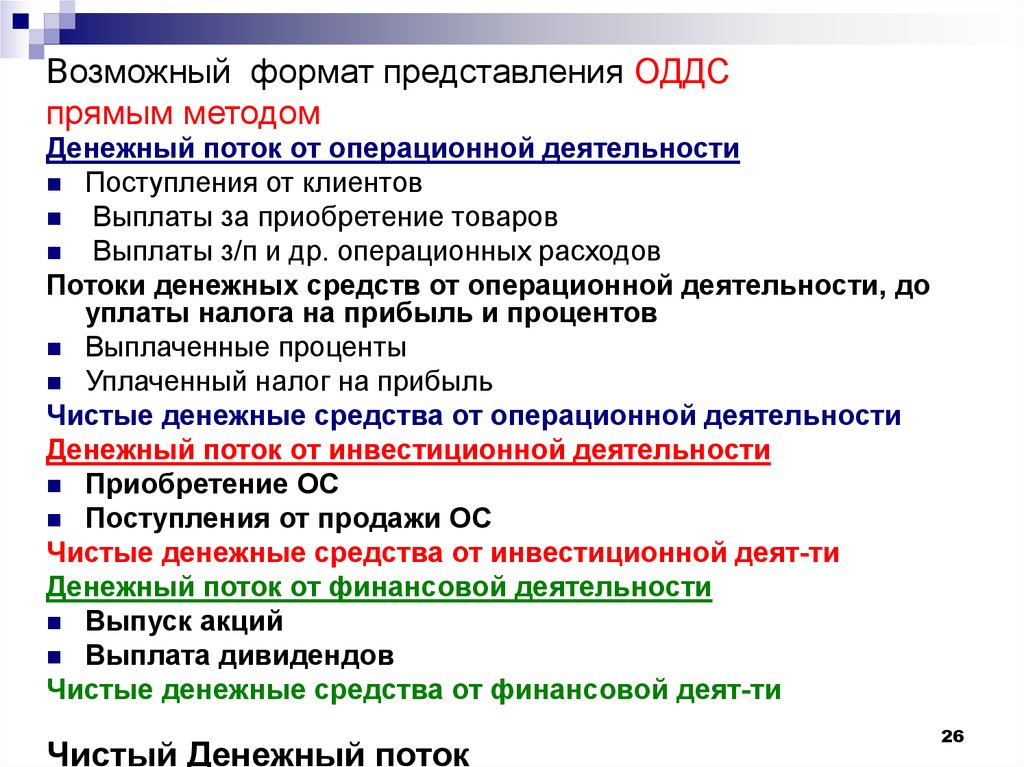

Возможный формат представления ОДДСпрямым методом

Денежный поток от операционной деятельности

Поступления от клиентов

Выплаты за приобретение товаров

Выплаты з/п и др. операционных расходов

Потоки денежных средств от операционной деятельности, до

уплаты налога на прибыль и процентов

Выплаченные проценты

Уплаченный налог на прибыль

Чистые денежные средства от операционной деятельности

Денежный поток от инвестиционной деятельности

Приобретение ОС

Поступления от продажи ОС

Чистые денежные средства от инвестиционной деят-ти

Денежный поток от финансовой деятельности

Выпуск акций

Выплата дивидендов

Чистые денежные средства от финансовой деят-ти

Чистый Денежный поток

26

25.

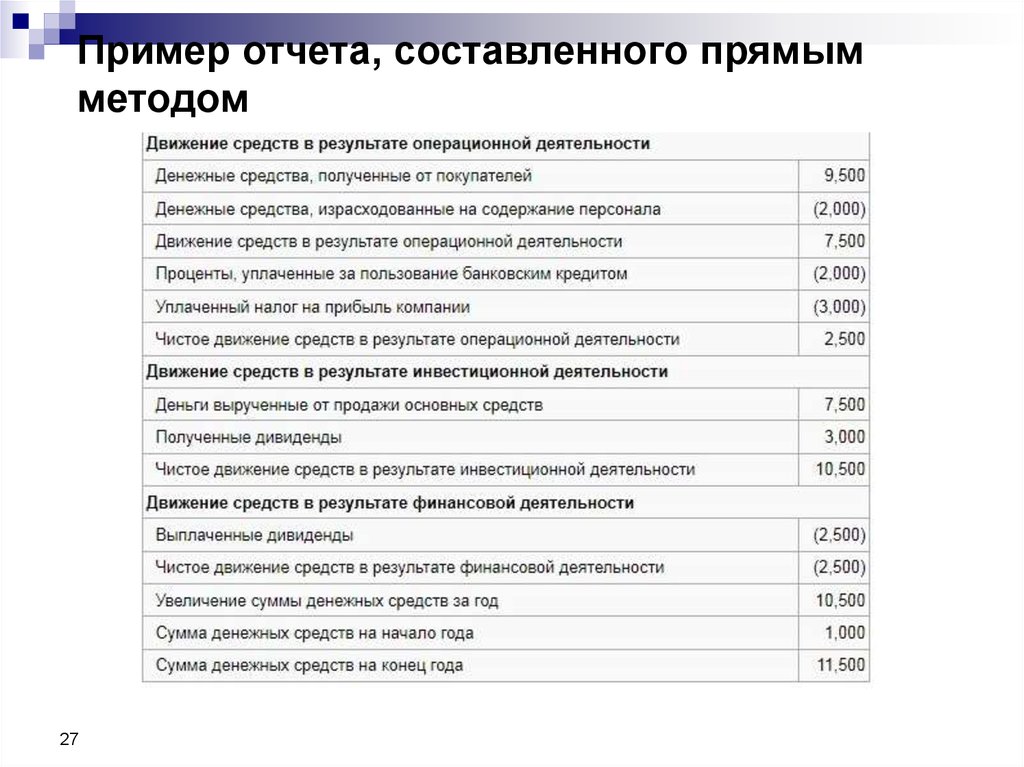

Пример отчета, составленного прямымметодом

27

26. Возможный формат представления ОДДС прямым методом

ОДДС – это ОПУ , сформированный кассовымметодом:

Для этого надо осуществить пересчет доходов и

расходов, рассчитанных на основе метода

начислений, в соответствующие суммы, рассчитанные

на основе кассового метода.

Далее приводятся примеры- иллюстрации

28

27. Пример отчета, составленного прямым методом

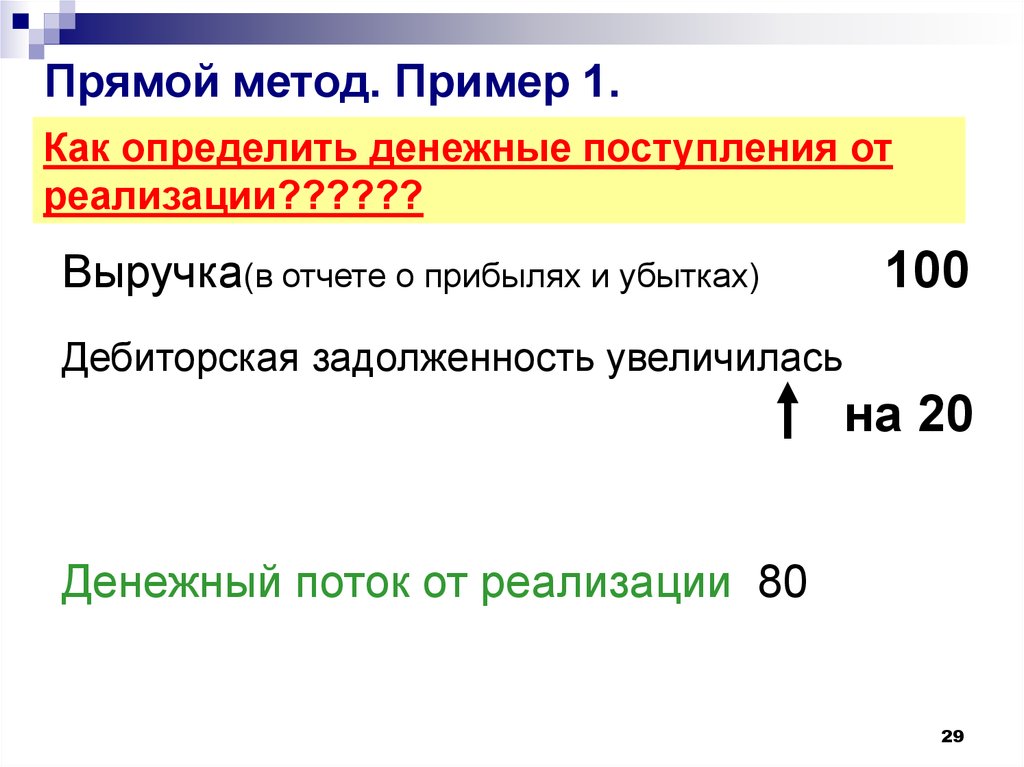

Прямой метод. Пример 1.Как определить денежные поступления от

реализации??????

Выручка(в отчете о прибылях и убытках)

100

Дебиторская задолженность увеличилась

на 20

Денежный поток от реализации 80

29

28.

Прямой метод. ПоясненияДенежные поступления от реализации

Сч. «Дебиторская задолженность»

Сальдо на начало (ББ ф1)

Оплата покупателей

Отгрузка за период

(ОДДС ф4)

(ОПУ ф2)

Д Ден. средства К ДЗ

(Д ДЗ К Выручка)

Как определить?

Сальдо на конец (ББ ф1)

Сн + Од – Ок = Ск

Ок = Од – (Ск - Сн)

30

29.

Прямой методIncome

Statement

Balance Sheet

ф2

Продажи

(Выручка)

дельта ф1

Дебит.

задолж.:

=

(Конеч.

Сальдо – Нач.

Сальдо)

Cash Flow

Statement

ф4

Денежные

поступления

от

реализации

- увеличение ДЗ

+ уменьшение ДЗ

31

30.

Прямой метод. Пример 2.Денежные поступления от реализации

Выручка(в отчете о прибылях и убытках)

100

Дебиторская задолженность увеличилась

на 20

+ списание безнадежных долгов за период 15

Денежный поток от реализации ???

100-20-15=65

32

31.

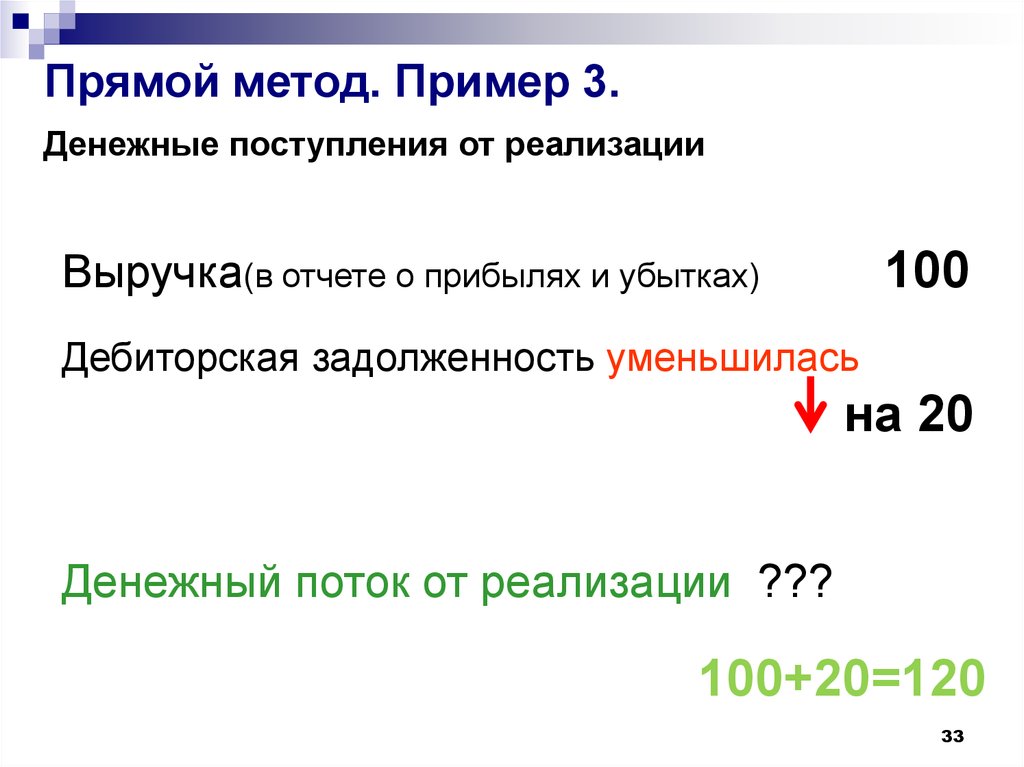

Прямой метод. Пример 3.Денежные поступления от реализации

Выручка(в отчете о прибылях и убытках)

100

Дебиторская задолженность уменьшилась

на 20

Денежный поток от реализации ???

100+20=120

33

32.

Прямой метод. Пример 4.Денежные поступления от реализации

Выручка(в отчете о прибылях и убытках)

100

Дебиторская задолженность уменьшилась

на 20

+ бартерные операции на сумму

12

Денежный поток от реализации ???

100+20-12=108

34

33.

Прямой метод. ПоясненияДенежные поступления от реализации

Сч. «Дебиторская задолженность»

Сальдо на начало (ББ ф1)

Оплата покупателей

(ОДДС ф4)

Отгрузка за период

Д Ден. средства К ДЗ

(ОПУ ф2)

(Д ДЗ К Выручка)

Сальдо на конец (ББ ф1)

35

34.

Прямой метод. Пример 5.Как определить денежные выплаты

поставщикам????

Себестоимость (в ф2)

(70)

Кредиторская задолженность увеличилась

на 10

Денежные выплаты за товары

???

(70) + 10 = (60)

36

35.

Прямой методДенежные выплаты поставщикам

Поступление =

Списание(ф2) + ΔЗ

Сч. «Кредиторская задолженность»

Оплата (в ОДДС)

= Поступление ΔКЗ

КЗ нач (ф1)

Сч. «Запасы»

Поступление

????

Оплата (в ОДДС)

Д Запасы

К КЗ

Д КЗ

К Ден. средства

КЗ кон. (ф1)

З нач ф1

Поступление

Списание

запасов

Д Запасы

Д СС

К КЗ

К Запасы

З кон ф1

37

36.

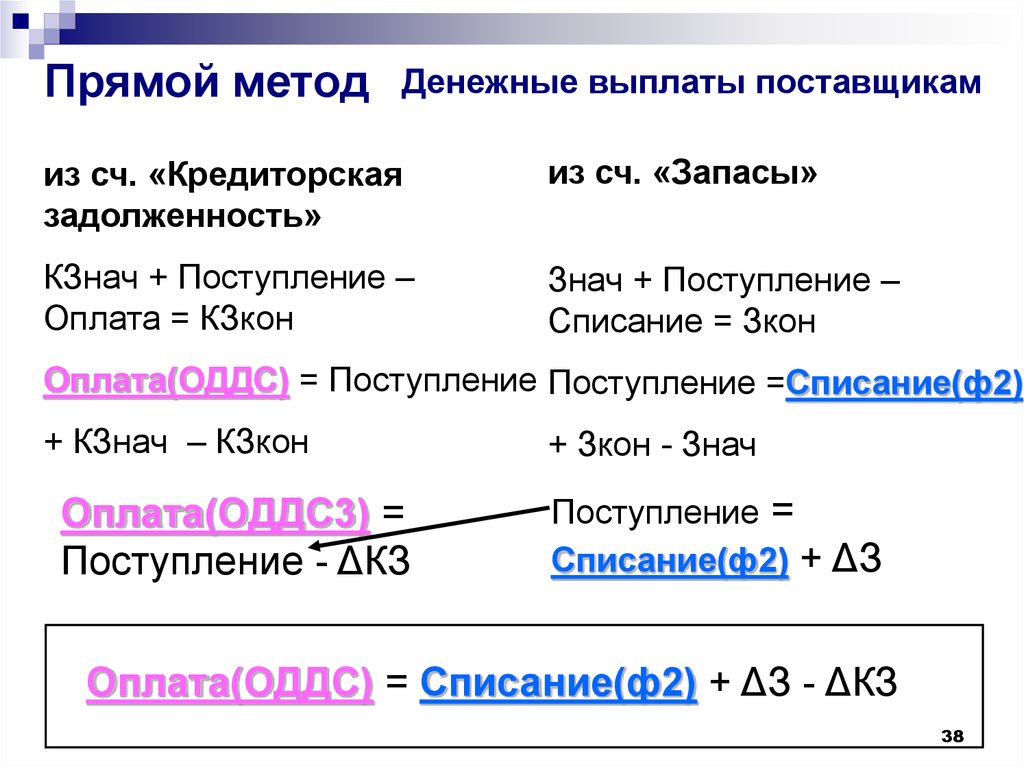

Прямой методДенежные выплаты поставщикам

из сч. «Кредиторская

задолженность»

из сч. «Запасы»

КЗнач + Поступление –

Оплата = КЗкон

Знач + Поступление –

Списание = Зкон

Оплата(ОДДС) = Поступление Поступление =Списание(ф2)

+ КЗнач – КЗкон

Оплата(ОДДС3) =

Поступление - ΔКЗ

+ Зкон - Знач

Поступление =

Списание(ф2) + ΔЗ

Оплата(ОДДС) = Списание(ф2) + ΔЗ - ΔКЗ

38

37.

Прямой методдельта ф1

ф2

Balance

Sheet

ТМЗ:

+

(Конеч. сальдо –

Себестоимость

нач. сальдо) =

- реализации

К/З:

Income

Statement

-

ф3

Cash Flow

Statement

Денежные

выплаты

за товары

(Конеч. сальдо –

нач. сальдо)

39

38.

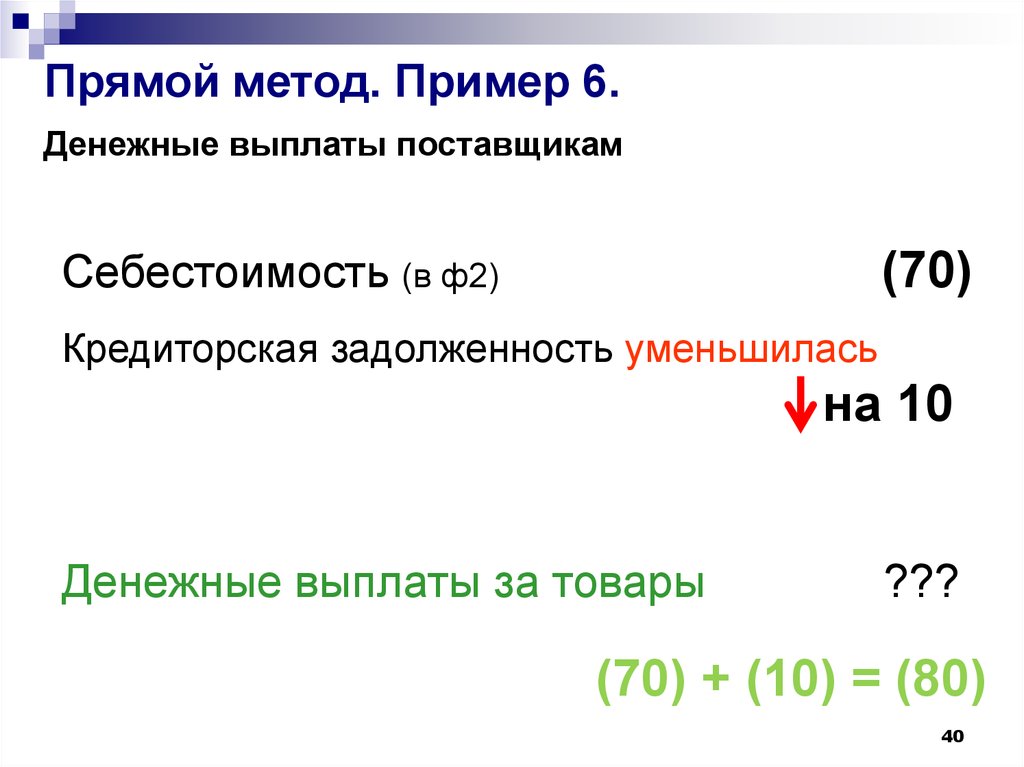

Прямой метод. Пример 6.Денежные выплаты поставщикам

Себестоимость (в ф2)

(70)

Кредиторская задолженность уменьшилась

на 10

Денежные выплаты за товары

???

(70) + (10) = (80)

40

39.

Прямой метод. Пример 7.Денежные выплаты поставщикам

Себестоимость (в ф2)

(70)

Кредиторская задолженность уменьшилась

на 10

Остатки ТМЗ на складе увеличились

Денежные выплаты за товары

на 7

???

(70) + (10) + (7) = (87)

41

40.

иллюстрация примера 7Денежные выплаты поставщикам

Сч. «Кредиторская задолженность»

Сч. «Запасы»

42

41.

Преимущества прямогометода

49

показывает

основные

источники

притока

и

направления оттока денежных средств

даёт возможность делать оперативные выводы

относительно наличия денежных средств для

проведения платежей по различным текущим

обязательствам

непосредственная привязка к бюджету денежных

поступлений и выплат

отображает взаимосвязь между реализацией и

денежной выручкой за отчётный период

42.

Недостатки прямого метода:50

не

раскрывает

взаимосвязи

полученного

финансового результата и изменения абсолютного

размера денежных средств компании

информацию, необходимую для заполнения статей

раздела «Операционная деятельность» прямым

методом, очень сложно выделить из совокупного

денежного потока компании

43.

Косвенный методсоставления отчёта

Indirect Method

51

44.

52Косвенный метод

основан на корректировке прибыли от

основной деятельности на величину изменений, неучтенных в ней (где

овеществлена прибыль или куда инвестированы «живые» деньги)

Прибыль

Accrual Basis

1

2

3

Корректировки:

+/- изменения счетов Текущих активов и

Текущих обязательств

+ Амортизация

+/- убытки/прибыли от инвестиционной

и финансовой деятельности

Cash Basis

Операционный денежный поток

52

45.

АлгоритмШаг 1. ПРИБЫЛЬ

Шаг 2. Прибыль подвергается

корректировке на величину

начисленной за период амортизации

основных средств и нематериальных

активов.

Она увеличивается на этот показатель, так

как с одной стороны амортизация уменьшает

величину финансового результата за отчетный

период, с другой – это уменьшение не

сопровождается денежным оттоком.

53

46.

Шаг 3. Прибыль подвергаетсякорректировке на величину

изменений по целому ряду счетов (

текущих активов и текущих

обязательств).

Эта процедура связана с переходом от метода

начислений к кассовому методу.

Шаг 4. Прибавить убытки и отнять

прибыли от инвестиционной и

финансовой деятельности.

54

47.

Порядок корректировокпо активным счетам:

Баланс на конец

периода

Баланс на начало

период

Порядок

знака в

ОДДС

Сальдо на конец

периода

>

Сальдо на начало

периода

=

Сальдо на начало

периода

>

Сальдо на конец

периода

=

55

48.

Порядок корректировокпо пассивным счетам:

Баланс на конец

периода

Баланс на начало

период

Порядок

знака в

ОДДС

Сальдо на конец

периода

>

Сальдо на начало

периода

=

Сальдо на начало

периода

>

Сальдо на конец

периода

=

56

49. Преимущества прямого метода

Косвенный методприменяется для формирования

информации только по одному

разделу отчета о движении

денежных средств, а именно по

текущей деятельности.

По инвестиционной и финансовой

деятельности информация

формируется аналогично прямому

методу.

57

50. Недостатки прямого метода:

Косвенный метод. Пример 10.Амортизация

Прибыль периода (в ф2)

30

4

В том числе учтена амортизация

Изменение денежных средства

???

30 + 4 = 34

58

51.

Прибыли и убытки от инвестиционной ифинансовой деятельности

Прибыли и убытки от инвестиционной и

финансовой деятельности не относятся к

операционной деятельности.

Поэтому их следует убрать из суммы

операционного денежного потока

_

прибыли

•+

убытки

!!!

59

52.

Косвенный метод. Пример 11Прибыль периода (в ф2)

30

Амортизация

4

Увеличение кредит. задолженности

5

Уменьшение дебит. задолженности

10

Прибыль от выбытия ОС

Чистые денежные средства

3

???

60

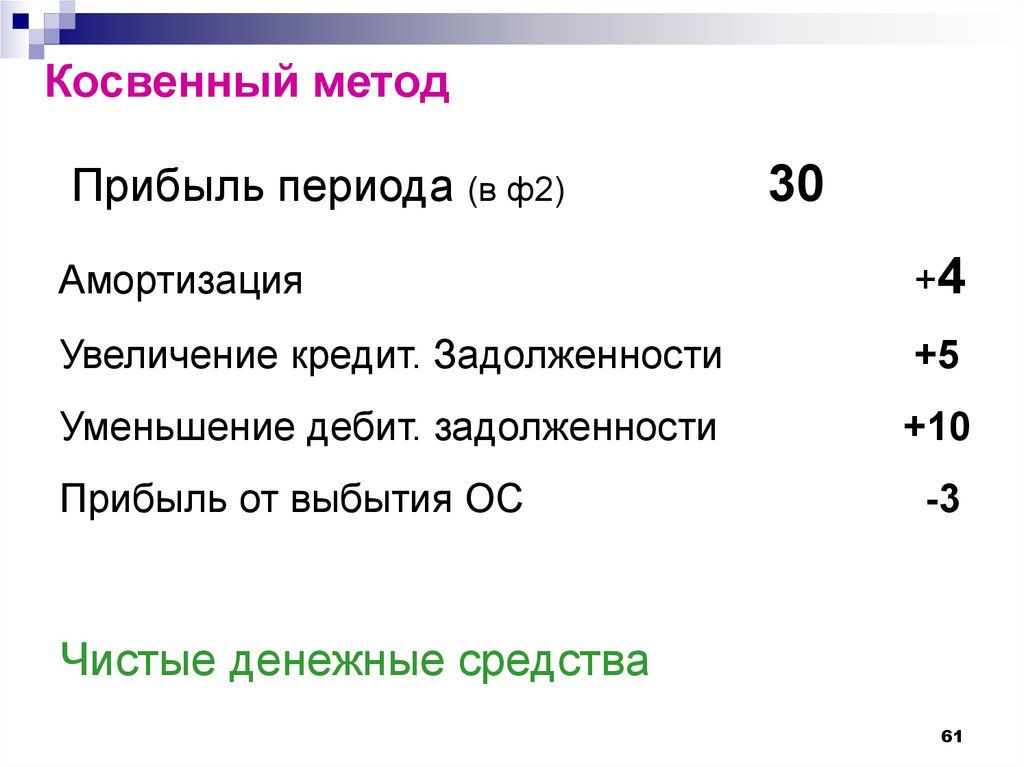

53. Алгоритм

Косвенный методПрибыль периода (в ф2)

30

Амортизация

+4

Увеличение кредит. Задолженности

+5

Уменьшение дебит. задолженности

+10

Прибыль от выбытия ОС

-3

Чистые денежные средства

61

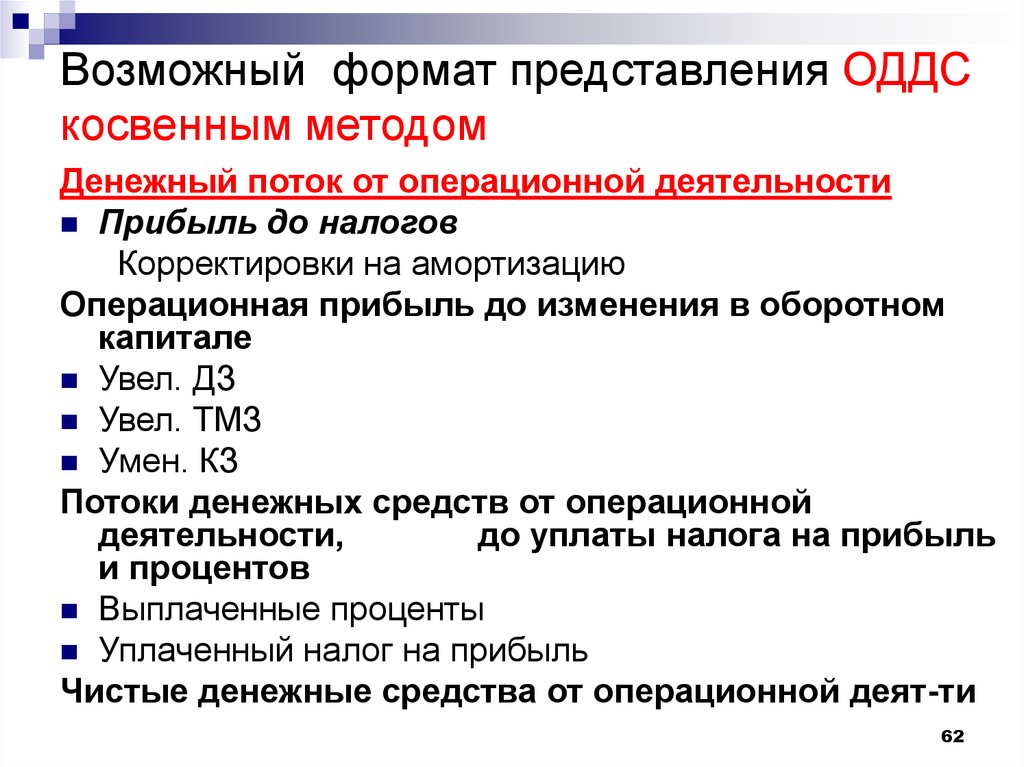

54.

Возможный формат представления ОДДСкосвенным методом

Денежный поток от операционной деятельности

Прибыль до налогов

Корректировки на амортизацию

Операционная прибыль до изменения в оборотном

капитале

Увел. ДЗ

Увел. ТМЗ

Умен. КЗ

Потоки денежных средств от операционной

деятельности,

до уплаты налога на прибыль

и процентов

Выплаченные проценты

Уплаченный налог на прибыль

Чистые денежные средства от операционной деят-ти

62

55. Порядок корректировок по активным счетам:

Преимущества косвенногометода:

Не

требуются данные из бухгалтерских

систем о реальных денежных потоках

не требуется автоматизации отчётности

позволяет чётко показать, какое

денежное содержание имеет каждая

строка отчёта о прибылях и убытках

63

56. Порядок корректировок по пассивным счетам:

Недостатки косвенного методанеобходимость

сбора

большого

количества информации о статьях

неденежного содержания и изменениях в

оборотном капитале

для

создания отчёта о движении

денежных средств косвенным методом

нужно иметь уже готовые отчёты о

балансе, прибылях и убытках и об

изменениях в капитале

64

57. Косвенный метод

Расчётинвестиционный денежного потока

Рекомендуемая последовательность действий:

В балансе выбираем счета основных средств и

определяем их изменения;

В разъяснениях определяем, какие денежные потоки

связаны с изменением этих счетов и записываем их в

отчет о ДДС;

Проверяем изменения на счетах основных средств и

накопленной амортизации;

В балансе выбираем счета долгосрочных финансовых

вложений;

58.

Расчётфинансового денежного потока

Рекомендуемая последовательность действий :

Рассматриваем, счета краткосрочных обязательств

перед банками, счета долгосрочных обязательств

и собственного капитала за исключением

нераспределенной прибыли и определяем их

изменения за год.

По разъяснениям определяем соответствующие

денежные потоки.

По разъяснениям или по отчету о собственном

капитале определяем сумму выплаченных

дивидендов.

59.

Требования раскрытияПри формировании Отчета о движении денежных средств

организация должна раскрывать следующие направления

информации:

денежные средства компании и их эквиваленты, а также их

сверку с аналогичными статьями в бухгалтерском балансе;

потоки денежных средств, показывающие рост операционного

потенциала, а также потоки, обеспечивающие его поддержание;

величину потоков денежных средств в разрезе всех трёх видов

деятельности, относящуюся к доле участия в совместной

деятельности;

величину потоков денежных средств в разрезе действующих

отраслевых и географических сегментов компании;

величину потоков денежных средств в разрезе дочерних

компаний, входящих в группу;

величину денежных средств компании и их эквивалентов, не

доступных для использования группой;

величину потоков денежных средств, связанных с

приобретением и продажей дочерних компаний.

67

finance

finance