Similar presentations:

Экономическое содержание налогов. Функции налогообложения. Элементы налога

1.

К.Э.Н., ДОЦЕНТ КАФЕДРЫ БУНИАТУКТАРОВА ФИРЮЗА

КАСИМОВНА

РЕД. 09.2022

2.

I. ИСТОРИЯ РАЗВИТИЯ НАУЧНЫХПРЕДСТАВЛЕНИЙ О НАЛОГАХ И

НАЛОГООБЛОЖЕНИИ

II. ЭКОНОМИЧЕСКАЯ ПРИРОДА НАЛОГОВ,

СБОРОВ.

III. ФУНКЦИИ НАЛОГОВ

IV. ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯ

V. ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ

3.

I. ИСТОРИЯ РАЗВИТИЯНАУЧНЫХ ПРЕДСТАВЛЕНИЙ

О НАЛОГАХ И

НАЛОГООБЛОЖЕНИИ

4.

I. ИСТОРИЯ РАЗВИТИЯ НАУЧНЫХ ПРЕДСТАВЛЕНИЙ ОНАЛОГАХ И НАЛОГООБЛОЖЕНИИ

HTTPS://WWW.YOUTUBE.COM/WATCH?V=FJAY9ACHYPS –

КРАТКАЯ ИСТОРИЯ НАЛОГОВ

HTTPS://WWW.YOUTUBE.COM/WATCH?V=6ZRRDBLPWP8 –

ИСТОРИЯ НАЛОГООБЛОЖЕНИЯ, А. БРЫЗГАЛИН

HTTPS://WWW.YOUTUBE.COM/WATCH?V=EPEIT9YLKIQ –

КРАТКАЯ ИСТОРИЯ НАЛОГОВ В РОССИИ

HTTPS://WWW.YOUTUBE.COM/CHANNEL/UC8D90I2RG2AK6SZG

ABLZSFQ/VIDEOS - ИСТОРИЯ НАЛОГОВ В РОССИИ, ЧАСТЬ 1-7

5.

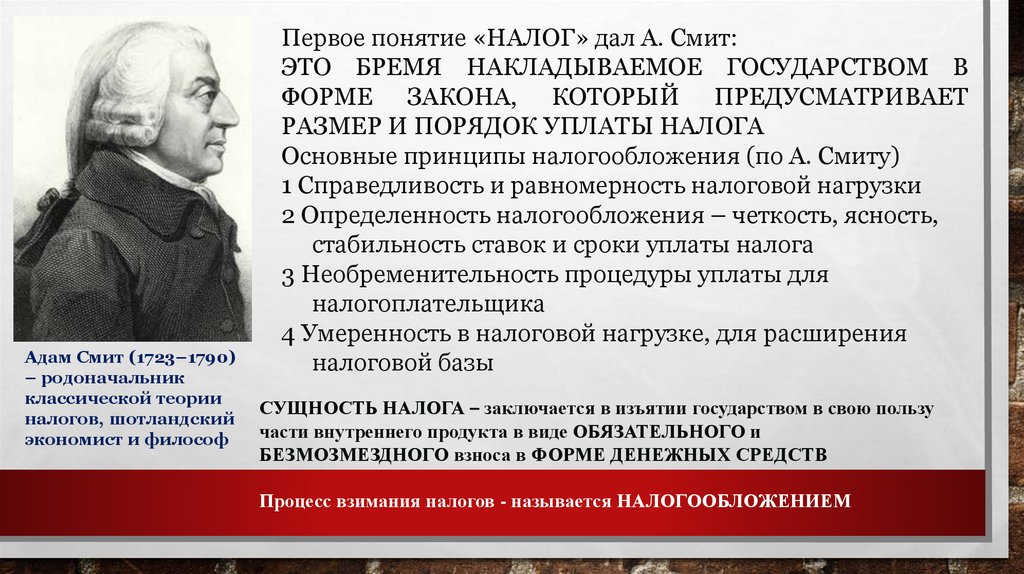

Адам Смит (1723–1790)– родоначальник

классической теории

налогов, шотландский

экономист и философ

Первое понятие «НАЛОГ» дал А. Смит:

ЭТО БРЕМЯ НАКЛАДЫВАЕМОЕ ГОСУДАРСТВОМ В

ФОРМЕ ЗАКОНА, КОТОРЫЙ ПРЕДУСМАТРИВАЕТ

РАЗМЕР И ПОРЯДОК УПЛАТЫ НАЛОГА

Основные принципы налогообложения (по А. Смиту)

1 Справедливость и равномерность налоговой нагрузки

2 Определенность налогообложения – четкость, ясность,

стабильность ставок и сроки уплаты налога

3 Необременительность процедуры уплаты для

налогоплательщика

4 Умеренность в налоговой нагрузке, для расширения

налоговой базы

СУЩНОСТЬ НАЛОГА – заключается в изъятии государством в свою пользу

части внутреннего продукта в виде ОБЯЗАТЕЛЬНОГО и

БЕЗМОЗМЕЗДНОГО взноса в ФОРМЕ ДЕНЕЖНЫХ СРЕДСТВ

Процесс взимания налогов - называется НАЛОГООБЛОЖЕНИЕМ

6.

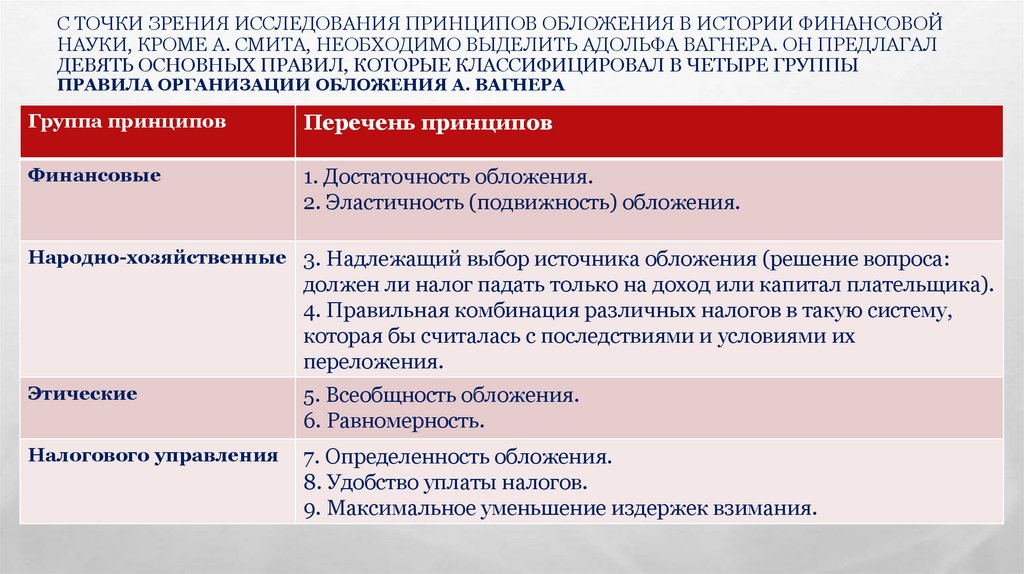

С ТОЧКИ ЗРЕНИЯ ИССЛЕДОВАНИЯ ПРИНЦИПОВ ОБЛОЖЕНИЯ В ИСТОРИИ ФИНАНСОВОЙНАУКИ, КРОМЕ А. СМИТА, НЕОБХОДИМО ВЫДЕЛИТЬ АДОЛЬФА ВАГНЕРА. ОН ПРЕДЛАГАЛ

ДЕВЯТЬ ОСНОВНЫХ ПРАВИЛ, КОТОРЫЕ КЛАССИФИЦИРОВАЛ В ЧЕТЫРЕ ГРУППЫ

ПРАВИЛА ОРГАНИЗАЦИИ ОБЛОЖЕНИЯ А. ВАГНЕРА

Группа принципов

Перечень принципов

Финансовые

1. Достаточность обложения.

2. Эластичность (подвижность) обложения.

Народно-хозяйственные 3. Надлежащий выбор источника обложения (решение вопроса:

должен ли налог падать только на доход или капитал плательщика).

4. Правильная комбинация различных налогов в такую систему,

которая бы считалась с последствиями и условиями их

переложения.

Этические

5. Всеобщность обложения.

6. Равномерность.

Налогового управления

7. Определенность обложения.

8. Удобство уплаты налогов.

9. Максимальное уменьшение издержек взимания.

7.

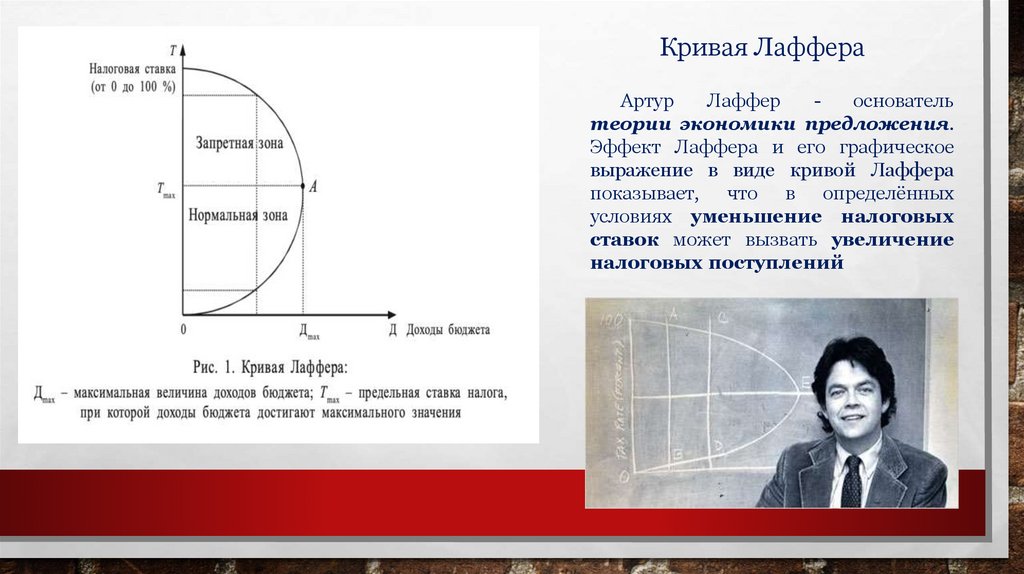

Кривая ЛаффераАртур

Лаффер

основатель

теории экономики предложения.

Эффект Лаффера и его графическое

выражение в виде кривой Лаффера

показывает, что в определённых

условиях уменьшение налоговых

ставок может вызвать увеличение

налоговых поступлений

8.

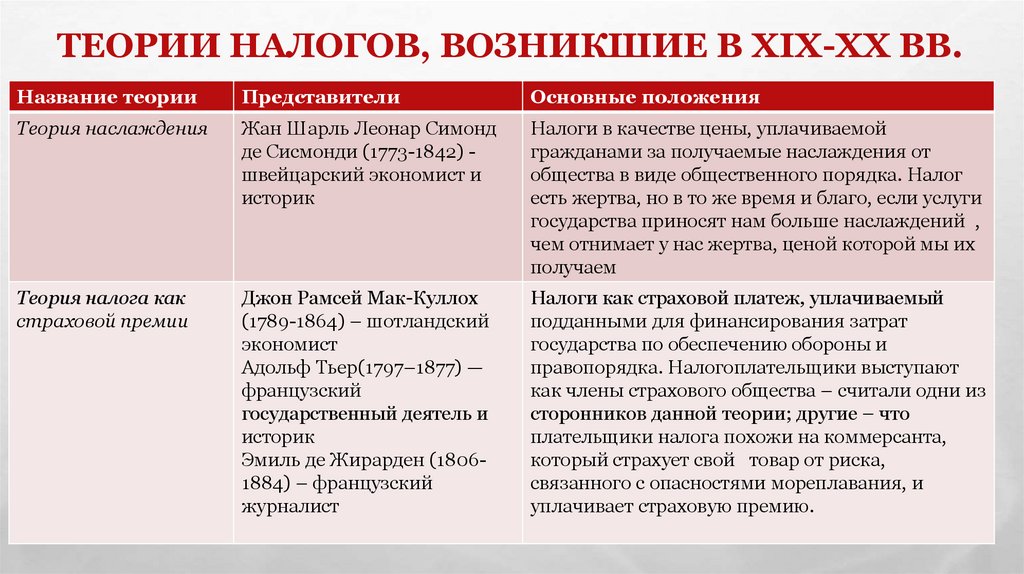

ТЕОРИИ НАЛОГОВ, ВОЗНИКШИЕ В XIX-XX ВВ.Название теории

Представители

Основные положения

Теория наслаждения

Жан Шарль Леонар Симонд

де Сисмонди (1773-1842) швейцарский экономист и

историк

Налоги в качестве цены, уплачиваемой

гражданами за получаемые наслаждения от

общества в виде общественного порядка. Налог

есть жертва, но в то же время и благо, если услуги

государства приносят нам больше наслаждений ,

чем отнимает у нас жертва, ценой которой мы их

получаем

Теория налога как

страховой премии

Джон Рамсей Мак-Куллох

(1789-1864) – шотландский

экономист

Адольф Тьер(1797–1877) —

французский

государственный деятель и

историк

Эмиль де Жирарден (18061884) – французский

журналист

Налоги как страховой платеж, уплачиваемый

подданными для финансирования затрат

государства по обеспечению обороны и

правопорядка. Налогоплательщики выступают

как члены страхового общества – считали одни из

сторонников данной теории; другие – что

плательщики налога похожи на коммерсанта,

который страхует свой товар от риска,

связанного с опасностями мореплавания, и

уплачивает страховую премию.

9.

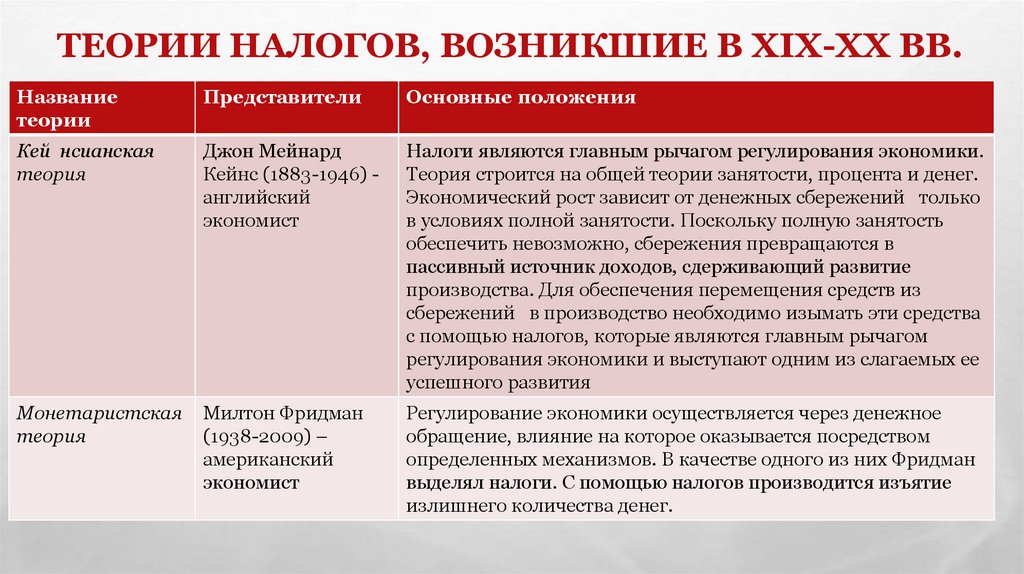

ТЕОРИИ НАЛОГОВ, ВОЗНИКШИЕ В XIX-XX ВВ.Название

теории

Представители

Основные положения

Кей нсианская

теория

Джон Мейнард

Кейнс (1883-1946) английский

экономист

Налоги являются главным рычагом регулирования экономики.

Теория строится на общей теории занятости, процента и денег.

Экономический рост зависит от денежных сбережений только

в условиях полной занятости. Поскольку полную занятость

обеспечить невозможно, сбережения превращаются в

пассивный источник доходов, сдерживающий развитие

производства. Для обеспечения перемещения средств из

сбережений в производство необходимо изымать эти средства

с помощью налогов, которые являются главным рычагом

регулирования экономики и выступают одним из слагаемых ее

успешного развития

Монетаристская

теория

Милтон Фридман

(1938-2009) –

американский

экономист

Регулирование экономики осуществляется через денежное

обращение, влияние на которое оказывается посредством

определенных механизмов. В качестве одного из них Фридман

выделял налоги. С помощью налогов производится изъятие

излишнего количества денег.

10.

II. ЭКОНОМИЧЕСКАЯПРИРОДА НАЛОГОВ,

СБОРОВ.

11.

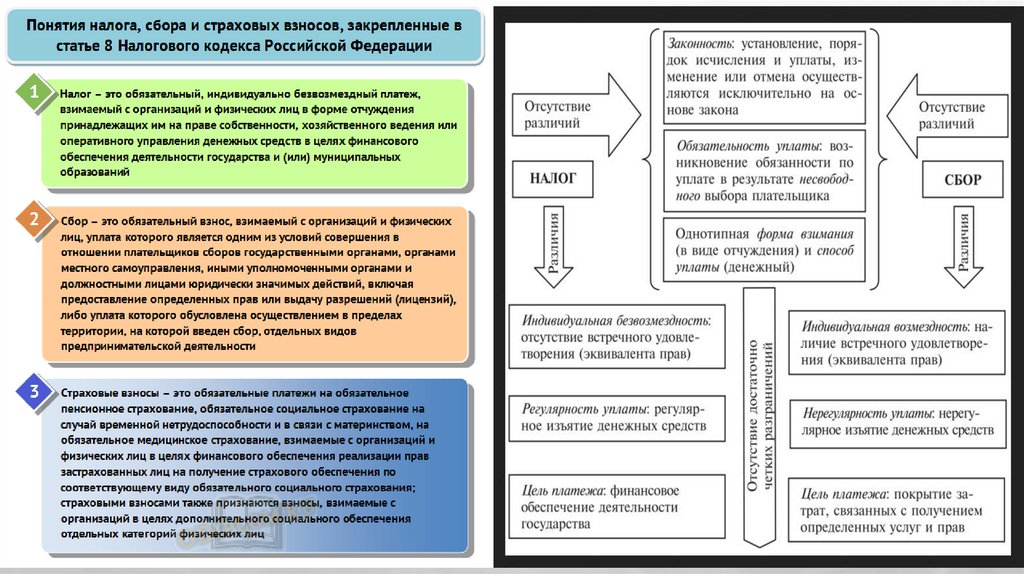

!12.

13.

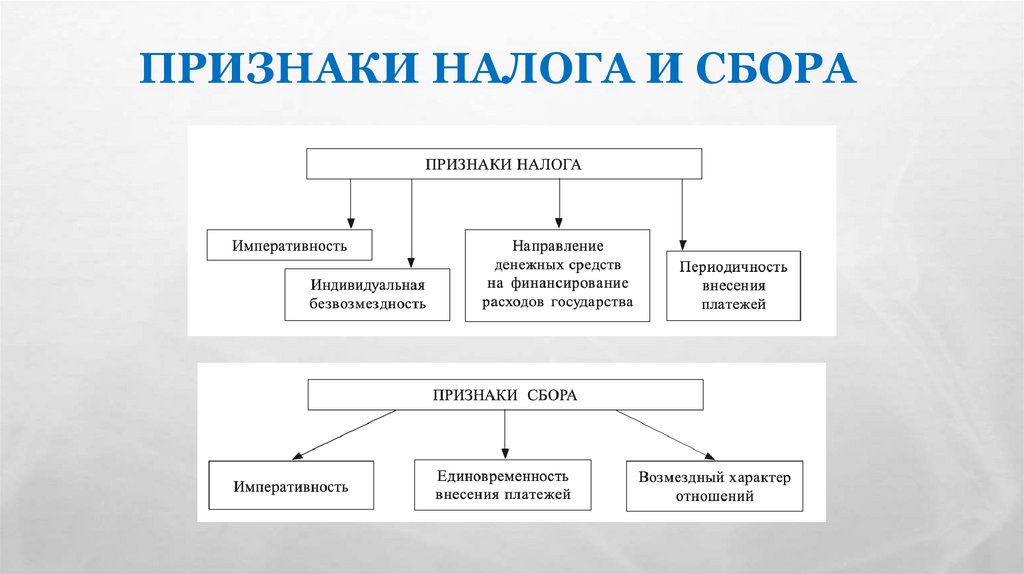

ПРИЗНАКИ НАЛОГА И СБОРА14.

III. ФУНКЦИИ НАЛОГОВ15.

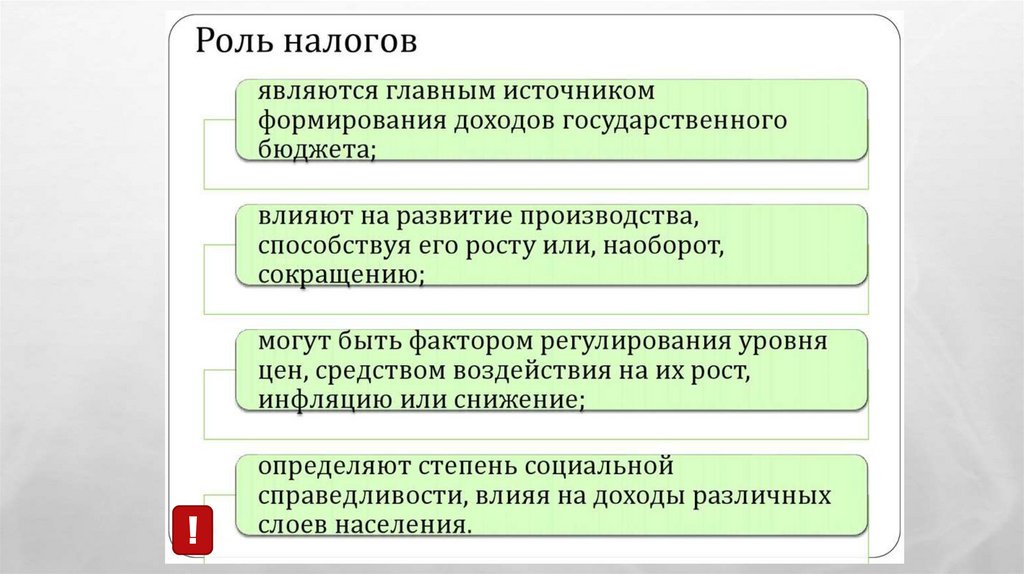

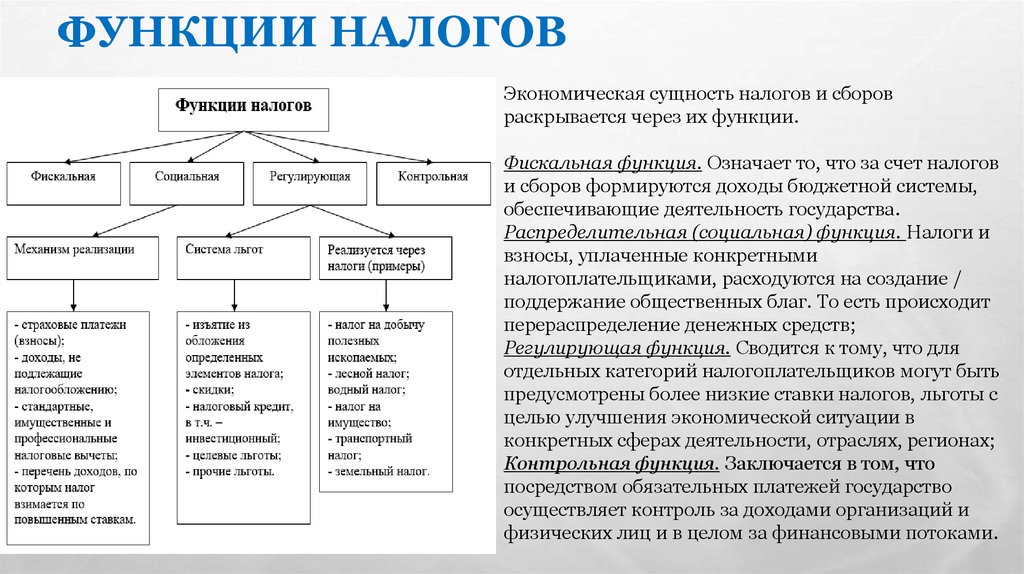

ФУНКЦИИ НАЛОГОВЭкономическая сущность налогов и сборов

раскрывается через их функции.

Фискальная функция. Означает то, что за счет налогов

и сборов формируются доходы бюджетной системы,

обеспечивающие деятельность государства.

Распределительная (социальная) функция. Налоги и

взносы, уплаченные конкретными

налогоплательщиками, расходуются на создание /

поддержание общественных благ. То есть происходит

перераспределение денежных средств;

Регулирующая функция. Сводится к тому, что для

отдельных категорий налогоплательщиков могут быть

предусмотрены более низкие ставки налогов, льготы с

целью улучшения экономической ситуации в

конкретных сферах деятельности, отраслях, регионах;

Контрольная функция. Заключается в том, что

посредством обязательных платежей государство

осуществляет контроль за доходами организаций и

физических лиц и в целом за финансовыми потоками.

16.

IV. ЭЛЕМЕНТЫНАЛОГООБЛОЖЕНИЯ

17.

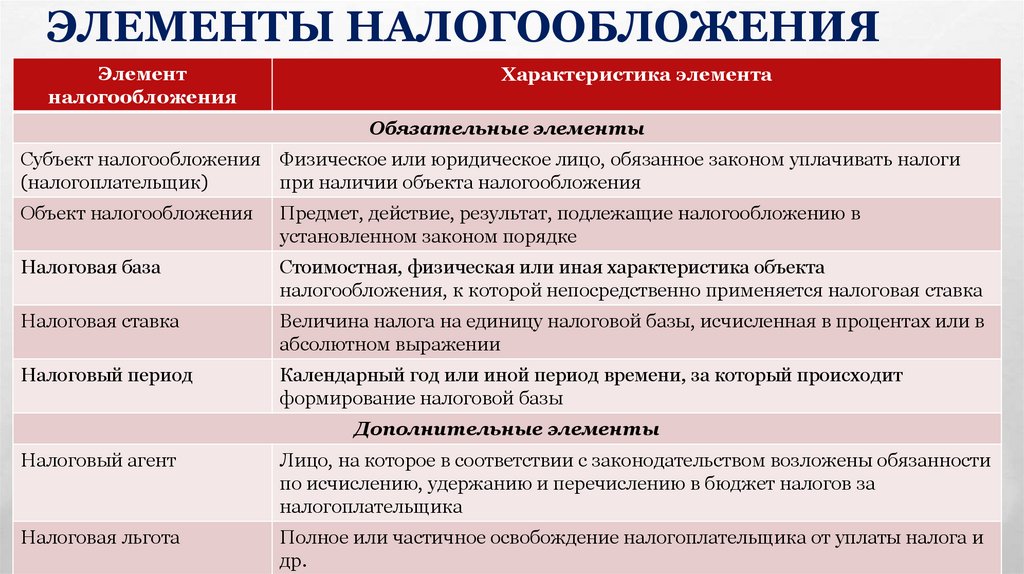

ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯЭлемент

налогообложения

Характеристика элемента

Обязательные элементы

Субъект налогообложения Физическое или юридическое лицо, обязанное законом уплачивать налоги

(налогоплательщик)

при наличии объекта налогообложения

Объект налогообложения

Предмет, действие, результат, подлежащие налогообложению в

установленном законом порядке

Налоговая база

Стоимостная, физическая или иная характеристика объекта

налогообложения, к которой непосредственно применяется налоговая ставка

Налоговая ставка

Величина налога на единицу налоговой базы, исчисленная в процентах или в

абсолютном выражении

Налоговый период

Календарный год или иной период времени, за который происходит

формирование налоговой базы

Дополнительные элементы

Налоговый агент

Лицо, на которое в соответствии с законодательством возложены обязанности

по исчислению, удержанию и перечислению в бюджет налогов за

налогоплательщика

Налоговая льгота

Полное или частичное освобождение налогоплательщика от уплаты налога и

др.

18.

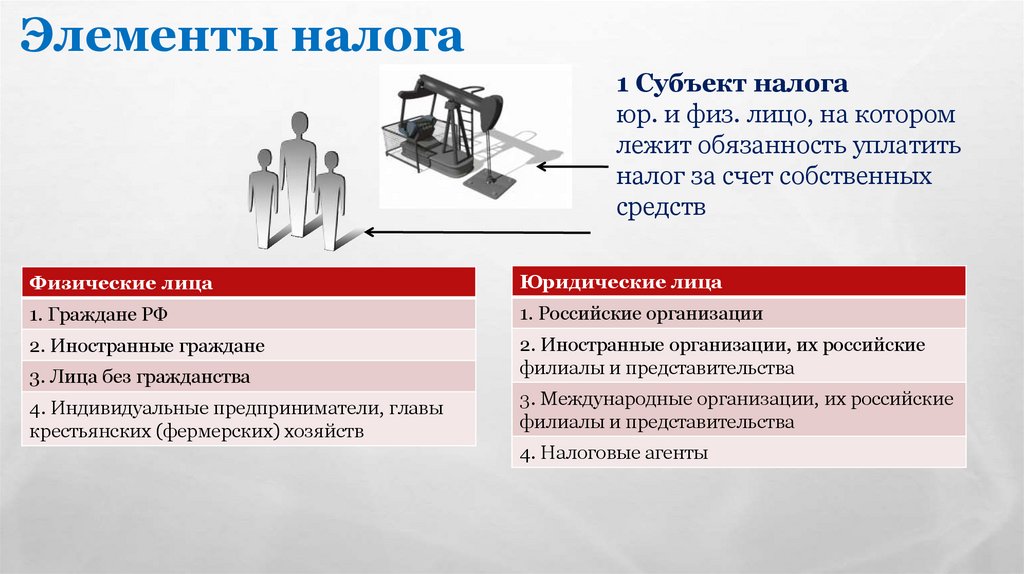

Элементы налога1 Субъект налога

юр. и физ. лицо, на котором

лежит обязанность уплатить

налог за счет собственных

средств

Физические лица

Юридические лица

1. Граждане РФ

1. Российские организации

2. Иностранные граждане

2. Иностранные организации, их российские

филиалы и представительства

3. Лица без гражданства

4. Индивидуальные предприниматели, главы

крестьянских (фермерских) хозяйств

3. Международные организации, их российские

филиалы и представительства

4. Налоговые агенты

19.

Налоговый агент - лицо, которое обязано исчислить заналогоплательщика налог, удержать его у налогоплательщика и

перечислить в соответствующий бюджет

20.

Элементы налога2 Объект налогообложения:

- реализация товаров/работ/ услуг (напр., стоимость

проданных товаров; плата, полученная за оказанную услугу или совершенную работу)

- прибыль, доход, поступления (напр., совокупный доход

юр. лица или физ. лица)

- имущество, материальные ресурсы ( напр.,

собственное имущество, которым владеют организации и граждане, наследственная

масса, транспортные средства)

- иное обстоятельство, имеющее

стоимостную, количественную или

физическую характеристику, на основании

которых возникает обязательства по уплате

налогов

21.

Элементы налога3 Налоговая база – количественное выражение объекта налогообложения

к которой применяется ставка налога, стоимостная, физическая или иная

характеристики

налоговая база определяет единицы, в которых можно «измерить» объект

налогообложения. Поэтому чтобы понять, что такое налоговая база, нужно

сначала выяснить, что представляет собой объект налогообложения.

(прим. → длина яхты подлежит налогообложению)

22.

Элементы налога4 Налоговая ставка показывает, какую долю этих единиц нужно отчислить в пользу

государства. Это соотношение может быть двух типов:

твердым – абсолютная сумма на каждую единицу налоговой базы (чаще применяется при

начислении налогов, база которых позволяет назначить фиксированную сумму на каждую

характеристику по налоговой базе, например, транспортный, акцизный, земельный налоги,

НДПИ);

процентным (адвалорным) – уплате подлежит тот или иной процент от всего

количественного выражения налоговой базы;

Комбинированные – сочетание признаков твердых и процентных (адвалорных) типов

ставок.

23.

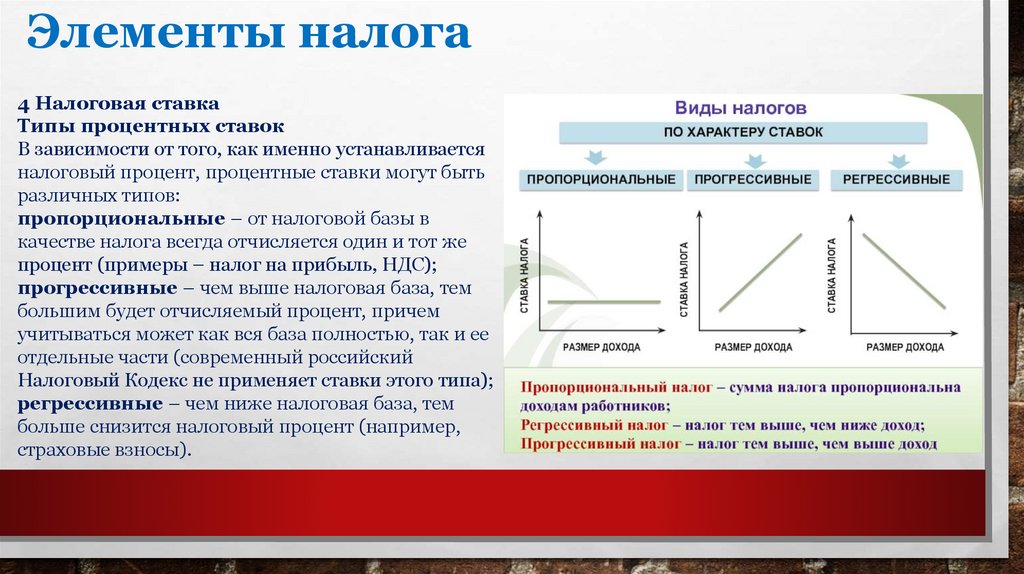

Элементы налога4 Налоговая ставка

Типы процентных ставок

В зависимости от того, как именно устанавливается

налоговый процент, процентные ставки могут быть

различных типов:

пропорциональные – от налоговой базы в

качестве налога всегда отчисляется один и тот же

процент (примеры – налог на прибыль, НДС);

прогрессивные – чем выше налоговая база, тем

большим будет отчисляемый процент, причем

учитываться может как вся база полностью, так и ее

отдельные части (современный российский

Налоговый Кодекс не применяет ставки этого типа);

регрессивные – чем ниже налоговая база, тем

больше снизится налоговый процент (например,

страховые взносы).

24.

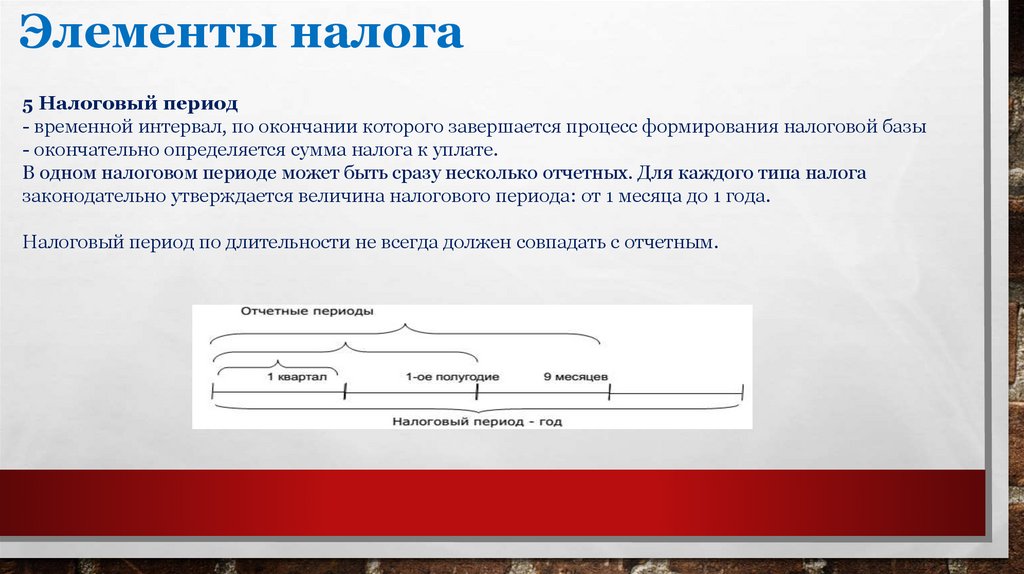

Элементы налога5 Налоговый период

- временной интервал, по окончании которого завершается процесс формирования налоговой базы

- окончательно определяется сумма налога к уплате.

В одном налоговом периоде может быть сразу несколько отчетных. Для каждого типа налога

законодательно утверждается величина налогового периода: от 1 месяца до 1 года.

Налоговый период по длительности не всегда должен совпадать с отчетным.

25.

Элементы налога5 Налоговый период

Налоговый период классифицируется по видам налогов и по величине временного диапазона.

По продолжительности выделяют:

- месячный период;

- квартальный;

- годовой.

Существует понятие неделимого и разделенного периодов. Последние состоят из нескольких отчетных

периодов, в этом случае налоги перечисляются авансовыми платежами. По итогам года выводятся

окончательные данные:

- сколько налога начислено за весь налоговый период;

- в каком размере были перечислены авансовые платежи;

- какой объем налогового обязательства подлежит погашению (от рассчитанной общей суммы налога

отнимаются произведенные в течение года платежи).

26.

Элементы налога7 Срок уплаты налога - календарная дата, законодательно

установленная для уплаты каждого налога.

Сроки:

устанавливаются применительно к каждому налогу и сбору

определяются:

• календарной датой

• истечением периода времени

• указанием на событие, которое должно наступить или произойти

• указанием на действие, которое должно быть совершено

27.

Элементы налога7 Порядок исчисления налога - совокупность действий по

определению суммы налога, подлежащей уплате в бюджет за

налоговый период. Определяет лицо, обязанное исчислить налог

(налогоплательщик, налоговый орган или налоговый агент), а также

метод исчисления налога (некумулятивный или кумулятивный, т.е.

нарастающим итогом)

8 Порядок уплаты налога - технические приемы и способы

внесения налогоплательщиком или налоговым агентом суммы

налога в соответствующий бюджет

9 Налоговые вычеты – это возможность для отдельных налогоплательщиков

уплачивать налог меньше путем снижения базы, ставки или получения отсрочки

28.

ДОПОЛНИТЕЛЬНЫЕ ЭЛЕМЕНТЫ НАЛОГА• НАЛОГОВЫЕ ЛЬГОТЫ

• УПЛАТА НАЛОГА

• ИСТОЧНИК УПЛАТЫ НАЛОГА

• ОТВЕТСТВЕННОСТЬ ЗА НАЛОГОВЫЕ ПРАВОНАРУШЕНИЯ

• ПОРЯДОК УДЕРЖАНИЯ И ВОЗВРАТА, НЕПРАВИЛЬНО

УДЕРЖАННЫХ СУММ НАЛОГА

• ПОЛУЧАТЕЛЬ НАЛОГА

29.

V. ПРИНЦИПЫНАЛОГООБЛОЖЕНИЯ

30.

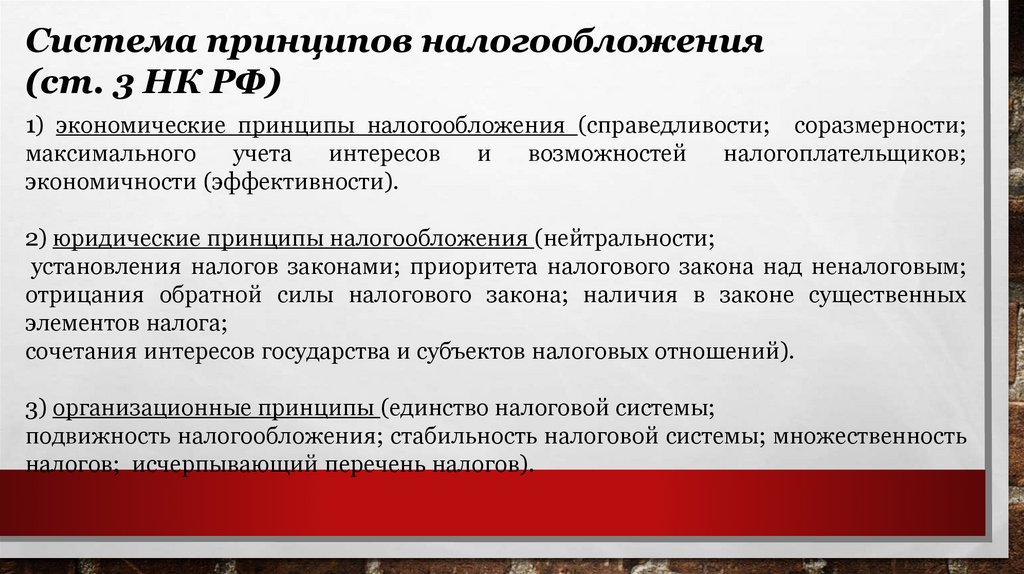

Система принципов налогообложения(ст. 3 НК РФ)

1) экономические принципы налогообложения (справедливости; соразмерности;

максимального

учета

интересов

и

возможностей

налогоплательщиков;

экономичности (эффективности).

2) юридические принципы налогообложения (нейтральности;

установления налогов законами; приоритета налогового закона над неналоговым;

отрицания обратной силы налогового закона; наличия в законе существенных

элементов налога;

сочетания интересов государства и субъектов налоговых отношений).

3) организационные принципы (единство налоговой системы;

подвижность налогообложения; стабильность налоговой системы; множественность

налогов; исчерпывающий перечень налогов).

finance

finance