Similar presentations:

Применение математики в решении жизненной задачи: выбор ипотечного кредита

1. Работа на тему: «Применение математики в решении жизненной задачи: выбор ипотечного кредита »

2. Актуальность :

Бывает , что на уроках математики, вкачестве причины для невыученного

материала звучит фраза: «Мне

математика не нужна». Я хочу доказать

что математика будет нашей

помощницей в будущем, например, для

анализа программ ипотечного

кредитования и выбора наиболее

выгодного ипотечного кредита.

3. Цель исследования:

1.Выяснить особенности ипотечногокредитования и проанализировать

полученные данные на примере

Россельхозбанка и Сбербанке России

2. Показать сверстникам, как можно

применить математику для решения

жизненной задачи : выбор ипотечного

кредита.

4. Для решения поставленной цели необходимо решить следующие задачи:

Для решения поставленной цели необходимо решитьследующие задачи:

1)Изучить литературу и выявить сущность

ипотечного кредита.

2)Собрать данные по ипотечному

кредитованию в РоссельхозБанке.

3)Изучить особенности ипотечных программ и

выбрать одну из программ кредитования.

4)Сравнить особенности выдачи ипотечного

кредита в РоссельхозБанке и в Сбербанке

России.

5)Сравнить процентные ставки по выбранной

ипотечной программе в данных банках.

5. Методы исследования:

Основными методами висследовании являются

метод сбора информации,

описательный метод,

статистический метод.

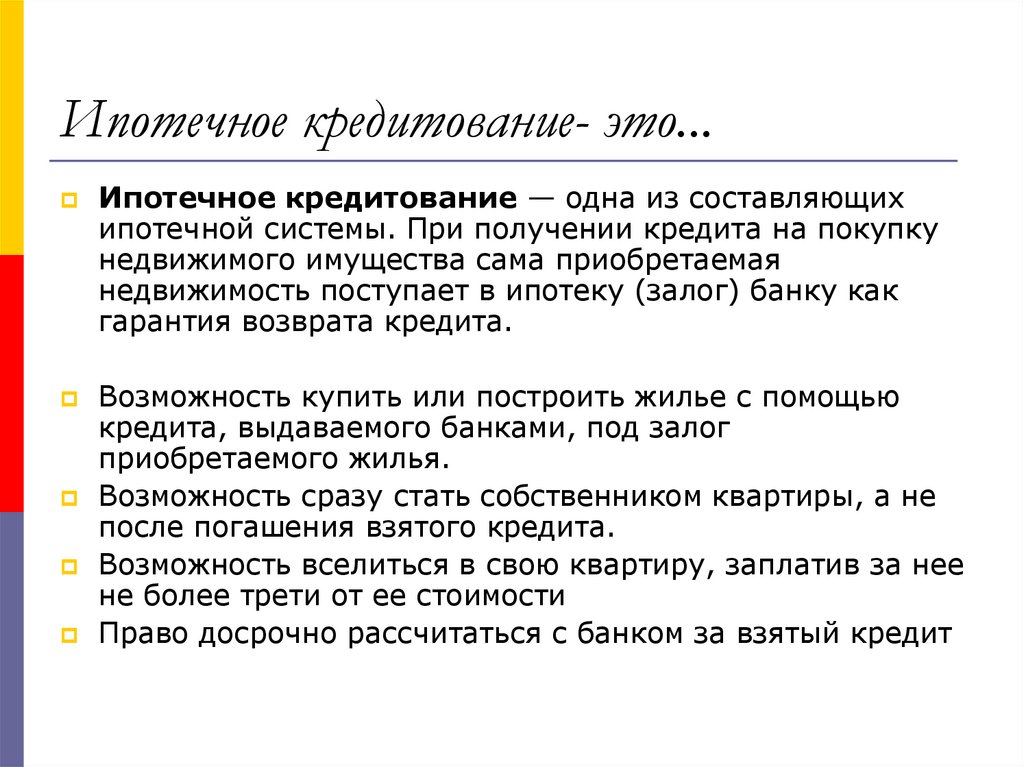

6. Ипотечное кредитование- это...

Ипотечное кредитование — одна из составляющихипотечной системы. При получении кредита на покупку

недвижимого имущества сама приобретаемая

недвижимость поступает в ипотеку (залог) банку как

гарантия возврата кредита.

Возможность купить или построить жилье с помощью

кредита, выдаваемого банками, под залог

приобретаемого жилья.

Возможность сразу стать собственником квартиры, а не

после погашения взятого кредита.

Возможность вселиться в свою квартиру, заплатив за нее

не более трети от ее стоимости

Право досрочно рассчитаться с банком за взятый кредит

7. Ипотека

Ипотека — это одна из форм залога, при которойзакладываемое недвижимое имущество остается в

собственности должника, а кредитор в случае

невыполнения последним своего обязательства

приобретает право получить удовлетворение за счет

реализации данного имущества.

8. История ипотеки в России

В России первые дворянские банки, которые предоставляликредиты под залог имений и особняков, открылись во время

правления императрицы Елизаветы Петровны, в 1754 году.

Кредитовали они только высшие слои общества —

исключительно аристократию. Через несколько лет при

Коммерц-коллегии и в Петербургском порту были открыты

первые ипотечные банки для купеческого сословия, а в 1786

году императрица своим указом объединила все эти

учреждения в единый Государственный заемный банк. Уже в

начале 19 века Михаил Сперанский, знаменитый

государственный деятель эпохи Александра Первого,

разработал подробное залоговое право, основные положения

которого вошли в Свод гражданских законов.

К 1870 году в Российской империи функционировали уже 11

банков, чьи отделения открывались по всей стране. До

революции ипотека в России развивалась не менее, а зачастую

и более быстрыми темпами, чем в Европе. А вот после 1917

года кредит под залог был в нашей стране предан не просто

забвению — он был официально запрещен. Так что в 90-е годы

России пришлось заново восстанавливать свою систему

ипотечного кредитования.

9. История развития ипотеки

Принято считать, что первое упоминание об ипотеке имеломесто в Законах Солона в VI до н.э. Ипотека — слово

древнегреческое, которое переводится как «заклад», «залог» .

Зародившись в Древней Греции, ипотека получила развитие в

римском праве классического периода. Впоследствии на нее

существенно повлияли германские обычаи. Благодаря всем

этим длительным процессам и сформировались важнейшие

принципы современной ипотеки.

10.

ИмператрицаЕлизавета Петровна

Сперанский Михаил

Михайлович

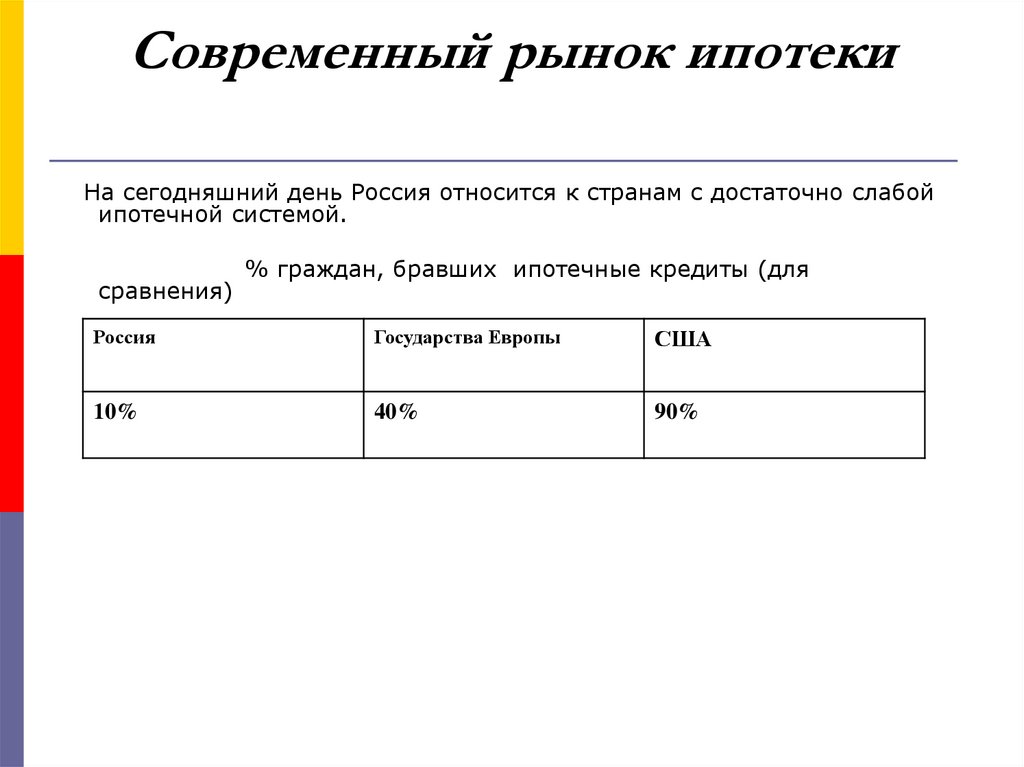

11. Современный рынок ипотеки

На сегодняшний день Россия относится к странам с достаточно слабойипотечной системой.

сравнения)

% граждан, бравших ипотечные кредиты (для

Россия

Государства Европы

США

10%

40%

90%

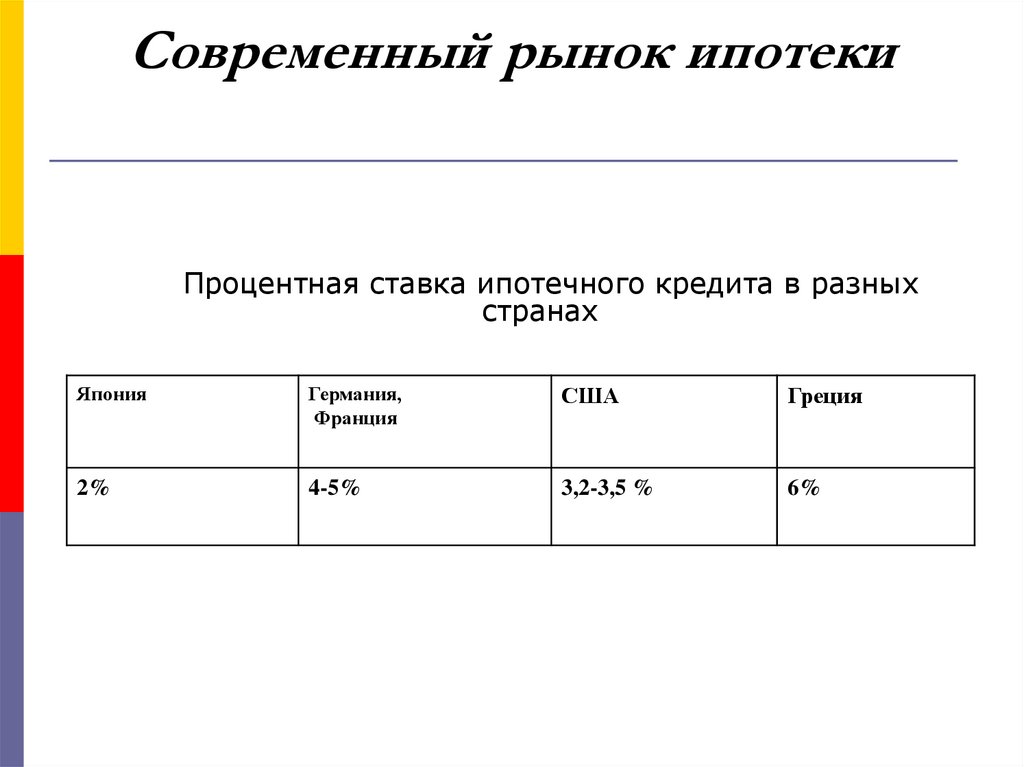

12. Современный рынок ипотеки

Процентная ставка ипотечного кредита в разныхстранах

Япония

Германия,

Франция

США

Греция

2%

4-5%

3,2-3,5 %

6%

13. Предметом ипотеки может быть следующее имущество:

земельные участки, находящиеся в частной собственности:предприятия, а также здания, сооружения и иное недвижимое

имущество:

14.

жилые дома, квартиры и части жилых домов и квартир, состоящие изодной или нескольких изолированных комнат:

дачи, садовые дома, гаражи:

воздушные и морские суда, суда

внутреннего плавания:

15. Этапы оформления ипотеки:

Оформление ипотеки – многоэтапная процедура,включающая сбор документов, прохождение кредитной

комиссии банка, поиск подходящего жилья, его оценку и

страхование, заключение договора ипотеки.

1 этап - обращение в риэлторскую компанию.

2 этап - рассмотрение банком заявки на получение кредита.

3 этап - выбор жилья.

4 этап - оценка и утверждение выбранного жилья.

5 этап - страхование.

6 этап - подписание кредитного договора.

7 этап - сделка купли-продажи квартиры и ее нотариальное

удостоверение.

8 этап - государственная регистрация.

9 этап - налоговые вычеты.

16. Условия ипотеки

КредитЦель

получения

Ипотечный

Приобретение

Ремонт-отделка

Реконструкция

Объекта недвижимости

Кредитуемый объект

недвижимости

Приобретение

строительство объекта

недвижимости

построенного/строящегося

Кредитуемый объект

недвижимости

Ипотечный+

Залог

при участии кредитных

средств Банка

Ипотечный стандарт

Кредит на недвижимость

Приобретение

Строительство

жилого помещения

Кредитуемое жилое

помещение

Иное жилое помещение

Приобретение

Строительство

Объекта недвижимости

различные виды

обеспечения

за исключением залога

кредитуемого объекта

17. Изучение ипотечных программ в Сбербанке России и РоссельхозБанке

Изучение ипотечных программ вСбербанке России и РоссельхозБанке

В банках предлагают различные программы ипотечного кредитования.

Для своей работы мне необходимо было выбрать одну из ипотечных

программ, которая имеет похожие особенности в каждом из двух

банков.

Следующим этапом мне предстояло сравнить особенности выбранной

ипотечной программы в данных банков для того, чтобы сделать вывод,

где лучше и приемлемее условия взятия ипотечного кредита.

18. Сравнительный анализ выдачи ипотечного кредита

Изучаемоенаправление

Сбербанк России

Россельхоз банк

Объект

Недвижимость,

квартира, дом, гараж

Недвижимость,

квартира, дом, гараж

Валюта

Рубли, доллары, евро

Рубли, доллары, евро

Минимальная и

максимальная сумма

кредита

От 300тыс. до 85% от

стоимости

Первоначальный взнос

10-30%

15-30%

Срок выдачи кредита

5-10 рабочих дней

5-14 рабочих дней

Срок кредита

От 5 до 30 лет

От 5 до 25

Страхование

ежегодно

ежегодно

Возраст заемщика

От 18-60 лет

От 18-65 лет

19. Информационный расчет ежемесячных платежей

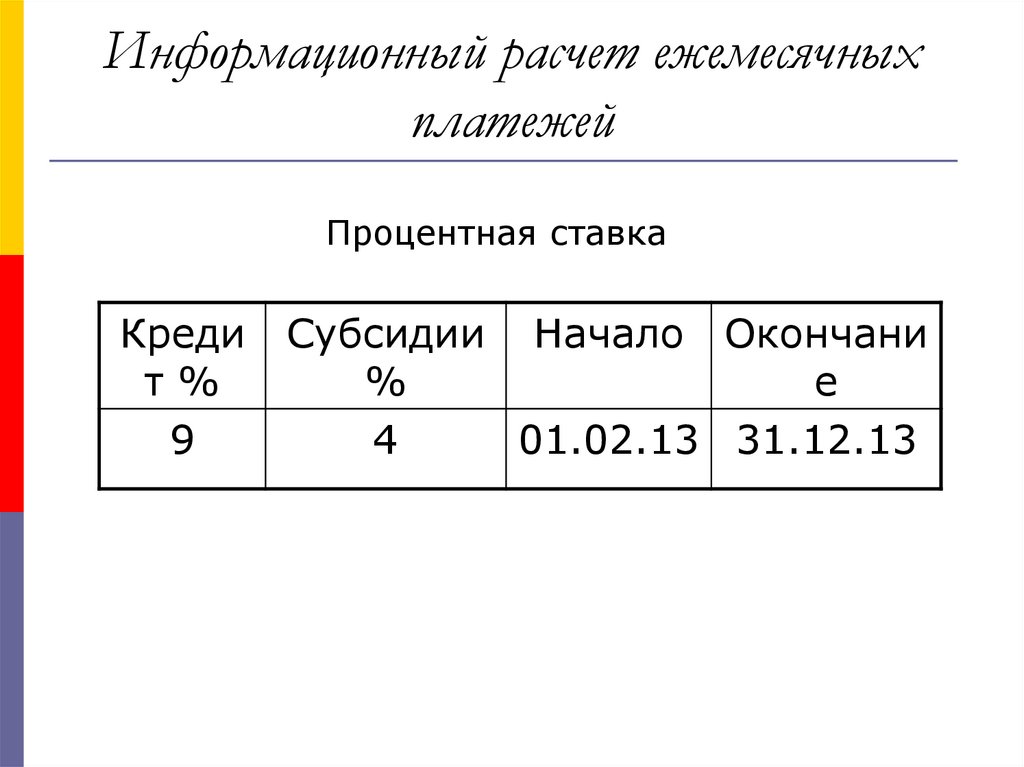

Процентная ставкаКреди

т%

9

Субсидии Начало Окончани

%

е

4

01.02.13 31.12.13

20.

Расчет Ежемесячных платежей№п

/п

Дата

внесен

ия

платеж

а

Общий

ежемесячный

платеж

Платеж в счет

погашения

основного долга

Всего

Заемщик 5%

Субсидии

Остаток осн.

долга после

совершения

текущего

платежа (с

учетом

досрочного

погашения)

Платеж

заемщика,

включая %

1

До

последн

его

числа

месяца

936

238

698

547,45

150,55

128705

785,45

2

До

последн

его

числа

месяца

936

307

629

493,33

135,67

128398

800,33

3

До

последн

его

числа

месяца

936

241

695

545,1

149,9

128157

786,1

4

До

последн

его

числа

месяца

936

264

672

527,06

144,94

127893

791,06

5

До

последн

его

числа

месяца

936

244

692

542,75

149,25

127649

786,75

6

До

последн

его

числа

месяца

936

267

669

524,71

144,29

127382

791,71

21.

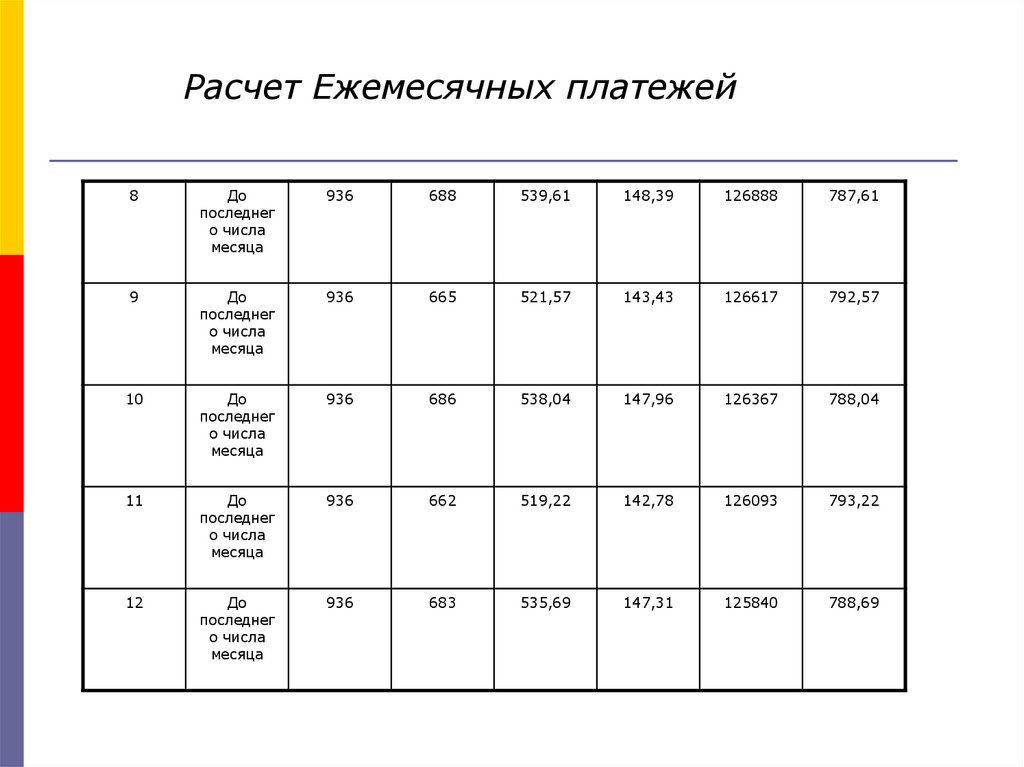

Расчет Ежемесячных платежей8

До

последнег

о числа

месяца

936

688

539,61

148,39

126888

787,61

9

До

последнег

о числа

месяца

936

665

521,57

143,43

126617

792,57

10

До

последнег

о числа

месяца

936

686

538,04

147,96

126367

788,04

11

До

последнег

о числа

месяца

936

662

519,22

142,78

126093

793,22

12

До

последнег

о числа

месяца

936

683

535,69

147,31

125840

788,69

22. Выводы:

1. Изучая литературу, я узнала много нового для себя, впервые познакомилась спонятием ипотеки, с историей ее возникновения, проследила все этапы

оформления ипотечного кредита.

2. Собирая информацию, я узнала, что в нашем районе два банка: Сбербанк

России и РоссельхозБанк. Я познакомилась с условиями и особенностями

предоставления ипотеки в данных банках.

3. Изучив особенности ипотечных программ в Сбербанке России и

РоссельхозБанке, я обратила внимание, что банки в основном дают ипотечные

кредиты для покупки готового жилья, жилья в строящемся доме. Для своей

работы я выбрала ипотечные программы, в основе которых лежит строительство

нового жилья.

4. Сравнивая особенности выдачи ипотечного кредита в Сбербанке России и

РоссельхозБанке, я сделала вывод, что условия выдачи кредита лучше в

РоссельхозБанке.

5.При сравнении процентных ставок оказалось, что наиболее низкими ставками

обладает Сбербанк России.

6. Таким образом, имея информацию о разных кредитах, применяя знания по

математике, легко решить важную жизненную задачу: выбор ипотечного

кредита

finance

finance