Similar presentations:

Анализ платежеспособности и финансовой устойчивости предприятия и пути их повышения

1.

ПРЕЗЕНТАЦИЯК ВЫПУСКНОЙ КВАЛИФИКАЦИОННОЙ РАБОТЕ

по направлению подготовки 38.03.01 Экономика

АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ

ПРЕДПРИЯТИЯ И ПУТИ ИХ ПОВЫШЕНИЯ (НА ПРИМЕРЕ ООО «СТРОЙДОМ»)

Исполнитель:

студент 4 курса заочной формы обучения

Котякова Алеся Андреевна____________

Научный руководитель:

кандидат экономических наук, доцент

Гладкова Маргарита Владимировна_____

2.

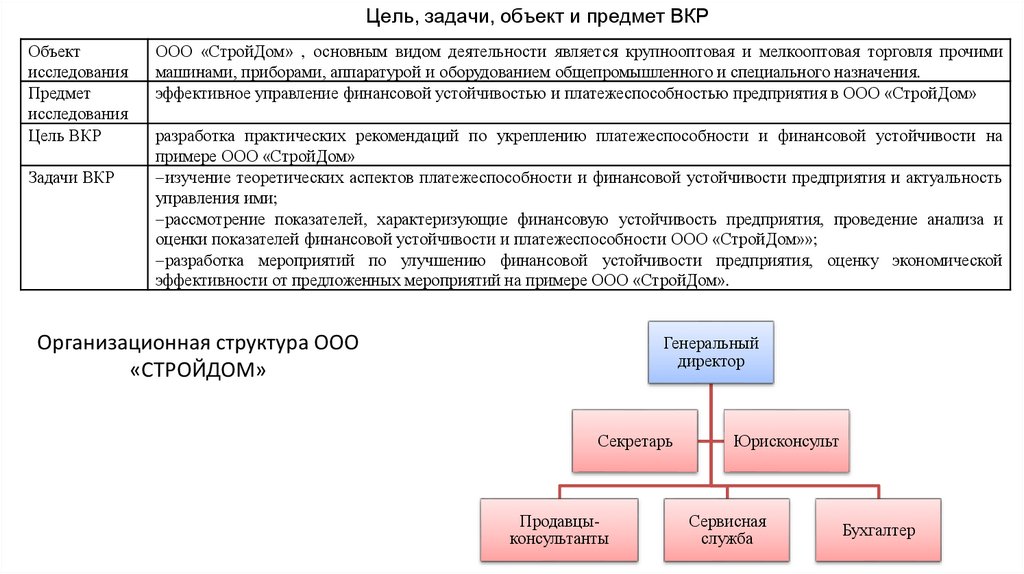

Цель, задачи, объект и предмет ВКРОбъект

исследования

Предмет

исследования

Цель ВКР

Задачи ВКР

ООО «СтройДом» , основным видом деятельности является крупнооптовая и мелкооптовая торговля прочими

машинами, приборами, аппаратурой и оборудованием общепромышленного и специального назначения.

эффективное управление финансовой устойчивостью и платежеспособностью предприятия в ООО «СтройДом»

разработка практических рекомендаций по укреплению платежеспособности и финансовой устойчивости на

примере ООО «СтройДом»

изучение теоретических аспектов платежеспособности и финансовой устойчивости предприятия и актуальность

управления ими;

рассмотрение показателей, характеризующие финансовую устойчивость предприятия, проведение анализа и

оценки показателей финансовой устойчивости и платежеспособности ООО «СтройДом»»;

разработка мероприятий по улучшению финансовой устойчивости предприятия, оценку экономической

эффективности от предложенных мероприятий на примере ООО «СтройДом».

Организационная структура ООО

«СТРОЙДОМ»

Генеральный

директор

Секретарь

Продавцыконсультанты

Юрисконсульт

Сервисная

служба

Бухгалтер

3.

Анализ финансовых результатов деятельности ООО «СТРОЙДОМ»Показатели

2020г

2021г

2022г

Выручка от реализации, тыс. руб.

42785

61047

104523

18262

43476

142,7

171,2

Себестоимость продаж, тыс. руб.

Прибыль от продаж, тыс. руб.

Чистая прибыль, тыс. руб.

41180

1605

58

59993

1054

89

102025

2498

210

18813

-551

30,4

42032

1444

121,6

145,7

65,7

152,1

170,1

237,0

236,9

Среднесписочная численность, чел.

11

11

12

0

1

100,0

109,1

4224

4356

4824

132

468

103,1

110,7

32000

33000

33500

1000

500

103,1

101,5

3890

5550

8710

1660

3161

142,7

156,9

4275

3823

3360,5

-452

-462,5

89,4

87,9

Фондоотдача, р./р.

10,0

16,0

31,1

6,0

15,1

159,6

194,8

Среднегодовая

стоимость

оборотных средств, тыс. руб.

3906

5426

7771

1519,5

2345,5

138,9

143,2

0,962

0,983

0,976

0,020

-0,007

102,1

99,3

10,95

11,25

13,45

0,30

2,20

102,7

119,5

3,75

3,90

1,73

1,76

2,39

2,45

-2,02

-2,14

0,66

0,69

-

-

Годовой фонд оплаты труда, тыс.

руб.

Среднемесячная заработная плата,

руб.

Производительность труда, тыс.

руб./чел.

Среднегодовая стоимость основных

фондов, тыс. р

Удельные затраты, руб./руб.

Оборачиваемость

оборотных

средств, обороты.

Рентабельность продаж, %

Рентабельность деятельности, %

Абсолютные отклонения (+,)

Темп роста, %

2021г к 2020г 2022г к 2021г 2021г к 2020г 2022г к 2021г

4.

Динамика основных показателей деятельностиДинамика производительности труда

120000

10000

104523

100000

9000

102025

8000

7000

61047

60000

тыс. руб./чел.

Тыс. руб.

80000

59993

42785

40000

8710

41180

20000

1605

2498

1054

0

2020г

2021г

2022г

6000

5550

5000

4000

3890

3000

2000

1000

Выручка от реализации, тыс. руб.

Себестоимость продаж, тыс. руб.

Прибыль от продаж, тыс. руб.

0

2020г

2021г

2022г

5.

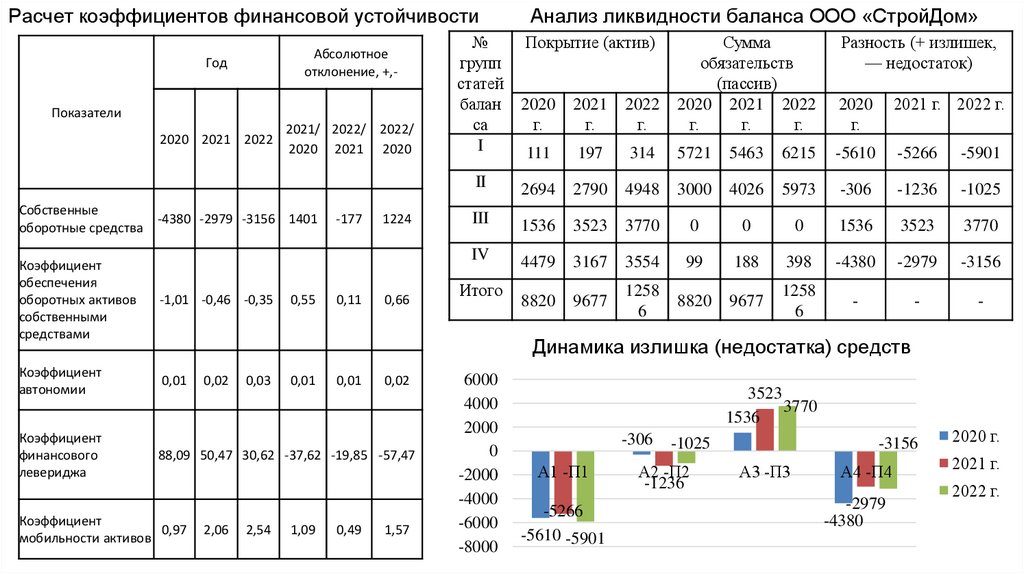

Расчет коэффициентов финансовой устойчивостиАбсолютное

отклонение, +,-

Год

Показатели

2020 2021 2022

Собственные

оборотные средства

2021/ 2022/ 2022/

2020 2021 2020

-4380 -2979 -3156 1401

-177

1224

Коэффициент

обеспечения

оборотных активов

собственными

средствами

-1,01 -0,46 -0,35

Коэффициент

автономии

0,01

Коэффициент

финансового

левериджа

88,09 50,47 30,62 -37,62 -19,85 -57,47

0,55

0,11

0,66

№

групп

статей

балан

са

I

Анализ ликвидности баланса ООО «СтройДом»

2020

г.

2021

г.

2022

г.

Сумма

обязательств

(пассив)

2020 2021 2022

г.

г.

г.

111

197

314

5721

5463

6215

-5610

-5266

-5901

II

2694

2790

4948

3000

4026

5973

-306

-1236

-1025

III

1536

3523

3770

0

0

0

1536

3523

3770

IV

4479

3167

3554

99

188

398

-4380

-2979

-3156

8820

9677

1258

6

8820

9677

1258

6

-

-

-

Итого

Покрытие (актив)

Разность (+ излишек,

— недостаток)

2020

г.

2021 г. 2022 г.

Динамика излишка (недостатка) средств

Коэффициент

0,97

мобильности активов

0,02

2,06

0,03

2,54

0,01

1,09

0,01

0,49

0,02

1,57

6000

4000

2000

0

-2000

-4000

-6000

-8000

3523

3770

1536

-306

А1 -П1

-5266

-5610 -5901

-3156

-1025

А2 -П2

-1236

А3 -П3

А4 -П4

-2979

-4380

2020 г.

2021 г.

2022 г.

6.

Оценка риска банкротства по системе показателейУ.Бивера

Показатели

Коэффициент

Бивера

Формула расчета

Значения

по Группа по риску

итогам 2022 года банкротства

(Чистая прибыль +

Амортизация) /

(Долгосрочные +

-0.15<0,04<0.17

Краткосрочные

обязательства)

Коэффициент

текущей

ликвидности

Чистая прибыль

*100 / Активы

Рентабельность

активов

(Долгосрочные +

Краткосрочные

обязательства) /

Активы

Коэффициент

финансовой

зависимости

Заемные средства

/ Активы

Доля

собственных

оборотных

средств

в

активах

(Собственный

капитал –

Внеоборотные

активы) / Активы

Группа 2, за 5

лет

до

банкротства

0,72<1

Группа 3, за 1

год до

банкротства

-22<1,67<4

Группа 2, за 5

лет до

банкротства

80<96,8

Группа 3, за 1

год до

банкротства

Рейтинговые числа по модели Р. С. Сайфуллина

и Г. Г. Кадыков

Ко – отношение собственных

оборотных средств к собственному

капиталу фирмы;

-7,930

Ктл – отношение оборотных

активов к краткосрочным обязательствам

фирмы;

0,825

Ки – отношение выручки от продаж

фирмы к текущим активам;

10,393

Км – отношение прибыли от

продаж к величине себестоимости продаж

фирмы;

0,024

-0,25<0.06

Группа 3, за 1

год до

банкротства

Кпр – чистая прибыль, деленная на

объем собственных средств организации.

0,529

7.

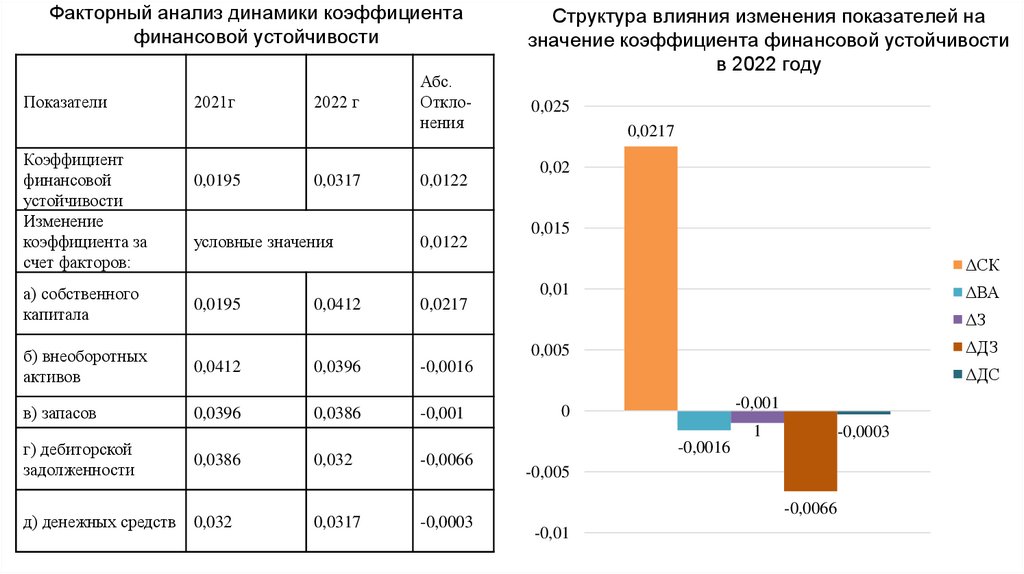

Факторный анализ динамики коэффициентафинансовой устойчивости

Показатели

Коэффициент

финансовой

устойчивости

Изменение

коэффициента за

счет факторов:

2021г

0,0195

2022 г

0,0317

условные значения

Абс.

Отклонения

0,0122

0,0122

Структура влияния изменения показателей на

значение коэффициента финансовой устойчивости

в 2022 году

0,025

0,0217

0,02

0,015

ΔСК

а) собственного

капитала

0,0195

0,0412

0,0217

б) внеоборотных

активов

0,0412

0,0396

-0,0016

в) запасов

0,0396

0,0386

-0,001

0,01

ΔВА

ΔЗ

ΔДЗ

0,005

ΔДС

-0,001

0

1

г) дебиторской

задолженности

0,0386

0,032

-0,0066

д) денежных средств

0,032

0,0317

-0,0003

-0,0003

-0,0016

-0,005

-0,0066

-0,01

8.

Основные направления повышения финансовой устойчивостиМероприятия

Оптимизация запасов

Способы достижения

Внедрение системы бюджетирования

Изменение

системы Оценка поставщиков,

выбора поставщиков

рейтинга

Реструктуризация

Работа с банками

займов в долгосрочные

Предполагаемое влияние на улучшение финансового состояния

Формирование товарного запаса на основе спроса, увеличение

выручки, за счет реализации востребованного ассортимента

составление Снижение себестоимости продаж

Повышение финансовой устойчивости

Сравнение предложений действующего и потенциальных поставщиков ламп для ООО «СтройДом»

Поставщик

Условия оплаты

Условия поставки

ООО «МГК Световые

Технологии»

30 календарных дней после

приемки

За счет поставщика до склада

покупателя

ООО «Гилэнд»

30 календарных дней после

приемки

Предоплата 30%, остальная

сумма через 30 календарных

дней после приемки

ООО «Ледел»

ООО «Лисма»

АО «Светотехнический завод «Сатурн»

Цена за

1000шт.

9852

Статус поставщика

За счет поставщика до склада

покупателя

За счет поставщика до склада

покупателя

9205

Посредник

8937

Производитель

Предоплата 30%, остальная

сумма через 30 календарных

дней после приемки

За счет покупателя, транспортные

расходы составляют 5 тыс. руб.

7250

Производитель

100% предоплата

За счет покупателя, транспортные

расходы составляют 10 тыс. руб.

6142

Производитель

Посредник

9.

Расчет прогнозных показателей ООО «СтройДом»Наименование показателя

Факт

2022г.

Прогно

з

Выручка, тыс. руб.

104523

106614

Изменен Темп

ия

роста,

%

2091

102,0

2091

2091

90661

-342

- за счет оптимизации

ассортимента

Себестоимость, тыс. р уб.

91003

- за счет выбора другого

поставщика

- за счет роста выручки на 2%

Оценка влияния рекомендованных мероприятий на

динамику основных экономических показателей

№ Наименование показателей

п/п

1

2

+1820,1 1820,1

Коммерческие расходы

11022

11022

0

100,0

Прибыль от продаж, тыс. руб.

2498

4931

2433

197,4

3

4

Процентиы к уплате, тыс.руб.

1104

1104

0

100,0

Прочие доходы, тыс. руб.

1909

1909

0

100,0

Прочие расходы, тыс. руб.

3040

3040

0

100,0

Прибыль до налогообложения,

тыс.руб.

Налог на прибыль

263

2696

2433

1025,1

53

539

486

1017,0

Чистая прибыль, тыс. руб.

210

2157

1947

1027,1

Удельный вес себестоимости,

%

Затраты на 1 руб. продукции,

руб.

Рентабельность продаж, %

87,1

85,0

-2,1

97,6

0,98

0,95

-0,03

96,9

2,39

4,63

2,24

193,7

5

6

7

8

проект

Изменение

104523

106614

2091

12

12

0

8710

8885

174,3

0,72

1,00

0,28

0,03

0,16

0,13

0,03

0,84

102025

101683

-3156

0

Выручка, тыс.руб.

99,6

- 2161,9 -2161,9

2022 г.

Среднегодовая численность

персонала, чел.

Выработка, тыс. р./чел.

Коэффициент текущей

ликвидности

Коэффициент автономии

Коэффициент долгосрочной

финансовой независимости

0,81

Полная себестоимость,

тыс.руб.

-342

Собственные оборотные

активы, тыс.руб.

+3156

finance

finance