Similar presentations:

Управление источниками финансирования предприятия. Лекция по теме 3

1.

УПРАВЛЕНИЕ ИСТОЧНИКАМИФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ

Лекция по теме 3

2.

ВОПРОСЫ ТЕМЫ:1)

2)

3)

4)

Источники финансирования: определение,

классификация.

Оценка стоимости капитала.

Управление структурой капитала

Эффект финансового левериджа: сущность,

правила расчета

3.

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ: ОПРЕДЕЛЕНИЕ,КЛАССИФИКАЦИЯ

Капитал – накопленный путем сбережений запас

экономических благ в форме денежных средств и реальных

капитальных товаров, вовлекаемых его собственниками в

экономический процесс как инвестиционный ресурс и

фактор производства с целью получения дохода

По источникам привлечения капитал предприятия делится на

собственный и заемный.

4.

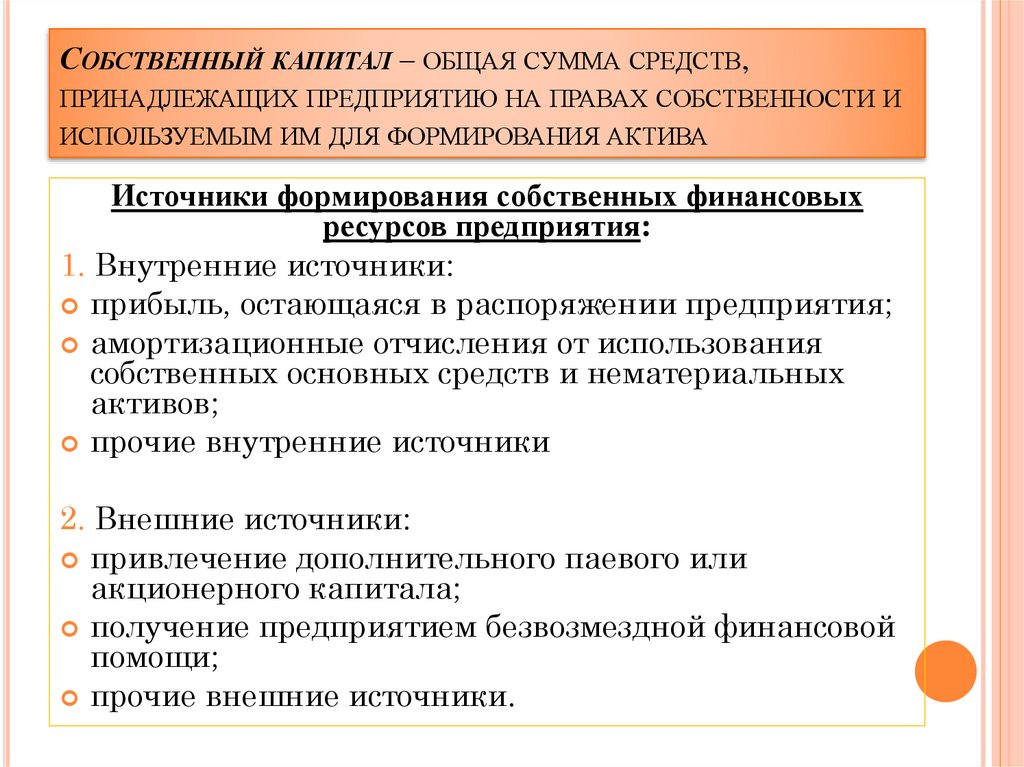

СОБСТВЕННЫЙ КАПИТАЛ – ОБЩАЯ СУММА СРЕДСТВ,ПРИНАДЛЕЖАЩИХ ПРЕДПРИЯТИЮ НА ПРАВАХ СОБСТВЕННОСТИ И

ИСПОЛЬЗУЕМЫМ ИМ ДЛЯ ФОРМИРОВАНИЯ АКТИВА

Источники формирования собственных финансовых

ресурсов предприятия:

1. Внутренние источники:

прибыль, остающаяся в распоряжении предприятия;

амортизационные отчисления от использования

собственных основных средств и нематериальных

активов;

прочие внутренние источники

2. Внешние источники:

привлечение дополнительного паевого или

акционерного капитала;

получение предприятием безвозмездной финансовой

помощи;

прочие внешние источники.

5.

Эффективное управление собственным капиталом –достижение необходимых показателей финансовой устойчивости

и выбор такой структуры капитала, при которой обеспечивается

необходимый уровень самофинансирования

Количественные показатели (критерии)

эффективности управления

– достижение определенных параметров конкретных коэффициентов

финансовой

устойчивости

(финансовой

независимости,

маневренности

собственного капитала, обеспеченности собственными средствами, обеспеченности

оборотного капитала собственными источниками финансирования и др.);

– формирование такой величины чистой прибыли или инвестированного

собственного капитала, образованного за счет чистой прибыли, которая могла бы

обеспечивать покрытие потребности в оборотных активах предприятия;

– рентабельность собственного капитала → max;

– рыночная стоимость бизнеса → max.

6.

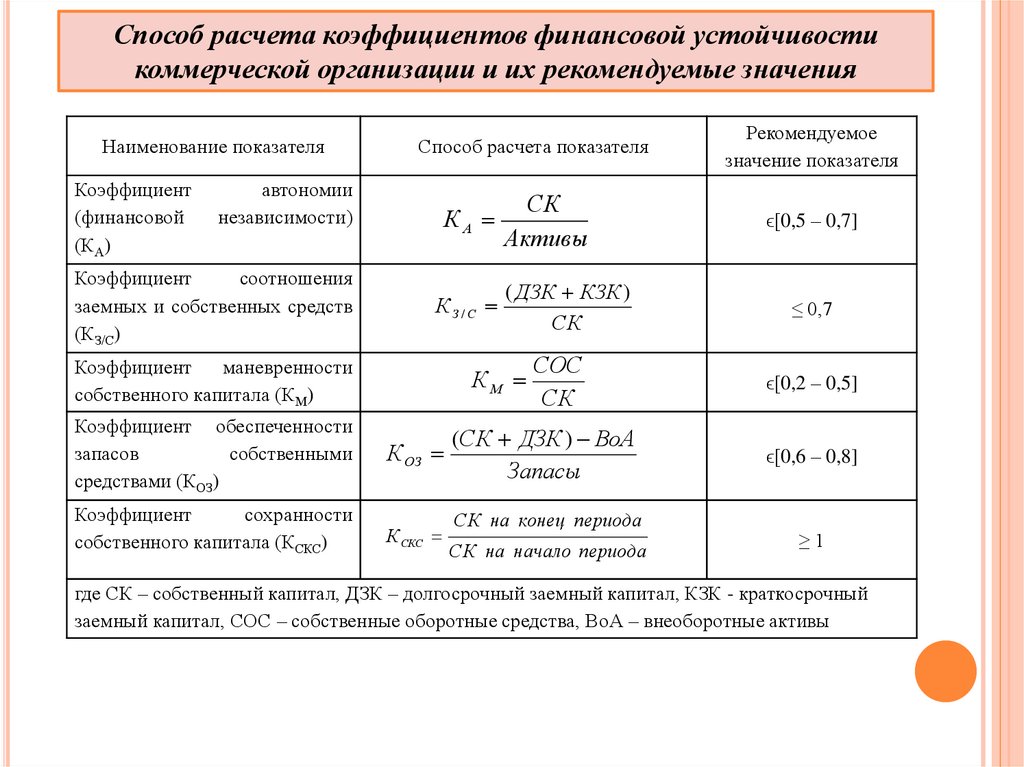

Способ расчета коэффициентов финансовой устойчивостикоммерческой организации и их рекомендуемые значения

Наименование показателя

Коэффициент

(финансовой

(КА)

Способ расчета показателя

Рекомендуемое

значение показателя

КА

СК

Активы

ϵ[0,5 – 0,7]

КЗ/С

( ДЗК КЗК )

СК

≤ 0,7

СОС

СК

ϵ[0,2 – 0,5]

автономии

независимости)

Коэффициент

соотношения

заемных и собственных средств

(КЗ/С)

Коэффициент

маневренности

собственного капитала (КМ)

КМ

Коэффициент обеспеченности

запасов

собственными

средствами (КОЗ)

К ОЗ

Коэффициент

сохранности

собственного капитала (КСКС)

К СКС

(СК ДЗК ) ВоА

Запасы

СК на конец периода

СК на начало периода

ϵ[0,6 – 0,8]

≥1

где СК – собственный капитал, ДЗК – долгосрочный заемный капитал, КЗК - краткосрочный

заемный капитал, СОС – собственные оборотные средства, ВоА – внеоборотные активы

7.

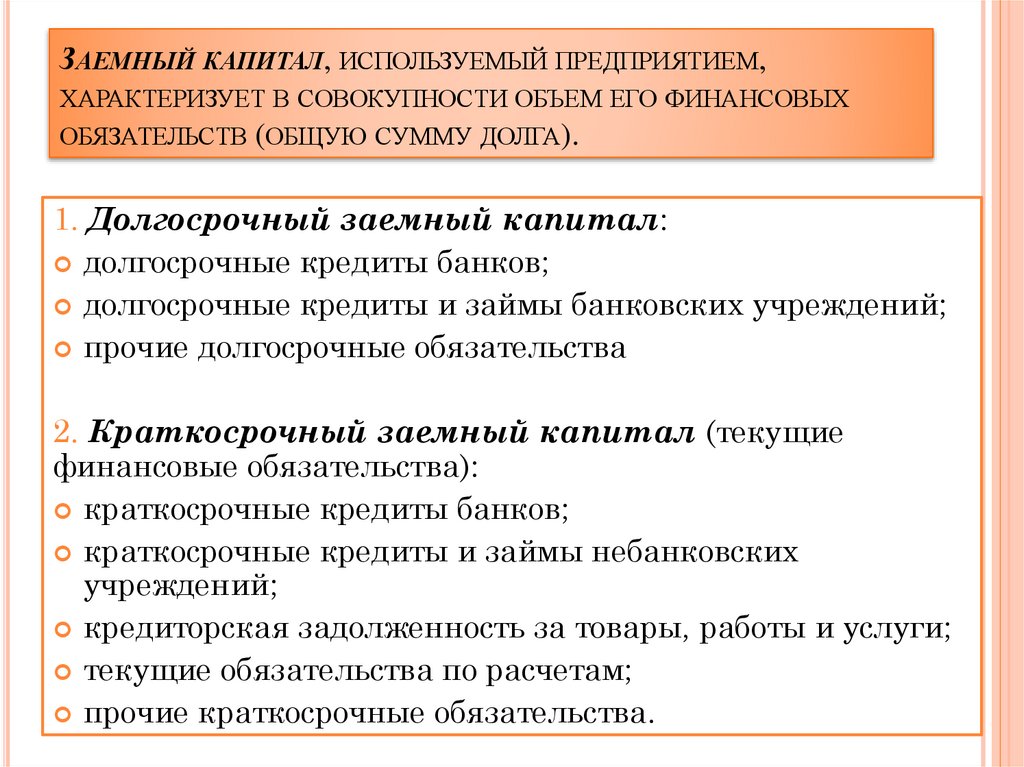

ЗАЕМНЫЙ КАПИТАЛ, ИСПОЛЬЗУЕМЫЙ ПРЕДПРИЯТИЕМ,ХАРАКТЕРИЗУЕТ В СОВОКУПНОСТИ ОБЪЕМ ЕГО ФИНАНСОВЫХ

ОБЯЗАТЕЛЬСТВ (ОБЩУЮ СУММУ ДОЛГА).

1. Долгосрочный заемный капитал:

долгосрочные кредиты банков;

долгосрочные кредиты и займы банковских учреждений;

прочие долгосрочные обязательства

2. Краткосрочный заемный капитал (текущие

финансовые обязательства):

краткосрочные кредиты банков;

краткосрочные кредиты и займы небанковских

учреждений;

кредиторская задолженность за товары, работы и услуги;

текущие обязательства по расчетам;

прочие краткосрочные обязательства.

8.

Эффективное управление заемным капиталом, преждевсего, должно обеспечивать превышение отдачи от его

использования над стоимостью его привлечения

Показатели эффективности управления заемным

капиталом:

– как и в случае с управлением собственным капиталом, это соответствие

определенным параметрам коэффициентов финансовой устойчивости;

– стоимость заемного капитала → min;

– финансовые риски → min;

– эффективность использования (рентабельность) заемного капитала → max;

– рост уровня финансового риска < роста рентабельности.

9.

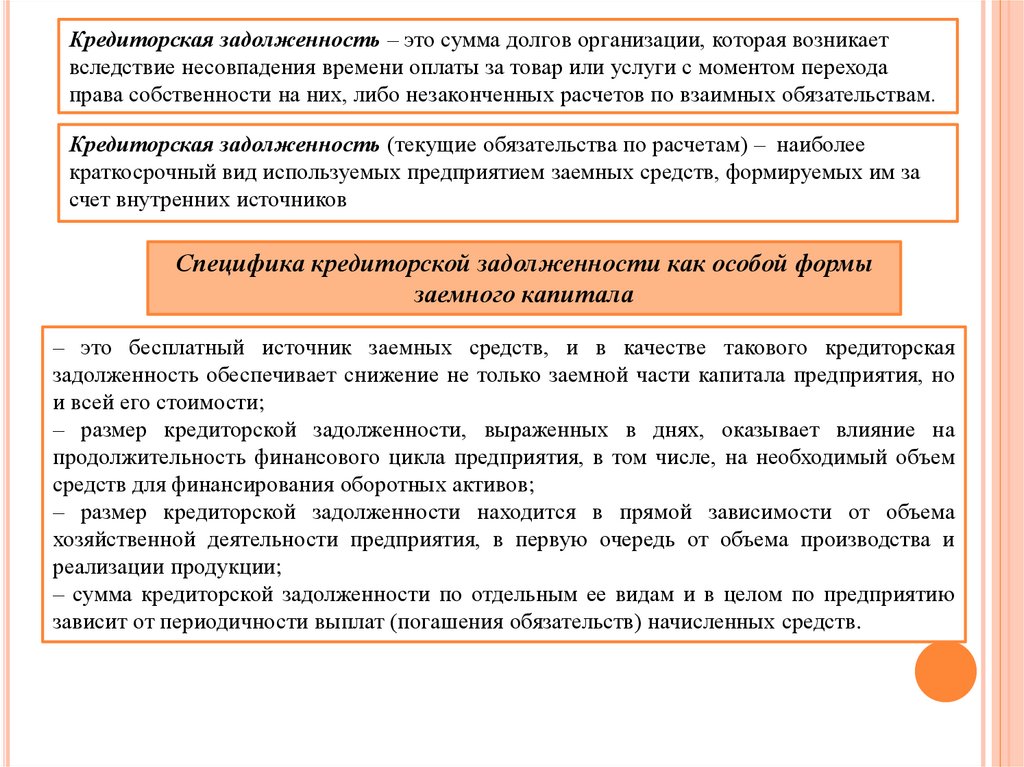

Кредиторская задолженность – это сумма долгов организации, которая возникаетвследствие несовпадения времени оплаты за товар или услуги с моментом перехода

права собственности на них, либо незаконченных расчетов по взаимных обязательствам.

Кредиторская задолженность (текущие обязательства по расчетам) – наиболее

краткосрочный вид используемых предприятием заемных средств, формируемых им за

счет внутренних источников

Специфика кредиторской задолженности как особой формы

заемного капитала

– это бесплатный источник заемных средств, и в качестве такового кредиторская

задолженность обеспечивает снижение не только заемной части капитала предприятия, но

и всей его стоимости;

– размер кредиторской задолженности, выраженных в днях, оказывает влияние на

продолжительность финансового цикла предприятия, в том числе, на необходимый объем

средств для финансирования оборотных активов;

– размер кредиторской задолженности находится в прямой зависимости от объема

хозяйственной деятельности предприятия, в первую очередь от объема производства и

реализации продукции;

– сумма кредиторской задолженности по отдельным ее видам и в целом по предприятию

зависит от периодичности выплат (погашения обязательств) начисленных средств.

10.

Эффективное управление кредиторской задолженностьюподразумевает под собой оптимизацию ее величины, т.е.

формирование такого размера кредиторской задолженности,

который:

– позволит привлечь необходимые краткосрочные заемные средства на

бесплатной основе для финансирования отдельных элементов оборотных

активов (в частности, дебиторской задолженности);

– будет способствовать росту финансовых результатов деятельности

организации;

– обеспечит получение необходимой величины прибыли от продаж;

– обеспечит сохранение приемлемого уровня риска неуплаты платежей

организации по своим обязательствам;

– обеспечит достаточно высокую скорость оборачиваемости средств в

расчетах.

11.

Для оценки эффективности управления кредиторской задолженностью сточки зрения повышения доходности деятельности в результате ее

использования (или увеличения по сравнению с предыдущим периодом),

необходимо использовать показатели:

– рентабельность продаж – рассчитывается как отношение прибыли от продаж к

выручке от реализации);

– рентабельность кредиторской задолженности – рассчитывается как отношение

прибыли от продаж к кредиторской задолженности;

– эффект прироста кредиторской задолженности за определенный период,

который заключается в сокращении потребности предприятия в привлечении

кредита и расходов, связанных с его обслуживанием

КЗ ПК Б

Э КЗ

100

где КЗ – прирост средней суммы кредиторской задолженности предприятия в

целом за период;

ПКБ – среднегодовая ставка процента за краткосрочный кредит, привлекаемый

предприятием.

12.

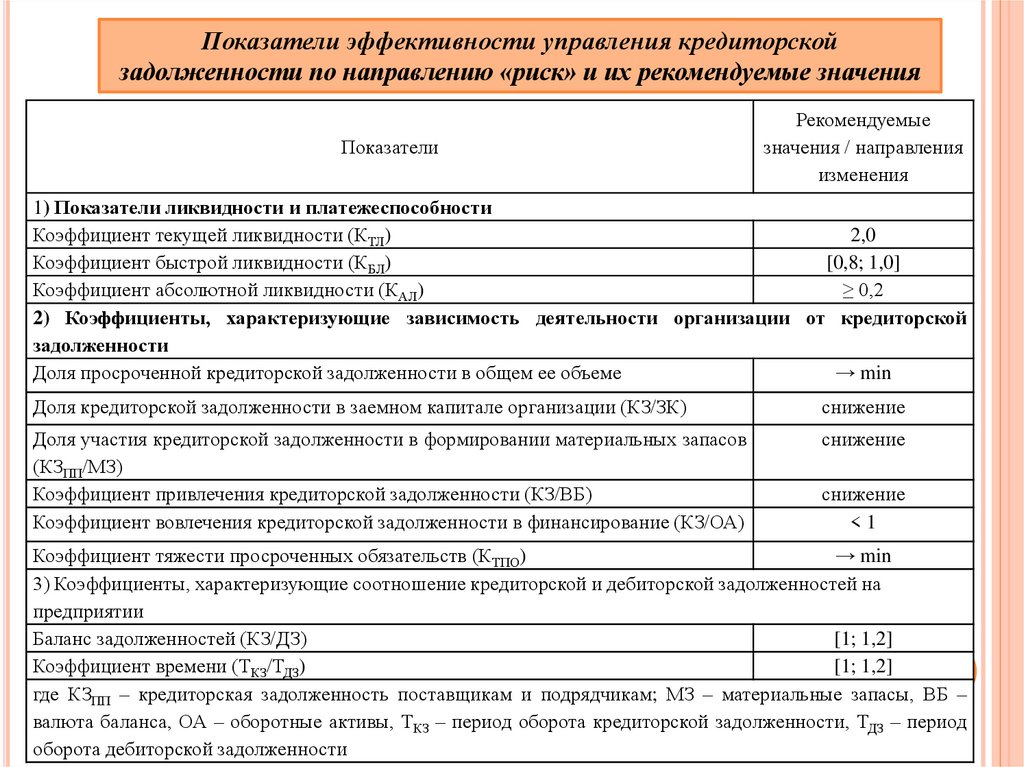

Показатели эффективности управления кредиторскойзадолженности по направлению «риск» и их рекомендуемые значения

Показатели

Рекомендуемые

значения / направления

изменения

1) Показатели ликвидности и платежеспособности

Коэффициент текущей ликвидности (КТЛ)

2,0

Коэффициент быстрой ликвидности (КБЛ)

[0,8; 1,0]

Коэффициент абсолютной ликвидности (КАЛ)

≥ 0,2

2) Коэффициенты, характеризующие зависимость деятельности организации от кредиторской

задолженности

Доля просроченной кредиторской задолженности в общем ее объеме

→ min

Доля кредиторской задолженности в заемном капитале организации (КЗ/ЗК)

снижение

Доля участия кредиторской задолженности в формировании материальных запасов

(КЗПП/МЗ)

Коэффициент привлечения кредиторской задолженности (КЗ/ВБ)

Коэффициент вовлечения кредиторской задолженности в финансирование (КЗ/ОА)

снижение

снижение

<1

Коэффициент тяжести просроченных обязательств (КТПО)

→ min

3) Коэффициенты, характеризующие соотношение кредиторской и дебиторской задолженностей на

предприятии

Баланс задолженностей (КЗ/ДЗ)

[1; 1,2]

Коэффициент времени (ТКЗ/ТДЗ)

[1; 1,2]

где КЗПП – кредиторская задолженность поставщикам и подрядчикам; МЗ – материальные запасы, ВБ –

валюта баланса, ОА – оборотные активы, ТКЗ – период оборота кредиторской задолженности, ТДЗ – период

оборота дебиторской задолженности

13.

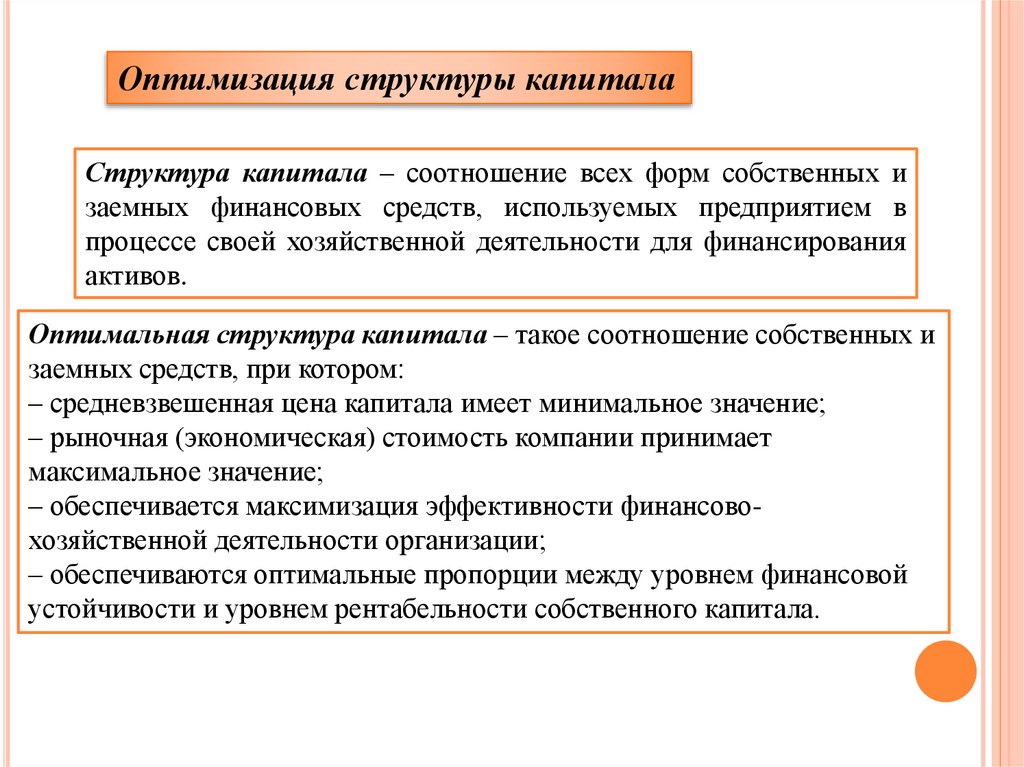

Оптимизация структуры капиталаСтруктура капитала – соотношение всех форм собственных и

заемных финансовых средств, используемых предприятием в

процессе своей хозяйственной деятельности для финансирования

активов.

Оптимальная структура капитала – такое соотношение собственных и

заемных средств, при котором:

– средневзвешенная цена капитала имеет минимальное значение;

– рыночная (экономическая) стоимость компании принимает

максимальное значение;

– обеспечивается максимизация эффективности финансовохозяйственной деятельности организации;

– обеспечиваются оптимальные пропорции между уровнем финансовой

устойчивости и уровнем рентабельности собственного капитала.

14.

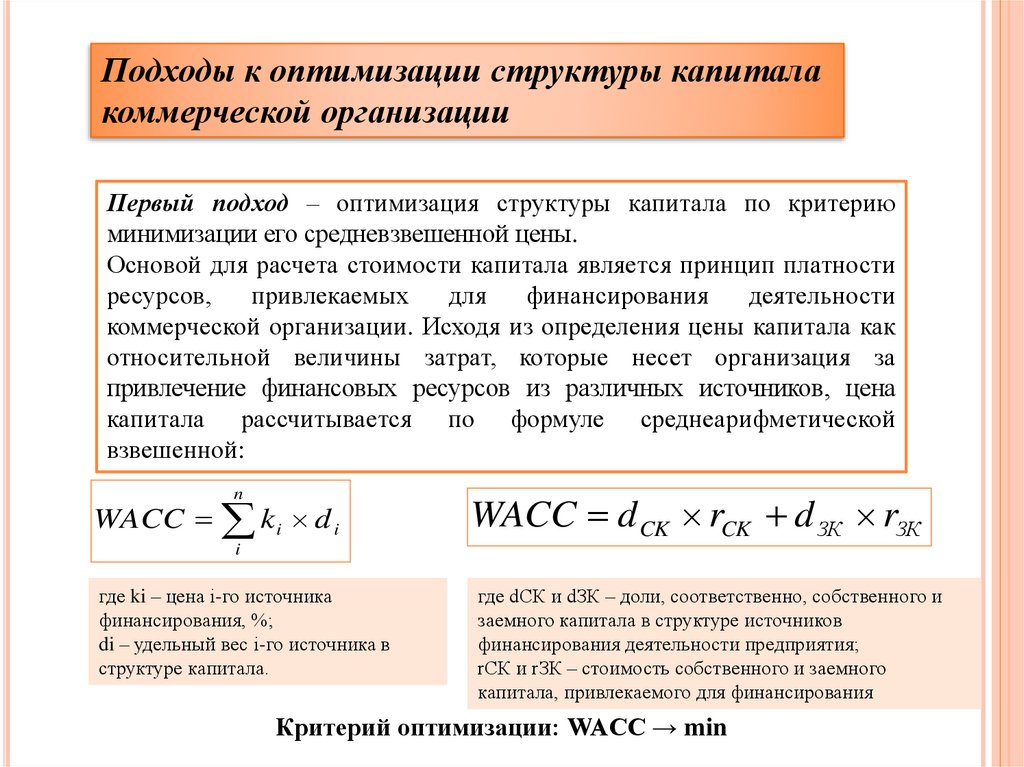

Подходы к оптимизации структуры капиталакоммерческой организации

Первый подход – оптимизация структуры капитала по критерию

минимизации его средневзвешенной цены.

Основой для расчета стоимости капитала является принцип платности

ресурсов,

привлекаемых

для

финансирования

деятельности

коммерческой организации. Исходя из определения цены капитала как

относительной величины затрат, которые несет организация за

привлечение финансовых ресурсов из различных источников, цена

капитала рассчитывается по формуле среднеарифметической

взвешенной:

n

WACC k i d i

WACC d CK rCK d ЗК rЗК

где ki – цена i-го источника

финансирования, %;

di – удельный вес i-го источника в

структуре капитала.

где dСК и dЗК – доли, соответственно, собственного и

заемного капитала в структуре источников

финансирования деятельности предприятия;

rСК и rЗК – стоимость собственного и заемного

капитала, привлекаемого для финансирования

i

Критерий оптимизации: WACC → min

15.

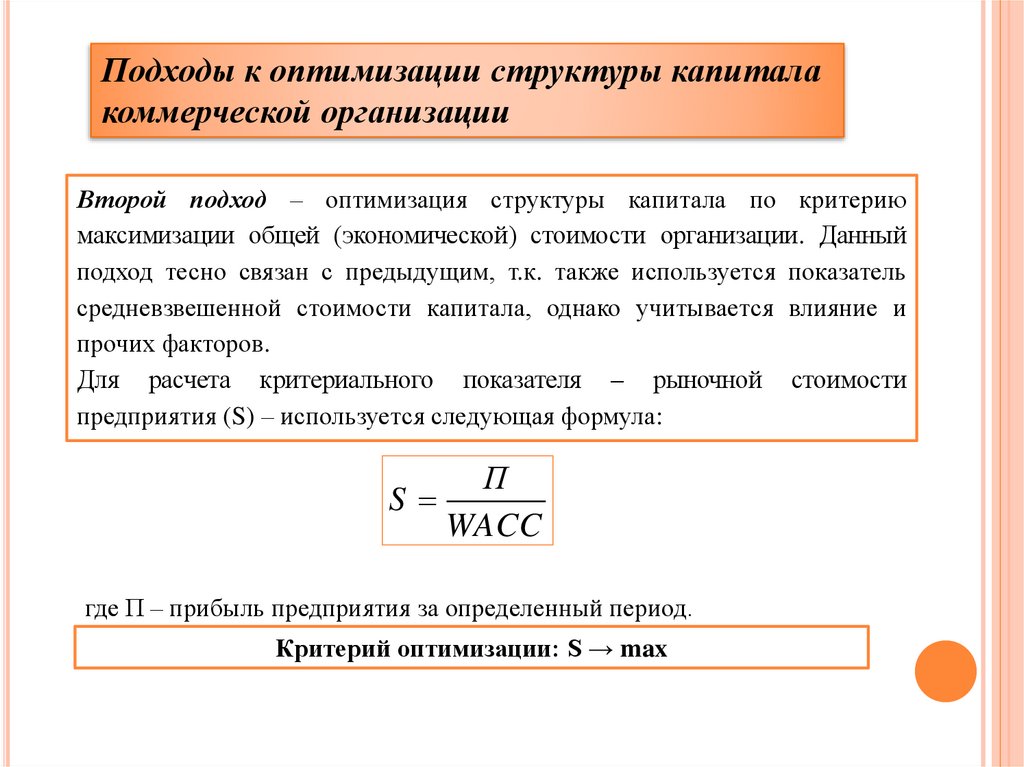

Подходы к оптимизации структуры капиталакоммерческой организации

Второй подход – оптимизация структуры капитала по критерию

максимизации общей (экономической) стоимости организации. Данный

подход тесно связан с предыдущим, т.к. также используется показатель

средневзвешенной стоимости капитала, однако учитывается влияние и

прочих факторов.

Для расчета критериального показателя – рыночной стоимости

предприятия (S) – используется следующая формула:

П

S

WACC

где П – прибыль предприятия за определенный период.

Критерий оптимизации: S → max

16.

Подходы к оптимизации структуры капиталакоммерческой организации

Также может быть использован показатель экономической добавленной

стоимости (EVA), который отражает прибавление стоимости к рыночной

стоимости организации и зависит как от будущих прибылей организации, так

и от стоимости привлекаемого капитала. Экономическая добавленная

стоимость (EVA) рассчитывается по следующей формуле:

EVA NOPAT WACC (ТА NP)

где NOPAT – чистая прибыль, полученная после уплаты налога на прибыль и за

вычетом суммы процентов, уплаченных за пользование заемным капиталом;

TA – совокупные активы (по балансу);

NP – беспроцентные текущие обязательства (кредиторская задолженность

поставщикам, бюджету, полученные авансы, пр.).

Критерий оптимизации: EVA → max (> 0 ).

17.

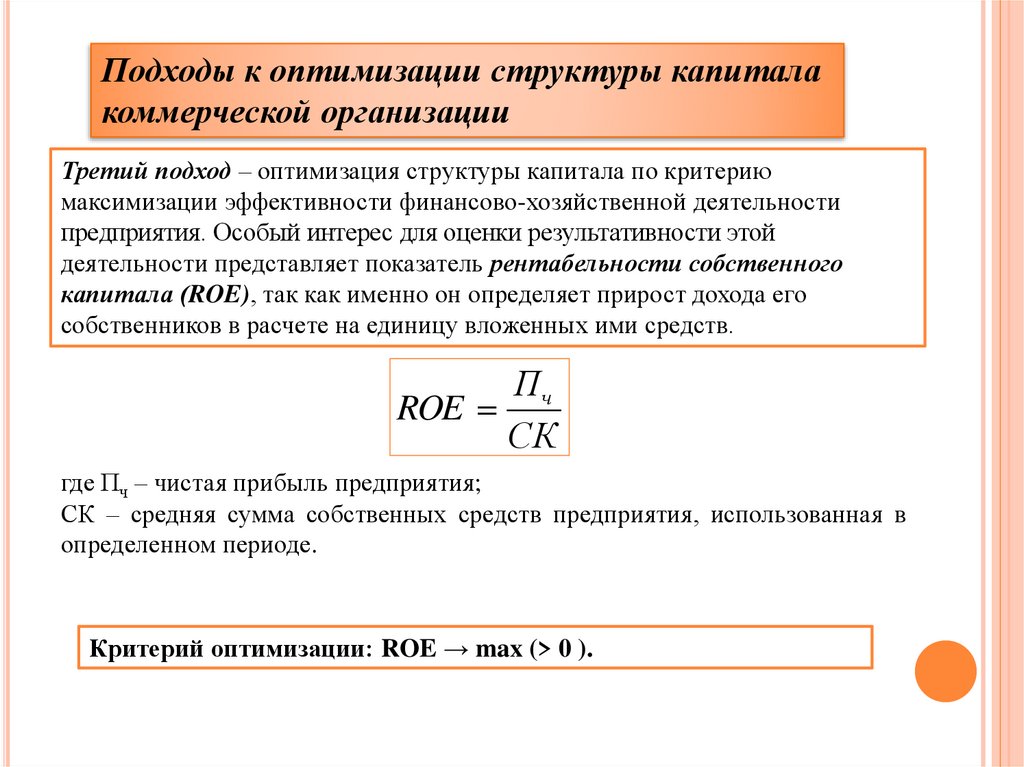

Подходы к оптимизации структуры капиталакоммерческой организации

Третий подход – оптимизация структуры капитала по критерию

максимизации эффективности финансово-хозяйственной деятельности

предприятия. Особый интерес для оценки результативности этой

деятельности представляет показатель рентабельности собственного

капитала (ROE), так как именно он определяет прирост дохода его

собственников в расчете на единицу вложенных ими средств.

Пч

ROE

СК

где Пч – чистая прибыль предприятия;

СК – средняя сумма собственных средств предприятия, использованная в

определенном периоде.

Критерий оптимизации: ROE → max (> 0 ).

18.

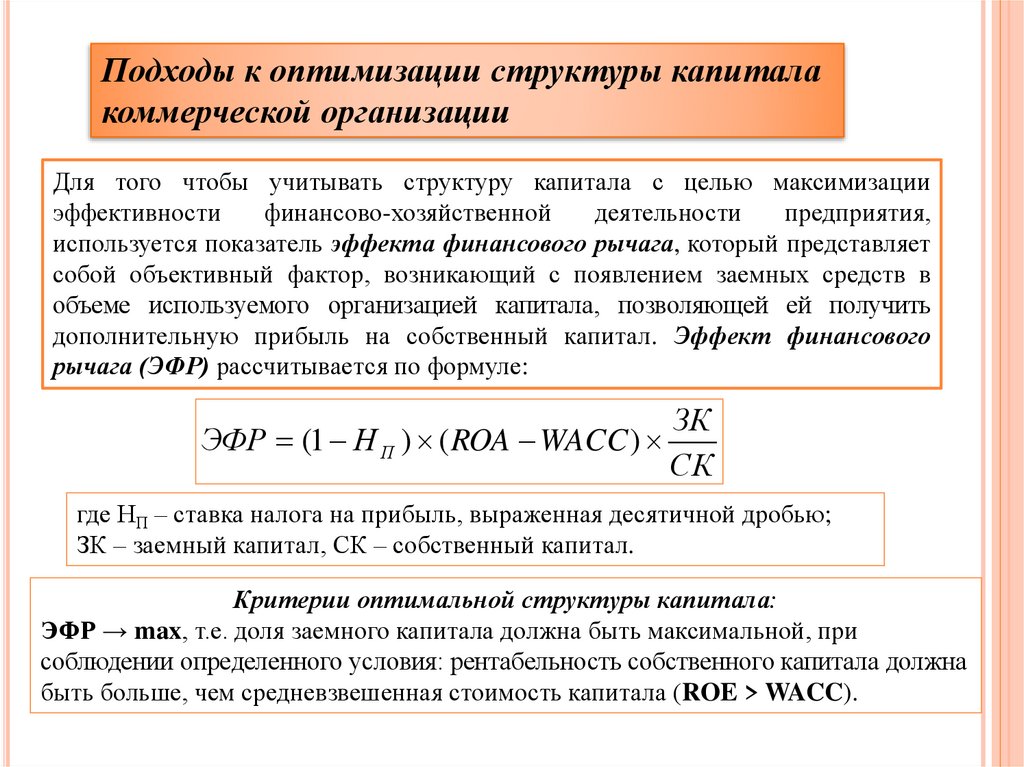

Подходы к оптимизации структуры капиталакоммерческой организации

Для того чтобы учитывать структуру капитала с целью максимизации

эффективности

финансово-хозяйственной

деятельности

предприятия,

используется показатель эффекта финансового рычага, который представляет

собой объективный фактор, возникающий с появлением заемных средств в

объеме используемого организацией капитала, позволяющей ей получить

дополнительную прибыль на собственный капитал. Эффект финансового

рычага (ЭФР) рассчитывается по формуле:

ЗК

ЭФР (1 Н П ) ( ROA WACC )

СК

где НП – ставка налога на прибыль, выраженная десятичной дробью;

ЗК – заемный капитал, СК – собственный капитал.

Критерии оптимальной структуры капитала:

ЭФР → max, т.е. доля заемного капитала должна быть максимальной, при

соблюдении определенного условия: рентабельность собственного капитала должна

быть больше, чем средневзвешенная стоимость капитала (ROE > WACC).

19.

Основными составляющим формулы расчета ЭФР являются:– налоговый корректор финансового рычага (1 – Нп), который

показывает, в какой степени проявляется эффект финансового

рычага в связи с различным уровнем налогообложения прибыли;

– дифференциал финансового левериджа (ROA – WACC), который

характеризует разницу между рентабельностью активов и средним

размером процентов по заемным средствам;

– плечо финансового рычага (ЗК/СК), которое характеризует

величину заемного капитала, используемого организацией, в расчете

на единицу собственного капитала.

20.

Подходы к оптимизации структуры капиталакоммерческой организации

Четвертый подход – оптимизация структуры капитала по критерию

достижения оптимальных пропорций между уровнем финансовой

устойчивости и уровнем рентабельности собственного капитала.

Данный подход основан на предыдущем, но в основу процедуры

формирования оптимальной структуры капитала включается

дополнительное условие, а именно: учет не только доходности

(рентабельности) деятельности, но и риска.

Так как между финансовым рычагом и финансовой устойчивостью существует

определенное противоречие, задача оптимизации заключается не столько в

увеличении эффекта финансового рычага, сколько в поиске такого соотношения

между собственным и заемным капиталом, которое позволит:

1) сохранить финансовую устойчивость на приемлемом уровне,

2) снизить средневзвешенную цену капитала

3) сохранить определенный процент увеличения рентабельности собственного

капитала за счет привлечения заемных средств в хозяйственный оборот

коммерческой организации.

21.

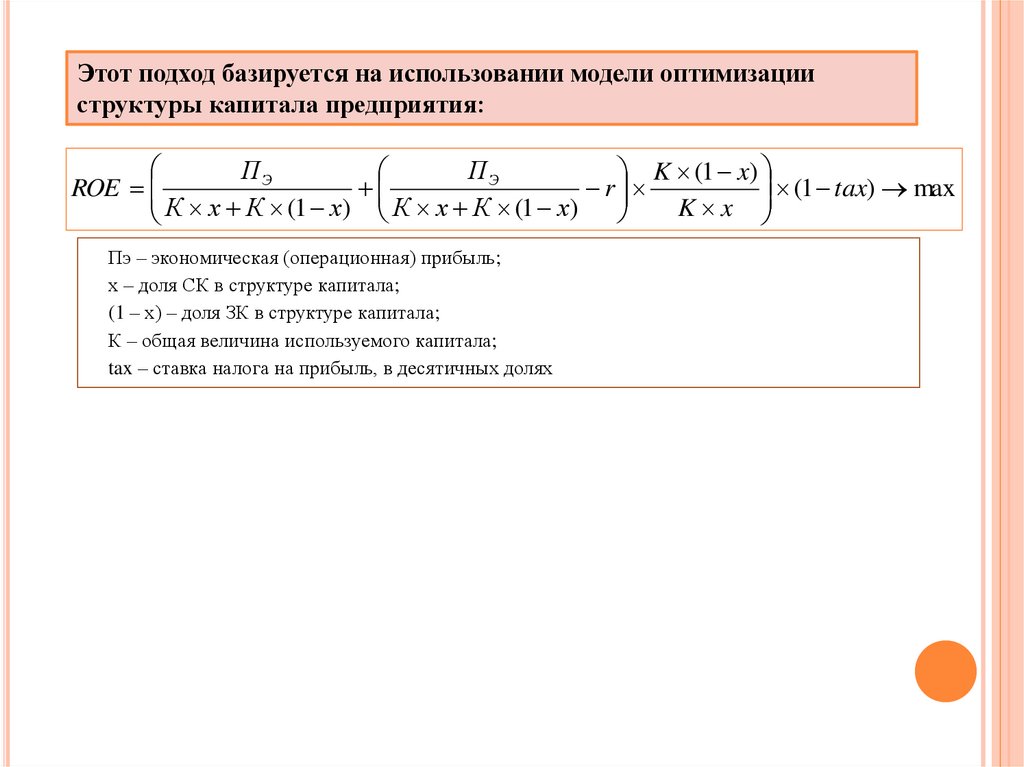

Этот подход базируется на использовании модели оптимизацииструктуры капитала предприятия:

ПЭ

ПЭ

K (1 x)

(1 tax) max

ROE

r

K x

К х К (1 х) К х К (1 х)

Пэ – экономическая (операционная) прибыль;

х – доля СК в структуре капитала;

(1 – х) – доля ЗК в структуре капитала;

К – общая величина используемого капитала;

tax – ставка налога на прибыль, в десятичных долях

22.

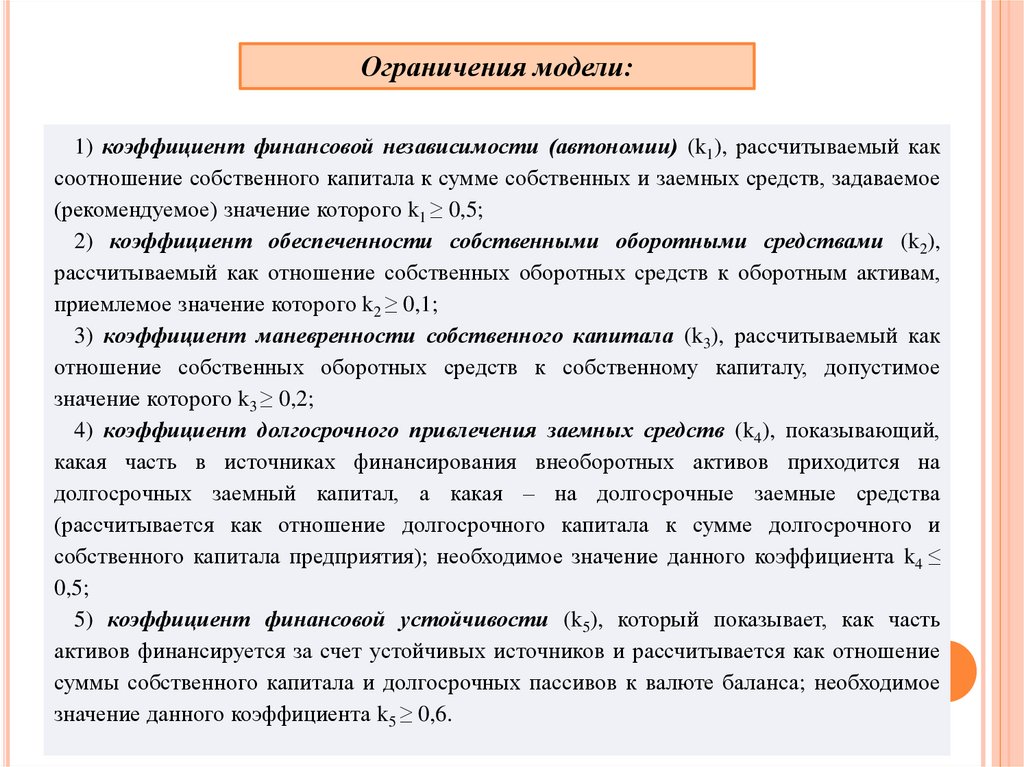

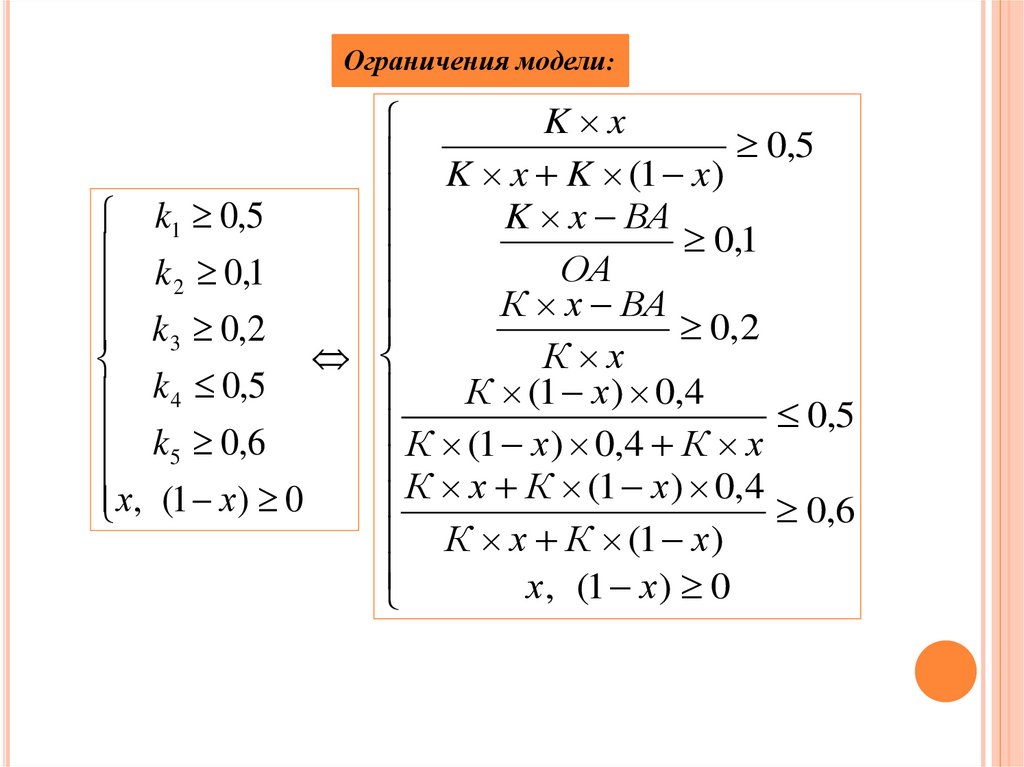

Ограничения модели:1) коэффициент финансовой независимости (автономии) (k1), рассчитываемый как

соотношение собственного капитала к сумме собственных и заемных средств, задаваемое

(рекомендуемое) значение которого k1 ≥ 0,5;

2) коэффициент обеспеченности собственными оборотными средствами (k2),

рассчитываемый как отношение собственных оборотных средств к оборотным активам,

приемлемое значение которого k2 ≥ 0,1;

3) коэффициент маневренности собственного капитала (k3), рассчитываемый как

отношение собственных оборотных средств к собственному капиталу, допустимое

значение которого k3 ≥ 0,2;

4) коэффициент долгосрочного привлечения заемных средств (k4), показывающий,

какая часть в источниках финансирования внеоборотных активов приходится на

долгосрочных заемный капитал, а какая – на долгосрочные заемные средства

(рассчитывается как отношение долгосрочного капитала к сумме долгосрочного и

собственного капитала предприятия); необходимое значение данного коэффициента k4 ≤

0,5;

5) коэффициент финансовой устойчивости (k5), который показывает, как часть

активов финансируется за счет устойчивых источников и рассчитывается как отношение

суммы собственного капитала и долгосрочных пассивов к валюте баланса; необходимое

значение данного коэффициента k5 ≥ 0,6.

23.

Ограничения модели:K x

K x K (1 x) 0,5

K x ВА

k1 0,5

0,1

k 0,1

ОА

2

К х ВА

k 3 0,2

0,2

К х

К (1 х) 0,4

k 4 0,5

К (1 х) 0,4 К х 0,5

k 5 0,6

х, (1 х) 0

К х К (1 х) 0,4 0,6

К х К (1 х)

х, (1 х) 0

finance

finance