Similar presentations:

Управление активами корпорации. Тема 3

1. Тема 3

Управление активами корпорации2. Содержание темы

1. Понятие и классификация активов2. Управление внеоборотными активами

3. Управление оборотными активами

3. Понятие и классификация активов

ПОНЯТИЕ ИКЛАССИФИКАЦИЯ

АКТИВОВ

4. Активы

- экономические ресурсы, в формесовокупных имущественных ценностей,

денежных средств и т.п., используемые в

хозяйственной деятельности с целью

получения прибыли.

5. Управление имуществом

-совокупность мероприятий по

формированию необходимого

объема, оптимизации состава и

обеспечении эффективного

использования активов компании.

6. Классификация активов:

1. По форме функционирования:Материальные активы имеют

материальную вещную форму.

Нематериальные активы не имеют

вещной формы, но принимающие

участие в хозяйственной

деятельности и генерирующие

прибыль.

Финансовые активы.

7. 2. По характеру участия в хозяйственном процессе

Оборотные (текущие) активыВнеоборотные активы

8. По характеру участия активов в видах деятельности

Операционные активыимущественные ценности,

используемые в операционной

деятельности с целью получения

операционной прибыли.

Инвестиционные активы

имущественные ценности,

связанных с осуществлением

инвестиционной деятельности.

9. По источникам формирования активов

Валовые активы сформированы засчет собственного и заемного

капитала, привлеченного для

финансирования хозяйственной

деятельности.

Чистые активы сформированы за

счет собственного его капитала.

10.

ЧА = А-ЗК.где ЧА — стоимость чистых активов;

А — общая сумма всех активов

предприятия по балансовой

стоимости;

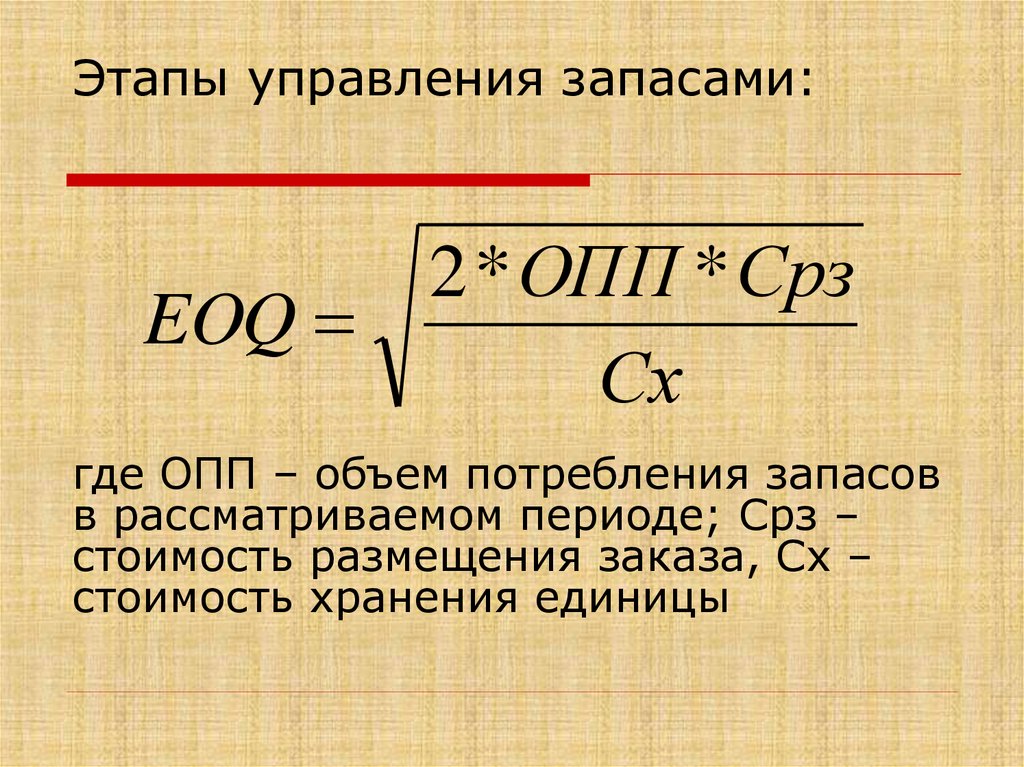

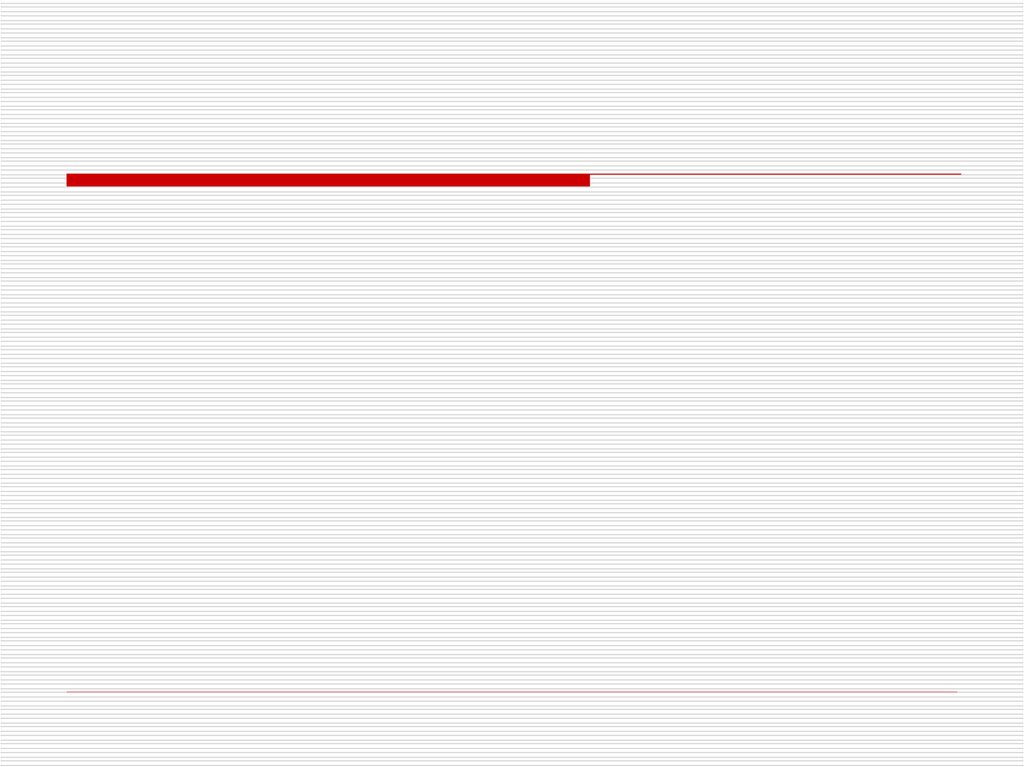

ЗК — общая сумма используемого

заемного капитала.

11. По характеру владения активами

Собственные активы принадлежатна правах собственности, находятся

в постоянном владении и

отражаемые в составе баланса.

В практике учета к этой группе относятся

также активы, приобретенные на правах

финансового лизинга (находящиеся в

полном его владении и также

отражаемые в составе его баланса).

12. По характеру владения активами

Арендуемые активы –привлеченныедля осуществления хозяйственной

деятельности на правах аренды

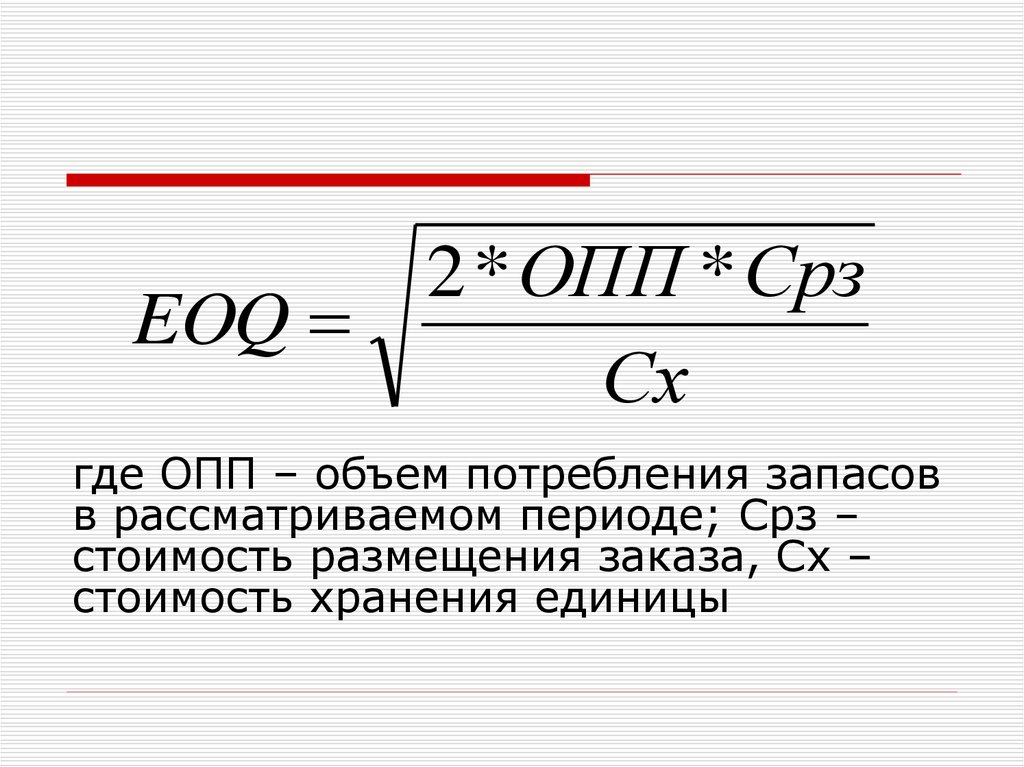

(оперативного лизинга).

Эти виды активов отражаются на

забалансовых счетах учета.

13. По характеру владения активами

Безвозмездно используемыеактивы, переданные предприятию

для временного хозяйственного

использования на бесплатной

основе другими субъектами

хозяйствования.

В составе баланса предприятия эти

активы также не отражаются.

14. По степени ликвидности

Активы в абсолютно ликвиднойформе,

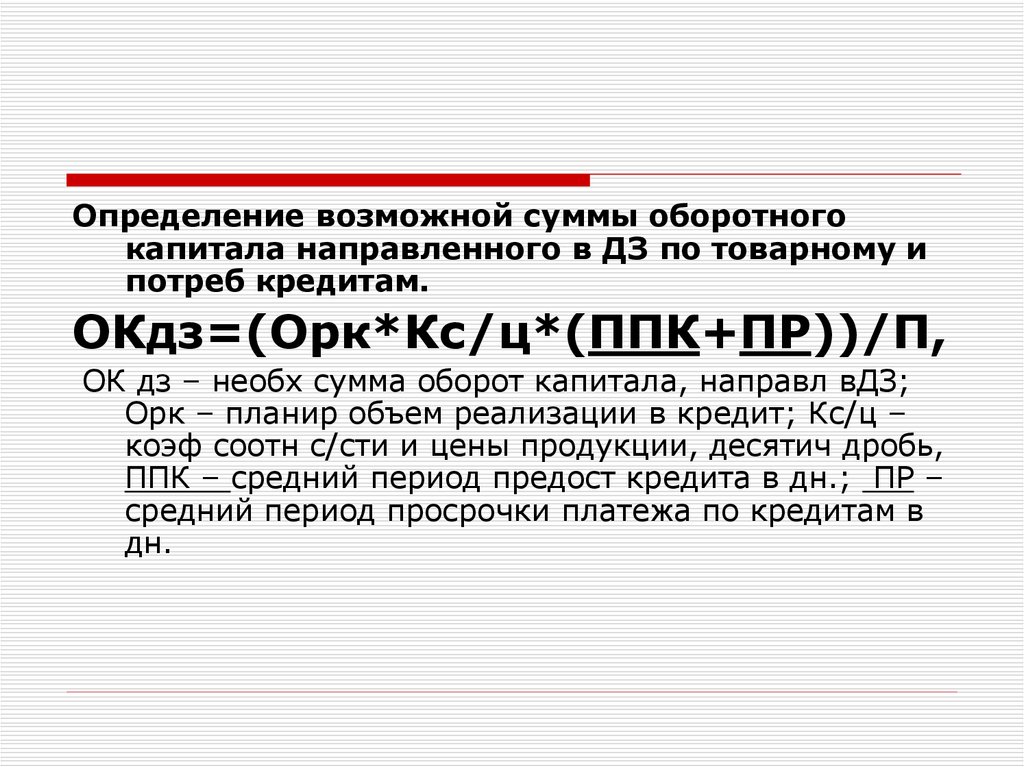

Высоколиквидные активы,

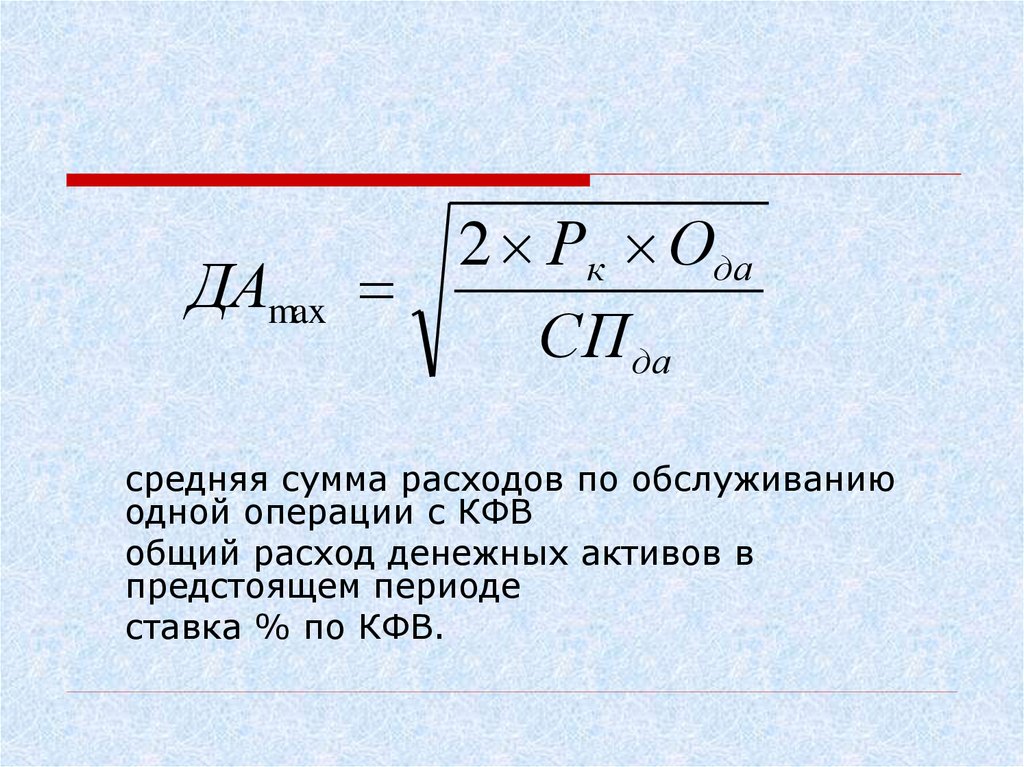

Среднеликвидные активы,

Низколиквидные активы,

Неликвидные активы,

15. По характеру использования в текущей деятельности

Используемые активы принимаютнепосредственное участие в

операционном или инвестиционном

процессе, обеспечивая

формирование доходов.

Неиспользуемые активы

16. По характеру нахождения активов по отношению к предприятию

Внутренние активы -имущественныеценности, находящиеся

непосредственно на территории.

Внешние активы - имущественные

ценности предприятия, находящиеся

вне его пределов у других субъектов

хозяйствования, в пути или на

ответственном хранении.

17. 2. Управление внеоборотными активами организации

2. УПРАВЛЕНИЕВНЕОБОРОТНЫМИ

АКТИВАМИ ОРГАНИЗАЦИИ

18. Управление внеоборотными активами

-часть общей финансовой стратегиифинансового обеспечения

своевременного обновления и

высокой эффективности

использования.

19. Этапы политики управления внеоборотными активами:

1)Анализ внеоборотных активовпредприятия в

предшествующем периоде.

Анализ ВА в предшествующем

периоде (рассматривается

динамика ВА, сопоставляются

темпы и изменениями объемов

реализации и средней суммы всех

активов, оборачиваемость ВА,

рентабельность)

20. 2) Оптимизация общего объема и состава ВнА.

ОП ва=(ВА к – ВА нп)*(1+ КИ в)**(1+ КИ м)*(1+ ОР п);

ВА к – стоимость используемых предприятием

ВнА на конец периода; ВА нп – стоимость

ВнА не принимающих участие в

производственном процессе на конец

периода; КИ в – планируемый прирост

коэффициента использования ВнА во

времени; КИ м – планируемый прирост

коэффициента использования ВнА по

мощности; ОР п – планируемый темп

прироста объема реализации продукции (в

долях).

21. 3) Обеспечение своевременного обновления ВнА.

определяется необходимый уровеньинтенсивности обновления

отдельных групп ВнА;

рассчитывается общий объем

активов, подлежащих обновлению в

предстоящем периоде;

устанавливаются основные формы и

стоимость обновления различных

групп активов.

22. 4) Обеспечение эффективного использования ВнА.

Разработка системы мероприятий,направленных на повышение

коэффициентов рентабельности и

фондоотдачи ВнА.

23. 5) Формирование принципов и оптимизация источников финансирования ВнА.

Обновление и прирост ВнА могутфинансироваться за счет:

СК,

ЗК

Смешанное финансирование

Лизинг

24.

Амортизационная политика составная часть общей политикиуправления ВнА, заключающуюся в

индивидуализации уровня и

интенсивности их обновления в

соответствии со спецификой их

эксплуатации в процессе

операционной деятельности.

25. Лизинг

Оперативный лизинг - хозяйственнаяоперация, по передаче арендатору

права пользования ОС,

принадлежащими арендодателю, на

срок, не превышающий их полной

амортизации, с обязательным их

возвратом владельцу после окончания

срока действия лизингового

соглашения. Переданные в

оперативный лизинг ОС остаются на

балансе арендодателя.

26. Лизинг

Финансовый лизинг -хозяйственнаяоперация, предусматривающая

приобретение арендодателем по заказу

арендатора основных средств с

дальнейшей передачей их в

пользование арендатора на срок, не

превышающий периода полной их

амортизации, с обязательной

последующей передачей права

собственности на эти ОС арендатору.

27. Лизинг

Возвратный лизинг – это хозяйственнаяоперация предприятия,

предусматривающая продажу ОС

финансовому институту (банку,

страховой компании) с одновременным

обратным получением этих ОС

предприятием в оперативный или

финансовый лизинг. В результате этой

операции предприятие получает

финансовые средства, которые оно

может использовать на др. цели.

28. 3. Управление оборотными активами

3. УПРАВЛЕНИЕОБОРОТНЫМИ АКТИВАМИ

29. Классификация оборотных активов (ОА)

По характеру источников формированиявыделяют:

Валовые оборотные активы – капитал организации,

вложенный в оборотные активы.

Чистые оборотные активы (капитал)– часть

собственного и долгосрочного заемного капитала

вложенного в оборотные активы

ЧОА=ОА-КФО=СК+ДЗК-В/оА, КФО – краткосрочные

финансовые обязательства, СК – собственный

капитал, ДЗК-долгосрочный заемный капитал, В/оА

– внеоборотные активы.

Собственные оборотные активы (капитал) – часть

собственного капитала, вложенного в оборотные

активы.

СОК= ОА- КФО-ДЗК=СК-В/оА.

30. Классификация оборотных активов

По видам оборотных активов :А) запасы сырья, материалов и

полуфабрикатов

Б) запасы готовой продукции

В) Текущая ДЗ

Г) Денежные активы

Д) Прочие оборотные активы.

31. Классификация оборотных активов

По характеру участия воперационном процессе:

1. Оборотные активы, обслуживающие

производственный цикл

2. Оборотные активы, обслуживающие

финансовый цикл предприятия

(ТМЦ, ДЗ);

32.

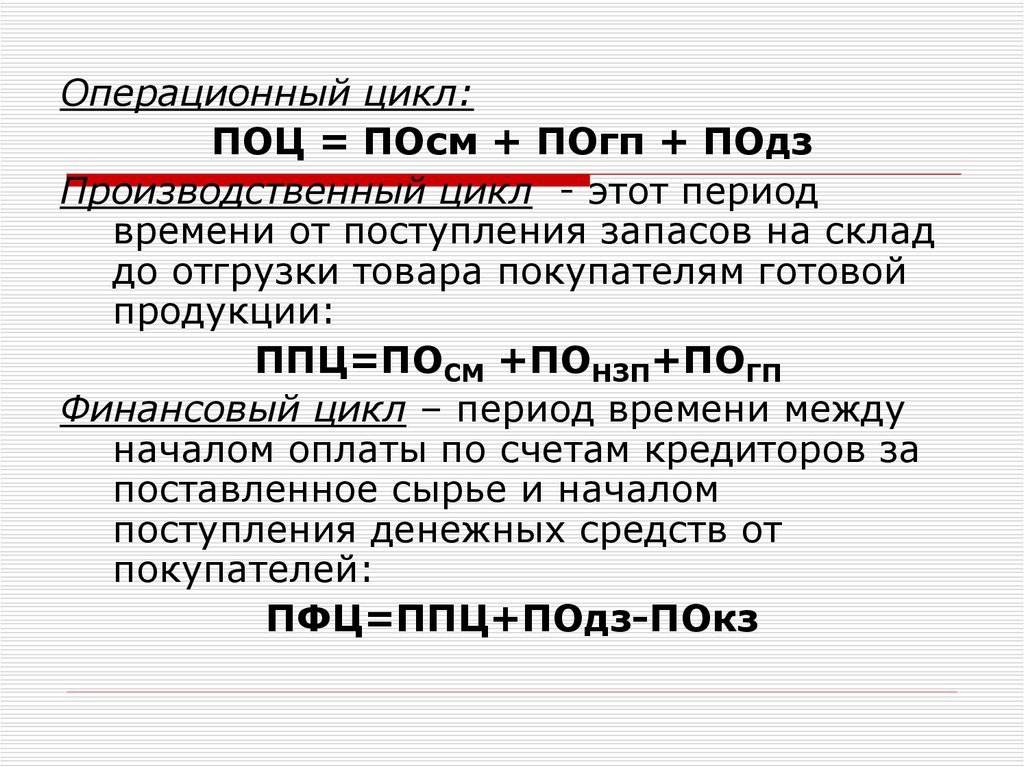

Операционный цикл:ПОЦ = ПОсм + ПОгп + ПОдз

Производственный цикл - этот период

времени от поступления запасов на склад

до отгрузки товара покупателям готовой

продукции:

ППЦ=ПОСМ +ПОНЗП+ПОГП

Финансовый цикл – период времени между

началом оплаты по счетам кредиторов за

поставленное сырье и началом

поступления денежных средств от

покупателей:

ПФЦ=ППЦ+ПОдз-ПОкз

33. Этапы управления ОК (оборотным капиталом):

1. Анализ ОА в предшествующемпериоде (рассматривается

динамика ОА, сопоставляются

темпы и изменениями объемов

реализации и средней суммы всех

активов, оборачиваемость ОА,

рентабельность)

34. 2. Выбор политики формирования ОА:

Консервативный – полное удовлетворениетекущей потребности во всех видах ОА и

формирование высоких резервов ОА.

Этот подход гарантирует – минимизацию

коммерческих и финансовых рисков,

отрицательно сказывается на

эффективности использования –

оборачиваемости и уровне

рентабельности.

35. 2. Выбор политики формирования ОА:

Умеренный поход - полноеудовлетворение текущей

потребности во всех видах ОА и

формирование нормальных резервов

ОА. Обеспечивается соотношение

между уровнем риска и

эффективности для нормальных

условий хозяйствования.

36. 2. Выбор политики формирования ОА:

Агрессивный поход – заключается вминимизации страховых резервов по

отдельным видам ОА. Любые сбои в

хозяйственной деятельности

приводят к существенным

финансовым потерям.

37.

Выбор политики формирования ОА,отражает различные соотношения

уровня эффективности их

использования и уровня риска, в

конечном счете определяют сумму

активов и их уровень по отношению

к операционной деятельности.

38. 3. Оптимизация соотношения объема оборотных активов

Оптимизация исходит на основаниитипа выбранной политики. Общий

объем ОА=сумма запасов сырья на

конец предст периода +сумма

запасов готов продукции на к.п. +

сумма текущей ДЗ на к.п.+ сумма

денежных активов на к.п. +сумма

прочих активов на к.п.

39. 4. Оптимизация соотношения постоянной и переменной части ОА.

Потребность в ОА колеблется взависимости от сезонных и других

особенностях осуществления

операционной деятельности. Помесячно

строится график «Сезонной волны»,

рассчитываются коэффициенты

неравномерности ОА по отношению к их

среднему уровню.

Здесь же определяется максимальная и

средняя сумма переменной части ОА.

40. 5. Обеспечение необходимой ликвидности ОА.

Хотя все виды ОА являютсяликвидными, общей уровень их

срочной ликвидности должен

обеспечивать необходимый уровень

платежеспособности по текущим

обязательствам. Определяется доля

высоко- и средне – ликвидных

активов.

41. 6. Обеспечение необходимой рентабельности ОА

Обеспечение своевременногоиспользования временно

свободного остатка денежных

активов для формирования

эффективного портфеля

краткосрочных инвестиций.

42. 7. Выбор форм и источников финансирования ОА.

Здесь обеспечивается выбор политикифинансирования на предприятии

ОА и оптимизация структуры их

источников.

43.

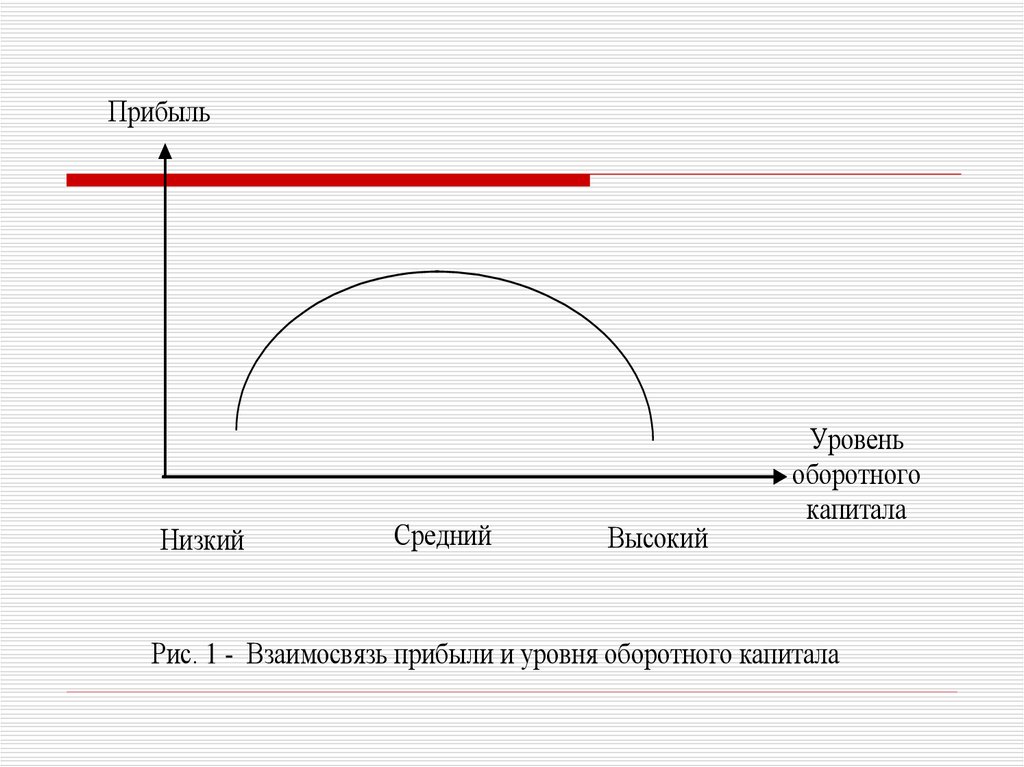

ПрибыльНизкий

Средний

Высокий

Уровень

оборотного

капитала

Рис. 1 - Взаимосвязь прибыли и уровня оборотного капитала

44.

При низком уровне оборотного капиталапроизводственная деятельность не

поддерживается должным образом, отсюда –

возможная потеря ликвидности, периодические

сбои в работе и низкая прибыль. При некотором

оптимальном уровне оборотного капитала

прибыль становится максимальной. Дальнейшее

повышение величины оборотных средств

приведёт к тому, что предприятие будет иметь в

распоряжении временно свободные,

бездействующие текущие активы, а также

излишние издержки финансирования, что

повлечёт снижение прибыли.

45.

46. Политика управления запасами

Управление запасами направлено наобеспечение бесперебойного

производственного процесса и

реализации продукции, и

минимизацию текущих затрат по их

обслуживанию на предприятии.

47.

Эффективное управление запасами снижает продолжительностьпроизводственного и всего

операционного цикла, уровень

текущих затрат на их хранение,

снизить уровень трансакционых

издержек при закупке, высвободить

из текущего хозяйственного оборота

часть финансовых средств,

реинвестируя их в другие активы.

48. Классификация запасов:

По видам:сырье, материалы, деньги, НЗП, ГП;

по участию в процессе производства

обсуживающие операционный и

финансовый цикл,

по периоду функционирования

постоянная часть, сезонная.

49. Алгоритмизация политики управления запасами требует ответов на вопросы:

1) можно ли в принципеоптимизировать политику

управления величиной запасов? 2)

каков д.б. оптимальный объем

заказываемой партии? 3) какой

объем запасов является

минимально необходимым? 4) когда

следует заказывать очередную

партию запасов?

50. Этапы управления запасами:

1. Анализ запасов ТМЦ в предшествующем периоде.а) Рассматриваются показатели общей суммы запасов

ТМЦ, темы ее динамики, уд вес в ОА.

б) Изучается структура запасов в разрезе их видов и

основных групп, выявляются сезонные колебания.

в) эффективность использования различных видов и

групп запасов, а также их объема в целом, кот

характеризуется показателями оборачиваемости и

рентабельности.

г) Объем и структура текущих затрат по обслуживанию

запасов в разрезе отдельных видов этих затрат.

51. Этапы управления запасами:

2. Определение целей формированиязапасов.

Обеспечение текущей производственной

деятельности, обеспечение текущей

сбытовой деятельности, накопление

сезонных запасов, обеспечивающих хоз

процесс в предстоящем периоде. В

процессе управления запасы

классифицируются по видам, для

последующей дифференциации методов

управления ими:

52. Этапы управления запасами:

3. Оптимизация размера основных групптекущих запасов

3.1. Модель EOQ. С ростом среднего

размера запасов растут и затраты на

хранение (как правило прямая

зависимость), зависимость затрат по

размещению заказа чаще всего носит

обратный характер. Т.к. оба компонента

затрат изменяются обратно

пропорционально друг другу поэтому

можно найти величину среднего запаса,

которой соответствует минимальный

уровень этих затрат.

53. Этапы управления запасами:

2 * ОПП * СрзEOQ

Сх

где ОПП – объем потребления запасов

в рассматриваемом периоде; Срз –

стоимость размещения заказа, Сх –

стоимость хранения единицы

54.

3.2. «Модель технологическогонормирования». Основана на определении

норм расхода ТМЦ на каждую единицу ГП.

(очень трудоемкий на больших производствах)

3.3. Модель «сравнительного анализа

прошлых лет» (простой, но большая

погрешность), рассматривается в сравнении с

выпуском продукции в предыдущем периоде

55.

4. АВС-анализ.80% стоимости реализованной

продукции составляют 10-20%

номенклатуры (А-ограничено число

наиболее ценных ресурсов,

требующих постоянного учета, для

них необходим расчет

оптимального размера запасов) ,

56.

20% стоимости – 30-40%номенклатуры (В –наименее важны,

но все равно требуют контроля), а

самые дешевые – все остальное (С

– не так сильно контролируются

57.

4. Обеспечение высокойоборачиваемости запасов.

Ускорение оборачиваемости

сопровождается дополнительным

вовлечением средств в оборот, а

замедление – отвлечением средств

из хозяйственного оборота

(иммобилизация собственных

оборотных средств).

58.

5. Обоснование учетной политикиоценки запасов. Методы:

идентифицированной

себестоимости соответствующей

единицы запаса; средневзвешенной

себестоимости, ФИФО, ЛИФО,

нормативных затрат.

59.

6. Построение эффективных системконтроля за движением запасов на

предприятии. Основной задачей

является своевременное

размещение заказов на пополнение

запасов и вовлечение в

операционный оборот излишне

сформировавшихся видов.

60. Политика управления дебиторской задолженностью (кредитная политика)

Период от момента отгрузки продукции до моментапоступления платежа, средства предприятия

омертвлены в виде ДЗ

На уровень ДЗ влияют следующие факторы:

1. Оценка и классификация покупателей в

зависимости от вида продукции, объема закупок,

платежеспособности клиента, истории кредитных

отношений предполагаемых договорных

отношений.

2. Контроль расчетов с дебиторами и оценка реального

состояния ДЗ.

3. Анализ и планирование денежных средств с учетом

коэффициента инкассации.

61.

В основе управления ДЗ 2 подхода:1) Сравнение дополнительной прибыли с

той или иной кредитной политикой с

затратами и потерями, возникающими

при изменении кредитной политики.

2) Сравнение и оптимизация величины и

сроков ДЗ с КЗ (сравнение по уровню

кредитоспособности, времени

отсрочки платежа).

62. Этапы политики управления дебиторской задолженностью

1. Анализ ДЗ в предшествующемпериоде. Оценка уровня и состава ДЗ, а

также эффективности инвестированных в

нее ресурсов. Анализ ДЗ проводиться в

разрезе товарного и потреб. кредита.

Коэф отвлеч. ОА в тек ДЗ =

(ДЗв+ЧРСдз+РСД)/ОА,

где ДЗв – сумма текущей ДЗ, оформленной

векселями; ЧРСдз – сумма чистой

реализационной стоимости ДЗ; РСД –

сумма резевов сомнительных долгов; ОА

– общая сумма ОА.

63. Этапы политики управления дебиторской задолженностью

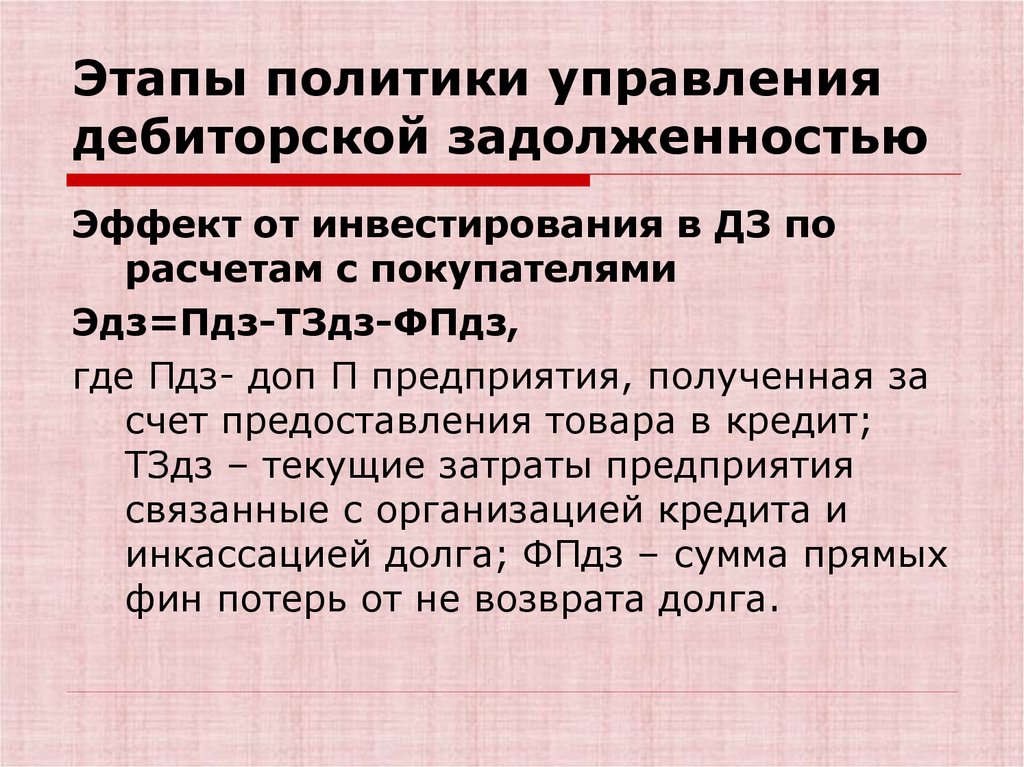

Эффект от инвестирования в ДЗ порасчетам с покупателями

Эдз=Пдз-ТЗдз-ФПдз,

где Пдз- доп П предприятия, полученная за

счет предоставления товара в кредит;

ТЗдз – текущие затраты предприятия

связанные с организацией кредита и

инкассацией долга; ФПдз – сумма прямых

фин потерь от не возврата долга.

64. Этапы политики управления дебиторской задолженностью

2. Выбор типа кредитной политикипо отношению к покупателю.

Товарный (комм) кредит – форму

оптовой реализации продукции на

условиях отсрочки платежа.

Потребительский кредит – форма

розничной реализация товара

покупателям (физ. лицам) с

отсрочкой платежа (6мес. -2 лет).

65. Этапы политики управления дебиторской задолженностью

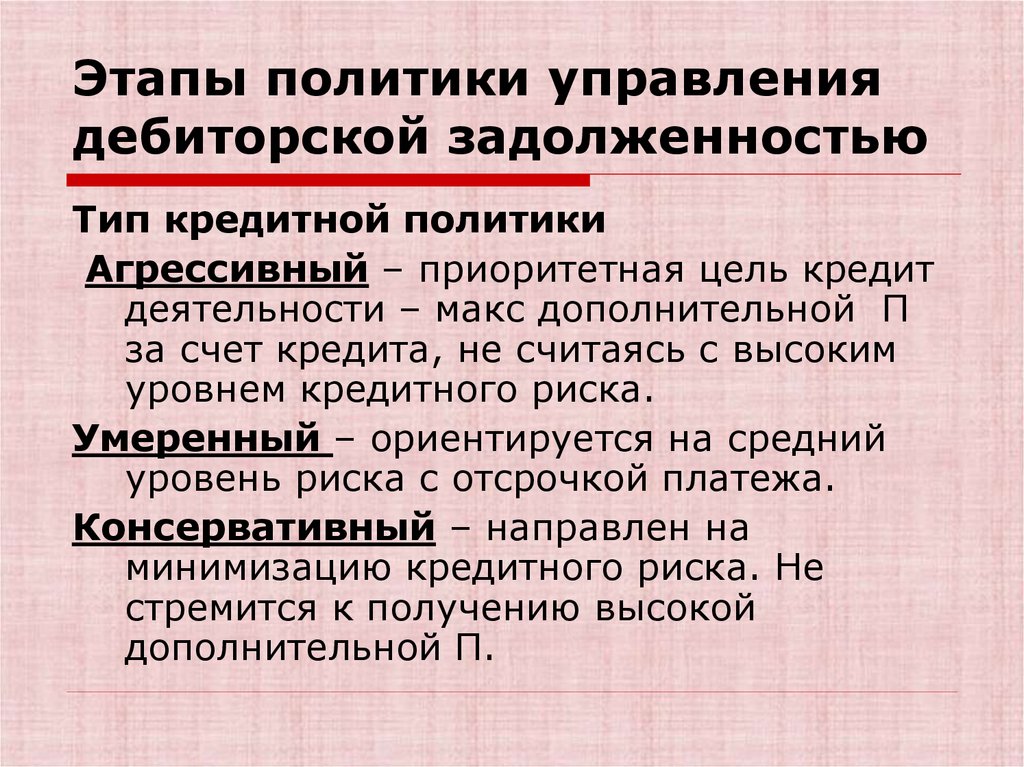

Тип кредитной политикиАгрессивный – приоритетная цель кредит

деятельности – макс дополнительной П

за счет кредита, не считаясь с высоким

уровнем кредитного риска.

Умеренный – ориентируется на средний

уровень риска с отсрочкой платежа.

Консервативный – направлен на

минимизацию кредитного риска. Не

стремится к получению высокой

дополнительной П.

66. Этапы политики управления дебиторской задолженностью

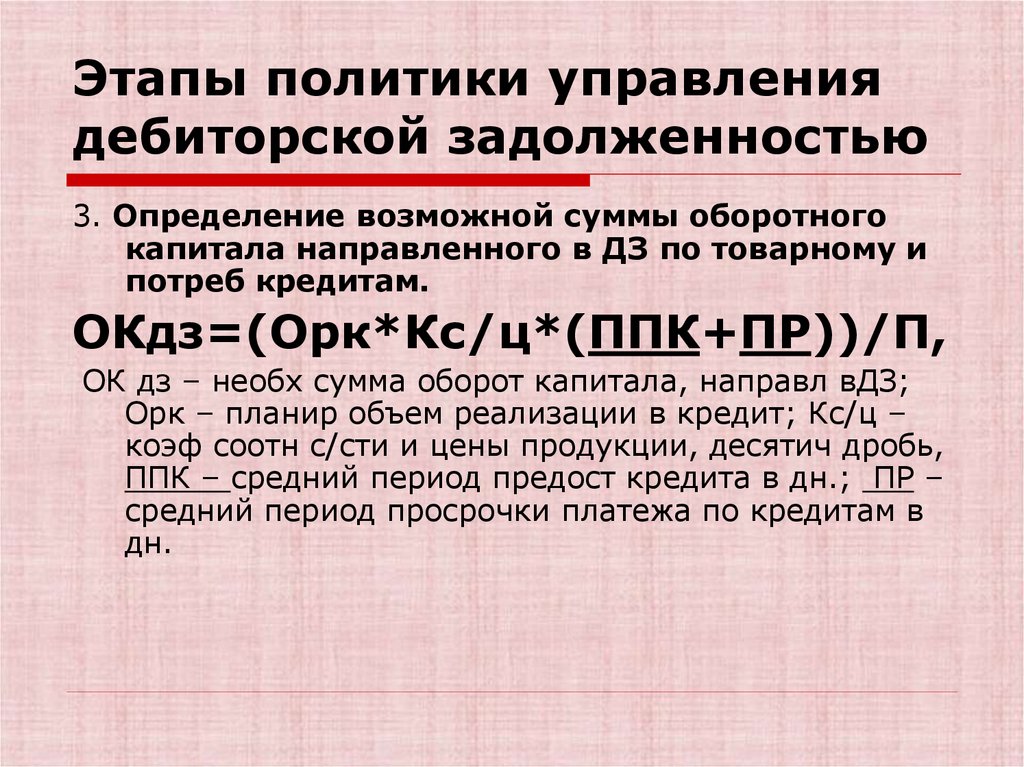

3. Определение возможной суммы оборотногокапитала направленного в ДЗ по товарному и

потреб кредитам.

ОКдз=(Орк*Кс/ц*(ППК+ПР))/П,

ОК дз – необх сумма оборот капитала, направл вДЗ;

Орк – планир объем реализации в кредит; Кс/ц –

коэф соотн с/сти и цены продукции, десятич дробь,

ППК – средний период предост кредита в дн.; ПР –

средний период просрочки платежа по кредитам в

дн.

67. Этапы политики управления дебиторской задолженностью

4. Формирование системыкредитных условий.

Вырабатывая политику кредитования

покупателей предприятие

определяется по следующим

вопросам: сроки, размер, система

скидок, штрафов, стоимость

кредита.

68. Этапы политики управления дебиторской задолженностью

5. Формирование стандартов оценки покупателейи дифференциация условий предоставления

кредита. Стандарты разделяются по

коммерческому и потребительскому кредиту.

1. Определение системы характеристик,

оценивающих кредитоспособность покупателей;

2. Формирование и экспертиза информационной

базы;

3. Выбор методов оценки отдельных хар-к

кредитоспособности,

4. Группировка покупателей по уровню

кредитоспособности

5. Дифференциация кредитных условий в

соответствии с уровнем кредитоспособности.

69. Этапы политики управления дебиторской задолженностью

6. Формирование процедурыинкассации текущей ДЗ.

(установка сроков и напоминаний,

условия пролонгирования

договоров, условия возбуждения

дела о банкротстве

несостоятельности дебиторов)

70. Этапы политики управления дебиторской задолженностью

7. Обеспечение использованиярефинансирования ДЗ.

факторинг,

форфейтинг,

учет выданных векселей.

71. Этапы политики управления дебиторской задолженностью

8. Построение эффекивн системконтроля за инкассацией ДЗ.

Контроль за дебиторкой вкл. в себя

ранжирование ее по срокам

возникновения, необходим строгий

контроль за безнадежными

долгами, с целью создания

резервов.

72. Политика управления денежными средствами

Принципы управления ДС:1. Расчет ПФЦ;

2. Анализ движения ДС в предыдущем

периоде

3. Определение денежных потоков

4. Определение оптимального уровня

ДС.

73. Этапы политики управления денежными средствами

1. Анализ проводится в рамкахотчетного периода.

Для денежного потока строится

балансовое уравнение:

ДСн + ДСп = ДСк + Дсо,

где ДСн – остаток ДС на начало

периода, ДСп – приток ДС за

период, Дсо – отток, ДСк – остаток

ДС наконец периода.

74.

Поток ДС в отчете обычно разбивается понаправлениям деятельности:

- Текущая (выручка, уплата по счетам,

расчеты с бюджетом, з/п),

- Инвестиционная (приобретение и

реализация ОС и НМА),

- Финансовая (долгосрочные кредиты и

займы, фин. вложения, дивиденды).

Аналитический интерес представляет и ДС

= ДСп – Дсо

75.

2. Определение продолжительностифинансового цикла. ПФЦ= ППЦ + ПОдз

– ПОкз

3. Прогнозирование денежных потоков

Данная работа сводится к исчислению

возможных источников поступления и

оттока денежных средств. Используются

те же схемы, что и при анализе движения

ден. средств, только используются более

агрегированные показатели.

76.

Этапы последовательности прогнозирования денежныхпотоков:

Прогнозирование ден. поступлений по подпериодам.

Прогнозирование оттока ден. средств по подпериодам.

Расчет чистого денежного потока

(излишек/недостаток) по подпериодам.

Определение совокупной потребности в краткосрочном

финансировании в разрезе подпериодов.

Существует прямой и косвенный метод

свободного остатка ДА.

Минимизация потерь используемых ДА от инфляции.

Осуществляется раздельно по ДС в отечественной и

иностранной валютах.

77.

Определение оптимального уровня ДСПроводится с целью нахождения компромисса между желанием

оградить себе от недостатка денежных средств и желанием

вложить свободные денежные средства в депозитные вклады.

Суть моделей определения оптимума денежных средств на счетах рекомендации о коридоре денежных средств, выход за пределы

которого предполагает или конвертацию в депозиты или

обратно

Минимально необходимая потребность в денежных активах

рассчитывается по формуле:

предполагаемый

размер денежного оборота по текущим хозяйственным

операциям в предстоящем периоде (в соответствии с планом

поступления и расходования денежных средств)

оборачиваемость денежных активов (в разах) в аналогичном

по сроку отчетном периоде.

78.

Выявление диапазона колебаний остатка ДАпо отдельным этапам предстоящего

периода основывается на итоговых

показателях плана поступления и

расходования ДС в разрезе отдельных

месяцев или декад. Определяются:

- минимальный остаток

- максимальный остаток

- средний остаток.

79.

В соответствии с моделью Баумоля остаткиДА на предстоящий период определяются в

следующих размерах:

1) минимальный остаток ДА принимается

нулевым

2) оптимальный (он же максимальный) остаток

рассчитывается по формуле:

3) средний остаток ДА планируется как

половина максимального.

80.

ДАmax2 Рк Ода

СП да

средняя сумма расходов по обслуживанию

одной операции с КФВ

общий расход денежных активов в

предстоящем периоде

ставка % по КФВ.

81. Методы управления ДА:

Корректировка потока платежей с цельюуменьшения максимальной и средней

потребности в остатках ДА.

Осуществляется путем оперативного

регулирования (переноса срока

отдельных платежей по

заблаговременному согласованию с

контрагентами). Высвобожденная в

процессе корректировки сумма ДА

реинвестируется в КФВ или в другие

виды активов.

Обеспечение ускорения оборота ДА.

82.

Резервы ускорения оборота ДС :- ускорение инкассации ДС;

- сокращение расчетов наличными

деньгами;

- сокращение объема расчетов с

поставщиками с помощью

аккредитивов и чеков.

Обеспечение рентабельного

использования временно

83.

84.

2 * ОПП * СрзEOQ

Сх

где ОПП – объем потребления запасов

в рассматриваемом периоде; Срз –

стоимость размещения заказа, Сх –

стоимость хранения единицы

85.

Определение возможной суммы оборотногокапитала направленного в ДЗ по товарному и

потреб кредитам.

ОКдз=(Орк*Кс/ц*(ППК+ПР))/П,

ОК дз – необх сумма оборот капитала, направл вДЗ;

Орк – планир объем реализации в кредит; Кс/ц –

коэф соотн с/сти и цены продукции, десятич дробь,

ППК – средний период предост кредита в дн.; ПР –

средний период просрочки платежа по кредитам в

дн.

86.

В соответствии с моделью Баумоля остаткиДА на предстоящий период определяются в

следующих размерах:

1) минимальный остаток ДА принимается

нулевым

2) оптимальный (он же максимальный) остаток

рассчитывается по формуле:

3) средний остаток ДА планируется как

половина максимального.

87.

ДАmax2 Рк Ода

СП да

средняя сумма расходов по обслуживанию

одной операции с КФВ

общий расход денежных активов в

предстоящем периоде

ставка % по КФВ.

finance

finance