Similar presentations:

Заемные источники финансирования корпорации. Тема 9

1.

* Тема 9. Заемные источники финансирования корпорации.* Цель лекции: изучить структуру и заемные источники средств финансирования

* План лекции:

* 1. Характеристика заемного капитала и его составляющих.

* 2. Цена заемного капитала

* 3.

Влияние

заёмных

средств

на рентабельность собственного

капитала

2.

*Многие корпорации финансируют свою деятельность как за счетсобственных, так и за счет заемных средств.

*Заемный

капитал - это совокупность

приносящих корпорации доход.

заемных

средств,

*Заемные средства оформляются в виде договоров кредита и

займа, а также - товарного и коммерческого кредита.

*При этом выделяются отдельные виды обязательств займа:

вексельные обязательства и обязательства, возникающие при

выпуске и продаже облигаций.

3.

*Определение величины заемного капитала и его структурыявляется необходимым этапом при решении ряда задач

финансового менеджмента, наиболее распространенными из

которых являются следующие:

*- оценка финансовой независимости и платежеспособности

корпорации;

*- прогнозирование вероятного банкротства и оптимизации

структуры капитала;

*-

расчет цены заемного капитала и средневзвешенной

стоимости капитала корпорации;

*- определение приемлемого уровня финансового риска.

4.

*При определении цены заемного капитала в расчетвключают только те средства, привлечение которых

связано с дополнительными издержками. На этом

основании не рекомендуют включать в состав заемного

капитала сумму кредиторской задолженности.

*На практике расчеты с поставщиками в форме векселей

и штрафные санкции за просроченные платежи, и

налоги в бюджет, и внебюджетные фонды представляют

собой дополнительные издержки корпорации по

использованию этих средств и увеличивают тем самым

плату за привлечение заемных средств.

5.

* Цена заемного капитала (KJ находится как относительная величина, выраженнаяв процентах:

* К издержкам по привлечению кредитов относят в первую очередь проценты по

кредитам, которые корпорация в соответствии с договором должна выплачивать

кредитной организации, выдавшей кредит. Здесь надо иметь в виду, что цена

различных видов заемных средств должна определяться с учетом

налогообложения выплачиваемых сумм по оплате процентов.

6.

Заемный капитал (ЗК) представляет собой часть стоимости имущества организации,приобретенного в счет обязательства вернуть поставщику, банку, другому заимодавцу

деньги либо ценности, эквивалентные стоимости такого имущества. В составе заемного

капитала различают краткосрочные и долгосрочные заемные средства, кредиторскую

задолженность (привлечённый капитал).

Долгосрочные заемные средства — это кредиты и займы, полученные организацией

на период более года, срок погашения которых наступает не ранее чем через год. К ним

относятся задолженность по налоговому кредиту; задолженность по эмитированным

облигациям; задолженность по финансовой помощи, предоставленной на возвратной

основе и т.п. Кредиты и займы, привлекаемые на долгосрочной основе, направляются на

финансирование приобретения имущества длительного использования.

Краткосрочные заемные средства — обязательства, срок погашения которых не

превышает года. Среди этих средств следует выделить текущую кредиторскую

задолженность, которая возникает в результате коммерческих и других текущих

расчетных операций. К ней относятся: задолженность персоналу по оплате труда;

задолженность бюджету и внебюджетным фондам по обязательным платежам; авансы

полученные; предварительная оплата заказов и продукции; задолженность поставщикам

и другие виды задолженности. Краткосрочные кредиты и займы и кредиторская

задолженность являются источниками формирования оборотных активов.

7.

* Показатель, отражающий уровень дополнительно генерируемой прибыли насобственный капитал при различной доле использования заемных средств,

называется эффектом финансового левериджа. Он рассчитывается по

следующей формуле:

*

* ЭФЛ = (1-СНП)*(КВРА-ПК)*ЗК/СК,

* где ЭФЛ — эффект финансового левериджа, заключающийся в приросте

коэффициента рентабельности собственного капитала, %;

* СНП — ставка налога на прибыль, выраженная десятичной дробью;

* КВРА — коэффициент валовой рентабельности активов (отношение валовой

прибыли к средней стоимости активов), %;

*

ПК — средний размер процентов за кредит, уплачиваемых предприятием за

использование заемного капитала, %;

*

*

ЗК — средняя сумма используемого предприятием заемного капитала;

СК — средняя сумма собственного капитала предприятия.

7

8.

*В данной формуле можно выделить три основные составляющие:*1) Налоговый корректор финансового левериджа(1 — Снп)> который

показывает в какой степени проявляется эффект финансового

левериджа в связи с различным уровнем налогообложения прибыли.

*2)

Дифференциал финансового левериджа (КВРа - ПК), который

характеризует разницу между коэффициентом валовой рентабельности

активов и средним размером процента за кредит.

*3)

Коэффициент

финансового

левериджа

(ЗК/СК),

который

характеризует сумму заемного капитала, используемого предприятием,

в расчете на единицу собственного капитала.

8

9.

*Коэффициентфинансового левериджа является тем

рычагом,

который

мультиплицирует

(пропорционально

мультипликатору

или

коэффициенту

изменяет)

положительный или отрицательный эффект, получаемый за

счет соответствующего значения его дифференциала.

*При

положительном значении дифференциала любой

прирост коэффициента финансового левериджа будет

вызывать

еще

больший

прирост

коэффициента

рентабельности

собственного

капитала,

а

при

отрицательном

значении

дифференциала

прирост

коэффициента финансового левериджа будет приводить к

еще большему темпу снижения коэффициента рентабельности

собственного капитала.

9

10.

* Решение о выборе тех или иных форм привлечения заемных средствпринимается на основе сравнительного анализа их цены, а также оценки

влияния использования заемного капитала на финансовые показатели

деятельности корпорации в целом.

* Эффективное

управление

заемным

капиталом

увеличивает

рентабельность

собственных

средств.

Неправильный

подход

к

формированию заемных источников может пагубно отразиться на финансовом

состоянии корпорации, так как требования кредиторов должны быть

удовлетворены

независимо

от

результатов

финансово-хозяйственной

деятельности корпорации. В то же время использование заемного капитала

может быть крайне выгодным для собственников корпорации, поскольку

позволяет достичь увеличения объемов производства, дохода и роста

рентабельности без дополнительных вложений крайне дефицитного

финансового ресурса - собственного капитала.

* Поэтому

перед финансовым менеджером стоят две достаточно

противоречивые задачи - как при привлечении заемного капитала не

допустить критической потери финансовой независимости и вместе с тем

10

увеличить рентабельность собственного капитала.

11.

* Механизм оценки влияния использования заемных средств на рентабельностьсобственного капитала построен на учете действия финансового рычага.

* Эффект финансового рычага отражает принцип роста доходов собственников

за счет привлечения заемных средств.

* Уровень эффекта финансового рычага зависит от условий кредитования,

наличия льгот при налогообложении кредитов, займов, ссуд и порядка оплаты

процентов по кредитам и займам.

* Если рентабельность активов выше, чем реальная цена заемного капитала, то

возникает положительный эффект финансового рычага.

11

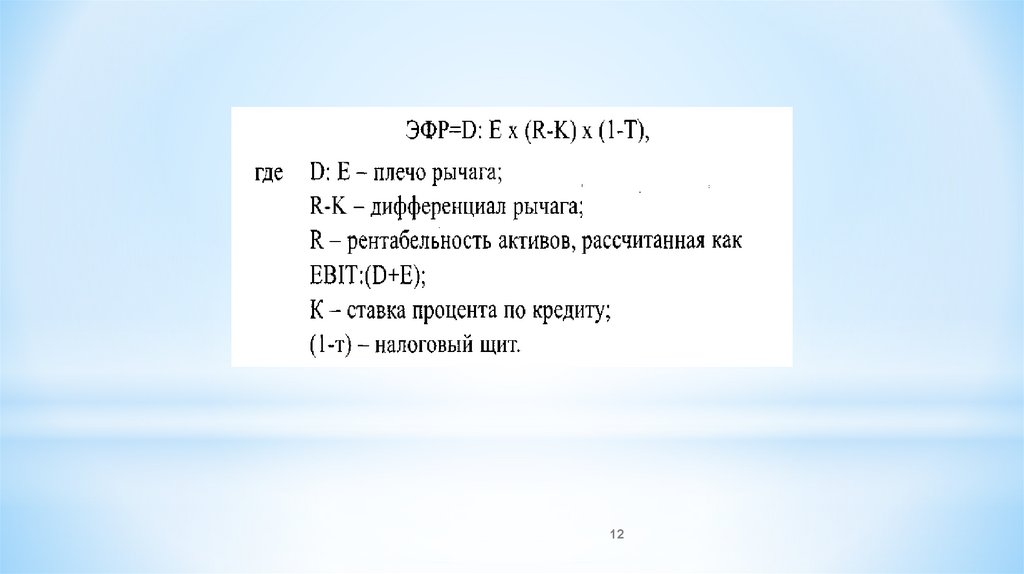

12.

1213.

1314.

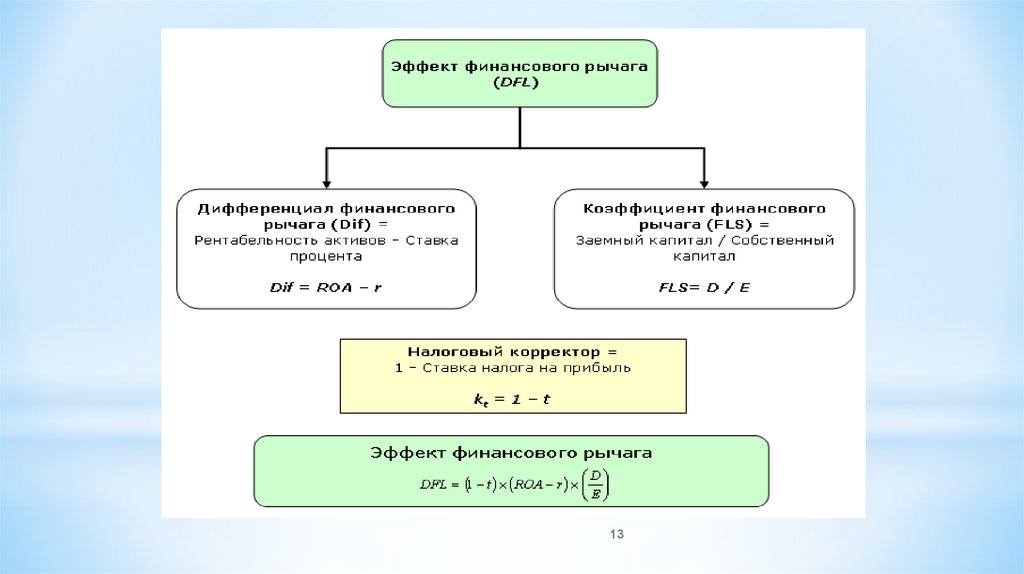

Как видно из рисунка эффект финансового рычага (DFL) представляет собой произведение двух составляющих,скорректированное на налоговый коэффициент (1 - t), который показывает в какой степени проявляется эффект

финансового рычага в связи с различным уровнем налога на прибыль.

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или

разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и

ставкой процента по заемному капиталу:

Dif = ROA - r

где,

r - ставка процента по заемному капиталу, в %;

ROA - рентабельность активов (экономическая рентабельность по EBIT) в %.

Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного

капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за

пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть

положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только

во вред организации.

Второй составляющей эффекта финансового рычага выступает коэффициент финансового рычага (плечо

финансового рычага – FLS), характеризующий силу воздействия финансового рычага и определяемый как отношение

заемного капитала (D) к собственному капиталу (E):

FLS = D/Е

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча

рычага.

14

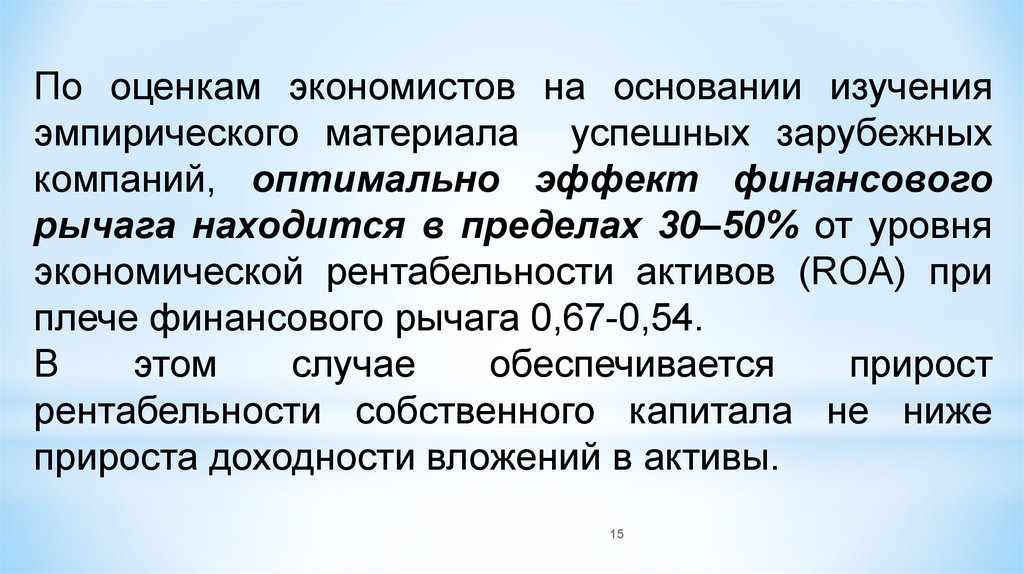

15.

По оценкам экономистов на основании изученияэмпирического материала успешных зарубежных

компаний, оптимально эффект финансового

рычага находится в пределах 30–50% от уровня

экономической рентабельности активов (ROA) при

плече финансового рычага 0,67-0,54.

В

этом

случае

обеспечивается

прирост

рентабельности собственного капитала не ниже

прироста доходности вложений в активы.

15

16.

Расчет эффекта финансового рычагаПоказатели

Собственный капитал

Заемный капитал

Итого капитал

Операционная прибыль

Ставка процента по заемному капиталу

Сумма процентов по заемному капиталу

Ставка налога на прибыль

Налогооблагаемая прибыль

Сумма налога на прибыль

Чистая прибыль

Рентабельность собственного капитала

ед.изм.

Величина

тыс. руб.

тыс. руб.

тыс. руб.

тыс. руб.

%

тыс. руб.

%

тыс. руб.

тыс. руб.

тыс. руб.

%

45 879,5

35 087,9

80 967,4

23 478,1

12,5

4 386,0

24,0

19 092,1

4 582,1

14 510,0

31,6%

%

%

Эффект финансового рычага (DFL)

16

17.

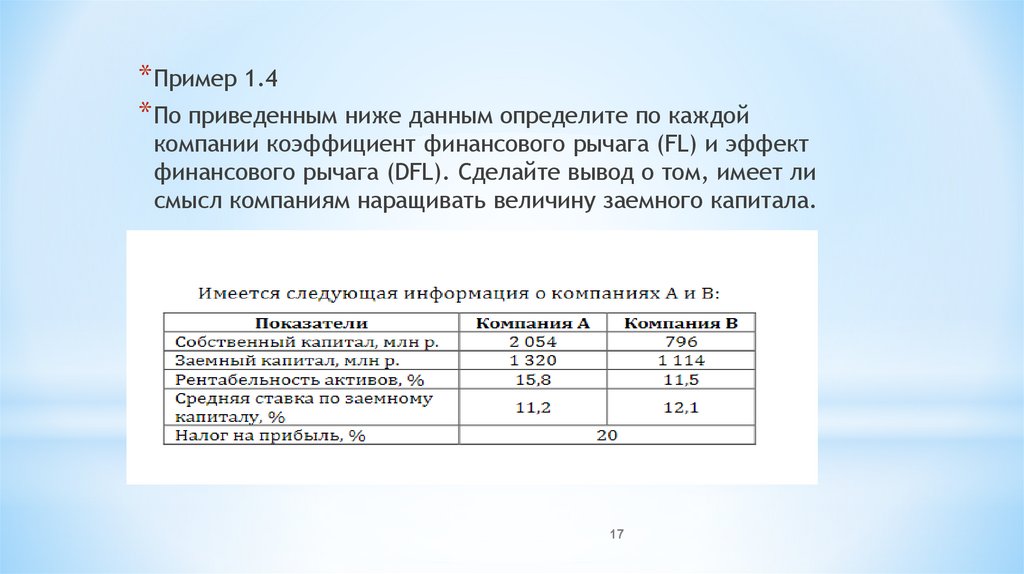

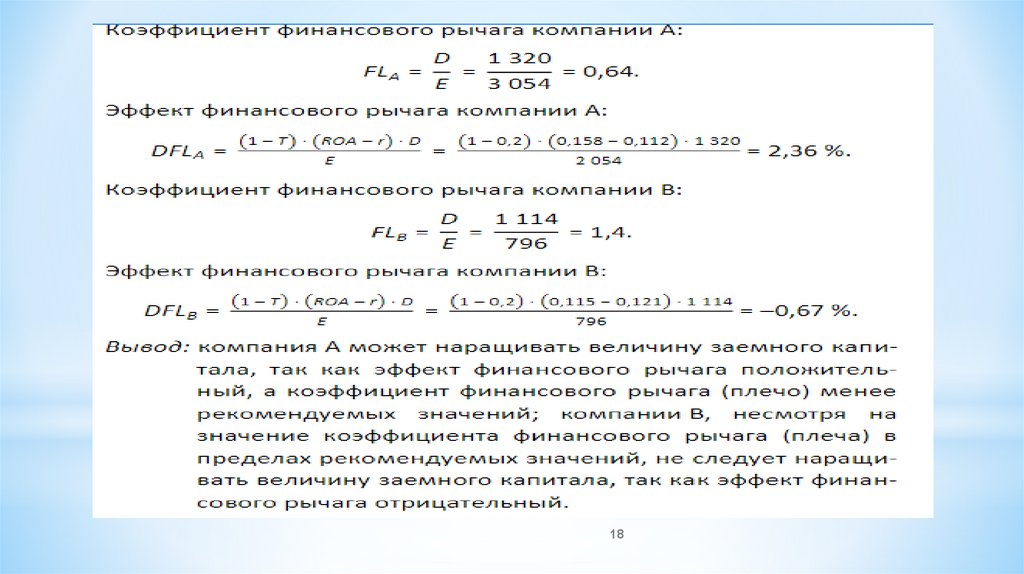

* Пример 1.4* По приведенным ниже данным определите по каждой

компании коэффициент финансового рычага (FL) и эффект

финансового рычага (DFL). Сделайте вывод о том, имеет ли

смысл компаниям наращивать величину заемного капитала.

17

finance

finance