Similar presentations:

Колледж «Синергия»

1.

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ ЧАСТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ«МОСКОВСКИЙ ФИНАНСОВО-ПРОМЫШЛЕННЫЙ УНИВЕРСИТЕТ «СИНЕРГИЯ»

Колледж «Синергия»

Кафедра Банковского дела

ОТЧЕТ

о прохождении производственной практики

по профессиональному модулю

ПМ.02 Осуществление кредитных операций

в период с «29» сентября 2022 г. по «13» октября 2022 г.

Специальность 38.02.07 Банковское дело

ФИО обучающегося: ____________________________________

Группа: _______________________________________________

ФИО Руководителя: ____________________________________

2.

Содержание1. Организационный

этап

(инструктаж

по

соблюдению

правил

противопожарной безопасности, правил охраны труда, техники безопасности,

санитарно-эпидемиологических правил и гигиенических нормативов)

2. Подготовительный этап (изучение организационной структуры объекта

практики и особенностей деятельности выбранного банковского учреждения)

3. Исследовательский этап (сбор информации об объекте практики и анализ

содержания источников информации по практике)

4. Проектный этап (экспериментально-практическая работа)

5. Аналитический этап (обработка и анализ полученной информации об объекте

практики, предложения и рекомендации)

3.

Краткая справка о банке ООО «ДМКонсалтинг»Полное наименование: Общество с ограниченной ответственностью

«ДМ-Консалтинг»

Краткое наименование: ООО «ДМ-Консалтинг».

Директор банка - Овчинников Андрей Валерьевич.

Основным видом деятельности является предоставление банковских

услуг населению города Москвы и регионов.

4.

Краткая справка о банке ООО «ДМКонсалтинг»Банк ООО «ДМ-Консалтинг» был образован в 1993 году. Под грамотным

управлением профессионалов Банк с каждым годом наращивал новые

возможности для предоставления полного спектра услуг своим Клиентам.

Акционеры, руководство и специалисты Банка приложили все усилия для

того, чтобы его функциональные возможности и репутация выросли

быстрее, чем его формальные показатели. Основным видом

деятельности является предоставление банковских услуг населению

города Москвы и регионов.

За прошедшее с момента основания время Банк вступил в

международные платежные системы Visa International и MasterCard

WorldWide; стал участником системы SWIFT; имеет лицензию ФСФР на

право осуществления брокерской деятельности; вступил в Ассоциацию

Российских банков.

5.

Краткая справка о банке ООО «ДМКонсалтинг»В 2021 году Банк выбирает клиентоориентированную модель

бизнеса. Такой выбор предполагает реализацию стратегических задач

Банка в качестве катализатора развития дальнейшей эффективной

деятельности. С целью максимально облегчить клиентам возможность

взаимодействия с Банком, а также повысить уровень продаж продуктов

были предложены:

- упрощенный сервис дистанционного банковского обслуживания

через систему одноразового пароля;

- возможность оплачивать услуги сотовой связи, интернета,

телефона, телевидения на сайте Банка с использованием пластиковой

карты;

- услуги Мобильного банка (в том числе для юридических лиц),

позволяющего с помощью мобильного телефона оперативно получать

информацию о состоянии счета.

В 2021 году были предложены новые продукты: кредитная карта с

льготным периодом кредитования, предоставление кредитных историй

через «Национальное бюро кредитных историй» и ООО «Эквифакс

Кредит Сервисиз».

6.

Краткая справка о банке ООО «ДМКонсалтинг»С целью максимально облегчить клиентам возможность

взаимодействия с Банком, а также повысить уровень продаж продуктов

были предложены:

- упрощенный сервис дистанционного банковского обслуживания

через систему одноразового пароля;

- возможность оплачивать услуги сотовой связи, интернета, телефона,

телевидения на сайте Банка с использованием пластиковой карты;

- услуги Мобильного банка (в том числе для юридических лиц),

позволяющего с помощью мобильного телефона оперативно получать

информацию о состоянии счета.

В 2021 году были предложены новые продукты: кредитная карта с

льготным периодом кредитования, предоставление кредитных историй

через «Национальное бюро кредитных историй» и ООО «Эквифакс

Кредит Сервисиз».

7.

Профессиональные компетенциикредитного специалиста

В должностные обязанности кредитного специалиста входят:

- консультирование потенциальных заемщиков по кредитным продуктам

компании. Он должен от и до знать все программы, все нюансы. Он должен

ответить на все вопросы, которые задает клиент;

- проведение первичной визуальной оценки потенциального заемщика. По

специальным методикам кредитников учат выявлять ложь, риски

мошенничества, подлог данных и документов;

- продажа кредитных продуктов и дополнительных услуг.

- общение с потенциальным заемщиком, ведение его до момента

подписания кредитного договора;

- документооборот. По каждой сделке нужно подготавливать документы для

передачи в головной офис или в архив. И эти документы должны быть

оформлены без нареканий;

- выезды в офис или на дом к заемщикам, если это предполагают продукты

компании.

8.

Профессиональные компетенциикредитного специалиста

Ключевые обязанности кредитного специалиста — продвижение и

продажа услуг финансовой компании. Хороший сотрудник выполняет план по

обороту, по количеству заключенных договоров, по проданным

дополнительным услугам.

9.

Основные показатели деятельности банкаООО «ДМ-Консалтинг»

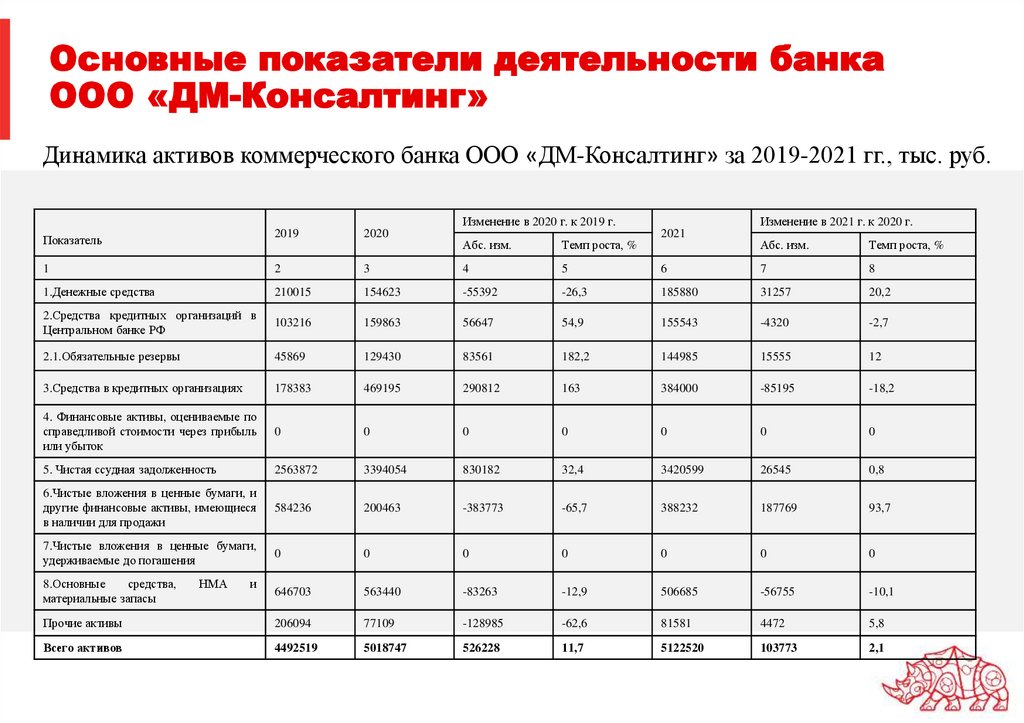

Динамика активов коммерческого банка ООО «ДМ-Консалтинг» за 2019-2021 гг., тыс. руб.

Изменение в 2020 г. к 2019 г.

Показатель

2019

2020

1

2

1.Денежные средства

Абс. изм.

Темп роста, %

3

4

5

210015

154623

-55392

2.Средства кредитных организаций в

Центральном банке РФ

103216

159863

2.1.Обязательные резервы

45869

3.Средства в кредитных организациях

Изменение в 2021 г. к 2020 г.

2021

Абс. изм.

Темп роста, %

6

7

8

-26,3

185880

31257

20,2

56647

54,9

155543

-4320

-2,7

129430

83561

182,2

144985

15555

12

178383

469195

290812

163

384000

-85195

-18,2

4. Финансовые активы, оцениваемые по

справедливой стоимости через прибыль

или убыток

0

0

0

0

0

0

0

5. Чистая ссудная задолженность

2563872

3394054

830182

32,4

3420599

26545

0,8

6.Чистые вложения в ценные бумаги, и

другие финансовые активы, имеющиеся

в наличии для продажи

584236

200463

-383773

-65,7

388232

187769

93,7

7.Чистые вложения в ценные бумаги,

удерживаемые до погашения

0

0

0

0

0

0

0

8.Основные

средства,

материальные запасы

646703

563440

-83263

-12,9

506685

-56755

-10,1

Прочие активы

206094

77109

-128985

-62,6

81581

4472

5,8

Всего активов

4492519

5018747

526228

11,7

5122520

103773

2,1

НМА

и

10.

Основные показатели деятельности банкаООО «ДМ-Консалтинг»

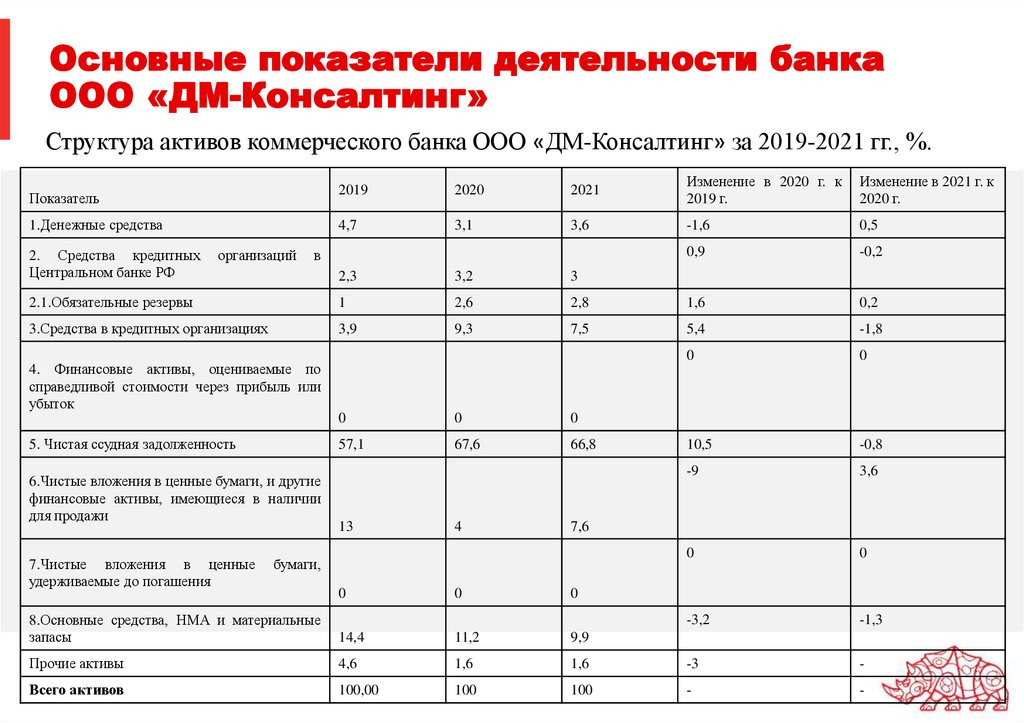

Структура активов коммерческого банка ООО «ДМ-Консалтинг» за 2019-2021 гг., %.

Показатель

2019

2020

2021

Изменение в 2020 г. к

2019 г.

Изменение в 2021 г. к

2020 г.

1.Денежные средства

4,7

3,1

3,6

-1,6

0,5

0,9

-0,2

2. Средства кредитных

Центральном банке РФ

организаций

в

2,3

3,2

3

2.1.Обязательные резервы

1

2,6

2,8

1,6

0,2

3.Средства в кредитных организациях

3,9

9,3

7,5

5,4

-1,8

0

0

10,5

-0,8

-9

3,6

0

0

-3,2

-1,3

4. Финансовые активы, оцениваемые по

справедливой стоимости через прибыль или

убыток

5. Чистая ссудная задолженность

6.Чистые вложения в ценные бумаги, и другие

финансовые активы, имеющиеся в наличии

для продажи

7.Чистые вложения в ценные

удерживаемые до погашения

0

0

0

57,1

67,6

66,8

13

4

7,6

бумаги,

0

0

0

8.Основные средства, НМА и материальные

запасы

14,4

11,2

9,9

Прочие активы

4,6

1,6

1,6

-3

-

Всего активов

100,00

100

100

-

-

11.

Основные показатели деятельности банкаООО «ДМ-Консалтинг»

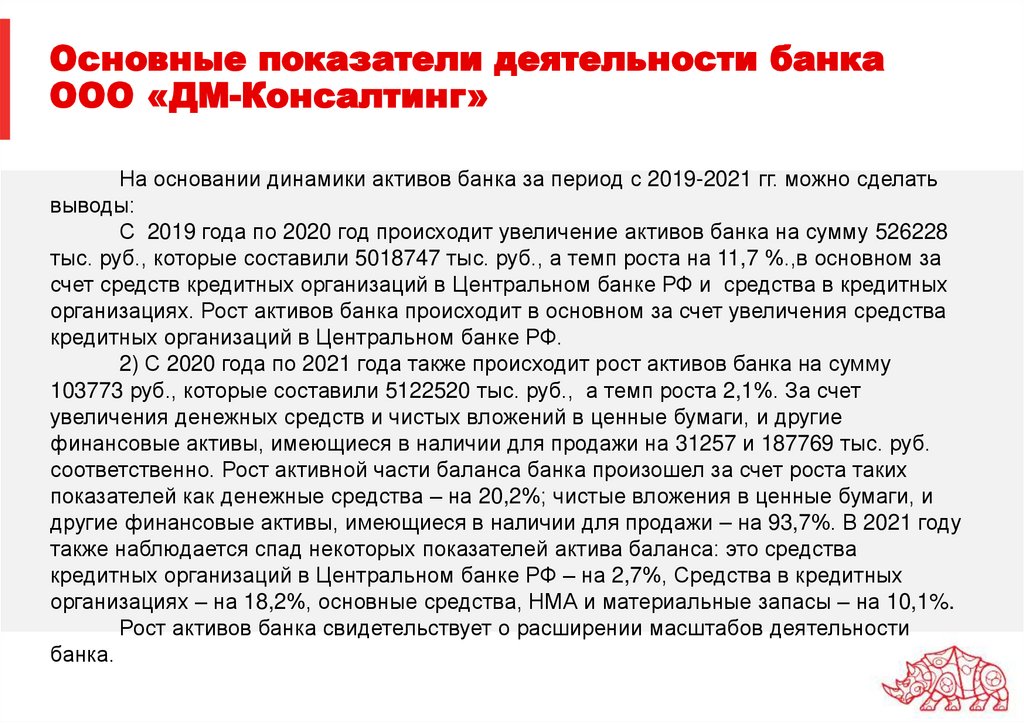

На основании динамики активов банка за период с 2019-2021 гг. можно сделать

выводы:

С 2019 года по 2020 год происходит увеличение активов банка на сумму 526228

тыс. руб., которые составили 5018747 тыс. руб., а темп роста на 11,7 %.,в основном за

счет средств кредитных организаций в Центральном банке РФ и средства в кредитных

организациях. Рост активов банка происходит в основном за счет увеличения средства

кредитных организаций в Центральном банке РФ.

2) С 2020 года по 2021 года также происходит рост активов банка на сумму

103773 руб., которые составили 5122520 тыс. руб., а темп роста 2,1%. За счет

увеличения денежных средств и чистых вложений в ценные бумаги, и другие

финансовые активы, имеющиеся в наличии для продажи на 31257 и 187769 тыс. руб.

соответственно. Рост активной части баланса банка произошел за счет роста таких

показателей как денежные средства – на 20,2%; чистые вложения в ценные бумаги, и

другие финансовые активы, имеющиеся в наличии для продажи – на 93,7%. В 2021 году

также наблюдается спад некоторых показателей актива баланса: это средства

кредитных организаций в Центральном банке РФ – на 2,7%, Средства в кредитных

организациях – на 18,2%, основные средства, НМА и материальные запасы – на 10,1%.

Рост активов банка свидетельствует о расширении масштабов деятельности

банка.

12.

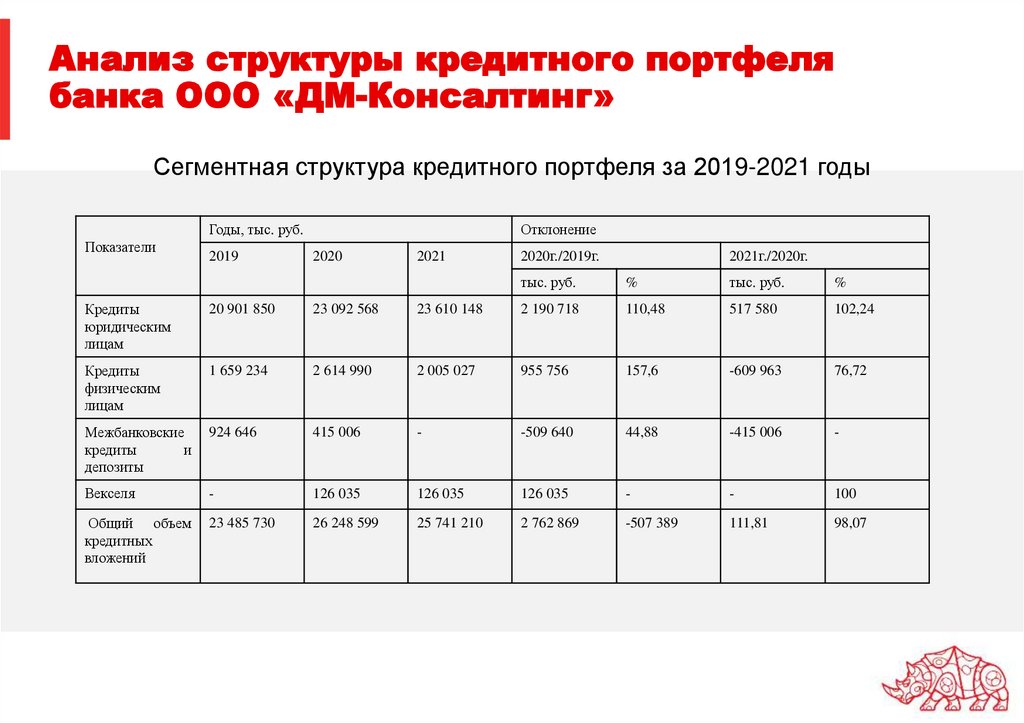

Анализ структуры кредитного портфелябанка ООО «ДМ-Консалтинг»

Сегментная структура кредитного портфеля за 2019-2021 годы

Годы, тыс. руб.

Показатели

2019

Отклонение

2020

2021

2020г./2019г.

2021г./2020г.

тыс. руб.

%

тыс. руб.

%

Кредиты

юридическим

лицам

20 901 850

23 092 568

23 610 148

2 190 718

110,48

517 580

102,24

Кредиты

физическим

лицам

1 659 234

2 614 990

2 005 027

955 756

157,6

-609 963

76,72

Межбанковские

кредиты

и

депозиты

924 646

415 006

-

-509 640

44,88

-415 006

-

Векселя

-

126 035

126 035

126 035

-

-

100

Общий объем

кредитных

вложений

23 485 730

26 248 599

25 741 210

2 762 869

-507 389

111,81

98,07

13.

Анализ структуры кредитного портфелябанка ООО «ДМ-Консалтинг»

В банке среди ссудной задолженности наибольший удельный вес

составляет ссудная задолженность физических лиц, следом идет ссудная

задолженность кредитных организаций и наименьшим удельным весом

обладает ссудная задолженность юридических лиц.

Такое высокое положение ссудной

задолженности физических лиц обусловлено тем, что с 2018 г. банк

полностью обновил продуктовую линейку кредитования наличными, что

позволило усовершенствовать систему ценообразования, улучшить работу

системы управления взаимоотношений с клиентами.

С 2019 г. банк придерживал прежнего курса и оптимизировал продуктовую

линейку.

Структура кредитного портфеля ООО «ДМ-Консалтинг» по

рассматриваемому критерию характеризуется высокой стабильностью.

14.

Анализ линейки кредитных продуктовбанка ООО «ДМ-Консалтинг»

Банк делает упор на кредитование юридических лиц. Удельный вес

кредитов юридических лиц в общем объеме кредитных вложений

составляет в 2021 году 91,7%. Изменения объема кредитного портфеля

юридических лиц за исследуемый период незначительны. Объем портфеля

юридических лиц по состоянию на 01.01.2022 года составил 23 610 148 тыс.

руб., что на 2,2% больше, чем на 01.01.2021 года.

15.

Анализ линейки кредитных продуктовбанка ООО «ДМ-Консалтинг»

В 2021 году кредитный портфель физических лиц снизился на 23,3%

и составил 2 005 027 тыс. руб. В 2020 году по сравнению с 2019 годом

данный показатель вырос на 56,7%. Такому снижению кредитного портфеля

физических лиц в 2021 году поспособствовала, во-первых, продажа банком

части портфеля низкодоходных ипотечных кредитов. Во-вторых, снизился

объем выдачи новых кредитов в IV квартале 2021 года. Это обусловлено

ухудшением финансово-экономической ситуации в стране.

16.

Анализ линейки кредитных продуктовбанка ООО «ДМ-Консалтинг»

В 2021 году в Банке проводились мероприятия, позволяющие

повысить эффективность процесса кредитования населения:

централизовано обслуживание кредитов физических лиц, создан центр

андеррайтинга физических лиц, оптимизирована договорная база. Помимо

всего прочего были разработаны новые программы кредитования, а именно

«Семейные кредиты» и рефинансируемые ипотечные кредиты. Кроме того,

была проведена работа по усовершенствованию действующих кредитных

продуктов. На протяжении года Банк оперативно управлял процентными

ставками по кредитам физических лиц в соответствии с требованиями

рынка и внешней экономической ситуацией.

17.

Анализ линейки кредитных продуктовбанка ООО «ДМ-Консалтинг»

18.

Кредитный риск: виды и способы управленияв банке ООО «ДМ-Консалтинг»

Кредитный риск возникает вследствие того, что заемщик не может

выполнить условия, прописанные в договоре. Это возможно в следующих

случаях: заемщик не может вносить необходимую сумму денег. Это может

быть вызвано стечением различных неблагоприятных обстоятельств,

а также по экономическим и политическим причинам; банк не уверен

в объективной оценке стоимости и ликвидности залогового имущества;

заемщик имеет бизнес и несет убытки, возникающие вследствие

предпринимательской деятельности.

19.

Кредитный риск: виды и способы управленияв банке ООО «ДМ-Консалтинг»

Управление

кредитными

рисками

сводится

к

поэтапному

использованию различных методов на разных этапах процедуры выдачи

кредита. Каждый шаг предполагает выполнение группой сотрудников банка

определенных задач, которые направлены на снижение потерь

по кредитам. Таким образом, совокупность методов представляется как

некий алгоритм управления: Анализ уровня платежеспособности заемщика.

Оценка возможного кредита и его анализ. Структурирование займа.

Оформление документов и выдача заемных средств клиенту.

Осуществление контроля над выданным кредитом и залоговым

имуществом.

20.

Выводы и предложенияпо итогам прохождения

производственной практики

Кредитная сфера позволяет сделать быстрый старт в карьере, не

обладая опытом работы и специальными навыками. Первая ступень – это

работа на удаленных точках продаж и оформление потребительских

кредитов. К таким специалистам выдвигаются самые мягкие требования.

Следующая ступень – это переход с удаленной точки в отделение банка. В

некоторых банках существует разделение менеджеров по видам

кредитования. Одни из них занимаются выдачей ипотеки, другие

автокредитованием, а третьи потребительскими кредитами. Это позволяет

специалисту изучить все нюансы работы и привлекать большее число

заемщиков без потери качества работы.

В банке ООО «ДМ-Консалтинг» кредитным менеджерам

устанавливается персональный план по объему кредитов. План зависит от

специализации сотрудника. В банке кредитным менеджерам ООО «ДМКонсалтинг» выплачивается премия, которая рассчитывается тоже от

объема кредитов, или бонусы.

21.

Выводы и предложенияпо итогам прохождения

производственной практики

Часто из проблемы выполнения планов вытекает проблема оценки

благонадежности клиента. Стремясь выполнить план и получить премию,

кредитный менеджер может не обращать должного внимания на оценку

клиента.

Когда у одного менеджера встречается много проблемных кредитов, то им

начинает интересоваться служба безопасности банка. Это объясняется тем, что

при выдаче кредитов разработана четкая процедура, и банки уверены, что при

неукоснительном выполнении инструкции проблемной задолженности можно

избежать. Если у менеджера много кредитов с невыполненными

обязательствами, значит, он не справляется со своими обязанностями.

Специфика работы кредитного менеджера заключается в увеличении

объема кредитов с минимальным количеством проблемной задолженности.

Для заемщика кредитный менеджер олицетворяет банк и формирует

репутацию кредитного заведения. Для банка кредитный менеджер является

одним из важных звеньев работы всего механизма. Это звено не может быть

слабым, потому что ослабит всю систему, а работа банка окажется под угрозой.

Поэтому лучшие менеджеры имеют возможность сделать быструю карьеру, а

те, кто не обладает необходимыми навыками, постепенно уходят.

finance

finance