Similar presentations:

Налоги

1.

Налоги2.

НалогиНалоги – это обязательные безвозмездные платежи, взимаемые

государством с физических и юридических лиц для обеспечения его

деятельности.

Черты налогов:

Принципы налогообложения

Общеобязательность

Налогообложение – это механизм изъятия

Индивидуальность

части доходов граждан и фирм в пользу

Безвозмездность

государства для оплаты расходов.

Денежная форма

Принцип справедливости

Публичный характер

Налоги должны быть равными

Нецелевой характер

для каждого уровня доходов

Принцип удобства взимания

Принцип экономичности

(эффективности)

Налоги должны эффективно

распределяться

Принцип точности

Размер, сроки, способ и

порядок начисления

Принцип обязательности

сбора

Все обязаны платить налоги

3.

Элементы налогаo Субъект налога (налогоплательщики): физические и юридические лица.

o Объект налога – товар, работа, услуга, доход, имущество, передача

собственности(дарение, продажа, наследования); доход или имущество,

подлежащее налогообложению. Что подлежит налогообложению????

o Источник налога – доход (заработная плата, гонорар, прибыль) из

которого оплачивается налог.

o Ставка налога – величина налога на единицу налогообложения (рубль,

гектар, объём двигателя, количество лошадиных сил) Например, при

транспортном налоге - 20 рублей за каждую лошадиную силу.

Например, при налоге на прибыль:

1. Субъект налога– предприниматель.

2. Объект налога – доход в виде прибыли.

3. Источник налога – прибыль.

4. Величина налога - Основная ставка

налога на прибыль – 20%.

4.

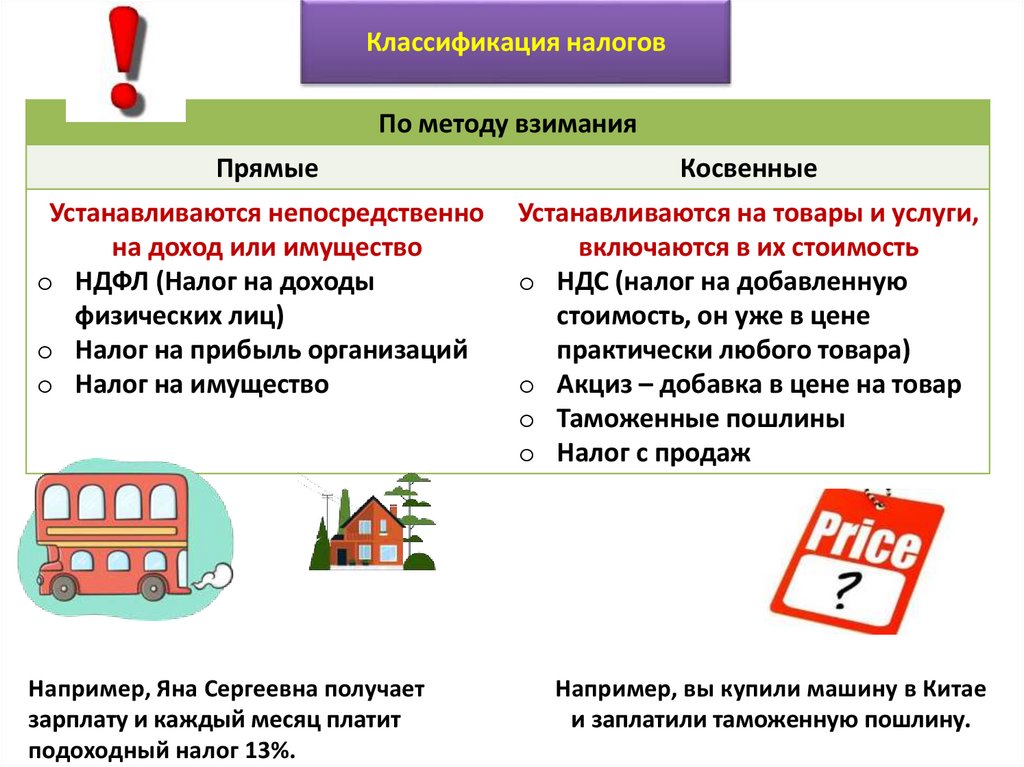

Классификация налоговПо методу взимания

Прямые

Косвенные

Устанавливаются непосредственно

на доход или имущество

o НДФЛ (Налог на доходы

физических лиц)

o Налог на прибыль организаций

o Налог на имущество

Устанавливаются на товары и услуги,

включаются в их стоимость

o НДС (налог на добавленную

стоимость, он уже в цене

практически любого товара)

o Акциз – добавка в цене на товар

o Таможенные пошлины

o Налог с продаж

Например, Яна Сергеевна получает

зарплату и каждый месяц платит

подоходный налог 13%.

Например, вы купили машину в Китае

и заплатили таможенную пошлину.

5.

Акцизные сборыПодоходный налог

Налог на прибыль с фирм

Налог с продаж

НДС

Налог на имущество , на недвижимость

Таможенные пошлины

На дарение, на наследство

На финансовые операции

На экспорт

Распределите налоги на две группы: прямые и

косвенные налоги

6.

НАЛОГИ РФПо территориальному уровню

Федеральные

Обязательны на всей

территории РФ

Поступают в

Федеральный

(государственный

бюджет)

НДС

Подоходный налог

Таможенные

пошлины

Акцизы

Налог на прибыль

Водный налог

На добычу полезных

ископаемых

Государственная

пошлина

Региональные

Обязательны на

территории субъектов

Поступают в

Региональные

бюджеты (субъектов)

Дорожный налог

Транспортный налог

Налог на имущество

предприятий

Налог на

недвижимость

Налог на игорный

бизнес

Лесной налог

ВЫУЧИТЬ!

Постоянно

встречается в егэ!!!!

Местные

Обязательны на

территории

муниципальных

образований

Поступают в местные

бюджеты

Земельный налог

Курортный налог

Налог на рекламу

Налог на содержание

жилого фонда

Налог на имущество

физических лиц

Налог на

наследование или

дарение

Торговый сбор

7.

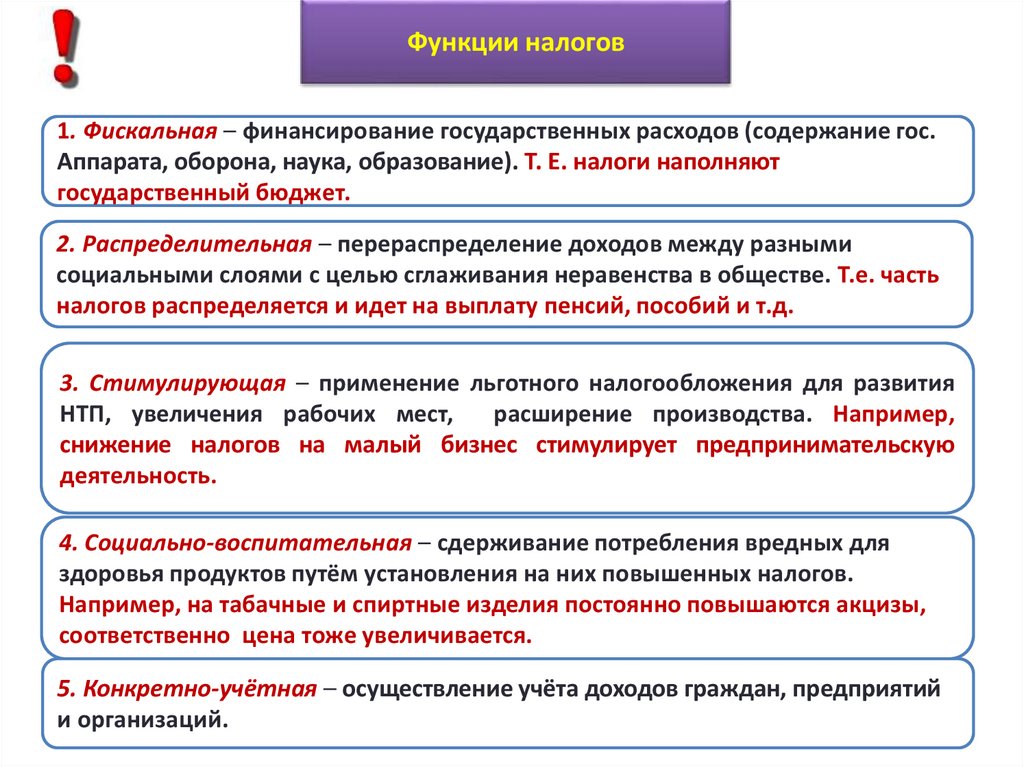

Функции налогов1. Фискальная – финансирование государственных расходов (содержание гос.

Аппарата, оборона, наука, образование). Т. Е. налоги наполняют

государственный бюджет.

2. Распределительная – перераспределение доходов между разными

социальными слоями с целью сглаживания неравенства в обществе. Т.е. часть

налогов распределяется и идет на выплату пенсий, пособий и т.д.

3. Стимулирующая – применение льготного налогообложения для развития

НТП, увеличения рабочих мест,

расширение производства. Например,

снижение налогов на малый бизнес стимулирует предпринимательскую

деятельность.

4. Социально-воспитательная – сдерживание потребления вредных для

здоровья продуктов путём установления на них повышенных налогов.

Например, на табачные и спиртные изделия постоянно повышаются акцизы,

соответственно цена тоже увеличивается.

5. Конкретно-учётная – осуществление учёта доходов граждан, предприятий

и организаций.

8.

Классификация налогов9.

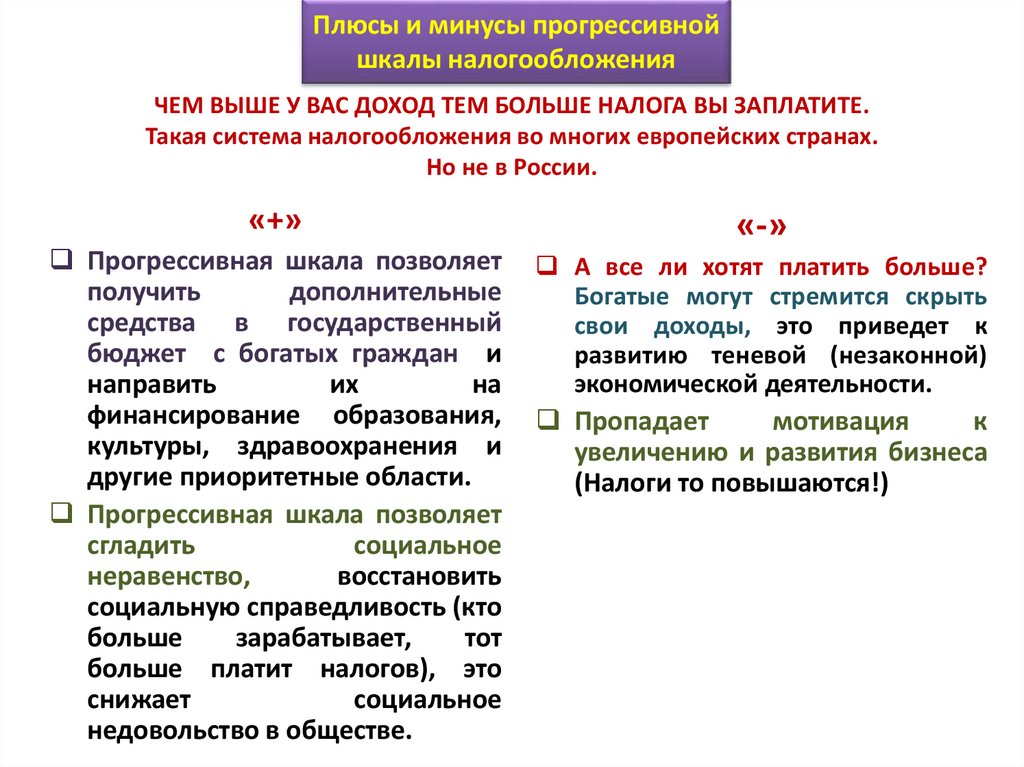

Плюсы и минусы прогрессивнойшкалы налогообложения

ЧЕМ ВЫШЕ У ВАС ДОХОД ТЕМ БОЛЬШЕ НАЛОГА ВЫ ЗАПЛАТИТЕ.

Такая система налогообложения во многих европейских странах.

Но не в России.

«+»

Прогрессивная шкала позволяет

получить

дополнительные

средства в государственный

бюджет с богатых граждан и

направить

их

на

финансирование образования,

культуры, здравоохранения и

другие приоритетные области.

Прогрессивная шкала позволяет

сгладить

социальное

неравенство,

восстановить

социальную справедливость (кто

больше

зарабатывает,

тот

больше платит налогов), это

снижает

социальное

недовольство в обществе.

«-»

А все ли хотят платить больше?

Богатые могут стремится скрыть

свои доходы, это приведет к

развитию теневой (незаконной)

экономической деятельности.

Пропадает

мотивация

к

увеличению и развития бизнеса

(Налоги то повышаются!)

10.

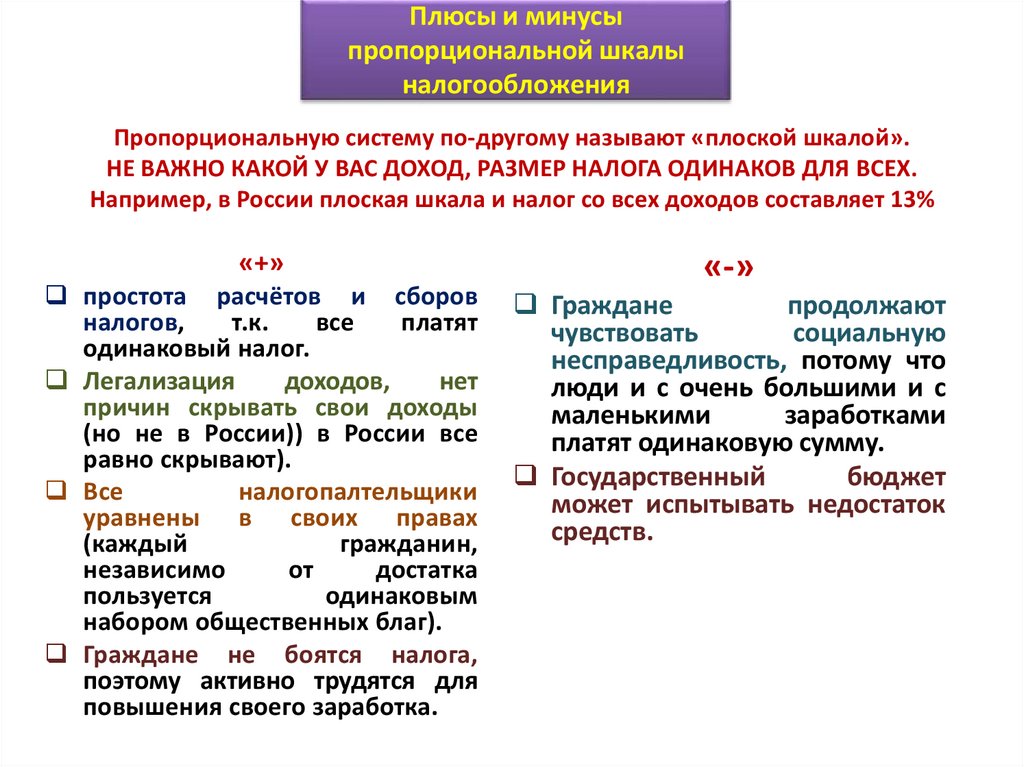

Плюсы и минусыпропорциональной шкалы

налогообложения

Пропорциональную систему по-другому называют «плоской шкалой».

НЕ ВАЖНО КАКОЙ У ВАС ДОХОД, РАЗМЕР НАЛОГА ОДИНАКОВ ДЛЯ ВСЕХ.

Например, в России плоская шкала и налог со всех доходов составляет 13%

«+»

простота расчётов и сборов

налогов,

т.к.

все

платят

одинаковый налог.

Легализация

доходов,

нет

причин скрывать свои доходы

(но не в России)) в России все

равно скрывают).

Все

налогопалтельщики

уравнены в своих правах

(каждый

гражданин,

независимо

от

достатка

пользуется

одинаковым

набором общественных благ).

Граждане не боятся налога,

поэтому активно трудятся для

повышения своего заработка.

«-»

Граждане

продолжают

чувствовать

социальную

несправедливость, потому что

люди и с очень большими и с

маленькими

заработками

платят одинаковую сумму.

Государственный

бюджет

может испытывать недостаток

средств.

11.

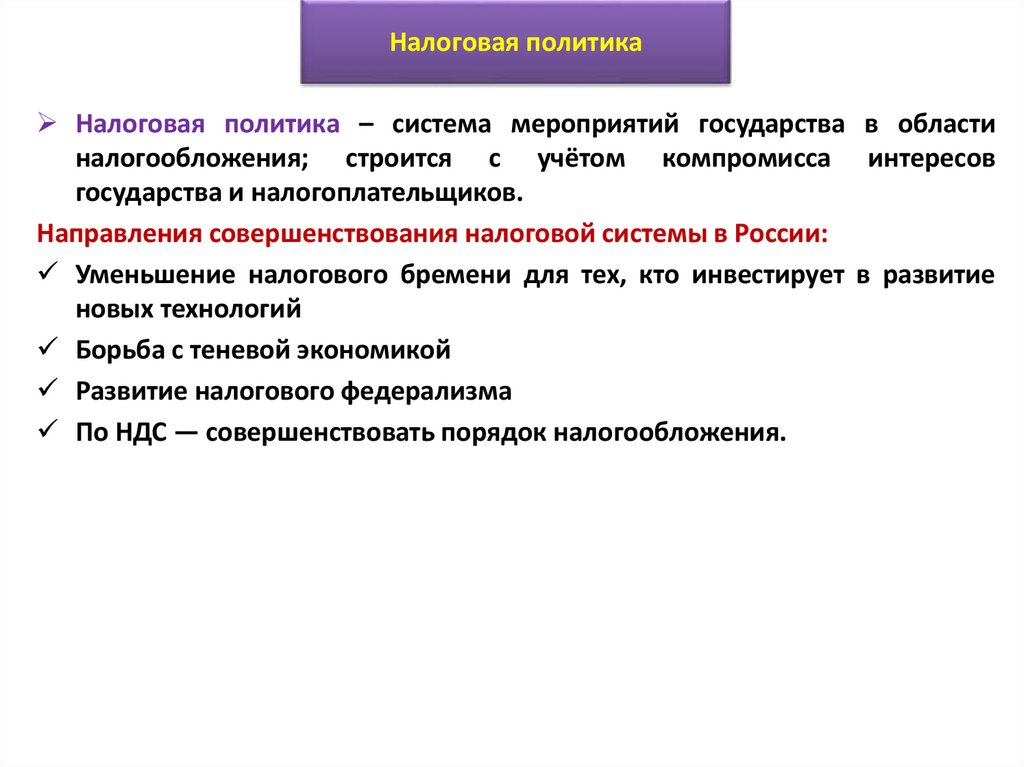

Налоговая политикаНалоговая политика – система мероприятий государства в области

налогообложения; строится с учётом компромисса интересов

государства и налогоплательщиков.

Направления совершенствования налоговой системы в России:

Уменьшение налогового бремени для тех, кто инвестирует в развитие

новых технологий

Борьба с теневой экономикой

Развитие налогового федерализма

По НДС — совершенствовать порядок налогообложения.

finance

finance