Similar presentations:

Операционные показатели и интенсивность использования ресурсов на примере компании ММК

1.

НИУ МЭИИнженерно-Экономический институт

Кафедра Экономики в Энергетике и промышленности

Расчетное задание

Курс: Аналитическая работа на предприятии

Тема: Операционные показатели и интенсивность использования

ресурсов на примере компании ММК

Выполнили: Кочкаев В.О

Киприянов Д.Р

Преподаватель: Рукина Е.И

2.

ПАО «МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ»Российский металлургический комбинат в городе Магнитогорск Челябинской области.

Один из крупнейших металлургических комбинатов СНГ и России. Полное фирменное

наименование юридического лица - оператора предприятия: Публичное акционерное

общество «Магнитогорский металлургический комбинат».

Входит в число крупнейших мировых производителей стали и занимает лидирующие

позиции среди предприятий черной металлургии России.

Активы компании в России представляют собой крупный металлургический комплекс

с полным производственным циклом, начиная с подготовки железорудного сырья

и заканчивая глубокой переработкой черных металлов.

ММК производит широкий сортамент металлопродукции с преобладающей долей

продукции премиум класса.

3.

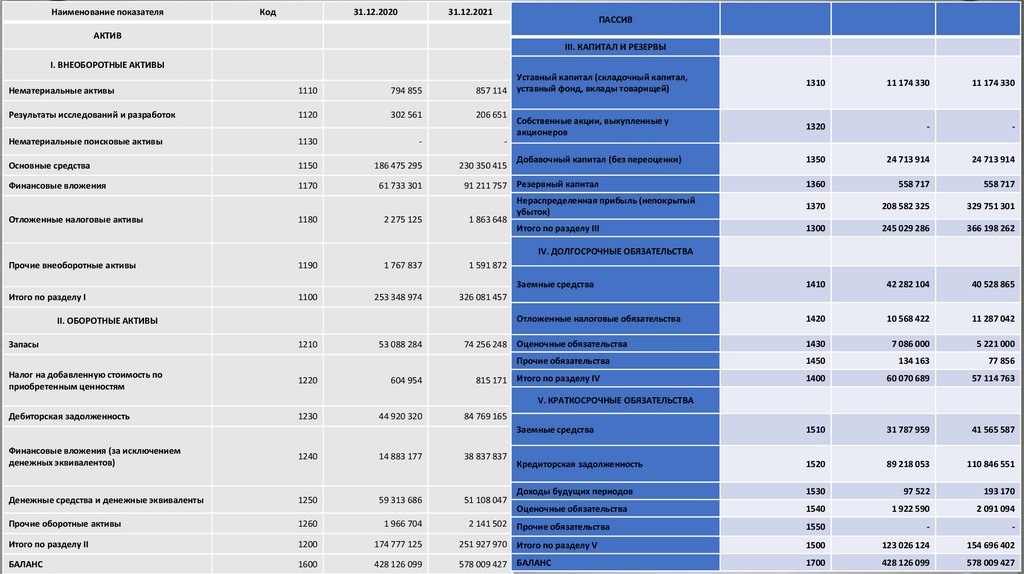

Наименование показателяКод

31.12.2020

31.12.2021

ПАССИВ

АКТИВ

III. КАПИТАЛ И РЕЗЕРВЫ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

1110

794 855

857 114

Результаты исследований и разработок

1120

302 561

206 651

Нематериальные поисковые активы

1130

-

-

Основные средства

1150

186 475 295

230 350 415

Финансовые вложения

1170

61 733 301

91 211 757

Отложенные налоговые активы

1180

2 275 125

1 863 648

Уставный капитал (складочный капитал,

уставный фонд, вклады товарищей)

1310

11 174 330

11 174 330

Собственные акции, выкупленные у

акционеров

1320

-

-

Добавочный капитал (без переоценки)

1350

24 713 914

24 713 914

Резервный капитал

1360

558 717

558 717

Нераспределенная прибыль (непокрытый

убыток)

1370

208 582 325

329 751 301

Итого по разделу III

1300

245 029 286

366 198 262

Заемные средства

1410

42 282 104

40 528 865

Отложенные налоговые обязательства

1420

10 568 422

11 287 042

Оценочные обязательства

1430

7 086 000

5 221 000

Прочие обязательства

1450

134 163

77 856

Итого по разделу IV

1400

60 070 689

57 114 763

Заемные средства

1510

31 787 959

41 565 587

Кредиторская задолженность

1520

89 218 053

110 846 551

Доходы будущих периодов

1530

97 522

193 170

Оценочные обязательства

1540

1 922 590

2 091 094

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Прочие внеоборотные активы

1190

1 767 837

1 591 872

Итого по разделу I

1100

253 348 974

326 081 457

II. ОБОРОТНЫЕ АКТИВЫ

Запасы

Налог на добавленную стоимость по

приобретенным ценностям

1210

1220

53 088 284

604 954

74 256 248

815 171

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Дебиторская задолженность

1230

44 920 320

84 769 165

Финансовые вложения (за исключением

денежных эквивалентов)

1240

14 883 177

38 837 837

Денежные средства и денежные эквиваленты

1250

59 313 686

51 108 047

Прочие оборотные активы

1260

1 966 704

2 141 502

Прочие обязательства

1550

-

-

Итого по разделу II

1200

174 777 125

251 927 970

Итого по разделу V

1500

123 026 124

154 696 402

БАЛАНС

1600

428 126 099

578 009 427

БАЛАНС

1700

428 126 099

578 009 427

4.

Наименование показателяОтчёт о

финансовых

результатах

Код

2020

2021

Выручка

2110

400 237 197

785 977 975

Себестоимость продаж

2120

288 643 248

470 569 558

Валовая прибыль (убыток)

2100

111 593 949

315 408 417

Коммерческие расходы

2210

30 389 987

63 224 138

Управленческие расходы

2220

7 447 674

8 791 544

Прибыль (убыток) от продаж

2200

73 756 288

243 392 735

Доходы от участия в других организациях

2310

2 515 278

2 073 078

Проценты к получению

2320

1 773 980

2 001 298

Проценты к уплате

2330

1 803 242

1 877 962

Прочие доходы

2340

10 598 357

38 311 768

Прочие расходы

2350

22 327 032

14 315 051

Прибыль (убыток) до налогообложения

2300

64 513 629

269 585 866

Налог на прибыль

2410

12 903 492

48 632 861

текущий налог на прибыль (до 2020 г. это стр.

2410)

2411

10 674 787

47 502 764

отложенный налог на прибыль

2412

2 228 705

1 130 097

Изменение отложенных налоговых обязательств

2430

-

-

Изменение отложенных налоговых активов

2450

-

-

Прочее

2460

102 444

5 742

Чистая прибыль (убыток)

2400

51 507 693

220 947 263

2500

51 507 693

220 947 263

СПРАВОЧНО

Совокупный финансовый результат периода

5.

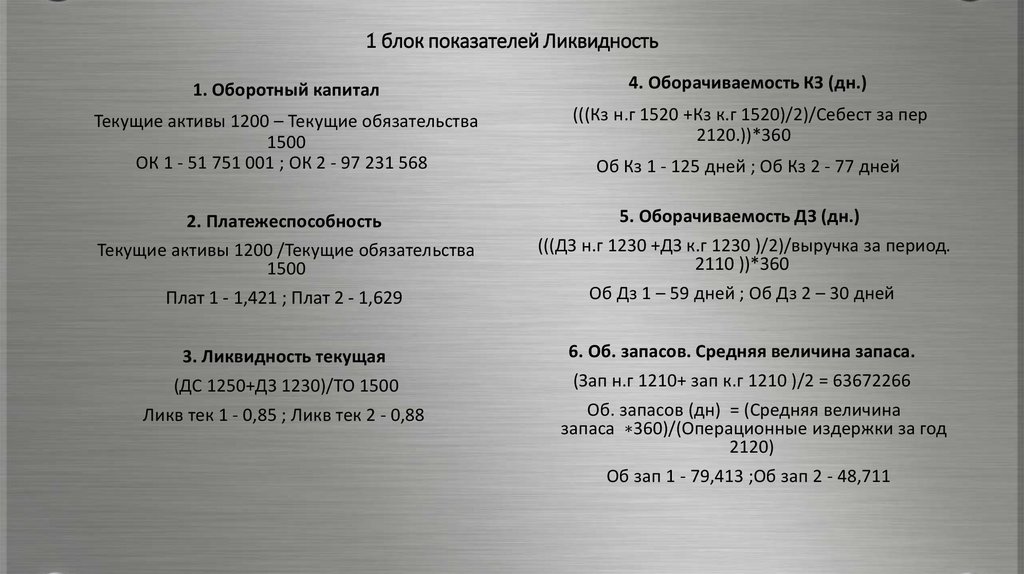

1 блок показателей Ликвидность1. Оборотный капитал

4. Оборачиваемость КЗ (дн.)

Текущие активы 1200 – Текущие обязательства

1500

ОК 1 - 51 751 001 ; ОК 2 - 97 231 568

(((Кз н.г 1520 +Кз к.г 1520)/2)/Себест за пер

2120.))*360

2. Платежеспособность

5. Оборачиваемость ДЗ (дн.)

Текущие активы 1200 /Текущие обязательства

1500

(((ДЗ н.г 1230 +ДЗ к.г 1230 )/2)/выручка за период.

2110 ))*360

Плат 1 - 1,421 ; Плат 2 - 1,629

Об Дз 1 – 59 дней ; Об Дз 2 – 30 дней

3. Ликвидность текущая

6. Об. запасов. Средняя величина запаса.

(ДС 1250+ДЗ 1230)/ТО 1500

(Зап н.г 1210+ зап к.г 1210 )/2 = 63672266

Ликв тек 1 - 0,85 ; Ликв тек 2 - 0,88

Об. запасов (дн) = (Средняя величина

запаса ∗360)/(Операционные издержки за год

2120)

Об Кз 1 - 125 дней ; Об Кз 2 - 77 дней

Об зап 1 - 79,413 ;Об зап 2 - 48,711

6.

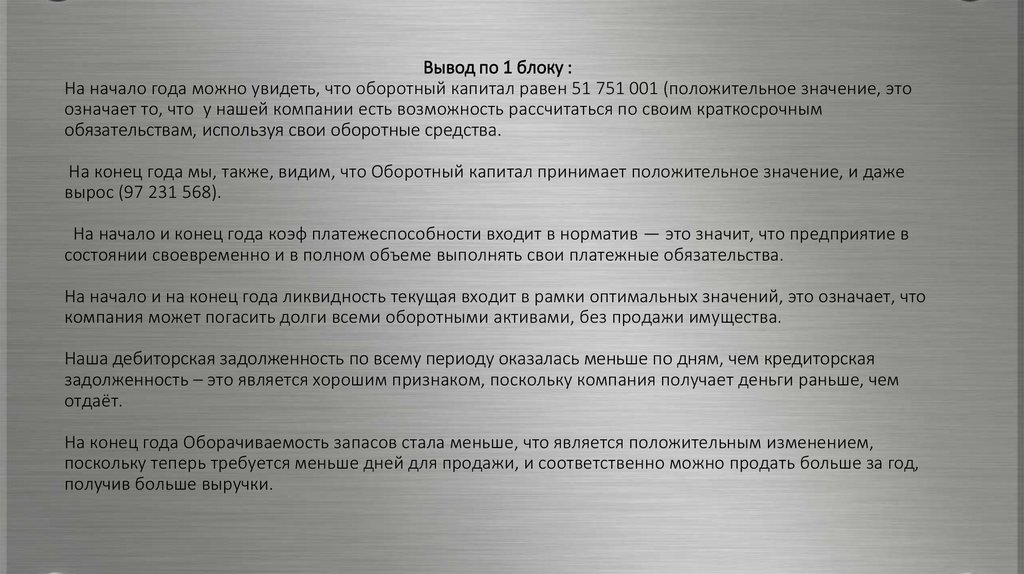

Вывод по 1 блоку :На начало года можно увидеть, что оборотный капитал равен 51 751 001 (положительное значение, это

означает то, что у нашей компании есть возможность рассчитаться по своим краткосрочным

обязательствам, используя свои оборотные средства.

На конец года мы, также, видим, что Оборотный капитал принимает положительное значение, и даже

вырос (97 231 568).

На начало и конец года коэф платежеспособности входит в норматив — это значит, что предприятие в

состоянии своевременно и в полном объеме выполнять свои платежные обязательства.

На начало и на конец года ликвидность текущая входит в рамки оптимальных значений, это означает, что

компания может погасить долги всеми оборотными активами, без продажи имущества.

Наша дебиторская задолженность по всему периоду оказалась меньше по дням, чем кредиторская

задолженность – это является хорошим признаком, поскольку компания получает деньги раньше, чем

отдаёт.

На конец года Оборачиваемость запасов стала меньше, что является положительным изменением,

поскольку теперь требуется меньше дней для продажи, и соответственно можно продать больше за год,

получив больше выручки.

7.

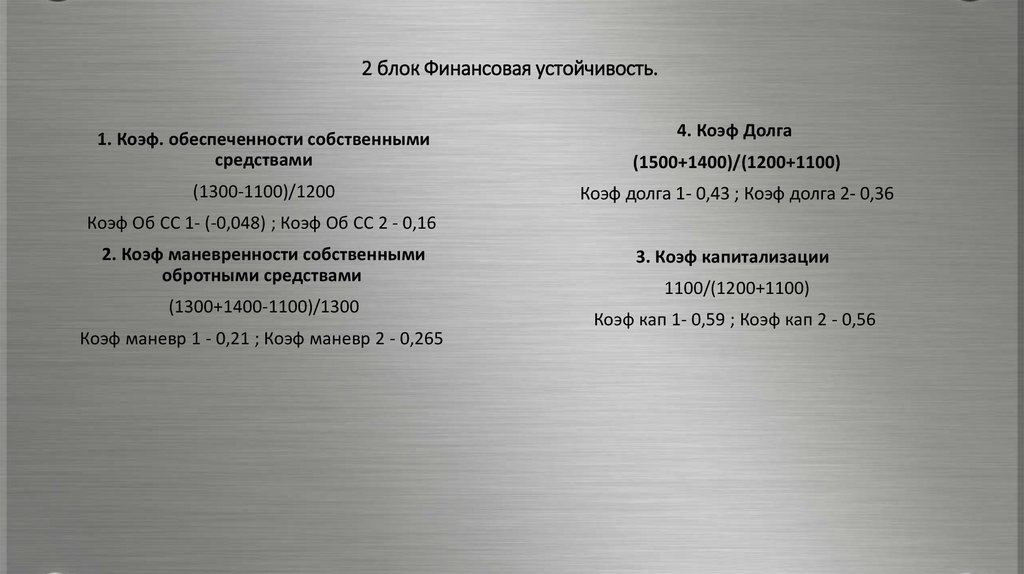

2 блок Финансовая устойчивость.4. Коэф Долга

1. Коэф. обеспеченности собственными

средствами

(1500+1400)/(1200+1100)

(1300-1100)/1200

Коэф долга 1- 0,43 ; Коэф долга 2- 0,36

Коэф Об СС 1- (-0,048) ; Коэф Об СС 2 - 0,16

2. Коэф маневренности собственными

обротными средствами

(1300+1400-1100)/1300

Коэф маневр 1 - 0,21 ; Коэф маневр 2 - 0,265

3. Коэф капитализации

1100/(1200+1100)

Коэф кап 1- 0,59 ; Коэф кап 2 - 0,56

8.

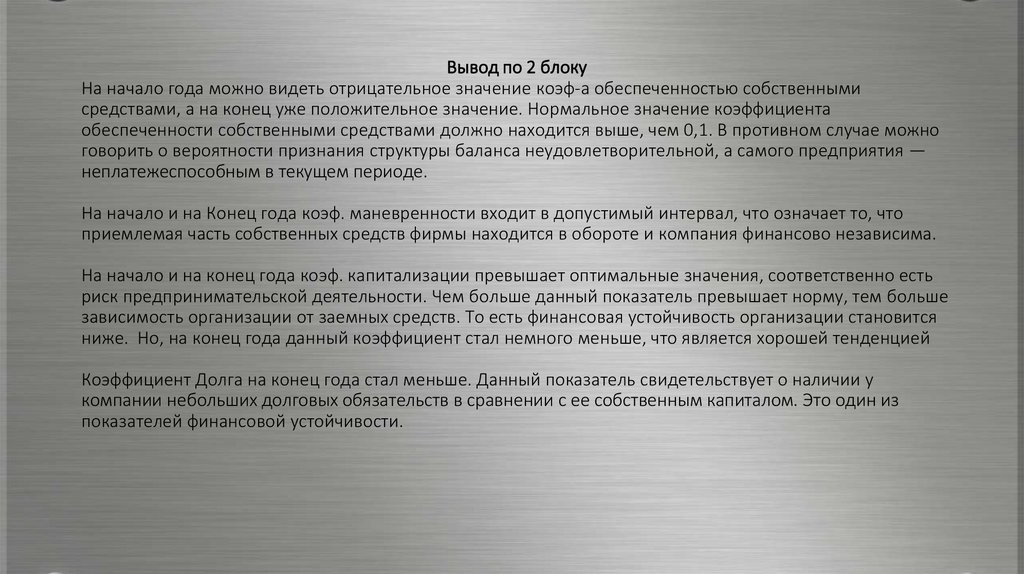

Вывод по 2 блокуНа начало года можно видеть отрицательное значение коэф-а обеспеченностью собственными

средствами, а на конец уже положительное значение. Нормальное значение коэффициента

обеспеченности собственными средствами должно находится выше, чем 0,1. В противном случае можно

говорить о вероятности признания структуры баланса неудовлетворительной, а самого предприятия —

неплатежеспособным в текущем периоде.

На начало и на Конец года коэф. маневренности входит в допустимый интервал, что означает то, что

приемлемая часть собственных средств фирмы находится в обороте и компания финансово независима.

На начало и на конец года коэф. капитализации превышает оптимальные значения, соответственно есть

риск предпринимательской деятельности. Чем больше данный показатель превышает норму, тем больше

зависимость организации от заемных средств. То есть финансовая устойчивость организации становится

ниже. Но, на конец года данный коэффициент стал немного меньше, что является хорошей тенденцией

Коэффициент Долга на конец года стал меньше. Данный показатель свидетельствует о наличии у

компании небольших долговых обязательств в сравнении с ее собственным капиталом. Это один из

показателей финансовой устойчивости.

9.

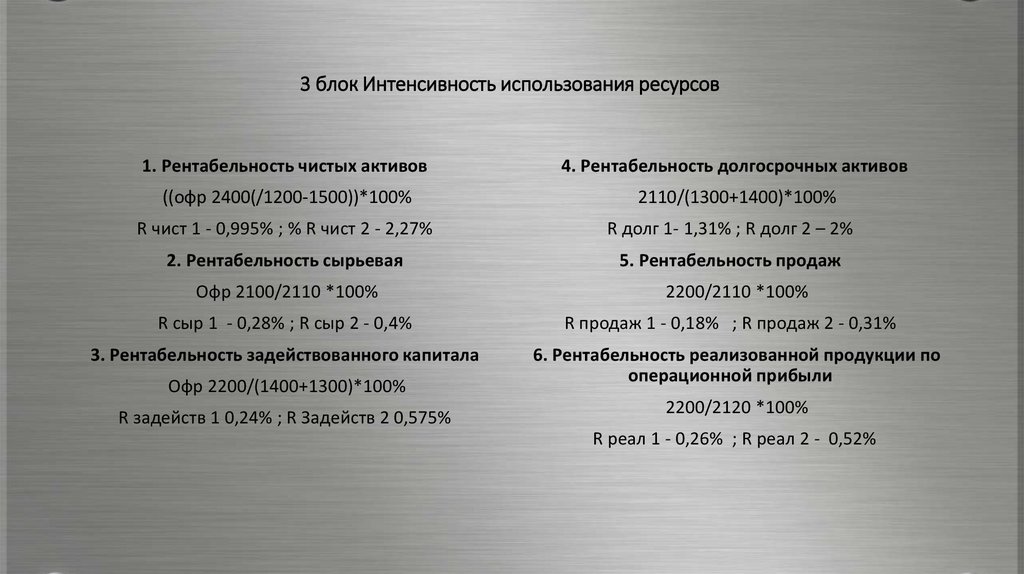

3 блок Интенсивность использования ресурсов1. Рентабельность чистых активов

4. Рентабельность долгосрочных активов

((офр 2400(/1200-1500))*100%

2110/(1300+1400)*100%

R чист 1 - 0,995% ; % R чист 2 - 2,27%

R долг 1- 1,31% ; R долг 2 – 2%

2. Рентабельность сырьевая

5. Рентабельность продаж

Офр 2100/2110 *100%

2200/2110 *100%

R сыр 1 - 0,28% ; R сыр 2 - 0,4%

R продаж 1 - 0,18% ; R продаж 2 - 0,31%

3. Рентабельность задействованного капитала

6. Рентабельность реализованной продукции по

операционной прибыли

Офр 2200/(1400+1300)*100%

R задейств 1 0,24% ; R Задейств 2 0,575%

2200/2120 *100%

R реал 1 - 0,26% ; R реал 2 - 0,52%

10.

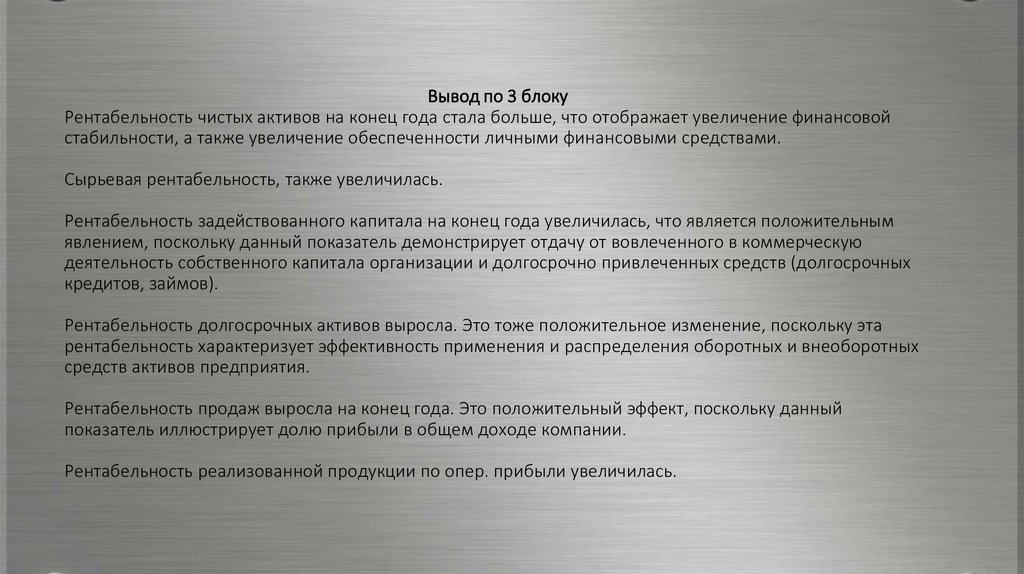

Вывод по 3 блокуРентабельность чистых активов на конец года стала больше, что отображает увеличение финансовой

стабильности, а также увеличение обеспеченности личными финансовыми средствами.

Сырьевая рентабельность, также увеличилась.

Рентабельность задействованного капитала на конец года увеличилась, что является положительным

явлением, поскольку данный показатель демонстрирует отдачу от вовлеченного в коммерческую

деятельность собственного капитала организации и долгосрочно привлеченных средств (долгосрочных

кредитов, займов).

Рентабельность долгосрочных активов выросла. Это тоже положительное изменение, поскольку эта

рентабельность характеризует эффективность применения и распределения оборотных и внеоборотных

средств активов предприятия.

Рентабельность продаж выросла на конец года. Это положительный эффект, поскольку данный

показатель иллюстрирует долю прибыли в общем доходе компании.

Рентабельность реализованной продукции по опер. прибыли увеличилась.

11.

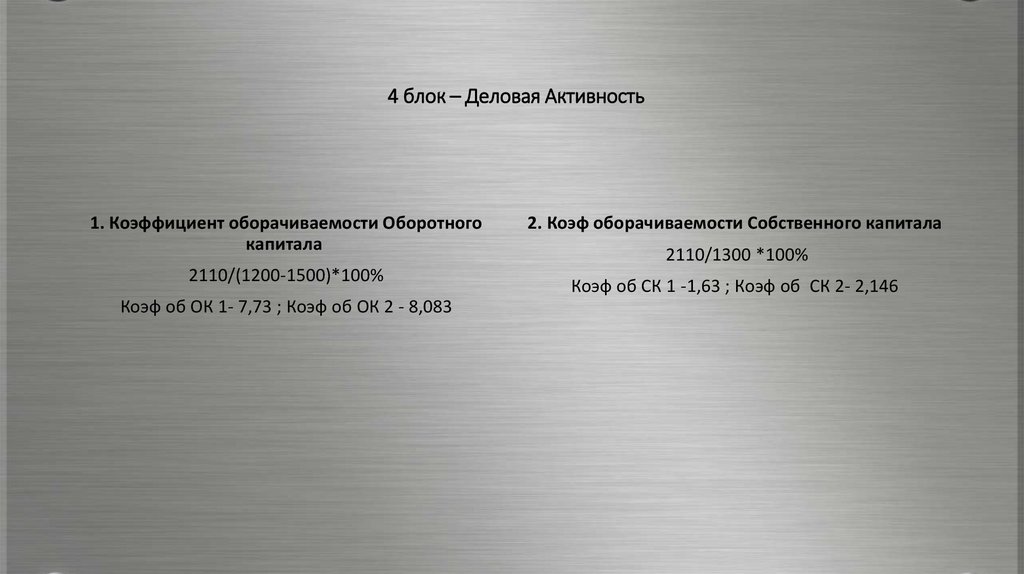

4 блок – Деловая Активность1. Коэффициент оборачиваемости Оборотного

капитала

2110/(1200-1500)*100%

Коэф об ОК 1- 7,73 ; Коэф об ОК 2 - 8,083

2. Коэф оборачиваемости Собственного капитала

2110/1300 *100%

Коэф об СК 1 -1,63 ; Коэф об СК 2- 2,146

12.

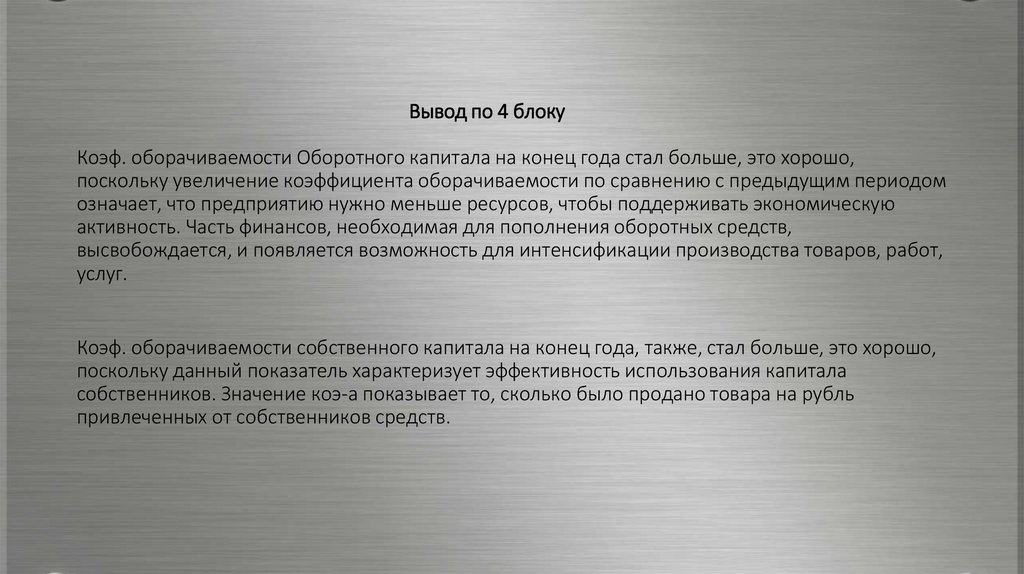

Вывод по 4 блокуКоэф. оборачиваемости Оборотного капитала на конец года стал больше, это хорошо,

поскольку увеличение коэффициента оборачиваемости по сравнению с предыдущим периодом

означает, что предприятию нужно меньше ресурсов, чтобы поддерживать экономическую

активность. Часть финансов, необходимая для пополнения оборотных средств,

высвобождается, и появляется возможность для интенсификации производства товаров, работ,

услуг.

Коэф. оборачиваемости собственного капитала на конец года, также, стал больше, это хорошо,

поскольку данный показатель характеризует эффективность использования капитала

собственников. Значение коэ-а показывает то, сколько было продано товара на рубль

привлеченных от собственников средств.

13.

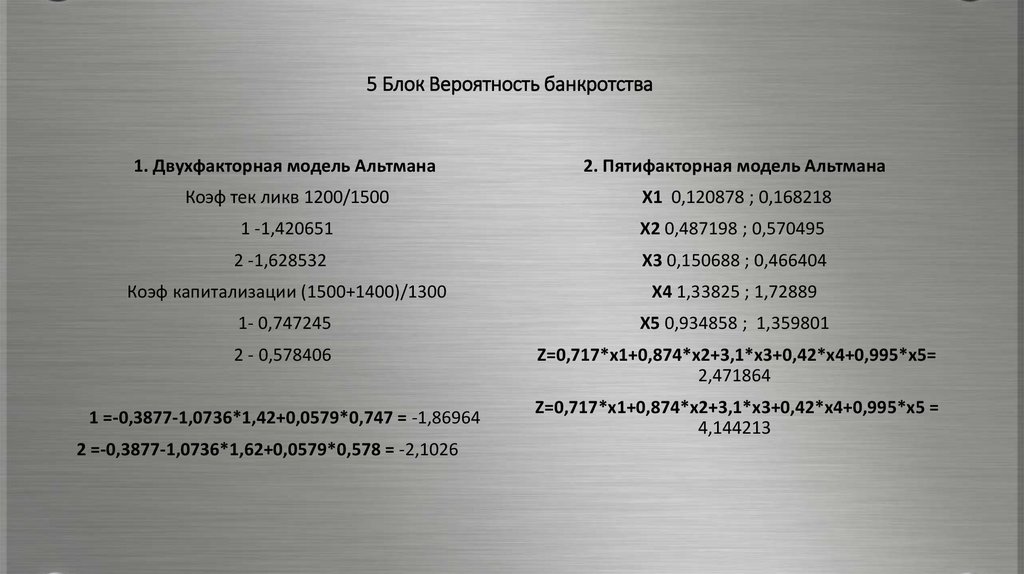

5 Блок Вероятность банкротства1. Двухфакторная модель Альтмана

2. Пятифакторная модель Альтмана

Коэф тек ликв 1200/1500

X1 0,120878 ; 0,168218

1 -1,420651

X2 0,487198 ; 0,570495

2 -1,628532

X3 0,150688 ; 0,466404

Коэф капитализации (1500+1400)/1300

X4 1,33825 ; 1,72889

1- 0,747245

X5 0,934858 ; 1,359801

2 - 0,578406

Z=0,717*x1+0,874*x2+3,1*x3+0,42*x4+0,995*x5=

2,471864

1 =-0,3877-1,0736*1,42+0,0579*0,747 = -1,86964

2 =-0,3877-1,0736*1,62+0,0579*0,578 = -2,1026

Z=0,717*x1+0,874*x2+3,1*x3+0,42*x4+0,995*x5 =

4,144213

14.

Вывод по 5 блокуОпираясь на двухфакторную и пятифакторную модель Альтмана, можно сказать, что риск стать банкротом

у предприятия крайне низок. На конец года риск банкротства стал еще меньше по обеим моделям

Альтмана.

finance

finance