Similar presentations:

Анализ и оценка финансовых показателей компании ПАО “Cургутнефтегаз”

1.

2.

Анализ и оценка финансовых показателейкомпании

ПАО “Cургутнефтегаз”

Выполнили студенты:

3.

ПАО “Сургутнефтегаз”Тип

Публичная компания

Листинг на бирже

MCX: SNGS,

LSE: SGGD

Основание

1993

Расположение

Россия: Сургут

Ключевые фигуры

Владимир Богданов (генеральный

директор)

Отрасль

Нефте- и газодобыча,

нефтеперерабатывающая

промышленность

Продукция

Нефть, газ, нефтепродукты

Выручка

▬ 978,2 млрд. руб. (2015 год, МСФО)

Чистая прибыль

▲ 751,3 млрд руб. (2015 год, МСФО)

Активы

▲ $74.6 млрд. (2015)

Прибыль до налогообложения

▬ 902,5 млрд руб. (2015 год, МСФО)

Сайт

www.surgutneftegas.ru

4.

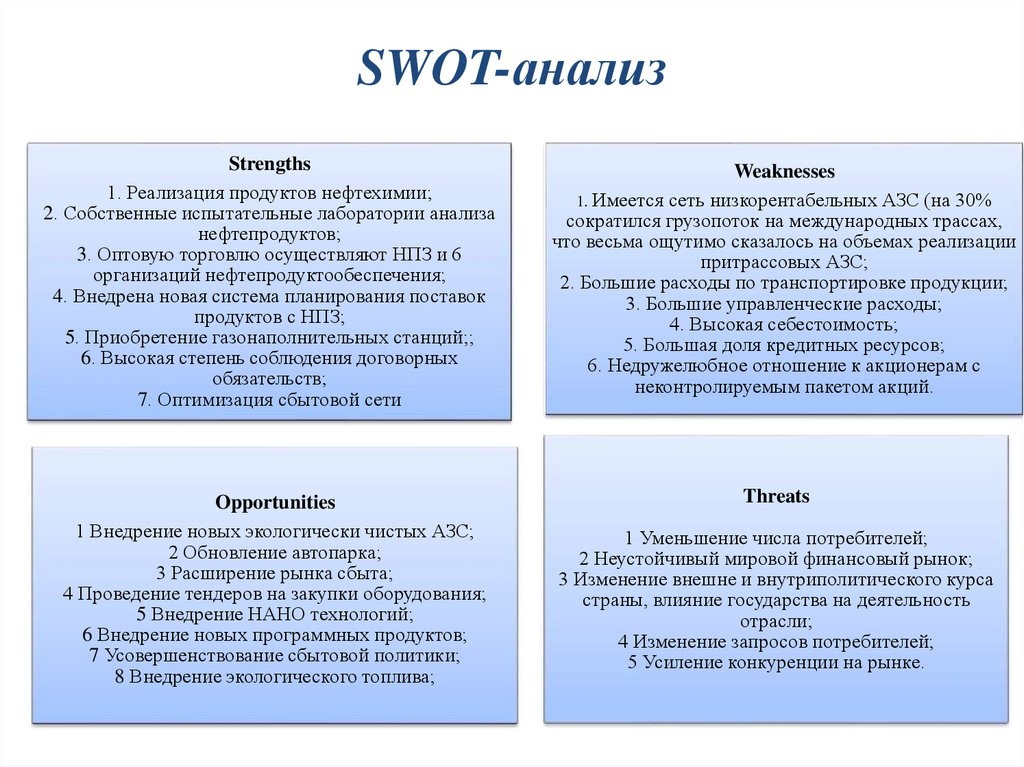

SWOT-анализStrengths

1. Реализация продуктов нефтехимии;

2. Собственные испытательные лаборатории анализа

нефтепродуктов;

3. Оптовую торговлю осуществляют НПЗ и 6

организаций нефтепродуктообеспечения;

4. Внедрена новая система планирования поставок

продуктов с НПЗ;

5. Приобретение газонаполнительных станций;;

6. Высокая степень соблюдения договорных

обязательств;

7. Оптимизация сбытовой сети

Opportunities

1 Внедрение новых экологически чистых АЗС;

2 Обновление автопарка;

3 Расширение рынка сбыта;

4 Проведение тендеров на закупки оборудования;

5 Внедрение НАНО технологий;

6 Внедрение новых программных продуктов;

7 Усовершенствование сбытовой политики;

8 Внедрение экологического топлива;

Weaknesses

1. Имеется сеть низкорентабельных АЗС (на 30%

сократился грузопоток на международных трассах,

что весьма ощутимо сказалось на объемах реализации

притрассовых АЗС;

2. Большие расходы по транспортировке продукции;

3. Большие управленческие расходы;

4. Высокая себестоимость;

5. Большая доля кредитных ресурсов;

6. Недружелюбное отношение к акционерам с

неконтролируемым пакетом акций.

Threats

1 Уменьшение числа потребителей;

2 Неустойчивый мировой финансовый рынок;

3 Изменение внешне и внутриполитического курса

страны, влияние государства на деятельность

отрасли;

4 Изменение запросов потребителей;

5 Усиление конкуренции на рынке.

5.

Доля внеоборотных активов в итогебаланса:

На 31.12.2015: Внеоборотные активы (cтр.1100) / Валюта баланса (стр.1600) *

2859702932

100 = 3704480453 * 100% = 77%

На 31.12.2014: (Внеоборотные активы (cтр.1100) / Валюта баланса (стр.1600)

2059643424

* 100 = 3016889168 * 100% = 68%

Вывод: Наибольшая часть внеоборотных активов представлена производственными

основными средствами, что характеризует ориентацию предприятия на создания

материальных условий расширения основной деятельности предприятия, а также

финансовыми вложениями, что отражает финансово – инвестиционную стратегию

развития. Высокая доля нематериальных активов в составе

внеоборотных активов свидетельствуют об инновационном характере развития

организации.

6.

Доля ЧОК к средней сумме ОА:• Чистый оборотный капитал - показатель, который отражает

потенциальный резерв денежных средств компании. Рост уровня

чистого оборотного капитала является свидетельством роста

финансовой устойчивости предприятия.

• На 31.12.2014:

1) ЧОК (NWC) = Текущий активы (стр.1200) – Краткосрочные

обязательства (стр.1500) = 957245744-128416618= 828829126 тыс.руб.

2) Средняя сумма ОА =

957245744+672777680

2

3) Отношение ЧОК к средней сумма ОА =

= 815011712 тыс. руб.

828829126

815011712

*100= 102%

7.

Доля ЧОК к средней сумме ОА:• На 31.12.2015:

1) ЧОК (NWC) = Текущий активы (стр.1200) –

Краткосрочные обязательства (стр.1500) = 84477521129936876 = 714840645 тыс. руб.

2) Средняя сумма ОА =

тыс. руб.

844777521+957245744

2

3) Отношение ЧОК к средней сумма ОА =

*100 = 79%

= 901011632,5

714840645

901011632,5

8.

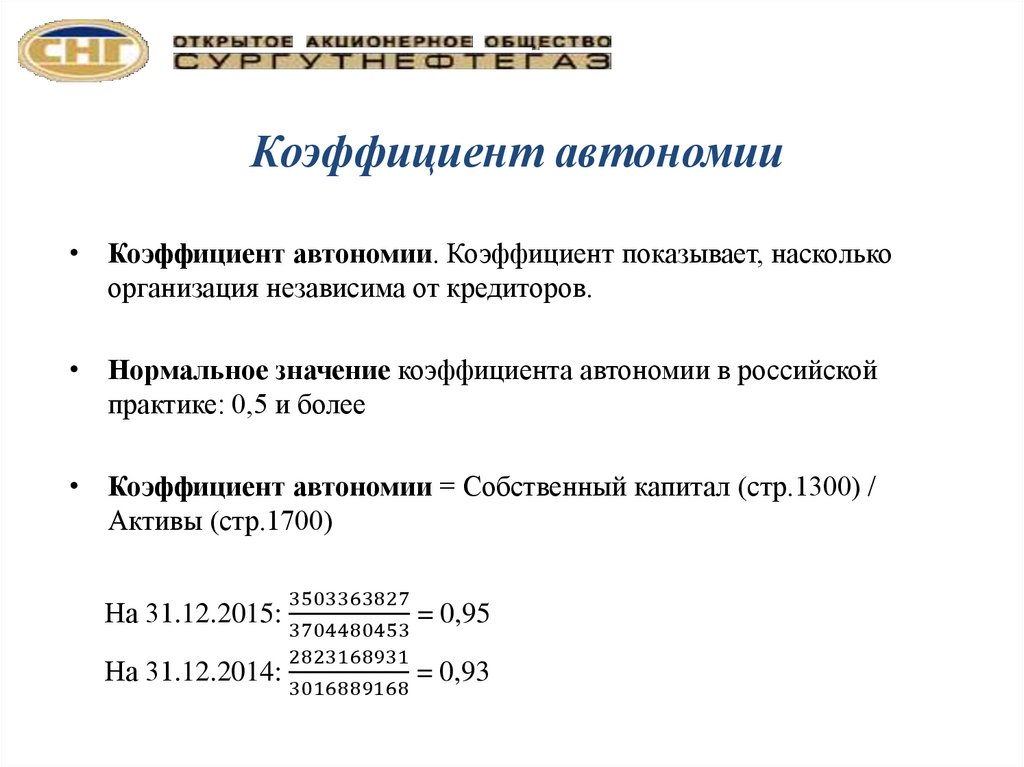

Коэффициент автономии• Коэффициент автономии. Коэффициент показывает, насколько

организация независима от кредиторов.

• Нормальное значение коэффициента автономии в российской

практике: 0,5 и более

• Коэффициент автономии = Собственный капитал (стр.1300) /

Активы (стр.1700)

На 31.12.2015:

На 31.12.2014:

3503363827

=

3704480453

2823168931

=

3016889168

0,95

0,93

9.

Коэффициент автономии• Вывод: За отчетный год наблюдается рост коэффициента автономии.

Значение коэффициента автономии на 2015 год – 0,95,

свидетельствует об увеличении финансовой независимости

предприятия, что позволяет привлекать дополнительные средства. На

конец года коэффициент автономии – 0,93, он меньше по сравнению с

2015 годом - это вызвано увеличением кредиторской задолженности,

но это выше порогового значения, что дает гарантии погашения

предприятием своих обязательств.

10.

Коэффициент маневренностиКоэффициент маневренности показывает финансовую устойчивость и отражает долю

собственных средств, используемых для финансирования деятельности предприятия.

Рекомендован в пределах: 0,2-0,5

Коэффициент маневренности = Собственные оборотные средства / Собственный

капитал = (Стр. 1300 Форма 1 + Стр. 1400 Форма 1 - Стр. 1100 Форма 1) / Стр. 1300

Форма 1

На 31.12.2015:

На 31.12.2014:

3503363827+71179750−2859702932

3503363827

3016889168+65303619−2059643424

3016889168

= 0,20

= 0,29

• Вывод: В отчетном году коэффициент уменьшился. Это означает, что

уменьшается капитал для формирования не только оборотных, но и

текущих активов.

11.

Коэффициент текущей ликвидностиКоэффициент отражает способность компании погашать текущие

(краткосрочные) обязательства за счёт только оборотных активов. Чем

показатель больше, тем лучше платежеспособность предприятия.

Коэффициент текущей ликвидности = Оборотные активы (стр.1200) /

Заемные средства (стр.1510) + Кредиторская задолженность (стр.1520) +

Прочие обязательства (стр.1550)

На 31.12.2015: Ктл = 0+116947293+471408 = 7,19

На 31.12.2014: Ктл = 139650+116340208+703926 = 8,16

Вывод: такое значение Ктл (7,19) говорит о том, что оборотных средств

достаточно для покрытия краткосрочных обязательств. Однако Ктл имеет

большую величину, поэтому оборотные средства размещены не рационально

и могли бы использоватся более эффективно.

844777521

957245744

12.

Коэффициент текущей ликвидностиЗначения показа

теля

Нормативы

Российские

Международные

<1

Критическая платежеспособность

Критическая

платежеспособность

1,5-2

2-3

Низкая платежеспособность

Удовлетворительная платежеспособность

Удовлетворительная

платежеспособность

>3

Высокая платежеспособность / Возможна нерациональная

структура капитала

13.

Оборачиваемость запасов• Оборачиваемость запасов — показатель обновляемости запасов

сырья, материалов и готовой продукции в течение расчетного периода

• Коз = Выручка (стр.2110)/Средняя сумма запасов (стр.1210) =

978204539

= 12,03

81289909

365

12,03

• ОЗ (в днях) =

= 30 дней

Вывод: Достаточно быстрая оборачиваемость запасов в сравнении с

другими компаниями нефтегазовой отрасли. Чем быстрее обновляются

запасы, тем быстрее оборачиваются денежные средства, вложенные в

запасы, возвращаются в форме выручки от реализации готовой

продукции, чем выше оборачиваемость — тем лучше для компании.

Предприятие работает эффективно.

14.

Оборачиваемость дебиторскойзадолженности

• Показатель оборачиваемости дебиторской задолженности –

среднее количество дней, в течение которых деньги от контрагентов

предприятия поступают на его расчетный счет

• Кодз = Выручка (стр.2110)/Средняя сумма дебиторской

978204539

задолженности (стр.1230) =

= 5

193479255

• ОДЗ (в днях) =

365

5

= 73 дня

Вывод: Достаточно быстрая оборачиваемость дебиторской задолженности в

сравнении с другими компаниями нефтегазовой отрасли. Покупатели

достаточно быстро погашают свою задолженность, это лучше для

организации. Предприятие работает эффективно.

15.

Оборачиваемость кредиторскойзадолженности

• Показатель оборачиваемости кредиторской задолженности

отображает процесс погашения задолженности перед контрагентами.

Данный показатель определяет количество закрытий фирмой долгов.

• Кокз = Выручка (стр.2110)/Средняя сумма кредиторской

978204539

задолженности (стр.1520) =

= 8,3

116643750,5

• ОКЗ (в днях) =

365

8,38

= 44 дня

16.

Операционный и финансовый циклы• Операционный цикл — это период времени от закупки

сырья до оплаты готовой продукци

ОЦ = ОЗ + ОДЗ = 30+73= 103 дня

• Финансовый цикл – это период времени от оплаты сырья

до получения денежных средств за реализованную

продукцию

ФЦ = ОЦ – ОКЗ = 103-44= 59 дней

17.

Рентабельность собственногокапитала

• Рентабельность СК характеризует эффективность

использования капитала и показывает, сколько

предприятие имеет чистой прибыли с рубля

авансированного в капитал.

• Рентабельность СК (ROE) = Чистая прибыль (стр.2400

формы 2) / Собственный капитал (стр. 1300 формы 1) *

751355297

100 =

* 100 = 21,44%

3503363827

18.

Рентабельность активов• Рентабельность активов показывает, сколько копеек прибыли от

продаж или чистой прибыли принесет один рубль, вложенный в

активы предприятия. Рентабельность активов в том числе отражает

способность активов создавать прибыль.

• Рентабельность активов по операционной прибыли (ROTA)

• ROTA =

finance

finance