Similar presentations:

Оценка финансового состояния компании ОАО «Горно-металлургическая компания «Норильский Никель»

1. Оценка финансового состояния компании ОАО «Горно-металлургическая компания «Норильский Никель»

Оценка финансовогосостояния компании

ОАО «Горнометаллургическая компания

Группа Э-233

Никитина Елизавета

Фаткулина Анастасия

Долгова Яна

Ветошкина Анжелика

«Норильский Никель»

Май 2014

Иванова Анна

Ященко Валерий

2. О компании

Группа Норильский никель – это:крупнейший в мире производитель никеля и

палладия

один из крупнейших в мире производителей

платины и меди.

О компании

Компания производит также кобальт, родий,

серебро, золото, иридий, рутений, селен,

теллур и серу.

Основными видами деятельности являются:

поиск, разведка, добыча, обогащение и

переработка полезных ископаемых

производство, маркетинг и реализация

цветных и драгоценных металлов.

3. О компании

Производственные подразделения Группы находятсяo на трех континентах – в Европе, Австралии, Африке

o в пяти странах мира – России, Финляндии, Австралии,

Ботсване и ЮАР.

О компании

В России основными производственными

подразделениями Группы являются следующие

вертикально интегрированные предприятия:

•Заполярный филиал ОАО «ГМК «Норильский

никель» (находится на Таймырском полуострове)

•ОАО «Кольская горно-металлургическая

компания».

4. О компании

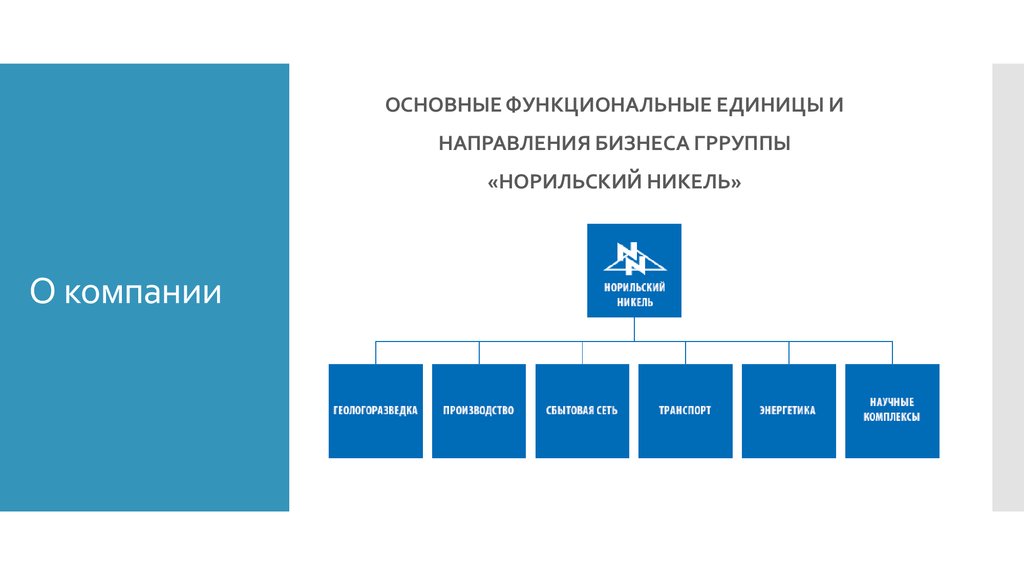

ОСНОВНЫЕ ФУНКЦИОНАЛЬНЫЕ ЕДИНИЦЫ ИНАПРАВЛЕНИЯ БИЗНЕСА ГРРУППЫ

«НОРИЛЬСКИЙ НИКЕЛЬ»

О компании

5. О компании

«Норильский никель», краткая история созданияО компании

Постановление о создании «Государственного концерна по

производству цветных металлов «Норильский никель» было

принято 4.11.1989 г. Советом Министров СССР. В концерн были

включены Норильский комбинат, комбинаты “Печенганикель”

и “Североникель”, Оленегорский механический завод,

Красноярский завод по обработке цветных металлов и

институт “Гипроникель” (г. Санкт-Петербург).

30 июня 1993 г. концерн был преобразован в «Российское

акционерное общество по производству драгоценных и

цветных металлов (РАО) «Норильский никель».

В 2000 г. «Норильский никель» начал реструктуризацию, в

результате которой был осуществлен перевод центра

капитализации с РАО «Норильский никель» на ОАО

«Норильская горная компания», которая в феврале 2001 г.

была переименована в ОАО ГМК «Норильский никель».

6. Позиция компании

Один из мировых лидеров по производству цветных идрагоценных металлов(1):

Крупнейший в мире производитель никеля - 14% и палладия 41%

Четвертый в мире производитель платины - 11%

Позиция

компании

Один из крупнейших производителей меди - 2%

(1)

Данные по итогам 2013 года

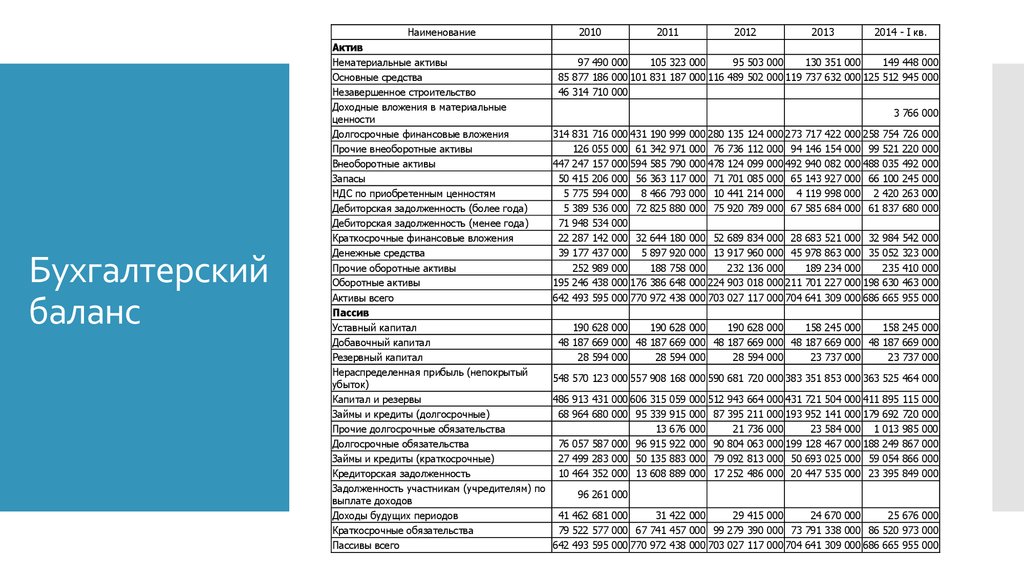

7. Бухгалтерский баланс

НаименованиеАктив

Нематериальные активы

Основные средства

Незавершенное строительство

Доходные вложения в материальные

ценности

Долгосрочные финансовые вложения

Прочие внеоборотные активы

Внеоборотные активы

Запасы

НДС по приобретенным ценностям

Дебиторская задолженность (более года)

Дебиторская задолженность (менее года)

Краткосрочные финансовые вложения

Денежные средства

Прочие оборотные активы

Оборотные активы

Активы всего

Пассив

Уставный капитал

Добавочный капитал

Резервный капитал

Нераспределенная прибыль (непокрытый

убыток)

Капитал и резервы

Займы и кредиты (долгосрочные)

Прочие долгосрочные обязательства

Долгосрочные обязательства

Займы и кредиты (краткосрочные)

Кредиторская задолженность

Задолженность участникам (учредителям) по

выплате доходов

Доходы будущих периодов

Краткосрочные обязательства

Пассивы всего

2010

2011

2012

2013

2014 - I кв.

97 490 000

105 323 000

95 503 000

130 351 000

149 448 000

85 877 186 000 101 831 187 000 116 489 502 000 119 737 632 000 125 512 945 000

46 314 710 000

3 766 000

314 831 716 000 431 190 999 000 280 135 124

126 055 000 61 342 971 000 76 736 112

447 247 157 000 594 585 790 000 478 124 099

50 415 206 000 56 363 117 000 71 701 085

5 775 594 000 8 466 793 000 10 441 214

5 389 536 000 72 825 880 000 75 920 789

71 948 534 000

22 287 142 000 32 644 180 000 52 689 834

39 177 437 000 5 897 920 000 13 917 960

252 989 000

188 758 000

232 136

195 246 438 000 176 386 648 000 224 903 018

642 493 595 000 770 972 438 000 703 027 117

000 273 717

000 94 146

000 492 940

000 65 143

000 4 119

000 67 585

422 000 258 754

154 000 99 521

082 000 488 035

927 000 66 100

998 000 2 420

684 000 61 837

000 28 683 521

000 45 978 863

000

189 234

000 211 701 227

000 704 641 309

726 000

220 000

492 000

245 000

263 000

680 000

000 32 984 542

000 35 052 323

000

235 410

000 198 630 463

000 686 665 955

000

000

000

000

000

190 628 000

190 628 000

190 628 000

158 245 000

158 245 000

48 187 669 000 48 187 669 000 48 187 669 000 48 187 669 000 48 187 669 000

28 594 000

28 594 000

28 594 000

23 737 000

23 737 000

548 570 123 000 557 908 168 000 590 681 720 000 383 351 853 000 363 525 464 000

486 913 431 000 606 315 059

68 964 680 000 95 339 915

13 676

76 057 587 000 96 915 922

27 499 283 000 50 135 883

10 464 352 000 13 608 889

000 512 943 664

000 87 395 211

000

21 736

000 90 804 063

000 79 092 813

000 17 252 486

000 431 721 504

000 193 952 141

000

23 584

000 199 128 467

000 50 693 025

000 20 447 535

000 411 895

000 179 692

000 1 013

000 188 249

000 59 054

000 23 395

115 000

720 000

985 000

867 000

866 000

849 000

96 261 000

41 462 681 000

31 422 000

29 415 000

24 670 000

25 676 000

79 522 577 000 67 741 457 000 99 279 390 000 73 791 338 000 86 520 973 000

642 493 595 000 770 972 438 000 703 027 117 000 704 641 309 000 686 665 955 000

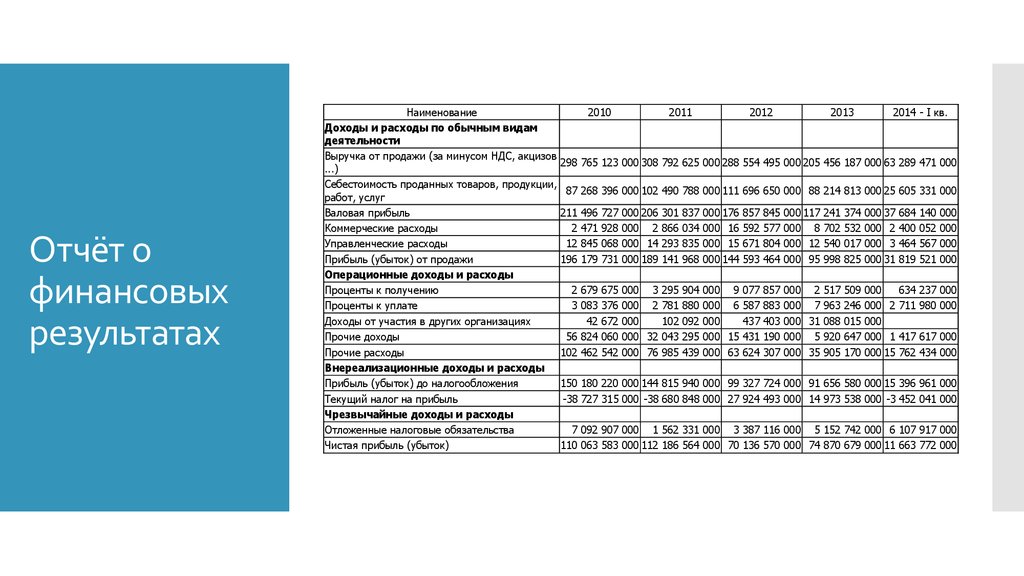

8. Отчёт о финансовых результатах

НаименованиеДоходы и расходы по обычным видам

деятельности

Выручка от продажи (за минусом НДС, акцизов

...)

Себестоимость проданных товаров, продукции,

работ, услуг

Валовая прибыль

Коммерческие расходы

Управленческие расходы

Прибыль (убыток) от продажи

Операционные доходы и расходы

Проценты к получению

Проценты к уплате

Доходы от участия в других организациях

Прочие доходы

Прочие расходы

Внереализационные доходы и расходы

Прибыль (убыток) до налогообложения

Текущий налог на прибыль

Чрезвычайные доходы и расходы

Отложенные налоговые обязательства

Чистая прибыль (убыток)

2010

2011

2012

2013

2014 - I кв.

298 765 123 000 308 792 625 000 288 554 495 000 205 456 187 000 63 289 471 000

87 268 396 000 102 490 788 000 111 696 650 000 88 214 813 000 25 605 331 000

211 496

2 471

12 845

196 179

727 000 206 301

928 000 2 866

068 000 14 293

731 000 189 141

837 000 176 857

034 000 16 592

835 000 15 671

968 000 144 593

845

577

804

464

000 117 241

000 8 702

000 12 540

000 95 998

374 000 37 684

532 000 2 400

017 000 3 464

825 000 31 819

140 000

052 000

567 000

521 000

2 679 675 000 3 295 904 000 9 077 857 000 2 517 509 000

634 237 000

3 083 376 000 2 781 880 000 6 587 883 000 7 963 246 000 2 711 980 000

42 672 000

102 092 000

437 403 000 31 088 015 000

56 824 060 000 32 043 295 000 15 431 190 000 5 920 647 000 1 417 617 000

102 462 542 000 76 985 439 000 63 624 307 000 35 905 170 000 15 762 434 000

150 180 220 000 144 815 940 000 99 327 724 000 91 656 580 000 15 396 961 000

-38 727 315 000 -38 680 848 000 27 924 493 000 14 973 538 000 -3 452 041 000

7 092 907 000 1 562 331 000 3 387 116 000 5 152 742 000 6 107 917 000

110 063 583 000 112 186 564 000 70 136 570 000 74 870 679 000 11 663 772 000

9. Группы рассчиты-ваемых показателей

Группырассчитываемых

показателей

Оценка ликвидности баланса

Абсолютные показатели ликвидности

Относительные показатели ликвидности

Показатели финансовой устойчивости

Показатели капитализации

Показатели кредитоспособности

Показатели рентабельности

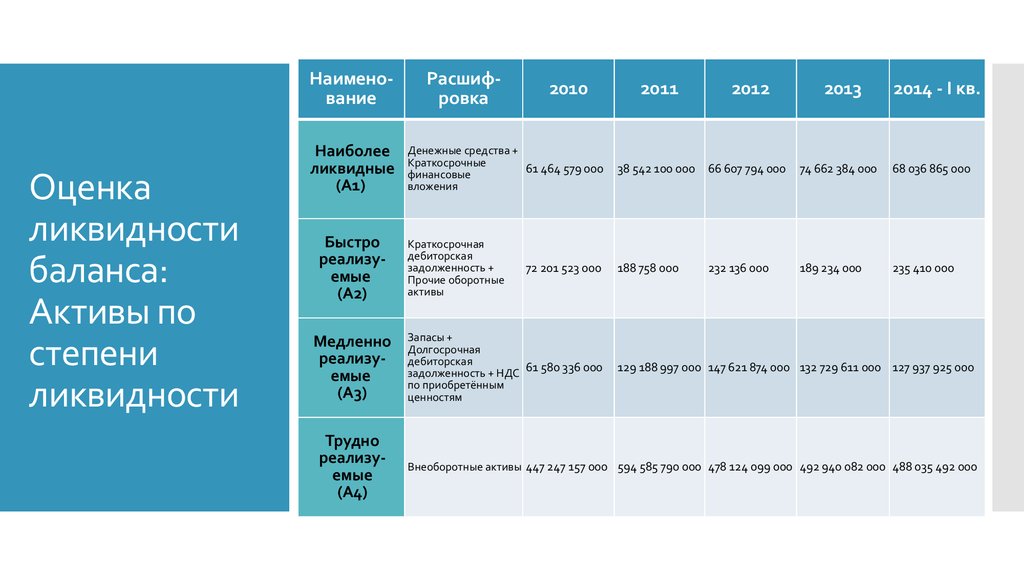

10. Оценка ликвидности баланса: Активы по степени ликвидности

НаименованиеОценка

ликвидности

баланса:

Активы по

степени

ликвидности

Наиболее

ликвидные

(A1)

Быстро

реализуемые

(A2)

Медленно

реализуемые

(A3)

Трудно

реализуемые

(A4)

Расшифровка

2010

2011

2012

Денежные средства +

Краткосрочные

61 464 579 000

финансовые

вложения

38 542 100 000

66 607 794 000

74 662 384 000

68 036 865 000

Краткосрочная

дебиторская

задолженность +

Прочие оборотные

активы

188 758 000

232 136 000

189 234 000

235 410 000

72 201 523 000

Запасы +

Долгосрочная

дебиторская

задолженность + НДС 61 580 336 000

по приобретённым

ценностям

2013

2014 - I кв.

129 188 997 000 147 621 874 000 132 729 611 000 127 937 925 000

Внеоборотные активы 447 247 157 000 594 585 790 000 478 124 099 000 492 940 082 000 488 035 492 000

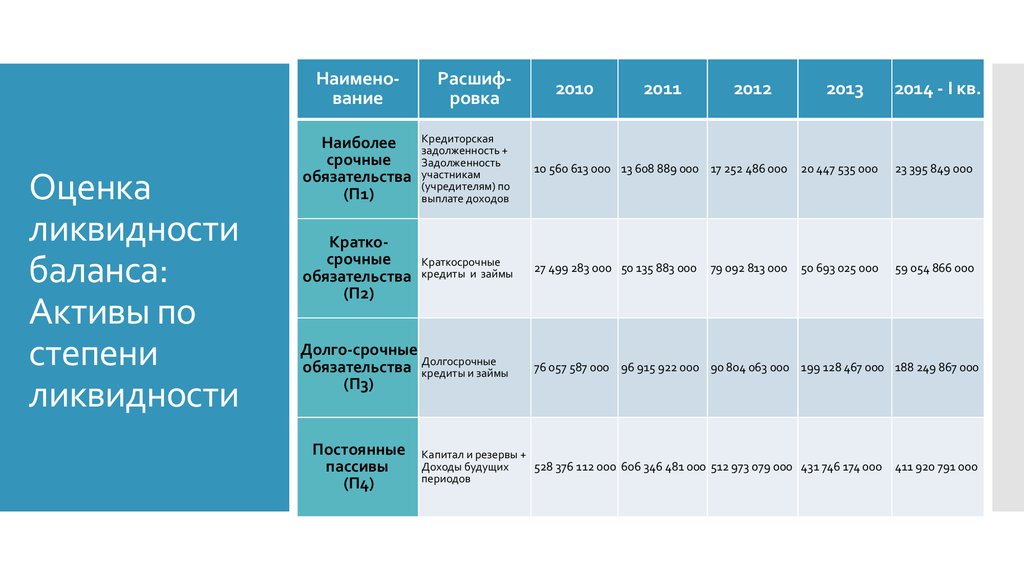

11. Оценка ликвидности баланса: Активы по степени ликвидности

НаименованиеОценка

ликвидности

баланса:

Активы по

степени

ликвидности

Расшифровка

2010

2011

2012

2013

2014 - I кв.

Наиболее

срочные

обязательства

(П1)

Кредиторская

задолженность +

Задолженность

участникам

(учредителям) по

выплате доходов

10 560 613 000 13 608 889 000 17 252 486 000

20 447 535 000

23 395 849 000

Краткосрочные

обязательства

(П2)

Краткосрочные

кредиты и займы

27 499 283 000 50 135 883 000

50 693 025 000

59 054 866 000

Долго-срочные

обязательства Долгосрочные

кредиты и займы

(П3)

Постоянные

пассивы

(П4)

79 092 813 000

76 057 587 000 96 915 922 000 90 804 063 000 199 128 467 000 188 249 867 000

Капитал и резервы +

Доходы будущих

528 376 112 000 606 346 481 000 512 973 079 000 431 746 174 000

периодов

411 920 791 000

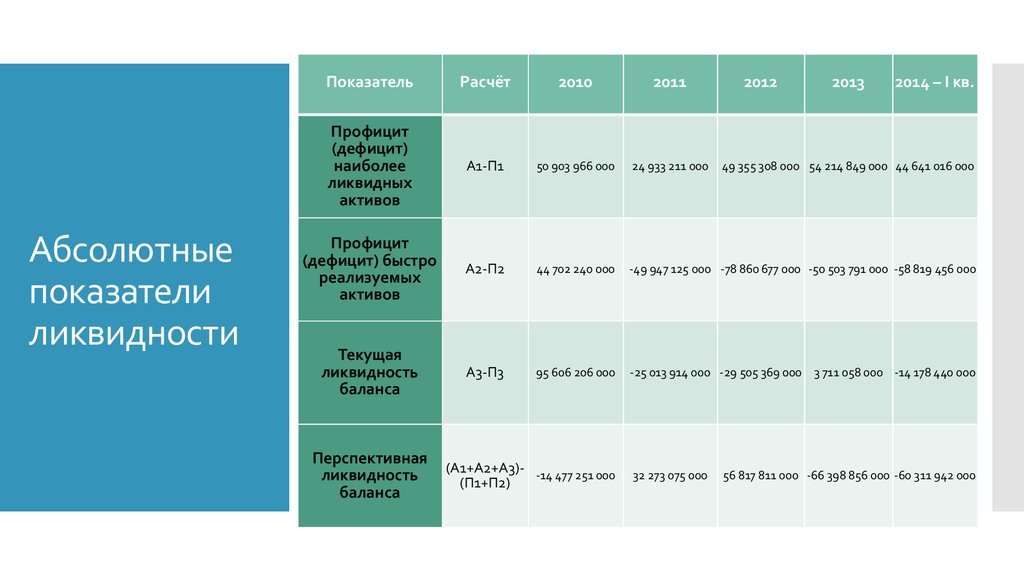

12. Абсолютные показатели ликвидности

ПоказательРасчёт

2010

2011

Профицит

(дефицит)

наиболее

ликвидных

активов

А1-П1

50 903 966 000

24 933 211 000

Профицит

(дефицит) быстро

реализуемых

активов

А2-П2

44 702 240 000

-49 947 125 000 -78 860 677 000 -50 503 791 000 -58 819 456 000

Текущая

ликвидность

баланса

А3-П3

95 606 206 000

-25 013 914 000 -29 505 369 000 3 711 058 000 -14 178 440 000

Перспективная

ликвидность

баланса

(А1+А2+А3)- -14 477 251 000

(П1+П2)

32 273 075 000

2012

2013

2014 – I кв.

49 355 308 000 54 214 849 000 44 641 016 000

56 817 811 000 -66 398 856 000 -60 311 942 000

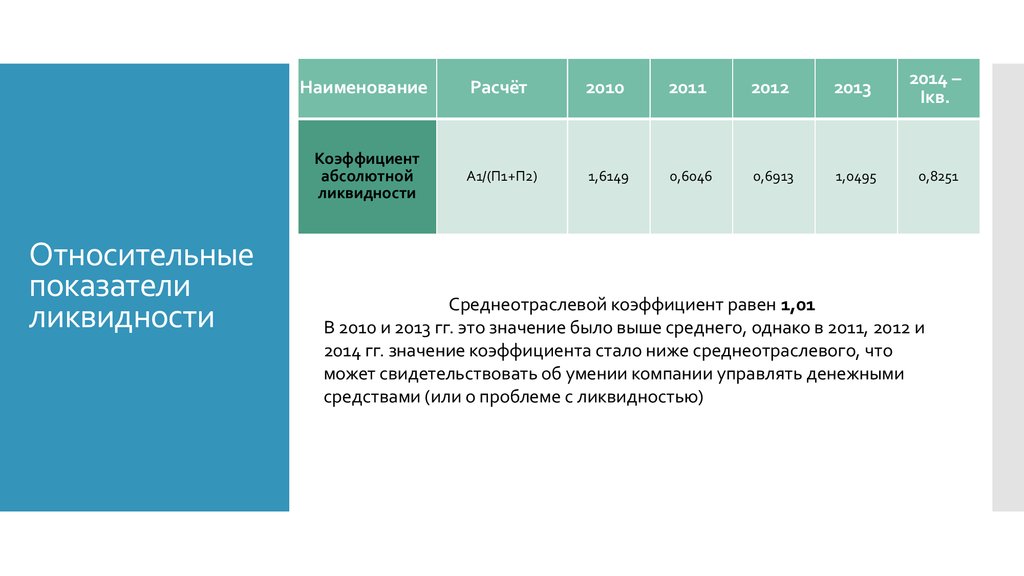

13. Относительные показатели ликвидности

НаименованиеРасчёт

2010

2011

2012

2013

2014 –

Iкв.

Коэффициент

абсолютной

ликвидности

А1/(П1+П2)

1,6149

0,6046

0,6913

1,0495

0,8251

Среднеотраслевой коэффициент равен 1,01

В 2010 и 2013 гг. это значение было выше среднего, однако в 2011, 2012 и

2014 гг. значение коэффициента стало ниже среднеотраслевого, что

может свидетельствовать об умении компании управлять денежными

средствами (или о проблеме с ликвидностью)

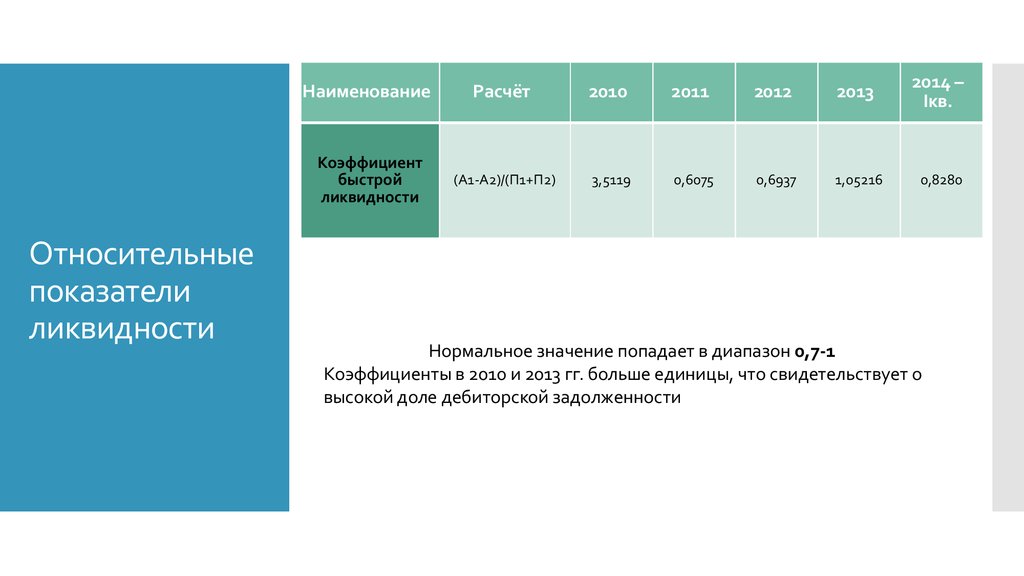

14. Относительные показатели ликвидности

НаименованиеРасчёт

2010

2011

2012

2013

2014 –

Iкв.

Коэффициент

быстрой

ликвидности

(А1-А2)/(П1+П2)

3,5119

0,6075

0,6937

1,05216

0,8280

Нормальное значение попадает в диапазон 0,7-1

Коэффициенты в 2010 и 2013 гг. больше единицы, что свидетельствует о

высокой доле дебиторской задолженности

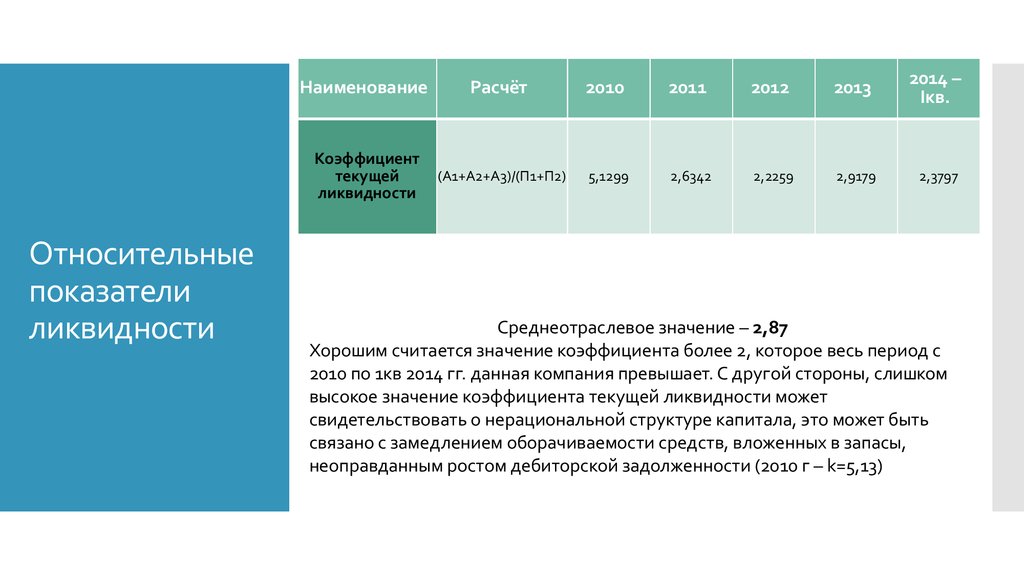

15. Относительные показатели ликвидности

НаименованиеРасчёт

2010

2011

2012

2013

2014 –

Iкв.

Коэффициент

текущей

ликвидности

(А1+А2+А3)/(П1+П2)

5,1299

2,6342

2,2259

2,9179

2,3797

Среднеотраслевое значение – 2,87

Хорошим считается значение коэффициента более 2, которое весь период с

2010 по 1кв 2014 гг. данная компания превышает. С другой стороны, слишком

высокое значение коэффициента текущей ликвидности может

свидетельствовать о нерациональной структуре капитала, это может быть

связано с замедлением оборачиваемости средств, вложенных в запасы,

неоправданным ростом дебиторской задолженности (2010 г – k=5,13)

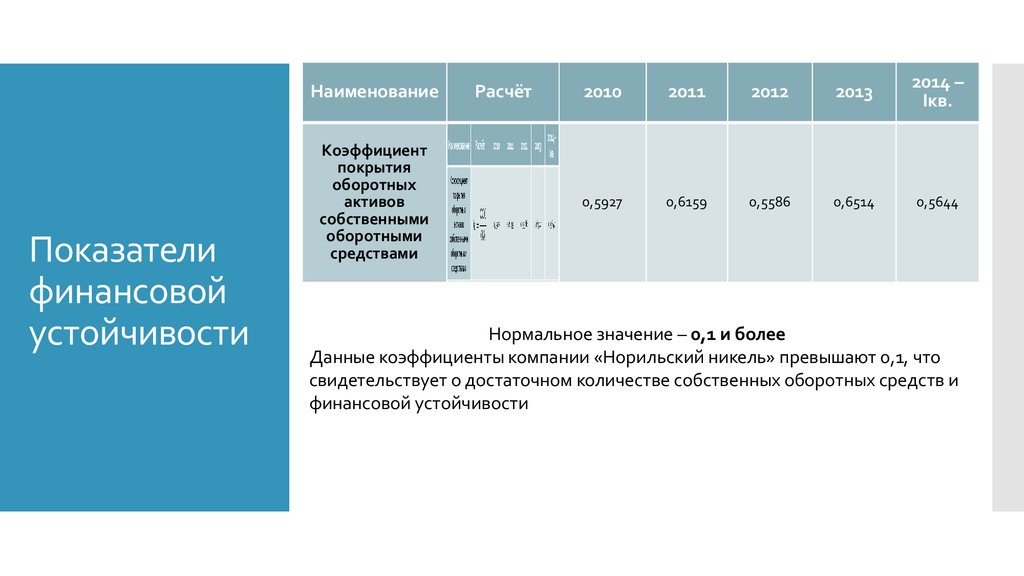

16. Показатели финансовой устойчивости

НаименованиеПоказатели

финансовой

устойчивости

Коэффициент

покрытия

оборотных

активов

собственными

оборотными

средствами

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,5927

0,6159

0,5586

0,6514

0,5644

Нормальное значение – 0,1 и более

Данные коэффициенты компании «Норильский никель» превышают 0,1, что

свидетельствует о достаточном количестве собственных оборотных средств и

финансовой устойчивости

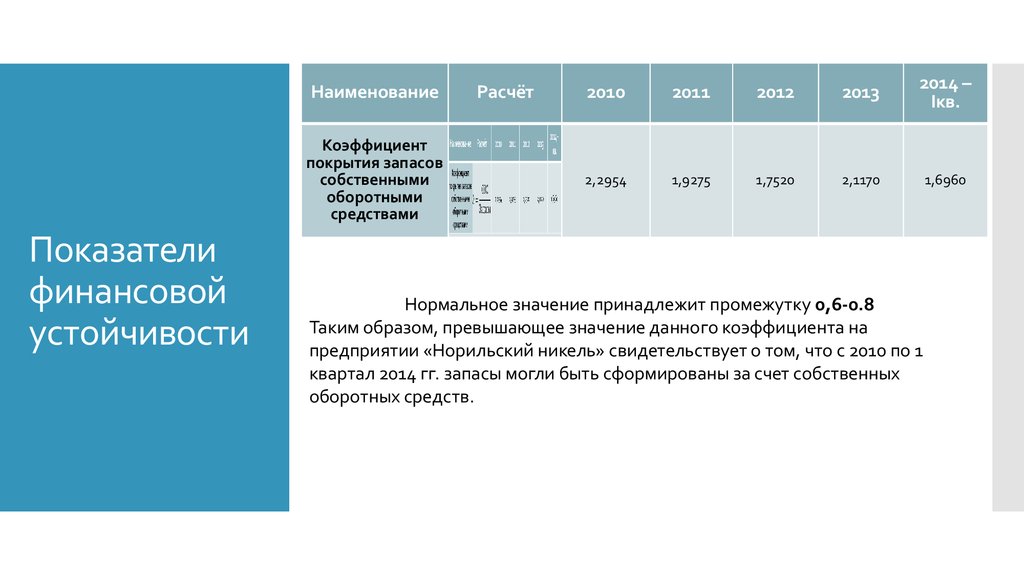

17. Показатели финансовой устойчивости

НаименованиеКоэффициент

покрытия запасов

собственными

оборотными

средствами

Показатели

финансовой

устойчивости

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

2,2954

1,9275

1,7520

2,1170

1,6960

Нормальное значение принадлежит промежутку 0,6-0.8

Таким образом, превышающее значение данного коэффициента на

предприятии «Норильский никель» свидетельствует о том, что с 2010 по 1

квартал 2014 гг. запасы могли быть сформированы за счет собственных

оборотных средств.

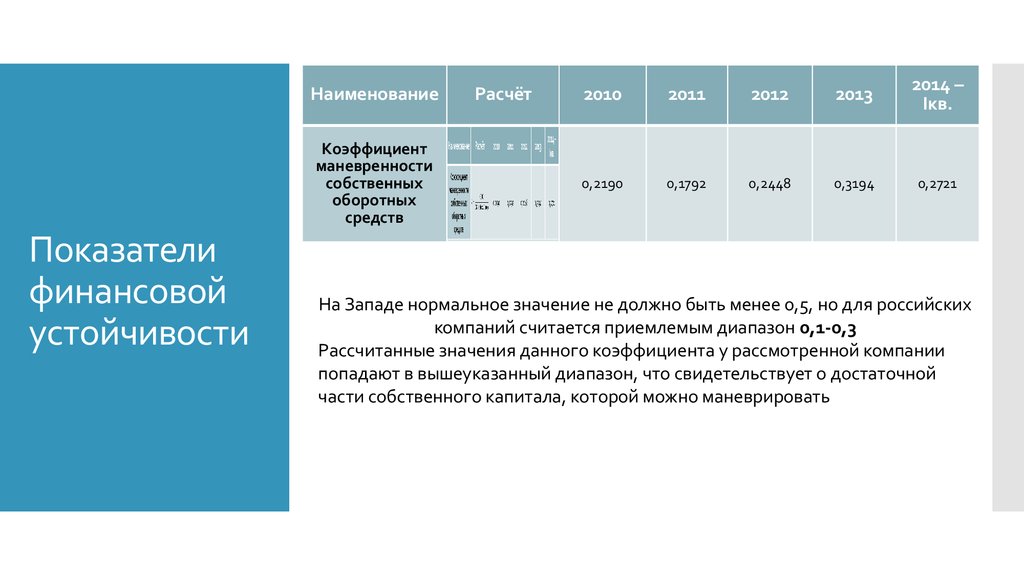

18. Показатели финансовой устойчивости

НаименованиеПоказатели

финансовой

устойчивости

Коэффициент

маневренности

собственных

оборотных

средств

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,2190

0,1792

0,2448

0,3194

0,2721

На Западе нормальное значение не должно быть менее 0,5, но для российских

компаний считается приемлемым диапазон 0,1-0,3

Рассчитанные значения данного коэффициента у рассмотренной компании

попадают в вышеуказанный диапазон, что свидетельствует о достаточной

части собственного капитала, которой можно маневрировать

19. Показатели финансовой устойчивости

НаименованиеКоэффициент

финансовой

устойчивости

(автономии)

Показатели

финансовой

устойчивости

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,8762

0,9121

0,8587

0,8952

0,8739

Нормальное значение – 0,5

На протяжении всего рассматриваемого периода коэффициенты автономии

достаточно высоки.

Чем выше коэффициент, тем в меньшей степени организация зависима от

заемных источников финансирования и тем более устойчиво ее финансовое

положение

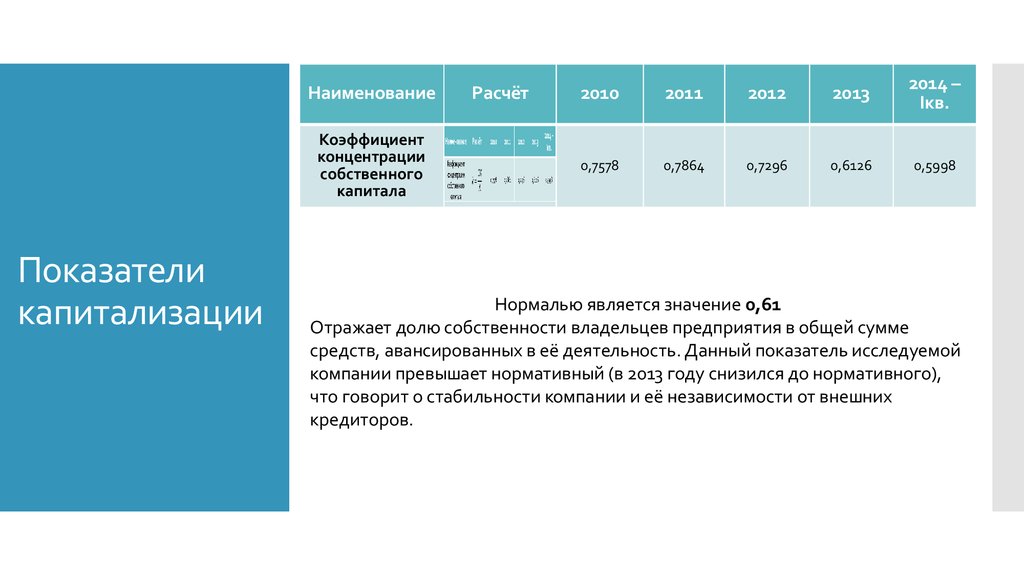

20. Показатели капитализации

НаименованиеКоэффициент

концентрации

собственного

капитала

Показатели

капитализации

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,7578

0,7578

0,7864

0,7864

0,7296

0,7296

0,6126

0,6126

0,5998

0,5998

Нормалью является значение 0,61

Отражает долю собственности владельцев предприятия в общей сумме

средств, авансированных в её деятельность. Данный показатель исследуемой

компании превышает нормативный (в 2013 году снизился до нормативного),

что говорит о стабильности компании и её независимости от внешних

кредиторов.

21. Показатели капитализации

НаименованиеКоэффициент

концентрации

привлечённых

средств

Показатели

капитализации

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,2421

0,2135

0,2703

0,3873

0,4002

Нормальное значение по отрасли – 0,39

Является дополняющем показателем к предыдущему. Его увеличение говорит

о нестабильной тенденции и всё большей зависимости предприятия от

внешних инвесторов. В исследуемой компании данный показатель довольно

долго оставался на низком уровне, но в последний год вырос до нормального.

Однако, превышения нормального уровня не наблюдается, поэтому

беспокоиться ещё рано.

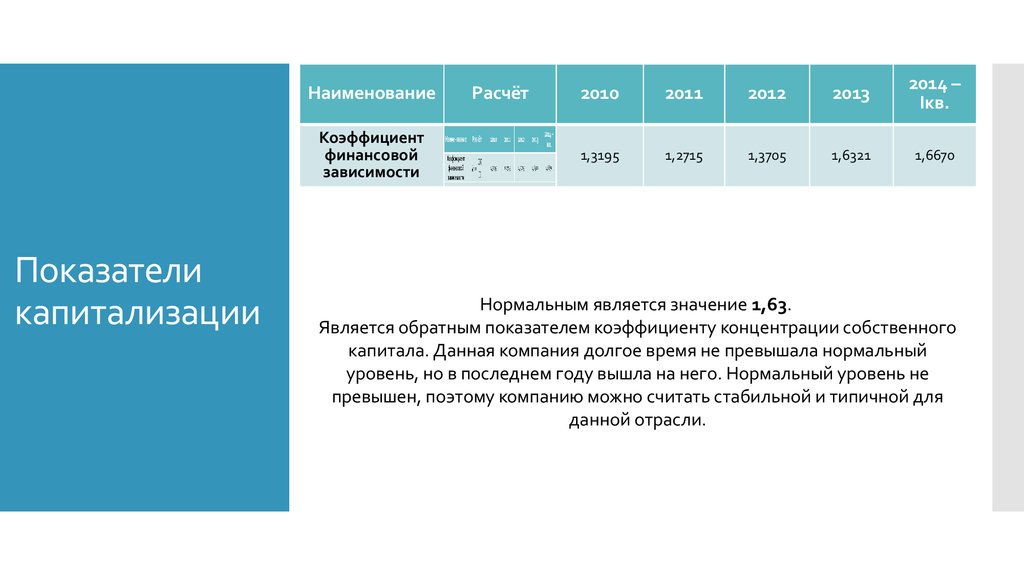

22. Показатели капитализации

НаименованиеКоэффициент

финансовой

зависимости

Показатели

капитализации

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

1,3195

1,2715

1,3705

1,6321

1,6670

Нормальным является значение 1,63.

Является обратным показателем коэффициенту концентрации собственного

капитала. Данная компания долгое время не превышала нормальный

уровень, но в последнем году вышла на него. Нормальный уровень не

превышен, поэтому компанию можно считать стабильной и типичной для

данной отрасли.

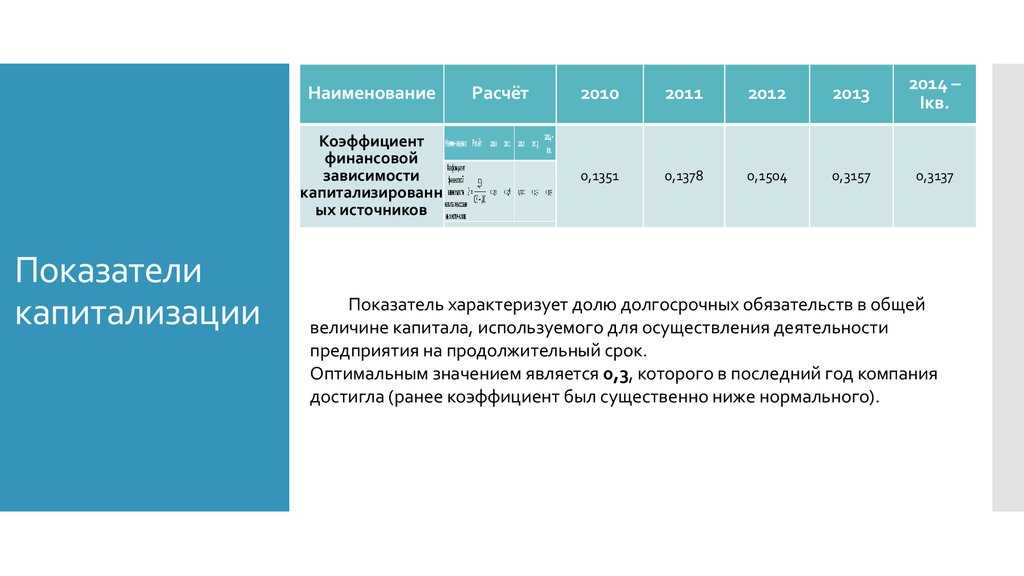

23. Показатели капитализации

НаименованиеКоэффициент

финансовой

зависимости

капитализированн

капитализированн

ых источников

Показатели

капитализации

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,1351

0,1351

0,1378

0,1378

0,1504

0,1504

0,3157

0,3157

0,3137

0,3137

Показатель характеризует долю долгосрочных обязательств в общей

величине капитала, используемого для осуществления деятельности

предприятия на продолжительный срок.

Оптимальным значением является 0,3, которого в последний год компания

достигла (ранее коэффициент был существенно ниже нормального).

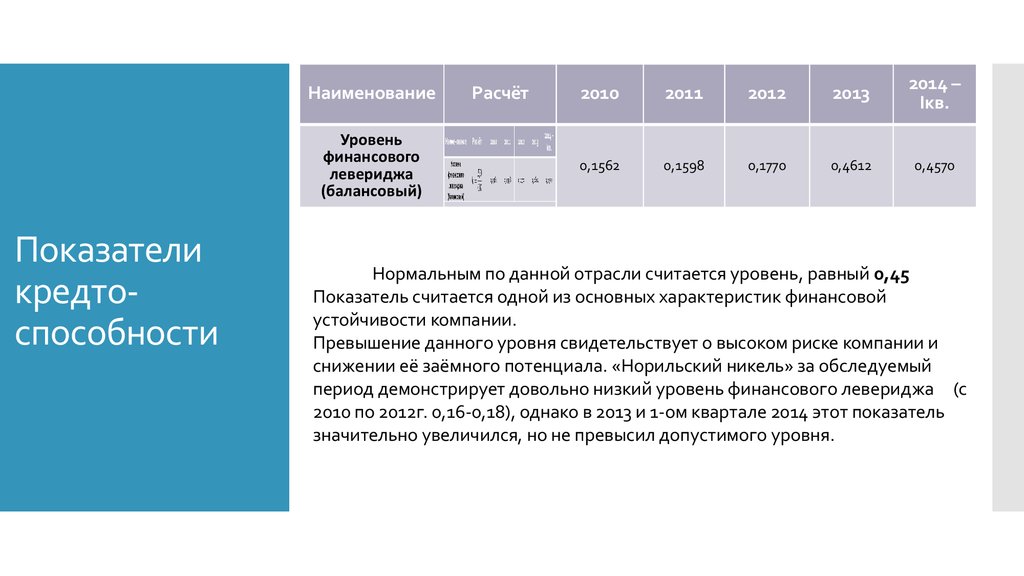

24. Показатели кредто-способности

НаименованиеУровень

финансового

левериджа

(балансовый)

Показатели

кредтоспособности

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,1562

0,1562

0,1598

0,1598

0,1770

0,1770

0,4612

0,4612

0,4570

0,4570

Нормальным по данной отрасли считается уровень, равный 0,45

Показатель считается одной из основных характеристик финансовой

устойчивости компании.

Превышение данного уровня свидетельствует о высоком риске компании и

снижении её заёмного потенциала. «Норильский никель» за обследуемый

период демонстрирует довольно низкий уровень финансового левериджа (с

2010 по 2012г. 0,16-0,18), однако в 2013 и 1-ом квартале 2014 этот показатель

значительно увеличился, но не превысил допустимого уровня.

25. Показатели кредто-способности

НаименованиеКоэффициент

краткосрочной

задолженности

Показатели

кредтоспособности

Расчёт

2010

2011

2012

2013

2014 –

Iкв.

0,1238

0,0879

0,1412

0,1047

0,1260

По данной отрасли нормальным значение показателя является 0,19

Доля краткосрочной задолженности в общей задолженности показывает

степень кредитного доверия к компании.

«Норильский никель» за весь исследуемый период не превышает данный

показатель. Его значение в разные года колебалось от 0,08 до 0,14. Это

говорит о способности компании не прибегать к излишнем кредитам и

рационально использовать собственные средства.

26. Внутри-фирменная эффективность

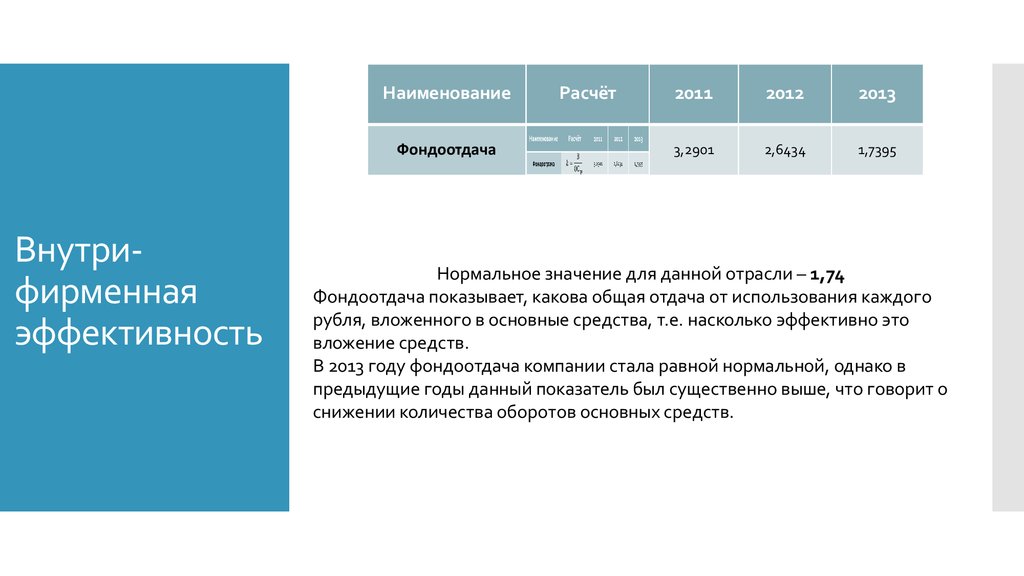

НаименованиеНаименование

Фондоотдача

Фондоотдача

Внутрифирменная

эффективность

Расчёт

Расчёт

2011

2011

2012

2012

2013

2013

3,2901

3,2901

2,6434

2,6434

1,7395

1,7395

Нормальное значение для данной отрасли – 1,74

Фондоотдача показывает, какова общая отдача от использования каждого

рубля, вложенного в основные средства, т.е. насколько эффективно это

вложение средств.

В 2013 году фондоотдача компании стала равной нормальной, однако в

предыдущие годы данный показатель был существенно выше, что говорит о

снижении количества оборотов основных средств.

27. Внутри-фирменная эффективность

НаименованиеКоэффициент

оборачиваемости

внеоборотных

активов

Внутрифирменная

эффективность

Расчёт

2011

2012

2013

0,5928

0,5928

0,5380

0,5380

0,4232

0,4232

Показывает скорость оборота внеоборотных активов за анализируемый

год.

Значение данного показателя понижается к 2013 г., что может говорить о

снижении эффективности немобильных активов

28. Внутри-фирменная эффективность

НаименованиеКоэффициент

оборачиваемости

оборотных активов

Внутрифирменная

эффективность

Расчёт

2011

2012

2013

1,6618

1,4381

0,9412

Наблюдается аналогичная тенденция (снижение значения

коэффициента).

Снижение может быть следствием сверх нормативной величины оборотных

средств или недостаточной величины их отдачи.

29. Внутри-фирменная эффективность

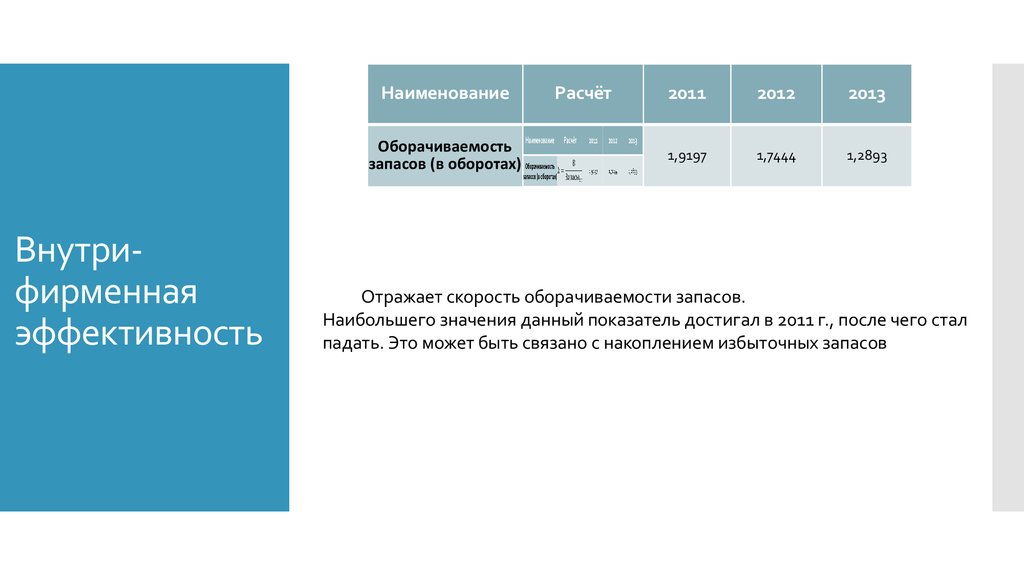

НаименованиеОборачиваемость

запасов (в оборотах)

Внутрифирменная

эффективность

Расчёт

2011

2012

2013

1,9197

1,7444

1,2893

Отражает скорость оборачиваемости запасов.

Наибольшего значения данный показатель достигал в 2011 г., после чего стал

падать. Это может быть связано с накоплением избыточных запасов

30. Показатели рентабельности

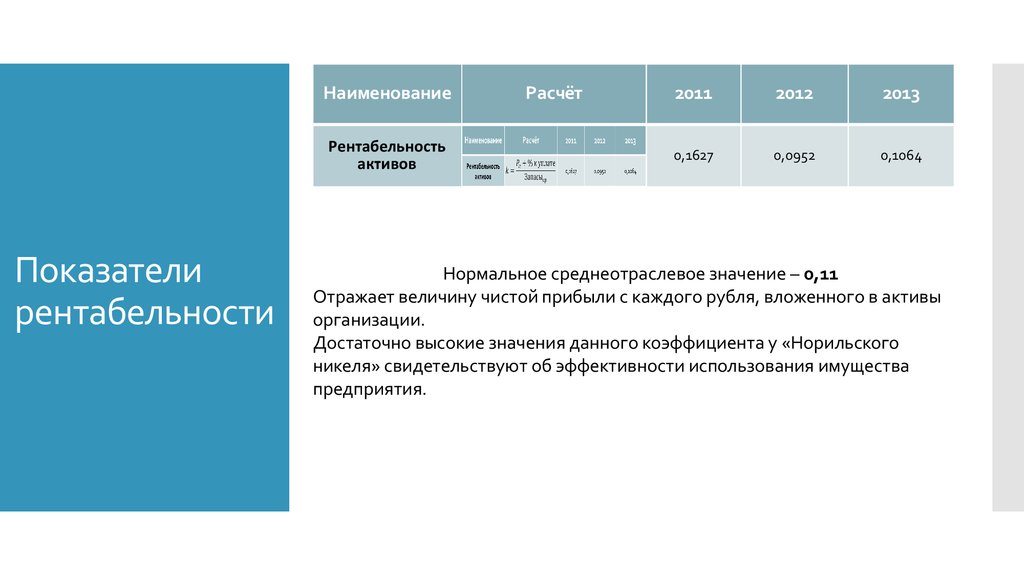

НаименованиеРентабельность

активов

Показатели

рентабельности

Расчёт

2011

2012

2013

0,1627

0,0952

0,1064

Нормальное среднеотраслевое значение – 0,11

Отражает величину чистой прибыли с каждого рубля, вложенного в активы

организации.

Достаточно высокие значения данного коэффициента у «Норильского

никеля» свидетельствуют об эффективности использования имущества

предприятия.

31. Показатели рентабельности

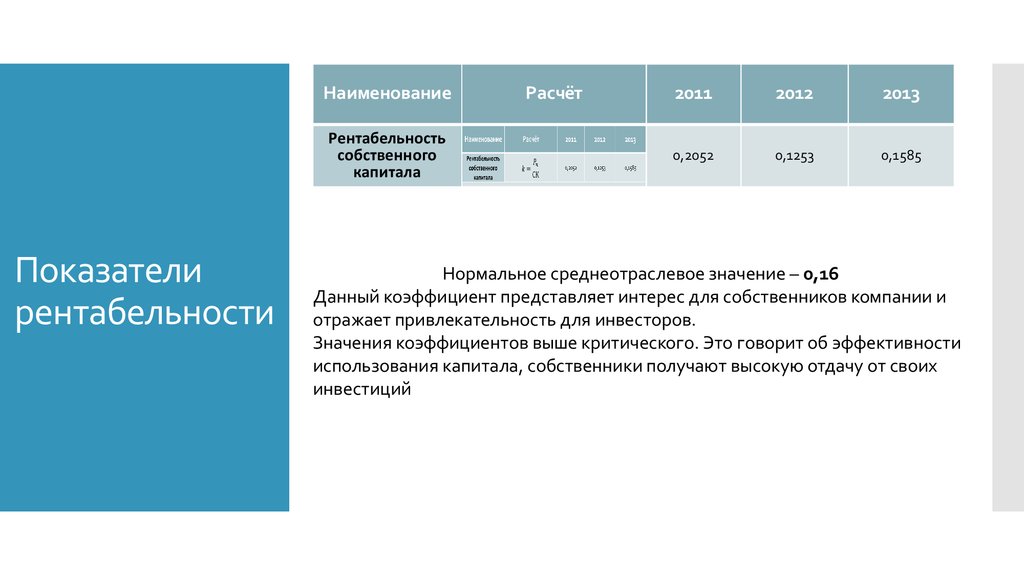

НаименованиеРентабельность

собственного

капитала

Показатели

рентабельности

Расчёт

2011

2012

2013

0,2052

0,1253

0,1585

Нормальное среднеотраслевое значение – 0,16

Данный коэффициент представляет интерес для собственников компании и

отражает привлекательность для инвесторов.

Значения коэффициентов выше критического. Это говорит об эффективности

использования капитала, собственники получают высокую отдачу от своих

инвестиций

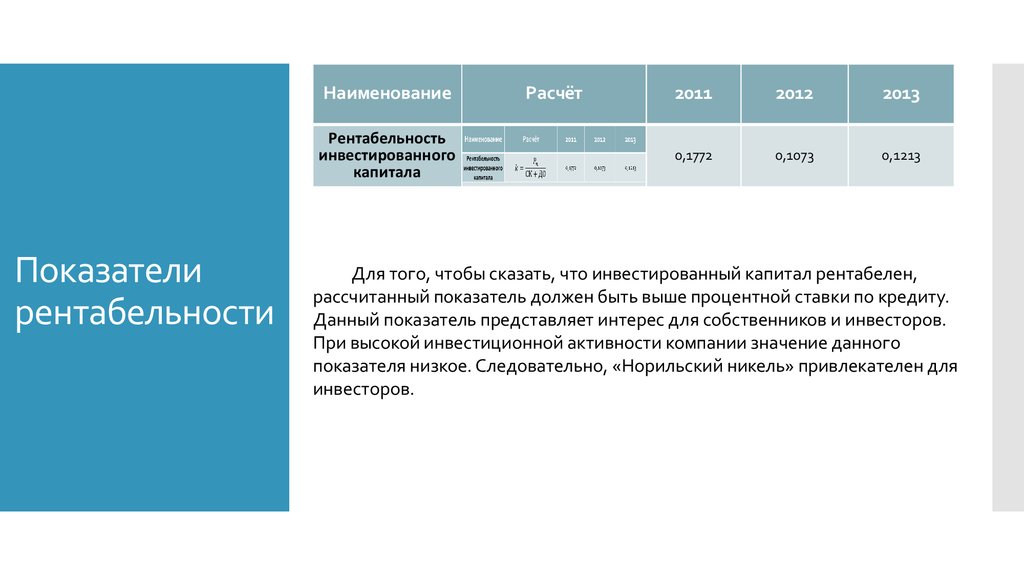

32. Показатели рентабельности

НаименованиеРентабельность

инвестированного

капитала

Показатели

рентабельности

Расчёт

2011

2012

2013

0,1772

0,1073

0,1213

Для того, чтобы сказать, что инвестированный капитал рентабелен,

рассчитанный показатель должен быть выше процентной ставки по кредиту.

Данный показатель представляет интерес для собственников и инвесторов.

При высокой инвестиционной активности компании значение данного

показателя низкое. Следовательно, «Норильский никель» привлекателен для

инвесторов.

33. Общие выводы

Изучив экономические показатели ГМК «Норильский никель»,рассчитав необходимые коэффициенты и проанализировав их,

мы можем выявить сильные и слабые стороны данного

предприятия.

Общие

выводы

Прежде всего, компания финансово устойчива, о чем

свидетельствуют рассчитанные коэффициенты. У нее

достаточно оборотных средств (за счет которых могут быть

сформированы необходимые запасы), собственного капитала,

и у нее нет острой необходимости постоянно прибегать к

заемным источникам финансирования.

Показатели рентабельности у предприятия положительные.

Оно эффективно распоряжается своим имуществом,

капиталом, является привлекательным для инвесторов и

отличается высокой инвестиционной активностью.

Показатели капитализации также говорят о стабильности

компании и ее независимости от внешних кредиторов.

34. Рекомендации

Чтобы увеличить эффективность своей деятельности,предприятию необходимо проводить политику в области

оборачиваемости основных средств, активов и запасов,

поскольку данные коэффициенты находятся на достаточно

низком уровне. «Норильскому никелю» необходимо

эффективнее использовать свои ресурсы. Для этого

предприятию следует избавиться от материалов,

непригодных к использованию, то есть внимательно

заниматься своим складским управлением.

С замедлением оборачиваемости средств, вложенных в

запасы, может быть связано слишком высокое значение

коэффициента текущей ликвидности. Предприятию

необходимо контролировать неоправданный рост

дебиторской задолженности, который приводит к

отвлечению средств из оборота.

finance

finance