Similar presentations:

Оценка финансового состояния организации

1. Оценка финансового состояния организации

ФГБОУ ВОПетербургский государственный университет путей сообщения

Императора Александра I

Оценка финансового состояния

организации

к.э.н., доцент кафедры «Экономика транспорта»

Волкова Елена Михайловна

Moonlight34@yandex.ru

2. Нормативно-методические основы оценки инвестиций

• Федеральный Закон от 25.02.1999 г. № 39-ФЗ «Обинвестиционной деятельности в РФ, осуществляемой в

форме капитальных вложений»

"Методические рекомендации по оценке эффективности

инвестиционных проектов» (утв. Минэкономики РФ,

Минфином РФ, Госстроем РФ 21.06.1999 N ВК 477)

3. Методические рекомендации по оценке эффективности инвестиционных проектов

П. 2.8. основные рекомендуемые показатели:• чистый доход;

• ЧДД;

• ВНД;

• потребность в дополнительном финансировании

(другие названия - ПФ, стоимость проекта, капитал

риска);

• ИД;

• Ток;

• группа показателей, характеризующих финансовое

состояние предприятия - участника проекта.

4. Необходимость оценки финансового состояния участников проекта

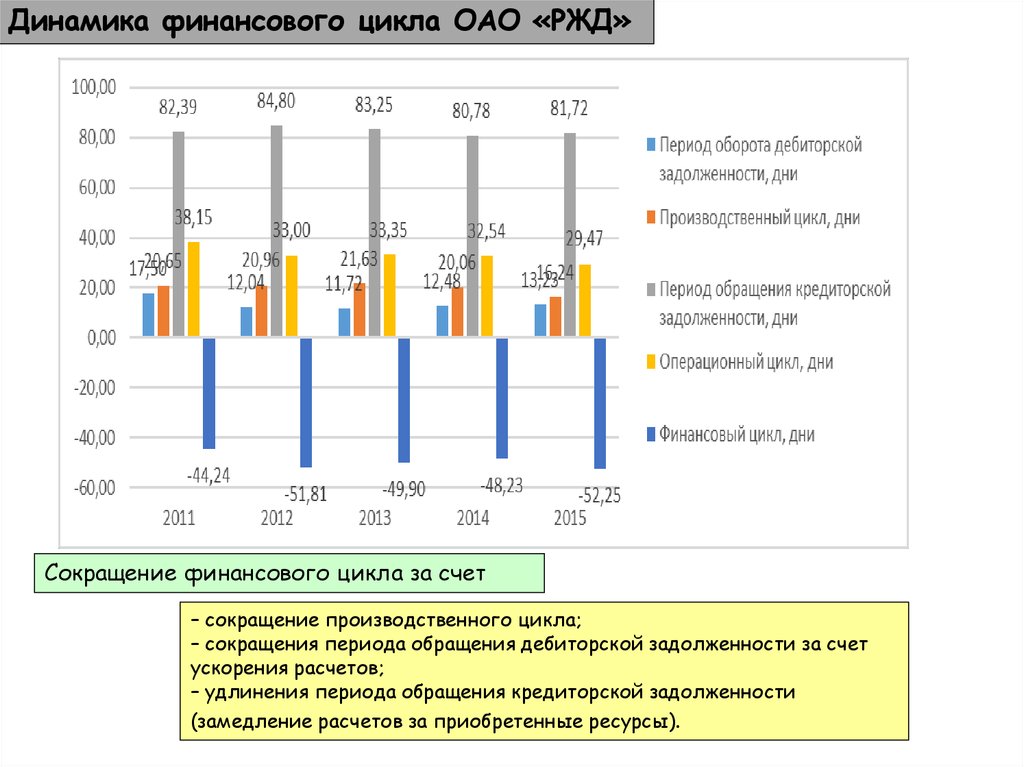

в проекте необходимо отразить устойчивое финансовоеположение участника ИП, его способность выполнить

связанные с ИП финансовые обязательства;

необходимо убедиться, что реализация ИП улучшает / не

ухудшает финансового положения этого предприятия.

5. Капитал компании. Активы и пассивы.

АКТИВЫнаправления

использования

авансированного

компанией капитала.

ВНЕОБОРОТНЫЕ: длительный

жизненный цикл, низкая

ликвидность

ПАССИВЫ - структура источников

финансирования вложенного в дело

капитала

СОБСТВЕННЫЙ КАПИТАЛ

ДОЛГОСРОЧНЫЕ ЗАЁМНЫЕ

СРЕДСТВА

ОБОРОТНЫЕ (ТЕКУЩИЕ):

быстрая оборачиваемость,

высоколиквидны

КРАТКОСРОЧНЫЕ ЗАЁМНЫЕ

СРЕДСТВА (ТЕКУЩИЕ

ПАССИВЫ)

6.

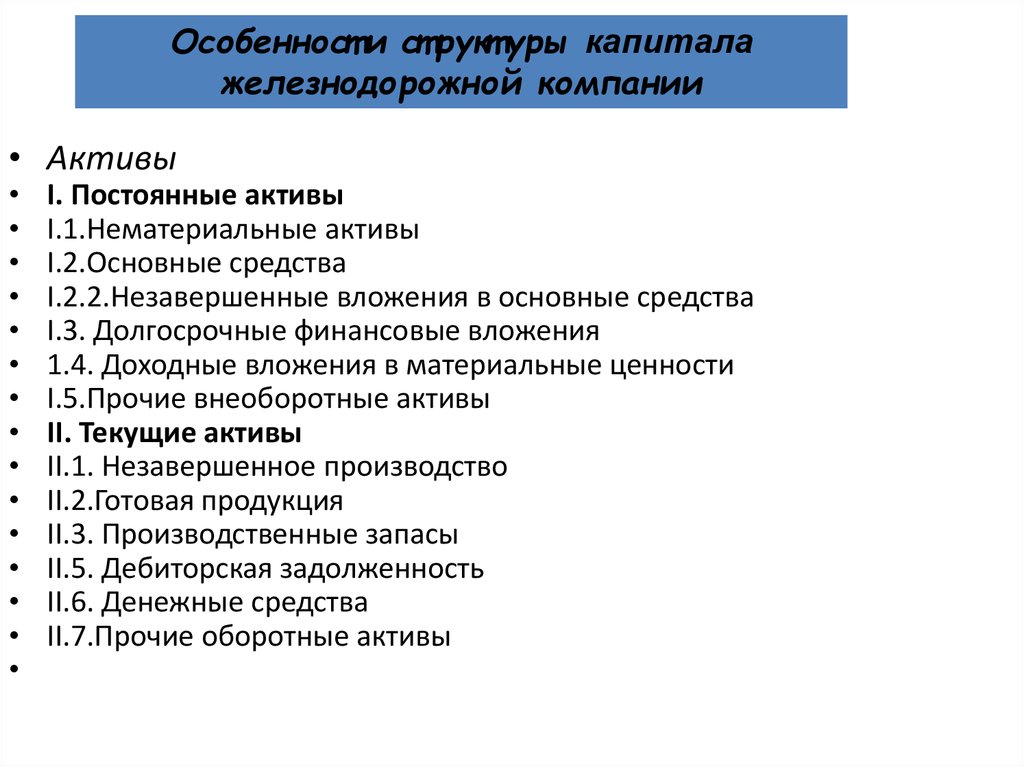

Особенност и ст рукт уры капиталажелезнодорожной компании

• Активы

I. Постоянные активы

I.1.Нематериальные активы

I.2.Основные средства

I.2.2.Незавершенные вложения в основные средства

I.3. Долгосрочные финансовые вложения

1.4. Доходные вложения в материальные ценности

I.5.Прочие внеоборотные активы

II. Текущие активы

II.1. Незавершенное производство

II.2.Готовая продукция

II.3. Производственные запасы

II.5. Дебиторская задолженность

II.6. Денежные средства

II.7.Прочие оборотные активы

7. Особенности структуры активов и источников финансирования железнодорожной компании

III.Собственный капитал

1. Уставной капитал

2. Добавочный капитал

3. Накопленный капитал

• IY.Долгосрочные заемные средства

• Y.Текущие пассивы

• 1. Кредиты и займы

2. Кредиторская задолженность

• В том числе

• -поставщикам и подрядчикам

• 3. Прочие текущие пассивы

8.

Динамика активов ОАО «Российские железные дороги»9.

Динамика пассивов ОАО «Российские железные дороги»10.

UPКомпания основана в 1862 году

Число сотрудников – более 44 000 чел

Эксплуатационная длина дорог– 31 900 миль (51 335 км)

11.

12. Группы используемых для оценки финансовых показателей

Коэффициенты ликвидностиКоэффициенты финансовой устойчивости

Коэффициенты оборачиваемости

Коэффициенты рентабельности

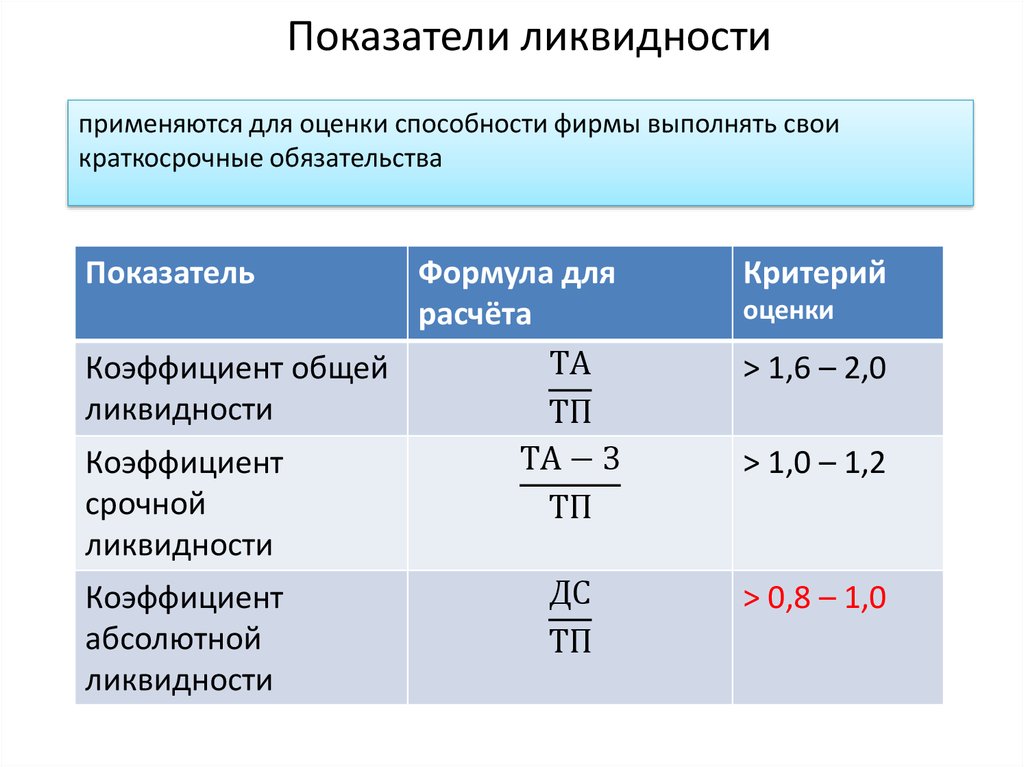

13. Показатели ликвидности

применяются для оценки способности фирмы выполнять своикраткосрочные обязательства

Показатель

Формула для

расчёта

ТА

Коэффициент общей

ликвидности

ТП

ТА − З

Коэффициент

срочной

ТП

ликвидности

ДС

Коэффициент

абсолютной

ТП

ликвидности

Критерий

оценки

> 1,6 – 2,0

> 1,0 – 1,2

> 0,8 – 1,0

14.

Показатели ликвидности ОАО «РЖД» 2005-2009ггНаименование показателей

2005

2006

2007

2008

Кобщ.ликв

1,37

1,08

0,77

0,69

Ксрочн.ликв (вар.1)

0,94

0,70

0,45

0,49

Ксрочн.ликв (вар.2)

0,42

0,44

0,34

0,43

0,095

0,13

0,03

0,17

Кабс.ликв

15.

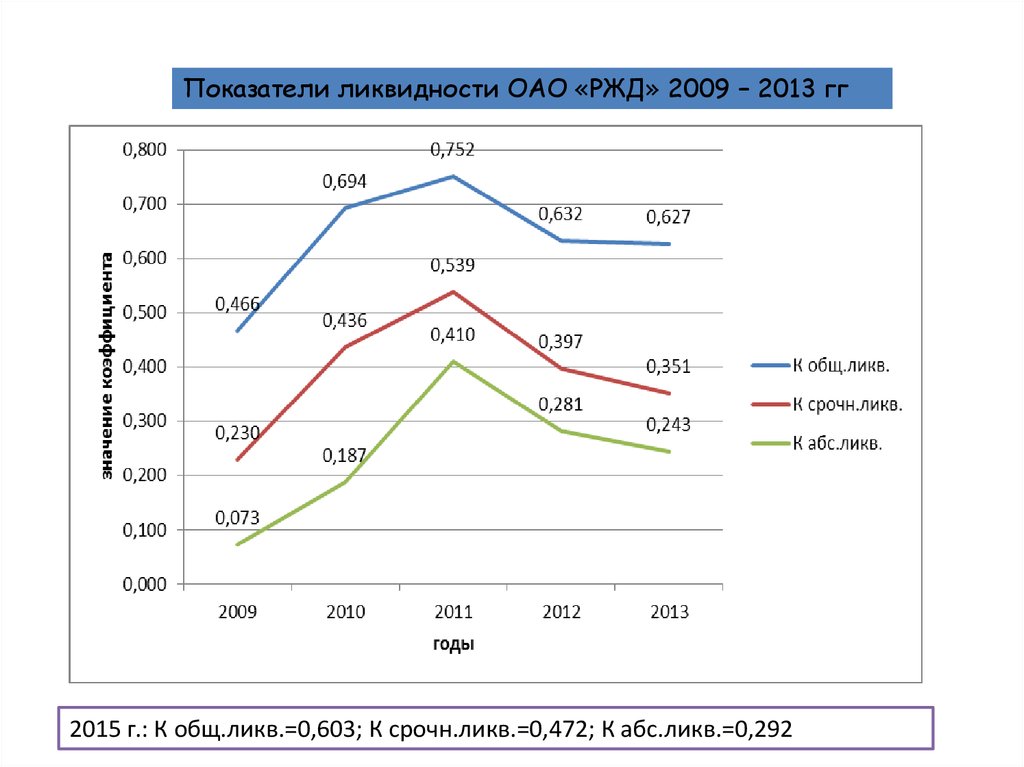

Показатели ликвидности ОАО «РЖД» 2009 – 2013 гг2015 г.: К общ.ликв.=0,603; К срочн.ликв.=0,472; К абс.ликв.=0,292

16.

Показатели ликвидности ОАО «Трансконтейнер» 2009 – 2013 ггПоказатели ликвидности

2,5

2,0

2,0

1,8

1,5

1,5

1,3

Коэффициент общей

ликвидности

1,4

1,2

1,2

1,0

0,8

0,6

0,5

0,9

0,5

0,2

0,2

0,2

0,3

0,0

2009

2010

2011

2012

2013

Коэффициент срочной

ликвидности

Коэффициент абсолютной

ликвидности

17.

Показатели ликвидности компании VR Group2,0

1,9

1,8

1,6

1,4

1,4

1,5

1,3

1,2

1,1

1,0

1,1

1,3

1,2

Кобщ.ликв

1,0

0,87

0,8

0,6

1,5

0,55

0,53

0,64

0,51

0,4

0,2

0,0

2009

2010

2011

2012

2013

Ксрочн.ликв

Кабс.ликв

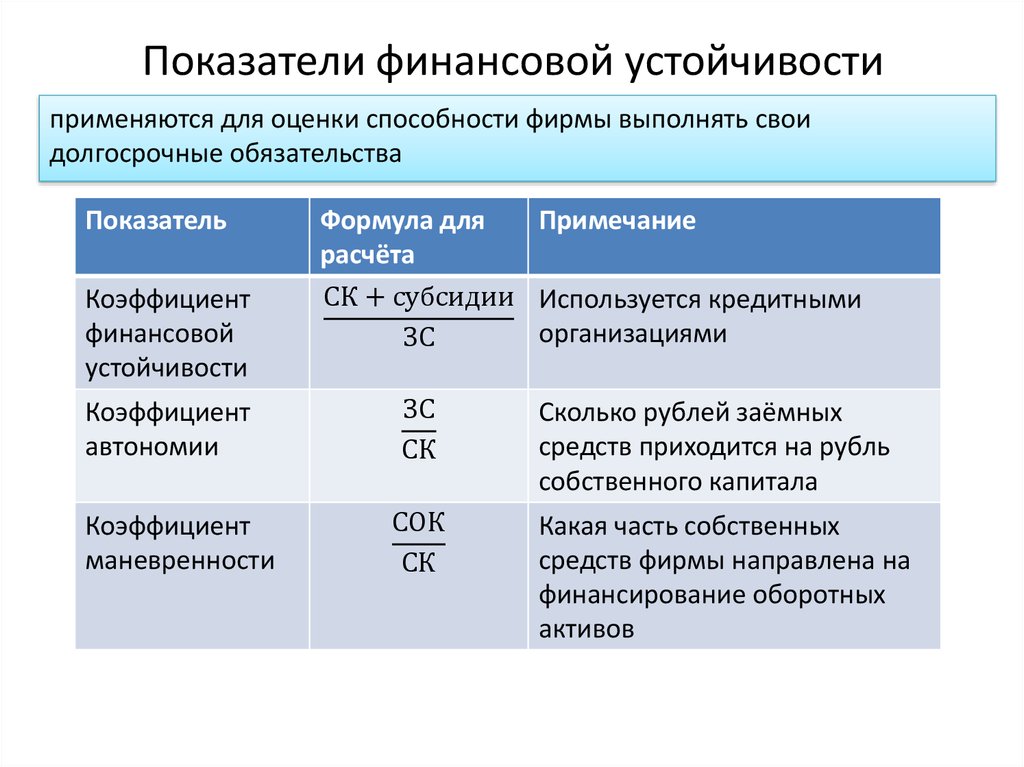

18. Показатели финансовой устойчивости

применяются для оценки способности фирмы выполнять своидолгосрочные обязательства

Показатель

Коэффициент

финансовой

устойчивости

Коэффициент

автономии

Коэффициент

маневренности

Формула для

Примечание

расчёта

СК + субсидии Используется кредитными

организациями

ЗС

ЗС

СК

СОК

СК

Сколько рублей заёмных

средств приходится на рубль

собственного капитала

Какая часть собственных

средств фирмы направлена на

финансирование оборотных

активов

19.

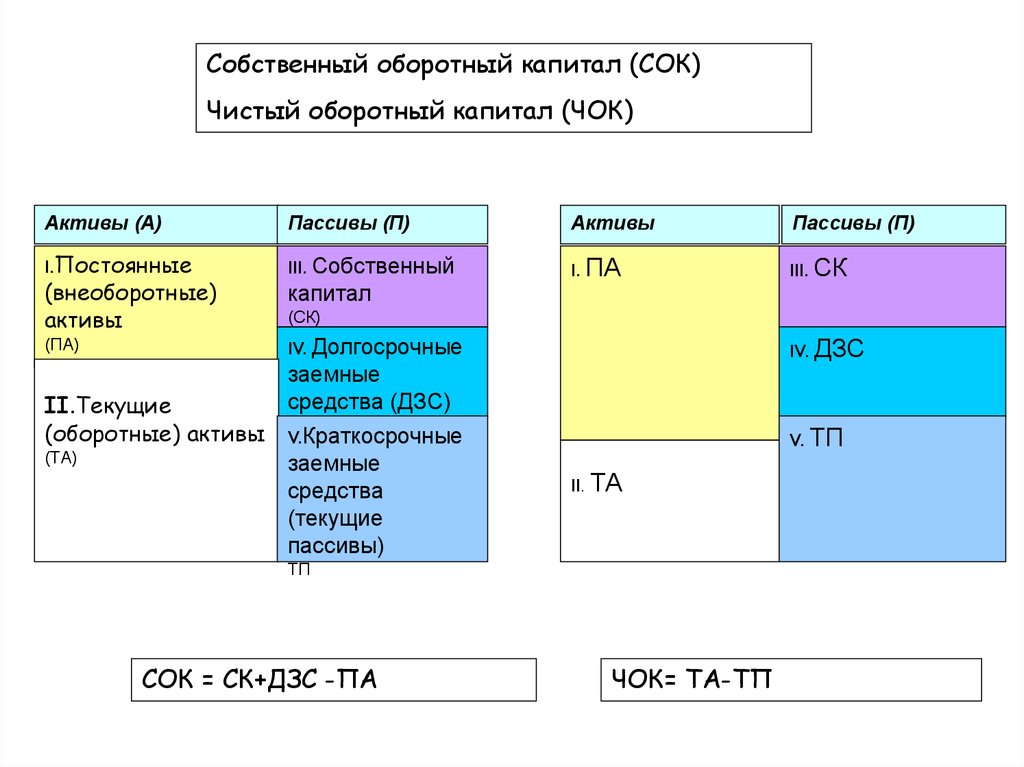

Собственный оборотный капитал (СОК)Чистый оборотный капитал (ЧОК)

Активы (А)

Пассивы (П)

Активы

Пассивы (П)

I.Постоянные

III. Собственный

I. ПА

III. СК

(внеоборотные)

активы

(ПА)

II.Текущие

(оборотные) активы

(ТА)

капитал

(СК)

IV. Долгосрочные

IV. ДЗС

заемные

средства (ДЗС)

V.Краткосрочные

заемные

средства

(текущие

пассивы)

V. ТП

II. ТА

ТП

СОК = СК+ДЗС -ПА

ЧОК= ТА-ТП

20.

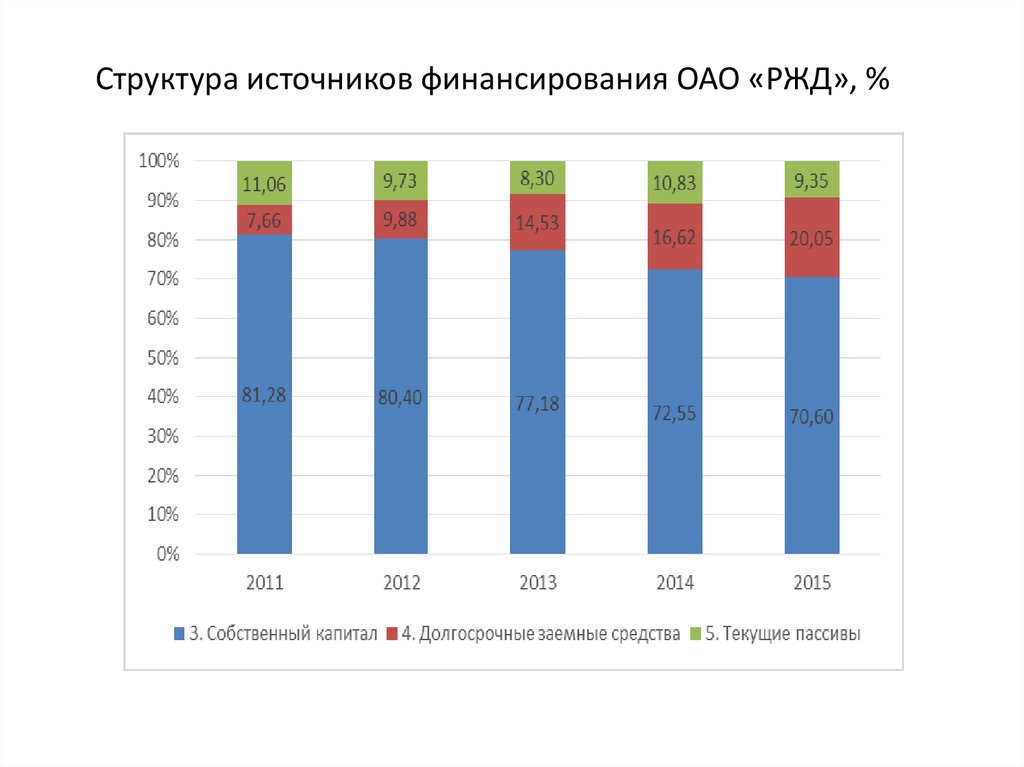

Структура источников финансирования ОАО «РЖД», %21.

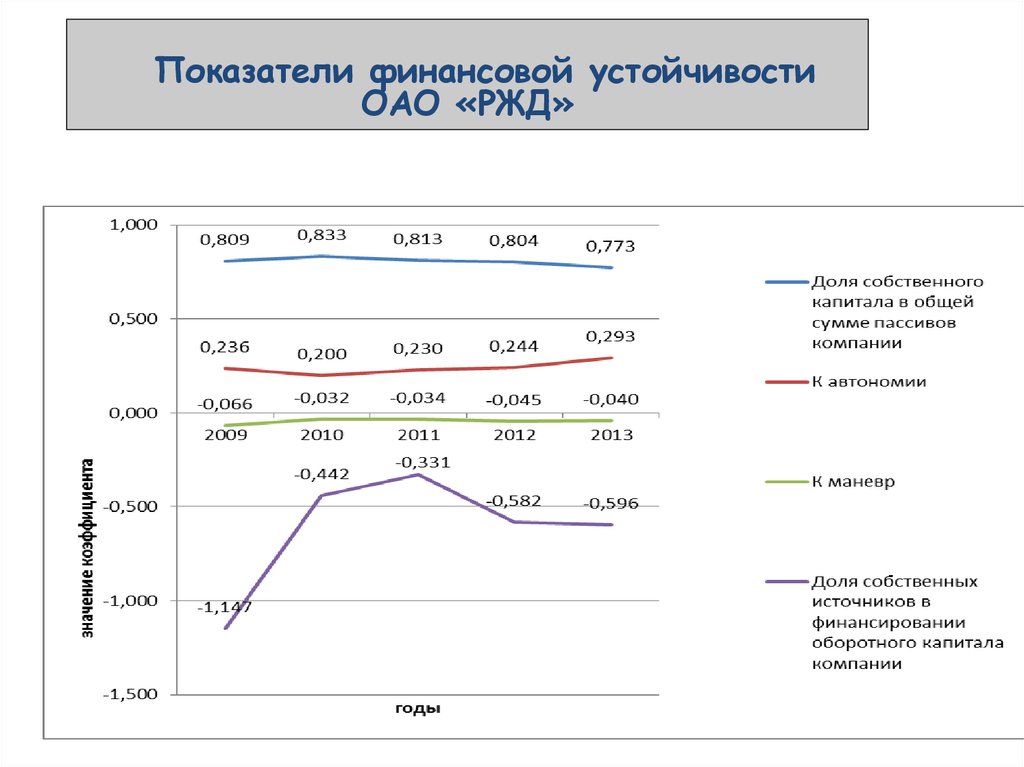

Показатели финансовой устойчивостиОАО «РЖД»

22.

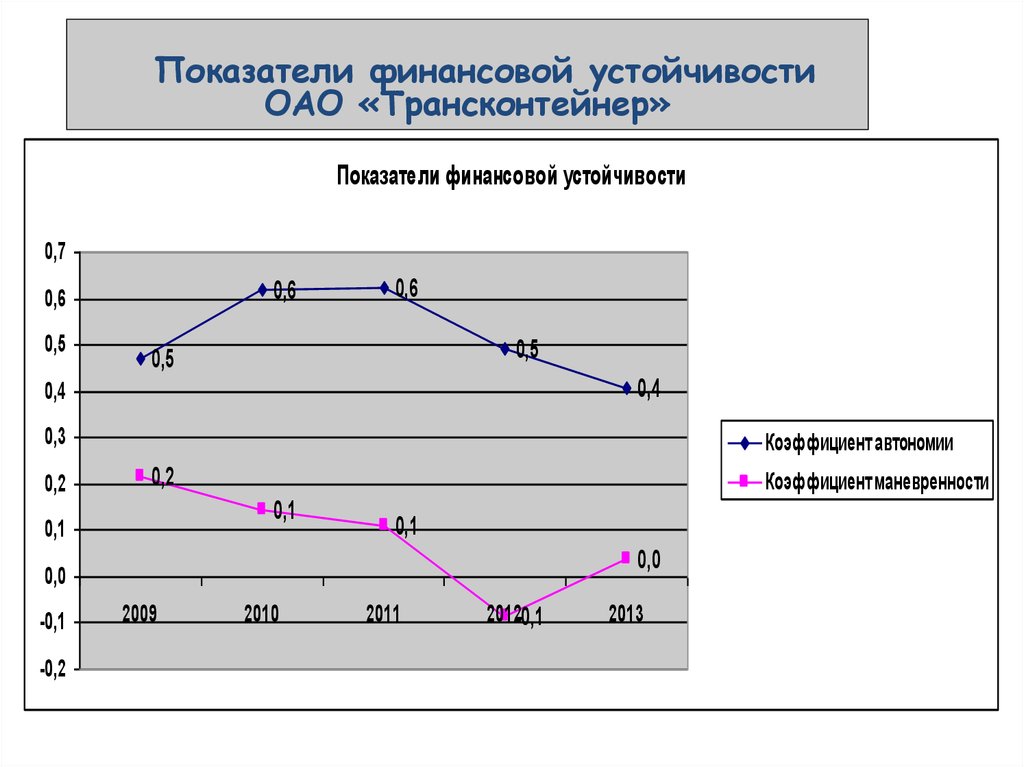

Показатели финансовой устойчивостиОАО «Трансконтейнер»

Показатели финансовой устойчивости

0,7

0,6

0,6

0,5

0,6

0,5

0,5

0,4

0,4

0,3

0,2

Коэффициент автономии

0,2

Коэффициент маневренности

0,1

0,1

0,1

0,0

0,0

-0,1

-0,2

2009

2010

2011

2012-0,1

2013

23.

Показатели финансовой устойчивости компании VR Group0,30

0,25

0,24

0,23

0,20

0,23

0,20

0,20

0,17

Кавтономии

0,15

Кманевр

0,12

0,10

0,09

0,08

0,07

0,05

0,00

2009

0,50

2010

2011

0,46

2012

0,84

0,45

0,84

0,40

0,83

0,35

0,35

0,83

0,82

0,26

0,22

0,25

0,83

0,83

0,31

0,30

2013

0,82

0,20

0,81

0,15

0,81

0,10

0,80

0,05

0,80

0,82

0,81

0,81

0,79

0,00

2009

2010

2011

2012

2013

Рис. 3.1. Динамика долей собственных источников в

финансировании оборотного капитала компании

2009

2010

2011

2012

2013

Рис. 3.2. Динамика доли собственного капитала, %

24.

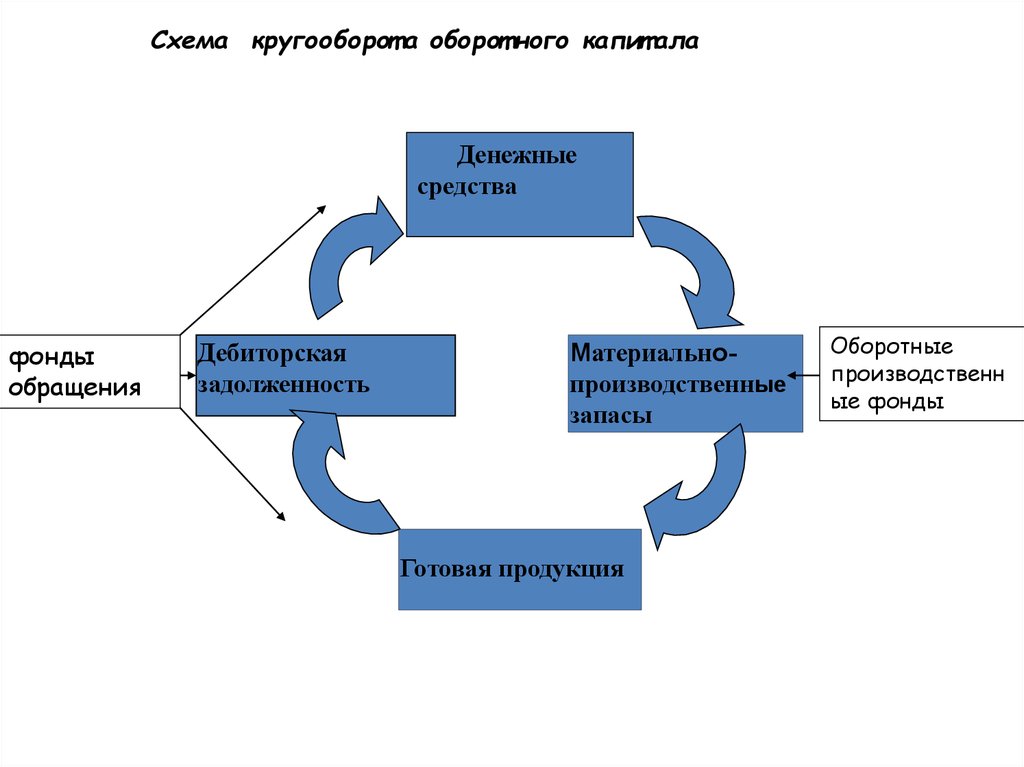

Схема кругооборот а оборот ного капит алаДенежные

средства

фонды

обращения

Дебиторская

задолженность

Материальнопроизводственные

запасы

Готовая продукция

Оборотные

производственн

ые фонды

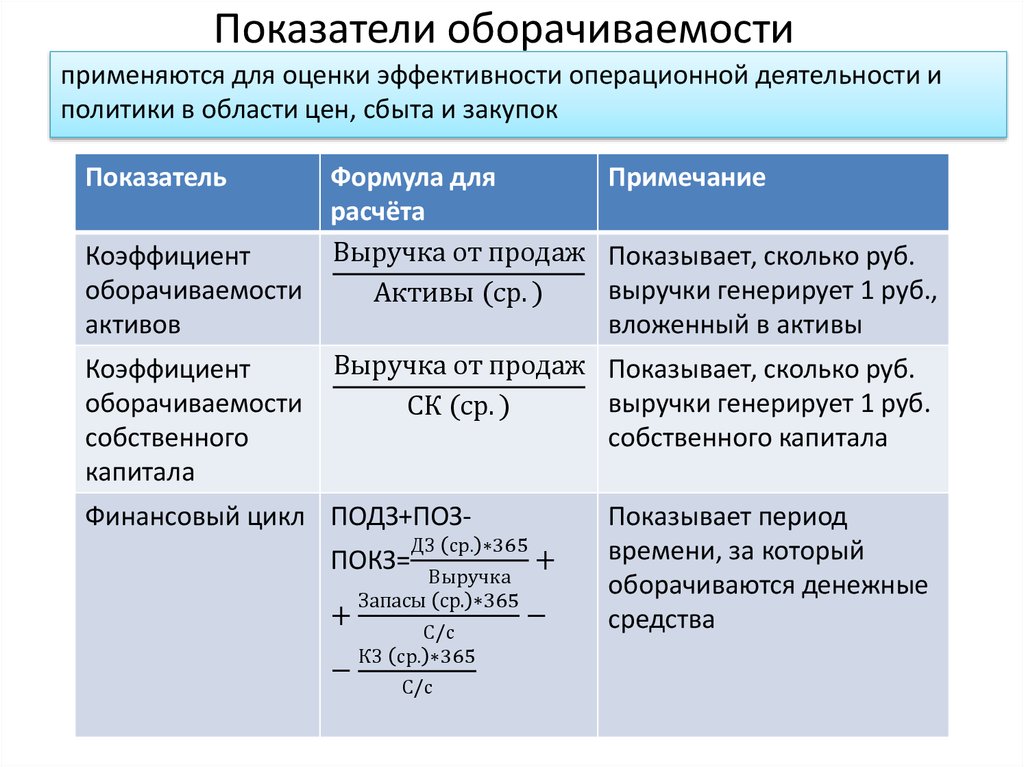

25. Показатели оборачиваемости

применяются для оценки эффективности операционной деятельности иполитики в области цен, сбыта и закупок

Показатель

Формула для

Примечание

расчёта

Выручка от продаж Показывает, сколько руб.

Коэффициент

оборачиваемости

выручки генерирует 1 руб.,

Активы (ср. )

активов

вложенный в активы

Выручка от продаж Показывает, сколько руб.

Коэффициент

оборачиваемости

выручки генерирует 1 руб.

СК (ср. )

собственного

собственного капитала

капитала

Финансовый цикл ПОДЗ+ПОЗДЗ ср. ∗365

+

Выручка

Запасы ср. ∗365

−

С/с

КЗ ср. ∗365

С/с

ПОКЗ=

+

−

Показывает период

времени, за который

оборачиваются денежные

средства

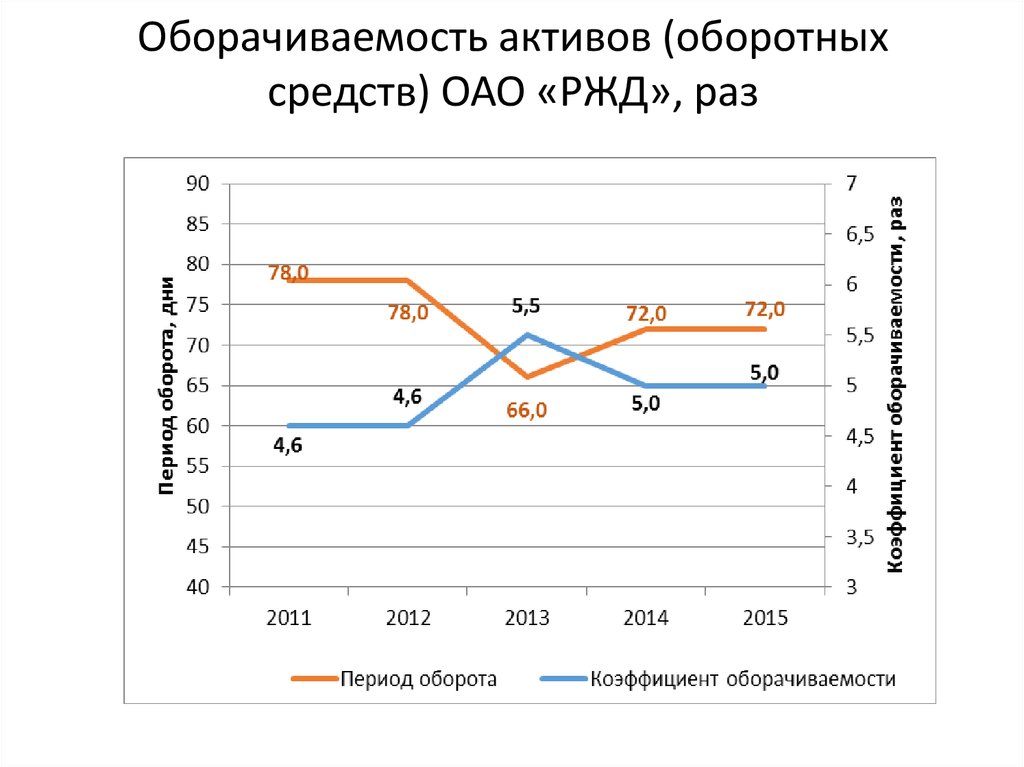

26. Оборачиваемость активов (оборотных средств) ОАО «РЖД», раз

27.

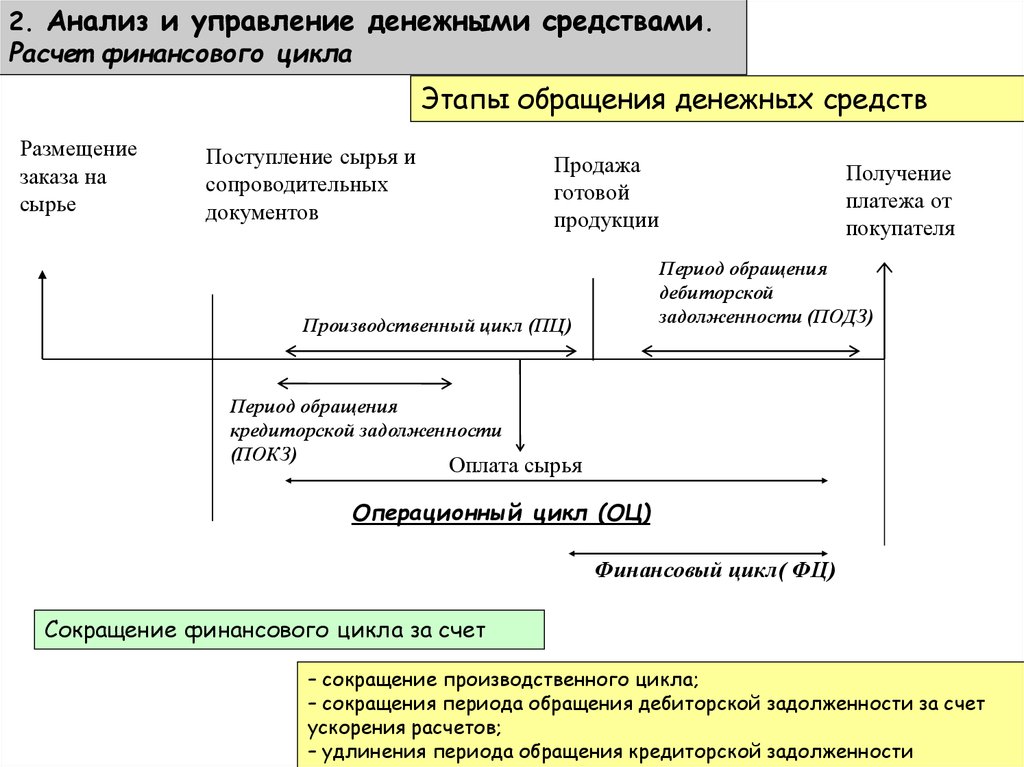

2. Анализ и управление денежными средствами.Расчет финансового цикла

Этапы обращения денежных средств

Размещение

заказа на

сырье

Поступление сырья и

сопроводительных

документов

Продажа

готовой

продукции

Получение

платежа от

покупателя

Период обращения

дебиторской

задолженности (ПОДЗ)

Производственный цикл (ПЦ)

Период обращения

кредиторской задолженности

(ПОКЗ)

Оплата сырья

Операционный цикл (ОЦ)

Финансовый цикл( ФЦ)

Сокращение финансового цикла за счет

– сокращение производственного цикла;

– сокращения периода обращения дебиторской задолженности за счет

ускорения расчетов;

– удлинения периода обращения кредиторской задолженности

28.

Динамика финансового цикла ОАО «РЖД»Сокращение финансового цикла за счет

– сокращение производственного цикла;

– сокращения периода обращения дебиторской задолженности за счет

ускорения расчетов;

– удлинения периода обращения кредиторской задолженности

(замедление расчетов за приобретенные ресурсы).

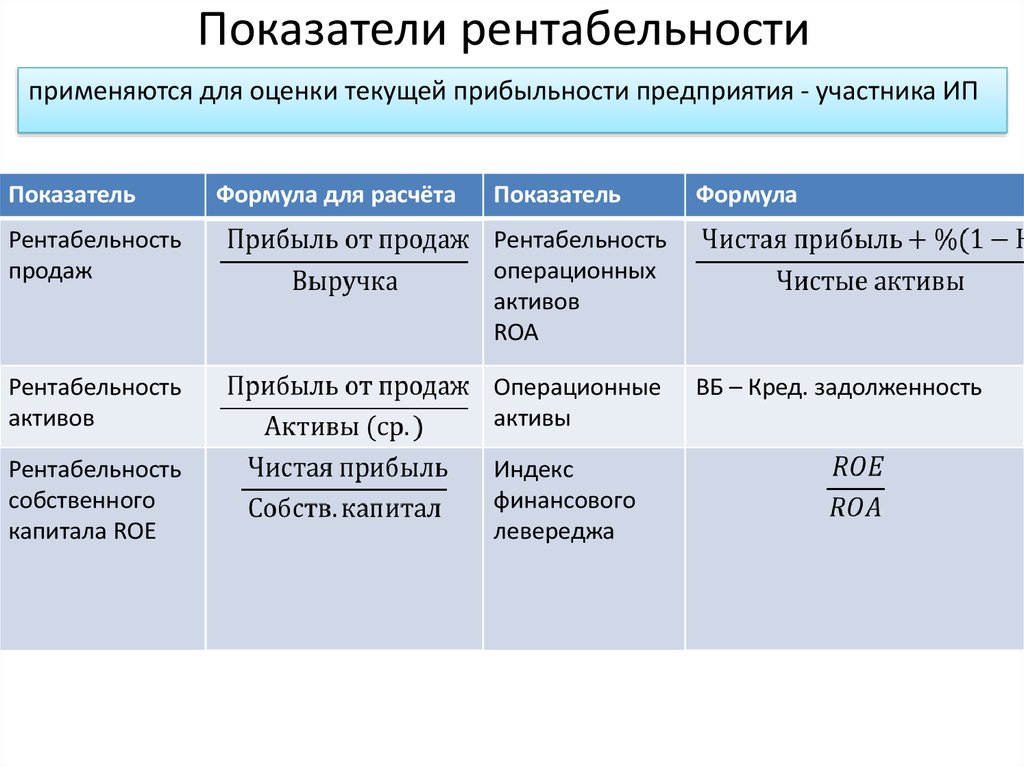

29. Показатели рентабельности

применяются для оценки текущей прибыльности предприятия - участника ИППоказатель

Формула для расчёта

Показатель

Рентабельность

продаж

Рентабельность

операционных

активов

ROA

Рентабельность

активов

Операционные

активы

Рентабельность

собственного

капитала ROE

Индекс

финансового

левереджа

Формула

ВБ – Кред. задолженность

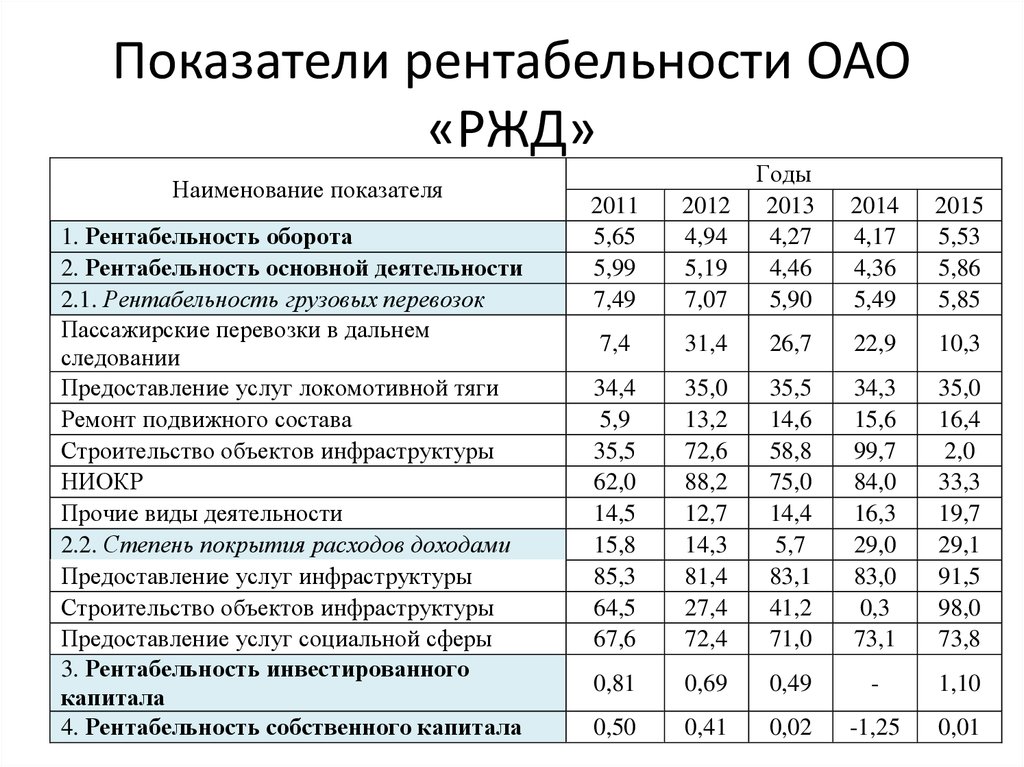

30. Показатели рентабельности ОАО «РЖД»

Наименование показателя1. Рентабельность оборота

2. Рентабельность основной деятельности

2.1. Рентабельность грузовых перевозок

Пассажирские перевозки в дальнем

следовании

Предоставление услуг локомотивной тяги

Ремонт подвижного состава

Строительство объектов инфраструктуры

НИОКР

Прочие виды деятельности

2.2. Степень покрытия расходов доходами

Предоставление услуг инфраструктуры

Строительство объектов инфраструктуры

Предоставление услуг социальной сферы

3. Рентабельность инвестированного

капитала

4. Рентабельность собственного капитала

2011

5,65

5,99

7,49

2012

4,94

5,19

7,07

Годы

2013

4,27

4,46

5,90

7,4

31,4

26,7

22,9

10,3

34,4

5,9

35,5

62,0

14,5

15,8

85,3

64,5

67,6

35,0

13,2

72,6

88,2

12,7

14,3

81,4

27,4

72,4

35,5

14,6

58,8

75,0

14,4

5,7

83,1

41,2

71,0

34,3

15,6

99,7

84,0

16,3

29,0

83,0

0,3

73,1

35,0

16,4

2,0

33,3

19,7

29,1

91,5

98,0

73,8

0,81

0,69

0,49

-

1,10

0,50

0,41

0,02

-1,25

0,01

2014

4,17

4,36

5,49

2015

5,53

5,86

5,85

31.

•рент абельност ь акт ивов измеряет операционную эффективность•рент абельност ь собст венного капит ала (Return On Equity ROE) измеряет бухгалтерскую отдачу на инвестиции

собственников.

32. Дополнения

• Указанный перечень может быть дополнен;• Значения показателей целесообразно

анализировать в динамике и сопоставлять с

показателями аналогичных предприятий;

• Каждый участник ИП, банки и

лизингодатели могут иметь собственное

представление о предельных значениях

показателей.

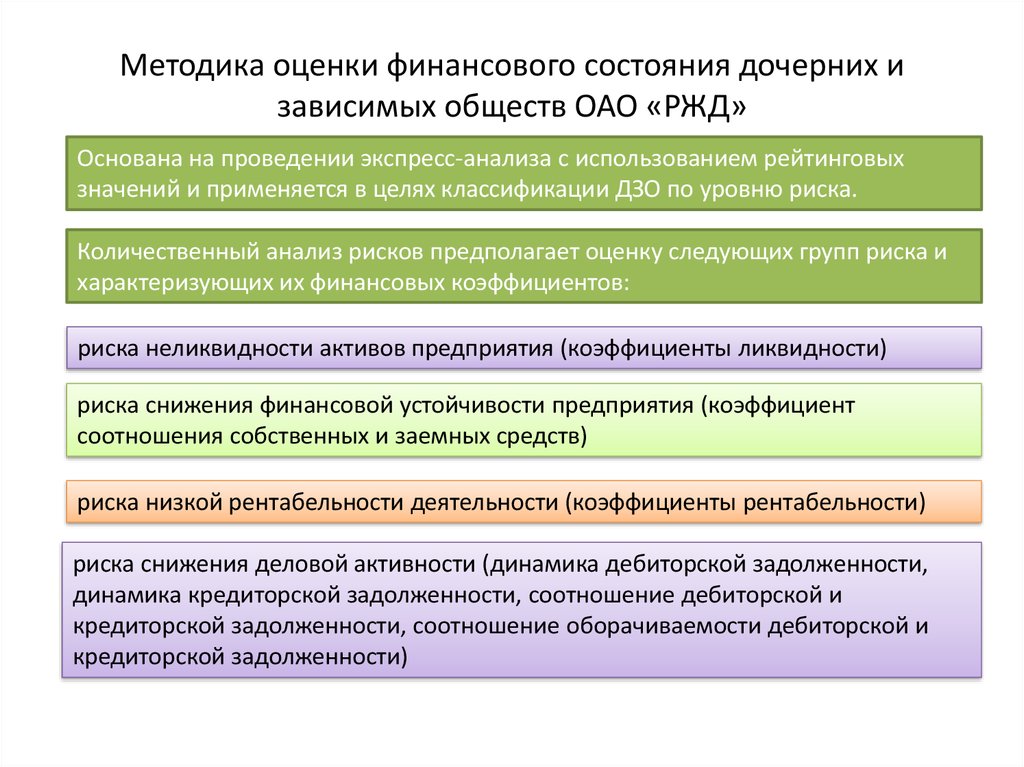

33. Методика оценки финансового состояния дочерних и зависимых обществ ОАО «РЖД»

Основана на проведении экспресс-анализа с использованием рейтинговыхзначений и применяется в целях классификации ДЗО по уровню риска.

Количественный анализ рисков предполагает оценку следующих групп риска и

характеризующих их финансовых коэффициентов:

риска неликвидности активов предприятия (коэффициенты ликвидности)

риска снижения финансовой устойчивости предприятия (коэффициент

соотношения собственных и заемных средств)

риска низкой рентабельности деятельности (коэффициенты рентабельности)

риска снижения деловой активности (динамика дебиторской задолженности,

динамика кредиторской задолженности, соотношение дебиторской и

кредиторской задолженности, соотношение оборачиваемости дебиторской и

кредиторской задолженности)

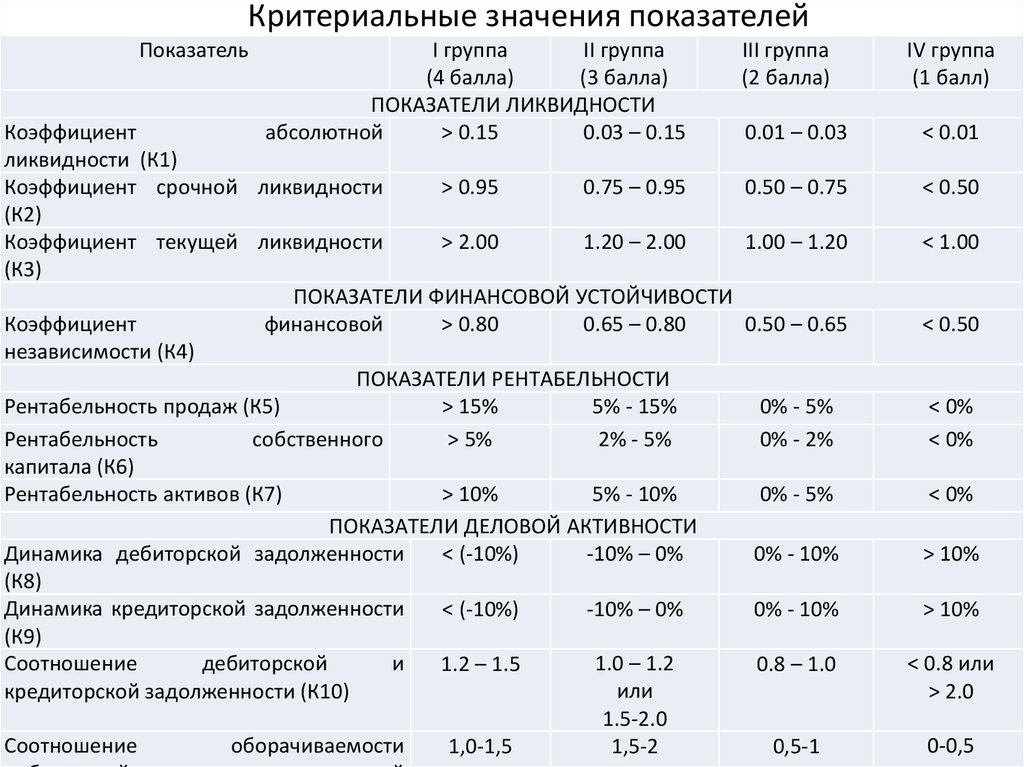

34. Критериальные значения показателей

ПоказательI группа

II группа

(4 балла)

(3 балла)

ПОКАЗАТЕЛИ ЛИКВИДНОСТИ

абсолютной

> 0.15

0.03 – 0.15

Коэффициент

ликвидности (К1)

Коэффициент срочной ликвидности

> 0.95

0.75 – 0.95

(К2)

Коэффициент текущей ликвидности

> 2.00

1.20 – 2.00

(К3)

ПОКАЗАТЕЛИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

Коэффициент

финансовой

> 0.80

0.65 – 0.80

независимости (К4)

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

Рентабельность продаж (К5)

> 15%

5% - 15%

Рентабельность

собственного

> 5%

2% - 5%

капитала (К6)

Рентабельность активов (К7)

> 10%

5% - 10%

ПОКАЗАТЕЛИ ДЕЛОВОЙ АКТИВНОСТИ

Динамика дебиторской задолженности

< (-10%)

-10% – 0%

(К8)

Динамика кредиторской задолженности

< (-10%)

-10% – 0%

(К9)

Соотношение

дебиторской

и

1.0 – 1.2

1.2 – 1.5

или

кредиторской задолженности (К10)

1.5-2.0

Соотношение

оборачиваемости

1,0-1,5

1,5-2

III группа

(2 балла)

IV группа

(1 балл)

0.01 – 0.03

< 0.01

0.50 – 0.75

< 0.50

1.00 – 1.20

< 1.00

0.50 – 0.65

< 0.50

0% - 5%

0% - 2%

< 0%

< 0%

0% - 5%

< 0%

0% - 10%

> 10%

0% - 10%

> 10%

0.8 – 1.0

< 0.8 или

> 2.0

0,5-1

0-0,5

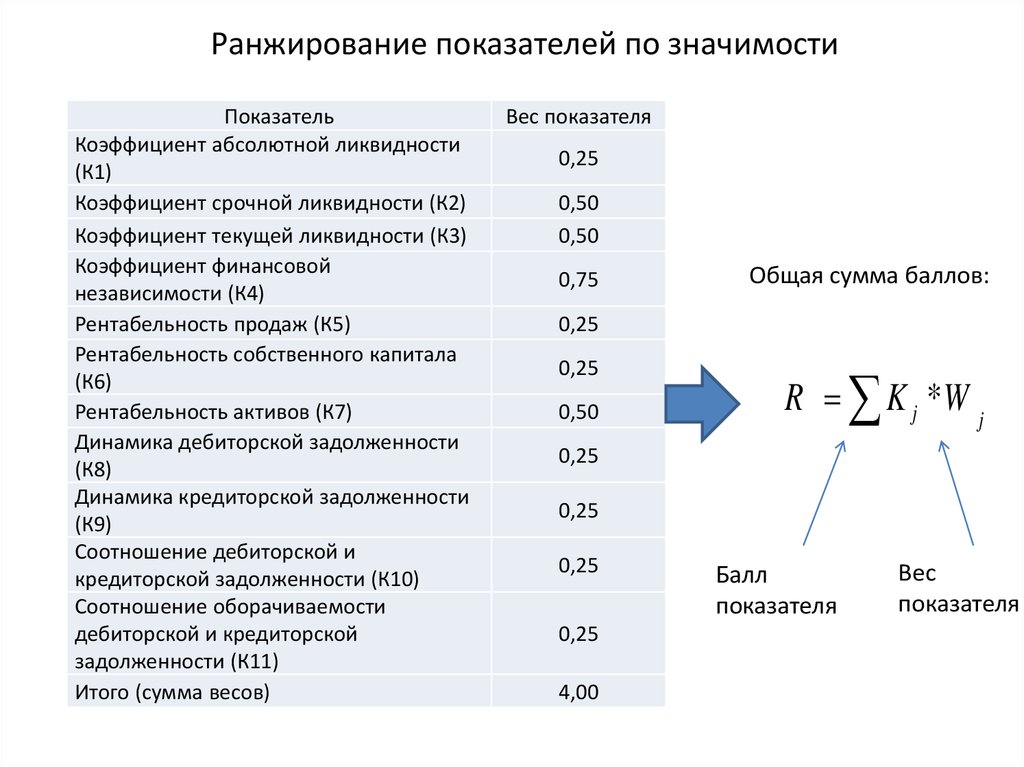

35. Ранжирование показателей по значимости

ПоказательКоэффициент абсолютной ликвидности

(К1)

Коэффициент срочной ликвидности (К2)

Коэффициент текущей ликвидности (К3)

Коэффициент финансовой

независимости (К4)

Рентабельность продаж (К5)

Рентабельность собственного капитала

(К6)

Рентабельность активов (К7)

Динамика дебиторской задолженности

(К8)

Динамика кредиторской задолженности

(К9)

Соотношение дебиторской и

кредиторской задолженности (К10)

Соотношение оборачиваемости

дебиторской и кредиторской

задолженности (К11)

Итого (сумма весов)

Вес показателя

0,25

0,50

0,50

0,75

Общая сумма баллов:

0,25

0,25

0,50

R K j *W j

0,25

0,25

0,25

0,25

4,00

Балл

показателя

Вес

показателя

36. Итоговый рейтинг предприятия

Группа финансовой устойчивостиПредприятие

с

устойчивым

финансовым состоянием

Предприятие с удовлетворительным

финансовым состоянием

Предприятие с неудовлетворительным

финансовым состоянием

Предприятие с критическим финансовым состоянием

Рейтинг

A1

A2

A3

B1

B2

B3

C1

C2

C3

D

Критерий

присвоения

рейтинга

15 < R ≤ 16

14 < R ≤ 15

13 < R ≤ 14

12 < R ≤ 13

11 < R ≤ 12

10 < R ≤ 11

9 < R ≤ 10

8<R≤9

7<R≤8

R≤7

finance

finance