Similar presentations:

Законодавче забезпечення плати за користування об’єктами нерухомого майна (тема 9)

1.

Тема 9ЗАКОНОДАВЧЕ

ЗАБЕЗПЕЧЕННЯ ПЛАТИ ЗА

КОРИСТУВАННЯ ОБ’ЄКТАМИ

НЕРУХОМОГО МАЙНА

1

2. Тема 9. ЗАКОНОДАВЧЕ ЗАБЕЗПЕЧЕННЯ ПЛАТИ ЗА КОРИСТУВАННЯ ОБ’ЄКТАМИ НЕРУХОМОГО МАЙНА

1. Загальні положення про плату за землю.2. Ставки земельного податку.

3. Пільги щодо сплати земельного податку.

4. Порядок обчислення і строки плати за землю.

5. Орендна плата за землю.

6. Податок на нерухоме майно, відмінне від земельної ділянки.

7. Нарахування орендної плати при здачі приміщень в оренду.

8. Оподаткування фізичних осіб при укладанні цивільноправових угод щодо нерухомого майна.

3. 1. Загальні положення про плату за землю

Плата за землю – обов’язковий платіж у складіподатку на майно, що справляється у формі земельного

податку та орендної плати.

Земельний податок – обов’язковий платіж, що

справляється з власників земельних ділянок та

земельних часток (паїв), а також постійних

землекористувачів.

Орендна плата за землю – це платіж, який орендар

вносить орендодавцю за користування земельною

ділянкою.

4. 1. Загальні положення про плату за землю

Платниками податку є:власники земельних ділянок, земельних часток (паїв);

землекористувачі.

Об'єктами оподаткування є:

земельні ділянки, які перебувають у власності або користуванні;

земельні частки (паї), які перебувають у власності.

Базою оподаткування є:

нормативна грошова оцінка земельних ділянок з урахуванням

коефіцієнта індексації;

площа земельних ділянок, нормативну грошову оцінку яких не

проведено.

5. 2. Ставки земельного податку

За земельні ділянки, нормативну грошову оцінку якихпроведено (незалежно від місцезнаходження):

не більше 3% від їх нормативної грошової оцінки;

для с.-г. угідь – не більше 1% від їх нормативної

грошової оцінки;

за земельні ділянки, які перебувають у постійному

користуванні суб’єктів господарювання (крім державної та

комунальної форми власності) – не більше 12% від їх

нормативної грошової оцінки.

6. 2. Ставки земельного податку

За земельні ділянки, розташовані за межаминаселених пунктів, нормативну грошову оцінку

яких не проведено:

не більше 5% від нормативної грошової оцінки одиниці

площі ріллі по АРК або по області.

Податок за лісові землі справляється як складова

рентної плати, що визначається податковим

законодавством.

7. 3. Пільги щодо сплати земельного податку

Пільги для фізичних осібВід сплати податку звільняються:

інваліди першої і другої групи;

особи, які виховують трьох і більше дітей віком до 18

років;

пенсіонери (за віком);

ветерани війни та особи, на яких поширюється дія ЗУ

«Про статус ветеранів війни, гарантії їх соціального

захисту»;

особи, які постраждали внаслідок Чорнобильської

катастрофи.

8. 3. Пільги щодо сплати земельного податку

Пільги для фізичних осібПільга поширюється для відповідної категорії фізичних осіб

на одну земельну ділянку за кожним видом використання у

межах граничних норм, що визначені ст. 121 ЗКУ (крім

ведення ФГ).

Від сплати податку звільняються на період дії єдиного

податку власники земельних ділянок, земельних часток (паїв)

та землекористувачі за умови передачі земельних ділянок та

земельних часток (паїв) в оренду платнику єдиного податку.

9. 3. Пільги щодо сплати земельного податку

Пільги для юридичних осібВід сплати податку звільняються:

санаторно-курортні, оздоровчі та реабілітаційні заклади і установи

громадських організацій інвалідів;

громадські організації інвалідів України та засновані ними підприємства

та організації, що є їх повною власністю (за наявності дозволу на таку

пільгу від уповноваженого органу відповідно до ЗУ «Про основи

соціальної захищеності інвалідів в Україні»);

бази олімпійської та параолімпійської підготовки, перелік яких

затверджується КМУ;

дошкільні та загальноосвітні навчальні заклади незалежно від форми

власності і джерел фінансування, заклади культури, науки, освіти,

охорони здоров'я, соціального захисту, фізкультури та спорту, які

повністю утримуються за рахунок коштів державного або місцевих

бюджетів.

10. Не підлягають оподаткуванню:

с.-г. угіддя зон радіоактивно забруднених територій і хімічнозабруднені с.-г. угіддя, на які запроваджено обмеження щодо

ведення сільського господарства;

землі с.-г. угідь, що перебувають у тимчасовій консервації або у

стадії с.-г. освоєння;

земельні ділянки державних сортовипробувальних станцій і

сортодільниць;

землі дорожнього господарства автомобільних доріг загального

користування;

земельні ділянки с.-г. підприємств усіх форм власності та ФГ,

зайняті молодими садами, ягідниками та виноградниками до вступу

їх у пору плодоношення, а також гібридними насадженнями,

генофондовими колекціями та розсадниками багаторічних плодових

насаджень;

11. Не підлягають оподаткуванню:

земельні ділянки кладовищ, крематоріїв та колумбаріїв;земельні ділянки, на яких розташовані дипломатичні

представництва, відповідно до міжнародних договорів;

земельні ділянки, надані для будівництва і обслуговування

культових та інших будівель, необхідних для забезпечення

діяльності релігійних організацій України, статути (положення)

яких зареєстровано у встановленому законом порядку.

12. Особливості оподаткування платою за землю

ВР АРК та органи місцевого самоврядування встановлюють ставкиплати за землю та пільги щодо земельного податку, що сплачується

на відповідній території.

Рішення щодо ставок земельного податку та наданих пільг до 25

грудня року, що передує звітному, подаються відповідному

контролюючому органу за місцезнаходженням земельної ділянки.

За наявності змін інформація надається до початку наступного

кварталу.

Якщо право на пільгу виникає протягом року, то вона надається з

наступного місяця.

Пільга втрачається при наданні в оренду земельних ділянок,

будівель, споруд або їх частин.

Ця норма не поширюється на бюджетні установи у разі надання

ними будівель, споруд (їх частин) в оренду іншим бюджетним

установам, дошкільним, загальноосвітнім навчальним закладам.

13. 4. Порядок обчислення і строки плати за землю

Базовим податковим (звітним) періодом для плати за землю єкалендарний рік (з 1 січня по 31 грудня).

Для новостворених підприємств та організацій, а також у зв'язку із

набуттям права власності або користування на нові земельні

ділянки може бути меншим 12 місяців.

Підставою для нарахування земельного податку є дані ДЗК.

Органи Держгеокадастру та Мінюсту щомісяця, але не пізніше 10

числа наступного місяця, а також за запитом відповідного

контролюючого органу за місцезнаходженням земельної ділянки

подають інформацію, необхідну для обчислення і справляння плати

за землю.

14.

Обчислення суми податку юридичними особамиЮридичні особи самостійно обчислюють суму податку щороку

станом на 1 січня.

Не пізніше 20 лютого поточного року подають контролюючому

органу за місцезнаходженням земельної ділянки податкову

декларацію на поточний рік з розбивкою річної суми рівними

частками за місяцями. Подання такої декларації звільняє від

подання щомісячних декларацій.

Платник має право подавати щомісяця звітну податкову декларацію

(замість річної) до 20 числа кожного наступного місяця.

Разом з декларацією подається довідка про розмір нормативної

грошової оцінки земельної ділянки, а надалі така довідка подається

у разі затвердження нової нормативної грошової оцінки землі.

15.

Обчислення суми податку юридичними особамиУ разі змін протягом року (нововідведені земельні ділянки,

новоукладені договори оренди землі, зміна об'єкта або бази

оподаткування) платник подає податкову декларацію протягом 20

календарних днів місяця, що настає за місяцем, у якому відбулися

такі зміни.

Юридична особа зменшує податкові зобов'язання із земельного

податку на суму пільг, які надаються фізичним особам за земельні

ділянки, що знаходяться у їх власності або постійному користуванні

і входять до складу земельних ділянок такої юридичної особи.

16.

Нарахування суми податку фізичним особамОблік фізичних осіб - платників податку і нарахування відповідних

сум проводяться контролюючими органами щороку до 1 травня.

До 1 липня платникові видають податкове повідомлення-рішення

про внесення податку за встановленою формою.

При переході права власності на ділянку протягом календарного

року податок сплачується попереднім власником за період з 1 січня

до початку місяця, в якому він втратив право власності, а новим

власником - починаючи з місяця, в якому у нього виникло таке

право.

Контролюючий орган надсилає податкове повідомлення-рішення

новому власнику після отримання інформації про перехід права

власності.

17.

Особливості нарахування суми податкуЗа земельну ділянку, на якій розташована будівля, що перебуває у

спільній власності кількох юридичних або фізичних осіб, податок

нараховується з урахуванням прибудинкової території кожному з

таких осіб:

у рівних частинах - якщо будівля перебуває у спільній сумісній

власності, але не поділена в натурі, або одній з таких осіб-власників,

визначеній за їх згодою, якщо інше не встановлено судом;

пропорційно належній частці кожної особи - якщо будівля перебуває у

спільній частковій власності;

пропорційно належній частці кожної особи - якщо будівля перебуває у

спільній сумісній власності і поділена в натурі.

За земельну ділянку, на якій розташована будівля, що перебуває у

користуванні кількох осіб, податок нараховується кожному з них

пропорційно тій частині площі будівлі, що знаходиться в їх

користуванні, з урахуванням прибудинкової території.

18.

Строк сплати плати за землюПлата за землю здійснюється з дня виникнення права власності

або права користування земельною ділянкою за фактичний

період перебування землі у власності або користуванні у

поточному році.

Юридичні особи річний розмір плати за землю сплачують

рівними частками щомісяця протягом 30 календарних днів

після закінчення податкового (звітного) місяця.

Фізичні особи сплачують податок протягом 60 днів з дня

вручення податкового повідомлення-рішення.

Плату можна здійснювати через каси сільських (селищних) рад за

квитанцією про приймання податкових платежів.

19.

Строк сплати плати за землюПри переході права власності на будівлю чи споруду податок за

земельні ділянки під такими об'єктами сплачується на загальних

підставах з дати державної реєстрації права власності на таку

земельну ділянку, з урахуванням прибудинкової території.

Власник нежилого приміщення у багатоквартирному жилому

будинку сплачує податок за площі під такими приміщеннями з

урахуванням пропорційної частки прибудинкової території з дати

державної реєстрації права власності на нерухоме майно.

20. 5. Орендна плата за землю

Підставою для нарахування орендної плати за земельнуділянку є договір оренди такої земельної ділянки.

Платником орендної плати є орендар земельної ділянки.

Об'єктом оподаткування є земельна ділянка, надана в

оренду.

21. 5. Орендна плата за землю

Органи виконавчої влади та органи місцевого самоврядування,які укладають договори оренди землі, повинні:

до 1 лютого подавати контролюючому органу за

місцезнаходженням земельної ділянки переліки орендарів, з

якими укладено договори оренди землі на поточний рік,

інформувати відповідний контролюючий орган про укладення

нових, внесення змін до існуючих договорів оренди землі та їх

розірвання до 1 числа місяця, що настає за місяцем, у якому

відбулися зазначені зміни.

22. 5. Орендна плата за землю

Розмір орендної плати встановлюється у договоріоренди, але річна сума платежу:

1) не може бути меншою 3 відсотків нормативної грошової

оцінки;

2) не може перевищувати 12 відсотків нормативної грошової

оцінки;

3) може бути більшою граничного розміру орендної плати,

ніж зазначений у підпункті 2, у разі визначення орендаря на

конкурентних засадах.

Плата за суборенду земельних ділянок не може

перевищувати орендної плати.

23. 5. Орендна плата за землю

Податковийперіод, порядок обчислення

орендної плати, строк сплати та порядок її

зарахування до бюджетів застосовується

відповідно до загальних вимог плати за землю.

24. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Платниками податку є:фізичні та юридичні особи, в тому числі нерезиденти, які є

власниками об’єктів нерухомості;

при спільній частковій власності – кожна з осіб-власників за

належну їй частку;

при спільній сумісній власності на об’єкт, не поділений в

натурі, – одна з осіб-власників, визначена за їх згодою, якщо

інше не встановлено судом;

при спільній сумісній власності на об’єкт, поділений в натурі, –

кожна з осіб-власників за належну їй частку.

25. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Об’єкт оподаткування - об’єкт житлової та нежитлової нерухомості, в томучислі його частка.

Не є об’єктом оподаткування (ст. 266 ПКУ, п.266.2.2):

1) об’єкти нерухомості, які перебувають у власності органів державної влади, органів

місцевого самоврядування, а також бюджетних організацій, які є неприбутковими;

2) об’єкти нерухомості, які розташовані в зонах відчуження та безумовного

(обов’язкового) відселення;

3) будівлі дитячих будинків сімейного типу;

4) гуртожитки;

5) житлова нерухомість непридатна для проживання, визнана такою згідно з

рішенням місцевої ради;

6) об’єкти житлової нерухомості, що належать дітям-сиротам, дітям, позбавленим

батьківського піклування, дітям-інвалідам, які виховуються одинокими матерями

(батьками), але не більше одного об’єкта на дитину;

26. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Не є об’єктом оподаткування:7) об’єкти нежитлової нерухомості суб’єктів малого та середнього бізнесу, що

провадять свою діяльність в МАФ та на ринках;

8) будівлі промисловості, зокрема виробничі корпуси, цехи, складські

приміщення промислових підприємств;

9) будівлі, споруди с.-г. товаровиробників, призначені для використання

безпосередньо у с.-г. діяльності;

10)об’єкти нерухомості, які перебувають у власності громадських організацій

інвалідів та їх підприємств;

11)об’єкти нерухомості релігійних організацій, які використовуються виключно

для забезпечення їхньої статутної діяльності, включаючи ті, в яких

здійснюють діяльність добродійні заклади (притулки, інтернати, лікарні

тощо);

12)будівлі дошкільних та загальноосвітніх навчальних закладів незалежно від

форми власності та джерел фінансування.

27. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Базою оподаткування є загальна площа об’єктанерухомості, в тому числі його часток.

База оподаткування

для фізичних осіб обчислюється контролюючим органом на

підставі даних Державного реєстру речових прав або на підставі

оригіналів відповідних документів платника податків на право

власності;

для юридичних осіб обчислюється такими особами самостійно,

виходячи із загальної площі кожного окремого об’єкта

оподаткування на підставі документів, що підтверджують право

власності на такий об’єкт.

28. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Пільги із сплати податкунадаються фізичним особам у вигляді зменшення бази

оподаткування:

1) для квартири/квартир незалежно від їх кількості - на 60 кв.

метрів;

2) для житлового будинку/будинків незалежно від їх кількості - на

120 кв. метрів;

3) для різних типів об’єктів житлової нерухомості (у разі одночасного

перебування у власності квартири/квартир та житлового

будинку/будинків) - на 180 кв. метрів.

Таке зменшення надається один раз за кожний базовий

податковий (звітний) період (рік).

29. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Пільги для фізичних осіб не надаються на:об’єкти оподаткування, якщо їх площа перевищує п’ятикратний

розмір неоподатковуваної площі, затвердженої рішенням органів

місцевого самоврядування;

об’єкти оподаткування, що використовуються їх власниками з

метою одержання доходів (здаються в оренду, використовуються

у підприємницькій діяльності тощо).

30. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Ставка податку для об’єктів нерухомості, що перебуваютьу власності фізичних та юридичних осіб,

становить:

не більше 3% розміру мінімальної заробітної плати,

встановленої на 1 січня звітного (податкового) року, за 1 кв.

метр бази оподаткування;

встановлюються за рішенням місцевої ради в залежності

від місця розташування та типів об’єктів.

31. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Податковий (звітний) період дорівнює календарному року.Обчислення суми податку

з об’єктів житлової та нежитлової нерухомості, які перебувають у

власності фізичних осіб, здійснюється контролюючим органом

за місцем податкової адреси (місцем реєстрації) власника такої

нерухомості, виходячи із загальної площі кожного з об’єктів нежитлової

нерухомості та відповідної ставки податку.

Податкове повідомлення-рішення надсилається платнику податку до 1

липня року, що настає за податковим періодом.

юридичні особи самостійно обчислюють суму податку станом

на 1 січня звітного року і до 20 лютого подають контролюючому

органу за місцезнаходженням об’єкта оподаткування декларацію за

встановленою формою з розбивкою річної суми рівними частками

поквартально.

32. 6. Податок на нерухоме майно, відмінне від земельної ділянки

Строки сплати податкуфізичними особами - протягом 60 днів з дня вручення

податкового повідомлення-рішення;

юридичними особами - авансовими внесками щокварталу до

30 числа місяця, що наступає за звітним кварталом, які

відображаються в річній податковій декларації.

33. 7. Нарахування орендної плати при здачі приміщень в оренду

Розрахунок розміру орендної плати за оренду державногомайна здійснюється за Методикою, затвердженою

Постановою КМУ від 4 жовтня 1995 р. № 786.

Розмір орендної плати встановлюється договором оренди

між орендодавцем та орендарем.

У разі визначення орендаря на конкурсних засадах

розрахована орендна плата застосовується як стартова, а

її розмір може бути збільшено.

34.

Орендна плата розраховується у такій послідовності:визначається розмір річної орендної плати;

на основі розміру річної орендної плати встановлюється розмір

орендної плати за базовий місяць - останній місяць, за який

визначено індекс інфляції, яка фіксується у договорі оренди;

з урахуванням розміру орендної плати за базовий місяць

розраховується розмір орендної плати за перший та наступні

місяці оренди;

у разі необхідності розраховується добова і навіть погодинна

орендна плата.

Розрахунок орендної плати за базовий місяць

затверджується орендодавцем.

35.

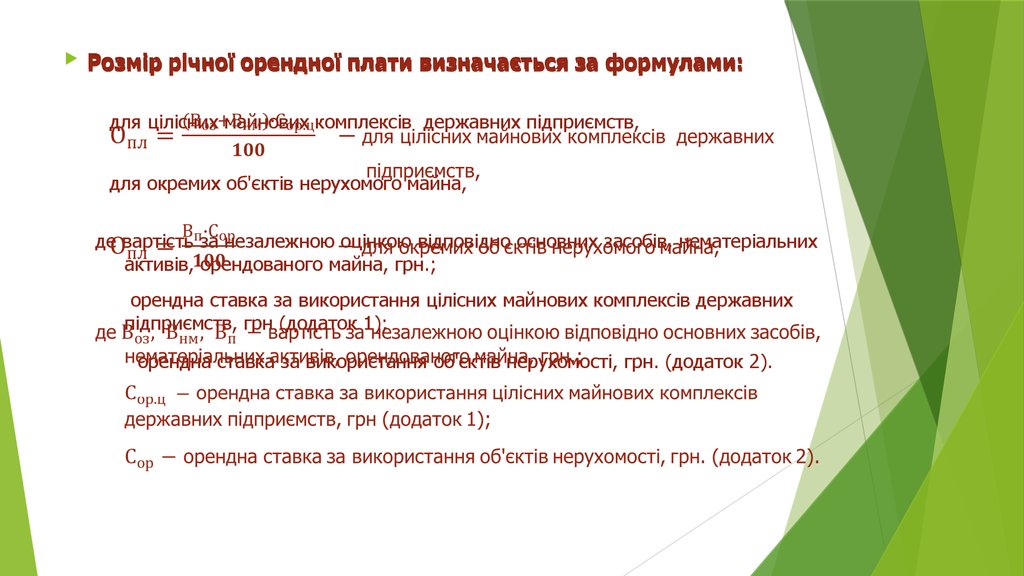

Розмір

річної орендної плати визначається за формулами:

для цілісних майнових комплексів державних підприємств,

для окремих об'єктів нерухомого майна,

де вартість за незалежною оцінкою відповідно основних засобів, нематеріальних

активів, орендованого майна, грн.;

орендна ставка за використання цілісних майнових комплексів державних

підприємств, грн (додаток 1);

орендна ставка за використання об'єктів нерухомості, грн. (додаток 2).

36.

Розмір річної орендної плати становить 1 гривню заоренду нерухомого майна:

бюджетними організаціями;

державними та комунальними закладами охорони здоров'я,

телерадіоорганізаціями;

редакціями державних і комунальних періодичних видань та

періодичних видань, заснованих об'єднаннями громадян;

державними науково-дослідними установами, навчальними

закладами;

Товариством Червоного Хреста України та його місцевими

організаціями;

асоціаціями органів місцевого самоврядування;

інвалідами з метою використання під гаражі для спеціальних

засобів пересування.

37.

Ця пільга не застосовується у разі оренди нерухомогомайна для розміщення ЗМІ:

рекламного та еротичного характеру;

заснованих в Україні міжнародними організаціями або за участю

юридичних чи фізичних осіб інших держав, осіб без

громадянства;

в яких понад 50 відсотків загального обсягу випуску становлять

матеріали зарубіжних засобів масової інформації;

заснованих за участю юридичних або фізичних осіб, до сфери

діяльності яких належить виробництво та постачання паперу,

поліграфічного обладнання, технічних засобів мовлення.

38.

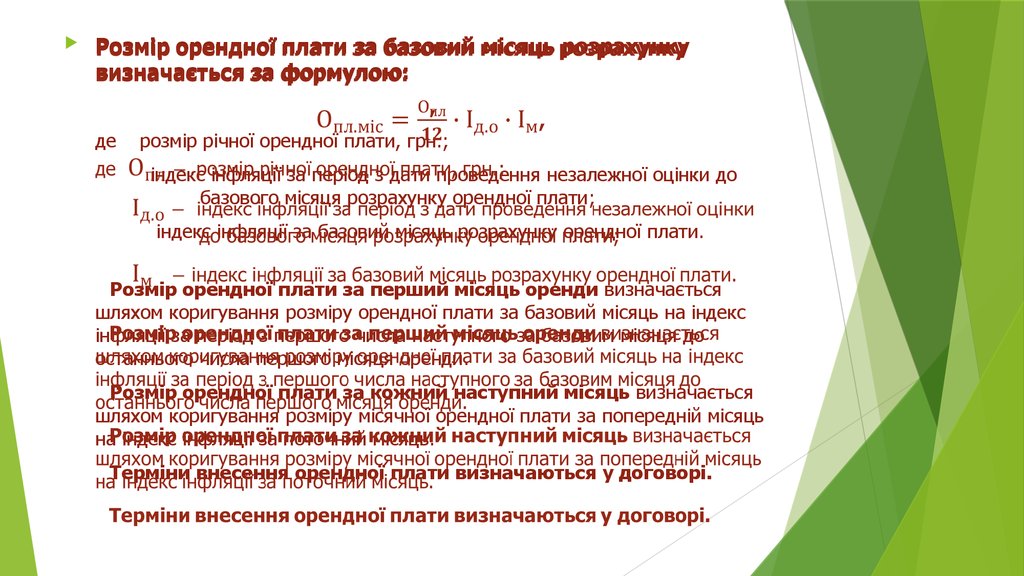

Розмір орендної плати за базовий місяць розрахункувизначається за формулою:

,

де

розмір річної орендної плати, грн.;

індекс інфляції за період з дати проведення незалежної оцінки до

базового місяця розрахунку орендної плати;

індекс інфляції за базовий місяць розрахунку орендної плати.

Розмір орендної плати за перший місяць оренди визначається

шляхом коригування розміру орендної плати за базовий місяць на індекс

інфляції за період з першого числа наступного за базовим місяця до

останнього числа першого місяця оренди.

Розмір орендної плати за кожний наступний місяць визначається

шляхом коригування розміру місячної орендної плати за попередній місяць

на індекс інфляції за поточний місяць.

Терміни внесення орендної плати визначаються у договорі.

law

law