Similar presentations:

Экономическая эффективность капитальных вложений. Тема 10

1.

Тема 10. Экономическаяэффективность капитальных

вложений

2.

Инвестиции – денежные средства, ценныебумаги, иное имущество, в том числе

имущественные права, иные права, имеющие

денежную оценку, вкладываемые в объекты

предпринимательской деятельности в целях

получения прибыли.

3.

4.

Капитальные вложения (КВ) – инвестициив основные средства предприятия, в том числе

затраты на новое строительство, расширение,

реконструкцию и техническое перевооружение

действующих

предприятий,

приобретение

машин, оборудования, инструмента, инвентаря,

проектно-изыскательские работы и др.

5.

По формам воспроизводстваосновных фондов различают КВ на:

1) новое строительство;

2) реконструкцию и техническое перевооружение

действующих предприятий;

3) модернизацию оборудования.

6.

Показатели использования КВАбсолютная экономическая эффективность

характеризует

общую

величину

отдачи

инвестиций.

Сравнительная

экономическая

эффективность характеризует экономическое

преимущество

одного

из

вариантов

инвестиционных вложений.

7.

Абсолютная эффективность КВа) на народнохозяйственном уровне:

Ен/х = ΔНg / КВ;

То = КВ / ΔНg

где

Ен/х

- коэффициент абсолютной

эффективности капитальных вложений на

народнохозяйственном уровне; ΔНg — прирост

национального дохода; КВ капитальные

вложения, вызвавшие прирост национального

дохода; То - срок окупаемости капитальных

вложений;

8.

Абсолютная эффективность КВб) на уровне предприятий:

для прибыльных предприятий:

Еп = ΔП / КВ;

Т0 = КВ / ΔП

для убыточных предприятий:

Еп= (С1-С2)V2 / КВ;

Т0 = КВ / (С1-С2)V2

где ΔП - прирост прибыли на предприятии за счет

вложения инвестиций; С1, С2 - себестоимость единицы

продукции до и после вложения инвестиций; V2 – объем

выпуска продукции после использования капитальных

вложений.

9.

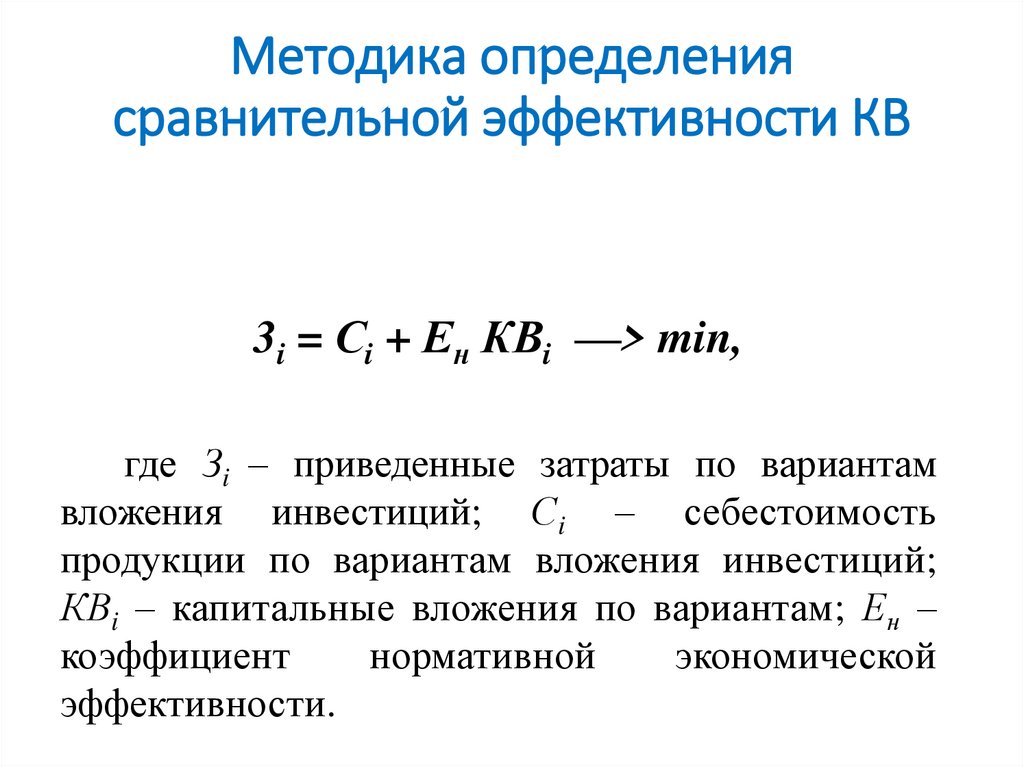

Методика определениясравнительной эффективности КВ

3i = Сi + Ен КВi —> min,

где Зi – приведенные затраты по вариантам

вложения инвестиций; Сi – себестоимость

продукции по вариантам вложения инвестиций;

КВi – капитальные вложения по вариантам; Ен –

коэффициент

нормативной

экономической

эффективности.

10.

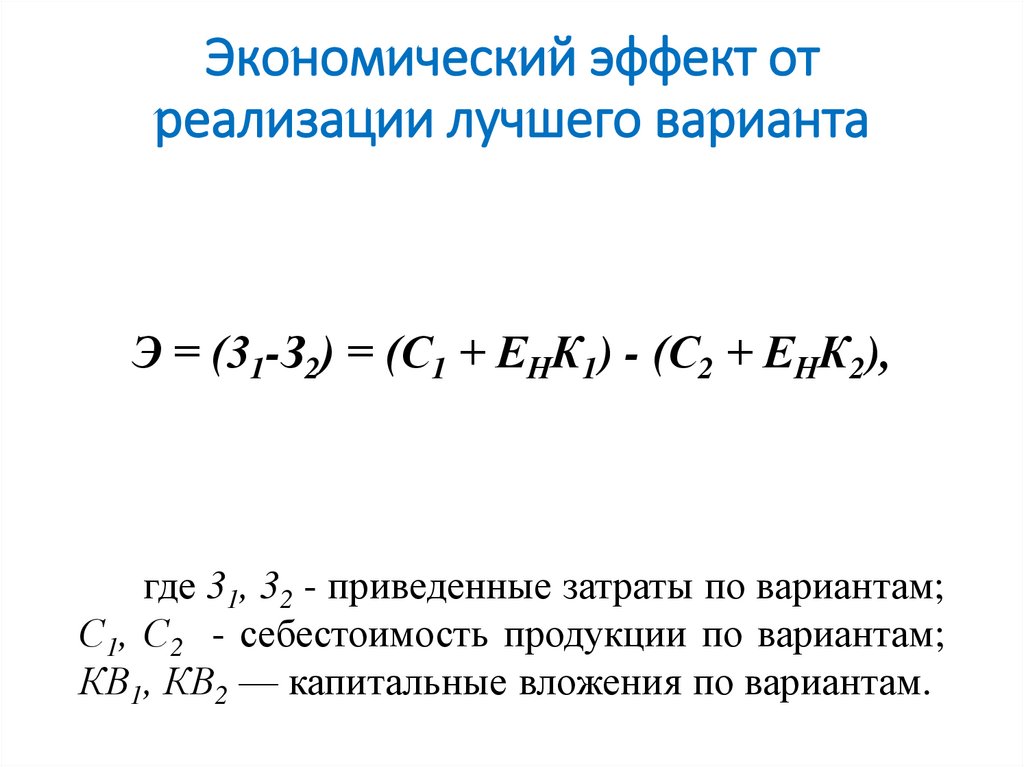

Экономический эффект отреализации лучшего варианта

Э = (31-З2) = (С1 + ЕНК1) - (С2 + ЕНК2),

где 31, 32 - приведенные затраты по вариантам;

С1, С2 - себестоимость продукции по вариантам;

КВ1, КВ2 — капитальные вложения по вариантам.

11.

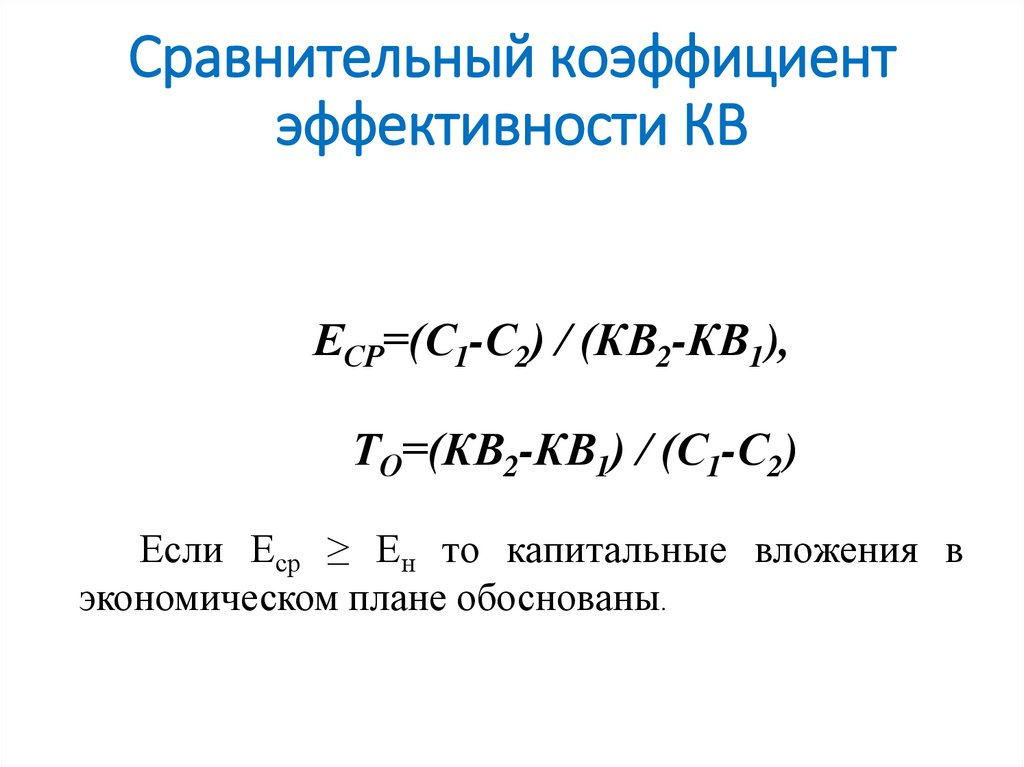

Сравнительный коэффициентэффективности КВ

ЕСР=(С1-С2) / (КВ2-КВ1),

ТО=(КВ2-КВ1) / (С1-С2)

Если Еср ≥ Ен то капитальные вложения в

экономическом плане обоснованы.

12.

Оценка эффективностидолгосрочных капитальных

вложений

Дисконтирование

приведение

разновременных показателей инвестиционного

проекта к денежным средствам в начале

авансирования единовременных затрат.

Для

этого

используется

коэффициент

дисконтирования, рассчитанный исходя из

определенной нормы дисконта.

Норма дисконтирования рассматривается в

общем случае как норма прибыли на вложенный

капитал.

13.

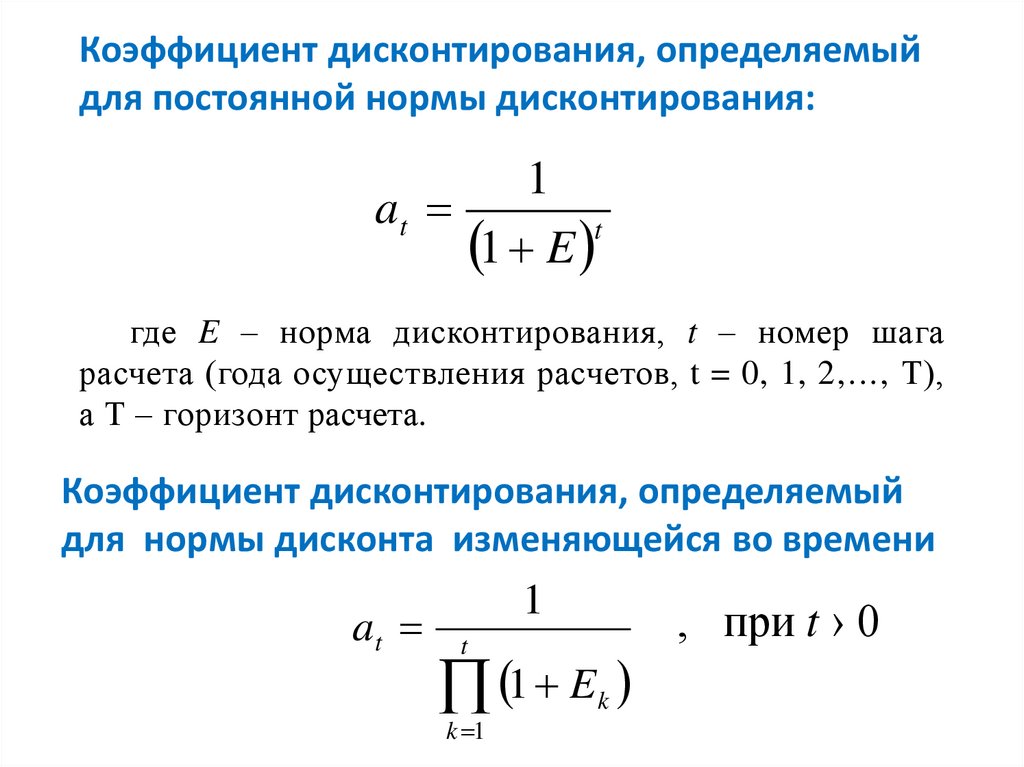

Коэффициент дисконтирования, определяемыйдля постоянной нормы дисконтирования:

1

at

t

1 E

где E – норма дисконтирования, t – номер шага

расчета (года осуществления расчетов, t = 0, 1, 2,..., Т),

а Т – горизонт расчета.

Коэффициент дисконтирования, определяемый

для нормы дисконта изменяющейся во времени

at

1

t

1 E

k 1

k

, при t › 0

14.

Показатели эффективностидолгосрочных проектов

чистый дисконтированный доход (ЧДД), или

интегральный доход;

индекс доходности (ИД);

внутренняя норма доходности (ВНД);

дисконтированный срок окупаемости.

15.

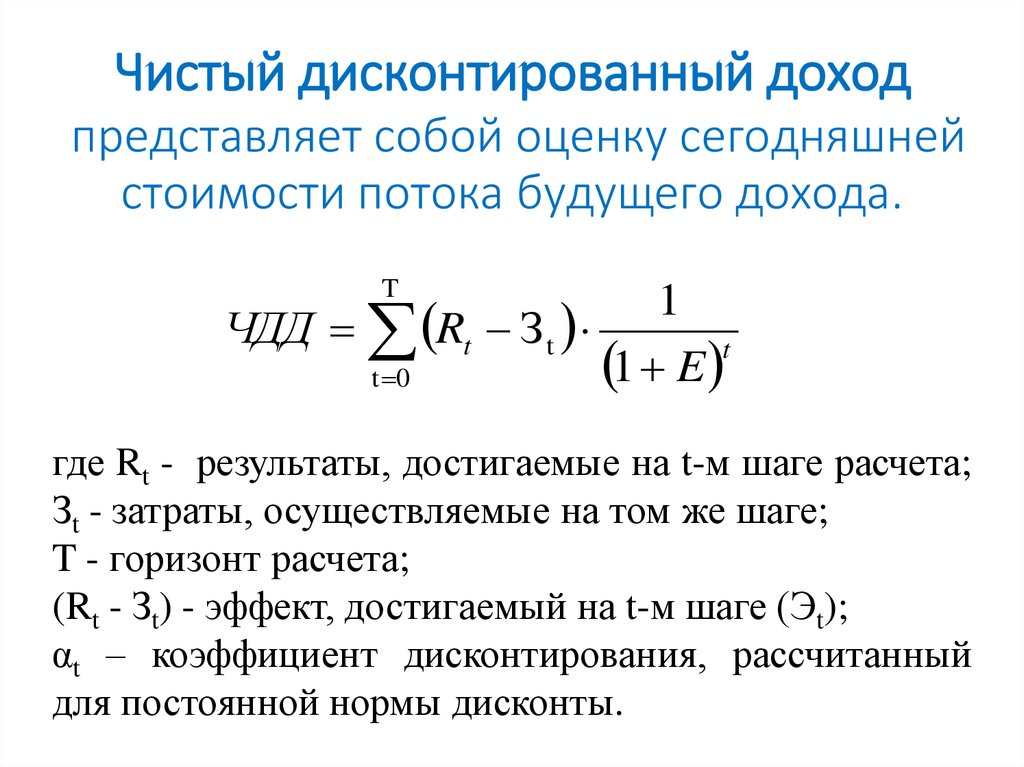

Чистый дисконтированный доходпредставляет собой оценку сегодняшней

стоимости потока будущего дохода.

T

1

ЧДД Rt З t

t

1 E

t 0

где Rt - результаты, достигаемые на t-м шаге расчета;

Зt - затраты, осуществляемые на том же шаге;

T - горизонт расчета;

(Rt - Зt) - эффект, достигаемый на t-м шаге (Эt);

αt – коэффициент дисконтирования, рассчитанный

для постоянной нормы дисконты.

16.

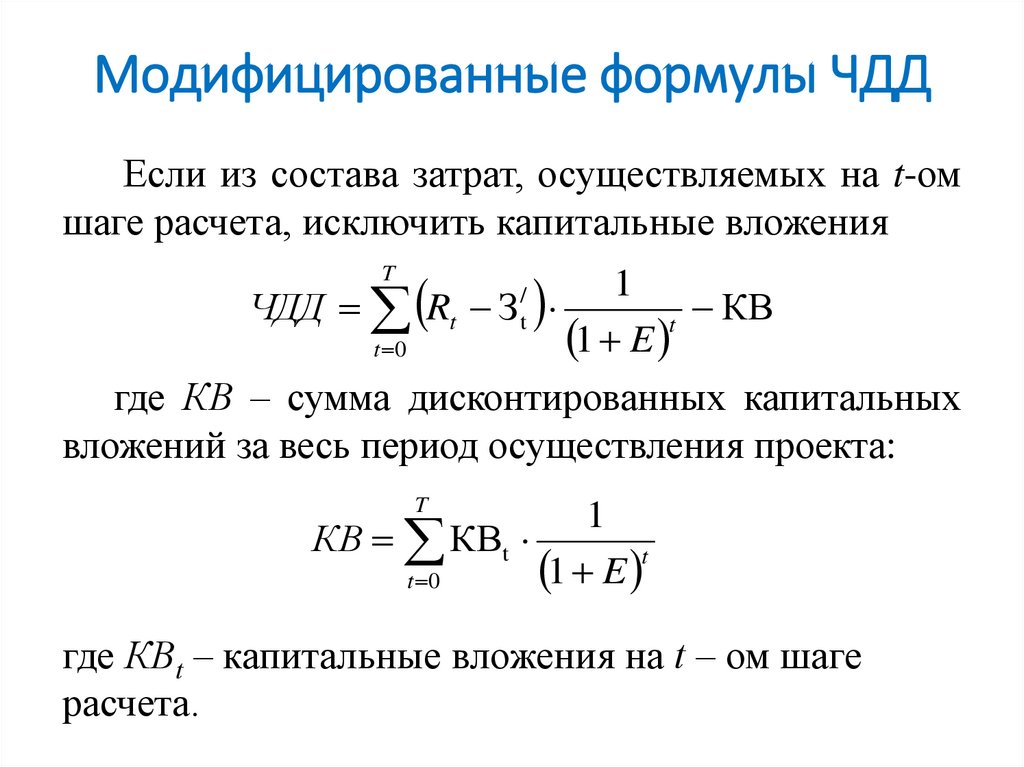

Модифицированные формулы ЧДДЕсли из состава затрат, осуществляемых на t-ом

шаге расчета, исключить капитальные вложения

1

ЧДД Rt З

КВ

t

1 E

t 0

T

/

t

где КВ – сумма дисконтированных капитальных

вложений за весь период осуществления проекта:

T

1

КВ КВt

t

1

E

t 0

где КВt – капитальные вложения на t – ом шаге

расчета.

17.

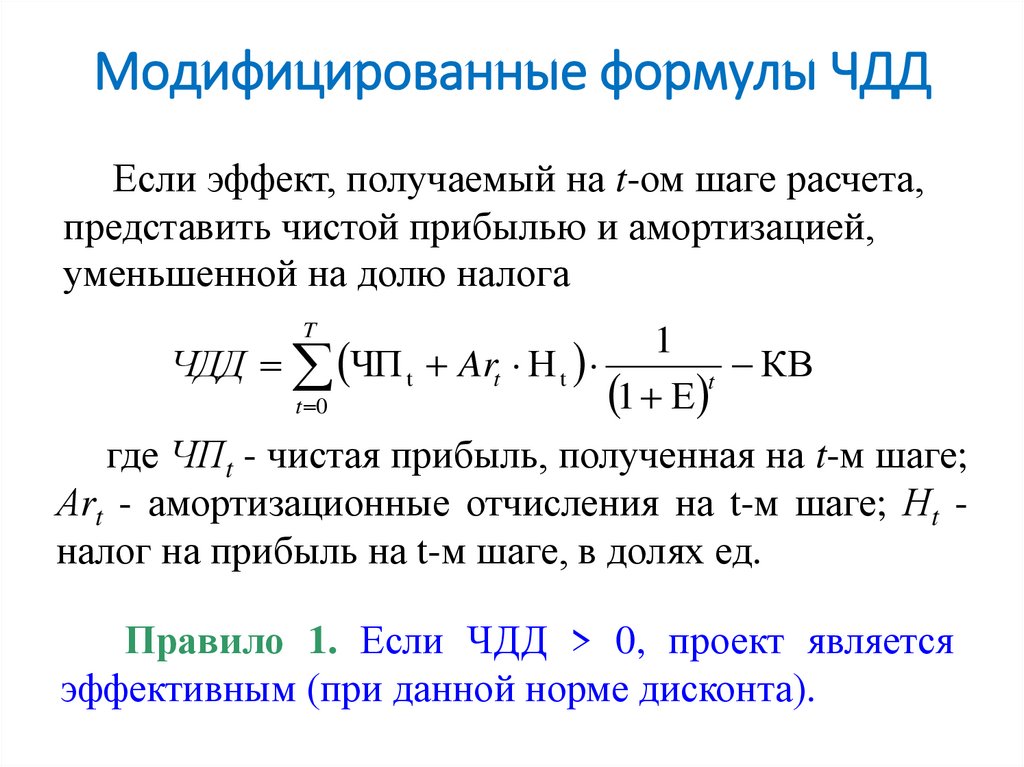

Модифицированные формулы ЧДДЕсли эффект, получаемый на t-ом шаге расчета,

представить чистой прибылью и амортизацией,

уменьшенной на долю налога

T

1

ЧДД ЧП t Art Н t

КВ

t

1 Е

t 0

где ЧПt - чистая прибыль, полученная на t-м шаге;

Аrt - амортизационные отчисления на t-м шаге; Нt налог на прибыль на t-м шаге, в долях ед.

Правило 1. Если ЧДД > 0, проект является

эффективным (при данной норме дисконта).

18.

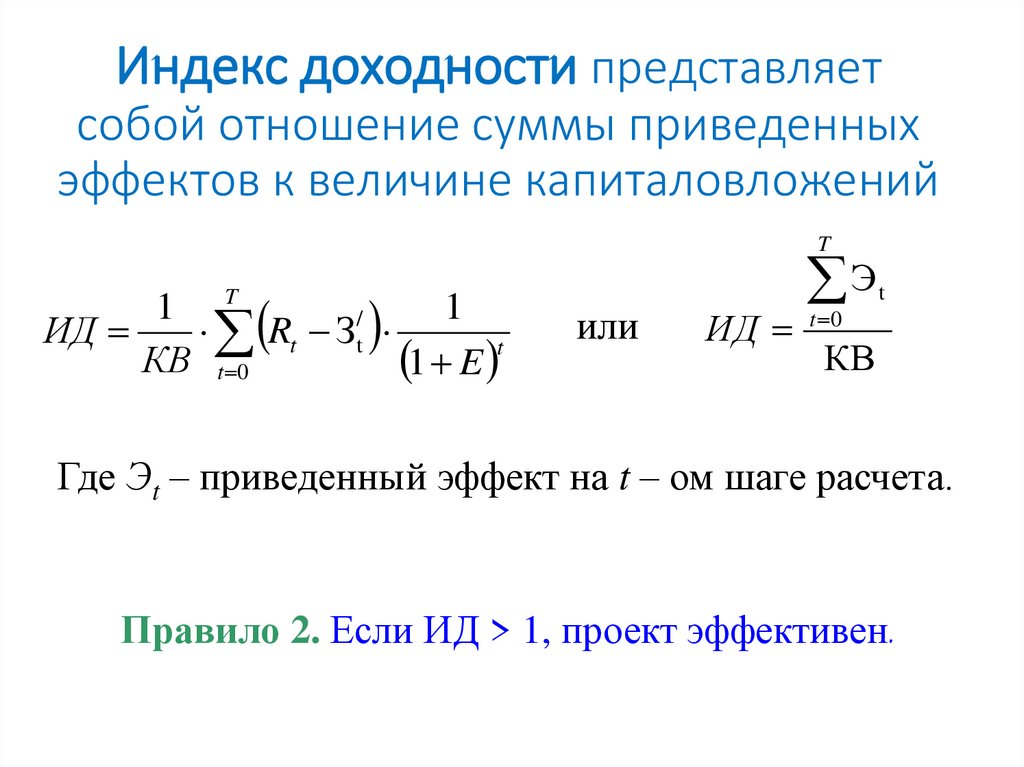

Индекс доходности представляетсобой отношение суммы приведенных

эффектов к величине капиталовложений

T

1

1

/

ИД

Rt З t

КВ t 0

1 E t

T

или

ИД

Э

t 0

t

КВ

Где Эt – приведенный эффект на t – ом шаге расчета.

Правило 2. Если ИД > 1, проект эффективен.

19.

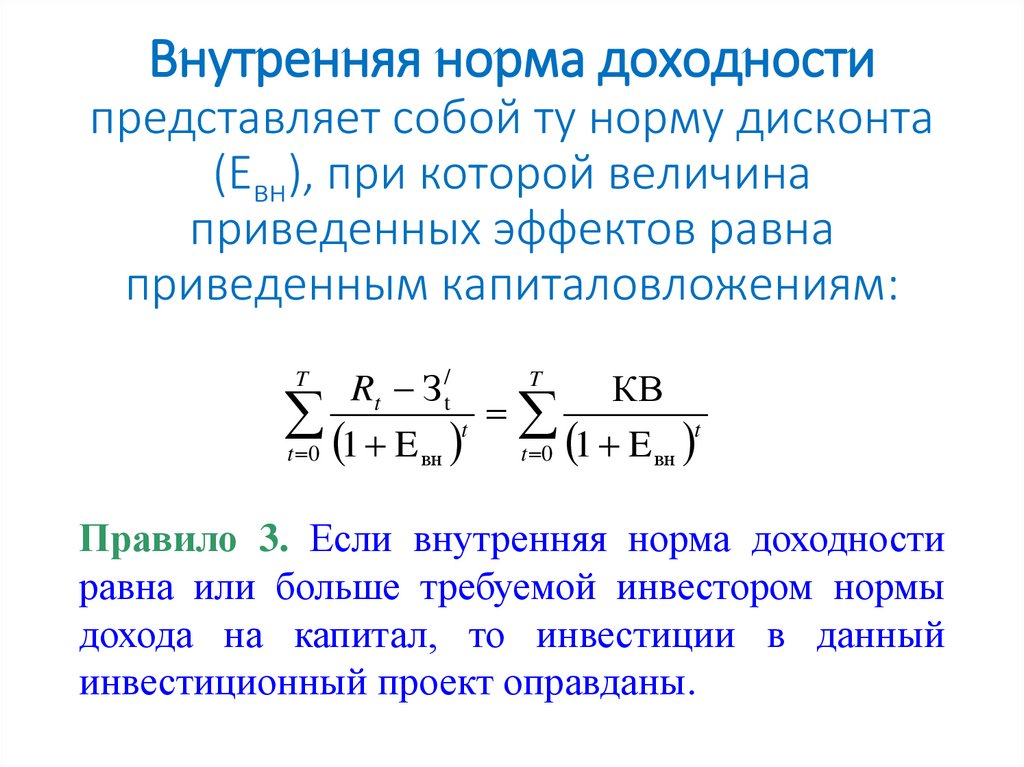

Внутренняя норма доходностипредставляет собой ту норму дисконта

(Евн), при которой величина

приведенных эффектов равна

приведенным капиталовложениям:

T

Rt З /t

КВ

t

t

t 0 1 E вн

t 0 1 E вн

T

Правило 3. Если внутренняя норма доходности

равна или больше требуемой инвестором нормы

дохода на капитал, то инвестиции в данный

инвестиционный проект оправданы.

20.

Пример 1Руководство

предприятия

решило

осуществить

техническое перевооружение одного из подразделений с

целью снижения издержек производства и улучшения

качества продукции.

На основе разработки бизнес-плана было установлено,

что на осуществление инвестиционного проекта потребуются

денежные средства в размере 1,5 млрд. рублей.

Предполагаемые доходы по годам составят: 1-ый год – 0,5

млрд. рублей; 2-ой год – 1 млрд.рублей; 3-ий год – 1,7

млрд.рублей; 4-ый год – 2,5 млрд.рублей; 5-ый год – 3,2

млрд.рублей. Ставка дисконта принимается на уровне 12 %.

Требуется определить эффективны ли

капитальные

вложения.

21.

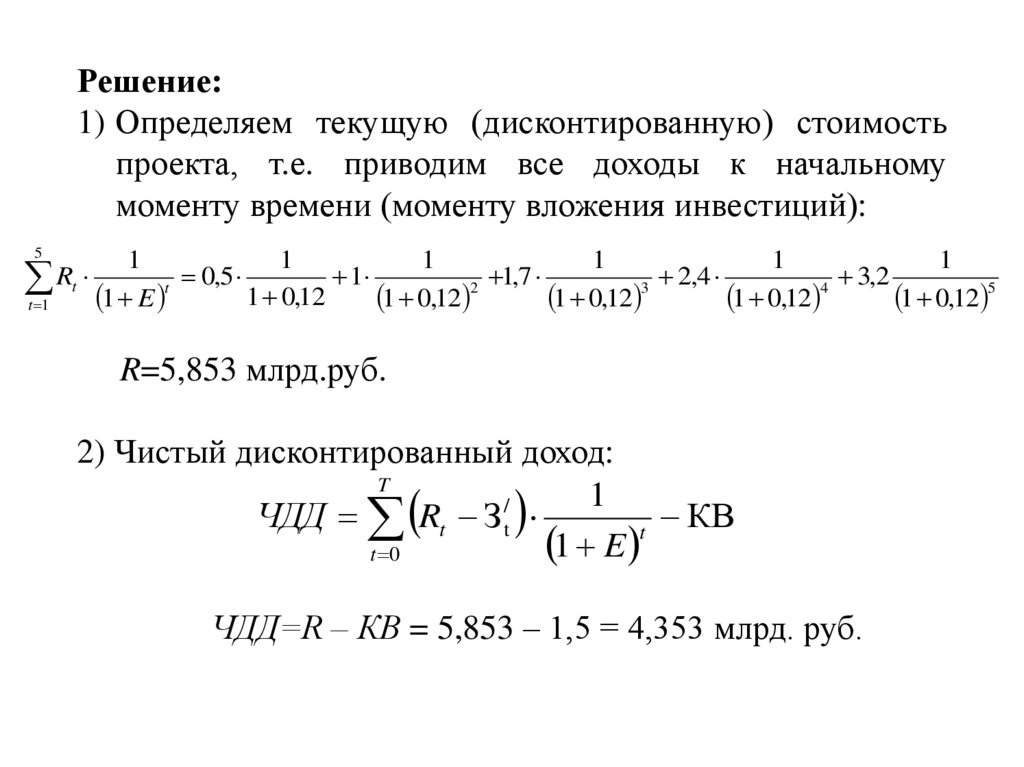

Решение:1) Определяем текущую (дисконтированную) стоимость

проекта, т.е. приводим все доходы к начальному

моменту времени (моменту вложения инвестиций):

5

Rt

t 1

1

1

1

1

1

1

0

,

5

1

1

,

7

2

,

4

3

,

2

1 0,12

1 E t

1 0,12 2

1 0,12 3

1 0,12 4

1 0,12 5

R=5,853 млрд.руб.

2) Чистый дисконтированный доход:

T

1

/

ЧДД Rt З t

КВ

t

1 E

t 0

ЧДД=R – КВ = 5,853 – 1,5 = 4,353 млрд. руб.

22.

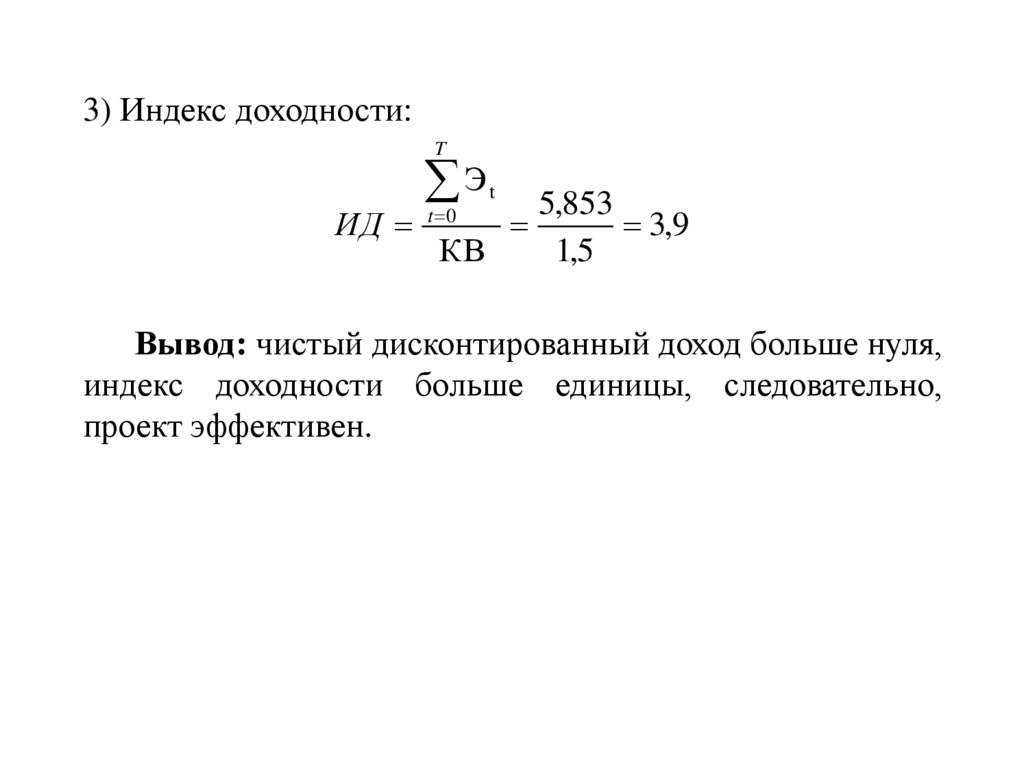

3) Индекс доходности:T

Э

t

5,853

ИД

3,9

КВ

1,5

t 0

Вывод: чистый дисконтированный доход больше нуля,

индекс доходности больше единицы, следовательно,

проект эффективен.

finance

finance