Similar presentations:

Экономическая оценка эффективности инвестиционных проектов

1.

Экономическая оценкаэффективности

инвестиционных проектов

Лектор: к.э.н., доцент, доцент кафедры экономики,

организации и управления

КРУК Марина Николаевна

1

2.

Определения2

3.

Показатели эффективности инвестиционныхпроектов

Общественная эффективность – определяется по

отношению к обществу в целом

Коммерческая эффективность - определяется по

отношению к абстрактному юридическому или

физическому лицу, осуществляющему проект

Бюджетная эффективность – определяется по

отношению к бюджетам всех уровней

3

4.

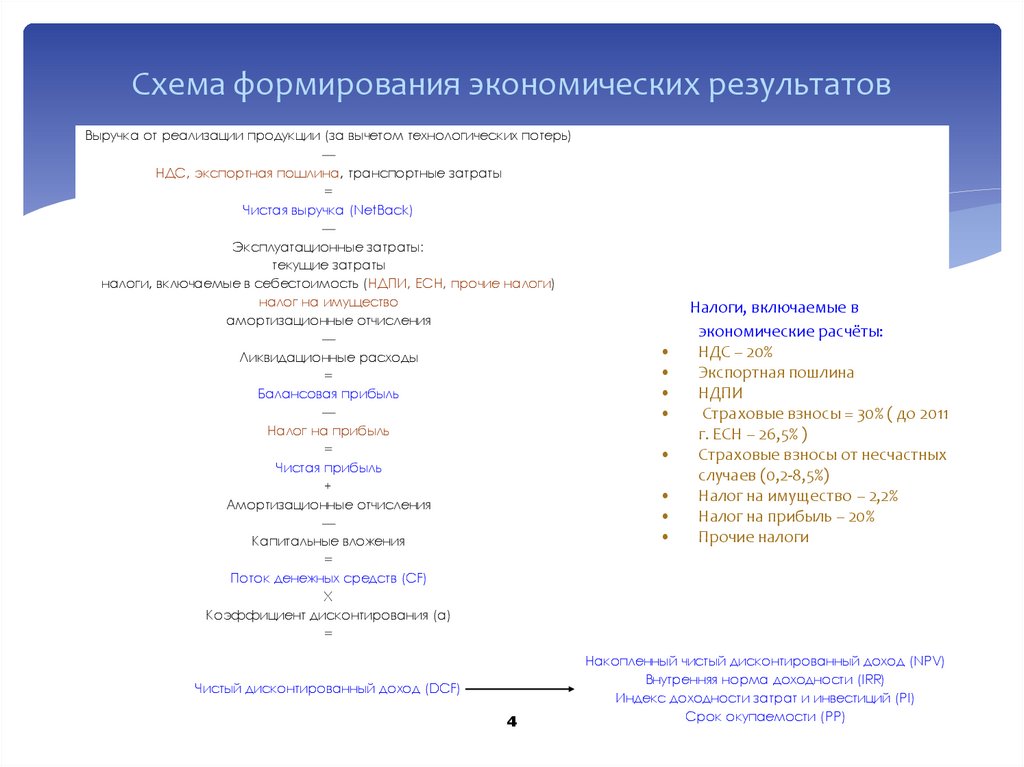

Схема формирования экономических результатовВыручка от реализации продукции (за вычетом технологических потерь)

—

НДС, экспортная пошлина, транспортные затраты

=

Чистая выручка (NetBack)

—

Эксплуатационные затраты:

текущие затраты

налоги, включаемые в себестоимость (НДПИ, ЕСН, прочие налоги)

налог на имущество

амортизационные отчисления

—

Ликвидационные расходы

=

Балансовая прибыль

—

Налог на прибыль

=

Чистая прибыль

+

Амортизационные отчисления

—

Капитальные вложения

=

Поток денежных средств (CF)

Х

Коэффициент дисконтирования (α)

=

Чистый дисконтированный доход (DCF)

4

Налоги, включаемые в

экономические расчёты:

НДС – 20%

Экспортная пошлина

НДПИ

Страховые взносы = 30% ( до 2011

г. ЕСН – 26,5% )

Страховые взносы от несчастных

случаев (0,2-8,5%)

Налог на имущество – 2,2%

Налог на прибыль – 20%

Прочие налоги

Накопленный чистый дисконтированный доход (NPV)

Внутренняя норма доходности (IRR)

Индекс доходности затрат и инвестиций (PI)

Срок окупаемости (PP)

5.

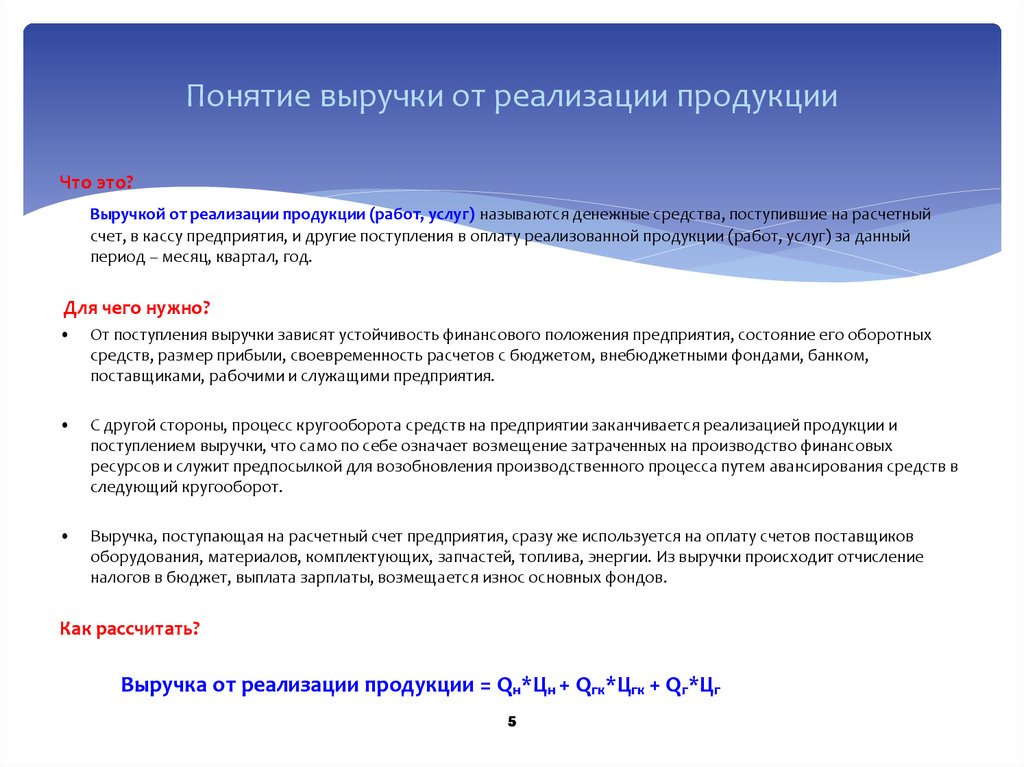

Понятие выручки от реализации продукцииЧто это?

Выручкой от реализации продукции (работ, услуг) называются денежные средства, поступившие на расчетный

счет, в кассу предприятия, и другие поступления в оплату реализованной продукции (работ, услуг) за данный

период – месяц, квартал, год.

Для чего нужно?

От поступления выручки зависят устойчивость финансового положения предприятия, состояние его оборотных

средств, размер прибыли, своевременность расчетов с бюджетом, внебюджетными фондами, банком,

поставщиками, рабочими и служащими предприятия.

С другой стороны, процесс кругооборота средств на предприятии заканчивается реализацией продукции и

поступлением выручки, что само по себе означает возмещение затраченных на производство финансовых

ресурсов и служит предпосылкой для возобновления производственного процесса путем авансирования средств в

следующий кругооборот.

Выручка, поступающая на расчетный счет предприятия, сразу же используется на оплату счетов поставщиков

оборудования, материалов, комплектующих, запчастей, топлива, энергии. Из выручки происходит отчисление

налогов в бюджет, выплата зарплаты, возмещается износ основных фондов.

Как рассчитать?

Выручка от реализации продукции = Qн*Цн + Qгк*Цгк + Qг*Цг

5

6.

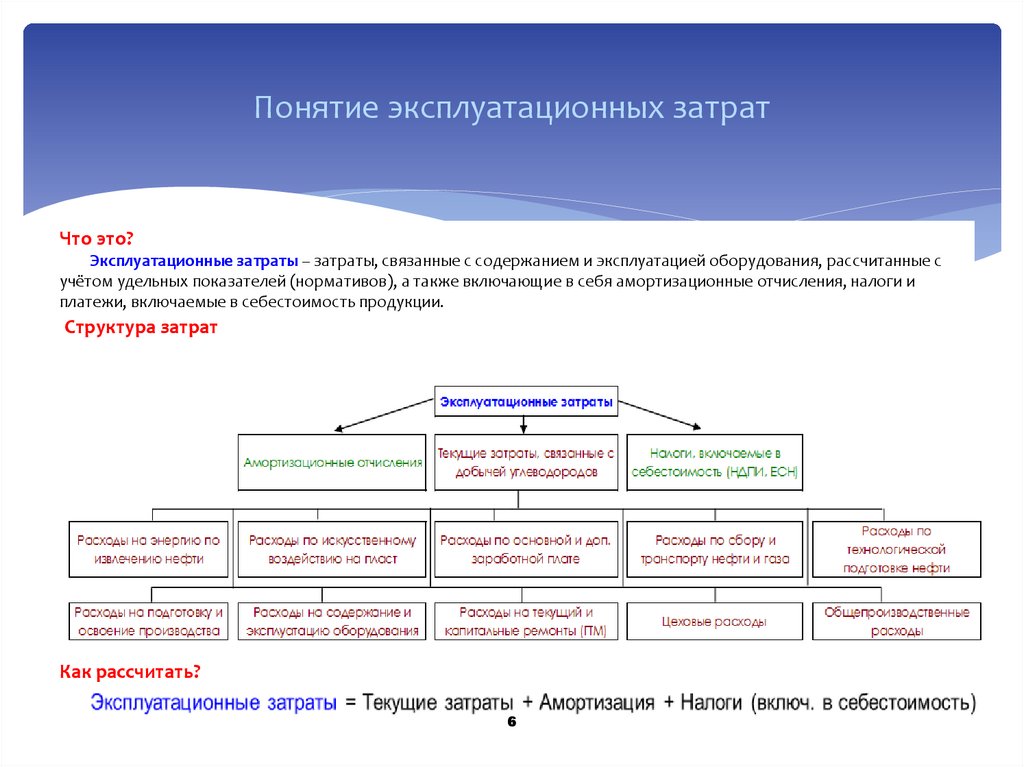

Понятие эксплуатационных затратЧто это?

Эксплуатационные затраты – затраты, связанные с содержанием и эксплуатацией оборудования, рассчитанные с

учётом удельных показателей (нормативов), а также включающие в себя амортизационные отчисления, налоги и

платежи, включаемые в себестоимость продукции.

Структура затрат

Как рассчитать?

6

7.

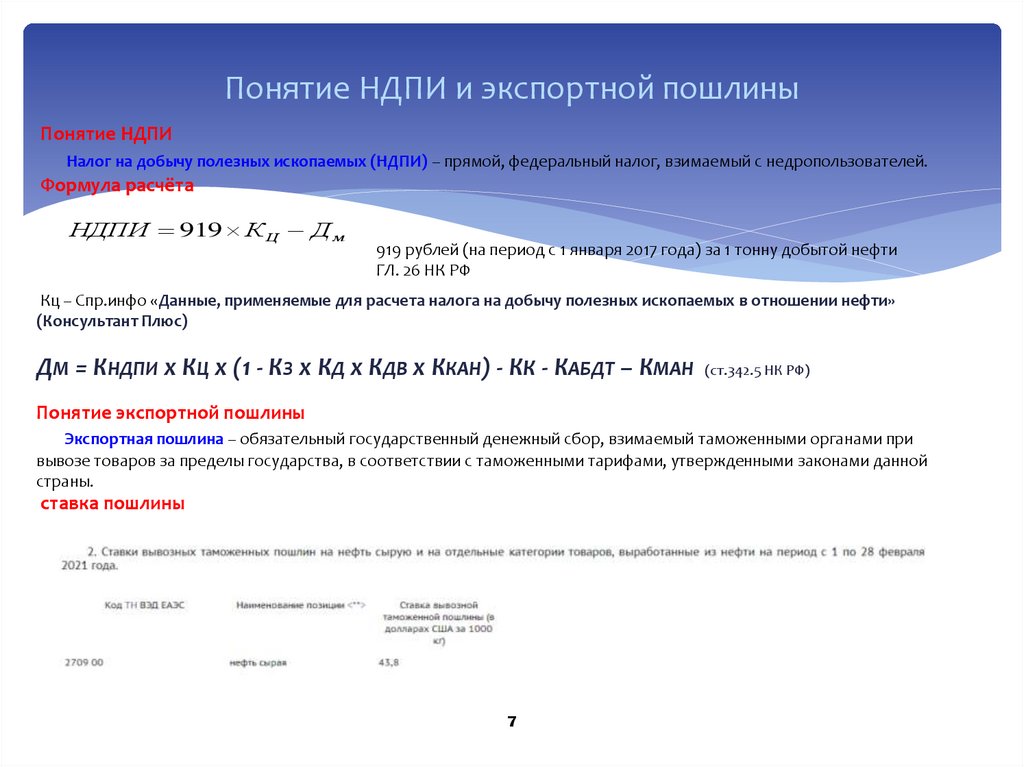

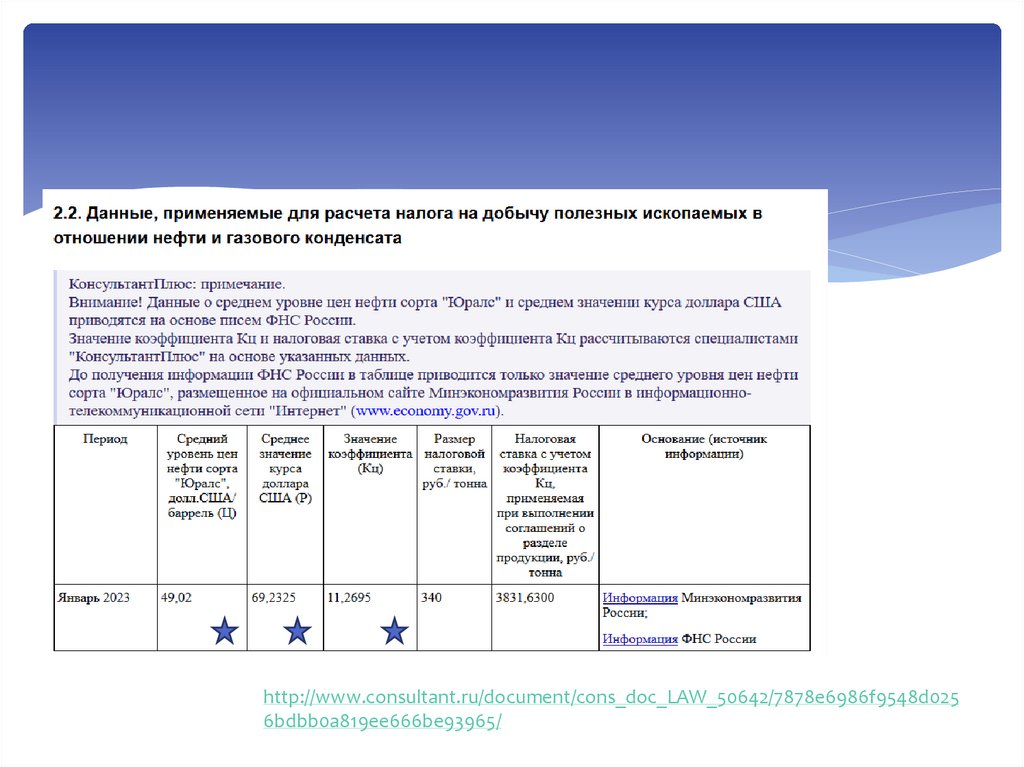

Понятие НДПИ и экспортной пошлиныПонятие НДПИ

Налог на добычу полезных ископаемых (НДПИ) – прямой, федеральный налог, взимаемый с недропользователей.

Формула расчёта

НДПИ 919 К Ц Д м

919 рублей (на период с 1 января 2017 года) за 1 тонну добытой нефти

ГЛ. 26 НК РФ

Кц – Спр.инфо «Данные, применяемые для расчета налога на добычу полезных ископаемых в отношении нефти»

(Консультант Плюс)

ДМ = КНДПИ x КЦ x (1 - КЗ x КД x КДВ x ККАН) - КК - КАБДТ – КМАН (ст.342.5 НК РФ)

Понятие экспортной пошлины

Экспортная пошлина – обязательный государственный денежный сбор, взимаемый таможенными органами при

вывозе товаров за пределы государства, в соответствии с таможенными тарифами, утвержденными законами данной

страны.

ставка пошлины

7

8.

Определение НДПИ при уплате НДДВ случае, если рассчитанная в соответствии с абзацем первым

настоящего подпункта разность принимает отрицательное

значение, такая разность принимается равной нулю;

9.1) 1 рубль за 1 тонну нефти обессоленной, обезвоженной и

стабилизированной, добытой на участках недр, в отношении

которой в течение всего налогового периода исчисляется

налог на дополнительный доход от добычи углеводородного

сырья. При этом указанная налоговая ставка умножается на

коэффициент, характеризующий уровень налогообложения

нефти, добываемой на участках недр, в отношении которой

исчисляется налог на дополнительный доход от добычи

углеводородного сырья (КНДД), определяемый в соответствии

со статьей 342.6 настоящего Кодекса.

9.

http://www.consultant.ru/document/cons_doc_LAW_50642/7878e6986f9548d0256bdbb0a819ee666be93965/

10.

Понятие капитальных вложенийЧто это?

Капитальные вложения – это затраты на воспроизводство основных фондов предприятия или финансовые средства,

затрачиваемые на новое строительство, расширение, реконструкцию и техническое перевооружение.

Структура затрат

Капитальные вложения

Инвестиции в строительство

скважин

Инвестиции в промысловое

обустройство

Инвестиции на ГРР и

сейсморазведку (а также

природоохранные мероприятия

Инвестиции на систему

сбора, транспорта и

подготовки нефти и газа

Инвестиции на телемеханику и

связь

Инвестиции на систему

заводнения и

промводоснабжения

Инвестиции на

электроснабжение

Инвестиции на

автодорожное строительство

Инвестиции на очистные

сооружения

Инвестиции на оборудование

невходящее в смету строек

Инвестиции на прочие

направления

Инвестиции на базы

производственного

обслуживания

Как рассчитать?

Капитальные вложения = Инвестиции в строительство скважин + Инвестиции в промысловое

обустройство + Природоохранные мероприятия

Эксплуатационные затраты – это затраты, которые мы несём на протяжении всего периода «жизни» проекта, т.е.

эффект получаем сразу (например, потребление электроэнергии).

Капитальные вложения – это затраты, которые мы вкладываем

10 сейчас, а эффект получаем через некоторое время

(например, строительство скважины).

11.

Понятие амортизационных отчисленийЧто это?

Амортизация – процесс перенесения по частям стоимости основных средств и нематериальных активов по мере

их физического или морального износа на стоимость производимого продукта.

Способы учёта амортизации

Существуют два способа начисления амортизации:

Линейный способ

Нелинейный способ

Согласно налоговому кодексу существуют несколько видов амортизационных групп:

3 аморт.гр. – ГРР и сейсморазведка

4 аморт.гр. – трубопроводы, скважины, ЗБС и углубления, кусты, автоматизация, телемеханика и связь, объекты

производственного и непроизводственного назначения

5 аморт.гр. – дороги

6 аморт.гр. – площадочные объекты, объекты энергетического хозяйства, НПС и прочие объекты транспорта (кроме

трубопроводов), внеплощадочные объекты

11

12.

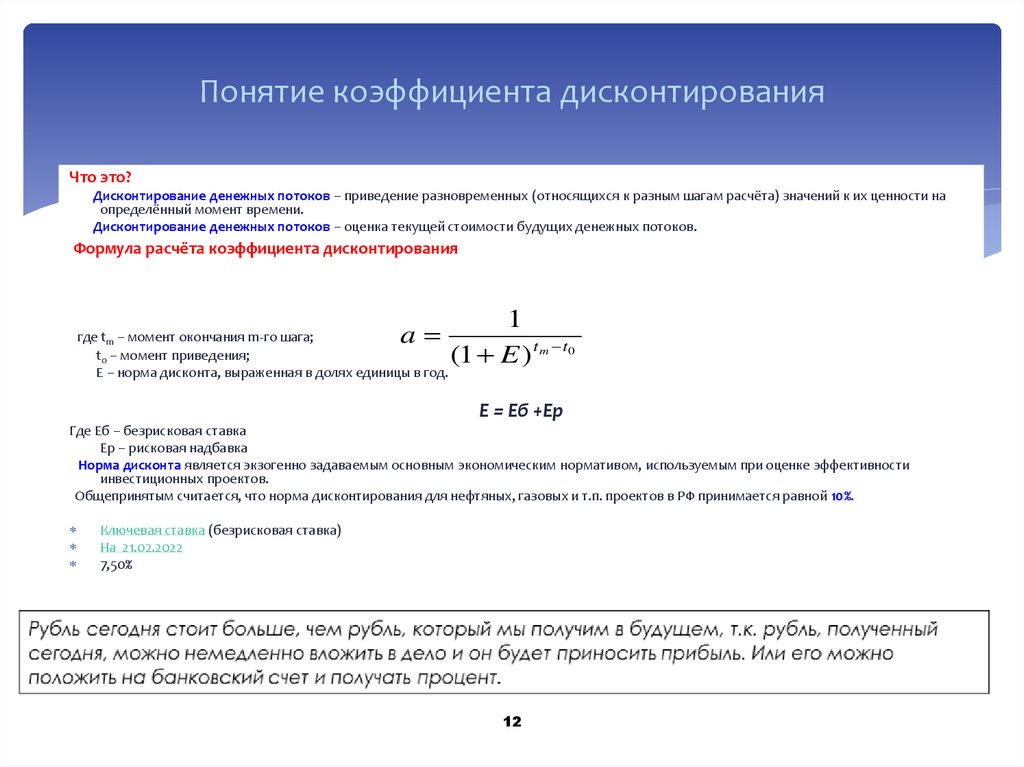

Понятие коэффициента дисконтированияЧто это?

Дисконтирование денежных потоков – приведение разновременных (относящихся к разным шагам расчёта) значений к их ценности на

определённый момент времени.

Дисконтирование денежных потоков – оценка текущей стоимости будущих денежных потоков.

Формула расчёта коэффициента дисконтирования

a

где tm – момент окончания m-го шага;

t0 – момент приведения;

Е – норма дисконта, выраженная в долях единицы в год.

1

(1 E ) t m t0

Е = Еб +Ер

Где Еб – безрисковая ставка

Ер – рисковая надбавка

Норма дисконта является экзогенно задаваемым основным экономическим нормативом, используемым при оценке эффективности

инвестиционных проектов.

Общепринятым считается, что норма дисконтирования для нефтяных, газовых и т.п. проектов в РФ принимается равной 10%.

Ключевая ставка (безрисковая ставка)

На 21.02.2022

7,50%

12

13.

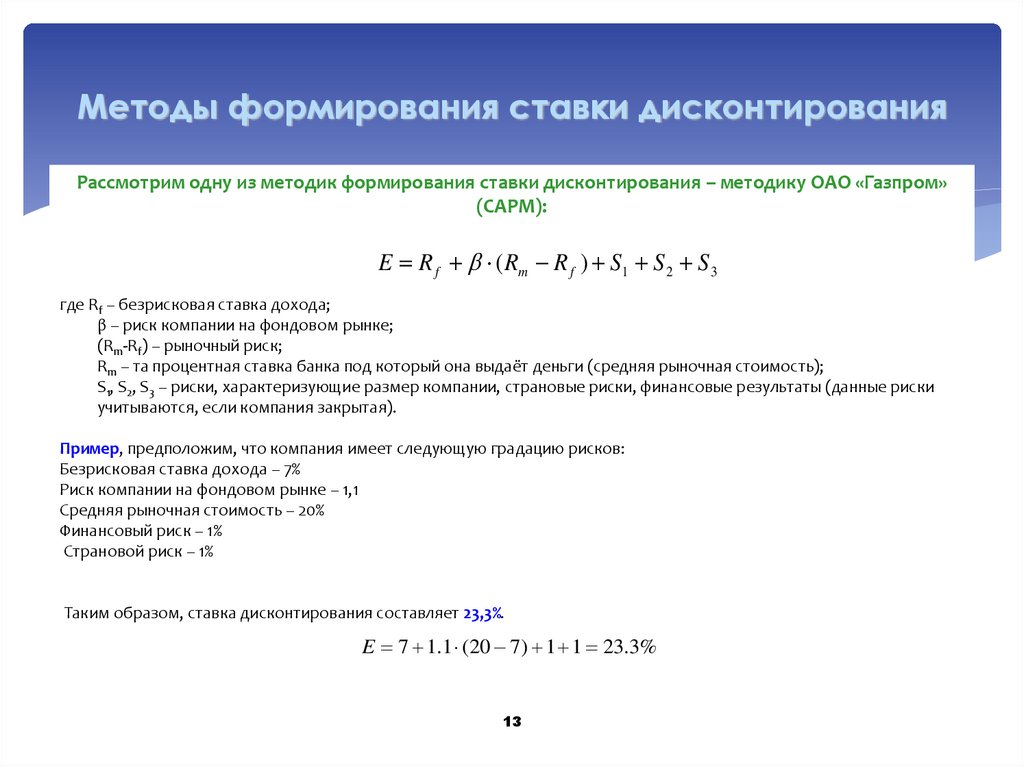

Методы формирования ставки дисконтированияРассмотрим одну из методик формирования ставки дисконтирования – методику ОАО «Газпром»

(САРМ):

E R f ( Rm R f ) S1 S 2 S 3

где Rf – безрисковая ставка дохода;

β – риск компании на фондовом рынке;

(Rm-Rf) – рыночный риск;

Rm – та процентная ставка банка под который она выдаёт деньги (средняя рыночная стоимость);

S1, S2, S3 – риски, характеризующие размер компании, страновые риски, финансовые результаты (данные риски

учитываются, если компания закрытая).

Пример, предположим, что компания имеет следующую градацию рисков:

Безрисковая ставка дохода – 7%

Риск компании на фондовом рынке – 1,1

Средняя рыночная стоимость – 20%

Финансовый риск – 1%

Страновой риск – 1%

Таким образом, ставка дисконтирования составляет 23,3%.

E 7 1.1 (20 7) 1 1 23.3%

13

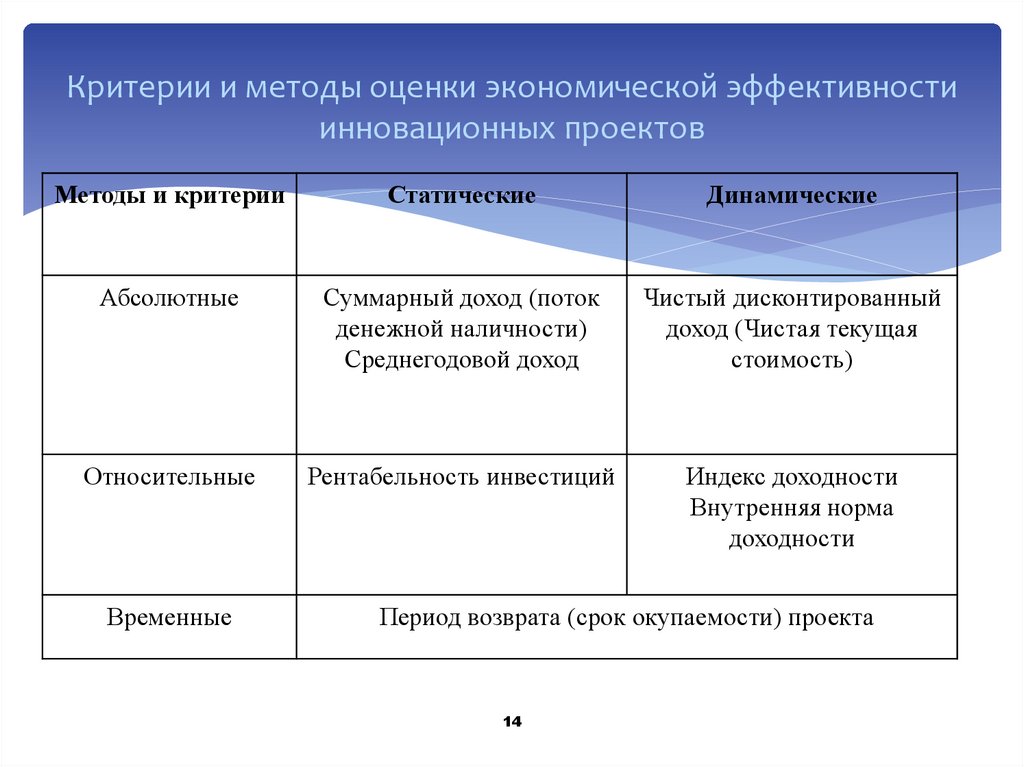

14.

Критерии и методы оценки экономической эффективностиинновационных проектов

Методы и критерии

Статические

Динамические

Абсолютные

Суммарный доход (поток

денежной наличности)

Среднегодовой доход

Чистый дисконтированный

доход (Чистая текущая

стоимость)

Относительные

Рентабельность инвестиций

Индекс доходности

Внутренняя норма

доходности

Временные

Период возврата (срок окупаемости) проекта

14

15.

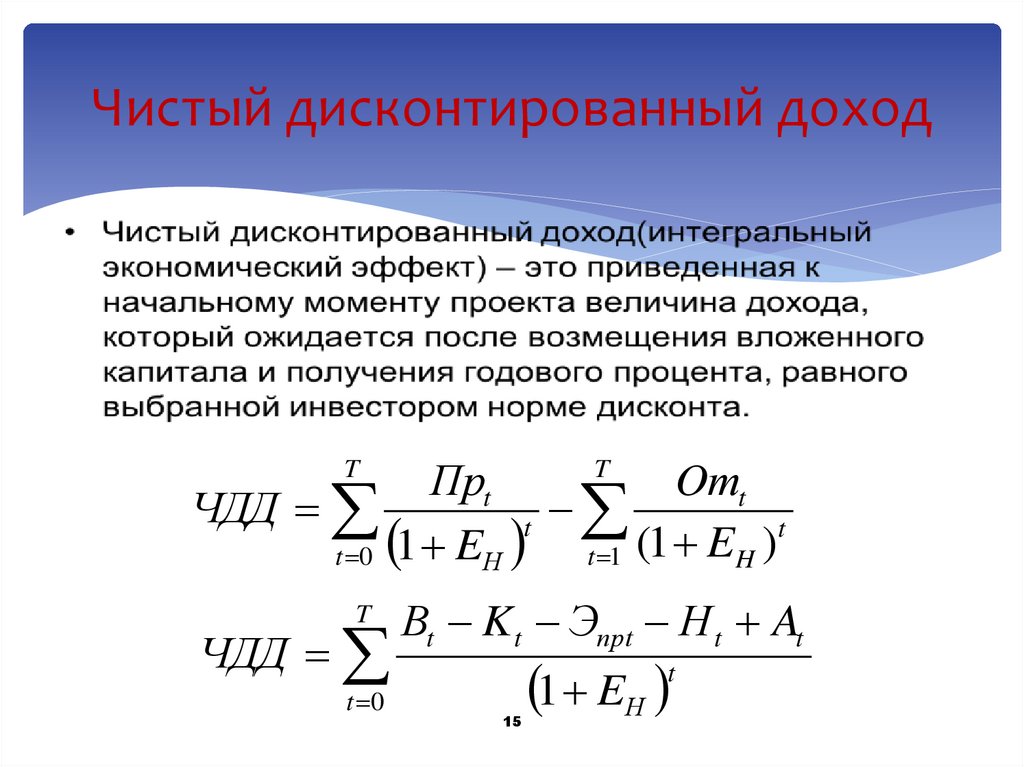

Чистый дисконтированный доходT

Прt

Oтt

ЧДД

t

t

(

1

E

)

t 0 1 EН

t 1

H

T

T

ЧДД

t 0

Вt K t Эпрt Н t At

1 EН

t

15

16.

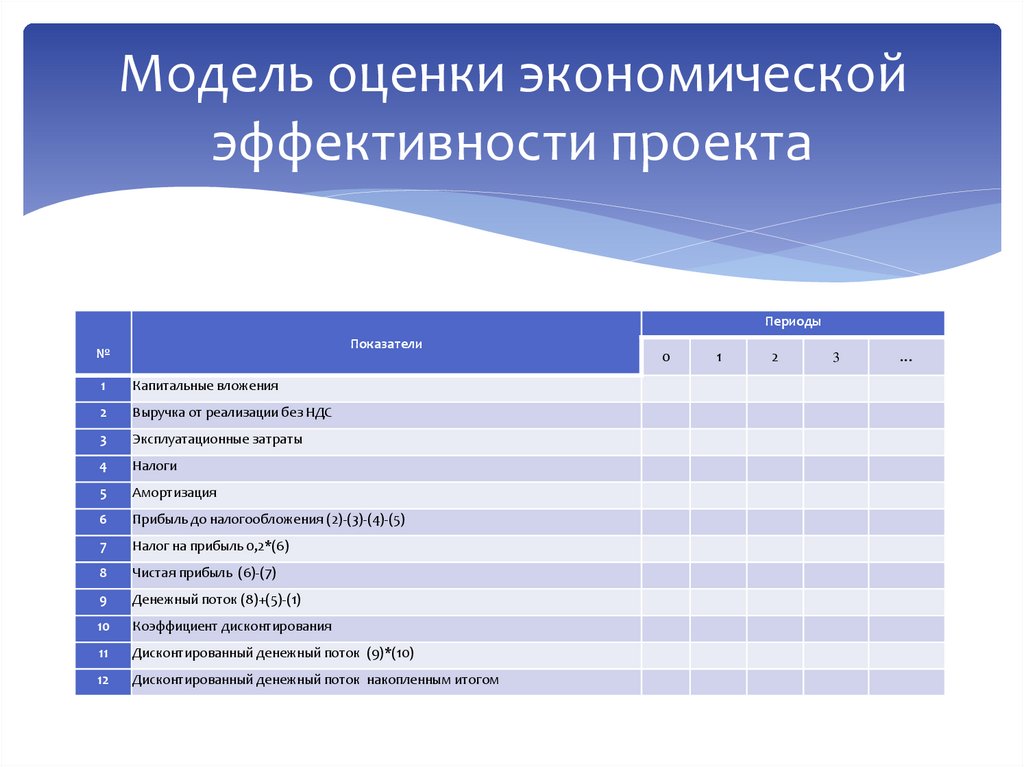

Модель оценки экономическойэффективности проекта

Периоды

Показатели

№

1

Капитальные вложения

2

Выручка от реализации без НДС

3

Эксплуатационные затраты

4

Налоги

5

Амортизация

6

Прибыль до налогообложения (2)-(3)-(4)-(5)

7

Налог на прибыль 0,2*(6)

8

Чистая прибыль (6)-(7)

9

Денежный поток (8)+(5)-(1)

10

Коэффициент дисконтирования

11

Дисконтированный денежный поток (9)*(10)

12

Дисконтированный денежный поток накопленным итогом

0

1

2

3

…

17.

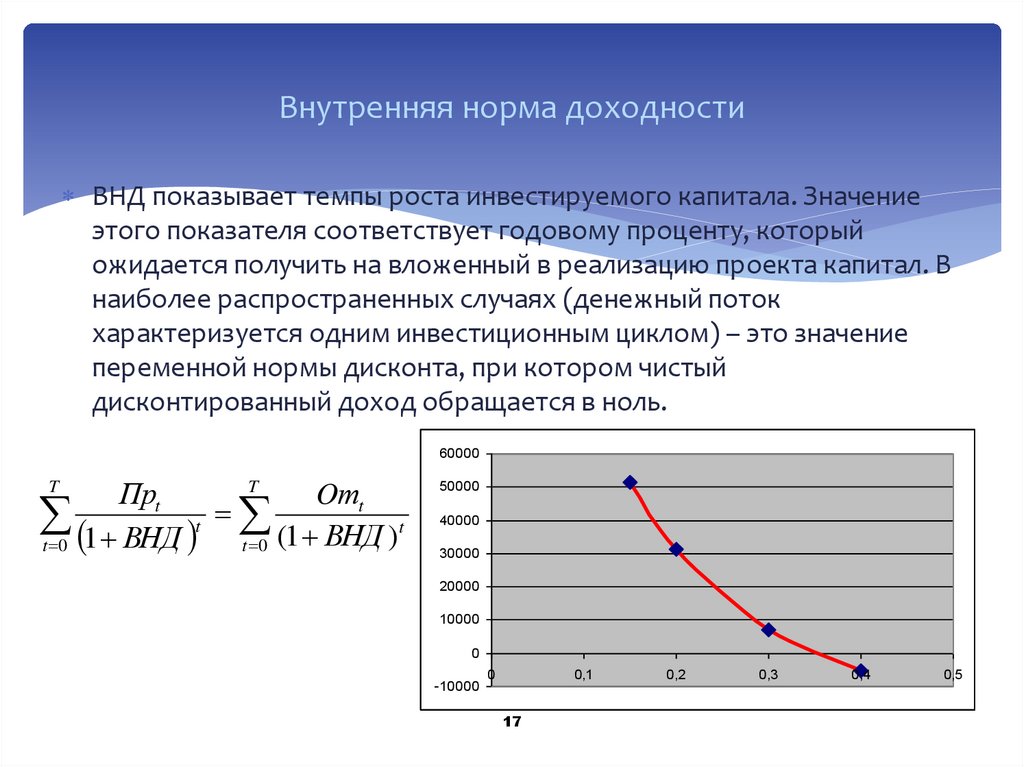

Внутренняя норма доходностиВНД показывает темпы роста инвестируемого капитала. Значение

этого показателя соответствует годовому проценту, который

ожидается получить на вложенный в реализацию проекта капитал. В

наиболее распространенных случаях (денежный поток

характеризуется одним инвестиционным циклом) – это значение

переменной нормы дисконта, при котором чистый

дисконтированный доход обращается в ноль.

60000

T

Пpt

Oтt

t

t

t 0 1 ВНД

t 0 (1 ВНД )

T

50000

40000

30000

20000

10000

0

-10000

0

0,1

17

0,2

0,3

0,4

0,5

18.

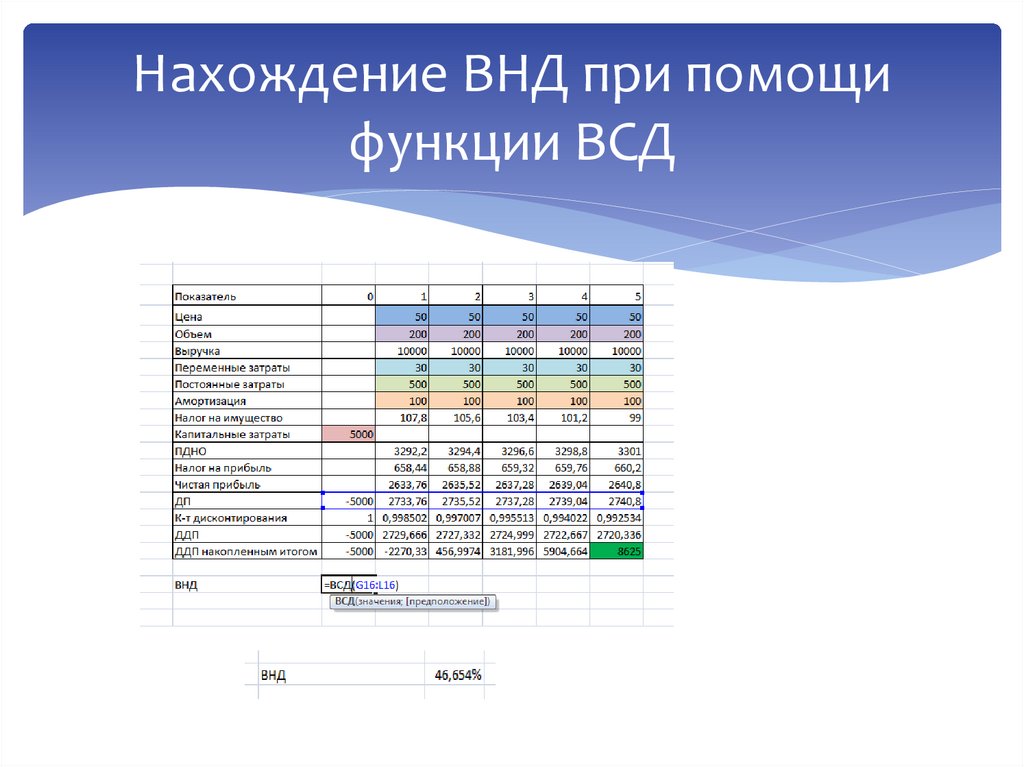

Нахождение ВНД при помощифункции ВСД

19.

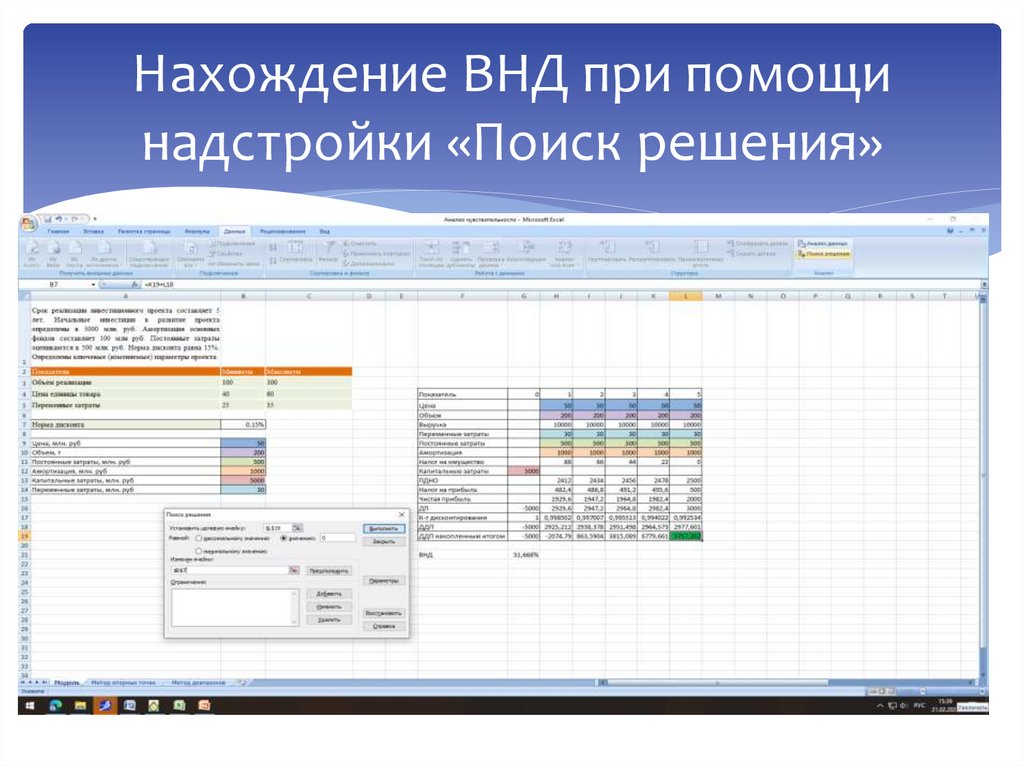

Нахождение ВНД при помощинадстройки «Поиск решения»

20.

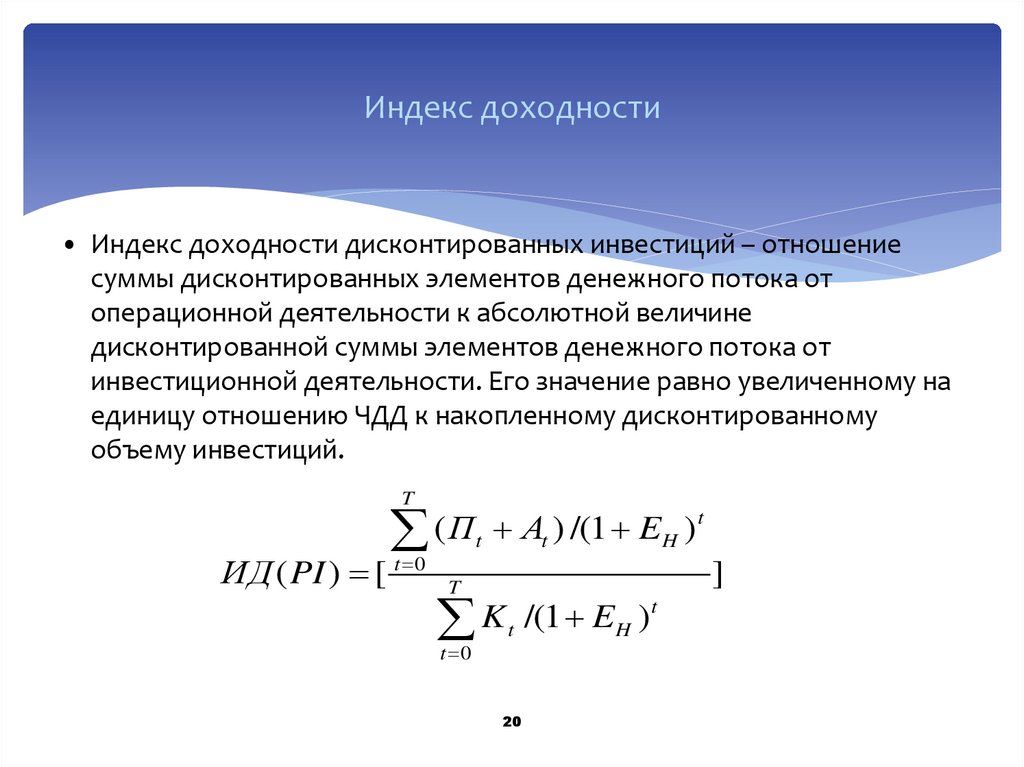

Индекс доходности• Индекс доходности дисконтированных инвестиций – отношение

суммы дисконтированных элементов денежного потока от

операционной деятельности к абсолютной величине

дисконтированной суммы элементов денежного потока от

инвестиционной деятельности. Его значение равно увеличенному на

единицу отношению ЧДД к накопленному дисконтированному

объему инвестиций.

T

( П А ) /(1 E )

ИД ( PI ) [ t 0 T

t

t

t

K

/(

1

E

)

t

H

t 0

20

t

H

]

21.

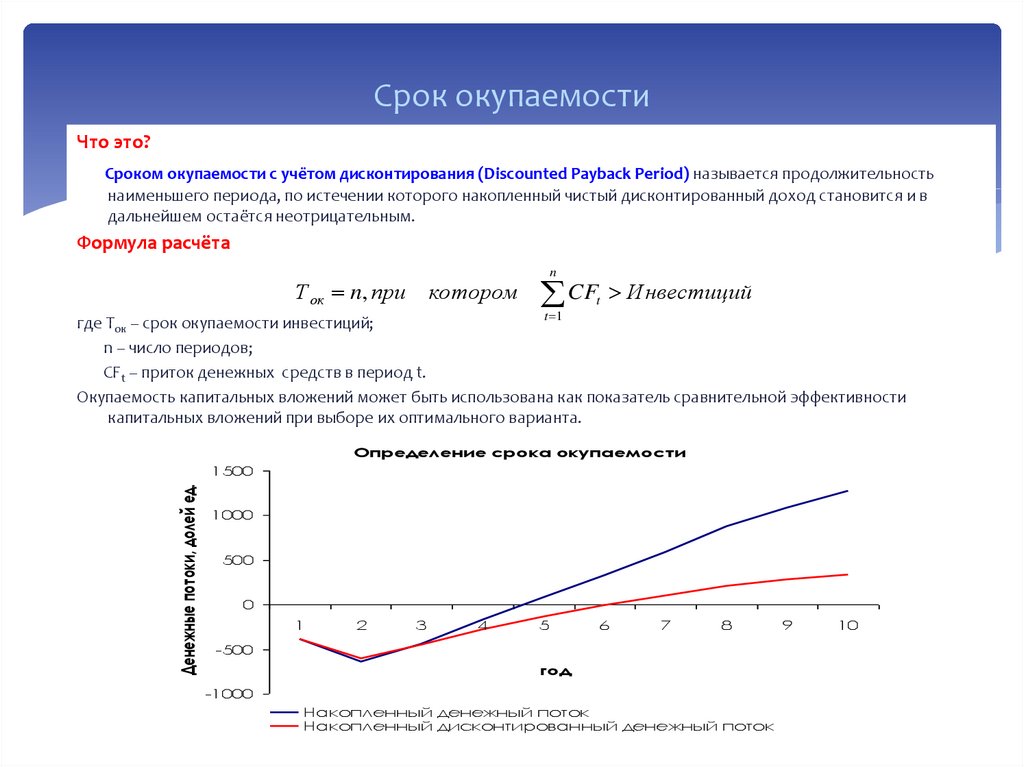

Срок окупаемостиЧто это?

Сроком окупаемости с учётом дисконтирования (Discounted Payback Period) называется продолжительность

наименьшего периода, по истечении которого накопленный чистый дисконтированный доход становится и в

дальнейшем остаётся неотрицательным.

Формула расчёта

Т ок n, при

котором

n

CF Инвестиций

t 1

t

где Tок – срок окупаемости инвестиций;

n – число периодов;

CFt – приток денежных средств в период t.

Окупаемость капитальных вложений может быть использована как показатель сравнительной эффективности

капитальных вложений при выборе их оптимального варианта.

Определение срока окупаемости

Денежные потоки, долей ед.

1500

1000

500

0

1

2

3

4

5

6

7

8

-500

год

-1000

Накопленный денежный поток

21

Накопленный дисконтированный

денежный поток

9

10

finance

finance