Similar presentations:

Инвестиции и капитальные вложения в организацию

1.

Тема 8. ИНВЕСТИЦИИ И КАПИТАЛЬНЫЕВЛОЖЕНИЯ В ОРГАНИЗАЦИЮ

1) Значение инвестиций в развитии экономики

страны и их правовое обеспечение

2) Понятие инвестиций и капитальных вложений,

их классификация и источники финансирования

3) Учет временного фактора в инвестиционном

анализе

4) Статические методы оценки эффективности

инвестиционных проектов

5) Динамические методы оценки эффективности

инвестиционных проектов

2.

Выгодные инвестиции - один изосновных факторов

влияющих на повышение

рентабельности организации

(предприятия)

3.

Функции инвестиций какэкономической категории

На макроуровне:

- осуществления политики расширенного

воспроизводства;

- ускорения научно-технического прогресса;

- улучшения качества и обеспечения

конкурентоспособности отечественной продукции;

- структурной перестройки экономики и

сбалансированного развития всех ее отраслей;

- создание необходимой сырьевой базы

промышленности;

- развития социальной сферы;

- решения проблем обороноспособности

страны и ее безопасности, проблем безработицы и

охраны окружающей среды.

На микроуровне:

необходимы

для

обеспечения

нормального

функционирования

предприятий,

максимизации

их

прибыли и стабильного финансового

состояния.

Рисунок 1 - Значение инвестиций в развитии экономики

страны и их правовое обеспечение

4.

Основные характеристики неблагоприятногоинвестиционного климата в России:

- высокая общая политическая нестабильность, в

частности нестабильность законодательства

- резкий спад производства, начиная с 1991 года,

следствием

которого,

в

частности,

является

сокращение внутреннего спроса на промышленную

продукцию и услуги

- несовершенство нормативно-правовой базы в

экономике в целом и в области иностранных

инвестиций в частности

- фактическое отсутствие единой государственной

политики в области привлечения иностранных

инвестиций

- высокие темпы инфляции.

Рисунок 2 - Основные характеристики

неблагоприятного инвестиционного климата в

России

5.

- самый южный регион России,имеющий выход к двум морям –

Азовскому и Черному. По своему

положению край является одним из

наиболее

значимых

регионов

Российской Федерации;

Краснодарский

край

- стабильный политический

климат

и

система

государственной поддержки,

которая действует с 1999

года;

морская

составляющая

транспортного комплекса края –

это 8 морских портов, в том

числе крупнейший в России

порт

Новороссийск.

Порты

Кавказ,

Темрюк

и

Ейск

принимают и обрабатывают

суда плавания "река – море".

- основу экономического потенциала Краснодарского

края составляют агропромышленный, топливноэнергетический,

транспортный,

курортнорекреационный

комплексы,

машиностроение,

деревообработка

и

мебельное

производство,

производство строительных материалов. Доля АПК в

общем объеме продукции по базовым отраслям

экономики края превышает 30%.

Рисунок 3 – Факторы, способствующие инвестиционной

привлекательности Краснодарского края

6.

Если в целом по России инвестиции всельское хозяйство составляют лишь 4% от

всех инвестиций в основной капитал,

то в Краснодарском крае - 12,04%,

в том числе в растениеводство – 6,33%,

в животноводство – 5,28%.

Мощная пищевая индустрия Кубани –

важная составляющая АПК края. На Кубани

вырабатывается свыше 2 тысяч наименований

продовольственных товаров, из которых более

700 наименований соответствуют Европейским

стандартам.

7.

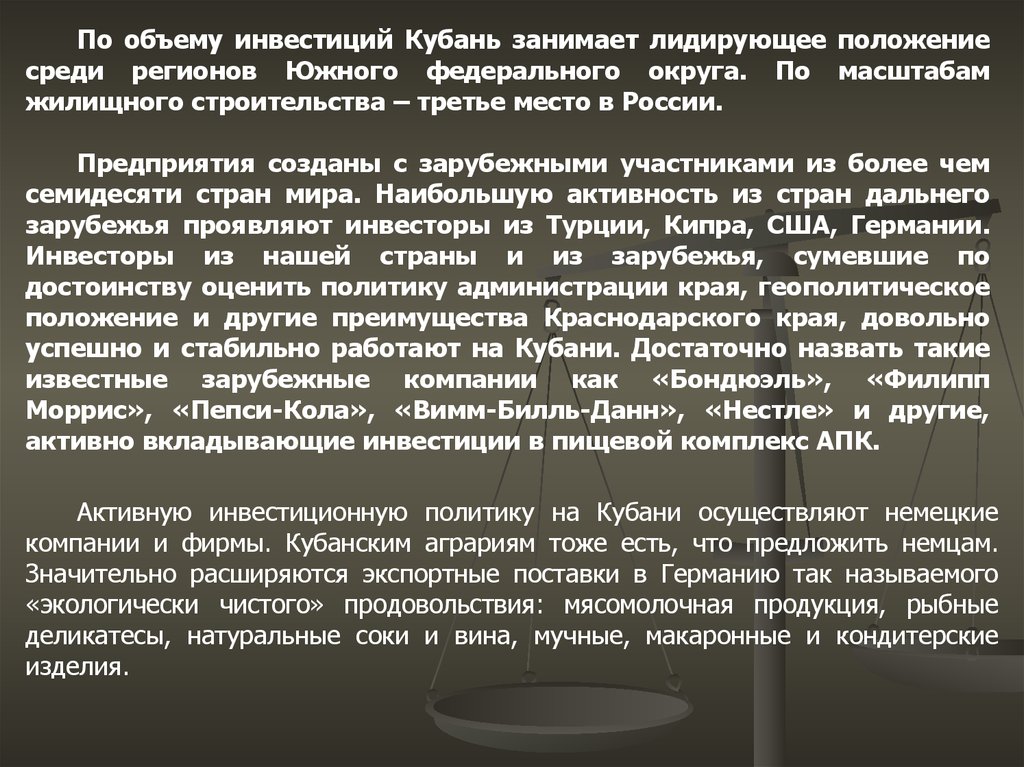

По объему инвестиций Кубань занимает лидирующее положениесреди регионов Южного федерального округа. По масштабам

жилищного строительства – третье место в России.

Предприятия созданы с зарубежными участниками из более чем

семидесяти стран мира. Наибольшую активность из стран дальнего

зарубежья проявляют инвесторы из Турции, Кипра, США, Германии.

Инвесторы из нашей страны и из зарубежья, сумевшие по

достоинству оценить политику администрации края, геополитическое

положение и другие преимущества Краснодарского края, довольно

успешно и стабильно работают на Кубани. Достаточно назвать такие

известные зарубежные компании как «Бондюэль», «Филипп

Моррис», «Пепси-Кола», «Вимм-Билль-Данн», «Нестле» и другие,

активно вкладывающие инвестиции в пищевой комплекс АПК.

Активную инвестиционную политику на Кубани осуществляют немецкие

компании и фирмы. Кубанским аграриям тоже есть, что предложить немцам.

Значительно расширяются экспортные поставки в Германию так называемого

«экологически чистого» продовольствия: мясомолочная продукция, рыбные

деликатесы, натуральные соки и вина, мучные, макаронные и кондитерские

изделия.

8.

Основные законодательные акты, регламентирующиеинвестиционную деятельность в Краснодарском крае:

№166-КЗ 1999 г.

"О государственном стимулировании инвестиционной деятельности в Краснодарском

крае"

№280-КЗ от 23 июня 2000 г.

«Об инвестиционном налоговом кредите»

№262-КЗ, принятый 11 мая 2000 г.

«О государственной поддержке лизинговой деятельности в Краснодарском крае»

№753 от 22 октября 1999 г Постановление главы администрации края. «Об

утверждении порядка рассмотрения и одобрения инвестиционных проектов

администрацией Краснодарского края» (в редакции постановления от 15 июня 2001 г.

№512)

Постановление Законодательного Собрания Краснодарского края от 23 июня 2000 г.

№593-п «Об утверждении правил расчета момента достижения полной окупаемости

вложенных средств, расчетного срока окупаемости и определения иных особенностей

применения налоговых льгот инвесторам, осуществляющим инвестиционные проекты

в Краснодарском крае".

Постановление главы администрации края «О концепции развития страхования в

Краснодарском крае» от 25 апреля 2001 г. №327.

Рисунок 4 – Законодательная основа инвестиционной

деятельности в Краснодарском крае

9.

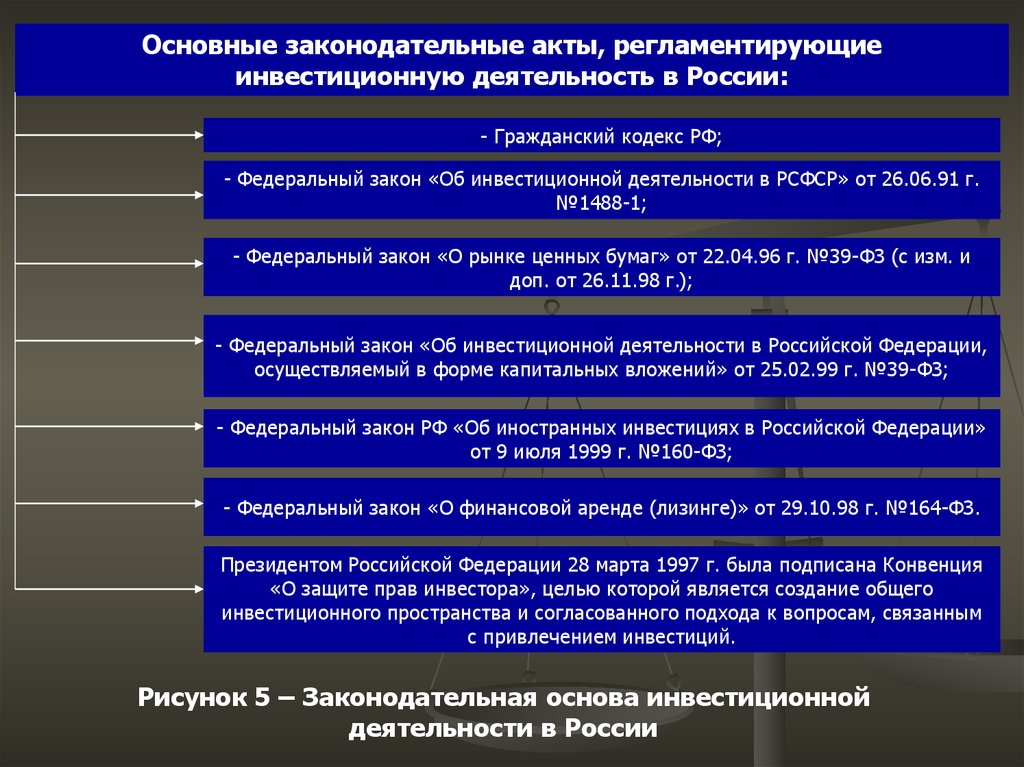

Основные законодательные акты, регламентирующиеинвестиционную деятельность в России:

- Гражданский кодекс РФ;

- Федеральный закон «Об инвестиционной деятельности в РСФСР» от 26.06.91 г.

№1488-1;

- Федеральный закон «О рынке ценных бумаг» от 22.04.96 г. №39-ФЗ (с изм. и

доп. от 26.11.98 г.);

- Федеральный закон «Об инвестиционной деятельности в Российской Федерации,

осуществляемый в форме капитальных вложений» от 25.02.99 г. №39-ФЗ;

- Федеральный закон РФ «Об иностранных инвестициях в Российской Федерации»

от 9 июля 1999 г. №160-ФЗ;

- Федеральный закон «О финансовой аренде (лизинге)» от 29.10.98 г. №164-ФЗ.

Президентом Российской Федерации 28 марта 1997 г. была подписана Конвенция

«О защите прав инвестора», целью которой является создание общего

инвестиционного пространства и согласованного подхода к вопросам, связанным

с привлечением инвестиций.

Рисунок 5 – Законодательная основа инвестиционной

деятельности в России

10.

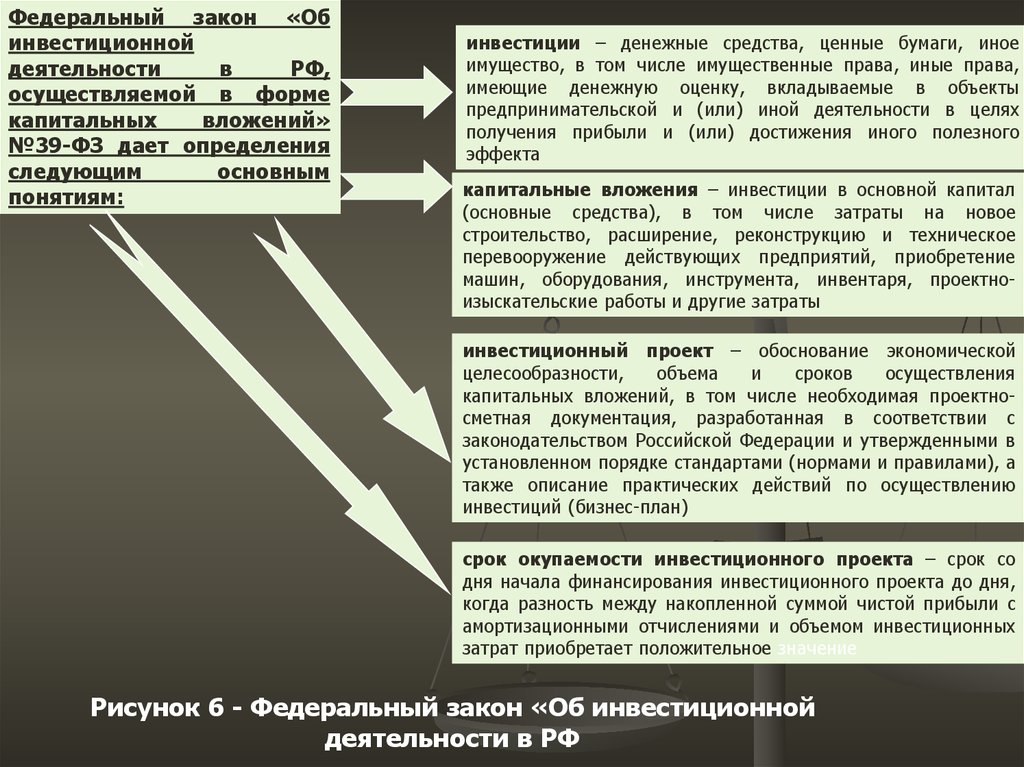

Федеральный закон «Обинвестиционной

деятельности

в

РФ,

осуществляемой в форме

капитальных

вложений»

№39-ФЗ дает определения

следующим

основным

понятиям:

инвестиции – денежные средства, ценные бумаги, иное

имущество, в том числе имущественные права, иные права,

имеющие денежную оценку, вкладываемые в объекты

предпринимательской и (или) иной деятельности в целях

получения прибыли и (или) достижения иного полезного

эффекта

капитальные вложения – инвестиции в основной капитал

(основные средства), в том числе затраты на новое

строительство, расширение, реконструкцию и техническое

перевооружение действующих предприятий, приобретение

машин, оборудования, инструмента, инвентаря, проектноизыскательские работы и другие затраты

инвестиционный проект – обоснование экономической

целесообразности,

объема

и

сроков

осуществления

капитальных вложений, в том числе необходимая проектносметная документация, разработанная в соответствии с

законодательством Российской Федерации и утвержденными в

установленном порядке стандартами (нормами и правилами), а

также описание практических действий по осуществлению

инвестиций (бизнес-план)

срок окупаемости инвестиционного проекта – срок со

дня начала финансирования инвестиционного проекта до дня,

когда разность между накопленной суммой чистой прибыли с

амортизационными отчислениями и объемом инвестиционных

затрат приобретает положительное значение

Рисунок 6 - Федеральный закон «Об инвестиционной

деятельности в РФ

11.

Понятие инвестиций и капитальных вложений,их классификация и источники финансирования

Инвестиции с финансовой точки зрения –

это все виды средств, вкладываемых в

хозяйственную деятельность в целях получения

экономической выгоды.

С экономической точки зрения,

инвестиции – это расходы на создание,

расширение, реконструкцию и техническое

перевооружение основного капитала, а также на

связанные с этим изменения оборотного

капитала.

12.

ИнвестицииРеальные

Неттоинвестиции

Портфельные

Инвестиции

на расширение

Интеллектуальные

в акции

в облигации

Реинвестиции

Бруттоинвестиции

другие

ценные

бумаги

на замену

на рационализацию

на изменение программы выпуска

на стратегические цели

Рисунок 7 – Классификация инвестиций

в подготовку

кадров

в передачу опыта

в лицензии

в ноу-хау

в научные

разработки

13.

Источники инвестицийТрадиционные

Нетрадиционные

ипотека

Собственные

Заемные

амортизация

кредиты

лизинг

прибыль

займы

факторинг

внесенный

капитал

привлеченные

средства с

выплатой

дивидендов

форфейтинг

Рисунок 8 – Источники инвестиций

14.

Капитальные вложения – долговременные затраты, необходимые для веденияпростого и расширенного воспроизводства с целью обеспечения непрерывного

производства. Долгосрочные вложения капитала в объекты хозяйственной

деятельности оправданы только тогда, когда они способствуют получению прибыли и

достигается социальный эффект.

По роли в воспроизводстве

производственные

непроизводственного

По целевому назначению

- на строительство объектов, включая монтажные

работы и оборудование; не входящие в сметы строек

- на приобретение новой техники, машин и

оборудования

- на закладку садов и виноградников

- на формирование основного стада животных

- на проведение культуротехнических работ

земли

Рисунок 9 - Капитальные вложения

- на мероприятия по повышению плодородия

- на проектно-изыскательские работы

15.

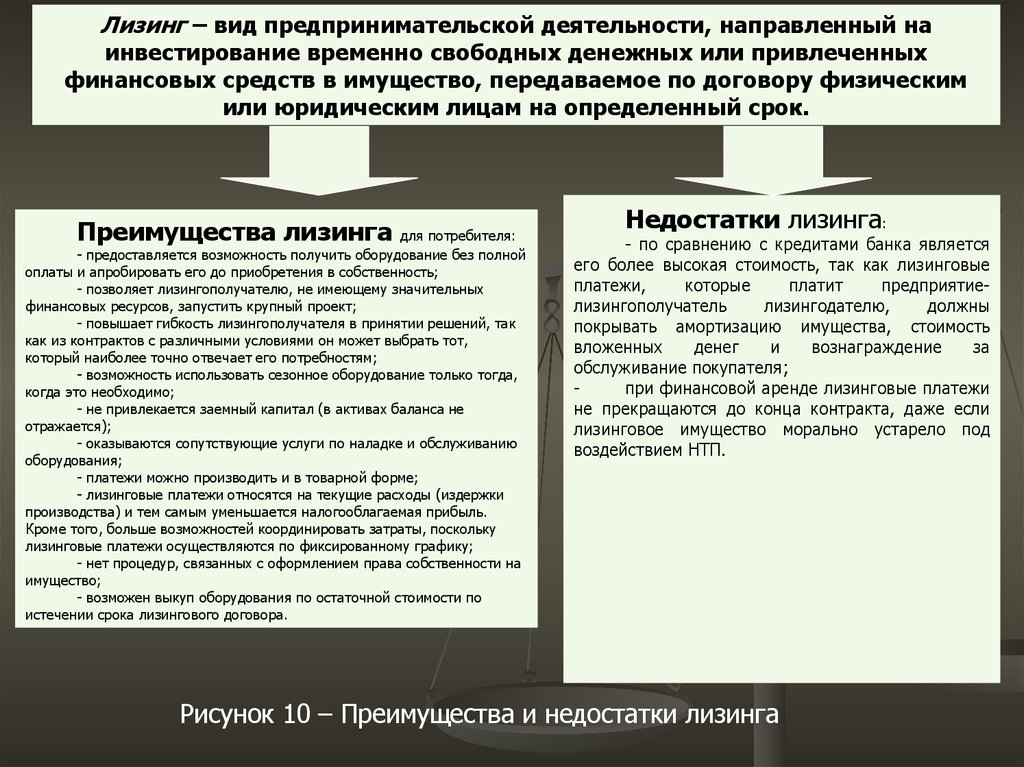

Лизинг – вид предпринимательской деятельности, направленный наинвестирование временно свободных денежных или привлеченных

финансовых средств в имущество, передаваемое по договору физическим

или юридическим лицам на определенный срок.

Преимущества лизинга

для потребителя:

- предоставляется возможность получить оборудование без полной

оплаты и апробировать его до приобретения в собственность;

- позволяет лизингополучателю, не имеющему значительных

финансовых ресурсов, запустить крупный проект;

- повышает гибкость лизингополучателя в принятии решений, так

как из контрактов с различными условиями он может выбрать тот,

который наиболее точно отвечает его потребностям;

- возможность использовать сезонное оборудование только тогда,

когда это необходимо;

- не привлекается заемный капитал (в активах баланса не

отражается);

- оказываются сопутствующие услуги по наладке и обслуживанию

оборудования;

- платежи можно производить и в товарной форме;

- лизинговые платежи относятся на текущие расходы (издержки

производства) и тем самым уменьшается налогооблагаемая прибыль.

Кроме того, больше возможностей координировать затраты, поскольку

лизинговые платежи осуществляются по фиксированному графику;

- нет процедур, связанных с оформлением права собственности на

имущество;

- возможен выкуп оборудования по остаточной стоимости по

истечении срока лизингового договора.

Недостатки лизинга:

- по сравнению с кредитами банка является

его более высокая стоимость, так как лизинговые

платежи,

которые

платит

предприятиелизингополучатель

лизингодателю,

должны

покрывать амортизацию имущества, стоимость

вложенных

денег

и

вознаграждение

за

обслуживание покупателя;

при финансовой аренде лизинговые платежи

не прекращаются до конца контракта, даже если

лизинговое имущество морально устарело под

воздействием НТП.

Рисунок 10 – Преимущества и недостатки лизинга

16.

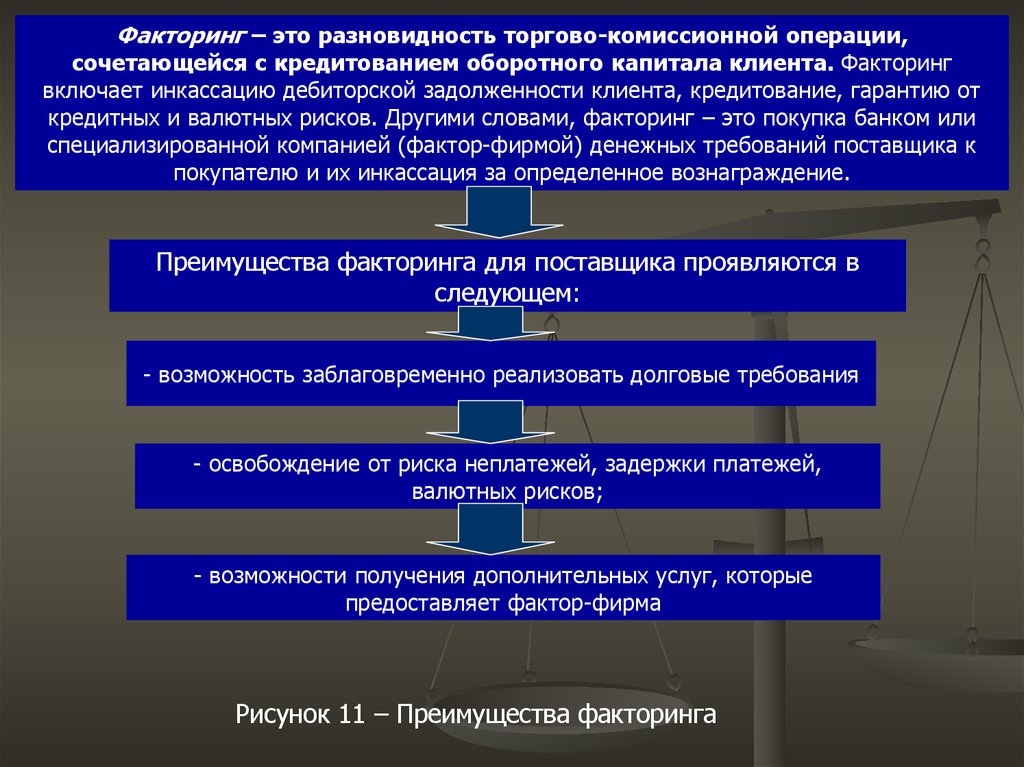

Факторинг – это разновидность торгово-комиссионной операции,сочетающейся с кредитованием оборотного капитала клиента. Факторинг

включает инкассацию дебиторской задолженности клиента, кредитование, гарантию от

кредитных и валютных рисков. Другими словами, факторинг – это покупка банком или

специализированной компанией (фактор-фирмой) денежных требований поставщика к

покупателю и их инкассация за определенное вознаграждение.

Преимущества факторинга для поставщика проявляются в

следующем:

- возможность заблаговременно реализовать долговые требования

- освобождение от риска неплатежей, задержки платежей,

валютных рисков;

- возможности получения дополнительных услуг, которые

предоставляет фактор-фирма

Рисунок 11 – Преимущества факторинга

17.

Форфейтинг – это кредитование операций в форме покупки упродавца векселей или иных долговых обязательств,

акцептованных покупателем.

В операции форфейтинга участвуют продавец продукции, покупатель и

организация, производящая учет векселей, которую можно назвать

форфетером.

Преимущества форфейтинга для продавца заключаются в том, что эта

операция ускоряет поступление средств за проданный товар, освобождает продавца

от риска неплатежей, валютного риска, риска, связанного с колебанием цен,

сокращает расходы продавца на кредитование и страхование.

Для покупателя преимущества форфейтинга состоят в том, что продукция

приобретается с наименьшими совокупными издержками, так как расходы

заключаются в погашении последовательно предъявляемых к оплате векселей.

Рисунок 12 – Преимущества форфейтинга

18.

Принципы рыночного инвестирования,основанного на получении прибыли:

- выбор конкурентоспособных проектов на

конкурсной основе;

- ориентация на быструю отдачу затрат;

- экономическое обоснование инвестиций с

учетом рынка сбыта продукции и ее качества;

- учет производственных возможностей

конкурентов.

19.

3. Учет временного фактора винвестиционном анализе

Разность в оценке текущей стоимости денежных

средств и той же суммы в будущем порождается

рядом причин:

-

снижением покупательной способности денег в результате инфляции;

возможностью альтернативного использования денег и их реинвестирования

в будущем (фактор упущенной выгоды);

ростом риска, связанного с вероятностью не возврата инвестированных

средств;

- потребительскими предпочтениями (лучше сегодня меньше, чем больше в

далеком будущем).

20.

Метод наращения (компаундирования) позволяет определитьбудущую стоимость доходов от вложения инвестиционных ресурсов.

Различают методы начисления простых и сложных процентов. В

последнем случае доход получают как от первоначального капитала, так и от

процентов, полученных за предыдущие годы.

FV = PV + PV

где

(1)

r = PV (1 + r)n,

FV

−

будущая стоимость денежных средств в конце

периода инвестирования (future value);

PV

−

первоначальная сумма инвестиционных вложений

(present value);

r

−

темп прироста денежных средств (процентная ставка

доходности в виде десятичной дроби);

n

−

срок вложения денежных средств, лет.

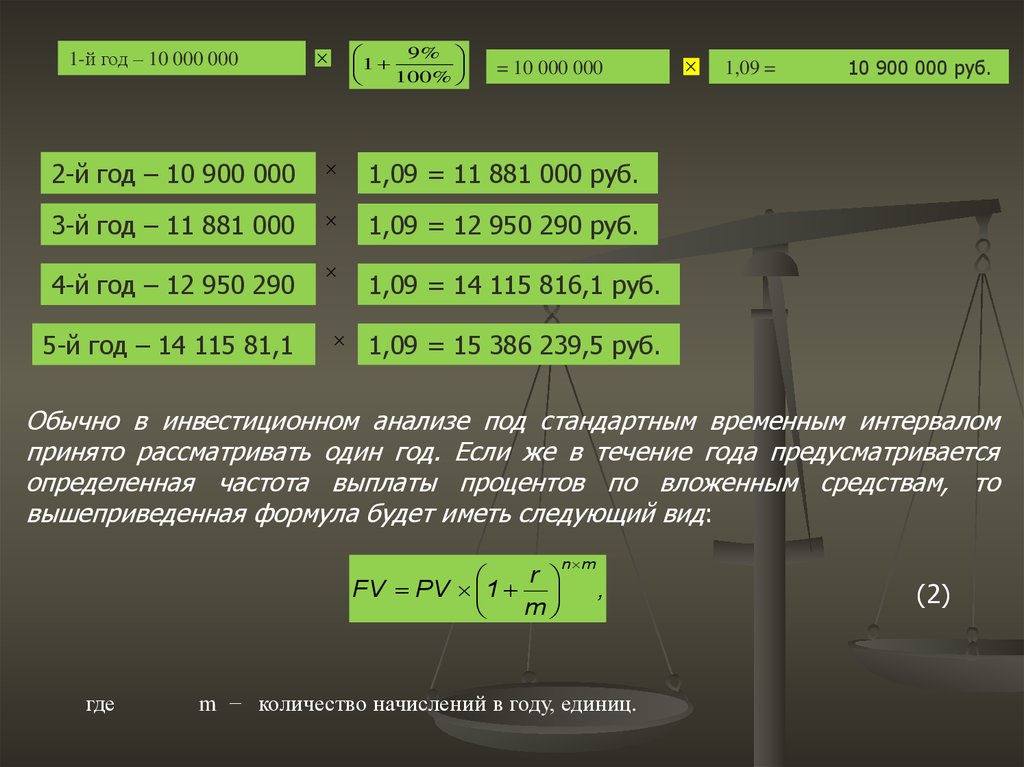

Например: Определим, какую сумму получим через пять лет, положив 10 млн. руб. под 9%

годовых, используя метод сложных процентов.

10 000 000

9%

1

100%

или

5

= 15 386 239,5 руб.,

21.

1-й год – 10 000 0009%

1

100%

= 10 000 000

2-й год – 10 900 000

1,09 = 11 881 000 руб.

3-й год – 11 881 000

1,09 = 12 950 290 руб.

4-й год – 12 950 290

5-й год – 14 115 81,1

1,09 =

10 900 000 руб.

1,09 = 14 115 816,1 руб.

1,09 = 15 386 239,5 руб.

Обычно в инвестиционном анализе под стандартным временным интервалом

принято рассматривать один год. Если же в течение года предусматривается

определенная частота выплаты процентов по вложенным средствам, то

вышеприведенная формула будет иметь следующий вид:

r

FV PV 1

m

где

n m

,

m − количество начислений в году, единиц.

(2)

22.

Несколько изменим наш пример и рассмотрим три варианта вложений.Первый вариант – вложение средств на депозитный счет банка с

ежегодным начислением сложных процентов по ставке 9% годовых на 5 лет:

FV = 10 000 000

(1

+ 0,09)5 = 15 386 239 руб.

Второй вариант – средства передаются сторонней организации в качестве

займа на 5 лет, при этом на переданную в долг сумму ежегодно начисляется

10% годовых:

FV = 10 000 000 + 5

(10 000 000

0,10) = 15 000 000 руб.

Третий вариант – средства помещаются на депозитный счет коммерческого

банка с начислением сложных процентов по ставке 6% годовых ежеквартально:

FV = 10 000 000

0,06

1

4

5 4

= 14 294 000 руб.

При исследовании денежного потока наоборот от будущей стоимости к текущей

используется метод дисконтирования – это приведение экономических

показателей разных лет к сопоставимому во времени виду.

23.

Сущность дисконтирования наиболее просто понять на примере получения доходаот вложения денег в банк. При этом решается следующая проблема: какую сумму

нужно потратить сейчас, чтобы через определенный период времени получить

желаемый доход.

Если вернуться к нашему примеру, то:

15386239

PV = (1 0,09) 5

=15 386 239

PV

1

(1 0,09) 5

=10 000 000 руб.

FV

1

FV

.

n

n

(1 r)

(1 r)

(3)

Именно 10 000 000 руб. и есть дисконтированная величина 15 386 239 руб.

Дисконтированная стоимость какой-то суммы будет тем ниже, чем больше срок,

через который вкладчик намерен получить искомую сумму, и чем выше

процентная ставка.

Отношение

1

(1 r)

n

принято называть фактором текущей

стоимости или коэффициентом дисконтирования.

24.

Аналогично компаундированию при начислении процентов более одного раза вгод формула дисконтирования несколько изменится:

PV FV

1

r

1

m

n m

.

(4)

Например. Фермер планирует приобрести помещение под склад через 3 года.

Эксперты оценивают будущую стоимость недвижимости в размере 2425 тыс.

руб. По банковским депозитным счетам установлены ставки в размере 9% с

ежегодным начислением сложных процентов и 6% с ежеквартальным

начислением сложных процентов. Посредством дисконтирования вполне

реально определить какую сегодня сумму необходимо положить в банк, чтобы

через три года иметь возможность приобрести помещение под склад.

2425

1-й вариант – PV =(1 0,09) 3

= 1 872,6 тыс. руб.

2425

2-й вариант – PV = 0,06 3 4

1

4

= 1 987,3 тыс. руб.

25.

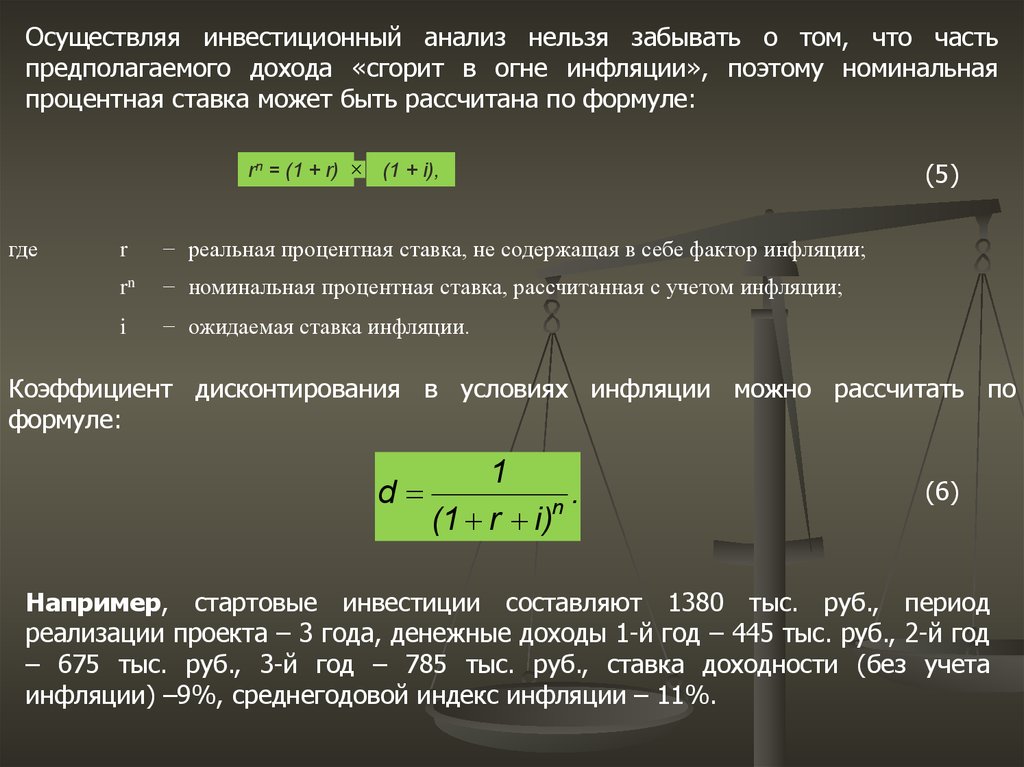

Осуществляя инвестиционный анализ нельзя забывать о том, что частьпредполагаемого дохода «сгорит в огне инфляции», поэтому номинальная

процентная ставка может быть рассчитана по формуле:

rn = (1 + r) (1 + i),

где

r

− реальная процентная ставка, не содержащая в себе фактор инфляции;

rn

− номинальная процентная ставка, рассчитанная с учетом инфляции;

i

− ожидаемая ставка инфляции.

(5)

Коэффициент дисконтирования в условиях инфляции можно рассчитать по

формуле:

1

d

.

n

(1 r i)

(6)

Например, стартовые инвестиции составляют 1380 тыс. руб., период

реализации проекта – 3 года, денежные доходы 1-й год – 445 тыс. руб., 2-й год

– 675 тыс. руб., 3-й год – 785 тыс. руб., ставка доходности (без учета

инфляции) –9%, среднегодовой индекс инфляции – 11%.

26.

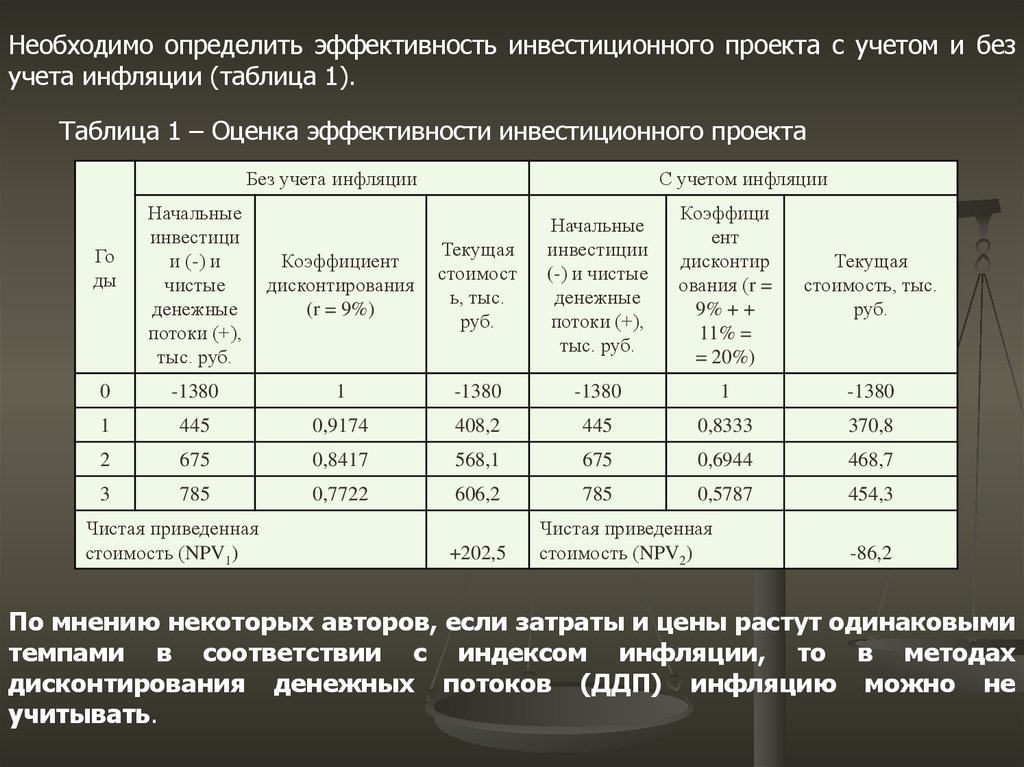

Необходимо определить эффективность инвестиционного проекта с учетом и безучета инфляции (таблица 1).

Таблица 1 – Оценка эффективности инвестиционного проекта

Без учета инфляции

Начальные

инвестици

и (-) и

чистые

денежные

потоки (+),

тыс. руб.

Коэффициент

дисконтирования

(r = 9%)

0

-1380

1

С учетом инфляции

Текущая

стоимост

ь, тыс.

руб.

Начальные

инвестиции

(-) и чистые

денежные

потоки (+),

тыс. руб.

Коэффици

ент

дисконтир

ования (r =

9% + +

11% =

= 20%)

Текущая

стоимость, тыс.

руб.

1

-1380

-1380

1

-1380

445

0,9174

408,2

445

0,8333

370,8

2

675

0,8417

568,1

675

0,6944

468,7

3

785

0,7722

606,2

785

0,5787

454,3

Го

ды

Чистая приведенная

стоимость (NPV1)

+202,5

Чистая приведенная

стоимость (NPV2)

-86,2

По мнению некоторых авторов, если затраты и цены растут одинаковыми

темпами в соответствии с индексом инфляции, то в методах

дисконтирования денежных потоков (ДДП) инфляцию можно не

учитывать.

27.

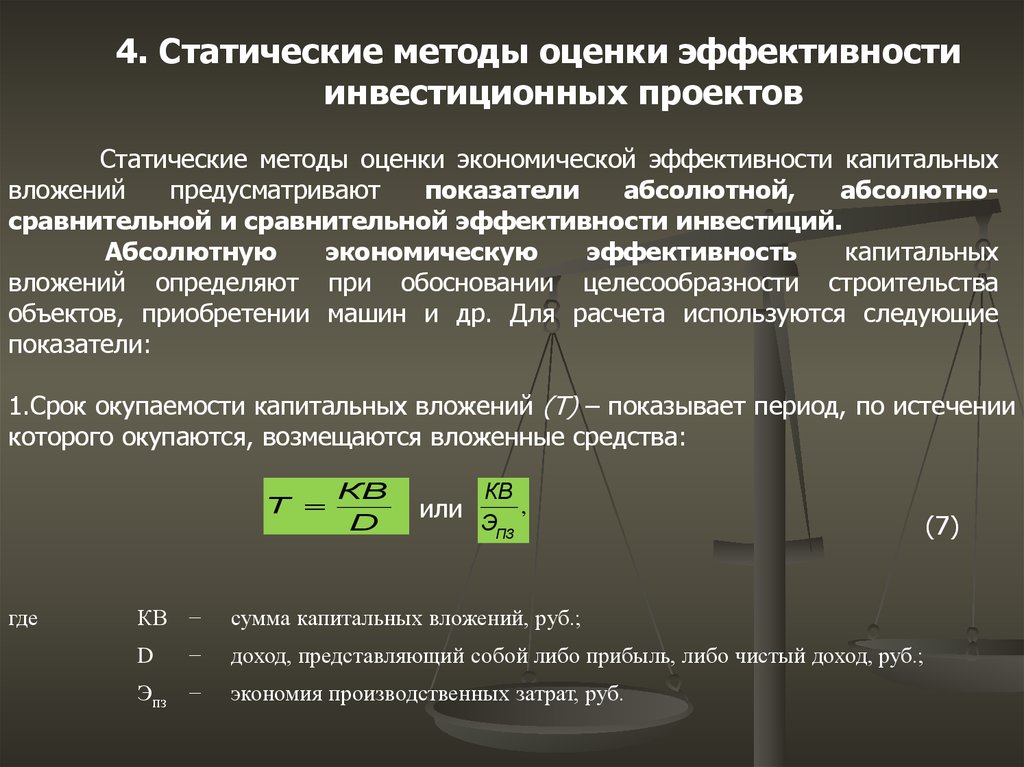

4. Статические методы оценки эффективностиинвестиционных проектов

Статические методы оценки экономической эффективности капитальных

вложений

предусматривают

показатели

абсолютной,

абсолютносравнительной и сравнительной эффективности инвестиций.

Абсолютную

экономическую

эффективность

капитальных

вложений определяют при обосновании целесообразности строительства

объектов, приобретении машин и др. Для расчета используются следующие

показатели:

1.Срок окупаемости капитальных вложений (Т) – показывает период, по истечении

которого окупаются, возмещаются вложенные средства:

Т

где

КВ −

D

−

Эпз −

КВ

D

или

КВ

,

ЭПЗ

сумма капитальных вложений, руб.;

доход, представляющий собой либо прибыль, либо чистый доход, руб.;

экономия производственных затрат, руб.

(7)

28.

Абсолютно-сравнительная оценкаАбсолютная экономическая

эффективность

КВ

Т

D

или

Эпз = (Сс1 – Сс2)

К эф

1

или

Т

Приведенные затраты = КВ Ен+ Сс min

КВ

,

ЭПЗ

(за год)

или

Приведенные затраты = С с Тн + КВ min

ВП2,

D

.

КВ

(за нормативный срок окупаемости),

Приведенная прибыль = Пр –

КВЕн max

Статические

методы оценки

эффективности

инвестиционных

проектов

Сравнительная эффективность

Е

СС1 СС2

,

КВ2 КВ1

Т

КВ2 КВ1

,

СС1 СС2

Рисунок 13 - Статические методы оценки эффективности

инвестиционных проектов

29.

Срок окупаемости, рассчитанный посредством отношения капиталовложений кэкономии производственных затрат, рассчитывается, как правило, для убыточных

предприятий. Экономия производственных затрат исчисляется по формуле:

Эпз = (Сс1 – Сс2)

де

ВП2

(8)

Сс1, Сс2

−

себестоимость единицы продукции до и после вложения инвестиций, руб.;

ВП2

−

объем выпуска продукции после использования капитальных вложений, ед.

К эф

1

D

.

или

Т

КВ

(9)

При анализе абсолютной эффективности капиталовложений действия

инвестора будут следующими:

- определяется доходность по каждому варианту вложений и выбираются

наиболее значимые с точки зрения экономического, социального и экологического

эффектов;

- при условии, что после отбора остается несколько вариантов, каждый их

них подвергается абсолютно-сравнительной оценке.

30.

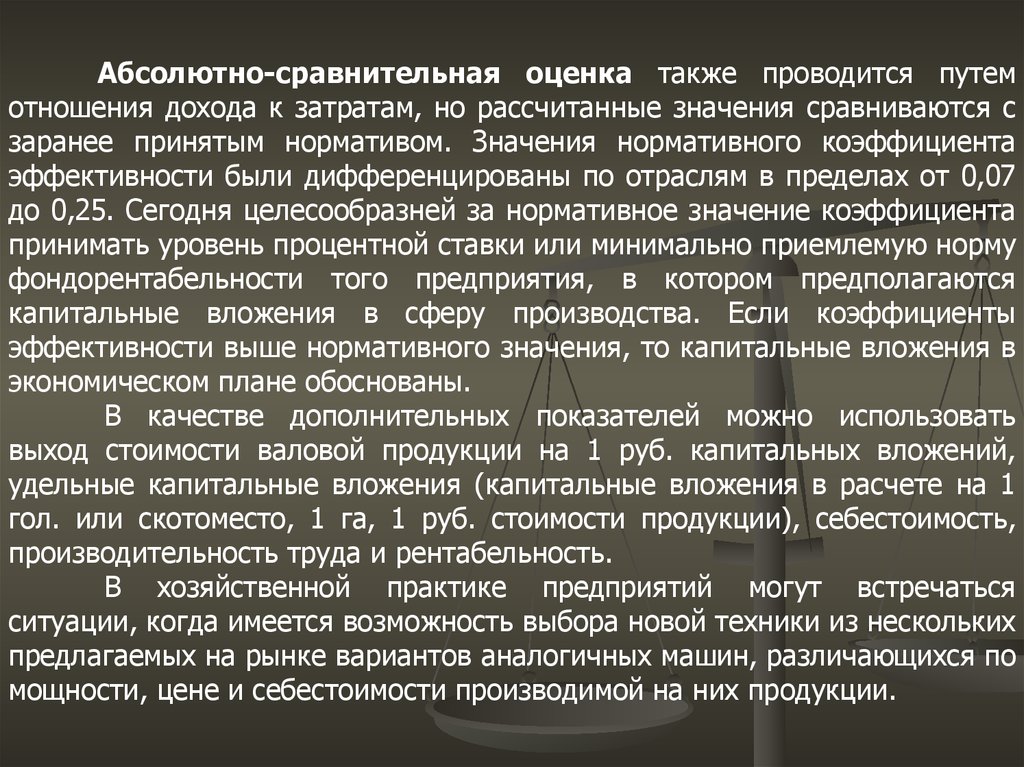

Абсолютно-сравнительная оценка также проводится путемотношения дохода к затратам, но рассчитанные значения сравниваются с

заранее принятым нормативом. Значения нормативного коэффициента

эффективности были дифференцированы по отраслям в пределах от 0,07

до 0,25. Сегодня целесообразней за нормативное значение коэффициента

принимать уровень процентной ставки или минимально приемлемую норму

фондорентабельности того предприятия, в котором предполагаются

капитальные вложения в сферу производства. Если коэффициенты

эффективности выше нормативного значения, то капитальные вложения в

экономическом плане обоснованы.

В качестве дополнительных показателей можно использовать

выход стоимости валовой продукции на 1 руб. капитальных вложений,

удельные капитальные вложения (капитальные вложения в расчете на 1

гол. или скотоместо, 1 га, 1 руб. стоимости продукции), себестоимость,

производительность труда и рентабельность.

В хозяйственной практике предприятий могут встречаться

ситуации, когда имеется возможность выбора новой техники из нескольких

предлагаемых на рынке вариантов аналогичных машин, различающихся по

мощности, цене и себестоимости производимой на них продукции.

31.

В этих случаях практика предлагает метод сравнения вариантов не по срокамокупаемости (они могут оказаться одинаковыми), а по приведенным затратам:

Приведенные затраты = КВ

Ен+ Сс min

(за год)

(10)

или

Приведенные затраты = Сс Тн + КВ min

(за нормативный срок окупаемости)

где

Сс

− себестоимость, руб.;

КВ − капиталовложения, руб.;

Ен

− нормативный коэффициент эффективности КВ (min допустимая

отдача с каждого рубля вложений);

Тн

− нормативный срок окупаемости, лет.

(11)

32.

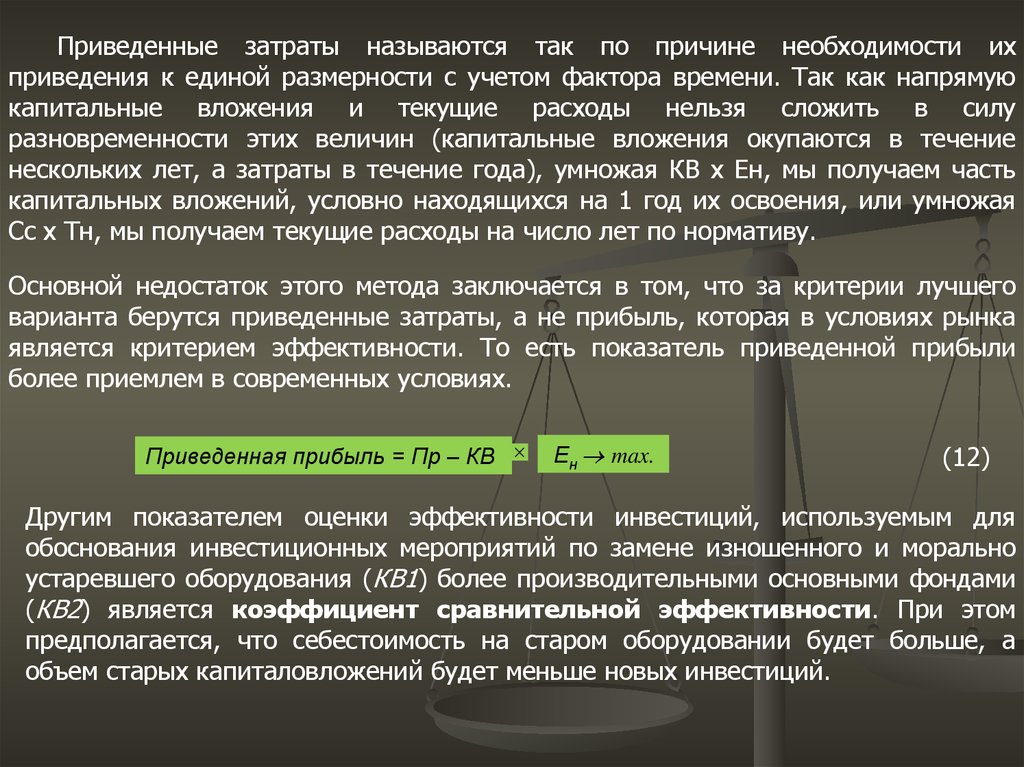

Приведенные затраты называются так по причине необходимости ихприведения к единой размерности с учетом фактора времени. Так как напрямую

капитальные вложения и текущие расходы нельзя сложить в силу

разновременности этих величин (капитальные вложения окупаются в течение

нескольких лет, а затраты в течение года), умножая КВ х Ен, мы получаем часть

капитальных вложений, условно находящихся на 1 год их освоения, или умножая

Сс х Тн, мы получаем текущие расходы на число лет по нормативу.

Основной недостаток этого метода заключается в том, что за критерии лучшего

варианта берутся приведенные затраты, а не прибыль, которая в условиях рынка

является критерием эффективности. То есть показатель приведенной прибыли

более приемлем в современных условиях.

Приведенная прибыль = Пр – КВ

Ен max.

(12)

Другим показателем оценки эффективности инвестиций, используемым для

обоснования инвестиционных мероприятий по замене изношенного и морально

устаревшего оборудования (КВ1) более производительными основными фондами

(КВ2) является коэффициент сравнительной эффективности. При этом

предполагается, что себестоимость на старом оборудовании будет больше, а

объем старых капиталовложений будет меньше новых инвестиций.

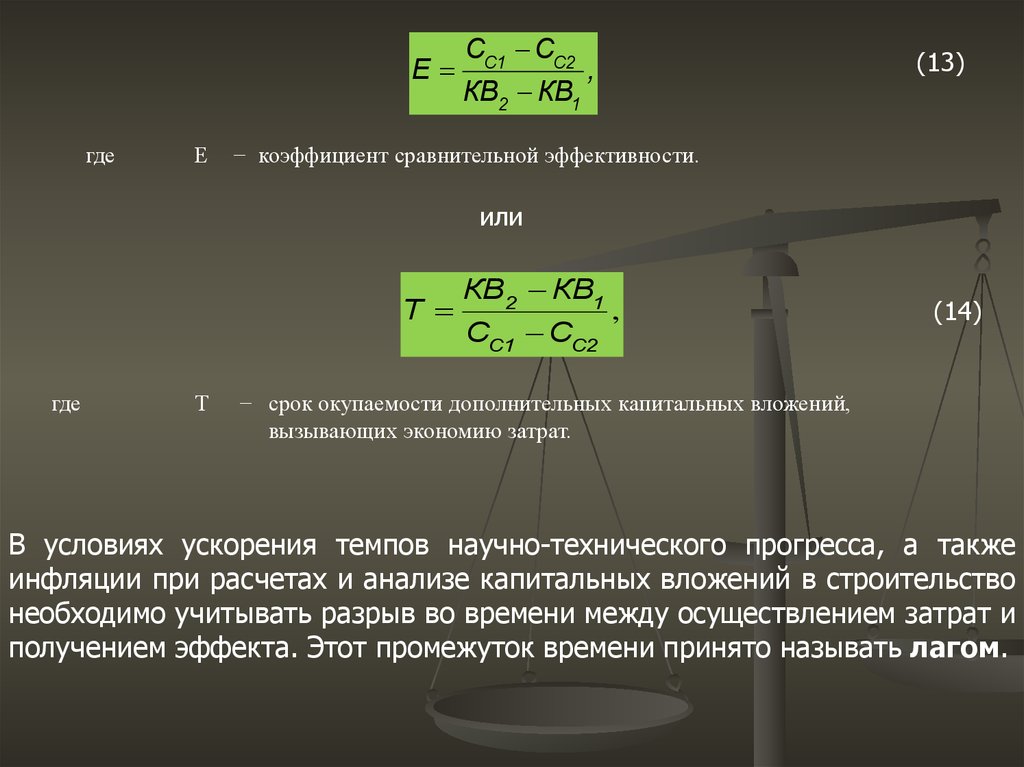

33.

СС1 СС2Е

,

КВ2 КВ1

где

Е

(13)

− коэффициент сравнительной эффективности.

или

КВ2 КВ1

Т

,

СС1 СС2

где

Т

(14)

− срок окупаемости дополнительных капитальных вложений,

вызывающих экономию затрат.

В условиях ускорения темпов научно-технического прогресса, а также

инфляции при расчетах и анализе капитальных вложений в строительство

необходимо учитывать разрыв во времени между осуществлением затрат и

получением эффекта. Этот промежуток времени принято называть лагом.

34.

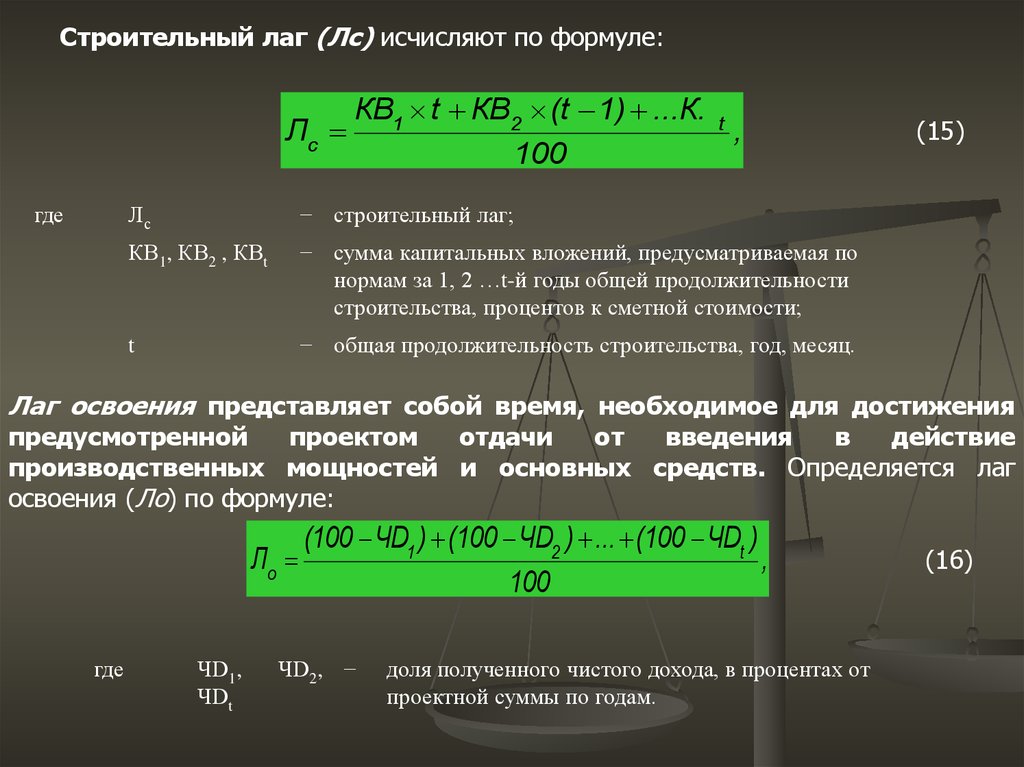

Строительный лаг (Лс) исчисляют по формуле:КВ1 t КВ2 (t 1) ...К. t

Лс

,

100

где

Лс

− строительный лаг;

КВ1, КВ2 , КВt

− сумма капитальных вложений, предусматриваемая по

нормам за 1, 2 …t-й годы общей продолжительности

строительства, процентов к сметной стоимости;

t

− общая продолжительность строительства, год, месяц.

(15)

Лаг освоения представляет собой время, необходимое для достижения

предусмотренной

проектом

отдачи

от

введения

в

действие

производственных мощностей и основных средств. Определяется лаг

освоения (Ло) по формуле:

(100 ЧD1 ) (100 ЧD2 ) ... (100 ЧDt )

Ло

,

100

где

ЧD1,

ЧDt

ЧD2, −

доля полученного чистого дохода, в процентах от

проектной суммы по годам.

(16)

35.

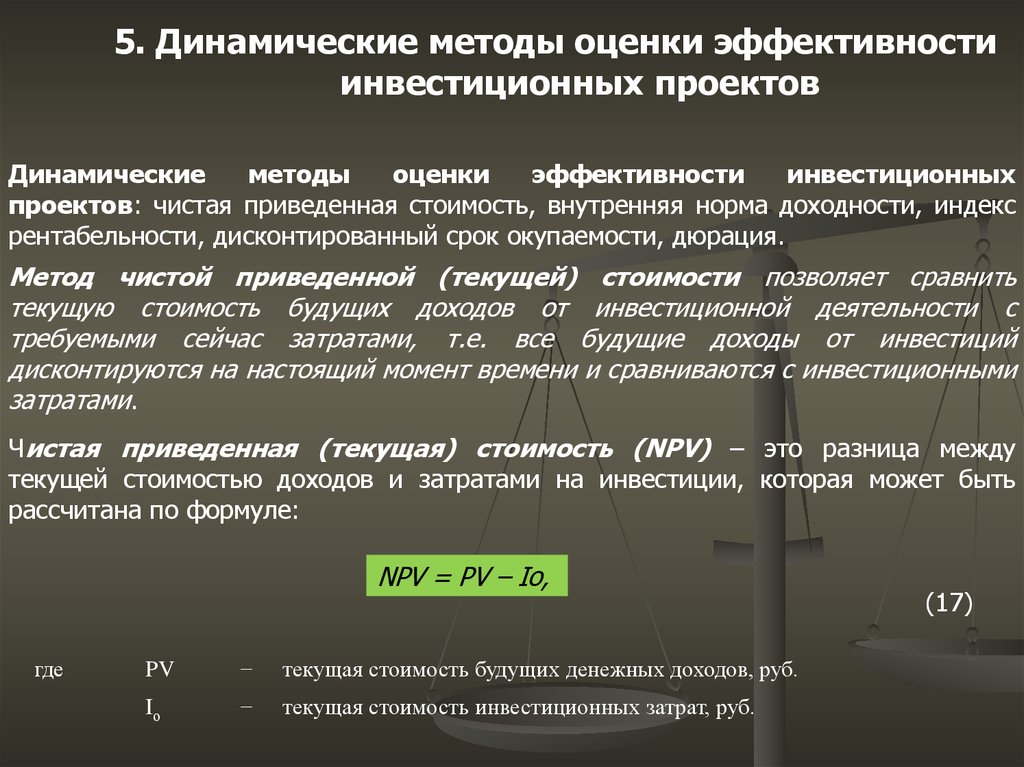

5. Динамические методы оценки эффективностиинвестиционных проектов

Динамические

методы

оценки

эффективности

инвестиционных

проектов: чистая приведенная стоимость, внутренняя норма доходности, индекс

рентабельности, дисконтированный срок окупаемости, дюрация.

Метод чистой приведенной (текущей) стоимости позволяет сравнить

текущую стоимость будущих доходов от инвестиционной деятельности с

требуемыми сейчас затратами, т.е. все будущие доходы от инвестиций

дисконтируются на настоящий момент времени и сравниваются с инвестиционными

затратами.

Чистая приведенная (текущая) стоимость (NPV) – это разница между

текущей стоимостью доходов и затратами на инвестиции, которая может быть

рассчитана по формуле:

NPV = PV – Iо,

где

PV

−

текущая стоимость будущих денежных доходов, руб.

Iо

−

текущая стоимость инвестиционных затрат, руб.

(17)

36.

Внутренняя нормадоходности

Чистая приведенная

стоимость

Дюрация

Динамические методы

оценки эффективности

инвестиционных

проектов

Индекс

рентабельности

Срок окупаемости

инвестиций

Рисунок 14 - Динамические методы оценки эффективности

инвестиционных проектов

37.

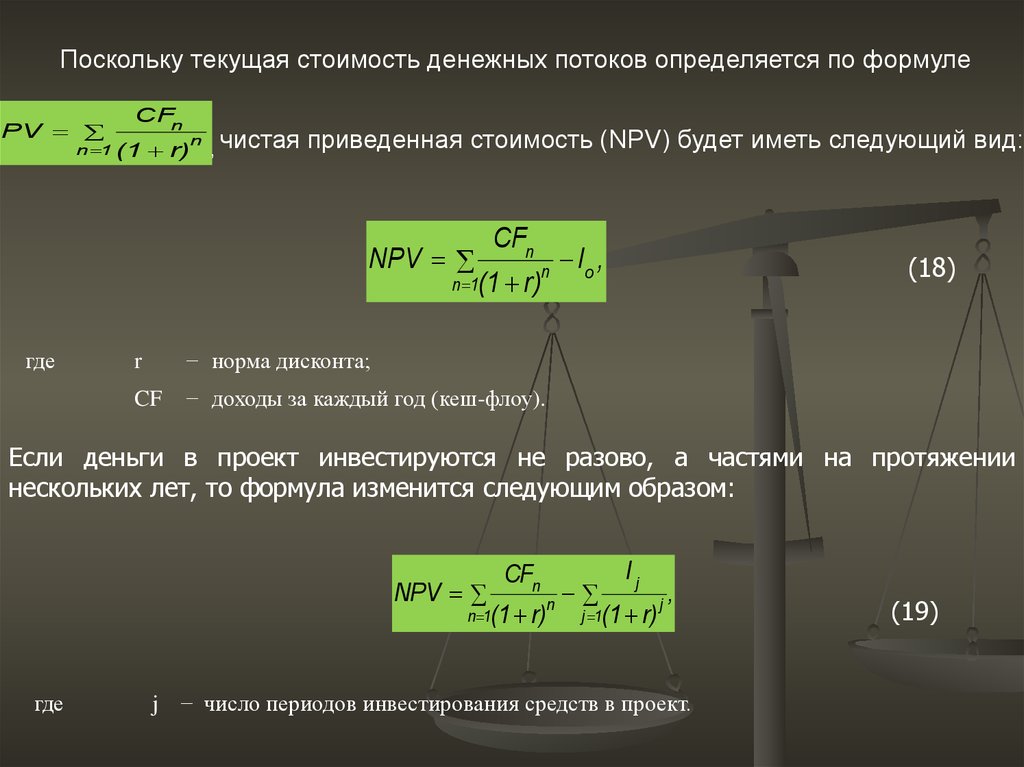

Поскольку текущая стоимость денежных потоков определяется по формулеPV

СFn

n 1 (1

r)

n

, чистая

приведенная стоимость (NPV) будет иметь следующий вид:

NPV

CFn

(1 r)

n

n 1

где

r

− норма дисконта;

CF

− доходы за каждый год (кеш-флоу).

Io ,

(18)

Если деньги в проект инвестируются не разово, а частями на протяжении

нескольких лет, то формула изменится следующим образом:

NPV

CFn

(1 r)

n 1

где

n

Ij

(1 r)

j 1

j

,

j − число периодов инвестирования средств в проект.

(19)

38.

При условии, что чистая приведенная (текущая) стоимость отрицательна (NPV <0), проект считается неэффективным. Соответственно, чем выше чистая

приведенная стоимость, тем эффективнее проект.

Определение внутренней нормы доходности (internal rate of return – IRR)

проекта основано на расчете учетной ставки, при которой чистая

приведенная стоимость проекта была бы равна нулю. То есть это норма

доходности, полученная в результате осуществления проекта, при

равенстве текущей стоимости будущих доходов и инвестиционных

затрат.

Экономический смысл этого показателя состоит в том, что предприниматель может

принимать любые решения инвестиционного характера, уровень рентабельности

которых не ниже значения цены инвестированного капитала.

Внутренняя норма доходности определяется по формуле:

IRR r1 (r2 r1 )

где

r1, r2 −

NPV(r1 )

,

NPV(r1 ) NPV(r2 )

различные значения дисконтной ставки, при условии r1 < r2.

(20)

39.

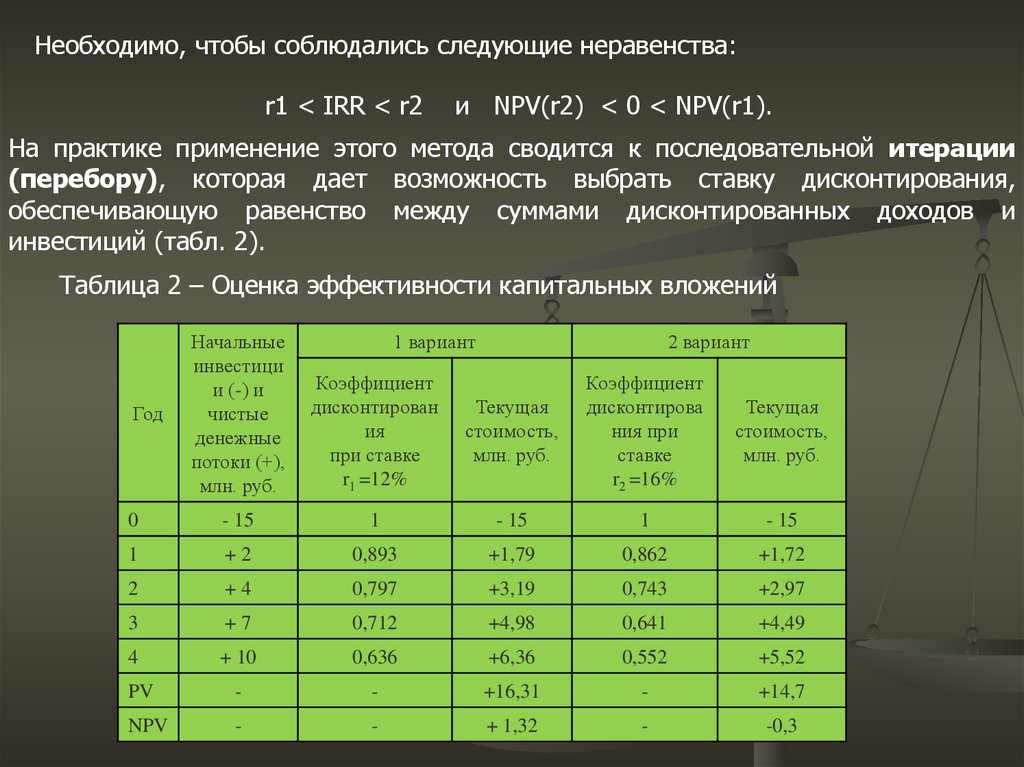

Необходимо, чтобы соблюдались следующие неравенства:r1 < IRR < r2

и NPV(r2) < 0 < NPV(r1).

На практике применение этого метода сводится к последовательной итерации

(перебору), которая дает возможность выбрать ставку дисконтирования,

обеспечивающую равенство между суммами дисконтированных доходов и

инвестиций (табл. 2).

Таблица 2 – Оценка эффективности капитальных вложений

Начальные

инвестици

и (-) и

чистые

денежные

потоки (+),

млн. руб.

1 вариант

Коэффициент

дисконтирован

ия

при ставке

r1 =12%

0

- 15

1

2 вариант

Текущая

стоимость,

млн. руб.

Коэффициент

дисконтирова

ния при

ставке

r2 =16%

Текущая

стоимость,

млн. руб.

1

- 15

1

- 15

+2

0,893

+1,79

0,862

+1,72

2

+4

0,797

+3,19

0,743

+2,97

3

+7

0,712

+4,98

0,641

+4,49

4

+ 10

0,636

+6,36

0,552

+5,52

PV

-

-

+16,31

-

+14,7

NPV

-

-

+ 1,32

-

-0,3

Год

40.

Предприятие рассматривает возможность вложения единовременныхкапитальных вложений в сумме 15 млн. руб. Поступление денежных доходов

прогнозируется в течение четырех лет: соответственно 2 млн. руб., 4 млн. руб., 7

млн. руб., 9 млн. руб. Процентные ставки для расчета коэффициента

дисконтирования приняты r1 =12% и r2 =16%.

По данным расчетов двух вариантов вычисляется значение внутренней

нормы доходности (IRR):

IRR = 12 + (16 – 12)

1,32

1,32 ( 0,3)

= 15,26%.

Отсюда, внутренняя норма доходности инвестиционного проекта, равная

15,26%, является верхним пределом процентной ставки, по которой предприятие

может окупить инвестиционные вложения.

Точность вычислений IRR зависит от интервала между r1 и r2. Чем меньше

длина интервала между минимальным и максимальным значением ставки

дисконтирования, когда функция меняет знак с «+» на «−», тем точнее величине

IRR.

Экономический смысл индекса рентабельности (PI) состоит в том, что он

характеризует долю чистого приведенного дохода, приходящуюся на

единицу дисконтированных к началу жизненного цикла проекта

инвестиционных вложений.

41.

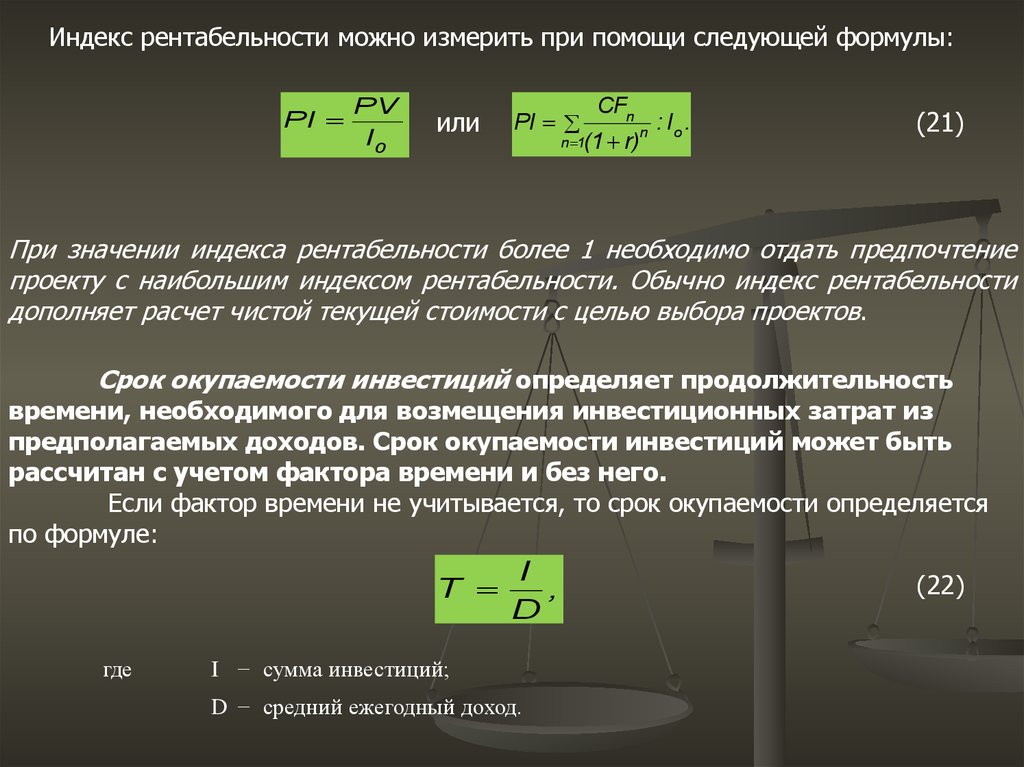

Индекс рентабельности можно измерить при помощи следующей формулы:PI

PV

I0

или

PI

CFn

(1 r)

n 1

n

: Io .

(21)

При значении индекса рентабельности более 1 необходимо отдать предпочтение

проекту с наибольшим индексом рентабельности. Обычно индекс рентабельности

дополняет расчет чистой текущей стоимости с целью выбора проектов.

Срок окупаемости инвестиций определяет продолжительность

времени, необходимого для возмещения инвестиционных затрат из

предполагаемых доходов. Срок окупаемости инвестиций может быть

рассчитан с учетом фактора времени и без него.

Если фактор времени не учитывается, то срок окупаемости определяется

по формуле:

Т

где

I

,

D

I − сумма инвестиций;

D − средний ежегодный доход.

(22)

42.

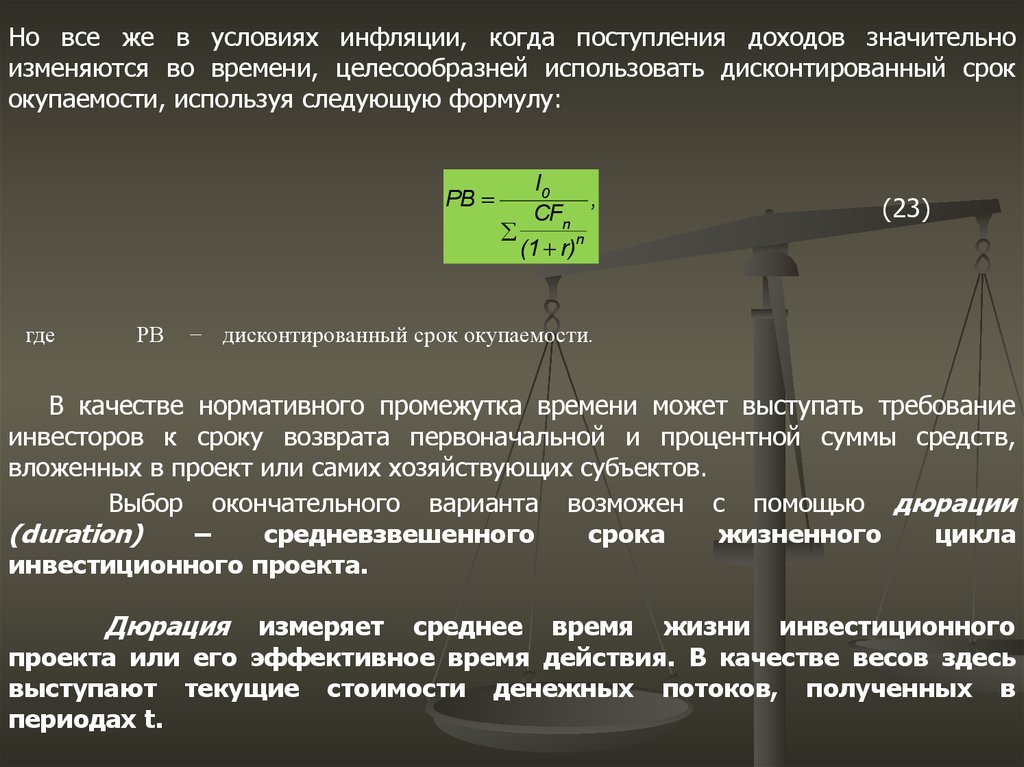

Но все же в условиях инфляции, когда поступления доходов значительноизменяются во времени, целесообразней использовать дисконтированный срок

окупаемости, используя следующую формулу:

РВ

где

РВ

I0

,

CFn

(23)

(1 r)

n

− дисконтированный срок окупаемости.

В качестве нормативного промежутка времени может выступать требование

инвесторов к сроку возврата первоначальной и процентной суммы средств,

вложенных в проект или самих хозяйствующих субъектов.

Выбор окончательного варианта возможен с помощью дюрации

(duration)

–

средневзвешенного

срока

жизненного

цикла

инвестиционного проекта.

Дюрация

измеряет среднее время жизни инвестиционного

проекта или его эффективное время действия. В качестве весов здесь

выступают текущие стоимости денежных потоков, полученных в

периодах t.

43.

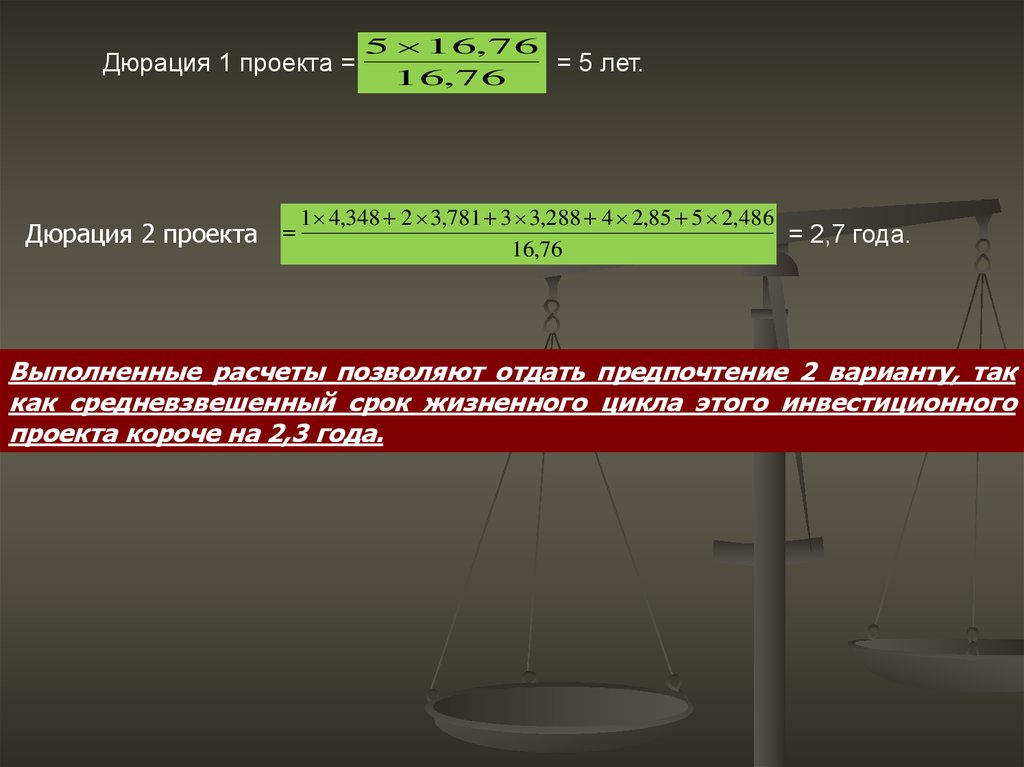

Для расчета дюрации используется следующая формула:Дюрация

где

(t PVt )

,

PVt

PVt

− текущая стоимость доходов за t периодов до

окончания сроков действия проекта;

t

− периоды поступления доходов.

(24)

Например, два инвестиционных проекта по 20 млн. руб. рассчитанные на 5

лет, приносят одинаковый текущий доход при ставке дисконта 15% годовых.

Первый проект имеет единственный денежный поток в конце пятого года в

размере 33,7 млн. руб.

Текущая стоимость PV(1)=

33,7 млн.руб . = 16,76 млн. руб.

5

(1 0,15)

Второй проект приносит доход по 5 млн. руб. ежегодно и имеет такую же текущую

стоимость:

PV(2)=

5

5

5

5

5 = 16,76 млн. руб.

1,15 1,152 1,153 1,154 1,155

44.

Дюрация 1 проекта =Дюрация 2 проекта

5 16,76

= 5 лет.

16,76

1 4,348 2 3,781 3 3,288 4 2,85 5 2,486

= 2,7 года.

16,76

Выполненные расчеты позволяют отдать предпочтение 2 варианту, так

как средневзвешенный срок жизненного цикла этого инвестиционного

проекта короче на 2,3 года.

finance

finance