Similar presentations:

Управление реальными инвестициями

1. УПРАВЛЕНИЕ РЕАЛЬНЫМИ ИНВЕСТИЦИЯМИ

1. Характеристика реальных инвестиций2. Состав и структура капитальных вложений

3. Инвестиционные проекты: сущность, виды,

фазы жизненного цикла

4. Методические основы оценки

эффективности капитальных вложений

5. Методы оценки инвестиционных проектов

2. 1. Характеристика реальных инвестиций

Реальные инвестиции – инвестиции в реальные активы. Даннаякатегория инвестиций характеризует вложения капитала в воспроизводство

основных средств, в инновационные нематериальные активы, а также иные

активы, связанные с осуществлением операционной деятельности предприятия

или улучшением условий труда персонала

1. Вложения в основной капитал:

Капитальные вложения – инвестиции в основной капитал (ОС), в том

числе затраты на новое строительство, расширение, реконструкцию, и

техническое перевооружение предприятий, приобретение машин,

оборудования, инструмента и инвентаря , проектно-изыскательские

работы(ПИР) и другие затраты.

инвестиции в недвижимость – овеществленные капитальные вложения.

Недвижимость – это земля, а также все, что находится над и под ее

поверхностью, включая объекты, присоединенные к ним независимо от того,

имеют ли они природное происхождение или созданы человеком.

2. Вложения в МПЗ (материально-производственные запасы)

3. Характеристика реальных инвестиций (продолжение)

3. Вложения в НМА (нематериальные активы):права пользования земельными участками,

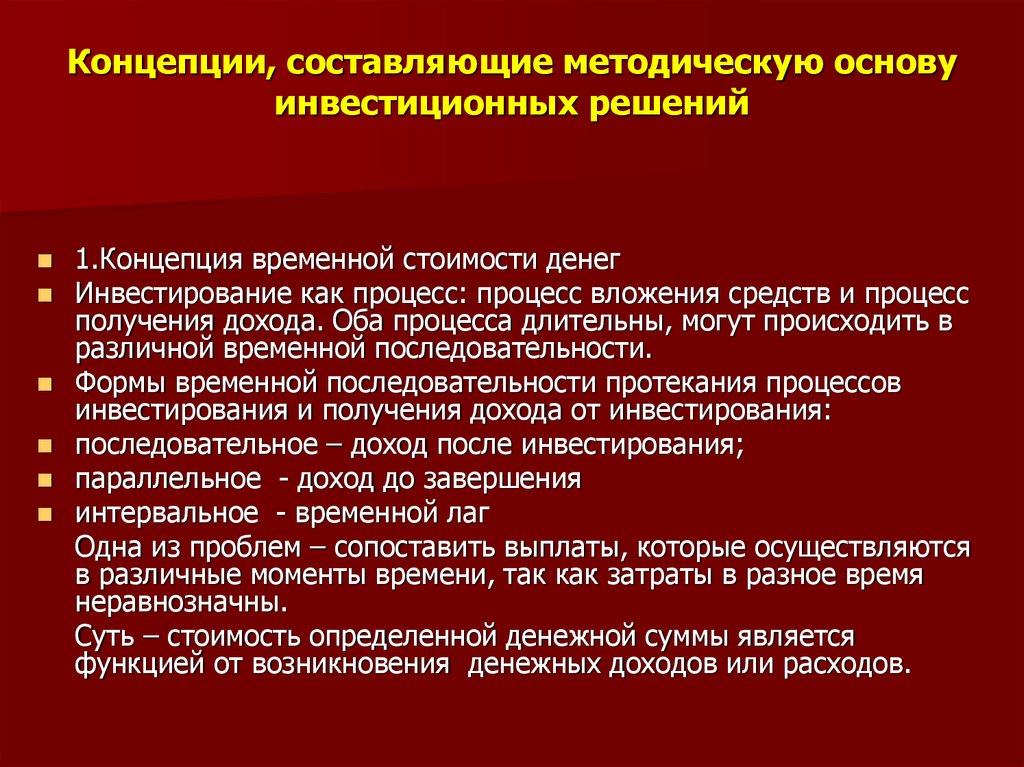

объектами природопользования;

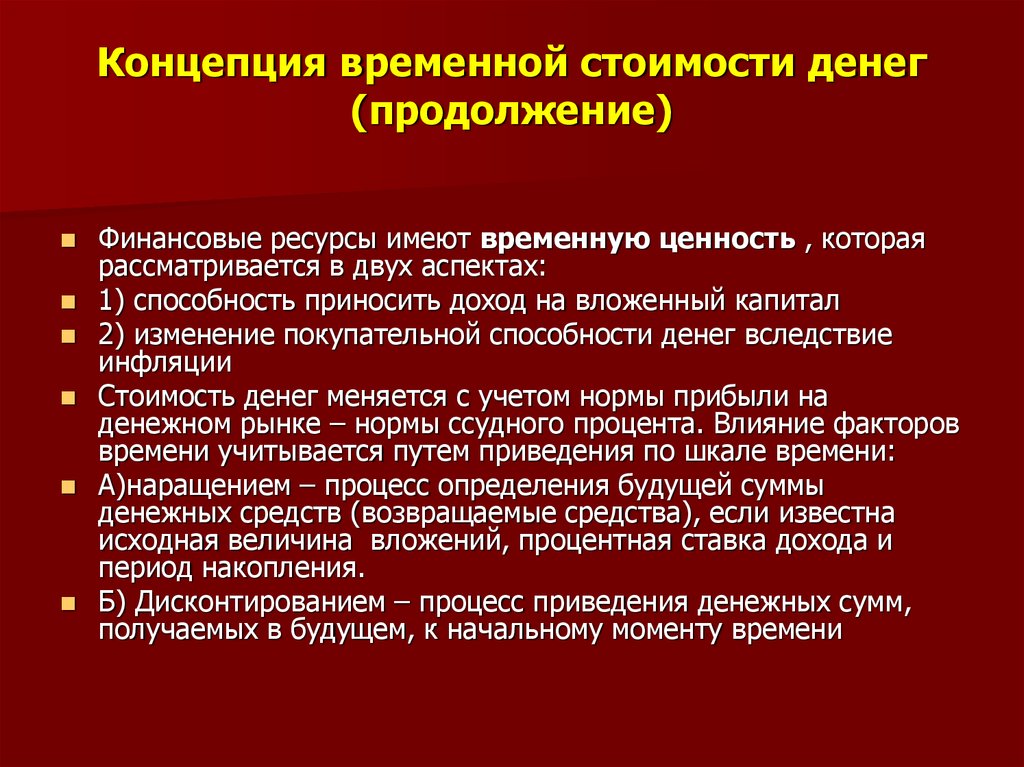

патенты, лицензии, ноу-хау;

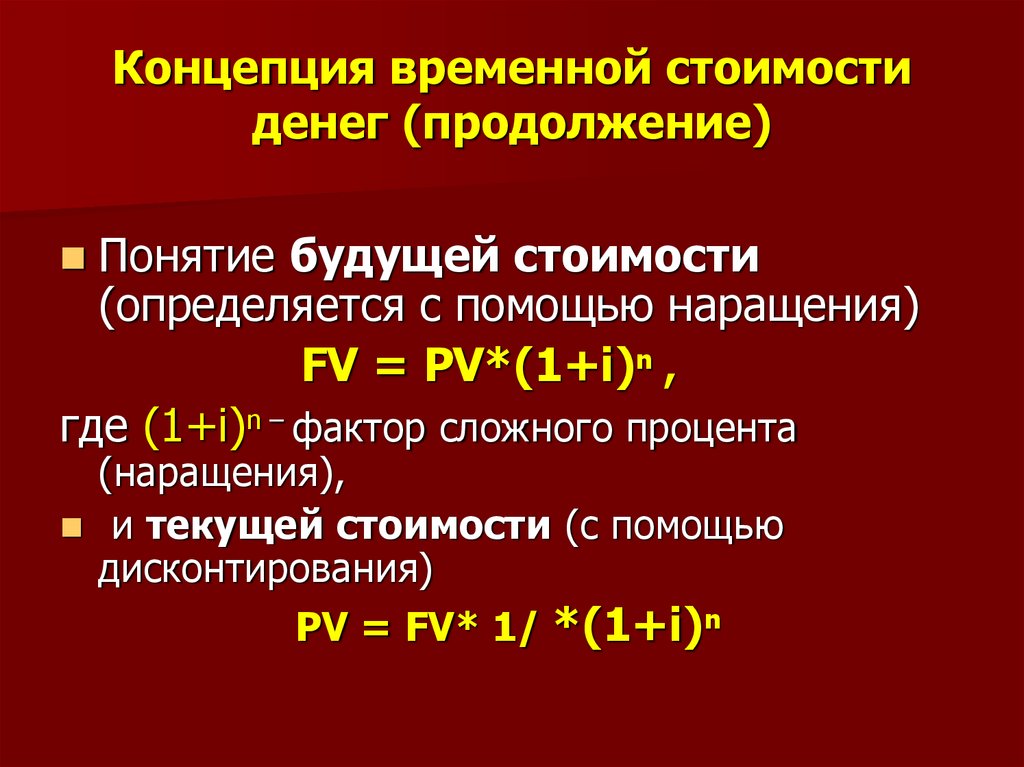

программные продукты;

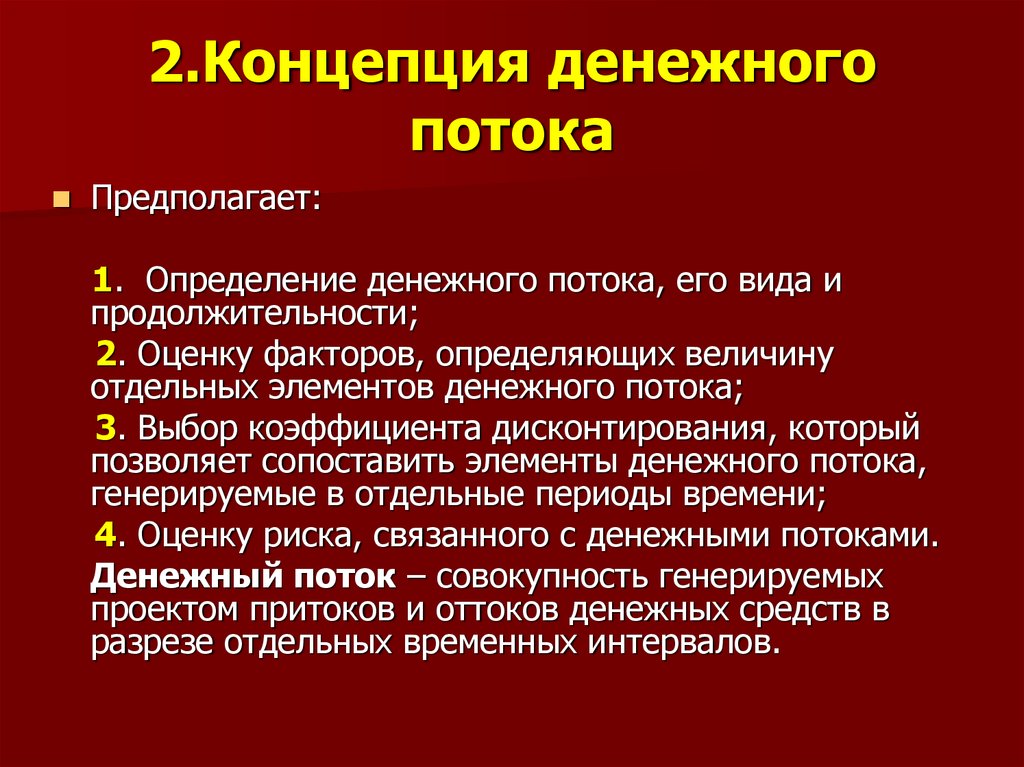

привилегии (включая лицензии на определенные

виды деятельности);

организационные расходы;

торговые марки, торговые знаки;

НИОКР (Научно-исследовательские и опытно-конструкторские

разработки);

авторские права.

4. 2. Состав и структура капитальных вложений

Классификация капитальных вложенийПо характеру воспроизводства основных фондов:

Новое строительство;

Расширение действующего производства;

Реконструкция;

Модернизация;

Техническое перевооружение

действующих основных фондов предприятия.

Соотношение этих затрат в общем объеме кап. вложений называется

воспроизводственной структурой капитальных

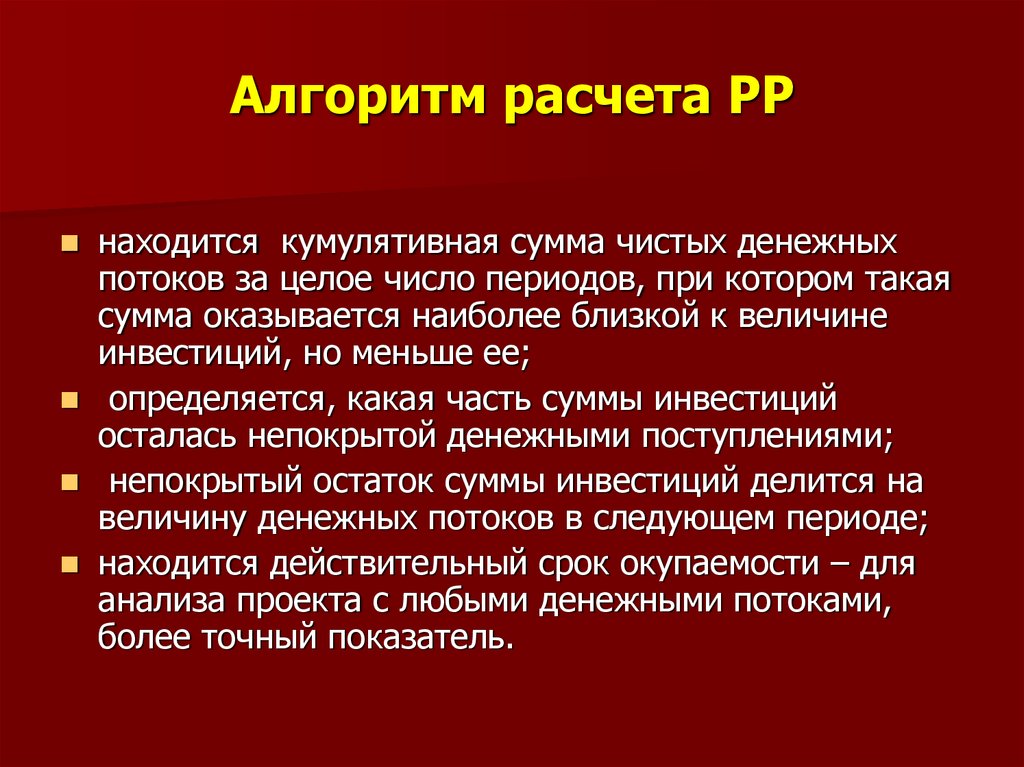

вложений

5. По характеру воспроизводства основных фондов

реконструкция (инвестиционная операция, связанная ссущественным преобразованием всего производственного

процесса на основе современных научно-технических

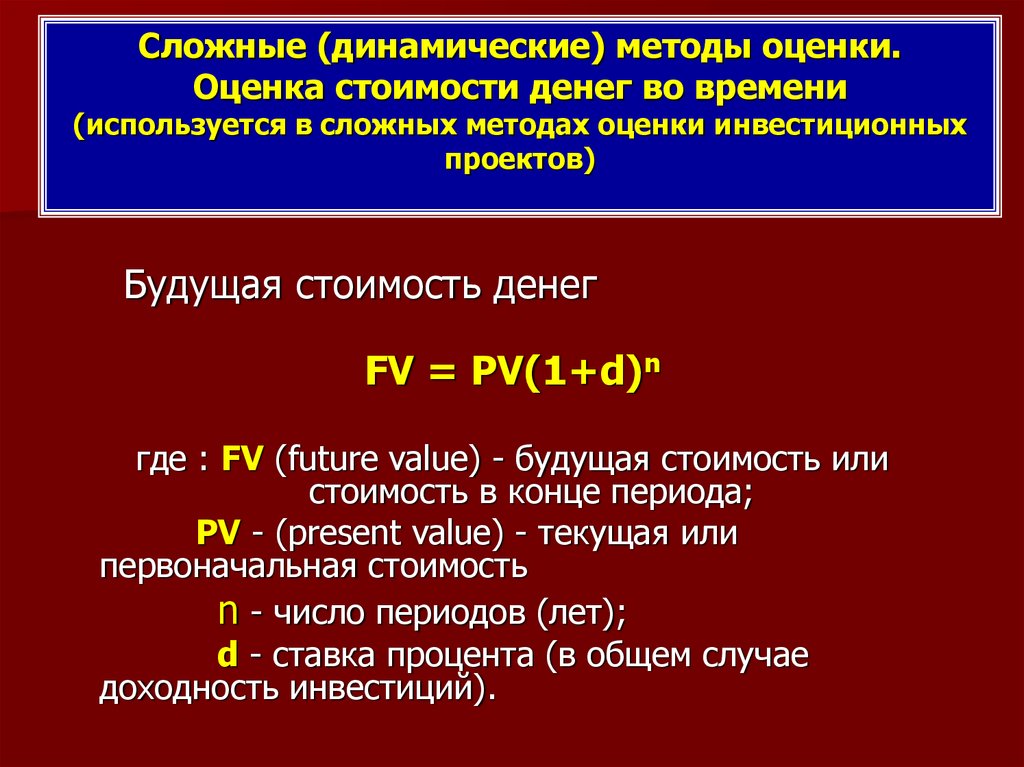

достижений);

модернизация (инвестиционная операция, связанная с

совершенствованием и приведением активной части

производственных основных средств в состояние,

соответствующее современному уровню осуществления

технологических процессов, путем конструктивных

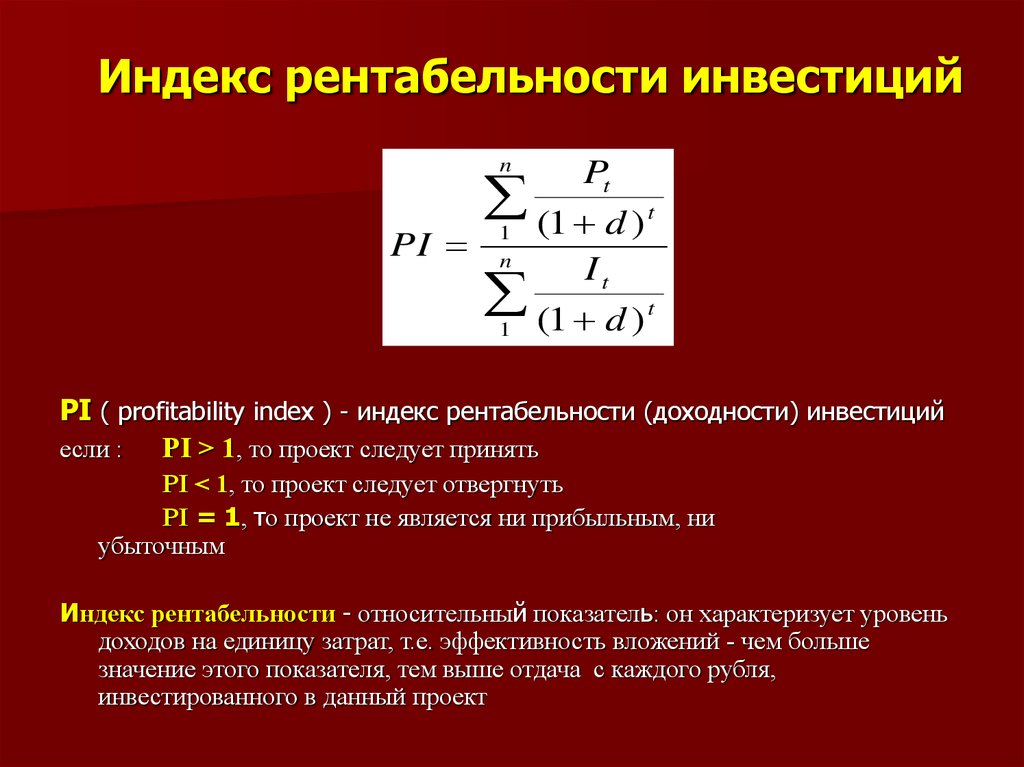

изменений парка машин и оборудования);

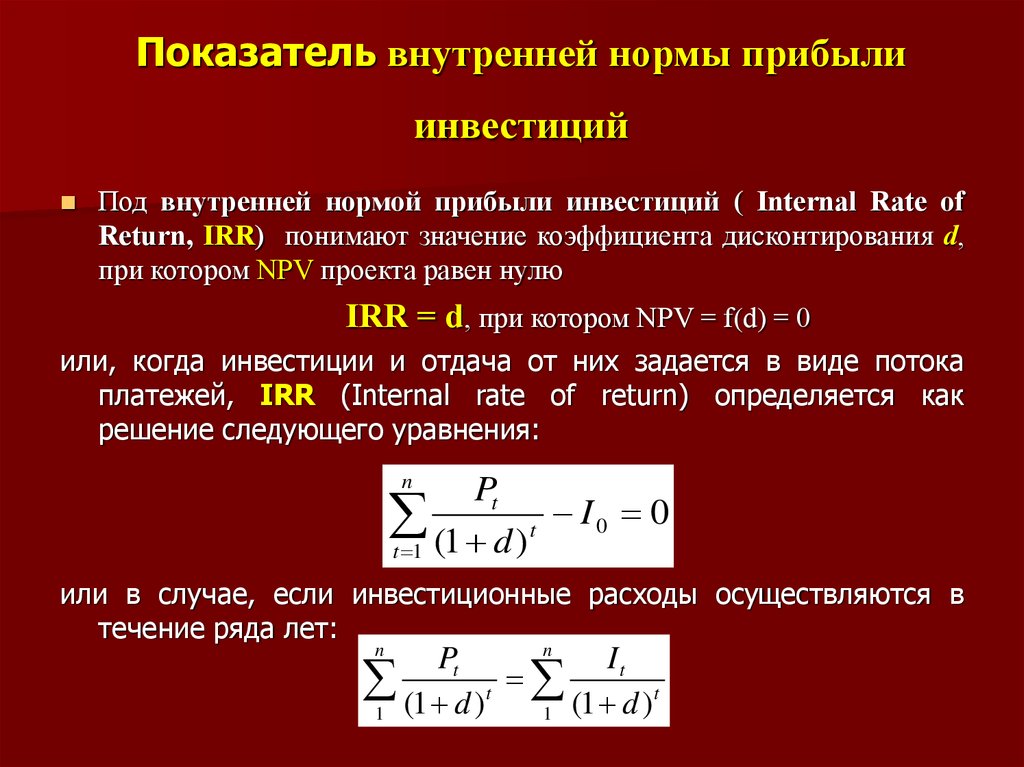

обновление отдельных видов оборудования (не меняется

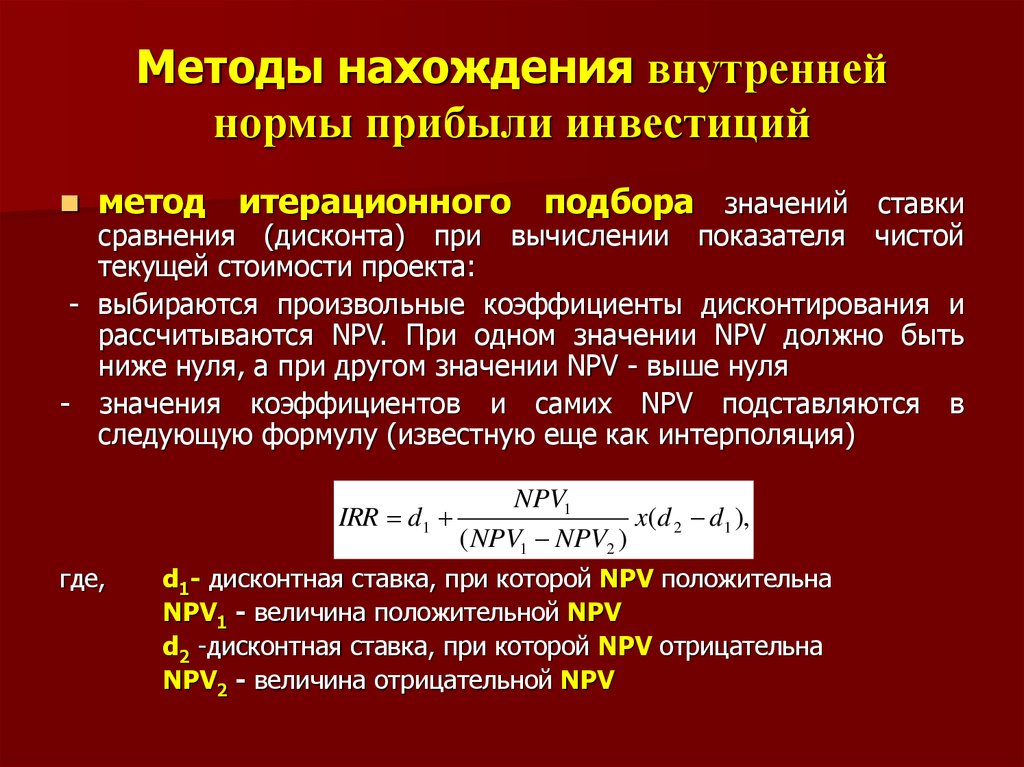

общая схема технологического процесса);

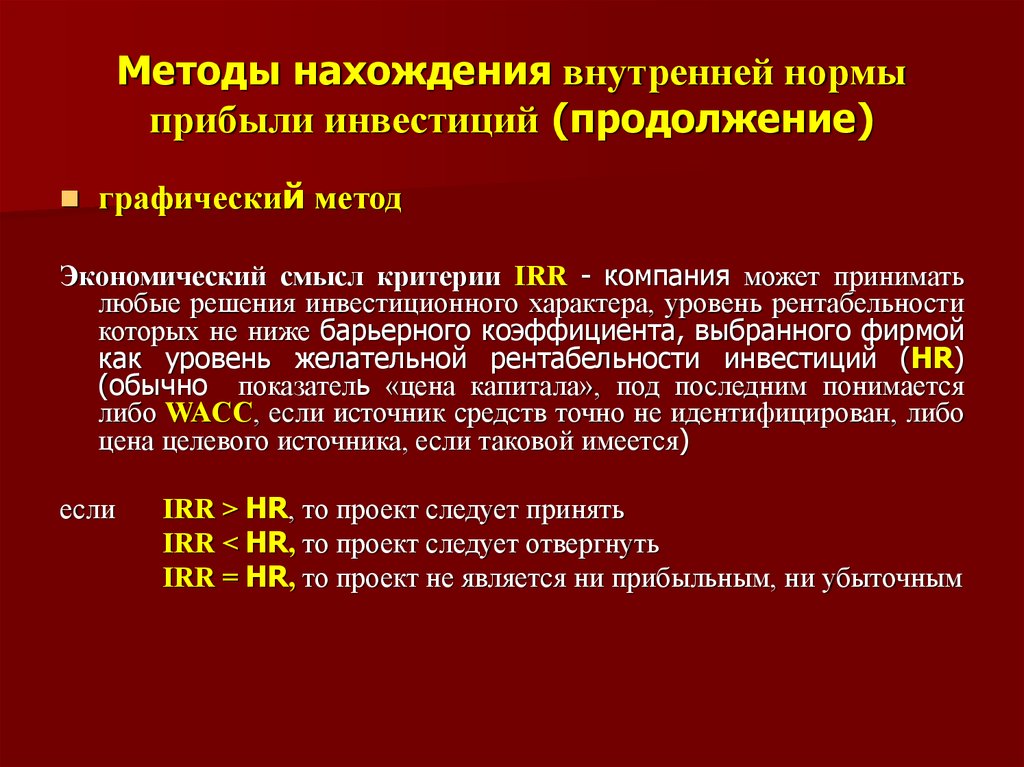

6. Классификация капитальных вложений (продолжение)

По технологическому признакуна строительно-монтажные работы

на приобретение оборудования, инструмента и

инвентаря

прочие капитальные затраты (на проектноизыскательские работы и т.п.)

Соотношение этих затрат в общем объеме

капитальных вложений называется

технологической структурой капитальных

вложений

7. Классификация капитальных вложений (продолжение)

В зависимости от формы собственностикапитальные вложения собственников определяются

инвестиционной политикой компании.

государственные капитальные вложения:

- централизованные (осуществляются государством за счет

бюджета и внебюджетных фондов, связаны с новым

строительством, расширением, модернизацией крупных

проектов, имеющих национальный характер);

- нецентрализованные (осуществляются государственными

предприятиями и организациями за счет собственных и заемных

средств, планируются ими самостоятельно исходя из

конкретных целей и задач).

8. Структура капитальных вложений

Территориальная структуракапитальных вложений –по субъектам

административно-территориальной структуры

страны

Отраслевая структура капитальных

вложений –соотношение между объемами

кап. вложений в различные отрасли

экономики

9. 3. Инвестиционные проекты: сущность, виды, фазы жизненного цикла

Основные понятияИнвестиционный проект (ИП) - обоснование экономической

целесообразности, объема и сроков осуществления капитальных

вложений, в том числе необходимая проектно-сметная документация,

разработанная в соответствии с законодательством Украины и

утвержденными в установленном порядке стандартами (нормами и

правилами), а также описание практических действий по

осуществлению инвестиций (бизнес-план);

Инвестиционный проект рассматривается в 2-х смыслах:

1) как деятельность, мероприятие, которое предполагает осуществление

комплекса действий, обеспечивающих достижение цели;

2) как система документов (организационных, правовых и т.д.), которые

необходимы для осуществления комплекса действий и описывающих

эти действия

10. Основные понятия (продолжение)

Экономическое содержание ИП – это программаИП может быть строительство, приобретение оборудования,

недвижимого имущества, но наибольшую долю занимают

проекты строительства, расширения, реконструкции и

технич. перевооружения действующего производства.

Срок окупаемости инвестиционного проекта - срок со дня

начала финансирования инвестиционного проекта до дня,

когда разность между накопленной суммой чистой прибыли

с

амортизационными

отчислениями

и

объемом

инвестиционных

затрат

приобретает

положительное

значение

(план)

вложения

капитала

с

целью

достижения

определенных целей

и получения определенного

результата.

11. Классификация инвестиционных проектов по срокам реализации

Краткосрочные (до 3-х лет)Среднесрочные (3-5 лет)

Долгосрочные (более 5 лет)

12. Классификация инвестиционных проектов в зависимости от типа потока денежных средств

с ординарным потоком, состоящим изисходной инвестиции, сделанной

единовременно или в течение нескольких

последовательных периодов и последующих

притоков денежных средств

с неординарным потоком, если притоки

денежных средств чередуются в любой

последовательности с их оттоками

13. Классификация инвестиционных проектов в зависимости от целей инвестирования

замена устаревшего оборудования, какестественный процесс продолжения

существующего бизнеса в неизменных масштабах;

замена оборудования с целью снижения текущих

производственных затрат;

увеличение выпуска продукции и/или расширение

рынка услуг;

расширение предприятия с целью выпуска новых

продуктов;

14. Реальные инвестиционные проекты имеют следующие особенности:

вложения капитала осуществляются надлительный срок;

инвестиции в долгосрочные проекты обычно

приносят выгоду в течение ряда лет, часть

прибыли от реализации проекта может быть

реинвестирована в проект;

эффективность реального инвестиционного

проекта оценивается путем сопоставления

выгоды с затратами, связанными с

реализацией проекта;

15. Реальные инвестиционные проекты имеют следующие особенности:

после приобретения объект инвестированияне может быть быстро продан с выгодой, то

есть реальным инвестициям присущ высокий

риск ликвидности;

по окончании инвестиционного периода

объект инвестирования может иметь

некоторую остаточную стоимость;

в конце реализации инвестиционного проекта

предприятие может быть вынуждено понести

некоторые затраты на демонтаж и

утилизацию объекта инвестирования.

16. Фазы жизненного цикла проекта (ЖЦП)

Жизненный цикл проекта промежуток времени между моментомпоявления (зарождения идеи) и

моментом окончания его реализации

Фазы реализации ЖЦП:

- прединвестиционная

- инвестиционная

- эксплуатационная

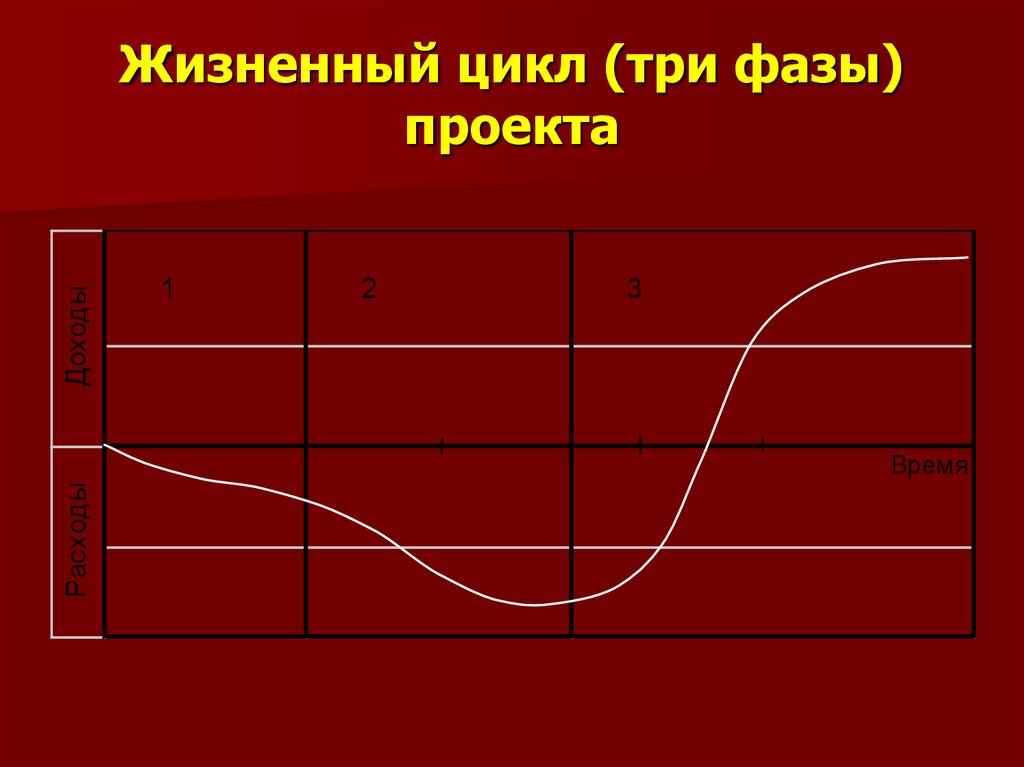

17. Жизненный цикл (три фазы) проекта

ДоходыЖизненный цикл (три фазы)

проекта

1

2

3

Расходы

Время

18. Прединвестиционная стадия (фаза)

непосредственно предшествует основному объемуинвестиций;

имеет важное значение для

принятия решения об

инвестировании, носит обратимый характер;

этапы предынвестиционных исследований:

- исследование инвестиционных возможностей (факторы,

благоприятствующие инвестированию);

- формирование инвестиционного замысла (идеи) или

поиск инвестиционных концепций на основе анализа

инвестиционных возможностей

в форме ТЭО

(предварительное технико-экономическое обоснование).

Цель – выявить

жизнеспособность идеи проекта,

насколько

проект

способен

приносить

доход,

достаточных для покрытия вложенных средств и

получения прибыли;

19. Прединвестиционная стадия (фаза) (продолжение)

- есликонцепция

жизнеспособна,

производятся

предпроэктные или подготовительные исследования.

Готовится

детальное обоснование проекта в форме

либо ТЭО, либо бизнес-плана проекта. Эти документы

описывают все основные

аспекты, анализируют

основные проблемы реализации, определяют способы

решения проблемы и содержат ответ на главный вопрос

– стоит ли вкладывать средства в проект и принесет ли

он доход. ТЭО или бизнес-план прорабатываются для

коммерческой,

экономической

,

технической,

организационной, финансовой частей проекта;

- подготовка оценочного заключения и принятие решения

об инвестировании.

результат

развернутый

бизнес-план

инвестиционного проекта - документ, содержащий в

структурированном виде всю информацию о проекте,

необходимую для его осуществления.

20. Прединвестиционная фаза (продолжение)

Фактор качества проекта – главный на даннойфазе. Стоимость колеблется от 1% до 5%

общих затрат на проект. Влияние качества на

результат – 75%. Если проект принимается к

реализации, то все затраты, которые несет

предприятие, капитализируются и входят в

состав предпроизводственных затрат. Сумма

всех предпроизводственных затрат относится

на себестоимость.

21. Инвестиционная фаза

инвестирование или осуществление проектапредпринимаются конкретные действия, которые требуют

гораздо больших затрат и носят необратимый характер:

-

разрабатывается проектно-сметная документация;

заказывается оборудование;

готовятся производственные площадки;

проводятся строительно-монтажные работы;

поставляется оборудование и осуществляются его монтаж и

пусконаладочные работы;

проводится обучение персонала;

ведутся рекламные мероприятия.

-

Заканчивается инвестиционная стадия сдачей объекта в

эксплуатацию

22. Инвестиционная фаза (продолжение)

Инвестиционная фаза самаякапиталоемкая и самая длительная фаза.

На первом плане фактор времени

(75%),на втором - фактор качества

(25%), чтобы соблюсти сроки,

установленные на первой фазе.

Формируются постоянные активы

предприятия.

23. Эксплуатационная фаза

наступает с момента ввода в действиеосновного оборудования

непосредственный пуск предприятия (выпуск

товара, оказание услуги и пр.) и возврат

банковского кредита в случае использования

последнего;

мониторинг экономических показателей в

процессе эксплуатации проекта.

24. Эксплуатационная фаза (продолжение) Значение для инвесторов

1. Возврат собственных и заемныхсредств, затраченных на проект.

2. Обеспечение высокого уровня дохода

на вложенный капитал.

3.Обеспечение оптимальной

продолжительности жизненного цикла

ИП.

25. 4. Методические основы оценки эффективности капитальных вложений

Методыоценки эффективности ИП

– способы, с помощью которых

инвестор осуществляет выбор

между несколькими вариантами ИП

и принимает инвестиционное

решение

26. Концепции, составляющие методическую основу инвестиционных решений

Концепция временной стоимости денегКонцепция денежного потока.

Концепция цены (стоимости) капитала

27. Концепции, составляющие методическую основу инвестиционных решений

1.Концепция временной стоимости денегИнвестирование как процесс: процесс вложения средств и процесс

получения дохода. Оба процесса длительны, могут происходить в

различной временной последовательности.

Формы временной последовательности протекания процессов

инвестирования и получения дохода от инвестирования:

последовательное – доход после инвестирования;

параллельное - доход до завершения

интервальное - временной лаг

Одна из проблем – сопоставить выплаты, которые осуществляются

в различные моменты времени, так как затраты в разное время

неравнозначны.

Суть – стоимость определенной денежной суммы является

функцией от возникновения денежных доходов или расходов.

28. Концепция временной стоимости денег (продолжение)

Финансовые ресурсы имеют временную ценность , котораярассматривается в двух аспектах:

1) способность приносить доход на вложенный капитал

2) изменение покупательной способности денег вследствие

инфляции

Стоимость денег меняется с учетом нормы прибыли на

денежном рынке – нормы ссудного процента. Влияние факторов

времени учитывается путем приведения по шкале времени:

А)наращением – процесс определения будущей суммы

денежных средств (возвращаемые средства), если известна

исходная величина вложений, процентная ставка дохода и

период накопления.

Б) Дисконтированием – процесс приведения денежных сумм,

получаемых в будущем, к начальному моменту времени

29. Концепция временной стоимости денег (продолжение)

Понятие будущей стоимости(определяется с помощью наращения)

FV = PV*(1+i)n ,

где (1+i)n – фактор сложного процента

(наращения),

и текущей стоимости (с помощью

дисконтирования)

PV = FV* 1/ *(1+i)n

30. 2.Концепция денежного потока

Предполагает:1. Определение денежного потока, его вида и

продолжительности;

2. Оценку факторов, определяющих величину

отдельных элементов денежного потока;

3. Выбор коэффициента дисконтирования, который

позволяет сопоставить элементы денежного потока,

генерируемые в отдельные периоды времени;

4. Оценку риска, связанного с денежными потоками.

Денежный поток – совокупность генерируемых

проектом притоков и оттоков денежных средств в

разрезе отдельных временных интервалов.

31. Концепция денежного потока (продолжение)

Притоки денежных средств:1. Поступления от реализации продукции

(оказанных услуг);

2. Прочие поступления;

3. Увеличение акционерного капитала за

счет дополнительной эмиссии акций;

4. Привлечение денежных средств на

возвратной основе.

32. Концепция денежного потока (продолжение)

Оттоки денежных средств:1. Все инвестиционные издержки, в т.ч. на оборотный

капитал;

2. Текущие издержки;

3. Платежи в бюджет;

4. Обслуживание внешней задолженности;

5. Дивидендные выплаты.

Чистые денежные потоки = сумма притоков – сумма

оттоков

33. 3. Концепция цены (стоимости) капитала

Суть концепции:расчет относительной величины денежных доходов,

которые получит инвестор;

определение уровня рентабельности

инвестированного капитала.

Источники капитала:

А) внутренние ресурсы (УК, нераспределенная

прибыль, фонды собственных средств);

Б) внешние ресурсы (привлеченные средства (эмиссия)

и заемные (кредиты)

34. Концепция цены (стоимости) капитала (продолжение)

Стоимость (цена) капитала – общая суммасредств, которую следует уплатить за

использование определенного объема

финансовых ресурсов, выраженных в

процентах к этому объему. Находят по

средней арифметической взвешенной –

суммирование произведений цены на

удельный вес источника:

WACC = Σki*di

35. Основные принципы оценки эффективности ИП

Принципы эффективности:1. Инвестиции считаются эффективными, если они увеличивают

рыночную стоимость;

2. Принцип положительности и максимума эффекта – эффект

должен быть положительным;

3. Принцип системной оценки эффективности - при оценке

должны сочетаться методы расчета коммерческой, бюджетной

и общественной эффективности, использование простых и

сложных методов оценки эффективности проекта,

использование нескольких критериев эффективности;

4. Принцип оценки эффективности на основе показателей

денежного потока;

5. Оценка должна осуществляться путем анализа жизненного

цикла проекта – в пределах намеченного расчетного периода.

Расчетный период имеет 2 характеристики:

– а) горизонт расчета – соответствует жизненному циклу

проекта;

– б) шаг расчета - временной отрезок, обычно равный одному

году.

36. Основные принципы оценки эффективности ИП (продолжение)

Принципы эффективности:6. принцип учета фактора времени и концепция временной

стоимости денег – обязательное приведение к настоящей

стоимости как инвестируемого в проект капитала, так и сумм

денежных поступлений от реализации проекта;

7. выбор дифференцированной ставки дисконтирования в

процессе приведения денежных потоков. Ставка

дисконтирования – некая процентная ставка, с помощью

которой возможно сопоставлять различные элементы

денежного потока, генерируемые проектом в разные периоды

времени;

8. учет инфляции;

9. учет неопределенности и рисков, связанных с осуществлением

ИП.

37. Ставка (норма) дисконта

1. Индивидуальная норма доходности инвестиций сучетом уровня инфляции и степени риска, которую

инвестор считает приемлемой.

2. Средняя кредитная ставка.

3. Альтернативная норма дохода по другим видам

инвестирования.

4. Уровень рентабельности инвестируемого капитала,

который должно обеспечить предприятие.

5. Средневзвешенная стоимость капитала.

38. Оценка экономической эффективности ИП

Эффективность ИП – категория , отражающаясоответствие ИП целям и интересам его участников.

Экономическая эффективность ИП оценивается по

двум направлениям:

1. Эффективность проекта в целом – обычно

оценивается с общественной (социальноэкономической) и коммерческой позиции. Оба эти

вида эффективности рассматриваются с точки

зрения единственного участника, реализующего

проект за счет собственных средств.

Оценивается для решения двух задач:

– А) определение потенциальной привлекательности проекта

для участников;

– Б) поиск источников финансирования.

39. Оценка экономической эффективности ИП

2. Эффективность участия в проекте –оценивается с позиции каждого участника, им

может быть предприятие, реализующее проект, его

акционеры, банки, лизинговые компании, бюджетные

структуры. Эффективность оценивается для каждого

участника в отдельности. Включает эффективность

участия предприятия в проекте, инвестирования в

акции предприятий, эффективность участия более

высокого уровня – региональная, общенациональная

эффективность.

40. Коммерческая эффективность инвестиционного проекта

Коммерческая эффективность – оцениваетфинансовые последствия реализации проекта для

каждого из участников.

Включает 3 этапа

1. определение денежного потока и на его основе

необходимого объема финансирования проекта;

2. расчет показателей коммерческой эффективности;

3. оценка устойчивости проекта (анализ

чувствительности).

41. Критерий принятия решения по ИП

Основным критерием являетсяположительное сальдо накопленных реальных

денег на каждом из временных интервалов.

Положительное сальдо составляет свободные

денежные средства. Если получено

отрицательное сальдо, то необходимо

привлечь дополнительные финансовые

ресурсы, что отражается в расчетах

эффективности.

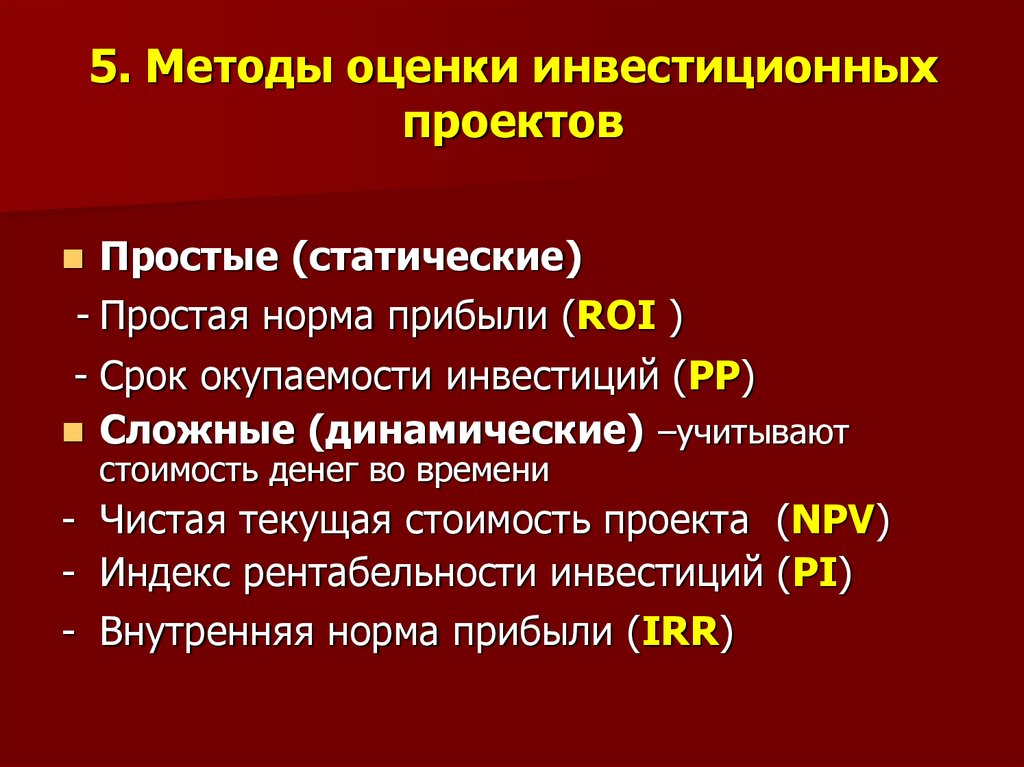

42. 5. Методы оценки инвестиционных проектов

Простые (статические)- Простая норма прибыли (ROI )

- Срок окупаемости инвестиций (PP)

Сложные (динамические) –учитывают

стоимость денег во времени

- Чистая текущая стоимость проекта (NPV)

- Индекс рентабельности инвестиций (PI)

- Внутренняя норма прибыли (IRR)

43. Простые (статические) методы оценки

1. Базируются на сравнении затрат;2. Простые с точки зрения расчета и

информативности для принятия

решения;

3.Применяются для быстрой оценки на

предварительной стадии анализа

проекта.

44. Простые (статические) методы оценки (продолжение)

Недостатки:1. Не учитывают концепцию временной

стоимости денег;

2. Не учитывают всего срока жизни ИП;

3. Не учитывают неравнозначность

денежных потоков, возникающих в

отдельные моменты времени.

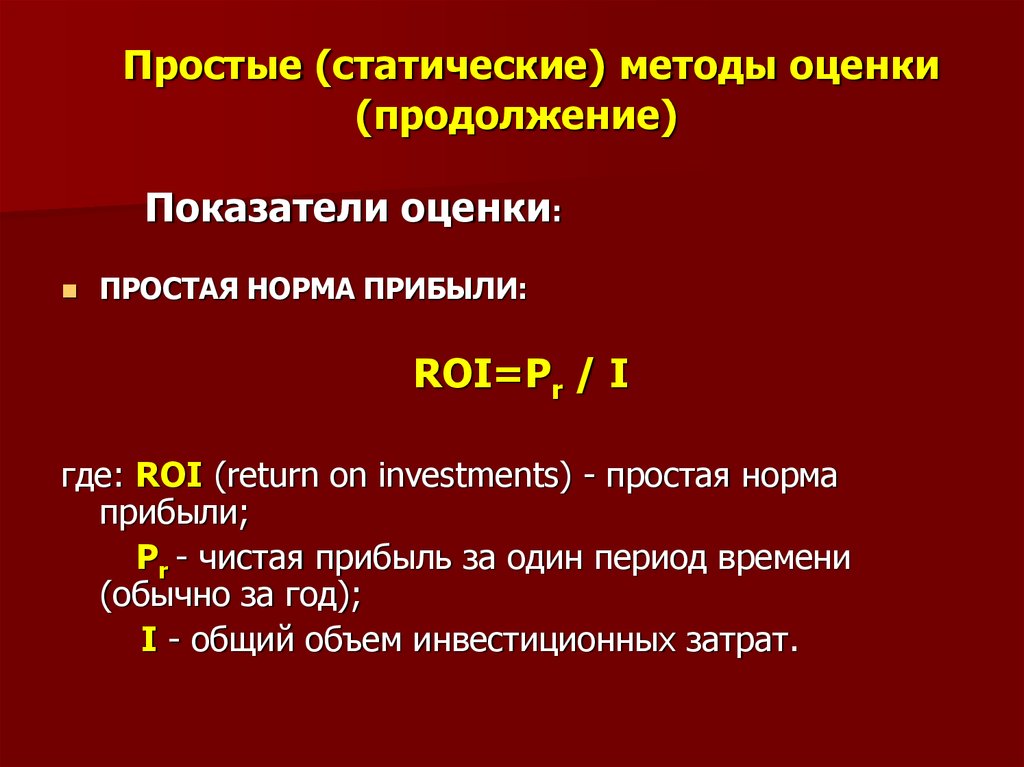

45. Простые (статические) методы оценки (продолжение)

Показатели оценки:ПРОСТАЯ НОРМА ПРИБЫЛИ:

ROI=Рr / I

где: ROI (return on investments) - простая норма

прибыли;

Pr - чистая прибыль за один период времени

(обычно за год);

I - общий объем инвестиционных затрат.

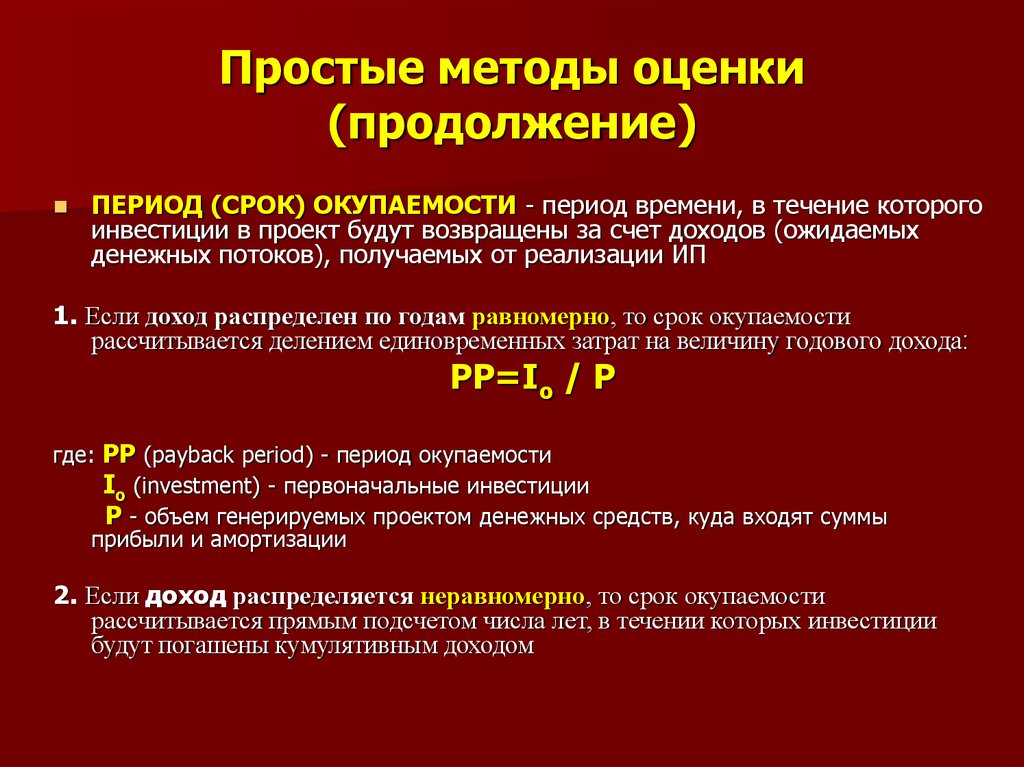

46. Простые методы оценки (продолжение)

ПЕРИОД (СРОК) ОКУПАЕМОСТИ - период времени, в течение которогоинвестиции в проект будут возвращены за счет доходов (ожидаемых

денежных потоков), получаемых от реализации ИП

1. Если доход распределен по годам равномерно, то срок окупаемости

рассчитывается делением единовременных затрат на величину годового дохода:

РР=Iо / Р

где: РР (payback period) - период окупаемости

Io (investment) - первоначальные инвестиции

Р - объем генерируемых проектом денежных средств, куда входят суммы

прибыли и амортизации

2. Если доход распределяется неравномерно, то срок окупаемости

рассчитывается прямым подсчетом числа лет, в течении которых инвестиции

будут погашены кумулятивным доходом

47. Алгоритм расчета РР

находится кумулятивная сумма чистых денежныхпотоков за целое число периодов, при котором такая

сумма оказывается наиболее близкой к величине

инвестиций, но меньше ее;

определяется, какая часть суммы инвестиций

осталась непокрытой денежными поступлениями;

непокрытый остаток суммы инвестиций делится на

величину денежных потоков в следующем периоде;

находится действительный срок окупаемости – для

анализа проекта с любыми денежными потоками,

более точный показатель.

48. Дисконтированный срок окупаемости DРР

Величина денежных потоковприводится к сроку оценки методом

дисконтирования

DРР≥РР

49. Простые (статические) методы оценки (продолжение)

Простая норма прибыли ARR (averagerate of return) = D/I = P/I

D(P) - доход

50. Расчет периода окупаемости (2)

ГодыОтток

наличности

в

В виде кап.

затрат

Приток

наличности

Годовые

кумулятивные

нарастающим

итогом

(Прибыль и

амортизация)

Динамика окупаемости

1

-1000

-1000

-

-1000

2

-2000

-3000

-

-3000

3

-3600

-6600

-

-6600

4

-1000

-7600

+800

-6800 (-7600+800)

5

-500

-8100

+2000

-5300 (-6800-500+2000)

6

-

-

+2500

-2800 (-5300+2500)

7

-

-

+2800

0 (-2800+2800)

8

-

-

+3000

+3000

9

-

-

+3000

+6000

10

-

-

+3000

+9000

51. Сложные (динамические) методы оценки. Оценка стоимости денег во времени (используется в сложных методах оценки инвестиционных проектов)

Будущая стоимость денегFV = PV(1+d)n

где : FV (future value) - будущая стоимость или

стоимость в конце периода;

PV - (present value) - текущая или

первоначальная стоимость

n - число периодов (лет);

d - ставка процента (в общем случае

доходность инвестиций).

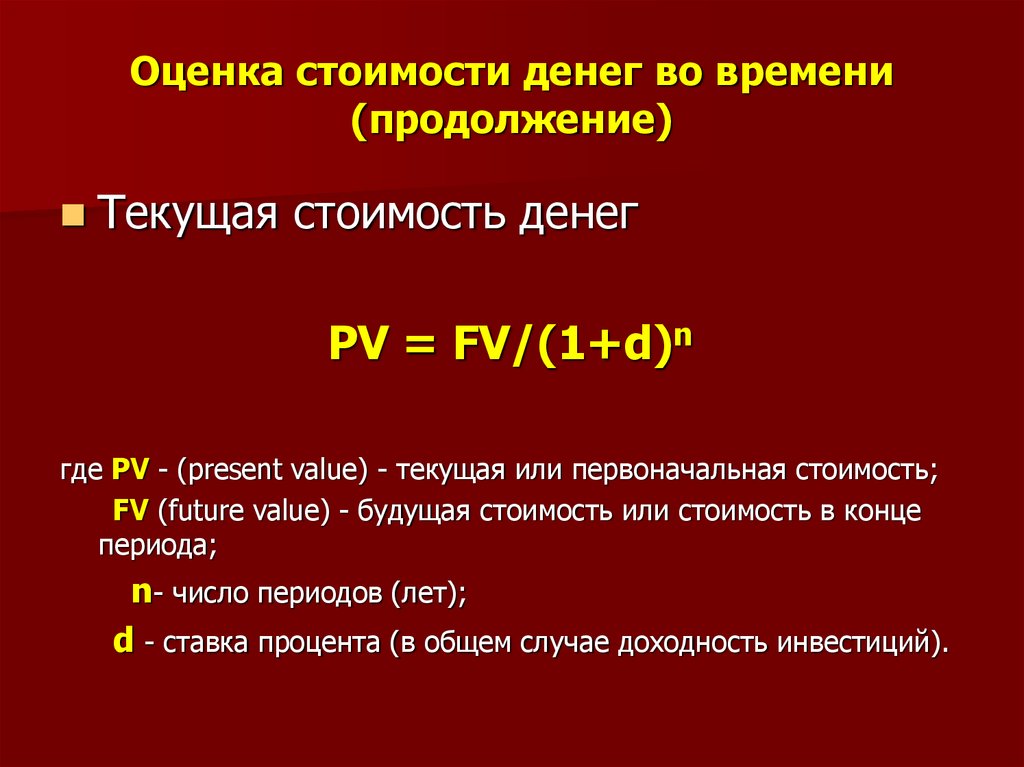

52. Оценка стоимости денег во времени (продолжение)

Текущая стоимость денегPV = FV/(1+d)n

где PV - (present value) - текущая или первоначальная стоимость;

FV (future value) - будущая стоимость или стоимость в конце

периода;

n- число периодов (лет);

d - ставка процента (в общем случае доходность инвестиций).

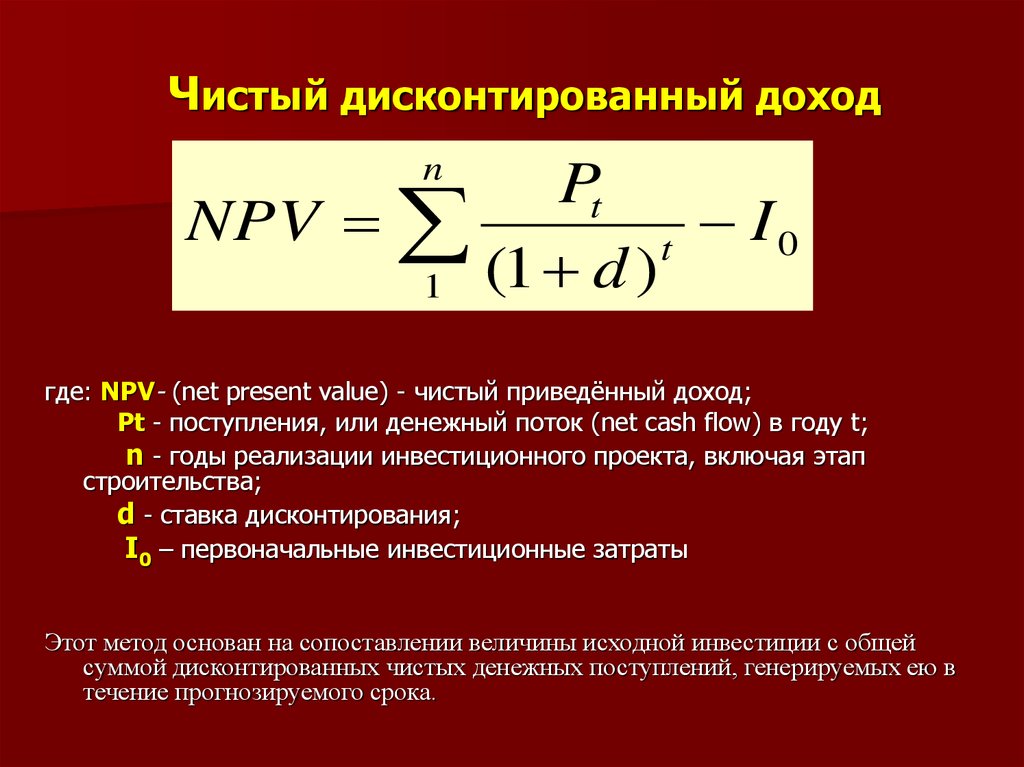

53. Чистый дисконтированный доход

nPt

NPV

I0

t

1 (1 d )

где: NPV- (net present value) - чистый приведённый доход;

Pt - поступления, или денежный поток (net cash flow) в году t;

n - годы реализации инвестиционного проекта, включая этап

строительства;

d - ставка дисконтирования;

I0 – первоначальные инвестиционные затраты

Этот метод основан на сопоставлении величины исходной инвестиции c общей

суммой дисконтированных чистых денежных поступлений, генерируемых ею в

течение прогнозируемого срока.

54. Чистый приведенный доход при условии последовательного инвестирования в течение ряда лет

nn

Pt

It

NPV

t

t

1 (1 d )

1 (I d )

где:

It - инвестиционные расходы (капитальные вложения) в

году t.

Если: NPV > 0 – проект можно принять

NPV < 0 – проект следует отвергнуть

NPV = 0 – проект ни прибыльный, ни убыточный

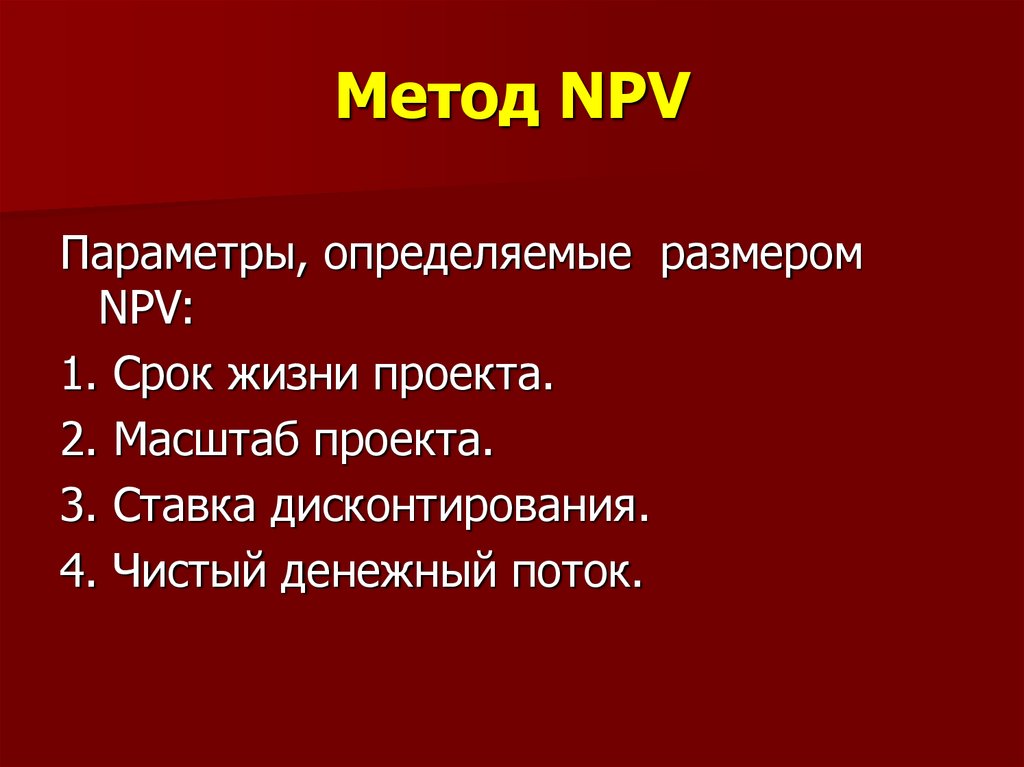

55. Метод NPV

Параметры, определяемые размеромNPV:

1. Срок жизни проекта.

2. Масштаб проекта.

3. Ставка дисконтирования.

4. Чистый денежный поток.

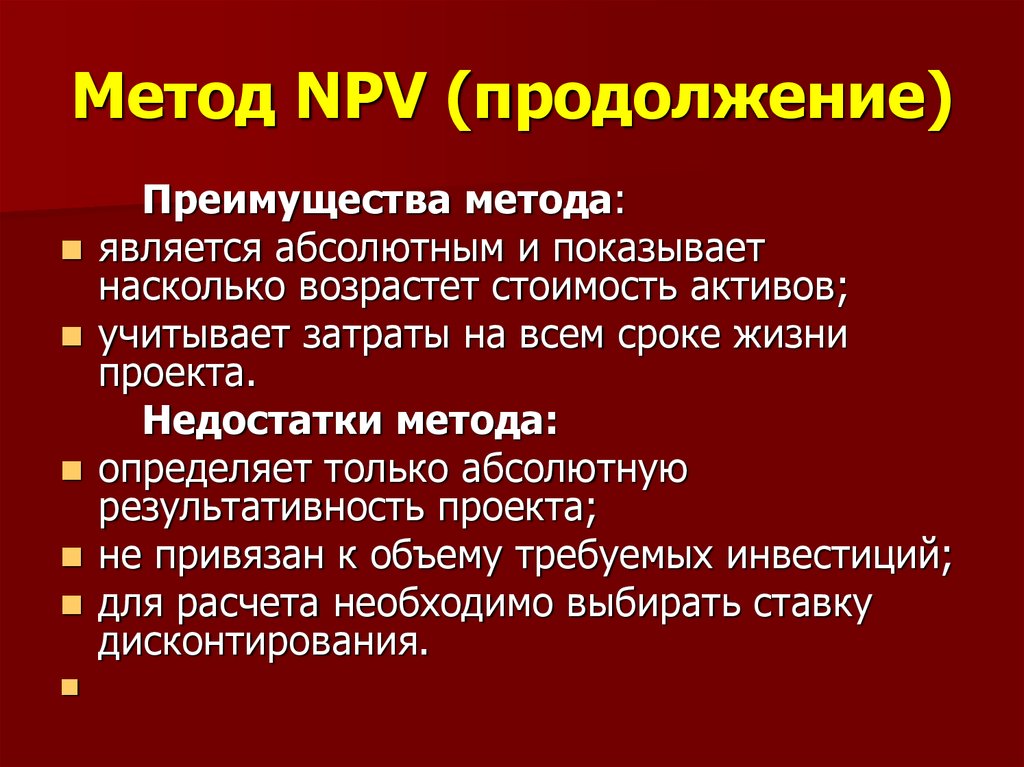

56. Метод NPV (продолжение)

Преимущества метода:является абсолютным и показывает

насколько возрастет стоимость активов;

учитывает затраты на всем сроке жизни

проекта.

Недостатки метода:

определяет только абсолютную

результативность проекта;

не привязан к объему требуемых инвестиций;

для расчета необходимо выбирать ставку

дисконтирования.

57. Индекс рентабельности инвестиций

nPt

t

(

1

d

)

PI 1n

It

t

(

1

d

)

1

PI ( profitability index ) - индекс рентабельности (доходности) инвестиций

если :

PI > 1, то проект следует принять

PI < 1, то проект следует отвергнуть

PI = 1, то проект не является ни прибыльным, ни

убыточным

Индекс рентабельности - относительный показатель: он характеризует уровень

доходов на единицу затрат, т.е. эффективность вложений - чем больше

значение этого показателя, тем выше отдача с каждого рубля,

инвестированного в данный проект

58. Показатель внутренней нормы прибыли инвестиций

Под внутренней нормой прибыли инвестиций ( Internal Rate ofReturn, IRR) понимают значение коэффициента дисконтирования d,

при котором NPV проекта равен нулю

IRR = d, при котором NPV = f(d) = 0

или, когда инвестиции и отдача от них задается в виде потока

платежей, IRR (Internal rate of return) определяется как

решение следующего уравнения:

n

Pt

I0 0

t

t 1 (1 d )

или в случае, если инвестиционные расходы осуществляются в

течение ряда лет:

n

n

Pt

It

1 (1 d )t 1 (1 d )t

59. Методы нахождения внутренней нормы прибыли инвестиций

метод итерационного подбора значений ставкисравнения (дисконта) при вычислении показателя чистой

текущей стоимости проекта:

- выбираются произвольные коэффициенты дисконтирования и

рассчитываются NPV. При одном значении NPV должно быть

ниже нуля, а при другом значении NPV - выше нуля

- значения коэффициентов и самих NPV подставляются в

следующую формулу (известную еще как интерполяция)

NPV1

x(d 2 d1 ),

( NPV1 NPV2 )

d1- дисконтная ставка, при которой NPV положительна

NPV1 - величина положительной NPV

d2 -дисконтная ставка, при которой NPV отрицательна

NPV2 - величина отрицательной NPV

IRR d1

где,

60. Методы нахождения внутренней нормы прибыли инвестиций (продолжение)

графический методЭкономический смысл критерии IRR - компания может принимать

любые решения инвестиционного характера, уровень рентабельности

которых не ниже барьерного коэффициента, выбранного фирмой

как уровень желательной рентабельности инвестиций (HR)

(обычно показатель «цена капитала», под последним понимается

либо WACC, если источник средств точно не идентифицирован, либо

цена целевого источника, если таковой имеется)

если

IRR > HR, то проект следует принять

IRR < HR, то проект следует отвергнуть

IRR = HR, то проект не является ни прибыльным, ни убыточным

61. Взаимосвязь между показателями NPV, PI и IRR

Единичный проект является частным случаемнезависимых проектов. В этом случае критерии

NPV, PI, IRR дают одинаковые рекомендации по

поводу принятия или игнорирования проекта

если NPV > 0, то одновременно IRR > HR и PI > 1

если NPV < 0, то одновременно IRR < HR и PI < 1

если NPV = 0, то одновременно IRR = HR и PI = 1

где: HR (hurdle rate) - барьерный коэффициент, выбранный

фирмой как уровень желательной рентабельности инвестиций

62. Взаимосвязь между показателями NPV, PI и IRR

При анализе альтернативных проектов проблема выборакритерия остается. Основная причина в том, что NPV абсолютный показатель, а PI и IRR - относительные

В случае противоречия более предпочтительным является

критерий NPV, поскольку :

1) NPV дает вероятностную оценку прироста стоимости компании

в случае принятия проекта; отвечает основной цели

акционеров, состоящей в наращивании экономического

потенциала компании

2) NPV обладает свойством аддитивности, что позволяет

складывать значения данного показателя по различным

проектам и использовать агрегированную величину для

оптимизации инвестиционного портфеля

63. Взаимосвязь между показателями NPV, PI и IRR

С позиции риска (американский подход)можно рассматривать два проекта по критериям IRR

и PI , но нельзя по NPV

- Основной недостаток критерия NPV - это абсолютный

показатель, и он не может дать информацию о «резерве

безопасности»,т.е., если допущена ошибка в прогнозе

денежного потока или коэффициента дисконтирования,

насколько велика опасность того, что проект, который ранее

рассматривался как прибыльный, окажется убыточным

Информацию о резерве безопасности дают критерии IRR и PI:

- чем больше IRR, по сравнению с HR (ценой капитала

проекта), тем больше резерв безопасности;

- чем больше значение РI превосходит единицу, тем

больше резерв безопасности.

finance

finance