Similar presentations:

Потребительский кредит: основные виды, способы предоставления, риски

1.

Тема: «Потребительский кредит: основныевиды, способы предоставления, риски»

Автор: Салаева Елена Александровна

Руководитель: Грасмик Константин Иванович

2.

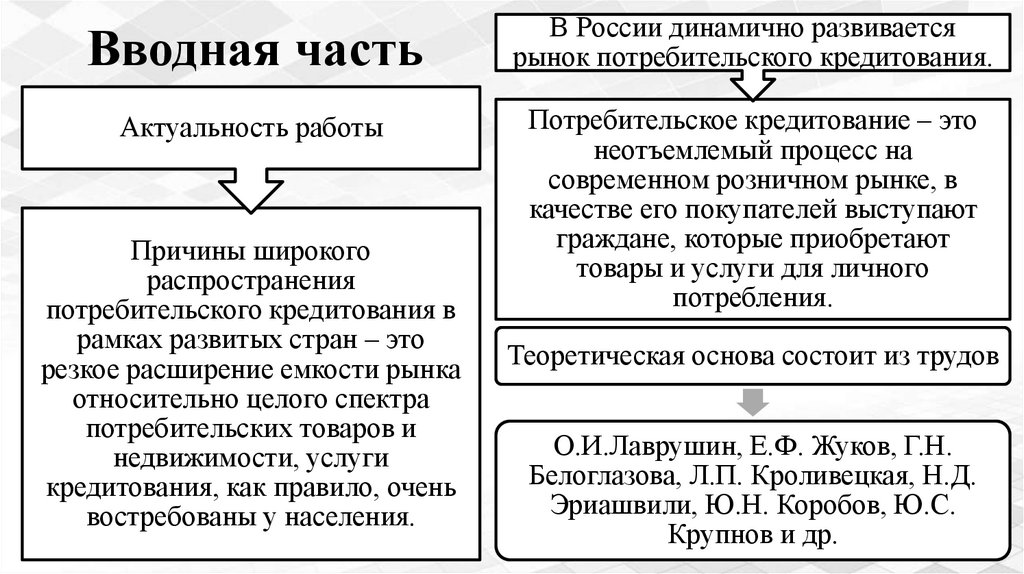

Вводная частьВ России динамично развивается

рынок потребительского кредитования.

Актуальность работы

Потребительское кредитование – это

неотъемлемый процесс на

современном розничном рынке, в

качестве его покупателей выступают

граждане, которые приобретают

товары и услуги для личного

потребления.

Причины широкого

распространения

потребительского кредитования в

рамках развитых стран – это

резкое расширение емкости рынка

относительно целого спектра

потребительских товаров и

недвижимости, услуги

кредитования, как правило, очень

востребованы у населения.

Теоретическая основа состоит из трудов

О.И.Лаврушин, Е.Ф. Жуков, Г.Н.

Белоглазова, Л.П. Кроливецкая, Н.Д.

Эриашвили, Ю.Н. Коробов, Ю.С.

Крупнов и др.

3.

Цели и задачи работыЦель

•изучение теоретических основ потребительского

кредитования в Российской Федерации, определение

способов повышения качества потребительских

кредитов и организации кредитования физических лиц.

Задачи:

рассмотреть теоретическую

основу организации

потребительского

кредитования

определить направления повышения

качества потребительских кредитов и

организации кредитования

физических лиц

проанализировать современные

тенденции в развитии

потребительского кредитования

4.

Методы, применяемые в работеМетодологическая база исследования

Метод диалектического развития, системный

и сравнительный анализ, наблюдение,

сравнение и группировка.

5.

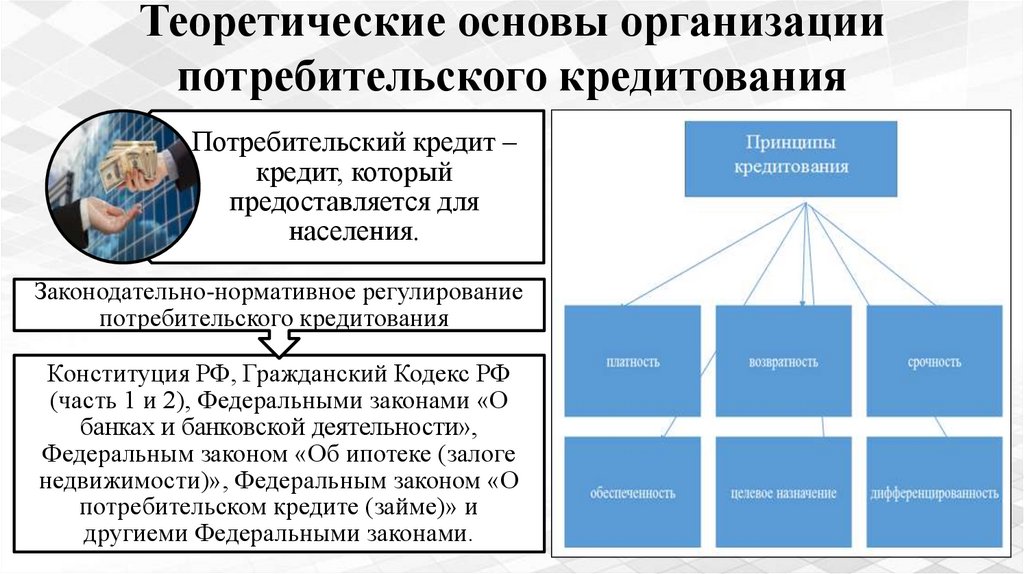

Теоретические основы организациипотребительского кредитования

Потребительский кредит –

кредит, который

предоставляется для

населения.

Законодательно-нормативное регулирование

потребительского кредитования

Конституция РФ, Гражданский Кодекс РФ

(часть 1 и 2), Федеральными законами «О

банках и банковской деятельности»,

Федеральным законом «Об ипотеке (залоге

недвижимости)», Федеральным законом «О

потребительском кредите (займе)» и

другиеми Федеральными законами.

6.

Потребительские кредиты в кредитном портфелебанка: анализ состава, структуры

кредит

кредит

Кредитный

портфель

ный

ный

российских

банков

портфе

портфе

первая половина

2015

ль…

ль…

…

кредит

ный

портфе

ль…

Название диаграммы

Ссудны

й

портф…

Процессы

сокращения объемов ссудного портфеля

Процессы

сокращени

я…

Процессы

сокращени

я…

Ссудны

й

портф…

7.

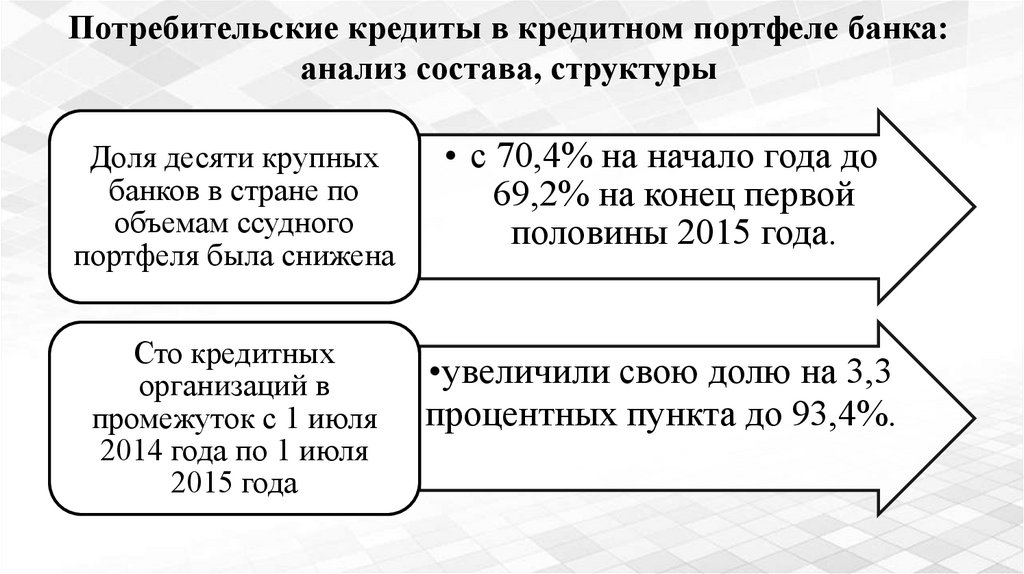

Потребительские кредиты в кредитном портфеле банка:анализ состава, структуры

Доля десяти крупных

банков в стране по

объемам ссудного

портфеля была снижена

• с 70,4% на начало года до

69,2% на конец первой

половины 2015 года.

Сто кредитных

организаций в

промежуток с 1 июля

2014 года по 1 июля

2015 года

•увеличили свою долю на 3,3

процентных пункта до 93,4%.

8.

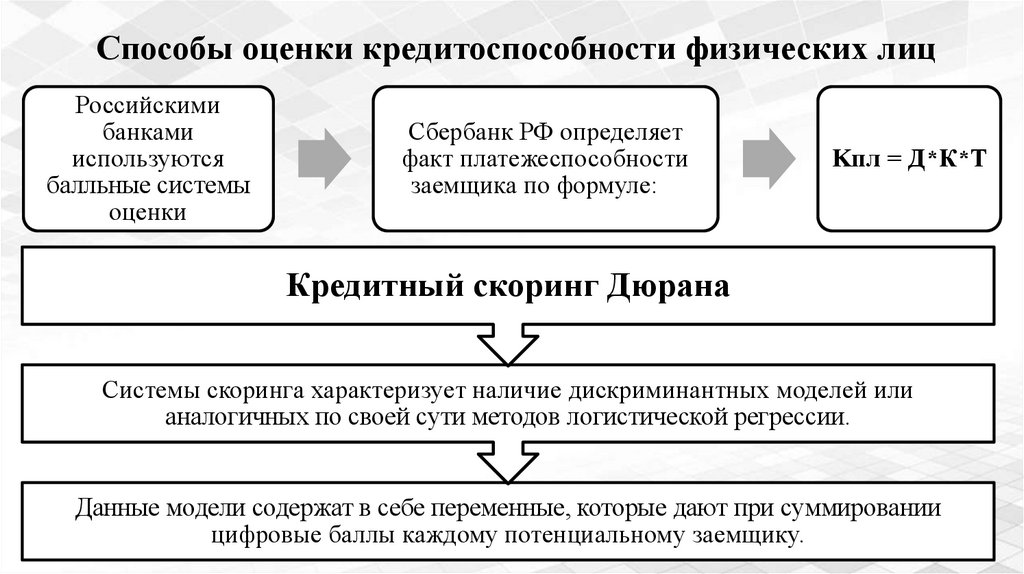

Способы оценки кредитоспособности физических лицРоссийскими

банками

используются

балльные системы

оценки

Сбербанк РФ определяет

факт платежеспособности

заемщика по формуле:

Kпл = Д*К*Т

Кредитный скоринг Дюрана

Системы скоринга характеризует наличие дискриминантных моделей или

аналогичных по своей сути методов логистической регрессии.

Данные модели содержат в себе переменные, которые дают при суммировании

цифровые баллы каждому потенциальному заемщику.

9.

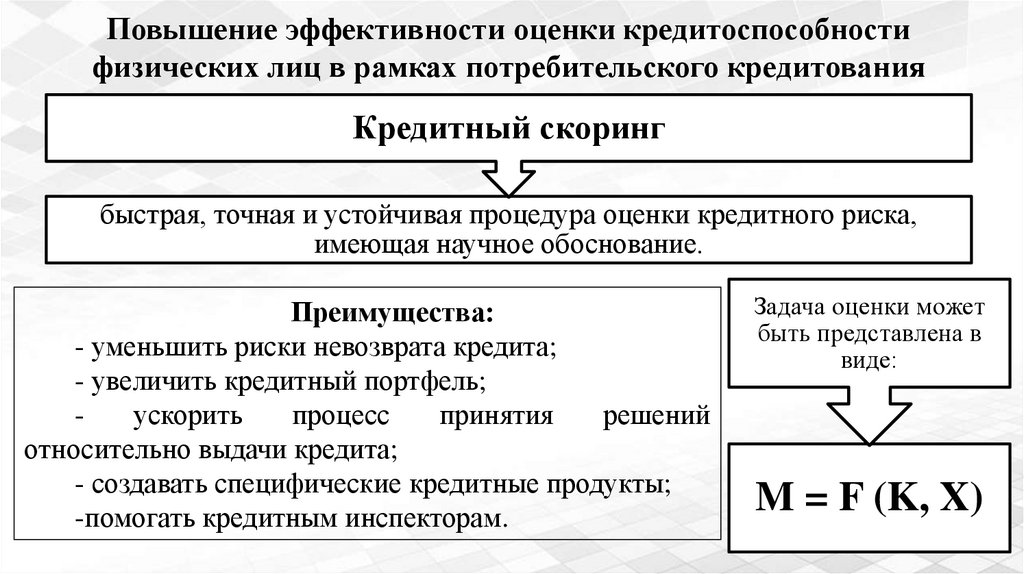

Повышение эффективности оценки кредитоспособностифизических лиц в рамках потребительского кредитования

Кредитный скоринг

быстрая, точная и устойчивая процедура оценки кредитного риска,

имеющая научное обоснование.

Преимущества:

- уменьшить риски невозврата кредита;

- увеличить кредитный портфель;

ускорить

процесс

принятия

решений

относительно выдачи кредита;

- создавать специфические кредитные продукты;

-помогать кредитным инспекторам.

Задача оценки может

быть представлена в

виде:

M = F (K, X)

10.

Модель (дерево) скоринговой системы оценкифизических лиц на основе гибридных

экспертных систем

11.

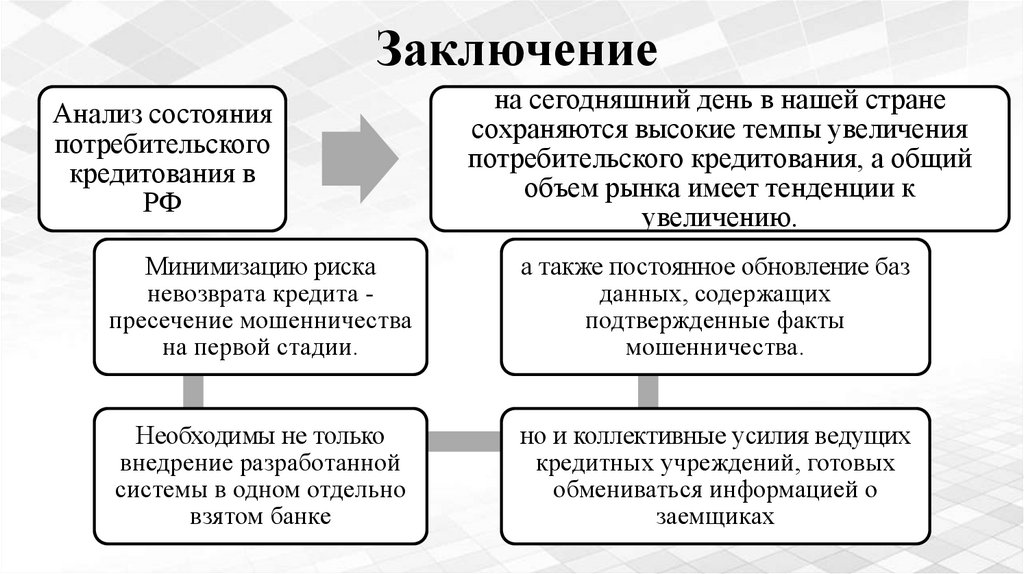

ЗаключениеАнализ состояния

потребительского

кредитования в

РФ

на сегодняшний день в нашей стране

сохраняются высокие темпы увеличения

потребительского кредитования, а общий

объем рынка имеет тенденции к

увеличению.

Минимизацию риска

невозврата кредита пресечение мошенничества

на первой стадии.

а также постоянное обновление баз

данных, содержащих

подтвержденные факты

мошенничества.

Необходимы не только

внедрение разработанной

системы в одном отдельно

взятом банке

но и коллективные усилия ведущих

кредитных учреждений, готовых

обмениваться информацией о

заемщиках

12.

Список основных использованныхисточников:

1.

2.

3.

4.

5.

6.

7.

8.

Гражданский кодекс Российской Федерации (часть 2) от 26.01.1996 № 14-ФЗ // Собрание

законодательства РФ. 29.01.1996. № 5. Ст. 819 (с изменениями от 30.11.2011).

Федеральный Закон «О банках и банковской деятельности» от 2.12.1990

№ 395-1-ФЗ // Собрание законодательства РФ. 05.02.1996. № 6. Ст. 492

(с изменениями от 06.12.2011).

Федеральный закон «О валютном регулировании и валютном контроле» от 26.11.2003 №

173-ФЗ // Собрание законодательства РФ. 2003. № 50. Ст. 4859 (с изменениями от

06.12.2011).

Федеральный закон «О кредитных историях» от 30.12.2004 № 218-ФЗ // Собрание

законодательства РФ. 2005. № 1 (часть I). Ст. 44 (с изменениями от 03.12.2011).

Федеральный закон « О потребительском кредите(займе)» от 1 июля 2014 г.//СЗ РФ,2014,№

353

Ендовицкий Д.А. Анализ кредитоспособности организации и группы компаний: учебное

пособие.- М, 2012.

Колесов А.И. О некоторых вопросах развития потребительского кредитования // Деньги и

кредит, 2014.

Мокеева Н.Н., Харина П.А. Потребительское кредитование в современной России:

Тенденции и ожидания // Международный журнал экспериментального образования,2014.

finance

finance law

law