Similar presentations:

Кредит. Виды кредитов

1.

Кредит (от лат. creditum — «ссуда», «долг»; credere —«верить») — ссуда в денежной или товарной форме,

предоставляемая заемщику на условиях возвратности,

срочности, обеспеченности и платности. Основа кредита —

появление временно свободных денежных средств в процессе

кругооборота капитала.

Кредитная система понимается как совокупность кредитных

отношений, субъектов в них участвующих и институтов (норм,

правил), организующих эти отношения.

2.

• Кредит представляет собой денежные средства иматериальные ценности, выданные кредитором заемщику на

определенный срок под проценты.

• Субъектами кредитных отношений являются кредитор и

заемщик – без них кредитные отношения невозможны.

• Также в кредитных отношениях могут участвовать и другие

субъекты: кредитные брокеры и посредники, оценочные

компании, страховщики и прочие.

3.

Видыкредитов

• Коммерческий кредит предоставляется в товарной форме путем отсрочки платежей за

проданные товары.

• Банковский кредит предоставляется финансово-кредитными учреждениями в виде

денежных ссуд

• Потребительский кредит предоставляется частным лицам при покупке потребительских

товаров длительного пользования.

• Ипотечный кредит предоставляется в виде долгосрочных ссуд под залог недвижимости

(земли, зданий).

• Государственный кредит представляет собой систему кредитных отношений, в которой

государство может выступать одновременно заемщиком и кредитором.

• Международный кредит—форма движения ссудного капитала в сфере международных

экономических отношений.

• Кредит ломбардный — краткосрочный кредит под заклад легко реализуемого движимого

имущества.

• Кредит онкольный — отзываемый краткосрочный коммерческий кредит, который заемщик

обязуется погасить по первому требованию кредитора.

4.

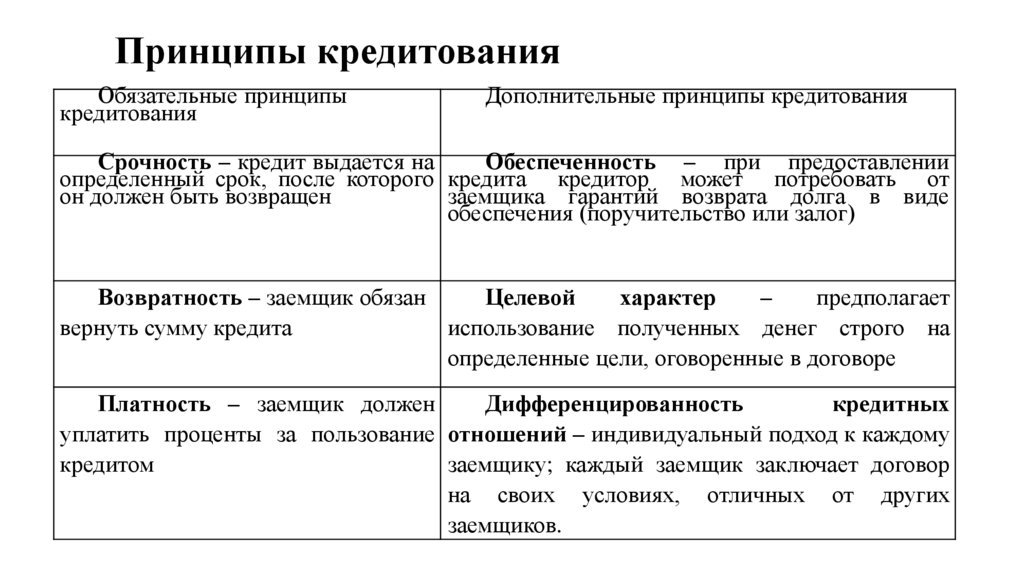

Принципы кредитованияОбязательные принципы

кредитования

Дополнительные принципы кредитования

Срочность – кредит выдается на

Обеспеченность – при предоставлении

определенный срок, после которого кредита кредитор может потребовать от

он должен быть возвращен

заемщика гарантий возврата долга в виде

обеспечения (поручительство или залог)

Возвратность – заемщик обязан

Целевой

характер

–

предполагает

вернуть сумму кредита

использование полученных денег строго на

определенные цели, оговоренные в договоре

Платность – заемщик должен

Дифференцированность

кредитных

уплатить проценты за пользование отношений – индивидуальный подход к каждому

кредитом

заемщику; каждый заемщик заключает договор

на своих условиях, отличных от других

заемщиков.

5.

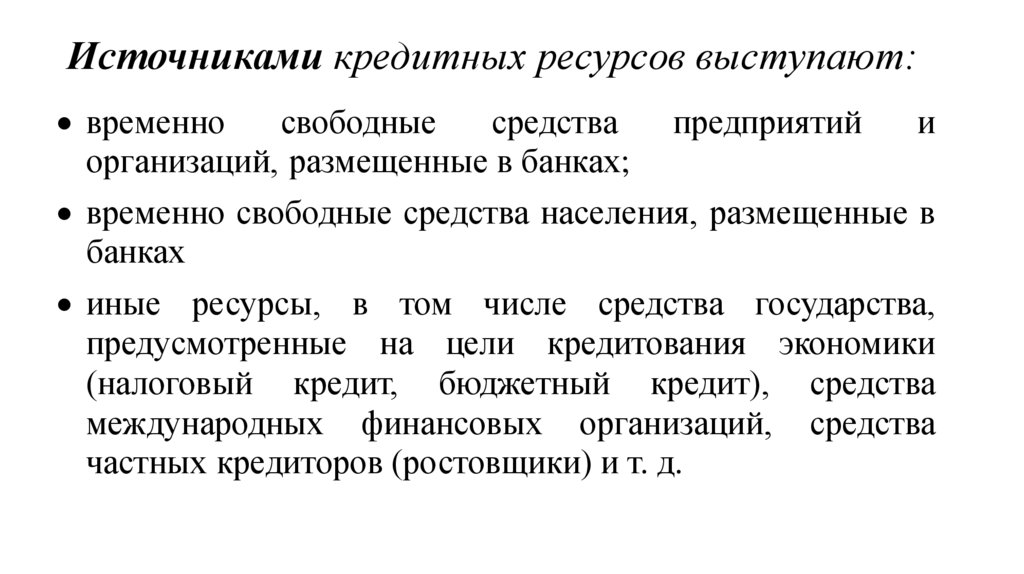

Источниками кредитных ресурсов выступают:временно

свободные

средства

предприятий

и

организаций, размещенные в банках;

временно свободные средства населения, размещенные в

банках

иные ресурсы, в том числе средства государства,

предусмотренные на цели кредитования экономики

(налоговый кредит, бюджетный кредит), средства

международных финансовых организаций, средства

частных кредиторов (ростовщики) и т. д.

6.

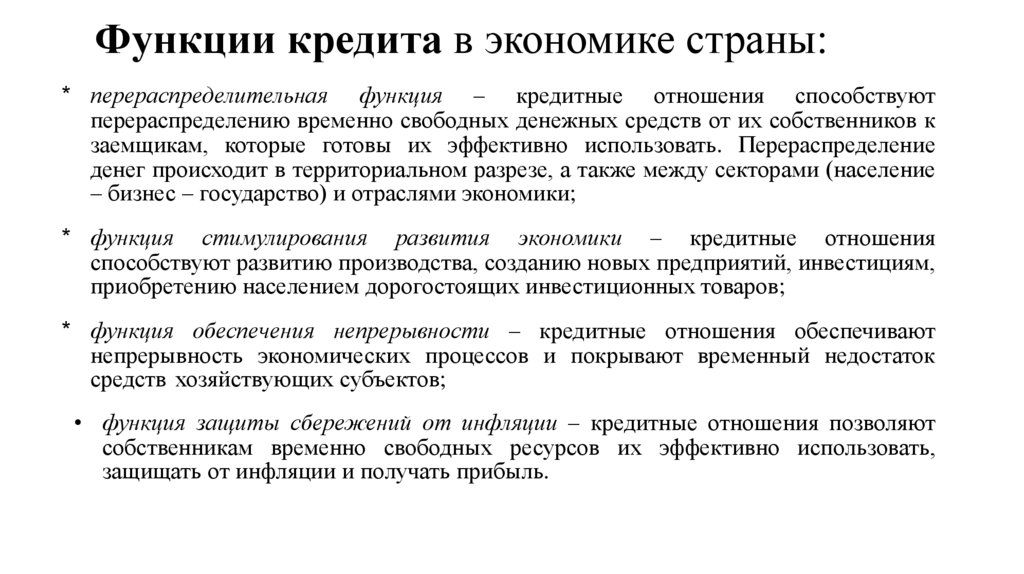

Функции кредита в экономике страны:* перераспределительная функция – кредитные отношения способствуют

перераспределению временно свободных денежных средств от их собственников к

заемщикам, которые готовы их эффективно использовать. Перераспределение

денег происходит в территориальном разрезе, а также между секторами (население

– бизнес – государство) и отраслями экономики;

* функция стимулирования развития экономики – кредитные отношения

способствуют развитию производства, созданию новых предприятий, инвестициям,

приобретению населением дорогостоящих инвестиционных товаров;

* функция обеспечения непрерывности – кредитные отношения обеспечивают

непрерывность экономических процессов и покрывают временный недостаток

средств хозяйствующих субъектов;

• функция защиты сбережений от инфляции – кредитные отношения позволяют

собственникам временно свободных ресурсов их эффективно использовать,

защищать от инфляции и получать прибыль.

7.

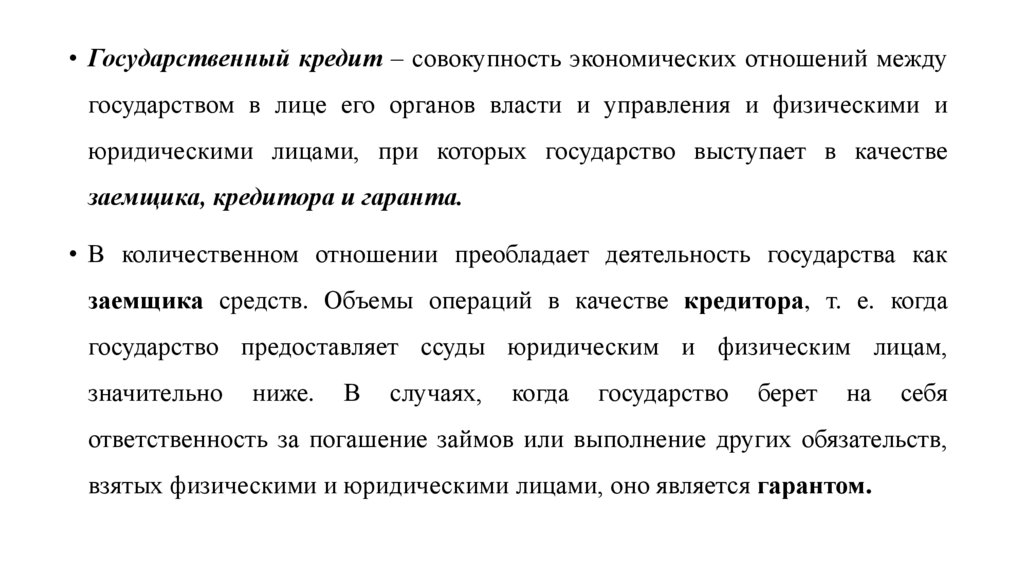

• Государственный кредит – совокупность экономических отношений междугосударством в лице его органов власти и управления и физическими и

юридическими лицами, при которых государство выступает в качестве

заемщика, кредитора и гаранта.

• В количественном отношении преобладает деятельность государства как

заемщика средств. Объемы операций в качестве кредитора, т. е. когда

государство предоставляет ссуды юридическим и физическим лицам,

значительно

ниже.

В

случаях,

когда

государство

берет

на

себя

ответственность за погашение займов или выполнение других обязательств,

взятых физическими и юридическими лицами, оно является гарантом.

8.

Государство в качестве заемщикаРФ мобилизует заемные средства в основном двумя путями:

1) размещением долговых ценных бумаг;

2) получением кредитов в специализированных финансовокредитных институтах.

• В зависимости от места размещения различают внутренние и

внешние займы.

• По субъектам заемных отношений – займы, размещаемые

центральными и территориальными органами управления. На уровне

центрального правительства государственные займы не имеют

конкретного целевого характера. На территориальном уровне

заимствование средств часто имеет целевую направленность,

например, строительство дороги или жилого массива.

9.

В результате заемной деятельности образуется государственный долг:Государственный долг – это совокупность дефицитов государственного

бюджета за определенный период времени. В этом заключается

экономическая сущность госдолга.

- С юридической точки зрения государственный долг РФ – долговые

обязательства

РФ

перед

физическими,

юридическими

лицами,

иностранными государствами, международными организациями и

иными

субъектами

международного

права.

Внутренний

долг

–

обязательства органов госуправления перед резидентами, внешний –

перед нерезидентами.

10.

Государство в качестве гарантаГосударственная гарантия – способ обеспечения гражданско-правовых

обязательств, в силу которого гарант (РФ или её субъект) дает письменное

обязательство отвечать за исполнение должником обязательства перед третьими

лицами.

Государство в качестве гаранта:

• гарантирует восстановление и обеспечение сохранности вкладов в Сбербанке,

сделанных до 20.06.1991 г. и организациях государственного страхования по

договорам личного страхования в период до 1.01.1992 г.;

• гарантирует гражданам доход и фиксированный набор основных

потребительских товаров и услуг в рамках системы государственных

минимальных социальных стандартов;

• РФ может выступать гарантом по обязательствам субъектов РФ и

муниципальных образований;

• юридическим лицам государственные гарантии могут предоставляться на

конкурсной основе под высокоэффективные инвестиционные проекты.

11.

Государство как кредитор• В качестве заемщиков средств федерального бюджета могут

выступать:

1) бюджетные учреждения. Они не имеют права получать

кредиты у кредитных организаций и других физических и

юридических лиц, за исключением ссуд из бюджета и

государственных внебюджетных фондов;

2) государственные и муниципальные унитарные предприятия;

3) другие юридические лица;

4) органы исполнительной власти нижестоящих бюджетов.

12.

Бюджетный кредит – бюджетные средства, предоставляемые

юридическим лицам или другому бюджету на возвратной и

возмездной основе.

Бюджетная ссуда – это бюджетные средства, предоставляемые

другому бюджету на возвратной, безвозмездной или возмездной

основе на срок не более 6 месяцев в пределах финансового года.

Бюджетные ссуды отличаются от банковских ссуд тем, что оказывают

финансовую помощь на другие цели, на иных условиях и по другим

принципам. Они не имеют коммерческой цели, а являются средством

поддержки важных для государства экономических структур.

13.

ИНЫЕ формы кредита• Ли́зинг (англ. leasing от англ. to lease — сдать в аренду) — вид финансовых услуг, связанных

с кредитованием, приобретением основных фондов. Лизинг — это долгосрочная аренда имущества с

последующим правом выкупа, обладающая некоторыми налоговыми преференциями.

• Кредитная карта — банковская платёжная карта, предназначенная для совершения операций, расчёты

по

которым

осуществляются

исключительно

за

счёт

денежных

средств,

предоставленных банком клиенту в пределах установленного лимита в соответствии с условиями

кредитного договора (положение ЦБ РФ №266П). Банк устанавливает лимит исходя из

платёжеспособности клиента.

• Овердра́фт (англ. overdraft — сверх планируемого, перерасход) — кредитование банком расчётного

счёта клиента для оплаты им расчётных документов при недостаточности или отсутствии на расчётном

счёте клиента-заемщика денежных средств. В этом случае банк списывает средства со счета клиента в

полном объеме, то есть автоматически предоставляет клиенту кредит на сумму, превышающую остаток

средств.

• Ипотека — это одна из форм залога, при которой закладываемое недвижимое имущество остается в

собственности

должника,

а

кредитор

в

случае

невыполнения

последним

своего обязательства приобретает право получить удовлетворение за счет реализации

данного имущества.

14.

Внебюджетные фонды• Внебюджетный фонд – это фонд денежных средств,

образуемый вне федерального бюджета и бюджетов субъектов

РФ за счет взносов юридических лиц и имеющий целевое

значение.

• Внебюджетные целевые фонды независимы в правовом и

экономическом отношении от государственного бюджета и

не включаются в общую сумму доходов и расходов бюджета.

Вместе с тем средства внебюджетных фондов принадлежат

государству, которое и осуществляет общую регламентацию их

деятельности.

15.

• Внебюджетные фонды выполняют распределительную иконтрольную функции.

• Распределительная

функция

выражается

в

перераспределении

через

внебюджетные

фонды

части

национального дохода в пользу социальных слоев населения.

• Контрольная функция проявляется в сигнализации обществу

о возникших отклонениях в производственном либо социальном

процессе.

16.

Доходы внебюджетных фондов включают:1. специальные целевые налоги и сборы, установленные для

соответствующего фонда;

2. отчисления от прибыли предприятий, учреждений, организаций;

3. средства бюджета;

4. прибыль от коммерческой деятельности,

фондом, как юридическим лицом;

осуществляемой

5. займы, полученные фондом у ЦБ РФ или коммерческих банков.

17.

• ВНЕБЮДЖЕТНЫЕФОНДЫ

–

один

из

методов

перераспределения национального дохода государством в пользу

отдельных социальных групп населения.

• Они решают две важнейшие задачи:

1. обеспечение дополнительными средствами приоритетных сфер

экономики

2. расширение социальных услуг населению.

18.

Социальный фонд Российской Федерации• Социальный фонд Российской Федерации создан 01.01.2023

• Социальному фонду РФ делегировали функции и услуги ПФР и ФСС. Ведомство

ведёт персонифицированный учёт граждан, выплачивает пособия, оказывает

социальную поддержку и взаимодействует с бизнесом.

• СФР

создан

для

осуществления

государством

пенсионного

обеспечения,

обязательного пенсионного страхования, обязательного социального страхования на

случай временной нетрудоспособности и в связи с материнством, обязательного

социального

страхования

от

несчастных

случаев

на

производстве

и

профессиональных заболеваний, социального обеспечения, предоставления мер

социальной защиты (поддержки) отдельным категориям граждан.

19.

• Фонды обязательного медицинского страхования РФ созданы в 1991 г. всоответствии с Законом РСФСР «Об обязательном медицинском страховании

в РСФСР» от 28 июня 1991 г.

• В Законе определены правовые, экономические и организационные основы

медицинского страхования населения в РФ. Закон направлен на усиление

заинтересованности

и

ответственности

населения

и

государства,

предприятий, учреждений, организаций в охране здоровья граждан и новых

экономических условиях и обеспечивает конституционное право граждан РФ

на медицинскую помощь.

• Этим Законом в стране было введено медицинское страхование.

20.

• Цель медицинского страхования населения – гарантироватьгражданам при возникновении страхового случая получение

медицинской помощи за счет накопленных средств и

финансировать профилактические мероприятия.

Фонды медицинского страхования подразделяются на:

* Федеральный фонд обязательного медицинского страхования

(ФФОМС);

* Территориальные

фонды

страхования (ТФОМС).

обязательного

медицинского

21.

• Медицинское страхование осуществляется в двух видах:обязательном и добровольном.

• Обязательное медицинское страхование (ОМС) является

всеобщим для населения РФ и реализуется в соответствии с

программами медицинского страхования, которые гарантируют

объем и условия оказания медицинской, лекарственной помощи

гражданам.

• Добровольное медицинское страхование осуществляется на

основе программ добровольного медицинского страхования и

обеспечивает гражданам получение добровольных медицинских и

иных услуг сверх установленных программами обязательного

медицинского страхования.

finance

finance