Similar presentations:

Банковская система. Кредитно-денежная политика

1. Тема

«Банковская система.Кредитно-денежная

политика.»

2.

Кредит: понятие и виды. Кредитнаясистема.

Банки. Банковская система

Цели и инструменты кредитноденежной политики

ВИДЫ кредитно-денежной политики

Эффективность кредитно-денежной

политики

3. Кредит: понятие и виды. Кредитная система.

В рыночной экономике важным закономявляется то, что деньги должны находится в

постоянном обороте. Временно свободные

денежные средства должны поступать на

рынок ссудных капиталов, аккумулироваться в

кредитно-финансовых учреждениях, а затем

эффективно пускаться в дело, размещаться в

тех отраслях экономики, где есть потребность

в дополнительных капиталовложениях.

Деньги,

как

и

любой

другой

товар,

продаются и покупаются. Процесс куплипродажи

денег

получил

специфическое

название — кредит.

4.

«Кредит»происходит

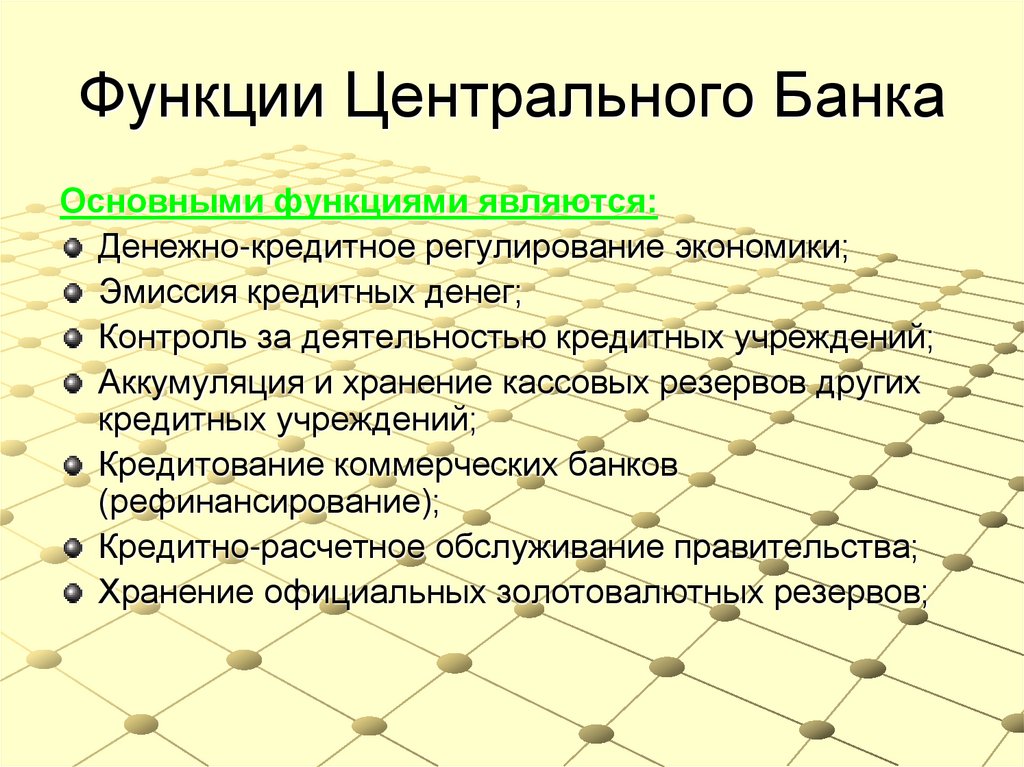

от

латинского слова creditum и

имеет двоякое значение. С

одной стороны – это ссуда,

долг. С другой стороны, кредит

связывают со словом – credo,

то есть "верю" (credere –

верить).

5. Кредит — экономические отношения между различными партнерами, возникающие при передаче имущества или денег другому лицу на

условиях срочности,возвратности, платности и

обеспеченности.

6. Принципы банковского кредитования.

ВозвратностьОбеспеченность

Дифференцированность

Срочность

Платность

Принципы банковского кредитования.

7. Принципы банковского кредитования.

Возвратность означает, что банк можетссужать средства на таких условиях и на

такие

цели,

которые

обеспечивают

высвобождение ссуженной стоимости и ее

обратный приток в банк.

Срочность означает, что кредит должен

быть возвращен в строго определенный

срок, который должен быть увязан со

сроками оборачиваемости материальных

ценностей, окупаемости затрат, завершения

хозяйственных сделок.

Принципы банковского кредитования.

8. Принципы банковского кредитования.

Платность как принцип кредитования чтоза взятые в кредит деньги, надо платить

процент. Платность обусловлена также

необходимостью оказывать стимулирующее

воздействие на предприятия и домохозяйства

в целях производительного и экономного

использования заемных средств.

Принципы банковского кредитования.

9. Принципы банковского кредитования.

Принципдифференцированности

кредитования означает, что коммерческие

банки

должны

дифференцированно

подходить к потенциальным заемщикам, и

предоставлять кредит только тем из них,

которые

в

состоянии

его

вернуть.

Дифференциация

заемщиков

осуществляется на основе показателей их

кредитоспособности

(финансового

состояния).

Принципы банковского кредитования.

10. Принципы банковского кредитования.

Принципобеспеченности

кредита

означает, что на случай непредвиденных

обстоятельств, ухудшения финансового

состояния

заемщика

банк

должен

располагать

вторичными

источниками

погашения кредита, к которым относятся:

залог,

поручительство,

банковская

гарантия, страхование риска невозврата

кредита.

Принципы банковского кредитования.

11. Функции кредита.

ПерераспределительнаяЭмиссионная

Контрольная

Средство регулирования

экономики

12. Перераспределительная функция заключается в том, что ссудный капитал перераспределяет денежные средства от фирм и населения, у

которых они временно свободны, ксубъектам хозяйствования, которые

испытывают

потребность

в

дополнительных деньгах. Средства,

предоставленные в ссуду, работают и

приносят их владельцам доход в виде

процента.

13. Заемщик использует заем для получения прибыли, часть которой направляется на обслуживание долга. В развитых странах доля

кредитныхресурсов

в

источниках

финансирования деятельности предприятий

составляет

30—50

%.

Перераспределительная

функция

обеспечивает возможность мобилизации

капиталов для реализации крупных проектов,

недоступных для ограниченных ресурсов

отдельных фирм.

14. Эмиссионная функция кредита выражается в том, что банки, предоставляя кредит предприятиям, создают так называемые кредитные

деньги. Банки выступают в данномслучае в роли посредников. Происходит

увеличение денежного предложения за счет

увеличения безналичных денег. Способность

банков увеличивать денежное предложение

при предоставлении кредитов учитывается при

проведении государством денежно-кредитной

политики.

15. Содержание контрольной функции заключается в контроле банков, выдавших кредит, за экономической деятельностью заемщиков. Прежде

чем предоставитькредит, банк внимательно изучает кредитоспособность и

платежеспособность

заемщика,

знакомится

с

результатами аудиторских проверок. Предоставив ссуду,

банк своими методами контролирует финансовое

состояние

заемщика,

стремясь

обеспечить

своевременный возврат ссуды и процентов по ней.

Кредит

служит

инструментом

регулирования

экономики. Государство участвует в процессе движения

ссудного капитала, регулируя доступ заемщиков на

рынок ссудного капитала, облегчая или затрудняя

получение ссуд.

16. Кредитное регулирование экономики — совокупность мероприятий, осуществляемых государством для изменения объема и динамики

кредита в целях воздействия нахозяйственные

процессы.

17. В процессе исторического развития кредит приобрел многообразные формы. Формы кредита можно выделить следующие:

18. Формы кредита.

БанковскийМеждународный

Государственны

й

Коммерческий

Ипотечный

Формы

кредита

Формы кредита.

потребительский

19. Коммерческий кредит.

Коммерческий кредит происходит отслова «коммерция» - торговля.

Он представляет собой кредитную

сделку между товаропроизводителем

(продавцом товара) и покупателем,

как

в

случае

предоставления

продавцом

покупателю

отсрочки/рассрочки платежа за товар,

так и в случае предоставления

покупателем аванса продавцу.

20. Коммерческий кредит обычно бывает краткосрочным — предоставляется на срок не более года. Инструментом коммерческого кредита

служит вексель — разновидность долговых обязательств.Предприятие-поставщик предоставляет отсрочку платежа за свой

товар, а предприятие-покупатель передает свой вексель как долговое

свидетельство и обязательство платежа с процентом. Предприятиепоставщик может использовать этот вексель для платежей.

Коммерческий кредит взаимосвязан с банковским кредитом. При

коммерческом кредите может осуществляться учет векселей и

предоставление ссуд под залог векселей. При учете векселей банк

уплачивает держателю векселя сумму, указанную на векселе, за

минусом процентов по действующей учетной ставке. В случае

предоставления кредита под залог векселей ссуда предоставляется

под товарно-материальные ценности, обеспеченные векселем.

Коммерческий кредит способствует перераспределению капитала,

расширяет

и

облегчает

реализацию

товаров,

ускоряет

оборачиваемость капитала. К недостаткам коммерческого кредита

относится его ограниченность по форме, времени, объему и субъектам.

21. Стороны коммерческого кредита.

Фирма производитель товара, сырья, комплектующих, содной стороны, и фирма-производитель продукции из

этого сырья или комплектующих, - с другой;

Торговая фирма, продающая товар в рассрочку, с одной

стороны, и физическое лицо — покупатель, - с другой;

Строительная фирма, осуществляющая строительство

жилья на условиях долевого финансирования, с одной

стороны, и физические лица — дольщики, — с другой;

Торговая фирма и другая торговая фирма;

Предприятие-производитель и торговая фирма;

Производственное предприятие (пошивочное ателье) и

физическое лицо — заказчик.

Стороны коммерческого кредита.

22. Банковский кредит.

Банковский кредит представляет собойзаемные отношения между кредитором

- банком и заемщиком – любым лицом,

строящиеся на принципах банковского

кредитования – возвратности,

срочности, платности, обеспеченности

и дифференцированности.

23. Благодаря своей универсальности банковский кредит является основной формой кредита. В зависимости от сроков использования

банковские кредиты делятся накраткосрочные

и

долгосрочные.

Краткосрочные

кредиты заключаются для финансирования текущих

расходов на период до 12 месяцев. Долгосрочные

кредиты — кредиты на создание, реконструкцию и

модернизацию

основных

фондов.

Период

долгосрочного кредитования увязывается со сроком

окупаемости

вложений.

Банковский

кредит

предоставляется после заключения кредитного

договора. В кредитном договоре предусматривается

назначение кредита, его размер, процентная ставка,

сроки погашения кредита и процентов, формы

обеспечения кредита, взаимная ответственность

сторон

и

т.

д.

24. Важным видом кредита в современных условиях является потребительский кредит, предоставляемый на срок до 3 лет при покупке

потребительских товаров длительного пользования.Разновидностью потребительского кредита являются

долгосрочные (на очень длительный срок) ссуды

частным лицам на приобретение или строительство

жилья. В этом случае в качестве заемщика выступает

население, а кредитора, как правило, банки. При

получении потребительского кредита могут быть

посредники,

например,

торговые

предприятия,

продающие товары в кредит.

25. Основные формы потребительского кредита: продажа товаров с рассрочкой платежа (потребительский кредит в товарной форме);

предоставление банками денежныхссуд

населению

для

приобретения

товаров

длительного пользования; предоставление денежных

ссуд на жилищное строительство. В последние годы он

получает большое развитие в России. С одной

стороны, благодаря ему население больше покупает

товаров длительного пользования. С другой стороны,

этот вид кредита является весьма доходной операцией

коммерческих

банков.

26. Ипотечный кредит выдается на приобретение жилья, земли, или другого недвижимого имущества, а также под залог недвижимого

имущества.Ипотечные кредиты предоставляются

на длительный срок — 10—30 лет.

27. Государственный кредит — это, как правило, заимствование государства или местных органов власти у бизнеса и населения.

Инструментамигосударственного

кредита

выступают государственные ценные бумаги.

Продавая

ценные

бумаги,

государство

получает

в

свое

распоряжение

дополнительные денежные ресурсы, которые

используются для финансирования дефицита

государственного

бюджета

и

погашения

государственного долга. В отдельных случаях

государство может выступать как кредитор (при

предоставлении кредитов государственным

банкам).

28. Международный кредит включает в себя кредитные отношения между государством и международными финансовыми организациями, а также

междунациональными фирмами и зарубежными банками и

другими

финансовыми

институтами.

29. Банки. Банковская система

Основными учреждениями, предоставляющимикредит, являются банки. Банки — финансовые

институты, которые аккумулируют и хранят денежные

средства, предоставляют кредиты, осуществляют

денежные переводы, а также другие операции на

финансовых рынках. Совокупность взаимосвязанных

банковских учреждений, функционирующих на

территории страны, составляют банковскую систему.

Банковская система — органичный и неотъемлемый

элемент

экономики.

Это

означает,

что

функционирование банков следует рассматривать в

тесной связи со всеми процессами, происходящими в

экономической жизни общества.

30. Происхождение банков

Банки – весьма древнее экономическоеизобретение. Первые банки возникли ещё

на Древнем Востоке в VII-VI вв. до нашей

эры. Затем эстафету подхватила Древняя

Греция. Здесь наиболее чтимые храмы

стали принимать деньги на хранение во

время войн, поскольку воюющие страны

считали

недопустимым

грабить

святилища.

Слово

«банк»

происходит

от

итальянского «banco» и означает «стол»,

«скамья»

В

Англии

капиталистическая

банковская система возникла в XVI в.,

причём банкиры вышли из среды либо

золотых дел мастеров, либо купцов.

31. Сегодня круг банковских услуг чрезвычайно разнообразен, но практически все их можно отнести к одной из четырех главных

категорий:Сбор сбережений граждан для организации выгодного

вложения этих сбережений в коммерческую деятельность.

Представление сбережений граждан во временное платное

пользование коммерческим организациям.

Помощь коммерческим организациям и гражданам в

организации платежей за товары и услуги.

Создание новых форм денег для ускорения и облегчения

платежей за товары и услуги.

32. БАНК – финансовый посредник, осуществляющий деятельность по:

1.2.

3.

4.

приему депозитов;

представлению ссуд;

организации расчетов;

купле и продаже ценных бумаг

33. Банковская система

Банковская система совокупность действующих в странебанков и других кредитных

учреждений и организаций

ЦЕНТРАЛЬНЫЙ БАНК

Коммерческие банки

Другие финансово-кредитные

учреждения

34. Функции Центрального Банка

Основными функциями являются:Денежно-кредитное регулирование экономики;

Эмиссия кредитных денег;

Контроль за деятельностью кредитных учреждений;

Аккумуляция и хранение кассовых резервов других

кредитных учреждений;

Кредитование коммерческих банков

(рефинансирование);

Кредитно-расчетное обслуживание правительства;

Хранение официальных золотовалютных резервов;

35. Второй уровень банковской системы составляют коммерческие банки. Коммерческий банк — универсальный тип банка, занимающийся

широкимкругом

операций, самой главной из которых является

предоставление кредитов промышленным,

торговым

и

другим

предприятиям

преимущественно за счет денежных средств,

привлеченных в виде вкладов. Во всем мире

коммерческие банки — важнейшее звено

банковской

системы

—

концентрируют

основную часть кредитных ресурсов и

осуществляют широкий диапазон банковских

операций и финансовых услуг для юридических

и физических лиц.

36.

Банковская системаТипы коммерческих банков:

Отраслевые банки (обслуживают

определенные отрасли экономики)

Межотраслевые (обслуживают все

отрасли экономики)

Региональные банки (обслуживают

определенные регионы страны)

37. Виды коммерческих банков

Коммерческиебанки

Специализированные

Инвестиционные

Инновационные

Ипотечные

Сберегательные

Универсальные

Осуществляющие

функции

специализированных

банков

38. Функции Коммерческих Банков

1.Привлечение временно свободных

денежных

средств.

Банки

аккумулируют денежных доходы и

сбережения

в

форме

вкладов.

Вкладчик получает вознаграждение в

виде процентов или оказываемых

банком услуг. Сконцентрированные в

форме

вкладов

сбережения

превращаются в ссудный капитал,

используемый

банком

для

предоставления

кредитов

предприятиям и предпринимателям.

Использование кредита обеспечивает

развитие

производительных

сил

страны

в

целом.

Заемщики

вкладывают средства в расширение

производства, покупку недвижимости,

потребительских

товаров.

В

результате

с

помощью

банков

сбережения превращаются в капитал;

Deutsche-Bank Франкфурт на Майне

39. Функции Коммерческих Банков

2. Кредитование предприятий, государства инаселения. Прямое предоставление в ссуду

свободных денежных средств их владельцами

заемщикам в практической хозяйственной жизни

затруднено.

Банк

выступает

в

качестве

финансового посредника, получая денежные

средства у конечных кредиторов и давая их

конечным заемщикам;

40. Функции Коммерческих Банков

3. Выпуск в обращение так называемых кредитных денег. Этафункция является специфической и отличает коммерческие

банки от других кредитных учреждений. Современный

механизм денежной эмиссии связан с двумя понятиями:

банкнотная и депозитная эмиссия. Банкнотную эмиссию

осуществляет эмиссионный банк (центральный банк).

Коммерческие банки осуществляют депозитную эмиссию —

выпуск кредитных инструментов, которые образуются в

результате

выдачи

ссуд

клиенту.

Денежная

масса

увеличивается, когда банки выдают ссуды своим клиентам, и

уменьшается, когда возвращаются ссуды, полученные у банков.

Вместе с тем экономика нуждается в необходимом, но не

чрезмерном количестве денег, поэтому коммерческие банки

функционируют в рамках ограничений, предусматриваемых

государством в лице центрального банка;

41. Функции Коммерческих Банков

4. Осуществление расчетов и платежей попоручению клиентов. Большая часть расчетов между

предприятиями осуществляется безналичным путем.

Выступая в качестве посредников в платежах, банки

выполняют для своих клиентов операции, связанные с

проведением расчетов и платежей;

5. Эмиссионно-учредительная деятельность. Эта

деятельность предполагает выпуск и размещение

(продажу) банками ценных бумаг. Здесь банки

становятся каналом, обеспечивающим направление

сбережений для производственных целей;

6.

Консультирование,

предоставление

экономической и финансовой информации.

42. Обычно выделяют четыре группы банковских операций: пассивные, активные, банковские услуги и собственные операции банков.

Обычно выделяютбанковских

четыре

группы

операций:

пассивные, активные, банковские услуги и

собственные

операции

банков.

43.

Операции коммерческого банка:Пассивные – операции по мобилизации денежных

ресурсов: прием вкладов (депозитов); получение

кредитов от других банков и центрального банка;

выпуск собственных ценных бумаг

Активные – операции по размещению средств:

предоставление различных по срокам и размерам

кредитов и фондовые операции — разнообразные

операции банков с ценными бумагами: покупка

ценных бумаг, размещение вновь выпущенных

ценных бумаг среди держателей, покупка и продажа

ценных бумаг по поручению клиента и т. п.

44. Банковские услуги представляют собой, как правило, посреднические операции — инкассовые, аккредитивные, переводные, трастовые,

лизинговые идр. За их предоставление с клиентов взимается

специальная

плата,

именуемая

комиссией.

К собственным операциям банков относятся

операции, связанные с выполнением банком его

функций: приобретение банковского оборудования,

охрана банка, выдача заработной платы работникам,

транспортные

расходы

и

пр.

45. Структура современных национальных банков

Эмиссионныебанки

Контроль

Резервы

Кредиты

Наличные деньги

Кредиты

Сбережения

гражданам и

граждан и фирм

фирмам

46.

В настоящее время все коммерческие банки и сберегательныеучреждения должны иметь установленные законом резервы в

Центральном

банке страны.

Размер

резервов равен

определенному проценту обязательств банка по вкладам.

Обязательные резервы банков – средства коммерческих

банков и других кредитных институтов, которые они обязаны

хранить в Центральном банке в качестве обеспечения некоторых

своих операций в соответствии с нормами обязательных

резервов.

Норма обязательных резервов – отношение величины

обязательных резервов коммерческого банка

к величине

обязательств коммерческого банка по бессрочным вкладам.

Избыточные резервы банков – величина, на которую

фактические резервы банка превышают его обязательные

резервы.

47. Банки и мультипликатор денежного предложения

Главная активная операция коммерческих банков —кредитование. При выдаче кредитов коммерческие банки создают

безналичные деньги и увеличивают денежное предложение.

Количество

денег

увеличивается

в

соответствии

с

мультипликатором

денежного

предложения.

Механизм

мультипликатора денежного предложения рассмотрим на примере.

Допустим, некоторая фирма продала свои товары за 100 000

ден. ед. и положила эти деньги в банк А. Банк может выдать эти

деньги в качестве кредита другой фирме. В соответствии с

банковским законодательством часть этой суммы резервируется в

центральном банке. Предположим, что норма обязательных

резервов составляет 10 %. В этом случае банк А может дать кредит

в размере 90 000 ден. ед. При предоставлении кредита на 90 000

ден. ед. количество денег (денежное предложение) увеличивается

со 100 000 до 190 000 ден. ед., причем 90 000 ден. ед. — это

деньги, созданные банком А.

48.

Фирма, получившая кредит на 90 000 ден. ед. покупает необходимые ейтовары у третьей фирмы, которая кладет выручку на счет в банк Б, банк Б

использует эти денежные средства для кредитования четвертой фирмы. При

норме обязательных резервов 10 % сумма кредита составит 81 000 ден. ед.

В результате этого количество денег увеличивается со 190 000 до 271 000

ден. ед.;

81 000 ден. ед. — это деньги, созданные банком Б. Банки А и Б вместе

создали 90 000 + 81 000 = 171 000 ден. ед. дополнительных денег.

Создание денег будет продолжаться до тех пор, пока вся сумма

первоначального вклада (100 000 ден. ед.) не будет использована в качестве

обязательного резерва. В результате мультипликационного эффекта банками

при предоставлении кредитов будет создано такое количество безналичных

денег, которое в несколько раз превысит первоначальный вклад. Увеличение

денежного предложения происходит в соответствии с мультипликатором

денежного предложения, который рассчитывается по формуле:

K = 1/ норма обязательных резервов,%

49.

В нашем примере мультипликатор денежного предложенияравен 10. Таким образом, первоначальный вклад на денежный

счет в банк А в размере 100 000 ден. ед. может увеличить

количество денег в обращении до 100 000* 10=1 000 000 ден. ед.,

т. е. в 10 раз.

Мультипликатор денежного предложения — коэффициент,

характеризующий увеличение (мультипликацию) денег на

депозитных счетах коммерческих банков при предоставлении

кредитов.

Следует иметь в виду, что мультипликатор денежного

предложения приводит не только к увеличению, но и к

уменьшению денежного предложения. Происходит это тогда,

когда фирма изымает со счета в банке свои деньги, например для

выплаты заработной платы.

50. Денежно-кредитная (монетарная) политика

Денежная политика — важнейший элемент современноймакроэкономической политики и представляет собой совокупность

мероприятий,

регламентирующих

деятельность

денежнокредитной системы, с целью регулирования хозяйственной

конъюнктуры и достижения ряда общеэкономических целей

(укрепление денежной единицы, стабилизация цен и темпов

экономического роста и пр.).

Денежно-кредитная политика — политика правительства и

центрального банка страны, направленная на изменение

денежного предложения (денежной массы) и процентных ставок.

В рамках кредитно-денежной политики государство стремится

оказать определенное, заранее рассчитанное воздействие на

воспроизводственный

процесс,

используя в качестве

передаточного механизма различные факторы денежной сферы.

51.

Конечные цели денежно-кредитной политики:1. рост объема национального производства,

2. полная занятость,

3. стабильный уровень цен.

Промежуточными целями денежно-кредитной политики

является:

- регулирование денежно-кредитной системы, а именно

объема денежного предложения, процентных ставок, курса

национальной валюты и других параметров.

Конечные цели кредитно-денежной политики реализуются

как итог экономической политики государства в целом.

Промежуточные

цели

кредитно-денежной

политики

непосредственно относятся к деятельности центрального банка.

52.

Достижение основных целей денежно-кредитнойполитики осуществляется посредством общих и

селективных инструментов.

Общие

инструменты

кредитно-денежной

политики влияют на рынок ссудных капиталов в

целом.

Селективные инструменты кредитно-денежной

политики регулируют конкретные виды кредита или

кредитование отдельных отраслей, крупных фирм и т.

д.

53.

Общими инструментами регулирования выступают:1. Учетная политика.

Одна из функций центрального банка — предоставление ссуд

коммерческим банкам. По этим ссудам взимаются процентные

платежи по определенным ставкам. Ставка, по которой

центральный банк выдает кредиты коммерческим банкам,

называется учетной ставкой (если кредиты предоставляются в

форме учета векселей) или ставкой рефинансирования (при

других формах кредитования). При повышении учетной ставки

коммерческие банки сокращают размеры заимствований у

центрального банка, повышается величина процента по

кредитам, выдаваемым коммерческими банками. Все это

приводит к сокращению кредитования бизнеса и населения,

уменьшению денежного предложения. Снижение учетной ставки

действует в обратном направлении.

54.

2. Проведение операций на открытом рынке.В настоящее время основным инструментом регулирования

денежного предложения в развитых странах являются операции

на открытом рынке. Так, операции с ценными бумагами

представляют собой основу регулирующей деятельности

Федеральной резервной системы США. На эти сделки

приходится примерно 4/5 годового оборота ФРС.

Операции на открытом рынке — покупка и продажа

центральным банком государственных ценных бумаг. При

продаже центральным банком государственных ценных бумаг

сокращаются избыточные резервы

коммерческих

банков,

возможности для кредитования и создания новых денег.

Денежное предложение сокращается, а процентная ставка (цена

заемных денежных средств) повышается. При покупке

центральным банком государственных ценных бумаг идет

обратный процесс.

55.

3. Установлениенорм,

обязательных резервов

коммерческих банков. Центральный банк изменяет объем

денежного предложения путем регулирования избыточных

резервов коммерческих банков. Резервы коммерческих банков —

денежный капитал, который может быть отдан в кредит.

Обязательные резервы коммерческих банков — часть резервов,

которую коммерческие банки должны хранить на специальных

счетах центрального банка. От размеров избыточных резервов

зависит способность коммерческих банков создавать деньги и

увеличивать денежное предложение. Норма обязательных

резервов — процент обязательных отчислений коммерческих

банков от привлеченных ресурсов на резервный счет в

центральном

банке.

Нормы

обязательных

резервов

устанавливаются в процентах от объемов депозитов. Они

различаются в зависимости от видов вкладов и размеров банка.

Эти деньги не могут использоваться для проведения активных

операций, и прежде всего кредитования.

56.

Обязательные резервы представляют собой минимальныйразмер резервов, которые должны иметь коммерческие банки.

Они, во-первых, должны обеспечивать необходимый уровень

ликвидности, наличия денежных ресурсов коммерческих банков

для выполнения платежных обязательств, а во-вторых, являются

инструментом центрального банка для регулирования объема

денежной массы. Банки могут хранить и избыточные резервы,

например для непредвиденных

случаев

увеличения

потребности в ликвидных средствах. Избыточные резервы

коммерческих банков — резервы банка минус обязательные

резервы. Чем выше устанавливает центральный банк норму

обязательных резервов, тем меньшая доля средств может быть

использована коммерческими банками для активных операций.

Увеличение

нормы

резервов

уменьшает

денежный

мультипликатор и ведет к сокращению денежной массы.

57.

Селективными методами регулирования являются:1. Контроль по отдельным видам кредитов. Этот контроль

часто применяется в отношении кредитов под залог биржевых

ценных бумаг, ипотечного кредита, потребительских ссуд на

покупку товаров в рассрочку. Здесь центральный банк может дать

указание финансовым учреждениям делать специальные

депозиты в центральный банк в случае увеличения названных

видов кредита.

2.

Регулирование риска и ликвидности банковских

предприятий. Существует множество правительственных

положений, регулирующих операционную деятельность банков.

Основное внимание в этих положениях уделяется риску и

ликвидности

банковских

операций.

Риск

банковской

деятельности определяется не через оценку финансового

положения должников, а через соотношение выданных кредитов

и суммы собственных средств банка.

58.

3. Предписываемая законом маржа. Фондовая биржа —необходимый институт рыночных экономических отношений.

Фондовые биржи представляют собой рынки ценных бумаг

компаний. Однако безудержная спекуляция на финансовом рынке

доставляет экономике серьезные проблемы. Падение курса акций

может привести к разорению, как предприятий, так и частных

лиц, что, в свою очередь, приведет к сокращению инвестиций и

потребительского спроса и подтолкнет экономику к спаду. В

качестве меры против излишней спекуляции на фондовой бирже

используют предписываемую законом маржу. Маржа —

минимальная пропорция стоимости покупаемых ценных бумаг,

которая оплачивается из собственных средств покупателя.

Например, при марже в 60 %, приобретая пакет ценных бумаг на

сумму в 1 млн. долл., покупатель должен своими деньгами

заплатить 600 тыс. долл. и только 400 тыс. долл. могут составлять

средства, полученные в кредит. Маржа повышается, когда

желательно ограничить спекулятивную скупку акций, и

понижается — для оживления рынка.

59.

4.Увещевания. Руководящие кредитно-денежные

институты

могут

«настоятельно

рекомендовать»

коммерческим банкам следовать определенной политике.

Например, ограничить ежегодное расширение кредита,

поскольку это может иметь негативные последствия для

банковской системы и экономики в целом.

60. Виды кредитно-денежной политики

ВИДЫ кредитно-денежной политикиОпираясь на рассмотренные инструменты, центральный банк

реализует цели кредитно-денежной политики — стабилизацию

денежной массы или процентной ставки.

Жесткая монетарная политика — политика, направленная

на поддержание на определенном уровне денежной массы;

графически как крайний случай представляется вертикальной

кривой предложения денег на уровне заданного показателя

денежной массы.

Гибкая монетарная политика — политика направленная на

поддержание на определенном уровне ставки процента; как

крайний случай графически может быть продемонстрирована

горизонтальной кривой предложения денег на уровне заданного

значения процентной ставки.

61.

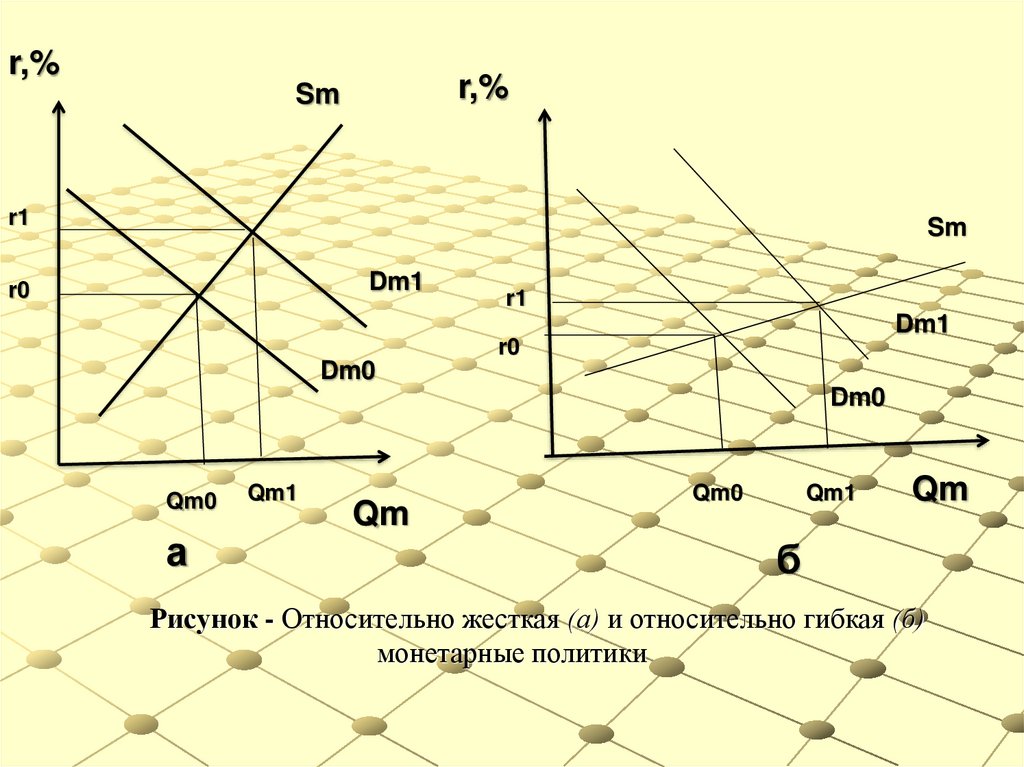

r,%r,%

Sm

r1

Sm

Dm1

r0

r1

Dm1

r0

Dm0

Dm0

Qm0

а

Qm1

Qm

Qm0

Qm1

Qm

б

Рисунок - Относительно жесткая (а) и относительно гибкая (б)

монетарные политики

62.

Выбор варианта монетарной политики определяетсяпричиной изменения спроса на деньги. Если такой причиной

является изменение скорости обращения денег, то реализуется

гибкая монетарная политика, соответствующая горизонтальной

или пологой кривой предложения денег (рис. а). Если же такой

причиной является инфляция, то реализуется жесткая

монетарная

политика,

соответствующая

относительно

вертикальной или крутой предложения денег (рис.б).

63.

Вид денежно-кредитной политики зависит от ситуации в стране. Еслиэкономика переживает спад и в ней высокая безработица, то проводится

денежно-кредитная политика, получившая название политики дешевых

денег. Эта политика направлена на снижение ставки ссудного процента, что

приводит к увеличению инвестиций в экономику, росту потребительского

кредита. В результате создаются условия для экономического роста и

увеличения занятости. Снижение ставки ссудного процента происходит из-за

увеличения предложения денег. При этом центральный банк должен

проводить следующие мероприятия: покупать государственные ценные

бумаги; снижать норму обязательных резервов; снижать учетную ставку.

В период усиления инфляции проводится политика дорогих денег,

направленная, в конечном счете, на сокращение совокупных расходов и

совокупного спроса. Суть этой политики состоит в сокращении избыточных

резервов коммерческих банков. В этом случае центральный банк: продает

государственные ценные бумаги; увеличивает норму обязательных резервов;

повышает учетную ставку.

64. Эффективность кредитно-денежной политики

Опыт проведения кредитно-денежной политики в различныхстранах позволил выявить ее сильные и слабые стороны, а также

факторы повышения ее эффективности.

Сильной стороной кредитно-денежной политики является то,

что центральные банки развитых стран, имея определенную

независимость от правительства, могут оперативно принимать

решения по корректировке кредитно-денежной политики в

зависимости от экономической ситуации. Проведение

центральными банками текущих мероприятий в денежнокредитной системе не требует продолжительных процедур

согласования и принятия специальных решений органов

государственной власти. Самостоятельность центральных

банков в проведении кредитно-денежной политики позволяет

успешно противостоять давлению со стороны политиков

накануне предстоящих выборов и принятии государственного

бюджета.

65.

Слабой стороной кредитно-денежной политики является то,что одни и те же мероприятия, проводимые денежными

властями, обеспечивая положительный эффект на одних рынках,

могут вызвать отрицательные последствия на других. Например,

политика дорогих денег, снижая объемы инвестиций и темпы

инфляции, может привести к значительному падению темпов

экономического роста и усилению безработицы. В этой связи

при проведении кредитно-денежной политики важно уметь

предвидеть возможные негативные последствия и принять меры

по их нейтрализации.

При проведении кредитно-денежной политики и выборе ее

целей

необходимо

учитывать

побочные

эффекты,

обусловленные самим механизмом изменения денежной массы в

экономике. Центральный банк не может полностью

контролировать предложение денег, так как в этом участвуют

коммерческие банки и небанковский сектор.

66.

Эффективность кредитно-денежной политики в целомзависит от работы всех звеньев так называемого передаточного

механизма.

Передаточный механизм кредитно-денежной политики —

механизм, посредством которого кредитно-денежная политика

влияет на уровень расходов бизнеса, населения и государства. В

кейнсианской экономической модели выделяют четыре его

основные ступени:

• изменение величины предложения денег в экономике в

результате проведения центральным банком соответствующей

политики;

• изменение процентной ставки на денежном рынке;

• изменение совокупных расходов;

• изменение объема национального производства.

Необходимое условие для проведения эффективной

кредитно-денежной политики — наличие современной

банковской системы.

finance

finance