Similar presentations:

Лекция 6. Аналіз грошових потоків підприємства

1.

АНАЛІЗ ГРОШОВИХПОТОКІВ ПІДПРИЄМСТВА

2. План лекції

1. Поняття, види і значення грошовихпотоків для підприємства.

2. Методика аналізу грошових потоків

підприємства.

3.

1. Поняття, види і значеннягрошових потоків для

підприємства

4.

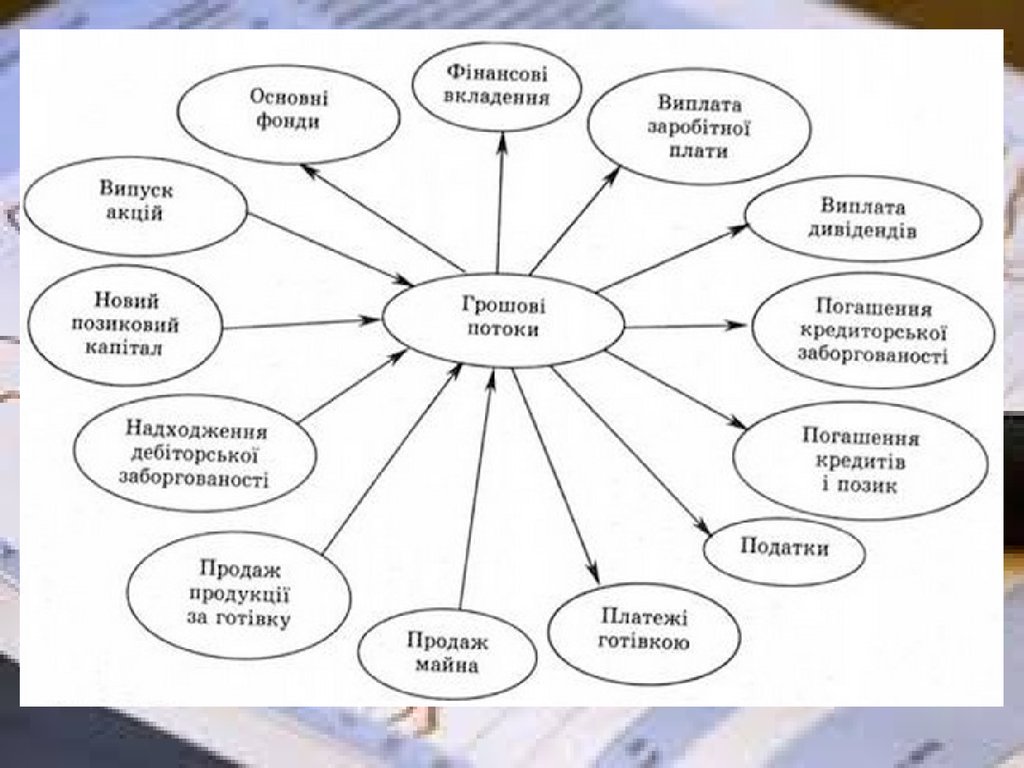

• Грошовийпотік

являє

собою

сукупність

розподілених

у

часі

надходжень і виплат грошових коштів,

що

генеруються

господарською

діяльністю підприємства.

5.

6. Класифікація грошових потоків

За масштабамиобслуговування

• Грошовий потік по підприємству

• Грошовий потік за окремими структурними підрозділами

• Грошовий потік за окремими господарськими

операціями

За видами

діяльності

• Грошовий потік від операційної діяльності

• Грошовий потік від фінансової діяльності

• Грошовий потік від інвестиційної діяльності

За

спрямованістю

руху коштів

• Позитивний грошовий потік (приток коштів)

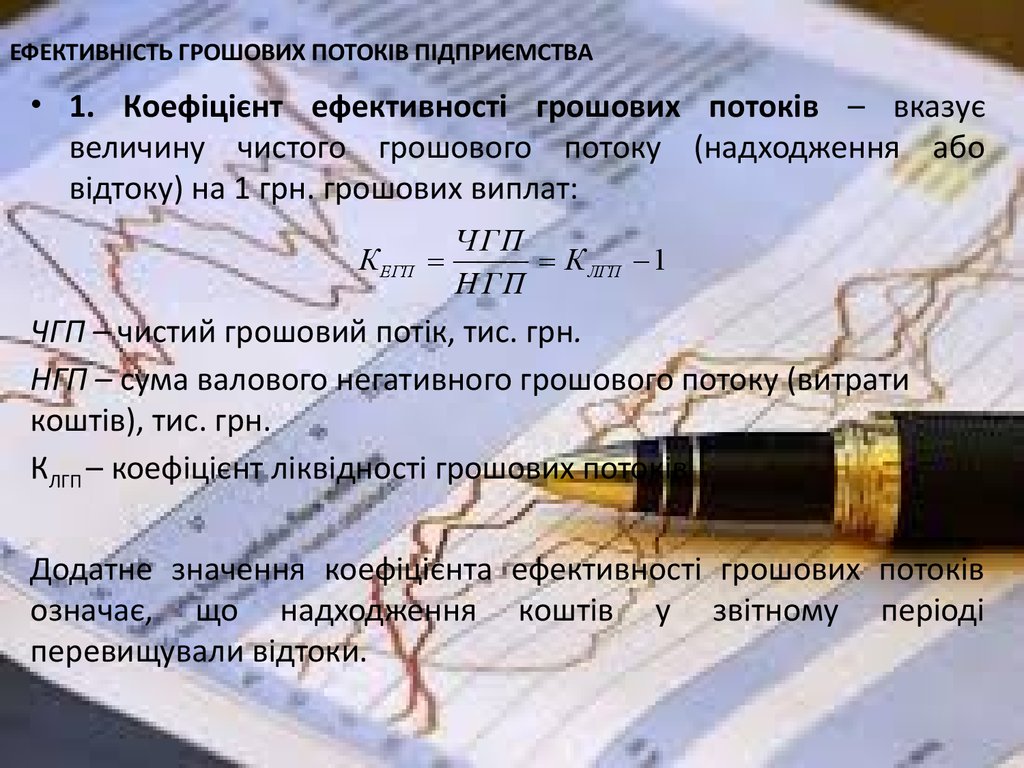

• Від'ємний грошовий потік (відтік коштів)

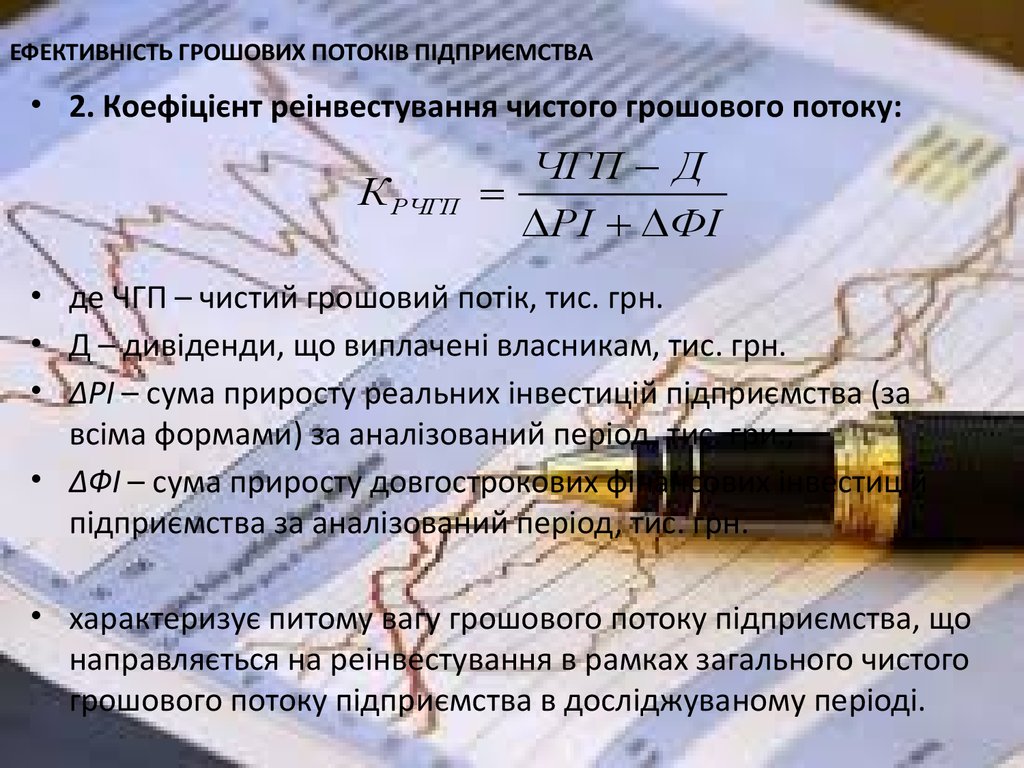

За методом

розрахунку

• Валовий грошовий потік – сукупність надходжень

(валовий позитивний грошовий потік) або витрат коштів

(валовий негативний грошовий потік) за визначений

період часу

• Чистий грошовий потік – різниця між позитивним і

негативним грошовими потоками за визначений період

часу

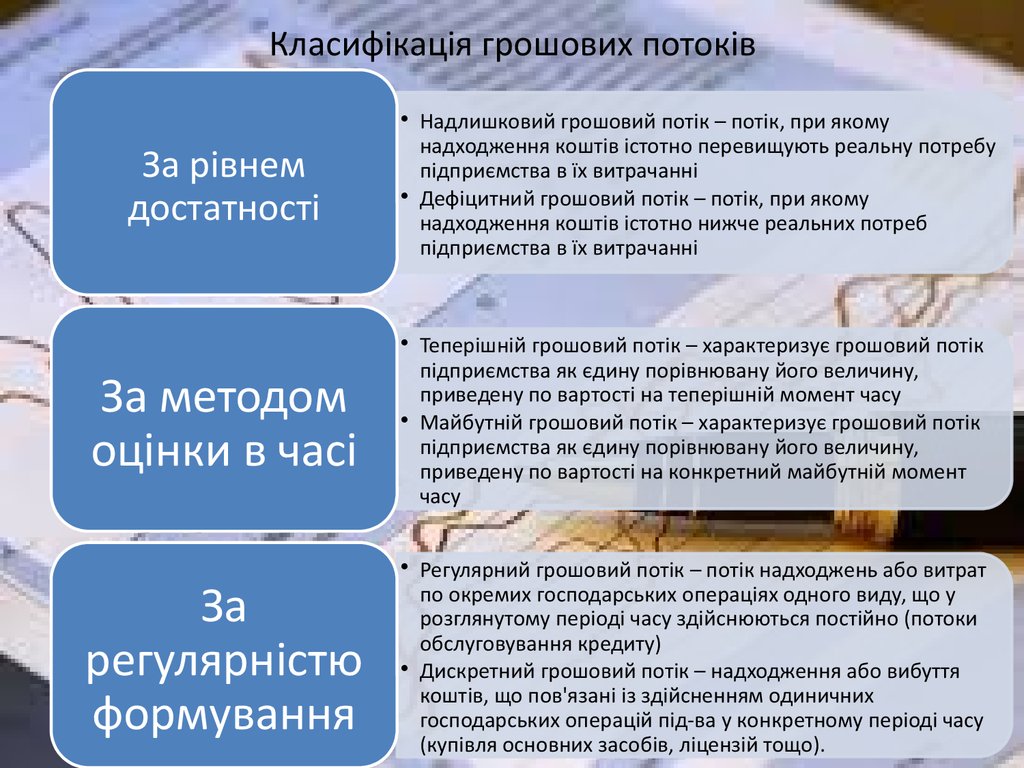

7. Класифікація грошових потоків

За рівнемдостатності

• Надлишковий грошовий потік – потік, при якому

надходження коштів істотно перевищують реальну потребу

підприємства в їх витрачанні

• Дефіцитний грошовий потік – потік, при якому

надходження коштів істотно нижче реальних потреб

підприємства в їх витрачанні

За методом

оцінки в часі

• Теперішній грошовий потік – характеризує грошовий потік

підприємства як єдину порівнювану його величину,

приведену по вартості на теперішній момент часу

• Майбутній грошовий потік – характеризує грошовий потік

підприємства як єдину порівнювану його величину,

приведену по вартості на конкретний майбутній момент

часу

За

регулярністю

формування

• Регулярний грошовий потік – потік надходжень або витрат

по окремих господарських операціях одного виду, що у

розглянутому періоді часу здійснюються постійно (потоки

обслуговування кредиту)

• Дискретний грошовий потік – надходження або вибуття

коштів, що пов'язані із здійсненням одиничних

господарських операцій під-ва у конкретному періоді часу

(купівля основних засобів, ліцензій тощо).

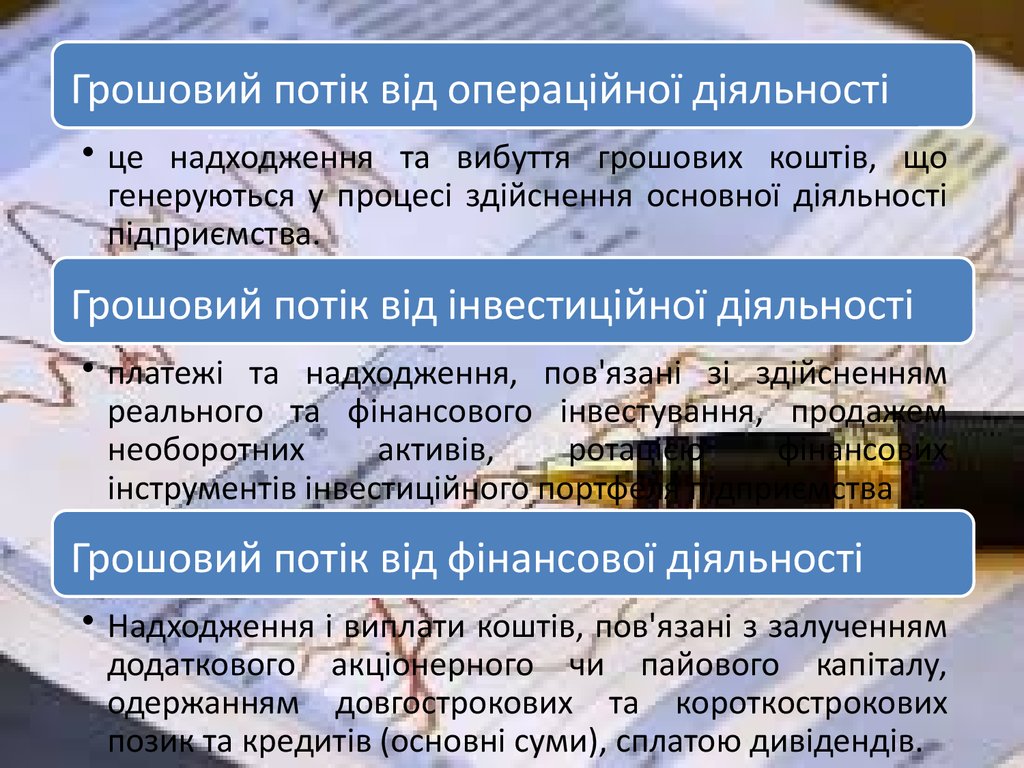

8.

Операційна діяльність - це основна діяльністьсуб'єкта господарювання, яка приносить дохід, а

також інші види діяльності, які не є інвестиційною

або фінансовою діяльністю.

Інвестиційна діяльність - це придбання і продаж

довгострокових активів, а також інших інвестицій,

які не є еквівалентами грошових коштів.

Фінансова діяльність - діяльність, що спричиняє

зміни розміру та складу вкладеного капіталу та

запозичень суб'єкта господарювання.

9.

Грошовий потік від операційної діяльності• це надходження та вибуття грошових коштів, що

генеруються у процесі здійснення основної діяльності

підприємства.

Грошовий потік від інвестиційної діяльності

• платежі та надходження, пов'язані зі здійсненням

реального та фінансового інвестування, продажем

необоротних

активів,

ротацією

фінансових

інструментів інвестиційного портфеля підприємства

Грошовий потік від фінансової діяльності

• Надходження і виплати коштів, пов'язані з залученням

додаткового акціонерного чи пайового капіталу,

одержанням довгострокових та короткострокових

позик та кредитів (основні суми), сплатою дивідендів.

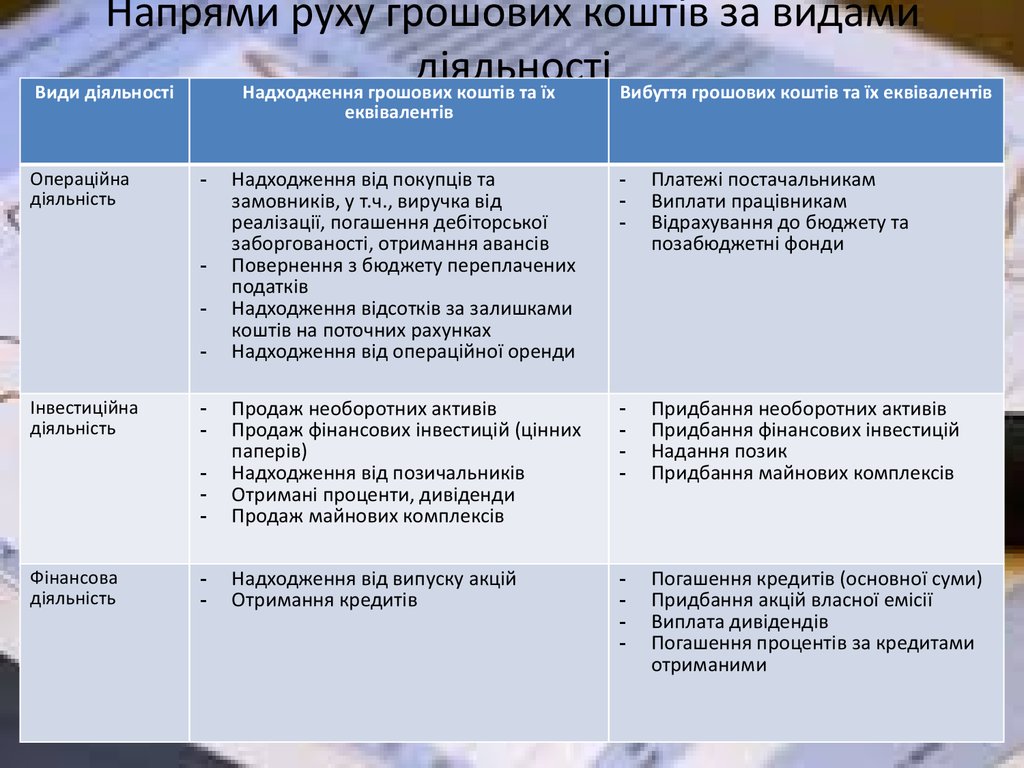

10. Напрями руху грошових коштів за видами діяльності

Вибуття грошових коштів та їх еквівалентівВиди діяльності

Надходження грошових коштів та їх

еквівалентів

Операційна

діяльність

Надходження від покупців та

замовників, у т.ч., виручка від

реалізації, погашення дебіторської

заборгованості, отримання авансів

Повернення з бюджету переплачених

податків

Надходження відсотків за залишками

коштів на поточних рахунках

Надходження від операційної оренди

-

Платежі постачальникам

Виплати працівникам

Відрахування до бюджету та

позабюджетні фонди

-

Продаж необоротних активів

Продаж фінансових інвестицій (цінних

паперів)

Надходження від позичальників

Отримані проценти, дивіденди

Продаж майнових комплексів

-

Придбання необоротних активів

Придбання фінансових інвестицій

Надання позик

Придбання майнових комплексів

-

Надходження від випуску акцій

Отримання кредитів

-

Погашення кредитів (основної суми)

Придбання акцій власної емісії

Виплата дивідендів

Погашення процентів за кредитами

отриманими

-

Інвестиційна

діяльність

Фінансова

діяльність

-

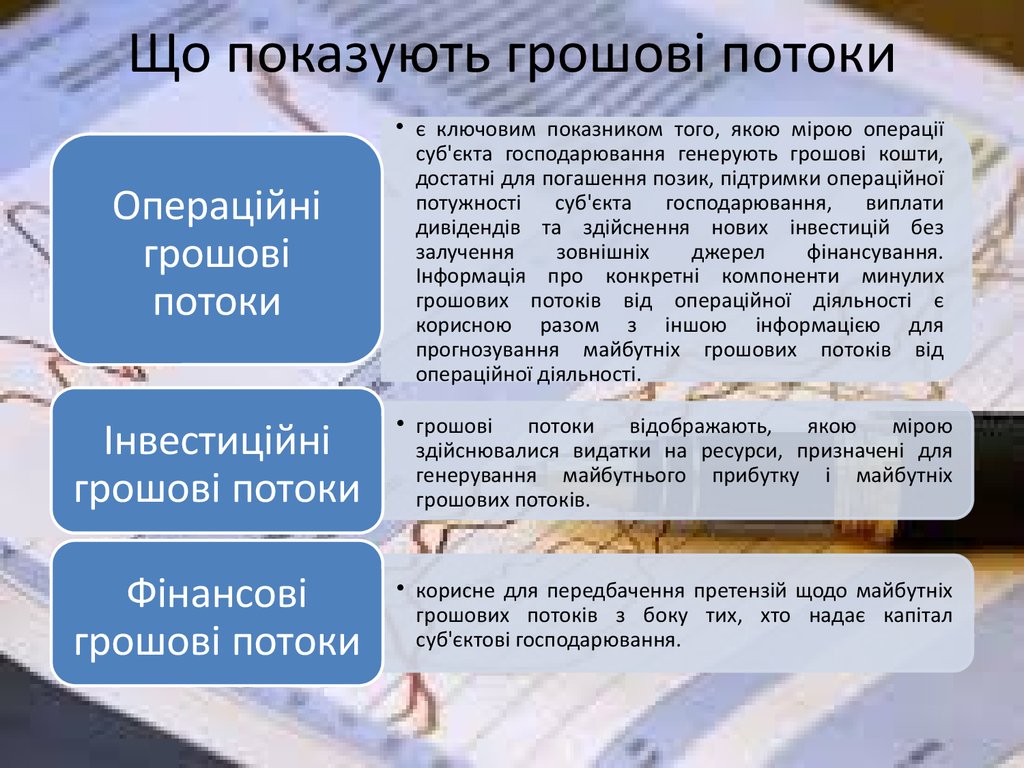

11. Що показують грошові потоки

Операційнігрошові

потоки

• є ключовим показником того, якою мірою операції

суб'єкта господарювання генерують грошові кошти,

достатні для погашення позик, підтримки операційної

потужності суб'єкта господарювання, виплати

дивідендів та здійснення нових інвестицій без

залучення

зовнішніх

джерел

фінансування.

Інформація про конкретні компоненти минулих

грошових потоків від операційної діяльності є

корисною разом з іншою інформацією для

прогнозування майбутніх грошових потоків від

операційної діяльності.

Інвестиційні

грошові потоки

• грошові

потоки

відображають,

якою

мірою

здійснювалися видатки на ресурси, призначені для

генерування майбутнього прибутку і майбутніх

грошових потоків.

Фінансові

грошові потоки

• корисне для передбачення претензій щодо майбутніх

грошових потоків з боку тих, хто надає капітал

суб'єктові господарювання.

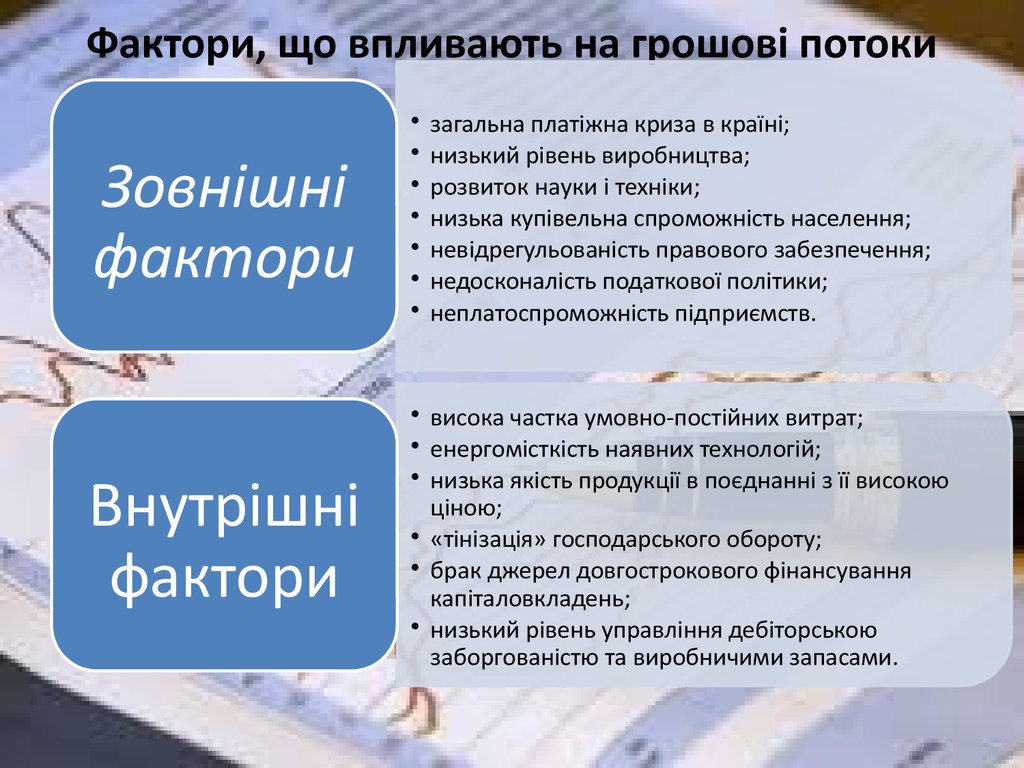

12. Фактори, що впливають на грошові потоки

загальна платіжна криза в країні;низький рівень виробництва;

розвиток науки і техніки;

низька купівельна спроможність населення;

невідрегульованість правового забезпечення;

недосконалість податкової політики;

неплатоспроможність підприємств.

Зовнішні

фактори

Внутрішні

фактори

• висока частка умовно-постійних витрат;

• енергомісткість наявних технологій;

• низька якість продукції в поєднанні з її високою

ціною;

• «тінізація» господарського обороту;

• брак джерел довгострокового фінансування

капіталовкладень;

• низький рівень управління дебіторською

заборгованістю та виробничими запасами.

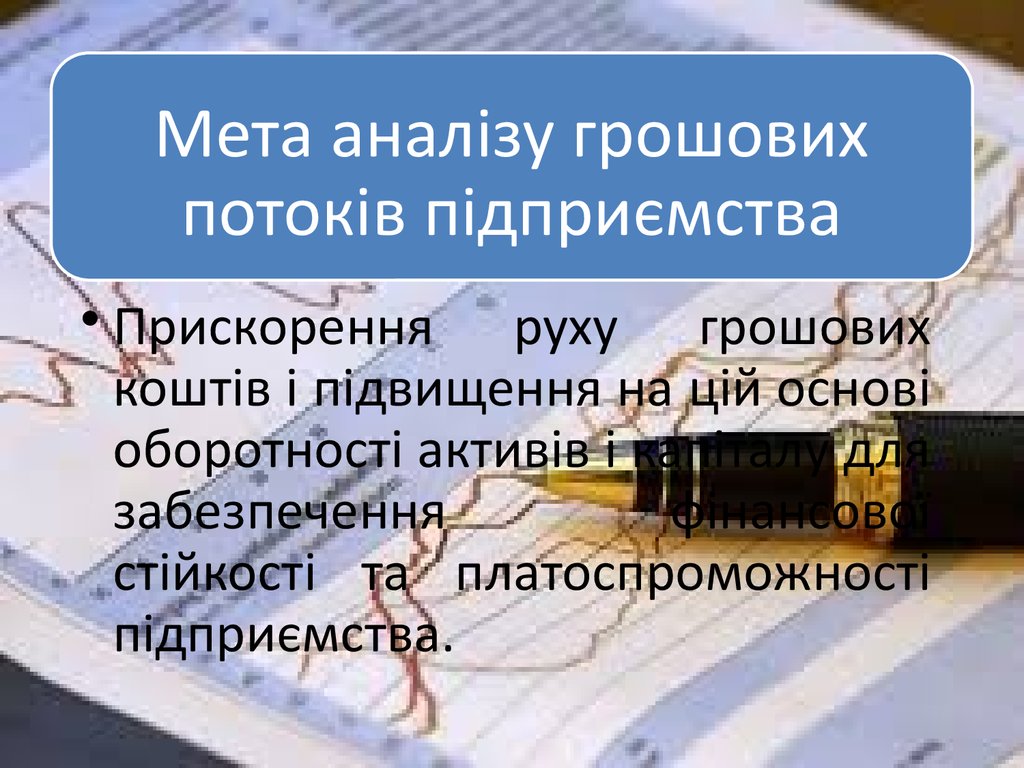

13.

Мета аналізу грошовихпотоків підприємства

• Прискорення руху грошових

коштів і підвищення на цій основі

оборотності активів і капіталу для

забезпечення

фінансової

стійкості та платоспроможності

підприємства.

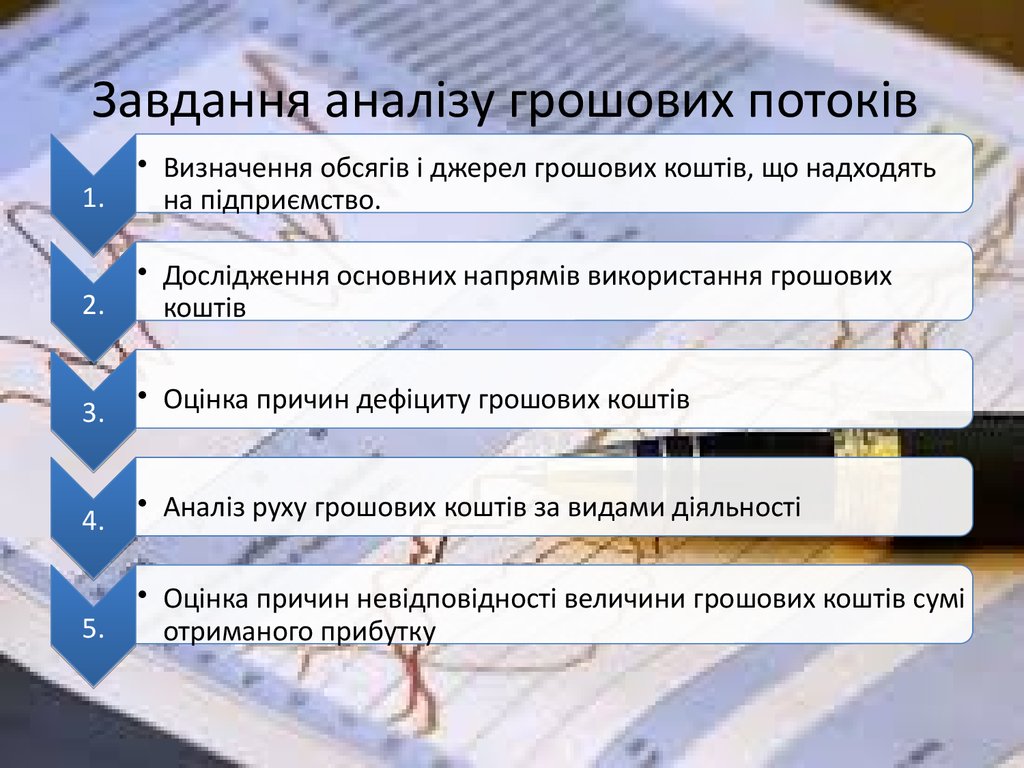

14. Завдання аналізу грошових потоків

1.• Визначення обсягів і джерел грошових коштів, що надходять

на підприємство.

2.

• Дослідження основних напрямів використання грошових

коштів

3.

• Оцінка причин дефіциту грошових коштів

4.

• Аналіз руху грошових коштів за видами діяльності

5.

• Оцінка причин невідповідності величини грошових коштів сумі

отриманого прибутку

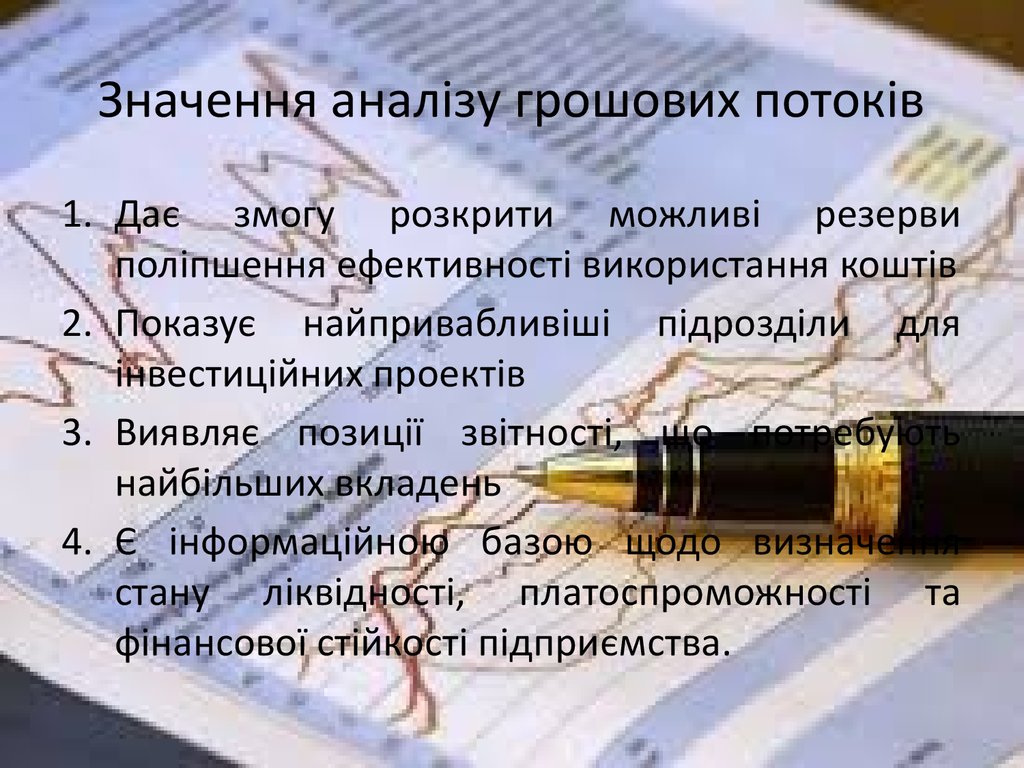

15. Значення аналізу грошових потоків

1. Дає змогу розкрити можливі резервиполіпшення ефективності використання коштів

2. Показує найпривабливіші підрозділи для

інвестиційних проектів

3. Виявляє позиції звітності, що потребують

найбільших вкладень

4. Є інформаційною базою щодо визначення

стану ліквідності, платоспроможності та

фінансової стійкості підприємства.

16.

2. Методика аналізугрошових потоків

підприємства.

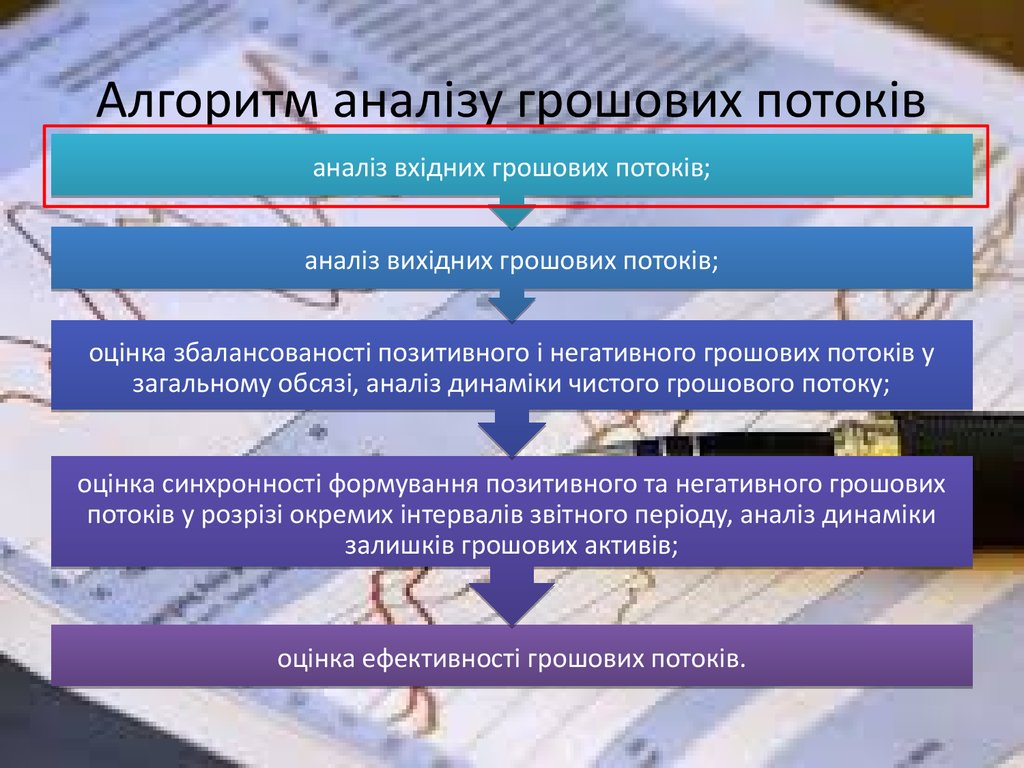

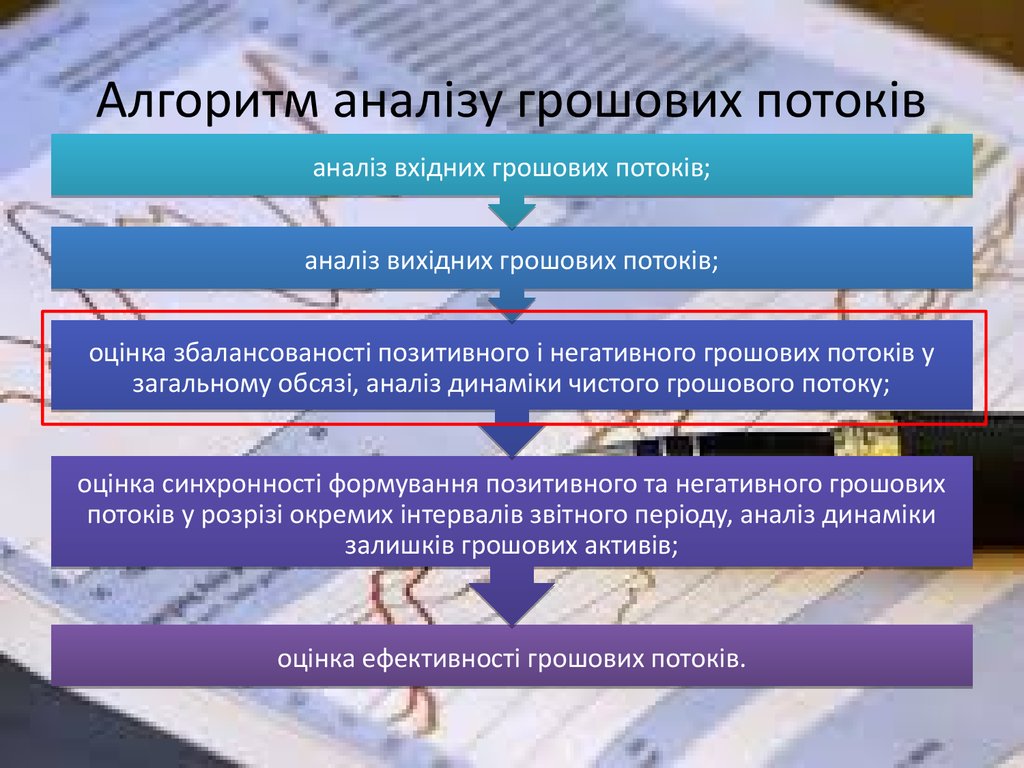

17. Алгоритм аналізу грошових потоків

аналіз вхідних грошових потоків;аналіз вихідних грошових потоків;

оцінка збалансованості позитивного і негативного грошових потоків у

загальному обсязі, аналіз динаміки чистого грошового потоку;

оцінка синхронності формування позитивного та негативного грошових

потоків у розрізі окремих інтервалів звітного періоду, аналіз динаміки

залишків грошових активів;

оцінка ефективності грошових потоків.

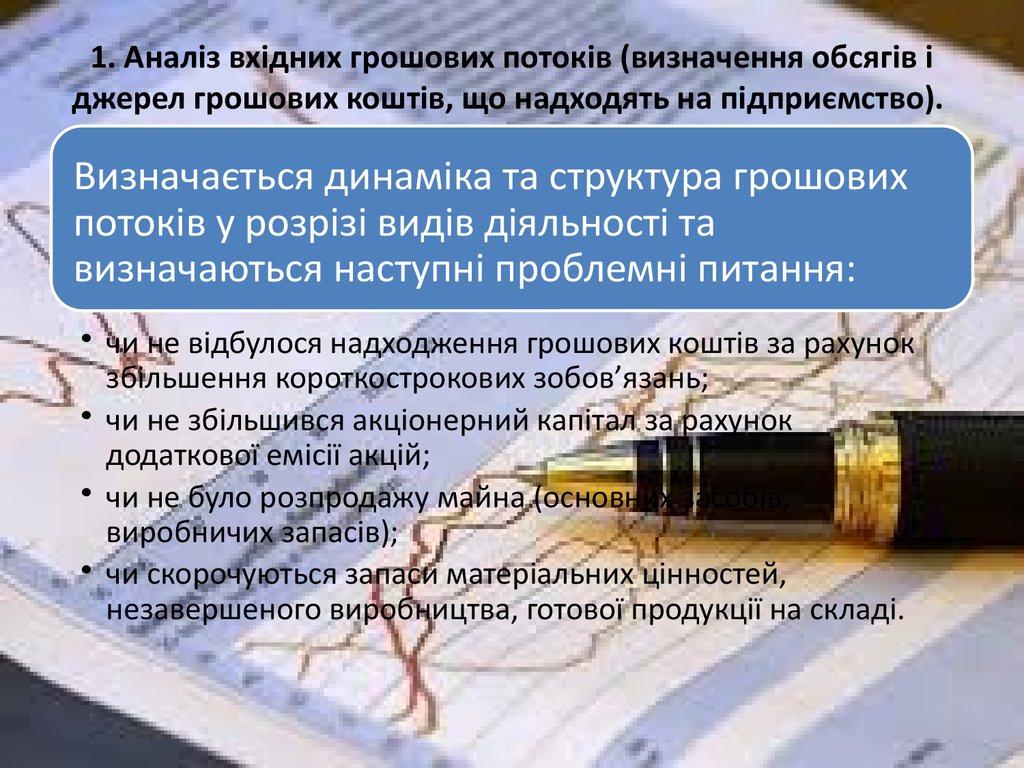

18. 1. Аналіз вхідних грошових потоків (визначення обсягів і джерел грошових коштів, що надходять на підприємство).

Визначається динаміка та структура грошовихпотоків у розрізі видів діяльності та

визначаються наступні проблемні питання:

• чи не відбулося надходження грошових коштів за рахунок

збільшення короткострокових зобов’язань;

• чи не збільшився акціонерний капітал за рахунок

додаткової емісії акцій;

• чи не було розпродажу майна (основних засобів,

виробничих запасів);

• чи скорочуються запаси матеріальних цінностей,

незавершеного виробництва, готової продукції на складі.

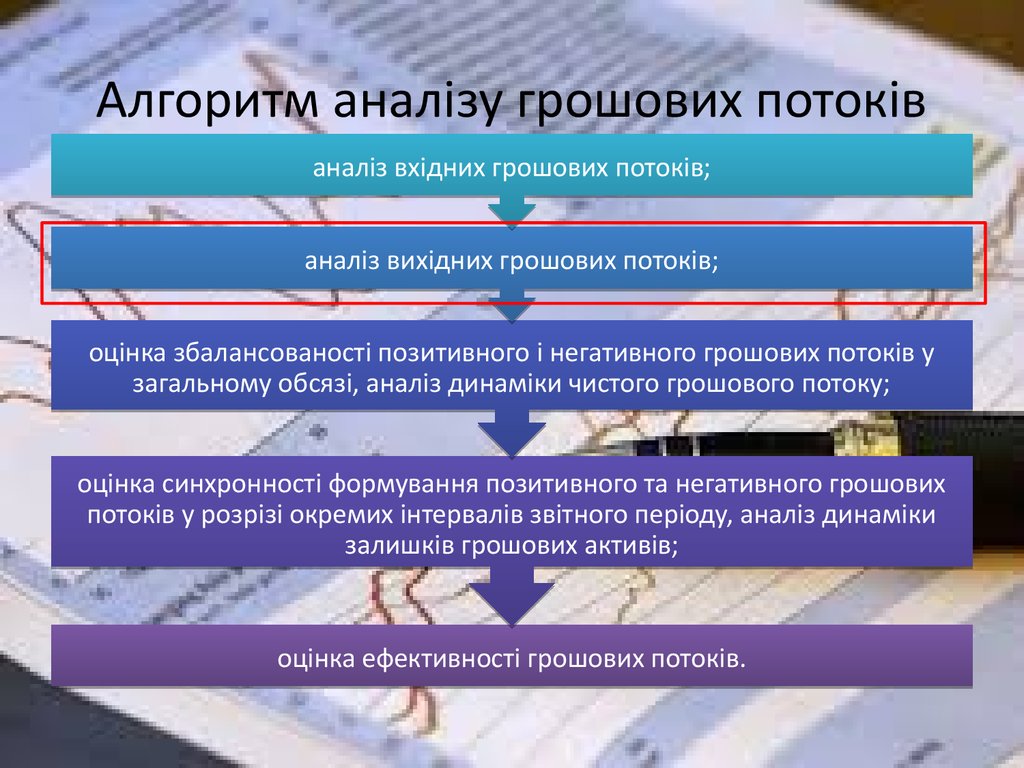

19. Алгоритм аналізу грошових потоків

аналіз вхідних грошових потоків;аналіз вихідних грошових потоків;

оцінка збалансованості позитивного і негативного грошових потоків у

загальному обсязі, аналіз динаміки чистого грошового потоку;

оцінка синхронності формування позитивного та негативного грошових

потоків у розрізі окремих інтервалів звітного періоду, аналіз динаміки

залишків грошових активів;

оцінка ефективності грошових потоків.

20. 2. Дослідження основних напрямів використання грошових коштів.

Визначається динаміка та структура грошовихвідтоків у розрізі видів діяльності та

визначаються наступні проблемні питання:

• Чи збільшувалися грошові відтоки за рахунок погашення

заборгованості по заробітній платі;

• які тенденції щодо відтоку грошових коштів на купівлю

товарів, робіт послуг;

• чи відбувалася купівля необоротних активів та фінансових

інвестицій;

• чи не було надмірних виплат акціонерам понад

рекомендованих норм розподілу чистого прибутку;

• в якому обсязі здійснюються платежі до бюджету.

21. Алгоритм аналізу грошових потоків

аналіз вхідних грошових потоків;аналіз вихідних грошових потоків;

оцінка збалансованості позитивного і негативного грошових потоків у

загальному обсязі, аналіз динаміки чистого грошового потоку;

оцінка синхронності формування позитивного та негативного грошових

потоків у розрізі окремих інтервалів звітного періоду, аналіз динаміки

залишків грошових активів;

оцінка ефективності грошових потоків.

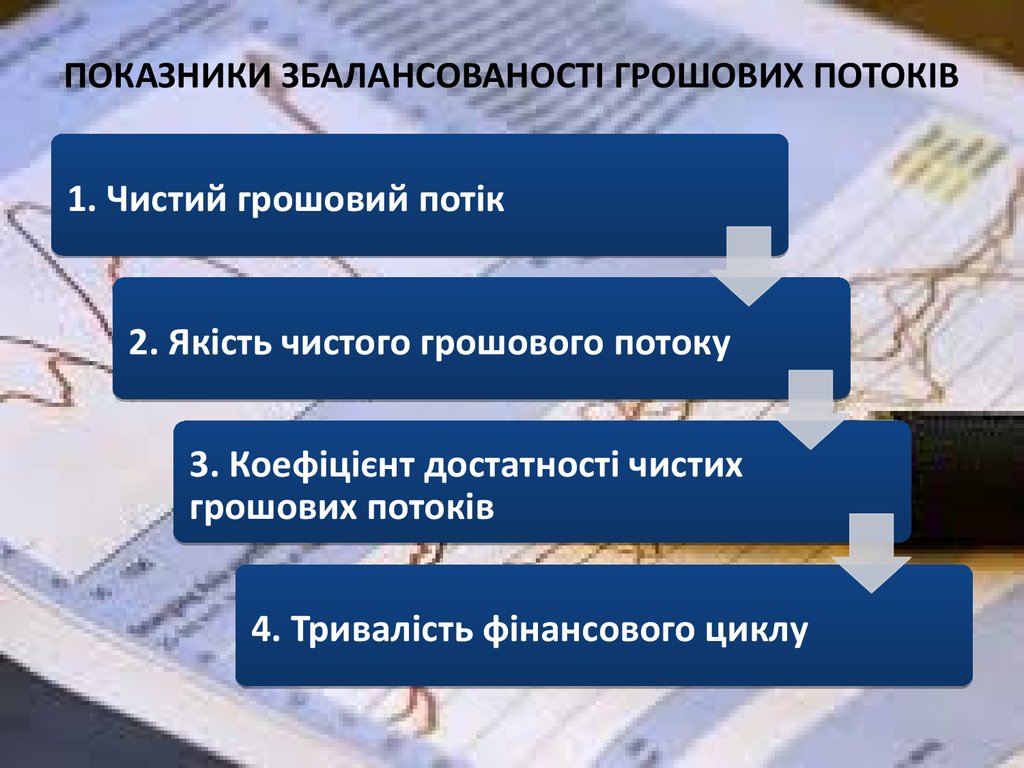

22. ПОКАЗНИКИ ЗБАЛАНСОВАНОСТІ ГРОШОВИХ ПОТОКІВ

1. Чистий грошовий потік2. Якість чистого грошового потоку

3. Коефіцієнт достатності чистих

грошових потоків

4. Тривалість фінансового циклу

23.

• 1. ЧИСТИЙ ГРОШОВИЙ ПОТІК (ЧГП)• ЧГП = вхідний грошовий потік – вихідний грошовий

потік

• характеризує зміну залишку грошових коштів у

результаті здійснення господарських операцій за

всіма видами діяльності підприємства:

• Рекомендовано – позитивне значення та його

зростання.

• +/- надлишковий/дефіцитний грошовий потік

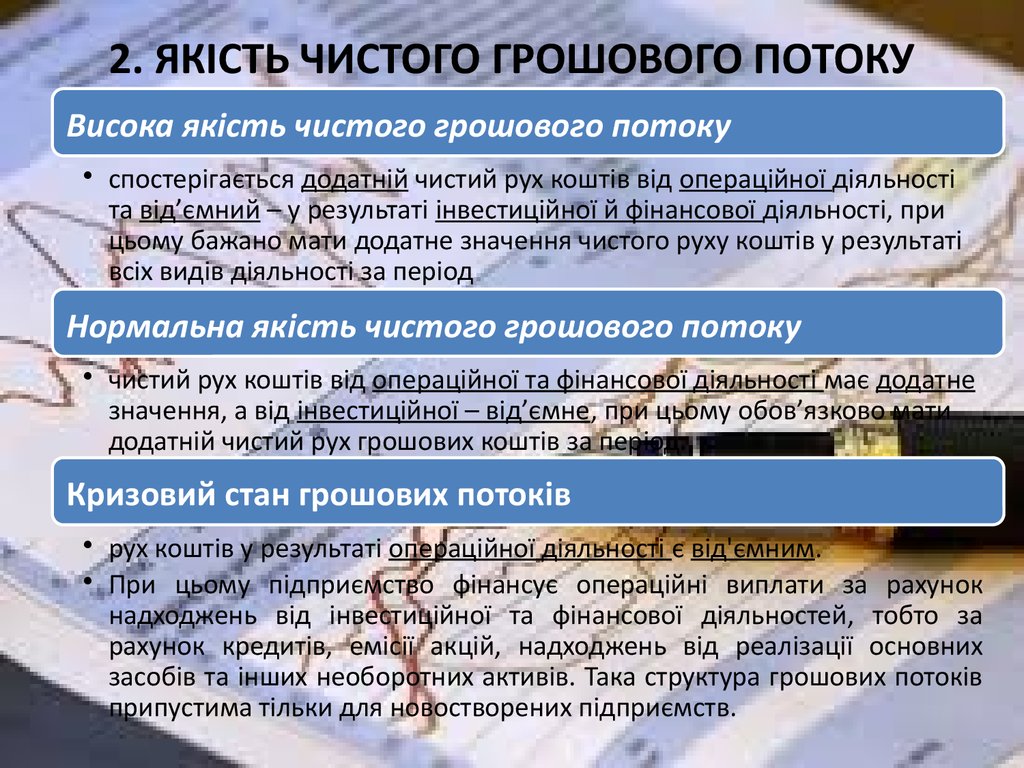

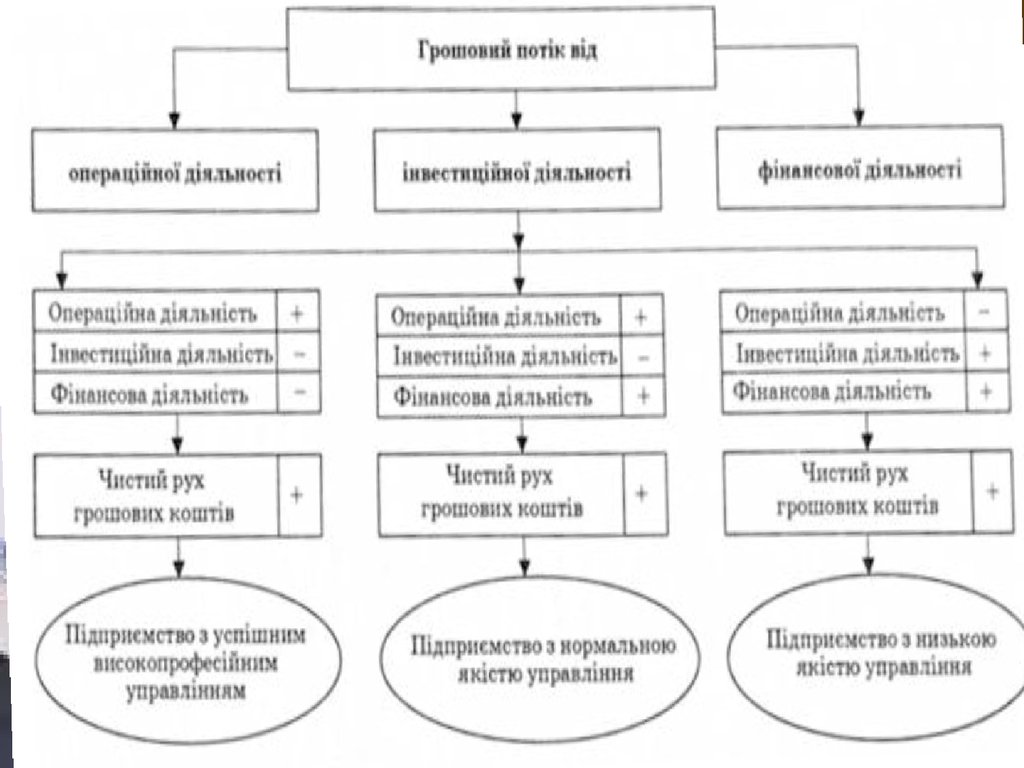

24. 2. ЯКІСТЬ ЧИСТОГО ГРОШОВОГО ПОТОКУ

Висока якість чистого грошового потоку• спостерігається додатній чистий рух коштів від операційної діяльності

та від’ємний – у результаті інвестиційної й фінансової діяльності, при

цьому бажано мати додатне значення чистого руху коштів у результаті

всіх видів діяльності за період

Нормальна якість чистого грошового потоку

• чистий рух коштів від операційної та фінансової діяльності має додатне

значення, а від інвестиційної – від’ємне, при цьому обов’язково мати

додатній чистий рух грошових коштів за період.

Кризовий стан грошових потоків

• рух коштів у результаті операційної діяльності є від'ємним.

• При цьому підприємство фінансує операційні виплати за рахунок

надходжень від інвестиційної та фінансової діяльностей, тобто за

рахунок кредитів, емісії акцій, надходжень від реалізації основних

засобів та інших необоротних активів. Така структура грошових потоків

припустима тільки для новостворених підприємств.

25.

26.

Висока якість чистого грошового потокухарактеризується зростанням питомої ваги

чистого прибутку, отриманого за рахунок

зростання випуску продукції і зниження

його собівартості,

низька – за рахунок збільшення частки

чистого прибутку, пов’язаного зі зростанням

цін на продукцію, здійсненням

позареалізаційних операцій тощо.

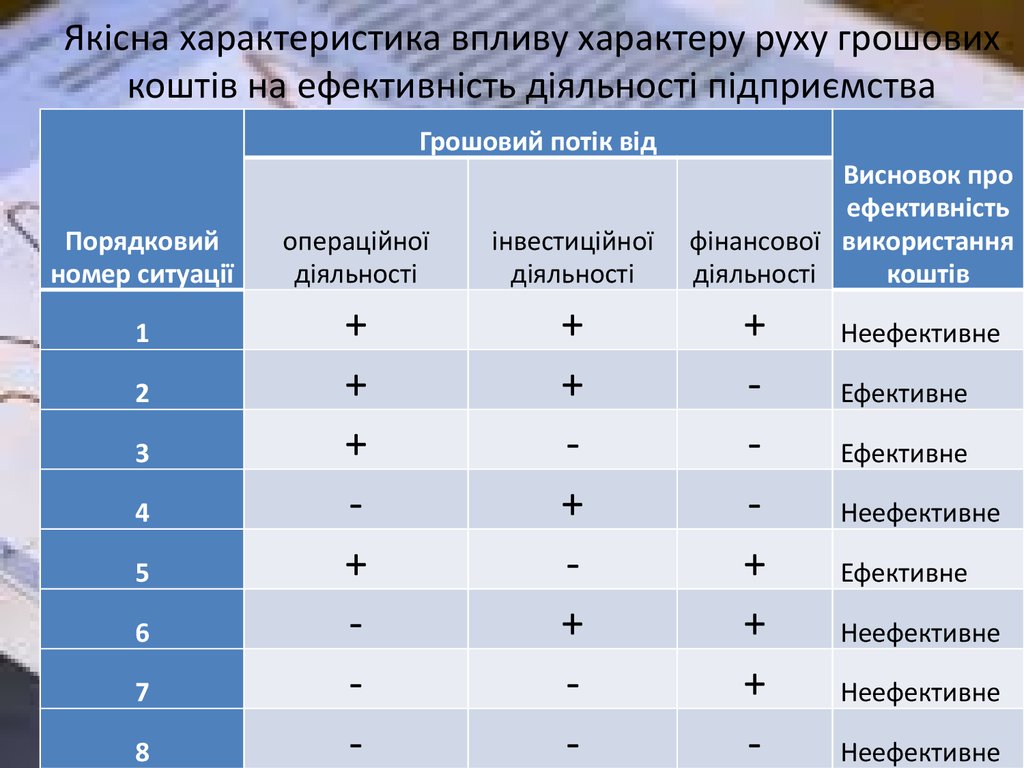

27. Якісна характеристика впливу характеру руху грошових коштів на ефективність діяльності підприємства

Грошовий потік відПорядковий

номер ситуації

1

2

3

4

5

6

7

8

операційної

діяльності

інвестиційної

діяльності

+

+

+

+

-

+

+

+

+

-

Висновок про

ефективність

фінансової використання

діяльності

коштів

+

+

+

+

-

Неефективне

Ефективне

Ефективне

Неефективне

Ефективне

Неефективне

Неефективне

Неефективне

28.

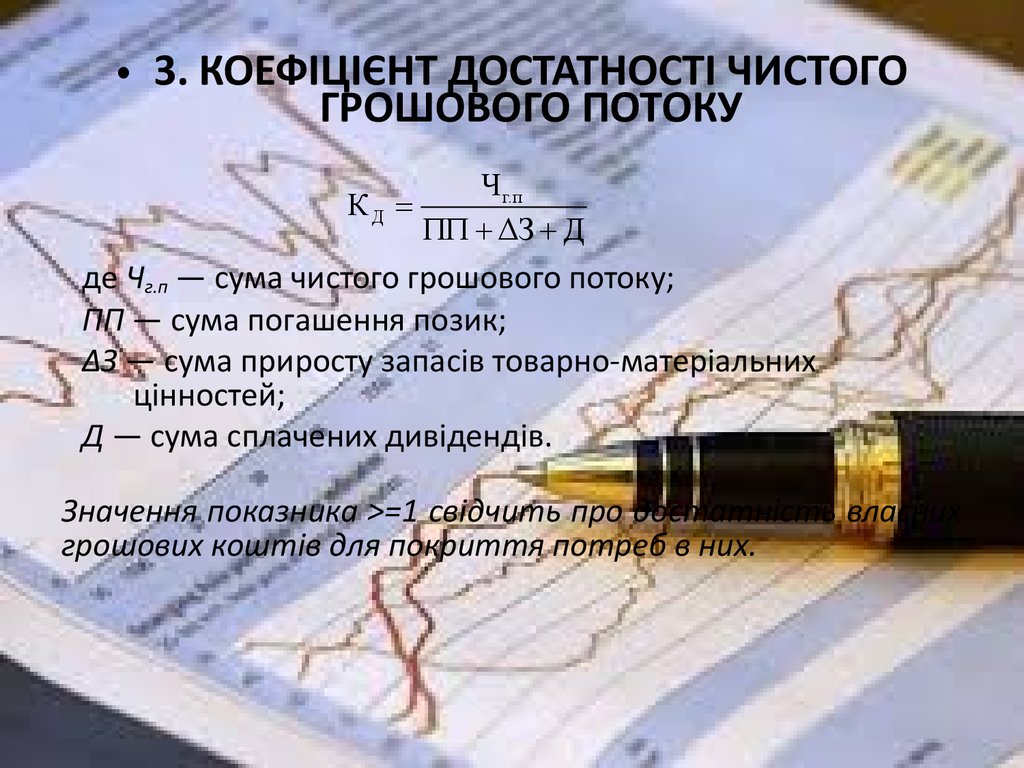

• 3. КОЕФІЦІЄНТ ДОСТАТНОСТІ ЧИСТОГОГРОШОВОГО ПОТОКУ

КД

Ч г.п

ПП ΔЗ Д

де Чг.п — сума чистого грошового потоку;

ПП — сума погашення позик;

ΔЗ — сума приросту запасів товарно-матеріальних

цінностей;

Д — сума сплачених дивідендів.

Значення показника >=1 свідчить про достатність власних

грошових коштів для покриття потреб в них.

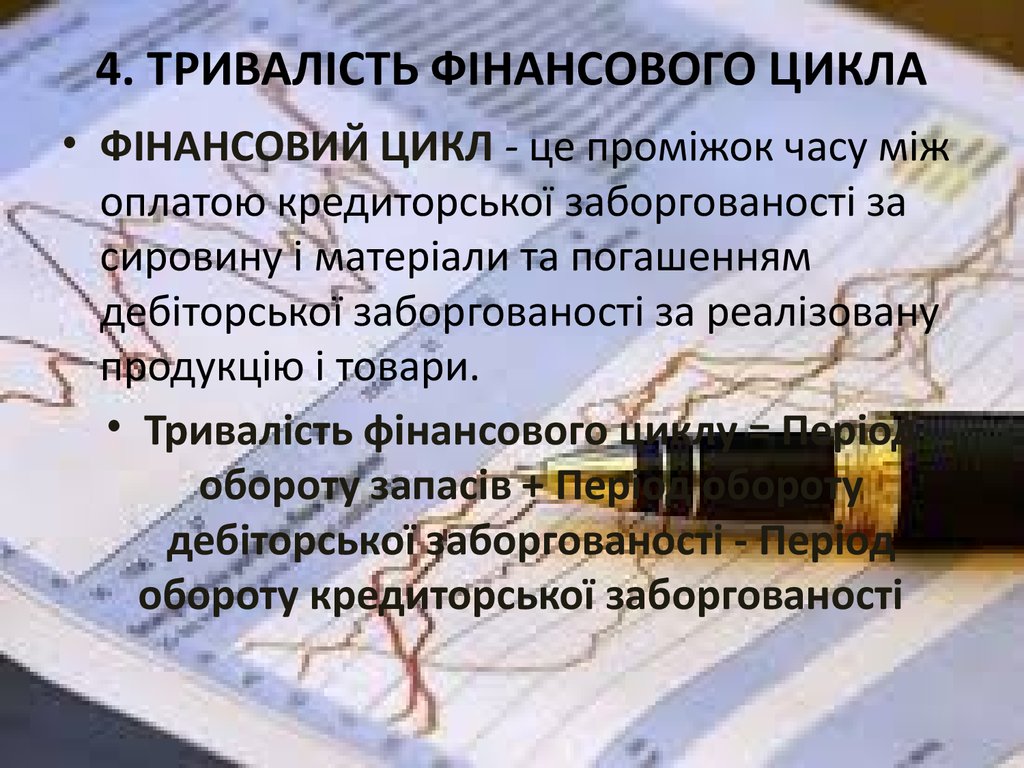

29. 4. ТРИВАЛІСТЬ ФІНАНСОВОГО ЦИКЛА

• ФІНАНСОВИЙ ЦИКЛ - це проміжок часу міжоплатою кредиторської заборгованості за

сировину і матеріали та погашенням

дебіторської заборгованості за реалізовану

продукцію і товари.

• Тривалість фінансового циклу = Період

обороту запасів + Період обороту

дебіторської заборгованості - Період

обороту кредиторської заборгованості

30.

• Тривалість фінансового циклу меншетривалості операційного циклу на величину

періоду

обороту

кредиторської

заборгованості за товари, роботи, послуги.

• ЧИМ ВИЩЕ ТРИВАЛІСТЬ ФІНАНСОВОГО

ЦИКЛУ, ТИМ ВИЩЕ ПОТРЕБА В ОБОРОТНИХ

ЗАСОБАХ!!!

• НЕОБХІДНО СКОРОЧУВАТИ ТРИВАЛІСТЬ

ФІНАНСОВОГО ЦИКЛУ за рахунок:

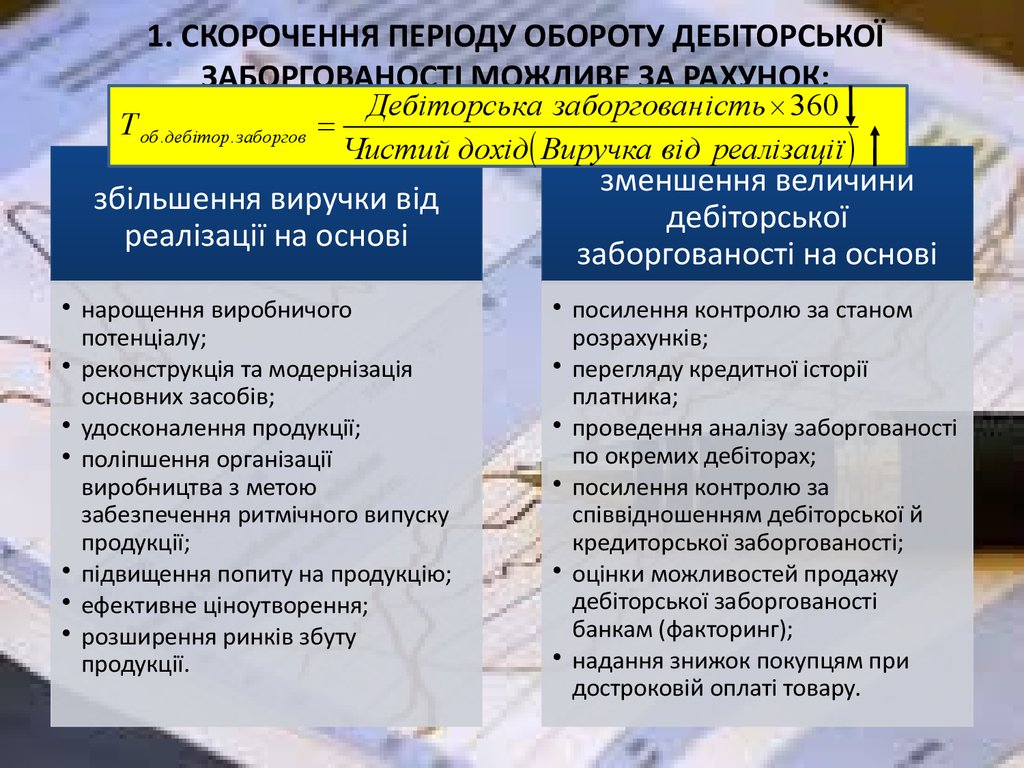

31. 1. СКОРОЧЕННЯ ПЕРІОДУ ОБОРОТУ ДЕБІТОРСЬКОЇ ЗАБОРГОВАНОСТІ МОЖЛИВЕ ЗА РАХУНОК:

Т об .дебітор. заборговДебіторська заборгован ість 360

Чистий дохід Виручка від реалізації

збільшення виручки від

реалізації на основі

• нарощення виробничого

потенціалу;

• реконструкція та модернізація

основних засобів;

• удосконалення продукції;

• поліпшення організації

виробництва з метою

забезпечення ритмічного випуску

продукції;

• підвищення попиту на продукцію;

• ефективне ціноутворення;

• розширення ринків збуту

продукції.

зменшення величини

дебіторської

заборгованості на основі

• посилення контролю за станом

розрахунків;

• перегляду кредитної історії

платника;

• проведення аналізу заборгованості

по окремих дебіторах;

• посилення контролю за

співвідношенням дебіторської й

кредиторської заборгованості;

• оцінки можливостей продажу

дебіторської заборгованості

банкам (факторинг);

• надання знижок покупцям при

достроковій оплаті товару.

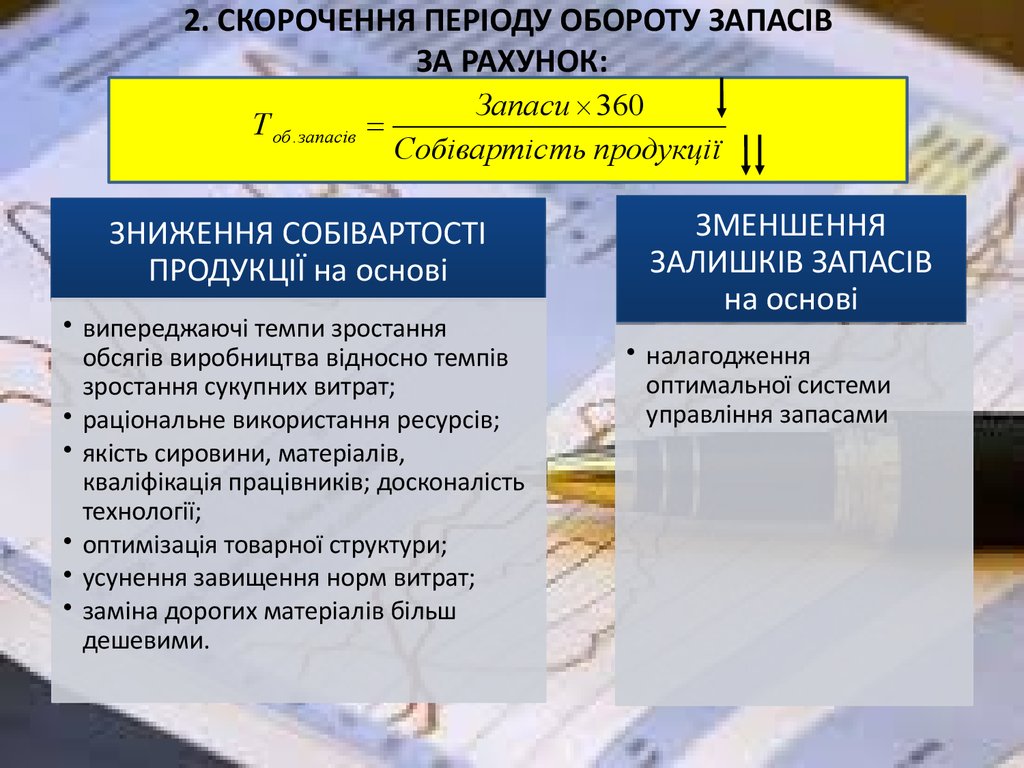

32. 2. СКОРОЧЕННЯ ПЕРІОДУ ОБОРОТУ ЗАПАСІВ ЗА РАХУНОК:

Т об . запасівЗапаси 360

Собівартіс ть продукції

ЗНИЖЕННЯ СОБІВАРТОСТІ

ПРОДУКЦІЇ на основі

• випереджаючі темпи зростання

обсягів виробництва відносно темпів

зростання сукупних витрат;

• раціональне використання ресурсів;

• якість сировини, матеріалів,

кваліфікація працівників; досконалість

технології;

• оптимізація товарної структури;

• усунення завищення норм витрат;

• заміна дорогих матеріалів більш

дешевими.

ЗМЕНШЕННЯ

ЗАЛИШКІВ ЗАПАСІВ

на основі

• налагодження

оптимальної системи

управління запасами

33. Результати аналізу збалансованості грошових потоків

34. Оцінка причин дефіциту грошових коштів

35. Алгоритм аналізу грошових потоків

36. Оцінка синхронності грошових потоків

1. КОЕФІЦІЄНТ ЛІКВІДНОСТІ ГРОШОВИХ ПОТОКІВ – співвідношеннянадходжень і видатків грошових коштів:

К ЛГП

ПГП

НГП

де ПГП – сума валового позитивного грошового потоку (надходження

коштів), тис. грн.;

НГП – сума валового негативного грошового потоку (витрати коштів),

тис. грн.

• Якщо даний показник менше 1, то підприємству необхідно

вживати заходи для додаткового залучення інвестиційних

ресурсів.

37.

• КОЕФІЦІЄНТЛІКВІДНОСТІ

ГРОШОВИХ

ПОТОКІВ характеризує ступінь достатності

грошових коштів для погашення витрат

підприємства.

• Позитивно – більше 1, що означає, що

надходження

грошових

коштів

перевищують

видатки

і

можуть

використовуватися підприємством для

розвитку

38.

• 2. Коефіцієнт відношення грошовихнадходжень до чистого грошового потоку

• показує, який обсяг грошових надходжень

потрібний для отримання 1 гривні чистого

грошового потоку

• Позитивно - зменшення

39. Алгоритм аналізу грошових потоків

40. ЕФЕКТИВНІСТЬ ГРОШОВИХ ПОТОКІВ ПІДПРИЄМСТВА

• 1. Коефіцієнт ефективності грошових потоків – вказуєвеличину чистого грошового потоку (надходження або

відтоку) на 1 грн. грошових виплат:

К ЕГП

Ч ГП

К ЛГП 1

Н ГП

ЧГП – чистий грошовий потік, тис. грн.

НГП – сума валового негативного грошового потоку (витрати

коштів), тис. грн.

КЛГП – коефіцієнт ліквідності грошових потоків

Додатне значення коефіцієнта ефективності грошових потоків

означає, що надходження коштів у звітному періоді

перевищували відтоки.

41. ЕФЕКТИВНІСТЬ ГРОШОВИХ ПОТОКІВ ПІДПРИЄМСТВА

• 2. Коефіцієнт реінвестування чистого грошового потоку:К РЧГП

ЧГП Д

РІ ФІ

• де ЧГП – чистий грошовий потік, тис. грн.

• Д – дивіденди, що виплачені власникам, тис. грн.

• ΔРІ – сума приросту реальних інвестицій підприємства (за

всіма формами) за аналізований період, тис. гри.;

• ΔФІ – сума приросту довгострокових фінансових інвестицій

підприємства за аналізований період, тис. грн.

• характеризує питому вагу грошового потоку підприємства, що

направляється на реінвестування в рамках загального чистого

грошового потоку підприємства в досліджуваному періоді.

finance

finance