Similar presentations:

Таможенная стоимость товаров. Лекция 1

1. Лекция № 1 на тему Раздел I. Общие положения о таможенной стоимости Тема 1.1. Таможенная стоимость товаров

Автор: Репушевская Ольга Александровнадоцент, к.э.н.

2019 г.

2.

1. Таможенная стоимость ввозимого на территориюРоссии товара

представляет собой стоимость товара, которая

определяется в целях исчисления таможенных платежей.

Она определяется декларантом, но в то же время

контролируется таможенным органом.

Булавин Владимир Иванович

Руководитель

Руководитель Федеральной таможенной службы

3.

Понятие контрактной (фактурной) ценыввозимого товара

Цена (стоимость) товара должна быть

указана с необходимой и достаточной

точностью и полнотой описания со всеми

разъяснениями и оговорками.

Именно цена (стоимость) товара,

определенная во внешнеторговом контракте

(договоре) и является исходной базой

(основой) для определения таможенной

стоимости товара.

4.

Понятие контрактной (фактурной) ценыввозимого товара

При установлении цены товара в

контракте купли-продажи определяются:

1. единицы измерения товара,

2. уровень цены,

3. базисные условия поставки (базис цены),

3. валюта цены,

4. способ фиксации цены,

5. наличие скидок и/или условия платежа.

5.

Понятие контрактной (фактурной) ценыввозимого товара

Если в основу цены кладется весовая единица, необходимо

определить характер массы (брутто, нетто) или

оговорить, включает ли цена стоимость тары и упаковки.

Это указание необходимо также в тех случаях, когда цена

устанавливается за штуку, за комплект.

Для унификации понимания прав и обязанностей сторон

разработаны БАЗИСНЫЕ УСЛОВИЯ ПОСТАВКИ, которые

определяют обязанности продавца и покупателя по

доставке товаров, устанавливают момент перехода риска

случайной гибели или порчи товара с продавца на

покупателя. Условия называются базисными потому, что

они устанавливают структуру цены в зависимости от

того, включаются расходы по доставке в цену товара или

нет.

6.

Понятие контрактной (фактурной) ценыввозимого товара

Основным методом определения оптимального уровня цен,

принятым в международной торговле, является изучение

цен конкурентов на аналогичные товары с внесением

необходимых поправок, учитывающих различия в

технических характеристиках, в коммерческих условиях

сделок, а также тенденции изменения цен во времени.

При определении уровня цен стороны контракта обычно

ориентируются на два вида цен: публикуемые (справочные

цены, биржевые котировки, цены аукционов, цены,

приводимые в общих статистических справочниках, цены

фактических сделок, цены предложений крупных фирм и

т.д.) и расчетные (применяются, как правило, в контрактах

на нестандартное оборудование, производимое обычно по

индивидуальным заказам).

7.

Понятие контрактной (фактурной) ценыввозимого товара

Документальным подтверждением заявленной

декларантом стоимости товара является счетфактура (инвойс), который должен быть предъявлен

декларантом вместе с таможенной декларацией и

внешнеторговым контрактом, или счет-проформа для

сделок, по которой не осуществляется оплата ввозимого

товара

(например, бартерные и компенсационные поставки,

поставки в счет гарантии, безвозмездные поставки и т.п.),

либо, аккредитив о фактической оплате.

8.

Цели определения таможенной стоимости9.

Таможенные платежиПорядок исчисления таможенных сборов

Таможенные сборы – обязательные таможенные платежи, которые взимаются таможенными

органами за предоставляемые услуги по выпуску, хранению и сопровождению товаров.

Соответственно по предоставляемым услугам, таможенные сборы делятся на:

1. Таможенные сборы исчисляются плательщиками, за исключением случаев, установленных

частью 2 настоящей статьи.

2. Таможенные сборы исчисляются таможенными органами при выставлении требований об

уплате таможенных платежей, а также при исчислении таможенных сборов в отношении товаров

для личного пользования.

3. Исчисление сумм подлежащих уплате таможенных сборов производится в валюте РФ. В

случаях, если для целей исчисления сумм таможенных сборов требуется произвести пересчёт

иностранной валюты, применяется курс иностранной валюты к валюте РФ, устанавливаемый ЦБ

РФ и действующий на день регистрации таможенной декларации таможенным органом.

-

таможенные сборы за таможенные операции, связанные с выпуском товаров;

таможенные сборы за таможенное сопровождение;

таможенные сборы за хранение.

10.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Инкотермс 2010 (Incoterms 2010)

– это международные правила, признанные

правительственными органами, юридическими компаниями

и коммерсантами по всему миру как толкование наиболее

применимых в международной торговле терминов. Сфера

действия Инкотермс 2010 (Incoterms 2010)

распространяется на права и обязанности сторон по

договору купли-продажи в части поставки товаров

(условия поставки товаров).

11.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Данные правила регулируют условия

поставки товара и отношения между

партнёрами по торговле, грамотно

распределяют расходы и риски, снижают

количество форс-мажорных ситуаций. На

данный момент используется редакция

2010 года. Она подразумевает свод самых

важных и часто используемых торговых

терминов.

12.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

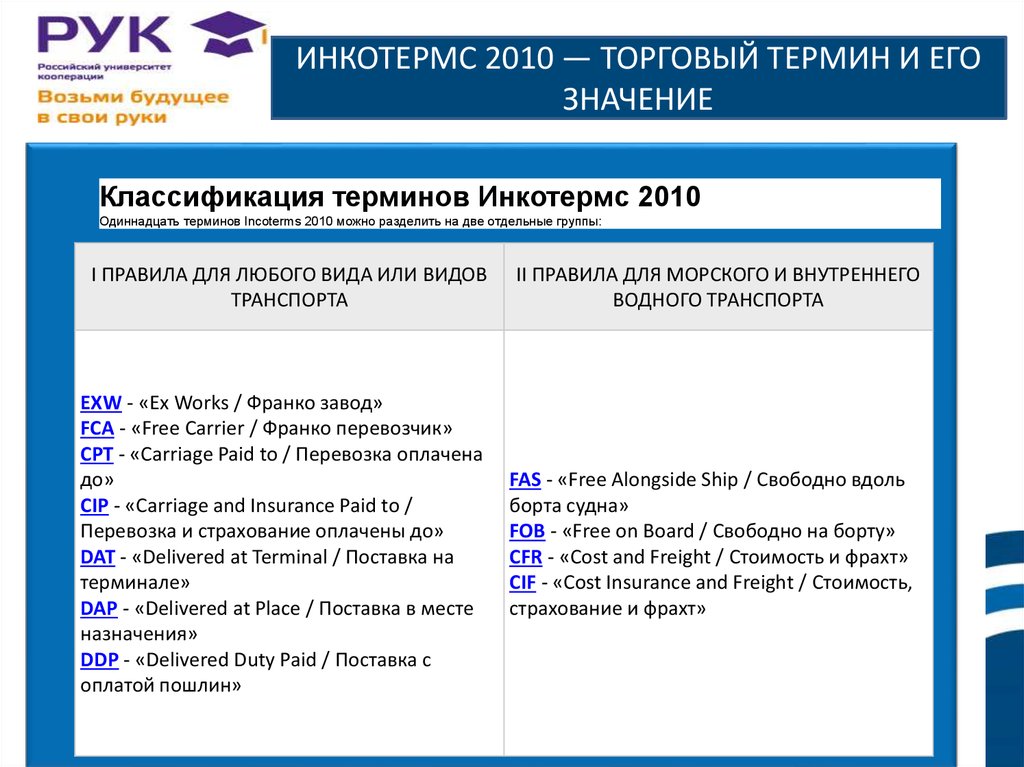

Классификация терминов Инкотермс 2010

Одиннадцать терминов Incoterms 2010 можно разделить на две отдельные группы:

I ПРАВИЛА ДЛЯ ЛЮБОГО ВИДА ИЛИ ВИДОВ

ТРАНСПОРТА

EXW - «Ex Works / Франко завод»

FCA - «Free Carrier / Франко перевозчик»

СРТ - «Carriage Paid to / Перевозка оплачена

до»

CIP - «Carriage and Insurance Paid to /

Перевозка и страхование оплачены до»

DAT - «Delivered at Terminal / Поставка на

терминале»

DAP - «Delivered at Place / Поставка в месте

назначения»

DDP - «Delivered Duty Paid / Поставка с

оплатой пошлин»

II ПРАВИЛА ДЛЯ МОРСКОГО И ВНУТРЕННЕГО

ВОДНОГО ТРАНСПОРТА

FAS - «Free Alongside Ship / Свободно вдоль

борта судна»

FOB - «Free on Board / Свободно на борту»

CFR - «Cost and Freight / Стоимость и фрахт»

CIF - «Cost Insurance and Freight / Стоимость,

страхование и фрахт»

13.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Термин группы «Е» — «отгрузка».

Продавец предоставляет товары

покупателю, как правило, на территории

своего предприятия (или в другом

названном месте)).

Продавец не отвечает за погрузку товара

и таможенное оформление.

EXW (Ex Works) – франко завод.

14.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Термины группы «F»

Основная перевозка не оплачена продавцом, т.е. продавец

предоставляет товары в распоряжение перевозчика, которого

обеспечивает покупатель.

FCA (Free Carrier) – франко перевозчик. Продавец доставляет

прошедший таможенную очистку для экспорта товар указанному

покупателем перевозчику до названного места. Выбор места

поставки влияет на погрузку и разгрузку. Если поставка

осуществляется в помещении продавца, то он несет

ответственность за погрузку. Если в другое место – то

продавец не несет ответственности за погрузку.

FAS (Free Alongside Ship) – свободно вдоль борта судна. Продавец

выполнил поставку, когда товар размещен вдоль борта судна на

причале в указанном порту отгрузки. На продавца возлагается

обязанность по таможенной очистке товара для экспорта.

FOB (Free on Board) – свободно на борту. Продавец считается

выполнившим поставку тогда, когда товар перешел через

поручни судна в названном порту отгрузки.

15.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Термины группы «С»

Основная перевозка оплачена продавцом, т.е. продавец заключает

договор перевозки и отправляет товар в адрес покупателя, но не

несет риски, связанные с гибелью и порчей товара).

CFA (Cost of Freight) – стоимость и фрахт. Термин означает, что продавец выполнил

поставку, когда товар перешел через поручни судна в порту отгрузки. Продавец

оплачивает расходы и фрахт (стоимость перевозки), необходимые для доставки

товара в названный порт назначения, но риски потери и повреждения товара,

возникающие после отгрузки, переходят с продавца на покупателя. Продавец обязан

произвести таможенную очистку для экспорта. Этот термин используется при

перевозке водным видом транспорта.

CIF (Cost Insurance and Freight) – стоимость, страхование и фрахт. Продавец кроме

того (кроме того, что и в предыдущем термине) обязан обеспечить страхование

товара в пользу покупателя. Инкотермс предусматривает страхование с

минимальным покрытием. Если стороны хотят предусмотреть расширенное

страхование, то это надо предусматривать в дополнительном договоре.

CPT (Carriage Paid To) – продавец поставляет товар перевозчику в указанное место

назначения, оплачивает расходы по перевозке. Но риски потери, повреждения товара

с момента отгрузки передаются покупателю

CIP (Carriage and Insurance Paid To) – перевозка и страхование оплачены до.

16.

ИНКОТЕРМС 2010 — ТОРГОВЫЙ ТЕРМИН И ЕГОЗНАЧЕНИЕ

Термины группы «D» — «доставка»

Продавец несет все расходы и все риски.

DAT (Delivered at Terminal) — продавец считается выполнившим

поставку, когда товар, прошедший таможенное оформление для

экспорта, в разгруженном с прибывшего транспортного средства

виде, предоставляется в распоряжение покупателя в

согласованном терминале.

DAP (Delivered at Place) — продавец считается выполнившим

поставку, когда товар, прошедший таможенную очистку от

экспорта, готов к разгрузке в согласованном месте назначения.

DDP (Delivered Duty Paid) – продавец выполнил свои

обязательства, когда доставил товар, прошедший таможенную

очистку для экспорта и для импорта, на прибывшем

транспортном средстве, готовый к разгрузке, в согласованном

месте назначения.

17.

База налогообложенияБаза налогообложения (basis of assessment) —

базовая стоимостная величина конкретного объекта

налогообложения, по которой осуществляется начисление

конкретного налога.

18.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

На современном этапе развития экономики Российской

Федерации важнейшую роль играют таможенные платежи,

доля которых в структуре доходов консолидированного

бюджета Российской Федерации составляет около 20%. В

соответствии со ст. 46 Таможенного кодекса Евразийского

экономического союза (ТК ЕАЭС) к таможенным платежам

относятся таможенные сборы, пошлины и налоги

19.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

20.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

В большинстве случаев таможенные платежи взимаются

по адвалорным ставкам, когда базой для исчисления их

сумм служит таможенная стоимость товаров. В свою

очередь таможенная стоимость определяется по цене

сделки с товарами, которые перемещаются через

таможенную границу ЕАЭС.

По этой причине таможенные органы уделяют

пристальное внимание стоимостным показателям

внешнеторговых сделок, а именно ценовой информации о

товарах.

21.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

При определении таможенной стоимости иностранных

товаров, ввозимых на таможенную территорию ЕАЭС,

возникают некоторые сложности осуществления

дополнительных начислений к цене товаров и вычетов из

цены, а также заявления отдельных расходов при

заполнении декларации таможенной стоимости (ДТС).

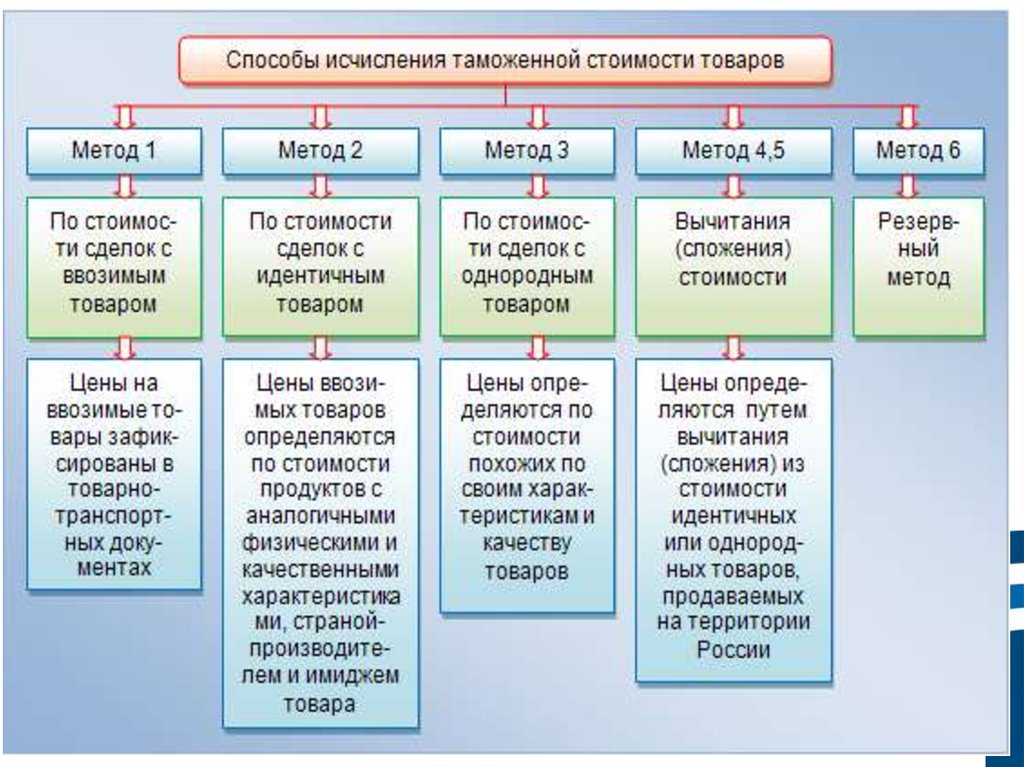

Основным методом определения таможенной стоимости

иностранных товаров является метод по стоимости

сделки с ввозимыми товарами (метод 1).

Таможенной стоимостью ввозимых товаров является

стоимость сделки с ними, то есть цена товаров, при

выполнении условий, указанных в ст. 39 ТК ЕАЭС.

При определении таможенной стоимости ввозимых

товаров по первому методу к цене добавляются

дополнительные начисления, приведенные в ст. 40 ТК

22.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Так, анализ положений ст. 40 ТК ЕАЭС позволяет

констатировать, что расходы по таможенному

оформлению товаров в стране продавца добавлять к цене

товаров не следует. К аналогичному выводу можно прийти

и после анализа положений Решения Коллегии Евразийской

экономической комиссии от 20.12.2012 № 283,

разъясняющему порядок применения первого метода.[5]

При этом вышеуказанные документы обязывают

добавлять к цене иностранных товаров расходы на

вознаграждение посредникам (агентам и брокерам).

Очевидно, если услуги по таможенному оформлению

товаров в стране продавца были оказаны посредниками,

то проблема отпадает сама собой. Вместе с тем, на

практике многие участники ВЭД осуществляют

таможенное оформление товаров собственными силами,

не прибегая к услугам профессиональных посредников

23.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Указанная проблема

частично решается при

декларировании таможенной стоимости товаров в ДТС.

Так, согласно правилам заполнения ДТС-1 (Решение

Комиссии Таможенного союза от 20.09.2010 N 376) расходы

по таможенному оформлению товаров при вывозе из

страны продавца указываются в графе 17 ДТС, если эти

расходы понесены покупателем.

Для того, чтобы определить, продавец или покупатель

несет расходы по таможенному оформлению товаров на

экспорт, необходимо обратиться к Международным

правилам толкования торговых терминов «Инкотермс

2010».

24.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Анализ положений Инкотермс 2010 свидетельствует о

том, что расходы по таможенному оформлению товаров

на экспорт несет покупатель только в случае применения

сторонами сделки условий поставки EXW «EX works/Франко

завод»; во всех остальных случаях эти расходы несет

продавец и включает в цену товаров.

Следовательно, при определении таможенной стоимости

российский импортер должен добавить к цене

иностранных товаров расходы по таможенному

оформлению товаров на экспорт в случае применения

сторонами сделки условий поставки EXW и

задекларировать величину этих расходов в графе 17 ДТС.

25.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Однако Решение Комиссии Таможенного союза от 20.09.2010

N 376 утрачивает силу 30 июня 2019 г., поскольку с 1 июля

2019 г. вступает в силу Решение Коллегии Евразийской

экономической комиссии от 16.10.2018 N 160. В новом же

решении в правилах заполнения ДТС ничего не сказано о

декларировании расходов по таможенному оформлению

товаров при вывозе из страны продавца.

Данный пробел в таможенном законодательстве ЕАЭС

можно решить путем добавления расходов по

таможенному оформлению товаров на экспорт к величине

транспортных расходов, что позволит отразить в сумме

эти расходы в графе 17 ДТС.

26.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Другая актуальная проблема связана с

осуществлением вычетов из цены товаров в рамках

первого метода определения таможенной стоимости.

Возможность применения вычетов предусмотрена п. 2 ст.

40 ТК ЕАЭС.

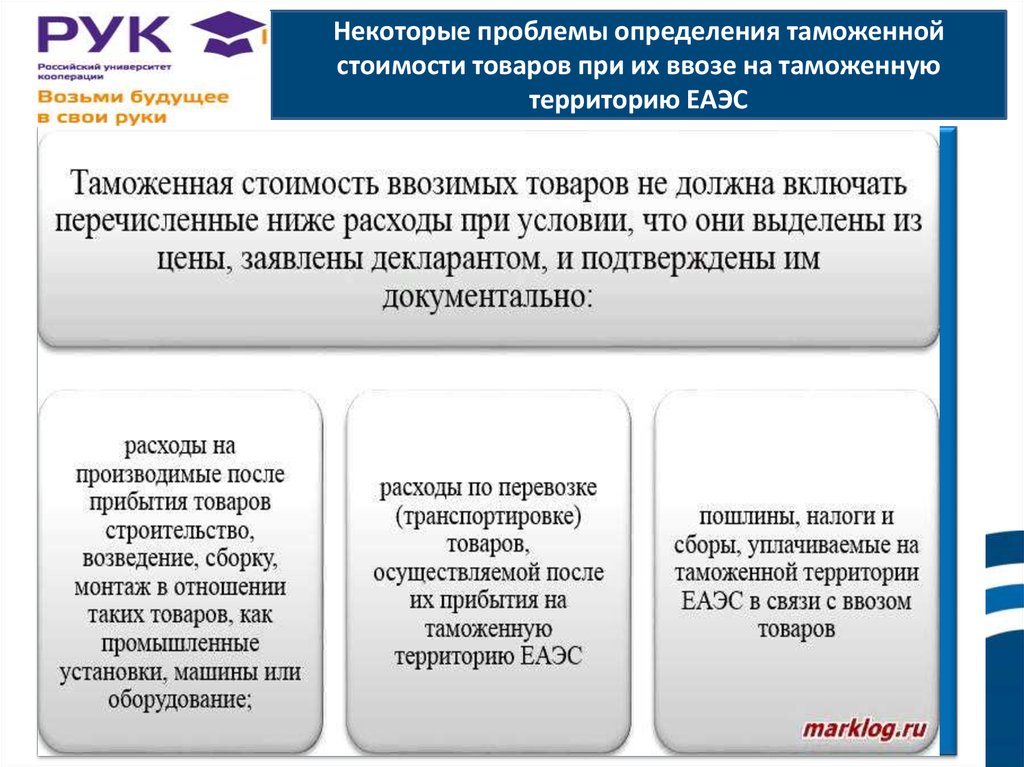

27.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

28.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Как видно из рисунка 2, расходы по перевозке товаров по

таможенной территории ЕАЭС можно вычесть из цены

товаров, если они оплачены продавцом и включены в цену

товаров. При этом в перечне разрешенных вычетов

отсутствуют расходы на грузовые операции с ввозимыми

товарами (погрузка, разгрузка или перегрузка) после их

прибытия на таможенную территорию ЕАЭС.

В то же время законодатель включил этот вид расходов

наряду с транспортными расходами в перечень

дополнительных начислений к цене (пп. 4 и 5 п. 1 ст. 40 ТК

ЕАЭС), а в перечень вычетов – только транспортные

расходы. В результате, если продавец несет расходы на

грузовые операции после прибытия товаров на

таможенную территорию ЕАЭС и включает их отдельной

строкой в инвойс, вычесть такие расходы из цены не

разрешается.

29.

Некоторые проблемы определения таможеннойстоимости товаров при их ввозе на таможенную

территорию ЕАЭС

Согласно положениям Инкотермс 2010 расходы на грузовые

операции после прибытия товаров на таможенную

территорию ЕАЭС может нести продавец в рамках условий

поставки из группы С и D.

В качестве решения вышеуказанной проблемы

рекомендуется оговорить при заключении сделки с

продавцом правило, согласно которому расходы на

грузовые операции на таможенной территории ЕАЭС не

должны прописываться отдельной строкой в инвойсе.

Другими словами, эти расходы должны быть заложены в

расходы по перевозке товаров по таможенной территории

ЕАЭС, вычет которых в рамках первого метода разрешен.

finance

finance