Similar presentations:

Методы определения таможенной стоимости товаров

1.

Кафедра таможенных доходов и тарифногорегулирования

ПРАКТИЧЕСКОЕ ЗАНЯТИЕ

ТЕМА 1.1. МЕТОДЫ ОПРЕДЕЛЕНИЯ ТАМОЖЕННОЙ

СТОИМОСТИ ТОВАРОВ

ДИСЦИПЛИНА «ПРАКТИКУМ ПО КОНТРОЛЮ

ТАМОЖЕННОЙ СТОИМОСТИ

2.

План занятий:Нормативные правовые акты, регулирующие порядок определения таможенной

стоимости (международные, ЕАЭС и Российской Федерации).

Основные принципы определения таможенной стоимости

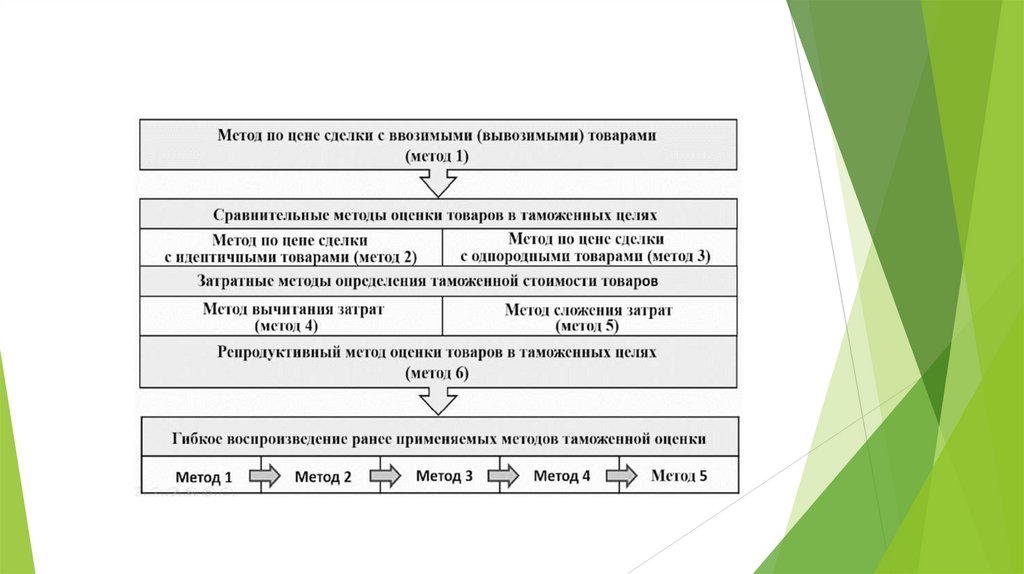

Методы определения таможенной стоимости

Инкотермс 2020.

3.

Международные нормы при определениитаможенной стоимости

Генеральное соглашение по тарифам и торговле (ГАТТ) – международное

соглашение, заключенное в 1947 году с целью восстановления экономики после Второй

мировой войны, которое на протяжении почти 50 лет фактически выполняло функции

международной организации (сейчас – Всемирная торговая организация). Основная

цель ГАТТ (ВТО) – снижение барьеров в международной торговле.

статья VII ГАТТ 1947 г.

Брюссельская конвенция 1950 г.

"Соглашение по применению статьи VII Генерального соглашения по тарифам и

торговле 1994 года" [рус., англ.] (Вместе с "Пояснительными примечаниями",

"Техническим комитетом по таможенной оценке") (Заключено в г. Марракеше

15.04.1994)

Комитет по таможенной оценке (является органом ВТО)

Технический комитет по таможенной оценке (создан под эгидой ВТО)

4.

Статья VII ГАТТОценка товара для таможенных целей

Оценка ввезенного товара для таможенных целей должна основываться на

действительной стоимости ввезенного товара, в отношении которого

применяется пошлина, или аналогичного товара, и не должна основываться на

стоимости товара отечественного происхождения или на произвольной или

фиктивной стоимости

Под "действительной стоимостью" должна пониматься цена, по которой, во

время и в месте, определенных законодательством страны ввоза, такой или

аналогичный товар продается или предлагается для продажи при обычном ходе

торговли в условиях полной конкуренции

Таможенной стоимостью (customs value) импортируемых товаров является цена

сделки (transaction value), т.е. цена, фактически уплаченная или подлежащая

уплате за товары, проданные на экспорт в страну импорта, скорректированная в

соответствии с положениями статьи 8 ("Соглашение по применению статьи VII

Генерального соглашения по тарифам и торговле 1994 года”)

5.

Конвенция о создании унифицированнойметодологии определения таможенной

стоимости товаров

В декабре 1950 года в Брюсселе была подписана. Конвенция о

создании унифицированной методологии определения таможенной

стоимости товаров. Эта Конвенция получила название "Брюссельской"

и определяла таможенную стоимость товара как "нормальную цену

товара, по которой товар может быть продан в страну назначения в

момент подачи таможенной декларации".

Брюссельская конвенция рассматривает таможенную стоимость

как цену СИФ в том месте, где товар пересекает таможенную границу

страны назначения, и включает следующее важное условие:

"нормальная цена - это цена, складывающаяся на открытом рынке,

между независимыми друг от друга продавцом и покупателем". (США

и Канада не подписали конвенцию).

6.

Применение статьи VII ГАТТВ 1973-1979 гг. в рамках Токийского раунда многосторонних торговых переговоров под эгидой

ГАТТ было подписано Соглашение о применении статьи VII ГАТТ «Оценка товаров

для таможенных целей» (далее - Соглашение), вступившее в силу 1 января 1981 г.

Соглашение определяло таможенную стоимость как цену, фактически уплаченную или подлежащую

уплате за товары при продаже с целью экспорта в страны импорта, скорректированную с учетом

дополнительных начислений к этой цене.

Данным Соглашением установлены методы определения таможенной стоимости товаров.

Основным методом определения таможенной стоимости товаров является метод по стоимости сделки с

ввозимыми товарами (метод 1). Одним из принципов определения таможенной стоимости товаров

является использование в максимально возможной степени стоимости сделки, то есть цены, фактически

уплаченной или подлежащей уплате за эти товары при их продаже для вывоза на таможенную

территорию ЕАЭС.

Декларант (таможенный представитель) имеет право выбрать очередность применения указанных

статей при определении таможенной стоимости ввозимых товаров. В случае если для определения

таможенной стоимости ввозимых товаров невозможно использовать ни одну из указанных статей,

определение таможенной стоимости товаров осуществляется в соответствии со статьей 10 Соглашения.

Таможенная стоимость товаров и сведения, относящиеся к ее определению, должны основываться

на достоверной, количественно определяемой и документально подтвержденной информации.

Процедура определения таможенной стоимости товаров должна быть общеприменимой, то есть не

различаться в зависимости от источников поставки товаров (страны происхождения, вида товаров,

участников сделки и др.).

7.

Две международные системыВ настоящее время сложились две международные системы по определению

таможенной стоимости. Первая установлена Брюссельской конвенцией по оценке

товаров в таможенных целях. Вторая регламентирована Соглашением о порядке

применения статьи VII ГАТТ (иначе именуемое Кодексом по определению

таможенной стоимости).

В основе обеих систем лежит статья VII ГАТТ, что говорит об отсутствии

существенных расхождений между ними. Различия проявляются на уровне

определений и понятийного аппарата.

В соответствии с Брюссельской конвенцией предполагается, что «нормальная»

цена является единственным встречным удовлетворением и что на нее не

оказывают влияния никакие коммерческие, финансовые или иные отношения.

Принцип таможенной оценки положенный в основу Соглашения, заключается в

использовании так называемой «цены сделки» - цена реально уплаченная или

подлежащая уплате за импортируемый товар.

8.

Базисные условия поставкиБазисные условия поставки — это специальные условия, которые определяют

обязанности продавца и покупателя по доставке товара, а также устанавливают

момент перехода риска случайной гибели или повреждения товара с продавца на

покупателя. Расходы, которые несет продавец по доставке товара, включаются в

цену товара.

Базис поставки — условия сделки, описывающие распределение обязательств

между поставщиком и покупателем.

Базис поставки включает обязательства:

по транспортировке товара,

по оформлению документов,

по распределению расходов на перевозку, страхование и т.п.,

момент перехода рисков порчи и утраты товара от продавца на покупателю,

по выполнению сроков поставки

и др.

9.

Инкотермс - сокращенное название документа, от англ. International Commercial TermsМеждународная торгово-промышленная палата (далее – МТП) утверждает, что

каждый термин должен соответствовать товару, способу его транспортировки и

иным обязательствам сторон. Каждое базисное условие поставки должно быть

максимально привязано к конкретному географическому пункту или порту. МТП

напоминает, что Инкотермс 2020 не представляет собой полный договор

международной купли-продажи товара. Многие аспекты договора (цена товара,

валютные условия и оговорки, способы и сроки расчетов, переход права

собственности на товар, ответственность сторон по договору и др.) определяются

только условиями самого договора.

Торговые термины Инкотермс 2020 имеют значение не только для единообразного

толкования сторонами договора купли-продажи. Они вполне однозначно

указывают на обязанности сторон по перевозке (доставке), погрузке и выгрузке,

хранению товаров, по выполнению таможенных формальностей, страхованию,

распределению расходов и др.

10.

Основные нормативные правовые акты, регулирующиепорядок определения таможенной стоимости

"Таможенный кодекс Евразийского экономического союза" (ред. от

29.05.2019, с изм. от 18.03.2023)

Федеральный закон от 03.08.2018 N 289-ФЗ (ред. от 19.12.2022, с изм. от

28.04.2023) "О таможенном регулировании в Российской Федерации и о

внесении изменений в отдельные законодательные акты Российской Федерации"

Постановление Правительства РФ от 16.12.2019 N 1694 "Об утверждении

Правил определения таможенной стоимости товаров, вывозимых из Российской

Федерации"

Решение Коллегии Евразийской экономической комиссии от 27.03.2018 N 42

(ред. от 11.01.2022) "Об особенностях проведения таможенного контроля

таможенной стоимости товаров, ввозимых на таможенную территорию

Евразийского экономического союза"

Приказ Минфина России от 24.08.2020 N 173н "Об установлении случаев

осуществления таможенного контроля таможенной стоимости товаров

специализированными (функциональными) подразделениями таможенных

органов по таможенной стоимости"

11.

Решения Коллегии Евразийской экономической комиссии(ЕАЭК) при применении методов таможенной стоимости

Решение Коллегии ЕАЭК от 20 декабря 2012 г. N 283 "О применении

метода определения таможенной стоимости товаров по стоимости сделки с

ввозимыми товарами (метод 1)"

Решение Коллегии ЕАЭК от 30 октября 2012 г. N 202 "О применении

методов определения таможенной стоимости товаров по стоимости сделки с

идентичными товарами (метод 2) и по стоимости сделки с однородными

товарами (метод 3)"

Решение Коллегии ЕАЭК от 13 ноября 2012 г. N 214 "О применении метода

вычитания (метод 4) при определении таможенной стоимости товаров"

Решение Коллегии ЕАЭК от 12 декабря 2012 г. N 273 "О применении

метода сложения (метод 5) при определении таможенной стоимости товаров"

Решение Коллегии ЕАЭК от 6 августа 2019 г. N 138 "О применении

резервного метода (метод 6) при определении таможенной стоимости

товаров"

12.

Решения Коллегии ЕАЭС при определении таможеннойстоимости и внесении изменений в сведения, заявленные в

декларации на товары

Решение Коллегии ЕАЭС от 15 июля 2014 г. N 112 "Об утверждении Положения

о добавлении вознаграждения посредникам (агентам) и вознаграждения брокерам

к цене, фактически уплаченной или подлежащей уплате за ввозимые товары"

Решение Коллегии ЕАЭС от 15 июля 2014 г. N 113 "О Положении об

использовании при применении методов определения таможенной стоимости

товаров документов, соответствующих общепринятым принципам бухгалтерского

учета "

Решение Коллегии ЕАЭС от 10 декабря 2013 г. N 289 "О внесении изменений

(дополнений) в сведения, заявленные в декларации на товары, и признании

утратившими силу некоторых решений Комиссии Таможенного союза и Коллегии

Евразийской экономической комиссии"

13.

Основные принципы определениятаможенной стоимости

Статья 38 ТК ЕАЭС. «Общие положения о таможенной стоимости товаров»

В соответствии с пунктом 1 статьи 38 ТК ЕАЭС общие положения о таможенной

стоимости основаны на общих принципах и правилах, установленных статьей VII

Генерального соглашения по тарифам и торговле 1994 года (ГАТТ 1994) и Соглашением

по применению статьи VII Генерального соглашения по тарифам и торговле 1994 года.

Статья 39 ТК ЕАЭС. Метод по стоимости сделки с ввозимыми товарами (метод 1)

Статья 41 ТК ЕАЭС. Метод по стоимости сделки с идентичными товарами (метод 2)

Статья 42 ТК ЕАЭС. Метод по стоимости сделки с однородными товарами (метод 3)

Статья 43 ТК ЕАЭС. Метод вычитания (метод 4)

Статья 44 ТК ЕАЭС. Метод сложения (метод 5)

Статья 45 ТК ЕАЭС. Резервный метод (метод 6)

14.

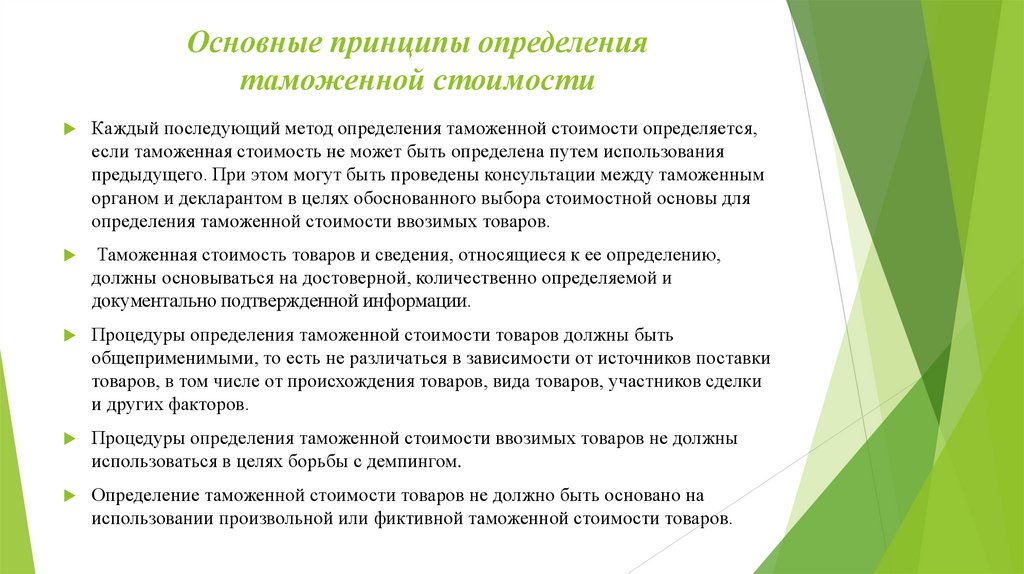

Основные принципы определениятаможенной стоимости

Каждый последующий метод определения таможенной стоимости определяется,

если таможенная стоимость не может быть определена путем использования

предыдущего. При этом могут быть проведены консультации между таможенным

органом и декларантом в целях обоснованного выбора стоимостной основы для

определения таможенной стоимости ввозимых товаров.

Таможенная стоимость товаров и сведения, относящиеся к ее определению,

должны основываться на достоверной, количественно определяемой и

документально подтвержденной информации.

Процедуры определения таможенной стоимости товаров должны быть

общеприменимыми, то есть не различаться в зависимости от источников поставки

товаров, в том числе от происхождения товаров, вида товаров, участников сделки

и других факторов.

Процедуры определения таможенной стоимости ввозимых товаров не должны

использоваться в целях борьбы с демпингом.

Определение таможенной стоимости товаров не должно быть основано на

использовании произвольной или фиктивной таможенной стоимости товаров.

15.

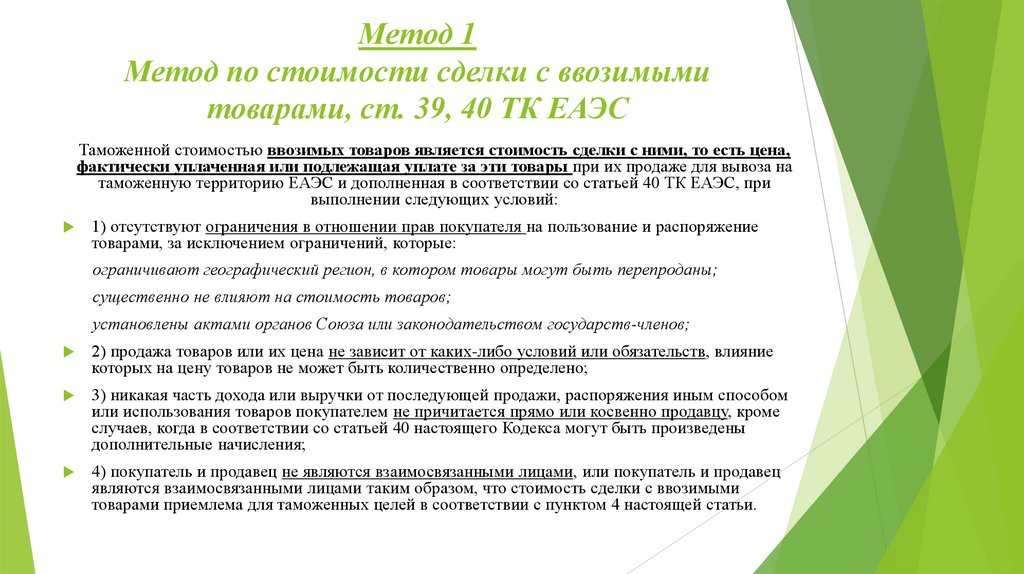

Метод 1Метод по стоимости сделки с ввозимыми

товарами, ст. 39, 40 ТК ЕАЭС

Таможенной стоимостью ввозимых товаров является стоимость сделки с ними, то есть цена,

фактически уплаченная или подлежащая уплате за эти товары при их продаже для вывоза на

таможенную территорию ЕАЭС и дополненная в соответствии со статьей 40 ТК ЕАЭС, при

выполнении следующих условий:

1) отсутствуют ограничения в отношении прав покупателя на пользование и распоряжение

товарами, за исключением ограничений, которые:

ограничивают географический регион, в котором товары могут быть перепроданы;

существенно не влияют на стоимость товаров;

установлены актами органов Союза или законодательством государств-членов;

2) продажа товаров или их цена не зависит от каких-либо условий или обязательств, влияние

которых на цену товаров не может быть количественно определено;

3) никакая часть дохода или выручки от последующей продажи, распоряжения иным способом

или использования товаров покупателем не причитается прямо или косвенно продавцу, кроме

случаев, когда в соответствии со статьей 40 настоящего Кодекса могут быть произведены

дополнительные начисления;

4) покупатель и продавец не являются взаимосвязанными лицами, или покупатель и продавец

являются взаимосвязанными лицами таким образом, что стоимость сделки с ввозимыми

товарами приемлема для таможенных целей в соответствии с пунктом 4 настоящей статьи.

16.

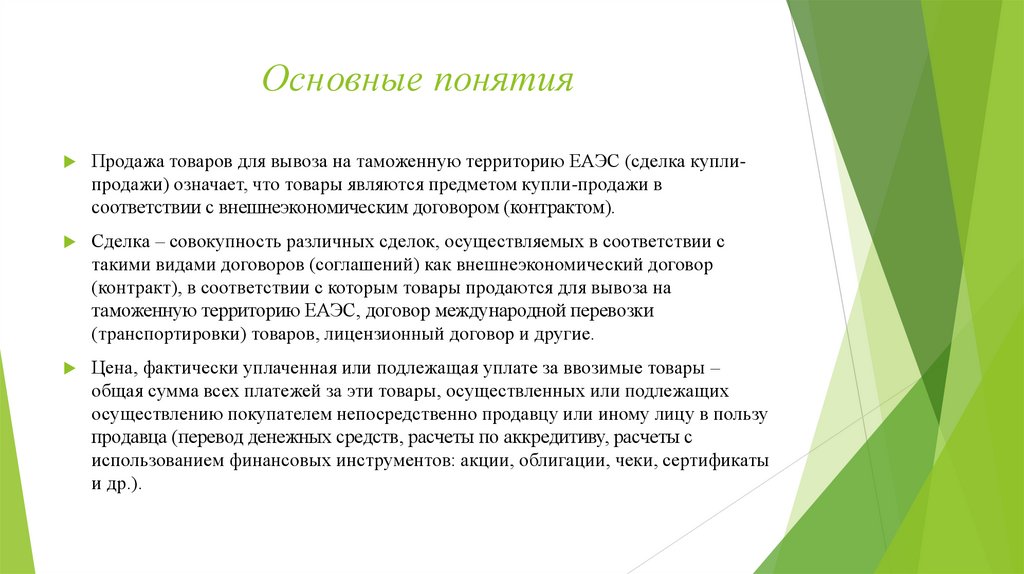

Основные понятияПродажа товаров для вывоза на таможенную территорию ЕАЭС (сделка куплипродажи) означает, что товары являются предметом купли-продажи в

соответствии с внешнеэкономическим договором (контрактом).

Сделка – совокупность различных сделок, осуществляемых в соответствии с

такими видами договоров (соглашений) как внешнеэкономический договор

(контракт), в соответствии с которым товары продаются для вывоза на

таможенную территорию ЕАЭС, договор международной перевозки

(транспортировки) товаров, лицензионный договор и другие.

Цена, фактически уплаченная или подлежащая уплате за ввозимые товары –

общая сумма всех платежей за эти товары, осуществленных или подлежащих

осуществлению покупателем непосредственно продавцу или иному лицу в пользу

продавца (перевод денежных средств, расчеты по аккредитиву, расчеты с

использованием финансовых инструментов: акции, облигации, чеки, сертификаты

и др.).

17.

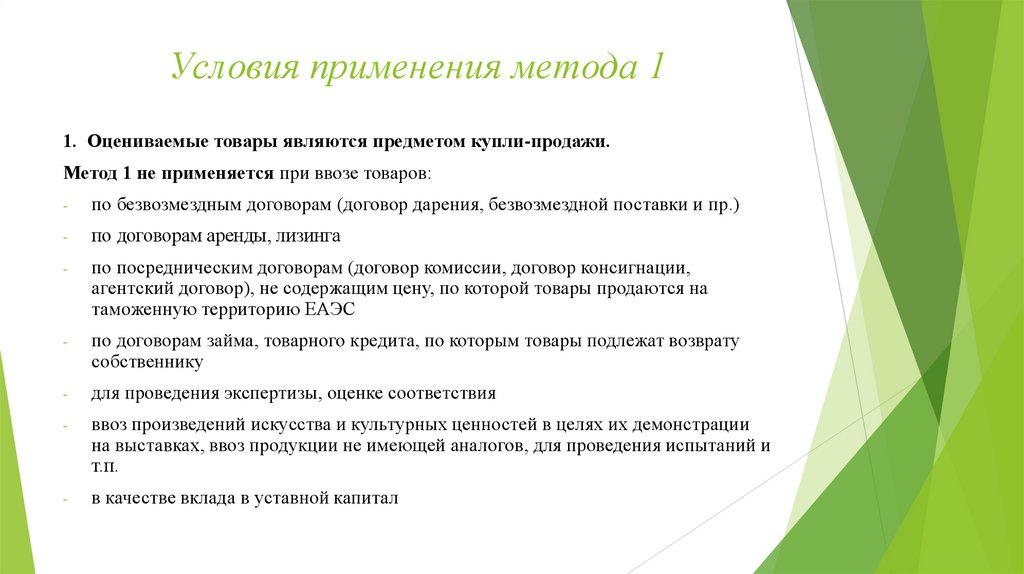

Условия применения метода 11. Оцениваемые товары являются предметом купли-продажи.

Метод 1 не применяется при ввозе товаров:

-

по безвозмездным договорам (договор дарения, безвозмездной поставки и пр.)

-

по договорам аренды, лизинга

-

по посредническим договорам (договор комиссии, договор консигнации,

агентский договор), не содержащим цену, по которой товары продаются на

таможенную территорию ЕАЭС

-

по договорам займа, товарного кредита, по которым товары подлежат возврату

собственнику

-

для проведения экспертизы, оценке соответствия

-

ввоз произведений искусства и культурных ценностей в целях их демонстрации

на выставках, ввоз продукции не имеющей аналогов, для проведения испытаний и

т.п.

-

в качестве вклада в уставной капитал

18.

Условия применения метода 12. Отсутствуют ограничения в отношении прав покупателя на пользование и

распоряжение товарами

(как правило, ограничение прав покупателя оказывает влияние на цену товаров,

например, продавец осуществляет продажу товаров по более низкой цене при

условии, что покупатель будет их использовать только в благотворительных целях, в

этом случае метод 1 не применим).

Метод 1 применяется, если ограничения:

-

Определяют географический регион, в котором товары могут быть перепроданы

(например, дистрибьюторским соглашением производитель ограничил

осуществлять продажу товаров только в пределах отдельно взятого региона

государства ввоза);

-

Существенно не влияют на стоимость товаров (например, продавец требует от

покупателя не продавать или не демонстрировать товары до даты, определенной

как начало продаж модели).

19.

Условия применения метода 13. Продажа ввозимых товаров или их цена не зависят от каких либо условий или

обязательств, влияние которых на цену товаров не может быть количественно

определено.

Метод 1 не применяется, если сделка купли-продажи предусматривает следующее:

продавец устанавливает цену на ввозимые товары при условии, что покупатель купит также

и другие товары в определенных количествах;

цена на ввозимые товары устанавливается в зависимости от цены, по которой покупатель

ввозимых товаров продает другие товары продавцу ввозимых товаров;

цена устанавливается на основе формы платежа, не связанной с ввозимыми товарами

(например, когда ввозимые товары являются полуфабрикатами, которые предоставляются

продавцом на условии, что покупатель передаст продавцу определенное количество готовой

продукции;

цена на ввозимые товары устанавливается в зависимости от предоставления покупателем

продавцу этих товаров определенных услуг.

В случае, если возможно осуществить стоимостную оценку условия сделки, необходимо

сделать соответствующую поправку к цене, фактически уплаченной или подлежащей уплате,

при расчете таможенной стоимости ввозимых товаров. В этом случае метод 1 применим.

20.

Условия применения метода 14. Никакая часть дохода или выручки от последующей продажи, распоряжения

иным способом либо использования товаров покупателем не причитается

продавцу, кроме случаев, когда такая часть дохода определена количественно и

могут быть произведены дополнительные начисления.

Например, если возможно определить в стоимостном выражении сумму,

подлежащую перечислению продавцу ввозимых товаров, и сделать соответствующее

дополнительное начисление к цене, фактически уплаченной продавцу, то метод 1

применим.

Однако, если не представляется возможным определить в стоимостном выражении

подлежащую перечислению сумму, то и метод 1 не может быть применен (например,

установлен определенный процент от предполагаемого дохода, величина которого

неизвестна на день регистрации декларации на товары).

21.

Условия применения метода 15. Покупатель и продавец не являются взаимосвязанными лицами, или покупатель и продавец являются

взаимосвязанными лицами, но взаимосвязь не повлияла на цену товара и цена приемлема для таможенных

целей.

"взаимосвязанные лица" - лица, которые отвечают хотя бы одному из следующих условий:

они являются сотрудниками или директорами (руководителями) организаций друг друга;

они являются юридически признанными деловыми партнерами, то есть связаны договорными отношениями,

действуют в целях извлечения прибыли и совместно несут расходы и убытки, связанные с осуществлением

совместной деятельности;

они являются работодателем и работником;

какое-либо лицо прямо или косвенно владеет, контролирует или является держателем 5 или более процентов

выпущенных в обращение голосующих акций обоих из них;

одно из них прямо или косвенно контролирует другое;

оба они прямо или косвенно контролируются третьим лицом;

вместе они прямо или косвенно контролируют третье лицо;

они являются родственниками или членами одной семьи.

Если лица являются партнерами в совместной предпринимательской или иной деятельности и при этом одно из

них является исключительным (единственным) агентом, исключительным дистрибьютором или исключительным

концессионером другого, как бы это ни было представлено, такие лица должны считаться взаимосвязанными для

целей настоящей главы, если они отвечают хотя бы одному из указанных условий.

Лицо считается контролирующим другое лицо, если оно юридически или практически имеет возможность

ограничивать действия этого лица или управлять ими.

22.

Условия применения метода 16. Дополнительные начисления к контрактной цене производятся

на основании достоверной, количественно определяемой и

документально подтвержденной информации.

23.

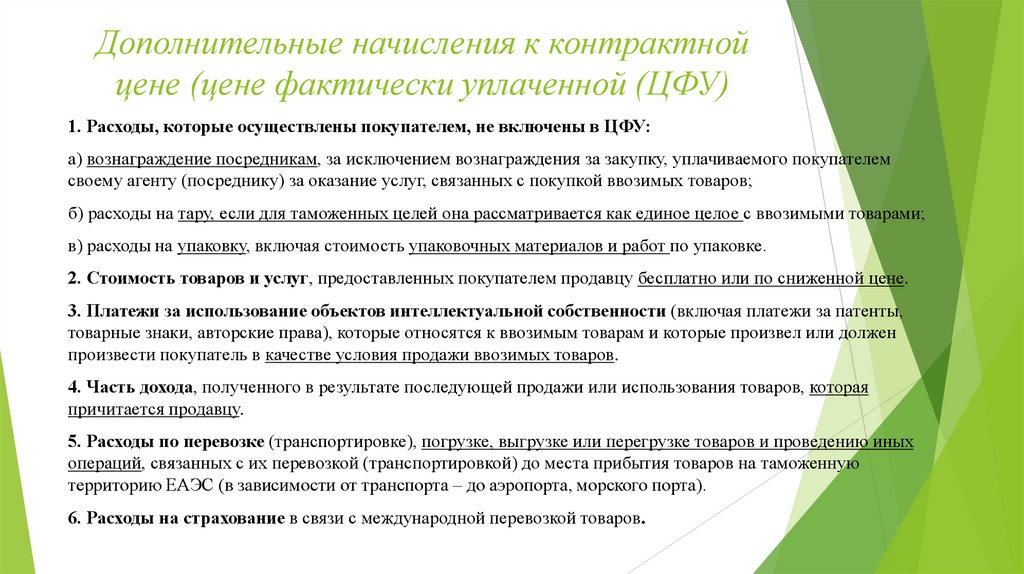

Дополнительные начисления к контрактнойцене (цене фактически уплаченной (ЦФУ)

1. Расходы, которые осуществлены покупателем, не включены в ЦФУ:

а) вознаграждение посредникам, за исключением вознаграждения за закупку, уплачиваемого покупателем

своему агенту (посреднику) за оказание услуг, связанных с покупкой ввозимых товаров;

б) расходы на тару, если для таможенных целей она рассматривается как единое целое с ввозимыми товарами;

в) расходы на упаковку, включая стоимость упаковочных материалов и работ по упаковке.

2. Стоимость товаров и услуг, предоставленных покупателем продавцу бесплатно или по сниженной цене.

3. Платежи за использование объектов интеллектуальной собственности (включая платежи за патенты,

товарные знаки, авторские права), которые относятся к ввозимым товарам и которые произвел или должен

произвести покупатель в качестве условия продажи ввозимых товаров.

4. Часть дохода, полученного в результате последующей продажи или использования товаров, которая

причитается продавцу.

5. Расходы по перевозке (транспортировке), погрузке, выгрузке или перегрузке товаров и проведению иных

операций, связанных с их перевозкой (транспортировкой) до места прибытия товаров на таможенную

территорию ЕАЭС (в зависимости от транспорта – до аэропорта, морского порта).

6. Расходы на страхование в связи с международной перевозкой товаров.

24.

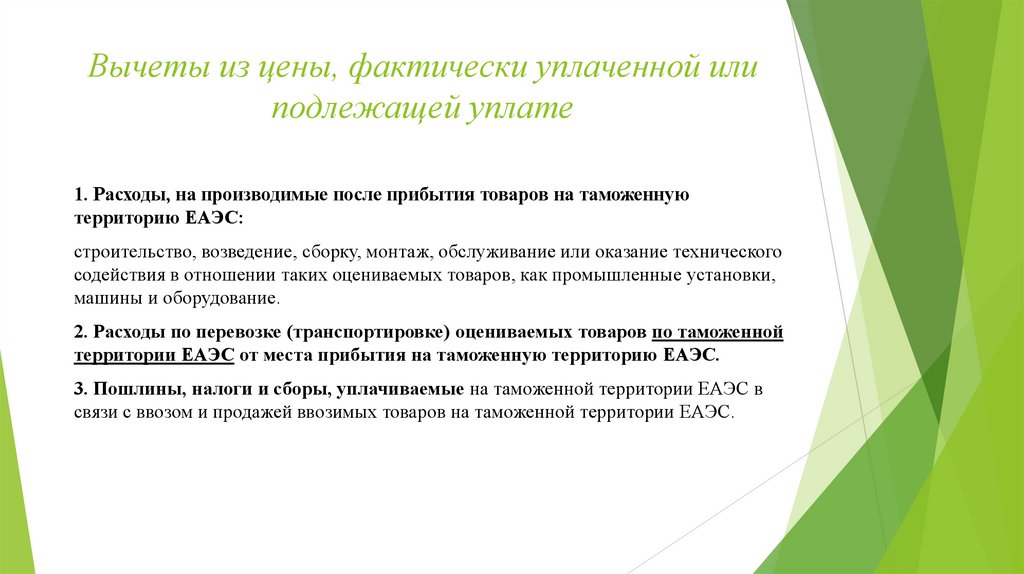

Вычеты из цены, фактически уплаченной илиподлежащей уплате

1. Расходы, на производимые после прибытия товаров на таможенную

территорию ЕАЭС:

строительство, возведение, сборку, монтаж, обслуживание или оказание технического

содействия в отношении таких оцениваемых товаров, как промышленные установки,

машины и оборудование.

2. Расходы по перевозке (транспортировке) оцениваемых товаров по таможенной

территории ЕАЭС от места прибытия на таможенную территорию ЕАЭС.

3. Пошлины, налоги и сборы, уплачиваемые на таможенной территории ЕАЭС в

связи с ввозом и продажей ввозимых товаров на таможенной территории ЕАЭС.

25.

Метод 1 статья 39, 40 ТК ЕАЭСТаможенная стоимость

Стоимость сделки

Вычеты

(-)

Пункт 2 статьи 40

ТК ЕАЭС

Цена, фактически

уплаченная или

подлежащая уплате

покупателем продавцу

(контрактная цена)

Дополнительные

начисления

(+)

Пункт 1 статьи 40

ТК ЕАЭС

26.

27.

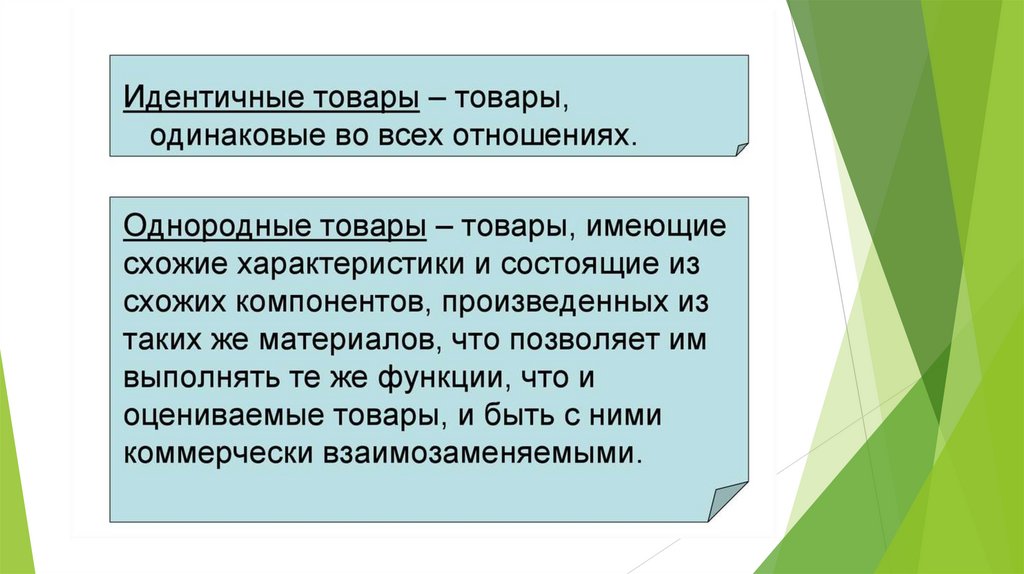

Идентичные товарыИдентичные товары - товары, одинаковые во всех отношениях, в том числе по

физическим характеристикам, качеству и репутации. Допускаются незначительные

расхождения во внешнем виде.

Товары не считаются идентичными, если они не произведены в той же стране,

что и оцениваемые товары, ввозимые на таможенную территорию ЕАЭС, или если в

отношении этих товаров проектирование, разработка, инженерная, конструкторская

работа, художественное оформление, разработка дизайна, эскизов и чертежей и иные

аналогичные работы были выполнены на таможенной территории ЕАЭС.

Идентичные товары, произведенные иным лицом, чем производитель

оцениваемых товаров, рассматриваются лишь в случае, когда не выявлены идентичные

товары того же производителя либо имеющаяся информация не считается приемлемой

для использования.

28.

29.

Однородные товарыОднородные товары - товары, не являющиеся идентичными во всех отношениях,

но имеющие сходные характеристики и состоящие из схожих компонентов, произведенные из

таких же материалов, что позволяет им выполнять те же функции, что и оцениваемые товары,

и быть с ними коммерчески взаимозаменяемыми. Учитываются такие характеристики, как

качество, репутация и наличие товарного знака.

Товары не считаются однородными, если они не произведены в той же стране, что и

оцениваемые товары, или если в отношении этих товаров проектирование, разработка,

инженерная, конструкторская работа, художественное оформление, разработка дизайна,

эскизов и чертежей и иные аналогичные работы были выполнены на таможенной территории

Союза.

Однородные товары, произведенные иным лицом, чем производитель оцениваемых

товаров, рассматриваются лишь в случае, когда не выявлены однородные товары того же

производителя либо имеющаяся информация не считается приемлемой для использования.

30.

31.

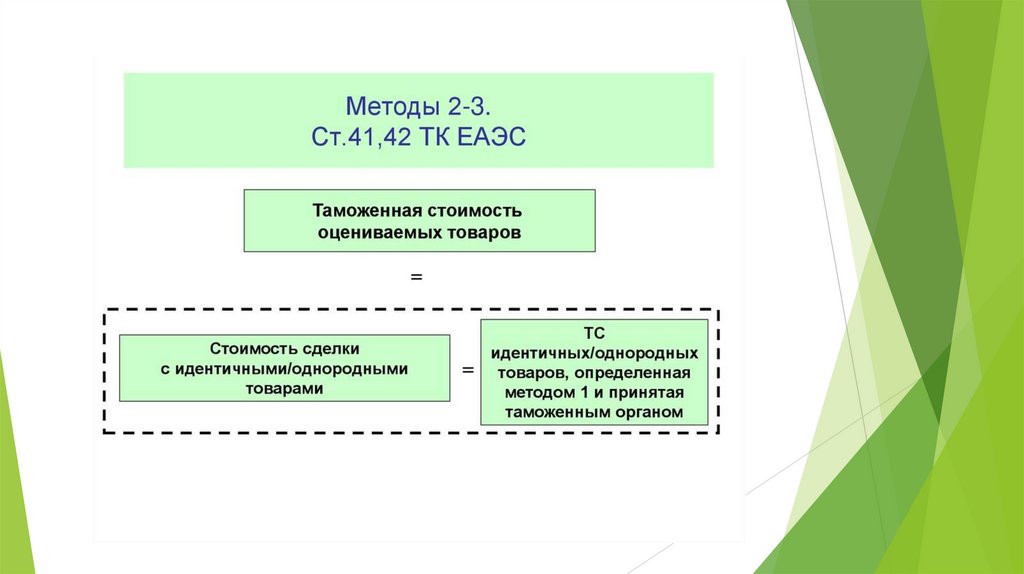

Условия применения методов 2-3товары являются идентичными/однородными с оцениваемыми товарами;

идентичные/однородные товары проданы для вывоза на таможенную территорию ЕАЭС и ввезены на таможенную

территорию ЕАЭС в тот же или в соответствующий ему период времени, что и оцениваемые товары, но не ранее чем за

90 календарных дней до ввоза на таможенную территорию ЕАЭС оцениваемых товаров;

стоимостью сделки с идентичными/однородными товарами является таможенная стоимость этих товаров, определенная

методом 1 и принятая таможенным органом;

при

определении

таможенной

стоимости

ввозимых

товаров

используется

стоимость

сделки

с

идентичными/однородными товарами, проданными на том же коммерческом уровне и по существу в том же количестве,

что и оцениваемые товары. В случае если такие продажи не выявлены, используется стоимость сделки с

идентичными/однородными товарами, проданными на ином коммерческом уровне и (или) в иных количествах, с

соответствующей поправкой, учитывающей различия в коммерческом уровне продажи и (или) в количестве товаров;

указанная поправка осуществляется на основе сведений, документально подтверждающих обоснованность и точность

корректировки, независимо от того, приводит она к увеличению или уменьшению стоимости сделки с идентичными

товарами. При отсутствии таких сведений метод по стоимости сделки с идентичными товарами для определения

таможенной стоимости оцениваемых товаров не используется;

При определении таможенной стоимости ввозимых товаров в соответствии с настоящей статьей при необходимости

производится поправка к стоимости сделки с идентичными/однородными товарами для учета значительной разницы в

расходах в отношении оцениваемых и идентичных/однородных товаров, обусловленной различиями в расстояниях, на

которые они перевозятся (транспортируются), и в видах транспорта, которым осуществляется перевозка

(транспортировка) товаров;

В случае если выявлено более одной стоимости сделки с идентичными товарами с учетом поправок, для определения

таможенной стоимости ввозимых товаров применяется самая низкая из них.

32.

33.

34.

35.

36.

Применение методов 4-5Практическое занятие «Метод вычитания. Метод сложения. Резервный

метод»

1. Контрольный опрос

2. Обсуждение наиболее сложных вопросов, возникающих при определении

таможенной стоимости товаров методами: вычитания, сложения и резервным.

3. Решение практических задач на определение таможенной стоимости.

37.

Применение метода 4Метод вычитания стоимости

ст.43 ТК ЕАЭС; Решение Коллегии ЕЭК от 13.11.2012 № 214 «О применении метода вычитания

(метод 4) при определении таможенной стоимости товаров»

Определение таможенной стоимости по методу оценки на основе вычитания стоимости производится в

том случае, если оцениваемые, идентичные или однородные товары будут продаваться на территории

Российской Федерации без изменения своего первоначального состояния.

При использовании этого метода за основу принимается цена единицы товара, по которой оцениваемые,

идентичные или однородные товары продаются наибольшей партией на территории Российской Федерации не

позднее 90 дней с даты ввоза оцениваемых товаров участнику сделки, не являющемуся взаимозависимым с

продавцом лицом. Из цены единицы товара вычитаются следующие компоненты:

а) расходы на выплату комиссионных вознаграждений, обычные надбавки на прибыль и общие расходы в

связи с продажей в России ввозимых товаров того же класса и вида;

б) суммы ввозных таможенных пошлин, налогов, сборов и иных платежей, подлежащих уплате в

Российской Федерации в связи с ввозом или продажей товаров;

в) обычные расходы, понесенные в России на транспортировку, страхование, погрузочные и

разгрузочные работы.

38.

Применение метода 4Метод вычитания стоимости не применяется:

• если в результате дальнейшей переработки (обработки) оцениваемые товары теряют свои

индивидуальные признаки, за исключением случаев, когда, несмотря на потерю товарами своих

индивидуальных признаков, величина стоимости, добавленной в результате переработки (обработки),

может быть точно определена;

• оцениваемые товары не утрачивают свои индивидуальные признаки, но составляют столь

незначительную часть в товарах, продаваемых на таможенной территории Союза, что стоимость

оцениваемых товаров не оказывает существенного влияния на стоимость продаваемых товаров

39.

Применение метода 4Задача 1.

Рассчитать таможенную стоимость товара, ввозимого в декабре 2022 г. и оцениваемого по методу "вычитания

стоимости", если:

за предшествующие 3 месяца однородный товар по цене 750 у.е. за штуку был приобретен только один раз в

России, причем независимой от декларанта фирмой;

обычная надбавка составляет 20%;

стоимость транспортировки и расходы по погрузке, выгрузке и перегрузке – 80 у.е.;

сумма таможенной пошлины, сборов и налогов – 20 у.е.

Решение:

Прежде всего, товар по продажной цене 750 у.е. может быть признан исходным для расчета таможенной

стоимости по методу "вычитания стоимости", поскольку соблюдены все условия: 90 дней, независимость

покупателя, наибольшая (единственная) на территории РФ партия.

Из цены продажи однородного товара необходимо вычесть:

(750*0,2)+80+20=250 у.е.

Таможенная стоимость штуки:

750-250=500 у.е.

40.

Применение метода 4Задача 2.

Рассчитать таможенную пошлину за 100 штук товара, ввозимых в декабре 2022 г. и оцениваемых по методу

"вычитания стоимости", если:

в августе 2022 г. был продан идентичный товар по цене 250 у.е. за штуку;

в сентябре 2022 г. однородный товар по цене 280 у.е. за штуку был продан фирме - постоянному покупателю

декларанта;

в октябре 2022 г. независимой фирмой были приобретены 200 единиц однородного товара по цене 330 у.е. за

штуку и 150 единиц однородного товара по цене 350 у.е.

Обычная надбавка составляет 10%;

стоимость транспортировки до границы – 80 у.е.;

стоимость транспортировки от границы до места обработки в России – 40 у.е.;

расходы по погрузке, выгрузке и перегрузке в месте обработки – 10 у.е.;

стоимость упаковки – 15 у.е.;

сумма таможенной пошлины (15%), сборов и налогов – 50 у.е.

41.

Применение метода 5Метод сложения (метод 5)

Правовое регулирование – ст. 44 ТК ЕАЭС; Решение Коллегии ЕЭК от 12.12.2012 № 273 «О

применении метода сложения (метод 5) при определении таможенной стоимости товаров»

Суть метода: принимается расчетная стоимость товаров на основе учета издержек

производства этих товаров, к которым добавляется сумма прибыли и расходов, характерных

для продажи оцениваемых товаров:

• расходов по изготовлению или приобретению материалов и расходов на производство

оцениваемых товаров;

• суммы прибыли и общих расходов (коммерческих и управленческих расходов),

эквивалентной той величине, которая обычно учитывается при продажах товаров того же

класса или вида, что и оцениваемые товары, которые производятся в стране экспорта;

• расходов по перевозке товаров до границы ЕАЭС, работ связанных с погрузкой/разгрузкой

товаров в рамках перевозки до границы ЕАСЭ, а также страхования груза.

Таможенная стоимость товаров определяется, как правило, на основе документов и сведений,

доступных на таможенной территории Таможенного союза.

Однако для определения расчетной стоимости необходимо располагать документами и

сведениями о расходах на производство (об издержках производства) оцениваемых (ввозимых)

товаров, другими документами и сведениями производителя указанных товаров, который

находится за пределами таможенной территории Таможенного союза.

42.

Применение метода 5Метод сложения

При его применении за основу принимается цена товара, рассчитанная путем сложения:

а) стоимости материалов и издержек, понесенных изготовителем в связи с производством оцениваемого товара;

б) общих затрат, характерных для поставки в Россию из страны вывоза товаров того же вида, в том числе расходов на

транспортировку, погрузочные и разгрузочные работы, страхование до места пересечения таможенной границы и иных

затрат;

в) прибыли, обычно получаемой экспортером в результате поставки в Россию таких товаров.

Задача 1.

Рассчитать таможенную стоимость по методу "сложения стоимости", если:

стоимость материалов и издержек, понесенных в связи с производством товара, составляет 220 у.е.;

стоимость транспортировки до границы – 80 у.е.;

стоимость транспортировки от границы до места обработки в России – 30 у.е.;

расходы по погрузке, выгрузке и перегрузке – 40 у.е.;

стоимость упаковки – 35 у.е.;

расходы по страхованию – 25 у.е.

обычная прибыль – 10%.

Решение:

(220+80+40+35+25)*1,1 = 400*1,1=440 у.е.

Стоимость транспортировки от границы до места обработки в России не входит в таможенную стоимость

таможенные платежи.

43.

Практическое занятие «Порядок отложенного определениятаможенной стоимости товаров»

1. Случаи отложенного определения таможенной стоимости товаров.

2. Особенности применения метода по стоимости сделки с ввозимыми

товарами при использовании отложенного определения таможенной

стоимости товаров.

3. Определение предварительной и точной величин таможенной

стоимости товаров.

4. Решение практических задач на определение таможенной стоимости.

44.

Практическое занятие «Порядок отложенного определениятаможенной стоимости товаров»

Условия применения процедуры

Перечень случаев, для которых предусмотрено применение процедуры отложенного определения таможенной стоимости:

— на момент таможенного декларирования товара не известна точная сумма лицензионных и других подобных платежей

за использование объектов интеллектуальной собственности (платежи за патенты, товарные знаки, авторские права и пр.);

— на момент таможенного декларирования товара не известна точная сумма части дохода от последующей его продажи

или использования, которая прямо или косвенно причитается продавцу;

— цена на товар зависит от биржевых котировок, которые не известны на момент декларирования товаров.

Суть применения данной процедуры заключается в том, что при таможенном декларировании товаров

указывается предварительная величина их таможенной стоимости, а после выпуска товаров — точная величина.

Процедура отложенного определения таможенной стоимости товаров может применяться, если для определения

таможенной стоимости используется метод по стоимости сделки с ввозимыми товарами (метод 1) <*>.

Предварительная величина таможенной стоимости рассчитывается:

— для биржевых товаров — на основании биржевых цен (биржевых котировок, биржевых индексов) на дату, наиболее

близкую к дате регистрации декларации на товары, исходя из порядка (алгоритма, формулы) расчета, установленного

внешнеторговым договором;

— в случаях уплаты покупателем продавцу лицензионных и иных подобных платежей, а также части дохода (выручки),

полученного в результате последующей реализации (распоряжения иным способом или использования) ввозимых товаров — на

основании запланированных показателей объемов ввоза, реализации товаров, иного их использования или иных

запланированных показателей.

Подтверждением таких показателей могут служить: бизнес-планы, плановые калькуляции цены, прейскуранты, каталоги и

иные подобные документы, при отсутствии таких показателей — данные бухгалтерского учета за соответствующий

предшествующий период (месяц, квартал, год).

Расчет величины дополнительных начислений осуществляется, исходя из порядка, установленного внешнеторговым

договором.

45.

Практическое занятие «Порядок отложенного определениятаможенной стоимости товаров»

Декларирование предварительной величины таможенной стоимости

При применении рассматриваемой процедуры декларирование предварительной величины таможенной стоимости

ввозимых товаров осуществляется в соответствии с общим порядком декларирования сведений о таможенной стоимости

товаров <*>. При этом в первом подразделе графы 43 декларации на товары указывается код отложенного определения

таможенной стоимости товаров <*>.

Указание в соответствующей графе декларации на товары кода отложенного определения таможенной стоимости товаров

является заявлением декларанта о применении процедуры отложенного определения таможенной стоимости.

Срок определения и заявления точной величины таможенной стоимости, заявленный декларантом в графе

«Дополнительные данные» формы ДТС-1, не может превышать 15 месяцев со дня регистрации декларации на товары.

Контроль предварительной величины таможенной стоимости

Таможенный орган проверяет соблюдение условий, предусмотренных п. 1 ст. 39 ТК ЕАЭС, а также процедурных

требований, установленных Порядком.

При несоответствии заявленных декларантом сведений указанным выше условиям, а также при наличии признаков,

свидетельствующих о возможной недостоверности сведений о таможенной стоимости товаров либо о том, что

заявленные сведения должным образом (документально) не подтверждены, предварительная величина таможенной

стоимости товаров рассматривается как таможенная стоимость товаров, заявленная по методу 1 без применения

процедуры отложенного определения таможенной стоимости.

При указанных выше обстоятельствах контроль таможенной стоимости осуществляется в общем порядке.

46.

Практическое занятие «Порядок отложенного определениятаможенной стоимости товаров»

Декларирование точной величины таможенной стоимости

После получения всех необходимых документально подтвержденных сведений декларант определяет точную

величину таможенной стоимости, рассчитанную на основании фактических данных о цене товара и (или)

дополнительных расходах, подлежащих включению в таможенную стоимость товаров.

В качестве необходимых документально подтвержденных сведений применительно к ситуации с ввозимыми

биржевыми товарами могут выступать сведения о цене, фактически уплаченной или подлежащей уплате за

ввозимые товары, рассчитанной на основании биржевых цен (биржевых котировок, биржевых индексов) на дату,

установленную договором.

В случаях с лицензионными (иными подобными) платежами и доходами (выручкой), полученными в результате

последующей реализации (распоряжения иным способом или использования) ввозимых товаров, в качестве

подтверждающей информации могут выступать сведения о фактическом объеме ввоза, реализации товаров, иных

показателях, определенных на основании данных бухгалтерского учета в порядке, установленном договором.

Следует учитывать, что сведения, используемые для расчета предварительной и точной величины таможенной

стоимости товаров, должны быть подтверждены документально.

Заявление точной величины таможенной стоимости товаров заключается в представлении в таможенный орган

декларации таможенной стоимости и корректировки декларации на товары, а также документов, используемых для

расчета такой величины.

47.

Практическое занятие «Порядок отложенного определениятаможенной стоимости товаров»

Контроль точной величины таможенной стоимости

При контроле точной величины таможенной стоимости товаров таможенный орган проверяет правильность

расчета такой величины в декларации таможенной стоимости, документальное подтверждение сведений,

использованных для расчета, правильность заполнения формы корректировки декларации на товары.

По результатам контроля таможенный орган принимает решение в отношении таможенной стоимости

товаров не позднее 3 рабочих дней со дня заявления декларантом точной величины таможенной стоимости.

Следует также отметить следующую особенность процедуры отложенного определения таможенной

стоимости товаров. В случае если сумма таможенных пошлин, налогов, специальных, антидемпинговых,

компенсационных пошлин, исчисленных на основании точной величины таможенной стоимости,

увеличивается по сравнению с суммой таможенных пошлин, налогов, специальных, антидемпинговых,

компенсационных пошлин, исчисленных исходя из предварительной величины таможенной стоимости,

сроком уплаты дополнительных сумм таможенных пошлин, налогов считается день заявления точной

величины таможенной стоимости (если таможенным органом не принято решение о корректировке

таможенной стоимости в связи с невозможностью использования метода 1).

В обратной ситуации (при уменьшении суммы таможенных пошлин, налогов, подлежащих уплате)

таможенный орган осуществит возврат (зачет) излишне уплаченных сумм.

48.

Резервный метод определения таможеннойстоимости (6 метод)

Резервный метод определения таможенной стоимости (ст. 45 ТК ЕАЭС) предусматривает, что если таможенная стоимость ввозимых

товаров не может быть определена в соответствии с предыдущими методами, таможенная стоимость таких товаров определяется исходя из

принципов и положений этих методов на основе сведений, имеющихся на таможенной территории Союза.

Резервный метод является вторым по частоте применения после первого метода, это в основном связано с невозможностью выполнения

всех условий применения предыдущих методов и отсутствием, необходимой для их применения, ценовой информации.

То есть резервный метод определения таможенной стоимости основывается на применении предыдущих пяти методов, однако при

определении таможенной стоимости допускается гибкость при их применении. В частности, допускается следующее:

для определения таможенной стоимости оцениваемых товаров за основу может быть принята стоимость сделки с идентичными или

однородными товарами, произведенными в иной стране, чем страна, в которой были произведены оцениваемые товары;

при определении таможенной стоимости оцениваемых товаров на основе стоимости сделки с идентичными или однородными

товарами допускается разумное отклонение от требований о том, что идентичные оцениваемым или однородные с оцениваемыми товары

должны быть проданы для вывоза на таможенную территорию Союза и ввезены на таможенную территорию Союза в тот же или в

соответствующий ему период времени, что и оцениваемые товары, но не ранее чем за 90 календарных дней до ввоза на таможенную

территорию Союза оцениваемых товаров;

для определения таможенной стоимости оцениваемых товаров за основу может быть принята таможенная стоимость идентичных

оцениваемым или однородных с оцениваемыми товаров, определенная в соответствии с методами вычитания и сложения;

при определении таможенной стоимости оцениваемых товаров в соответствии с методом вычитания допускается отклонение от

установленного срока в 90 дней;

при определении таможенной стоимости оцениваемых товаров за основу может быть принята определенная в соответствии методами

вычитания и сложения таможенная стоимость товаров того же класса или вида (не являющихся идентичными или однородными) либо

стоимость сделки с товарами того же класса или вида (не являющимися идентичными или однородными) в соответствии с порядком,

установленным для 2 и 3 методов.

В случае наличия возможности применения нескольких методов определения таможенной стоимости товаров в соответствии с резервным

методом необходимо придерживаться последовательности их применения.

49.

Таможенная стоимость вывозимых товаровТаможенная стоимость вывозимых товаров определяется в целях исчисления вывозных таможенных пошлин, базой для исчисления

которых является таможенная стоимость вывозимых товаров.

Порядок определения таможенной стоимости вывозимых товаров устанавливается постановлением Правительства Российской ФедерацииРФ от

16.12.2019 № 1694.

Таможенная стоимость вывозимых товаров не определяется и не заявляется, если в соответствии с правом Евразийского экономического союза и

законодательством Российской Федерации в отношении вывозимых товаров не возникает и не может возникнуть обязанность по уплате вывозных

таможенных пошлин, базой исчисления для которых является их таможенная стоимость.

Основой определения таможенной стоимости должна быть в максимально возможной степени стоимость сделки с этими вывозимыми товарами.

В случае невозможности определения таможенной стоимости вывозимых товаров с использованием метода по стоимости сделки с вывозимыми

товарами (метод 1) таможенная стоимость вывозимых товаров определяется с использованием метода по стоимости сделки с идентичными

товарами (метод 2) либо метода по стоимости сделки с однородными товарами (метод 3), которые применяются последовательно.

При невозможности определения таможенной стоимости вывозимых товаров по методу 2 и методу 3 в качестве основы определения таможенной

стоимости вывозимых товаров используется расчетная стоимость вывозимых товаров по методу сложения (метод 5).

В случае если для определения таможенной стоимости вывозимых товаров невозможно применить метод 2, метод 3 и метод 5, таможенная

стоимость товаров определяется с использованием резервного метода (метод 6).

Таможенная стоимость и сведения, относящиеся к ее определению, должны основываться на достоверной, количественно определяемой и

документально подтвержденной информации.

При определении таможенной стоимости вывозимых товаров используются следующие методы определения таможенной стоимости:

метод по стоимости сделки с вывозимыми товарами (метод 1);

метод по стоимости сделки с идентичными товарами (метод 2);

метод по стоимости сделки с однородными товарами (метод 3);

метод сложения (метод 5);

резервный метод (метод 6).

finance

finance