Similar presentations:

Strategija na nivou korporacije. Stvaranje vrednosti kroz diversifikaciju (II deo)

1.

PREDMETSTRATEŠKI MENADŽMENT

Predavanje broj 09

STRATEGIJA NA NIVOU KORPORACIJE Stvaranje vrednosti kroz diversifikaciju (II deo)

SADRŽAJ

1.

UVOD ........................................................................................................................................................... 2

2. NEPOVEZANA DIVERSIFIKACIJA: FINANSIJSKE SINERGIJE I STVARANJE "FIRMI-ĆERKI"

................................................................................................................................................................................ 2

3. USPOSTAVLJANJE ODNOSA SA "FIRMAMA-ĆERKAMA" I RESTRUKTUIRANJE ..................... 3

3.1. RESTRUKTUIRANJE .................................................................................................................................. 4

4. PORTOFOLIO MENADŽMENT ................................................................................................................... 5

5. SREDSTVA ZA POSTIZANJE DIVERSIFIKACIJE .................................................................................. 8

5.1. SPAJANJA I PRIPAJANJA ......................................................................................................................... 8

5.2. STRATEGIJSKE ALIJANSE I ZAJEDNIČKA ULAGANJA................................................................ 13

5.3. INTERNI RAZVOJ ..................................................................................................................................... 14

6. ANALIZA REALNIH OPCIJA: KORISTAN INSTRUMENT ................................................................. 15

6.1. PRIMENA ANALIZE REALNIH OPCIJA NA DONOŠENJO STRATEGIJSKIH ODLUKA .......... 16

2.

Strateški menadžmentPredavanje br. 09

Predavanje br. 09

STRATEGIJA NA NIVOU KORPORACIJE Stvaranje vrednosti kroz diversifikaciju (II deo)

1. Uvod

Analiza ovog predavanja omogućiće vam da dobro razumete sledeće:

• Na koji način menadžeri stvaraju vrednost kroz inicijative za uvodenje različitosti.

• Razloge zbog kojih propadaju mnogi napori ka diversifikaciji.

• Na koji način korporacije mogu da uvedu odgovarajuće različitosti i da ih upotrebe za postizanje

sinergijskih koristi kroz ekonomiju obima i tržišnu snagu.

• Na koji način korporacije mogu da uvedu nepovezane diversifikacije i da je upotrebe za postizanje

sinergijskih koristi kroz restruktuiranje korporacije, osnivanje "firmi-ćerki" i analizu portofolija.

• Različita sredstva za pristupanje diversifikaciji, u koja spadaju merdžeri (spajanja) i akvizicije

(pripajanja), zajednička ulaganja i stvaranje strateških partnerstava i interni razvoj.

• Dobrobiti i potencijalne mane analize realnih opcija pri donošenju odluka o rasporedivanju resursa u

uslovima velike nesigurnosti.

• Ponašanje menadžera koje može da naruši stvaranje vrednosti.

2. Nepovezana diversifikacija:

stvaranje "firmi-ćerki"

finansijske

sinergije

i

Za razliku od povezane diversifikacije, kod nepovezane diversifikacije veoma malo koristi može se

izvuci iz horizontalnih veza, odnosno osnaživanjem bazičnih sposobnosti i znanja ili deljenjem

zajedničkih aktivnosti na svim nivoima jedne korporacije. Umesto toga, potencijalne koristi mogu da se

dobiju od vertikalnih (ili hijerarhijskih) veza, tačnije, stvaranja sinergije kroz interakciju centrale

korporacije sa pojedinačnim poslovnim jedinicama. Postoje dva osnovna izvora takve sinergije. Prvo,

centrala korporacije može da doprinese da se (često preuzete firme i poslovi ) restruktuiraju i da se sa

njima uspostavi odnos kao prema "firmi-ćerki". Drugo, centrala korporacije može dodati vrednost ako

celu korporaciju posmatra kao porodicu ili portofolio poslova i firmi, i ako raspodeljuje resurse da bi se

na najoptimalnijii način usaglasili korporacijski profitni ciljevi, protok novca i rast. Osim toga, centrala

korporacije ojačava vrednost uspostavljanjem odgovarajuće politike u vezi s ljudskim resursima, i

sprovođenjem finansijske kontrole nad svakom od svojih poslovnih jedinica.

2/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

3.

Strateški menadžmentPredavanje br. 09

3. Uspostavljanje

restruktuiranje

odnosa

sa

"firmama-ćerkama"

i

U ovom delu predavanja odeljku razrnatraćemo kako se može stvoriti vrednost unutar poslovnih

jedinica, kao rezultat stručnosti i podrške koju pruž centrala korporacije. Stoga, na ovo gledamo kao

na hijerarhijske izvore sinergije. Pozitivan doprinos koji daje centrala korporacije naziva se prednost

postojanja 'firme-ćerke",.

Mnoge firme su uspesno izvrsile diversifikaciju svojih poseda (eng. holdings) bez tradicionalnih izvora

sinergije (npr. horizontalno povezivanje poslovnih jedinica). Takve su neke korporacije u javnom

vlasništvu koje su ostvarile diversifikaciju kao sto su BTR, Emerson Electric i Hanson i neke kupljene

firrne kao Kohlberg, Kravis, Roberts & Company i Clayton, Dubher &Rice.

I ove "kompanije-majke" stvaraju vrednost kroz stručnost u menadžmentu. Kako? One unapreduju

planove i budžete i obezbeduju izuzetno kompetentne stručnjake u oblasti prava, finansija, ljudskih

resursa, nabavke i slično. Osim toga, one pomažu svojim firmama saradnicama da donesu mudre

odluke vezane za njihove akvizicije, širenje binisa i maerijalni razvoj. Takva pomoć vrlo često pomaže

poslovnim jedinicama da poprilično povećaju svoje prihode i protite.

Za primer odnosa "firme-majke" prema "firmi-ćerki" uzecerno kompaniju Cooper Industries iz Teksasa

koja je preuzela kompaniju za proizvodnju automobilskih svecica Champion Intemational.

Da bi im pomogao u poslovanju i unapredio njihovu proizvodnju, Cooper, kao "firma-majka" ima

izuzetno izražen odnos prema svojim poslovnim jedinicama. Sve novopreuzete firme poprimaju formu

Coop era.

Primer strategije 9.1.

3/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

4.

Strateški menadžmentPredavanje br. 09

Sve novopreuzete firme poprimaju formu Coopera. Cooper vrši reviziju njihovih proizvodnih operacija,

unapređuje njihove sisteme za obracun troškova, usaglašava njihove sisteme planiranja, rada na

budžetu i upravljanja ljudskim resursima, sa svojim sistemima, i centralizuje sindikalne pregovore.

Višak gotovine koji se dobija uvođenjem jače kontrole, investira se u poboljšanje proizvodnje, što

poboljsava sveukupnu efikasnost funkcionisanja. Jedan menadžer je rekao: Kada vas preuzme

Cooper, jedna od prvih stvari koja će se desiti jeste da vam na vrata stigne gomila uputstava za

poslovanje. Takav aktivan odnos "firme-majke" efikasan je u jačanju različitih konkurentskih prednosti

u proizvodnim delatnostima.

3.1. Restruktuiranje

4/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

5.

Strateški menadžmentPredavanje br. 09

Još jedan mehanizam kojim centrala korporacije može da doda vrednost nekoj poslovnoj jedinici, je

proces restrukturiranja. Centralna ideja sadržana je u frazi iz oblasti trgovine nekretninama: "Kupuj

jeftino, prodaj skupo". Ovde centrala korporacije pokušava da nađe ili firme sa neiskorišćcenim

potencijalima koje lose posluju, ili firme i oblasti poslovanja koje su na pragu vaznih promena. "Majkafirma" interveniše tako što, najčešće prodaje delove pomenute firme, menja

menadžment, smanjuje platni spisak i izvore nepotrebnih troškova, menja strategije i uvodeći u

pomenutu kompaniju nove tehnologije, procese, sisteme nagrađivanja i tako dalje. Kada je

restruktuiranje gotovo, odredena firma može ili da "se proda skupo" i ostvari dodatnu vrednost ili da se

zadrži u "porodici" odredene korporacije i uživa finansijsku i konkurentsku korist od svog poboljšanog

učinka. Da bi strategija restruktuiranja bila uspešna, menadžment korporacije mora dobro da poznaje

situaciju i da otkrije neiskorišćene kompanije (u suprotnom, cena akvizicije ce biti previsoka) ili firme

koje se nadmeću u privrednim oblastima sa velikim potencijalom za transforrnaciju. Osim toga,

naravno, moraju da imaju potrebne veštine i resurse da bi izvršili preokret neke firrne, čak i ako su se

upustili u nove ili nepoznate privredne delatnosti.

Restrukturiranje može da podrazumeva promenu u sredstvima, strukturi kapitala ili menadžmentu.

Restruktuiranje sredstava podrazumeva prodaju neproduktivnih delova ili čak citavih poslovnih linija,

koje su periferne. U nekim slučajevima, može uključivati i akvizicije koje ojačavaju bazični biznis.

Restruktuiranje kapitala uključuje promenu odnosa dugovanja - deonice, ili odnosa koji postoji izmedu

razlicitih vrsta duga i deonica. Iako je zamena deonica dugom

cešća u situacijama otkupa (eng, buyout), nekada se može desiti da "firma-majka" obezbedi dodatni

akcioni kapital (eng, equity capital).

Restruktuiranje menadžmenta, po pravilu, uključuje promene u sastavu rukovodećeg tima menadžera

na najvisem nivou, promene u organizacionoj strukturi i odnosima odgovornosti. Čvrsta finansijska

kontrola, nagrađivanje zasnovano isključivo na učinku usmerenorn na ispunjavanje kratkoročnih ili

srednjoročnih ciljeva, i smanjenje broja menadžera srednjeg nivoa, predstavljaju uobičajene korake u

procesu restruktuiranja menadžrnenta. U nekim slučajevima, intervencija "firme-majke" može da

dovede i do promene strategije i do uvodenja novih tehnologija i procesa. Britanski konglomerat

Hanson, pic. obavio je ogroman broj slicnih akvizicija u SAD, najčešće prodajući preuzete firme za

velike pare nakon što su ih uspesno restruktuirali. Hansonova akvizicija i restruktuiranje poslovne

grupe SCM group predstavlja klasičan primer strategije restruktuiranja. Nakon žučne borbe, 1986.

godine, Hanson je preuzeo SCM, proizvođača razlicite industrijske robe i robe siroke potrosnje (kao

sto su pisace masine marke Smith-Corona, boje Glidden i prehrambeni proizvodi Durkee Famous

Foods) za 930 miliona dolara. Nakon nekoliko meseci, Hanson je prodao SCM-ovu proizvodnju papira

i pulpe za 160 miliona dolara, hemijsku fabriku za 30 miliona dolara, fabriku boja Glidden za 580

miliona dolara, a DurkeeFamous Foods za 120 miliona dolara. Ovako je Hanson, prakticno u celosti,

povratio svoju prvobitnu investiciju. Osim toga, prodao je i sediste SCM-a u Njujorku za 36 miliona

dolara i smanjio broj zaposlenih u sedištu za 250. Zadržano je nekoliko profitabilnih delova kompanije,

kao sto ie proizvodnja titanijum-oksida, koja ostvaruje velike prihode zahvaljujući čvrstoj finansijskoj

kontroli."

4. Portofolio menadžment

Tokom sedamdesetih i ranih osamdesetih godina dvadesetog veka, nekoliko vodecih konsultantskih

firmi razvilo je koncept portofolio matrica da bi se postiglo bolje razumevanje konkurentske pozicije

kompletnog portofolija (ili porodice) poslova, predložile strategijske alternative za odredene poslove i

identifikovali prioriteti za raspodelu resursa. Neka istraživanja pokazuju da su ove tehnike široko

rasprostranjene u američkim firmama.

5/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

6.

Strateški menadžmentPredavanje br. 09

Osnovna svrha modela portofolija bila je da pomognu firmi u ostvarivanju izbalansiranog portofolija

poslova.'' On se sastojao od biznisa vezanog za profitabilnost, rast i protok novca koji stoje u

međusobno komplementnim odnosima i zajednicki doprinose sveukupnom zadovoljavajućem učinku

cele korporacije. Neravnoteža, na primer, može da bude prouzrokovana ili prevelikim izvlačenjem

kesa sa premalo mogućnosti za rast ili premalim uzimanjem kesa da bi se u portofoliju finansirao rast i

napredak. Monsanto je, na primer, upotrebio planiranje portofolija da bi restruktuirao svoj portofolio,

oslobodio se onih poslovnih jedinica iz oblasti hemijske industrije koje su imale slab rast, i preuzeo

poslovne jedinice iz oblasti industrije sa

bržim rastom, a to je biotehnologija.

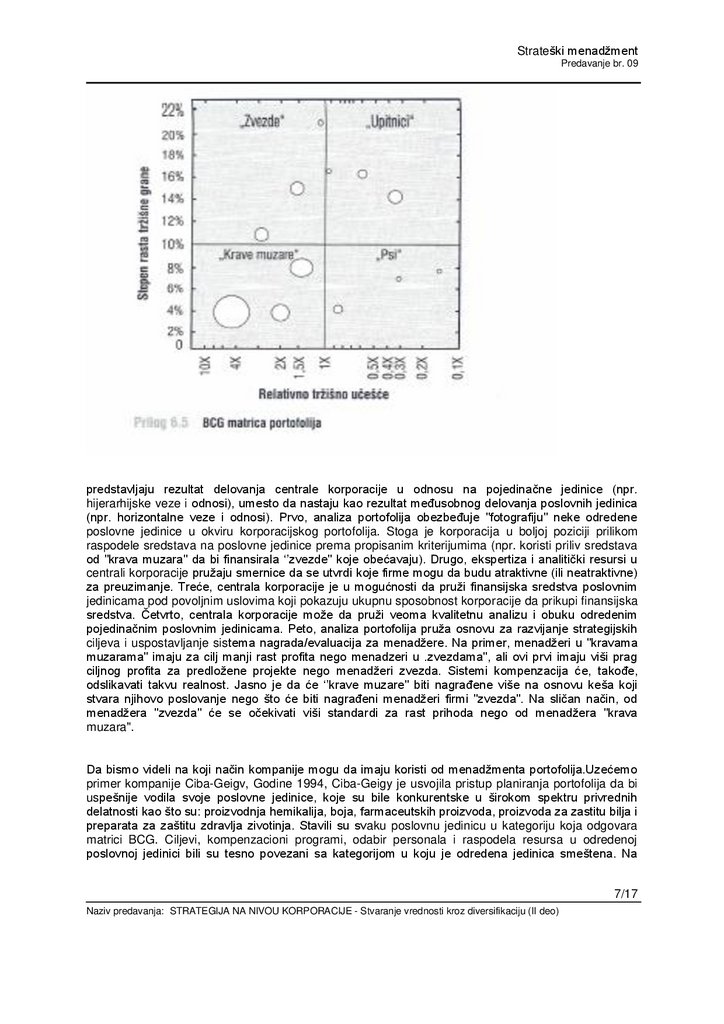

Matrica rast/udeo na trfistu, koju je napravila firma Boston Consulting Group (BCG), jedan je od

najpoznatijih pristupa. U njihovom pristupu, svaka od firminih strategijskih poslovnih jedinica ucrtana je

u dvodimenzionalnu mrezu kod koje jedna osa predstavlja relativan

udeo na tržistu, a druga stopu rasta u odredenoj privrednoj grani. Mreža je podeljena na četiri

kvadranta. Prilog 9.2. predstavlja grafički prikaz BCG matrice. U nastavku teksta malo ćemo pojasniti

grafički prikaz.

1. Svaki krug predstavlja jednu od poslovnih jedinica korporacije. Veličina kruga predstavlja relativnu

veličinu poslovne jedinice u pogledu prihoda koje ostvaruje.

2. Na horizontalnoj osi prikazan je relativni udeo na tržištu, meren tako što se odredi odnos većličine

određene poslovne jedinice i njenog najvećeg konkurenta.

3. Udeo na tržištu je centralni deo BCG matrice. Ovo je zbog toga što relativno veliki udeo na tržištu

dovodi do smanjenja troškova odredene jedinice, usled efekta krive iskustva i učenja, i na kraju, usled

superiorne konkurenrske pozicije.

Svaki od četiri kvadranta ima različite implikacije na strategijske poslovne jedinice (SPJ) (eng,

strategic business unit - SBU) koje spadaju u jednu od sledeće četiri kategorije:

"Zvezde" su SPJ/SBU koje se nadmeću u privrednim granama sa velikim porastom i relativno velikim

udelom na tržištu. Ove firme imaju dugoročne potencijale za rast i treba i dalje da dobijaju značajne

investicione fondove.

"Upitnici" su SPJ/SBU koje se nadmeću u privrednim oblastima sa visokim rastom, ali imaju relativno

mali udeo na tržištu. U njih treba uložiti resurse da bi se ojačala njihova pozicija u odnosu na

konkurente.

"Krave muzare" su SPJ/SBU sa velikim udelom na tržištu u privrednim oblastima sa relativno malim

potencijalom rasta. Ove poslovne jedinice imaju ograničene dugoročne potencijale, ali predstavljaju

izvor trenutnog priliva sredstava da bi se finansiralo investiranje u "zvezde" i "upitnike".

"Psi" su SPJ/SBU sa slabim udelom na tržistu u privrednim granama sa slabim rastom. Zbog njihove

slabe pozicije i ograničenog potencijala, većina analitičara preporučuje da se njih treba što pre

ratosiljati.

Koristeći strategiju portofolija, jedna korporacija nastoji da stvori sinergiju i vrednost za akcionare na

mnogo načina. S obzirom na to da se radi o nepovezanim poslovima, sinergije koje se razvijaju

Prilog 9.2. BCG metrice portofolija

6/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

7.

Strateški menadžmentPredavanje br. 09

predstavljaju rezultat delovanja centrale korporacije u odnosu na pojedinačne jedinice (npr.

hijerarhijske veze i odnosi), umesto da nastaju kao rezultat međusobnog delovanja poslovnih jedinica

(npr. horizontalne veze i odnosi). Prvo, analiza portofolija obezbeđuje "fotografiju" neke odredene

poslovne jedinice u okviru korporacijskog portofolija. Stoga je korporacija u boljoj poziciji prilikom

raspodele sredstava na poslovne jedinice prema propisanim kriterijumima (npr. koristi priliv sredstava

od "krava muzara" da bi finansirala ‘’zvezde" koje obećavaju). Drugo, ekspertiza i analitički resursi u

centrali korporacije pružaju smernice da se utvrdi koje firme mogu da budu atraktivne (ili neatraktivne)

za preuzimanje. Treće, centrala korporacije je u mogućnosti da pruži finansijska sredstva poslovnim

jedinicama pod povoljnim uslovima koji pokazuju ukupnu sposobnost korporacije da prikupi finansijska

sredstva. Četvrto, centrala korporacije može da pruži veoma kvalitetnu analizu i obuku odredenim

pojedinačnim poslovnim jedinicama. Peto, analiza portofolija pruža osnovu za razvijanje strategijskih

ciljeva i uspostavljanje sistema nagrada/evaluacija za menadžere. Na primer, menadžeri u "kravama

muzarama" imaju za cilj manji rast profita nego menadzeri u .zvezdama'', ali ovi prvi imaju viši prag

ciljnog profita za predložene projekte nego menadžeri zvezda. Sistemi kompenzacija će, takođe,

odslikavati takvu realnost. Jasno je da će ‘’krave muzare" biti nagrađene više na osnovu keša koji

stvara njihovo poslovanje nego što će biti nagrađeni menadžeri firmi "zvezda". Na sličan način, od

menadžera "zvezda" će se očekivati viši standardi za rast prihoda nego od menadžera "krava

muzara".

Da bismo videli na koji način kompanije mogu da imaju koristi od menadžmenta portofolija.Uzećemo

primer kompanije Ciba-Geigv, Godine 1994, Ciba-Geigy je usvojila pristup planiranja portofolija da bi

uspešnije vodila svoje poslovne jedinice, koje su bile konkurentske u širokom spektru privrednih

delatnosti kao što su: proizvodnja hemikalija, boja, farmaceutskih proizvoda, proizvoda za zastitu bilja i

preparata za zaštitu zdravlja zivotinja. Stavili su svaku poslovnu jedinicu u kategoriju koja odgovara

matrici BCG. Ciljevi, kompenzacioni programi, odabir personala i raspodela resursa u odredenoj

poslovnoj jedinici bili su tesno povezani sa kategorijom u koju je odredena jedinica smeštena. Na

7/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

8.

Strateški menadžmentPredavanje br. 09

primer, poslovne jedinice klasifikovane kao "krave muzare" imale su pred sobom mnogo veće

prepreke kada su nastojale

Kao sto smo već pokazali u ovom poglavlju, pojedinci mogu da kupe svoje akcije gotovo bezremija

(npr. mala provizija se plaća diskontnom brokeru), i ne moraju da brinu integraciji akvizicije u svoj

portofolio. Drugo, ekonomske cikluse, kao i njihove uticaje na odredenu privrednu granu (ili firmu)

teško je tačno predvideti. Uprkos prethodno rečenom, neke firme su imale koristi od diversifikacije

smanjenjem promenljivosti (ili rizika) njihovog učinka tokom vremena.

Uzmimo primer kompanije Emerson Electronic:

Emerson electronic je proizvodac vredan 16 milijardi dolara, kjoji ima neobičan rekord: 43 godine

uzastopno ostvaruje rast zarada. Ova kompanija proizvodi sirok spektar proizvoda u koje spadaju

sprave za merenje u teškoj industriji, delovi za kontrolu temperature kod grejnih i ventilacionih sistema

i električni alat koji se prodaje u prodavnicama Home Depot. Nedavno su mnogi analitičari preispitivali

opravdanost Emersonove kupovine kompanija koje prodaju električne sisteme nestabilnoj industriji

telekomunikacija. Zasto? Ova industrija će, u najboljem slučaju, imati minimalan rast. Međutim,

generalni direktor Dejvid Far (David Farr) tvrdi da takva sredstva mogu biti jeftino preuzeta jer postoji

generalni pad potražnje u telekomunikacionoj industriji. Osim toga, on kaže da su ostale poslovne

jedinice, kao što je prodaja ventila i regulatora naftnim kompanijama i proizvođačima gasa, koji

treriutno doživljavaju procvat, mogle da poguraju stvari sa mrtve tačke. Stoga, dok su neto profiti

sektora koji se bavio elektronskom opremom u Emersonu (osnovni Emersonov posao) padali, ukupan

profit kompanije Emerson povećao se za 1,7%. Zaključak bi mogao biti sledeći: smanjenje rizika u

sebi i od sebe retko predstavlja razumno sredstvo za stvaranje vrednosti za akcionare. Ovakav pristup

mora da se sprovodi uzimajući u obzir sveukupnu strategiju diversifikacije koju neka firma sprovodi.

5. Sredstva za postizanje diversifikacije

U prethodnom delu predavanja razmatrali smo tipove diversifikacije (npr, povezanom i nepovezanom)

koje jedna firma može da preduzme da bi ostvarila sinergije i stvorila vrednost za svoje akcionare. U

ovom delu predavanja razmatraćemo sredstvima kojima firma može da ostvari željene koristi.

Razmatraćemo tri osnovna sredstva. Prvo, kroz pripajanja i spajanja (akvizicije i merdžere),

korporacije mogu direktno da dobiju sredstva i znanja nekih drugih firmi. Drugo, korporacije mogu da

se slože da resurse drugih kompanija udruže sa svojom bazom resursa. Ovaj pristup poznat je pod

nazivom "zajednčko ulaganje" (eng. joint venture) ili strategijsko savezništvo. Mada su ova dva vida

partnerstva slična na mnogo načina, postoje važne razlike. Zajednička ulaganja pretpostavljaju

stvaranje pravnog entiteta trće strane, gde obe firme daju doprinos u svojim akcijama, dok u

strategijskim partnerstvima to nije slučaj. Treće, korporacije mogu da izvrse diversifikaciju u nove

proizvode, tržišta i tehnologije kroz interni razvoj. Ponekad, ovakav pristup, koji se naziva korporativno

preduzetništvo, podrazumeva jačanje i kombinovanje firminih resursa i znanja da bi se stvorile

sinergije i ojačala vrednost za akcionare.

5.1. Spajanja i pripajanja

8/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

9.

Strateški menadžmentPredavanje br. 09

Stopa spajanja i pripajanja (M&A - eng. mergers and acquisitions, merdžeri i akvizicije) smanjila se

pocetkom 2001. godine. Takav trend je, u velikoj meri, bio rezulrat recesije, skandala vezanih za

pojedine korporacije i pad berze. Međutim, situacija se dramatično promenila.

Nedavno su najavljene neke velike akvizicije i preuzimanja. Među njima su i:

Spajanje Sprinta i Nextela za 39 milijardi dolara.

Firma Johnson&Johnson preuzela je proizvodaca medicinskih aparata Guidant za 25 milijardi dolara.

Kompanija Exelon preuzela je Public Service Enterprise Group za 12 milijardi dolara.

Kompanija SBC kupila je AT&T za 16 milijardi dolara.

Procter&Gamble je kupio Gillette za 54 milijarde dolara.

Korporacija K-mart Holding preuzela je Sears, Roebuck &Co. za 11 milijardi dolara.

Prvo, robusna ekonomija i rastući profiti korporacija pogurali su cene akcija i protok novca. Na primer,

prema S&P Cornpustat-u kompanije čije se akcije nalaze u Standard i Purovom indeksu 500

(Standard&Poor's 500 stock index), koji uključuje i finansijske kompanije, dostigle su rekordnih 2

biliona u kešu i ostalim kratkoročnim sredstvima.

Drugo, slab dolar čini ekonomska sredstva SAD-a privlačnijim za druge zemlje. Drugim rečima, iz

perspektive neke strane kompanije koja želi da obavi preuzimanje, danas su američke kompanije

"jeftine" u poredenju sa bilo kojim periodom u bliskoj prošlosti. Na primer, euro, koji je vredeo samo 80

američkih centi 1999. godine, vredeo je 1,25 dolara početkom 2005. godine. Zbog roga su američke

kompanije relativno "džabe" za evropske kupce. I treće, strožiji standardi upravljanja zahtevaju da

generalni direktori i upravni odbori sa lošim učinkom razmotre i spontane ponude za akviziciju

kompanije. U suštini, direktori najvišeg ranga i članovi upravnog odbora nisu zaštićeni mehanizmima

kojim se blokira preuzimanje. Takvi mehanizmi su grinmeil (eng. Greenmail- neka vrsta poslovne

ucene kada se akcije jedne kompanije kupuju povoljno da bi se sprecilo preuzimanje od strane druge

kompanije, a onda se iste akcije prodaju po znatno višoj ceni, prim. prev.) otrovne pilule (eng. poison

pills) i zlatni padobran (eng. golden parachute).

U nastavku ćemo se baviti potencijalnirn koristima i motivima merdžera i akvizicija (preuzimanja i

pripajanja), kao i njihovim potencijalnim ograničenjima.

Motivi i koristi. Rast kroz spajanja i pripajanja (merdžovanje i akvizicije) odigrao je ključnu ulogu u

uspehu mnogih korporacija u različitim privrednim oblastima vezanim za visoku tehnologiju. U tim

oblastima, tržišne i tehnološke promene mogu da se izuzetno brzo i nepredvidlvo. Ovde je brzina od

vitalnog značaja (brzi izlazak na tržiste, brzo pozicioniranje na tržištu i brzina u stvaranju održive

kompanije). Na primer, Aleks Mendl (Alex Mandel), tadašnji predsednik AT&T bio je odgovoran za

preuzimanje kompanije McGraw Cellular. Iako su mnogi privredni eksperti smatrali da je cena bila

previsoka, on je verovao da je celularna tehnologija ključna za poslovanje uI oblasti telekomunikacija i

9/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

10.

Strateški menadžmentPredavanje br. 09

da će biti izuzetno teško razviti posao od nule u ovoj oblasti. Mendl je tvrdio sledeće:’’Prosta je

cinjenica da je lakse nešto preuzeti nego graditi ga ispočetka".

Kao što je već prethodno bilo reci u ovom predavanju, merdžeri i akvizicije (spajanja i pnpajanja)

mogu da budu sredstvo za dobavljanje vrednih resursa koji mogu da pomognu organizaciji da proširi

svoju ponudu proizvoda i usluga. Na primer, Cisco Systems, kompanija koja dominira proizvodnjom

opreme za umrežavanje, preuzela je više od 70 kompanija u periodu od 1993 do 2000. godine. Na taj

način Cisco ima pristup najnovijim dostignućima u opremi za kompjutersko umrežavanje. Ova

kompanija koristi svoju izuzetnu prodajnu snagu da bi novu tehnologiju izbacila na tržište i prodala

svojim kupcima, velikim korporacijama i telefonskim kompanijama. Zaposlenima iz preuzetih

korporacija Cisco daje jake bonuse i nagrade da bi ih motivisao da ostanu. Da bi od svojih akvizicija

realizovao najveću vrednost, Cisco je naučio kako efikasno i efektivno da integrise preuzete

kompanije. Merdžovi i akvizicije (spajanja i pripajanja) mogu, takođe, da pruže priliku firmama da

postignutri asove za sinergiju (jačanje bazičnih sposabnosti i znanja, zajedničko deljenje aktivnosti i

igrađivanje tržišne moći), a kojima je bila reči ranije.

Uzmimo za primer kompaniju Procter&Gamble i njenu akviziciju kompanije Gillette za 54 milijarde

dolara. Prvo, ovo bi trebalo da pomogne P&G-u da ojača svoje bazične sposobnosti i znanja u

marketingu i pozicioniranju na tržištu brendova preparata za brijanje i negu kože. Na primer, P&G ima

iskustvo u repozicioniranju brendova kao što je Old Spice na pomenutom tržistu (koje je nedavno

proglasilo brend Right Guard kompanije Gillette za dezodorans broj 1 na tržistu). Gillette ima veoma

jake brendove žileta i brijača. Stoga bi stručnost u pogledu tržista koju ima P&G trebalo da pomogne

kompaniji Gillette da poboljša poziciju na tržištu. Drugo, postoji mogućnost da se dele zajedničke

aktivnosti koje stvaraju vrednost. Gillette će imati korist od jake distributivne mreže kompanije P&G u

zemljama u razvoju, gde je potencijal rasta proizvoda iz ove delatnosti daleko veći nego u SAD,

Japanu ili Evropi. Evo videnja A. F. Laflija (A.F. Lafley), generalnog direktora kompanije P&G: "Kada

sam bio u Aziji devedesetih godina, već smo ušli na tržiste najvećih 500 gradova u Kini. Danas smo se

probili i u seoskim sredinama. Tako, kad želimo da dodamo tri, četiri ili pet brendova kompanije Gillette

mi moramo da pošaljemo stručnjaka za prodaju. Na kraju, pripajanjem Gillette-a, P&G će povećati

svoju moć na tržistu.

Poslednjih godina, rast moćnih globalnih maloprodajnih lanaca kakvi su Wal-Mart, Carrefour i Cotsco

srozao je uticaj proizvođača robe široke potrošnje kada je formiranje cena u pitanju. Centralni deo

najnovije strategije P&G-a je da sve svoje resurse fokusira na jačanje svojih bazičnih brendova.

Danas, 16 kompanijinih brendova (od kojih svaki ostvaruje prihode od preko milijardu dolara) ostvaruje

30 milijardi dolara, od 51,4 milijarde dolara ukupnih prihoda kompanije. Gillette, sa prlhodima od 10,5

milijardi dolara, paleti P&G brendova dodaje još pet, koji svi imaju prihode od preko milijarde dolara.

P&G predviđa da će razvijanje čitavog stabla superbrendova da mu pomogne da se hrabro suoči sa

žestokim uslovima odredivanja cena u okviru ove privredne grane i da poveća svoj uticaj u odnosu na

velike, moćne maloprodajne lance.

Aktivnosti spajanja (merdžova) i akvizicija mogu, takođe, da dovedu do konsolidacije u okviru jedne

privredne grane i mogu naterati i druge igrače na spajanja. U farmaceutskoj industriji, patenti za

mnoge lekove koji imaju ogromnu prodaju, uskoro će isteći i očekuju se ubrzane aktivnosti vezane za

M&A (merdžove i akvizicije). Na primer, SG Cowen Securities (firma koja radi sa hartijama od

vrednosti) predvida da ce u periodu 2000-2005. godine isteći patenti za farmaceutske proizvode u

SAD-u, koji imaju godišnji promet od otprilike 34,6 milijardi dolara. Jasno, ovo je primer kako političkopravni segment okruženja uopšte, može da utič na strategiju i učinak jedne korporacije. Iako su

osiguravajuće kuće, medicinske institucije i pacijenti srećni zbog jeftinijih lekova koji će se prodavati,

farmaceutske kuće su pod pritiskom da nadoknade izgubljene prihode. Spajanjem vrhunskih firmi kao

što je to bio slučaj sa Pfizerom i kompanijom Warner-Lambert i sa kompanijama GlaxoWellcome i

SmithKline Beecham, ima mnogo potencijalnih koristi. Očekuje se ne samo značajna ušteda troškova

10/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

11.

Strateški menadžmentPredavanje br. 09

nakon spajanja kompanija, već će spojene kompanije dobiti na veličini, čime se otvaraju veće

mogućnosti za istraživanie i razvoj.

Druge dve privredne oblasti u kojima je konsolidacija primarni cilj, jesu oblasti telekomunikacija i

softvera. Godine 2004, Cingular Wireless postao je broj jedan u oblasti telekomunikacija, tako što je

preuzeo AT&T Wireless Communications. Nakon toga, Sprint se složio da kupi Nextel da bi formirali

treću kompaniju po veličini. SBC Communications Inc. želi da ima potpuno vlasnistvo nad firmom

Cingular, ali BellSouth ne želi da proda svojih 40% vlasnistva. Da li će SBC prosto kupiti celokupan

BellSouth? Rendal Stivenson (Randall Stephenson), direktor operacija direktor (eng, COO) kaže: "Ne

želim da spekulišem, ali ko zna? Ova industrija ce se i dalje konsolidovati". U oblasti sofrvera, primarni

motiv za spajanje je da se potrošačima ponudi širi portofolio proizvoda. Mnogi igrači iz posebnih niša

prodaju svoju robu serijskim kupcima kao što je korporacija Oracle, koja je nedavno pruzela firmu

PeopleSoft, nakon duge i oštre borbe. Symantec Corp. pristao je da preuzme korporaciju Veritas

Software za 13,5 milijardi dolara. Takva konsolidacija otvara pitanja da li su mali igrači poput firmi

McAfee, BEA Systems i Siebel Systems, dovoljno veliki da ostanu nezavisni. Diozef M. Tuci (Joseph

M. Tucci), predsednik i generalni direktor giganta za skladištenje podataka EMC na to kaže: "Ovo će

biti igra za velike dečake. Oni će delovati veoma brzo i agresivno". U Primeru strategije 9.3

razmatraćemo kako je Ken Hendriks (Ken Hendricks) uspešno konsolidovao veoma izdeljenu

privrednu delatnost proizvodnje krovnih obloga, koja je pri tom poslovala sa malim maržama. Primer

pokazuje da konsohdacija u okviru jedne privredne grane može da se desi i u manje poznatim,

običnijim privrednim delatnostima. Korporacije takođe mogu da uđu na novi segment trzišta putem

akvizicija. Iako je firma Charles Schwab &Co. najpoznatija po pružanju diskontnih trgovačkih usluga

za srednju Ameriku, ona pokazuje otvorenu zainteresovanost i za druga ciljna tržišta. Krajem 2000.

godine, Schwab je iznenadio svoje rivale plativši 2,7 milijardi dolara za preuzimanje korporacije U.S.

Trust, finansijske institucije sa tradicijom starom 147 godina, koja je vrhunski planer bogatstva i imetka

bogate klijentele, o černu je više reči bilo u uvodnom primeru na pocetku ovog predavanja.

Međutim, istovremeno postoje mnogobrojne potencijalne mane i ograničenja ovakvih aktivnosti

korporacije. Prvo, premije koje se plaćaju za preuzimanje veoma su visoke. U dva od tri slučaja, cena

akcija kompanije koja vrši preuzimanje padne kada se objavi sklopljen posao. S obzirom na to da

kompanija koja vrši preuzimanje vrlo često plaća premije u visini od 30-40% ciljne kompanije, ova

kompanija mora da ostvari takve sinergije i ekonomije srazmere koje će rezultirati tržišnim i prodajnim

dobicima većim od visine plaćenih premija. Firme koje plaćaju visoke premije postavljaju prepreku

učinka na još veću visinu. Na primer, kompanija Household International platila je premiju od 82% da

bi kupila Beneficial, a Conesco je platio 83% da bi preuzeo Green Tree Financial. Praksa pokazuje da,

kada se plati previlika premija u odnosu na cenu akcija, to je veoma neprofitabilna strategija.

Drugo, konkurentske firme česta mogu da imitiraju prednosti koje su nastale iz M&A ili da uzimaju

sinergije koje su posledica M&A. Tako može da se dogodi da jedna firrna veoma brzo vidi da je njena

prednost isparila ukoliko planira da svoju konkurentsku prednost ostvari kroz M&A. Ukoliko prednosti

nisu održive ili su teške za kopiranje, investitori neće biti voljni da plate visoke premije za akcije. Slično

tome, vremenska vrednost novca mora biti faktor koji ima uticaja na cenu akcija. Troškovi spajanja i

pripajanje plaćaju se unapred. S druge strane, firme tokorn dužeg vremenskog perioda plaćaju za

razvoj i istraživanja, tekući marketing i proširenje kapaciteta. Na taj način se razvlače plaćanja

neophodna za sticanje novih znanja i sposobnosti. Argument spajanja i pripajanja je da je velika

inicijalna investicija isplativa, jer se njom stvaraju dugoročne prednosti. Međutim, analitičari na berzi

žele da vide neposredne rezultate od davanja tako velike sume novca. Ukoliko preuzeta firma ne

počne da daje rezultate brzo investitori, obično prodaju akcije, obarajući cenu.

Treće, kredibilitet i ego menadžera može nekada da staji na putu razumnim poslovnim odlukama.

Ukoliko M&A ne daje planirane rezultate, menadžeri koji su promovisali posao mogu da uvide da im je

reputacija ugrožena. Ponekad, ovo može nagnati pomenute mnenažere da štite svoj kredibilitet

11/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

12.

Strateški menadžmentPredavanje br. 09

ulivanjem više novca, ili pojačavajući svoju posvećenost radu u poslove koji su neizbežno osuđeni na

propast. Osim toga, kada spajanje ne uspe i firma pokuša da se "otarasi" neželjenog tereta,

menadžeri često moraju da prodaju po veoma niskoj ceni. Ovi problemi dodatno gomilaju troškove i

smanjuju cenu akcija. Postoje brojni kultumi problemi koji mogu da spreče planirane koristi od M&A.

Primene strategije 9.3.

12/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

13.

Strateški menadžmentPredavanje br. 09

Uzmimo, na primer, razmišljanja iz prve ruke Dzoane Lorens (Joanne Lawrence), koja je, kao

potpredsednik i direktor odeljenja za komunikacije i odnose sa investitorima u kompaniji Smith Kline

Beecham, imala važnu ulogu u spajanju kompanija SmithKline i Beecham group, grupu kompanija

orijentisanu na kupca, čije se sedište nalazi u Velikoj Britaniji.

Ključ za strategijsko spajanje leži u stvaranju nove kulture. Ovo je bio mamutski izazov tokom spajanja

SmithKlinea i Beeehama. Radili smo na tako velikom broju kulturnih nivoa, da mi se vrtelo u glavi.

Trebalo je da spojimo i pomešamo dve kulture, amčričku i britansku, koje su jos više usložile prodaju

proizvoda na dva različita tžišta sa različitim bazama akcionara. Postojale su dve različite kulture

poslovanja: jedna je bila veoma snaža, naučno i akademski orijentisana, a druga je bila vise

komercijalno orijentisana. A onda smo morali obe kompanije da uzmemo u obzir i zasebne poslovne

jedinice, od kojih svaka ima svoju zasebnu malu kulturu.

5.2. Strategijske alijanse i zajednička ulaganja

Strategijske alijanse i zajednička ulaganja poprimaju sve istaknutiju ulogu u strategijama i malih i

velikih vodećih firmi. Takve kooperativne veze imaju mnoge potencijalne prednosti. U njih spadaju

ulazak na nova tržista, smanjenje proizvodnih (i ostalih) troskova u lancu vrednosti i razvoj i širenje

novih tehnologija. Veoma često se dešava da jedna kompanija koja ima neki uspesan proizvod ili

uslugu želi da ih plasira na novo tržiste. Međutim, možda dotična kompanija nema neophodnu

marketinšku ekspertizu jer ne razume potrebe potrošača, ne zna kako da promoviše dotični proizvod

ili nema pristup adekvatnim distributivnim kanalima. Partnerstvo sklopljeno izmedu kornpanije TimeWarner Inc. i tri kompanije u vlasništvu Afro-Amenkanaca koje se bave distribucijom kablovske

televizije u Njujorku predstavljaju projekte zajedničkih ulaganja stvorenih da bi se opslužilo domaće

tržiste. Time-Warner je napravio

kablovski sistem za 185.000 domaćinstava i tražio je od pomenute tri kompanije da upravljaju ovim

sistemom. Time-Warner je obezbedio proizvod, a tri kablovska distributera su uložila svoje poznavanje

društvene zajednice i veštinu da kablovski sistem plasiraju na tržiste. Udruživanje sa lokalnim

kompanijama omogućilo je Time-Warneru da zadobije poverenje korisnika kablovske televizije i da

ima koristi od boljeg imidža koji je uživao među crnom populacijom. Strateška savezništva (ili

zajednička ulaganja) često omogućavaju firmama da koncentrišu kapital, aktivnosti usmerene ka

stvaranju vrednosti ili kapacitete radi smanjenja troškova, Na primer, kompanije Molson i Carling

O'Keefe Breweries (obe su vodeći proizvodači piva - prim. prev.) u Kanadi su formirale zajedničko

ulaganje da bi merdžovali (spojili) svoje proizvodne operacije. Iako je Molson imao veoma uspesnu i

moderno opremljenu pivaru u Montrealu, Carlingova pivara

bila je zastarela. Medutim, Carling je imao bolje proizvodne pogone u Torontu. Osim toga, Moisonova

pivara u Torontu nalazila se na samoj morskoj obali i imala je značajnu vrednost kao nekretnina. Sve

u svemu, sinergije ostvarene kombinacijom njihovih pogona dodale su

150 miliona neoporezovanih prihoda već tokom prve godine zajedničkog ulaganja. Ostvarene su

ekonomije obima, a proizvodni objekti su bolje iskorisćeni. Strategijska savezništva takođe mogu biti

iskorišćena da bi se zajednički radilo na tehnološkoj ekspertizi dve ili više kompanije kako bi pomenute

kompanije razvile proizvode koji su sa tehnološkog aspekta nedostižni kompanijama koje nastupaju

samostalno. ST Microelectronics (ST) je kompanija koja se bavi visokom tehnologijom čije se sedište

nalazi u Ženevi u Švajcarskoj. Ova kompanija cveta zahvaljujući, u velikoj meri, svojim uspešnim

strategijskim saveznistvima. Firma razvija i proizvodi kompjuterske čipove za različite namene kao što

su mobilni telefoni, dekoderi kablovskih i satelitskih TV signala, smart kartice i fleš memorije. Godine

1995, priključili su se Hewlett-Packardu da bi razvili nove moćne procesore za različitu primenu u

digitalnoj industriji koji su sada skoro gotovi.

13/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

14.

Strateški menadžmentPredavanje br. 09

5.3. Interni razvoj

Firme, takođe, mogu da izvrse diversifikaciju putem korporativnog preduzetništva i razvojem novih

poslovnih poduhvata. U savremenoj ekonomiji, interni razvoj je toliko važan mehanizam kojim

kompanije šire svoje poslovanje. Kompanije Sony i Minnesota Mining&Manufacturing Co. (3M), na

primer, poznate su po svojoj posvećenosti inovacijama, po svom R&D, i razvoju revolucionarnih

tehnologija. Na primer, 3M je razvio svoju celokupnu korporativnu kulturu tako da ona podržava

njihovu aktuelnu politiku koja zagovara da bar 25% ukupnih prihoda od prodaje treba da potiče od

proizvoda stvorenih u poslednje četiri godine. Tokom devedesetih godina, 3M je premašio pomenuti

cilj ostvarivsi oko 30% prihoda od prodaje novih, interno razvijenih proizvoda. Mnoge kompanije

koriste neki oblik internog razvoja da bi prosirile svoje proizvodne linije ili da bi vec postojecim

uslugama dodale nove. Ovakav pristup internom razvoju imaju mnoge korporacije u javnom

vlasnistvu, ali i manje firme. Jedan takav primer je i Rosa Verde, mala firma u usponu koja se bavi

pružanjem zdravstvenih usluga u gradu San Antonio, drzava Teksas.

Ova mala kompanija počela je sa jednom osobom koja se preselila iz Meksika u San Antonio u

Teksasu da bi pružala zdravstvnene usluge stanovnicima iz užeg centra grada. Počevši kao jedini

vlasnik, dr Lurd Pizana (Lourdes Pizana) osnovala je Rosa Verde Family Health Care Group 1995.

godine, sa samo 10.000 dolara koje je nabavila tako što je usla u minus na kreditnoj kartici. Ona je

koristila strategiju internog razvoja da bi pogurala kompaniju i dovela je do sadašnje pozicije

kompanije koja u svom posedu ima šest klinika, 30 lekara i tim različitih stručnjaka za zdravstvenu

zaštitu. Kako je dr Pizana mogla da ostvari ovako nešto za tako krarko vreme? Ona naglašava

kompanijinu ulogu u društvu, koja je sklapala veze sa liderima u društvenoj zajednici. Osim toga, ona

zapošljava gotovo sve svoje saradnike kao izvodače radova po ugovoru da bi kontrolisala troškove.

Ovi profesionalci su plaćeni prema obimu posla i nemaju odredenu platu. Pizana deli svoje prihode s

njima i tako ih motiviše da rade efikasno. Njena strategija je da kompanija raste iznutra nudeći visok

nivo usluge, posvećenost društvenoj zajednici koju opslužuje, i liderstvo u znanju. S obzirom na to da

se drži čvrstog plana, Pizana je pokazala da interni razvoj i rast mogu biti uspešna strategija.

Lanac luksuznih hotela Ritz-Carlton godinama se smatra šampionom usluge za primer. U stvari, to je

jedina kompanija iz sektora usluga koja je dva puta za redom osvojila Nacionalnu nagradu za kvalitet

Malkolm Boldridz (Malcolm Baldrige National Quality awards). Ova kompanija je radila ovu svoju

sposobnost razvijajući veoma uspešan interni poduhvat koji predstavlja inicijativu da se programi

razvoja liderstva ponude i sluzbenicima koji rade za Ritz-Carlton, ali i spoljnim kompanijama.

14/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

15.

Strateški menadžmentPredavanje br. 09

Primeru strategije 9.4.

U poredenju sa merdžerima i akvizicijama (spajanjima i pripajanjima), firne koje se angažuju na

internom razvoju u mogućnosti su da zadrže vrednost koju su stvorile njihove inovativne aktivnosti, a

da ne moraju da dele bogatstvo sa partnerima i saveznicima niti da se suoičavaju sa teskoćama

povezanim sa kombinovanjem aktivnosti duz lanca vrednosti različitih kompanija ili sa kombinovanjem

korporacijskih kultura. Još jedna prednost je ta što firme mogu često da razvijaju nove proizvode ili

usluge sa relativno malim troškovima i da se tako oslanjaju na sopstvene resurse umesto da se

okreću spoljnim izvorima fondova. Takode, postoje potencijalne mane. Interni razvoj zahteva mnogo

vremena: firme nemaju prednosti i koristi jer rast ne ostvaruju toliko brzo kao firme koje rastu kroz

merdzere i akvizicije. Ovo može biti naročito važno u slučaju organizacija iz oblasti visoke tehnologije,

koje rade u dinamičnim okruženjima gde je kljuično biti pionir. Zbog toga, firme koje se odluče za

diversifikaciju kroz interni razvoj moraju da razviju takve sposobnosti koje im omogućavaju da se brzo

kreću od prepoznavanja inicijalne šanse do izlaska na tržište sa novim proizvodom ili uslugom.

6. Analiza realnih opcija: koristan instrument

Analiza realnih opcija (eng, real options analysis - ROA) je mehanizam investicione analize iz oblasti

finansija. Ovu analizu polako, ali sve više, usvajaju konsultanti i direktori pri donošenju strategijskih

odluka u njihovim firmama. Od čega se sastoji analiza realnih opcija i kako se ona može adekvatno

15/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

16.

Strateški menadžmentPredavanje br. 09

primeniti na investicije potrebne da se iniciraju strategijske odluke? Da bismo razumeli realne opcije,

neophodno je imati osnovno znanje šta su opcije. Opcije postoje kada vlasnik odredene opcije ima

pravo, ali ne i obavezu da ude u određene vrste transakcija. Najičešće su opcije akcija. Opcija akcija

daje vlasniku pravo da kupuje (opcija poziva) ili prodaje (eng. put option) akcije po fiksnoj ceni (eng.

strike priče) u nekom trenutku u budućnosti.

Drugi aspekt opcija akcija koji je važno pomenuti je investicija koja se trenutno čini mala, dok je

investicija koja će se desiti u budućnosti, po pravilu, veća. Na primer, opcija da se kupe akciie koie

brzo rastu, a imaju trenutnu cmu od 50 dolara, može stajatll 0,5 dolara.

Ono što je važno pomenuti je da su vlasnici takvih akcijskih opcija ograničili svoje gubitke na 0,5

dolara po deonici, dok je potencijalna gornja cena neograničena. Ovakav aspekat opcija je privlaćen

jer opcije nude mogućnost visokog dobitka sa relativno malim avansnim investicijama koje

predstavljaju ograničene gubitke, Fraza realne opcije odnosi se na situacije kada se teorija opcija i

tehnike procene primenjuju na realna sredstva neimaterijalna sredstva nasuprot finansijskim

sredstvima. Realne opcije najčešće se koriste u oblasti imovine i osiguranja. Opcija nekretnine

garantuje vlasniku pravo da proda ili kupi neki deo imanja po urvrđenoj ceni u nekom trenutku u

budućnosti. Stvarna tžišna cena imovine može da skoči iznad utvrdene (strike) cene, ili tržišna cena

može da padne ispod utvrdene

cene. Ukoliko cena nekretnine skoči, veoma je verovatno da će je vlasnik opcije kupiti. Ako tržišna

cena nekretnine padne ispod utvrdene cene, vlasnik opcije najverovatnije neće obaviti kupovinu. U

drugom slučaju, vlasnik opcije je svoj gubitak ograničio na cenu opcije, ali dokle god je opcija ziva on

ima pravo da učestvuje u bilo kakvom njenom potencijalnom rastu. Osiguranje od nesrećnog slučaja

je još jedna varijanta realnih opcija. Kod osiguranja od nesrećnog slučaja, vlasnik odredene imovine je

svoj gubitak ograničio na cenu osiguranja, dok je gornji potencijal u stvari gubitak, koji varira, naravno

do limita osiguranja.

6.1. Primena analize

strategijskih odluka

realnih

opcija

na

donošenjo

Koncept opcija možete, takođe, da se primeni i na strategijske odluke tamo gde je menadžment

fleksibilan. Drugim rečima, menadžment će prema situaciji da odluci da li da investira dodatna

sredstva u rast ili da ubrza aktivnost, ili možda sačeka da bi više saznao, ili da li da smanji obim

aktivnosti ili čak da je i napusti. Odlučivanje vezano za investiranje u poslovne aktivnosti kao što su

razvoj i istraživanje, filmovi, istraživanje i eksploatacija naftnih bušotina i otvaranje i zatvaranje rudnika

uglja, često imaju potrebnu fleksibilnosr. Važne su sledece stvari:

Analiza realnih opcija je pogodna kada se investiranje može obaviti u fazama. Drugim rečima, manju

investiciju na pocetku moze da prati niz naporednih investicija. Ukratko, realne opcije mogu da se

primene na odluku o investiranju koja odredenoj kompaniji daje pravo, ali ne i obavezu, da ulaze u

naredne investicije.

Ljudi zaduženi za donosenje strategijskih odluka imaju kontrolne punktove ili ključne tačke na kojima

mogu da odlučuju da u da nastave, odlože ili napuste određeni projekat. U svakoj fazi postoje prilike

da se odluči da li ići ili ne ići dalje.

16/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

17.

Strateški menadžmentPredavanje br. 09

Očekuje se da će u trenutku sledeće investicije postojati veće znanje koje će pomoći da se ljudi

zaduženi za odlučivanje informišu da Ii da idu u dalje investiranje (npr, da Ii opcija leži u novcu ili van

njega).

Za mnoge strategijske odluke karakteristicno je da sadrže nizove opcija. Ova pojava se naziva

‘’umetnute opcije" (eng, embedded options), i predstavlja niz opcija koje u svakoj fazi investicije

sadrže opcije ići/ne ići (nastaviti ili ne). Na primer, još početkorn devedesetih godina, farmaceutske

kompanije uspešno su koristile analizu realnih opcija prilikom procene svojih odluka vezanih za

investiranje u farmaceutske projekte istrazivanja i razvoja. Farmaceutske kuće imaju bar četiri faze

investiranja: osnovna istraživanja gde se testiraju sastojci i obavezne tri faze kliničkih ispitivanja koje

je propisala Uprava za hranu i lekove. Po pravilu, svaka faza je skuplja od prethodne. Međutim, kako

se svaka faza razvija tako i menadžment dobija više znanja o leku koji se ispituje, kao i o mogućim

izvorima nesigurnosti uključujući tu tehničke teškoće sa samim lekovima, spoljne tržišne uslove, kakvi

su, na primer, rezultati konkurentskih istraživanja. Odluka menadžmenta može da bude: investirati

više sa namerom da se ubrza proces, zadržati početak sledeće faze, smanjiti investiciju ili čak

napustiti istraživanje i razvoj.

Kao čto smo prethodno rekli, upotreba analize realnih opcija firmi može da pruži mnogo prilika za

učenje. U velikom broju slučajeva takvo učenje se može proširiti i van granica određene investicije ili

neposrednog projekta. Kao primer, navećim investiciju koju je 1984.

godine napravila kompanija Eli Lilly uloživši u početničku biotehnolšku firmu Hybritech: U roku od dve

godine od investiranja u Hybritech, Eli Lilly kompanija je kupila pomenutu firmu u potpunosti i na taj

način stekla otvoren pristup lekovima na čijim testovima je Hybritech radio. Prva i osnovna korist za Eli

Lilly bio je pristup nekom leku pre nego što ga je odobrila Uprava za hranu i lekove, što im je dozvolilo

da ga dobiju po mnogo nižoj ceni nego da su čekali odobrenje Uprave. Oni su, takođe, dobili pristup i

Hvbrirech-ovom znanju i menadžmentu, sto predstavlja još jednu korist. Ali ona korist koja se najlakše

previdi je to sto je Eli Lilly naučio kako da stupi u partnerski odnos sa pocetničkoćn biotehnološkom

firmorn čija se ekspertiza razlikovala od njihove (npr. Eli Lilly se bavio hemijskim istrafivanjima, dok se

rad Hybritech-a zasnivao na genetici). To im je omogućilo da nauče kako da bolje rade sa partnerima

iz oblasti biotehnologije i kako da unutar Eli Lilly kompanije uspesnije prenose informacije. Napisali su

opciju da preuzmu Hybritech, a takođe su napisali i opciju da nauče kako da ostvare partnerske

odnose sa ostalim biotehnološkim firmama. Dugoročno gledano, izgleda da je ovo drugo bilo vrednija

realna opcija. Lilly je na tržiste izbacio više lekova koji su rezultat njihove saradnje sa partnerima nego

ijedna druga kompanija. Najnoviji lek kompanije Lilly "cialis" dobio je odobrenje Uprave za hranu i

lekove i on je rezultat partnerstva sa još jednom biotehnoloskom firmom, kompanijom Icos.

17/17

Naziv predavanja: STRATEGIJA NA NIVOU KORPORACIJE - Stvaranje vrednosti kroz diversifikaciju (II deo)

management

management