Similar presentations:

Виды и функции налогов

1. Харьковский национальный медицинский университет

Виды и функцииналогов.

Подготовила:

Студентка группы ЛД-15

Санина Виктория

Харьков 2015

2. Налоги - это установленные высшим органом законодательной власти обязательные платежи, которые платят физические и юридические

лица в бюджет вразмерах и сроках, предусмотренных

законодательством.

3. Первым понятие «налог» определил А. Смит как бремя, налагаемое государством в форме закона. Признаки налогов: - Обязательность

платежа;- Преимущественно переход права

собственности при уплате налога;

- Индивидуальная безвозмездность;

- Регулярность взыскания.

4. В статье 2 Закона Украины "О системе налогообложения в Украине" определяется понятие налога и сбора (обязательного платежа), но

В статье 2 Закона Украины "О системеналогообложения в Украине" определяется

понятие налога и сбора (обязательного

платежа), но отдельных определений налога

или сбора законодатель не дает ни в одном из

актов, тем самым формально стирает

принципиальные различия между налогом и

сбором.

5.

6. Прямые - налоги, взымаемые непосредственно с доходов и имущества налогоплатильщика. К прямым налогам относятся: - подоходный

налог с физических лиц,- налог на прибыль,

- налог на имущество.

Косвенные - налоги на товары и услуги,

устанавливаемые центральными и местными органами

власти в виде надбавок к цене товаров или тарифа на

услуги и независимые от доходов налогоплательщиков.

Самые распространенные косвенные налоги в виде:

- акцизов,

- налога с продаж,

- пошлины.

- таможенных сборов.

7. Самые распространенные образцы: Акцизный налог - косвенный налог на товары или услуги. Акциз включается в цену товара и

изымается вгосударственный и местный бюджеты.

Пошлина - налог, взимаемый государством с

транспортируемых через национальную границу товаров по

ставкам, предусмотренным таможенным тарифом.

Налог на добавленную стоимость - налог, взимаемый с

предприятий, на сумму прироста стоимости на данном

предприятии, исчисляемую в виде разности между выручкой

от реализации товаров и услуг и суммой на сырье,

материалы, полуфабрикаты, полученные от других

производителей.

8. Также принято различать аккордные и подоходные налоги. Аккордные государство устанавливает вне зависимости от уровня дохода

экономического агента.Подоходные подразумевают налоги, составляющие

какой-то определенный процент от уровня дохода.

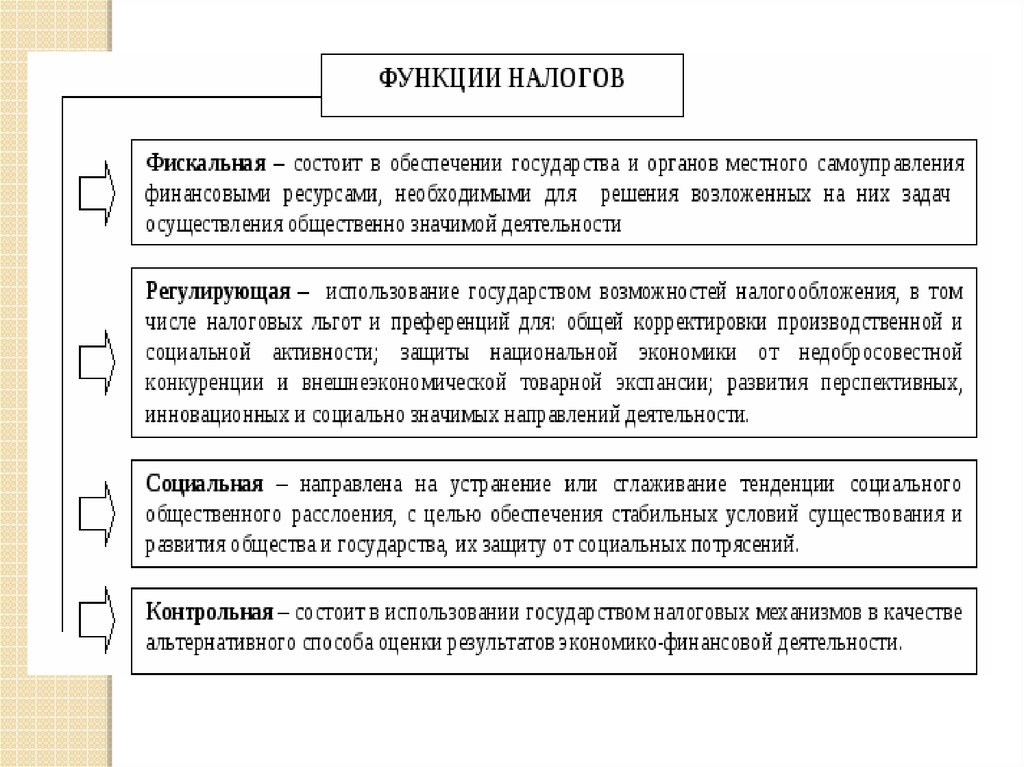

9. Функции налогообложения - это действия института налогового права, направленные на достижение определенного результата. Другими

словами - это та роль, которуювыполняет институт налогообложения в

государстве и обществе как в правовом, так и в

экономическом аспекте.

10.

11. Основные понятия: Субъект налогообложения - юридическое или физическое лицо, которое обязано в соответствии с действующим

законодательствомплатить соответствующие налоги или платежи.

Объект налогообложения - оборотные средства от продажи

продукции, товаров, работ и услуг.

Налоговая ставка - размер налога на единицу налогообложения,

установленный в законодательном порядке.

В зависимости от методов установления различают:

- универсальные ставки

- дифференцированные ставки

По методу построения:

- абсолютные - указанная сумма

- относительные - в% (постоянные, прогрессивные, регрессивные)

Единица налогообложения - единица измерения объекта

хозяйствования.

Налоговый период - период времени, за который происходит уплата

налога.

12. Влияние налогов на экономику Снижение налогов стимулирует рост как совокупного спроса, и совокупного предложения. Чем меньше

налогов нужно платить, тем больше ожидаемогодохода в хозяйстве для потребления.

Таким образом, растет совокупное потребление, а

следовательно, и совокупный спрос. Поэтому, правительство

снижает налоги, когда проводит стимулирующую

экономическую политику, то есть когда целью государства

является вывести страну из дна экономического цикла.

Соответственно, сдерживающая экономическая политика

подразумевает повышение налогов, с целью устранения

«перегрева экономики».

13. Виды налоговых правонарушений: 1) в зависимости от объекта: - Уклонение от уплаты налога, - Занижение объекта налогообложения;

- Несвоевременная уплата налога, другогообязательного платежа;

- Непредставление налоговых деклараций,

необходимых для исчисления налогов;

- Непредставление в банк платежных поручений на

уплату налогов, других обязательных платежей;

- Недопущение проверяющих для обследования

помещений, используется для получения доходов.

14. 2) в зависимости от направленности действий: - Против системы налогов; - Против прав и свобод налогоплательщиков; - Против

порядка проведения бухучета иотчетности;

- Против контрольных функций налоговых

органов.

3) в зависимости от степени общественной

опасности:

- Налоговые преступления;

- Налоговые правонарушения.

finance

finance