Similar presentations:

Облік платників і надходження податків до бюджету. (Тема 4)

1.

ТЕМА 4. ОБЛІК ПЛАТНИКІВ І НАДХОДЖЕННЯ ПОДАТКІВДО БЮДЖЕТУ

1. Організація податкової роботи, її основні елементи.

2. Облік юридичних осіб – платників податків.

3. Облік фізичних осіб – платників податків.

4. Облік нарахування і надходження податків до бюджету.

1. Організація податкової роботи, її основні елементи.

Податкова робота – це діяльність держави та її органів, а також

платників в процесі правового регламентування, нарахування, сплати

та зарахування податків і податкових платежів, а також контролю за

своєчасністю та повнотою їх надходження до бюджету.

Суб’єктами податкової роботи в Україні виступають:

2.

- Верховна Рада України – приймає закони загальної та спеціальноїдії в сфері оподаткування;

- органи виконавчої влади – забезпечують дію механізмів

справляння податків і податкових платежів;

- органи податкової служби – здійснюють контроль за дотриманням

податкового законодавства, розробляють нормативно-правову базу дії

законів про оподаткування, здійснюють облік платників і податкових

надходжень, здійснюють нарахування та стягнення окремих податків,

проводять роз’яснення податкового законодавства, притягують до

відповідальності його порушників;

- платники податків – нараховують і сплачують податки та податкові

платежі, подають податкову звітність, несуть відповідальність за

порушення податкового законодавства.

Податкова робота включає в себе такі основні елементи:

3.

- встановлення правової бази (законодавчої бази та інструктивнометодичного забезпечення);- нарахування та обчислення податків і податкових платежів, їх

облік;

- визначення способів утримання та стягнення податків (з джерела

сплати, за платіжним повідомленням, за податковою декларацією);

- розрахунки з бюджетом – визначення форм (авансові платежі,

платежі за фактом) і способів (готівкові, безготівкові).

2. Облік юридичних осіб – платників податків.

Облік платників податків є однією з основних функцій податкової

служби, яка створює передумови для здійснення контролю за

правильністю обчислення, повнотою і своєчасністю перерахування

податків і зборів до бюджету.

4.

Облік платників податків в органах ДПС здійснюється працівникамивідповідних підрозділів, які повинні забезпечити виконання

такихробіт:

прийом

документів

від

платників

податків,

зборів

(обов’язкових платежів);

- взяття їх на облік;

формування

облікової

справи

платника

податків

(реєстраційної частини);

- ведення банку даних та реєстрів платників;

- ведення журналів обліку платників податків - юридичних та

фізичних осіб, що є суб’єктами підприємницької діяльності;

- видачу документів, що підтверджують перебування платника на

податковому обліку;

- підтримку облікових даних в активному стані;

- звірку з органами державної реєстрації та виявлення платників, що

ухиляються від сплати податків.

5.

Облікова справа платника податків (реєстраційна частина)формується з переліку документів, які подаються платником податків

до органів ДПС при взятті його на податковий облік.

Реєстраційна частина облікової справи платника податків

доповнюється документами, які подаються платником податків або

надходять стосовно нього від органів державної реєстрації,

статистики, міністерств, центральних органів виконавчої влади, від

установ банків до органів ДПС в період діяльності платника податків

або під час його ліквідації.

Інформація про платників податків формується і зберігається у

спеціальних автоматизованих реєстрах: Єдиному банку даних про

платників податків - юридичних осіб та Державному реєстрі фізичних

осіб - платників податків.

6.

Для забезпечення повноти обліку платників податків органи ДПСстаном на 1-ше число кожного місяця проводять звірку районного

рівня Єдиного банку даних про платників податків - юридичних осіб,

а також Реєстру фізичних осіб з даними відповідних органів

державної реєстрації з обов’язковим складенням актів звірок.

3. Облік фізичних осіб – платників податків.

Окремо в податкових органах ведеться облік платників податків фізичних осіб.

Центральний орган державної податкової служби формує та

веде Державний реєстр фізичних осіб - платників податків (далі –

ДРФО).

7.

До ДРФО вноситься інформація про осіб, які є:- громадянами України;

- іноземцями та особами без громадянства, які постійно проживають

в Україні;

- іноземцями та особами без громадянства, які не мають постійного

місця проживання в Україні, але відповідно до законодавства

зобов’язані сплачувати податки в Україні або є засновниками

юридичних осіб, створених на території України.

Облік фізичних осіб - платників податків, які через свої релігійні

переконання відмовляються від прийняття реєстраційного номера

облікової картки платника податків та повідомили про це відповідний

орган державної податкової служби, ведеться в окремому реєстрі

Державного реєстру за прізвищем, ім’ям, по батькові та серією і

номером паспорта без використання реєстраційного номера облікової

картки.

8.

До облікової картки фізичної особи - платника податків таповідомлення (для фізичних осіб, які через свої релігійні переконання

відмовляються від прийняття реєстраційного номера облікової картки

платника податків) вноситься така інформація:

- прізвище, ім’я та по батькові;

- дата народження;

- місце народження (країна, область, район, населений пункт);

- місце проживання, а для іноземних громадян - також громадянство;

- серія, номер свідоцтва про народження, паспорта (аналогічні дані

іншого документа, що посвідчує особу), ким і коли виданий.

До інформаційної бази ДРФО включаються такі дані про фізичних

осіб:

- джерела отримання доходів;

- об’єкти оподаткування;

9.

- сума нарахованих та/або отриманих доходів;- сума нарахованих та/або сплачених податків;

- інформація про податкову знижку та податкові пільги платника

податків.

До ДРФО вносяться відомості про державну реєстрацію, реєстрацію

та взяття на облік фізичних осіб - підприємців і осіб, які провадять

незалежну професійну діяльність. Такі відомості включають:

- дати, номери записів, свідоцтв та інших документів, а також

підстави державної реєстрації, реєстрації та взяття на облік,

припинення підприємницької чи незалежної професійної діяльності,

інші реєстраційні дані;

- інформацію про державну реєстрацію, реєстрацію та взяття на

облік змін у даних про особу, заміну чи продовження дії довідок про

взяття на облік;

10.

- місце провадження діяльності, телефони та іншу додатковуінформацію для зв’язку з фізичною особою - підприємцем чи особою,

яка здійснює незалежну професійну діяльність;

- види діяльності;

- громадянство та номер, що використовується під час

оподаткування в країні громадянства, - для іноземців;

- системи оподаткування із зазначенням періодів її дії.

Фізична особа – платник податків незалежно від віку (як резидент,

так і нерезидент), для якої раніше не формувалася облікова картка

платника податків та яка не включена до Державного реєстру,

зобов’язана особисто або через законного представника чи

уповноважену особу подати відповідному органу державної

податкової служби облікову картку фізичної особи - платника

податків, яка є водночас заявою для реєстрації в Державному реєстрі,

та пред’явити документ, що посвідчує особу.

11.

Фізична особа несе відповідальність згідно із законом задостовірність інформації, що подається для реєстрації у Державному

реєстрі.

Фізичні особи - платники податків зобов’язані подавати органам

державної податкової служби відомості про зміну даних, які вносяться

до облікової картки або повідомлення (для фізичних осіб, які через

свої релігійні переконання відмовляються від прийняття

реєстраційного номера облікової картки платника податків і мають

відмітку у паспорті), протягом місяця з дня виникнення таких змін

шляхом подання відповідної заяви за формою та у порядку,

визначеними центральним органом державної податкової служби.

Відомості з ДРФО:

12.

- використовуються органами ДПС виключно для здійсненняконтролю за дотриманням податкового законодавства України;

- є інформацією з обмеженим доступом, крім відомостей про взяття

на облік фізичних осіб - підприємців та осіб, які провадять незалежну

професійну діяльність.

4. Облік нарахування і надходження податків до бюджету.

Щорічно з метою обліку нарахованих та фактично сплачених сум

податків і обов’язкових платежів відкриваються особові рахунки

платників податків на кожен вид платежу для діючих підприємств – з

початку року, для новостворених – з моменту взяття на облік. У них

зазначаються суми нарахованих податків, фактично сплачених, та

виводиться сальдо розрахунків (переплата або недоїмка).

13.

Записи про нарахування платежів в особових рахунках проводятьсяна підставі таких документів:

- податкових декларацій, звітів, розрахунків, платіжних повідомлень,

довідок про авансові платежі;

- рішень начальника чи заступника начальника податкового органу

за актами перевірок;

- рішень Державного комітету по контролю за цінами;

- постанов Державного комітету по стандартизації, метрології та

сертифікації та інших контролюючих органів, якщо це передбачено

відповідними законодавчими актами.

Записи про суми фактичних надходжень до бюджету проводяться на

підставі таких документів:

- виписок з особових рахунків банків з додатками копій платіжних

доручень на перерахування коштів з рахунку платника на рахунок

бюджету;

14.

- копій платіжних доручень відділень банку та повідомлень до них уразі приймання платежів готівкою;

- талонів поштових переказів (при сплаті платежів через установи

зв’язку).

ПИТАННЯ ДЛЯ САМОКОНТРОЛЮ

1. Яким Законом України визначено право платників

ознайомлюватися з актами перевірок та оскаржувати рішення

органів ДПС?

2.Хто здійснює контроль в податкових органах за перевіркою скарг

на дії податкових органів та їх посадових осіб?

3.Яке звернення вважається анонімним і чи розглядається воно

органами державної податкової служби?

4.Хто має право на підприємницьку діяльність?

5.Чи обов’язково пов’язана підприємницька діяльність зі створенням

юридичної особи?

15.

6.Чи дозволяється здійснювати підприємницьку діяльність бездержавної реєстрації?

7.Які документи повинен подати суб’єкт підприємницької

діяльності для взяття на облік в податкових органах?

8.

У

який

термін

після

отримання

Свідоцтва

про держреєстрацію повинні подати фізичні і юридичні особи до

податкового органу?

9. Протягом якого часу з дня відкриття або закриття рахунку в

банку суб’єкт підприємницької діяльності повинен повідомити

податкову службу?

10.Які документи повинен подати суб’єкт підприємницької

діяльності для зняття з обліку?

11.У який термін з дня подання заяви за ф. №8-ОПП суб’єкт

підприємницької діяльності повинен скласти баланс?

16.

ТЕМА 5. ПОДАТОК НА ДОДАНУ ВАРТІСТЬ1. Суть і призначення ПДВ, його основні елементи.

2. Ставки податку на додану вартість.

3. Пільги щодо оподаткування ПДВ.

4. Порядок обчислення і сплати ПДВ.

1. Суть і призначення ПДВ, його основні елементи.

Історично ПДВ з’явився у Франції у 1954 році. Пізніше поширився

на інші країни світу. Не застосовують ПДВ США, Швейцарія, Канада.

Суть ПДВ полягає у сплаті податку продавцем (виробником,

постачальником) товарів, робіт, послуг з новоствореної вартості і

сплачується до Державного бюджету на кожному етапі виробництва

товарів, виконання робіт чи надання послуг.

17.

Є два методи обчислення обсягу доданої вартості:1) від повної вартості відрахувати вартість сировини, матеріалів та

послуг виробничого характеру;

2) скласти величини заробітної плати, прибутку, непрямих податків і

амортизації.

Призначенням податку на додану вартість є:

- по-перше, поповнення доходів державного бюджету країни;

- по-друге, використання податку з метою стимулювання

економічного розвитку.

Переваги ПДВ:

1) відсутність подвійного оподаткування і кумулятивного ефекту;

2) рівність умов щодо сплати як виробниками так і продавцями;

3) ритмічне надходження коштів до бюджету держави;

18.

4) регулює розмір зарплати і ціни;5) стримує кризу перевиробництва і прискорює витіснення з ринку

слабких підприємств;

6) включає механізми взаємної перевірки платниками податкових

зобов’язань;

7) дає можливість стримувати невиправданий ріст цін.

Недоліки ПДВ:

1) складний механізм нарахування і сплати;

2) складний розвиток виробництва;

3) стримує інфляцію при застосуванні високих ставок;

4) негативно впливає на високотехнічні і наукомісткі виробництва;

5) можливість ухилення в умовах недосконалого бух. обліку;

6) регресивний вплив на малозабезпечені верстви населення;

7) потребує підготовки персоналу податкової служби.

19.

Податковимкодексом

України

від

такі елементи ПДВ: платники, об’єкти

оподаткування, ставки та інше.

2.12.2010р. визначено

оподаткування, база

Платником податку є:

1) будь-яка особа, що провадить господарську діяльність і

реєструється за своїм добровільним рішенням як платник ПДВ;

2) будь-яка особа, що зареєстрована або підлягає реєстрації як

платник податку;

3) будь-яка особа, що ввозить товари на митну територію України в

обсягах, які підлягають оподаткуванню, та на яку покладається

відповідальність за сплату податків у разі переміщення товарів через

митний кордон України відповідно до Митного кодексу України;

4) особа, що веде облік результатів діяльності за договором про

спільну діяльність без утворення юридичної особи;

20.

5) особа - управитель майна, яка веде окремий податковий облік зподатку на додану вартість щодо господарських операцій, пов’язаних

з використанням майна, що отримане в управління за договорами

управління майном;

6) особа, що проводить операції з постачання конфіскованого майна,

знахідок, скарбів, майна, визнаного безхазяйним, майна, за яким не

звернувся власник до кінця строку зберігання, та майна, що за правом

успадкування чи на інших законних підставах переходить у власність

держави (у тому числі майна, визначеного у статті 172 Митного

кодексу України), незалежно від того, чи досягає вона загальної суми

операцій із постачання товарів/послуг, а також незалежно від того,

який режим оподаткування використовує така особа згідно із

законодавством;

7) особа, що уповноважена вносити податок з об’єктів

оподаткування, що виникають внаслідок поставки послуг

підприємствами залізничного транспорту з їх основної діяльності, що

21.

перебувають у підпорядкуванні платника податку в порядку,встановленому Кабінетом Міністрів України.

Вимоги щодо реєстрації осіб як платників податку

Якщо загальна сума від здійснення операцій з постачання

товарів/послуг, що підлягають оподаткуванню, у тому числі з

використанням локальної або глобальної комп’ютерної мережі,

нарахована (сплачена) платником протягом останніх 12 календарних

місяців, сукупно перевищує 1000000 гривень (без урахування

податку на додану вартість), така особа зобов’язана зареєструватися

як платник податку в органі державної податкової служби за своїм

місцезнаходженням (місцем проживання), крім особи, яка є

платником єдиного податку.

Якщо особи, не зареєстровані як платники податку, ввозять товари

на митну територію України в обсягах, що підлягають оподаткуванню

22.

згідно із законом, такі особи сплачують податок під час митногооформлення товарів без реєстрації як платники такого податку.

Об’єктом оподаткування є операції платників податку з:

- постачання товарів, місце постачання яких розташоване на митній

території України, у тому числі операції з передачі права власності на

об’єкти застави позичальнику (кредитору), на товари, що передаються

на умовах товарного кредиту, а також з передачі об’єкта фінансового

лізингу в користування лізингоотримувачу/орендарю;

- постачання послуг, місце постачання яких розташоване на митній

території України;

- ввезення товарів (супутніх послуг) на митну територію України в

митному режимі імпорту або реімпорту (далі - імпорт);

-вивезення товарів (супутніх послуг) у митному режимі експорту або

реекспорту (далі - експорт);

23.

-з метою оподаткування цим податком до експорту такожприрівнюється постачання товарів (супутніх послуг), які перебувають

у вільному обігу на території України, до митного режиму магазину

безмитної торгівлі, митного складу або спеціальної митної зони;

-з метою оподаткування цим податком до імпорту також

прирівнюється постачання товарів (супутніх послуг) з-під митного

режиму магазину безмитної торгівлі, митного складу або спеціальної

митної зони, для їх подальшого вільного обігу на території України;

-постачання послуг з міжнародних перевезень пасажирів і багажу та

вантажів залізничним, автомобільним, морським і річковим та

авіаційним транспортом.

База

оподаткування операцій

з

постачання

товарів/послуг визначається виходячи з їх договірної (контрактної)

вартості, але

не

нижче

звичайних

цін, з

урахуванням

загальнодержавних податків та зборів (крім податку на додану

24.

вартість та акцизного податку на спирт етиловий, щовикористовується виробниками - суб’єктами господарювання для

виробництва лікарських засобів, у тому числі компонентів крові і

вироблених з них препаратів, крім лікарських засобів у вигляді

бальзамів та еліксирів).

До складу договірної (контрактної) вартості включаються будь-які

суми коштів, вартість матеріальних і нематеріальних активів, що

передаються платнику податку безпосередньо покупцем або через

будь-яку третю особу у зв’язку з компенсацією вартості

товарів/послуг.

База оподаткування операцій з постачання товарів, ввезених на

митну територію України, визначається виходячи з їх договірної

(контрактної) вартості, але не нижче митної вартості товарів, з якої

були визначені податки і збори, що справляються під час їх митного

25.

оформлення, з урахуванням акцизного податку та ввізного мита, завинятком податку на додану вартість, що включаються в ціну

товарів/послуг згідно із законом.

У разі якщо постачання товарів/послуг здійснюється за

регульованими цінами (тарифами), база оподаткування визначається

виходячи з їх договірної (контрактної) вартості, визначеної за такими

цінами (тарифами).

До бази оподаткування враховується вартість товарів/послуг, які

постачаються за будь-які кошти (за виключенням суми компенсації на

покриття різниці між фактичними витратами та регульованими цінами

(тарифами) у вигляді виробничої дотації з бюджету), та вартість

матеріальних і нематеріальних активів, що передаються платникові

податку безпосередньо отримувачем товарів/послуг або будь-якою

26.

третьою особою як компенсація вартості товарів/послуг, поставленихтаким платником податку.

У разі постачання товарів за договорами фінансового лізингу базою

оподаткування є договірна (контрактна) вартість, але не нижче ціни

придбання об’єкту лізингу.

2. Ставки податку на додану вартість.

193.1. Ставки податку встановлюються від бази оподаткування в

таких розмірах:

а) 20 відсотків;

б) 0 відсотків;

в) 7 відсотків по операціях з: постачання на митній території України

та ввезення на митну територію України лікарських засобів,

дозволених для виробництва і застосування в Україні та внесених до

27.

Державного реєстру лікарських засобів, а також медичних виробів запереліком, затвердженим Кабінетом Міністрів України;

постачання на митній території України та ввезення на митну

територію України лікарських засобів, медичних виробів та/або

медичного обладнання, дозволених для застосування у межах

клінічних випробувань, дозвіл на проведення яких надано

центральним органом виконавчої влади, що забезпечує формування

державної політики у сфері охорони здоров'я.

За нульовою ставкою оподатковуються операції з:

- експорту товарів (супутніх послуг), якщо їх експорт підтверджений

митною декларацією, оформленою відповідно до вимог митного

законодавства;

- постачання товарів:

28.

а) для заправки або забезпечення морських суден, що:використовуються для навігаційної діяльності, перевезення

пасажирів або вантажів за плату, промислової, риболовецької або

іншої господарської діяльності, що провадиться за межами

територіальних вод України;

використовуються для рятування або подання допомоги в

нейтральних або територіальних водах інших країн;

входять до складу Військово-Морських Сил України та

відправляються за межі територіальних вод України, у тому числі на

якірні стоянки;

б) для заправки або забезпечення повітряних суден;

в) для заправки (дозаправки) та забезпечення космічних кораблів,

космічних ракетних носіїв або супутників Землі;

г) для заправки (дозаправки) або забезпечення наземного

військового транспорту чи іншого спеціального контингенту

Збройних Сил України, що бере участь у миротворчих акціях за

29.

кордоном України, або в інших випадках, передбаченихзаконодавством;

ґ) постачання товарів/послуг підприємствами роздрібної торгівлі, які

розташовані на території України в зонах митного контролю

(магазинах безмитної торгівлі (безмитних магазинах)), відповідно до

порядку, встановленого Кабінетом Міністрів України.

- постачання таких послуг:

а) міжнародні перевезення пасажирів і багажу та вантажів

залізничним, автомобільним, морським і річковим та авіаційним

транспортом;

б) послуги, що передбачають роботи з рухомим майном, попередньо

ввезеним на митну територію України для виконання таких робіт та

вивезеним за межі митної території України платником, що виконував

такі роботи, або отримувачем-нерезидентом;

30.

в) послуги з обслуговування повітряних суден, що виконуютьміжнародні рейси.

3. Пільги щодо оподаткування ПДВ.

Операції, що звільнені від оподаткування передбачені ст. 197

Податкового кодексу України.

Так, звільняються від оподаткування операції з:

- постачання продуктів дитячого харчування та товарів дитячого

асортименту для немовлят за переліком, затвердженим Кабінетом

Міністрів України;

- постачання послуг із здобуття вищої, середньої, професійнотехнічної та дошкільної освіти навчальними закладами, у тому числі

навчання аспірантів і докторантів, навчальними закладами, що мають

31.

ліцензію на постачання таких послуг, а також послуг з виховання танавчання дітей у будинках культури, дитячих музичних, художніх,

спортивних школах і клубах, школах мистецтв та послуг з

проживання учнів або студентів у гуртожитках;

- постачання:

а) технічних та інших засобів реабілітації (крім автомобілів),

послуги з їх ремонту та доставки; товарів спеціального призначення, у

тому числі виробів медичного призначення для індивідуального

користування, для інвалідів та інших пільгових категорій населення,

визначених законодавством України за переліком, затвердженим

Кабінетом Міністрів України;

б) комплектуючих і напівфабрикатів для виготовлення технічних та

інших засобів реабілітації (крім автомобілів), товарів спеціального

призначення, у тому числі виробів медичного призначення для

індивідуального користування, для інвалідів та інших пільгових

32.

категорій населення за переліком, затвердженим Кабінетом МіністрівУкраїни;

в) легкових автомобілів для інвалідів уповноваженому органу

виконавчої влади з їх оплатою за рахунок коштів державного чи

місцевих бюджетів та коштів фондів загальнообов’язкового

державного страхування, а також операції з їх безоплатної передачі

інвалідам;

- постачання послуг із доставки пенсій, страхових виплат та

грошової допомоги населенню (незалежно від способу доставки) на

всіх етапах доставки до кінцевого споживача;

- постачання послуг з охорони здоров’я закладами охорони здоров’я,

що мають ліцензію на постачання таких послуг, а також постачання

послуг реабілітаційними установами для інвалідів та дітей-інвалідів,

33.

що мають ліцензію на постачання таких послуг відповідно дозаконодавства, крім послуг, передбачених ст.197 п.1.5 ПКУ;

- постачання реабілітаційних послуг інвалідам, дітям-інвалідам, а

також постачання путівок на санаторно-курортне лікування,

оздоровлення та відпочинок на території України фізичних осіб віком

до 18 років, інвалідів, дітей-інвалідів;

- постачання соціальних послуг (ст. 197 п.1.7 ПКУ);

- постачання послуг з перевезення пасажирів міським пасажирським

транспортом (крім таксі), тарифи на які регулюються в установленому

законом порядку.

- постачання релігійними організаціями культових

предметів культового призначення за переліком;

послуг

та

34.

- інші операції.4. Порядок обчислення і сплати ПДВ.

Сума ПДВ, що підлягає сплаті до бюджету або відшкодуванню з

бюджету, визначається як різниця між загальною сумою податкових

зобов’язань, що виникли протягом звітного періоду, та сумою

податкового кредиту звітного періоду.

Податкове зобов’язання – це загальна сума податку, одержана

(нарахована) платником у звітному періоді.

Податковий кредит – це сума, на яку платник податку має право

зменшити податкове зобов’язання звітного періоду. Він складається із

сум податків, сплачених (нарахованих) платником податку у звітному

періоді у зв’язку з придбанням товарів, робіт, послуг, вартість яких

35.

відноситься до складу витрат виробництва та основних фондів чинематеріальних активів, що підлягають амортизації.

Дата виникнення податкового зобов’язання і податкового кредиту

залежать від виду здійснюваних операцій. Розглянемо деякі з них.

1. Датою виникнення податкових зобов’язань з постачання

товарів/послуг вважається дата, яка припадає на податковий період,

протягом якого відбувається будь-яка з подій, що сталася раніше:

а) дата зарахування коштів від покупця/замовника на банківський

рахунок платника податку як оплата товарів/послуг, що підлягають

постачанню, а в разі постачання товарів/послуг за готівку ( дата

оприбуткування коштів у касі платника податку, а в разі відсутності

такої ( дата інкасації готівки у банківській установі, що обслуговує

платника податку;

36.

б) дата відвантаження товарів, а в разі експорту товарів (датаоформлення митної декларації, що засвідчує факт перетинання

митного кордону України, оформлена відповідно до вимог митного

законодавства, а для послуг (дата оформлення документа, що

засвідчує факт постачання послуг платником податку.

2. Датою виникнення податкових зобов’язань орендодавця

(лізингодавця) для операцій фінансової оренди (лізингу) є дата

фактичної передачі об’єкта фінансової оренди (лізингу) у

користування орендарю (лізингоотримувачу).

3. Датою виникнення податкових зобов’язань у разі постачання

товарів/послуг з оплатою за рахунок бюджетних коштів є дата

зарахування таких коштів на банківський рахунок платника податку

або дата отримання відповідної компенсації у будь-якій іншій формі,

37.

включаючи зменшення заборгованості такого платника податку зайого зобов’язаннями перед бюджетом.

4. Датою виникнення податкових зобов’язань у разі ввезення товарів

на митну територію України є дата подання митної декларації для

митного оформлення.

5. Датою виникнення податкових зобов’язань виконавця

довгострокових договорів (контрактів) є дата фактичної передачі

виконавцем результатів робіт за такими договорами (контрактами).

6.

Датою

виникнення

права

платника

податку

на

віднесення сум податку до податкового кредиту вважається дата тієї

події, що відбулася раніше:

а) дата списання коштів з банківського рахунка платника податку

на оплату товарів/послуг;

38.

б) дата отримання платником податкупідтверджено податковою накладною.

товарів/послуг,

що

7. Для операцій із ввезення на митну територію України товарів та з

постачання послуг нерезидентом на митній території України датою

виникнення права на віднесення сум податку до податкового кредиту

є дата сплати (нарахування) податку за податковими зобов’язаннями.

8. Датою виникнення права орендаря (лізингоотримувача) на

збільшення податкового кредиту для операцій фінансової оренди

(лізингу) є дата фактичного отримання об’єкта фінансового лізингу

таким орендарем.

9. Датою виникнення права замовника на віднесення сум до

податкового кредиту з договорів (контрактів), визначених

довгостроковими, є дата фактичного отримання замовником

39.

результатів робіт (оформлених актами виконаних робіт) за такимидоговорами (контрактами).

Платник податку зобов’язаний подати покупцеві податкову

накладну, що є звітним і одночасно розрахунковим документом. Вона

складається в двох примірниках на момент виникнення податкового

зобов’язання продавця, тобто з моменту відвантаження товарів, або з

моменту оплати, залежно від того, яка операція була перша.

При ввезенні товарів на митну територію України документом, який

посвідчує право на отримання податкового кредиту і підтверджує

сплату ПДВ є митна декларація.

Якщо податкове зобов’язання має від’ємне значення, то воно

відшкодовується з Держбюджету протягом місяця після подання

декларації за третій звітний період, а протягом трьох періодів

40.

дозволяється зараховувати від’ємну суму в рахунок податковихзобов’язань, або в рахунок минулої податкової заборгованості по ПДВ.

Питання для самоконтролю

1. Назвіть етапи становлення ПДВ в Україні?

2. Які ви знаєте методи обчислення доданої вартості?

3. Охарактеризуйте економічну сутність ПДВ?

4.Хто є платником податку на додану вартість?

5. Що є об’єктом і базою оподаткування ПДВ?

6. Який порядок обчислення податку?

7. Який порядок сплати податку?

8. Який порядок подання звітності з ПДВ до органів ДПС?

9. Який порядок взяття на облік платника ПДВ?

10. Суть і призначення податкової накладної?

41.

ТЕМА 6. АКЦИЗНИЙ ПОДАТОК1. Суть і призначення акцизу.

2. Елементи акцизного податку.

3. Порядок нарахування і сплати акцизного податку.

1. Суть і призначення акцизу.

Акцизний податок – це непрямий податок на високорентабельні та

монопольні товари, що включається до ціни цих товарів і сплачується

в кінцевому підсумку покупцем, а не виробником товарів.

Мета акцизного збору – збільшити доходи бюджету за рахунок

оподаткування високорентабельних товарів непершої необхідності,

які споживаються здебільшого населенням з рівнем доходів вище

середнього.

42.

На відміну від ПДВ:1) акцизним податком оподатковуються тільки товари, і не

оподатковуються роботи і послуги;

2) об’єктом оподаткування є повна вартість товарів;

3) кожна група підакцизних товарів має визначену ставку;

4) акцизний податок сплачується лише один раз (ПДВ на всіх етапах

руху товарів).

До підакцизних товарів в Україні належать:

спирт етиловий та інші спиртові дистиляти, алкогольні напої,

пиво;

тютюнові вироби, тютюн та промислові замінники тютюну;

нафтопродукти,

скраплений

газ,

речовини,

що

використовуються як компоненти моторних палив, паливо

моторне альтернативне;

43.

автомобілі легкові, кузови до них, причепи та напівпричепи,мотоцикли, транспортні засоби, призначені для перевезення 10

осіб і більше, транспортні засоби для перевезення вантажів;

електрична енергія.

2. Елементи акцизного податку.

Платниками податку є:

1. Особа, яка виробляє підакцизні товари (продукцію) на митній

території України, у тому числі з давальницької сировини.

2. Особа - суб’єкт господарювання, яка ввозить підакцизні товари

(продукцію) на митну територію України.

3. Фізична особа - резидент або нерезидент, яка ввозить підакцизні

товари (продукцію) на митну територію України в обсягах, що

підлягають оподаткуванню, відповідно до митного законодавства.

44.

4. Особа, яка реалізує конфісковані підакцизні товари (продукцію),підакцизні товари (продукцію), визнані безхазяйними, підакцизні

товари (продукцію), за якими не звернувся власник до кінця строку

зберігання, та підакцизні товари (продукцію), що за правом

успадкування чи на інших законних підставах переходять у власність

держави, якщо ці товари (продукція) підлягають реалізації (продажу)

в установленому законодавством порядку.

5. Особа, яка реалізує або передає у володіння, користування чи

розпорядження підакцизні товари (продукцію), що були ввезені на

митну територію України із звільненням від оподаткування до

закінчення строку.

6. Особа, на яку покладається дотримання вимог митних режимів,

що передбачають звільнення від оподаткування, у разі порушення

таких вимог.

7. Особа, на яку покладається виконання умов щодо цільового

використання підакцизних товарів (продукції), на які встановлено

45.

ставку податку 0 гривень за 1 літр 100-відсоткового спирту, 0 євроза 1000 кг нафтопродуктів у разі порушення таких умов.

8. Особа, на яку при здійсненні операцій з підакцизними товарами

(продукцією), які не підлягають оподаткуванню або звільняються від

оподаткування, покладається виконання умов щодо цільового

використання підакцизних товарів (продукції) в разі порушення таких

умов.

Об’єктами оподаткування є операції з:

- реалізації вироблених в Україні підакцизних товарів (продукції);

- реалізації (передачі) підакцизних товарів (продукції) з метою

власного споживання, промислової переробки, здійснення внесків до

статутного капіталу, а також своїм працівникам;

- ввезення підакцизних товарів (продукції) на митну територію

України;

46.

- реалізації конфіскованих підакцизних товарів (продукції),підакцизних товарів (продукції), визнаних безхазяйними, підакцизних

товарів (продукції), за якими не звернувся власник до кінця строку

зберігання, та підакцизних товарів (продукції), що за правом

успадкування чи на інших законних підставах переходять у власність

держави;

- реалізації або передачі у володіння, користування чи

розпорядження підакцизних товарів (продукції), що були ввезені на

митну територію України із звільненням від оподаткування до

закінчення строку, визначеного законодавством;

- обсяги та вартість втрачених підакцизних товарів (продукції), що

перевищують встановлені норми втрат.

Операції з

підакцизними

підлягають оподаткуванню:

товарами,

які

не

47.

- вивезення (експорту) підакцизних товарів (продукції) платникомподатку за межі митної території України;

- ввезення на митну територію України раніше експортованих

підакцизних товарів (продукції), у яких виявлено недоліки, що

перешкоджають реалізації цих товарів на митній території країни

імпортера, для їх повернення експортеру.

Операції з підакцизними товарами, які звільняються від

оподаткування:

- реалізації легкових автомобілів для інвалідів, у тому числі дітейінвалідів, оплата вартості яких здійснюється за рахунок коштів

державного

або

місцевих

бюджетів,

коштів

фондів

загальнообов’язкового державного страхування, а також легкових

автомобілів спеціального призначення (швидка медична допомога та

для потреб підрозділів центрального органу виконавчої влади з питань

надзвичайних ситуацій та у справах захисту населення від наслідків

48.

Чорнобильської катастрофи), оплата вартості яких здійснюється зарахунок коштів державного та місцевих бюджетів;

-ввезення підакцизних товарів (продукції) на митну територію

України, призначених для офіційного (службового) користування

дипломатичними

представництвами

іноземних

держав,

консульськими установами іноземних держав та для особистого

використання членами дипломатичних представництв іноземних

держав, консульських установ іноземних держав виходячи з принципу

взаємності стосовно кожної окремої держави;

- ввезення підакцизних товарів (продукції) на митну територію

України, якщо при цьому згідно із законодавством України не

справляється податок на додану вартість у зв’язку з розміщенням

товарів (продукції) у митних режимах: транзиту, митного складу,

знищення або руйнування, відмови на користь держави, магазину

безмитної торгівлі, тимчасового ввезення, переробки на митній

території України. У разі порушення умов митних режимів, що

49.

передбачають повне або часткове звільнення від оподаткування,особа, відповідальна за дотримання режиму, зобов’язана обчислити та

сплатити суму податкового зобов’язання. У разі коли в зазначених

випадках митним законодавством України передбачається вимога

щодо здійснення заходів гарантування, така вимога встановлюється і

для цілей акцизного податку. Податок справляється, якщо в

подальшому щодо таких товарів (продукції) виникають зобов’язання

зі сплати податку на додану вартість;

- безоплатної передачі для знищення підакцизних товарів

(продукції), конфіскованих за рішенням суду та таких, що перейшли у

власність держави внаслідок відмови власника, якщо вони не

підлягають реалізації (продажу) в установленому законодавством

порядку;

- реалізації підакцизних товарів (продукції), крім нафтопродуктів,

вироблених на митній території України, що використовуються як

сировина для виробництва підакцизних товарів (продукції);

50.

- ввезення на митну територію України підакцизних товарів(продукції), що використовуються як сировина для виробництва

підакцизних товарів (продукції), за умови пред’явлення органу

державної митної служби ліцензії на право виробництва (крім

виробництва нафтопродуктів);

- ввезення фізичними особами на митну територію України

підакцизних товарів (продукції) в обсягах, що не перевищують норм

безмитного ввезення, встановлених законом;

- реалізації безпосередньо вітчизняними виробниками алкогольних

напоїв і тютюнових виробів магазинам безмитної торгівлі. Підставою

для звільнення від сплати податку продукції, яка призначена для

реалізації

магазинами

безмитної

торгівлі,

є

належно

оформлена митна декларація, що оформляється під час відвантаження

продукції від такого виробника;

- ввезення на митну територію України підакцизних товарів

(продукції) (крім алкогольних напоїв і тютюнових виробів) як

51.

міжнародної технічної допомоги, яка надається відповідно доміжнародних договорів України, згода на обов’язковість яких надана

Верховною Радою України, або як гуманітарної допомоги, наданої

згідно з нормами Закону України «Про гуманітарну допомогу»;

ввезення

акредитованими

державними

випробувальними лабораторіями та/або суб’єктами господарювання,

які мають ліцензії на виробництво тютюнових виробів, еталонних

(моніторингових) чи тестових зразків тютюнових виробів (не

призначених для продажу вроздріб) для проведення досліджень чи

випробувань (калібрування лабораторного обладнання, проведення

дегустацій, вивчення фізико-хімічних показників, дизайну);

- реалізації скрапленого газу на спеціалізованих аукціонах для

потреб населення у порядку, встановленому Кабінетом Міністрів

України.

Ставки податку є єдиними на всій території України:

52.

- адвалорні,- специфічні,

- адвалорні та специфічні одночасно.

База оподаткування

У разі обчислення податку із застосуванням адвалорних ставок

базою оподаткування є:

- вартість реалізованого товару (продукції), виробленого на митній

території України, за встановленими виробником максимальними

роздрібними цінами без податку на додану вартість та з урахуванням

акцизного податку;

- вартість товарів (продукції), що ввозяться на митну територію

України, за встановленими імпортером максимальними роздрібними

цінами на товари (продукцію), які він імпортує, без податку на додану

вартість та з урахуванням акцизного податку.

53.

У разі обчислення податку із застосуванням специфічних ставок звироблених на митній території України або ввезених на митну

територію України підакцизних товарів (продукції) базою

оподаткування є їх величина, визначена в одиницях виміру ваги,

об’єму, кількості товару (продукції), об’єму циліндрів двигуна

автомобіля або в інших натуральних показниках.

3. Порядок нарахування і сплати акцизного податку.

Особливості визначення дати виникнення податкових зобов’язань:

1. Датою виникнення податкових зобов’язань щодо підакцизних

товарів (продукції), вироблених на митній території України, є дата їх

реалізації особою, яка їх виробляє, незалежно від цілей і напрямів

подальшого використання таких товарів (продукції).

54.

2. Датою виникнення податкового зобов’язання щодо зіпсованого,знищеного, втраченого підакцизного товару (продукції) є дата

складання відповідного акта. У цьому пункті втраченим є товар

(продукція), місцезнаходження якого платник податку не може

встановити.

3. Датою виникнення податкових зобов’язань у разі ввезення

підакцизних товарів (продукції) на митну територію України є дата

подання митному органу митної декларації для митного оформлення

або дата нарахування такого податкового зобов’язання митним

органом у визначених законодавством випадках.

4. При передачі підакцизних товарів (продукції), вироблених з

давальницької сировини, датою виникнення податкових зобов’язань є

55.

дата їх відвантаження виробником замовнику або за його дорученняміншій особі.

5. При використанні підакцизних товарів (продукції) для власних

виробничих потреб датою виникнення податкових зобов’язань є дата

їх передачі для такого використання, крім використання для

виробництва підакцизних товарів (продукції).

Порядок обчислення податку з товарів, вироблених на митній

території України

1. Суми податку визначаються платником податку самостійно,

виходячи з об’єктів оподаткування, бази оподаткування та ставок

податку, що діють на дату виникнення податкових зобов’язань.

2. Суми податку з підакцизних товарів (продукції), вироблених з

давальницької сировини, визначаються виробником (переробником),

56.

виходячи з об’єктів оподаткування, бази оподаткування та ставокцього податку, що діють на дату відвантаження готової продукції її

замовнику або за його дорученням іншій особі.

3. Податок з товарів (продукції), на які встановлені ставки податку в

іноземній валюті, сплачується у національній валюті і розраховується

за офіційним курсом гривні до іноземної валюти, встановленим

Національним банком України, що діє на перший день кварталу, в

якому здійснюється реалізація товару (продукції), і залишається

незмінним протягом кварталу.

4. Забороняється сплата сум податку шляхом взаємних заліків,

зустрічних зобов’язань, векселями та в інших формах, що не

передбачають сплати сум такого податку коштами.

5. У разі повного або часткового повернення покупцем підакцизних

товарів (продукції), вироблених (виготовлених) на митній території

України, продавцю для усунення недоліків товару (продукції) або

його знищення (переробки) у зв’язку з неможливістю усунення таких

57.

недоліків, платник податку - продавець проводить коригуванняподаткових зобов’язань зі сплати акцизного податку у звітному

періоді, у якому відбулося таке повернення.

Сума коригування обчислюється платником

податку

із

застосуванням максимальних роздрібних цін, ставок акцизного

податку з урахуванням мінімального податкового зобов’язання зі

сплати акцизного податку, які діяли на дату виникнення податкового

зобов’язання щодо таких товарів (продукції).

Сума коригування зазначається в декларації з акцизного податку за

звітний період, у якому відбулось таке повернення.

У разі подальшої реалізації цих товарів (продукції) зобов’язання з

акцизного податку обчислюються у загальному порядку.

Порядок обчислення податку з товарів, які ввозяться на митну

територію України

58.

1. Суми податку, що підлягають сплаті, визначаються платникамиподатку самостійно, виходячи з об’єктів оподаткування, бази

оподаткування та ставок податку.

2. Податок обчислюється у національній валюті за офіційним курсом

гривні до іноземної валюти, встановленим Національним банком

України на дату подання митному органу митної декларації до

митного оформлення.

3. Суми податку, що підлягають сплаті, у разі порушення умов

розміщення підакцизних товарів у митних режимах: магазину

безмитної торгівлі, переробки на митній території України,

визначаються, виходячи з об’єктів оподаткування, бази оподаткування

та ставок цього податку, що діяли на момент подання митної

декларації при розміщенні у відповідний режим.

4. У разі повного або часткового повернення імпортером

підакцизних товарів (продукції), ввезених на митну територію

України, продавцю у зв’язку з непридатністю їх для реалізації на

59.

митній території України, платник податків – імпортер проводитькоригування податкових зобов’язань зі сплати акцизного податку у

звітному періоді, у якому відбулось повернення невикористаних та

пошкоджених марок, або органу державної податкової служби, який

видав марки, надані відповідні документи, що підтверджують втрату

марок.

Сума коригування обчислюється платником

податку

із

застосуванням максимальних роздрібних цін, ставок акцизного

податку з урахуванням мінімального податкового зобов’язання зі

сплати акцизного податку, які діяли на дату виникнення податкового

зобов’язання щодо таких товарів (продукції).

Сума коригування зазначається в декларації з акцизного податку за

відповідний звітний період. При цьому сума акцизного податку за

бажанням імпортера повертається йому на поточний рахунок у банку

або зараховується при придбанні наступних партій марок акцизного

податку.

60.

Порядок обчислення податку в разі тимчасового ввезення на митнутериторію України та переміщення через митну територію України

транзитом підакцизних товарів

1. Ввезення на митну територію України підакцизних товарів

(продукції), що переміщуються через митну територію України

транзитом, проводиться без сплати податку за умови здійснення

заходів щодо гарантування доставки товарів (продукції) у порядку,

визначеному митним законодавством.

2. Підакцизні товари (продукція), які тимчасово ввозяться на митну

територію України і призначені для показу чи демонстрації під час

проведення виставок, конкурсів, нарад, семінарів та ярмарків,

спеціальних виставкових заходів, якщо вони залишаються у власності

нерезидентів та їх використання на території України не має

комерційного характеру, пропускаються через митний кордон

61.

України без сплати податку під зобов’язання, узяте перед органомдержавної митної служби, про вивезення таких товарів (продукції) у

тому самому стані, в якому вони ввозилися, крім змін внаслідок

фактичного природного зношення, на строк тимчасового ввезення за

умови надання гарантій (грошової застави) органу державної митної

служби.

Особливості обчислення податку за адвалорними ставками

1. Встановлення максимальних роздрібних цін на підакцизні товари

(продукцію) здійснюється виробником або імпортером товарів

(продукції) шляхом декларування таких цін.

2. Декларація про максимальні роздрібні ціни на підакцизні товари

(продукцію) (далі - декларація), встановлені виробником або

імпортером товарів (продукції), подається відповідно центральному

органу державної податкової служби або спеціально уповноваженому

62.

центральному органу виконавчої влади в галузі митної справи уформі, визначеній такими органами.

Особливості обчислення податку з тютюнових виробів

1. Обчислення сум податку з тютюнових виробів здійснюється

одночасно за адвалорними та специфічними ставками.

2. При визначенні податкового зобов’язання на сигарети одного

найменування сума акцизного податку, обчислена одночасно за

встановленими адвалорною та специфічною ставками акцизного

податку, не повинна бути меншою встановленого мінімального

акцизного податкового зобов’язання.

3. За наявності у місці торгівлі тютюновими виробами таких виробів

одного найменування, на пачках, коробках та сувенірних коробках

яких зазначені різні максимальні роздрібні ціни, продаж таких

63.

тютюнових виробів здійснюється за цінами, не вищими ніж ті, щозазначені на відповідних пачках, коробках та сувенірних коробках.

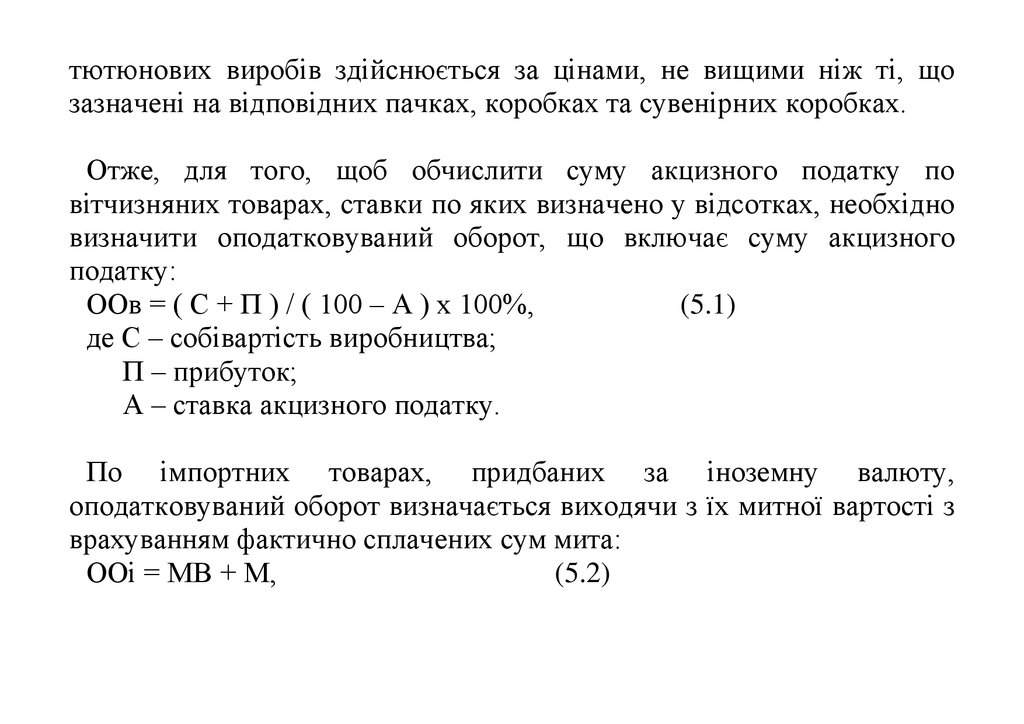

Отже, для того, щоб обчислити суму акцизного податку по

вітчизняних товарах, ставки по яких визначено у відсотках, необхідно

визначити оподатковуваний оборот, що включає суму акцизного

податку:

ООв = ( С + П ) / ( 100 – А ) х 100%,

(5.1)

де С – собівартість виробництва;

П – прибуток;

А – ставка акцизного податку.

По імпортних товарах, придбаних за іноземну валюту,

оподатковуваний оборот визначається виходячи з їх митної вартості з

врахуванням фактично сплачених сум мита:

ООі = МВ + М,

(5.2)

64.

де МВ – митна вартість товару;М – сума сплаченого мита.

Сума акцизного податку визначається за формулою:

АЗ = ОО х А / 100%

(5.3)

ПИТАННЯ ДЛЯ САМОКОНТРОЛЮ

1. Назвіть етапи становлення акцизного податку в Україні?

2. Які ви знаєте групи підакцизних товарів?

3. Охарактеризуйте економічну сутність акцизу?

4.Хто є платником акцизного податку?

5. Що є об’єктом і базою оподаткування акцизу?

6. Який порядок обчислення податку?

7. Який порядок сплати податку?

8. Який порядок подання звітності з податку до органів ДПС?

65.

9. Який порядок взяття на податковий облік платника акцизногоподатку?

10. Назвіть особливості встановлення ставок акцизного податку?

11. Назвіть особливості оподаткування виробників алкогольних

напоїв?

finance

finance law

law