Similar presentations:

Непряме оподаткування: ПДВ, акцизний податок, мито. Лекція 8. Непряме оподаткування

1. НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ВОДНОГО ГОСПОДАРСТВА ТА ПРИРОДОКОРИСТУВАННЯ Кафедра обліку і аудиту

Непряме оподаткування: ПДВ,акцизний податок, мито

Лектор: д.е.н., професор Павелко Ольга Віталіївна

2.

ЗМІСТ1.

2.

3.

Податок на додану вартість

Акцизний податок

Мито

Ніщо не вимагає стільки мудрості й розуму,

як визначення тієї частини, яку у підданих

забирають, і тієї, яку залишають їм

Шарль Луї Монтеск’є

3.

1. Податок на додану вартість (ПДВ)(англ. - Value Added Tax (VAT),

рос. - налог на добавленную стоимость

(НДС))

4.

4Податок на додану вартість (ПДВ) є непрямим податком,

а саме однією з форм універсальних акцизів.

Його називають наймолодшим податком, оскільки він

був винайдений лише у ХХ ст. Схему визначення ПДВ

запропонував французький економіст Моріс Лоре у 1954 р.

У 1958 р. цей податок був введений у Франції.

Його називають європейським податком, і він є “наймолодшим” у системі

оподаткування загалом.

В Україні ПДВ був запроваджений у 1992 р., і разом з акцизним

збором замінив податок з обороту і податок з продажу.

5.

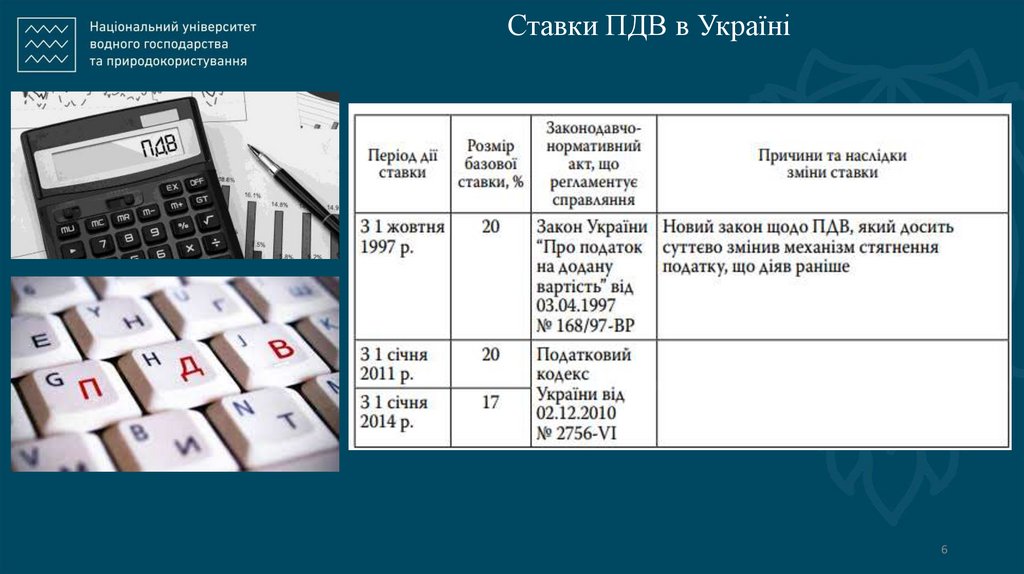

Ставки ПДВ в Україні5

6.

Ставки ПДВ в Україні6

7. Розділ 5 Податкового кодексу України

«Податок на додану вартість»7

8. Платники ПДВ

• - будь-яка особа, що провадить або планує провадитигосподарську діяльність і реєструється за своїм добровільним

рішенням як платник податку

• - будь-яка особа, що зареєстрована або підлягає реєстрації як

платник податку;

- будь-яка особа, що ввозить товари на митну територію України в

обсягах, які підлягають оподаткуванню та ін.;

8

9. Платники ПДВ

• У разі якщо загальна сума від здійснення операцій зпостачання товарів/послуг, що підлягають

оподаткуванню, нарахована (сплачена) такій особі

протягом останніх 12 календарних місяців, сукупно

перевищує 1 000 000 гривень (без урахування податку на

додану вартість), така особа зобов'язана зареєструватися

як платник податку у контролюючому органі за своїм

місцезнаходженням (місцем проживання).

9

10. Платники ПДВ

• Якщо особа не є платником податку у зв'язку з тим, щообсяги оподатковуваних операцій відсутні або є меншими

від встановленої зазначеною статтею суми, вважає за

доцільне добровільно зареєструватися як платник

податку, така реєстрація здійснюється за її заявою

10

11. Об'єкт оподаткування ПДВ

Об'єктом оподаткування є операції платників податку з:• а) постачання товарів, місце постачання яких розташоване на митній

території України;

• б) постачання послуг, місце постачання яких розташоване на митній

території України,;

• в) ввезення товарів на митну територію України;

• г) вивезення товарів за межі митної території України;

• е) постачання послуг з міжнародних перевезень пасажирів і багажу та

вантажів залізничним, автомобільним, морським і річковим та авіаційним

транспортом.

11

12.

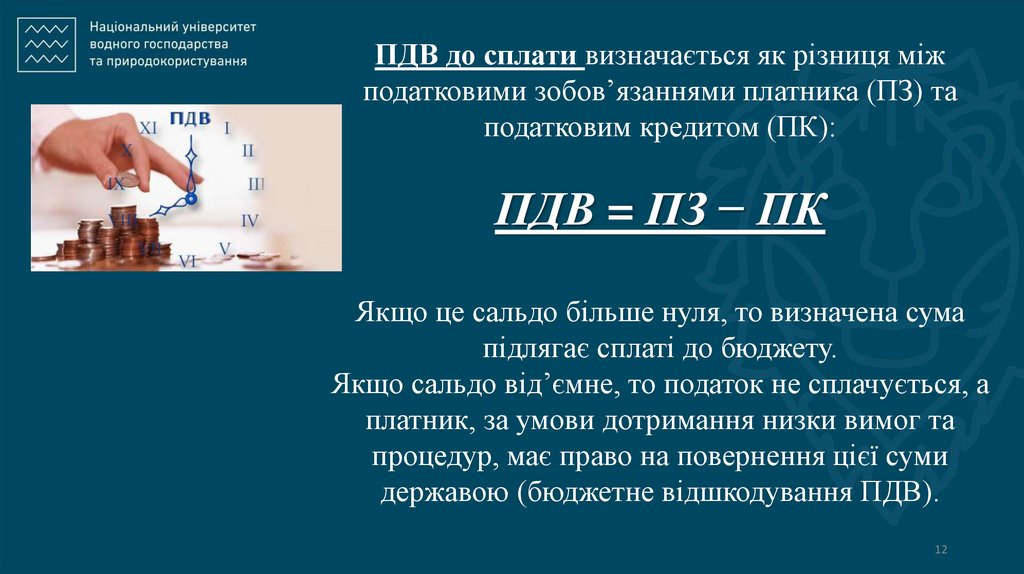

ПДВ до сплати визначається як різниця міжподатковими зобов’язаннями платника (ПЗ) та

податковим кредитом (ПК):

ПДВ = ПЗ − ПК

Якщо це сальдо більше нуля, то визначена сума

підлягає сплаті до бюджету.

Якщо сальдо від’ємне, то податок не сплачується, а

платник, за умови дотримання низки вимог та

процедур, має право на повернення цієї суми

державою (бюджетне відшкодування ПДВ).

12

13.

4При постачанні виникає ПЗ (податкове зобов’язання), при придбанні – ПК

(податковий кредит).

Приклад

Підприємство “А”, зареєстроване платником ПДВ, продало підприємству

“Б”, також платнику ПДВ, товар, контрактна вартість якого

(не містить ПДВ) становить 1000 грн.

Внаслідок цієї операції купівлі-продажу у продавця виникають податкові

зобов’язання на суму (1000 ∙ 20 % / 100 %)= 200 грн, а у покупця – податковий

кредит на цю ж суму.

14. Дата виникнення податкових зобов'язань

Датою виникнення податкових зобов'язань з постачання товарів/послугвважається дата, яка припадає на податковий період, протягом якого

відбувається будь-яка з подій, що сталася раніше:

• а) дата зарахування коштів від покупця/замовника на банківський рахунок

платника податку як оплата товарів/послуг, що підлягають постачанню, а в

разі постачання товарів/послуг за готівку - дата оприбуткування коштів у

касі платника податку, а в разі відсутності такої - дата інкасації готівки у

банківській установі, що обслуговує платника податку;

• б) дата відвантаження товарів, а в разі експорту товарів - дата оформлення

митної декларації, що засвідчує факт перетинання митного кордону України,

оформлена відповідно до вимог митного законодавства, а для послуг - дата

оформлення документа, що засвідчує факт постачання послуг платником

податку.

14

15. Дата виникнення податкового кредиту з ПДВ

Датою віднесення сум податку до податкового кредитувважається дата тієї події, що відбулася раніше:

• дата списання коштів з банківського рахунка платника податку на

оплату товарів/послуг;

• дата отримання платником податку товарів/послуг.

15

16.

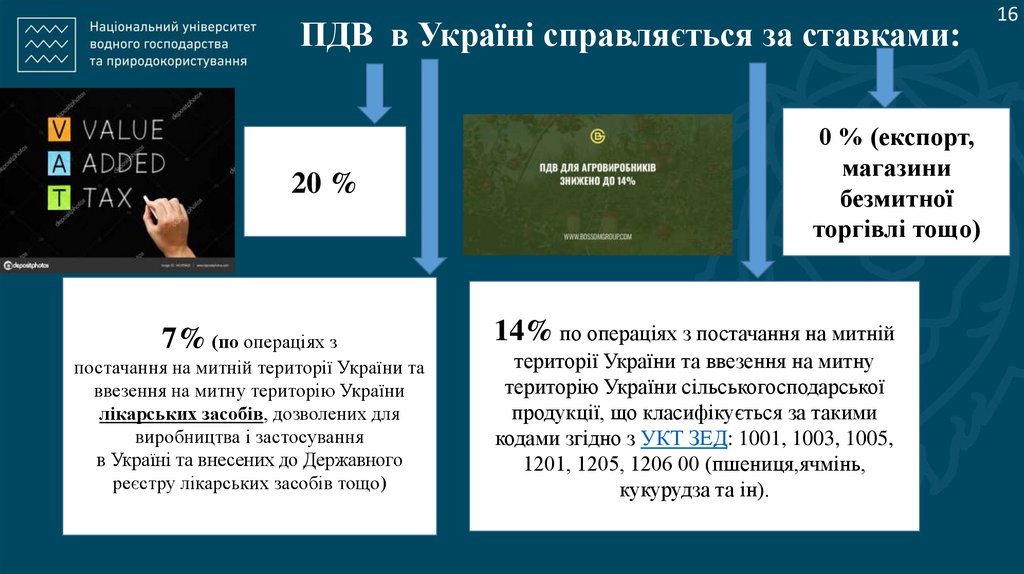

ПДВ в Україні справляється за ставками:20 %

7% (по операціях з

постачання на митній території України та

ввезення на митну територію України

лікарських засобів, дозволених для

виробництва і застосування

в Україні та внесених до Державного

реєстру лікарських засобів тощо)

0 % (експорт,

магазини

безмитної

торгівлі тощо)

14% по операціях з постачання на митній

території України та ввезення на митну

територію України сільськогосподарської

продукції, що класифікується за такими

кодами згідно з УКТ ЗЕД: 1001, 1003, 1005,

1201, 1205, 1206 00 (пшениця,ячмінь,

кукурудза та ін).

16

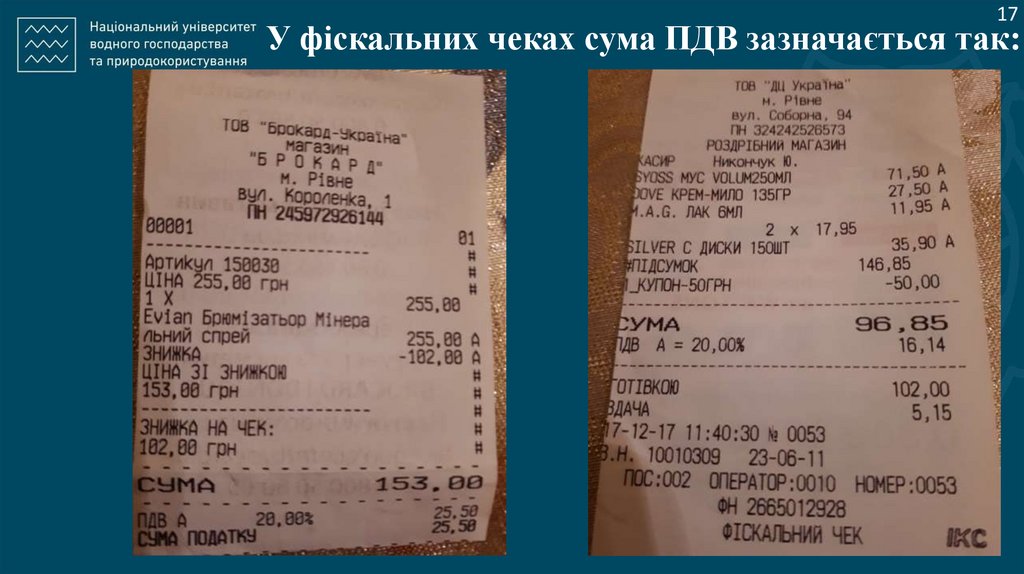

17.

17У фіскальних чеках сума ПДВ зазначається так:

18.

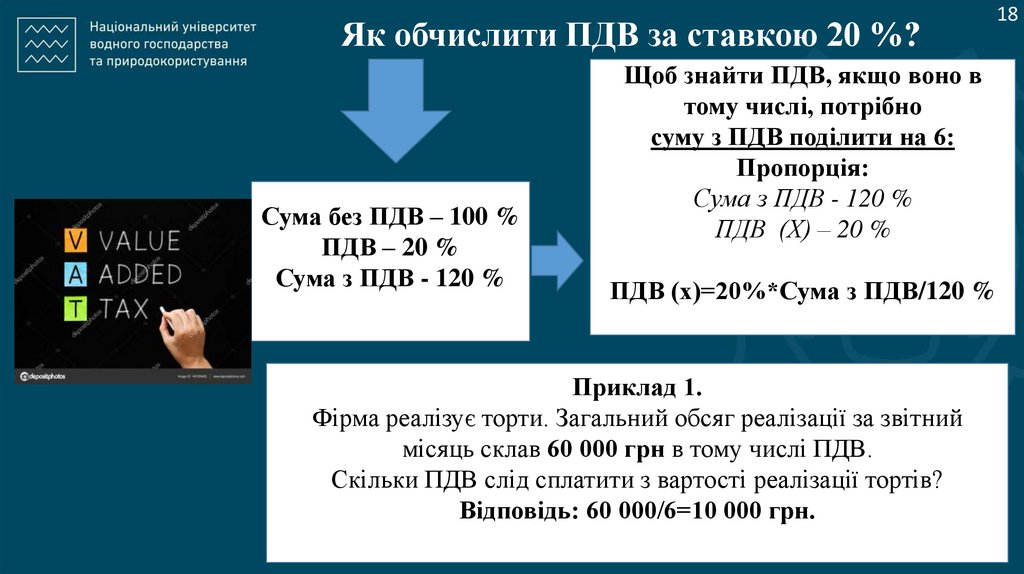

Як обчислити ПДВ за ставкою 20 %?Сума без ПДВ – 100 %

ПДВ – 20 %

Сума з ПДВ - 120 %

Щоб знайти ПДВ, якщо воно в

тому числі, потрібно

суму з ПДВ поділити на 6:

Пропорція:

Сума з ПДВ - 120 %

ПДВ (Х) – 20 %

ПДВ (х)=20%*Сума з ПДВ/120 %

Приклад 1.

Фірма реалізує торти. Загальний обсяг реалізації за звітний

місяць склав 60 000 грн в тому числі ПДВ.

Скільки ПДВ слід сплатити з вартості реалізації тортів?

Відповідь: 60 000/6=10 000 грн.

18

19. Ставка 0 % з ПДВ

За нульовою ставкою оподатковуються операції з:вивезення товарів за межі митної території України:

а) у митному режимі експорту;

б) у митному режимі реекспорту;

в) у митному режимі безмитної торгівлі;

г) у митному режимі вільної митної зони.

Товари вважаються вивезеними за межі митної території України, якщо таке вивезення

підтверджене в порядку, визначеному Кабінетом Міністрів України, митною

декларацією, оформленою відповідно до вимог Митного кодексу України.

19

20. Ставка 0 % з ПДВ

Постачання товарів:а) для заправки або забезпечення морських суден, що:

• використовуються для навігаційної діяльності, перевезення пасажирів або вантажів за плату, промислової,

риболовецької або іншої господарської діяльності, що провадиться за межами територіальних вод України;

• використовуються для рятування або подання допомоги в нейтральних або територіальних водах інших країн;

• входять до складу Військово-Морських Сил України та відправляються за межі територіальних вод України, у тому

числі на якірні стоянки;

б) для заправки або забезпечення повітряних суден, що:

• виконують міжнародні рейси для навігаційної діяльності чи перевезення пасажирів або вантажів за плату;

• входять до складу Повітряних Сил України та відправляються за межі повітряного кордону України, у тому числі у

місця тимчасового базування;

в) для заправки (дозаправки) та забезпечення космічних кораблів, космічних ракетних носіїв або супутників Землі;

г) для заправки (дозаправки) або забезпечення наземного військового транспорту чи іншого спеціального контингенту

Збройних Сил України, що бере участь у миротворчих акціях за кордоном України, або в інших випадках, передбачених

законодавством;

ґ) магазинами безмитної торгівлі, відповідно до порядку, встановленого Кабінетом Міністрів України.

20

21. Ставка 0 % з ПДВ

Постачання товарів магазинами безмитної торгівлі може здійснюватися виключно:• фізичним особам, які виїжджають за межі митної території України;

• фізичним особам, які в’їжджають на митну територію України в пунктах пропуску через

державний кордон України, відкритих для міжнародного повітряного сполучення;

• фізичним особам, які переміщуються транспортними засобами, що належать

резидентам та знаходяться за межами митного кордону України.

21

22. Ставка 0 % з ПДВ

Постачання таких послуг:• а) міжнародні перевезення пасажирів і багажу та вантажів залізничним, автомобільним,

морським і річковим та авіаційним транспортом.

• б) послуги, що передбачають роботи з рухомим майном, попередньо ввезеним на митну

територію України для виконання таких робіт та вивезеним за межі митної території

України платником, що виконував такі роботи, або отримувачем-нерезидентом.

• в) послуги з обслуговування повітряних суден, що виконують міжнародні рейси.

22

23. Звільняються від оподаткування ПДВ операції з:

- постачання продуктів дитячого харчування та товарів дитячого асортименту длянемовлят за переліком, затвердженим Кабінетом Міністрів України;

- постачання послуг із здобуття вищої, середньої, професійно-технічної та дошкільної

освіти навчальними закладами, у тому числі навчання аспірантів і докторантів,

навчальними закладами, що мають ліцензію на постачання таких послуг, а також послуг

з виховання та навчання дітей у будинках культури, дитячих музичних, художніх,

спортивних школах і клубах, школах мистецтв та послуг з проживання учнів або

студентів у гуртожитках;

- постачання послуг із доставки пенсій, страхових виплат та грошової допомоги

населенню (незалежно від способу доставки) на всіх етапах доставки до кінцевого

споживача;

- постачання послуг з поховання та постачання ритуальних товарів

державними та комунальними службами;

23

24. Звільняються від оподаткування ПДВ операції з:

- надання послуг з реєстрації актів цивільного стану державними органами,уповноваженими здійснювати таку реєстрацію згідно із законодавством;

- операції з постачання будівельно-монтажних робіт з будівництва

доступного житла та житла, що будується за державні кошти та ін.

24

25. Система електронного адміністрування ПДВ

Забезпечує автоматичний облік в розрізі платників податку:• суми податку, що містяться у складених та отриманих податкових накладних

та розрахунках коригування, зареєстрованих в Єдиному реєстрі податкових

накладних;

• суми податку, сплачені платниками при ввезенні товару на митну територію

України;

• суми поповнення та залишку коштів на рахунках в системі електронного

адміністрування податку на додану вартість;

• суми податку, на яку платники мають право зареєструвати податкові накладні

та розрахунки коригування до податкових накладних в Єдиному реєстрі

податкових накладних.

Платникам податку автоматично відкриваються рахунки в системі

електронного адміністрування податку на додану вартість.

25

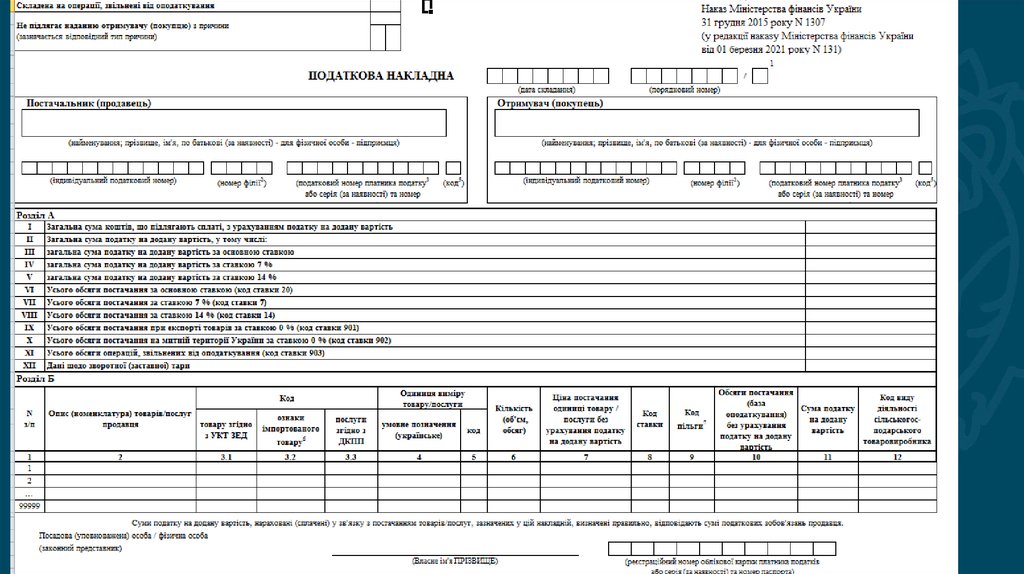

26. Податкова накладна

На дату виникнення податкових зобов’язань платник податкузобов’язаний скласти податкову накладну в електронній формі з

дотриманням умови щодо реєстрації у порядку, визначеному

законодавством, кваліфікованого електронного підпису

уповноваженої платником особи та зареєструвати її в Єдиному

реєстрі податкових накладних у встановлений термін.

26

27.

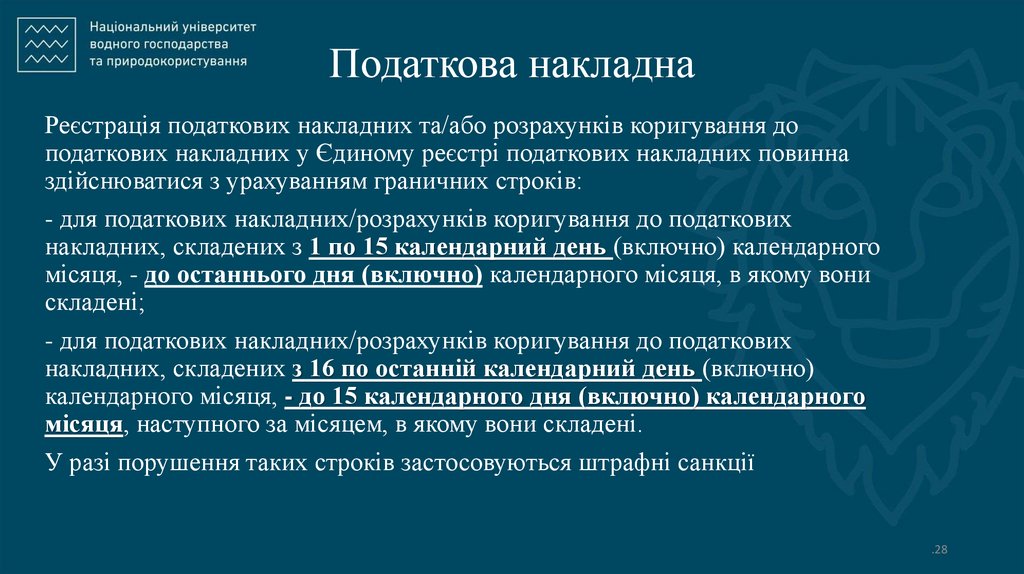

2728. Податкова накладна

Реєстрація податкових накладних та/або розрахунків коригування доподаткових накладних у Єдиному реєстрі податкових накладних повинна

здійснюватися з урахуванням граничних строків:

- для податкових накладних/розрахунків коригування до податкових

накладних, складених з 1 по 15 календарний день (включно) календарного

місяця, - до останнього дня (включно) календарного місяця, в якому вони

складені;

- для податкових накладних/розрахунків коригування до податкових

накладних, складених з 16 по останній календарний день (включно)

календарного місяця, - до 15 календарного дня (включно) календарного

місяця, наступного за місяцем, в якому вони складені.

У разі порушення таких строків застосовуються штрафні санкції

.28

29. Штрафні санкції

За порушення платниками ПДВ граничного строку для реєстрації податкової накладної вЄдиному реєстрі податкових накладних передбачено штраф в розмірі:

• 10 відсотків суми податку на додану вартість, зазначеної в таких податкових

накладних/розрахунках коригування, - у разі порушення строку реєстрації до 15

календарних днів;

• 20 відсотків суми податку на додану вартість - у разі порушення строку реєстрації від 16

до 30 календарних днів;

• 30 відсотків суми податку на додану вартість - у разі порушення строку реєстрації від 31

до 60 календарних днів;

• 40 відсотків суми податку на додану вартість - у разі порушення строку реєстрації від 61

до 365 календарних днів;

• 50 відсотків суми податку на додану вартість - у разі порушення строку реєстрації на 366

і більше календарних днів.

.29

30. Звітний період

Звітним (податковим) періодом є один календарний місяць, а у випадках, особливовизначених цим Кодексом, календарний квартал, з урахуванням таких особливостей:

• а) якщо особа реєструється як платник податку з іншого дня, ніж перший день

календарного місяця, першим звітним (податковим) періодом є період, який

розпочинається від дня такої реєстрації та закінчується останнім днем першого повного

календарного місяця;

• б) якщо податкова реєстрація особи анулюється в інший день, ніж останній день

календарного місяця, то останнім звітним (податковим) періодом є період, який

розпочинається з першого дня такого місяця та закінчується днем такого анулювання.

• Платники податку, які сплачують єдиний податок, можуть вибрати квартальний

податковий період. Заява про вибір квартального податкового періоду подається

контролюючому органу разом з декларацією за наслідками останнього податкового

періоду календарного року. При цьому квартальний податковий період починає

застосовуватися з першого податкового періоду наступного календарного року.

30

31. Подання декларації і сплата ПДВ

• Податкова декларація подається за базовий звітний (податковий) період,що дорівнює календарному місяцю, протягом 20 календарних днів, що

настають за останнім календарним днем звітного (податкового) місяця.

• Сума податкового зобов’язання, зазначена платником податку в поданій

ним податковій декларації, підлягає сплаті протягом 10 календарних

днів, що настають за останнім днем відповідного граничного строку.

31

32.

2. Акцизний податок32

33. Розділ 6 Податкового кодексу України

«Акцизний податок»33

34.

• Акцизний податок – це непрямий податок на окремітовари (продукцію), визначені законом як підакцизні,

який включається в ціну цих товарів (продукції).

34

35. Платники акцизного податку:

• Особа, яка виробляє підакцизні товари (продукцію) на митнійтериторії України, у тому числі з давальницької сировини.

• Особа - суб'єкт господарювання, яка ввозить підакцизні товари

(продукцію) на митну територію України.

• Фізична особа - резидент або нерезидент, яка ввозить підакцизні

товари (продукцію) на митну територію України в обсягах, що

підлягають оподаткуванню, відповідно до митного законодавства.

• Особа, яка реалізує конфісковані підакцизні товари (продукцію),

підакцизні товари (продукцію), визнані безхазяйними, підакцизні

товари (продукцію), за якими не звернувся власник до кінця

строку зберігання та ін.

35

36. Реєстрація платників акцизного податку

• Реєстрація у контролюючих органах як платника податку суб'єктагосподарювання, що здійснює діяльність з виробництва підакцизних товарів

(продукції) та/або імпорту алкогольних напоїв та тютюнових виробів, яка

підлягає ліцензуванню, здійснюється на підставі відомостей щодо видачі

такому суб'єкту відповідної ліцензії.

• Особи - суб’єкти господарювання роздрібної торгівлі, які здійснюють

реалізацію підакцизних товарів, підлягають обов’язковій реєстрації як

платники податку контролюючими органами за місцезнаходженням пункту

продажу товарів не пізніше граничного терміну подання декларації

акцизного податку за місяць, в якому здійснюється господарська діяльність

36

37. Об’єкти оподаткування акцизним податком – це операції з:

• реалізації вироблених в Україні підакцизних товарів (продукції);• реалізації та/або передачі в межах одного підприємства підакцизних товарів

(продукції) з метою власного споживання, промислової переробки, своїм

працівникам, а також здійснення внесків підакцизними товарами

(продукцією) до статутного капіталу;

• ввезення підакцизних товарів (продукції) на митну територію України;

• реалізації конфіскованих підакцизних товарів (продукції), підакцизних

товарів (продукції), визнаних безхазяйними, підакцизних товарів (продукції),

за якими не звернувся власник до кінця строку зберігання, та підакцизних

товарів (продукції), що за правом успадкування чи на інших законних

підставах переходять у власність держави;

• реалізації або передачі у володіння, користування чи розпорядження

підакцизних товарів (продукції), що були ввезені на митну територію

України із звільненням від оподаткування до закінчення строку, визначеного

законодавством

37

38. До підакцизних товарів належать:

• спирт етиловий та інші спиртові дистиляти, алкогольні напої,пиво (крім квасу "живого" бродіння);

• тютюнові вироби, тютюн та промислові замінники тютюну;

• пальне;

• автомобілі легкові, кузови до них, причепи та напівпричепи,

мотоцикли, транспортні засоби, призначені для перевезення 10

осіб i більше, транспортні засоби для перевезення вантажів;

• електрична енергія.

38

39.

Ставки акцизного податку, що встановлюються відповідно до ПКУ:• адвалорні (у вигляді % до ціни товару),

• специфічні (певна сума у грошовому виразі),

• адвалорні та специфічні одночасно (з тютюнових виробів).

39

40.

• Суми податку перераховуються до бюджету платниками акцизногоподатку протягом 10 календарних днів, що настають за останнім днем

відповідного граничного строку, передбаченого ПКУ для подання

податкової декларації за місячний податковий період.

• Суми податку з алкогольних напоїв, для виробництва яких

використовується спирт етиловий неденатурований, сплачуються при

придбанні марок акцизного податку.

• Базовий податковий період для сплати податку відповідає календарному

місяцю.

• Платники податку подають щомісяця не пізніше 20 числа наступного

звітного (податкового) періоду контролюючому органу за місцем

реєстрації декларацію з акцизного податку

40

41.

• У разі виробництва на митній території України алкогольних напоїв ітютюнових виробів чи ввезення таких товарів на митну територію

України платники податку зобов'язані забезпечити їх маркування

марками встановленого зразка у такий спосіб, щоб марка акцизного

податку розривалася під час відкупорювання (розкривання) товару.

• Наявність наклеєної в установленому порядку марки акцизного податку

встановленого зразка на пляшці (упаковці) алкогольного напою та пачці

(упаковці) тютюнового виробу є однією з умов для ввезення на митну

територію України і продажу таких товарів споживачам, а також

підтвердженням сплати податку та легальності ввезення товарів.

• Марки акцизного податку для вироблених в Україні алкогольних напоїв

і тютюнових виробів відрізняються від марок для ввезених на митну

територію України алкогольних напоїв і тютюнових виробів дизайном

41

та кольором.

42.

• Маркуванню підлягають усі алкогольні напої з вмістом спиртуетилового понад 8,5 відсотка об'ємних одиниць. Маркування

вироблених в Україні алкогольних напоїв із вмістом спирту етилового

до 8,5 відсотка об'ємних одиниць не здійснюється.

• Кожна марка акцизного податку на алкогольні напої повинна мати

окремий номер, місяць і рік випуску марки та позначення про суму

сплаченого акцизного податку за одиницю маркованої продукції, крім

суми акцизного податку з реалізації суб’єктами господарювання

роздрібної торгівлі алкогольних напоїв.

• Кожна марка акцизного податку на тютюнові вироби повинна мати

окремий номер та позначення про квартал і рік випуску марки.

42

43.

Не підлягають маркуванню:• алкогольні напої і тютюнові вироби, які постачаються для реалізації магазинам

безмитної торгівлі безпосередньо вітчизняними виробниками такої продукції за

прямими договорами, укладеними між вітчизняними виробниками алкогольних

напоїв і тютюнових виробів і власниками магазинів безмитної торгівлі. При цьому

переміщення алкогольних напоїв і тютюнових виробів, що спрямовуються

виробниками до магазинів безмитної торгівлі, здійснюється під митним контролем

із застосуванням заходів гарантування доставки;

• алкогольні напої і тютюнові вироби, які ввозяться в Україну і розміщуються у

митному режимі магазину безмитної торгівлі;

• еталонні (моніторингові) чи тестові зразки тютюнових виробів, які не призначені

для продажу вроздріб і ввозяться на митну територію України акредитованими

державними випробувальними лабораторіями та/або суб'єктами господарювання,

які мають ліцензії на право виробництва відповідної продукції, для проведення

досліджень чи випробувань (дегустацій, вивчення дизайну та ін.).

43

44.

Продаж марок акцизного податку вітчизняним виробникам алкогольних напоїв ітютюнових виробів провадиться на підставі:

• довідок про сплату суми податку, яка розрахована за ставками на готову

продукцію (для алкогольних напоїв, для виробництва яких використовується спирт

етиловий неденатурований);

• заявки-розрахунку кількості марок акцизного податку (далі - заявка-розрахунок);

• звіту про використання марок, придбаних у попередньому місяці, за

затвердженою центральним органом виконавчої влади, що забезпечує формування

та реалізує державну фінансову політику, формою у двох примірниках, один з яких

залишається у продавця марок, другий (з відміткою продавця) - у виробника;

• платіжного документа на перерахування плати за марки з відміткою банку про

дату виконання платіжного доручення.

44

45.

3. Мито45

46. Розділ 9 Податкового кодексу України

«Митні платежі»Митні платежі за Митним кодексом України:

а) мито;

б) акцизний податок із ввезених на митну

територію України підакцизних товарів (продукції);

в) податок на додану вартість із ввезених на митну

територію України товарів (продукції);

46

47.

Мито - це загальнодержавний податок, встановлений ПКУ, якийнараховується та сплачується відповідно до ПКУ, законів України та

міжнародних договорів, згода на обов’язковість яких надана Верховною

Радою України.

В Україні застосовуються такі види мита:

1) ввізне мито;

2) вивізне мито;

3) сезонне мито;

4) особливі види мита: спеціальне, антидемпінгове, компенсаційне,

додатковий імпортний збір.

47

48.

• Ввізне мито встановлюється на товари, що ввозяться на митну територіюУкраїни.

• Встановлення нових та зміна діючих ставок ввізного мита, визначених

Митним тарифом України, здійснюються Верховною Радою України

шляхом прийняття законів України.

• Вивізне мито встановлюється законом на українські товари, що

вивозяться за межі митної території України.

• На окремі товари законом може встановлюватися сезонне мито на строк

не менше 60 та не більше 120 послідовних календарних днів з дня

встановлення сезонного мита.

48

49.

Спеціальне мито встановлюється відповідно до Закону України "Прозастосування спеціальних заходів щодо імпорту в Україну":

1) як засіб захисту національного товаровиробника, у разі якщо товари

ввозяться на митну територію України в обсягах та/або за таких умов,

що їх ввезення заподіює або створює загрозу заподіяння значної шкоди

національному товаровиробнику;

2) як заходи у відповідь на дискримінаційні та/або недружні дії інших

держав, митних союзів та економічних угруповань, які обмежують

реалізацію законних прав та інтересів суб’єктів зовнішньоекономічної

діяльності України.

49

50.

• Антидемпінгове мито встановлюється відповідно до Закону України "Про захистнаціонального товаровиробника від демпінгового імпорту" у разі ввезення на митну

територію України товарів, які є об’єктом демпінгу, що заподіює шкоду або створює

загрозу заподіяння шкоди національному товаровиробнику. Антидемпінгове мито є

додатковим митним податком, що призначений для захисту вітчизняного

товаровиробника і внутрішнього ринку від надлишкового заповнення його

імпортними товарами за зниженими цінами.

• Компенсаційне мито встановлюється відповідно до Закону України "Про захист

національного товаровиробника від субсидованого імпорту" у разі ввезення на митну

територію України товарів, які є об’єктом субсидованого імпорту, що заподіює шкоду

або створює загрозу заподіяння шкоди національному товаровиробнику.

• Компенсаційне мито характеризується підвищеним розміром і покликаний поставити

у рівні умови внутрішні та імпортні товари шляхом компенсації

різниці в цінах. Щодо імпорту товару одним постачальником не можуть

одночасно застосовуватися компенсаційне та антидемпінгове мито.

50

51.

Додатковий імпортний збір встановлюється законом відповідно до статтіXII Генеральної угоди з тарифів і торгівлі 1994 року (далі - ГАТТ-1994) та

Домовленості про положення ГАТТ-1994 щодо платіжного балансу у разі

значного погіршення стану платіжного балансу або істотного скорочення

золотовалютних резервів, або досягнення ними мінімального розміру з

метою забезпечення рівноваги платіжного балансу та збільшення розміру

золотовалютних резервів.

51

52. Платники мита:

1) особа, яка ввозить товари на митну територію України чи вивозитьтовари з митної території України;

2) особа, на адресу якої надходять товари, що переміщуються

(пересилаються) у міжнародних поштових або експрес-відправленнях,

несупроводжуваному багажі, вантажних відправленнях;

3) особа, на яку покладається обов’язок дотримання вимог митних

режимів, які передбачають звільнення від оподаткування митом, у разі

порушення таких вимог та ін;

52

53.

В Україні застосовуються такі види ставок мита:• 1) адвалорна - у відсотках до бази оподаткування;

• 2) специфічна - у грошовому розмірі на одиницю бази оподаткування;

• 3) комбінована, що складається з адвалорної та специфічної ставок

мита.

53

finance

finance