Similar presentations:

Облік платників податків

1.

Змістовий модуль 2. ОБЛІК ПЛАТНИКІВ ПОДАТКІВ1.

5.

Порядок обліку платників податків - юридичних осіб та відокремлених підрозділів юридичних осіб.

2. Порядок обліку самозайнятих - платників податків.

3. Порядок обліку платників податку на додану вартість.

4. Державний реєстр фізичних осіб – платників податків.

Вимоги до відкриття та закриття рахунків платників податків у банках та інших фінансових установах.

Мета. З’ясувати порядок обліку суб’єктів господарювання юридичних осіб як платників та

відокремлених підрозділів юридичних осіб, розглянути порядок взяття на облік податковими органами

самозайнятих фізичних осіб – платників податків у державному реєстрі, вивчити вимоги до відкриття та

закриття рахунків платників податків у банках та інших фінансових установах.

Понятійний апарат: облік платників, ЄДРПОУ; відокремлені підрозділи, облік юридичних осіб; облік

фізичних осіб-підприємців; облік самозайнятих осіб; ЕДРФО платників податків; державний реєстратор;

повідомлення органів ДФС про взяття на облік платників податків; повідомлення банків про відкриття або

закриття рахунків платників податків; відповідальність банків за невиконання вимог Податкового кодексу

щодо відкриття банківських рахунків платникам податків.

2.1 Порядок обліку платників податків - юридичних осіб та відокремлених підрозділів юридичних

осіб

Здійснення обліку платників податків - юридичних осіб є одним із способів податкового контролю.

Облік платників податків ведеться з метою створення умов для здійснення органами державної фіскальної

служби контролю за правильністю нарахування, своєчасністю і повнотою сплати податків, нарахованих

2.

фінансових санкцій, дотримання податкового та іншого законодавства, контроль за дотриманням якогопокладено на органи державної податкової служби.

Облік платників податків здійснюється з метою усунення можливості ухилення від сплати податків.

Крім того, облік платників податків здійснюється органами державної податкової служби, оскільки, згідно

Податкового кодексу, це є однією із основних функцій Державної фіскальної службиУкраїни.

Основним характерним елементом здійснення обліку платників податків є облік за місцезнаходженням

чи проживанням відповідних осіб.

Облік платників податків юридичних осіб та відокремлених підрозділів юридичних осіб регламентується

низкою законодавчих та нормативних документів:

– Податковим кодексом України №2756-VI від 02 грудня 2010 року;

– Законом України від 15.03.2003 р. №755- IV «Про державну реєстрацію юридичних осіб та фізичних осіб

– підприємців»;

– Положенням про Єдиний державний реєстр підприємств та організацій України, затвердженого

постановою Кабінету Міністрів України від 22.01.96 N 118 (у редакції постанови Кабінету Міністрів України

від 22.06.2005 N 499);

Варто зазначити, що вся законотворча та організаційна робота, що пов’язана з обліком платників податків,

базується на вимогах статті 67 Конституції України, відповідно до якої всі особи повинні сплачувати податки

і збори в порядку й розмірах, встановлених законодавством. При цьому не робиться

поділ на суб’єктів і несуб’єктів підприємницької діяльності. Разом з тим облік платників податків згідно

Податкового кодексу спрямований на створення умов повного охоплення осіб, які мають об’єкти

оподаткування, чи здійснюють відповідні операції.

В основу Порядку обліку платників покладений принцип взаємодії податкових органів і державних

реєстраторів. Державна реєстрація відокремлених підрозділів не проводиться, але про них інформація

включається до Єдиного державного реєстру на підставі відомостей поданих реєстратору.

3.

Особливості обліку окремих платників податків встановлені окремими розділами Податкового кодексуУкраїни. Це, зокрема, стосується обліку юридичних осіб та їх відокремлених підрозділів, обліку фізичних

осіб підприємців, обліку юридичних осіб-платників податку на прибуток та платників ПДВ.

Облік платників податків в органах державної фіскальної службиведеться за податковими номерами.

Податковим номером платника податків є:

а) код за Єдиним державним реєстром підприємств та організацій України (далі – ЄДРПОУ) для

платників податків, які включаються до такого реєстру (юридичні особи та відокремлені підрозділи

юридичних осіб – резидентів та нерезидентів);

б) реєстраційний номер облікової картки платника податків – фізичних осіб, підприємців та

самозайнятих осіб (крім осіб, які через свої релігійні переконання відмовились від прийняття реєстраційного

номера облікової картки платника податків та повідомили про це відповідний орган державної фіскальної

службиі мають відповідну відмітку у паспорті);

в) реєстраційний (обліковий) номер платника податків, який присвоюється органами державної

фіскальної службитаким категоріям платників:

уповноваженим особам щодо договорів про спільну діяльність на території України без створення

юридичної особи;

управителям майна при взятті на облік договорів управління;

інвесторам (резидентам та нерезидентам), які уклали угоди про розподіл продукції і є платниками

податків;

виконавцям (юридичним особам – нерезидентам) проектів (програм) міжнародної технічної

допомоги;

іноземним дипломатичним представництвам та консульським установам;

нерезидентам та постійним представництвам нерезидентів на території України.

4.

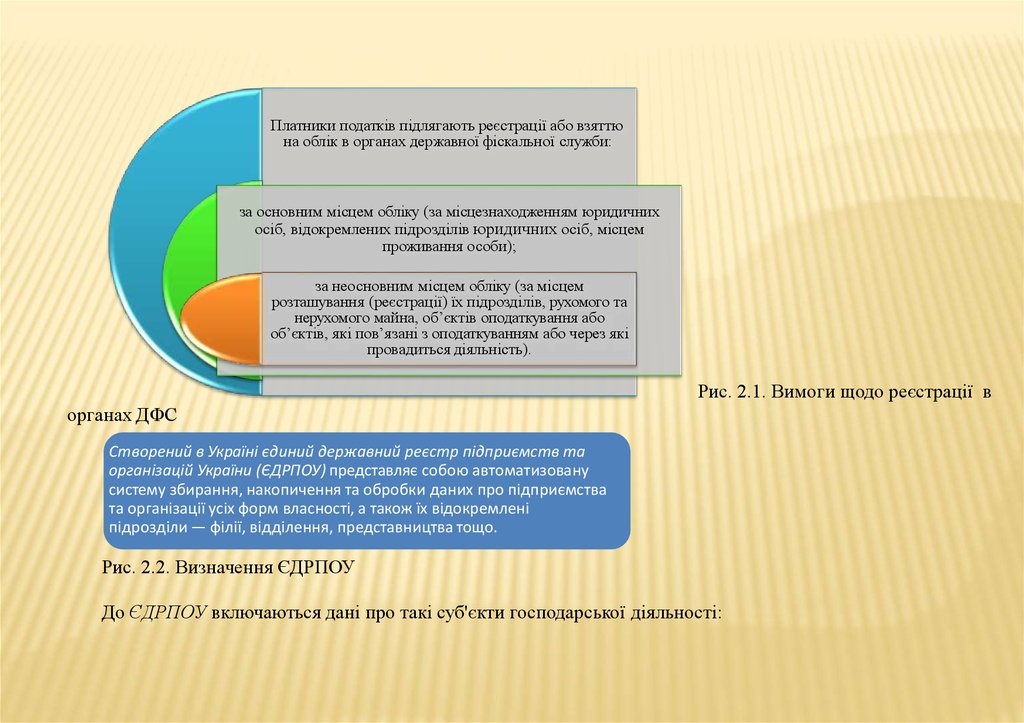

Платники податків підлягають реєстрації або взяттюна облік в органах державної фіскальної служби:

за основним місцем обліку (за місцезнаходженням юридичних

осіб, відокремлених підрозділів юридичних осіб, місцем

проживання особи);

за неосновним місцем обліку (за місцем

розташування (реєстрації) їх підрозділів, рухомого та

нерухомого майна, об’єктів оподаткування або

об’єктів, які пов’язані з оподаткуванням або через які

провадиться діяльність).

Рис. 2.1. Вимоги щодо реєстрації в

органах ДФС

Створений в Україні єдиний державний реєстр підприємств та

організацій України (ЄДРПОУ) представляє собою автоматизовану

систему збирання, накопичення та обробки даних про підприємства

та організації усіх форм власності, а також їх відокремлені

підрозділи — філії, відділення, представництва тощо.

Рис. 2.2. Визначення ЄДРПОУ

До ЄДРПОУ включаються дані про такі суб'єкти господарської діяльності:

5.

юридичні особи, а також їх філії, відокремлені підрозділи, які розташовані на території України і діють напідставі її законодавства;

юридичні особи, їх філії, відділення, представництва, ін. відокремлені підрозділи, розміщені за

межами України, які створені за участю юридичних осіб України і діють відповідно до законодавства

іноземних держав.

Ведення ЄДРПОУ здійснює «Державний комітет статистики України», який водночас є і

його

розпорядником. Розпорядниками територіальних рівнів реєстру є відповідні органи державної статистики в

Автономній Республіці Крим, областях, Києві та Севастополі.

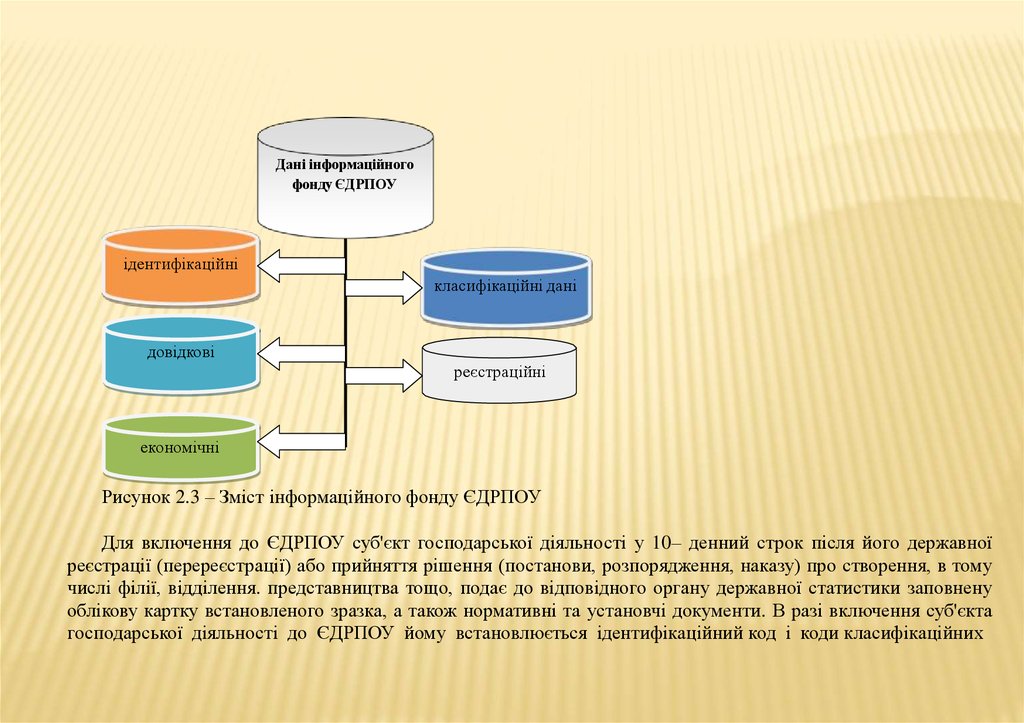

Інформаційний фонд ЄДРПОУ містить такі дані (рисунок 2.3):

ідентифікаційні:

ідентифікаційний код суб'єкта господарської діяльності, єдиний для всього

інформаційного простору України, та його назву;

класифікаційні

дані про галузеву, територіальну, відомчу належність, форму власності та

організаційно – правову форму господарювання;

довідкові: адресу, телефон, факс, прізвище керівника, засновників (інвесторів) тощо;

реєстраційні: відомості про державну реєстрацію (перереєстрацію), спосіб створення, реорганізацію,

ліквідацію тощо;

економічні:

виробничо-технічні та фінансово-економічні показники суб'єкта господарської

діяльності.

6.

Дані інформаційногофонду ЄДРПОУ

ідентифікаційні

класифікаційні дані

довідкові

реєстраційні

економічні

Рисунок 2.3 – Зміст інформаційного фонду ЄДРПОУ

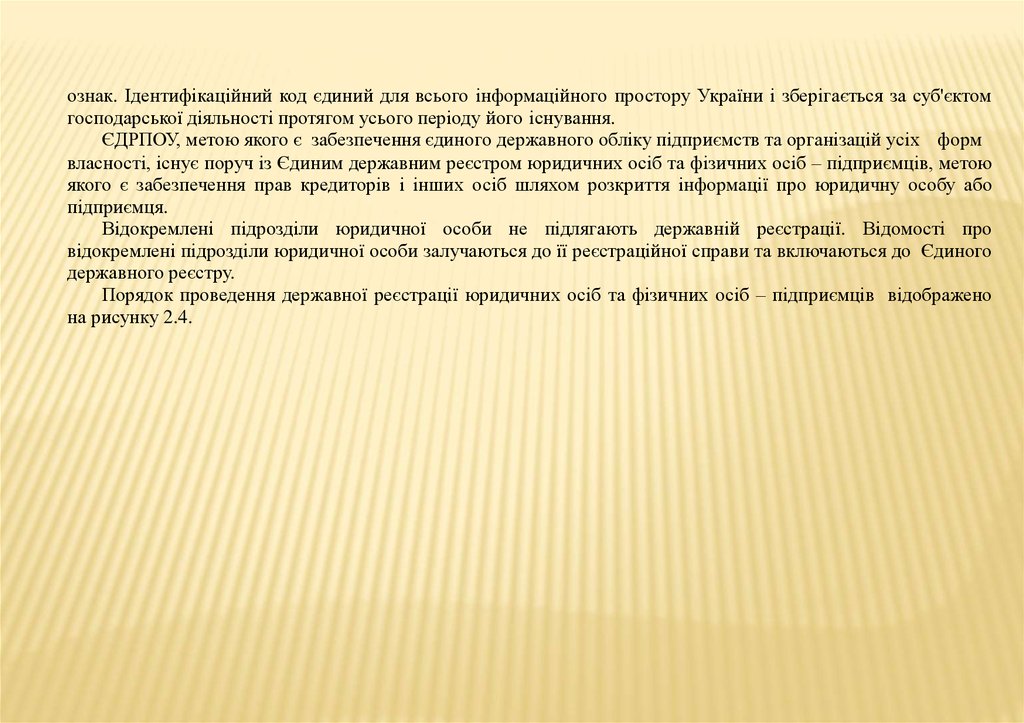

Для включення до ЄДРПОУ суб'єкт господарської діяльності у 10– денний строк після його державної

реєстрації (перереєстрації) або прийняття рішення (постанови, розпорядження, наказу) про створення, в тому

числі філії, відділення. представництва тощо, подає до відповідного органу державної статистики заповнену

облікову картку встановленого зразка, а також нормативні та установчі документи. В разі включення суб'єкта

господарської діяльності до ЄДРПОУ йому встановлюється ідентифікаційний код і коди класифікаційних

7.

ознак. Ідентифікаційний код єдиний для всього інформаційного простору України і зберігається за суб'єктомгосподарської діяльності протягом усього періоду його існування.

ЄДРПОУ, метою якого є забезпечення єдиного державного обліку підприємств та організацій усіх форм

власності, існує поруч із Єдиним державним реєстром юридичних осіб та фізичних осіб – підприємців, метою

якого є забезпечення прав кредиторів і інших осіб шляхом розкриття інформації про юридичну особу або

підприємця.

Відокремлені підрозділи юридичної особи не підлягають державній реєстрації. Відомості про

відокремлені підрозділи юридичної особи залучаються до її реєстраційної справи та включаються до Єдиного

державного реєстру.

Порядок проведення державної реєстрації юридичних осіб та фізичних осіб – підприємців відображено

на рисунку 2.4.

8.

Порядок проведення державної реєстрації юридичних осіб тафізичних осіб – підприємців включає, зокрема:

1. Перевірку комплектності документів, які подаються

державному реєстратору, та повноти відомостей, що вказані

в реєстраційній картці;

2. Перевірку

документів,

які

подаються

державному

реєстратору,

на відсутність підстав для відмови у

проведенні державної реєстрації;

3. Внесення відомостей про юридичну особу або

фізичну особу – підприємця до Єдиного державного

реєстру;

4. Оформлення і видачу свідоцтва про державну реєстрацію

та виписки з Єдиного державного реєстру.

Рисунок 2.4. – Схема комплексу заходів та процедур щодо державної реєстрації юридичних осіб та

фізичних осіб – підприємців

9.

Державний реєстратор передає органам державної фіскальної служби повідомлення та відомості зреєстраційних карток про вчинення реєстраційних дій, у тому числі щодо створення або ліквідації

відокремлених підрозділів юридичних осіб. Відомості про юридичну особу або фізичну особу – підприємця

вносяться до Єдиного державного реєстру шляхом внесення записів на підставі відомостей з відповідних

реєстраційних карток та відомостей, що надаються юридичними особами державному реєстратору (ст.17

Закону України «Про державну реєстрацію юридичних осіб та фізичних осіб – підприємців»).

Довідка про взяття на облік платника податків за ф. № 4 – ОПП надсилається (видається) платникам

податків наступного робочого дня з дня взяття на облік за основним місцем обліку.

Реєстрація або легалізація відокремленого підрозділу іноземної компанії, організації, у тому числі

постійного представництва нерезидента здійснюється Міністерством економіки України, Міністерством

юстиції України або іншим уповноваженим органом. Постійні представництва нерезидентів до початку

провадження господарської діяльності та відокремлені підрозділи іноземних компаній, організацій протягом

десяти календарних днів після державної реєстрації зобов’язані звернутися до органів державної фіскальної

службиза своїм місцезнаходженням для взяття на облік. Постійне представництво - постійне місце діяльності,

через яке повністю або частково проводиться господарська діяльність нерезидента в Україні, підлягає

реєстрації як платник податків (рисунок 2.5).

10.

Види постійних представництв нерезидентамісце управління

філія

офіс

фабрика

майстерня

установка або споруда для розвідки природних

ресурсів

шахта, нафтова/газова свердловина, кар’єр чи

будь-яке інше місце видобутку природних

ресурсів

склад або приміщення, що використовується

для доставки товарів

Рисунок 2.5 – Постійне представництво або постійне місце діяльності підлягає державній реєстрації як

платник податків

11.

Нерезидент зобов’язаний до початку своєї господарської діяльності на території України через своєпостійне представництво забезпечити постановку на облік та реєстрацію платником податку на прибуток

постійного представництва у податковому органі за місцезнаходженням постійного представництва.

У випадку здійснення господарської діяльності без обліку в податковому органі інформація про це

надсилається через компетентний орган України до компетентного органу іноземної держави для організації

заходів стягнення. Взяття на облік за основним місцем обліку відокремленого підрозділу іноземної компанії,

організації, у тому числі постійного представництва нерезидента, в органі державної фіскальної

службиздійснюється після належної акредитації (реєстрації, легалізації) такого підрозділу на території

України згідно із законом.

Документами про акредитацію (реєстрацію, легалізацію) відокремленого підрозділу іноземної компанії,

організації на території України визначено:

свідоцтво про реєстрацію представництва, видане центральним органом виконавчої влади з

питань економічної політики, – для представництв іноземних суб’єктів господарської діяльності в Україні, на

які поширюється дія Закону України «Про зовнішньоекономічну діяльність»;

свідоцтво про реєстрацію структурного осередку громадської (неурядової) організації зарубіжної

держави в Україні, видане Міністерством;

юстиції України, – для філій, відділень, представництв та інших структурних осередків громадських

(неурядових) організацій зарубіжних держав в Україні;

рішення про

акредитацію представництва чи філії іноземного банку або банківська ліцензія,

видані Національним банком України,

для представництв та філій іноземних банків;

документ, виданий уповноваженим органом державної влади України, що засвідчує реєстрацію,

акредитацію, створення, отримання згоди, дозволу тощо на функціонування підрозділу нерезидента на

території України,

для інших відокремлених підрозділів нерезидентів.

12.

2.2 Порядок обліку самозайнятих осіб - платників податківВідповідно ст.. 3 Господарського кодексу України господарська діяльність, що здійснюється для

досягнення економічних і соціальних результатів та з метою одержання прибутку, є підприємством, а суб’єкти

підприємництва – підприємцями.

Відповідно ст.. 65 «Облік самозайнятих осіб» Податкового кодексу, 65.1. Взяття на облік фізичних осіб підприємців у контролюючих органах здійснюється за місцем їх державної реєстрації на підставі відомостей з

реєстраційної картки, наданих державним реєстратором згідно із Законом України "Про державну реєстрацію

юридичних осіб та фізичних осіб - підприємців".

Приватні нотаріуси та інші фізичні особи, умовою ведення незалежної професійної діяльності яких згідно

із законом є державна реєстрація такої діяльності у відповідному уповноваженому органі та отримання

свідоцтва про реєстрацію чи іншого документа (дозволу, сертифіката тощо), що підтверджує право фізичної

особи на ведення незалежної професійної діяльності, протягом 10 календарних днів після такої реєстрації

зобов'язані стати на облік у контролюючому органі за місцем свого постійного проживання.

Для взяття на облік фізичної особи, яка має намір провадити незалежну професійну діяльність, така особа

повинна подати заяву та документи особисто (надіслати рекомендованим листом з описом вкладення) або

через уповноважену особу до контролюючого органу за місцем постійного проживання.

Контролюючий орган відмовляє в розгляді документів, поданих для взяття на облік особи, яка здійснює

незалежну професійну діяльність, у разі:

наявності обмежень на провадження незалежної професійної діяльності, встановлених

законодавством;

коли документи подані за неналежним місцем обліку;

коли документи не відповідають встановленим вимогам, подані не в повному обсязі або коли

зазначені в різних документах відомості є взаємно невідповідними;

13.

коли фізична особа вже взята на облік як самозайнята особа;неподання для реєстрації особою, яка має намір провадити незалежну професійну діяльність,

свідоцтва про реєстрацію чи іншого документа (дозволу, сертифіката тощо), що підтверджує право фізичної

особи на провадження незалежної професійної діяльності.

Після усунення причин, що були підставою для відмови у взятті на облік самозайнятої особи, фізична

особа може повторно подати документи для взяття на облік.

Взяття на облік самозайнятої особи здійснюється контролюючим органом не пізніше наступного робочого

дня з дня отримання відповідних відомостей від державного реєстратора (для фізичних осіб - підприємців)

або прийняття заяви (для осіб, які здійснюють незалежну професійну діяльність).

Дані про взяття на облік фізичної особи - підприємця передаються до Єдиного державного реєстру

юридичних осіб та фізичних осіб - підприємців у день взяття на облік у порядку, встановленому

Міністерством юстиції України та центральним органом виконавчої влади, що забезпечує формування та

реалізує державну податкову і митну політику.

Взяття на облік фізичної особи - підприємця підтверджується випискою з Єдиного державного реєстру

юридичних осіб та фізичних осіб - підприємців, яка надсилається (видається) фізичній особі - підприємцю у

порядку, встановленому Законом України "Про державну реєстрацію юридичних осіб та фізичних осіб підприємців".

Видача та заміна довідки про взяття на облік платника податків здійснюється безоплатно.

Внесення до Державного реєстру запису про припинення підприємницької діяльності фізичної особи підприємця чи незалежної професійної діяльності фізичної особи здійснюється у разі:

визнання фізичної особи недієздатною або обмеження її цивільної дієздатності - з дати набрання законної

сили відповідним рішенням суду;

смерті фізичної особи, у тому числі оголошення такої особи померлою, що підтверджується свідоцтвом

про смерть (витягом з Державного реєстру актів цивільного стану громадян, інформацією органу

14.

державної реєстрації актів цивільного стану), а також визнання фізичної особи безвісно відсутньою, щопідтверджується судовим рішенням;

внесення до Єдиного державного реєстру юридичних осіб та фізичних осіб - підприємців запису про

державну реєстрацію припинення підприємницької діяльності фізичної особи - підприємця - з дати державної

реєстрації припинення підприємницької діяльності фізичної особи - підприємця;

реєстрації припинення незалежної професійної діяльності фізичної особи у відповідному

уповноваженому органі - з дати реєстрації;

закінчення строку, на який було видано свідоцтво про реєстрацію чи інший документ (дозвіл,

сертифікат тощо), - з дати закінчення такого строку;

заборони судом фізичній особі провадити підприємницьку діяльність або незалежну професійну

діяльність - з дати набрання законної сили відповідним рішенням суду, якщо інше не визначене у рішенні

суду;

наявності обмежень права на провадження підприємницької діяльності або незалежної професійної

діяльності, які встановлені законодавством, - з дати надходження відповідних документів до контролюючого

органу за місцем обліку фізичної особи, якщо інше не встановлено законом чи рішенням суду;

Відповідно до статті 14 Податкового кодексу України самозайнята особа – платник податків який є

фізичною особою – підприємцем або провадить незалежну професійну діяльність за умови, що така особа не

є працівником в межах такої підприємницької чи незалежної професійної діяльності.

15.

Незалежна професійна діяльність – це участь фізичної особи в науковій,літературній, артистичній, художній, освітній або викладацькій діяльності, у

діяльності лікарів, приватних нотаріусів, адвокатів, аудиторів, бухгалтерів,

оцінщиків, інженерів чи архітекторів, осіб зайнятих релігійною

(місіонерською) діяльністю, іншій подібній діяльності за умови, що такі

особи не є працівниками чи фізичною особою – підприємцем та

використовують найману працю не більш як однієї фізичної особи.

Виходячи з вищезазначеного

порядок обліку самозайнятих осіб – платників податків має свої особливості.

По-перше, особа, яка проводить незалежну професійну діяльність, не є підприємцем і вона не

реєструється відповідно до Закону України «Про державну реєстрацію юридичних осіб та фізичних осіб –

підприємців». У зв’язку з цим для

обліку фізичної особи, яка має намір провадити незалежну професійну

діяльність, вона особисто подає відповідну заяву до органу державної фіскальної служби за місцем

постійного проживання.

2.3 Порядок обліку платників податку на додану вартість

Податок на додану вартість (ПДВ) є основним джерелом наповнення Державного бюджету України.

Тому стан державних фінансів значною мірою залежить від його економічної і фіскальної ефективності.

Підвищення податкової ефективності вимагає покращення правових норм, якими регулюється справляння

податку. Податковим кодексом удосконалено правові норми щодо ПДВ шляхом забезпечення більш детальної

правової регламентації його справляння, усунення прогалин, що мали місце у попередньому законодавстві та

використовувались суб’єктами господарювання для уникнення сплати цього податку. Крім того, здійснено

важливі кроки на шляху наближення податкового законодавства до Європейських стандартів в сфері

оподаткування та до вимог 112 Директиви Ради Євросоюзу.

16.

Наприклад, статтею 180 Податкового кодексу, як і в Законі України «Про податок на додану вартість»,платниками ПДВ визнано осіб, що здійснюють господарську діяльність та добровільно реєструються як

платники ПДВ:

зареєстровані або підлягають обов’язковій реєстрації як платники цього податку;

ввозять товари на митну територію України в обсягах, які підлягають оподаткуванню.

Водночас цією статтею вперше:

розширено перелік осіб, що є платниками ПДВ;

визначено осіб,

відповідальних за нарахування та сплату ПДВ до бюджету у разі отримання

відповідальним послуг від нерезидентів, не зареєстрованих як платники ПДВ.

З метою удосконалення адміністрування ПДВ та полегшення контролю за його сплатою в Україні,

починаючі з 1997 р., було запроваджено спеціальну реєстрацію платників цього податку. З січня 2011 року

вимоги щодо реєстрації платників ПДВ вперше викладені окремо в 181 статті Податкового кодексу України і

досить детально регламентовані. В цій статті, як і в попередньому законодавстві, з метою спрощення

адміністрування ПДВ, передбачено, що з січня 2016р. особа підлягає обов’язковій реєстрації як платник ПДВ

у разі перевищення обсягу її оподатковуваних операцій за останні дванадцять календарних місяців 1 000 000

гривень (без урахування податку на додану вартість).

Тобто така особа зобов’язана зареєструватися як платник податку в органі державної фіскальної службиза

своїм місцезнаходженням (місцем проживання). На відміну від попереднього законодавства Податковим

кодексом передбачено, що платник єдиного податку не може бути зареєстрований платником ПДВ.

Податковим кодексом вперше установлено, що не зареєстровані як платники ПДВ особи, які ввозять

товари на митну територію України в обсягах, що підлягають оподаткуванню згідно із законодавством,

сплачують податок під час їх митного оформлення без реєстрації як платники ПДВ.

Ці вимоги стосуються юридичних і фізичних осіб – суб’єктів господарювання. Щодо добровільної

реєстрації платників ПДВ, доцільно відзначити, що статтею 182 Податкового кодексу встановлено, що особа

обсяги постачання товарів або послуг якої іншим платникам ПДВ за останні дванадцять календарних

17.

місяців становлять не менше 50 відсотків від загального обсягу постачання (але обсяг оподатковуванихоперацій якої за цей само період не перевищує 1 000 000 гривень без урахування податку на додану вартість),

може зареєструватися платником податку на добровільних засадах.

Податкового

В сучасних умовах діє порядок реєстрації платників ПДВ, встановлений статтею 183

кодексу України.

Основні заходи та процедури щодо реєстрації платників ПДВ:

реєстрація платника ПДВ здійснюється на підставі реєстраційної заяви, поданої ним до органу ДФС

України за своїм місцезнаходженням (місцем проживання);

при здійсненні обов’язкової реєстрації особи як платника ПДВ реєстраційна заява подається до

органу державної фіскальної службине пізніше десятого числа календарного місяця, що настає за місяцем, в

якому вперше досягнуто обсяг оподатковуваних операцій;

у разі добровільної реєстрації особи як платника ПДВ, або особи, яка відповідає вимогам визначеним

статтею 180 Податкового кодексу, реєстраційна заява подається до органу державної фіскальної службине

пізніше ніж за 20 календарних днів до початку податкового періоду, з якого такі особи вважатимуться

платниками ПДВ та матимуть право на податковий кредит і оформлення податкових накладних;

особи, що переходять на загальну систему оподаткування із спрощеної системи оподаткування, обліку і

звітності з початку календарного року і при цьому обсяг їх оподаткованих операцій перевищує 1000 000

гривень, зобов’язані подати реєстраційну заяву не пізніше 10 січня цього ж календарного року. Якщо перехід

здійснюється у продовж календарного року, реєстраційна заява подається про відмову від застосування

спрощеної системи оподаткування;

у разі коли останній день строку подання заяви припадає на вихідний, святковий або неробочий день,

останнім днем строку вважається наступний за вихідним, святковим, або неробочим робочий день;

заява про реєстрацію особи як платника ПДВ подається особисто такою фізичною особою або

безпосередньо керівником, або представником юридичної особи – платника (в обох випадках

з

18.

документальним підтвердженням особи та повноважень) до органу ДФС за місцезнаходженням (місцемпроживання) особи. У заяві зазначаються підстави для реєстрації особи як платника ПДВ;

будь-яка особа, яка підлягає обов’язковій реєстрації як платник ПДВ, у випадках та в порядку

передбачених статтею 183 Податкового кодексу не подала до органу ДФС реєстраційну заяву, несе

відповідальність за не нарахування або несплату ПДВ на рівні зареєстрованого платника без права

нарахування податкового кредиту та отримання бюджетного відшкодування;

орган ДФС відмовляє в реєстрації особи як платника ПДВ, якщо за результатами розгляду реєстраційної

заяви та поданих документів встановлено, що особа не здійснює постачання товарів, послуг чи не відповідає

вимогам Податкового кодексу, або якщо існують обставини, які є підставою для анулювання

реєстрації згідно із статтею 184 Кодексу;

особа, що підлягає обов’язковій реєстрації як платник податку, вважається платником податку з першого

числа місяця, що настає за місяцем, в якому досягнуто обсяг оподатковуваних операцій, визначений у статті

181 цього розділу, без права на віднесення сум податку до податкового кредиту та отримання бюджетного

відшкодування до моменту реєстрації в якості платника ПДВ;

оригінал свідоцтва про реєстрацію платника податку повинен зберігатися платником ПДВ, а копії

свідоцтва, справжність яких засвідчена органом державної податкової служби, розміщуватися в доступних

для огляду місцях у приміщенні платника ПДВ та в усіх його філіях (відділеннях), представництвах;

форми реєстраційної заяви, заяви про анулювання реєстрації, свідоцтва про реєстрацію, а також

положення про реєстрацію платників ПДВ затверджуються центральним органом ДФС;

центральний орган ДФС веде реєстр платників податку, в якому міститься інформація про осіб,

зареєстрованих як платники ПДВ;

особі, що реєструється як платник ПДВ, присвоюється індивідуальний податковий номер, який

використовується для сплати ПДВ.

19.

З метою надходження ПДВ до бюджету у повному обсязі повинен бути забезпечений належний облікплатників. Вищезазначений порядок здійснення обліку господарюючих осіб як платників ПДВ сприяє

досягненню цієї мети.

Крім того статтею 184 Податкового кодексу чітко сформульовані норми анулювання реєстрації платника

ПДВ. Наприклад, більш детально, порівняно з попереднім законодавством прописані підстави анулювання

реєстрації платника ПДВ, що сприяє підвищенню ефективності менеджменту цього податку.

До основних підстав анулювання реєстрації платника ПДВ Податковим кодексом додатково включено 5

підстав, зображених на рисунку 2.5.

Крім того, вперше Податковим кодексом введена статтею 184 норма, згідно якої передбачено право

органу ДФС дати відмову у анулюванні реєстрації платника ПДВ.

20.

Підстави анулювання реєстрації платника ПДВВинесення ухвали господарським судом про ліквідацію

юридичної особи – банкрута.

Анулювання,

скасування,

визнання

податкової реєстрації за рішенням суду.

недійсною

Закінчення строку дії свідоцтва про реєстрацію особи як

платника ПДВ.

Фізична особа, що була зареєстрована як платник ПДВ,

померла, її визнано недієздатною, обмежено її цивільну

дієздатність, визнано безвісно відсутньою.

Обсяг постачання товарів або послуг платниками ПДВ,

зареєстрованими добровільно, іншим платникам ПДВ за

останні 12 календарних місяців сукупно становить менше 50%

від загального обсягу постачання.

Рисунок 2.5 – Основні підстави анулювання реєстрації платника ПДВ, додатково введені Податковим

кодексом України

Зокрема, у разі відсутності законних підстав для анулювання реєстрації орган державної фіскальної

службипротягом 10 календарних днів після надходження заяви платника ПДВ про анулювання реєстрації

подає такому платникові ПДВ мотивовану письмову відмову в анулюванні реєстрації з поясненнями із

зазначеного питання.

21.

2.4 Державний реєстр фізичних осіб – платників податківДержавне регулювання формування та ведення Державного реєстру фізичних осіб – платників податків

здійснюється відповідно вимог Податкового кодексу України.

Згідно ст..70 Податкового кодексу, формує та веде Державний реєстр фізичних осіб – платників податків

(далі Державний реєстр) Центральний орган державної фіскальної служби України.

До Державного реєстру вноситься інформація про осіб, які є: громадянами України; іноземцями та

особами без громадянства, які постійно проживають в Україні; іноземцями та особами без громадянства, які

не мають постійного місця проживання в Україні, але відповідно до діючого законодавства зобов’язані

сплачувати податки в Україні.

Для фізичних осіб – платників податків, які через свої релігійні переконання відмовляються від

прийняття реєстраційного номера облікової картки платника, ведеться окремий регістр Державного

реєстру з використанням прізвища, ім’я, по батькові та серії і номера паспорта без використання

реєстраційного номера облікової картки. Відповідно до цього, повідомлення (не облікова картка) зазначених

осіб, окрім прізвища, ім’я, по батькові й дати народження, буде містити місце народження та місце

проживання, а також відомості про паспортні дані.

Особливістю реєстрації в Державному реєстрі фізичних осіб – платників податків є відсутність

обмеження за віком, з якого дані про особу вносяться до відповідного банку даних. З цим варто погодитись,

оскільки Податковий кодекс не передбачає норм щодо обмеження оподаткування будь – яким віком. Це

пояснюється тим, що цивільна правоздатність фізичної особи, тобто здатність особи мати цивільні права та

обов’язки, виникає, як це передбачає ст. 25 Цивільного кодексу (ЦК) України, у момент її народження. У

випадках, встановлених законом, охороняються інтереси зачатої, але ще не народженої дитини.

22.

Податковий кодекс, як зазначалось, не передбачає подібних обмежень щодо оподаткування осіб, які маютьоб’єкти оподаткування, тобто фізична особа будь-якого віку (у т.ч. яка тільки народилась) може мати названі

об’єкти, а відповідно повинна бути включена до відповідного реєстру. Це положення є слушним та

зрозумілим. Воно повністю відповідає принципам оподаткування, прийнятим у державі, й, перш за все,

принципу недискримінації. Так, наприклад, дитина, яка тільки народилась, може відразу, у порядку

спадкування, отримати нерухомість, яка стає об’єктом оподаткування. Тому об’єктом обліку в Державному

реєстрі є фізична особа – платник податків будь-якого віку. Цілком зрозуміло, що внесення відомостей про

фізичну особу до Державного реєстру може вплинути на її права та обов’язки, які випливають з цього Кодексу

та норм іншого законодавства. Ураховуючи те, що особа, яка подає інформацію про себе до податкового

органу для внесення до реєстру, повинна мати відповідний обсяг дієздатності для здійснення відповідних дій.

Так, відповідно до ст. 30 ЦК України, «цивільною дієздатністю фізичної особи є її здатність своїми діями

набувати для себе цивільних прав і самостійно їх здійснювати, а також здатність своїми діями створювати для

себе цивільні обов’язки, самостійно їх виконувати та нести відповідальність у разі їх невиконання».

Обсяг цивільної дієздатності визначено відповідними нормами ст. 31, 32, 34 ЦК України. Так, повної

цивільної дієздатності особа набуває у 18 років, часткова дієздатність встановлюється для малолітніх осіб (до

14 р.), неповна дієздатність – для неповнолітніх осіб (14–18 р.). Крім того, законом встановлюються випадки

обмеження дієздатності: встановлення обмеженої дієздатності може мати місце тільки на підставі рішення

суду.

Відмінність між частковою, неповною та повною дієздатністю полягає в обсязі цивільних

«повноважень», які має особа для набуття для себе відповідних прав та обов’язків. Зокрема, з аналізу

зазначених норм ЦК України можна зробити висновок, що фізична особа, яка має неповну цивільну

дієздатність, має право сама особисто здійснити подання відомостей про себе до податкового органу.

23.

Державний реєстр – це автоматизований банк даних (база даних), створений длязабезпечення єдиного державного обліку фізичних осіб, які зобов'язані сплачувати

податки, збори, інші обов'язкові платежі до бюджетів та внески до державних цільових

фондів у порядку і на умовах, що визначаються законодавчими актами України.

Метою створення Державного

реєстру є повний облік фізичних осіб, які сплачують податки та інші обов'язкові платежі, організація

автоматизованої обробки інформації про сплату податків та інших обов'язкових платежів фізичними особами

в режимі комп'ютерної мережі.

До Державного реєстру вноситься інформація про осіб, які постійно проживають в Україні, мають об'єкти

оподаткування, передбачені чинним законодавством, і зобов'язані сплачувати податки та інші обов'язкові

платежі, не мають постійного місця проживання в Україні, але відповідно до чинного законодавства

зобов'язані сплачувати податки в Україні.

Використання ідентифікаційного номера Державного реєстру є обов'язковим для використання

підприємствами, установами, організаціями всіх форм власності, включаючи установи Національного банку

України, комерційні банки та інші фінансово – кредитні установи, в разі:

виплати доходів, з яких утримуються податки та інші обов'язкові платежі згідно з чинним законодавством

України;

укладення цивільно-правових угод, предметом яких є об'єкти оподаткування та щодо яких виникають

обов'язки сплати платежів;

відкриття рахунків в установах банків;

інших випадках визначених законодавством України.

24.

До Державного реєстру не вноситься інформація про осіб, які через свої релігійні або інші переконанняпройшли відповідну процедуру відмови від ідентифікаційного номера в органах державної фіскальної служби

України за місцем реєстрації.

Реєстрація фізичних осіб здійснюється у податковому органі за місцем проживання чи місцем отримання

доходів (для особи, яка не має постійного місця проживання).

Облік осіб, які через свої релігійні або інші переконання відмовляються від прийняття реєстраційного

номера облікової картки платника податків та офіційно повідомляють про це відповідні державні органи,

здійснюється за прізвищем, ім’ям, по батькові, серією та номером паспорта громадянина України. У

паспортах зазначених осіб робиться відповідна відмітка.

У разі виявлення недостовірних даних або помилок у поданій обліковій картці або повідомленні фізичній

особі може бути відмовлено в реєстрації та внесенні відмітки до паспорта або продовжено строк реєстрації.

Реєстраційний номер облікової картки платника податків або серія та номер паспорта

використовується в усіх документах, які містять інформацію про об’єкти оподаткування фізичних осіб або про

сплату податків. Документи, які не мають реєстраційного номера облікової картки платника податків або серії

та номера паспорта, вважаються оформленими з порушенням вимог законодавства України. Реєстраційний

номер облікової картки платника податків або серія та номер паспорта податковим органом зазначається у всіх

повідомленнях, що надсилаються йому. Аналогічне правило застосовується і відносно платників податків для

будь – якої звітності, яка подається до податкового органу. Як і в країнах, що входять до Євросоюзу в Україні,

дані Державного реєстру використовуються виключно для обліку одержаних доходів, об’єктів оподаткування,

повноти та своєчасності сплати податків та інших обов’язкових платежів. Такі відомості є інформацією з

обмеженим доступом.

Органи виконавчої влади та органи місцевого самоврядування, самозайняті особи, податкові агенти

подають інформацію про фізичних осіб, що пов’язана з реєстрацією таких осіб як платників податків,

нарахуванням, сплатою податків і контролем за дотриманням податкового законодавства України.

25.

Відомості надаються із зазначенням реєстраційних номерів облікових карток платників податківбезоплатно податковим органам у визначених випадках.

Така інформація стосується:

дати прийняття на роботу або звільнення з роботи фізичних осіб;

реєстрації/зняття з реєстрації за місцем проживання у відповідному населеному пункті;

наявності у фізичних осіб або припинення права власності на морські, річкові та повітряні судна;

смерті фізичних осіб;

реєстрації приватної нотаріальної, адвокатської іншої незалежної професійної діяльності;

державної реєстрації речових прав на нерухоме майно або права на нього;

встановлення піклування над фізичними особами, визнаними судом недієздатними, опіки, піклування і

управління майном малолітніх, інших неповнолітніх фізичних осіб, фізичних осіб, обмежених судом у

дієздатності, дієздатних фізичних осіб, над якими встановлене піклування у формі патронажу, піклування або

управлінням майном фізичних осіб, визнаних судом безвісно відсутніми, а також про подальші зміни,

пов’язані із зазначеною опікою, піклуванням або управлінням майном;

інших об’єктів оподаткування.

Державний реєстр фізичних осіб – платників податків формується на основі Державного реєстру

фізичних осіб – платників податків та інших обов’язкових платежів. Відповідно до цього немає необхідності

здійснювати перереєстрацію в новому реєстрі.

2.5 Вимоги до відкриття та закриття рахунків платників податків у банках та інших фінансових

установах

Податковим кодексом України вперше в главі 6 «Облік платників» введено статтею 69 норми щодо вимог

до відкриття і закриття рахунків платників податків у банківських установах та інших фінансових установах.

Наприклад, п. 69.1 визначено, що банки та інші фінансові установи відкривають поточні та інші рахунки

26.

платникам податків – юридичним особам (як резидентам, так і нерезидентам) незалежно від організаційно –правової форми, відокремленим підрозділам та представництвам юридичних осіб, фізичним особам

підприємцям та фізичним особам, які провадять незалежну професійну діяльність, лише за наявності

документів, виданих органами державної податкової служби, що підтверджують взяття їх на облік у таких

органах.

Крім того, ст. 69 передбачено, що банки та інші фінансові установи зобов’язані надіслати повідомлення

про відкриття або закриття рахунка платника податків юридичної особи, у тому числі відкритого через його

відокремлені підрозділи, чи самозайнятої фізичної особи до органу державної податкової служби, в якому

обліковується платник податків, протягом трьох робочих днів з дня відкриття або закриття рахунка

(включаючи день відкриття або закриття).

У разі відкриття або закриття рахунку платника податків банку, у тому числі відкритого через його

відокремлені підрозділи, повідомлення надсилається в порядку, визначеному у ст. 69, лише в разі відкриття

або закриття кореспондентського рахунка. У разі відкриття або закриття власного кореспондентського

рахунка банки зобов’язані надіслати повідомлення до органу державної податкової служби, в якому

обліковуються, в строки, визначені ст. 69.

Інструкція про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах

передбачає, що якщо особа не має рахунку в банку, то для відкриття їй поточного рахунку потрібно подати

разом з іншими документами копію документа, що підтверджує взяття юридичної особи на облік в органі

державної податкової служби, засвідчену органом, що видав документ, або нотаріально чи підписом

уповноваженого працівника банку.

Аналогічна вимога й до інших осіб, зокрема, фізичних осіб-підприємців та відокремлених підрозділів.

Національний банк України, банки протягом трьох днів з дня проведення операції відкриття або закриття

рахунків платників податків та відкриття або закриття власних кореспондентських рахунків (включаючи день

відкриття, закриття) подають відомості про це в електронному вигляді засобами електронної пошти

27.

Національного банку на адресу державних податкових адміністрацій з використанням засобів захистуінформації.

Датою початку видаткових операцій за рахунком платника податків, визначеного пунктом 69.1 статті 69

Податкового кодексу у банках та інших фінансових установах, є дата отримання банком або іншою

фінансовою установою повідомлення органу державної фіскальної служби про взяття рахунку на облік в

органах державної податкової служби. Аналогічні вимоги щодо повідомлення фінансових установ містить і

законодавство про відкриття, закриття поточних рахунків у національній та іноземній валютах (Постанова

Правління Національного банку України 12.11. 2003 № 492). Видаткові операції за рахунком здійснюються

після отримання банком повідомлення про взяття рахунку на облік органом державної податкової служби.

Фізичні особи, які провадять незалежну професійну діяльність, зобов’язані повідомляти про свій статус банки

та інші фінансові установи, в яких такі особи відкривають рахунки. При цьому фінансові установи не несуть

відповідальності, якщо фізичні особи не повідомили про свій статус і такими фінансовими установами було

перевірено та на момент відкриття рахунку встановлено відсутність реєстрації фізичної особи підприємцем

чи особи, яка має право на здійснення незалежної професійної діяльності, за даними, що відкрито

оприлюднюються із державних, єдиних або інших реєстрів про реєстрацію таких осіб.

Питання для самоконтролю

1. Що таке ЄДРПОУ?

2. Які дані включаються до ЄДРПОУ?

3. Хто здійснює ведення ЄДРПОУ?

4. Коли здійснюється взяття на облік платника податків за місцем обліку?

5. Що повинен забезпечити нерезидент до початку своєї господарської діяльності?

6. Що включає порядок проведення державної реєстрації юридичних осіб та фізичних осіб –

підприємців?

28.

Які дані містить інформаційний фонд ЄДРПОУ?8. Незалежна професійна діяльність це?

9. Які особливості має порядок обліку самозайнятих осіб?

10. В яких випадках орган державної фіскальної службиможе відмовити в розгляді документів, поданих для

взяття на облік особи, яка здійснює незалежну професійну діяльність?

11. Які основні заходи та процедури щодо реєстрації платників ПДВ?

12. До якої дати діє реєстрація платника ПДВ?

13. Чого позбавляється платник ПДВ у разі анулювання реєстрації?

14. Дайте визначення Державному реєстру фізичних осіб?

15. Які джерела формування інформаційного фонду Державного реєстру ви знаєте?

16. Чи може особа відмовитись від прийняття ідентифікаційного номера?

17. Які вимоги до відкриття та закриття рахунків платників податків у банках та інших фінансових

установах?

7.

law

law