Similar presentations:

Сутність та види податків

1.

“У світі не можна уникнути двох речей:смерті і податків”

Тема 1

Сутність та види податків

2. План

1.2.

3.

4.

5.

6.

7.

8.

Передумови виникнення та розвитку податків, їх прихначення

Податки як соціально-економічна категорія

Функції податків, їх природа

Елементи податку та їх характеристика

Види податків і податкових платежів та їх класифікація

Місце прямих і непрямих податків у податковій системі, їх

переваги та недоліки

Сутність та проблематика перекладання податків

Роль податків у фіскальній політиці держави

3.

Передумови виникнення та розвитку податків, їх прихначенняОб’єктивною реальністю є те, що за

наявних економічних умов

підприємницькі структури та

громадяни повинні віддавати частку

своїх доходів на загальнодержавні

суспільні потреби, а натомість

одержувати від держави безплатні

блага та послуги.

4.

Передумови виникнення та розвитку податків, їх прихначенняІсторія цивілізації свідчить, що в різні

періоди розвитку суспільства

вводились різноманітні податки – на

землю, майно, прибуток, цінні

папери, спадщину та дарування,

додану вартість, заробітну плату,

акцизи, збори й відрахування на

автомобілі, коней, собак, продуктивну

худобу та птицю, бджіл, подушні

податки і податки на неодружених

чоловіків, податки на бороду, вікна,

двері тощо.

5. Головні передумови виникнення податків

Передумови виникнення та розвитку податків, їх прихначенняГоловні передумови

виникнення податків

суспільний поділ праці;

перехід від натурального господарства до

грошового;

виникнення держави.

6.

Передумови виникнення та розвитку податків, їх прихначенняПоняття податок першим розкрив Адам

Сміт у роботі “Дослідження про

природу та причини багатства

народів” (1770).

За його словами, “податок – це тягар,

що накладається державою у формі

закону, який передбачає і його

розмір, і порядок сплати”.

7.

Передумови виникнення та розвитку податків, їх прихначенняПодаткова система виникла і

розвивалась разом з державою.

На самих давніх ступенях державної

організації початковою формою

оподаткування можна вважати

жертвоприношення, яке не було

основане виключно на добровільних

засадах. Жертвоприношення було

неписаним законом і, таким чином,

ставало примусовою виплатою чи

збором.

8.

Передумови виникнення та розвитку податків, їх прихначенняНайдавнішим джерелом державних доходів

були домени, або державне майно, землі,

ліси. Спочатку вони належали до власності

монарха, доходи якого служили одночасно

й доходами держави. Це були приватно правові, а не публічно-правові доходи.

Іншим джерелом державних доходів

виступали регалії – доходні прерогативи

казни, певні галузі виробництва, види

діяльності , що приймались у виключне

користування казни і виключалися з

суспільного обороту, із сфери діяльності

населення.

9. Основними видами регалій були:

Передумови виникнення та розвитку податків, їх прихначенняОсновними видами регалій були:

„безхазяйна регалія” – все, що не мало хазяїна,

оголошувалось таким, що належить казні. Це

природні явища, як наприклад, вітер, вода, надра,

що тягло за собою встановлення державної

монополії на вітряні млини;

митна регалія, яка реалізовувалась шляхом

встановлення зборів за право проїзду територією і

стала прообразом митних платежів;

судова регалія – це здійснення правосуддя тільки

державою (судові штрафи, мито, доходи від

конфіскацій );

монетарна регалія – це право чеканити монету.

Регалії стали перехідним ступенем до податків.

10.

Передумови виникнення та розвитку податків, їх прихначенняНайбільшого розквіту податки отримують за умов

розвинутої ринкової економіки. Саме вони стають

об’єктивним елементом фінансових відносин між

державою та юридичними й фізичними особами.

Формується завершена модель податкової системи

кожної держави. Вона включає методи й об’єкти

оподаткування, ставки податків, строки їх сплати,

контроль за надходженням та витрачанням.

Податки стають ефективним знаряддям втілення

державної політики з питань економіки та соціального

розвитку. Змінюються не тільки їх види і форми

справляння, а й саме ставлення до них. За допомогою

податків здійснюється перерозподіл валового

внутрішнього продукту в територіальному та

галузевому аспектах, а також між різними соціальними

групами. Цей перерозподіл згладжує вади ринкового

саморегулювання, створює додаткові стимули для

ділової та інвестиційної активності, мотивації до праці,

підтримання рівня зайнятості.

11. У світовій фінансовій науці розрізняють два системних підходи до теоретико-організаційного обгрунтування проблеми фіскального

Податки як соціально-економічна категоріяУ світовій фінансовій науці розрізняють два

системних підходи до теоретико-організаційного

обгрунтування проблеми фіскального вибору та

трактування категорії податок

Перший ґрунтується на необхідної

обов'язковості податків і податкових

платежів. Цей напрям фінансової думки

базується на тезі, запропонованій ще Е.

Саксом, а саме: послуг і примус є

необхідними елементами податкової теорії.

В теоретичному трактуванні примусовий

характер сплати обов'язкових платежів

державі в обмін на суспільні блага у

фінансовій літературі називають податком

за А. Пігу.

12.

Податки як соціально-економічна категоріяДругий фіскальної теорії визначає

податок як громадянський обов'язок.

Податок, що сплачується на основі

свідомого індивідуального вибору і

власної оцінки характеру державної

діяльності виборцемподаткоплптником, дістав назву

“податок Кларка”, від імені

американського економіста Едварда

Кларка.

13.

Податки як соціально-економічна категоріяЗа економічним змістом податки це

фінансові відносини між державою і

платниками податків з приводу

примусового відчуження частини

знову створеної вартості з метою

формування централізованих фондів

грошових ресурсів, необхідних для

виконання державою її функцій.

14. Податки не єдина форма акумуляції грошових коштів бюджетом та іншими державними фондами. Існують ще обов’язкові платежі, яким

Податки як соціально-економічна категоріяПодатки не єдина форма акумуляції грошових коштів

бюджетом та іншими державними фондами. Існують

ще обов’язкові платежі, яким притаманні риси

податків:

збори – обов'язкові платежі, які мають

разовий фіскальний характер і їх сплата

пов'язана із компенсацією певних витрат

організації діяльності;

плати – обов'язкові платежі з юридичних

та фізичних осіб, які справляються за

умови конкретного еквівалентного обміну;

відрахування, внески – обов'язкові платежі

з юридичних та фізичних осіб, яким

притаманні ознаки цільвого призначення.

15. Основними характерними особливостями податку в порівнянні з обов’язковими платежами є те, що він:

Податки як соціально-економічна категоріяОсновними характерними

особливостями податку в порівнянні з

обов’язковими платежами є те, що він:

справляється на умовах безповоротності. Повернення податку

можливе тільки в разі його переплати або тоді, коли

законодавством передбачені пільги щодо даного податку;

має односторонній характер встановлення. Оскільки податок

сплачується з метою покриття суспільних потреб, які в

основному відокремлені від індивідуальних потреб конкретного

платника, то він є індивідуально безповоротний. Сплата

податку не породжує зустрічного зобов’язання держави

вчиняти будь-які дії на користь конкретного платника;

може бути сплачений лише до бюджету, а не до іншого

грошового централізованого або децентралізованого фонду;

не має цільового призначення;

є виключно атрибутом держави і базується на актах вищої

юридичної сили.

16. Сучасне наукове визначення податку

Податки як соціально-економічна категоріяСучасне наукове визначення податку

Податки це обов’язкові платежі, які

законодавчо встановлюються державою,

сплачуються юридичними та фізичними

особами в процесі розподілу та

перерозподілу частини вартості валового

внутрішнього продукту й акумулюються в

централізованих грошових фондах для

фінансового забезпечення виконання

державою покладених на неї функцій.

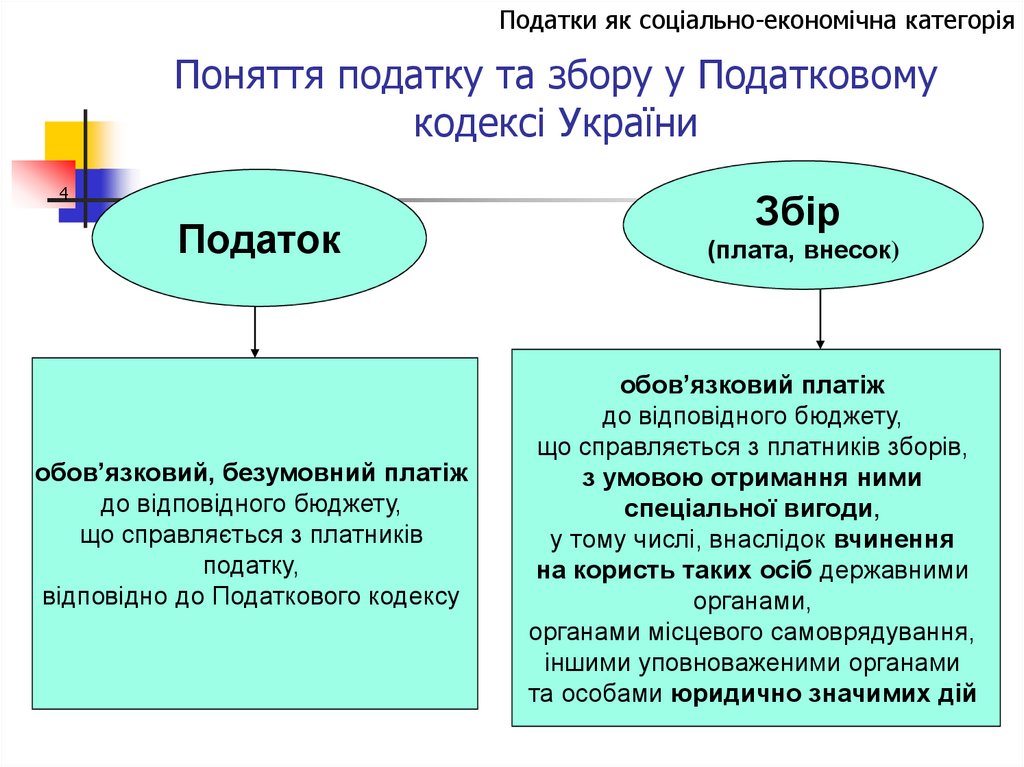

17. Поняття податку та збору у Податковому кодексі України

Податки як соціально-економічна категоріяПоняття податку та збору у Податковому

кодексі України

4

Податок

обов’язковий, безумовний платіж

до відповідного бюджету,

що справляється з платників

податку,

відповідно до Податкового кодексу

Збір

(плата, внесок)

обов’язковий платіж

до відповідного бюджету,

що справляється з платників зборів,

з умовою отримання ними

спеціальної вигоди,

у тому числі, внаслідок вчинення

на користь таких осіб державними

органами,

органами місцевого самоврядування,

іншими уповноваженими органами

та особами юридично значимих дій

18.

Функції податків, їх природаФункції податку – це проявлення

його сутності в дії, спосіб вираження

його властивостей.

Виходячи із сутності податку як

категорійного поняття, можна

визначити дві функції даної категорії:

фіскальну і розподільчо-регулюючу.

19.

Функції податків, їх природаСуть фіскальної функції полягає в тому,

що з допомогою податків формуються

фінансові ресурси держави. Податки

виступають основним (найважливішим)

джерелом доходів бюджетів різних рівнів.

Об’єктивне існування податків як

основного джерела доходів передбачає:

а) надходження їх рівномірно в

календарному розрізі (рівнонапруженість);

б) стабільність надходження;

в) податки повинні рівномірно надходити по

всіх територіальних рівнях.

20.

Функції податків, їх природаРозподільчо-регулююча функція

полягає в тому, що за допомогою

податків відбувається перерозподіл

вартості валового внутрішнього

продукту між державою та її

суб’єктами і через елементи податку

(об’єкт, суб’єкт оподаткування, ставка

податку, податкові пільги тощо)

держава в змозі регулювати вартісні

пропорції такого розподілу.

21.

Функції податків, їх природаЗмінюючи пропорції функціонування ресурсів

в економіці, оподаткування суттєво

впливає на процес виробництва,

нагромадження капіталу, інвестування,

платоспроможний попит і пропозицію.

Завдяки податкам держава отримує

можливість регулювати різні аспекти

соціально-економічного життя на

макрорівні, а на мікрорівні – впливати на

конкретну поведінку платника податків.

Так, маніпулюючи пропорціями та

режимами вилучення в суб’єктів

господарювання або домогосподарств

частки їх доходів, податок може відповідно

міняти напрями їхньої діяльності.

22.

Функції податків, їх природаІз з’ясування сутності податків та єдності їх

функцій випливає важливий у

теоретичному плані висновок проте, що

специфічне суспільне призначення

податків знаходить своє вираження не в

існуванні кожної функції окремо, а лише в

їх єдності.

Справляння податку пов’язано з вартісними

пропорціями розподілу ВВП та

національного продукту. Причому держава

через конкретні ставки та пільги може

регулювати ці вартісні пропорції розподілу.

Іншими словами, податки це інструмент

державного втручання в економічні

процеси, що проходять в суспільстві.

23.

Функції податків, їх природаВикористовуючи податки, держава повинна

оптимально враховувати інтереси 3-х сторін

оподаткування:

держава;

платники податку;

конкретні громадяни виборці, які отримують

суспільні блага.

Соціально-економічний характер податку

проявляється в одночасному існуванні податку

як фіскального інструменту формування дохідної

частини бюджету, а також як інструменту

економічного регулювання вартісних пропорцій

розподілу ВВП та національного продукту. В

цьому і проявляється природа податку.

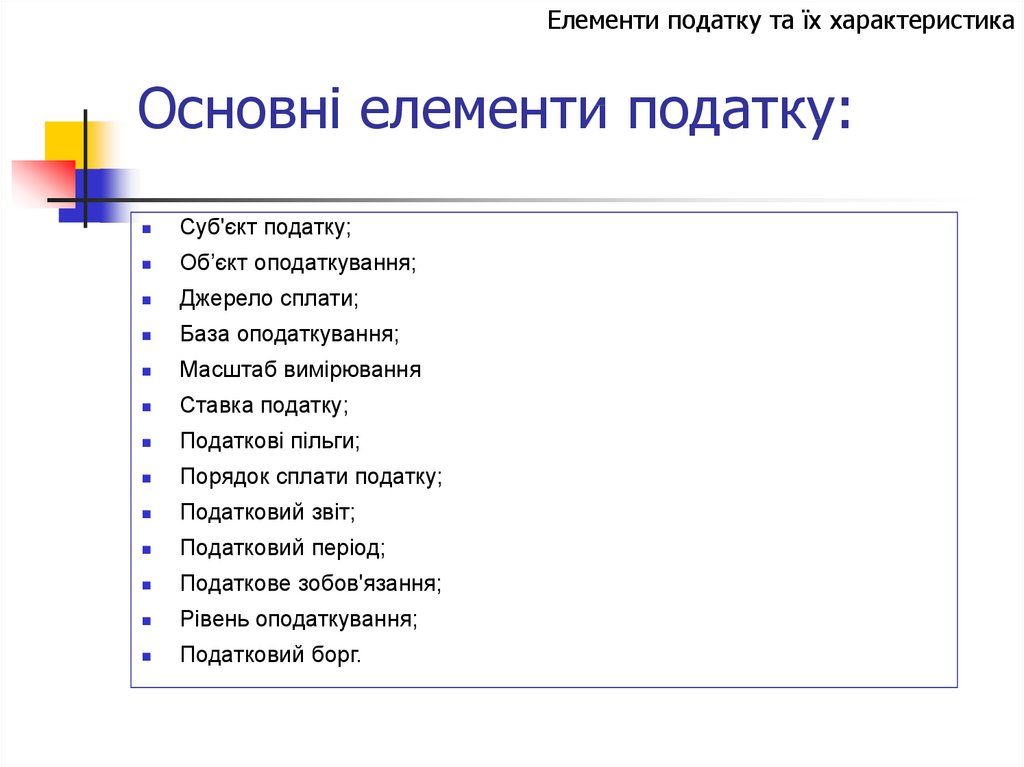

24. Основні елементи податку:

Елементи податку та їх характеристикаОсновні елементи податку:

Суб'єкт податку;

Об’єкт оподаткування;

Джерело сплати;

База оподаткування;

Масштаб вимірювання

Ставка податку;

Податкові пільги;

Порядок сплати податку;

Податковий звіт;

Податковий період;

Податкове зобов'язання;

Рівень оподаткування;

Податковий борг.

25. Суб’єкт податку це учасник процесів справляння податку (платник, податковий агент, носій, держава, державні органи).

Елементи податку та їх характеристикаСуб’єкт податку це учасник процесів

справляння податку (платник, податковий

агент, носій, держава, державні органи).

Носій податку це особа, на яку в

кінцевому випадку лягає тягар

оподаткування.

26.

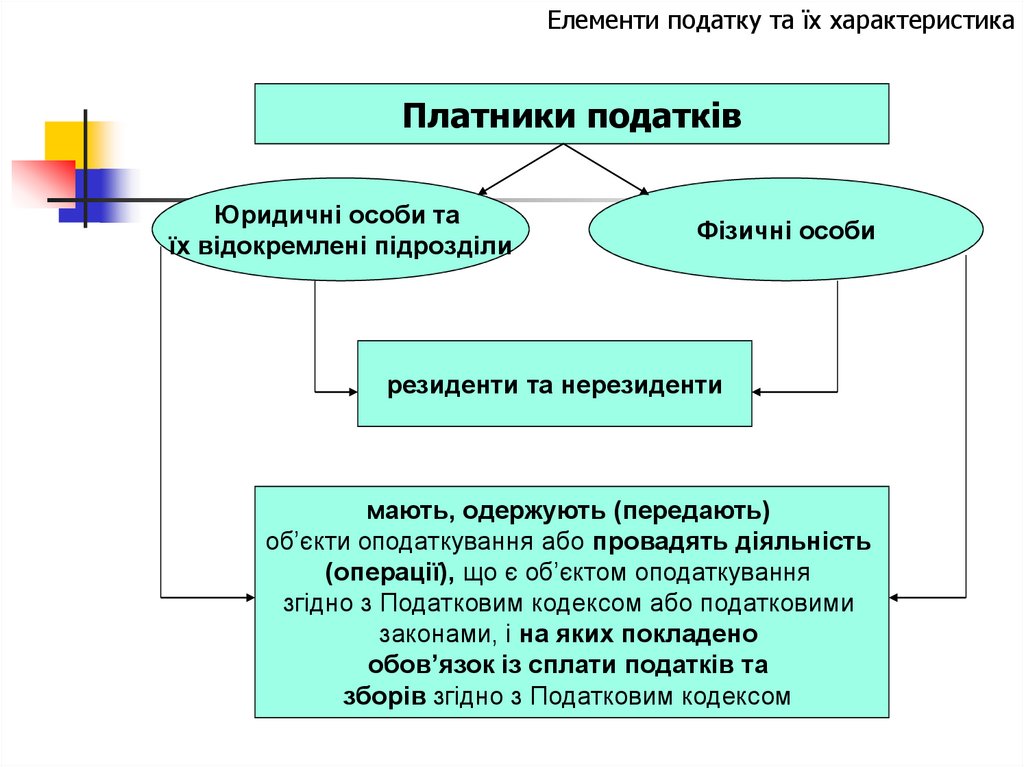

Елементи податку та їх характеристикаПлатники податків

Юридичні особи та

їх відокремлені підрозділи

Фізичні особи

резиденти та нерезиденти

мають, одержують (передають)

об’єкти оподаткування або провадять діяльність

(операції), що є об’єктом оподаткування

згідно з Податковим кодексом або податковими

законами, і на яких покладено

обов’язок із сплати податків та

зборів згідно з Податковим кодексом

27.

Елементи податку та їх характеристика12

Податковий агент

особа, на яку Податковим кодексом

покладається обов’язок з обчислення,

утримання з доходів, що нараховуються

(виплачуються, надаються) платнику,

та перерахування податків до

відповідного бюджету від імені та

за рахунок коштів платника податків

прирівнюється до платників

податку і має права та

виконує обов’язки, встановлені

Податковим кодексом для платників податків

28.

Елементи податку та їх характеристикаОб’єкт оподаткування явище,

предмет чи процес, внаслідок

наявності яких сплачується податок.

Є два підходи до оцінки об’єкту:

а) кількісний і натуральний;

б) грошовий.

29.

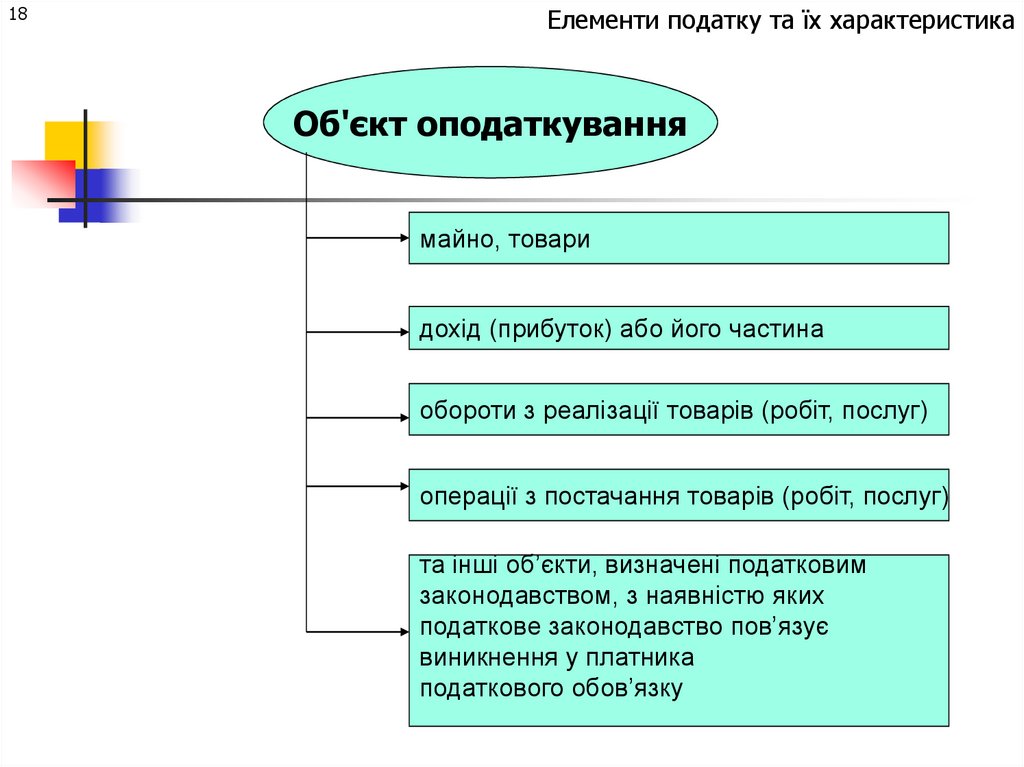

18Елементи податку та їх характеристика

Об'єкт оподаткування

майно, товари

дохід (прибуток) або його частина

обороти з реалізації товарів (робіт, послуг)

операції з постачання товарів (робіт, послуг)

та інші об’єкти, визначені податковим

законодавством, з наявністю яких

податкове законодавство пов’язує

виникнення у платника

податкового обов’язку

30. Джерело сплати це той фонд, явище чи предмет, з якого сплачується податок.

Елементи податку та їх характеристикаДжерело сплати це той фонд, явище чи

предмет, з якого сплачується податок.

Джерелом може виступати:

доходи платника податку, отримані в

різних формах;

частина майна, коли для покриття

податку не вистачає доходу;

позика як джерело сплати.

31.

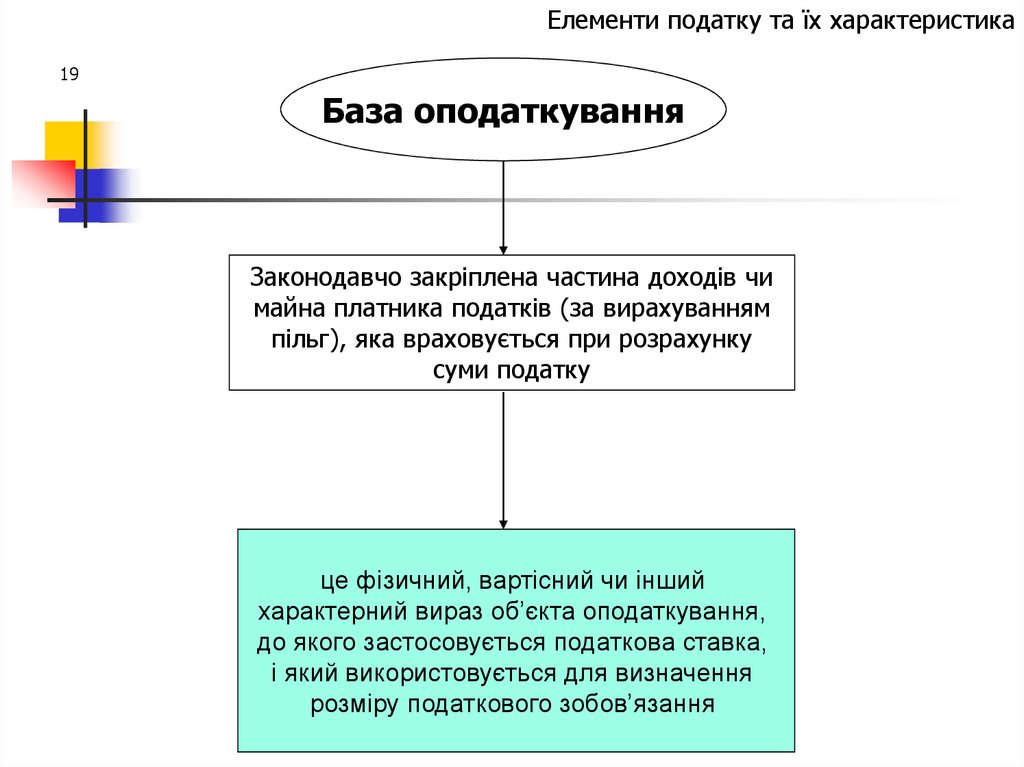

Елементи податку та їх характеристика19

База оподаткування

Законодавчо закріплена частина доходів чи

майна платника податків (за вирахуванням

пільг), яка враховується при розрахунку

суми податку

це фізичний, вартісний чи інший

характерний вираз об’єкта оподаткування,

до якого застосовується податкова ставка,

і який використовується для визначення

розміру податкового зобов’язання

32.

Елементи податку та їх характеристикаМасштаб вимірювання це та

одиниця, яка покладається в основу

виміру об’єкту оподаткування

(грошова одиниця для прибуткового

податку, одиниця вимірювання площі

для земельного податку)

33. Ставки податку це законодавчо встановлений розмір податку, виходячи із об’єкту оподаткування або масштабу вимірювання.

Елементи податку та їх характеристикаСтавки податку це законодавчо встановлений

розмір податку, виходячи із об’єкту оподаткування

або масштабу вимірювання.

Існує два види ставок:

натуральні (тверді) встановлюються в грошовому виразі на одиницю

об’єкта оподаткування в натуральному обчисленні;

процентні ставки встановлюється у певних процентних відношеннях

до об’єкту оподаткування.

Процентні ставки є таких видів:

а) пропорційна процентна ставка, яка забезпечує пропорцію

нарахування податку;

б) прогресивна при збільшенні об’єкту оподаткування збільшується

ставка податку. Якщо темпи росту ставки податку відповідають

темпу росту об’єкту оподаткування це проста прогресія. Якщо

темпи росту ставок податку випереджують темпи росту об’єкту

оподаткування складна прогресія.

в) регресивні ставки при збільшенні об’єкту оподаткування,

зменшується ставка податку.

34.

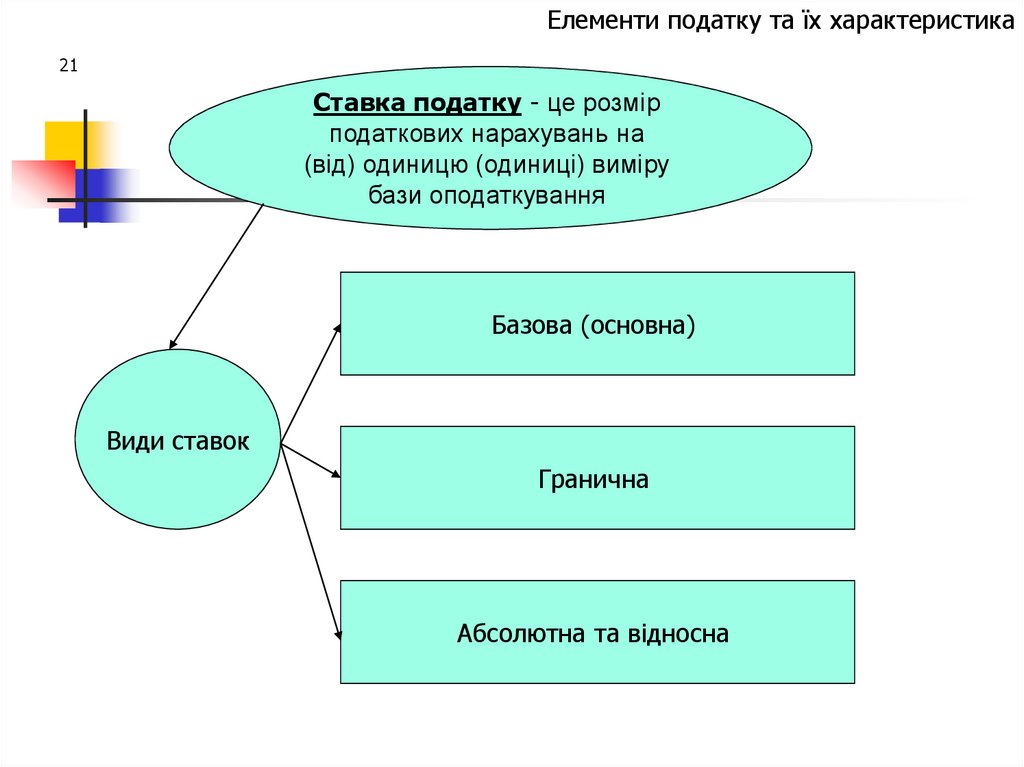

Елементи податку та їх характеристика21

Ставка податку - це розмір

податкових нарахувань на

(від) одиницю (одиниці) виміру

бази оподаткування

Базова (основна)

Види ставок

Гранична

Абсолютна та відносна

35. Існує три методи встановлення ставок:

Елементи податку та їх характеристикаІснує три методи встановлення ставок:

а) інтуїтивний ставки встановлюються на

основі бажання та волі законотворців;

б) емпіричний ставки встановлюються на

основі аналізу за попередній період і у

відповідності з потребами;

в) метод математичного моделювання.

36. Податкові пільги це законодавчо встановлені винятки із загальних правил оподаткування, які надають платникові можливість

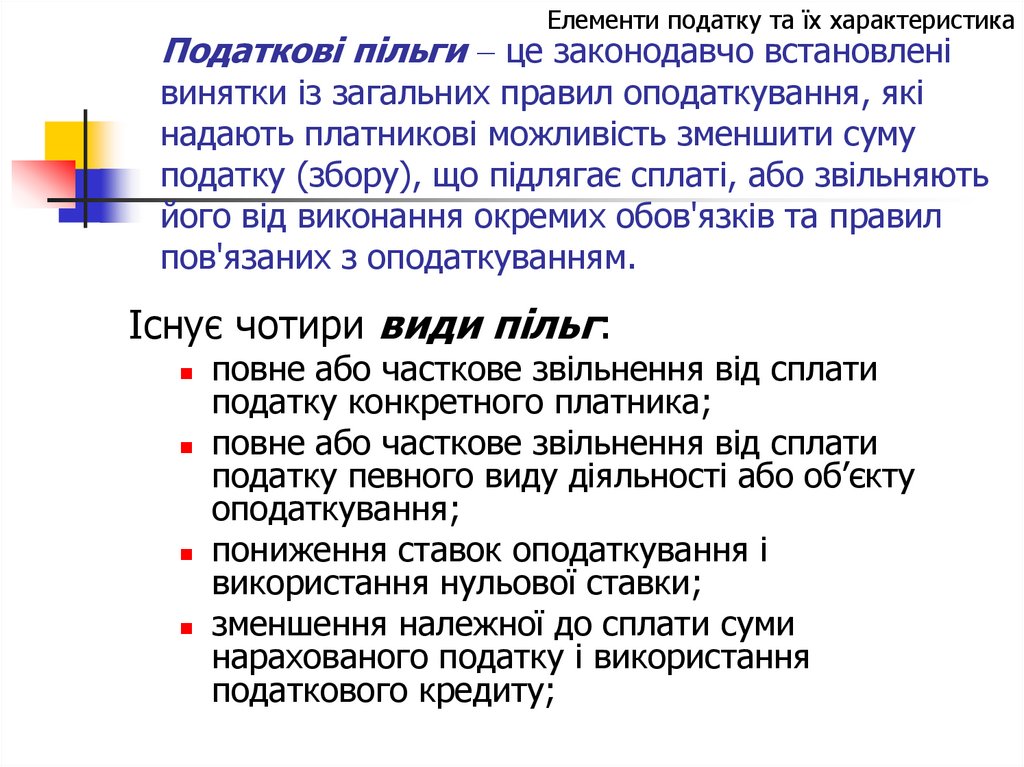

Елементи податку та їх характеристикаПодаткові пільги це законодавчо встановлені

винятки із загальних правил оподаткування, які

надають платникові можливість зменшити суму

податку (збору), що підлягає сплаті, або звільняють

його від виконання окремих обов'язків та правил

пов'язаних з оподаткуванням.

Існує чотири види пільг:

повне або часткове звільнення від сплати

податку конкретного платника;

повне або часткове звільнення від сплати

податку певного виду діяльності або об’єкту

оподаткування;

пониження ставок оподаткування і

використання нульової ставки;

зменшення належної до сплати суми

нарахованого податку і використання

податкового кредиту;

37.

Елементи податку та їх характеристикаПорядок сплати податку – це методи,

строки та засоби сплати податку в

державі, які залежать від принципів

побудови податкової системи

Податковий звіт – документ, що подається

до податкової інспекції із звітними даними

про розрахунки з бюджетом;

Податковий період – строк, протягом

якого завершується процес формування

податкової бази, остаточно визначається

розмір податкового зобов’язання;

38. Строк сплати податку та збору

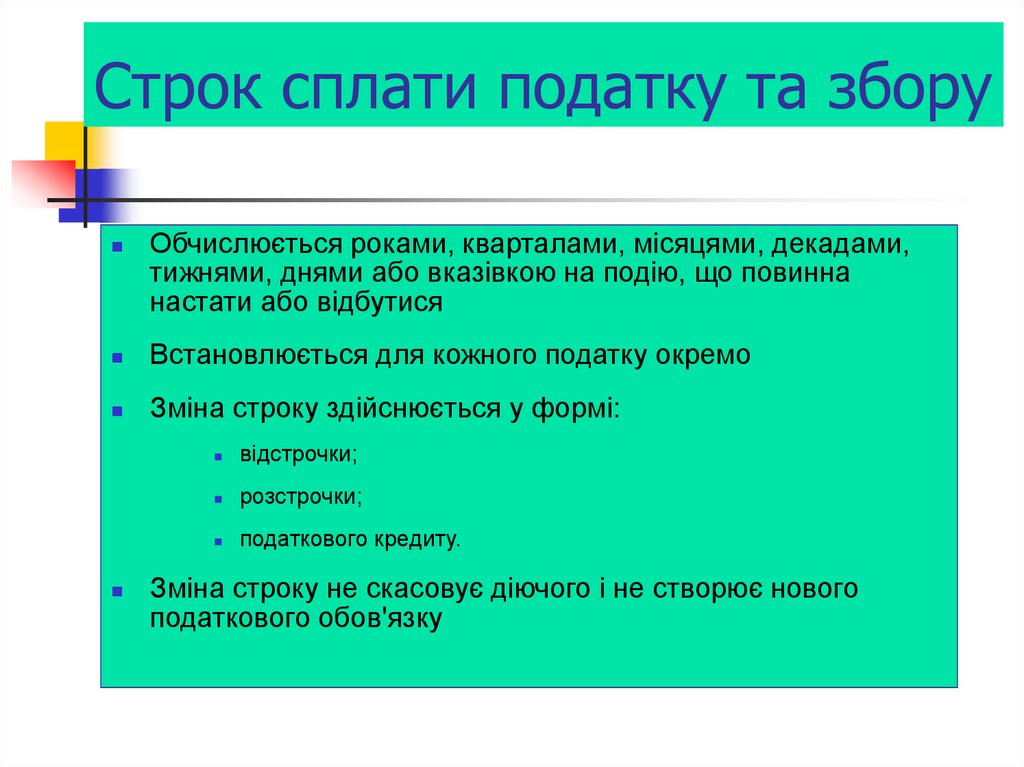

Обчислюється роками, кварталами, місяцями, декадами,тижнями, днями або вказівкою на подію, що повинна

настати або відбутися

Встановлюється для кожного податку окремо

Зміна строку здійснюється у формі:

відстрочки;

розстрочки;

податкового кредиту.

Зміна строку не скасовує діючого і не створює нового

податкового обов'язку

39.

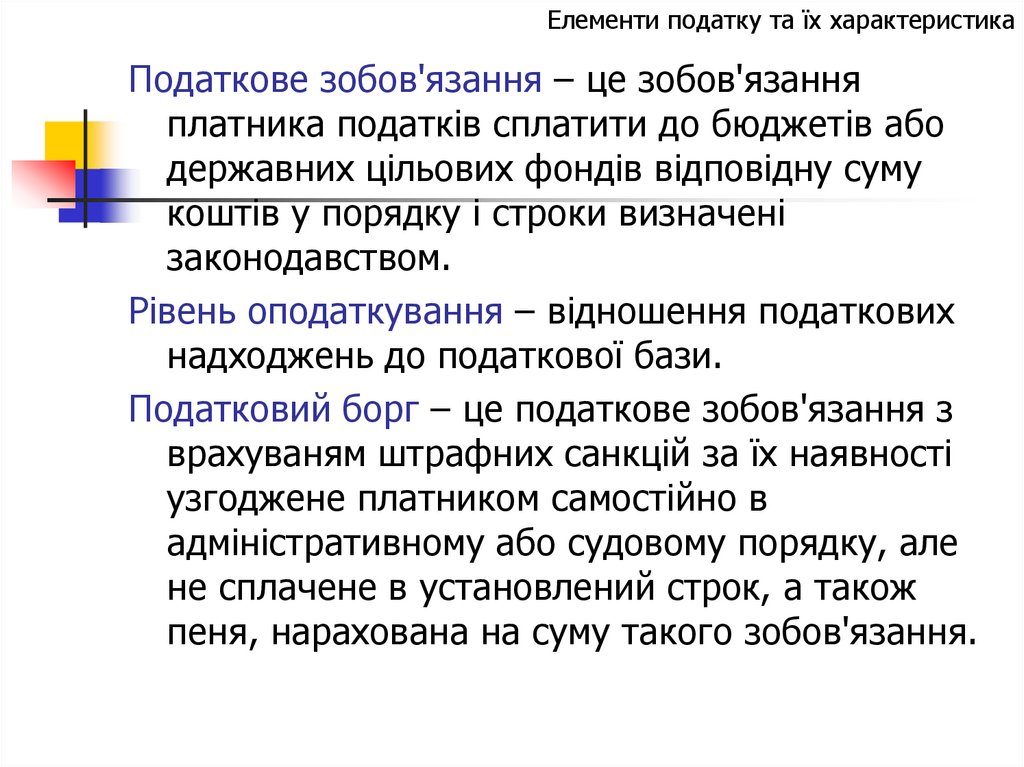

Елементи податку та їх характеристикаПодаткове зобов'язання – це зобов'язання

платника податків сплатити до бюджетів або

державних цільових фондів відповідну суму

коштів у порядку і строки визначені

законодавством.

Рівень оподаткування – відношення податкових

надходжень до податкової бази.

Податковий борг – це податкове зобов'язання з

врахуваням штрафних санкцій за їх наявності

узгоджене платником самостійно в

адміністративному або судовому порядку, але

не сплачене в установлений строк, а також

пеня, нарахована на суму такого зобов'язання.

40. Податковий обов'язок

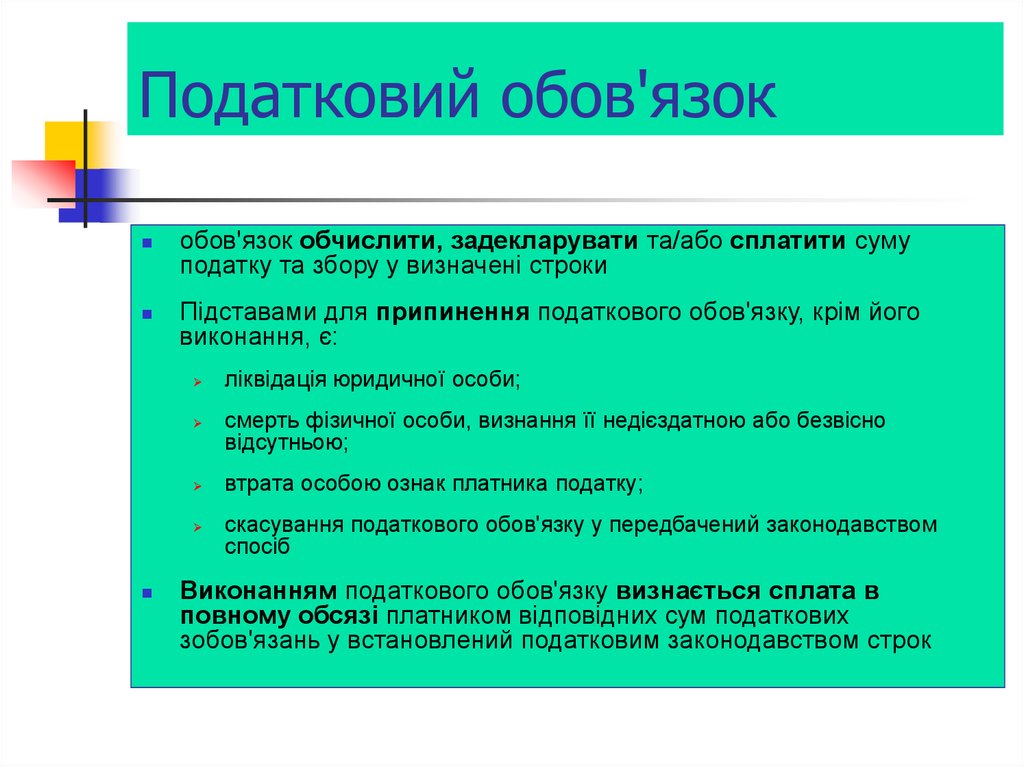

обов'язок обчислити, задекларувати та/або сплатити сумуподатку та збору у визначені строки

Підставами для припинення податкового обов'язку, крім його

виконання, є:

ліквідація юридичної особи;

смерть фізичної особи, визнання її недієздатною або безвісно

відсутньою;

втрата особою ознак платника податку;

скасування податкового обов'язку у передбачений законодавством

спосіб

Виконанням податкового обов'язку визнається сплата в

повному обсязі платником відповідних сум податкових

зобов'язань у встановлений податковим законодавством строк

41. Податки можна класифікувати за певними ознаками:

за економічною ознакою об’єктаоподаткування;

за формою оподаткування;

за ознакою органів державної влади,

які їх встановлюють;

за формою справляння;

за способом зарахування податкових

надходжень;

по відношенню до платника;

по відношенню до джерела сплати.

42. за економічною ознакою об’єкта оподаткування:

податки на доходи та прибутки обов’язкові збори, якістягуються з чистого доходу з фізичних і юридичних осіб в

момент його отримання. Безпосередніми об’єктами

оподаткування є заробітна плата та інші доходи громадян,

прибуток чи валовий доход підприємства;

податки на споживання обов’язкові збори, які стягуються в

процесі споживання товарів, робіт та послуг, причому їх плата

не залежить від результатів фінансово-господарської

діяльності, а від розміру споживання. Вони справляються у

вигляді непрямих податків;

податки на майно обов’язкові збори, які стягуються

внаслідок наявності конкретного виду майна, що перебуває в

приватній, колективній та державних формах власності

(податок на нерухоме майно, податок з власників

транспортних засобів);

ресурсні платежі, або платежі рентного характеру –

обов'язкові збори, які справляються у процесі використання

ресурсних платежів, які перебувають у державній формі

власності.

43. За формою оподаткування:

прямі податки обов’язкові платежі, які напрямусплачуються платником до бюджету держави в

залежності від розміру об’єкта оподаткування.

Причому сплата такого податку призводить до

вартісного зменшення об’єкта оподаткування

(податок з прибутку підприємств, податок на

доходи фізичних осіб, податок на нерухоме майно,

плата за землю);

непрямі податки обов’язкові платежі, які

сплачуються платниками опосередковано через

цінові механізми, причому сума податку не

зменшує об’єкт оподаткування, а збільшує ціну

товару (ПДВ, акцизний податок, мито).

44. За ознакою органів державної влади, які їх встановлюють:

загальнодержавні податки обов’язковіплатежі, які встановлюються найвищими

органами влади в державі і є обов’язковими

до сплати за єдиними ставками на всій

території України. Ці податки можуть

формувати дохідну частину як державного,

так і місцевого бюджетів;

місцеві податки та збори обов’язкові

платежі, які встановлюються місцевими

органами влади і є обов’язковими до сплати

за встановленими ставками тільки на певній

території. Місцеві податки та збори надходять

виключно до місцевих бюджетів.

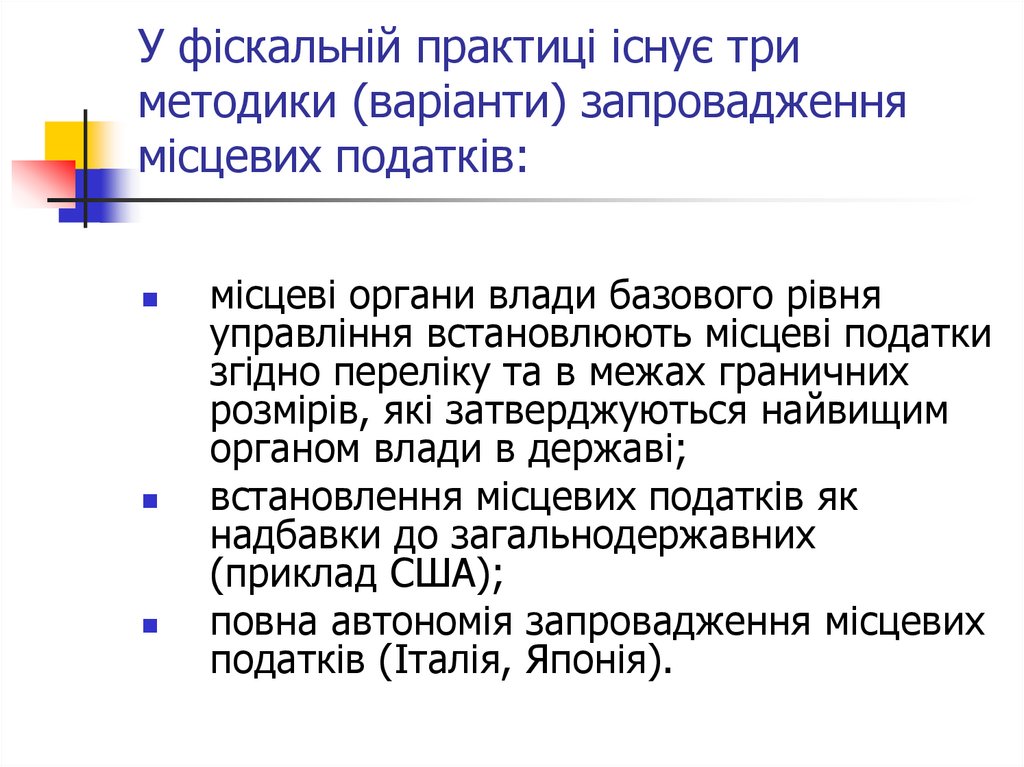

45. У фіскальній практиці існує три методики (варіанти) запровадження місцевих податків:

місцеві органи влади базового рівняуправління встановлюють місцеві податки

згідно переліку та в межах граничних

розмірів, які затверджуються найвищим

органом влади в державі;

встановлення місцевих податків як

надбавки до загальнодержавних

(приклад США);

повна автономія запровадження місцевих

податків (Італія, Японія).

46.

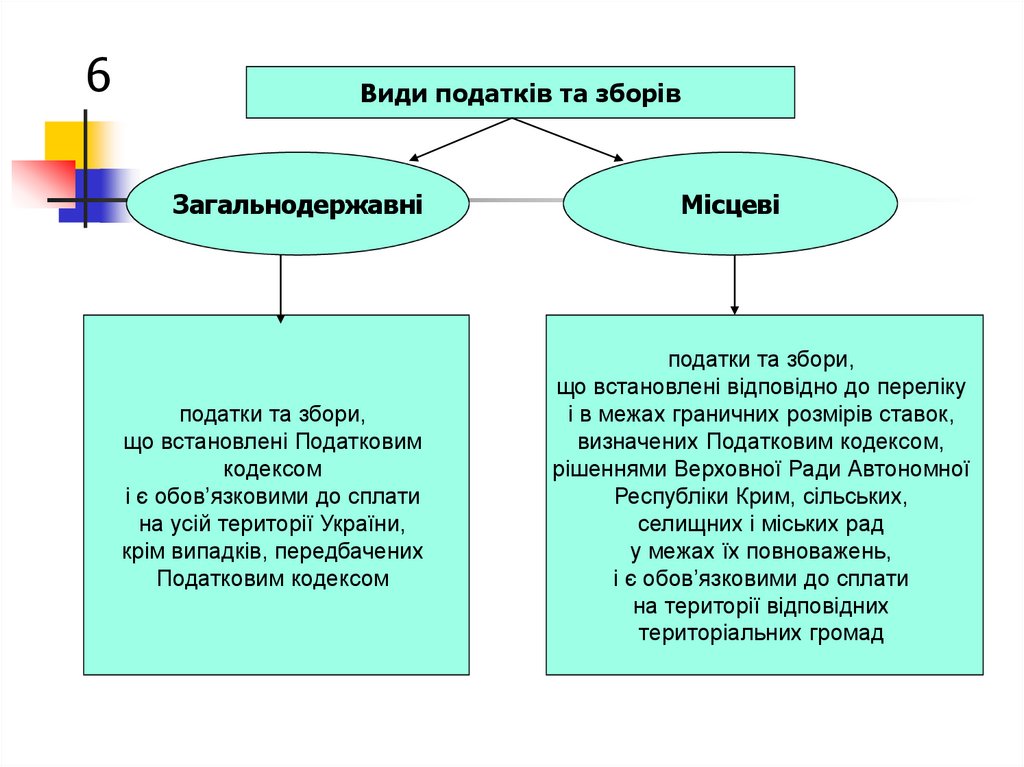

6Види податків та зборів

Загальнодержавні

податки та збори,

що встановлені Податковим

кодексом

і є обов’язковими до сплати

на усій території України,

крім випадків, передбачених

Податковим кодексом

Місцеві

податки та збори,

що встановлені відповідно до переліку

і в межах граничних розмірів ставок,

визначених Податковим кодексом,

рішеннями Верховної Ради Автономної

Республіки Крим, сільських,

селищних і міських рад

у межах їх повноважень,

і є обов’язковими до сплати

на території відповідних

територіальних громад

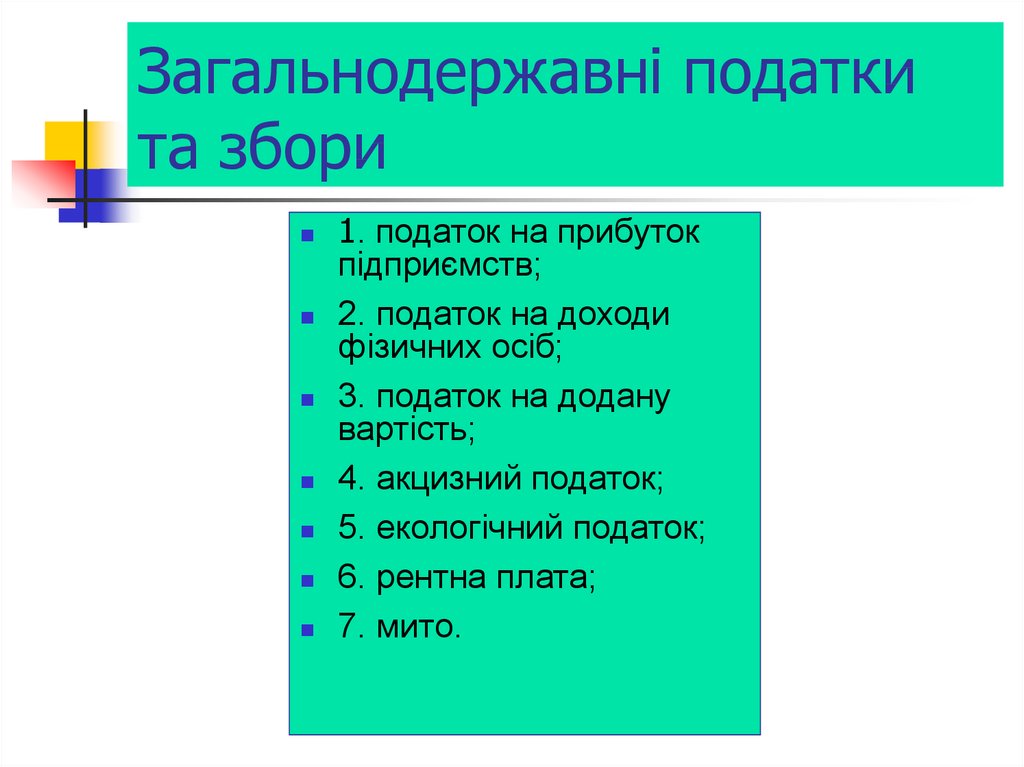

47. Загальнодержавні податки та збори

1. податок на прибутокпідприємств;

2. податок на доходи

фізичних осіб;

3. податок на додану

вартість;

4. акцизний податок;

5. екологічний податок;

6. рентна плата;

7. мито.

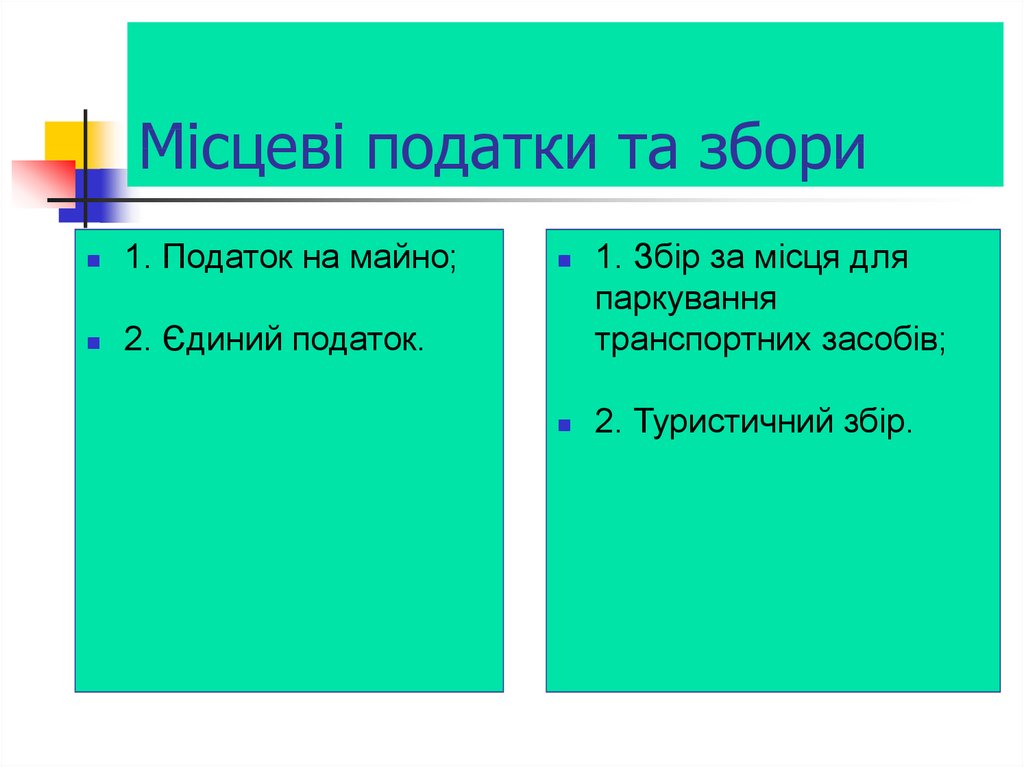

48. Місцеві податки та збори

1. Податок на майно;2. Єдиний податок.

1. Збір за місця для

паркування

транспортних засобів;

2. Туристичний збір.

49. За формою справляння:

розкладні (розкладкові) податки обов’язкові платежі, яківизначаються як розподілення загальної суми на певну

кількість платників (подушні податки). Такі податки широко

використовувались на ранній стадії розвитку оподаткування. Їх

розмір визначали, виходячи з потреби здійснити конкретні

витрати: викупити короля з полону, побудувати захисну стіну

тощо. Суми витрат розподілялись між платниками – на

кожного платника припадала конкретна сума податку. В

теперішній час розкладні податки використовуються рідко, в

основному в місцевому оподаткуванні;

квотарні (окладні, дольові, кількісні) податки обов’язкові

платежі, які справляються за певними ставками від чітко

визначеного об’єкта оподаткування. На відміну від розкладних,

вони виходять не із потреби покриття витрат, а з можливості

платника заплатити податок. Дані податки безпосередньо чи

непрямо враховують майновий стан платника податку;

50. За способом зарахування податкових надходжень:

закріплені обов’язкові платежі, які натривалий період повністю чи частково

закріплені як дохідне джерело

конкретного бюджету (бюджетів);

регулюючі обов’язкові платежі, які

можуть надходити до різних бюджетів

(акцизний податок).

51. По відношенню до платника:

податки з юридичних осіб (податокна прибуток);

податки з фізичних осіб (податок на

доходи фізичних осіб);

змішані (плата за землю,

транспортний податок);

52. По відношенню до джерела сплати:

податки, що включаються у валовівитрати та собівартість;

податки, що включаються в ціну товару;

податки, що сплачуються з прибутку або

капіталу.

finance

finance law

law