Similar presentations:

Податкова система України. Економічна сутність і види податків. Лекція 7. Податкова система України

1. НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ВОДНОГО ГОСПОДАРСТВА ТА ПРИРОДОКОРИСТУВАННЯ Кафедра обліку і аудиту

Податкова система України. Економічнасутність і види податків

Лектор:

д.е.н., проф. Павелко О.В.

2.

ЗМІСТ1.

2.

3.

Податки у давнину

Податкова система

Види податків, їх класифікація і функції

Ніщо не вимагає стільки мудрості й розуму,

як визначення тієї частини, яку у підданих

забирають, і тієї, яку залишають їм

Шарль Луї Монтеск’є

3.

1. Податки у давнину4.

4Споконвіку в разі гострої потреби наповнення бюджету можна було, як свідчить історія оподаткування,

запровадити податок на будь-що, і громадяни… покірно його сплачували. Впродовж усієї історії

людства існувало безліч дивних, незвичайних та незрозумілих податків.

Бенджамін Франклін писав, що

«…неминучими в світі є лише смерть та

податки»

Можливо, користуючись цим висловом, уряди різних країн вигадують й до нині самі

різноманітні податки.

5.

5•Податки як джерело доходів державного бюджету

не нараховують і двухсот років.

•Поняття «податок» першим розкрив А.Сміт у

роботі «Дослідження про природу і причину

багатства народів» (1770 р.)

•За його словами «податок – це тягар, що

накладається державою у формі закону, який

передбачає і його розмір, і порядок сплати».

6.

• Податки – це дуже складна й надзвичайно впливова на всі економічніявища та процеси фінансова категорія.

• Податок – обов'язковий елемент економічної системи держави

незалежно від того, яку модель економічного розвитку вона вибирає,

які політичні сили перебувають при владі.

• Відсутність податків паралізує фінансову систему держави в цілому,

робить її недієздатною і в кінцевому підсумку – позбавленою будьякого сенсу.

• Видатний російський вчений М.І.Тургенєв у своїй праці “Основи теорії

податків” (1818р.) зазначив, що “кожен податок є злом, тому що він

позбавляє платника частини його власності.

6

7.

Видатний російський вчений-економіст, автор книги «Досвід теоріїподатків» (“Основи теорії податків”) М.І.Тургенєв у своїй праці (1818 р.)

зазначив, що “кожен податок є злом, тому що він позбавляє платника

частини його власності.

Ця книга є однією з найзначніших наукових робіт першої половини XIX

століття, в якій міститься теоретичне дослідження основ податкової і

грошової системи Росії першої половини XIX століття. Робота

присвячена проблемам становлення податкової політики.

У книзі М. І. Тургенєв приділяє багато уваги податковим системам

зарубіжних країн. Обґрунтованому дослідженню автор піддає такі

питання: походження податків, головні правила стягнення податків,

джерела і різні роди податків, збирання податків, зрівняння податків;

загальну дію податків, про паперові гроші, як про податок.

М. І. Тургенєв підтримував ідею розвитку державного кредиту,

пов'язуючи її з необхідністю корінних політичних перетворень в

державі.

7

8.

4Згідно зі ст. 6 Податкового кодексу України:

•Податком є обов'язковий, безумовний платіж до відповідного бюджету, що

справляється з платників податку відповідно до ПКУ.

Збором (платою, внеском) є обов'язковий платіж до відповідного бюджету, що

справляється з платників зборів, з умовою отримання ними спеціальної вигоди,

у тому числі внаслідок вчинення на користь таких осіб державними органами,

органами місцевого самоврядування, іншими уповноваженими органами та

особами юридично значимих дій.

9.

• Історія цивілізації свідчить, що в різні періоди розвиткусуспільства вводились різноманітні податки: на землю, майно,

прибуток, цінні папери, спадщину та дарування, додану вартість,

заробітну плату, акцизи, збори й відрахування, на автомобілі,

коней, собак, продуктивну худобу та птицю, бджіл, подушні

податки і податки на неодружених чоловіків, податки на бороду,

вікна, двері тощо.

9

10.

10У Стародавньому Римі не було рідкістю, коли рабовласник відпускав своїх

рабів після кількох років роботи за певну плату. Римський уряд вимагав у

щойно звільнених рабів заплатити податок за свою свободу.

Раби могли його заплатити тому, що багато з них мали можливість

працювати у різних місцях і, отже, - заробити гроші, щоб отримати свободу.

Іноді сума оплачувалася самим господарем, вважалося, що він достатньо

багатий, адже відпускає раба на волю. Але в більшості випадків податок

сплачувався самим рабом. Можна уявити засмучення колишнього раба, який

заплатив хазяїну за своє визволення і дізнався, що тепер він повинен сплатити

за це ще й Риму.

11.

4Середньовіччя стало творцем найрізноманітніших податків. Крім прямих

постійних податків, населення тієї чи іншої країни періодично обкладалося

внесками на коронацію або весілля короля, утримання війська тощо. У 16 столітті,

коли було введено податок на карти, гра в карти була дуже популярним заняттям

після вечері.

Саме ця популярність призвела короля до думки про можливість збагатитися за

рахунок своїх підданих. Британський король Джеймс Перший підписав закон, згідно

з яким знак на гральній карті був доказом сплати податку. Через одне століття, в

1711 році королева Англії Анна ввела податок на гральні карти та кості, що

призвело до масового нелегального виробництва карт. Податок проіснував аж до

1960 року.

12. Податок на бороду

• У 1535 році англійський король Генріх VIII ввів податок набороду для всіх, крім дворян.

• Оскільки середнє і дрібне духовенство надавало перевагу

голінню, а не сплаті податку, деякі чиновники виступали з

спробами заборонити бороду взагалі.

• Дочка Генріха Елізабет I, повторно ввела податок на бороду,

обкладаючи податком кожну бороду "віком старше двох тижнів".

12

13.

13Після відвідання Європи у 1689 році Петро І вирішив також ввести податок на бороду,

сподіваючись, що змусить чоловіків повністю голитися, як це було поширено в Західній Європі.

Борода оцінювалася за станом:

дворянська та приказна

60 рублів

купецька

100 рублів

пересічна торгова

60 рублів

кріпосна, паламарська

30 рублів

Платнику видавали спеціальний "бородовий" знак. На селян податок не поширювався, але

кожного разу, коли селянин приїжджав до міста, то мав сплачувати 1 копійку. Також від сплати

податку було звільнено духовенство. Однак сподівання влади на значні надходження не

виправдались. Усе дворянство та верхівка купецтва майже миттєво збрили бороди, а платежі від

селян були невеликими. Тому у 1772 році податок було скасовано.

14.

14Петро І відзначався оригінальністю щодо наповнення казни. За його указом

у 1704 р. введено податок на лазні: з домашніх лазень по 3 рублі, прості

купці й різночинці сплачували 1 рубль, селяни — 15 копійок.

15.

15Щоб покрити витрати парламент Англії в 1662 році ввів податок на димарі. Для

ухилення від даного податку населення стало будувати спільні з сусідами труби. Одна

труба обслуговувала відразу кілька сімейств. Його сплачували власники будинків, які

мали димарі. Щоб не сплачувати, лондонці почали розбирати свої труби. Іноді для

економії спільно використовували одну трубу на декілька будинків. Податок був

скасований в 1684 році після великої пожежі в Лондоні.

16.

16У Вюртемберзі у XVIII столітті місцева влада запровадила податок на горобців.

Господар кожного будинку мав убити протягом року 12 птахів, за що отримував від

уряду 6 крейцерів. Інкаше він сплачував податок у розмірі 12 крейцерів. Але невдовзі

місцеві жителі винайшли як не платити. Вони купували потрібну кількість мертвих

горобців у місцевих безпритульних, які знаходили птахів на міських смітниках.

Дізнавшись про це, уряд був змушений скасувати податок.

17. У 1696 році в Англії був заснований податок на вікна, тобто податок стягувався з кожного будинку залежно від кількості вікон.

17У 1696 році в Англії був заснований податок на вікна, тобто податок стягувався

з кожного будинку залежно від кількості вікон. Це призвело до того, що

населення стало закладати старі вікна і зводити новобудови з меншим числом

вікон. Брак освітлення приводила до погіршення здоров'я населення. Зрештою

податок відмінили у 1851 році.

18.

• У 1660 році Англія запровадила податок на каміни. Цей податокпризвів до того, що люди покривали каміни цеглою та ухилялися

від його сплати.

• Податок скасували в 1689 році.

• У 1789 Англія наклала податок на свічки.

• Людям заборонялося робити власні свічки, поки вони не

отримають ліцензію та тоді будуть платити податки на свічки

власного виробництва.

• Податок відмінили у 1831 році, що призвело до більш широкої

популярності свічок.

18

19.

• Податок на годинники було запроваджено у Великій Британії в1797 р.

• Кожен власник годинника повинен був щороку сплачувати до

скарбниці держави 5 шилінгів.

• Але через рік такий податок було скасовано.

• Ця країна у ті часи була промисловою державою номер один і не

могла допустити обмеження інтересів людей, які прагнули бути

пунктуальними.

19

20.

У 1783 р. у Великій Британії запроваджено податок на капелюхи.Кожен мешканець Лондона був зобов’язаний сплачувати за свій

капелюх 2 фунти, а кожен сільський житель — 5 шилінгів на рік.

На капелюхах проставляли спеціальну відмітку, яка свідчила про

сплату власником податку.

20

21.

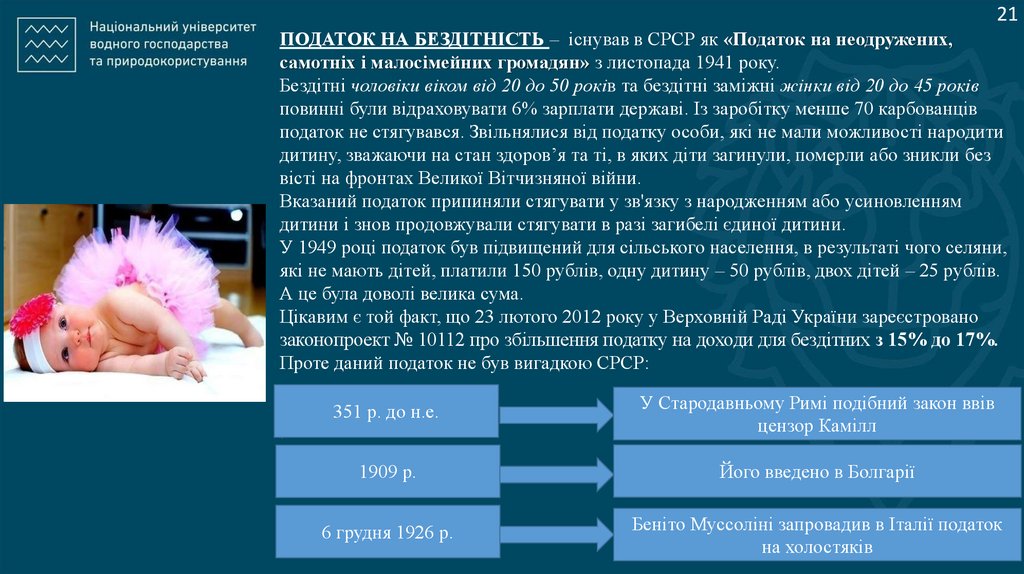

21ПОДАТОК НА БЕЗДІТНІСТЬ – існував в СРСР як «Податок на неодружених,

самотніх і малосімейних громадян» з листопада 1941 року.

Бездітні чоловіки віком від 20 до 50 років та бездітні заміжні жінки від 20 до 45 років

повинні були відраховувати 6% зарплати державі. Із заробітку менше 70 карбованців

податок не стягувався. Звільнялися від податку особи, які не мали можливості народити

дитину, зважаючи на стан здоров’я та ті, в яких діти загинули, померли або зникли без

вісті на фронтах Великої Вітчизняної війни.

Вказаний податок припиняли стягувати у зв'язку з народженням або усиновленням

дитини і знов продовжували стягувати в разі загибелі єдиної дитини.

У 1949 році податок був підвищений для сільського населення, в результаті чого селяни,

які не мають дітей, платили 150 рублів, одну дитину – 50 рублів, двох дітей – 25 рублів.

А це була доволі велика сума.

Цікавим є той факт, що 23 лютого 2012 року у Верховній Раді України зареєстровано

законопроект № 10112 про збільшення податку на доходи для бездітних з 15% до 17%.

Проте даний податок не був вигадкою СРСР:

351 р. до н.е.

У Стародавньому Римі подібний закон ввів

цензор Камілл

1909 р.

Його введено в Болгарії

6 грудня 1926 р.

Беніто Муссоліні запровадив в Італії податок

на холостяків

.

22.

22Отже, в різні часи існували самі різноманітні податки, окремі з яких

стали праобразами сучасних податків. Так, наприклад податки на вікна та

на димарі певною мірою перегукуються із сучасним податком на

нерухоме майно, відмінне від земельної ділянки.

23.

2. Податкова система23

24.

• Сукупність загальнодержавних та місцевих податків та зборів, щосправляються в установленому ПКУ порядку, становить податкову

систему України.

Також податкова система:

• –в абстрактно-теоретичному аспекті – сукупність відносин між

платниками та державою;

• –на рівні безпосереднього сприйняття форм реалізації зазначених

відносин – сукупність взаємопов’язаних, взаємоузгоджених податків,

зборів та інших обов’язкових платежів, побудована на визначених

принципах

24

25.

• Податкова система України почала формуватися ще в колишньому СРСРу 1990 р.

• Після проголошення державної незалежності в 1991 р. в Україні був

прийнятий власний Закон “Про систему оподаткування”.

• У 1994 і 1997 рр. він змінювався й ухвалювався у нових редакціях.

• Однак протягом 1997–2010 рр. до нього вносилися зміни, внаслідок чого

на момент прийняття Податкового кодексу податкова система України

налічувала 28 загальнодержавних і 15 місцевих податків, зборів та інших

обов’язкових платежів.

• 02 грудня 2010 року прийнято Податковий кодекс України, чинний до

сьогодні, але із значною кількістю змін.

25

26. Зміст податкової системи

2627. Податкове законодавство України

2728. Податкове законодавство України ґрунтується на таких принципах:

• 1) Загальність оподаткування - кожна особа зобов'язанасплачувати встановлені ПКУ, законами з питань митної справи

податки та збори, платником яких вона є.

• 2) Рівність усіх платників перед законом, недопущення будь-яких

проявів податкової дискримінації - забезпечення однакового

підходу до всіх платників податків незалежно від соціальної,

расової, національної, релігійної приналежності, форми власності

юридичної особи, громадянства фізичної особи, місця

походження капіталу;

28

29. Податкове законодавство України ґрунтується на таких принципах:

• 3) Невідворотність настання визначеної законом відповідальності у разіпорушення податкового законодавства;

• 4) Презумпція правомірності рішень платника податку в разі, якщо норма

закону чи іншого нормативно-правового акта, виданого на підставі закону,

або якщо норми різних законів чи різних нормативно-правових актів

припускають неоднозначне трактування прав та обов'язків платників

податків або контролюючих органів, внаслідок чого є можливість прийняти

рішення на користь як платника податків, так і контролюючого органу;

• 5) Фіскальна достатність - встановлення податків та зборів з урахуванням

необхідності досягнення збалансованості витрат бюджету з його

надходженнями;

29

30. Податкове законодавство України ґрунтується на таких принципах:

• 6) Соціальна справедливість - установлення податків та зборіввідповідно до платоспроможності платників податків;

• 7) Економічність оподаткування - установлення податків та

зборів, обсяг надходжень від сплати яких до бюджету значно

перевищує витрати на їх адміністрування;

• 8) Нейтральність оподаткування - установлення податків та

зборів у спосіб, який не впливає на збільшення або зменшення

конкурентоздатності платника податків;

30

31. Податкове законодавство України ґрунтується на таких принципах:

• 9) Стабільність - зміни до будь-яких елементів податків та зборівне можуть вноситися пізніше, як за шість місяців до початку

нового бюджетного періоду, в якому будуть діяти нові правила та

ставки. Податки та збори, їх ставки, а також податкові пільги не

можуть змінюватися протягом бюджетного року;

• 10) Рівномірність та зручність сплати - установлення строків

сплати податків та зборів, виходячи із необхідності забезпечення

своєчасного надходження коштів до бюджетів для здійснення

витрат бюджету та зручності їх сплати платниками

• 11)Єдиний підхід до встановлення податків та зборів визначення на законодавчому рівні усіх обов'язкових елементів

податку.

31

32.

3. Види податків та їх класифікація32

33.

• В Україні є загальнодержавні та місцеві податки і збори.• До загальнодержавних належать податки та збори, що встановлені

Кодексом і є обов'язковими до сплати на усій території України,

крім окремих випадків.

• До місцевих належать податки та збори, що встановлені відповідно до

переліку і в межах граничних розмірів ставок, визначених ПКУ,

рішеннями сільських, селищних, міських рад та рад об'єднаних

територіальних громад.

33

34. До загальнодержавних податків належать: 1. податок на прибуток підприємств; 2. податок на доходи фізичних осіб; 3. податок на

34До загальнодержавних податків належать:

1. податок на прибуток підприємств;

2. податок на доходи фізичних осіб;

3. податок на додану вартість;

4. акцизний податок;

5. екологічний податок;

6. рентна плата;

7. мито.

35.

До місцевих податків належать:• 1. податок на майно;

• 2. єдиний податок.

До місцевих зборів належать:

• 1. збір за місця для паркування транспортних засобів;

• 2. туристичний збір.

35

36.

Класифікація податків:1)За економічним змістом (за формою взаємовідносин платника і держави):

–– прямі податки – обов'язкові платежі, які напряму сплачуються платником до

бюджету держави залежно від розміру об'єкта оподаткування. Причому сплата

такого податку призводить до вартісного зменшення об'єкта оподаткування

(податок на прибуток підприємств, податок на доходи фізичних осіб, податок

на нерухоме майно, відмінне від земельної ділянки, плата за землю);

– непрямі податки – обов'язкові платежі, які сплачуються платниками

опосередковано через цінові механізми, причому сума податку не зменшує об'єкту

оподаткування, а збільшує ціну товару (ПДВ, акцизний податок, мито).

36

37. 2)За економічною ознакою об'єкта оподаткування:

• – податки на доходи та прибутки – обов'язкові збори, які стягуються зчистого доходу з фізичних і юридичних осіб в момент його отримання.

Безпосередніми об'єктами оподаткування є заробітна плата та інші доходи

громадян, прибуток чи дохід підприємства;

• – податки на споживання – обов'язкові збори, які стягуються в процесі

споживання товарів, робіт та послуг, причому їх плата не залежить від

результатів фінансово-господарської діяльності, а від розміру споживання.

Вони справляються у вигляді непрямих податків;

• – податки на майно – обов'язкові збори, які стягуються внаслідок наявності

конкретного виду майна, що перебуває в приватній, колективній та

державних формах власності (податок на нерухоме майно, податок з

власників транспортних засобів).

37

38. 3)За ознакою органів державної влади, які їх встановлюють:

3)За ознакою органів державної влади, якіїх встановлюють:

• – Загальнодержавні податки – обов'язкові платежі, які

встановлюються найвищими органами влади в державі і є

обов'язковими до сплати за єдиними ставками на всій території

України. Ці податки можуть формувати дохідну частину як

державного, так і місцевого бюджетів (ПДВ);

• – місцеві податки та збори – обов'язкові платежі, які

встановлюються місцевими органами влади і є обов'язковими до

сплати за встановленими ставками тільки на певній території.

Місцеві податки та збори надходять виключно до місцевих

бюджетів (податок на майно, єдиний податок).

38

39. 4)Залежно від платників:

• – податки з юридичних осіб (податок на прибуток, екологічнийподаток);

• – податки з фізичних осіб (податок на доходи фізичних осіб);

• – змішані (збір за першу реєстрацію транспортного засобу);

39

40.

Функція податку – це проявлення його сутності в дії,спосіб вираження його властивостей

Фіскальна функція є найважливішою, оскільки згідно з цією

функцією податки виконують своє головне призначення —

наповнення дохідної частини бюджетів різних рівнів (доходів

держави) для задоволення потреб суспільства.

Основна ознака цієї функції — її стабільність, що дозволяє

формувати надходження податків до бюджету на постійній,

стабільній засаді.

Розподільча функція –

своєрідне відображення

фіскальної функції

наповнити скарбницю

держави, щоб потім

розподілити одержані кошти.

Регулююча функція –

виявляється в наданні пільг з

оподаткування окремим

галузям та виробникам,

враховуючи їх перспективи,

діяльність, рівень

прибутковості.

40

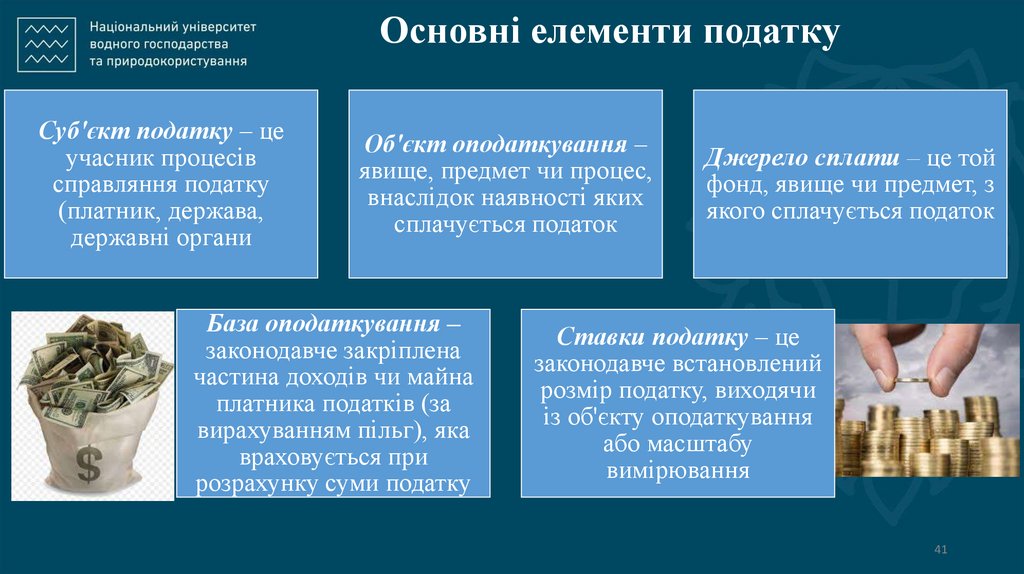

41. Основні елементи податку

Суб'єкт податку – цеучасник процесів

справляння податку

(платник, держава,

державні органи

Об'єкт оподаткування –

явище, предмет чи процес,

внаслідок наявності яких

сплачується податок

База оподаткування –

законодавче закріплена

частина доходів чи майна

платника податків (за

вирахуванням пільг), яка

враховується при

розрахунку суми податку

Джерело сплати – це той

фонд, явище чи предмет, з

якого сплачується податок

Ставки податку – це

законодавче встановлений

розмір податку, виходячи

із об'єкту оподаткування

або масштабу

вимірювання

41

finance

finance