Similar presentations:

Поняття податкової системи

1. Зміст 1. Поняття податкової системи 2. Характеристика органів управління податкової системи 3.Податковий контроль

ТЕМА 2. ПОДАТКОВАСИСТЕМА ТА ПОДАТКОВА

ПОЛІТИКА ДЕРЖАВИ

ЗМІСТ

1. ПОНЯТТЯ ПОДАТКОВОЇ СИСТЕМИ

2. ХАРАКТЕРИСТИКА ОРГАНІВ УПРАВЛІННЯ ПОДАТКОВОЇ

СИСТЕМИ

3.ПОДАТКОВИЙ КОНТРОЛЬ

4.ПОДАТКОВИЙ ОБОВ'ЯЗОК

2. 1. Поняття податкової системи

1. ПОНЯТТЯПОДАТКОВОЇ

СИСТЕМИ

Податкова система - сукупність

загальнодержавних та місцевих

податків і зборів (ПКУ)

У широкому розумінні ПС – це складна

система фінансових відносин між

державою і платниками податків у

процесі перерозподілу новоствореного

продукту

3. Основні принципи побудови системи оподаткування в Україні

ОСНОВНІ ПРИНЦИПИ ПОБУДОВИ СИСТЕМИОПОДАТКУВАННЯ В УКРАЇНІ

Система оподаткування - це

продукт діяльності

держави, її важливий

атрибут. Систему

оподаткування має і

Україна.

Перелік задекларованих

вітчизняних принципів

оподаткування з точки зору

теорії являє собою

розширену копію класичних

принципів оподаткування

Адама Сміта.

4. Принципи податкової системи:

цілісність;єдина мета;

межа податкового тиску;

раціональне поєднання прямих і

непрямих податків;

поділ податків за рівнями компетенції

органів державної влади.

5. В Україні податкові правовідносини регулюються

ПКУ – регулює відносини, щовиникають у сфері справляння

податків та зборів: встановлює перелік

податків та зборів; порядок їх

адміністрування; визначає платників

податків; права, обов'язки і

відповідальність суб'єктів податкових

відносин

МКУ – регламентує правила

оподаткування ввізним

та вивізним митом

6.

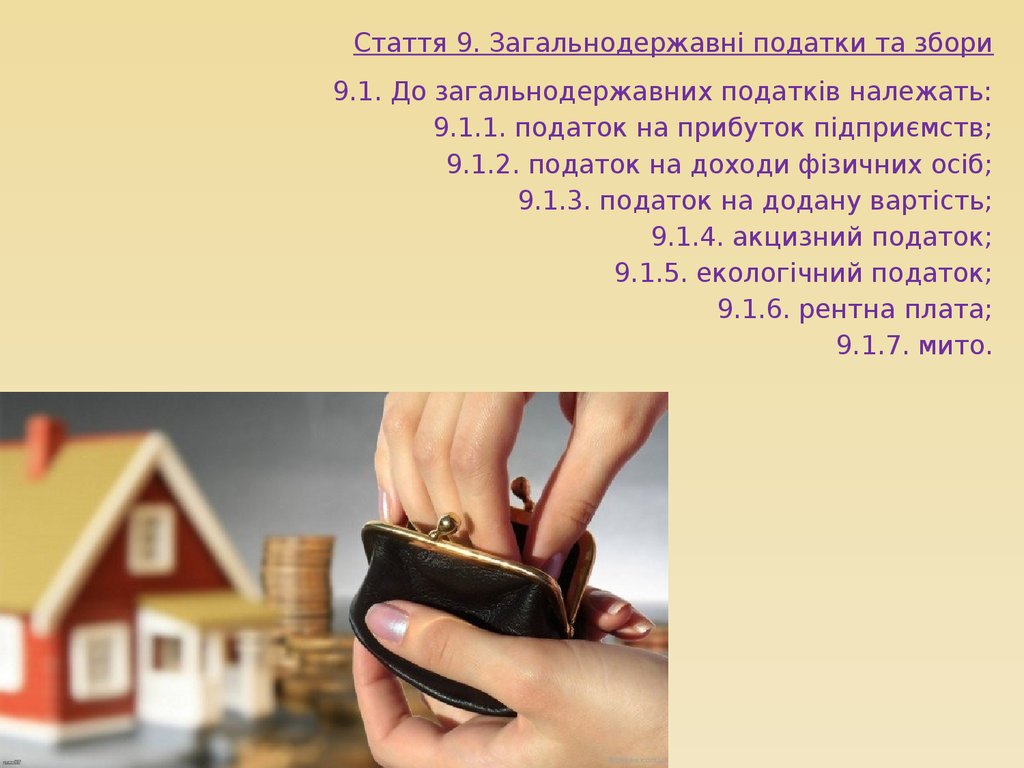

Стаття 9. Загальнодержавні податки та збори9.1. До загальнодержавних податків належать:

9.1.1. податок на прибуток підприємств;

9.1.2. податок на доходи фізичних осіб;

9.1.3. податок на додану вартість;

9.1.4. акцизний податок;

9.1.5. екологічний податок;

9.1.6. рентна плата;

9.1.7. мито.

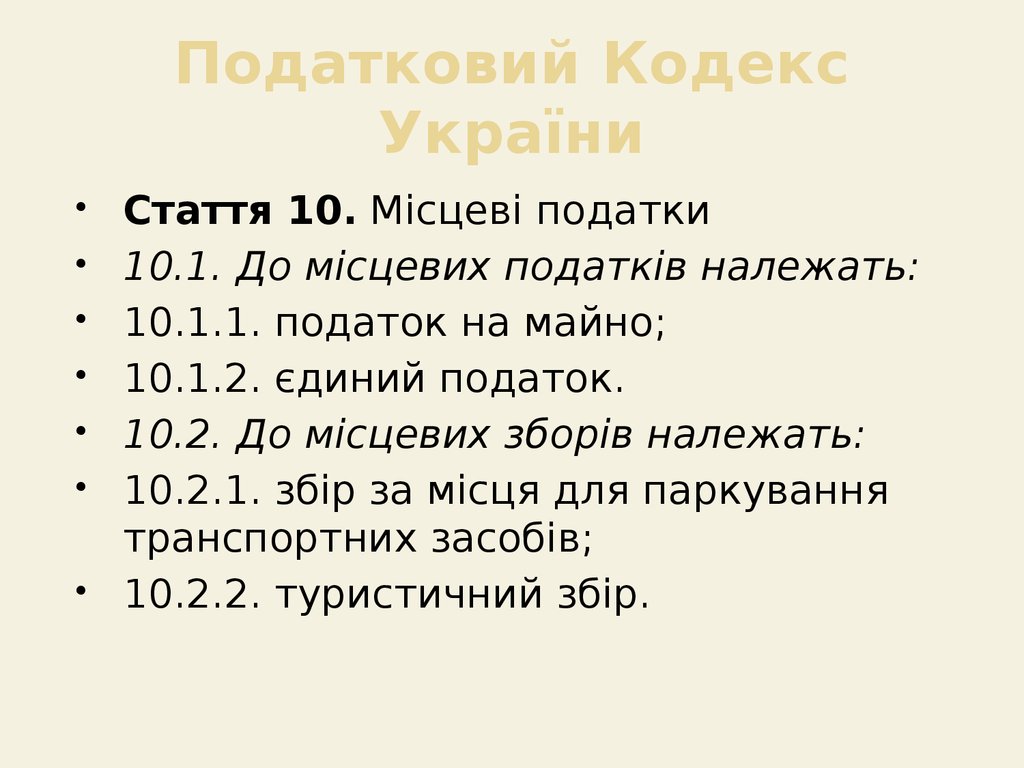

7. Податковий Кодекс України

Стаття 10. Місцеві податки10.1. До місцевих податків належать:

10.1.1. податок на майно;

10.1.2. єдиний податок.

10.2. До місцевих зборів належать:

10.2.1. збір за місця для паркування

транспортних засобів;

10.2.2. туристичний збір.

8.

9. 2. Характеристика органів управління податкової системи

2. ХАРАКТЕРИСТИКА ОРГАНІВУПРАВЛІННЯ ПОДАТКОВОЇ СИСТЕМИ

Верховна Рада України

встановлює на території України загальнодержавні податки та збори і

визначає:

- перелік загальнодержавних податків та зборів;

перелік місцевих податків та зборів, установлення яких належить до

компетенції сільських, селищних, міських рад та рад об’єднаних

територіальних громад, що створені згідно із законом та перспективним

планом формування територій громад;

Сільські, селищні, міські ради та ради об’єднаних

територіальних громад,

що створені згідно із законом та перспективним планом формування

територій громад, в межах своїх повноважень приймають рішення про

встановлення місцевих податків та зборів.

10. Контролюючі органи та орган стягнення

Державна фіскальна служба УкраїниОргани ДФС забезпечують контроль:

- щодо податків, які справляються до бюджетів

та державних цільових фондів, а також стосовно

законодавства, контроль за дотриманням якого

покладається на органи ДФС;

- щодо мита, акцизного податку, ПДВ, інших

податків, які відповідно до податкового

законодавства справляються у разі ввезення

(пересилання) товарів і предметів на митну

територію України або територію вільної митної

зони.

11. 3.Податковий контроль

3.ПОДАТКОВИЙ КОНТРОЛЬПодатковий контроль система заходів, що

вживаються контролюючими органами з метою

контролю правильності нарахування, повноти і

своєчасності сплати податків і зборів, а також

дотримання законодавства з питань проведення

розрахункових та касових операцій, патентування,

ліцензування та іншого законодавства, контроль за

дотриманням якого покладено на контролюючі органи.

Податковий контроль здійснюється контролюючими

органами та органами стягнення.

Інформаційно-аналітичне забезпечення діяльності

Інформаційно-аналітичне забезпечення діяльності

державної фіскальної служби

державної фіскальної служби

комплекс заходів із збору, опрацювання та використання

комплекс заходів із збору, опрацювання та використання

інформації, необхідної для виконання органами державної фіскальної

інформації, необхідної для виконання органами державної фіскальної

служби покладених на них функцій та завдань

служби покладених на них функцій та завдань

12. Способи здійснення податкового контролю

СПОСОБИ ЗДІЙСНЕННЯ ПОДАТКОВОГО КОНТРОЛЮведення обліку платників податків;

адміністрування податків, зборів, платежів;

інформаційно-аналітичного забезпечення діяльності

органів державної податкової служби;

контроль своєчасного подання платниками податків та

платниками єдиного внеску передбаченої законом

звітності (декларацій, розрахунків та інших документів,

пов’язаних з обчисленням і сплатою податків, зборів,

платежів), своєчасність, достовірність, повноту

нарахування та сплати податків, зборів, платежів;

перевірка та звірка, а також перевірка щодо дотримання

законодавства.

13. Облік платників податків

ведеться з метою створення умов дляздійснення контролюючими органами

контролю за правильністю

нарахування, своєчасністю і повнотою

сплати податків, нарахованих

фінансових санкцій, дотримання

податкового та іншого законодавства.

14.

4. Податковий обов'язокце обов'язок платника податку обчислити, задекларувати та/або

сплатити суму податку та збору в порядку і строки, визначені

цим Кодексом, законами з питань митної справи:

виникає у платника за кожним податком та збором

є безумовним і першочерговим стосовно інших неподаткових

обов'язків платника податків, крім випадків, передбачених законом.

Виконанням податкового обов'язку визнається сплата податковим

агентом, або представником платника податку, в повному обсязі

платником відповідних сум податкових зобов'язань у встановлений

податковим законодавством строк.

Відповідальність за невиконання або неналежне виконання

податкового обов'язку несе платник податків, крім випадків,

визначених цим Кодексом або законами з питань митної справи.

Підставами для припинення податкового обов'язку, крім його виконання, є:

ліквідація юридичної особи;

смерть фізичної особи, визнання її недієздатною або безвісно відсутньою;

втрата особою ознак платника податку, які визначені цим Кодексом;

скасування податкового обов'язку у передбачений законодавством спосіб.

finance

finance