Similar presentations:

Страховые взносы на обязательное страхование

1.

Межрайонная ИФНС России № 23 по Челябинской области«Школа начинающего предпринимателя»

Слайды к докладу

Шармановой Ольги Борисовны

«Страховые взносы на

обязательное страхование»

Миасс, 2018

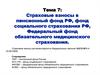

2. Виды страховых взносов

1. Страховые взносы на обязательноепенсионное обеспечение.

2. Страховые взносы на обязательное

социальное страхование по временной

нетрудоспособности и в связи с

материнством.

3. Страховые взносы на обязательное

медицинское страхование

2

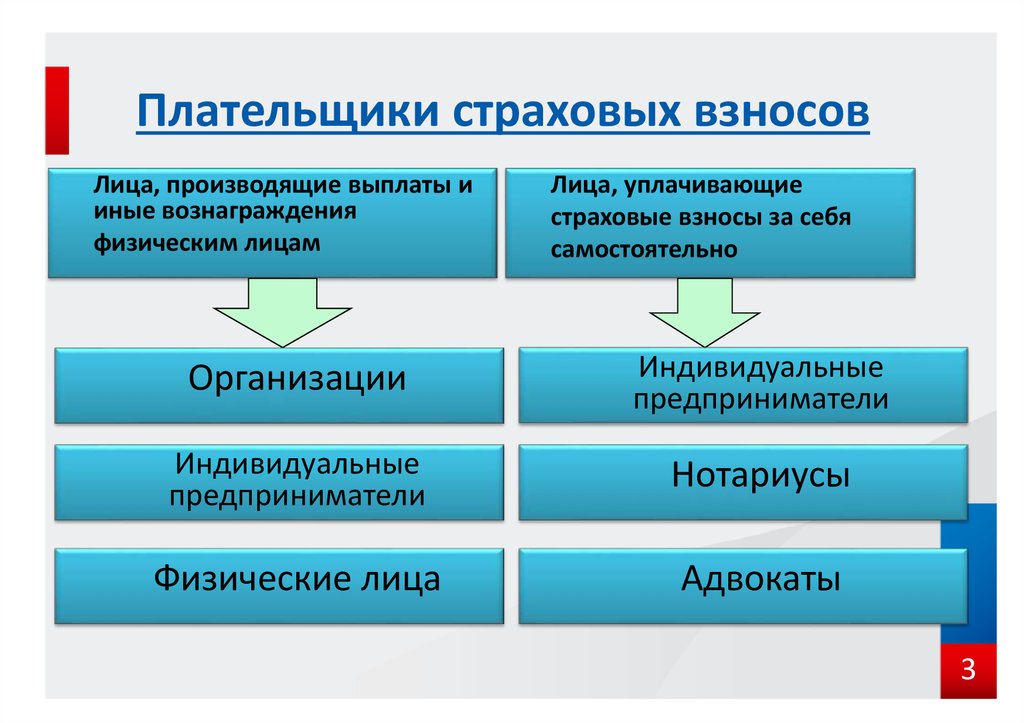

3. Плательщики страховых взносов

Лица, производящие выплаты ииные вознаграждения

физическим лицам

Лица, уплачивающие

страховые взносы за себя

самостоятельно

Организации

Индивидуальные

предприниматели

Индивидуальные

предприниматели

Нотариусы

Физические лица

Адвокаты

3

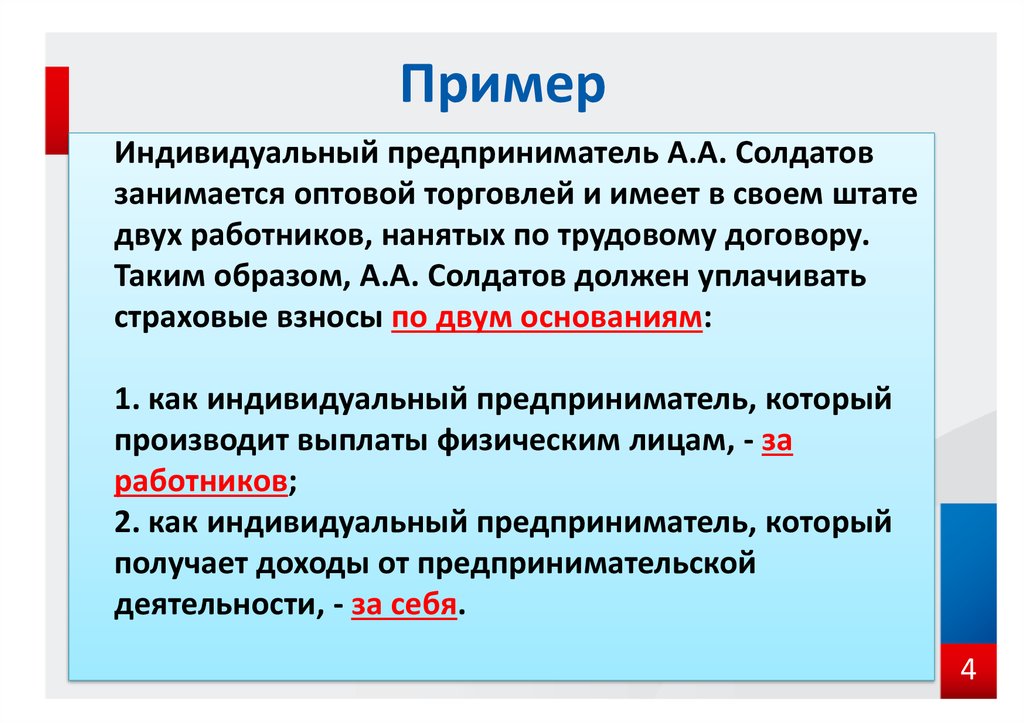

4. Пример

Индивидуальный предприниматель А.А. Солдатовзанимается оптовой торговлей и имеет в своем штате

двух работников, нанятых по трудовому договору.

Таким образом, А.А. Солдатов должен уплачивать

страховые взносы по двум основаниям:

1. как индивидуальный предприниматель, который

производит выплаты физическим лицам, - за

работников;

2. как индивидуальный предприниматель, который

получает доходы от предпринимательской

деятельности, - за себя.

4

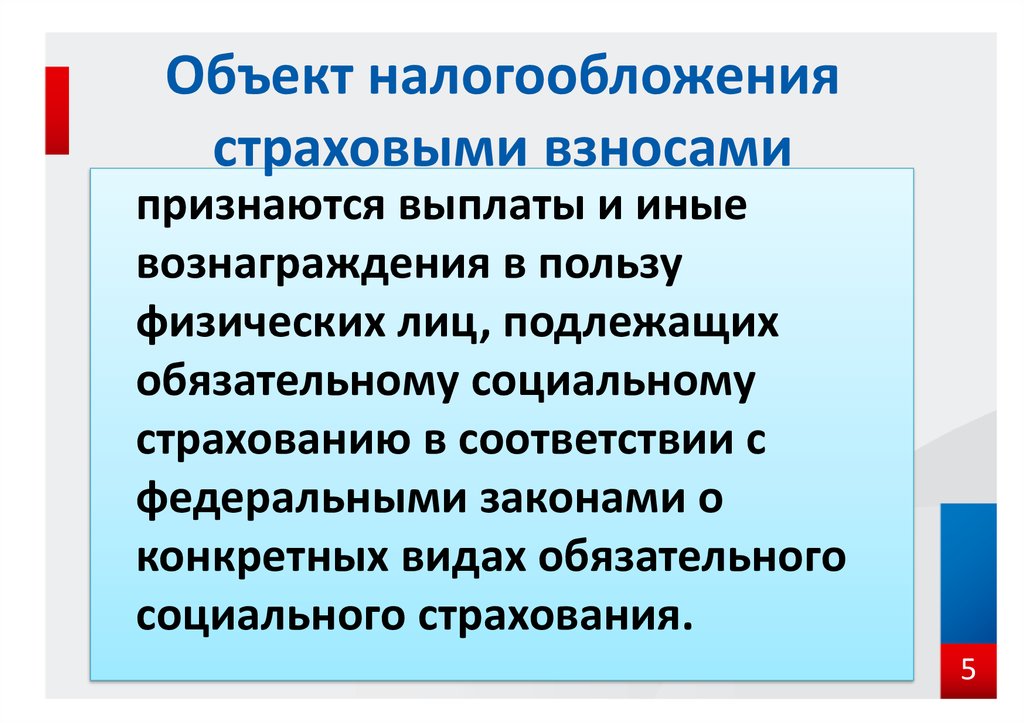

5. Объект налогообложения страховыми взносами

признаются выплаты и иныевознаграждения в пользу

физических лиц, подлежащих

обязательному социальному

страхованию в соответствии с

федеральными законами о

конкретных видах обязательного

социального страхования.

5

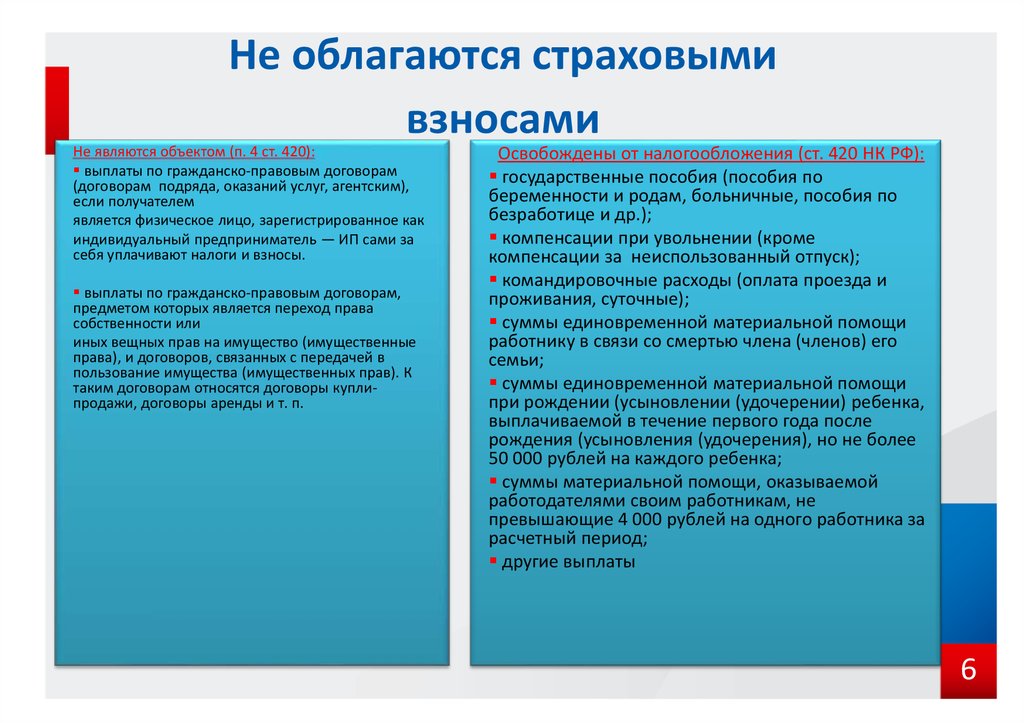

6. Не облагаются страховыми взносами

Не являются объектом (п. 4 ст. 420):выплаты по гражданско-правовым договорам

(договорам подряда, оказаний услуг, агентским),

если получателем

является физическое лицо, зарегистрированное как

индивидуальный предприниматель — ИП сами за

себя уплачивают налоги и взносы.

выплаты по гражданско-правовым договорам,

предметом которых является переход права

собственности или

иных вещных прав на имущество (имущественные

права), и договоров, связанных с передачей в

пользование имущества (имущественных прав). К

таким договорам относятся договоры куплипродажи, договоры аренды и т. п.

Освобождены от налогообложения (ст. 420 НК РФ):

государственные пособия (пособия по

беременности и родам, больничные, пособия по

безработице и др.);

компенсации при увольнении (кроме

компенсации за неиспользованный отпуск);

командировочные расходы (оплата проезда и

проживания, суточные);

суммы единовременной материальной помощи

работнику в связи со смертью члена (членов) его

семьи;

суммы единовременной материальной помощи

при рождении (усыновлении (удочерении) ребенка,

выплачиваемой в течение первого года после

рождения (усыновления (удочерения), но не более

50 000 рублей на каждого ребенка;

суммы материальной помощи, оказываемой

работодателями своим работникам, не

превышающие 4 000 рублей на одного работника за

расчетный период;

другие выплаты

6

7. База для начисления страховых взносов

Сумма выплатфизическому лицу,

которые облагаются

страховыми взносами.

7

8. Расчетный и отчетный периоды

Расчетный период – календарный годОтчетные периоды – первый квартал,

полугодие, девять месяцев

календарного года

8

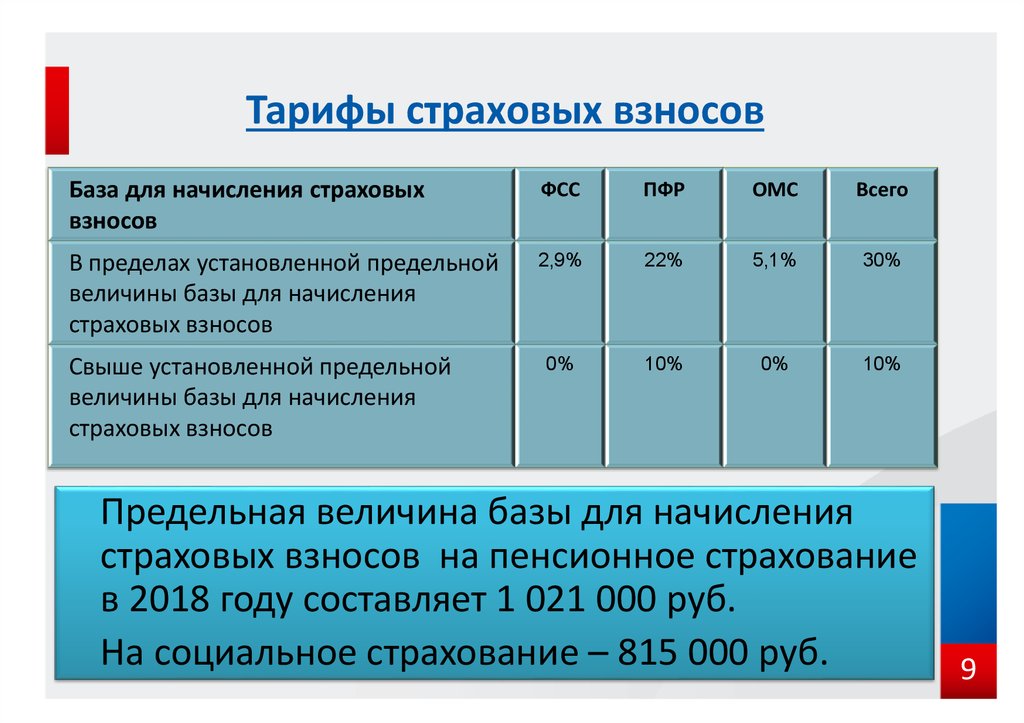

9. Тарифы страховых взносов

База для начисления страховыхвзносов

ФСС

ПФР

ОМС

Всего

В пределах установленной предельной

величины базы для начисления

страховых взносов

2,9%

22%

5,1%

30%

0%

10%

0%

10%

Свыше установленной предельной

величины базы для начисления

страховых взносов

Предельная величина базы для начисления

страховых взносов на пенсионное страхование

в 2018 году составляет 1 021 000 руб.

На социальное страхование – 815 000 руб.

9

10. Порядок и сроки уплаты

Сумма страховых взносов исчисляетсяи уплачивается отдельно в каждый

государственный внебюджетный фонд.

Сумма страховых взносов,

исчисленная для уплаты за календарный

месяц, подлежит уплате в срок не

позднее 15-го числа следующего

календарного месяца.

10

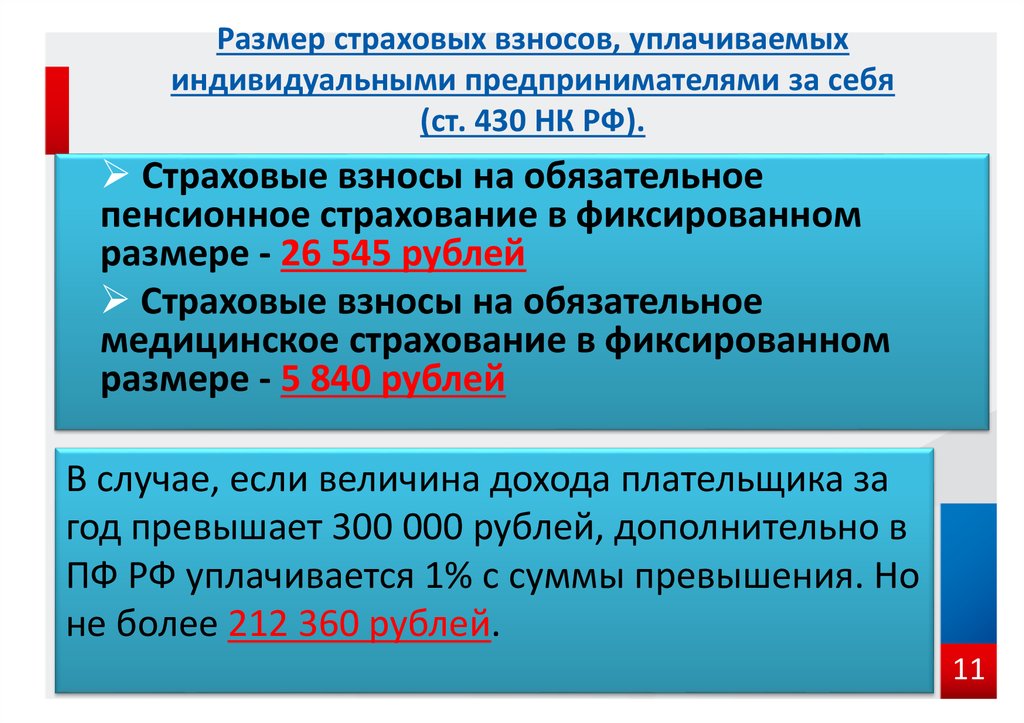

11. Размер страховых взносов, уплачиваемых индивидуальными предпринимателями за себя (ст. 430 НК РФ).

Страховые взносы на обязательноепенсионное страхование в фиксированном

размере - 26 545 рублей

Страховые взносы на обязательное

медицинское страхование в фиксированном

размере - 5 840 рублей

В случае, если величина дохода плательщика за

год превышает 300 000 рублей, дополнительно в

ПФ РФ уплачивается 1% с суммы превышения. Но

не более 212 360 рублей.

11

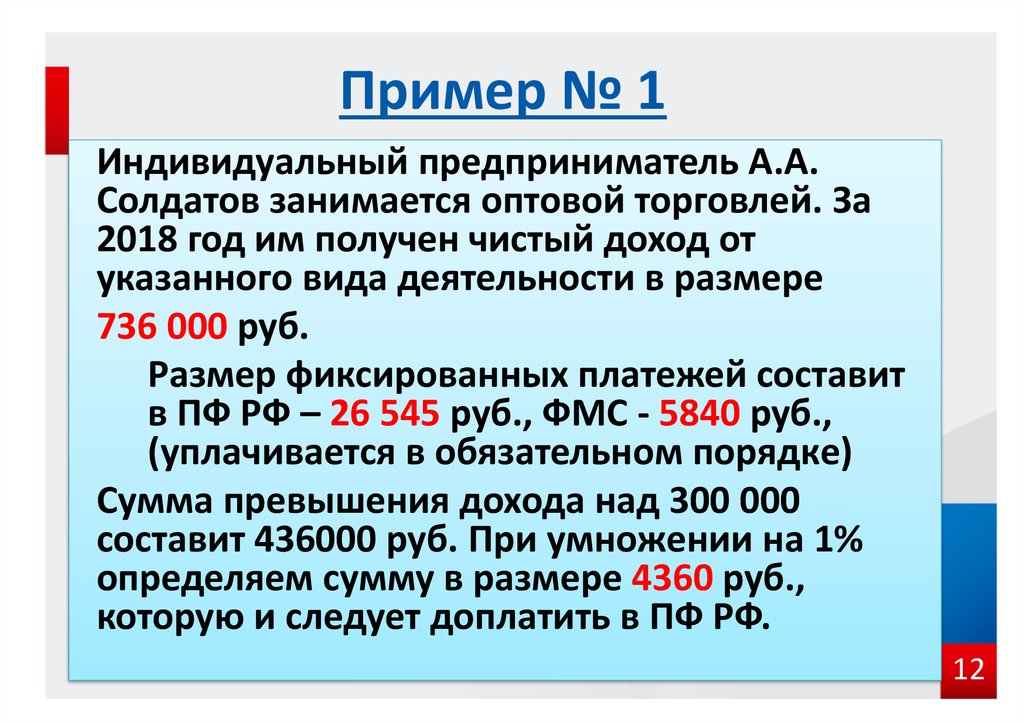

12. Пример № 1

Индивидуальный предприниматель А.А.Солдатов занимается оптовой торговлей. За

2018 год им получен чистый доход от

указанного вида деятельности в размере

736 000 руб.

Размер фиксированных платежей составит

в ПФ РФ – 26 545 руб., ФМС - 5840 руб.,

(уплачивается в обязательном порядке)

Сумма превышения дохода над 300 000

составит 436000 руб. При умножении на 1%

определяем сумму в размере 4360 руб.,

которую и следует доплатить в ПФ РФ.

12

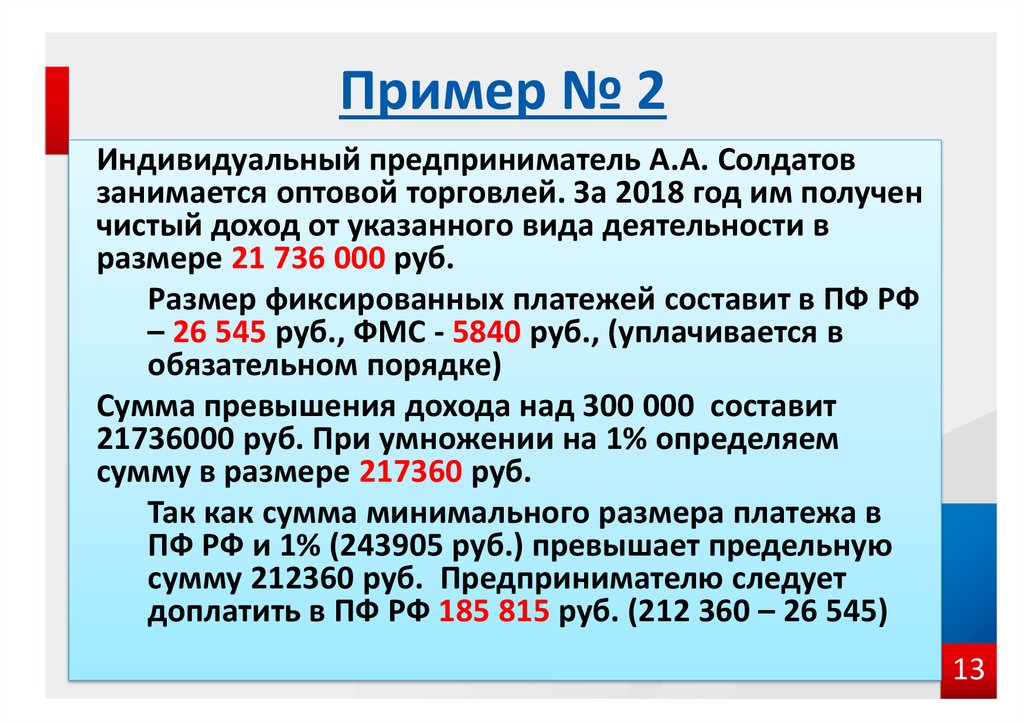

13. Пример № 2

Индивидуальный предприниматель А.А. Солдатовзанимается оптовой торговлей. За 2018 год им получен

чистый доход от указанного вида деятельности в

размере 21 736 000 руб.

Размер фиксированных платежей составит в ПФ РФ

– 26 545 руб., ФМС - 5840 руб., (уплачивается в

обязательном порядке)

Сумма превышения дохода над 300 000 составит

21736000 руб. При умножении на 1% определяем

сумму в размере 217360 руб.

Так как сумма минимального размера платежа в

ПФ РФ и 1% (243905 руб.) превышает предельную

сумму 212360 руб. Предпринимателю следует

доплатить в ПФ РФ 185 815 руб. (212 360 – 26 545)

13

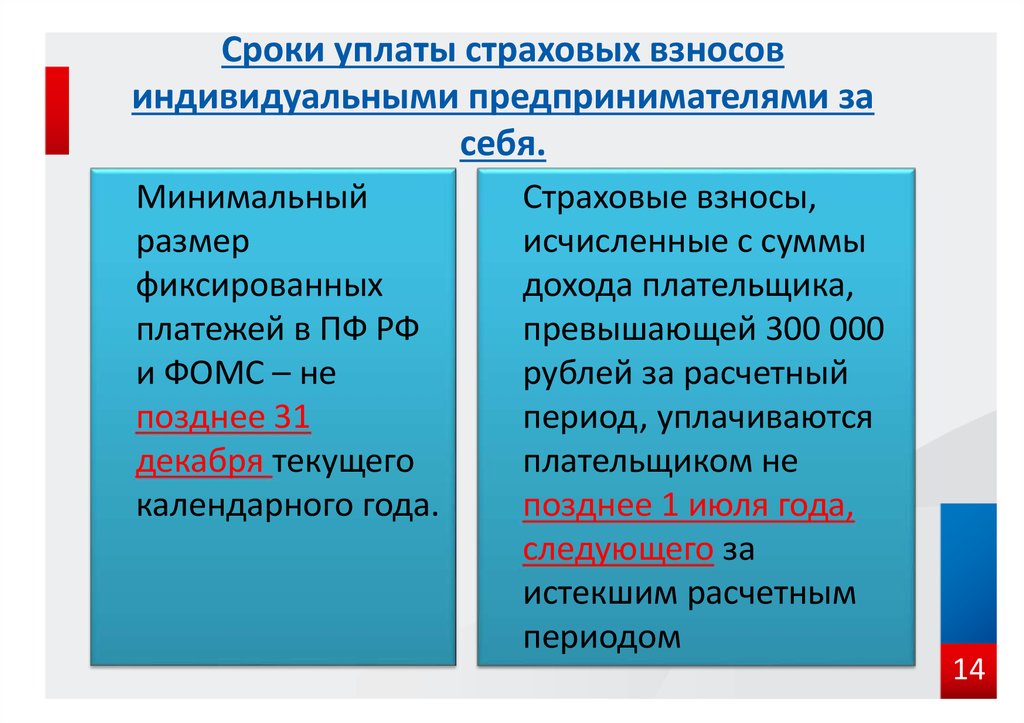

14. Сроки уплаты страховых взносов индивидуальными предпринимателями за себя.

Минимальныйразмер

фиксированных

платежей в ПФ РФ

и ФОМС – не

позднее 31

декабря текущего

календарного года.

Страховые взносы,

исчисленные с суммы

дохода плательщика,

превышающей 300 000

рублей за расчетный

период, уплачиваются

плательщиком не

позднее 1 июля года,

следующего за

истекшим расчетным

периодом

14

finance

finance