Similar presentations:

Страховые взносы в пенсионный фонд РФ, фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования

1. Тема 7: Страховые взносы в пенсионный фонд РФ, фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования.

Страховые взносы регламентируются Федеральным законом №212-ФЗ от24.09.2009г.

Сокращения:

ПФР – пенсионный фонд России;

ФСС РФ – фонд социального страхования;

ФФОМС – федеральный фонд обязательного медицинского страхования;

ФОМС – фонд обязательного медицинского страхования.

2.

Плательщики страховых взносов являются страхователи, определяемые в соответствии сфедеральными законами о конкретных видах обязательного социального страхования, к которым

относятся:

1. лица, производящие выплаты и иные вознаграждения физические лицам:

•организации;

•индивидуальные предприниматели;

•физические лица, не признаваемые индивидуальными предпринимателями.

2. индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой

(далее – плательщики страховых взносов, не производящие выплаты и иные вознаграждения

физическим лицам), если в федеральном законе о конкретном виде обязательного социального

страхования не предусмотрено иное.

3. если плательщик страховых взносов относятся одновременно к нескольким категориям

плательщиков страховых взносов, указанным в части 1 настоящей статьи или в федеральном

законе о конкретном виде обязательного социального страхования, он исчисляет и уплачивает

страховые взносы по каждому основанию.

3.

4.

«Самозанятыми» являются индивидуальные предприниматели,нотариусы, адвокаты и другие, которые самостоятельно

уплачивают страховые взносы в ПФР и ФОМС.

Тарифы для «самозанятых» лиц – в ПФР – 26%, ФОМС – 5,1%. Не

производящие выплаты физическим лицам индивидуальные

предприниматели, нотариусы и адвокаты, занимающиеся частной

практикой, уплачивают взносы в размере, определяемой исходя из

стоимости страхового

года. Стоимость страхового

года

определяется исходя из стоимости МРОТ, установленного

федеральным законом на начало финансового года, за который

уплачиваются страховые взносы, и тарифа страховых взносов в

соответствующий

государственный

внебюджетный

фонд,

увеличенное в 12 раз. Для «самозанятых» отменена отчетность по

взносам.

Предприниматели также перечисляют дополнительный 1% от

дохода в ПФР, если совокупный доход превысит 300 тыс. руб. в год.

5.

Объект налогообложения страховыми взносами.Обложению страховыми взносами подлежат любые выплаты и иные

вознаграждения по трудовым и гражданско-правовым договорам, предметом которых

является выполнение работ, оказание услуг, а также по договорам авторского заказа,

договорам об отчуждении исключительного права на произведения науки, литературы,

искусства, компенсации за неиспользованные отпуска, в том числе выплачиваемые

без увольнения работника, независимо от:

•характера конкретной выплаты: заработная плата, гарантия, выплата социального

назначения;

•упоминания непосредственно в условиях трудовых договоров.

Не образуют обложения страховыми взносами выплаты, произведенные:

•в пользу лиц, не состоящих с организацией- плательщиком страховых взносов в

трудовых отношениях и не заключивших с ней договор гражданско-правового

характера, предметом которого является выполнение работ, оказание услуг;

•в рамках гражданско-правовых договоров, предметом которых является переход

права собственности или иных вещевых прав на имущество (имущественные права), и

договоров, связанных с передачей в пользование имущества (имущественных прав). К

числу договоров, выплаты в рамках которых не образуют объект обложения

страховыми взносами, относятся: договора аренды (за исключением случаев, когда

условиями договора предусмотрено оказание арендодателем дополнительных услуг,

например, по управлению и эксплуатации транспортного средства), договоры дарения.

Подлежат

обложению

страховыми

взносами

компенсации

за

неиспользованные отпуска, в том числе выплачиваемые без увольнения работника в

порядке, установленном ст. 126 ТК РФ.

6.

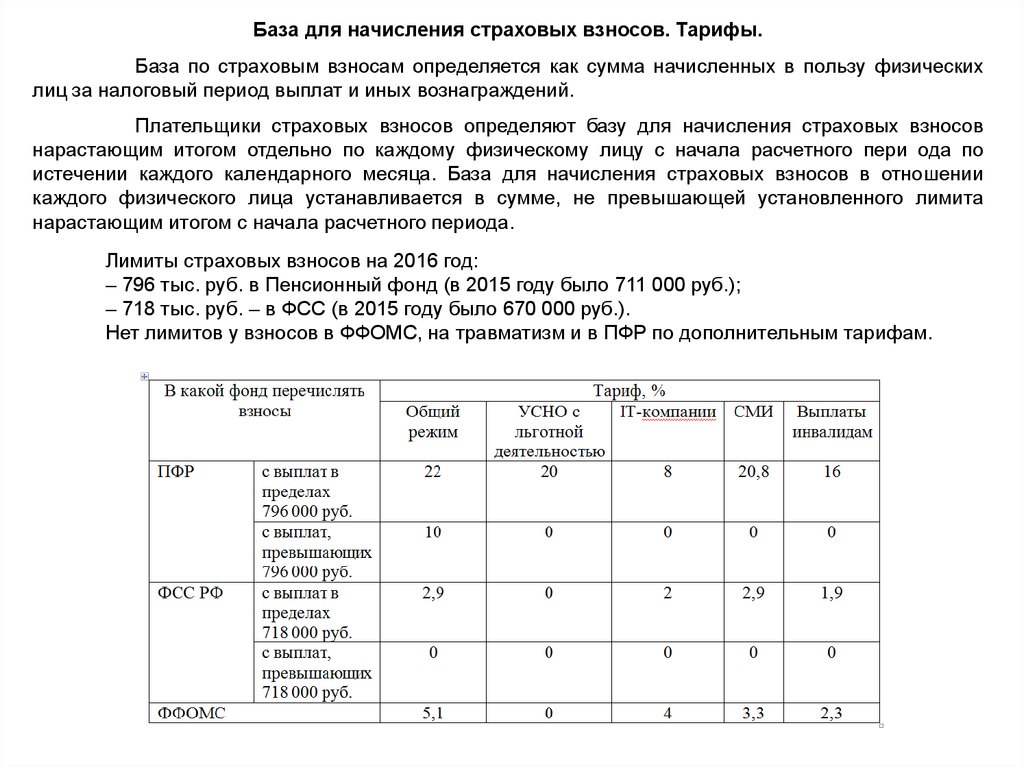

База для начисления страховых взносов. Тарифы.База по страховым взносам определяется как сумма начисленных в пользу физических

лиц за налоговый период выплат и иных вознаграждений.

Плательщики страховых взносов определяют базу для начисления страховых взносов

нарастающим итогом отдельно по каждому физическому лицу с начала расчетного пери ода по

истечении каждого календарного месяца. База для начисления страховых взносов в отношении

каждого физического лица устанавливается в сумме, не превышающей установленного лимита

нарастающим итогом с начала расчетного периода.

Лимиты страховых взносов на 2016 год:

– 796 тыс. руб. в Пенсионный фонд (в 2015 году было 711 000 руб.);

– 718 тыс. руб. – в ФСС (в 2015 году было 670 000 руб.).

Нет лимитов у взносов в ФФОМС, на травматизм и в ПФР по дополнительным тарифам.

7.

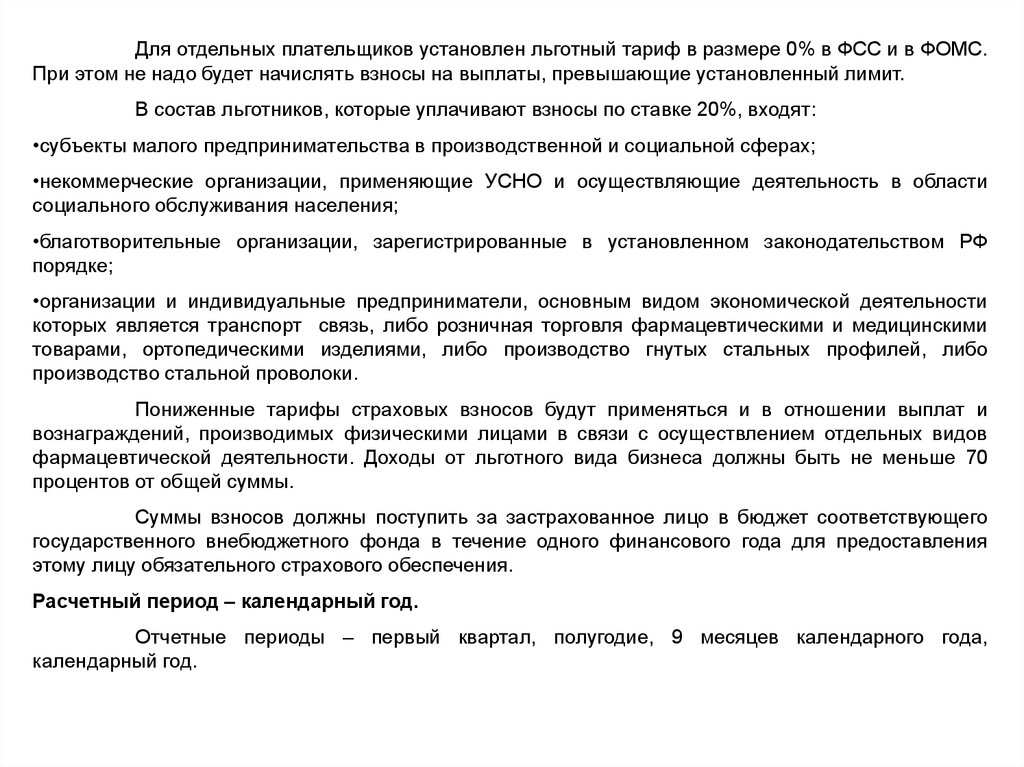

Для отдельных плательщиков установлен льготный тариф в размере 0% в ФСС и в ФОМС.При этом не надо будет начислять взносы на выплаты, превышающие установленный лимит.

В состав льготников, которые уплачивают взносы по ставке 20%, входят:

•субъекты малого предпринимательства в производственной и социальной сферах;

•некоммерческие организации, применяющие УСНО и осуществляющие деятельность в области

социального обслуживания населения;

•благотворительные организации, зарегистрированные в установленном законодательством РФ

порядке;

•организации и индивидуальные предприниматели, основным видом экономической деятельности

которых является транспорт связь, либо розничная торговля фармацевтическими и медицинскими

товарами, ортопедическими изделиями, либо производство гнутых стальных профилей, либо

производство стальной проволоки.

Пониженные тарифы страховых взносов будут применяться и в отношении выплат и

вознаграждений, производимых физическими лицами в связи с осуществлением отдельных видов

фармацевтической деятельности. Доходы от льготного вида бизнеса должны быть не меньше 70

процентов от общей суммы.

Суммы взносов должны поступить за застрахованное лицо в бюджет соответствующего

государственного внебюджетного фонда в течение одного финансового года для предоставления

этому лицу обязательного страхового обеспечения.

Расчетный период – календарный год.

Отчетные периоды – первый квартал, полугодие, 9 месяцев календарного года,

календарный год.

8.

Сумма страховых взносов исчисляется и уплачивается отдельно в каждый государственныйвнебюджетный фонд.

Ежемесячные платежи по страховым взносам перечисляют в рублях и копейках. Округлять

причитающуюся во внебюджетный фонд сумму до полных рублей не надо.

9.

Сумма, не подлежащие обложению страховыми взносами.1. Государственные пособия, выплачиваемые в соответствии с законодательством РФ, в том числе

пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по

безработице, беременности и родам.

2. Все виды компенсационных выплат (в пределах установленных норм), связанных с:

•возмещением вреда, причиненного увечьем или иным повреждением здоровья;

•бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива

или соответствующего денежного возмещения;

•оплатой стоимости и (или) выдачей полагающегося натурального довольствования, а также с выплатой

денежных средств взамен этого довольствия;

•оплатой питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых

спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса

и участия в спортивных соревнованиях;

•увольнением работников;

•возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации

работников;

•трудоустройством работников, уволенных в связи с осуществлением мероприятий по сокращению

численности или штата, реорганизацией или ликвидацией организации;

3. Расходами физического лица в связи с выполнением работ, оказанием услуг по гражданско-правового

характера и др.

4. Суммы единовременной материальной помощи, оказываемой плательщиком страховых взносов:

•физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях

возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам,

пострадавшим от террористических актов на территории РФ;

•работникам (родителям, усыновителям, опекунам) при рождении (усыновлении) ребенка, но не более

50 000 руб. на каждого ребенка, если деньги были выданы в течение года после рождения ребенка.

10.

5. Доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве отпроизводства и реализации сельскохозяйственной продукции, а также от производства

сельскохозяйственной продукции, ее переработки и реализации – в течение пяти лет, начиная с года

регистрации хозяйства.

6. Доходы (за исключением оплаты труда наемных работников), получаемые членами

зарегистрированных родовых, семейных общин малочисленных народов Севера от реализации

продукции, полученной в результате ведения ими традиционных видов промысла.

7. Суммы страховых платежей (взносов):

•по обязательному страхованию работников, осуществляемому в установленном порядке;

•по договорам добровольного личного страхования работников, заключенным на срок не менее одного

года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц;

•по договорам добровольного личного страхования работников, заключаемым исключительно на

случай наступления смерти застрахованного лица или утраты застрахованным лицом

трудоспособности в связи с исполнением им трудовых обязанностей.

8. Стоимость льгот по проезду, предоставляемых законодательством отдельным категориям

работников, обучающихся, воспитанников.

9. Суммы материальной помощи, выплачиваемые физическим лицам

превышающие 4000 руб. на одно физическое лицо за налоговый период.

организациями,

не

10. Суммы, уплаченные работодателем за своих работников на накопительную часть пенсии, но не

более 12 000 руб. в год на каждого работника и др.

11. Вознаграждения по договорам с иностранцами и лицами без гражданства, временно

пребывающими в России.

12. Суммы расходов на медицинское обслуживание работников по договорам, которые заключены на

срок не менее года с медицинскими организациями, имеющими лицензии, выданные по правилам РФ.

11.

Органы, осуществляющие контроль за уплатой страховых взносов.Контроль за правильностью исчисления, полнотой и своевременностью

уплаты (перечисления) страховых взносов в государственные внебюджетные фонда

осуществляют:

ПФР – в отношении страховых взносов на обязательное пенсионное страхование и

страхование взносов на обязательное медицинское страхование, уплачиваемых в

ФОМС;

ФСС РФ – в отношении страховых взносов на обязательное социальное страхование

на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в

ФСС. ФСС РФ также осуществляет контроль за правильностью выплаты обязательного

страхового обеспечения на случай временной нетрудоспособности и в связи с

материнством.

12.

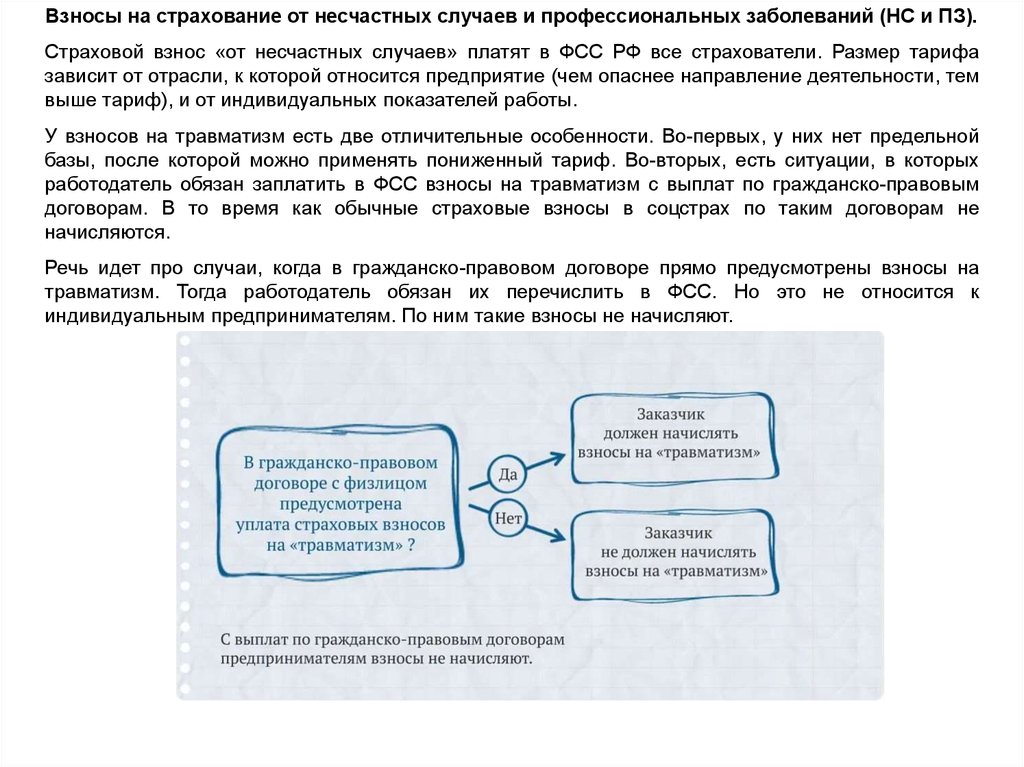

Взносы на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ).Страховой взнос «от несчастных случаев» платят в ФСС РФ все страхователи. Размер тарифа

зависит от отрасли, к которой относится предприятие (чем опаснее направление деятельности, тем

выше тариф), и от индивидуальных показателей работы.

У взносов на травматизм есть две отличительные особенности. Во-первых, у них нет предельной

базы, после которой можно применять пониженный тариф. Во-вторых, есть ситуации, в которых

работодатель обязан заплатить в ФСС взносы на травматизм с выплат по гражданско-правовым

договорам. В то время как обычные страховые взносы в соцстрах по таким договорам не

начисляются.

Речь идет про случаи, когда в гражданско-правовом договоре прямо предусмотрены взносы на

травматизм. Тогда работодатель обязан их перечислить в ФСС. Но это не относится к

индивидуальным предпринимателям. По ним такие взносы не начисляют.

13.

Тарифы на обязательное социальное страхование от несчастных случаев на производствевключают 32 страховых тарифа (от 0,2% до 8,5% к суммам выплат и иных вознаграждений,

которые начислены в пользу застрахованных и включается в базу для начисления страховых

взносов на данный вид страхования) в соответствии с видами экономической деятельности по

классам профессионального риска. Закон также предусматривает льготы по уплате страховых

взносов в размере 60% от существующих тарифов для организаций любых организационноправовых форм, использующих труд инвалидов.

Работодатели, допустившие несчастные случаи, будут расплачиваться за это три года.

С 1 января 2012г. работодатель обязан предоставлять в ФСС РФ информацию об аттестации

рабочих мест по условиям труда и проведенных обязательных предварительных и периодических

медицинских осмотрах работников. Порядок предоставления сведений прописан в правилах

установления скидок и надбавок к страховым взносам. Эти сведения будут использоваться для

расчета скидок и надбавок к страховому тарифу. При этом расчет будут производить по итогам

работы организации за три года с учетом состояния охраны труда (включая результат аттестации

рабочих мест). В настоящее время при расчете принимаются сведения за предшествующий год.

Размер скидки или надбавки не может быть более 40%

14.

Изменения, которые коснутся страховых взносов, в 2017 году.Основные изменения, которые коснуться страховые взносы с начала 2017года,

прописаны в проектах Законов № 1040802-6, 1040799-6, 1040775-6.

Полномочия по администрированию страховых взносов передадут налоговикам.

Сначала в январе 2016 года Президент РФ подписал Указ о концентрации в «одном

окне» функций по администрированию страховых взносов, уплачиваемых в ПФР, ФСС,

ФФОМС. А чтобы все это стало реальностью, поручил Правительству РФ разработать

необходимые проекты нормативных актов - Указ Президента от 15.01.2016 № 13. В

начале апреля в Госдуму поступило три законопроекта о внесении изменений в части

первую и вторую НК РФ, в Закон о налоговых органах и в ряд других законов.

Как обещают разработчики, принятие этих законопроектов снизит административную

нагрузку на бизнес за счет сокращения числа контролирующих госорганов,

оптимизации отчетности, уменьшения количества проверок и улучшения их качества.

Предполагается, что все изменения вступят в силу с 1 января 2017 г.ст. 3 проекта

Закона №1040802-6; ст. 17 проекта Закона №1040799-6; ст. 2 проекта Закона

№1040775-6.

Основные изменения, которые, предположительно, произойдут описаны ниже.

finance

finance