Similar presentations:

Податок на додану вартість

1.

НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ БІОРЕСУРСІВ ІПРИРОДОКОРИСТУВАННЯ УКРАЇНИ

кафедра фіскальної політики і страхування

к.е.н., доцент А. В. Кириченко

Податок на додану вартість

План

1. Економічна сутність ПДВ та його запровадження у світі

2. Платники податку

3. Операції, що є об’єктом оподаткування, не є об’єктом та звільнені від

оподаткування

4. База оподаткування

5. Ставки податку

6. Порядок обчислення і сплати податку

7. Податкові періоди і терміни сплати податку

Київ – 2018

2.

Податок на додану вартість (ПДВ) –багаторівневий податок, що стягується на

всіх стадіях руху товару від виробника до

кінцевого споживача, де кожен учасник

процесу його виробництва та реалізації

сплачує податок відповідно до того,

наскільки він збільшив вартість

матеріальних ресурсів, що надійшли до

нього.

3.

Ідея податку на додану вартістьнародилася у німецького підприємця фон

Сіменса в 20-х рр. XX ст.

Сучасна форма цього податку була

розроблена й описана французьким

економістом Морісом Лоре.

4.

Перші спроби ввести ПДВ зроблені зарізними даними у:

Франції (1954 р.);

Бразилії (1967 р.);

Данії (1967 р.).

5.

До кінця 70-х рр. ПДВ вводять більшістькраїн Західної Європи. Вирішальну роль

у його розповсюдженні відіграла Перша

Директива Ради ЄС від 11 квітня 1967 р.

щодо гармонізації законодавства державчленів в якій ПДВ проголошувався

основним непрямим податком для країнчленів ЄС.

6.

У 1977 р. було прийнято широко відомуШосту Директиву від 17 травня 1977 р.

про гармонізацію законодавства Державчленів, що передбачила гармонізацію

основних елементів ПДВ: визначення

платників податку; операцій, що

підлягають оподаткуванню; виникнення

податкових зобов'язань з ПДВ; бази

оподаткування; структури та рівня

ставок; спільного переліку звільнень від

ПДВ; тощо.

7.

Платники податкуособа, що провадить або планує

провадити господарську діяльність і

реєструється за своїм добровільним

рішенням як платник податку;

особа, що зареєстрована або підлягає

реєстрації як платник податку;

особа, що ввозить товари на митну

територію України в обсягах, які

підлягають оподаткуванню, та на яку

покладається відповідальність за сплату

податків у разі переміщення товарів

через митний кордон України.

8.

У разі якщо загальна сума від здійсненняоперацій з постачання товарів/послуг, що

підлягають оподаткуванню нарахована

(сплачена)

такій

особі

протягом

останніх 12 календарних місяців,

сукупно перевищує 1 000 000 гривень

(без урахування податку на додану

вартість),

така

особа

зобов'язана

зареєструватися як платник податку, крім

особи, яка є платником єдиного податку

першої - третьої групи.

9.

Об’єкт оподаткуванняпостачання товарів, місце постачання яких

розташоване на митній території України;

постачання послуг, місце постачання яких

розташоване на митній території України;

ввезення товарів на митну територію України;

вивезення товарів за межі митної території

України;

постачання послуг з міжнародних перевезень

пасажирів і багажу та вантажів залізничним,

автомобільним, морським і річковим та

авіаційним транспортом.

10.

Не є об'єктом оподаткування операції звипуску, управління та продажу цінних паперів;

передачі майна у схов (оренду);

передачі майна в заставу (іпотеку) кредитору;

надання послуг із страхування, співстрахування або

перестрахування;

обігу банківських металів, інших валютних цінностей;

переказ коштів, інкасація, розрахунково-касове

обслуговування, залучення, розміщення та повернення

коштів за договорами позики, депозиту, управління

коштами та цінними паперами;

виплат у грошовій формі заробітної плати, а також

пенсій, стипендій, субсидій, дотацій;

виплат дивідендів, роялті;

11.

ввезення та вивезення на митну територію України,митна вартість яких не перевищує еквівалент 150 євро;

ввезення на митну територію України фізичними

особами у ручній поклажі та/або у супроводжуваному

багажі товарів (крім підакцизних товарів та особистих

речей), сумарна вартість яких не перевищує еквівалент

1000 євро, через пункти пропуску через державний

кордон України, відкриті для повітряного сполучення;

ввезення на митну територію України фізичними

особами у ручній поклажі та/або у супроводжуваному

багажі товарів (крім підакцизних товарів та особистих

речей), сумарна фактурна вартість яких не перевищує

еквівалент 500 євро та сумарна вага яких не перевищує

50 кг, через інші, ніж відкриті для повітряного

сполучення, пункти пропуску через державний кордон

України.

12.

Є такі сфери, які практично в усіх країнахзвільняються від ПДВ. Їх звільнення передбачено

112 Директивою Ради ЄС, тобто відноситься до

стандартних звільнень.

Директивою рекомендовано звільняти від податку

основні освітні та медичні послуги. Основним

аргументом на користь державної підтримки

освіти та медицини є значні позитивні зовнішні

ефекти.

112 Директивою Ради ЄС рекомендується

звільняти від ПДВ ще ряд товарів та послуг,

наприклад,

благодійні

послуги;

послуги

державних або інших визнаних державою

організацій у сфері культури; транспортні послуги

хворим

або

травмованим

за

допомогою

спеціальних транспортних засобів тощо.

13.

Операції, звільнені від оподаткуванняпостачання продуктів дитячого харчування та товарів

дитячого асортименту для немовлят;

постачання послуг із здобуття вищої, середньої,

професійно-технічної

та

дошкільної

освіти

навчальними закладами;

постачання технічних та інших засобів реабілітації;

постачання послуг із доставки пенсій, страхових

виплат та грошової допомоги населенню;

постачання послуг з охорони здоров'я закладами

охорони здоров'я;

постачання послуг з перевезення пасажирів міським

пасажирським транспортом;

постачання релігійними організаціями культових

послуг та предметів культового призначення;

надання благодійної допомоги.

14.

База оподаткування операцій з постачаннятоварів/послуг визначається виходячи з їх

договірної

вартості

з

урахуванням

загальнодержавних податків та зборів.

При цьому база оподаткування операцій з

постачання товарів/послуг не може бути нижче

ціни придбання таких товарів/послуг.

До складу договірної (контрактної) вартості

включаються будь-які суми коштів, вартість

матеріальних і нематеріальних активів, що

передаються платнику податків безпосередньо

покупцем.

15.

Ставки податкуУ більшості країн ЄС крім стандартної,

застосовуються й інші ставки ПДВ.

Диференціація податкових ставок, зокрема,

застосування ставок, нижчих від стандартної,

має місце тому, що ПДВ повинні обкладатися

усі товари та послуги. Окремі з них мають

особливо важливе соціальне значення. З цією

метою 112 Директивою Ради ЄС передбачено

обкладання зниженими ставками продуктів

харчування.

16.

В Україні ставки податкувстановлюються від бази

оподаткування в таких розмірах:

20 % (основна);

0 %;

7 %.

17.

0%вивезення товарів за межі митної території України: у

митному режимі експорту; у митному режимі реекспорту; у

митному режимі безмитної торгівлі; у митному режимі

вільної митної зони.

постачання товарів: для заправки або забезпечення

морських, повітряних суден, космічних кораблів, космічних

ракетних носіїв або супутників Землі, наземного

військового транспорту чи іншого спеціального контингенту

Збройних Сил України; магазинами безмитної торгівлі.

постачання послуг: міжнародні перевезення пасажирів,

багажу та вантажів залізничним, автомобільним, морським,

річковим,

авіаційним

транспортом;

послуги

з

обслуговування повітряних суден, що виконують

міжнародні рейси.

18.

7%постачання на митній території України

та ввезення на митну територію України

лікарських засобів, дозволених для

виробництва і застосування в Україні;

постачання на митній території України

та ввезення на митну територію України

лікарських засобів, медичних виробів

та/або

медичного

обладнання,

дозволених для застосування у межах

клінічних випробувань.

19.

Порядок обчислення і сплати податкуВідомі чотири методи обчислення

зобов’язань з податку на додану

вартість:

прямий адитивний або бухгалтерський

прямий метод віднімання

непрямий адитивний метод

непрямий метод віднімання або

кредитний метод

20.

Непрямий метод віднімання або кредитнийметод передбачає визначення суми платежів з

податку до бюджету як різниці між сумою

податкових зобов'язань, що виникли у зв'язку з

продажем товарів, і сумою податку, сплаченого

постачальникам матеріальних ресурсів, спожитих

у процесі виробництва (сумою податкового

кредиту):

VAT = tQ – tI,

де Q - випуск (продаж);

I - витрати (купівля);

t - ставка податку.

21.

Обчислення суми ПДВ, яка підлягаєсплаті до бюджету здійснюється шляхом

віднімання

від

суми

податкового

зобов’язання (ПЗ) суми податкового

кредиту (ПК):

ПДВ = ПЗ-ПК

При позитивному значенні суми, вона

підлягає сплаті до бюджету, при

від’ємному – платник має право на її

відшкодування з бюджету.

22.

Податкове зобов’язання – загальна сумаподатку, нарахована платником у

звітному періоді (в складі вартості

проданих, або оплачених покупцем

товарів, робіт, послуг).

23.

Податковий кредит – це сума на якуплатник податку має право зменшити

податкове зобов’язання за звітний

період. До ПК відносяться суми податку,

сплачені/нараховані у разі здійснення

операцій з придбання або виготовлення

товарів та послуг.

24.

Визначення суми платежів ПДВ до бюджету згідно зкредитним

методом

передбачає

можливість

виникнення ситуації, коли за певний податковий період

сума, віднесена на зменшення ПЗ (сума ПК),

перевищує суму ПДВ, що належить до сплати (суму

ПЗ), тобто має місце переплата податку або від'ємне

сальдо платежів ПДВ до бюджету.

Нормальне функціонування суб'єктів господарювання

передбачає повернення з бюджету суми переплаченого

податку одразу після закінчення податкового періоду, в

якому така переплата виникла. Країнам, що

розвиваються, та з перехідною економікою важко

дотримуватись моделі негайного відшкодування

переплаченого податку. Це приводить до застосування

перенесення від'ємного значення на зменшення

зобов'язань із ПДВ у наступних податкових періодах.

25.

Визначення суми ПДВ до сплати в бюджетзгідно з кредитним методом передбачає

необхідність визначення факту виникнення і

ПЗ, і права на ПК. У міжнародній практиці

щодо цього застосовується три методи:

метод нарахувань, відповідно до якого ПЗ з

ПДВ виникає тоді, коли відбувається поставка

товарів або послуг;

касовий метод, згідно з яким виникнення ПЗ

пов'язано з оплатою товарів та послуг;

гібридний метод, що передбачає одночасне

застосування методу нарахувань і касового

методу.

26.

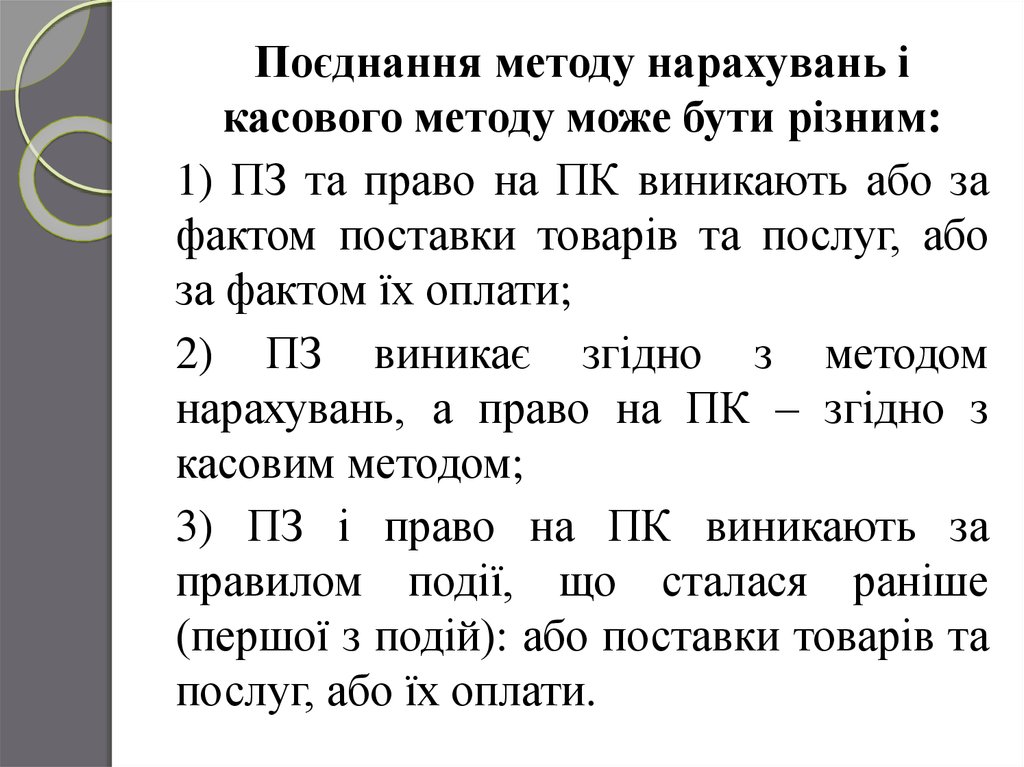

Поєднання методу нарахувань ікасового методу може бути різним:

1) ПЗ та право на ПК виникають або за

фактом поставки товарів та послуг, або

за фактом їх оплати;

2) ПЗ виникає згідно з методом

нарахувань, а право на ПК – згідно з

касовим методом;

3) ПЗ і право на ПК виникають за

правилом події, що сталася раніше

(першої з подій): або поставки товарів та

послуг, або їх оплати.

27.

Датою виникнення ПЗ з постачаннятоварів/послуг вважається дата, яка

припадає на податковий період, протягом

якого відбувається будь-яка з подій, що

сталася раніше:

дата

зарахування

коштів

від

покупця/замовника

на

банківський

рахунок платника податку як оплата

товарів/послуг;

дата відвантаження товарів, а в разі

експорту товарів – дата оформлення

митної декларації, що засвідчує факт

перетинання митного кордону України.

28.

Датою віднесення сум податку до ПКвважається дата тієї події, що відбулася

раніше:

дата списання коштів з банківського

рахунка платника податку на оплату

товарів/послуг;

дата отримання платником податку

товарів/послуг.

29.

Податкові періоди і терміни сплати податкуЗвітним

(податковим)

періодом

є

один

календарний місяць.

Податкова декларація подається за базовий звітний

(податковий) період, що дорівнює календарному

місяцю, протягом 20 календарних днів, що

настають за останнім календарним днем звітного

(податкового) місяця.

Сума

податкового

зобов’язання,

зазначена

платником податку в поданій ним податковій

декларації,

підлягає

сплаті

протягом

10

календарних днів, що настають за останнім днем

відповідного граничного строку, передбаченого

для подання податкової декларації.

finance

finance law

law