Similar presentations:

Понятие банковского права

1. Финансовое право. Часть вторая

К.ю.н., доцент кафедры публичногоправа Чудиновских М.В.

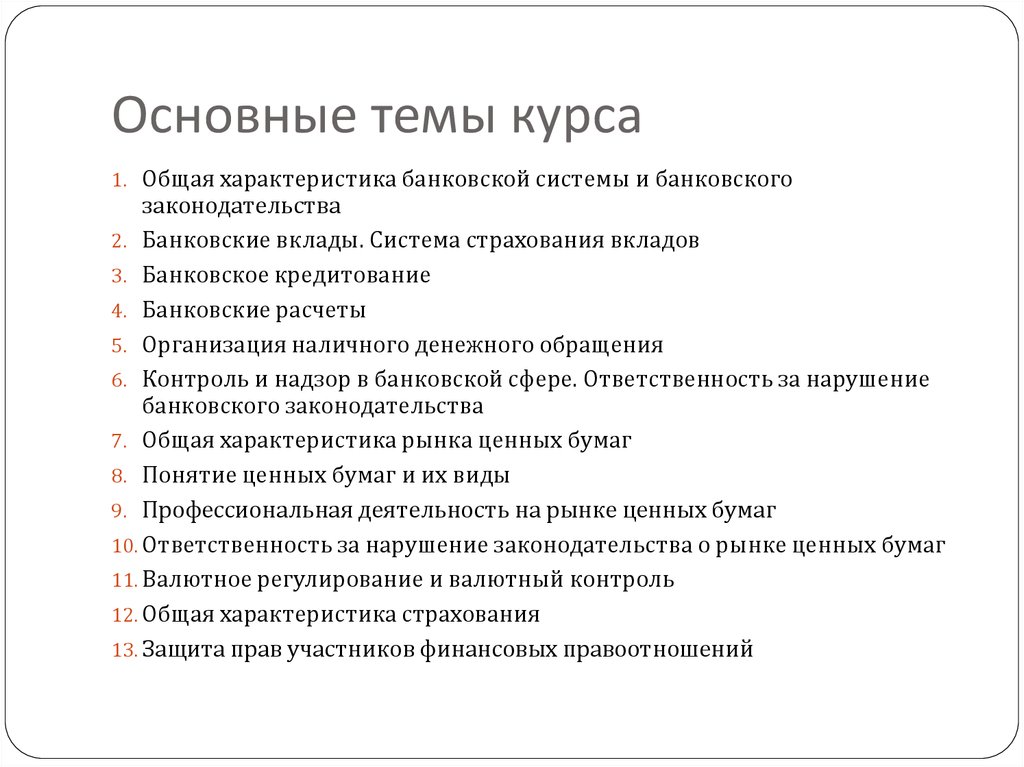

2. Основные темы курса

1. Общая характеристика банковской системы и банковскогозаконодательства

2. Банковские вклады. Система страхования вкладов

3. Банковское кредитование

4. Банковские расчеты

5. Организация наличного денежного обращения

6. Контроль и надзор в банковской сфере. Ответственность за нарушение

банковского законодательства

7. Общая характеристика рынка ценных бумаг

8. Понятие ценных бумаг и их виды

9. Профессиональная деятельность на рынке ценных бумаг

10. Ответственность за нарушение законодательства о рынке ценных бумаг

11. Валютное регулирование и валютный контроль

12. Общая характеристика страхования

13. Защита прав участников финансовых правоотношений

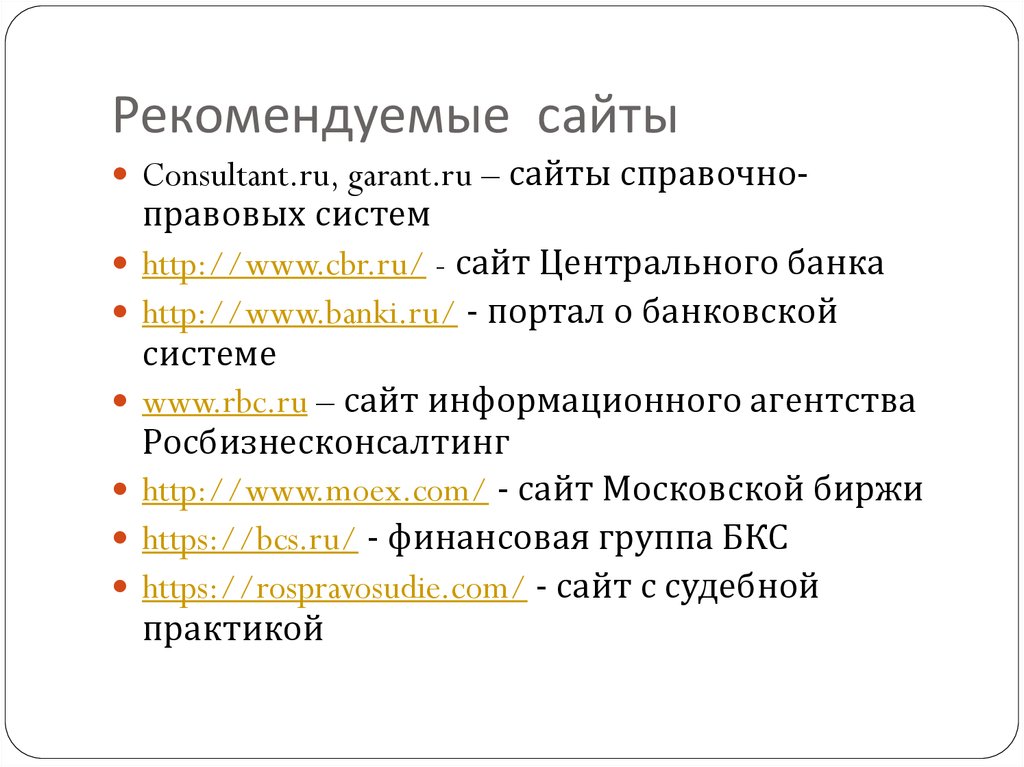

3. Рекомендуемые сайты

Consultant.ru, garant.ru – сайты справочноправовых систем

http://www.cbr.ru/ - сайт Центрального банка

http://www.banki.ru/ - портал о банковской

системе

www.rbc.ru – сайт информационного агентства

Росбизнесконсалтинг

http://www.moex.com/ - сайт Московской биржи

https://bcs.ru/ - финансовая группа БКС

https://rospravosudie.com/ - сайт с судебной

практикой

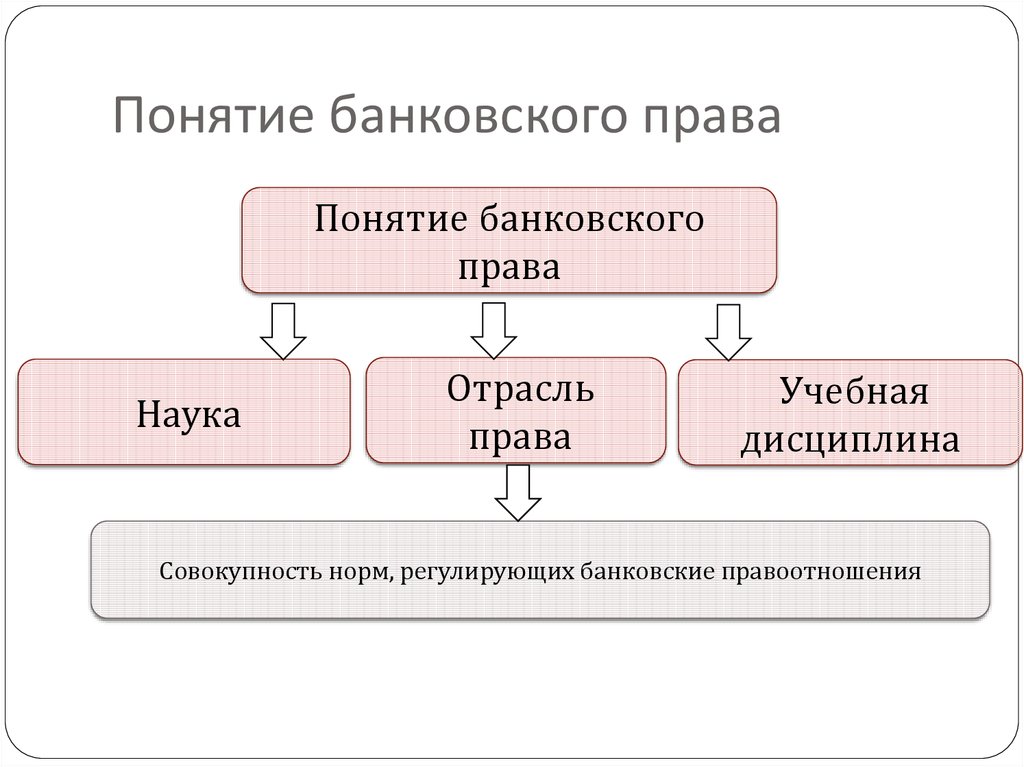

4. Понятие банковского права

Понятие банковскогоправа

Наука

Отрасль

права

Учебная

дисциплина

Совокупность норм, регулирующих банковские правоотношения

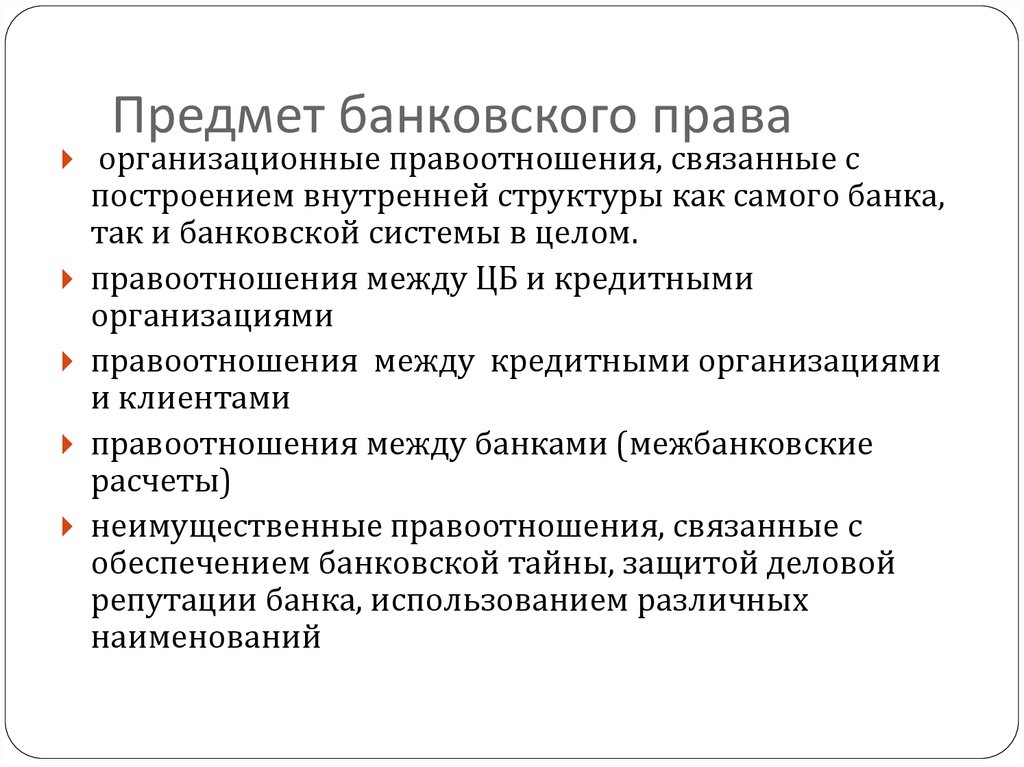

5. Предмет банковского права

организационные правоотношения, связанные спостроением внутренней структуры как самого банка,

так и банковской системы в целом.

правоотношения между ЦБ и кредитными

организациями

правоотношения между кредитными организациями

и клиентами

правоотношения между банками (межбанковские

расчеты)

неимущественные правоотношения, связанные с

обеспечением банковской тайны, защитой деловой

репутации банка, использованием различных

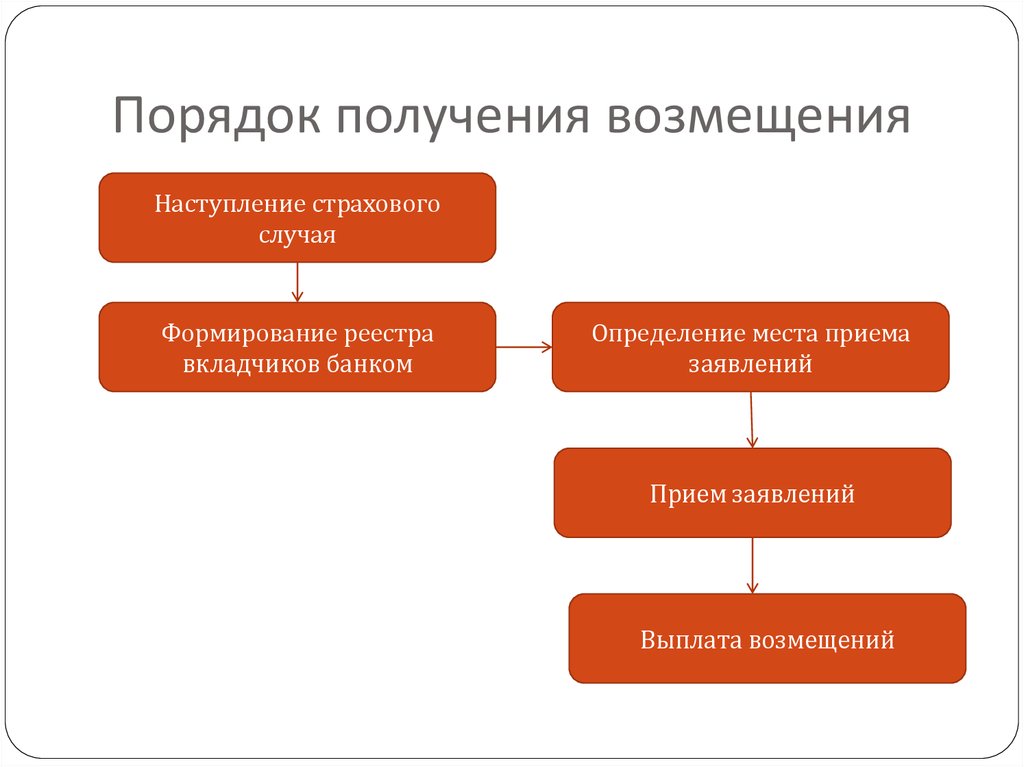

наименований

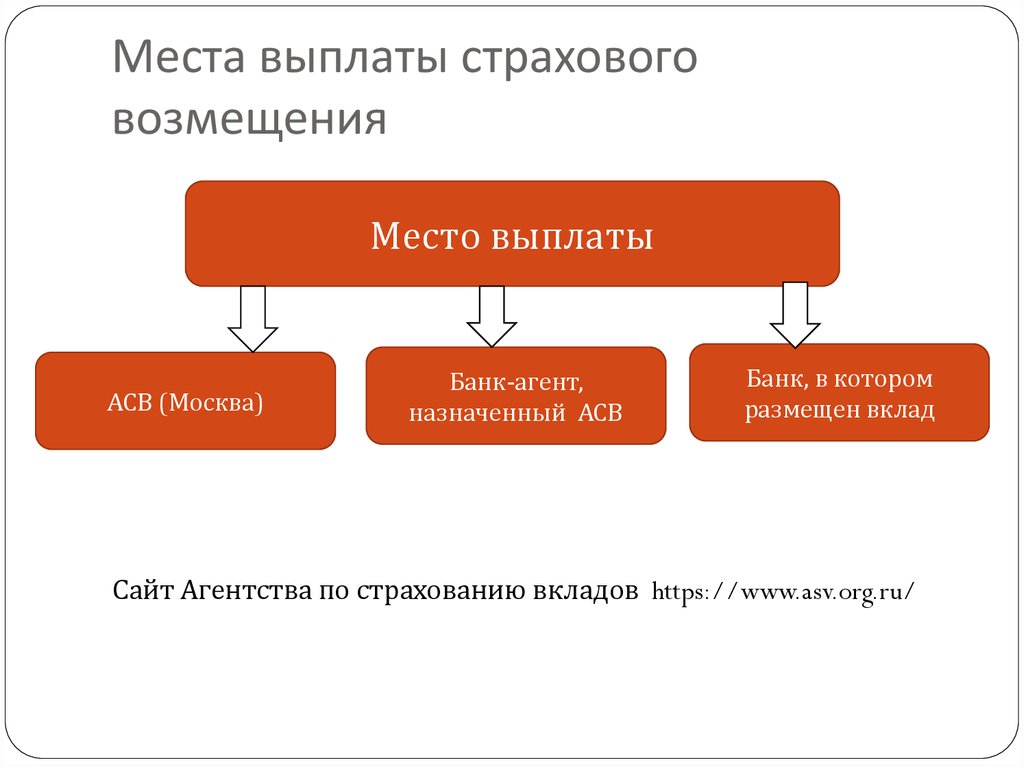

6. Место банковского права в системе российского права

Гражданское правоБанковское право

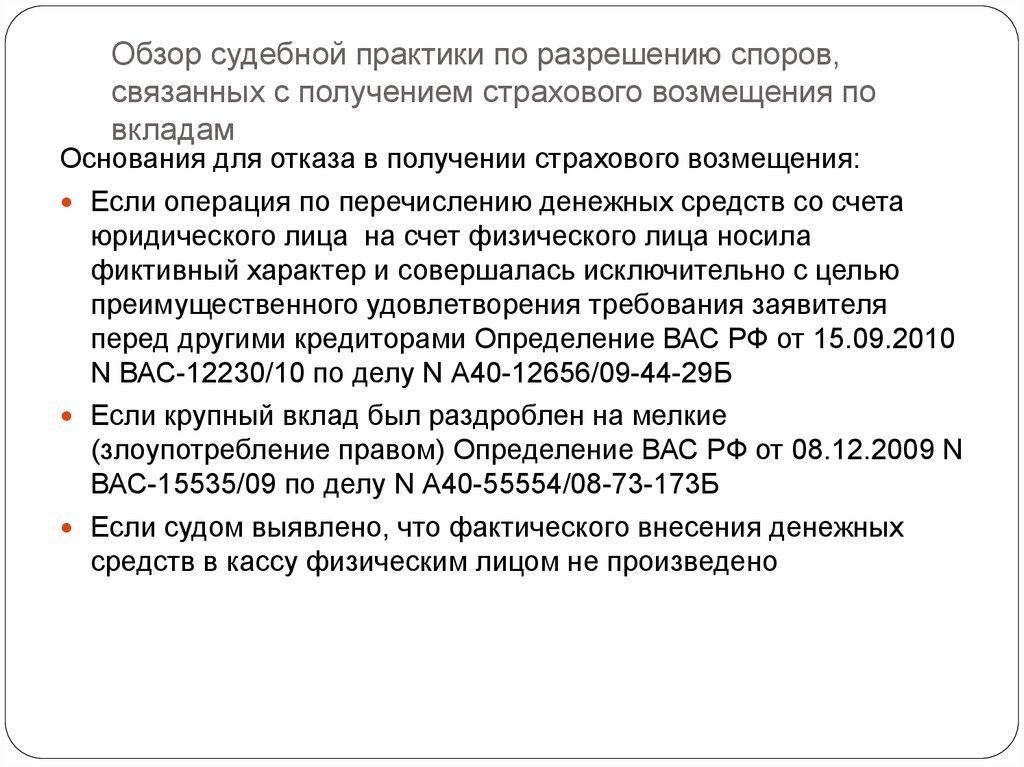

7. Методы банковского права

Центральный банкИмперативный метод

Кредитные организации

Диспозитивный метод

Клиенты банка

(физические и

юридические лица)

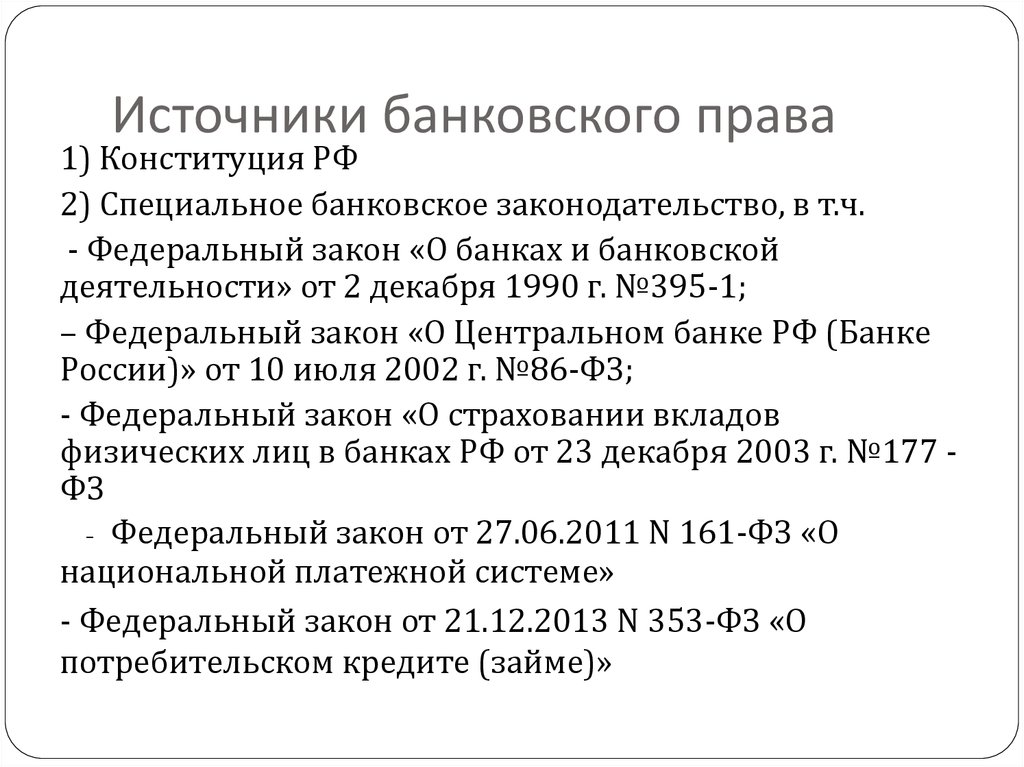

8. Источники банковского права

1) Конституция РФ2) Специальное банковское законодательство, в т.ч.

- Федеральный закон «О банках и банковской

деятельности» от 2 декабря 1990 г. №395-1;

– Федеральный закон «О Центральном банке РФ (Банке

России)» от 10 июля 2002 г. №86-ФЗ;

- Федеральный закон «О страховании вкладов

физических лиц в банках РФ от 23 декабря 2003 г. №177 ФЗ

- Федеральный закон от 27.06.2011 N 161-ФЗ «О

национальной платежной системе»

- Федеральный закон от 21.12.2013 N 353-ФЗ «О

потребительском кредите (займе)»

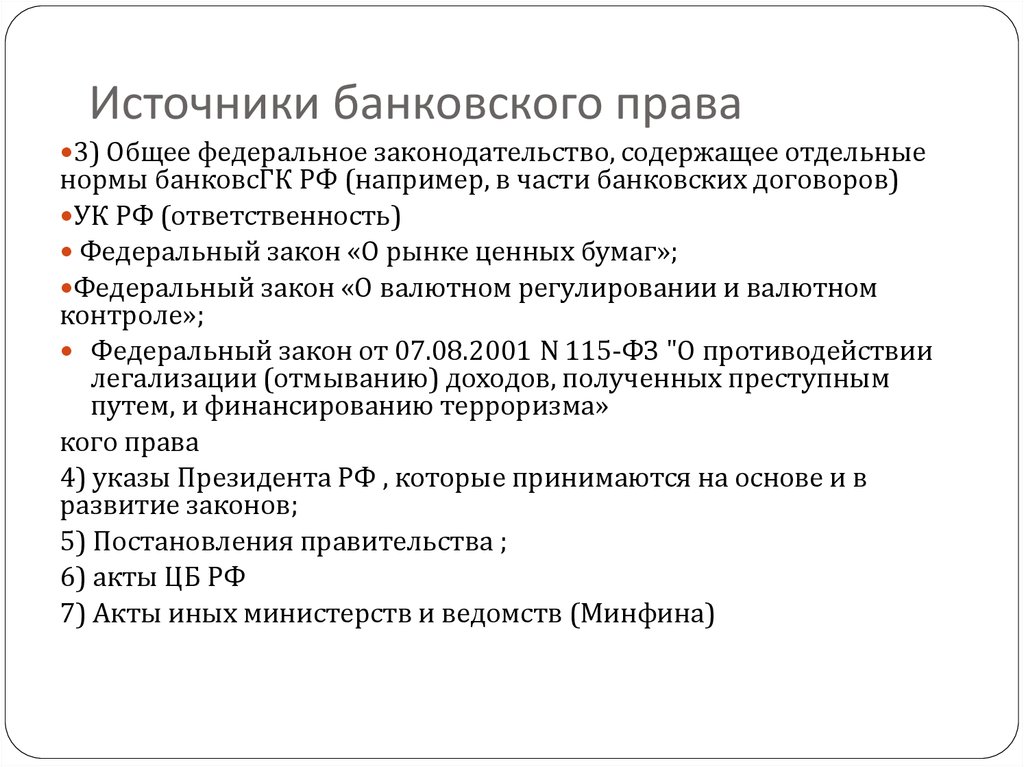

9. 3) Общее федеральное законодательство, содержащее отдельные нормы банковского права ГК РФ УК РФ Федеральный закон «О рынке

Источники банковского права3) Общее федеральное законодательство, содержащее отдельные

нормы банковсГК РФ (например, в части банковских договоров)

УК РФ (ответственность)

Федеральный закон «О рынке ценных бумаг»;

Федеральный закон «О валютном регулировании и валютном

контроле»;

Федеральный закон от 07.08.2001 N 115-ФЗ "О противодействии

легализации (отмыванию) доходов, полученных преступным

путем, и финансированию терроризма»

кого права

4) указы Президента РФ , которые принимаются на основе и в

развитие законов;

5) Постановления правительства ;

6) акты ЦБ РФ

7) Акты иных министерств и ведомств (Минфина)

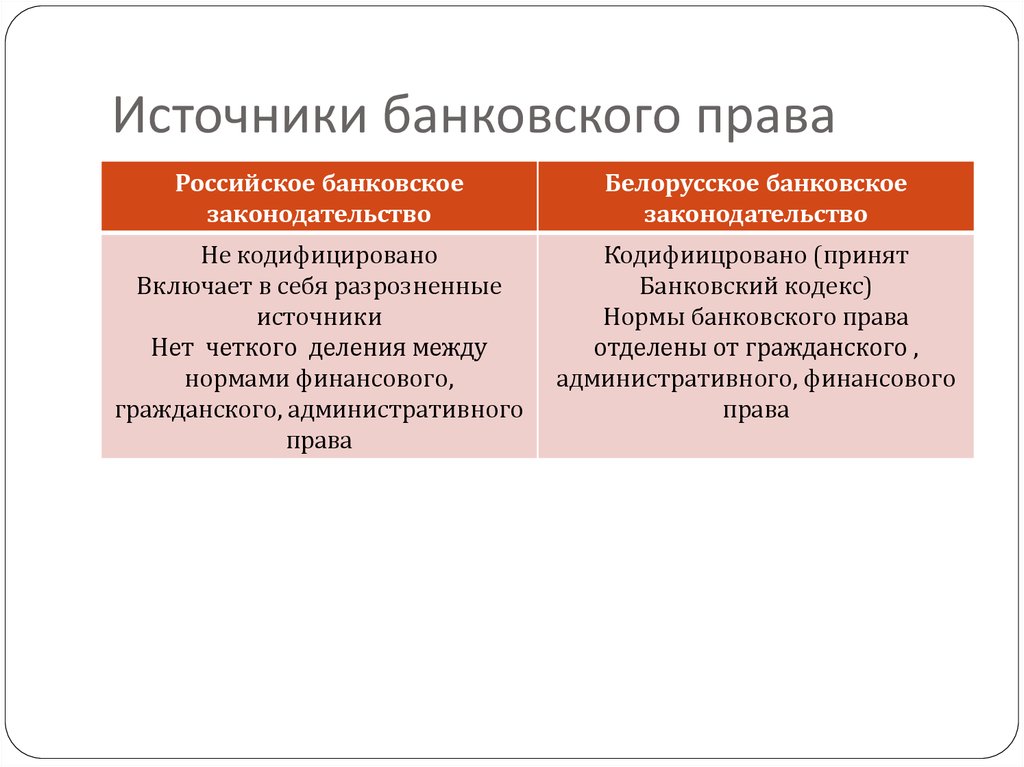

10. Источники банковского права

Российское банковскоезаконодательство

Белорусское банковское

законодательство

Не кодифицировано

Включает в себя разрозненные

источники

Нет четкого деления между

нормами финансового,

гражданского, административного

права

Кодифиицровано (принят

Банковский кодекс)

Нормы банковского права

отделены от гражданского ,

административного, финансового

права

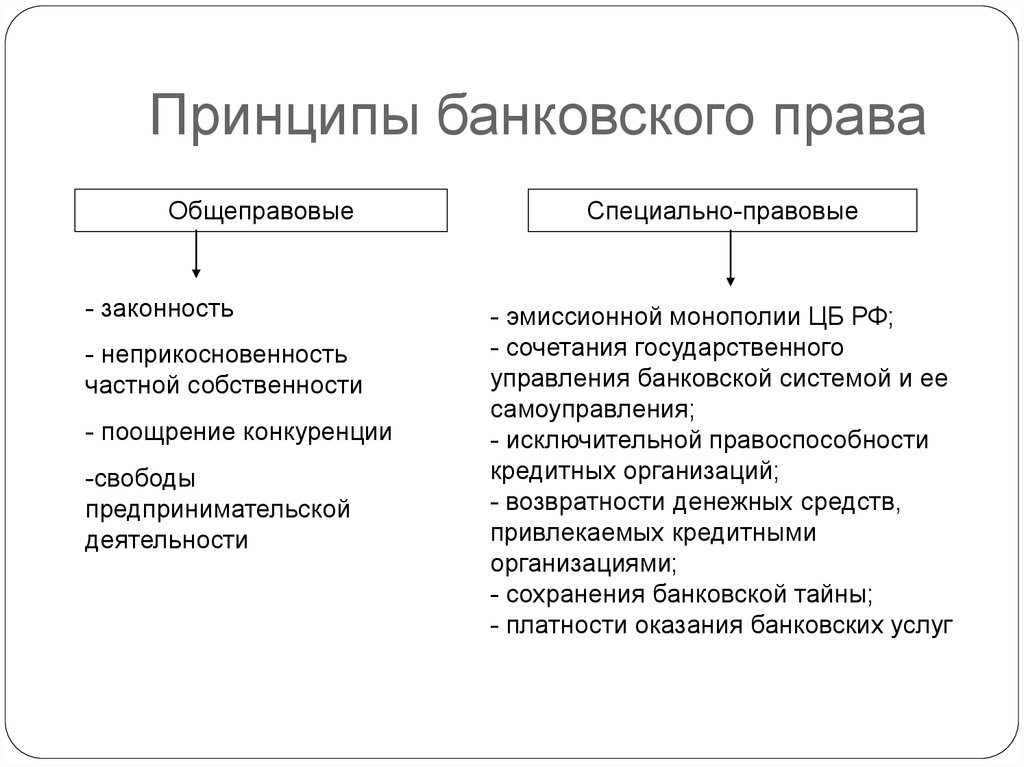

11. Принципы банковского права

Общеправовые- законность

- неприкосновенность

частной собственности

- поощрение конкуренции

-свободы

предпринимательской

деятельности

Специально-правовые

- эмиссионной монополии ЦБ РФ;

- сочетания государственного

управления банковской системой и ее

самоуправления;

- исключительной правоспособности

кредитных организаций;

- возвратности денежных средств,

привлекаемых кредитными

организациями;

- сохранения банковской тайны;

- платности оказания банковских услуг

12. Структура банковской системы

Банк России(Центральный банк)

Банки

Небанковские

кредитные

организации

С универсальной

лицензией

Расчетные НБКО,

С базовой

лицензией

НБКО,

осуществляющие

переводы

13.

Центральный банкПредседатель – Э. Набиуллина

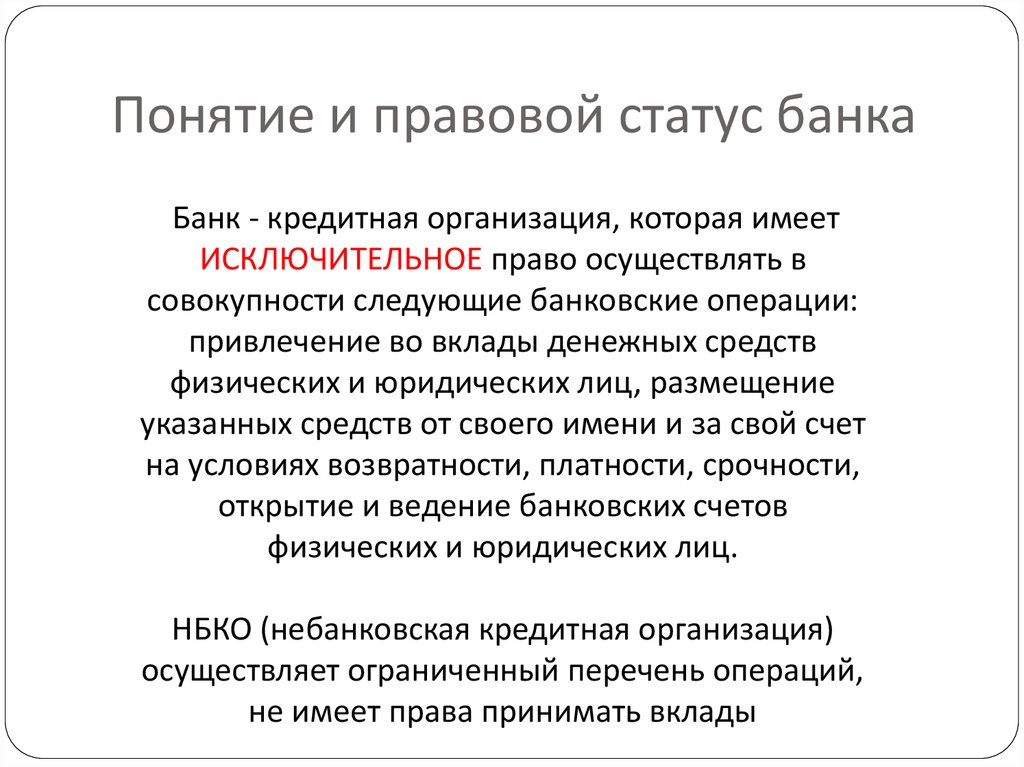

14. Понятие и правовой статус банка

Банк - кредитная организация, которая имеетИСКЛЮЧИТЕЛЬНОЕ право осуществлять в

совокупности следующие банковские операции:

привлечение во вклады денежных средств

физических и юридических лиц, размещение

указанных средств от своего имени и за свой счет

на условиях возвратности, платности, срочности,

открытие и ведение банковских счетов

физических и юридических лиц.

НБКО (небанковская кредитная организация)

осуществляет ограниченный перечень операций,

не имеет права принимать вклады

15. Экономическая природа банковской деятельности

Привлечениесредств в виде

вкладов,

остатков на

расчетных

счетах,

долговых

ценных бумаг

Банк

Размещение

привлеченных

средств от

своего имени

(выдача

кредитов,

покупка

ценных бумаг,

валюты)

Банк является финансовым

посредником, получая прибыль в виде

банковской маржи

16. Виды банковских операций

1) привлечение денежных средств физических и юридических лиц во вклады (довостребования и на определенный срок);

2) размещение указанных привлеченных средств от своего имени и за свой счет

(кредитование)

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление переводов денежных средств по поручению физических и

юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и

кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных средств без открытия банковских счетов,

в том числе электронных денежных средств (за исключением почтовых переводов).

Федеральный закон от 02.12.1990 N 395-1

"О банках и банковской деятельности"

17. Банковские сделки

1) выдача поручительств за третьих лиц, предусматривающих исполнениеобязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения

обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом

по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными

камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам

специальных помещений или находящихся в них сейфов для хранения

документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Кредитной организации запрещается заниматься производственной,

торговой и страховой деятельностью

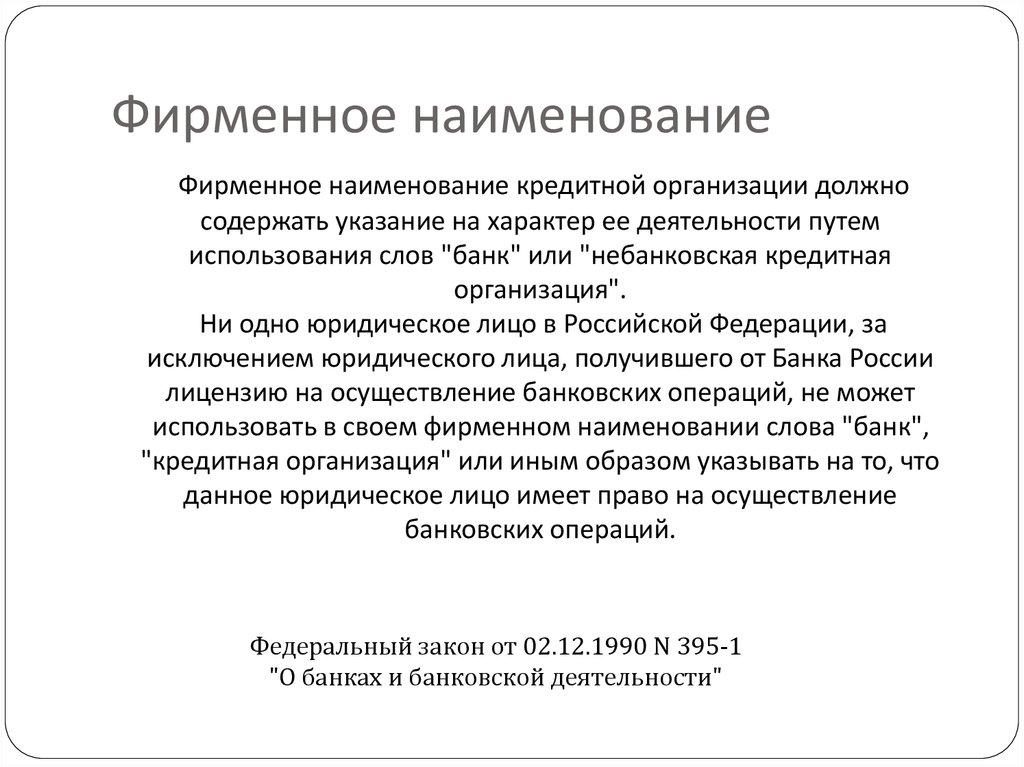

18. Фирменное наименование

Фирменное наименование кредитной организации должносодержать указание на характер ее деятельности путем

использования слов "банк" или "небанковская кредитная

организация".

Ни одно юридическое лицо в Российской Федерации, за

исключением юридического лица, получившего от Банка России

лицензию на осуществление банковских операций, не может

использовать в своем фирменном наименовании слова "банк",

"кредитная организация" или иным образом указывать на то, что

данное юридическое лицо имеет право на осуществление

банковских операций.

Федеральный закон от 02.12.1990 N 395-1

"О банках и банковской деятельности"

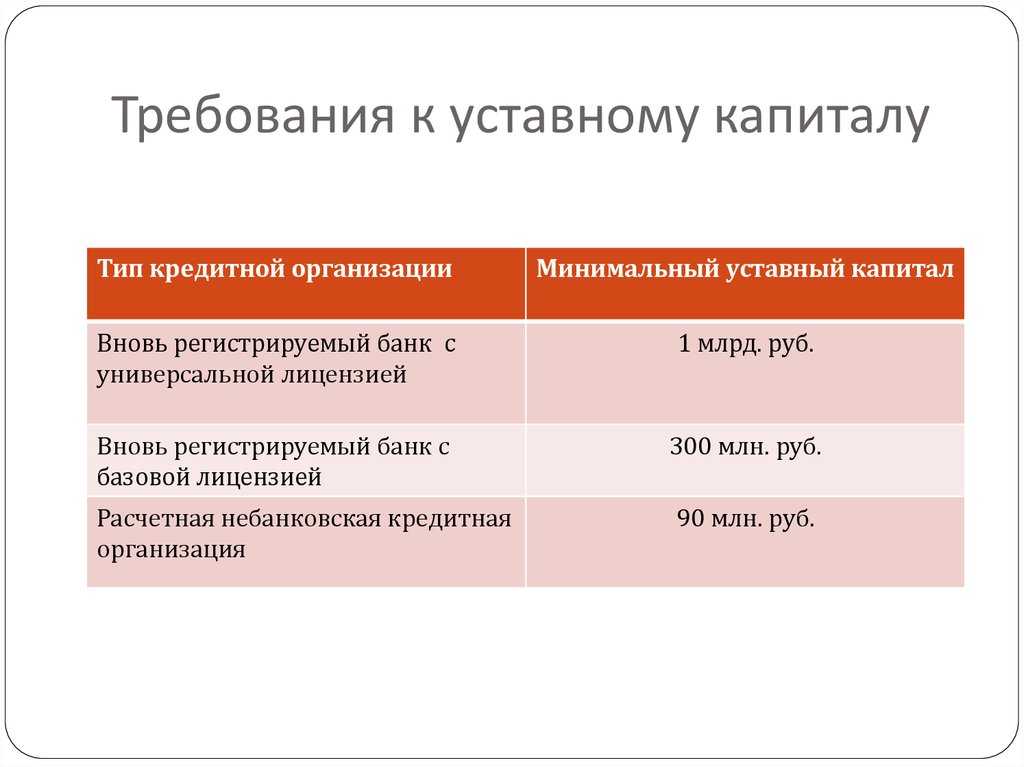

19. Требования к уставному капиталу

Тип кредитной организацииМинимальный уставный капитал

Вновь регистрируемый банк с

универсальной лицензией

1 млрд. руб.

Вновь регистрируемый банк с

базовой лицензией

300 млн. руб.

Расчетная небанковская кредитная

организация

90 млн. руб.

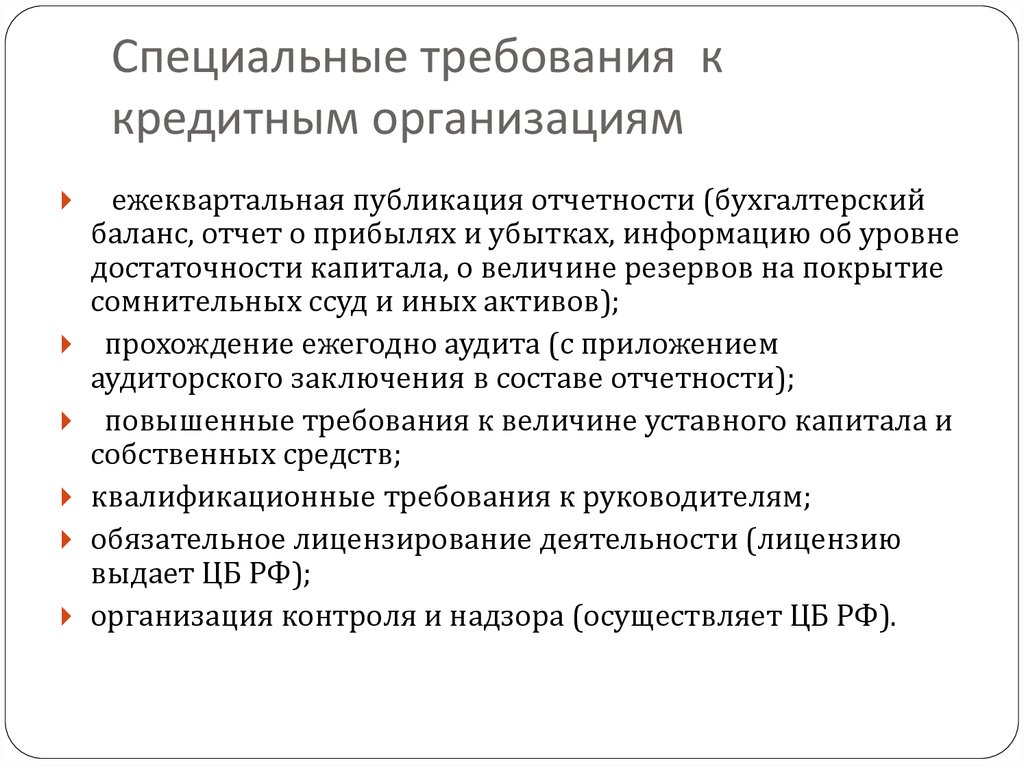

20. Специальные требования к кредитным организациям

ежеквартальная публикация отчетности (бухгалтерскийбаланс, отчет о прибылях и убытках, информацию об уровне

достаточности капитала, о величине резервов на покрытие

сомнительных ссуд и иных активов);

прохождение ежегодно аудита (с приложением

аудиторского заключения в составе отчетности);

повышенные требования к величине уставного капитала и

собственных средств;

квалификационные требования к руководителям;

обязательное лицензирование деятельности (лицензию

выдает ЦБ РФ);

организация контроля и надзора (осуществляет ЦБ РФ).

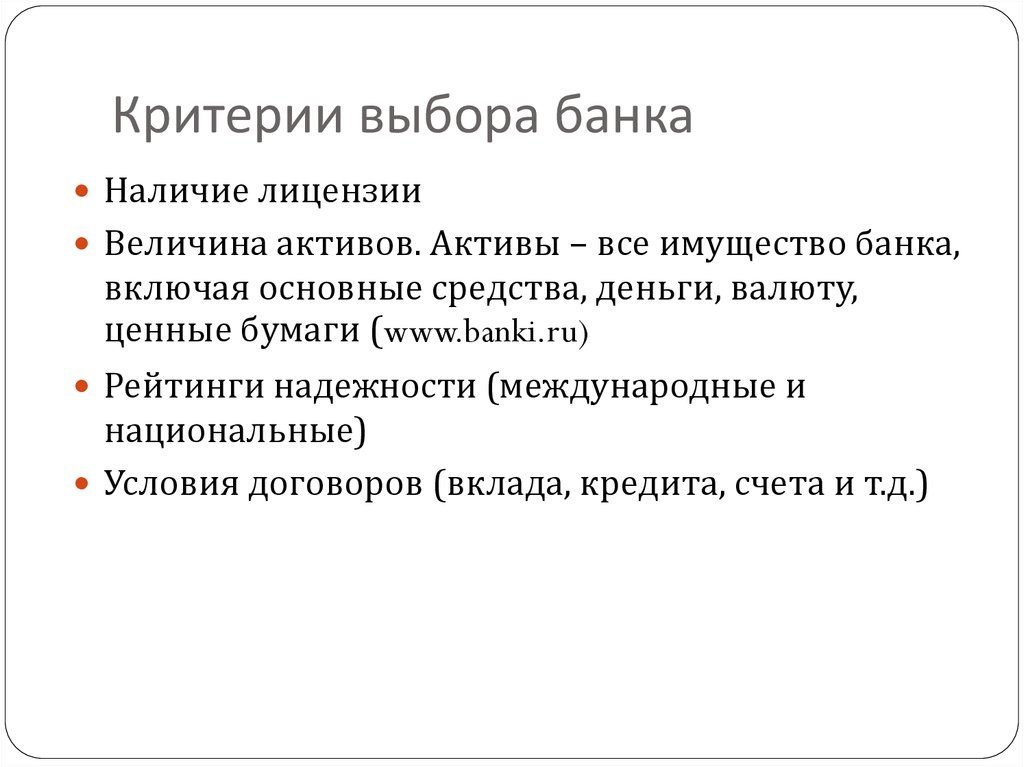

21. Критерии выбора банка

Наличие лицензииВеличина активов. Активы – все имущество банка,

включая основные средства, деньги, валюту,

ценные бумаги (www.banki.ru)

Рейтинги надежности (международные и

национальные)

Условия договоров (вклада, кредита, счета и т.д.)

22. Рейтинговые агентства

Организации, специализирующиеся на оценкекредитоспособности эмитентов и

инвестиционном качестве эмитируемых

ценных бумаг. По результатам своих

исследований агентства присваивают

кредитные рейтинги.

Крупнейшие мировые агентства – Standard &

Poors, Moody’s, Fitch Ratings.

С 14 июля 2017 года согласно ЦБ использует

рейтинги аккредитованных агентств - АКРА

(Аналитическое кредитное рейтинговое

агентство) и Эксперт РА.

23.

24.

Рейтинг банков РФ по активамwww.banki.ru

25.

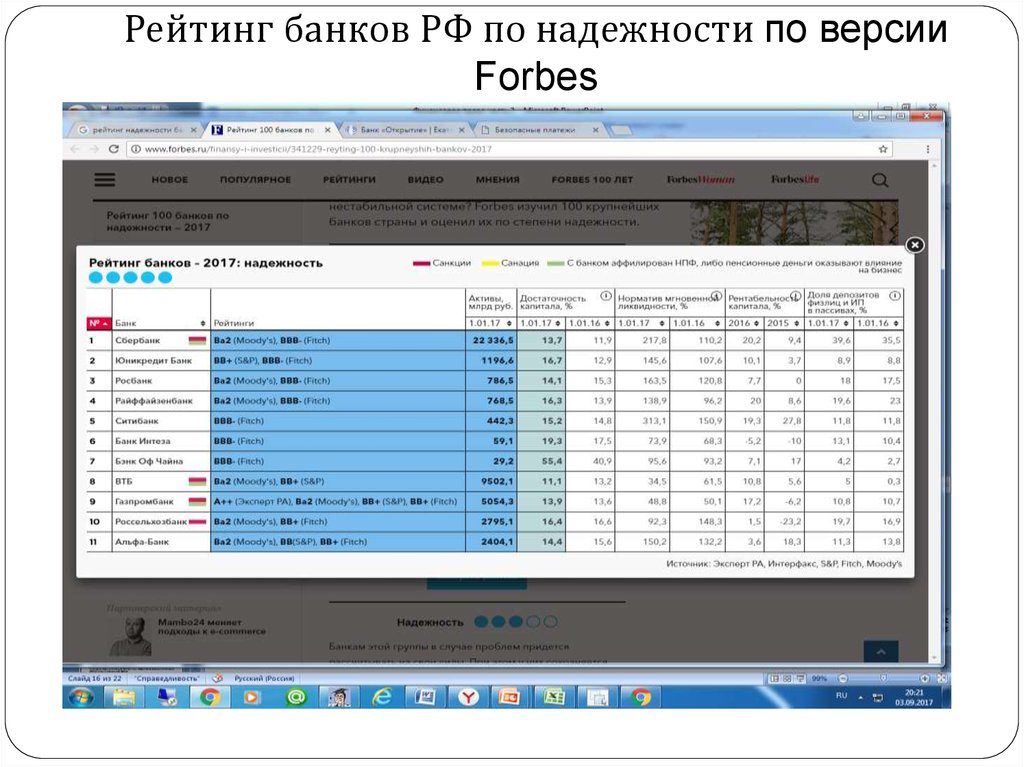

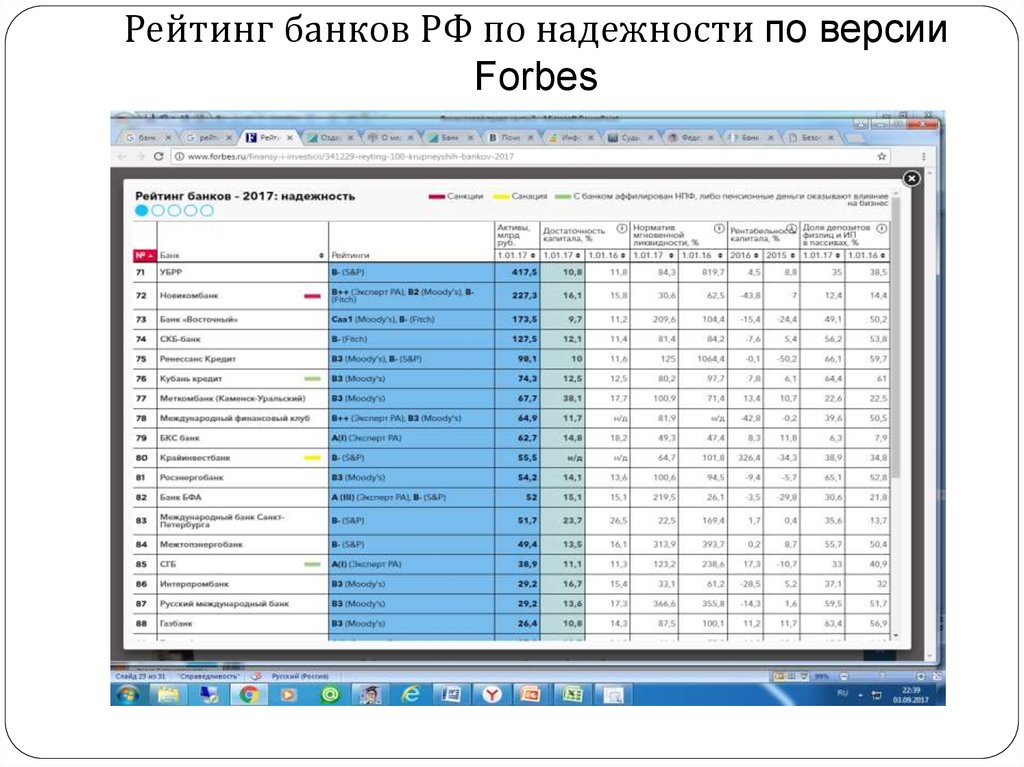

Рейтинг банков РФ по надежности по версииForbes

26.

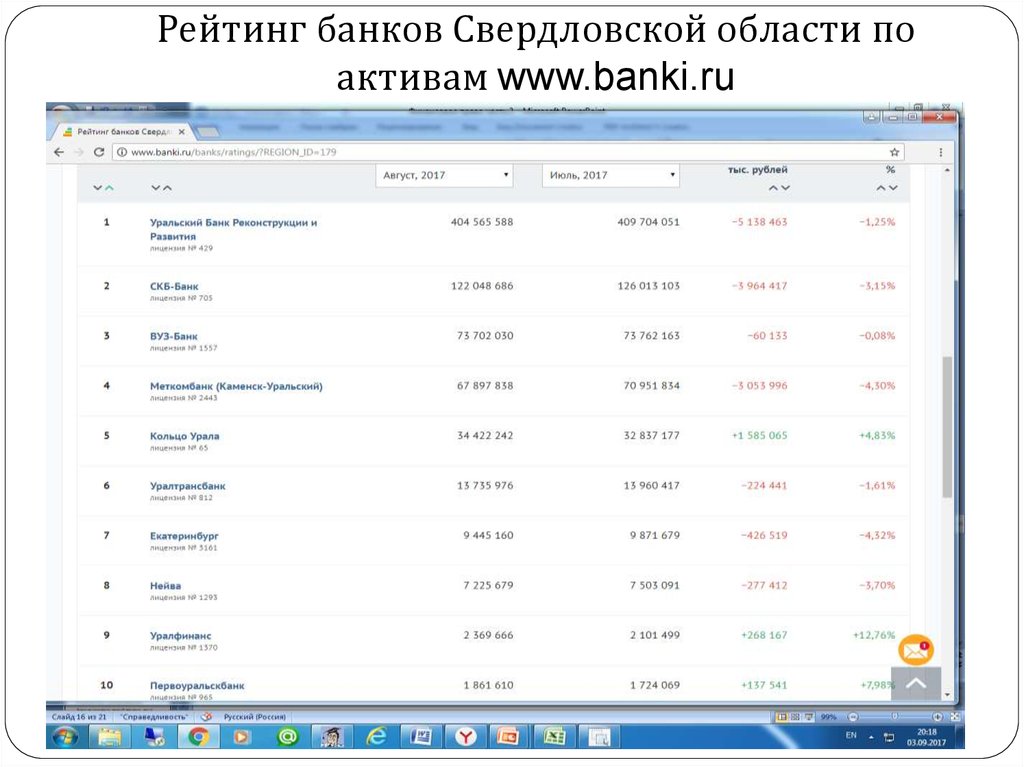

Рейтинг банков Свердловской области поактивам www.banki.ru

27.

Рейтинг банков РФ по надежности по версииForbes

28. Кейс Банк «Открытие»

ПАО «Банк «Финансовая Корпорация Открытие»— крупнейший частный банк России.

Преимущественно ориентирован на

комплексное обслуживание и кредитование как

корпоративных, так и частных клиентов.

Кроме того, активно работает в сфере

инвестиционных услуг и операций на рынке

бумаг и драгоценных металлов. Финансовая

организация является центром одноименной

банковской группы.

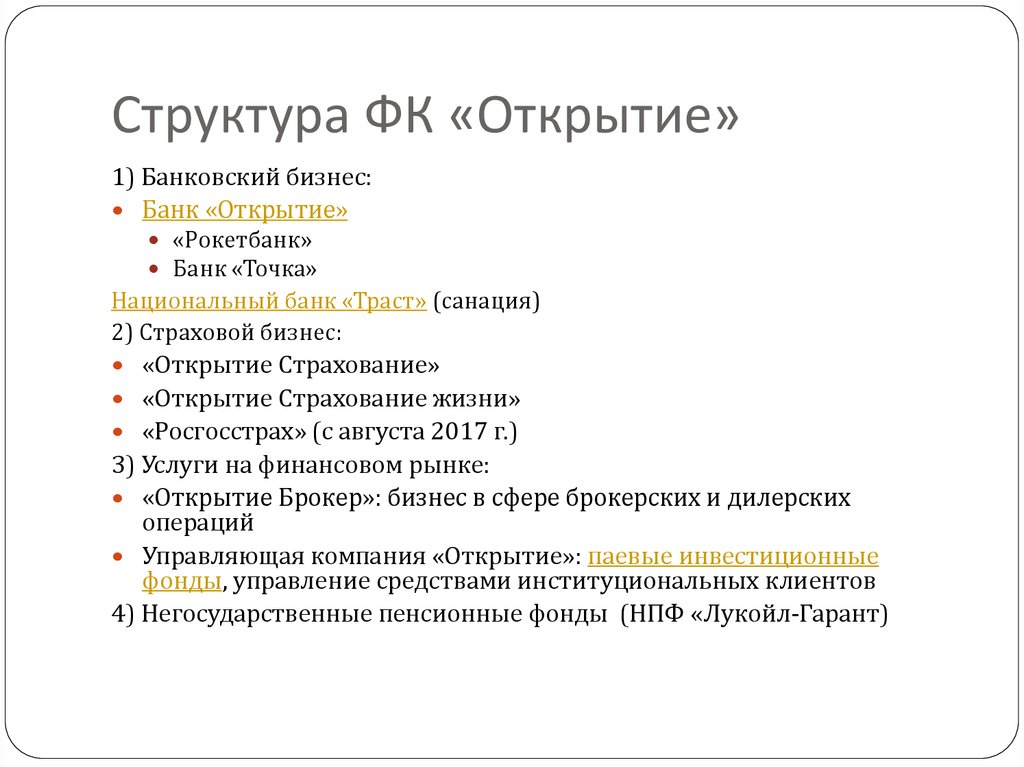

29. Структура ФК «Открытие»

1) Банковский бизнес:Банк «Открытие»

«Рокетбанк»

Банк «Точка»

Национальный банк «Траст» (санация)

2) Страховой бизнес:

«Открытие Страхование»

«Открытие Страхование жизни»

«Росгосстрах» (с августа 2017 г.)

3) Услуги на финансовом рынке:

«Открытие Брокер»: бизнес в сфере брокерских и дилерских

операций

Управляющая компания «Открытие»: паевые инвестиционные

фонды, управление средствами институциональных клиентов

4) Негосударственные пенсионные фонды (НПФ «Лукойл-Гарант)

30. Кейс Банк «Открытие»

В июле 2017 г. понижен инвестиционный рейтингдо BBB-.

Банк теряет возможность привлекать бюджетные и

пенсионные деньги, а ЦБ не принимает его

облигации в качестве залога

По оценкам ЦБ, отток клиентских средств в августе

(3–24 августа) составил 389 млрд руб. денег юрлиц,

139 млрд руб. средств физлиц.

Капитал банка, публикуемый в отчетности, видимо,

был существенно завышен

31. Кейс Банк «Открытие»

Причины проблем банка «Открытие»попытка банка приобрести крупнейшего игрока на

убыточном рынке ОСАГО — компанию

«Росгосстрах»

не совсем удачная санация банка «Траст» (банк

«Открытие осуществлял его финансовое

оздоровление);

рост активов производился за счет заемных

средств

сложная структура

32. Санация банка «Открытие»

Санация впервые будет проводиться по новой схеме — черезнедавно созданный Фонд консолидации банковского сектора

(ФКБС), подконтрольный Центробанку.

Санатором выступит сам Банк России.

В «ФК Открытие» назначена временная администрация. В ее

состав вошли сотрудники ЦБ и управляющей компании ФКБС.

К этой УК в управление и будет переведен пакет 75% акций

банка, который получит ЦБ как новый собственник и санатор.

В случае, если собственный капитал будет отрицательным,

уставный капитал будет равен 1 руб., акционеры потеряют

средства, вложенные в акции

ФК «Открытие» и его дочерние структуры должны

продолжить работу в обычном режиме

Основным вариантом развития событий является финансовое

оздоровление и последующая продажа банка на открытом

рынке

33.

На санацию банка «Открытие»может потребоваться более

500 млрд. руб.

Возникающие вопросы:

1. Какое влияние окажет эта

ситуация на финансовый рынок в

целом, ОСАГО, а также

пенсионные накопления?

2. Хватит ли у государства средств

на санацию?

3. Возможно ли повторение

ситуации с другими крупными

банками?

4.Следует ли ожидать банковского

кризиса?

34. Задание к семинарским занятиям (11-14 сентября)

Распечатать, подшить в папку и прочитатьзакон «О банках и банковской деятельности»

целиком. За папку будут выставлены баллы

В законе подчеркнуть маркером ответы на

вопросы.

Папки сдавать в срок с 11 по 14 сентября.

35. Вопросы

Могут ли российские банки осуществлять операции нарынке ценных бумаг?

Какие операции не вправе осуществлять банк с базовой

лицензией?

Какие органы управления должен иметь коммерческий

банк?

Какие органы осуществляют государственную

регистрацию банков?

На какой срок выдаются банковские лицензии?

Какие требования предъявляются к руководителю

банка?

Каковы особенности участия кредитных организаций с

иностранными инвестициями в РФ? Для чего введены

эти требования?

36. Вопросы

В каких случаях Банк России может, а в каких случаяхобязан отозвать лицензию у кредитной организации?

Кредитная организация планирует расширить сеть

филиалов. Какие действия необходимо предпринять?

Может ли банк сменить статус на микрофинансовую

организацию и, наоборот, микрофинансовая

организация приобрести статус банка?

Кто и в каких случаях имеет право получить

информацию о счетах физических лиц в банках? Как это

соотносится с банковской тайной?

Кто может наложить арест на денежные средства на

банковских счетах?

37. Правовое регулирование сберегательного дела

38. Нормативно-правовое регулирование

Глава 44 ГК РФ (прочитать, желательнораспечатать и добавить в папку)

Федеральный закон от 23.12.2003 N 177-ФЗ "О

страховании вкладов физических лиц в банках

Российской Федерации"

Федеральный закон от 02.12.1990 N 395-1 «О

банках и банковской деятельности»

Акты ЦБ

39. Основные термины и понятия

Вклад - денежные средства в валюте РоссийскойФедерации или иностранной валюте,

размещаемые физическими лицами в целях

хранения и получения дохода (закон «О банках и

банковской деятельности)

Капитализация процентов — причисление

процентов к сумме вклада, позволяет в

дальнейшем осуществлять начисление процентов

на проценты

Пролонгация – продление срока действия вклада

40. Виды вкладов

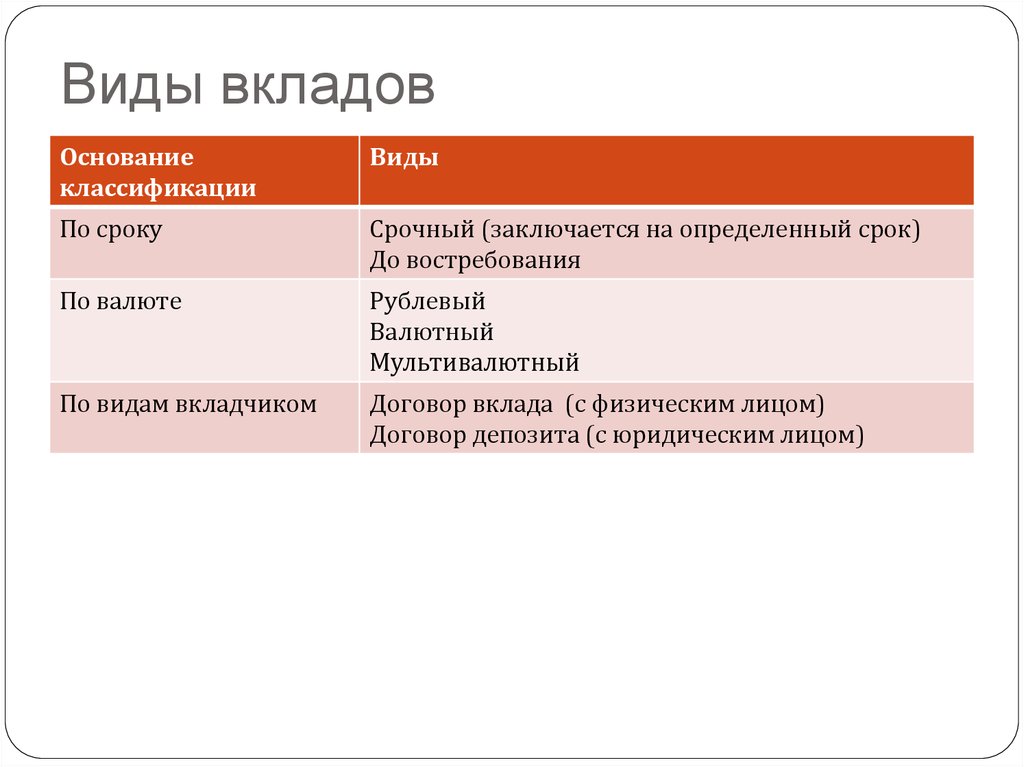

Основаниеклассификации

Виды

По сроку

Срочный (заключается на определенный срок)

До востребования

По валюте

Рублевый

Валютный

Мультивалютный

По видам вкладчиком

Договор вклада (с физическим лицом)

Договор депозита (с юридическим лицом)

41. Особенности правового регулирования договора банковского вклада

Вклады принимаются ТОЛЬКО БАНКАМИ, имеющими такоеправо в соответствии с ЛИЦЕНЗИЕЙ, выдаваемой Банком

России, УЧАСТВУЮЩИМИ В СИСТЕМЕ ОБЯЗАТЕЛЬНОГО

СТРАХОВАНИЯ ВКЛАДОВ ФИЗИЧЕСКИХ ЛИЦ в банках и

состоящими на учете в организации, осуществляющей функции

по обязательному страхованию вкладов

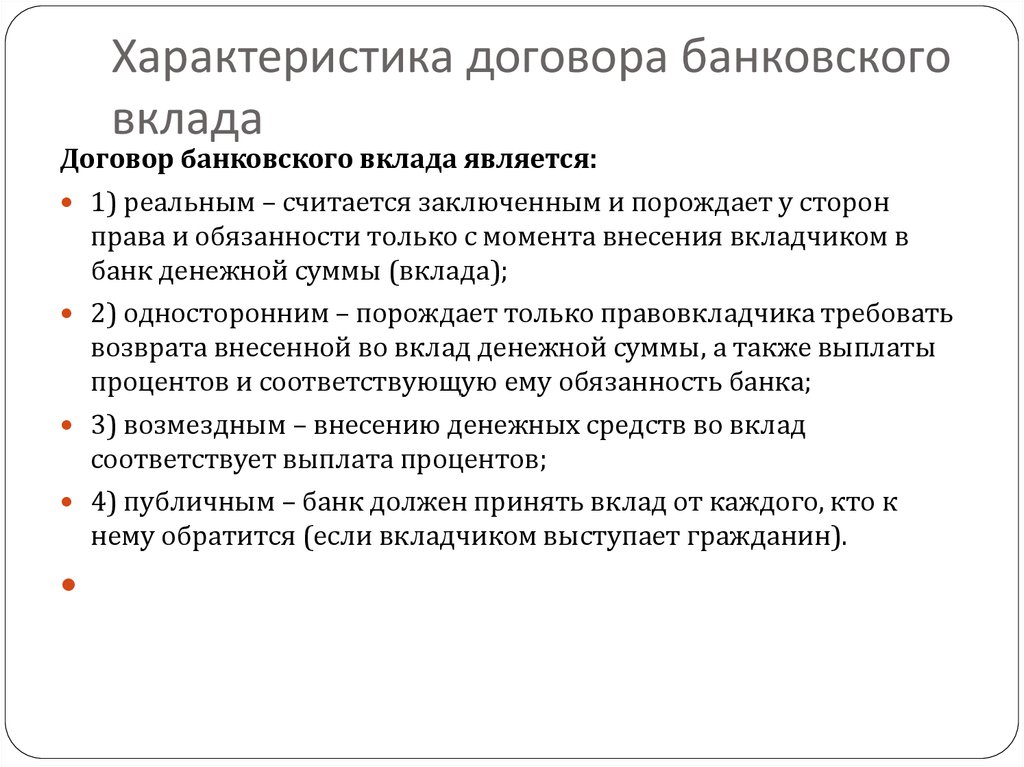

42. Характеристика договора банковского вклада

Договор банковского вклада является:1) реальным – считается заключенным и порождает у сторон

права и обязанности только с момента внесения вкладчиком в

банк денежной суммы (вклада);

2) односторонним – порождает только правовкладчика требовать

возврата внесенной во вклад денежной суммы, а также выплаты

процентов и соответствующую ему обязанность банка;

3) возмездным – внесению денежных средств во вклад

соответствует выплата процентов;

4) публичным – банк должен принять вклад от каждого, кто к

нему обратится (если вкладчиком выступает гражданин).

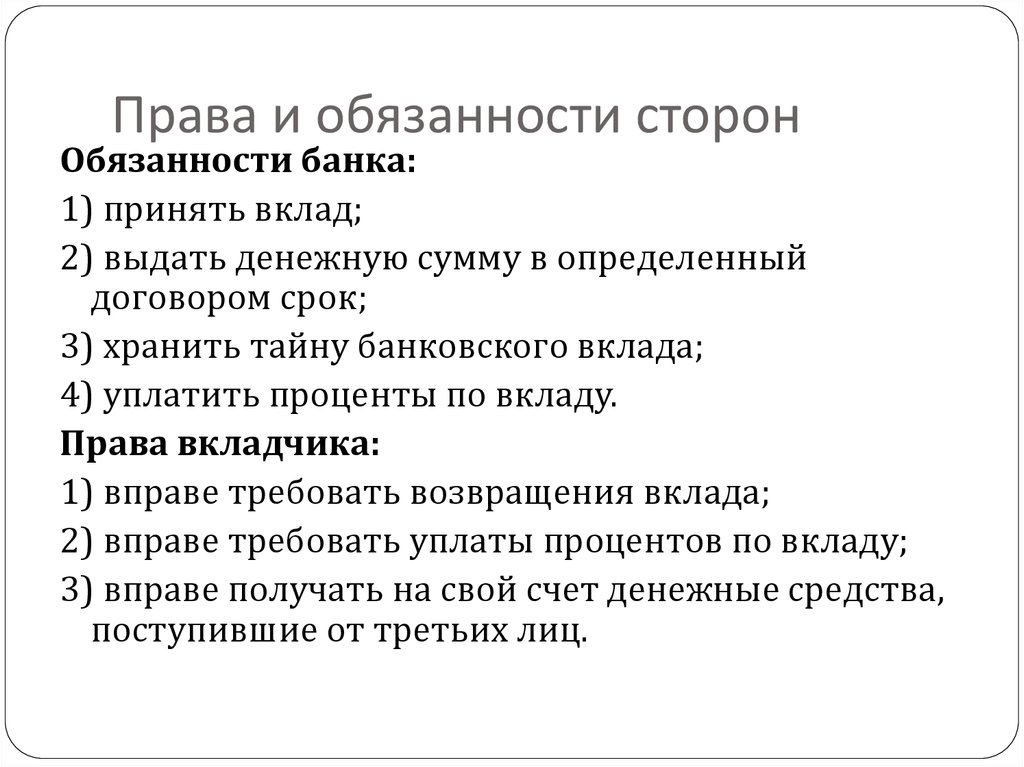

43. Права и обязанности сторон

Обязанности банка:1) принять вклад;

2) выдать денежную сумму в определенный

договором срок;

3) хранить тайну банковского вклада;

4) уплатить проценты по вкладу.

Права вкладчика:

1) вправе требовать возвращения вклада;

2) вправе требовать уплаты процентов по вкладу;

3) вправе получать на свой счет денежные средства,

поступившие от третьих лиц.

44. Формы договора банковского вклада

Договор банковского вклада должен быть заключенв письменной форме (ст. 836 ГК РФ)

Письменная форма договора банковского вклада

считается соблюденной, если внесение вклада

удостоверено:

1) сберегательной книжкой,

2) сберегательным или депозитным

сертификатом

3) иным выданным банком вкладчику документом

(договором).

45. Система страхования вкладов

Для обеспечения гарантий возврата привлекаемых банкамисредств граждан и компенсации потери дохода по вложенным

средствам создается система обязательного страхования вкладов

физических лиц в банках.

Основные принципы системы страхования вкладов

1) обязательность участия банков в системе страхования

вкладов;

2) сокращение рисков наступления неблагоприятных

последствий для вкладчиков в случае неисполнения банками

своих обязательств;

3) прозрачность деятельности системы страхования вкладов;

4) накопительный характер формирования фонда

обязательного страхования вкладов за счет регулярных страховых

взносов банков - участников системы страхования вкладов.

46. Участники системы страхования вкладов

Центральный банк –орган контроля

Агентство по

страхованию вкладов

(страховщик)

Коммерческие банки

(страхователи)

Вкладчики – физические лица

(выгодоприобретатели)

47. Денежные средства, не подлежащие страхованию

1) размещенные на банковских счетах (во вкладах) адвокатов, нотариусови иных лиц, если такие счета (вклады) открыты для осуществления

предусмотренной федеральным законом профессиональной

деятельности;

2) размещенные физическими лицами в банковские вклады на

предъявителя, в том числе удостоверенные сберегательным

сертификатом и (или) сберегательной книжкой на предъявителя;

3) переданные физическими лицами банкам в доверительное

управление;

4) размещенные во вклады в находящихся за пределами территории

Российской Федерации филиалах банков Российской Федерации;

5) являющиеся электронными денежными средствами;

6) размещенные на номинальных счетах, за исключением отдельных

номинальных счетов, которые открываются опекунам или попечителям и

бенефициарами по которым являются подопечные, залоговых счетах и

счетах эскроу

7) размещенные индивидуальными предпринимателями в

субординированные депозиты.

8) средства на обезличенных металлических счетах

48. Страховой случай

1) отзыв (аннулирование) у банка лицензии Банка России наосуществление банковских операций (далее - лицензия Банка

России) в соответствии с Федеральным законом "О банках и

банковской деятельности";

2) введение Банком России в соответствии с

законодательством Российской Федерации моратория на

удовлетворение требований кредиторов банка.

Вкладчик (его представитель или наследник (представитель

наследника) вправе обратиться в Агентство с требованием о

выплате возмещения по вкладам со дня наступления страхового

случая до дня завершения конкурсного производства, а при

введении Банком России моратория на удовлетворение

требований кредиторов - до дня окончания действия моратория.

49. Определение размера страхового возмещения

Возмещение по вкладам в банке, в отношении которого наступилстраховой случай, выплачивается вкладчику в размере 100

процентов суммы вкладов в банке, но не более 1 400 000 рублей

(по страховым случаям с 1 января 2015 г).

Если вкладчик имеет несколько вкладов в одном банке,

суммарный размер обязательств которого по этим вкладам перед

вкладчиком превышает 1 400 000 рублей, возмещение

выплачивается по каждому из вкладов пропорционально их

размерам

Если страховой случай наступил в отношении нескольких банков,

в которых вкладчик имеет вклады, размер страхового возмещения

исчисляется в отношении каждого банка отдельно.

50. Порядок получения возмещения

Наступление страховогослучая

Формирование реестра

вкладчиков банком

Определение места приема

заявлений

Прием заявлений

Выплата возмещений

51. Места выплаты страхового возмещения

Место выплатыАСВ (Москва)

Банк-агент,

назначенный АСВ

Банк, в котором

размещен вклад

Сайт Агентства по страхованию вкладов https://www.asv.org.ru/

52.

53. Обзор судебной практики по разрешению споров, связанных с получением страхового возмещения по вкладам

Основания для отказа в получении страхового возмещения:Если операция по перечислению денежных средств со счета

юридического лица на счет физического лица носила

фиктивный характер и совершалась исключительно с целью

преимущественного удовлетворения требования заявителя

перед другими кредиторами Определение ВАС РФ от 15.09.2010

N ВАС-12230/10 по делу N А40-12656/09-44-29Б

Если крупный вклад был раздроблен на мелкие

(злоупотребление правом) Определение ВАС РФ от 08.12.2009 N

ВАС-15535/09 по делу N А40-55554/08-73-173Б

Если судом выявлено, что фактического внесения денежных

средств в кассу физическим лицом не произведено

finance

finance