Similar presentations:

Банковский вклад. Банковский счет

1.

2. Банковский вклад

Банковский счет3.

4. Понятие договора

• По договору банковского вклада (депозита) однасторона (банк), принявшая поступившую от другой

стороны (вкладчика) или поступившую для нее

денежную сумму (вклад), обязуется возвратить

сумму вклада и выплатить проценты на нее на

условиях и в порядке, предусмотренных

договором.

• Если иное не предусмотрено законом, по просьбе

вкладчика-гражданина банк вместо выдачи вклада

и процентов на него должен произвести

перечисление денежных средств на указанный

вкладчиком счет.

5. Источники правового регулирования

гл. 44 ГК (ст. 834–844)

гл. 3, 6 Закона о банках и банковской деятельности,

Закон о страховании вкладов физических лиц

Закон о противодействии отмыванию доходов.

К отношениям банка и вкладчика по счету, на

который внесен вклад, применяются правила о

договоре банковского счета (глава 45), если иное не

предусмотрено правилами настоящей главы или не

вытекает из существа договора банковского вклада.

• Закон о Защите прав потребителей (если вкладчик

гражданин)

6. Характеристика договора

• Договор является реальным• односторонне-обязывающим, возмездным

• является договором присоединения (ст. 428

ГК),

• может быть договором в пользу третьего лица

(ст. 430 ГК).

• Если в качестве вкладчика в договоре

банковского вклада выступает гражданин,

такой договор признается публичным (ст. 426

ГК).

7. Субъекты договора

• Стороны• Банк – это кредитная организация, которая имеет исключительное

право осуществлять банковские операции по привлечению во

вклады денежных средств физических и юридических лиц.

Банк, принимающий вклады, в силу закона обязан:

а) иметь лицензию Банка России;

б) участвовать в системе обязательного страхования вкладов физических

лиц и состоять на учете в Агентстве по страхованию вкладов.

- Вкладчик - граждане, юридические лица, а также государственнопубличные образования

Выгодоприобретатель-лицо, на чье имя внесен вклад

Бенефициарный владелец. Это лицо, которое в конечном счете прямо

или косвенно (через третьих лиц) «владеет» (имеет преобладающее

участие более чем 25% в капитале) клиентом – юридическим лицом, а

также имеет возможность контролировать действия клиента банка либо

совершает операции с денежными средствами, которые принадлежат

другому лицу.

8.

• В случае принятия вклада от гражданиналицом, не имеющим на это права, или с

нарушением порядка, установленного законом

или принятыми в соответствии с ним

банковскими правилами, вкладчик может

потребовать немедленного возврата суммы

вклада, а также уплаты на нее процентов,

предусмотренных статьей 395 настоящего

Кодекса, и возмещения сверх суммы

процентов всех причиненных вкладчику

убытков.

• Если таким лицом приняты на условиях

договора банковского вклада денежные

средства юридического лица, такой договор

является недействительным (статья 168).

9. Существенные условия

• условие о предмете договора банковского вклада,которым является финансовая услуга банка (п. 1 ст.

834 ГК). Объектом услуги является денежная сумма

(вклад), выраженная в валюте РФ или иностранной

валюте, внесенная как в наличной, так и в

безналичной форме.

• цена договора банковского вклада – ставки по

вкладам (депозитам)

• срок оказания банковской услуги (ст. 30 Закона о

банках и банковской деятельности).

• указание имени гражданина (наименования

юридического лица), в пользу которого вносится

вклад.

10. Порядок открытия вклада (депозита).

• До приема на обслуживание банк обязан идентифицироватьклиента, представителя клиента и (или) выгодоприобретателя,

а также, по возможности, бенефициарных владельцев.

• Для этих целей клиент – физическое лицо представляет в банк

документы, удостоверяющие личность, а клиент –

юридическое лицо учредительные документы, документы,

подтверждающие полномочия на распоряжение денежными

средствами на счете, и др.

• Открытие вклада сопровождается открытием счета по вкладу

(депозиту), которому присваивается порядковый номер в

соответствии с внутренними банковскими правилам

• Банк вправе отказаться от заключения договора банковского

вклада с возможным клиентом при наличия подозрений, что

целью заключения такого договора является совершение

операций в целях легализации (отмывания) доходов,

полученных преступным путем, или финансирования

терроризма

11. Форма договора

• письменная форма, в двух экземплярах, один изкоторых выдается вкладчику.

• Письменная форма договора банковского вклада

считается соблюденной, если внесение вклада

удостоверено сберегательной книжкой, сберегательным

или депозитным сертификатом либо иным выданным

банком

вкладчику

документом,

отвечающим

требованиям, предусмотренным для таких документов

законом, установленными в соответствии с ним

банковскими правилами и применяемыми в банковской

практике обычаями.

• Несоблюдение формы депозитного договора влечет его

ничтожность (ст. 836 ГК).

12. Сберегательная книжка

• В сберегательной книжке должны быть указаны иудостоверены банком наименование и место нахождения

банка (статья 54), а если вклад внесен в филиал, также его

соответствующего филиала, номер счета по вкладу, а также

все суммы денежных средств, зачисленных на счет, все

суммы денежных средств, списанных со счета, и остаток

денежных средств на счете на момент предъявления

сберегательной книжки в банк.

• Если не доказано иное состояние вклада, данные о вкладе,

указанные в сберегательной книжке, являются основанием

для расчетов по вкладу между банком и вкладчиком.

• Выдача вклада, выплата процентов по нему и исполнение

распоряжений вкладчика о перечислении денежных средств

со счета по вкладу другим лицам осуществляются банком

при предъявлении сберегательной книжки.

13. Сберегательный сертификат

Сберегательный сертификат• именная документарная ценная бумага (в настоящее

время может быть именным и на предъявителя)

удостоверяющая факт внесения вкладчиком в банк

суммы вклада на условиях, указанных в соответствую-щем

сертификате, и право владельца такого сертификата на

получение по истечении установленного сертификатом срока

суммы вклада и обусловленных сертификатом процентов в

банке, выдавшем сертификат.

• Владельцем сберегательного сертификата может быть

только физическое лицо, в том числе индивидуальный

предприниматель.

• Сумма вклада, внесение которой удостоверено

сберегательным сертификатом, подлежит страхованию в

соответствии с законом о страховании вкладов

физических лиц.

14. Депозитный сертификат

• Именная документарная ценнаябумага, удостоверяющая факт внесения

вкладчиком в банк суммы вклада на

условиях, указанных в сертификате, и право

владельца такого сертификата на получение по

истечении установленного сертификатом срока

суммы вклада

обусловленных сертификатом процентов в банке,

выдавшем сертификат.(в настоящее время может

быть именным и на предъявителя)

• Владельцем депозитного сертификата может быть

только юридическое лицо.

15.

• Банк вправе выдавать сберегательные и депозитные сертификаты,условия

которых

не

предусматривают

право

владельца

соответствующего сертификата на получение вклада по требованию,

при этом такой сертификат должен содержать указание на отсутствие

права вкладчика на досрочное получение вклада по требованию.

• 4. Если сберегательные и депозитные сертификаты предусматривают

право владельца соответствующего сертификата на получение вклада

по требованию, банком при досрочном предъявлении требования

владельца соответствующего сертификата о выдаче денежных

средств

выплачиваются

сумма

вклада

и

проценты

в

размере, выплачиваемом по вкладам до востребования, если

условиями соответствующего сертификата не установлен иной размер

процентов.

• 5. Сберегательные или депозитные сертификаты могут выдаваться на

условиях обездвижения (статья 148.1), в том числе обездвижения

путем их хранения в выдавшем банке при условии, что такой банк в

соответствии с законом вправе осуществлять хранение документарных

ценных бумаг и (или) учет прав на ценные бумаги. В случае

обездвижения такие сертификаты не выдаются на руки их владельцам,

а права владельцев таких сертификатов закрепляются в одном

сертификате, реквизиты которого устанавливаются Банком России.

16. Постановление Конституционного Суда РФ в от 27.10.2015 №o 28-П2

• сформулированы следующие правовые подходы:1.Граждане-вкладчики как сторона в договоре банковского вклада обычно лишены

возможности влиять на его содержание, что для них является ограничением

свободы договора и потому требует соблюдения принципа соразмерности, в силу

которого гражданин как экономически слабая сторона в этих правоотношениях

нуждается в особой защите своих прав. Это влечет необходимость в

соответствующем правовом ограничении свободы договора и для другой стороны,

т.е. для банков, с тем чтобы реально гарантировать соблюдение конституционного

принципа равенства при осуществлении предпринимательской и иной не

запрещенной законом экономической деятельности.

2. Договор банковского вклада считается заключенным с момента, когда

банком были получены конкретные денежные суммы; соответственно, право

требования вклада, принадлежащее вкладчику, и корреспондирующая ему

обязанность банка по возврату вклада возникают лишь в случае внесения средств

вкладчиком.

3.Подтверждение факта внесения вклада допускается и иными, помимо

сберегательной книжки, сберегательного или депозитного сертификатов,

документами, оформленными в соответствии с обычаями делового оборота,

применяемыми в банковской практике (абз. 2 п. 1 ст. 836 ГК РФ), к числу которых

может, в частности, относиться приходный кассовый ордер, который по форме

отвечает требованиям, утвержденным нормативными актами Банка России.

17.

4.Несение неблагоприятных последствий несоблюдения требований к форме договорабанковского вклада и процедуры его заключения возлагается на банк, поскольку как

составление проекта такого договора, так и оформление принятия денежных средств

от гражданина во вклад осуществляются именно банком, который, будучи

коммерческой организацией, самостоятельно, на свой риск занимается

предпринимательской деятельностью, направленной на систематическое получение

прибыли, обладает специальной правоспособностью и является — в отличие от

гражданина-вкладчика, не знакомого с банковскими правилами и обычаями делового

оборота, — профессионалом в банковской сфере, требующей специальных познаний.

5.Суд не вправе квалифицировать как ничтожный или незаключенный договор

банковского вклада с гражданином на том лишь основании, что он заключен

неуполномоченным работником банка и в банке отсутствуют сведения о вкладе (об

открытии вкладчику счета для принятия вклада и начисления на него процентов, а

также о зачислении на данный счет денежных средств), в тех случаях, когда —

принимая во внимание особенности договора банковского вклада с гражданином как

публичного договора и договора присоединения — разумность и добросовестность

действий вкладчика при заключении договора и передаче денег неуполномоченному

работнику банка не опровергнуты.

6.В таких случаях бремя негативных последствий должен нести банк, в частности,

создавший условия для неправомерного поведения своего работника или

предоставивший неуправомоченному лицу, несмотря на повышенные требования к

экономической безопасности банковской деятельности, доступ в служебные

помещения банка, не осуществивший должный контроль за действиями своих

работников или наделивший полномочиями лицо, которое воспользовалось

положением работника банка в личных целях, без надлежащей проверки.

18. Виды вкладов

• вклад до востребования- на условиях выдачи вклада потребованию

• срочный вклад - на условиях возврата вклада по истечении

определенного договором срока

• на иных не противоречащих закону условиях их возврата.

• По договору вклада любого вида, заключенному с

гражданином, банк в любом случае обязан выдать по первому

требованию вкладчика сумму вклада или ее часть и

соответствующие проценты (за исключением вкладов, внесение

которых удостоверено сберегательным сертификатом, условия

которого не предусматривают право вкладчика на получение вклада

по требованию).( с1 июня)

• действующая редакция- предусматривалась возможность

выдачи вклада по первому требованию как юр.лицу,так и

физ.лицу. Сберегательных сертификатов, не предусматривающих

право вкладчика на получение вклада по требованию не было.

19. договор банковского вклада в драгоценных металлах

По договору банковского вклада, предметом которого является

драгоценный металл определенного наименования (вклад в

драгоценных металлах), банк обязуется возвратить вкладчику

имеющийся во вкладе драгоценный металл того же наименования и той

же массы либо выдать денежные средства в сумме, эквивалентной

стоимости этого металла, а также выплатить предусмотренные

договором проценты.

• Существенные условия

наименование драгоценного металла

размер процентов по вкладу и форму их получения вкладчиком

расчета суммы денежных средств, подлежащих выдаче, если возможность

такой выдачи предусмотрена договором.

• К отношениям по договору банковского вклада в драгоценных металлах

правила пункта 1 статьи 840 настоящего Кодекса об обеспечении

возврата вкладов граждан путем осуществляемого в соответствии с

законом страхования вкладов физических лиц не применяются, о чем

гражданин должен быть уведомлен в письменной форме до заключения

договора банковского вклада в драгоценных металлах, а банк должен

получить от гражданина подтверждение того, что такое уведомление

было совершено.

20. Порядок расчета процентов

• В случаях, когда срочный вклад возвращается вкладчикупо его требованию до истечения срока либо до

наступления иных обстоятельств, указанных в договоре

банковского

вклада,

проценты

по

вкладу

выплачиваются в размере, соответствующем размеру

процентов, выплачиваемых банком по вкладам до

востребования, если договором банковского вклада не

предусмотрен иной размер процентов.

• В случаях, когда вкладчик не требует возврата суммы

срочного вклада по истечении срока либо по

наступлении

предусмотренных

договором

обстоятельств, договор считается продленным на

условиях вклада до востребования, если иное не

предусмотрено договором.

21. Порядок изменения процентов

1.Вклад до востребования-банк вправе изменять размерпроцентов, если иное не предусмотрено договором

2.Срочный вклад

• Для граждан-не может быть односторонне уменьшен

банком, если иное не предусмотрено законом.

• Для юридических лиц-размер процентов не может быть

односторонне изменен, если иное не предусмотрено

законом или договором.

• По договору банковского вклада, внесение вклада по

которому

удостоверено

сберегательным

или

депозитным сертификатом, размер процентов не

может быть изменен в одностороннем порядке.

22. Соотношение норм ГК и закона о защите прав потребителей

• Если отдельные виды отношений с участием потребителейрегулируются

и

специальными

законами

Российской

Федерации, содержащими нормы гражданского права

(например, договор участия в долевом строительстве, договор

страхования, как личного, так и имущественного, договор

банковского

вклада,

договор

перевозки,

договор

энергоснабжения), то к отношениям, возникающим из таких

договоров, Закон о защите прав потребителей применяется в

части, не урегулированной специальными законами.( п.2 ППВС

РФ от 28.06.2012 N 17 "О рассмотрении судами гражданских

дел по спорам о защите прав потребителей«)

• На отношения между банком и его клиентом (вкладчиком) по

возврату денежных сумм и выплате неустойки п. 5 ст. 28 Закона

Российской Федерации от 7 февраля 1992 г. № 2300-I «О защите

прав потребителей», определяющий последствия нарушения

исполнителем сроков выполнения работ (оказания услуг), не

распространяется. (ОБЗОР СУДЕБНОЙ ПРАКТИКИ ВЕРХОВНОГО

СУДА РОССИЙСКОЙ ФЕДЕРАЦИИ № 1 (2017)

23. Страхование банковских вкладов

• Федеральный закон от 23 декабря 2003 г. N 177-ФЗ«О страховании вкладов физических лиц в банках Р Ф»

• страховой случай

• - отзыв (аннулирование) у банка лицензии Банка России

на осуществление банковских операций

- введение Банком России моратория на удовлетворение

требований кредиторов банка.

• Размер возмещения - 100 процентов суммы вкладов в

банке, но не более 1 400 000 рублей

• Субъекты страхования- граждане, в том числе ИП

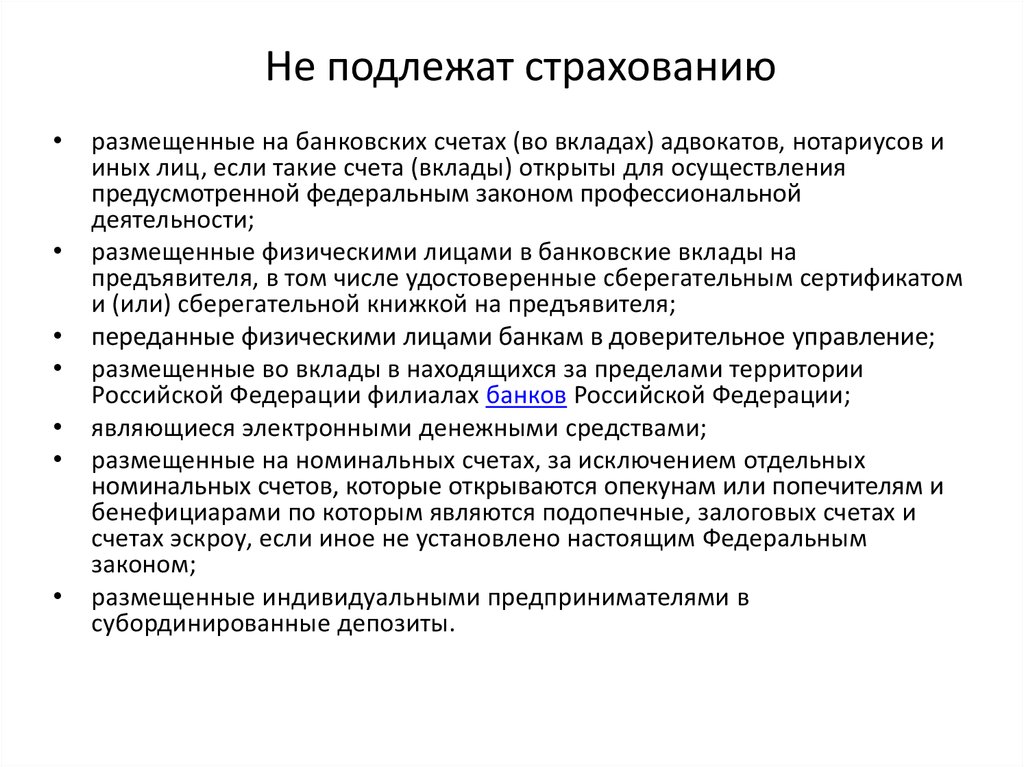

24. Не подлежат страхованию

размещенные на банковских счетах (во вкладах) адвокатов, нотариусов и

иных лиц, если такие счета (вклады) открыты для осуществления

предусмотренной федеральным законом профессиональной

деятельности;

размещенные физическими лицами в банковские вклады на

предъявителя, в том числе удостоверенные сберегательным сертификатом

и (или) сберегательной книжкой на предъявителя;

переданные физическими лицами банкам в доверительное управление;

размещенные во вклады в находящихся за пределами территории

Российской Федерации филиалах банков Российской Федерации;

являющиеся электронными денежными средствами;

размещенные на номинальных счетах, за исключением отдельных

номинальных счетов, которые открываются опекунам или попечителям и

бенефициарами по которым являются подопечные, залоговых счетах и

счетах эскроу, если иное не установлено настоящим Федеральным

законом;

размещенные индивидуальными предпринимателями в

субординированные депозиты.

finance

finance