Similar presentations:

Противодействие уклонению от налогообложения с использованием низконалоговых юрисдикций

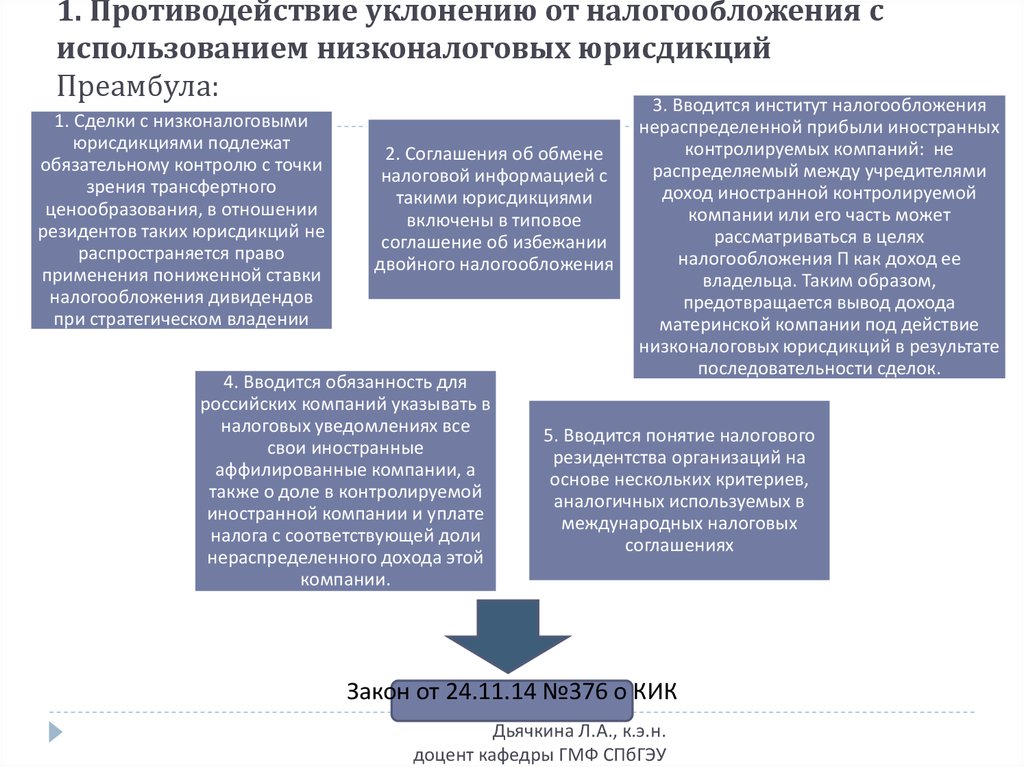

1. 1. Противодействие уклонению от налогообложения с использованием низконалоговых юрисдикций Преамбула:

3. Вводится институт налогообложения1. Сделки с низконалоговыми

юрисдикциями подлежат

обязательному контролю с точки

трансфертного

зрения

1

ценообразования, в отношении

2.

резидентов

таких юрисдикций не

распространяется

3.

право

применения пониженной ставки

налогообложения дивидендов

при стратегическом владении

2. Соглашения об обмене

налоговой информацией с

такими юрисдикциями

включены в типовое

соглашение об избежании

двойного налогообложения

4. Вводится обязанность для

российских компаний указывать в

налоговых уведомлениях все

свои иностранные

аффилированные компании, а

также о доле в контролируемой

иностранной компании и уплате

налога с соответствующей доли

нераспределенного дохода этой

компании.

нераспределенной прибыли иностранных

контролируемых компаний: не

распределяемый между учредителями

доход иностранной контролируемой

компании или его часть может

рассматриваться в целях

налогообложения П как доход ее

владельца. Таким образом,

предотвращается вывод дохода

материнской компании под действие

низконалоговых юрисдикций в результате

последовательности сделок.

5. Вводится понятие налогового

резидентства организаций на

основе нескольких критериев,

аналогичных используемых в

международных налоговых

соглашениях

Закон от 24.11.14 №376 о КИК

Дьячкина Л.А., к.э.н.

доцент кафедры ГМФ СПбГЭУ

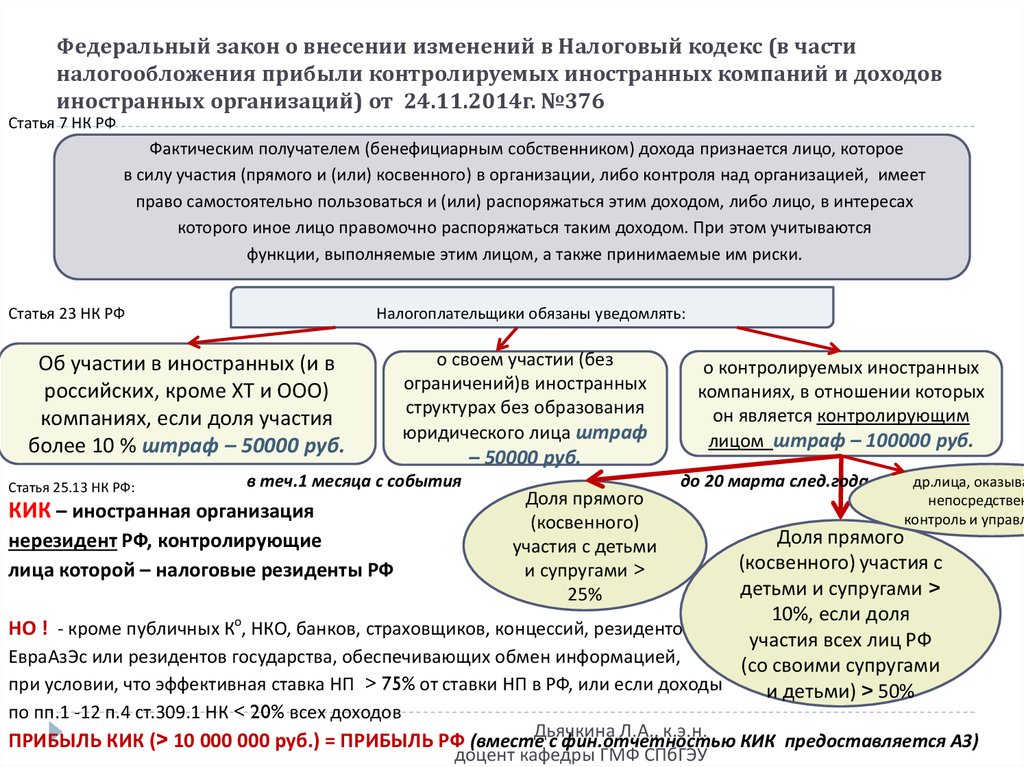

2. Федеральный закон о внесении изменений в Налоговый кодекс (в части налогообложения прибыли контролируемых иностранных компаний

и доходовиностранных организаций) от 24.11.2014г. №376

Статья 7 НК РФ

Фактическим получателем (бенефициарным собственником) дохода признается лицо, которое

в силу участия (прямого и (или) косвенного) в организации, либо контроля над организацией, имеет

право самостоятельно пользоваться и (или) распоряжаться этим доходом, либо лицо, в интересах

которого иное лицо правомочно распоряжаться таким доходом. При этом учитываются

функции, выполняемые этим лицом, а также принимаемые им риски.

Статья 23 НК РФ

Налогоплательщики обязаны уведомлять:

Об участии в иностранных (и в

российских, кроме ХТ и ООО)

компаниях, если доля участия

более 10 % штраф – 50000 руб.

Статья 25.13 НК РФ:

о своем участии (без

ограничений)в иностранных

структурах без образования

юридического лица штраф

– 50000 руб.

в теч.1 месяца с события

КИК – иностранная организация

Доля прямого

(косвенного)

участия с детьми

и супругами >

25%

о контролируемых иностранных

компаниях, в отношении которых

он является контролирующим

лицом штраф – 100000 руб.

до 20 марта след.года

др.лица, оказыва

непосредствен

контроль и управл

Доля прямого

(косвенного) участия с

детьми и супругами >

10%, если доля

НО ! - кроме публичных Ко, НКО, банков, страховщиков, концессий, резидентов

участия всех лиц РФ

ЕвраАзЭс или резидентов государства, обеспечивающих обмен информацией,

(со своими супругами

при условии, что эффективная ставка НП > 75% от ставки НП в РФ, или если доходы

и детьми) > 50%

нерезидент РФ, контролирующие

лица которой – налоговые резиденты РФ

по пп.1 -12 п.4 ст.309.1 НК < 20% всех доходов

Дьячкина Л.А., к.э.н.

ПРИБЫЛЬ КИК (> 10 000 000 руб.) = ПРИБЫЛЬ РФ (вместе

с фин.отчетностью КИК предоставляется АЗ)

доцент кафедры ГМФ СПбГЭУ

3. Перечень «неактивных» доходов по пп. 1-12 п.4 ст.309.1 НК РФ

При определении прибыли КИК для целей настоящего налогообложения прибыли учитываются следующие доходыэтой компании:

1) дивиденды, полученные этой иностранной Ко;

2) доходы, получаемые в результате распределения прибыли или имущества организаций, иных лиц или их объединений,

в том числе при их ликвидации;

3) процентный доход от долговых обязательств любого вида, включая облигации с правом на участие в прибылях и

конвертируемые облигации;

4) доходы от использования прав на объекты интеллектуальной собственности НМА. К таким доходам, в частности,

относятся платежи любого вида, получаемые в качестве возмещения за использование или за предоставление права

использования любого авторского права на произведения литературы, искусства или науки, включая кинематографические

фильмы и / или радиовещания, использование любых патентов, товарных знаков, чертежей или моделей, планов,

секретной формулы или процесса либо использование (предоставление права использования) информации, касающейся

промышленного, коммерческого или научного опыта;

5) доходы от реализации акций (долей) и (или) уступки прав в иностранной организации, не являющейся юридическим

лицом по иностранному праву;

6) доходы по операциям с финансовыми инструментами срочных сделок (производными финансовыми инструментами);

7) доходы от реализации недвижимого имущества;

8) доходы от сдачи в аренду или субаренду имущества, в том числе доходы от лизинговых операций, за исключением

доходов от предоставления в аренду или субаренду морских или воздушных судов и (или) транспортных средств, а также

контейнеров, используемых в международных перевозках. При этом доход от лизинговых операций рассчитывается исходя

из всей суммы лизингового платежа за вычетом возмещения стоимости лизингового имущества (при лизинге)

лизингодателю;

9) доходы от реализации (в том числе погашения) инвестиционных паев паевых инвестиционных фондов;

10) доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых,

рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и

опытно-конструкторских работ;

11) доходы от услуг по предоставлению персонала;

12) иные доходы, аналогичные перечисленным.

Дьячкина Л.А., к.э.н.

доцент кафедры ГМФ СПбГЭУ

4.

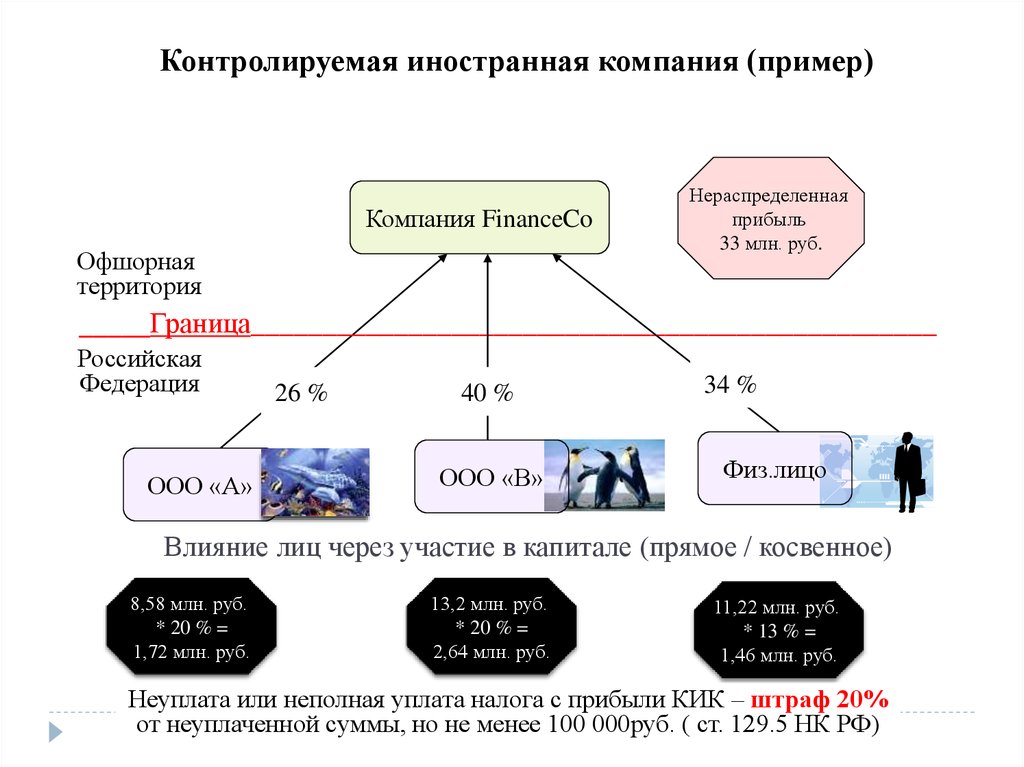

Контролируемая иностранная компания (пример)Компания FinanceCo

Офшорная

территория

Нераспределенная

прибыль

33 млн. руб.

_____Граница________________________________________________

Российская

Федерация

ООО «А»

26 %

40 %

ООО «В»

34 %

Физ.лицо

Влияние лиц через участие в капитале (прямое / косвенное)

8,58 млн. руб.

* 20 % =

1,72 млн. руб.

13,2 млн. руб.

* 20 % =

2,64 млн. руб.

11,22 млн. руб.

* 13 % =

1,46 млн. руб.

Неуплата или неполная уплата налога с прибыли КИК – штраф 20%

от неуплаченной суммы, но не менее 100 000руб. ( ст. 129.5 НК РФ)

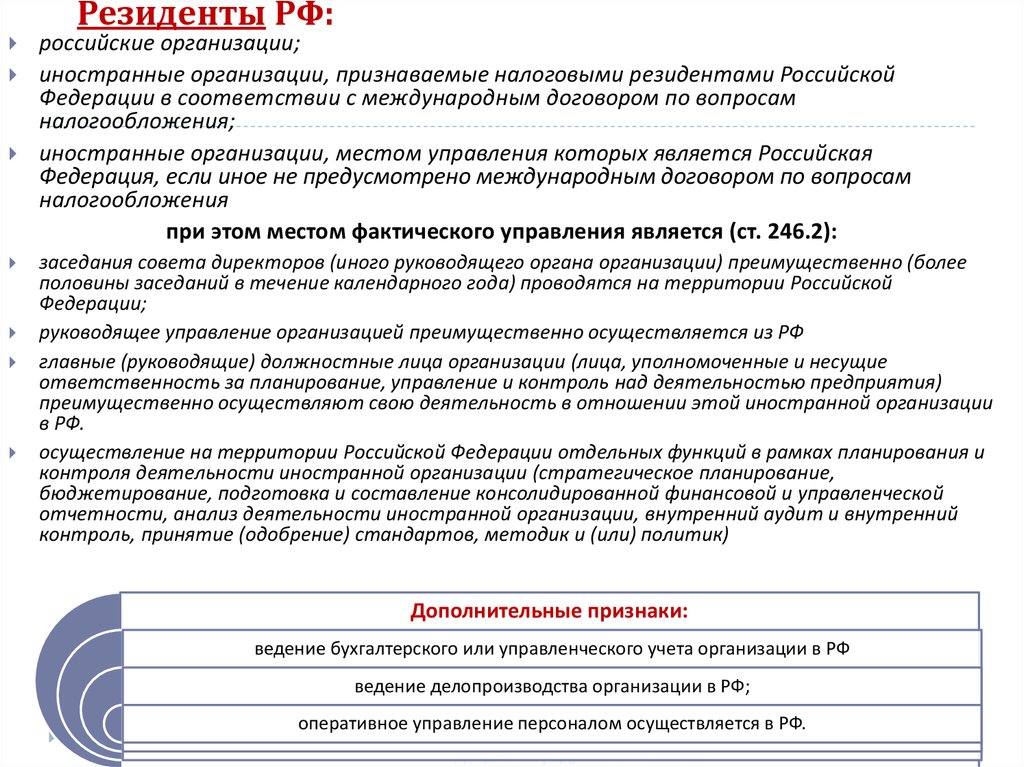

5. Резиденты РФ:

российские организации;иностранные организации, признаваемые налоговыми резидентами Российской

Федерации в соответствии с международным договором по вопросам

налогообложения;

иностранные организации, местом управления которых является Российская

Федерация, если иное не предусмотрено международным договором по вопросам

налогообложения

при этом местом фактического управления является (ст. 246.2):

заседания совета директоров (иного руководящего органа организации) преимущественно (более

половины заседаний в течение календарного года) проводятся на территории Российской

Федерации;

руководящее управление организацией преимущественно осуществляется из РФ

главные (руководящие) должностные лица организации (лица, уполномоченные и несущие

ответственность за планирование, управление и контроль над деятельностью предприятия)

преимущественно осуществляют свою деятельность в отношении этой иностранной организации

в РФ.

осуществление на территории Российской Федерации отдельных функций в рамках планирования и

контроля деятельности иностранной организации (стратегическое планирование,

бюджетирование, подготовка и составление консолидированной финансовой и управленческой

отчетности, анализ деятельности иностранной организации, внутренний аудит и внутренний

контроль, принятие (одобрение) стандартов, методик и (или) политик)

Дополнительные признаки:

ведение бухгалтерского или управленческого учета организации в РФ

ведение делопроизводства организации в РФ;

оперативное управление персоналом

осуществляется

в РФ.

Дьячкина Л.А.,

к.э.н.

доцент кафедры ГМФ СПбГЭУ

6. Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и

предоставления информации при проведении финансовыхопераций (офшорные зоны) по Приказу Минфина РФ от 13.11.07г. №108-н

1. Ангилья;

2. Княжество Андорра;

3. Антигуа и Барбуда;

4. Аруба;

5. Содружество Багамы;

6. Королевство Бахрейн;

7. Белиз;

8. Бермуды;

9. Бруней-Даруссалам;

10. Республика Вануату;

11. Британские Виргинские острова;

12. Гибралтар;

13. Гренада;

14. Содружество Доминики;

15. Кипр ислючен с 1 января 2013 г.;

16. Китайская Народная Республика:

Специальный административный район Гонконг (Сянган);

Специальный административный район Макао (Аомынь);

17. Союз Коморы: остров Анжуан;

18. Республика Либерия;

19. Княжество Лихтенштейн;

20. Республика Маврикий;

21. Малайзия: остров Лабуан;

22. Мальдивская Республика;

23. Республика Мальта ислючена с 1 января 2015;

24. Республика Маршалловы Острова;

25. Княжество Монако;

26. Монтсеррат;

27. Республика Науру;

28. Кюрасао и Сен-Мартен (нидерландская часть);

29. Республика Ниуэ;

30. Объединенные Арабские Эмираты;

31. Острова Кайман;

32. Острова Кука;

33. Острова Теркс и Кайкос;

34. Республика Палау;

35. Республика Панама;

36. Республика Самоа;

37. Республика Сан-Марино;

38. Сент-Винсент и Гренадины;

39. Сент-Китс и Невис;

40. Сент-Люсия;

41. Отдельные административные единицы

Соединенного Королевства Великобритании и

Северной Ирландии:

Остров Мэн;

Нормандские острова (острова Гернси, Джерси, Сарк,

Олдерни);

42. Республика Сейшельские Острова.

Дьячкина Л.А., к.э.н.

доцент

кафедры ГМФ СПбГЭУ

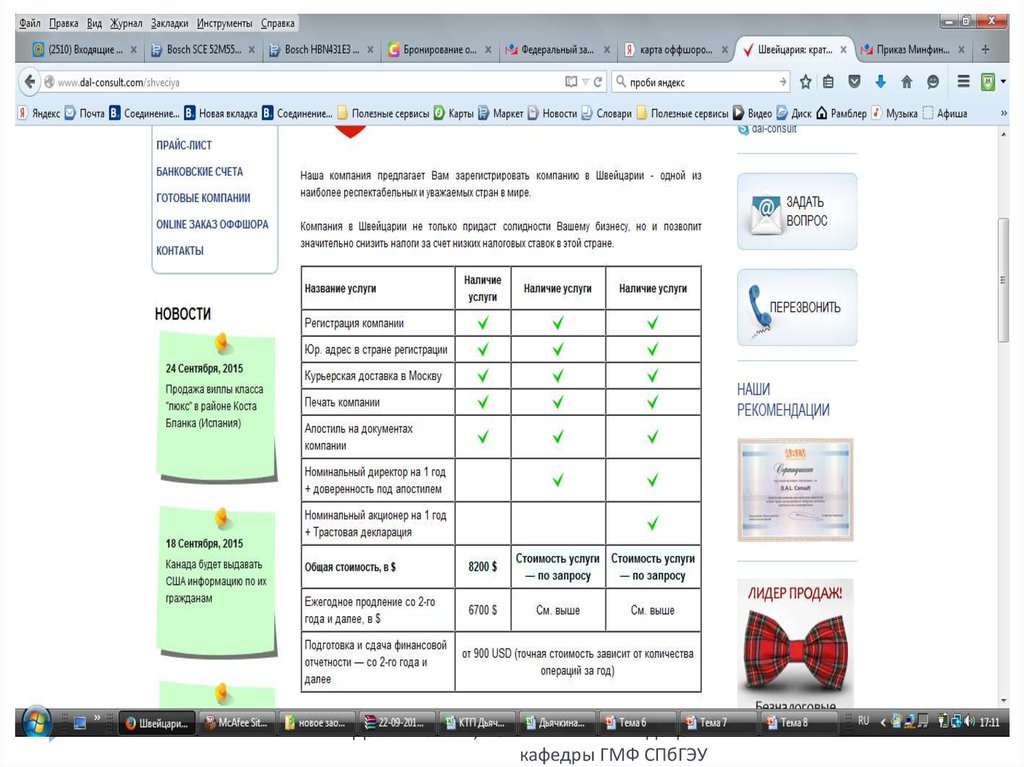

7. ПРАЙС-ЛИСТ ПО РЕГИСТРАЦИИ КОМПАНИЙ

СтранаСтоимость

компании

Ежегодное

Ном. сервис

продление (со (дир-р + дов2-го года)

ть / акц-р)

Налог на

прибыль

Аудит

Оффшорные юрисдикции

Багамские

острова

$1600

$1050

$650 / $350

-

-

Белиз

$1390

$900

$650 / $350

-

-

Британские

Виргинские

острова

$1490

$950

$650 / $350

-

-

Гонконг

$2150

$1090

$650 / $350

-

+

Доминика

$1900

$900

$650 / $350

-

-

Каймановы

острова

$5500

$3500

$650 / $350

-

-

Маврикий

$1750

$1050

$650 / $350

- (GBC II)

+

Невис

$1800

$1150

$650 / $350

-

-

Панама

$1650

$950

$650 / $350

-

-

Сейшельские

острова

$1390

$800

$650 / $350

-

-

Теркс и Кайкос

$1950

-

-

Дьячкина Л.А., к.э.н.

доцент

$850

$650

/

$350

кафедры ГМФ СПбГЭУ

8. ПРАЙС-ЛИСТ ПО РЕГИСТРАЦИИ КОМПАНИЙ

Европейские страныАвстрия

$10450

$8800

по запросу

25%

+

Болгария

$5250

$1350

по запросу

30%

+

Великобритания (LLP)

$1950

$1050

$500 / $500

-

+

Великобритания (LTD)

$1950

$1050

$650 / $350

20-21%

+

Германия (GmbH)

$7500

$4900

по запросу

30-40 %

+

Гибралтар

$2950

$1450

$650 / $350

-

+

Дания

$7500

$4900

по запросу

28%

+

Ирландия

$2500

$1500

по запросу

12,5%

+

Испания (S.L.)

$5800

$4200

по запросу

35%

+

Кипр

$1990

$990

$650 / $350

12,5%

+

Латвия

$4400

$1450

от $1450

15%

+

Лихтенштейн

$12000

$8550

по запросу

-

+

Люксембург

$10150

$8550

по запросу

29,63%

+

Нидерланды (BV)

$11900

$10500

$3990

25%

+

Финляндия (OY)

$5900

$4700

по запросу

Дьячкина Л.А., к.э.н.

доцент

$6100

$4400 кафедры

по ГМФ

запросу

СПбГЭУ

от 28%

+

24%

+

Чехия (SRO)

9. ПРАЙС-ЛИСТ ПО РЕГИСТРАЦИИ КОМПАНИЙ

Дьячкина Л.А., к.э.н.доцент

кафедры ГМФ СПбГЭУ

10.

Дьячкина Л.А., к.э.н.доцент

кафедры ГМФ СПбГЭУ

11.

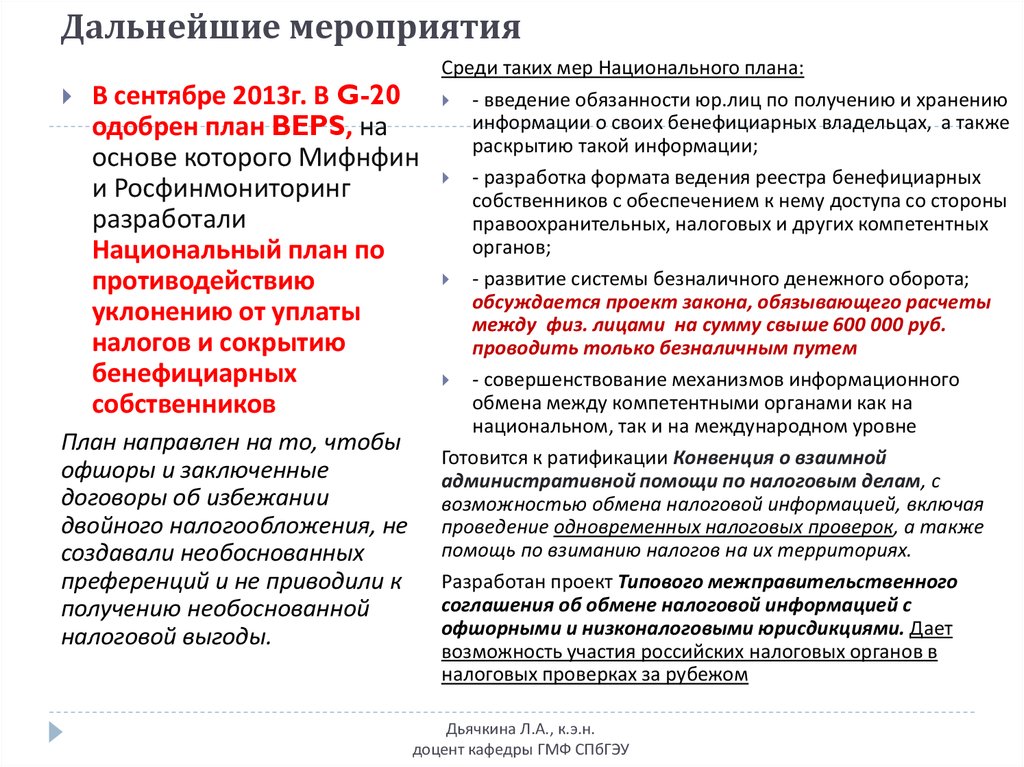

Дальнейшие мероприятияВ сентябре 2013г. В G-20

одобрен план BEPS, на

основе которого Мифнфин

и Росфинмониторинг

разработали

Национальный план по

противодействию

уклонению от уплаты

налогов и сокрытию

бенефициарных

собственников

План направлен на то, чтобы

офшоры и заключенные

договоры об избежании

двойного налогообложения, не

создавали необоснованных

преференций и не приводили к

получению необоснованной

налоговой выгоды.

Среди таких мер Национального плана:

- введение обязанности юр.лиц по получению и хранению

информации о своих бенефициарных владельцах, а также

раскрытию такой информации;

- разработка формата ведения реестра бенефициарных

собственников с обеспечением к нему доступа со стороны

правоохранительных, налоговых и других компетентных

органов;

- развитие системы безналичного денежного оборота;

обсуждается проект закона, обязывающего расчеты

между физ. лицами на сумму свыше 600 000 руб.

проводить только безналичным путем

- совершенствование механизмов информационного

обмена между компетентными органами как на

национальном, так и на международном уровне

Готовится к ратификации Конвенция о взаимной

административной помощи по налоговым делам, с

возможностью обмена налоговой информацией, включая

проведение одновременных налоговых проверок, а также

помощь по взиманию налогов на их территориях.

Разработан проект Типового межправительственного

соглашения об обмене налоговой информацией с

офшорными и низконалоговыми юрисдикциями. Дает

возможность участия российских налоговых органов в

налоговых проверках за рубежом

Дьячкина Л.А., к.э.н.

доцент кафедры ГМФ СПбГЭУ

12. Дальнейшие мероприятия

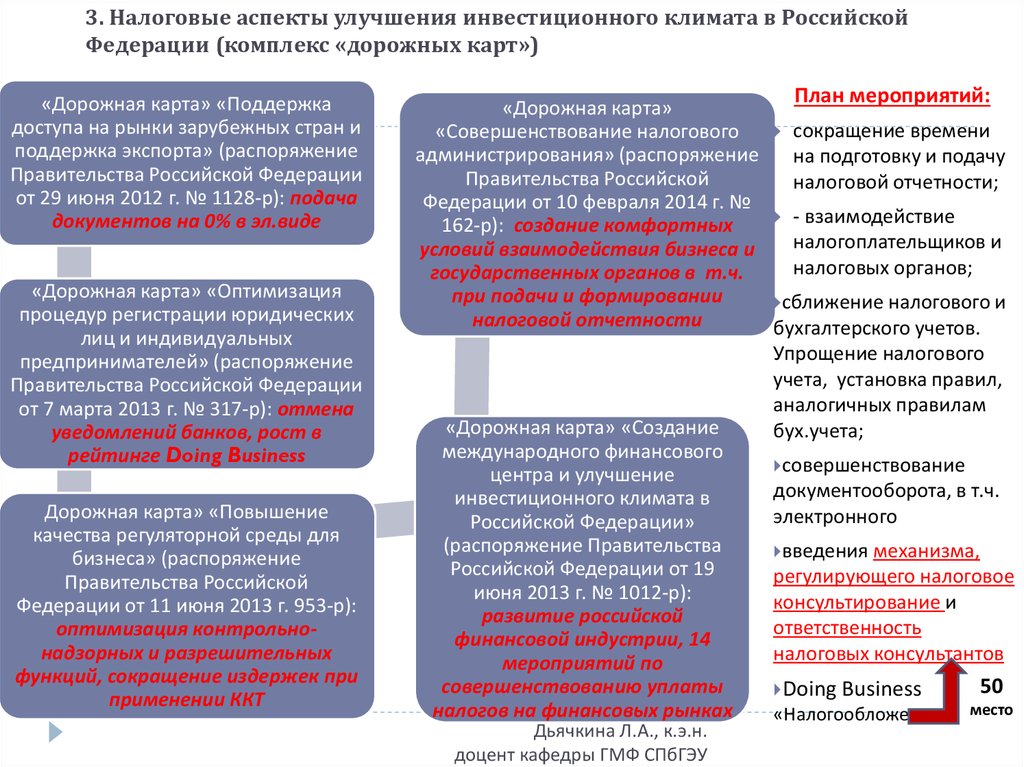

3. Налоговые аспекты улучшения инвестиционного климата в РоссийскойФедерации (комплекс «дорожных карт»)

«Дорожная карта» «Поддержка

доступа на рынки зарубежных стран и

поддержка экспорта» (распоряжение

Правительства Российской Федерации

от 29 июня 2012 г. № 1128-р): подача

документов на 0% в эл.виде

«Дорожная карта» «Оптимизация

процедур регистрации юридических

лиц и индивидуальных

предпринимателей» (распоряжение

Правительства Российской Федерации

от 7 марта 2013 г. № 317-р): отмена

уведомлений банков, рост в

рейтинге Doing Business

Дорожная карта» «Повышение

качества регуляторной среды для

бизнеса» (распоряжение

Правительства Российской

Федерации от 11 июня 2013 г. 953-р):

оптимизация контрольнонадзорных и разрешительных

функций, сокращение издержек при

применении ККТ

План мероприятий:

«Дорожная карта»

сокращение времени

«Совершенствование налогового

администрирования» (распоряжение

на подготовку и подачу

Правительства Российской

налоговой отчетности;

Федерации от 10 февраля 2014 г. №

- взаимодействие

162-р): создание комфортных

налогоплательщиков и

условий взаимодействия бизнеса и

налоговых органов;

государственных органов в т.ч.

при подачи и формировании

сближение налогового и

налоговой отчетности

бухгалтерского учетов.

Упрощение налогового

учета, установка правил,

аналогичных правилам

«Дорожная карта» «Создание

бух.учета;

международного финансового

совершенствование

центра и улучшение

документооборота, в т.ч.

инвестиционного климата в

электронного

Российской Федерации»

(распоряжение Правительства

введения механизма,

Российской Федерации от 19

регулирующего налоговое

июня 2013 г. № 1012-р):

консультирование и

развитие российской

ответственность

финансовой индустрии, 14

налоговых консультантов

мероприятий по

совершенствованию уплаты

налогов на финансовых рынках

Дьячкина Л.А., к.э.н.

доцент кафедры ГМФ СПбГЭУ

Doing

Business

50

«Налогообложение» место

13. 3. Налоговые аспекты улучшения инвестиционного климата в Российской Федерации (комплекс «дорожных карт»)

План BEPS в ОННП 2016-2018PS. Мероприятия

указанного

плана предполагают выработку

мер, направленных на решение

проблем, возникающих при

налогообложении в области

цифровой экономики,

устранение двойного

«неналогообложения»,

ужесточение правил

налогообложения прибыли

контролируемых иностранных

компаний, раскрытие

информации, а также

пересмотр требований к

налогообложению при

трансфертном ценообразовании

финансовых операций.

1.

2.

3.

4.

Обеспечение возможности

автоматического обмена

информацией по финансовым

операциям для налоговых целей

с иностранными юрисдикциями

Изменение порядка

налогообложения

корпоративного

заимствования (процентных

расходов)

Совершенствование правил

налогообложения прибыли

контролируемых иностранных

компаний

Совершенствование правил

налогообложения при

трансфертном

ценообразовании

Дьячкина Л.А., к.э.н.

доцент кафедры ГМФ СПбГЭУ

law

law