Similar presentations:

Налоговое планирование в период Деофшоризации и Санкций

1. Налоговое планирование в период Деофшоризации и Санкций

2. Антиофшорный вектор России: закон о КИК

3. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

Проект федерального закона «О внесении изменений в части 1-ю и 2-ю НК РФ в

части налогообложения прибыли контролируемых иностранных компаний и

повышения

эффективности

налогового

администрирования

иностранных

организаций».

Вступление законопроекта в силу – с 1-го января 2015 года.

Контролируемой иностранной компанией признается структура (в частности,

фонд, партнерство, товарищество, иная форма осуществления коллективных

инвестиций)…без образования юридического лица, которая в соответствии со

своим личным законом вправе осуществлять предпринимательскую деятельность,

направленную на извлечение дохода (прибыли) в интересах своих участников

(бенефициаров, пайщиков, доверителей и иных лиц), контролирующими лицами

которой являются организации и (или) физические лица, признаваемые

налоговыми резидентами РФ…

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

3

4. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

УВЕДОМЛЕНИЯ. Налоговый РЕЗИДЕНТ в 2015-м году

Основание для уведомления

Срок уведомления

Штраф за нарушение

доля участия < 10%

нет обязательств

нет

10% < доля участия < 50%

(не КИК)

до 1 апреля 2015

(разово)

или в течении 1-го

месяца с даты

участия/прекращения

50 тыс. рублей по каждой

структуре в год

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)

до 20 марта 2016

(каждый год),

налоговая декларация

по КИК за 2015 год

до 30 апреля 2017

100 тыс. рублей по каждой

структуре в год,

не менее 100 тыс. рублей

по каждой структуре

(20% от суммы налогов)

отсрочка до 2017 года

иностранная структура владеет

недвижимостью в РФ

до 30 марта 2015

(каждый год),

декларация по налогу

на имущество

100% налога на

имущество, исчисленного

по недвижимости

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

4

5. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

УВЕДОМЛЕНИЯ. Налоговый НЕРЕЗИДЕНТ в 2015-м году, но РЕЗИДЕНТ в 2014-м году

Основание для уведомления

Срок уведомления

Штраф за нарушение

доля участия < 10%

нет обязательств

нет

10% < доля участия < 50%

(не КИК)

до 1 апреля 2015

(разово)

или в течении 1-го

месяца с даты

участия/прекращения

50 тыс. рублей по каждой

структуре в год

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)

нет обязательств

нет

иностранная структура владеет

недвижимостью в РФ

до 30 марта 2015

(каждый год),

декларация по налогу

на имущество

100% налога на

имущество, исчисленного

по недвижимости

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

5

6. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

УВЕДОМЛЕНИЯ. Налоговый НЕРЕЗИДЕНТ в 2015-м году и НЕРЕЗИДЕНТ в 2014-м году

Основание для уведомления

Срок уведомления

Штраф за нарушение

доля участия < 10%

нет обязательств

нет

10% < доля участия < 50%

(не КИК)

нет обязательств

нет

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)

нет обязательств

нет

иностранная структура владеет

недвижимостью в РФ

до 30 марта 2015

(каждый год),

декларация по налогу

на имущество

100% налога на

имущество, исчисленного

по недвижимости

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

6

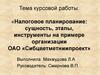

7. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

Если налоговый орган узнал о существовании КИК, о которой не отчитался

российский налоговый резидент, тогда налоговый орган требует предоставить

пояснения в течение 20 дней или подать уведомление в обозначенные сроки.

При этом в требовании сам налоговый орган дает детальную информацию о

компании, поясняет основания для признания ее КИК.

Спор о том, является ли такая компания КИК, может быть рассмотрен Судом.

Если наличие КИК не оспорено, то через 3 месяца будет считаться, что российский

резидент согласился с наличием у него КИК.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

7

8. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

НАЛОГИ. Налоговый РЕЗИДЕНТ в 2015-м году

Основание для налогообложения

Налогообложение

Штраф за нарушение

доля участия < 10%

нет

нет

10% < доля участия < 50%

(не КИК)

нет

нет

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)*

в 2017-м (за 2015-й),

13% или 20%, если

нераспределенная

прибыль > 50 млн.

рублей

не менее 100 тыс. рублей

по каждой структуре

(20% от суммы налогов)

отсрочка до 2017 года

иностранная структура владеет

недвижимостью в РФ

если не раскрыта

структура владения и

управления

100% налога на

имущество, исчисленного

по недвижимости

* Существуют исключения по признанию КИК (см. страницы 19-20).

Прибыль КИК необходимо будет подтверждать в соответствии с положениями

ст. 309.1 НК РФ (выписками, первичными документами и т.д.)

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

8

9. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

НАЛОГИ. Налоговый НЕРЕЗИДЕНТ в 2015-м году, но РЕЗИДЕНТ в 2014-м году

Основание для налогообложения

Налогообложение

Штраф за нарушение

доля участия < 10%

нет

нет

10% < доля участия < 50%

(не КИК)

нет

нет

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)*

нет

нет

иностранная структура владеет

недвижимостью в РФ

если не раскрыта

структура владения и

управления

100% налога на

имущество, исчисленного

по недвижимости

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

9

10. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

НАЛОГИ. Налоговый НЕРЕЗИДЕНТ в 2015-м году и НЕРЕЗИДЕНТ в 2014-м году

Основание для налогообложения

Налогообложение

Штраф за нарушение

доля участия < 10%

нет

нет

10% < доля участия < 50%

(не КИК)

нет

нет

доля участия > 50%,

или доля участия > 10%, но > 50%

других участников – резиденты РФ

(КИК)*

нет

нет

иностранная структура владеет

недвижимостью в РФ

если не раскрыта

структура владения и

управления

100% налога на

имущество, исчисленного

по недвижимости

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

10

11. Налоговое планирование в период Деофшоризации и Санкций

«Белые списки» юрисдикций Минфина России(не попадают по действие закона о КИК)

НЕ являются КИК организации:

имеющие

постоянное

экономического союза;

нахождение

в

государстве-члене

Евразийского

имеющие постоянное нахождение в государстве, которое обеспечивает обмен

информацией с Россией (список таких государств сформирует ФНС России) и

эффективная ставка налога у этой конкретной организации составляет более ¾ от

расчетной российской ставки.

иностранная организация, которая является некоммерческой организацией, не

распределяющей прибыль;

иностранная компания, работающая в режиме СРП (доля должна составлять не

менее 90% от суммы всех доходов), операторы новых морских месторождений

углеводородов и их непосредственные акционеры;

компании с преимущественно «активными» доходами (доля пассивных доходов

менее 20%);

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

11

12. Налоговое планирование в период Деофшоризации и Санкций

«Белые списки» юрисдикций Минфина России(не попадают по действие закона о КИК)

НЕ являются КИК организации:

банки или страховые организации из страны «белого» списка ФНС РФ;

эмитенты обращающихся облигаций, или организации, уполномоченные на

получение процентных доходов, подлежащих выплате по обращающимся

облигациям, или организации, которой были уступлены права и обязанности по

выпущенным обращающимся облигациям, эмитентом которых является другая

иностранная организация;

иностранные структуры без образования юридического лица, в отношении которой

соблюдаются все следующие условия (фонды, трасты):

учредитель структуры после ее создания… не вправе получить активы структуры в собственность;

права учредителя такой структуры, связанные с его личным статусом в этой структуре (включая

права на отчуждение имущества, определения бенефициаров и иные права) … не могут после

ее создания быть переданы иному лицу (кроме случаев наследования или правопреемства);

учредитель такой структуры не вправе получать прямо или косвенно какую-либо прибыль (доход)

структуры, распределяемую между всеми ее участниками (пайщиками или иными лицами) или

бенефициарами.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

12

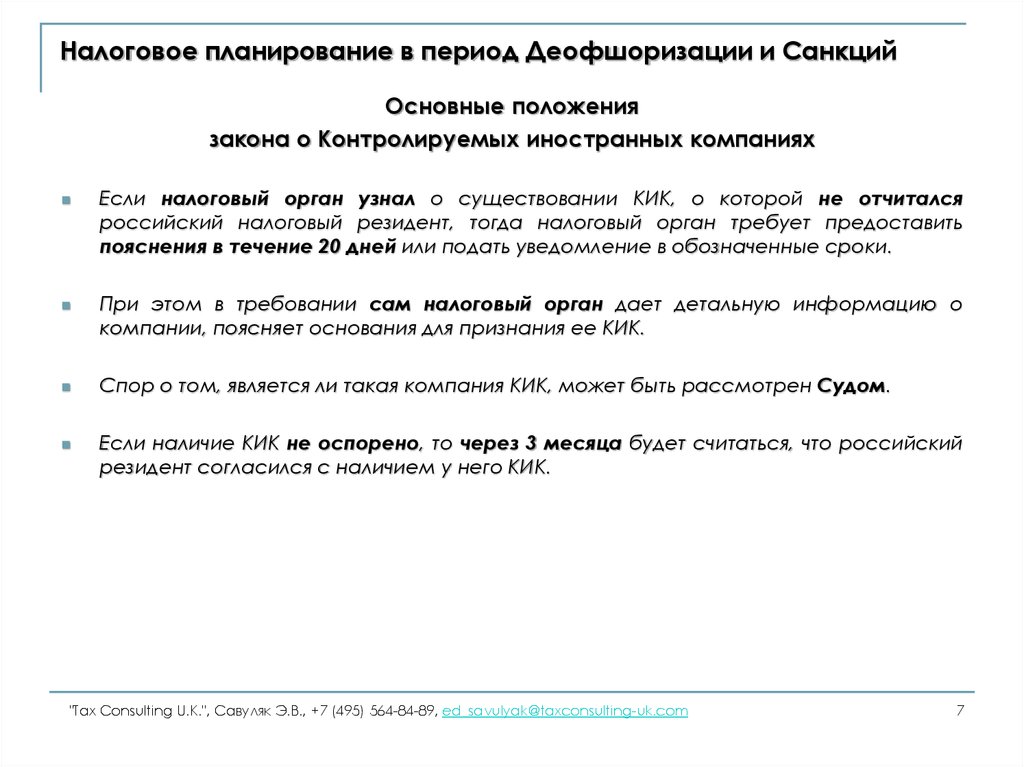

13. Налоговое планирование в период Деофшоризации и Санкций

Основные положениязакона о Контролируемых иностранных компаниях

Расчет эффективной ставки налогообложения

доходов (прибыли) иностранной компании:

СТэфф= Н/П,

где,

Н – сумма налога,

П – сумма дохода (прибыли)

соответствии с ст. 3091 НК РФ.

иностранной

организации,

определяемая

в

Средневзвешенная налоговая ставка по налогу на прибыль:

СТсрвзеш= (Ст1*П1 + Ст2*П2) / (П1 +П2),

где,

П1 – вся прибыль иностранной компании, кроме дивидендов;

Ст1 – российская ставка налога на прибыль (20%);

П2 – дивиденды, полученные иностранной организацией;

Ст2 – российская ставка налога, применимая к дивидендам (с 2015 года – 13%).

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

13

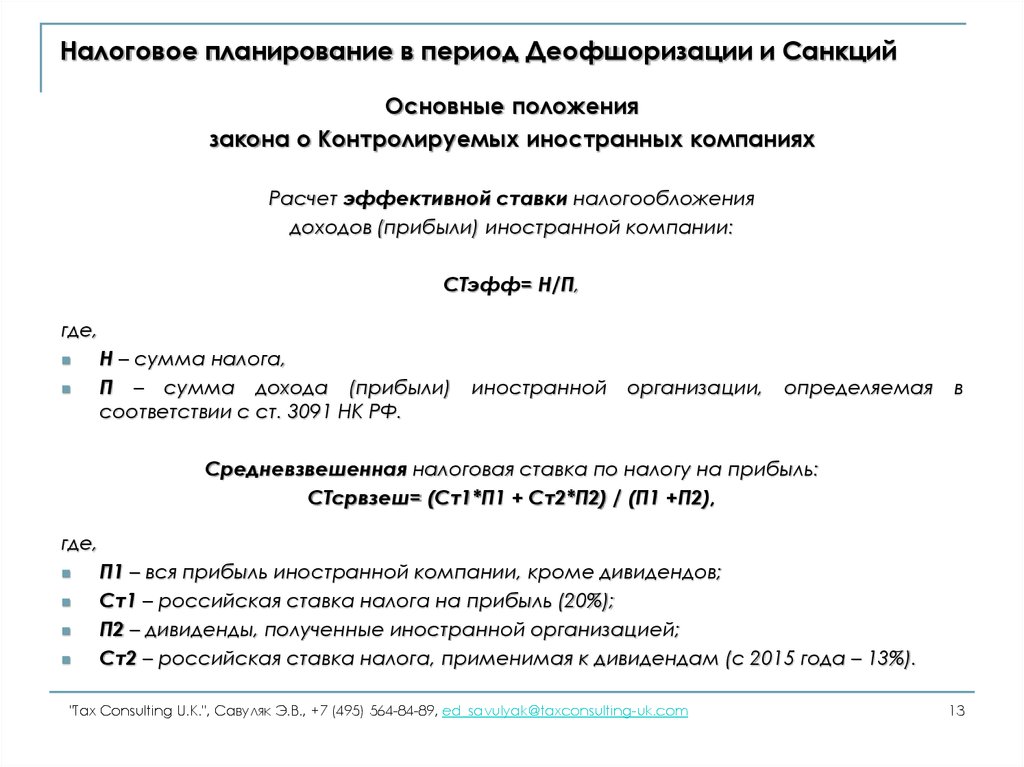

14. Налоговое планирование в период Деофшоризации и Санкций

Определение пассивных доходовПассивные доходы – доходы организации, указанные в подпунктах 1 – 12

пункта 4 статьи 309.1 НК РФ:

дивиденды,

проценты,

роялти,

доходы от продажи акций,

доходы от реализации недвижимости,

доходы от сдачи имущества в аренду или субаренду,

доходы

от

консультационных,

юридических,

бухгалтерских,

аудиторских,

инжиниринговых, рекламных, маркетинговых услуг,

доходы от услуг по обработке информации, проведения научно-исследовательских

и опытно-конструкторских работ.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

14

15. Налоговое планирование в период Деофшоризации и Санкций

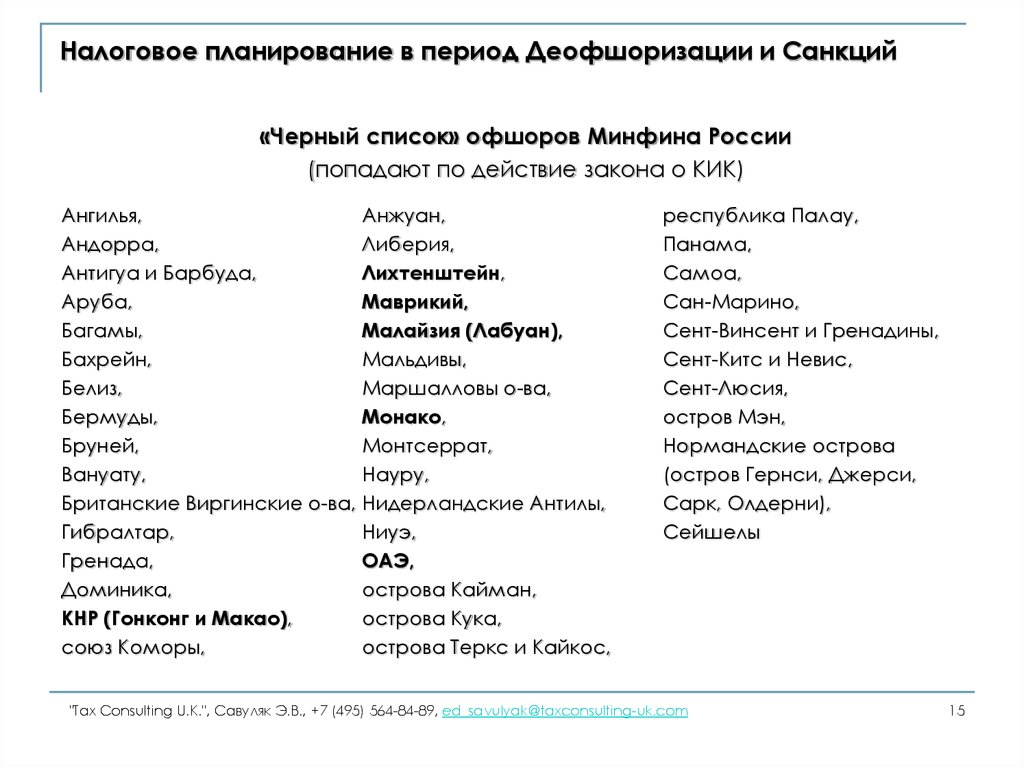

«Черный список» офшоров Минфина России(попадают по действие закона о КИК)

Ангилья,

Анжуан,

Андорра,

Либерия,

Антигуа и Барбуда,

Лихтенштейн,

Аруба,

Маврикий,

Багамы,

Малайзия (Лабуан),

Бахрейн,

Мальдивы,

Белиз,

Маршалловы о-ва,

Бермуды,

Монако,

Бруней,

Монтсеррат,

Вануату,

Науру,

Британские Виргинские о-ва, Нидерландские Антилы,

Гибралтар,

Ниуэ,

Гренада,

ОАЭ,

Доминика,

острова Кайман,

КНР (Гонконг и Макао),

острова Кука,

союз Коморы,

острова Теркс и Кайкос,

республика Палау,

Панама,

Самоа,

Сан-Марино,

Сент-Винсент и Гренадины,

Сент-Китс и Невис,

Сент-Люсия,

остров Мэн,

Нормандские острова

(остров Гернси, Джерси,

Сарк, Олдерни),

Сейшелы

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

15

16. Налоговое планирование в период Деофшоризации и Санкций

«Черный список» офшоров Минфина России(попадают по действие закона о КИК)

Возможно, список «контролируемых» юрисдикций будет расширен за счет:

Кипра;

Ирландии;

Люксембурга;

Нидерландов;

Швейцарии

Вышла из «списка офшоров»:

Мальта

Возможен и выход из «списка офшоров» таких юрисдикций, как:

Гонконг

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

16

17. Налоговое планирование в период Деофшоризации и Санкций

«Черный список» офшоров Минфина России(попадают по действие закона о КИК)

С большой долей вероятности в перечень «контролируемых» юрисдикций не попадут:

Австрия;

Бельгия;

Болгария;

Великобритания;

Венгрия;

Германия;

Дания;

Испания;

Италия;

Канада;

Латвия;

Литва:

Китай;

Сингапур;

США

Эстония

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

17

18. Налоговое планирование в период Деофшоризации и Санкций

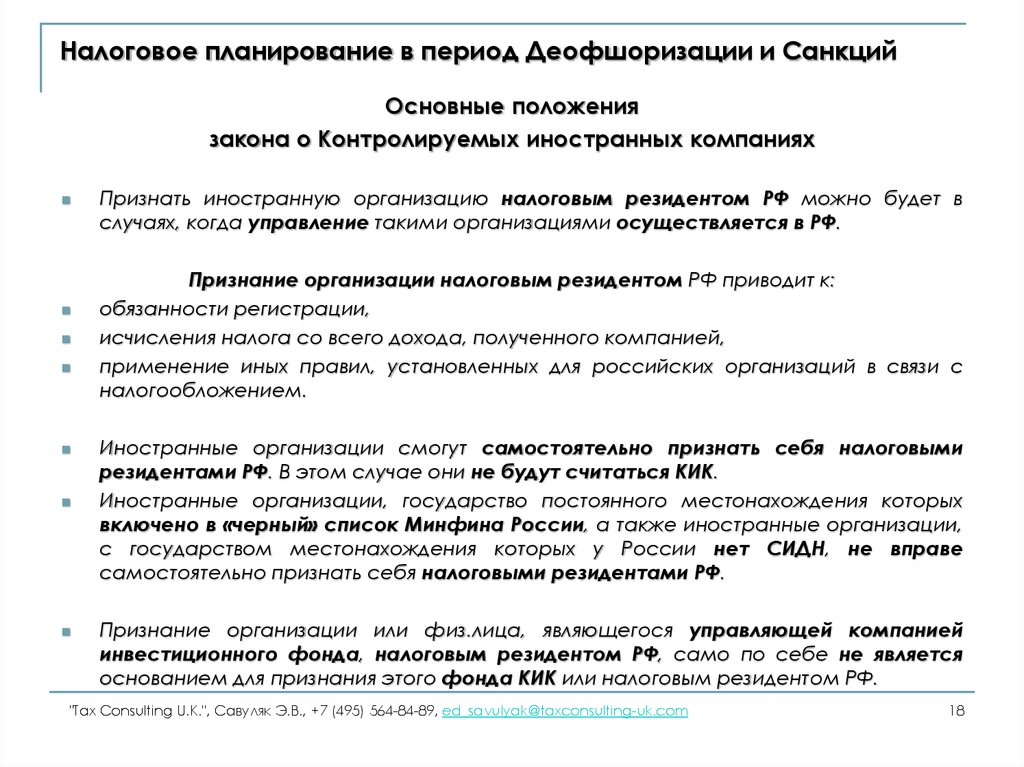

Основные положениязакона о Контролируемых иностранных компаниях

Признать иностранную организацию налоговым резидентом РФ можно будет в

случаях, когда управление такими организациями осуществляется в РФ.

Признание организации налоговым резидентом РФ приводит к:

обязанности регистрации,

исчисления налога со всего дохода, полученного компанией,

применение иных правил, установленных для российских организаций в связи с

налогообложением.

Иностранные организации смогут самостоятельно признать себя налоговыми

резидентами РФ. В этом случае они не будут считаться КИК.

Иностранные организации, государство постоянного местонахождения которых

включено в «черный» список Минфина России, а также иностранные организации,

с государством местонахождения которых у России нет СИДН, не вправе

самостоятельно признать себя налоговыми резидентами РФ.

Признание организации или физ.лица, являющегося управляющей компанией

инвестиционного фонда, налоговым резидентом РФ, само по себе не является

основанием для признания этого фонда КИК или налоговым резидентом РФ.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

18

19. Налоговое планирование в период Деофшоризации и Санкций

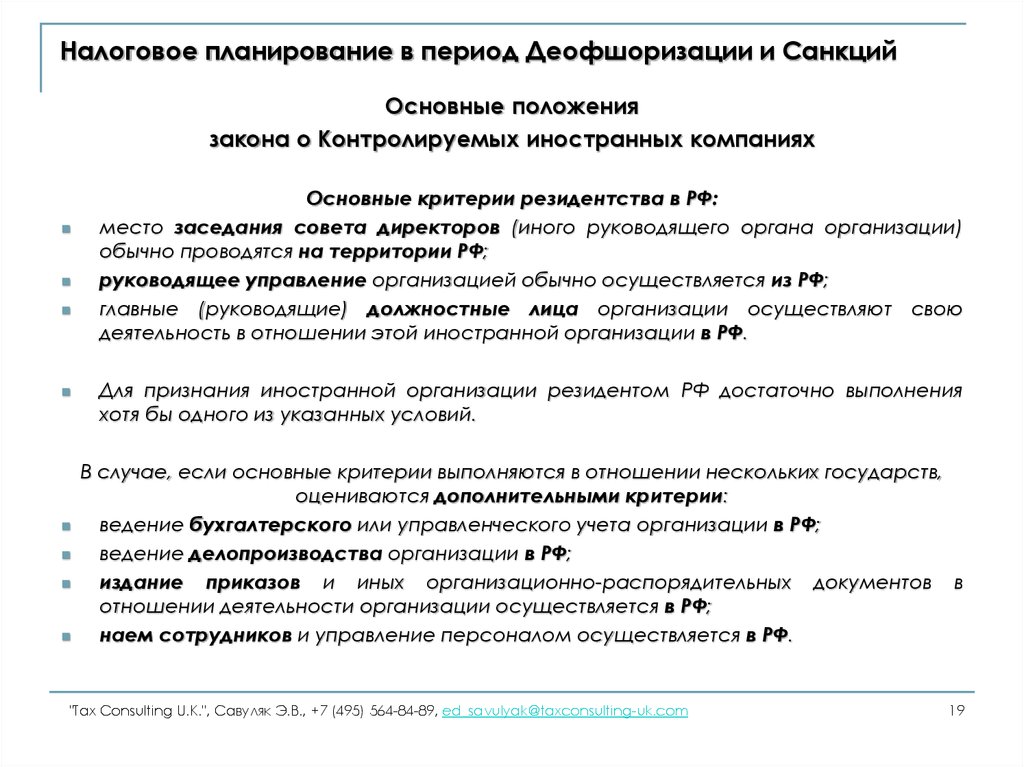

Основные положениязакона о Контролируемых иностранных компаниях

Основные критерии резидентства в РФ:

место заседания совета директоров (иного руководящего органа организации)

обычно проводятся на территории РФ;

руководящее управление организацией обычно осуществляется из РФ;

главные (руководящие) должностные лица организации осуществляют свою

деятельность в отношении этой иностранной организации в РФ.

Для признания иностранной организации резидентом РФ достаточно выполнения

хотя бы одного из указанных условий.

В случае, если основные критерии выполняются в отношении нескольких государств,

оцениваются дополнительными критерии:

ведение бухгалтерского или управленческого учета организации в РФ;

ведение делопроизводства организации в РФ;

издание приказов и иных организационно-распорядительных документов в

отношении деятельности организации осуществляется в РФ;

наем сотрудников и управление персоналом осуществляется в РФ.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

19

20. Налоговое планирование в период Деофшоризации и Санкций

ЧТО потребуется изменитьв соответствии с Законом

о Контролируемых иностранных компаниях (КИК)?

Открытость или «серая зона»?

Налоговая резидентность бенефициара?

Налоговая резидентность иностранных компаний?

Расположение штаб-квартир корпораций?

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

20

21. Налоговое планирование в период Деофшоризации и Санкций

КАК потребуется изменить схемыв соответствии с Законом

о Контролируемых иностранных компаниях (КИК)?

Открытость?

Поиск «узких мест» в Законе

«Серая зона»?

Поиск «не сотрудничающих»

юрисдикций

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

21

22. Налоговое планирование в период Деофшоризации и Санкций

КАК потребуется изменить схемыв соответствии с Законом

о Контролируемых иностранных компаниях (КИК)?

Налоговая резидентность бенефициара

Россия

никакая

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

не Россия

22

23. Налоговое планирование в период Деофшоризации и Санкций

КАК потребуется изменить схемыв соответствии с Законом

о Контролируемых иностранных компаниях (КИК)?

Налоговая резидентность иностранных компаний

Россия

никакая

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

не Россия

23

24. Налоговое планирование в период Деофшоризации и Санкций

КАК потребуется изменить схемыв соответствии с Законом

о Контролируемых иностранных компаниях (КИК)?

Расположение штаб-квартир корпораций

Россия

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

не Россия

24

25. Налоговое планирование в период Деофшоризации и Санкций

Какие налоговые решенияутратят актуальность?

Схемы

владения,

в

которых

конфиденциальность бенефициара;

не

принципиальна

Долгосрочные схемы владения (с выплатой дивидендов – не

ранее, чем через 1 год, продажа акций компании – не ранее,

чем через 5-ть лет);

Схемы владения

имущество;

недвижимостью

с

большим

налогом

Торговые схемы с выручкой до 60 млн. рублей в год;

Схемы с роялти до 60 млн. рублей в год;

Схемы с займами, с учетом правил «тонкой капитализации»;

Офшорные кошельки с «пассивными» доходами.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

на

25

26. Налоговое планирование в период Деофшоризации и Санкций

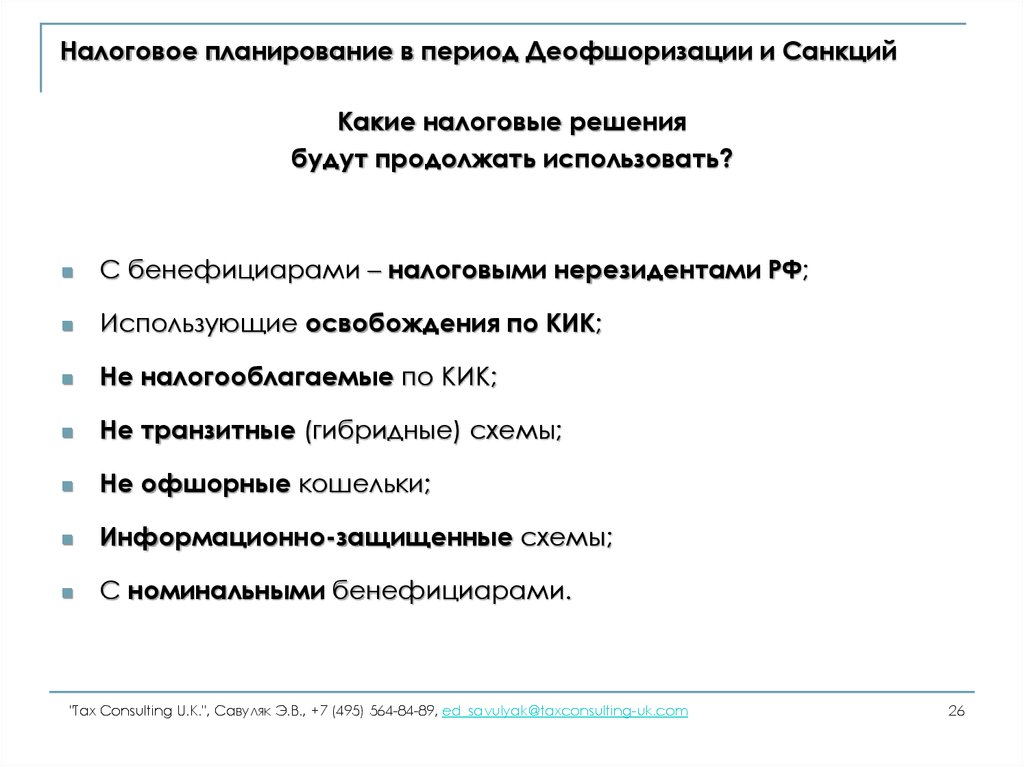

Какие налоговые решениябудут продолжать использовать?

С бенефициарами – налоговыми нерезидентами РФ;

Использующие освобождения по КИК;

Не налогооблагаемые по КИК;

Не транзитные (гибридные) схемы;

Не офшорные кошельки;

Информационно-защищенные схемы;

С номинальными бенефициарами.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

26

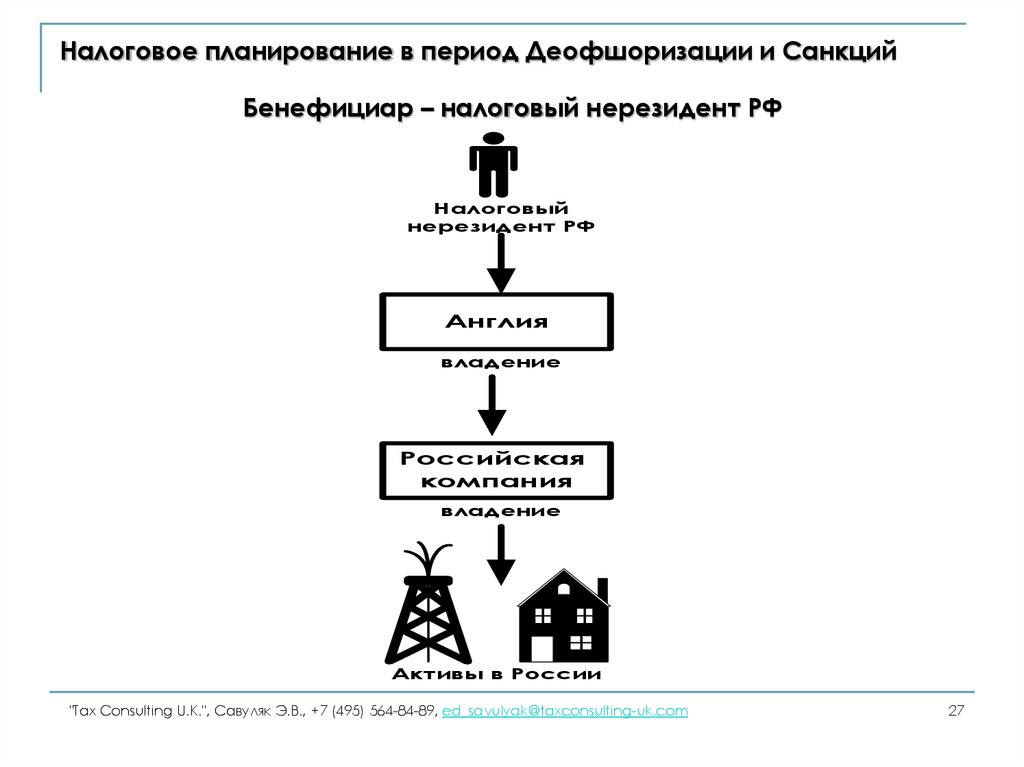

27. Налоговое планирование в период Деофшоризации и Санкций

Бенефициар – налоговый нерезидент РФНалоговый

нерезидент РФ

Англия

владение

Российская

компания

владение

Активы в России

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

27

28. Налоговое планирование в период Деофшоризации и Санкций

Использование освобождений по КИКПотенциальный

Поставщик

(Китай)

оплата

товара

Сингапур

(более 80% доходов – активные)

Потенциальный

Потребитель

(Россия)

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

товары

28

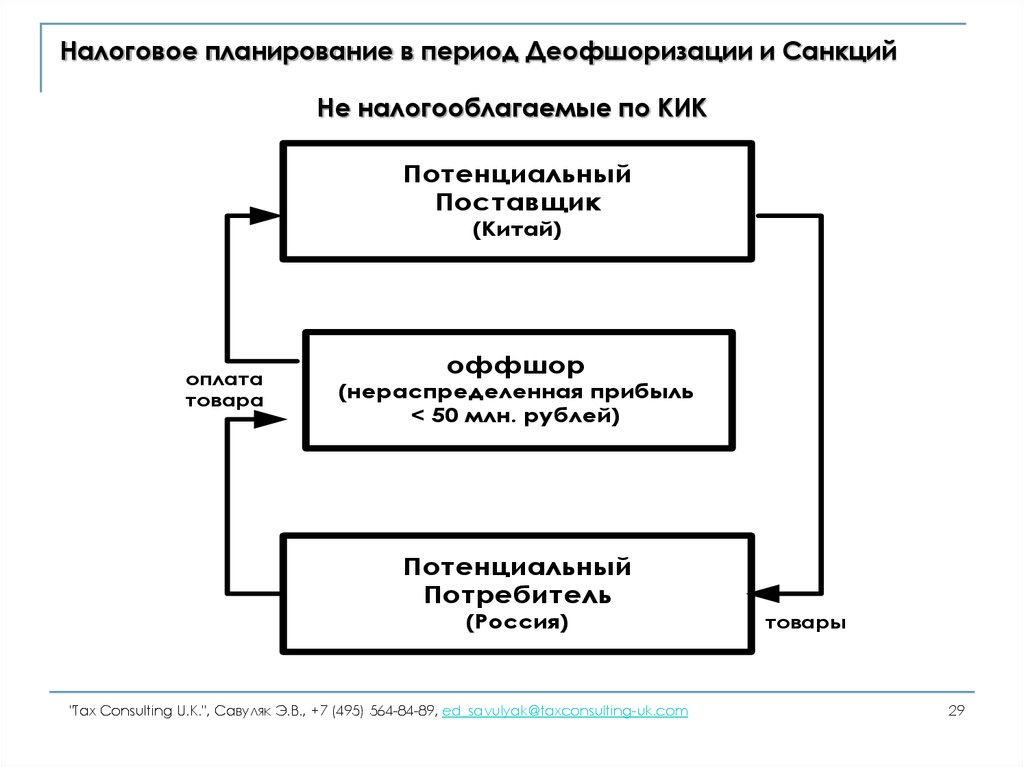

29. Налоговое планирование в период Деофшоризации и Санкций

Не налогооблагаемые по КИКПотенциальный

Поставщик

(Китай)

оплата

товара

оффшор

(нераспределенная прибыль

< 50 млн. рублей)

Потенциальный

Потребитель

(Россия)

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

товары

29

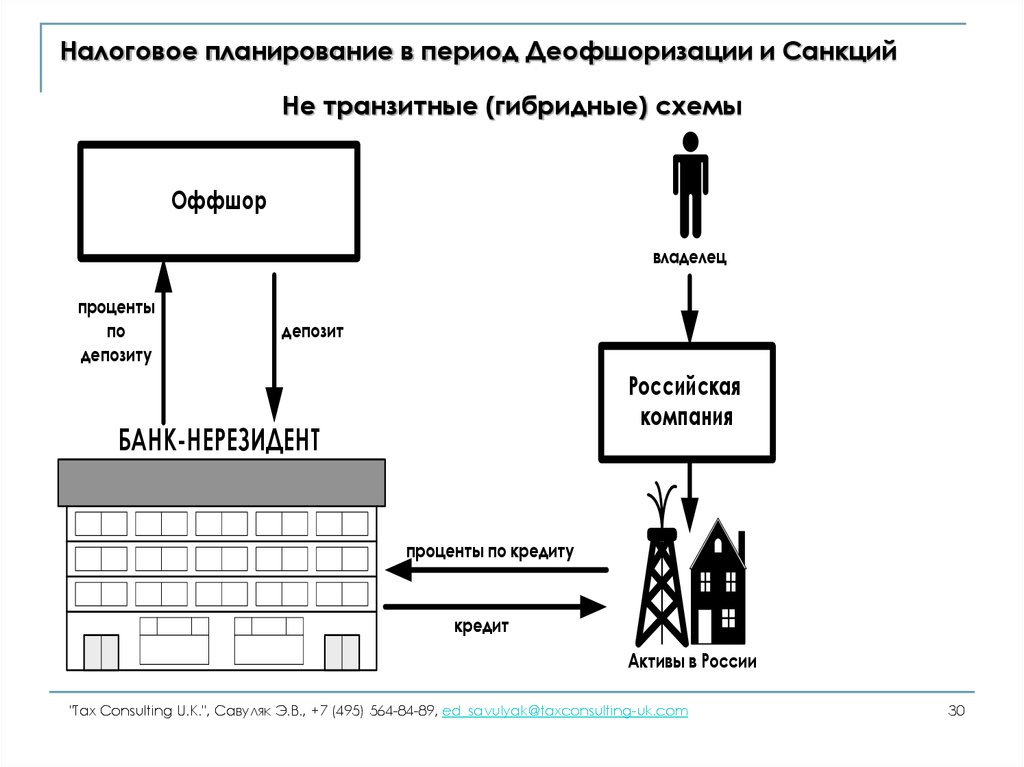

30. Налоговое планирование в период Деофшоризации и Санкций

Не транзитные (гибридные) схемыОффшор

владелец

проценты

по

депозиту

депозит

Российская

компания

БАНК-НЕРЕЗИДЕНТ

проценты по кредиту

кредит

Активы в России

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

30

31. Налоговое планирование в период Деофшоризации и Санкций

Не офшорные кошелькиСнятие наличных со

счета оффшора

владелец

Заключение

контрактов от

имени оффшора

Сингапур

(более 80% доходов – активные)

Проведение

платежей со счета

оффшора

Оплата покупок

банковской картой

оффшора

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

Приобретение

активов от имени

оффшора

31

32. Налоговое планирование в период Деофшоризации и Санкций

Информационно-защищенная схемаПотенциальный

Поставщик

(Китай)

оплата

товара

Партнер 1

(Сейшелы)

Партнер 2

(Сейшелы)

Партнерство

(LLP)

Потенциальный

Потребитель

(Россия)

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

товары

32

33. Налоговое планирование в период Деофшоризации и Санкций

Номинальный бенефициарбенефициар

номинальный бенефициар

Англия

владение

Российская

компания

владение

Активы в России

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

33

34. Обеспечение бесперебойности внешнеторговых расчетов в период санкций

35. Налоговое планирование в период Деофшоризации и Санкций

Повышенный риск№1

Платежи в долларах США;

Оффшорные компании;

Бенефициары из России или США;

«Непонятные» схемы работы;

Подозрительные адреса, номиналы, нулевая отчетность;

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

35

36. Налоговое планирование в период Деофшоризации и Санкций

Повышенный риск№2

Платежи более 50 – 500 тысяч евро, долларов, франков;

Отсутствие подтверждающих документов;

С назначениями платежа, типа: «маркетинг», «реклама», «консалтинг»,

«управленческие услуги», «металл», «нефть», «газ», «драгоценные

камни», «займ»;

Не отвечающие заявленному профилю деятельности компании;

Оплаты на физ.лицо или от физ.лица;

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

36

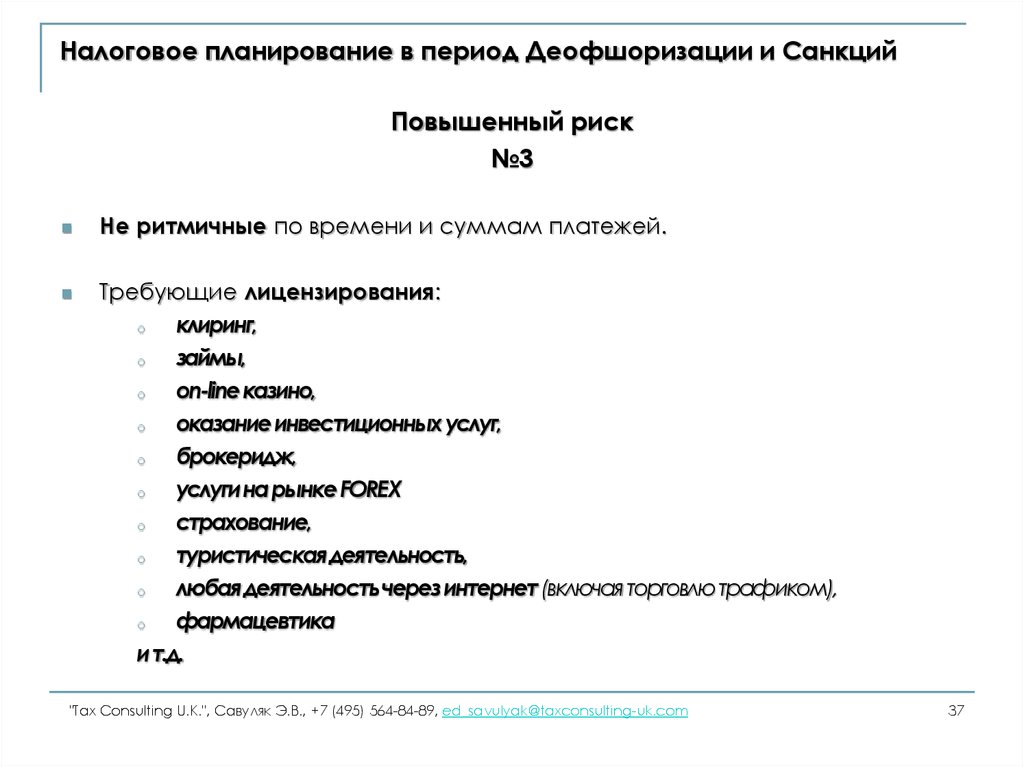

37. Налоговое планирование в период Деофшоризации и Санкций

Повышенный риск№3

Не ритмичные по времени и суммам платежей.

Требующие лицензирования:

o

клиринг,

o

займы,

o

on-lineказино,

o

оказаниеинвестиционныхуслуг,

o

брокеридж,

o

услугинарынкеFOREX

o

страхование,

o

туристическаядеятельность,

o

любаядеятельностьчерезинтернет(включаяторговлютрафиком),

o

фармацевтика

ит.д.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

37

38. Налоговое планирование в период Деофшоризации и Санкций

Кто лоялен к русским?Латвия;

Эстония;

Кипр;

Карибы;

частично Швейцария, Австрия, Лихтенштейн.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

38

39. Налоговое планирование в период Деофшоризации и Санкций

Прилетайте – разберемся!Сингапур,

ОАЭ,

Германия,

США.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

39

40. Налоговое планирование в период Деофшоризации и Санкций

Любовь – «за деньги»?Швейцария,

Австрия,

Лихтенштейн,

Люксембург.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

40

41. Налоговое планирование в период Деофшоризации и Санкций

Русских не хотят, но варианты – естьГонконг,

Дания.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

41

42. Налоговое планирование в период Деофшоризации и Санкций

Не любовь!Великобритания,

Нидерланды,

и прочая респектабельная Европа.

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

42

43. Налоговое планирование в период Деофшоризации и Санкций

Платежи пойдут быстрее,если:

Расчеты НЕ в долларах,

Лояльный банк,

Внутрибанковские расчеты,

Внутриевропейский клиринг,

Небольшие размеры платежей,

Не займы, не физ.лица, не Интернет и не лицензии,

Оперативные ответы на все вопросы Банка

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

43

44. Полезная информация по налоговому планированию

Полезные ссылкиСамые свежие новости из жизни оффшоров и низконалоговых компаний

на сайте www.taxconsulting-uk.com в разделе «Новости»

Полезные статьи о современных методиках налогового планирования,

защите активов, сохранению конфиденциальности бенефициаров,

зарубежных счетах и банках и многом другом на сайте

www.taxconsulting-uk.com в разделе «Пресс-центр»

Информация об услугах и ценах компании на сайте www.taxconsultinguk.com в разделе «Наши услуги»

Краткая информация о готовых юридических заключениях на 1-м листе

на сайте www.taxconsulting-uk.com в разделе «Юрсправки»

Краткая информация обо всех семинарах на 1-м листе на сайте

www.taxconsulting-uk.com в разделе «Семинары»

"Tax Consulting U.K.", Савуляк Э.В., +7 (495) 564-84-89, ed_savulyak@taxconsulting-uk.com

44

law

law