Similar presentations:

Использование опыта налогообложения нефтегазовых компаний Норвегии при создании системы налогообложения отрасли в России

1. Выпускная квалификационная работа на тему: “Использование опыта налогообложения нефтегазовых компаний Норвегии при создании

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТАНА ТЕМУ: “ИСПОЛЬЗОВАНИЕ ОПЫТА НАЛОГООБЛОЖЕНИЯ

НЕФТЕГАЗОВЫХ КОМПАНИЙ НОРВЕГИИ ПРИ СОЗДАНИИ

СТИМУЛИРУЮЩЕЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ОТРАСЛИ

В РОССИИ”

Выполнила: студентка группы МО ТЭК 4-1, Рюпина Юлия

2.

■ Цель: Оценка возможности введения и использования налога на дополнительный доход вРоссии на основе сравнительного анализа финансовых результатов деятельности компаний

ПАО “НК “Роснефть” и норвежской “Statoil”.

■ Задачи:

• Рассмотреть историю развития российской системы налогообложения нефтяной отрасли;

• Изучить особенности системы налогообложения нефтяной отрасли в Норвегии и других

странах;

• Рассчитать долю налогового бремени в выручке компаний;

• Рассчитать коэффициенты рентабельности “НК “Роснефть” и “Statoil”;

• Провести сравнительный анализ рассчитанных коэффициентов и исследовать возможность

применения норвежского опыта в России.

3. Характеристика существующей системы налогообложения нефтегазовой отрасли России

Основа налоговой нагрузки:1. Налог на добычу полезных ископаемых

2. Экспортная и таможенная пошлины

3. Налог на прибыль

4. Акцизные сборы на нефтепродукты( компании сегмента переработки и сбыта)

Появление налоговых льгот для различных видов месторождений и конкретных залежей делает

налоговую систему малоэффективной и сложноадминистрируемой.

4. Новая налоговая реформа

Уплата налога на дополнительный доход не освободит налогоплательщика от уплаты НДПИ итаможенных пошлин в отношении пилотных месторождений в периметре НДД, но уплачивать он

будет для нефти по меньшей ставке по сравнению со стандартными месторождениями, не

участвующими в эксперименте.

Группы месторождений:

1. Гринфилды в Восточной Сибири

2. Гринфилды в Западной Сибири

3. Браунфилды в Западной Сибири

4. Месторождения трудноизвлекаемых запасов

База налога на дополнительный доход = выручка от реализации углеводородного сырья фактические и расчетные расходы.

5. Норвежская система налогообложения отрасли

Высокой ставкой налога на прибыль (в настоящее время 78 %) компенсируется:■ Прямым списанием затрат на поисково-разведочные работы

■ Ускоренной налоговой амортизацией

■ 30 % аплифтом

■ Налоговыми вычетами в отношении финансовых издержек, связанных с ведением

нефтедобывающей деятельности

2017 год: обычная налоговая ставка 24%, специальная налоговая ставка 54%.

2018 год: Обычная налоговая ставка – 23%, специальная налоговая ставка – 55%

6. Анализ влияния нефтегазовых доходов на государственный бюджет

Рисунок 1 - Динамика поступлений доходовфедерального бюджета в 2013-2017 годах.

Рисунок 2 - Доля и структура нефтегазовых доходов в

бюджете.

7.

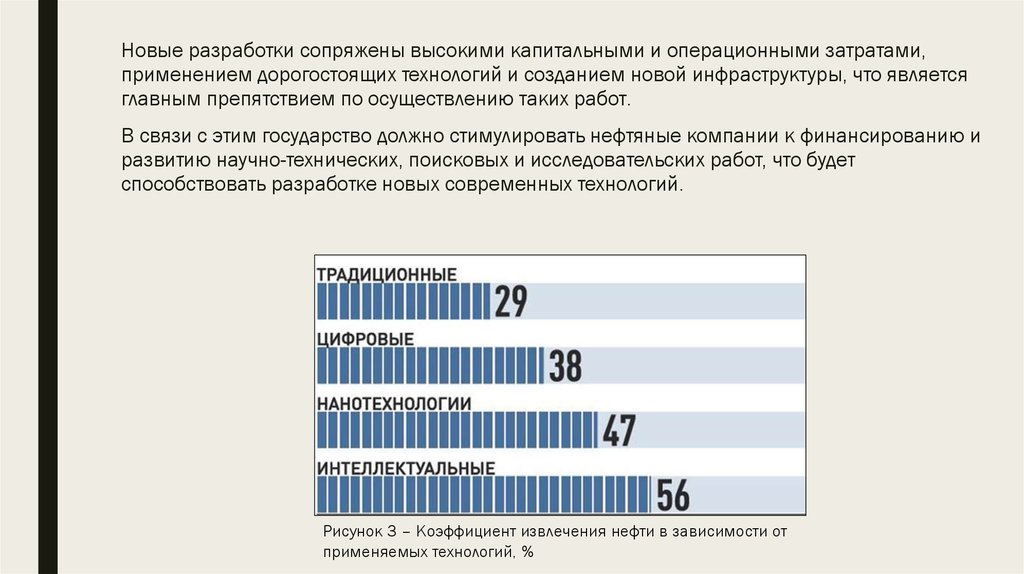

Новые разработки сопряжены высокими капитальными и операционными затратами,применением дорогостоящих технологий и созданием новой инфраструктуры, что является

главным препятствием по осуществлению таких работ.

В связи с этим государство должно стимулировать нефтяные компании к финансированию и

развитию научно-технических, поисковых и исследовательских работ, что будет

способствовать разработке новых современных технологий.

Рисунок 3 – Коэффициент извлечения нефти в зависимости от

применяемых технологий, %

8. Анализ доли налогового бремени в выручке компаний Statoil и Роснефть и влияния коэффициентов рентабельности на налоговую базу

Компании «НК «Роснефть» и “Statoil” являются крупнейшими представителяминефтяной отрасли России и Норвегии, контрольный пакет акций, которых

принадлежит государству. Роснефть – 50%. Statoil –70,9%.

Рисунок 4 – Динамика доли налогового бремени в

выручке компании «НК «Роснефть».

Рисунок 5 - Структура выручки от реализации нефти

для различных категорий запасов, $/ барр.

9.

Рисунок 6 – Динамика доли налога на прибыль в выручке компании Statoil.В отчетности компании Statoil практически не раскрывается подробная информация по налогам, кроме

налога на прибыль, а в годовых отчетах содержатся данные лишь по налогам, связанным с оплатой труда. В

связи с этим показатели доли «отраслевых» налогов в выручке для компании Statoil могли получиться такими

низкими. Также необходимо учесть тот факт, что налоги компании Statoil, за исключением налога на прибыль,

практически не меняются.

10.

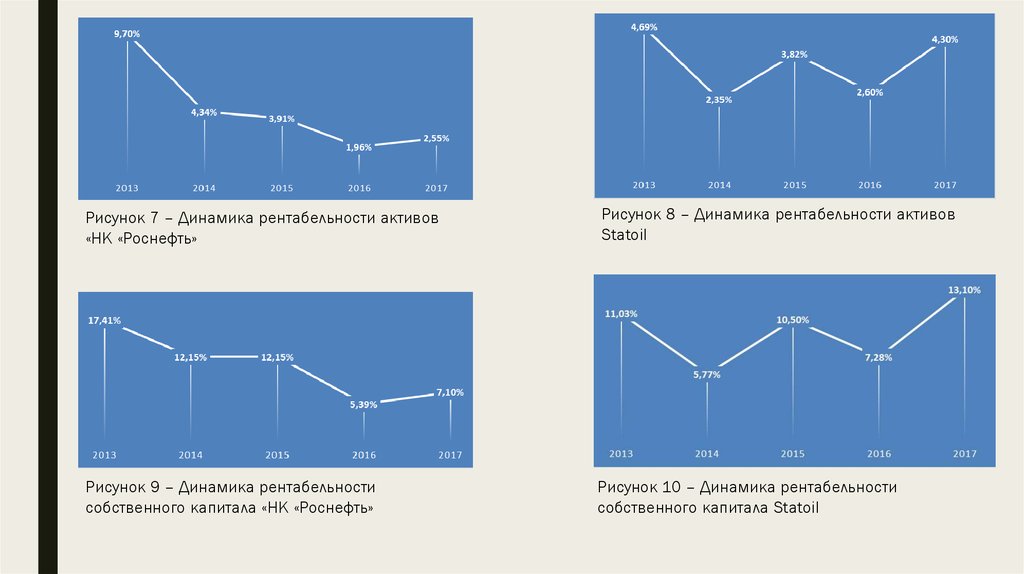

Рисунок 7 – Динамика рентабельности активов«НК «Роснефть»

Рисунок 8 – Динамика рентабельности активов

Statoil

Рисунок 9 – Динамика рентабельности

собственного капитала «НК «Роснефть»

Рисунок 10 – Динамика рентабельности

собственного капитала Statoil

11.

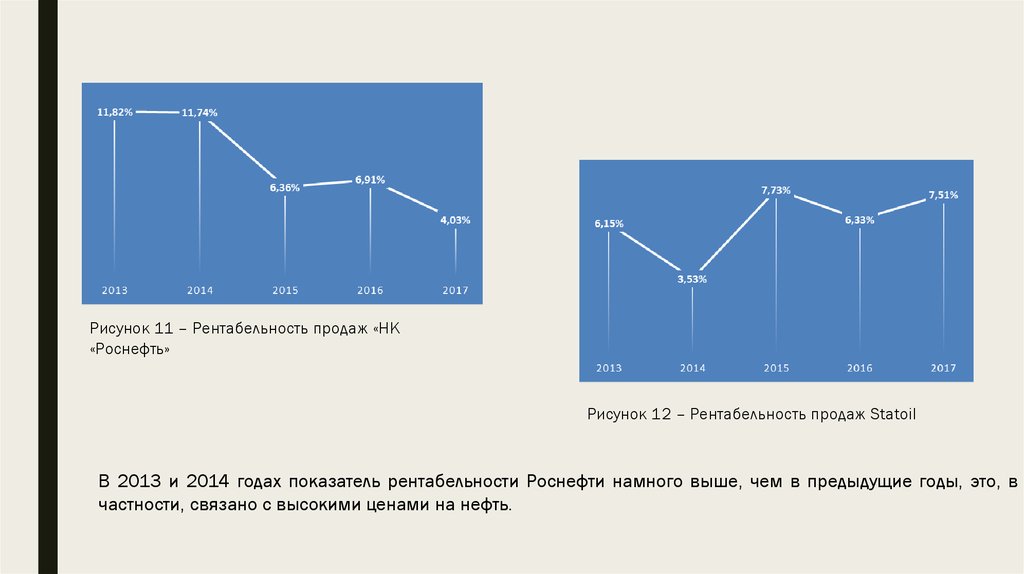

Рисунок 11 – Рентабельность продаж «НК«Роснефть»

Рисунок 12 – Рентабельность продаж Statoil

В 2013 и 2014 годах показатель рентабельности Роснефти намного выше, чем в предыдущие годы, это, в

частности, связано с высокими ценами на нефть.

12.

Выводы:■

Система НДД рассматривается в качестве стимулирующей разработку новых месторождений за счет

смещения зависимости налоговой нагрузки от валовых показателей (НДПИ, таможенные пошлины на

углеводороды) к обложению прибыли.

■

Доля налогового бремени в выручке российской компании намного выше, чем у норвежской. Связано

это с тем, что налог в Норвегии взимается именно с прибыли, в то время как в российской системе

высока доля “отраслевых” налогов.

■

Коэффициенты рентабельности норвежского Statoil подтверждают положительный опыт стабильности

системы налогообложения рассматриваемой страны в данной отрасли.

■

Результаты анализа коэффициентов рентабельности показали необходимость для российской компании и

соответственно других ВИНК в создании стимулирующей системы налогообложения.

finance

finance law

law