Similar presentations:

Банковские продукты для малого и среднего бизнеса на примере ПАО «Сбербанк России»

1.

Автономная некоммерческая организация профессионального образования«Челябинский колледж Комитент»

(АНОПО «Челябинский колледж Комитент»)

ДИПЛОМНЫЙ ПРОЕКТ

(РАБОТА)

На тему: «Банковские продукты для малого и среднего бизнеса на примере

ПАО «Сбербанк России»»

Специальность: 38.02.07 Банковское дело

Автор работы

Студент группы БД-381

Чичиланова О. А.

Руководитель

Тишина В. Н.

2.

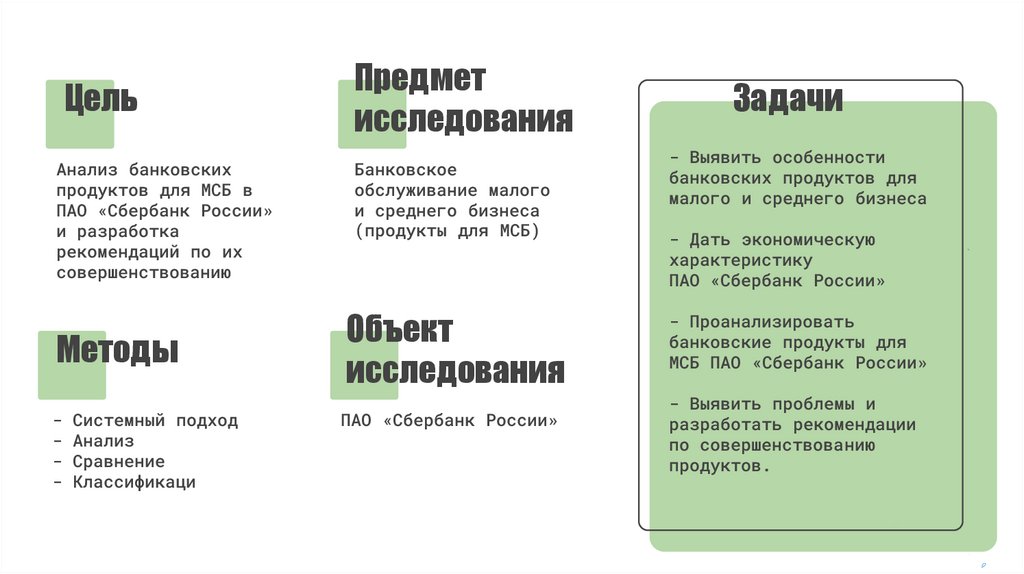

ЦельАнализ банковских

продуктов для МСБ в

ПАО «Сбербанк России»

и разработка

рекомендаций по их

совершенствованию

Методы

- Системный подход

- Анализ

- Сравнение

- Классификаци

Предмет

исследования

Банковское

обслуживание малого

и среднего бизнеса

(продукты для МСБ)

Объект

исследования

ПАО «Сбербанк России»

Задачи

- Выявить особенности

банковских продуктов для

малого и среднего бизнеса

- Дать экономическую

характеристику

ПАО «Сбербанк России»

- Проанализировать

банковские продукты для

МСБ ПАО «Сбербанк России»

- Выявить проблемы и

разработать рекомендации

по совершенствованию

продуктов.

3.

Характеристика ПАО «Сбербанк России»Крупнейший универсальный банк России и Восточной Европы. ПАО.

Основан: 22 марта 1991 г.

Ключевой акционер: Фонд национального благосостояния (50%+1 акция)

Обслуживает >85 тыс. корпоративных и >1 млн частных клиентов

86 филиалов в РФ, 1 зарубежный (Индия), >13 тыс. доп. офисов

Основные направления:

Корпоративный банковский бизнес

Розничный банковский бизнес

Международные операции,

высокотехнологичные продукты

Стратегия (до 2026):

Человекоцентричность

Фокус на клиенте через ИИ

Ген. лицензия Банка России: № 1481

4.

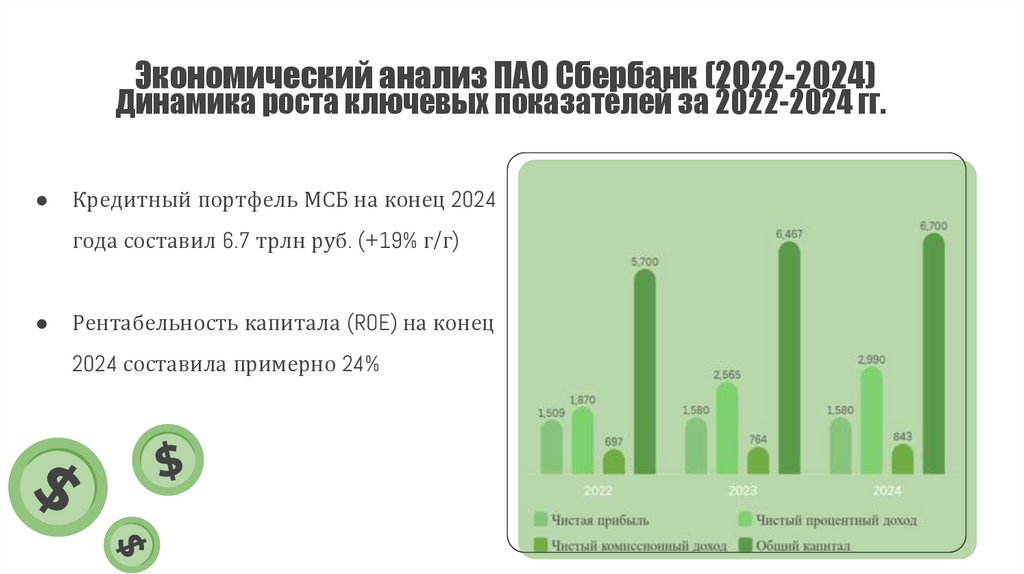

Экономический анализ ПАО Сбербанк (2022-2024)Динамика роста ключевых показателей за 2022-2024 гг.

Кредитный портфель МСБ на конец 2024

года составил 6.7 трлн руб. (+19% г/г)

Рентабельность капитала (ROE) на конец

2024 составила примерно 24%

5.

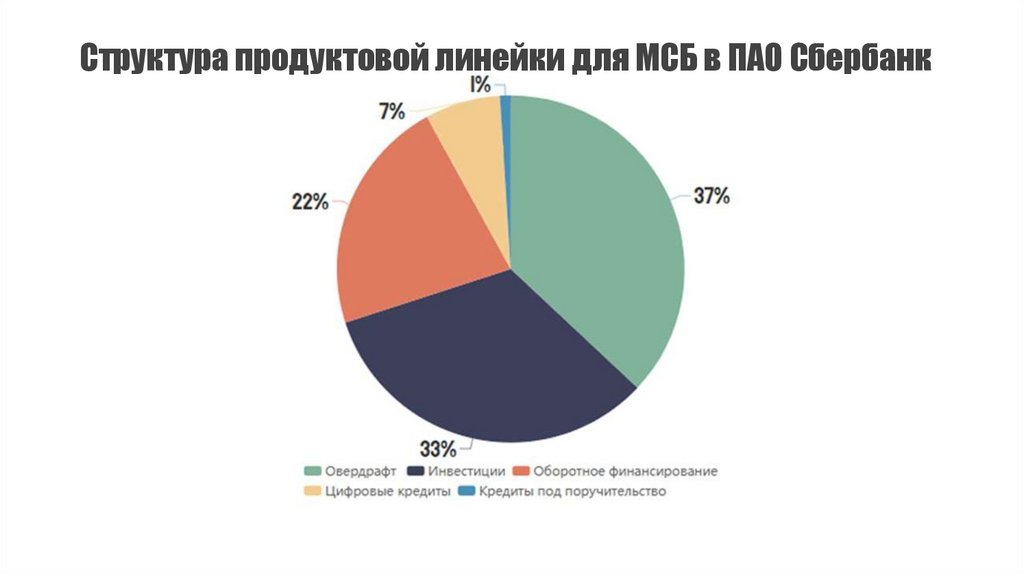

Структура продуктовой линейки для МСБ в ПАО Сбербанк6.

Проблемы в обслуживании МСБ в СбербанкеОперационные

Клиентские

Технологические

- Рост издержек при

поддержании качества

сервиса

- Низкая

информированность

клиентов о продуктах

- Необходимость

полной цифровизации

процессов

- Сложность

масштабирования

успешных практик

- Сложность и

длительность

оформления

документов

- Сложности

интеграции ИИ в

продукты

- Длительные сроки

принятия решений

- Недостаток

персонализированного

подхода

- Обеспечение

удобного

пользовательского

опыта

Макро

экономические

- Снижение темпов

роста кредитования

(с 35% до 22%)

- Увеличение

кассовых разрывов

- Сокращение

господдержки

(завершение пр.

"1764").

7.

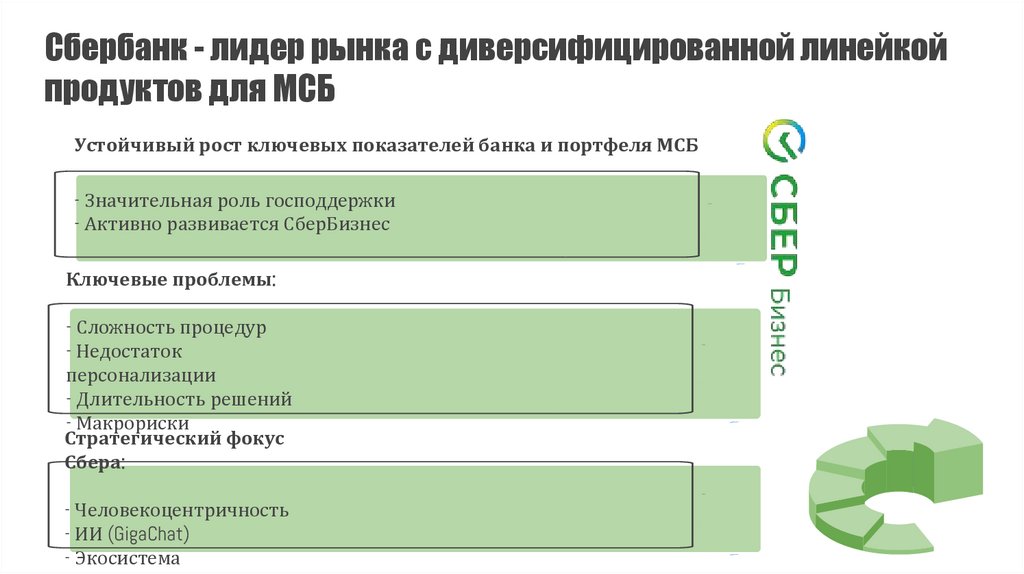

Сбербанк - лидер рынка с диверсифицированной линейкойпродуктов для МСБ

Устойчивый рост ключевых показателей банка и портфеля МСБ

- Значительная роль господдержки

- Активно развивается СберБизнес

Ключевые проблемы:

- Сложность процедур

- Недостаток

персонализации

- Длительность решений

- Макрориски

Стратегический фокус

Сбера:

- Человекоцентричность

- ИИ (GigaChat)

- Экосистема

8.

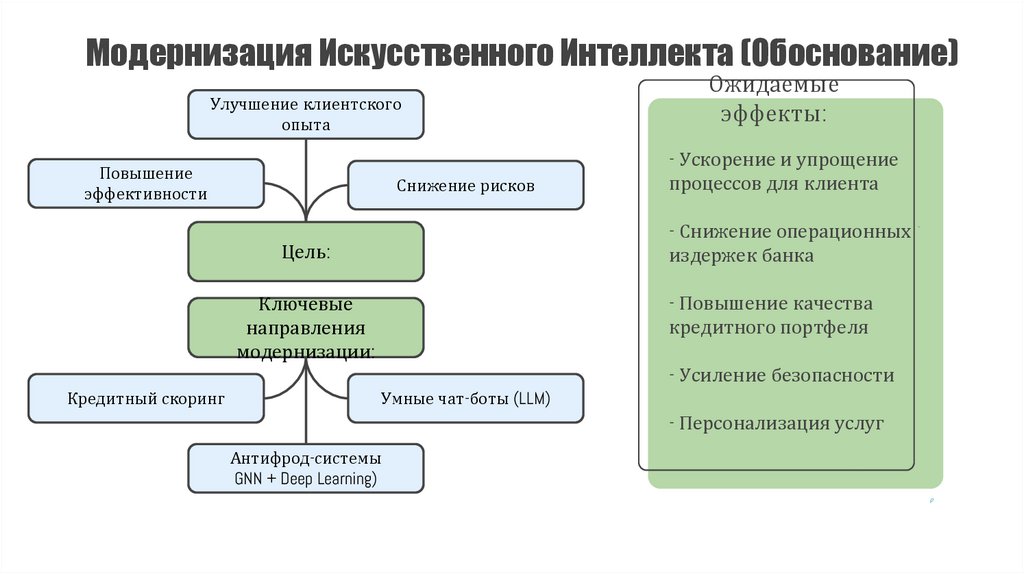

Модернизация Искусственного Интеллекта (Обоснование)Улучшение клиентского

опыта

Повышение

эффективности

Снижение рисков

- Ускорение и упрощение

процессов для клиента

- Снижение операционных

издержек банка

Цель:

- Повышение качества

кредитного портфеля

Ключевые

направления

модернизации:

Кредитный скоринг

Ожидаемые

эффекты:

- Усиление безопасности

Умные чат-боты (LLM)

- Персонализация услуг

Антифрод-системы

GNN + Deep Learning)

9.

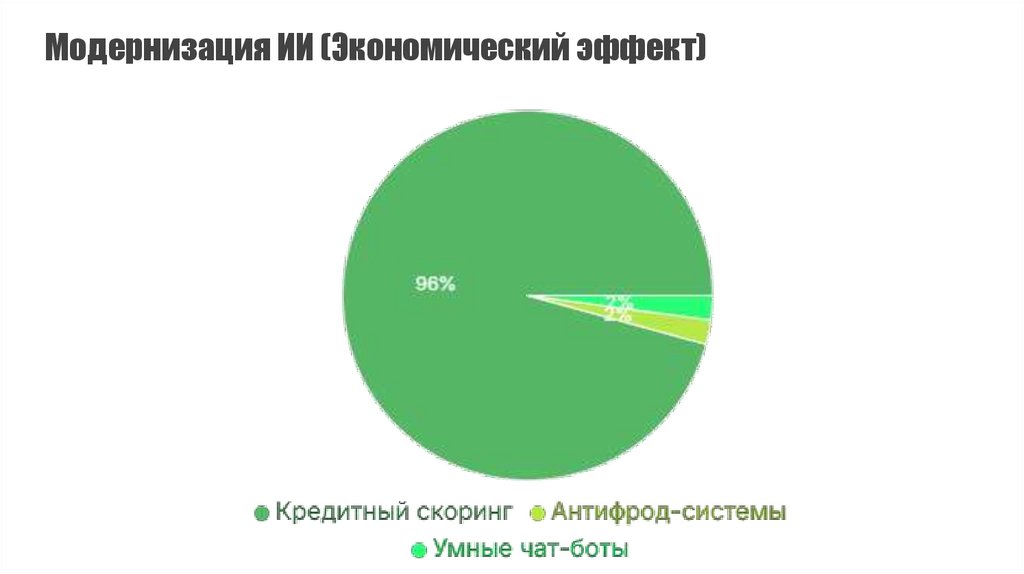

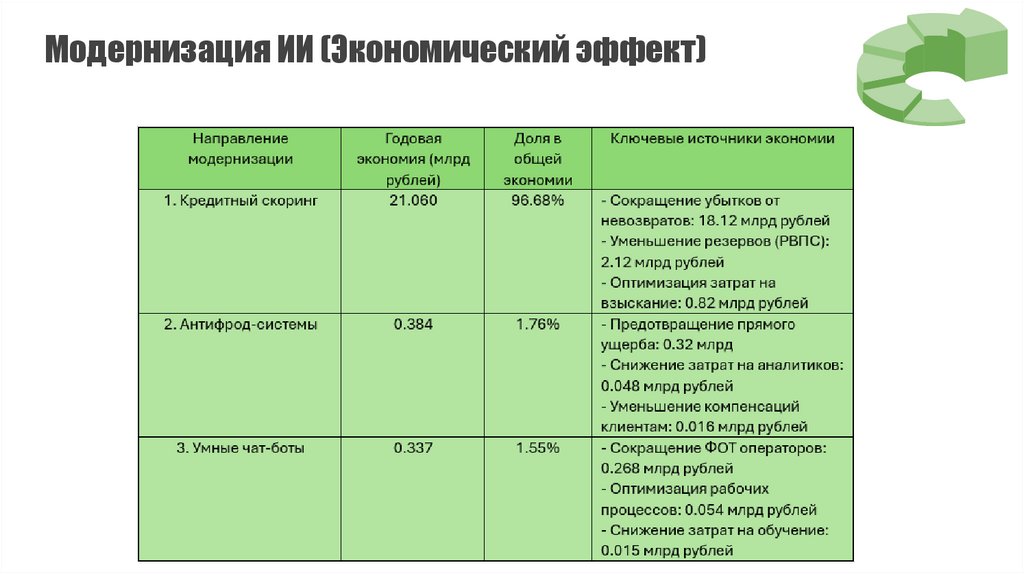

Модернизация ИИ (Экономический эффект)10.

Модернизация ИИ (Экономический эффект)11.

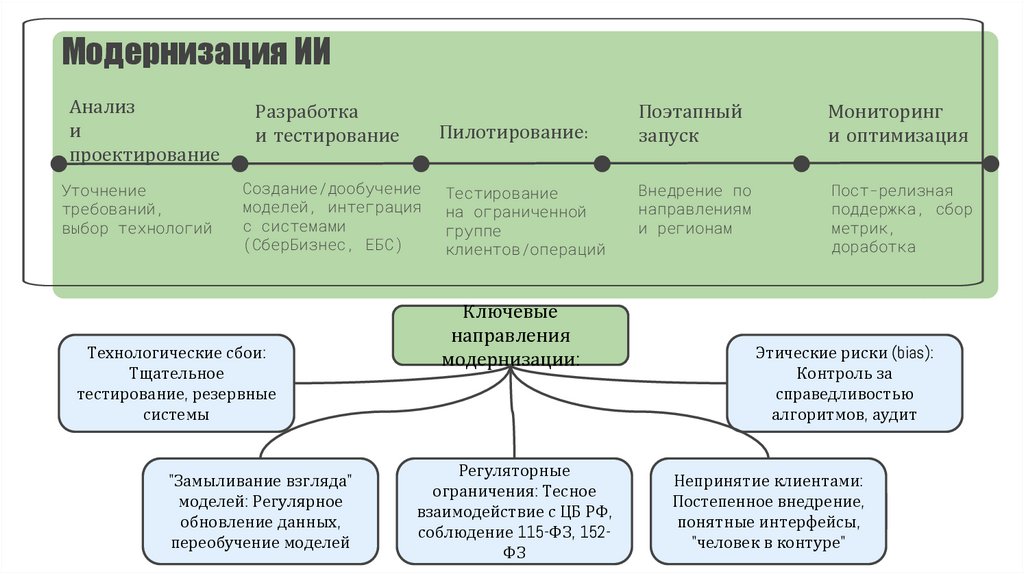

Модернизация ИИАнализ

и

проектирование

Разработка

и тестирование

Уточнение

требований,

выбор технологий

Создание/дообучение

моделей, интеграция

с системами

(СберБизнес, ЕБС)

Технологические сбои:

Тщательное

тестирование, резервные

системы

"Замыливание взгляда"

моделей: Регулярное

обновление данных,

переобучение моделей

Пилотирование:

Тестирование

на ограниченной

группе

клиентов/операций

Ключевые

направления

модернизации:

Регуляторные

ограничения: Тесное

взаимодействие с ЦБ РФ,

соблюдение 115-ФЗ, 152ФЗ

Поэтапный

запуск

Мониторинг

и оптимизация

Внедрение по

направлениям

и регионам

Пост-релизная

поддержка, сбор

метрик,

доработка

Этические риски (bias):

Контроль за

справедливостью

алгоритмов, аудит

Непринятие клиентами:

Постепенное

Антифрод-системы

внедрение,

GNN + Deep

Learning)

понятные

интерфейсы,

"человек в контуре"

12.

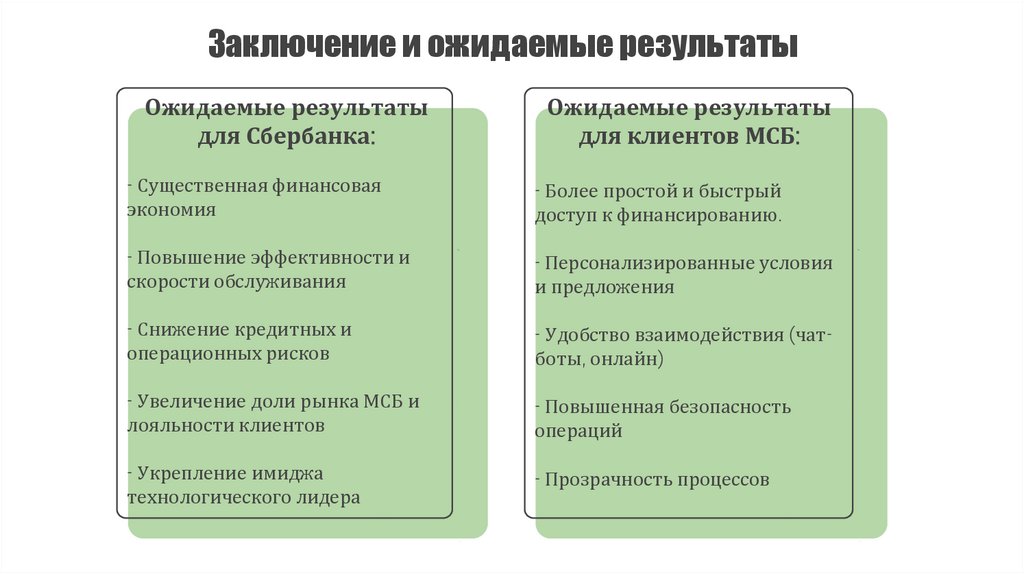

Заключение и ожидаемые результатыОжидаемые результаты

для Сбербанка:

Ожидаемые результаты

для клиентов МСБ:

- Существенная финансовая

экономия

- Более простой и быстрый

доступ к финансированию.

- Повышение эффективности и

скорости обслуживания

- Персонализированные условия

и предложения

- Снижение кредитных и

операционных рисков

- Удобство взаимодействия (чатботы, онлайн)

- Увеличение доли рынка МСБ и

лояльности клиентов

- Повышенная безопасность

операций

- Укрепление имиджа

технологического лидера

- Прозрачность процессов

finance

finance business

business