Similar presentations:

Analiza pieței asigurărilor în republica moldova în perioada 2010-2015

1. Analiza pieței asigurărilor în republica moldova în perioada 2010-2015

ANALIZA PIEȚEIASIGURĂRILOR ÎN

REPUBLICA MOLDOVA ÎN

PERIOADA 2010-2015

A U TO R :

STUDENT GR. FB 155

ÎNVĂȚĂMÎNT CU FRECVENȚĂ LA ZI

CRISTINA URMAȘU

2. Mottouri:

MOTTOURI:Pentru ca viitorul sa arate

mai luminos, trebuie sa

asiguram un fundal cit

mai întunecat.

Viktor Ivanciuc

„New York-ul nu este opera oamenilor, ci a

asiguratorilor… fără asigurări, n-ar exista

zgârie-nori, deoarece nici un muncitor n-ar

accepta sa lucreze la o asemenea înălţime,

riscând să facă un plonjon mortal si sa-si lase

familia in mizerie; fără asigurări, nici un

capitalist nu ar investi milioane pentru a

construi astfel de clădiri, pe care un singur muc

de țigară le-ar putea transforma în scrum; fără

asigurări, nimeni nu ar circula cu automobilul

pe străzi.

Chiar cu un Ford, un bun șofer este conștient de

faptul ca in fiecare clipa risca sa dea peste un

pieton.”

(Henry FORD)

3. Introducere

INTRODUCEREAsigurările sunt un sistem de relații menite să protejeze interesele personale şi/sau patrimoniale

prin crearea de fonduri băneşti din contul primelor de asigurare plătite de asigurați, in schimbul

cărora asiguratul îşi asuma obligația să-i plătească despăgubirea sau suma asigurată.

Sectorul asigurărilor din Republica Moldova este caracterizat de ritmuri dinamice de creştere.

Aspectul concurenţial al pieţei, adaptarea cadrului juridic, introducerea unor norme obligatorii

şi majorarea taxelor la serviciile obligatorii existente, precum şi dezvoltarea sectoarelor conexe,

cum este leasingul şi creditarea ipotecară reprezintă factori ce au menirea să asigure dezvoltarea

durabilă şi continuă a sectorului.

Activitatea de asigurare în Republica Moldova se împarte în trei categorii mari:

asigurări generale;

asigurări de viaţă;

reasigurare exclusivă;

4.

Participanţii pe piaţa asigurărilor includ atât participanţii profesionişti ,stabiliţi prin legislaţie, cât şi alte categorii, şi anume:

asigurătorii/reasigurătorii sau companiile de asigurări/reasigurări;

intermediarii în asigurări şi/sau reasigurări;

asiguraţii sau persoanele asigurate;

actuarul.

Obiectivul acestui studiu este de a face o analiza

actuală a pieței asigurărilor din RM, prin prisma

indicatorilor

de

bază,

pentru

a

determina

evoluția,dinamica și tendințele pieței de asigurări din

RM pentru perioada 2011-2014.

5. Cadrul legal de reglementare a activitatii de asigurare

CADRUL LEGAL DE REGLEMENTARE AACTIVITATII DE ASIGURARE

Legea nr.407-XVI din 21.12.2006 cu privire la asigurări;

Legea nr.414-XVI din 22.12.2006 cu privire la asigurarea obligatorie de

răspundere civilă pentru pagube produse de autovehicule;

Legea nr.243-XV din 08.07.2004 privind asigurarea subvenţionată a riscurilor

de producţie în agricultură;

Legea nr.1553-XIII din 25.02.1998 cu privire la asigurarea obligatorie de

răspundere civilă a transportatorilor faţă de călători;

Acte normative adoptate de Guvern, CNPF și alte organe competente;

6. 1. Activitatea companiilor de asigurare

1. ACTIVITATEA COMPANIILOR DEASIGURARE

Fig.nr.1. Evoluția numărului companiilor de asigurare și

brokerilor de asigurare/reasigurare licențiați în RM

76

80

70

75

63

71

70

66

60

50

40

30

20

20

24

18

16

15

15

10

0

2010

2011

2012

Numărul societăților de asigurare

2013

2014

Numărul brokerilor de asigurare/reasigurare

2015

În anul 2015 au desfășurat activitate de asigurare

15 societăți, inclusiv 13 societăți au desfășurat

activitate de asigurări generale, 1 societate - activitate

compozită şi 1 societate - asigurări de viaţă. Evoluția

numărului asigurătorilor se prezintă în Diagrama nr.1.

Din analiza datelor prezentate în figura 1,

observăm o tendință de creștere a numărului

brokerilor de asigurare, în timp ce numărul

companiilor de asigurare este în descreștere, aceasta

fiind mai vizibil în anul 2012 comparativ cu 2011,

cînd numărul companiilor de asigurare a scăzut cu 4.

Aceasta se datorează faptului că unele companii au

solicitat retragerea benevolă a licenţei, altele însa s-a

înaintat prin instanța de judecată de a fi retrasă

licența şi interzicerea de subscriere a noi contracte de

asigurare, astfel ca in anul 2013, 7 companii de

asigurare îşi încetează activitatea.

7. Lista Companiilor cu Capital Străin, anul 2015

LISTA COMPANIILOR CU CAPITAL STRĂIN,ANUL 2015

Nr.o

rd

Societăți de

asigurare

Țara de origine a

investitorului

străin

Capitalul

social, mii.lei

Capitalul

străin în

capital social,

mii.lei

Cota parte a capitalului

străin în capitalul social

1

„ASITO” S.A.

Marea Britanie, Cipru

46,5

38,7

83,2258

2

„ALLIANCE

INSURANCE GROUP”

S.A.

Olanda, Marea Britanie

21,5

18,8

87,4419

3

„DONARIS VIENNA

INSURANCE GROUP”

S.A.

Austria

50,7

50,7

99,9869

4

„GRAWE CARAT

ASIGURĂRI” S.A.

Austria

57,4

56,8

99,0920

5

„MOLDASIG” S.A.

Marea Britanie,

Republica Letonia,

Federația Rusă, Scoția

60,0

37,5

62,5000

6

„TRANSELIT” S.A.

Marea Britanie

15,0

0,4

2,6667

Total pe 6 companii

251,1

202,9

x

Total pe piață

525,7

202,9

38,6

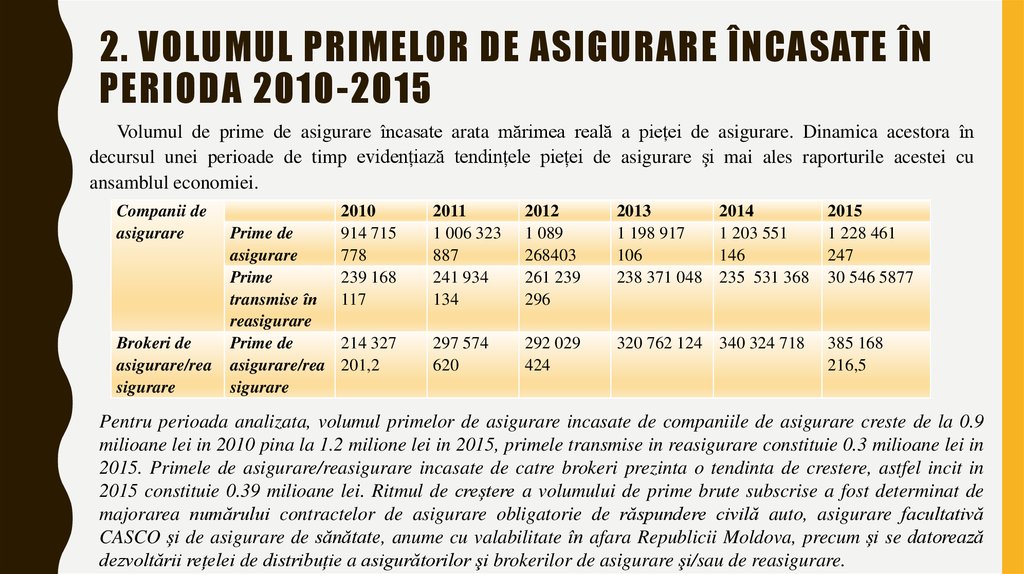

8. 2. Volumul primelor de asigurare încasate în perioda 2010-2015

2. VOLUMUL PRIMELOR DE ASIGURARE ÎNCASATE ÎNPERIODA 2010-2015

Volumul de prime de asigurare încasate arata mărimea reală a pieței de asigurare. Dinamica acestora în

decursul unei perioade de timp evidențiază tendințele pieței de asigurare şi mai ales raporturile acestei cu

ansamblul economiei.

Companii de

asigurare

Brokeri de

asigurare/rea

sigurare

2010

914 715

778

239 168

117

Prime de

asigurare

Prime

transmise în

reasigurare

Prime de

214 327

asigurare/rea 201,2

sigurare

2011

1 006 323

887

241 934

134

2012

1 089

268403

261 239

296

2013

1 198 917

106

238 371 048

2014

1 203 551

146

235 531 368

297 574

620

292 029

424

320 762 124 340 324 718

2015

1 228 461

247

30 546 5877

385 168

216,5

Pentru perioada analizata, volumul primelor de asigurare incasate de companiile de asigurare creste de la 0.9

milioane lei in 2010 pina la 1.2 milione lei in 2015, primele transmise in reasigurare constituie 0.3 milioane lei in

2015. Primele de asigurare/reasigurare incasate de catre brokeri prezinta o tendinta de crestere, astfel incit in

2015 constituie 0.39 milioane lei. Ritmul de creștere a volumului de prime brute subscrise a fost determinat de

majorarea numărului contractelor de asigurare obligatorie de răspundere civilă auto, asigurare facultativă

CASCO și de asigurare de sănătate, anume cu valabilitate în afara Republicii Moldova, precum și se datorează

dezvoltării rețelei de distribuție a asigurătorilor şi brokerilor de asigurare şi/sau de reasigurare.

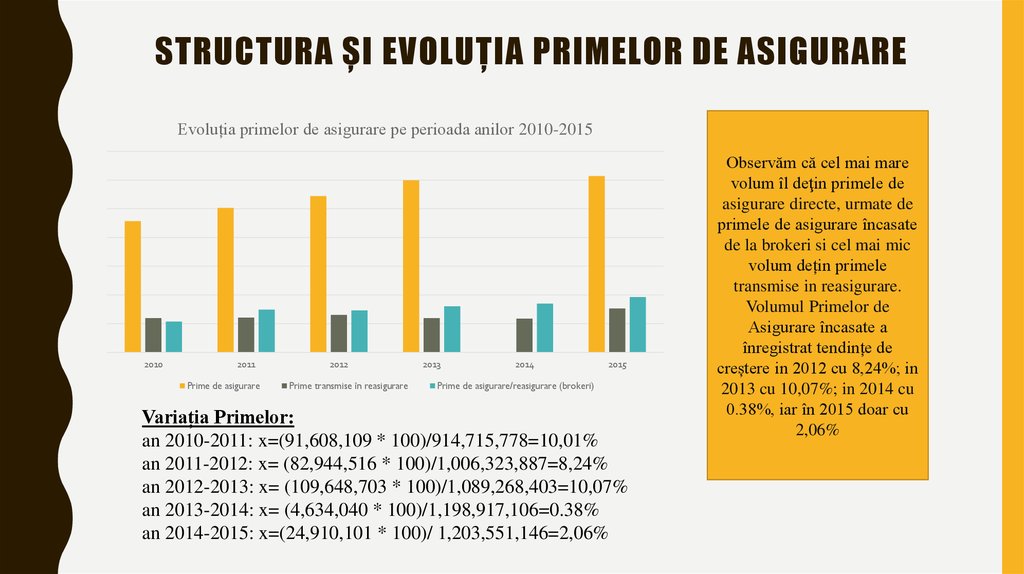

9. Structura și evoluția primelor de asigurare

STRUCTURA ȘI EVOLUȚIA PRIMELOR DE ASIGURAREEvoluția primelor de asigurare pe perioada anilor 2010-2015

2010

2011

Prime de asigurare

2012

Prime transmise în reasigurare

2013

2014

2015

Prime de asigurare/reasigurare (brokeri)

Variația Primelor:

an 2010-2011: x=(91,608,109 * 100)/914,715,778=10,01%

an 2011-2012: x= (82,944,516 * 100)/1,006,323,887=8,24%

an 2012-2013: x= (109,648,703 * 100)/1,089,268,403=10,07%

an 2013-2014: x= (4,634,040 * 100)/1,198,917,106=0.38%

an 2014-2015: x=(24,910,101 * 100)/ 1,203,551,146=2,06%

Observăm că cel mai mare

volum îl deţin primele de

asigurare directe, urmate de

primele de asigurare încasate

de la brokeri si cel mai mic

volum dețin primele

transmise in reasigurare.

Volumul Primelor de

Asigurare încasate a

înregistrat tendințe de

creștere in 2012 cu 8,24%; in

2013 cu 10,07%; in 2014 cu

0.38%, iar în 2015 doar cu

2,06%

10. Structura și ponderea primelor de asigurări încasate în perioada 2010-2015

STRUCTURA ȘI PONDEREA PRIMELOR DE ASIGURĂRI ÎNCASATE ÎNPERIOADA 2010-2015

Asigurări Asigurări de

Prime

Asigurări de

de

răspundere încasate prin

bunuri

persoane

civilă

reasigurare

Anul

(mil.lei)

(mil.lei)

(mil.lei)

(mil.lei)

2010

2011

2012

2013

2014

2015

331,2

354,2

388,8

439,8

419,1

413,5

117,1

131,5

134,9

146,4

167,6

176,7

465,2

517

564,4

597,9

613,4

632,1

Observăm că din numărul

total de prime de asigurare

ponderea cea mai mare o

dețin asigurările de

răspundere civilă pentru

care s-au încasat 632,1

mil.lei (51,5%) în 2015 cu

18,7 mil.lei mai mult decît

în 2014, urmată de

asigurările de bunuri cu

513,5 mil.lei(33,7%) și

asigurările de persoane cu

176,7 mil.lei (14,4%).

Primele încasate prin

reasigurar dețin în anul

2015 6,3mil.lei (0,5%).

1,2

3,6

1,2

15,2

3,5

6,3

Ponderea primelor brute subscrise pe anii 2010-2015

36,2

2010

13,1

0,1

Asigurări de bunuri

2011

12,4

0,4

Asigurări de persoane

2012

34,8

12,2

1,3

0,1

Asigurări de răspundere civiliă

2013

51,5

51,1

49,9

36,7

35,7

35,2

12,8

51,8

51,3

50,9

33,7

13,9

14,4

0,3

Prime încasate prin reasigurare

2014

2015

0,5

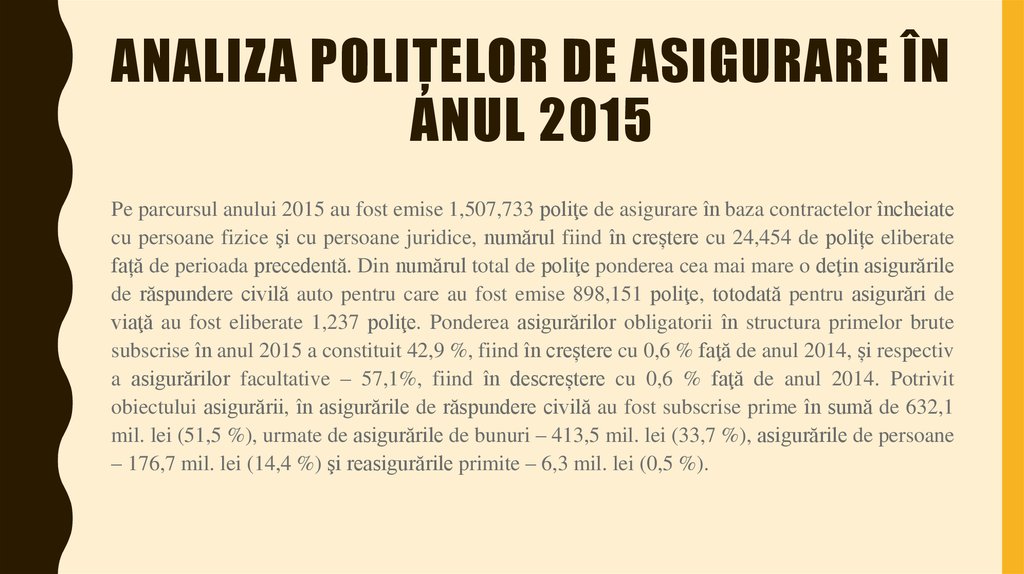

11. Analiza polițelor de asigurare în anul 2015

ANALIZA POLIȚELOR DE ASIGURARE ÎNANUL 2015

Pe parcursul anului 2015 au fost emise 1,507,733 poliţe de asigurare în baza contractelor încheiate

cu persoane fizice şi cu persoane juridice, numărul fiind în creștere cu 24,454 de polițe eliberate

față de perioada precedentă. Din numărul total de poliţe ponderea cea mai mare o deţin asigurările

de răspundere civilă auto pentru care au fost emise 898,151 poliţe, totodată pentru asigurări de

viaţă au fost eliberate 1,237 poliţe. Ponderea asigurărilor obligatorii în structura primelor brute

subscrise în anul 2015 a constituit 42,9 %, fiind în creștere cu 0,6 % faţă de anul 2014, și respectiv

a asigurărilor facultative – 57,1%, fiind în descreștere cu 0,6 % faţă de anul 2014. Potrivit

obiectului asigurării, în asigurările de răspundere civilă au fost subscrise prime în sumă de 632,1

mil. lei (51,5 %), urmate de asigurările de bunuri – 413,5 mil. lei (33,7 %), asigurările de persoane

– 176,7 mil. lei (14,4 %) şi reasigurările primite – 6,3 mil. lei (0,5 %).

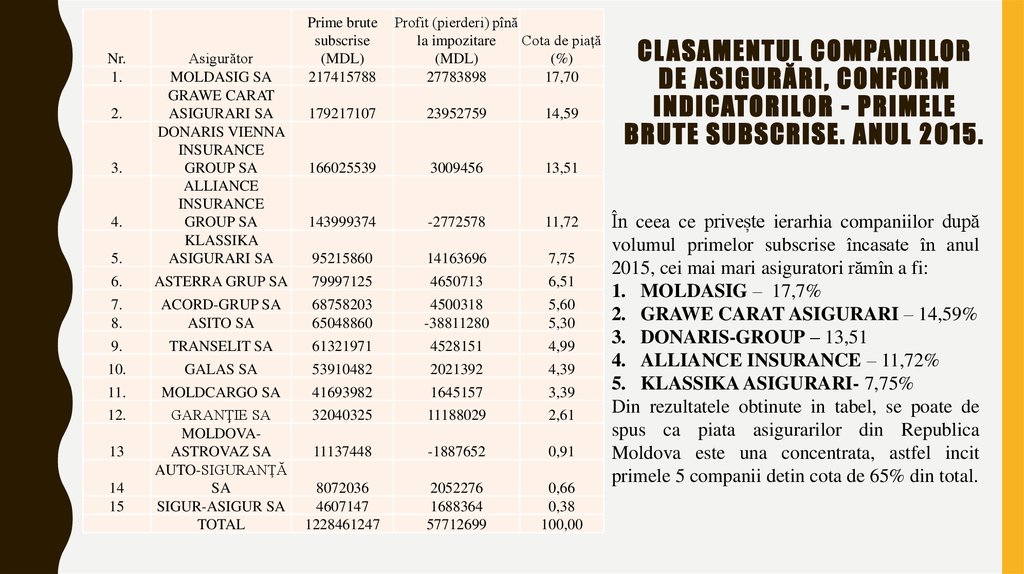

12. Clasamentul companiilor de asigurări, conform indicatorilor - primele brute subscrise. Anul 2015.

Prime brutesubscrise

(MDL)

217415788

Profit (pierderi) pînă

la impozitare

Cota de piață

(MDL)

(%)

27783898

17,70

5.

Asigurător

MOLDASIG SA

GRAWE CARAT

ASIGURARI SA

DONARIS VIENNA

INSURANCE

GROUP SA

ALLIANCE

INSURANCE

GROUP SA

KLASSIKA

ASIGURARI SA

6.

ASTERRA GRUP SA

79997125

4650713

6,51

7.

8.

ACORD-GRUP SA

ASITO SA

68758203

65048860

4500318

-38811280

5,60

5,30

9.

TRANSELIT SA

61321971

4528151

4,99

10.

GALAS SA

53910482

2021392

4,39

11.

MOLDCARGO SA

41693982

1645157

3,39

12.

GARANŢIE SA

MOLDOVAASTROVAZ SA

AUTO-SIGURANȚĂ

SA

SIGUR-ASIGUR SA

TOTAL

32040325

11188029

2,61

11137448

-1887652

0,91

8072036

4607147

1228461247

2052276

1688364

57712699

0,66

0,38

100,00

Nr.

1.

2.

3.

4.

13

14

15

179217107

23952759

14,59

166025539

3009456

13,51

143999374

-2772578

11,72

95215860

14163696

7,75

CL ASAMENTUL COMPANIILOR

DE ASIGURĂRI, CONFORM

INDICATORILOR - PRIMELE

BRUTE SUBSCRISE. ANUL 2015.

În ceea ce privește ierarhia companiilor după

volumul primelor subscrise încasate în anul

2015, cei mai mari asiguratori rămîn a fi:

1. MOLDASIG – 17,7%

2. GRAWE CARAT ASIGURARI – 14,59%

3. DONARIS-GROUP – 13,51

4. ALLIANCE INSURANCE – 11,72%

5. KLASSIKA ASIGURARI- 7,75%

Din rezultatele obtinute in tabel, se poate de

spus ca piata asigurarilor din Republica

Moldova este una concentrata, astfel incit

primele 5 companii detin cota de 65% din total.

13. Portofoliul pieţei de brokeraj:

PORTOFOLIUL PIEŢEI DE BROKERAJ:A N U L 2 0 1 5 ( %)

A N U L 2 0 1 4 ( %)

1,40 4,96 1,00 2,84

6,66

Autocasco

Carte Verde

35,16

7,29

17,28

23,43

RCA

Asigurări de

sănătate

Asigurări de

viață

Portofoliul pieței de brokeraj a fost

dominat de asigurările auto:

• CASCO – 35,16% sau 119,5 mil. lei

• Carte Verde – 23,43% sau 79,6 mil. lei

• RCA – 17,28% sau 58,7 mil. lei

Nr

.

Tip de asigurare

PBS

(MDL)

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

RCA

Carte Verde

Autocasco

Asigurări de incendiu

Răspundere civilă generală

Răspundere civilă avia

CMR

Răspunderea transportatorilor

TIR

Aerocasco

CARGO

Asigurări agro

Asigurări de sănătate

Asigurări de accidente

Asigurări de viață

66 561 586

81 241 419

131 327 780

31 154 121

9 772 334

1 294 084

3 857 789

396 324

280 939

631 759

3 489 009

9 146 252

28 657 035

2 508 238

23 743 676

Cota (%)

18,42

22,48

36,34

8,62

2,70

0,36

1,07

0,11

0,08

0,17

0,97

2,53

7,93

0,69

100

Portofoliul pieței de brokeraj a fost dominat de

asigurările auto:

• Autocasco – 36,34% sau 131,32 mil. Lei.

• Carte Verde – 22,48% sau 81,24 mil. lei

• RCA – 18,42% sau 66,56 mil. lei

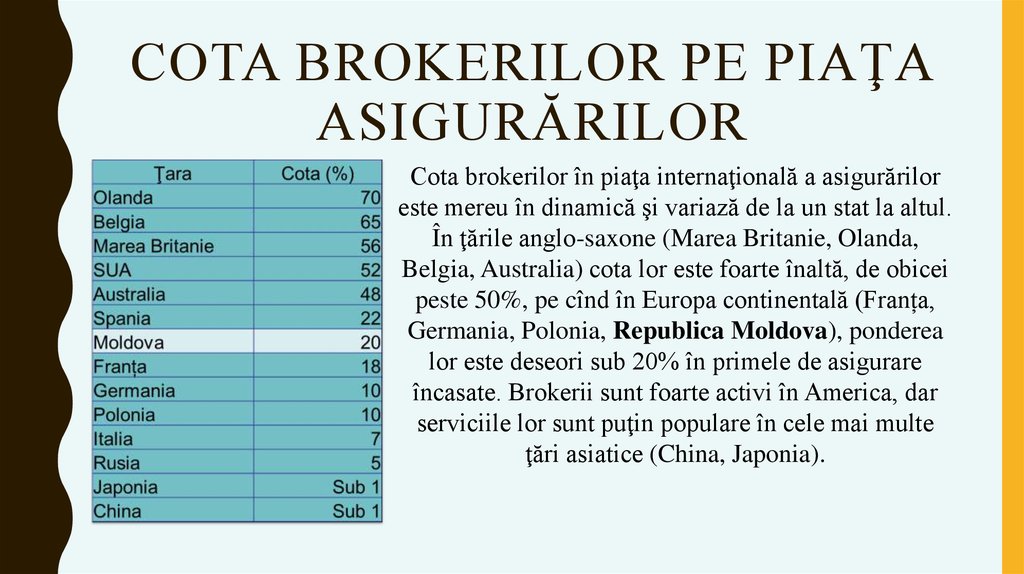

14. Cota brokerilor pe piaţa asigurărilor

COTA BROKERILOR PE PIAŢAASIGURĂRILOR

Cota brokerilor în piaţa internaţională a asigurărilor

este mereu în dinamică şi variază de la un stat la altul.

În ţările anglo-saxone (Marea Britanie, Olanda,

Belgia, Australia) cota lor este foarte înaltă, de obicei

peste 50%, pe cînd în Europa continentală (Franța,

Germania, Polonia, Republica Moldova), ponderea

lor este deseori sub 20% în primele de asigurare

încasate. Brokerii sunt foarte activi în America, dar

serviciile lor sunt puţin populare în cele mai multe

ţări asiatice (China, Japonia).

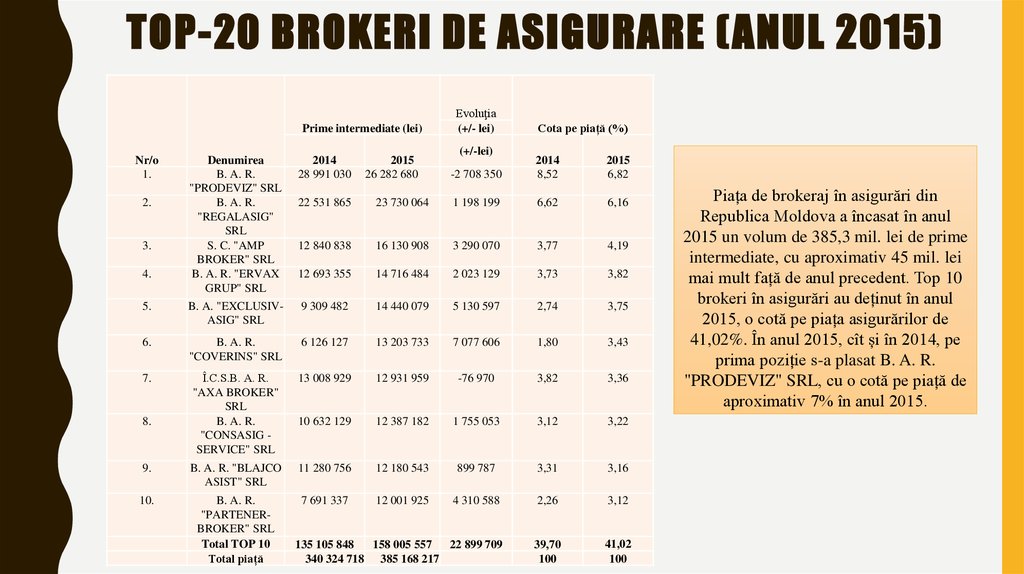

15. Top-20 Brokeri de asigurare (anul 2015)

TOP-20 BROKERI DE ASIGURARE (ANUL 2015)Prime intermediate (lei)

Nr/o

1.

Denumirea

B. A. R.

"PRODEVIZ" SRL

B. A. R.

"REGALASIG"

SRL

S. C. "AMP

BROKER" SRL

B. A. R. "ERVAX

GRUP" SRL

2014

28 991 030

5.

2.

2015

26 282 680

Evoluţia

(+/- lei)

(+/-lei)

Cota pe piață (%)

-2 708 350

2014

8,52

2015

6,82

22 531 865

23 730 064

1 198 199

6,62

6,16

12 840 838

16 130 908

3 290 070

3,77

4,19

12 693 355

14 716 484

2 023 129

3,73

3,82

B. A. "EXCLUSIVASIG" SRL

9 309 482

14 440 079

5 130 597

2,74

3,75

6.

B. A. R.

"COVERINS" SRL

6 126 127

13 203 733

7 077 606

1,80

3,43

7.

Î.C.S.B. A. R.

"AXA BROKER"

SRL

B. A. R.

"CONSASIG SERVICE" SRL

13 008 929

12 931 959

-76 970

3,82

3,36

10 632 129

12 387 182

1 755 053

3,12

3,22

9.

B. A. R. "BLAJCO

ASIST" SRL

11 280 756

12 180 543

899 787

3,31

3,16

10.

B. A. R.

"PARTENERBROKER" SRL

Total TOP 10

Total piață

7 691 337

12 001 925

4 310 588

2,26

3,12

135 105 848

158 005 557

22 899 709

340 324 718 385 168 217

39,70

100

41,02

100

3.

4.

8.

Piața de brokeraj în asigurări din

Republica Moldova a încasat în anul

2015 un volum de 385,3 mil. lei de prime

intermediate, cu aproximativ 45 mil. lei

mai mult față de anul precedent. Top 10

brokeri în asigurări au deținut în anul

2015, o cotă pe piața asigurărilor de

41,02%. În anul 2015, cît și în 2014, pe

prima poziție s-a plasat B. A. R.

"PRODEVIZ" SRL, cu o cotă pe piață de

aproximativ 7% în anul 2015.

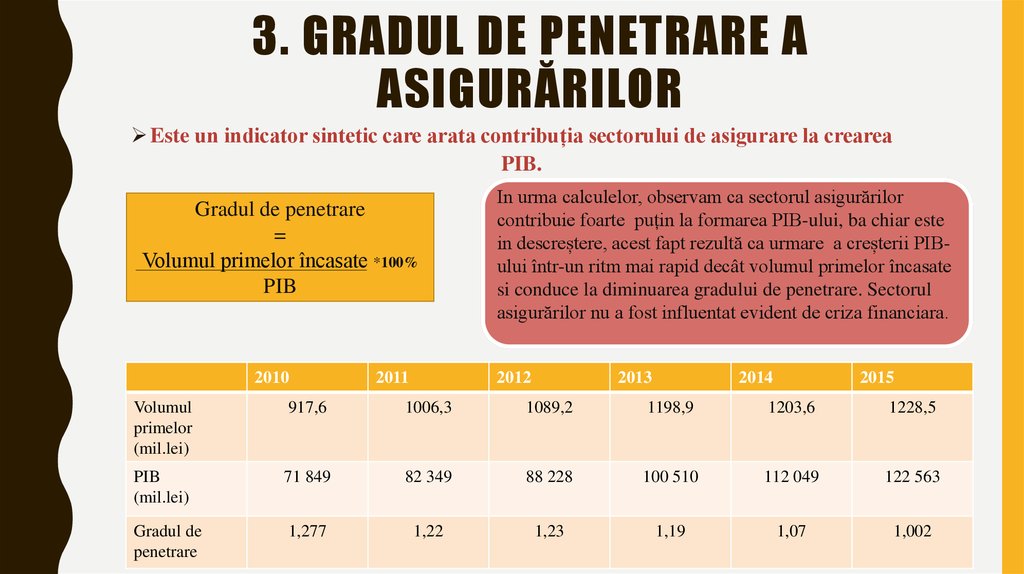

16. 3. Gradul de penetrare a asigurărilor

3. GRADUL DE PENETRARE AASIGURĂRILOR

Este un indicator sintetic care arata contribuția sectorului de asigurare la crearea

PIB.

Gradul de penetrare

=

Volumul primelor încasate *100%

PIB

2010

2011

In urma calculelor, observam ca sectorul asigurărilor

contribuie foarte puțin la formarea PIB-ului, ba chiar este

in descreștere, acest fapt rezultă ca urmare a creșterii PIBului într-un ritm mai rapid decât volumul primelor încasate

si conduce la diminuarea gradului de penetrare. Sectorul

asigurărilor nu a fost influentat evident de criza financiara.

2012

2013

2014

2015

Volumul

primelor

(mil.lei)

917,6

1006,3

1089,2

1198,9

1203,6

1228,5

PIB

(mil.lei)

71 849

82 349

88 228

100 510

112 049

122 563

Gradul de

penetrare

1,277

1,22

1,23

1,19

1,07

1,002

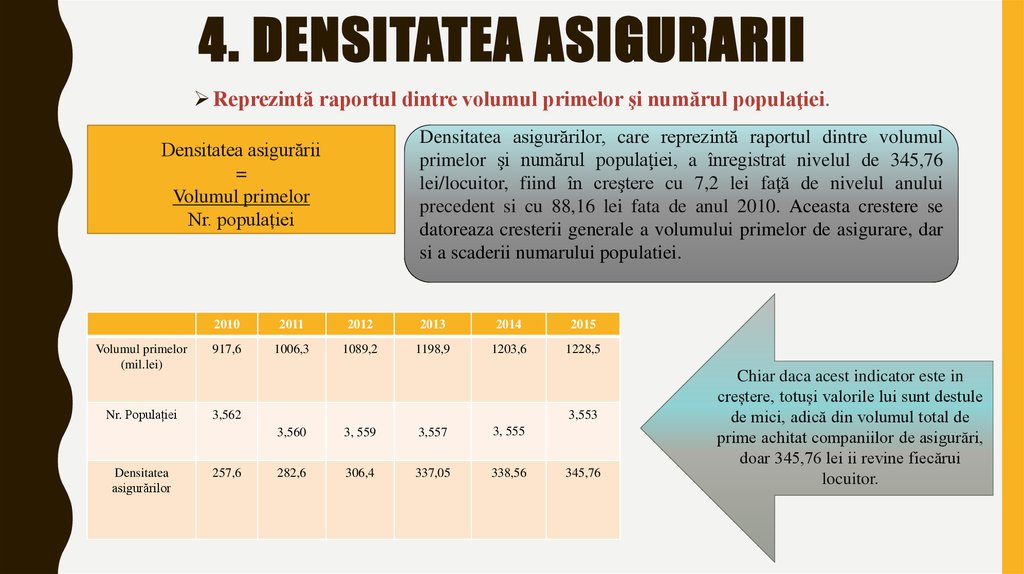

17. 4. Densitatea Asigurarii

4. DENSITATEA ASIGURARIIReprezintă raportul dintre volumul primelor şi numărul populaţiei.

Densitatea asigurărilor, care reprezintă raportul dintre volumul

primelor şi numărul populaţiei, a înregistrat nivelul de 345,76

lei/locuitor, fiind în creştere cu 7,2 lei faţă de nivelul anului

precedent si cu 88,16 lei fata de anul 2010. Aceasta crestere se

datoreaza cresterii generale a volumului primelor de asigurare, dar

si a scaderii numarului populatiei.

Densitatea asigurării

=

Volumul primelor

Nr. populației

2010

2011

2012

2013

2014

2015

Volumul primelor

(mil.lei)

917,6

1006,3

1089,2

1198,9

1203,6

1228,5

Nr. Populației

3,562

Densitatea

asigurărilor

257,6

3,553

3,560

3, 559

3,557

3, 555

282,6

306,4

337,05

338,56

345,76

Chiar daca acest indicator este in

creștere, totuși valorile lui sunt destule

de mici, adică din volumul total de

prime achitat companiilor de asigurări,

doar 345,76 lei ii revine fiecărui

locuitor.

18. Evoluția gradului de penetrare și a densității asigurărilor în Republica Moldova

EVOLUȚIA GRADULUI DE PENETRARE ȘI ADENSITĂȚII ASIGURĂRILOR ÎN REPUBLICA

MOLDOVA

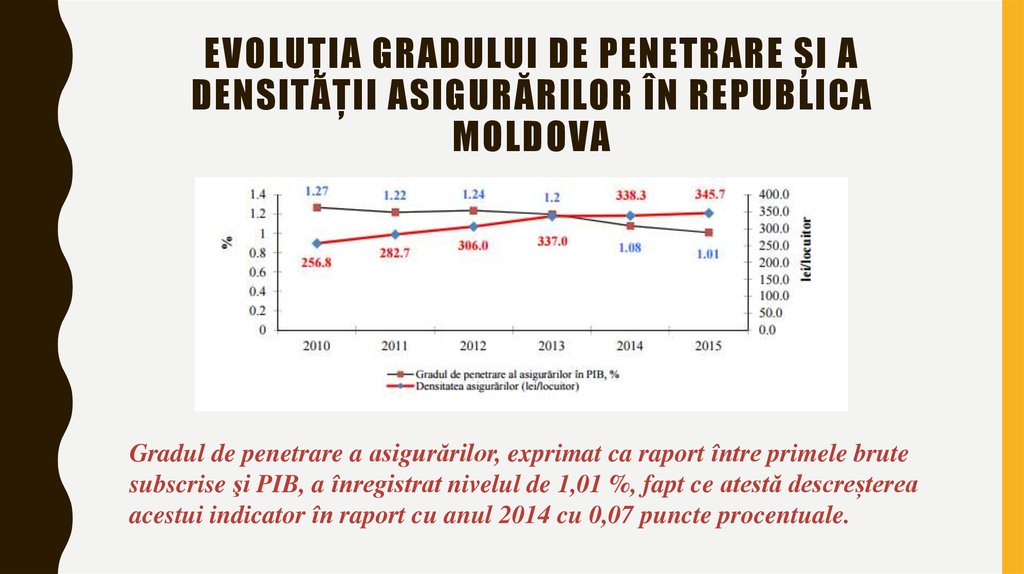

Gradul de penetrare a asigurărilor, exprimat ca raport între primele brute

subscrise şi PIB, a înregistrat nivelul de 1,01 %, fapt ce atestă descreșterea

acestui indicator în raport cu anul 2014 cu 0,07 puncte procentuale.

19. RM vs Alte State: Penetrare si Densitate

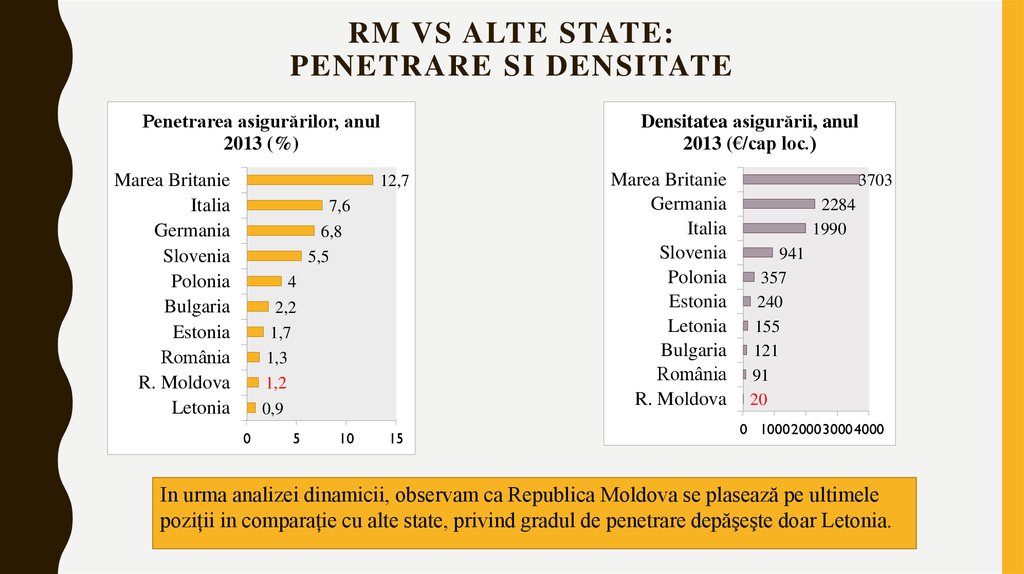

RM VS ALTE STATE:PENETRARE SI DENSITATE

Penetrarea asigurărilor, anul

2013 (%)

Marea Britanie

Italia

Germania

Slovenia

Polonia

Bulgaria

Estonia

România

R. Moldova

Letonia

Densitatea asigurării, anul

2013 (€/cap loc.)

12,7

7,6

6,8

5,5

4

2,2

1,7

1,3

1,2

0,9

0

5

10

15

Marea Britanie

Germania

Italia

Slovenia

Polonia

Estonia

Letonia

Bulgaria

România

R. Moldova

3703

2284

1990

941

357

240

155

121

91

20

0 10002000 3000 4000

In urma analizei dinamicii, observam ca Republica Moldova se plasează pe ultimele

poziții in comparație cu alte state, privind gradul de penetrare depăşeşte doar Letonia.

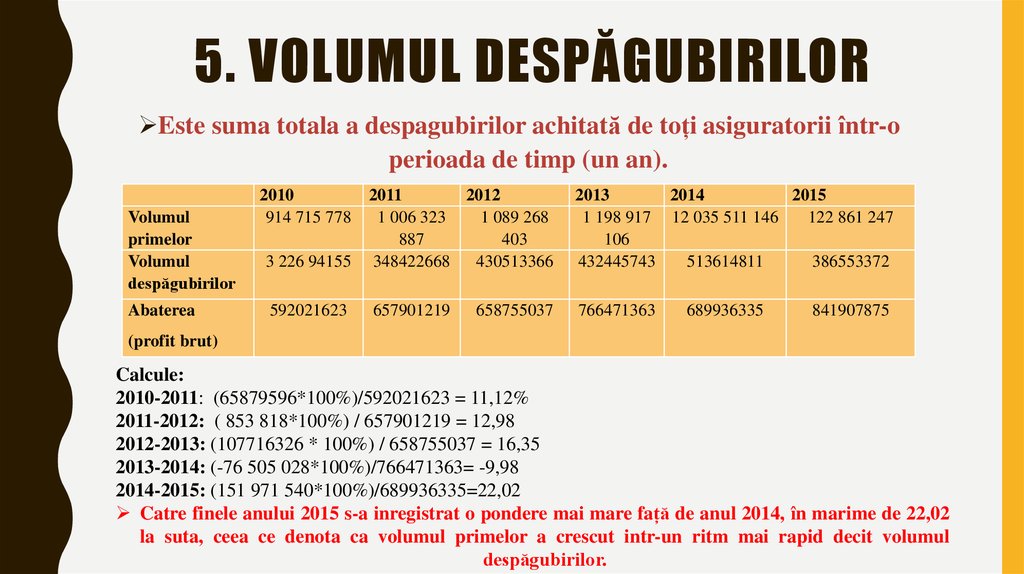

20. 5. Volumul despăgubirilor

5. VOLUMUL DESPĂGUBIRILOREste suma totala a despagubirilor achitată de toți asiguratorii într-o

perioada de timp (un an).

Volumul

primelor

Volumul

despăgubirilor

Abaterea

2010

914 715 778

3 226 94155

2011

2012

1 006 323

1 089 268

887

403

348422668

430513366

2013

2014

2015

1 198 917 12 035 511 146

122 861 247

106

432445743

513614811

386553372

592021623

657901219

766471363

658755037

689936335

841907875

(profit brut)

Calcule:

2010-2011: (65879596*100%)/592021623 = 11,12%

2011-2012: ( 853 818*100%) / 657901219 = 12,98

2012-2013: (107716326 * 100%) / 658755037 = 16,35

2013-2014: (-76 505 028*100%)/766471363= -9,98

2014-2015: (151 971 540*100%)/689936335=22,02

Catre finele anului 2015 s-a inregistrat o pondere mai mare față de anul 2014, în marime de 22,02

la suta, ceea ce denota ca volumul primelor a crescut intr-un ritm mai rapid decit volumul

despăgubirilor.

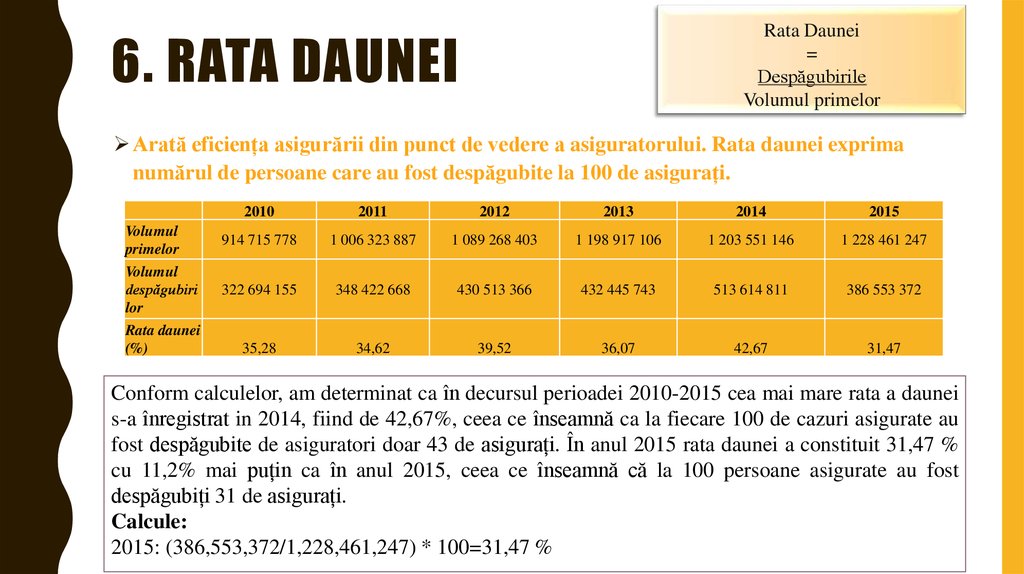

21. 6. Rata daunei

Rata Daunei=

Despăgubirile

Volumul primelor

6. RATA DAUNEI

Arată eficiența asigurării din punct de vedere a asiguratorului. Rata daunei exprima

numărul de persoane care au fost despăgubite la 100 de asigurați.

Volumul

primelor

Volumul

despăgubiri

lor

Rata daunei

(%)

2010

2011

2012

2013

2014

2015

914 715 778

1 006 323 887

1 089 268 403

1 198 917 106

1 203 551 146

1 228 461 247

322 694 155

348 422 668

430 513 366

432 445 743

513 614 811

386 553 372

35,28

34,62

39,52

36,07

42,67

31,47

Conform calculelor, am determinat ca în decursul perioadei 2010-2015 cea mai mare rata a daunei

s-a înregistrat in 2014, fiind de 42,67%, ceea ce înseamnă ca la fiecare 100 de cazuri asigurate au

fost despăgubite de asiguratori doar 43 de asigurați. În anul 2015 rata daunei a constituit 31,47 %

cu 11,2% mai puțin ca în anul 2015, ceea ce înseamnă că la 100 persoane asigurate au fost

despăgubiți 31 de asigurați.

Calcule:

2015: (386,553,372/1,228,461,247) * 100=31,47 %

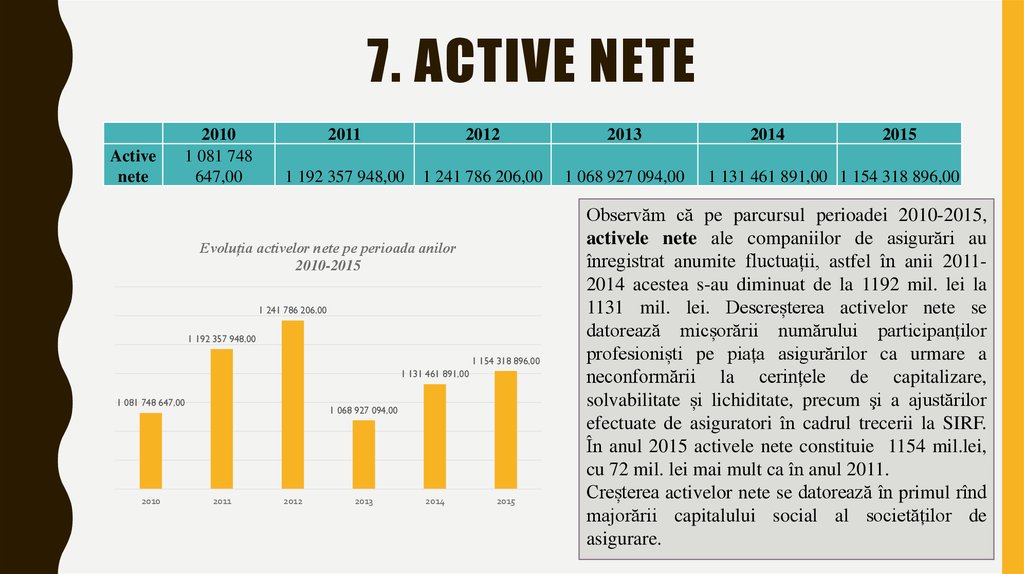

22. 7. Active nete

7. ACTIVE NETEActive

nete

2010

1 081 748

647,00

2011

2012

2013

1 192 357 948,00

1 241 786 206,00

1 068 927 094,00

Evoluția activelor nete pe perioada anilor

2010-2015

1 241 786 206,00

1 192 357 948,00

1 154 318 896,00

1 131 461 891,00

1 081 748 647,00

2010

1 068 927 094,00

2011

2012

2013

2014

2015

2014

2015

1 131 461 891,00 1 154 318 896,00

Observăm că pe parcursul perioadei 2010-2015,

activele nete ale companiilor de asigurări au

înregistrat anumite fluctuații, astfel în anii 20112014 acestea s-au diminuat de la 1192 mil. lei la

1131 mil. lei. Descreșterea activelor nete se

datorează micșorării numărului participanților

profesioniști pe piața asigurărilor ca urmare a

neconformării la cerințele de capitalizare,

solvabilitate și lichiditate, precum şi a ajustărilor

efectuate de asiguratori în cadrul trecerii la SIRF.

În anul 2015 activele nete constituie 1154 mil.lei,

cu 72 mil. lei mai mult ca în anul 2011.

Creșterea activelor nete se datorează în primul rînd

majorării capitalului social al societăților de

asigurare.

23. Active nete și capitalul social al societăților de asigurare

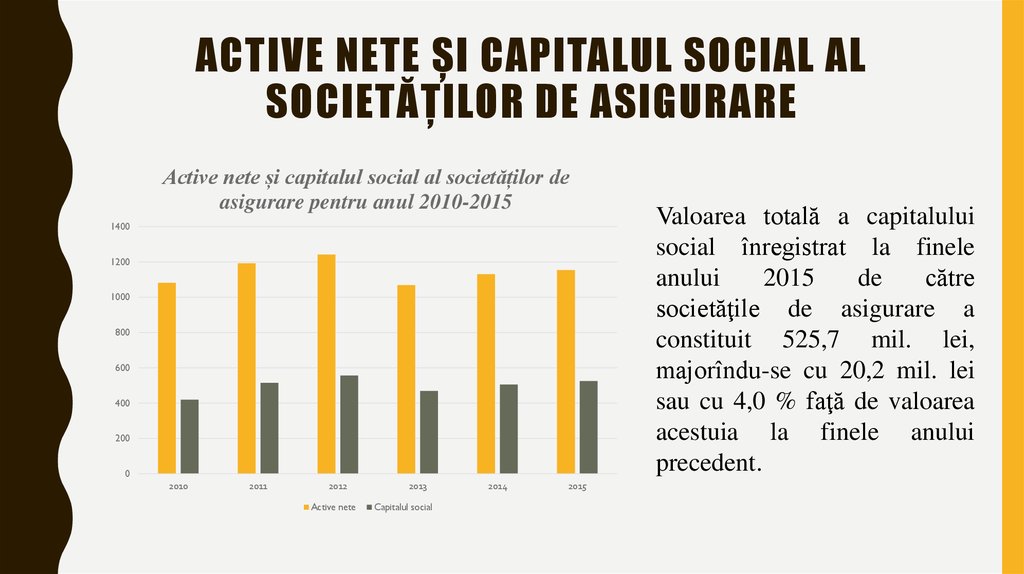

ACTIVE NETE ȘI CAPITALUL SOCIAL ALSOCIETĂȚILOR DE ASIGURARE

Active nete și capitalul social al societăților de

asigurare pentru anul 2010-2015

1400

1200

1000

800

600

400

200

0

2010

2011

2012

Active nete

2013

Capitalul social

2014

2015

Valoarea totală a capitalului

social înregistrat la finele

anului

2015

de

către

societăţile de asigurare a

constituit 525,7 mil. lei,

majorîndu-se cu 20,2 mil. lei

sau cu 4,0 % faţă de valoarea

acestuia la finele anului

precedent.

24. 8. Rezervele de asigurare ale companiilor de asigurări

8. REZERVELE DE ASIGURARE ALECOMPANIILOR DE ASIGURĂRI

Rezerve de

asigurări

2010

2011

2012

2013

515 642 779

722 751 820

842 499 991

1 042 192 683

Pe parcursul perioadei analizate, 2010 - 2015, rezervele

de asigurare ale companiilor de asigurari exprima o

evolutie pozitiva. Creșterea se datorează modificărilor

aduse cadrului de reglementare a modului de formare a

rezervelor de asigurare, astfel încît asiguratorul

raportează rezervele de asigurare brute, cota

reasiguratorului în aceste rezerve fiind evidențiată

separat. Conform datelor înregistrate în rapoartele

specializate ale asigurătorilor pentru anul 2015,

valoarea totală a rezervelor de asigurare a constituit

1430,5 mil. lei, înregistrînd o creştere cu 286,9 mil. lei

sau cu 25,1 % faţă de indicatorul anului precedent.

2014

2015

1 143 564 050 1 430 510 560

Evoluția rezervelor de asigurarea în

perioada 2010-2015

1 430 510 560

1 143 564 050

1 042 192 683

842 499 991

722 751 820

515 642 779

2010

2011

2012

2013

2014

2015

25. Structura activelor care reprezintă rezervele de asigurare şi o treime din marjă de solvabilitate minimă în anul 2015

STRUCTURA ACTIVELOR CARE REPREZINTĂREZERVELE DE ASIGURARE ŞI O TREIME DIN MARJĂ

DE SOLVABILITATE MINIMĂ ÎN ANUL 2015

Conform cadrului normativ în vigoare aferent modului de garantare a solvabilității, asigurătorii sînt

obligați să acopere cu active admise rezervele de asigurare şi o treime din mărimea marjei de

solvabilitate minime. Astfel, activele admise să reprezinte Fondul asiguraților trebuie să corespundă

principiilor de diversitate, rambursabilitate, rentabilitate şi lichiditate. Cea mai mare pondere o dețin

valorile mobiliare 33,2% (703,6 mil.lei), urmate de depozite bancare 28,2% (598,1 mil.lei).

26. Categorii de Active admise sa acopere rezervele de asigurare

CATEGORII DE ACTIVE ADMISE SA ACOPEREREZERVELE DE ASIGURARE

Indicatori

2010

mil.lei

%

Valori mobiliare

68,40

Depozite bancare 249,00

Disponibilități

bănești în contur și

în caserie

49,00

Terenuri și

construcții

106,90

Creanțe de la

asigurați

36,60

Depozite de la

societăți cedente

Cota

reasiguratorului

Total

2011

mil.lei

%

2012

mil.lei

%

2013

mil.lei

%

2014

mil.lei

%

2015

mil.lei

%

13,27

48,29

203,20

184,80

25,98

23,63

152,90

317,50

16,96

35,23

284,30

323,00

26,14

29,70

398,40

308,80

32,87

25,48

705,70

598,10

33,23

28,17

9,50

74,70

9,55

60,90

6,76

89,30

8,21

67,50

5,57

158,70

7,47

20,73

160,00

20,46

185,60

20,59

199,90

18,38

226,90

18,72

355,20

16,73

7,10

44,40

5,68

54,00

5,99

63,80

5,87

68,40

5,64

125,90

5,93

5,70

1,11

515,60

0,00

100,00

0,00

0,00

0,00

0,00

0,00

115,10 14,71 130,40 14,47 127,30 11,70 142,00 11,72 179,80 8,47

782,20 100,00 901,30 100,00 1087,60 100,00 1212,00 100,00 2123,40 100,00

Din categoria activelor admise să acopere rezervele de asigurare cea mai mare pondere în anul 2015

o constituie valorile mobiliare 33,23% (705,7 mil.lei) cu 0,36% mai mult față de anul 2014. Valorile

mobiliare sunt urmate de depozitele bancare cu o pondere de 28,17% în creștere cu 2,7% față de anul

2014.

27. Investiţiile în capitalul social al asigurătorilor autohtoni efectuate de persoane nerezidente au constituit la finele anului de referință 184,8 mil. lei și s-au majorat cu 51,0 mil. lei faţă de anul 2014

I NVEST IŢ IIL E Î N CA P I TA LUL SO CI A L A L A SI G UR Ă T ORI LOR A UT O H T O NI EFECT UAT EDE P ER SOANE NER EZI DENT E A U CO NST I T UI T L A FI NEL E A NUL UI DE R EFER I NȚ Ă

1 84,8 M IL . L EI ȘI S- A U M A JO R AT CU 51 , 0 M I L . L EI FA Ţ Ă DE A NUL 2 0 1 4

Tara

Federația Rusă

Austria

Marea Britanie

Leichestein

Olanda

Italia

Israel

Ucraina

Cipru

România

Republica

Letonă

Scoția

Total

2010

48,4

41,7

22,5

18

4,8

2,4

2,4

0,3

0

2011

48

41,7

22,9

36,6

19,7

3,7

3,7

0,02

2012

56,8

22,9

14,1

12,3

3,7

3,7

0,02

2013

56,8

22,9

14,1

12,3

0,02

140,5

176,3

143,4

106,1

92,2

22,9

2015

3

107,6

43,4

18,7

12,3

0,02

15,3

0,02

Evoluția

2015 față de 2014

3

15,4

20,5

0

-6,4

0

0

0

15,3

0

133,8

3

0,2

184,82

3

0,2

51,02

2014

Cota în

2015 %

1,62

58,22

23,48

0,00

6,66

0,00

0,00

0,00

8,28

0,01

1,62

0,11

100

Cele mai mari investiții în capitalul social al asiguratorilor au fost efectuate de către Austria, în valoare de 107,6

mil.lei, pe cînd investițiile efectuate de către România au constituit doar 0,02 %.

28. I. Asigurările agricole

I. ASIGURĂRILE AGRICOLEAsigurările subvenționate în agricultură se realizează

în conformitate cu prevederile Legii nr.243-XV din

08.07.2004 privind asigurarea subvenţionată a

riscurilor de producţie în agricultură, potrivit cărora

de subvenţionarea primelor de asigurare beneficiază

producătorii agricoli care au înregistrat la primărie

culturile agricole, precum şi animale, păsări, familii

de albine şi peşti care le aparţin şi cei care întreţin

culturi agricole, animale, păsări, familii de albine şi

care produc peşti conform tehnologiilor aprobate, iau

măsuri de prevenire a bolilor şi atacului dăunătorilor

şi ţin evidenţa lucrărilor efectuate, și au ca scop

principal garantarea unei producții stabile în sectorul

agricol prin asigurarea riscurilor de producție în

agricultură. Astfel, cuantumul subvenţiei se stabilește

în baza primelor de asigurare calculate conform

tarifelor de asigurare prevăzute în condițiile speciale

de asigurare a riscurilor de producție în agricultură și

constituie 50 % din valoarea acestora pentru toți

producătorii agricoli.

29. Prime brute subscrise şi despăgubiri achitate pentru asigurarea subvenţionată a riscurilor de producţie în agricultură, pe obiecte de asigurare în anul 2015, mil. lei

P R I M E B R U T E S U B S C R I S E Ş I D E S P Ă G U B I R I A C H I TAT E P E N T R U A S I G U R A R E AS U B V E N Ţ I O N AT Ă A R I S C U R I L O R D E P R O D U C Ţ I E Î N A G R I C U LT U R Ă , P E O B I E C T E

DE ASIGURARE ÎN ANUL 2015, MIL. LEI

Despăgubi

Prima

Ponderea

ri de

Ponderea în

totală de

în totalul asigurare total

asigurare Inclusiv achitată încasărilo achitate depăgubiri

Obiecte asigurate (mil.lei)

de

r%

mil.lei %

Producăt

orul

agricol Stat

Recolta

38,1

19,05

19,05

87,2

5

87,7

Plantații

2,2

1,1

1,1

5

0,6

10,5

Animale

3,4

1,7

1,7

7,8

0,1

1,8

Total

43,7

21,85

21,85

100

5,7

100

Prime brute subscrise şi despăgubiri achitate pentru

asigurarea subvenţionată a riscurilor de producţie în

agricultură pentru anii 2010-2015, mil.lei

120

100,2

100

80

60

40

91

74,6

58,3

43,7

42,3

39,6

23,9

27,3

23,9

20

6,7

5,7

0

2010

2011

2012

Prime brute subscrise

2013

Despăgubiri achitate

2014

2015

În anul 2015 8 societăţi de asigurare

au desfăşurat activitate în domeniul

asigurării subvenţionate a riscurilor

de producţie în agricultură.

Conform datelor a celor opt

societăţi de asigurare acreditate să

desfăşoare activitate în domeniu, în

2015 au fost emise 650 polițe de

asigurare subvenţionată a riscurilor

de producţie în agricultură cu suma

asigurată de 589,1 mil. lei. Valoarea

cumulativă a primelor brute

subscrise a constituit 43,7 mil. lei în

anul 2015, înregistrînd o scădere cu

14,6 mil. lei faţă de valoarea

înregistrată în anul precedent.

30. Prime brute subscrise şi despăgubiri achitate pentru asigurarea subvenţionată de producţie în agricultură în anul 2015, mil. lei

PRIME BRUTE SUBSCRISE ŞI DESPĂGUBIRI ACHITATEPENTRU ASIGURAREA SUBVENŢIONATĂ DE PRODUCŢIE ÎN

AGRICULTURĂ ÎN ANUL 2015, MIL . LEI

Ponderea primelor achitate pentru

asigurarea culturilor date în totalul

primelor de asigurare subvenţionată în

agricultură constituie 80,9 %. Totodată,

cel mai mare volum de despăgubiri

pentru culturile asigurate a fost achitat

producătorilor sfeclei de zahăr, după care

urmează proprietarii livezilor și cei ce au

asigurat rapița de toamnă. Ponderea

despăgubirilor pentru aceste culturi în

volumul total al despăgubirilor achitate

pentru riscurile în agricultura constituie

85,3 %.

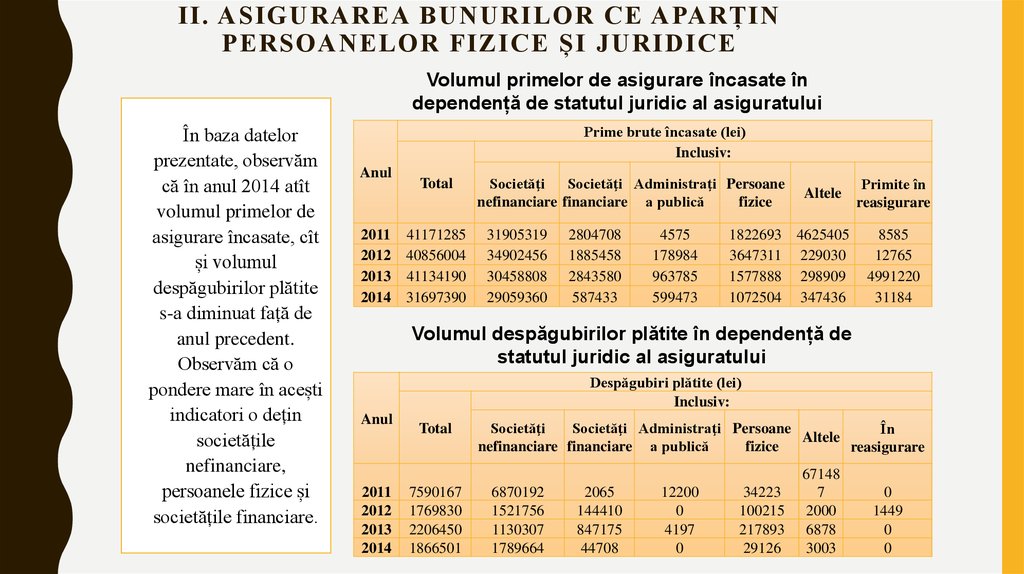

31. II. Asigurarea bunurilor ce aparțin persoanelor fizice și juridice

II. ASIGURAREA BUNURILOR CE APARȚINPERSOANELOR FIZICE ȘI JURIDICE

Volumul primelor de asigurare încasate în

dependență de statutul juridic al asiguratului

În baza datelor

prezentate, observăm

că în anul 2014 atît

volumul primelor de

asigurare încasate, cît

și volumul

despăgubirilor plătite

s-a diminuat față de

anul precedent.

Observăm că o

pondere mare în acești

indicatori o dețin

societățile

nefinanciare,

persoanele fizice și

societățile financiare.

Prime brute încasate (lei)

Inclusiv:

Anul

2011

2012

2013

2014

Total

41171285

40856004

41134190

31697390

Societăţi Societăţi Administraţi Persoane

nefinanciare financiare a publică

fizice

31905319

34902456

30458808

29059360

2804708

1885458

2843580

587433

4575

178984

963785

599473

Altele

1822693 4625405

3647311 229030

1577888 298909

1072504 347436

Primite în

reasigurare

8585

12765

4991220

31184

Volumul despăgubirilor plătite în dependență de

statutul juridic al asiguratului

Despăgubiri plătite (lei)

Inclusiv:

Anul

2011

2012

2013

2014

Total

7590167

1769830

2206450

1866501

Societăţi

Societăţi Administraţi Persoane

În

Altele

nefinanciare financiare a publică

fizice

reasigurare

6870192

1521756

1130307

1789664

2065

144410

847175

44708

12200

0

4197

0

34223

100215

217893

29126

67148

7

2000

6878

3003

0

1449

0

0

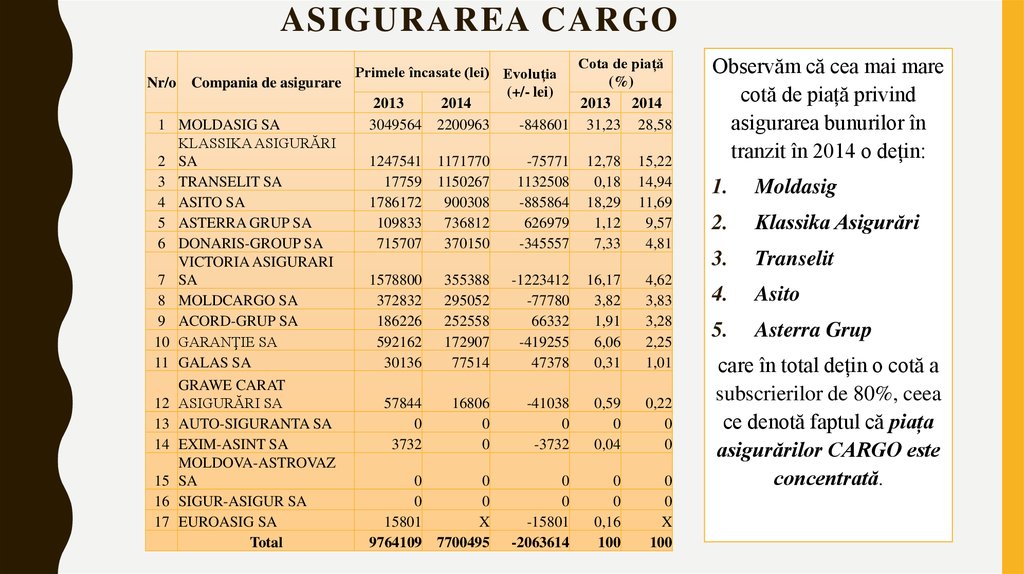

32. Asigurarea CARGO

ASIGURAREA CARGOCota de piață

Primele încasate (lei) Evoluția

(%)

Nr/o Compania de asigurare

(+/- lei)

2013

2014

2013 2014

1 MOLDASIG SA

3049564 2200963

-848601 31,23 28,58

KLASSIKA ASIGURĂRI

2 SA

1247541 1171770

-75771 12,78 15,22

3 TRANSELIT SA

17759 1150267

1132508

0,18 14,94

4 ASITO SA

1786172 900308

-885864 18,29 11,69

5 ASTERRA GRUP SA

109833 736812

626979

1,12

9,57

6 DONARIS-GROUP SA

715707 370150

-345557

7,33

4,81

VICTORIA ASIGURARI

7 SA

1578800 355388 -1223412 16,17

4,62

8 MOLDCARGO SA

372832 295052

-77780

3,82

3,83

9 ACORD-GRUP SA

186226 252558

66332

1,91

3,28

10 GARANŢIE SA

592162 172907

-419255

6,06

2,25

11 GALAS SA

30136

77514

47378

0,31

1,01

12

13

14

15

16

17

GRAWE CARAT

ASIGURĂRI SA

AUTO-SIGURANTA SA

EXIM-ASINT SA

MOLDOVA-ASTROVAZ

SA

SIGUR-ASIGUR SA

EUROASIG SA

Total

57844

0

3732

16806

0

0

-41038

0

-3732

0,59

0

0,04

0,22

0

0

0

0

0

0

15801

X

9764109 7700495

0

0

-15801

-2063614

0

0

0,16

100

0

0

X

100

Observăm că cea mai mare

cotă de piață privind

asigurarea bunurilor în

tranzit în 2014 o dețin:

1.

Moldasig

2.

Klassika Asigurări

3.

Transelit

4.

Asito

5.

Asterra Grup

care în total dețin o cotă a

subscrierilor de 80%, ceea

ce denotă faptul că piața

asigurărilor CARGO este

concentrată.

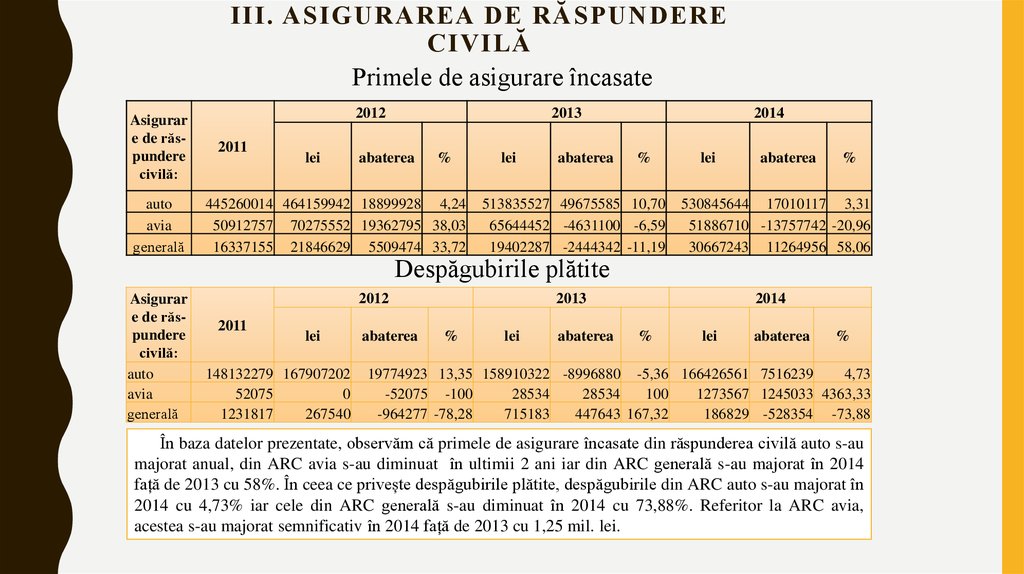

33. III. Asigurarea de răspundere civilă

III. ASIGURAREA DE RĂSPUNDERECIVILĂ

Primele de asigurare încasate

Asigurar

e de răspundere

civilă:

auto

avia

generală

Asigurar

e de răspundere

civilă:

auto

avia

generală

2012

2011

lei

2013

abaterea

%

445260014 464159942 18899928 4,24

50912757 70275552 19362795 38,03

16337155 21846629 5509474 33,72

lei

abaterea

2014

%

513835527 49675585 10,70

65644452 -4631100 -6,59

19402287 -2444342 -11,19

Despăgubirile plătite

2012

2011

lei

148132279 167907202

52075

0

1231817

267540

abaterea

lei

lei

abaterea

%

530845644 17010117 3,31

51886710 -13757742 -20,96

30667243 11264956 58,06

2013

%

abaterea

2014

%

lei

abaterea

%

19774923 13,35 158910322 -8996880 -5,36 166426561 7516239

4,73

-52075 -100

28534

28534

100

1273567 1245033 4363,33

-964277 -78,28

715183

447643 167,32

186829 -528354 -73,88

În baza datelor prezentate, observăm că primele de asigurare încasate din răspunderea civilă auto s-au

majorat anual, din ARC avia s-au diminuat în ultimii 2 ani iar din ARC generală s-au majorat în 2014

față de 2013 cu 58%. În ceea ce privește despăgubirile plătite, despăgubirile din ARC auto s-au majorat în

2014 cu 4,73% iar cele din ARC generală s-au diminuat în 2014 cu 73,88%. Referitor la ARC avia,

acestea s-au majorat semnificativ în 2014 față de 2013 cu 1,25 mil. lei.

34. Asigurarea de răspundere civila auto

ASIGURAREA DE RĂSPUNDERE CIVILA AUTOStructura primelor de asigurare

încasate în 2014 (%)

0,9 2,6 1,5

Structura despăgubirilor plătite în

2014 (%)

Asigurarea internă

obligatorie

0,004

0 0,8

Carte Verde

45,4

49,6

A transportatorilor față de

călători

A transportatorilor și

expeditorilor în baza carnet

TIR

A transportatorilor și

expeditorilor în baza

Convenției CMR

44,4

54,8

În baza figurilor prezentate, observăm că în anul 2014 cele mai multe prime s-au

încasat din Cartea Verde, urmate de cele din asigurarea internă obligatorie, pe cînd

cele mai multe despăgubiri s-au achitat pentru asigurarea internă obligatorie,

urmate de Cartea Verde.

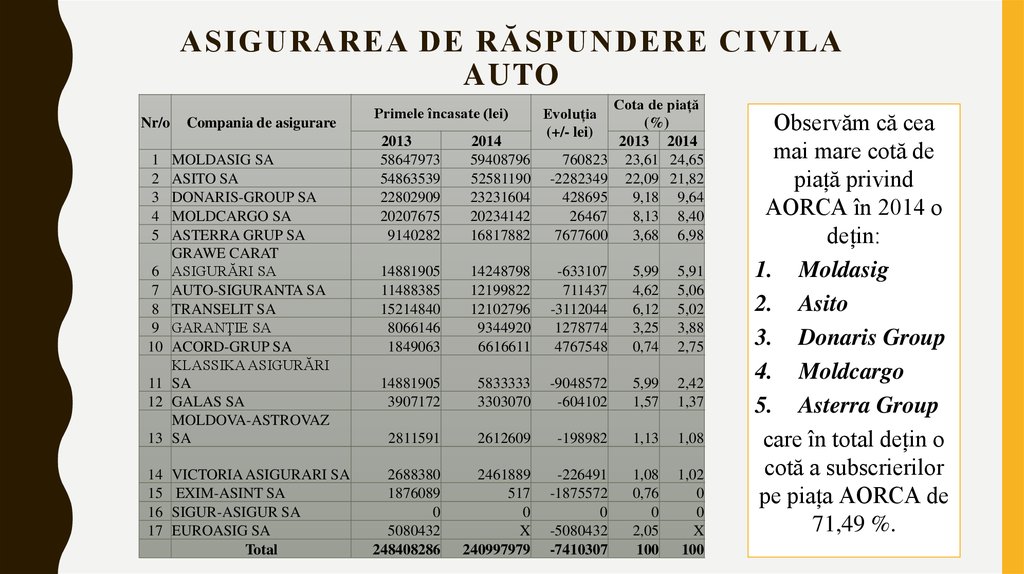

35. Asigurarea de răspundere civila auto

ASIGURAREA DE RĂSPUNDERE CIVILAAUTO

Nr/o

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

Compania de asigurare

MOLDASIG SA

ASITO SA

DONARIS-GROUP SA

MOLDCARGO SA

ASTERRA GRUP SA

GRAWE CARAT

ASIGURĂRI SA

AUTO-SIGURANTA SA

TRANSELIT SA

GARANŢIE SA

ACORD-GRUP SA

KLASSIKA ASIGURĂRI

SA

GALAS SA

MOLDOVA-ASTROVAZ

SA

VICTORIA ASIGURARI SA

EXIM-ASINT SA

SIGUR-ASIGUR SA

EUROASIG SA

Total

Primele încasate (lei)

Evoluția

(+/- lei)

Cota de piață

(%)

2013 2014

23,61 24,65

22,09 21,82

9,18 9,64

8,13 8,40

3,68 6,98

2013

58647973

54863539

22802909

20207675

9140282

2014

59408796

52581190

23231604

20234142

16817882

14881905

11488385

15214840

8066146

1849063

14248798

12199822

12102796

9344920

6616611

-633107

711437

-3112044

1278774

4767548

5,99

4,62

6,12

3,25

0,74

5,91

5,06

5,02

3,88

2,75

14881905

3907172

5833333

3303070

-9048572

-604102

5,99

1,57

2,42

1,37

2811591

2612609

-198982

1,13

1,08

2688380

1876089

0

5080432

248408286

2461889

517

0

X

240997979

-226491

-1875572

0

-5080432

-7410307

1,08

0,76

0

2,05

100

1,02

0

0

X

100

760823

-2282349

428695

26467

7677600

Observăm că cea

mai mare cotă de

piață privind

AORCA în 2014 o

dețin:

1. Moldasig

2. Asito

3. Donaris Group

4. Moldcargo

5. Asterra Group

care în total dețin o

cotă a subscrierilor

pe piața AORCA de

71,49 %.

36. IV. Asigurarea Transporturilor

IV. ASIGURAREA TRANSPORTURILORVolumul primelor de asigurare încasate (lei)

2011

Asigurări de

vehicule terestre 192623536

Asigurări de

vehicule de cale

ferată

0

Asigurări de

nave aeriene

37129779

2012

2013

2014

192629054

218647605

234571943

0

59719

23989

34517585

39482434

31354673

Volumul despăgubirilor plătite (lei)

2011

Asigurări de

vehicule terestre 123775622

Asigurări de

vehicule de cale

ferată

0

Asigurări de

nave aeriene

10043

2012

2013

2014

121754899

124560942

132958977

0

0

0

885576

3493664

36033

Conform datelor, observăm că pe

parcursul perioadei 2011-2014,

cele mai multe prime de

asigurare s-au încasat din

asigurările de vehicule terestre,

urmate de nave aeriene si de

asigurările de vehicule de cale

ferată ce se practică din anul

2013, însă într-un volum foarte

mic. De asemenea cele mai

multe despăgubiri sînt plătite

pentru asigurările de vehicule

terestre si asigurările de nave

aeriene.

37. Asigurarea CASCO

ASIGURAREA CASCOIndicatori

Volumul primelor

Volumul despăgubirilor

Anul

2012

2013

2014

2012

2013

2014

Abaterea față de anul precedent

absolută (+/-)

relativă (%)

5518

0,003

26018551

13,51

15924338

7,28

-2020723

-1,63

2806043

2,30

8398035

6,74

In perioada 2011-2014 volumul primelor s-a majorat, cea mai mare

creștere a avut in anul 2013 fata de anul 2012 cu 13,51 la suta si in

anul 2014 cu 7,28 %. Însa volumul despăgubirilor achitate s-au

redus in anul 2012 fata de 2011 cu 1,63 la suta, dar s-a majorat in

următorii ani cu 2,30 % (2013) si respectiv 6,74 %(2014).

38. Asigurarea CASCO

ASIGURAREA CASCONr/o

Compania de asigurare

Primele încasate (lei)

2013

Cota de piață

(%)

Evoluția

(+/- lei)

2014

2013

2014

1

MOLDASIG SA

42257622

45224961

2967339

19,33

19,28

2

ASTERRA GRUP SA

18467561

29093046

10625485

8,45

12,40

3

GRAWE CARAT ASIGURĂRI

SA

14907512

28928591

14021079

6,82

12,33

4

DONARIS-GROUP SA

24420624

26431091

2010467

11,17

11,27

5

MOLDCARGO SA

28944679

25069844

-3874836

13,24

10,69

6

ASITO SA

21284534

17333659

-3950875

9,73

7,39

7

GARANŢIE SA

10930787

14182241

3251454

5,00

6,05

8

ACORD-GRUP SA

5149201

12938420

7789219

2,36

5,52

9

VICTORIA ASIGURARI SA

20521762

11647149

-8874613

9,39

4,97

12646612

8911394

-3735218

5,78

3,80

11 GALAS SA

5473696

6882409

1408713

2,50

2,93

12 KLASSIKA ASIGURĂRI SA

5283709

5886874

603165

2,42

2,51

13 AUTO-SIGURANTA SA

1259769

1168700

-91069

0,58

0,50

265579

834382

568803

0,12

0,36

1743993

39183

-1704810

0,80

0,02

0

0

0

0

0

5089965

X

-5089965

2,33

X

10 TRANSELIT SA

14 MOLDOVA-ASTROVAZ SA

15 EXIM-ASINT SA

16 SIGUR-ASIGUR SA

17 EUROASIG SA

Total

218647605

234571943

15924338

100

100

Observăm că cea

mai mare cotă de

piață privind

asigurarea CASCO

în 2014 o dețin:

1. Moldasig

2. Asterra Grup

3. Grawe Carat

Asigurări

4. DonarisGrup

5. Moldcargo

care în total dețin o

cotă a subscrierilor

pe piața

asigurărilor

CASCO de 65,97

%.

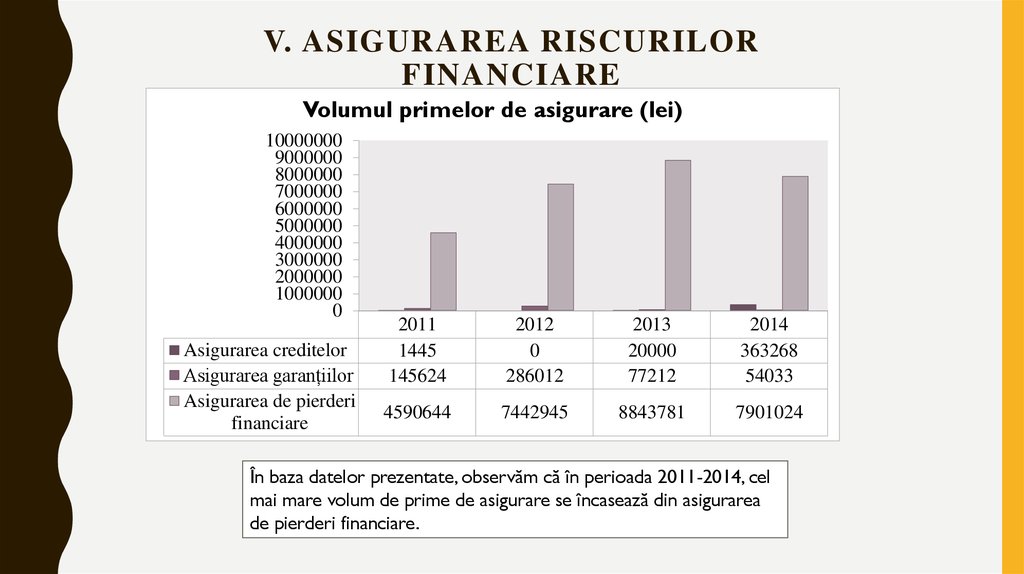

39. V. Asigurarea Riscurilor Financiare

V. ASIGURAREA RISCURILORFINANCIARE

Volumul primelor de asigurare (lei)

10000000

9000000

8000000

7000000

6000000

5000000

4000000

3000000

2000000

1000000

0

Asigurarea creditelor

Asigurarea garanțiilor

Asigurarea de pierderi

financiare

2011

1445

145624

2012

0

286012

2013

20000

77212

2014

363268

54033

4590644

7442945

8843781

7901024

În baza datelor prezentate, observăm că în perioada 2011-2014, cel

mai mare volum de prime de asigurare se încasează din asigurarea

de pierderi financiare.

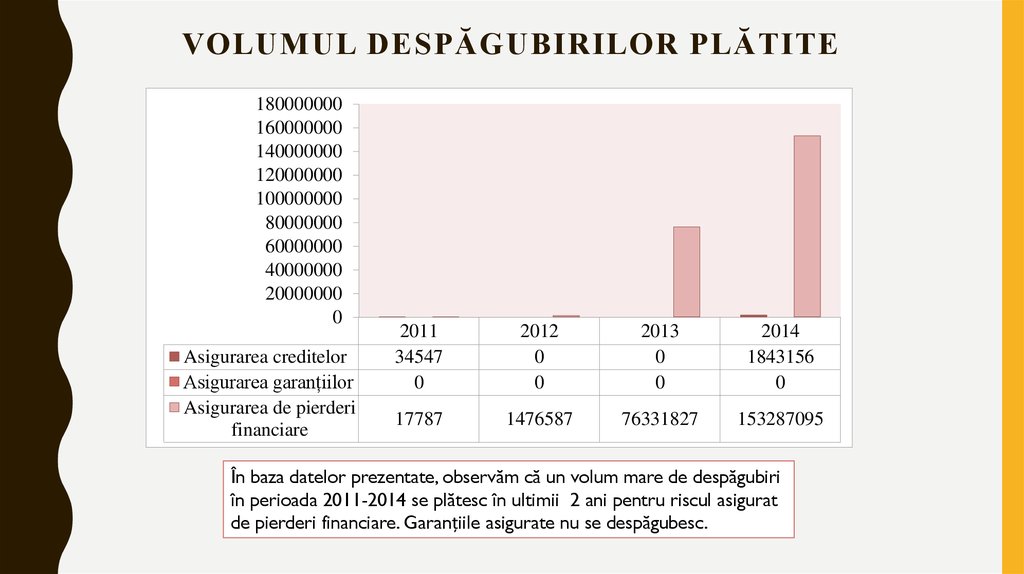

40. Volumul despăgubirilor plătite

VOLUMUL DESPĂGUBIRILOR PLĂTITE180000000

160000000

140000000

120000000

100000000

80000000

60000000

40000000

20000000

0

Asigurarea creditelor

Asigurarea garanțiilor

Asigurarea de pierderi

financiare

2011

34547

0

2012

0

0

2013

0

0

2014

1843156

0

17787

1476587

76331827

153287095

În baza datelor prezentate, observăm că un volum mare de despăgubiri

în perioada 2011-2014 se plătesc în ultimii 2 ani pentru riscul asigurat

de pierderi financiare. Garanțiile asigurate nu se despăgubesc.

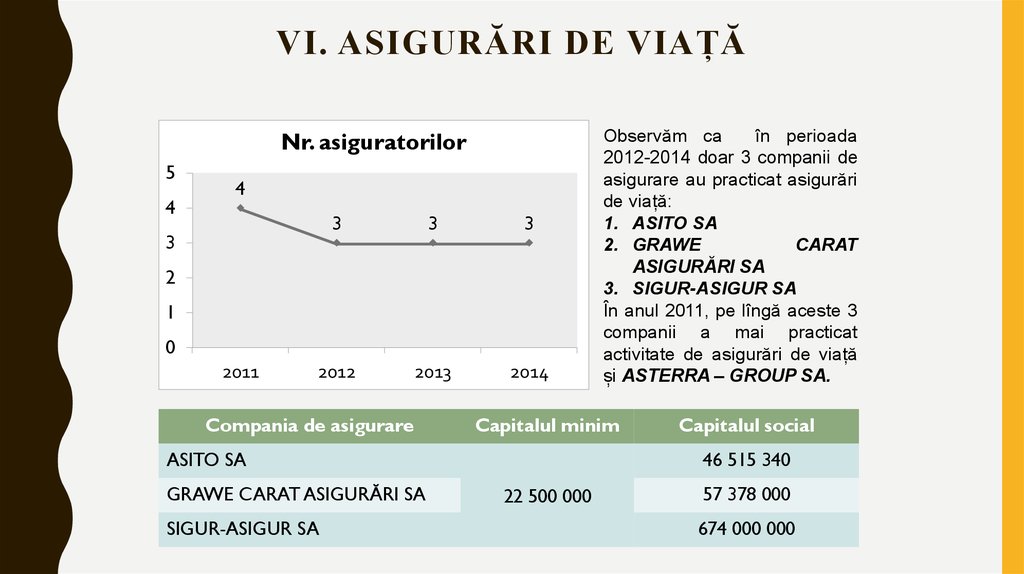

41. VI. Asigurări de Viață

VI. ASIGURĂRI DE VIAȚĂNr. asiguratorilor

5

4

4

3

3

3

2012

2013

2014

3

2

1

0

2011

Compania de asigurare

Capitalul minim

ASITO SA

GRAWE CARAT ASIGURĂRI SA

SIGUR-ASIGUR SA

Observăm ca

în perioada

2012-2014 doar 3 companii de

asigurare au practicat asigurări

de viață:

1. ASITO SA

2. GRAWE

CARAT

ASIGURĂRI SA

3. SIGUR-ASIGUR SA

În anul 2011, pe lîngă aceste 3

companii a mai practicat

activitate de asigurări de viață

și ASTERRA – GROUP SA.

Capitalul social

46 515 340

22 500 000

57 378 000

674 000 000

42. Volumul primelor încasate

VOLUMUL PRIMELOR ÎNCASATE80000000

70000000

60000000

50000000

40000000

30000000

20000000

10000000

0

Asigurări de viaţă (fără

asigurarea cu pensii şi fără

anuităţi)

Asigurări de pensii şi

anuităţi

Asigurări de accidente şi

boală, suplimentare la

asigurarea de viaţă

2011

2012

2013

2014

61615236

64646756

69468395

75892730

343452

322409

315441

294085

3560649

3601935

3754710

3845336

Din

datele

prezentate,

observăm că cel mai mare

volum de prime se încasează

din asigurarea de viață, după

care urmează un volum

foarte mic de prime încasate

din asigurări de accidente si

de boală și un volum

nesemnificativ de prime din

asigurări de pensii și

anuități.

43. Volumul Despăgubirilor

VOLUMUL DESPĂGUBIRILORVolumul despăgubirilor plătite (lei)

2011

2012

2013

2014

4232275

3165088

3276900

3381953

5520007

5880569

3493496

192786

22098

9774380

179293

9224950

104226

6874622

137605

3712344

Asigurări de viaţă

Asigurări de pensii şi

anuităţi

Asigurări de

accidente şi boală

Total

În perioada 2011-2014 volumul despăgubirilor plătite a scăzut de la 9774380 lei în anul

2011 la 3712344 lei în anul 2014 ca urmare a micșorării despăgubirilor pentru asigurări de

viață și de pensii și anuități. Totodată s-au majorat despăgubirile pentru asigurări de

accidente și boală.

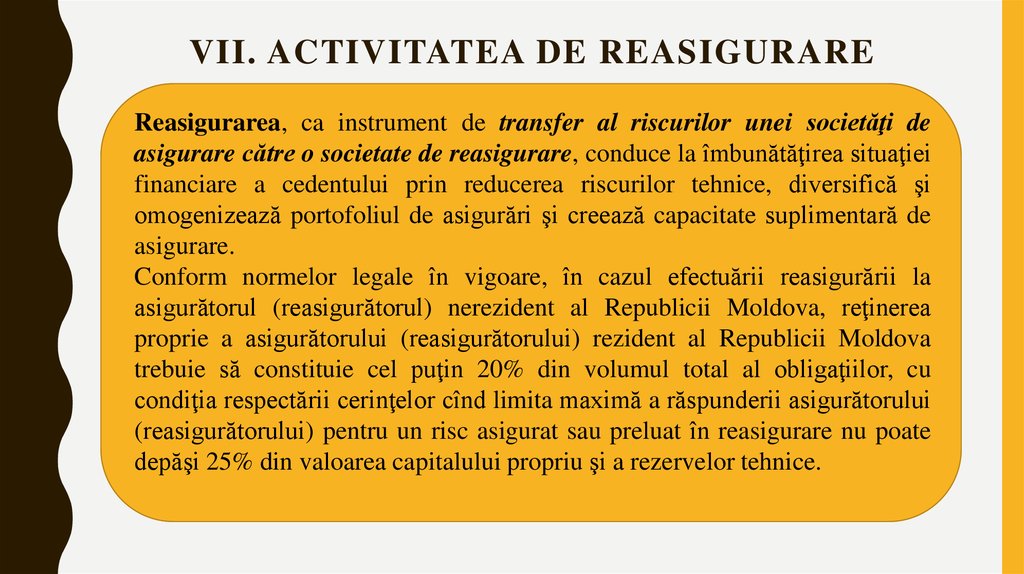

44. VII. Activitatea de Reasigurare

VII. ACTIVITATEA DE REASIGURAREReasigurarea, ca instrument de transfer al riscurilor unei societăţi de

asigurare către o societate de reasigurare, conduce la îmbunătăţirea situaţiei

financiare a cedentului prin reducerea riscurilor tehnice, diversifică şi

omogenizează portofoliul de asigurări şi creează capacitate suplimentară de

asigurare.

Conform normelor legale în vigoare, în cazul efectuării reasigurării la

asigurătorul (reasigurătorul) nerezident al Republicii Moldova, reţinerea

proprie a asigurătorului (reasigurătorului) rezident al Republicii Moldova

trebuie să constituie cel puţin 20% din volumul total al obligaţiilor, cu

condiţia respectării cerinţelor cînd limita maximă a răspunderii asigurătorului

(reasigurătorului) pentru un risc asigurat sau preluat în reasigurare nu poate

depăşi 25% din valoarea capitalului propriu şi a rezervelor tehnice.

45. Numărul asiguratorilor

NUMĂRUL ASIGURATORILOR20

18

17

15

15

10

13

9

8

6

5

5

Nr. CA care au

cedat prime în

reasigurare

Nr. CA care au

încasat prime pe

riscurile primite în

reasigurare

0

2011

2012

2013

2014

Compania de asigurare

Capitalul minim

În perioada analizată, numărul

companiilor de asigurare care

practică activitatea de reasigurări

s-a redus. Aceasta s-a datorat

cerinței implimentate prin Legea

nr. 407 care prevede majoarea

capitalului social minim pentru

societățile de asigurări care

practică reasigurarea pînă la 30

mil. lei.

Capitalul social

ACORD-GRUP SA

37 000 075

ASITO SA

46 515 340

KLASSIKA ASIGURĂRI SA

30 000 000

21 651 000

MOLDASIG SA

60 000 000

MOLDCARGO SA

30 000 000

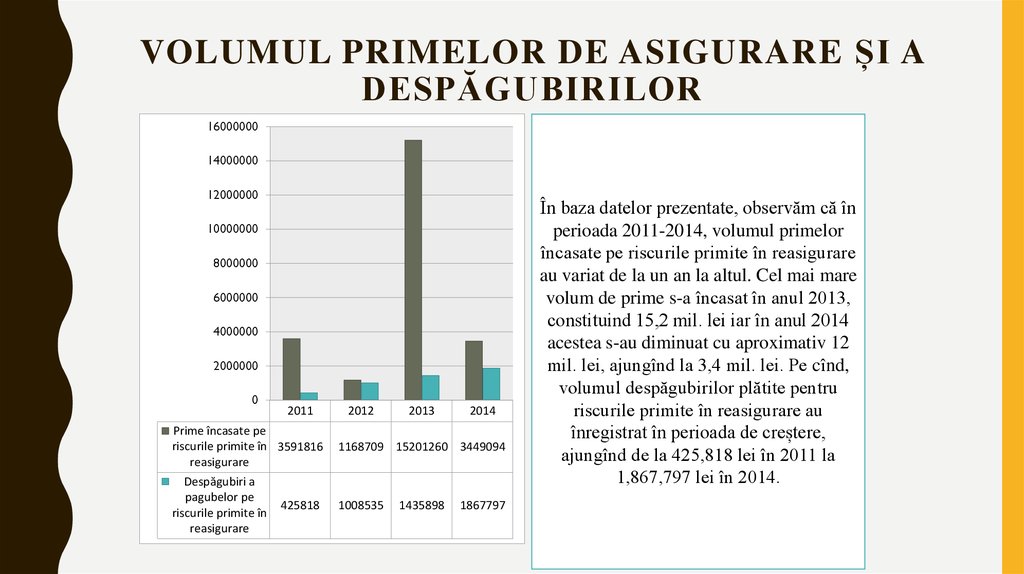

46. Volumul Primelor de asigurare și a Despăgubirilor

VOLUMUL PRIMELOR DE ASIGURARE ȘI ADESPĂGUBIRILOR

16000000

14000000

12000000

10000000

8000000

6000000

4000000

2000000

0

2011

2012

2013

2014

Prime încasate pe

riscurile primite în 3591816

reasigurare

1168709 15201260 3449094

Despăgubiri a

pagubelor pe

riscurile primite în

reasigurare

1008535

425818

1435898

1867797

În baza datelor prezentate, observăm că în

perioada 2011-2014, volumul primelor

încasate pe riscurile primite în reasigurare

au variat de la un an la altul. Cel mai mare

volum de prime s-a încasat în anul 2013,

constituind 15,2 mil. lei iar în anul 2014

acestea s-au diminuat cu aproximativ 12

mil. lei, ajungînd la 3,4 mil. lei. Pe cînd,

volumul despăgubirilor plătite pentru

riscurile primite în reasigurare au

înregistrat în perioada de creștere,

ajungînd de la 425,818 lei în 2011 la

1,867,797 lei în 2014.

47. Activitatea de reasigurare în anul 2015

ACTIVITATEA DE REASIGURARE ÎN ANUL 2015Indicatori

Prime brute subscrise

Prime cedate în

reasigurare

Prime încasate pe

riscurile primite în

reasigurare

Asigurări

generale

Asigurări

de viață

Total

1134,7

87,5

1222,2

301,9

3,6

305,5

3,6

0

6,3

Valoarea totală a primelor cedate în reasigurare în anul 2015 a

alcătuit 305,5 mil. lei, din care 301,9 mil. lei - prime aferente

asigurărilor generale şi 3,6 mil. lei - prime aferente asigurărilor

de viaţă. Creșterea nominală a primelor cedate faţă de anul 2014

a constituit 70,1 mil. lei, iar ponderea primelor cedate în

reasigurare în volumul total de prime brute subscrise în anul

2015 a constituit 24,9 %. Principalii indicatori ai activităţii de

reasigurare se prezintă în tabelul ce urmează:

Structura primelor cedate în reasigurare la

finele anului 2015 include: - volumul

primelor cedate în reasigurare pentru

categoria asigurări generale în sumă de

301,9 mil. lei (26,6 %), respectiv gradul

reţinerii proprii raportat la asigurătorii

autohtoni constituie 73,4 % (832,8 mil. lei)

din volumul primelor brute subscrise

pentru asigurări generale; - volumul

primelor cedate în reasigurare pentru

categoria asigurări de viaţă în sumă de 3,6

mil. lei (4,1 %), respectiv gradul reţinerii

proprii constituie 95,9 % (83,9 mil. lei). La

nivel naţional 7 societăţi de asigurare au

acumulat un volum al primelor primite în

reasigurare de la societăţile de asigurare în

mărime de 6,3 mil. lei, ce reprezintă 0,5 %

din volumul primelor brute subscrise pe

piaţă.

48. Concluzii

CONCLUZIIPiaţa asigurărilor din Republica Moldova este ca volum cea mai mică din regiunea Europei Centrale şi de

Est. De altfel, avînd în vedere numărul scăzut de locuitori (3,56 mil. locuitori), precum şi dimensiunile

reduse ale ţării, piaţa de asigurări nu se va ridica niciodată la mărimea celor din statele europene cu tradiţie

în domeniul economic per ansamblu.

În anul 2015, subscrierile companiilor de asigurare s-au majorat cu 2,07%, pana la 1,228.46 milioane lei

fata de rezultatele anului 2014, potrivit datelor oficiale finale publicate de comisia de supraveghere –

CNPF.In perioada raportata, valoarea daunelor platite de asiguratorii moldoveni a scazut pana la 386.55

milioane lei, sau cu aproape 25% comparativ cu 2014.Potrivit datelor CNPF, primele 5 companii de

asigurare dupa volumul de prime brute subscrise au fost MOLDASIG, cu o cota de piata de 17,70%,

urmata de GRAWE CARAT Asigurari (14,59%), DONARIS VIG (13,51%), ALLIANCE Insurance Group

(11,72%) si KLASSIKA Asigurari (7,75%). Insumat, acestia au generat circa 65.27% din totalul

subscrierilor pietei.

În același timp, valoarea despăgubirilor plătite de asiguratori s-a cifrat la 386553372 milioane lei, în

creștere cu 22,02 % comparativ cu anul 2014 Totuși amplificarea pieţei asigurărilor în Republica Moldova

este în plină evoluţie. Tendinţele de valorificare a potenţialului acesteia produc noi platforme pentru

optimizarea protecţiei acordate, diversificarea produselor şi dezvoltarea capacităţii riscurilor asigurate.

law

law