Similar presentations:

Налоговая реформа 2024-2025: к чему готовиться и что надо решить уже сейчас

1.

НАЛОГОВАЯ РЕФОРМА 2024-2025:К ЧЕМУ ГОТОВИТЬСЯ И ЧТО НАДО РЕШИТЬ УЖЕ СЕЙЧАС

2.

ГЛАДКОВАСофья Германовна

• Консультант-практик

МЕСТО ДЛЯ ФОТО

• Автор книг по вопросам налогообложения и

бухучёта

• Член Общественного Совета при УФНС по НСО

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

3.

НАЛОГОВАЯ РЕФОРМА-2025• Федеральный закон от 12.07.2024 N 176-ФЗ

«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные

законодательные акты Российской Федерации и признании утратившими силу отдельных положений

законодательных актов Российской Федерации» - с 01.01.2025

• Федеральный закон от 08.08.2024 № 259-ФЗ

"О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные

законодательные акты Российской Федерации о налогах и сборах» - с 01.01.2025, есть поправки «задним

числом»

• Федеральный закон от 29.10.2024 N 362-ФЗ

"О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные

законодательные акты Российской Федерации" - с 01.01.2025, есть поправки «задним числом»

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

4.

УСН -2025: новые условия примененияЛимит доходов: 450 000 млн руб. х коэффициент-дефлятор (1)

Для перехода на УСН: 337,5 млн руб. х коэффициент-дефлятор (1)

Лимит остаточной стоимости ОС: 200 000 млн руб. + коэффициент-дефлятор (1)

При расчете лимита остаточной стоимости ОС в целях права на УСН не надо учитывать стоимость

российского высокотехнологичного оборудования по перечню правительства.

Лимит численности: 130 человек (не действует для организаций потребкооперации)

Повышенные ставки 8% и 20% отменены

Если в 2024 году была утрата права на УСН, с 2025 года можно вновь перейти на УСН (правило о том,

что только через год, в 2025 году не действует).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

5.

УСН -2025: новые условия примененияФедеральный закон от 29.10.2024 № 362-ФЗ

Поправки устанавливают, что предельный размер доходов за 9 месяцев 2024 года для целей

перехода на УСН не индексируется на коэффициент-дефлятор. Речь идет о предельной величине

доходов в размере 337,5 млн. рублей.

Устанавливается, что на 2025 год коэффициент-дефлятор, необходимый в целях применения УСН,

равен 1. Ранее установленные коэффициенты-дефляторы не применяются с 1 января 2025 года.

Запретили учитывать в расходах туристический налог.

При нарушении лимита право применять УСН будет прекращаться с начала месяца (сейчас с начала

квартала), в котором это нарушение произошло.

С 2025 г. применение АУСН распространят на все регионы России

При смене места нахождения (жительства) ставки по прежнему месту надо применять 3 года

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

6.

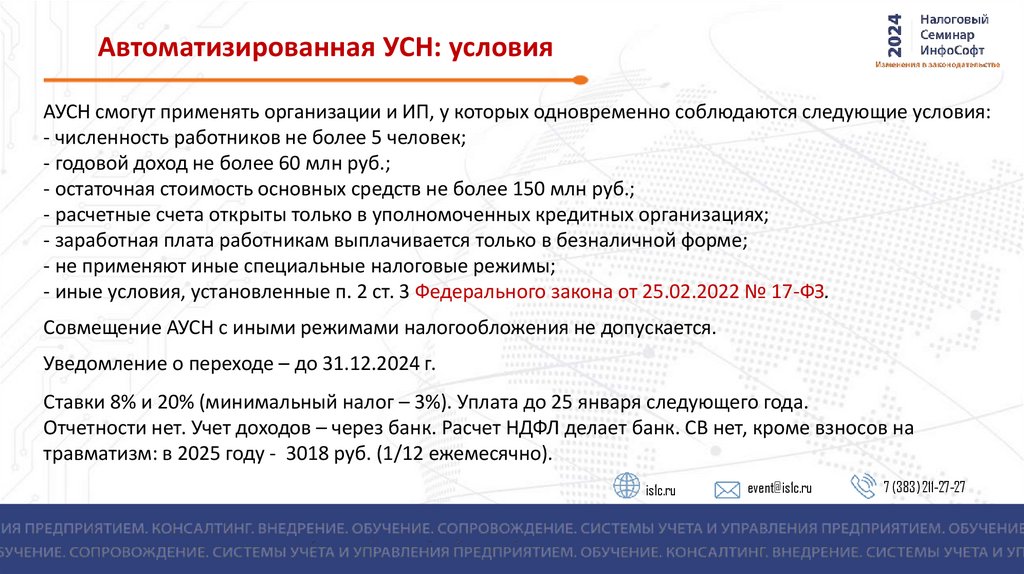

Автоматизированная УСН: условияАУСН смогут применять организации и ИП, у которых одновременно соблюдаются следующие условия:

- численность работников не более 5 человек;

- годовой доход не более 60 млн руб.;

- остаточная стоимость основных средств не более 150 млн руб.;

- расчетные счета открыты только в уполномоченных кредитных организациях;

- заработная плата работникам выплачивается только в безналичной форме;

- не применяют иные специальные налоговые режимы;

- иные условия, установленные п. 2 ст. 3 Федерального закона от 25.02.2022 № 17-ФЗ.

Совмещение АУСН с иными режимами налогообложения не допускается.

Уведомление о переходе – до 31.12.2024 г.

Ставки 8% и 20% (минимальный налог – 3%). Уплата до 25 января следующего года.

Отчетности нет. Учет доходов – через банк. Расчет НДФЛ делает банк. СВ нет, кроме взносов на

травматизм: в 2025 году - 3018 руб. (1/12 ежемесячно).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

7.

ВВЕДЕНИЕ НДСДЛЯ ПЛАТЕЛЬЩИКОВ УСН

Методические рекомендации по НДС для УСН

Письмо ФНС России от 17.10.2024 N СД-4-3/11815@

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

8.

АЛГОРИТМ ДЕЙСТВИЙОпределиться с вариантом налогообложения

Решить, какие операции лучше провести в этом году

Перезаключить договоры с контрагентами

Перепрошить ККТ

Решить: счет-фактура или УПД

Оценить необходимость ведения раздельного учета

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

9.

НДС: условия освобождения с 2025 годаОрганизации и ИП, применяющие УСН, освобождаются от исполнения обязанностей

налогоплательщика, связанных с исчислением и уплатой налога, при соблюдении одного из

следующих условий:

• за предшествующий налоговый период по налогу, уплачиваемому в связи с применением упрощенной

системы налогообложения, у указанных организации или индивидуального предпринимателя сумма

доходов, определяемых в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25

НК РФ, не превысила в совокупности 60 миллионов рублей.

Абз. 3 и 5 п. 1 ст. 145 НК РФ

• Критерий 60 млн рублей за истекший календарный год оценивается ежегодно: если доходы

налогоплательщика УСН за истекший календарный год не превысили 60 млн рублей, то с начала

следующего календарного года он освобожден от уплаты НДС (то есть при решении вопроса о

применении освобождения от НДС с 01.01.2025 оцениваем доходы за 2024 год, с 01.01.2026 оцениваем доходы за 2025 год и т.д.).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

10.

НДС: условия освобождения с 2025 года• Если в 2024 году ИП применял одновременно УСН и ПСН, ОСНО и ПСН, ЕСХН и ПСН, то для

освобождения от НДС учитывается общая сумма доходов за 2024 год по обоим применяемым

режимам налогообложения.

• При этом в отношении расчета доходов по ПСН учитываются фактически полученные ИП доходы.

Если налогоплательщик УСН является агентом (комиссионером), то при расчете порога доходов в

размере 60 млн рублей учитывается только полученное им агентское (комиссионное)

вознаграждение.

• При определении величины доходов (60 млн руб.) не учитываются доходы в виде положительной

курсовой разницы, предусмотренные пунктом 11 части второй статьи 250 НК РФ, и доходы в виде

субсидий, признаваемые в порядке, установленном п. 4.1 ст. 271 НК РФ, при безвозмездной передаче

в государственную и (или) муниципальную собственность имущества (имущественных прав).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

11.

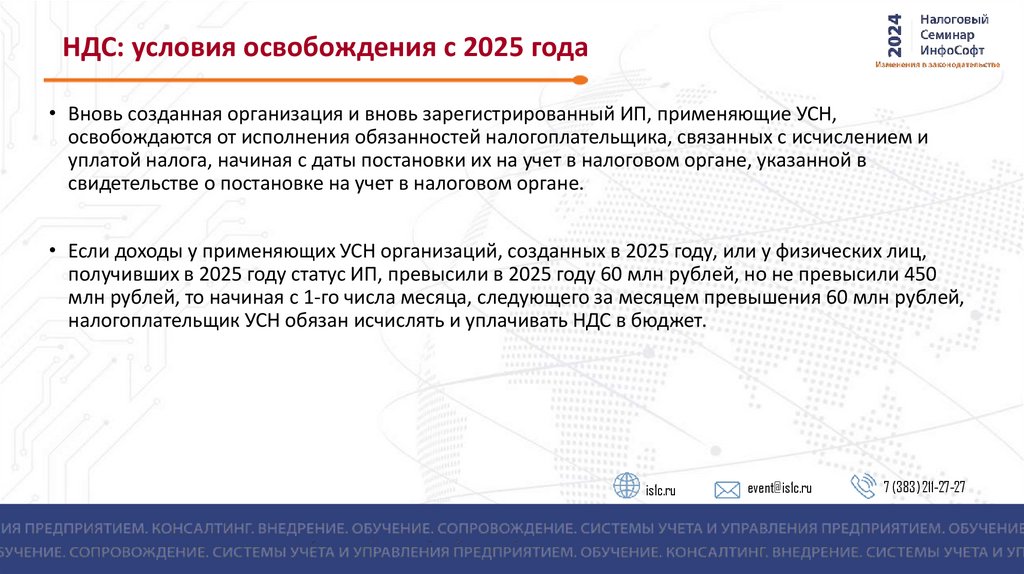

НДС: условия освобождения с 2025 года• Вновь созданная организация и вновь зарегистрированный ИП, применяющие УСН,

освобождаются от исполнения обязанностей налогоплательщика, связанных с исчислением и

уплатой налога, начиная с даты постановки их на учет в налоговом органе, указанной в

свидетельстве о постановке на учет в налоговом органе.

• Если доходы у применяющих УСН организаций, созданных в 2025 году, или у физических лиц,

получивших в 2025 году статус ИП, превысили в 2025 году 60 млн рублей, но не превысили 450

млн рублей, то начиная с 1-го числа месяца, следующего за месяцем превышения 60 млн рублей,

налогоплательщик УСН обязан исчислять и уплачивать НДС в бюджет.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

12.

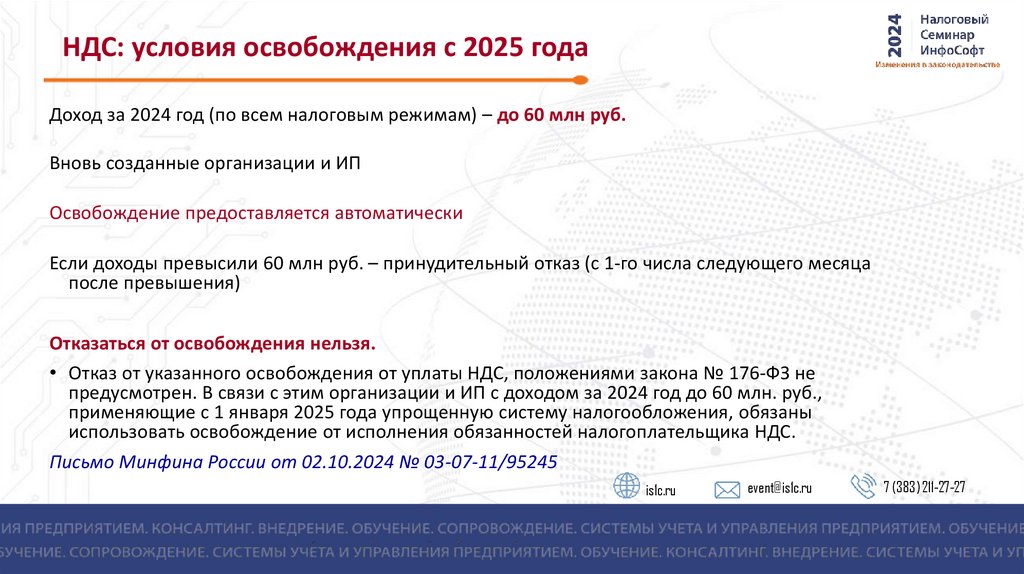

НДС: условия освобождения с 2025 годаДоход за 2024 год (по всем налоговым режимам) – до 60 млн руб.

Вновь созданные организации и ИП

Освобождение предоставляется автоматически

Если доходы превысили 60 млн руб. – принудительный отказ (с 1-го числа следующего месяца

после превышения)

Отказаться от освобождения нельзя.

• Отказ от указанного освобождения от уплаты НДС, положениями закона № 176-ФЗ не

предусмотрен. В связи с этим организации и ИП с доходом за 2024 год до 60 млн. руб.,

применяющие с 1 января 2025 года упрощенную систему налогообложения, обязаны

использовать освобождение от исполнения обязанностей налогоплательщика НДС.

Письмо Минфина России от 02.10.2024 № 03-07-11/95245

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

13.

НДС: условия освобождения с 2025 годаДобровольная уплата НДС

• Если налогоплательщик УСН, применяющий освобождение от НДС на основании статьи

145 НК РФ, которое носит обязательный характер, выставит покупателю счет-фактуру с

выделением в нем суммы НДС, то сумма НДС, указанная в этом счете-фактуре,

подлежит уплате в бюджет (п. 5 ст. 173 НК РФ). При этом у продавца налогоплательщика УСН право на вычеты "входного" НДС не предусмотрено (п. 2 ст.

170 НК РФ).

• Покупатель товаров (работ, услуг), имущественных прав у такого налогоплательщикапродавца имеет право на вычеты НДС, указанного в счете-фактуре, которые

применяются в порядке и на условиях, предусмотренных статьями 171 и 172 НК РФ.

Методические рекомендации ФНС

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

14.

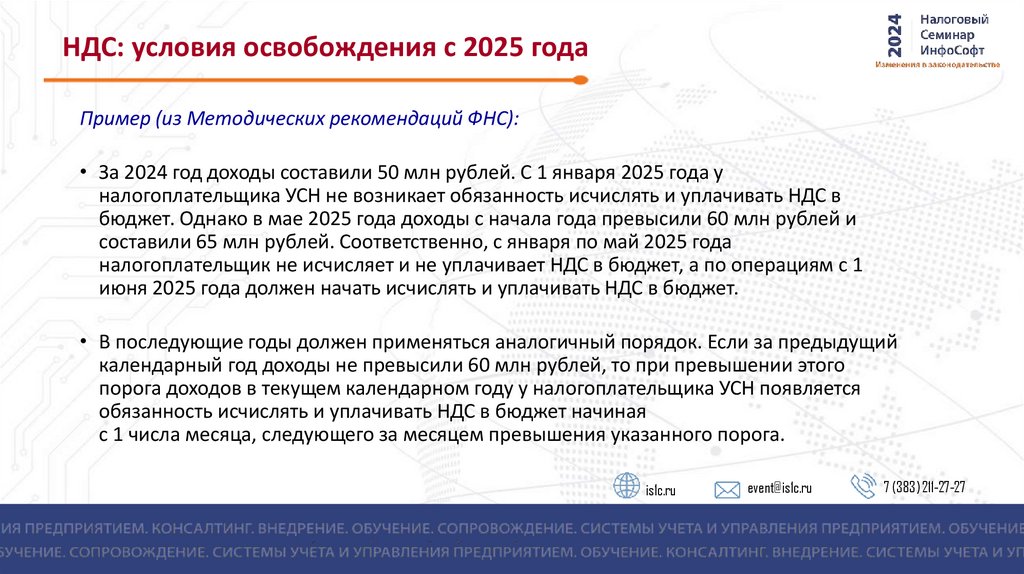

НДС: условия освобождения с 2025 годаПример (из Методических рекомендаций ФНС):

• За 2024 год доходы составили 50 млн рублей. С 1 января 2025 года у

налогоплательщика УСН не возникает обязанность исчислять и уплачивать НДС в

бюджет. Однако в мае 2025 года доходы с начала года превысили 60 млн рублей и

составили 65 млн рублей. Соответственно, с января по май 2025 года

налогоплательщик не исчисляет и не уплачивает НДС в бюджет, а по операциям с 1

июня 2025 года должен начать исчислять и уплачивать НДС в бюджет.

• В последующие годы должен применяться аналогичный порядок. Если за предыдущий

календарный год доходы не превысили 60 млн рублей, то при превышении этого

порога доходов в текущем календарном году у налогоплательщика УСН появляется

обязанность исчислять и уплачивать НДС в бюджет начиная

с 1 числа месяца, следующего за месяцем превышения указанного порога.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

15.

НДС: операции по ст. 146 и 149 НК РФ• Если налогоплательщик УСН, который обязан исчислять и уплачивать НДС в

бюджет, осуществляет не признаваемые объектом налогообложения НДС или

необлагаемые НДС операции, то по таким операциям у него не возникает

обязанности исчислять и уплачивать НДС в бюджет. Перечень таких операций и

условия освобождения от уплаты НДС приведены в статьях 146, 149 НК РФ. Однако

в этом случае у него возникает обязанность подавать налоговую декларацию по

НДС, в которой отражается информация о таких операциях.

Методические рекомендации ФНС

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

16.

НДС: операции по ст. 146 и 149 НК РФ• Подпункт 26 пункта 2 статьи 149 НК РФ освобождает от НДС передачу исключительных

прав на программы и базы данных, включенные в единый реестр российских программ

и баз данных, прав на использование таких программ и баз данных (включая обновления

к ним и дополнительный функционал), в том числе путем предоставления удаленного

доступа через интернет.

Письмо Минфина России от 08.08.2024 № 03-07-11/74359

Подпункт 14 пункта 2 статьи 149 НК РФ освобождает от НДС услуги в сфере образования,

оказываемые некоммерческими организациями, осуществляющими образовательную

деятельность по реализации основных и дополнительных образовательных программ,

предусмотренных лицензией (за исключением консультационных услуг и услуг по сдаче

в аренду помещений).

Письмо Минфина России от 24.09.2024 № 03-07-11/91838

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

17.

НДС: операции по ст. 146 и 149 НК РФИнформация ФНС России

Не подлежат налогообложению НДС следующие операции:

• коммунальные услуги, которые предоставляются управляющими компаниями, если

таковые покупают услуги у ресурсоснабжающих организаций и региональных операторов

по обращению с твердыми коммунальными отходами;

• работы и услуги по содержанию и ремонту общего имущества в многоквартирном доме,

которые выполняются УК. При этом они приобретаются у организаций и ИП, которые их

непосредственно оказывают. Однако это не относится к случаям, если такие работы

выполняются силами самих управляющих компаний.

Если управляющая организация применяет освобождение от НДС, она не обязана

составлять счета-фактуры по освобожденным от этого налога операциям. При этом

запрет на составление таковых по указанным операциям ст. 169 НК РФ

не устанавливает.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

18.

НДС: освобождение для общепита (пп. 33 п. 3 ст. 149 НК РФ)Условия освобождения для общепита:

• сумма доходов, определяемых в порядке, установленном главой 23, 25 или 26.2 Кодекса, не

превысила в совокупности два миллиарда рублей;

• удельный вес доходов от реализации услуг общественного питания в общей сумме доходов составил

не менее 70 процентов;

• среднемесячный размер выплат и иных вознаграждений, начисленных организацией или

индивидуальным предпринимателем в пользу физических лиц, определяемый исходя из данных

расчетов по страховым взносам, не ниже размера среднемесячной начисленной заработной платы за

календарный год, предшествующий году, в котором применяется освобождение от НДС, в каждом

субъекте Российской Федерации, в налоговый орган которого представлен расчет по страховым

взносам за календарный год, предшествующий году, в котором применяется освобождение от НДС,

по виду экономической деятельности, определяемому по классу 56 «Деятельность по

предоставлению продуктов питания и напитков» раздела I «Деятельность гостиниц и предприятий

общественного питания» в соответствии с ОКВЭД.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

19.

НДС при УСН-2025: ставки2 варианта:

1) Обычные ставки 20%, 10% и 0% с правом на вычет входного налога

2) Пониженные ставки (п. 8 ст. 164 НК РФ):

5% - если доход свыше 60 млн руб. до 250 млн. руб. в год

7% - если доход свыше 250 млн руб. до 450 млн. руб. в год

Предельные размеры дохода индексируются ежегодно на коэффициент-дефлятор (кроме 60 млн. руб.)

Пониженные ставки лишают права на применение нулевой ставки (кроме операций, предусмотренных

пп. 1 -1.2, 2.1 -3.1, 7 и 11 п. 1 ст. 164 НК РФ, например, экспорт, международные перевозки). Ставки

10% и 20% применять нельзя.

О выборе ставок налоговая узнает из декларации по НДС

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

20.

НДС при УСН-2025: ставкиПониженную ставку НДС при УСН нужно применять непрерывно минимум

12 кварталов подряд, то есть 3 года. Трехлетний период нужно считать начиная

с квартала, за который представили первую декларацию по НДС с пониженной

ставкой. Отказаться раньше 3 лет от пониженной ставки в добровольном порядке

не получится. После истечения 3 лет можно перейти на общий порядок или остаться

на особых условиях, если соответствуете установленным требованиям.

Досрочное прекращение применения пониженных ставок НДС возможно только, если

налогоплательщик УСН утратит право на их применение (если доходы за год превысят

450 млн рублей) или с нового года получит автоматически освобождение от уплаты

НДС (если доходы за предыдущий год будут менее 60 млн рублей).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

21.

НДС при УСН-2025: ставкиПример (из Методических рекомендаций ФНС)

С 01.01.2025 налогоплательщик УСН применяет ставку НДС 5%.

В октябре 2025 года его доходы превысили 250 млн рублей и составили 270 млн рублей. В связи с

этим с ноября 2025 налогоплательщик УСН применяет ставку НДС 7%. С 01.01.2026 и в течение

всего 2026 года налогоплательщик УСН применяет ставку НДС 7% (т.к. доход по итогам 2025 года

стал более 250 млн рублей).

За 2026 год доходы составили 230 млн рублей. С 01.01.2027 налогоплательщик УСН будет снова

вправе использовать ставку НДС 5% (т.к. доход по итогам 2026 снизился и стал менее 250 млн

рублей).

В этом случае переход на ставку НДС 7% не означал, что теперь отсчет 12 последовательных

кварталов начинается заново. 12 кварталов считаются от квартала, когда налогоплательщик УСН

впервые применил специальную ставку НДС (то есть в указанном примере с 1 квартала 2025 года, а

с 1 квартала 2028 года отсчет 12 кварталов будет начинаться заново и налогоплательщик УСН с

этого момента снова вправе выбрать ставку НДС 5% (7%) или 20% (10%)).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

22.

НДС при УСН-2025: право на вычетЕсли ставки обычные – есть право на вычет

При пониженной ставке (5% или 7%) права на вычет у продавца нет.

Соответствующую сумму нужно включить в стоимость товаров (работ, услуг). А если вычет был

принят ранее, его следует восстановить (новый пп. 8 п. 2 ст. 170 НК РФ и новая редакция подп.

2 п. 3 ст. 170 НК РФ).

Для покупателя в части его права на вычет НДС по пониженной ставке никаких особенностей не

установлено, следовательно, он может принять входной налог от плательщика УСН к вычету.

В отличие от общей ставки 20%, при пониженной ставке 5 или 7% не нужно вести раздельный учет

облагаемых и необлагаемых операций. Такой учет ведется для целей вычета по НДС, а вычета НДС

на пониженных ставках нет.

Особые ставки не применяются при ввозе товаров в РФ, а также при выполнении обязанностей

налогового агента по НДС (п. 1–6 ст. 161 НК РФ).

7 (383) 211-27-27

is1c.ru

event@is1c.ru

проводим конференции

и форумы

23.

НДС при УСН-2025: право на вычетФедеральный закон от 29.10.2024 № 362-ФЗ

Организации и ИП, применявшие до 1 января 2025 года УСН, вправе в 2025 году принять к вычету

суммы НДС:

• по приобретенным (ввезенным) товарам (работам, услугам), которые до 1 января 2025 года не

были отнесены к расходам, вычитаемым из базы при применении УСН (для объекта «доходы,

уменьшенные на величину расходов»);

• по приобретенным (ввезенным) до 1 января 2025 года товарам (работам, услугам), не

использованным при применении УСН (для объекта «доходы»);

• по приобретенным (ввезенным) до 1 января 2025 года основным средствам или нематериальным

активам, если до 1 января 2025 года указанные ОС не были введены в эксплуатацию (НМА не

были приняты к учету).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

24.

НДС при УСН-2025 : выбор ставкиis1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

25.

НДС при УСН-2025 : расчетные ставки• Для налогоплательщика УСН, который обязан исчислять и уплачивать НДС в бюджет,

выбравшего применение общеустановленных ставок НДС, применяются расчетные ставки

НДС: 20/120, 10/110.

• Для налогоплательщика УСН, который обязан исчислять и уплачивать НДС в бюджет,

выбравшего применение специальных ставок НДС, применяются расчетные ставки НДС:

5/105, 7/107.

Расчетная ставка НДС применяется, например, при получении авансов.

Например:

Налогоплательщик УСН, который обязан исчислять и уплачивать НДС в бюджет, получил

аванс в сумме 210 руб. с учетом НДС. Если применяется ставка НДС 5%, то сумма НДС,

подлежащая уплате в бюджет с полученного аванса, определяется следующим образом:

210 рублей x 5/105 = 10 руб.,

а если применяется ставка 7%, то 210 рублей x 7/107 = 13,74 руб.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

26.

НДС: счета-фактуры, книга покупок и книга продажВыставленные налогоплательщиком УСН, который обязан исчислять и уплачивать НДС в бюджет, счетафактуры необходимо зарегистрировать в книге продаж.

Книга продаж - это документ, в котором регистрируются все счета-фактуры, выставленные в текущем

квартале. По окончании квартала сведения из книги продаж переносятся в декларацию по НДС (раздел 9

налоговой декларации по НДС).

При реализации товаров (работ, услуг) физическим лицам в книге продаж регистрируются сводные

документы, указанные в п. 14 Методических рекомендаций.

• Кроме того, если налогоплательщик УСН, который обязан исчислять и уплачивать НДС в бюджет, имеет право

на вычеты по НДС, то он ведет книгу покупок.

• Книга покупок - это документ, предназначенный для регистрации в ней счетов-фактур, полученных от

продавцов (поставщиков) товаров (работ, услуг). По истечении квартала сведения из книги покупок

переносятся в декларацию по НДС (раздел 8 декларации по НДС).

Методические рекомендации ФНС России

Постановление Правительства РФ от 29.10.2024 N 1448 "О внесении изменений в постановление

Правительства Российской Федерации от 26 декабря 2011 г. N 1137»

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

27.

НДС: учёт в доходах и расходах при УСН• При определении доходов из них исключаются суммы налогов, предъявленные в

соответствии с настоящим Кодексом налогоплательщиком покупателю (приобретателю)

товаров (работ, услуг, имущественных прав), а также сумма туристического налога.

абз. 5 п. 1 ст. 248 НК РФ

В составе расходов учитываются:

• суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и

сборах, за исключением налога, уплаченного в соответствии с настоящей главой, и налога

на добавленную стоимость, уплаченного в бюджет в соответствии с пунктом 5 статьи 173

настоящего Кодекса (добровольная уплата), а также суммы туристического налога;

пп. 22 п. 1 ст. 346.16 НК РФ

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

28.

НДС по длящимся договорам• Если покупатель перечислит продавцу - налогоплательщику УСН аванс до 01.01.2025, а

поставка товара (выполнение работ, оказание услуг) будет после 01.01.2025 - НДС с аванса,

полученного в 2024 году, не исчисляется.

• Если в указанном случае покупатель не согласится внести изменения в договор и доплатить

продавцу сумму НДС, то при реализации (отгрузке) товаров (работ, услуг) в 2025 году

необходимо исходить из того, что цена договора включает в себя НДС. Его сумму можно

определить, применив расчетную ставку в размере 5/105 или 7/107 (при применении

специальной ставки НДС), либо 20/120, 10/110 (при применении общеустановленных ставок

НДС).

• Сумма НДС, определенная налогоплательщиком УСН расчетным методом, уменьшает сумму

доходов, учитываемых по этой операции для целей УСН.

Методические рекомендации ФНС России

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

29.

НДС по длящимся договорамНапример:

• Налогоплательщик УСН получил в 3 квартале 2024 г. аванс 100 рублей без НДС в счет

будущей поставки товаров. Цена товара по договору 100 рублей. Отгрузка товаров

состоялась 1 апреля 2025 года, т.е. во втором квартале 2025 года. Цена товара по

договору не изменялась. Налогоплательщик УСН, который обязан исчислять и

уплачивать НДС в бюджет, с 01.01.2025 применяет ставку НДС 5%.

Сумма НДС может быть определена налогоплательщиком УСН

за 2 квартал 2025 года следующим образом:

(100 x 5/105) = 4,76 рубля.

Полученная сумма налога подлежит отражению в декларации по НДС и уплате в

бюджет.

Методические рекомендации ФНС России

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

30.

НДС по длящимся договорам• С 2025 года если налогоплательщик УСН, освобожденный от обязанности исчислять и

уплачивать НДС в бюджет, или применяющий ставку НДС 5% или 7%, при заключении

договора с покупателем предполагает, что на момент исполнения договора

(отгрузки) доходы превысят установленные лимиты, то при заключении договора с

покупателем целесообразно предусмотреть положение о возможности увеличения

цены договора на сумму НДС (и тогда покупатель доплатит продавцу на УСН

соответствующий НДС).

Методические рекомендации ФНС России

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

31.

НДС по длящимся договорамВ случае, когда совершаемые между участниками оборота операции становятся

облагаемыми вследствие изменения законодательства, то по общему правилу цена, по

которой оплачивается исполнение договора, не включавшая в себя НДС, должна быть

увеличена на сумму налога в силу закона, если законом или договором не

предусматривается иное.

Пункт 12 Обзора правовых позиций, отраженных в судебных актах

Конституционного Суда РФ и Верховного Суда РФ, принятых во втором квартале

2024 года по вопросам налогообложения, направлен письмом ФНС России от

29.07.2024 N БВ-4-7/8573@

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

32.

Применение ККТС 01.01.2025 налогоплательщики УСН, которые обязаны исчислять и уплачивать НДС в бюджет,

осуществляющие расчеты с применением ККТ и выбравшие уплату НДС по специальной ставке

(5% или 7%), должны перейти на указание новых ставок НДС в кассовых чеках.

Однако, если разработчики ККТ к 01.01.2025 не предоставят обновленную прошивку ККТ,

поддерживающую указание в кассовом чеке специальных ставок по НДС, то пользователи

таких ККТ могут временно продолжить формировать кассовые чеки по прежним правилам с

использованием реквизитов "сумма расчета по чеку без НДС" (тег 1105) и "сумма расчетов без

НДС" (тег 1183) до выхода соответствующего обновления. При этом сумма расчета должна

включать в себя НДС по специальным ставкам (5% или 7%).

После появления обновленной прошивки ККТ, поддерживающей специальные ставки НДС,

пользователям необходимо начать формировать кассовые чеки с указанием новых ставок НДС.

Методические рекомендации ФНС России

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

33.

• НАЛОГОВАЯ АМНИСТИЯПРИ ДРОБЛЕНИИ БИЗНЕСА

ст. 6, Федеральный закон от 12.07.2024 N 176-ФЗ

Письмо ФНС России от 18.10.2024 N СД-4-2/11836@

"О направлении рекомендаций по применению статьи 6 Федерального закона N 176-ФЗ"

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

34.

Признаки дробления бизнеса• дробление бизнеса - разделение единой предпринимательской деятельности между

несколькими формально самостоятельными лицами (организациями, ИП) (группа лиц), в

отношении которых осуществляется контроль одними и теми же лицами, направленное

исключительно или преимущественно на занижение сумм налогов путем применения

специальных налоговых режимов с превышением предусмотренных статьей 54.1 НК РФ

пределов осуществления прав по исчислению налоговой базы и (или) суммы налогов.

• Предпринимательская деятельность конкретного налогоплательщика может быть

квалифицирована налоговыми органами как осуществляемая с применением схемы

дробления бизнеса только в результате исследования всех фактических обстоятельств

ведения деятельности таким налогоплательщиком и его взаимозависимыми лицами на

основании доказательств, в совокупности свидетельст-вующих о ведении единой

предпринимательской деятельности и намерении лица получить необоснованную

налоговую экономию.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

35.

Признаки дробления бизнесаПисьмо ФНС России от 09.08.2024 № СД-4-7/9113

Выработать универсальный стандарт для доказывания дробления бизнеса невозможно. Ведь в каждом

случае требуется индивидуальный подход. Налогоплательщик может опровергнуть выводы налоговой.

Признаки, выявленные судебной практикой.

общность учредителей и (или) руководителей организаций;

общность работников и единство кадровой политики;

ведение бухгалтерского учета одним и тем же лицом;

совпадение IP-адресов;

общность доступа к распоряжению и управлению движением денежных средств;

совпадение адреса местонахождения;

общность средств связи и идентификации (телефоны, электронная почта, вывески, сайт);

общность контрагентов, представителей и материально-технических ресурсов;

несение расходов участниками схемы друг за друга;

формальный документооборот.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

36.

Правила амнистии• добровольный отказ от дробления бизнеса - исчисление и уплата лицами,

участвовавшими в дроблении бизнеса, налогов в размере, определенном в

результате консолидации по всей группе лиц доходов и (или) других показателей,

соблюдение которых является условием для применения специальных режимов

налогообложения.

• Законом N 176-ФЗ не предусмотрена обязанность представления в налоговый

орган специального сообщения (заявления, уведомления, специальной

декларации и т.д.) при добровольном отказе от дробления бизнеса. При этом

налогоплательщики не ограничены в праве информирования налоговых органов о

добровольном отказе от дробления бизнеса.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

37.

Способы добровольного отказа от дробленияПеречень способов добровольного отказа от дробления бизнеса не ограничен.

Добровольный отказ от дробления бизнеса без изменения организацион-ной структуры

бизнеса может осуществляться, в частности, путем:

• перехода формально самостоятельных участников дробления бизнеса на общую систему

налогообложения;

• фактического перевода деятельности на одно из лиц группы.

Добровольный отказ от дробления бизнеса путем изменения организацион-ной структуры

бизнеса может осуществляться, в частности, путем:

• объединения формально самостоятельных юридических лиц в одно юридическое лицо с

возможным созданием по месту ведения ими предпринимательской деятельности

обособленных подразделений этой организации;

• полного отчуждения акций (долей) юридических лиц, входящих в группу лиц, иным

независимым лицам. При этом группа лиц перестает вести деятельность как единый

хозяйствующий субъект.

7 (383) 211-27-27

event@is1c.ru

is1c.ru

проводим конференции

и форумы

38.

Можно ли остаться на УСН?• Если все участники группы лиц применяют упрощенную систему налогообложения

и суммарные показатели доходов этой группы лиц в 2024 году превышают 60 млн

рублей, но не превышают предельную величину доходов 450 млн рублей, то при

желании сохранить применение упрощенной системы налогообложения с

01.01.2025 года отказ от дробления может быть осуществлен путем перевода

деятельности такой группы лиц на одно лицо с выбором обложения операций

налогом на добавленную стоимость по ставкам, предусмотренным пунктами 2, 3

или 8 статьи 164 Кодекса (5/7% или 20 (10)% соответственно).

• Если консолидации нет – риски доначислений по НДС

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

39.

Частичный отказ от дробленияПод частичным добровольным отказом от дробления бизнеса понимается отказ от

дробления бизнеса не по всем компаниям и (или) лицам - участникам дробления, а

только по некоторым.

• При установлении факта частичного добровольного отказа от дробления бизнеса в

налоговых периодах 2025 и 2026 годов амнистируемая обязанность по уплате налогов,

пеней и штрафов прекращается в соответствующей части.

• В этом случае налоговая обязанность за соответствующие периоды может быть

прекращена в части, определяемой пропорционально сокращению доли доходов от

деятельности, осуществляемой налогоплательщиком с использованием дробления

бизнеса, в общем объеме доходов лиц, участвующих в дроблении бизнеса (если более

точный расчет невозможен исходя из фактических обстоятельств). При расчете не

учитываются доходы лиц, участвующих в дроблении бизнеса, полученные в результате

сделок между данными лицами (внутри группы).

Пункт 18 Методички ФНС - Пример расчета части прекращаемой обязанности по

уплате налогов, пеней, штрафов в связи с частичным добровольным отказом от

дробления бизнеса.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

40.

Когда амнистия не применяетсяАмнистия не применяется в следующих случаях:

• если налогоплательщик не отказался от дробления бизнеса в 2025 - 2026

годах;

• если дробление бизнеса выявлено за периоды 2021 года и ранее;

• если решение по результатам налоговой проверки за налоговые периоды

2022 - 2024 годов вступило в силу до 12.07.2024.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

41.

Когда амнистия не применяетсяАмнистия не распространяется на следующие налоги (страховые взносы):

• НДФЛ и страховые взносы, доначисленные в связи с занижением (сокрытием) заработной платы (не связаны

с дроблением бизнеса);

• налог на прибыль организаций, доначисленный организациям - участникам схемы дробления,

применяющим ОСНО (НДФЛ, доначисленный ип), или налоги в связи с применением специальных налоговых

режимов (УСН, ЕСХН), доначисленные участникам схемы дробления, применяющим специальные налоговые

режимы, в связи с занижением (сокрытием) выручки (доходов) (не связаны с дроблением бизнеса);

• страховые взносы (дробление бизнеса в целях получения лицами статуса СМП для применения пониженного

тарифа страховых взносов);

• НДС в связи с применением льгот в сфере общественного питания (дробление бизнеса в целях освобождения

от налогообложения НДС услуг общепита, не превышающих по выручке 2 млрд рублей в год);

• НДПИ (дробление бизнеса с целью занижения себестоимости полезного ископаемого).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

42.

ПРАВИЛА АМНИСТИИ• С 12.07.2024 вступление в силу решений по результатам проверки за 2022-2024 гг.

приостановлено

• Если полный или частичный отказ произошел в 2025 и 2026 году – действует амнистия за

периоды 2022-2024 гг.

В случае, если налогоплательщик не отказался от дробления бизнеса за 2025 и 2026 годы до

открытия выездной налоговой проверки за эти периоды, то он может воспользоваться

налоговой амнистией за периоды 2022 - 2023 годов при условии отказа от дробления

бизнеса за 2024, 2025 и 2026 годы до вынесения решения по результатам такой проверки

(путем подачи соответствующих уточненных налоговых деклараций и уплаты

соответствующих налогов).

В этом случае налогоплательщик не освобождается от пени и штрафов, но могут быть

учтены смягчающие обстоятельства.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

43.

ПРАВИЛА АМНИСТИИ• Если по результатам проверки за 2025 и 2026 гг. дробления

не выявлено – амнистия за периоды 2022-2024 гг.

• Если за 2025 и 2026 гг. проверка не назначена, приостановленное решение по

приостановленной проверке за 2022-2024 гг. вступает в силу с 01.01.2030 г., одновременно

применяется амнистия (если организация ликвидируется – амнистия применяется с

момента внесения записи в ЕГРЮЛ)

• Если по результатам проверки за 2025 и 2026 гг. выявлено дробление – одновременно в

решением по проверке делают доначисления за 2022-2024 г., амнистии нет (правило

применяется и при частичном отказе от дробления – в соответствующей части).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

44.

ПРАВИЛА АМНИСТИИ• Обязанность по уплате налогов, пеней и штрафов за налоговые периоды 2022 - 2024 гг.

прекращается также в случаях, если в ЕГРЮЛ внесена запись о том, что налогоплательщикорганизация находится в процессе ликвидации, запись о том, что в отношении

налогоплательщика-организации принято решение о предстоящем исключении из ЕГРЮЛ, или

запись о признании должника банкротом и об открытии конкурсного производства (ч. 12 ст. 6

Закона № 176-ФЗ).

• Данная норма приравнивает к отказу от дробления бизнеса предстоящее прекращение

существования организации, что обуславливает более раннее прекращение обязанности по

налогам, пеням и штрафам, установленной в решении налогового органа за налоговые

периоды 2022 - 2024 гг., и устанавливает момент прекращения налоговой обязанности,

предшествующий дате внесения записи в ЕГРЮЛ о ликвидации организации или о ее

исключении из реестра. При этом в случае последующего выхода организации из процедуры

ликвидации либо банкротства и продолжением деятельности обязанность по уплате налогов,

отраженных в решении, вынесенном по результатам проведения налоговой проверки

налогоплательщика за налоговые периоды 2022 - 2024 годов, пеней и штрафов в связи с

дроблением бизнеса, восстанавливается.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

45.

ПРАВИЛА АМНИСТИИ• Если организация ликвидирована, на налоговики установили, что в 2025 и 2026 гг. иной

группой лиц осуществляется деятельность с использованием дробления бизнеса, контроль

за деятельностью которых осуществляется теми же лицами, на лица, входящие в состав иной

группы лиц, возлагается обязанность по уплате налогов, отраженных в решении,

вынесенном по результатам проведения налоговой проверки за налоговые периоды 2022 2024 годов, пеней и штрафов в связи с дроблением бизнеса.

• Норма имеет антизлоупотребительный характер.

• Если предпринимательская деятельность продолжается иной группой лиц, контроль за

деятельностью которых осуществляется теми же лицами, без признаков дробления бизнеса

(например, все участники иной группы лиц применяют общую систему налогообложения, не

превышают установленные с 01.01.2025 лимиты применения УСН), то основания для

возложения на иную группу лиц обязанности по уплате налогов, отраженных в решении,

вынесенном по результатам проведения налоговой проверки налогоплательщика за

налоговые периоды 2022 - 2024 годов, пеней и штрафов в связи с дроблением бизнеса,

отсутствуют.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

46.

ПРАВИЛА АМНИСТИИ• Положения частей 12 и 13 Закона N 176-ФЗ не предусматривают досрочное прекращение

налоговой обязанности индивидуальных предпринимателей за налоговые периоды 2022

- 2024 годов, если последние прекращают деятельность или признаются банкротами.

• Указанная обязанность прекращается с 01.01.2030, если с 01.01.2025 не будет

установлено осуществление данным лицом предпринимательской деятельности с

использованием дробления бизнеса в качестве контролирующего лица группы лиц.

• Если данное лицо продолжит в последующем осуществление деятельности с

использованием иных лиц, в отношении которых оно признается контролирующим, то

налоговая обязанность физического лица за налоговые периоды 2022 - 2024 годов

возлагается в субсидиарном порядке также и на созданную группу лиц.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

47.

ПРАВИЛА АМНИСТИИ• Если налоговым органом выявлены риски дробления бизнеса за налоговые периоды

2022 - 2026 годов, то до назначения выездных налоговых проверок лиц, в отношении

которых выявлены налоговые риски, рекомендуется приглашать

налогоплательщиков для информирования их о выявленных рисках, о положениях

статьи 6 Закона N 176-ФЗ, а также представления налогоплательщиками пояснений в

соответствии с подпунктом 4 пункта 1 статьи 31 Кодекса.

Уголовная ответственность. Если решение по проверке приостановлено – в

следственные органы материалы не направляются. Если права на амнистию нет –

направляют с момента вступления решения в силу.

Правило не применяется, если нарушение не связано с дроблением.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

48.

• «ДОНАСТРОЙКА» НАЛОГОВОЙ РЕФОРМЫИ ДРУГИЕ НОВАЦИИ НАЛОГОВОГО

АДМИНИСТРИРОВАНИЯ

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

49.

НАЛОГ НА ПРИБЫЛЬС 2025 г. основная ставка налога составляет 25%, в том числе:

• 8% - в федеральный бюджет (с 2031 г. - 7%);

• 17% - в бюджеты регионов и федеральной территории "Сириус» (с 2031 г. - 18%).

Варианты минимизации:

1) раньше учесть доходы (отгрузить в 2024 году)

2) позже учесть расходы (исправить ошибку прошлого периода в текущем)

3) приобрести и ввести в эксплуатацию ОС в 2025 году

4) убытки прошлых лет учесть в 2025 году (с учетом ограничения 50%)

В случае изменения ставки налога отложенные налоговые активы и обязательства необходимо

пересчитать. Причем сделать это необходимо накануне даты начала действия новой ставки налога,

т.е. на 31.12.2024 г.

Письмо Минфина России от 29.04.2016 № 03-03-03/1/25192

Полученную разницу следует отразить как прибыль или убыток и отнести на счет 99.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

50.

НАЛОГ НА ПРИБЫЛЬСтавка налога на прибыль для ИТ-компаний в 2025-2030 годах составит: в федеральный бюджет

5%, в региональный бюджет 0%.

Увеличен коэффициент, который используется при формировании первоначальной стоимости ОС,

относящихся к сфере искусственного интеллекта (сейчас — 1,5%, станет 2%). Коэффициент 2%

можно будет применять и в отношении ОС, включенных в единый реестр российских программ

для ЭВМ и баз данных.

Повышен коэффициент, который используется для включения в расходы (или в первоначальную

стоимость НМА) сумм, потраченных на НИОКР (было 1,5%, станет 2%).

Повышен коэффициент для включения в расходы сумм, связанных с приобретением права

на использование баз данных и программ для ЭВМ (было 1,5%, станет 2%). Коэффициент 2%

можно будет применять и к расходам на адаптацию и модификацию таких баз и программ.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

51.

НАЛОГ НА ПРИБЫЛЬПредлагают установить ФЕДЕРАЛЬНЫЙ ИНВЕСТИЦИОННЫЙ ВЫЧЕТ в размере 6% от расходов на

инвестиции. Неиспользованный вычет текущего года можно будет перенести на последующие 10 лет.

Вычетом смогут воспользоваться организации из 5 секторов экономики:

- добыча полезных ископаемых;

- обрабатывающие производства;

- обеспечение электроэнергией, газом и паром, кондиционирование воздуха;

- деятельность гостиниц и общепита;

- научные исследования и разработки.

Такой вид деятельности должен быть основным в ЕГРЮЛ.

Организациям с видом деятельности "деятельность гостиниц и общепита" вычет предоставят в части ОС по

кодам группировки ОКОФ "Машины и оборудование, включая хозяйственный инвентарь и другие объекты"

из 3 - 10 амортизационных групп. Остальные налогоплательщики смогут получить вычет в части ОС по

кодам той же группировки ОКОФ из тех же амортизационных групп за рядом исключений.

Применять или нет вычет, решит налогоплательщик. Такое решение он примет по каждому ОС и НМА.

Проект Постановления Правительства РФ

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

52.

НАЛОГ НА ПРИБЫЛЬФедеральный закон от 08.08.2024 N 259-ФЗ

Продлили до конца 2027 года текущий порядок признания доходов и расходов в

виде курсовых разниц по требованиям (обязательствам) в инвалюте;

Ограничивают круг лиц из одной группы, чтобы российские организации, которые

работают в области ИТ, применяли пониженные ставки. Такими лицами не могут

быть иностранные компании (кроме тех, у которых контролирующие лица –

российские организации или граждане РФ), иностранцы, лица без гражданства.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

53.

НАЛОГ НА ПРИБЫЛЬФедеральный закон от 29.10.2024 N 362-ФЗ

С 2025 года:

разрешат амортизировать ОС и НМА, по которым решили применить федеральный

инвестиционный вычет;

запретят такой вычет по ОС и НМА, при формировании первоначальной стоимости которых с

1 января 2025 года применят повышающий коэффициент 2;

увеличат ставку налога с 15 до 20% по доходам от процентов по государственным и

муниципальным ценным бумагам, а также обращающимся облигациям российских

организаций. С учетом повышения общей ставки налога на прибыль до 25% льгота для таких

доходов сохранится на прежнем уровне.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

54.

ИМУЩЕСТВЕННЫЕ НАЛОГИФедеральный закон от 12.07.2024 N 176-ФЗ

• В отношении объектов недвижимости и земельных участков, кадастровая стоимость

которых свыше 300 млн рублей, с 2025 года увеличены предельные налоговые ставки.

• Так, для объектов капстроительства максимальные значения налоговых ставок по налогу

на имущество повышаются с 2 до 2,5%; для земельных участков, облагаемых по ставке в

пределах 0,3%, - до 1,5%.

• Кроме того, из сферы действия пониженной ставки по земельному налогу 0,3%

исключены земельные участки, приобретенные для ИЖС и используемые в

предпринимательской деятельности.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

55.

ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯФедеральный закон от 29.10.2024 № 362-ФЗ

Новые ограничения по применению ПСН:

• С 2025 года ИП не вправе применять ПСН в текущем году, если его доходы за предыдущий

календарный год превысили лимит 60 млн. руб. Соответственно, новая норма лишит в 2025

году право на ПСН предпринимателей, у которых в 2024 году доходы превысили пороговое

значение.

• До настоящего времени было установлено, что если ИП применяет одновременно ПСН и УСН,

при определении величины доходов от реализации для целей соблюдения ограничения по

доходам, учитываются доходы по обоим указанным специальным налоговым режимам.

Измененная редакция статьи 346.45 НК РФ предписывает применять такой подход не только

при непосредственном совмещении УСН и ПСН, но и в случае, если данные режимы

применялись ИП в течение календарного года.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

56.

ТУРИСТИЧЕСКИЙ НАЛОГ• Взамен курортному сбору ввели туристический налог. Платить его будут организации

и физлица, которые предоставляют места для временного проживания, в том числе

гостиницы и санатории.

• Вводить на своей территории туристический налог или нет будут решать муниципалитеты.

• Налоговой базой при этом будет считаться стоимость проживания без учета сумм налога

и НДС. Ее будут определять при полном расчете с посетителями за проживание, выделяя

в расчетных документах налог отдельной строкой. При этом минимальная ставка —

100 руб. в сутки, а вот максимальная в 2025 году составит 1 % от стоимости услуги

проживания без НДС, а затем ставка будет год от года повышаться и к 2029 году составит

предельные 5 %. Однако местные власти смогут дифференцировать ставки с учетом

сезонности и категории средств размещения.

• Налоговым периодом признается квартал, по итогам которого надо будет подать

декларацию. Срок сдачи — 25-го числа месяца, а срок уплаты налога — 28-го числа месяца,

следующего за истекшим кварталом. При этом платить налог потребуется отдельно,

он не входит в состав ЕНП.

7 (383) 211-27-27

event@is1c.ru

is1c.ru

проводим конференции

и форумы

57.

ГОСПОШЛИНА• Госпошлина за регистрацию прав и сделок с недвижимостью с 2025 года будет зависеть

от кадастровой стоимости объекта и того, кто платит, — «физик» или организация.

• Так, если организация купит здание, кадастровая стоимость которого не определена или

меньше 22 млн руб., то за регистрацию прав на него потребуется заплатить уже 44 000 руб.,

а не 22 тыс. руб., как действует сейчас. Еще дороже обойдется госпошлина по объектам

с кадастровой стоимостью выше 22 млн руб., по ним платеж рассчитают в размере 0,2

процента от кадастра или цены сделки, но есть максимальный порог госпошлины —

он равен 1 млн руб.

• Аналогичный порядок расчета госпошлины ввели и для граждан, но для них сверхлимитной

стоимостью объекта является 20 млн руб., а ставка — 0,02 процента. Так, к примеру, если

в 2025 году приобретете квартиру за 10 млн руб., заплатите фиксированную госпошлину —

4000 руб. Но если кадастровая стоимость объекта выше, к примеру, 25 млн руб.,

то за регистрацию придется внести сумму в 5000 руб. (4000 руб. + (25 000 000 – 20 000 000) ×

0,02%).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

58.

НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕФедеральный закон от 08.08.2024 № 259-ФЗ

• С 05.02.2025 г. дата получения документов по ТКС от инспекции – шестой рабочий день со

дня их отправки.

Дата отправки будет указана в подтверждении оператора ЭДО. Оператор должен послать

подтверждение в ИФНС не позднее дня, следующего за днем отправки документа

налогоплательщику.

При этом утратит силу положение, которое обязывает налогоплательщиков направлять

в налоговую квитанцию о приеме документов. В связи с этим отменяется и такое основание

для блокировки счетов, как не отправленная вовремя квитанция.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

59.

НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕФедеральный закон от 08.08.2024 № 259-ФЗ

• С 01.01.2026 г. упраздняют свидетельство и уведомление о постановке на учет в инспекции,

подтверждать постановку на учет (снятие с учета) будет в том числе выписка из единого

госреестра налогоплательщиков;

• С 08.09.2024 г. совокупную обязанность на основе решений по проверкам сделок между

взаимозависимыми лицами сформируют со дня вступления в силу такого решения (до этого со дня вступления в силу судебного акта);

• Налоговое уведомление не направят, если сумма исчисленных налогов менее 300 руб.

(ранее – 100 руб.);

• Требование об уплате небольших долгов (не более 3000 руб.) направят не позднее года со

дня, когда отрицательное сальдо ЕНС превысит 500 руб.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

60.

ПОРЯДОК НАЧИСЛЕНИЯ ПЕНЕЙ-2024Федеральный закон от 08.08.2024 № 259-ФЗ

Продлили антикризисный порядок расчета пеней за просрочку уплаты налогов. До конца

2024 года пени будут считать исходя из 1/300 ключевой ставки ЦБ, причем вне

зависимости от того, насколько длительная у вас просрочка.

Ранее такой порядок вводили временно — только на период с 09.03.2022 по 31.12.2023,

поэтому в 2024 году налоговики считали пени уже по обычным правилам: до 30 дней

просрочки исходя из 1/300 ключевой ставки, а вот уже начиная с 31-го дня — из 1/150

ключевой ставки.

Пени за просрочку уплаты налогов, начисленные организациям с начала 2024 года,

должны пересчитать.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

61.

ПОРЯДОК НАЧИСЛЕНИЯ ПЕНЕЙ-2025Федеральный закон от 29.10.2024 N 362-ФЗ

С 1 января по 31 декабря 2025 года установили 3 ставки для расчета пеней:

• за первые 30 календарных дней просрочки – 1/300 ставки ЦБ от суммы недоимки;

• с 31 по 90 день – 1/150;

• с 91 дня и по день оплаты – 1/300.

Также в НК РФ закрепили еще одно основание для неначисления пеней. Их не должны

начислять на недоимку в размере положительного сальдо ЕНС (в соответствующий день),

увеличенную на сумму, зачтенную в счет предстоящей обязанности лица по уплате налога.

Сейчас данное правило применяют по 31 декабря 2024 года как временную меру.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

62.

ЕНС И УТОЧНЕННЫЕ ДЕКЛАРАЦИИПисьмо УФНС по НСО

• Если уточнённая сумма «к уменьшению» по декларации (расчёту) заявлена до наступления срока

уплаты налога (сбора), она будет учтена на ЕНС налогоплательщика до завершения камеральной

налоговой проверки. Если уточнённая декларация (расчёт) представлена с уменьшением суммы

налога (сбора) к уплате после наступления срока уплаты, то сальдо на ЕНС изменится

по завершению камеральной налоговой проверки.

В целях снижения рисков для бизнеса в виде негативных последствий (приостановления

операций по счетам, невозможности получения налогоплательщиками субсидий при наличии

отрицательного сальдо на ЕНС и пр.) в отношении уточнённых деклараций (расчётов),

устраняющих «технические ошибки» в ранее представленной декларации (расчёте), Управление

рекомендует проводить мероприятия налогового контроля в ходе камеральной налоговой

проверки деклараций (расчётов) с уточнёнными обязательствами

налогоплательщика «к уменьшению» в минимально короткий срок (не более 7 дней).

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

63.

ИНДЕКС НЕДОБРОСОВЕСТНОСТИ• Индекс недобросовестности предприятий. От показателя зависит, попадет ли компания в план

проверок. Пока метод применяют в рамках отраслевого проекта по обелению общепита, который

возобновила ФНС.

• Кафе и рестораны делят на три группы - фастфуд, средний и дорогой общепит. Для каждой из них

действуют свои безопасные показатели.

• Налоговики определяют сумму среднего чека, сравнивают зарплаты со среднеотраслевым

значением, выясняют соотношение выручки и ФОТ, а также долю наличных и безналичных оплат.

Для каждой категории компаний предусмотрена своя граница срабатывания рисков. Причем для

расчета отклонений в каждом регионе используют разные нормы.

• Например, в Москве безопасные показатели для общепита со средним чеком от 1,5 до 9 тыс. руб.

— зарплаты не менее 51 тыс. руб., выручка на одного сотрудника — 2,7 млн руб. в месяц и не более

15 процентов налички в общей выручке. При отклонениях от нормы компания получает среднюю

или высокую степень недобросовестности и попадет в зону риска — вероятны запросы,

контрольные закупки и визиты.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

64.

ОЦЕНКА НАЛОГОВОЙ НАГРУЗКИПисьмо ФНС России от 26.04.2024 N СД-4-2/4985@

• Для проведения контрольно-аналитических мероприятий приведены показатели

нормативной совокупной фискальной нагрузки участников отрасли клининга и

технической эксплуатации.

• Отклонение от показателей в сторону уменьшения более чем на 20% может привести к

оценке финансово-хозяйственной деятельности налогоплательщика как

осуществляемой с высокой вероятностью рисков уклонения от уплаты налогов

(страховых взносов).

• Заказчикам услуг в целях предупреждения риска вовлечения себя в схемы уклонения

от уплаты налогов рекомендуется самостоятельно сопоставлять фискальную нагрузку

предполагаемых исполнителей таких услуг и указанную нормативную совокупную

фискальную нагрузку, уменьшенную на 20%.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

65.

ЗАРПЛАТА В КОНВЕРТАХ• С 2025 года Роструд будет вести общедоступный реестр работодателей, у которых

выявили факты нелегального трудоустройства.

• Разбираться с зарплатой в конвертах, выплатами ниже МРОТ и подменой трудовых

договоров гражданско-правовыми в регионах будут межведомственные комиссии.

• Как таковых контрольных функций у комиссий не будет, но они смогут заявляться

в организации с осмотрами вне проверок, заслушивать сотрудников предприятий под

протокол, запрашивать у работодателей сведения и т. д. Состав комиссий утвердят

губернаторы регионов, в них войдут представители местных администраций,

прокуратуры, Роструда, государственных внебюджетных фондов, общероссийских

объединений работодателей, профсоюзов и т. д.

• Работать контролеры будут в формате заседаний, а собираться должны по мере

необходимости, но не реже чем раз в квартал. Основная задача комиссий — разработка

и реализация мер по борьбе с теневой занятостью. В частности, они будут выявлять

нарушителей на основании данных, которые передадут налоговики.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

66.

РАСЧЕТЫ: ЦИФРОВОЙ РУБЛЬС 1 июля 2025 года клиенты системно значимых банков смогут открывать и пополнять счета

цифрового рубля, переводить такие деньги и принимать их в своей инфраструктуре. С 1 июля 2026

года обязанность предоставить эти возможности возникнет у других банков с универсальной

лицензией, а еще через год – у остальных кредитных организаций.

Также ЦБ РФ предлагает ввести для торговых и сервисных предприятий (ТСП) сроки обязательного

приема к оплате цифровых рублей:

с 1 июля 2025 года – для компаний с годовой выручкой более 30 млн руб.;

с 1 июля 2026 года – для юрлиц с годовой выручкой более 20 млн руб.;

с 1 июля 2027 года – для остальных ТСП.

Центробанк напоминает: оплата цифровыми рублями будет проходить по универсальному QR-коду на

базе национальной системы платежных карт. Это исключит дополнительные издержки для кредитных

организаций и ТСП.

Информация Банка России от 12.09.2024

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

67.

РАСЧЕТЫ: МАЙНИНГФедеральный закон от 08.08.2024 N 221-ФЗ

• Закон запрещает в РФ: рекламу цифровой валюты, а также товаров (работ, услуг) в целях

организации обращения и (или) обращения цифровой валюты.

• Установлен порядок ведения реестра лиц, осуществляющих майнинг цифровой валюты, и

операторов майнинговой инфраструктуры.

• Правительство сможет принимать решения о запрете осуществления майнинга (в том числе

участия в майнинг-пулах) в отдельных регионах или на отдельных их территориях.

• Кроме того, закон предусматривает возможность обращения иностранных цифровых прав в

РФ и российских цифровых прав за рубежом.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

68.

КОНТРОЛЬ СО СТОРОНЫ БАНКОВФедеральный закон от 24.07.2023 № 369-ФЗ

• С 25 июля 2024 г. банки обязаны противодействовать переводам, которые происходят без

добровольного согласия клиента, в частности под воздействием злоумышленников. Информацию

обо всех случаях и попытках таких переводов банки передают в Банк России.

• Таким образом, если в базе данных будут содержаться сведения о получателе средств, банк должен

на 2 дня приостановить перевод. Причем перевод будет приостановлен даже в том случае, когда

клиент настаивает на нем или пытается совершить его повторно во время двухдневного периода

охлаждения. Банк сообщит клиенту, что операция не прошла, и укажет причину, а также срок

приостановки перевода.

• Если спустя два дня клиент решит сделать перевод на тот же подозрительный счет, то банк должен

будет исполнить такое поручение.

• Если кредитная организация не проверит чистоту перевода и деньги поступят мошенникам, то ей

придется вернуть клиенту деньги в течение 30 календарных дней

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

69.

КОНТРОЛЬ СО СТОРОНЫ БАНКОВСообщение ЦБ РФ

С 1 октября 2024 года начал работать новый онлайн-сервис, который позволяет пользователям

узнать, отнесен ли контрагент к группе высокого уровня риска совершения подозрительных

операций.

Новый сервис позволяет получить справочную информацию о том, отнесена ли организация или

ИП на платформе «Знай своего клиента» (ЗСК) к группе высокого уровня риска совершения

подозрительных операций.

Пользователи могут проверить как собственный уровень риска, так и уровень риска третьих лиц,

в том числе потенциальных и действующих контрагентов.

Компании и ИП, которые не согласны с присвоенным риском на платформе ЗСК, вправе

обратиться в ЦБ РФ с заявлением о пересмотре такого решения. Как уточнили в ЦБ РФ, это могут

сделать только те клиенты, к которым их банк не применял ограничительные меры.

Если же такие меры уже применяются, компания или ИП, вправе обратиться

в Межведомственную комиссию при ЦБ РФ через интернет-приемную.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

70.

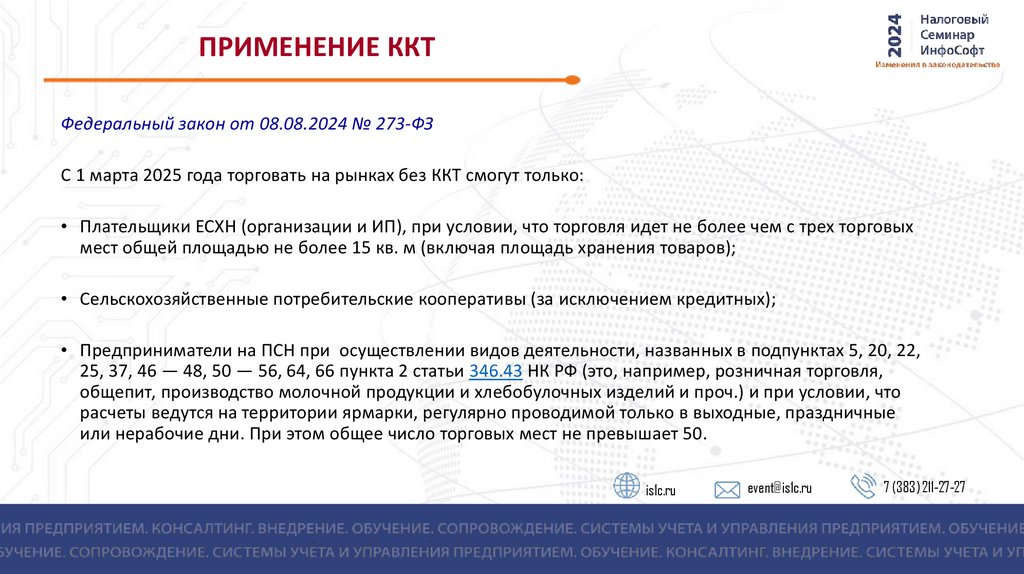

ПРИМЕНЕНИЕ ККТФедеральный закон от 08.08.2024 № 273-ФЗ

С 1 марта 2025 года торговать на рынках без ККТ смогут только:

• Плательщики ЕСХН (организации и ИП), при условии, что торговля идет не более чем с трех торговых

мест общей площадью не более 15 кв. м (включая площадь хранения товаров);

• Сельскохозяйственные потребительские кооперативы (за исключением кредитных);

• Предприниматели на ПСН при осуществлении видов деятельности, названных в подпунктах 5, 20, 22,

25, 37, 46 — 48, 50 — 56, 64, 66 пункта 2 статьи 346.43 НК РФ (это, например, розничная торговля,

общепит, производство молочной продукции и хлебобулочных изделий и проч.) и при условии, что

расчеты ведутся на территории ярмарки, регулярно проводимой только в выходные, праздничные

или нерабочие дни. При этом общее число торговых мест не превышает 50.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

71.

ПРИМЕНЕНИЕ ККТИнформация ФНС России от 10.09.2024

С 1 марта 2025 года управляющие рынком компании будут контролировать применение

арендаторами ККТ. С этой даты действуют новые правила взаимодействия арендаторов и

управляющих.

Так, при заключении договора аренды торгового места арендаторы обязаны документально

подтвердить, что касса есть. Управляющие будут ежемесячно проверять их наличие на всех

точках.

Если управляющие найдут нарушения, они уведомят об этом арендаторов. Последние должны

устранить нарушения в течение 15 рабочих дней, иначе договор аренды расторгнут.

• Управляющие могут мониторить и контролировать применение касс через сервис "Сведения о

рынках и арендаторах" в личных кабинетах.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

72.

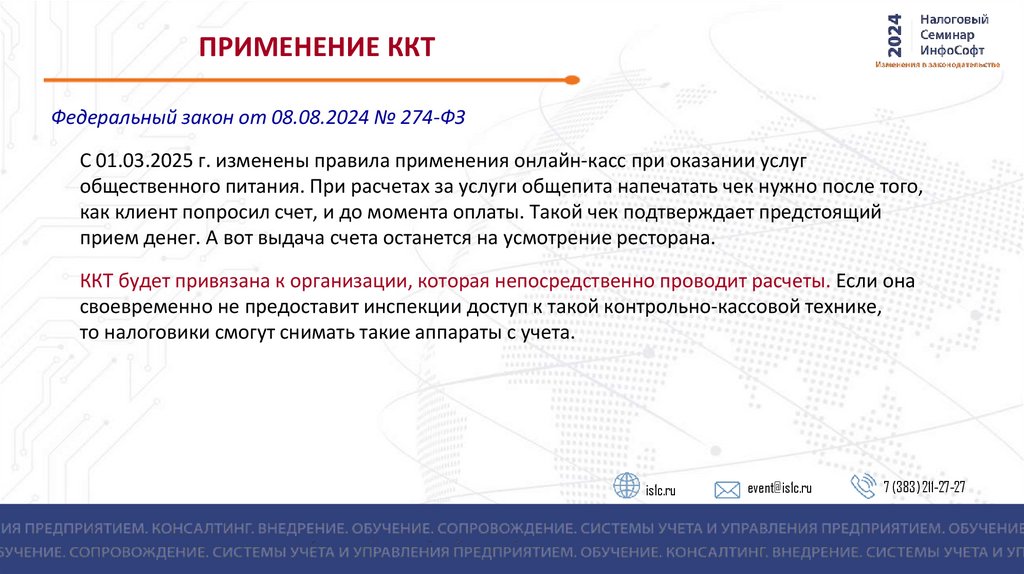

ПРИМЕНЕНИЕ ККТФедеральный закон от 08.08.2024 № 274-ФЗ

С 01.03.2025 г. изменены правила применения онлайн-касс при оказании услуг

общественного питания. При расчетах за услуги общепита напечатать чек нужно после того,

как клиент попросил счет, и до момента оплаты. Такой чек подтверждает предстоящий

прием денег. А вот выдача счета останется на усмотрение ресторана.

ККТ будет привязана к организации, которая непосредственно проводит расчеты. Если она

своевременно не предоставит инспекции доступ к такой контрольно-кассовой технике,

то налоговики смогут снимать такие аппараты с учета.

is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

73.

СПАСИБО ЗА ВНИМАНИЕ!is1c.ru

event@is1c.ru

проводим конференции

и форумы

7 (383) 211-27-27

finance

finance