Similar presentations:

Ставки УСН, ЕСХН. ПСН. Уменьшение УСН и ПСН на страховые взносы

1. Ставки УСН, ЕСХН. ПСН. Уменьшение УСН и ПСН на страховые взносы. Представление уведомлений в 1 квартале 2024г.

УФНС по РС(Я)Ставки УСН, ЕСХН. ПСН.

Уменьшение УСН и ПСН на страховые взносы.

Представление уведомлений в

1 квартале 2024г.

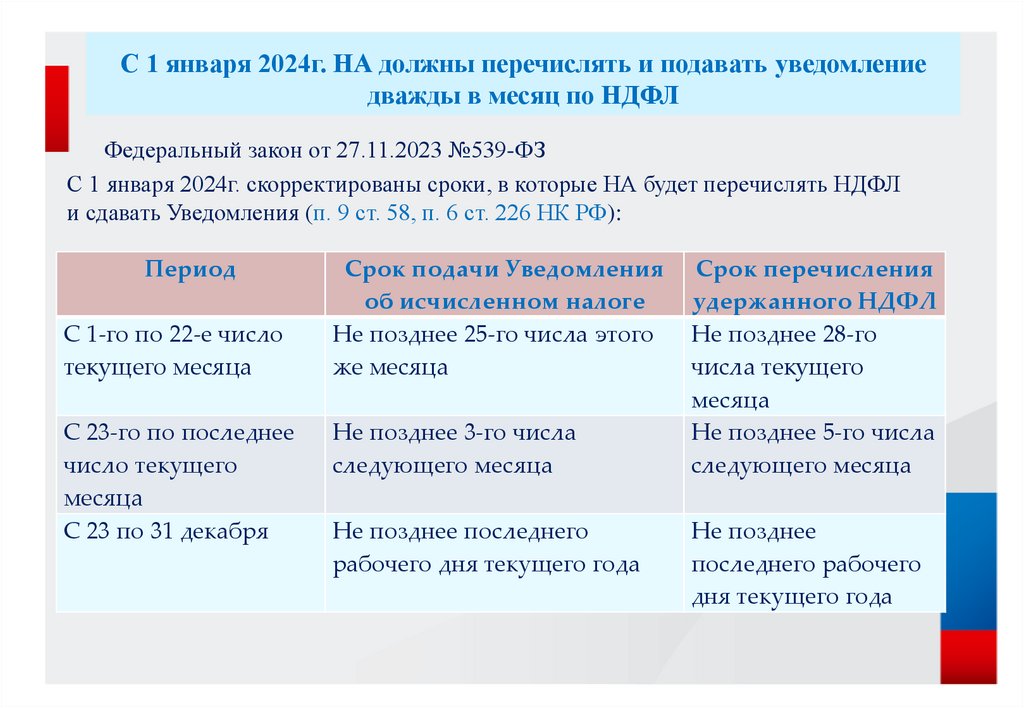

2. С 1 января 2024г. НА должны перечислять и подавать уведомление дважды в месяц по НДФЛ

Федеральный закон от 27.11.2023 №539-ФЗС 1 января 2024г. скорректированы сроки, в которые НА будет перечислять НДФЛ

и сдавать Уведомления (п. 9 ст. 58, п. 6 ст. 226 НК РФ):

Период

С 1-го по 22-е число

текущего месяца

С 23-го по последнее

число текущего

месяца

С 23 по 31 декабря

Срок подачи Уведомления

об исчисленном налоге

Не позднее 25-го числа этого

же месяца

Не позднее 3-го числа

следующего месяца

Не позднее последнего

рабочего дня текущего года

Срок перечисления

удержанного НДФЛ

Не позднее 28-го

числа текущего

месяца

Не позднее 5-го числа

следующего месяца

Не позднее

последнего рабочего

дня текущего года

3. Представление Уведомлений по НДФЛ (НА) в январе, феврале, марте 2024 (с учетом выходных дней)

МесяцЯнварь

Февраль

Март

Период выплат

Срок подачи

Уведомлений

Период в

уведомлении

Срок перечисления

НДФЛ

с 01.01.2024

по 22.01.2024;

с 23.01.2024

по 31.01.2024

25.01.2024;

21/01

29.01.2024

05.02.2024

21/11

05.02.2024

с 01.02.2024

по 22.02.2024;

с 23.02.2024

по 29.02.2024

26.02.2024;

21/02

28.02.2024

04.03.2024

21/12

05.03.2024

с 01.03.2024

по 22.03.2024;

с 23.03.2024

по 31.03.2024

25.03.2024;

21/03

28.03.2024

03.04.2024

21/13

05.04.2024

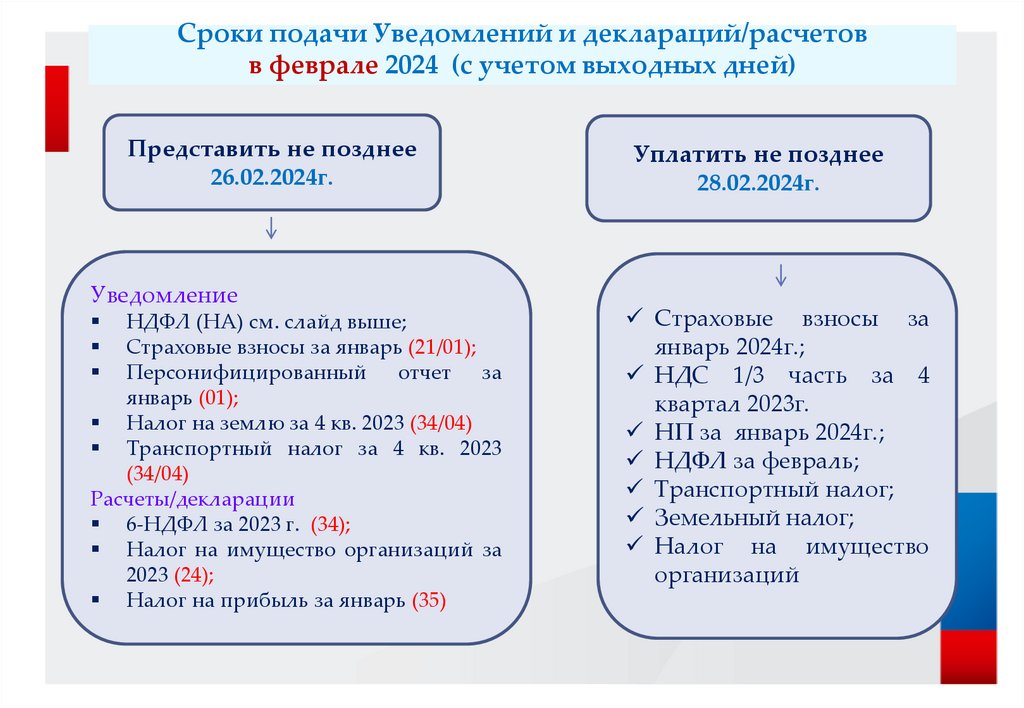

4. Сроки подачи Уведомлений и деклараций/расчетов в феврале 2024 (с учетом выходных дней)

Представить не позднее26.02.2024г.

Уведомление

НДФЛ (НА) см. слайд выше;

Страховые взносы за январь (21/01);

Персонифицированный отчет за

январь (01);

Налог на землю за 4 кв. 2023 (34/04)

Транспортный налог за 4 кв. 2023

(34/04)

Расчеты/декларации

6-НДФЛ за 2023 г. (34);

Налог на имущество организаций за

2023 (24);

Налог на прибыль за январь (35)

Уплатить не позднее

28.02.2024г.

Страховые взносы за

январь 2024г.;

НДС 1/3 часть за 4

квартал 2023г.

НП за январь 2024г.;

НДФЛ за февраль;

Транспортный налог;

Земельный налог;

Налог на имущество

организаций

5. Сроки подачи Уведомлений и деклараций/расчетов в марте 2024

Представить не позднее25.03.2024г.

Уведомление

НДФЛ (НА) - см. слайд выше;

Страховые взносы за февраль

(21/02);

Персонифицированный отчет за

февраль (02);

Расчеты/декларации

УСН для организаций за 2023г. (34);

ЕСХН за 2023г. (34);

Налог на прибыль за февраль (36);

Налог на прибыль за 2023г. (34);

Уплатить не позднее

28.03.2024г.

Страховые

взносы

за

февраль 2024г.;

НДС 1/3 часть за 4 квартал

2023г.

НП за февраль 2024г.;

НП за 4 кв. 2023;

НДФЛ за март;

УСН организаций за 2023;

ЕСХН за 2023.

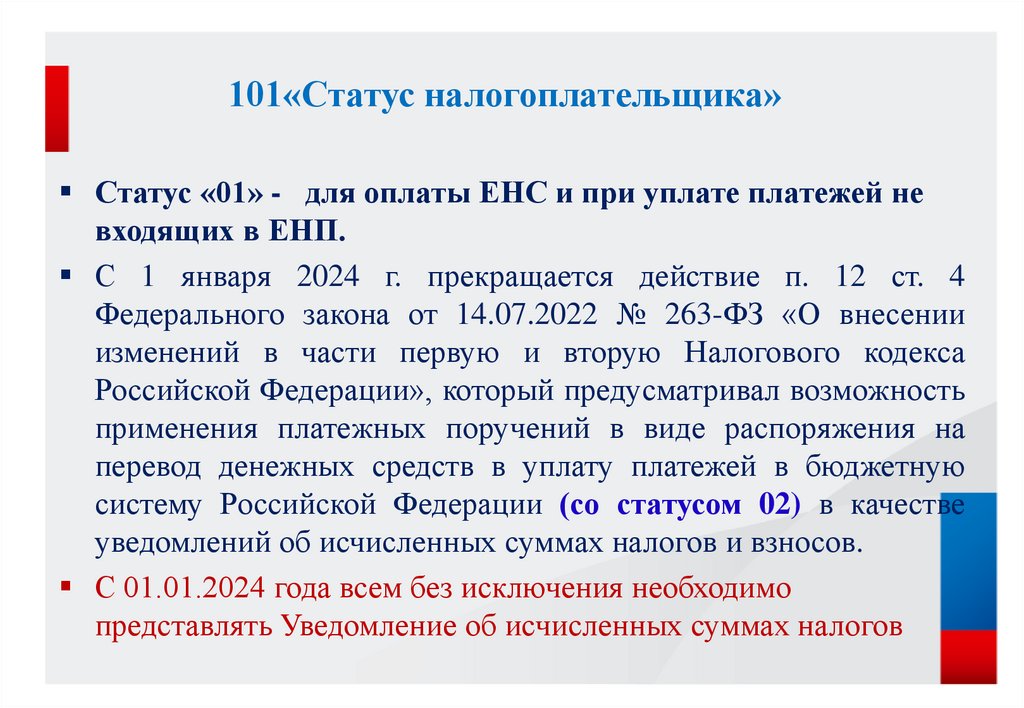

6. 101«Статус налогоплательщика»

Статус «01» - для оплаты ЕНС и при уплате платежей невходящих в ЕНП.

С 1 января 2024 г. прекращается действие п. 12 ст. 4

Федерального закона от 14.07.2022 № 263-ФЗ «О внесении

изменений в части первую и вторую Налогового кодекса

Российской Федерации», который предусматривал возможность

применения платежных поручений в виде распоряжения на

перевод денежных средств в уплату платежей в бюджетную

систему Российской Федерации (со статусом 02) в качестве

уведомлений об исчисленных суммах налогов и взносов.

С 01.01.2024 года всем без исключения необходимо

представлять Уведомление об исчисленных суммах налогов

7.

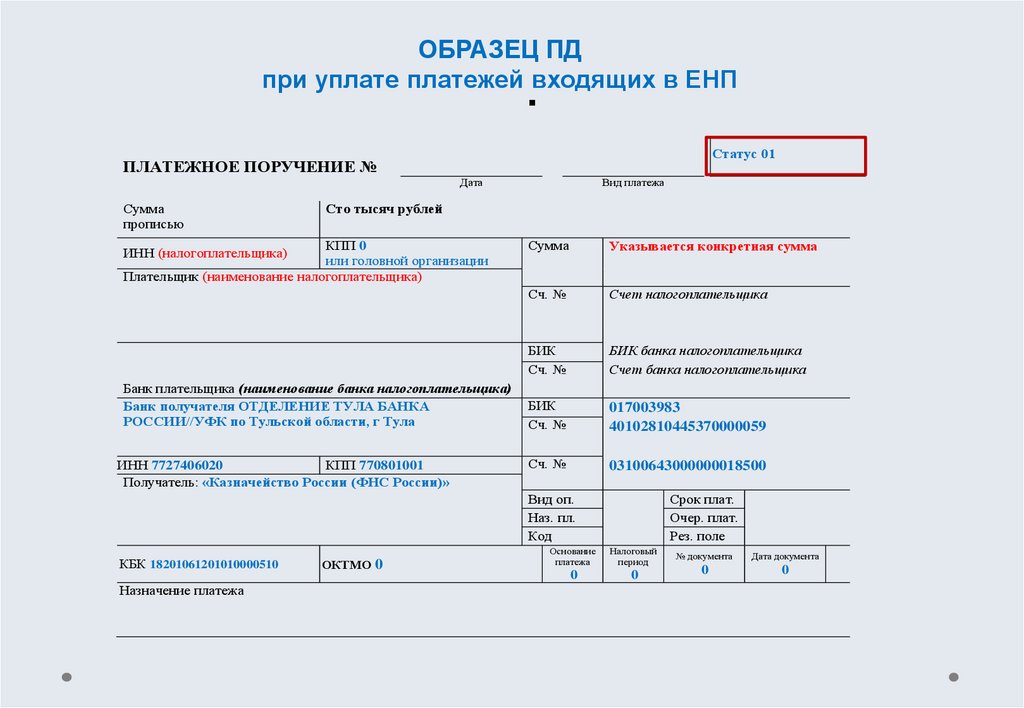

ОБРАЗЕЦ ПДпри уплате платежей входящих в ЕНП

.

Статус 01

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ №

Вид платежа

Дата

Сумма

прописью

Сто тысяч рублей

КПП 0

или головной организации

Плательщик (наименование налогоплательщика)

ИНН (налогоплательщика)

Банк плательщика (наименование банка налогоплательщика)

Банк получателя ОТДЕЛЕНИЕ ТУЛА БАНКА

РОССИИ//УФК по Тульской области, г Тула

КПП 770801001

ИНН 7727406020

Получатель: «Казначейство России (ФНС России)»

Сумма

Указывается конкретная сумма

Сч. №

Счет налогоплательщика

БИК

Сч. №

БИК банка налогоплательщика

Счет банка налогоплательщика

БИК

Сч. №

017003983

40102810445370000059

Сч. №

03100643000000018500

Срок плат.

Очер. плат.

Рез. поле

Вид оп.

Наз. пл.

Код

КБК 18201061201010000510

Назначение платежа

ОКТМО 0

Основание

платежа

Налоговый

период

0

0

№ документа

Дата документа

0

0

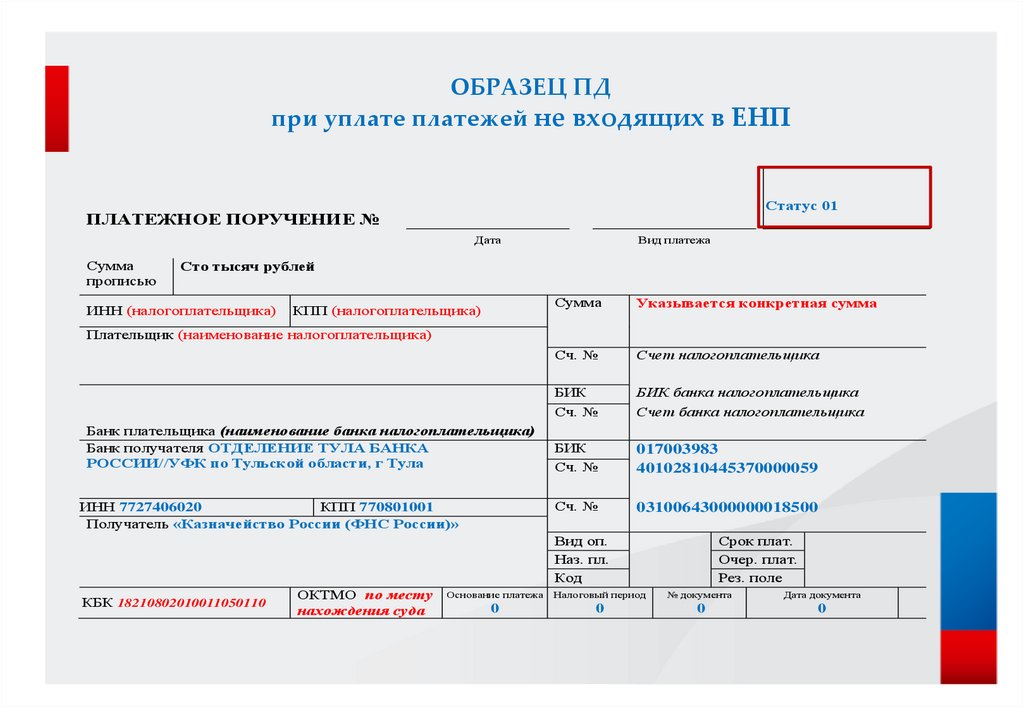

8. ОБРАЗЕЦ ПД при уплате платежей не входящих в ЕНП

Статус 01ПЛАТЕЖНОЕ ПОРУЧЕНИЕ №

Дата

Сумма

прописью

Вид платежа

Сто тысяч рублей

ИНН (налогоплательщика)

КПП (налогоплательщика)

Сумма

Указывается конкретная сумма

Сч. №

Счет налогоплательщика

БИК

Сч. №

БИК банка налогоплательщика

Счет банка налогоплательщика

БИК

Сч. №

017003983

40102810445370000059

Сч. №

03100643000000018500

Плательщик (наименование налогоплательщика)

Банк плательщика (наименование банка налогоплательщика)

Банк получателя ОТДЕЛЕНИЕ ТУЛА БАНКА

РОССИИ//УФК по Тульской области, г Тула

ИНН 7727406020

КПП 770801001

Получатель «Казначейство России (ФНС России)»

Вид оп.

Наз. пл.

Код

КБК 18210802010011050110

ОКТМО по месту

нахождения суда

Срок плат.

Очер. плат.

Рез. поле

Основание платежа

Налоговый период

№ документа

Дата документа

0

0

0

0

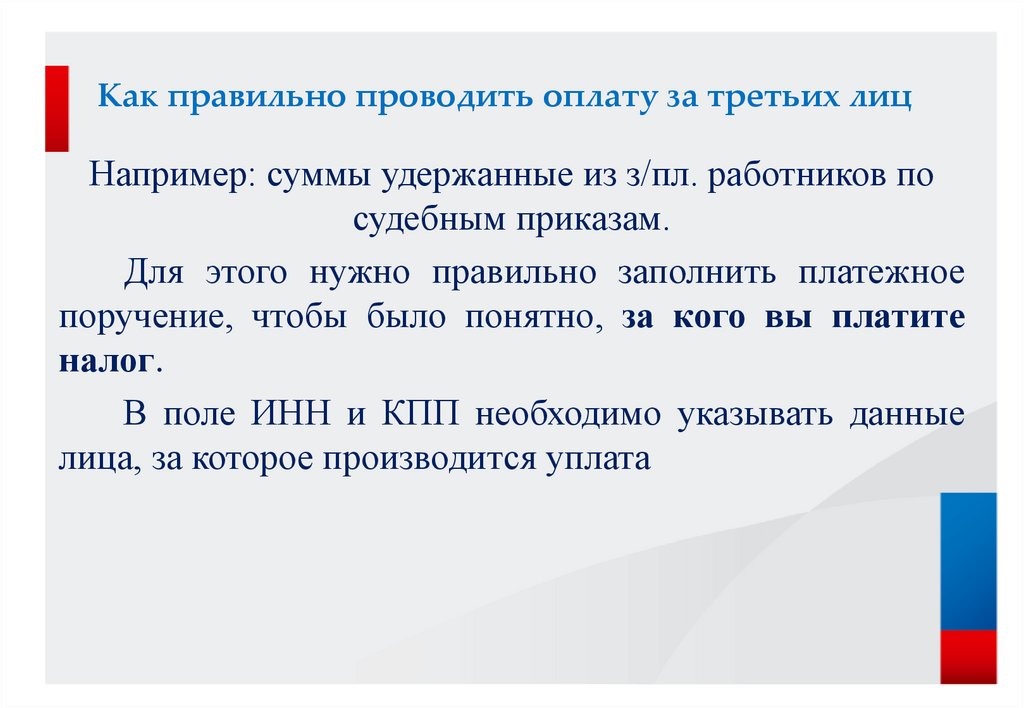

9. Как правильно проводить оплату за третьих лиц

Например: суммы удержанные из з/пл. работников посудебным приказам.

Для этого нужно правильно заполнить платежное

поручение, чтобы было понятно, за кого вы платите

налог.

В поле ИНН и КПП необходимо указывать данные

лица, за которое производится уплата

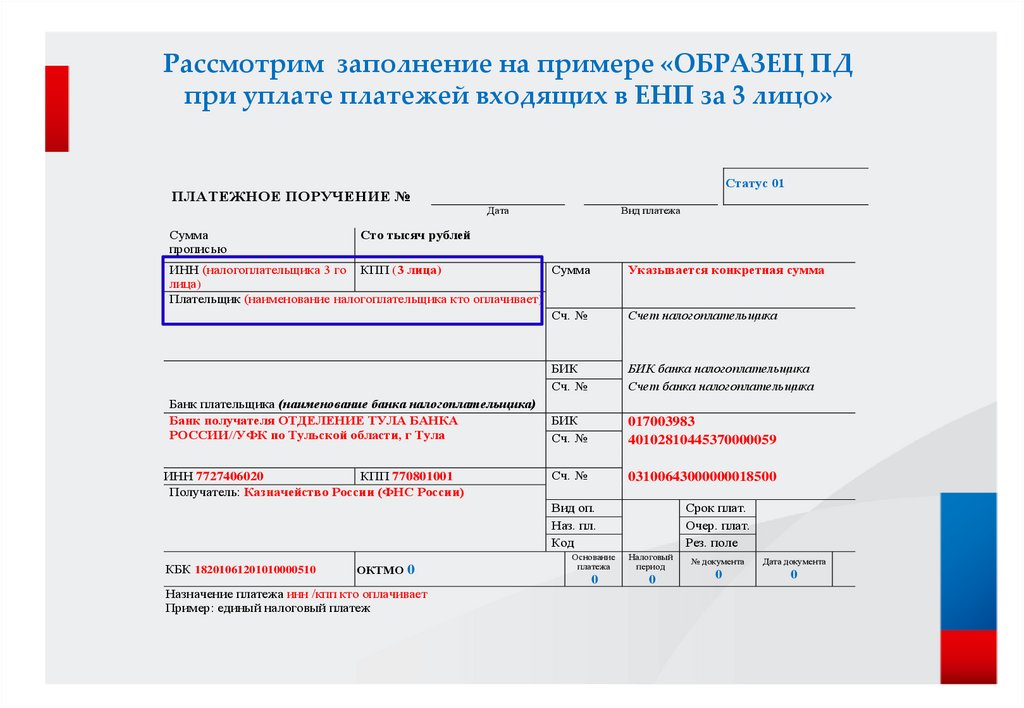

10. Рассмотрим заполнение на примере «ОБРАЗЕЦ ПД при уплате платежей входящих в ЕНП за 3 лицо»

Статус 01ПЛАТЕЖНОЕ ПОРУЧЕНИЕ №

Дата

Сумма

прописью

Вид платежа

Сто тысяч рублей

ИНН (налогоплательщика 3 го КПП (3 лица)

Сумма

лица)

Плательщик (наименование налогоплательщика кто оплачивает)

Сч. №

Банк плательщика (наименование банка налогоплательщика)

Банк получателя ОТДЕЛЕНИЕ ТУЛА БАНКА

РОССИИ//УФК по Тульской области, г Тула

ИНН 7727406020

КПП 770801001

Получатель: Казначейство России (ФНС России)

Указывается конкретная сумма

Счет налогоплательщика

БИК

Сч. №

БИК банка налогоплательщика

Счет банка налогоплательщика

БИК

Сч. №

017003983

40102810445370000059

Сч. №

03100643000000018500

Вид оп.

Наз. пл.

Код

КБК 18201061201010000510

ОКТМО 0

Назначение платежа инн /кпп кто оплачивает

Пример: единый налоговый платеж

Срок плат.

Очер. плат.

Рез. поле

Основание

платежа

Налоговый

период

0

0

№ документа

Дата документа

0

0

11. Корректировка сведений в уведомлении об исчисленных суммах налогов

Если обнаружили, что в поданном уведомлении неверно отражены сведения, тоошибку можно исправить.

Следует учитывать, что в общем случае по одному сроку уплаты представляется одно

уведомление о налоге, исчисленном в соответствующем периоде.

Если подать повторное уведомление, поэтому же сроку и налогу, то оно будет

считаться уточняющим.

Важно!

Повторно подать уведомление можно только до представления декларации или

расчета за соответствующий период.

Если вы укажете в уведомлении отчетный период, за который уже представлен расчет,

уведомление не будет принято. Оно уже не нужно, потому что средства, перечисленные

как ЕНП, будут распределены на основании декларации или расчета.

12. Корректировка сведений в уведомлении об исчисленных суммах налогов

При исправлении ошибок в уведомлениях придерживайтесьследующих правил:

1)

в уточняющем уведомлении заполняйте блок только по тому платежу,

по которому допустили ошибку;

2)

если неверно указана сумма налога, в уточняющем уведомлении

заполните блок полей 1 - 6 только в отношении этого платежа. Укажите в нем

правильную сумму налога. Остальные реквизиты (КПП, ОКТМО, КБК,

отчетный период, номер месяца в периоде, год) перенесите из первого

уведомления;

3) если ошибка допущена в каком-либо реквизите платежа, кроме суммы, в

уточняющем уведомлении заполните два блока полей 1 - 6 по этому

платежу.

в одном повторите данные из первого уведомления (включая реквизит, в

котором допущена ошибка), укажите сумму налога, равную нулю;

во втором блоке приведите правильные реквизиты платежа (включая

сумму налога).

13. На 2024 год утверждены коэффициенты-дефляторы

Приказ Минэкономразвития России от 23.10.2023 №730для целей применения НДФЛ (авансовые платежи для иностранцев на патенте) –

2,400 (в 2023г. составлял 2,270).

для целей применения УСН - 1,329 (в 2023г. был 1,257).

Следовательно в 2024г. для сохранения права на УСН с "обычной" ставкой доход

должен быть не больше 199,35 млн. руб. (150,0 млн. руб. х 1,329), а с повышенной

265,8 млн. руб. (200,0 х 1,329).

для целей применения ПСН -1,058 (в 2023г. не применялся), в 2024г. по решению

субъекта может применяться.

14. Для специальных налоговых режимов вводятся в действие новые формы Книг учета доходов и расходов

Приказ ФНС России от 07.11.2023 №ЕА-7-3/816@С 1 января 2024г. утверждены:

• форма Книги учета доходов и расходов индивидуальных предпринимателей,

применяющих систему налогообложения для сельскохозяйственных

товаропроизводителей (единый сельскохозяйственный налог);

• форма Книги учета доходов и расходов организаций и индивидуальных

предпринимателей, применяющих упрощенную систему налогообложения;

• форма Книги учета доходов индивидуальных предпринимателей, применяющих

патентную систему налогообложения;

Кроме того данным приказом утвержден порядок заполнения этих книг.

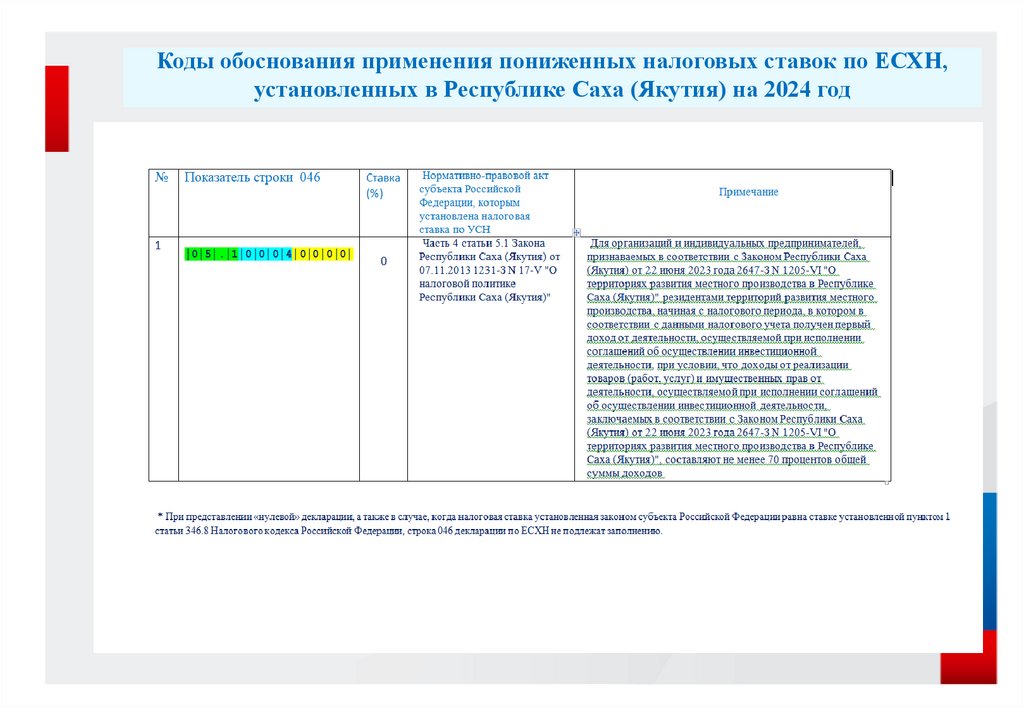

15. Коды обоснования применения пониженных налоговых ставок по ЕСХН, установленных в Республике Саха (Якутия) на 2024 год

16.

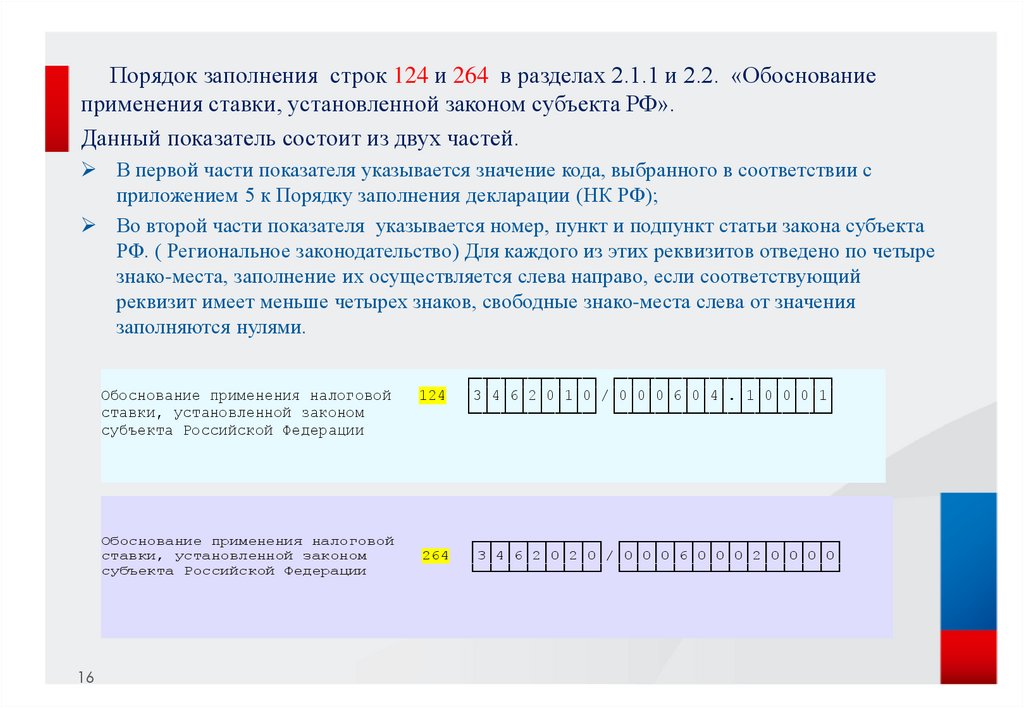

Порядок заполнения строк 124 и 264 в разделах 2.1.1 и 2.2. «Обоснованиеприменения ставки, установленной законом субъекта РФ».

Данный показатель состоит из двух частей.

В первой части показателя указывается значение кода, выбранного в соответствии с

приложением 5 к Порядку заполнения декларации (НК РФ);

Во второй части показателя указывается номер, пункт и подпункт статьи закона субъекта

РФ. ( Региональное законодательство) Для каждого из этих реквизитов отведено по четыре

знако-места, заполнение их осуществляется слева направо, если соответствующий

реквизит имеет меньше четырех знаков, свободные знако-места слева от значения

заполняются нулями.

Обоснование применения налоговой

ставки, установленной законом

субъекта Российской Федерации

Обоснование применения налоговой

ставки, установленной законом

субъекта Российской Федерации

16

124

┌─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│3│4│6│2│0│1│0│/│0│0│0│6│0│4│.│1│0│0│0│1│

└─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

264

┌─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│3│4│6│2│0│2│0│/│0│0│0│6│0│0│0│2│0│0│0│0│

└─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

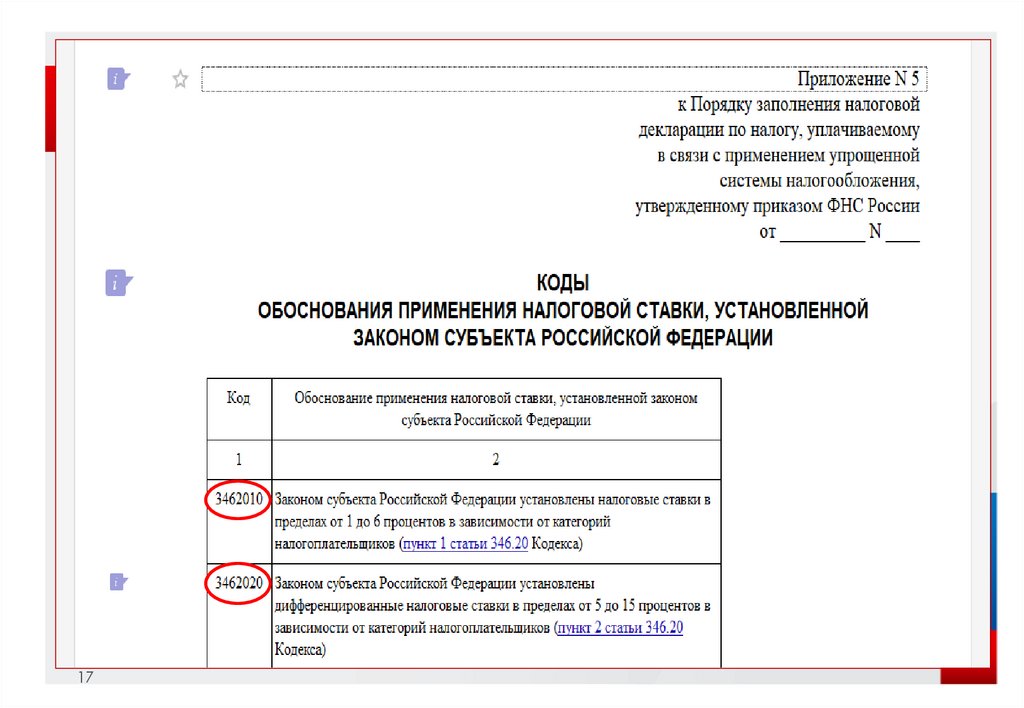

17.

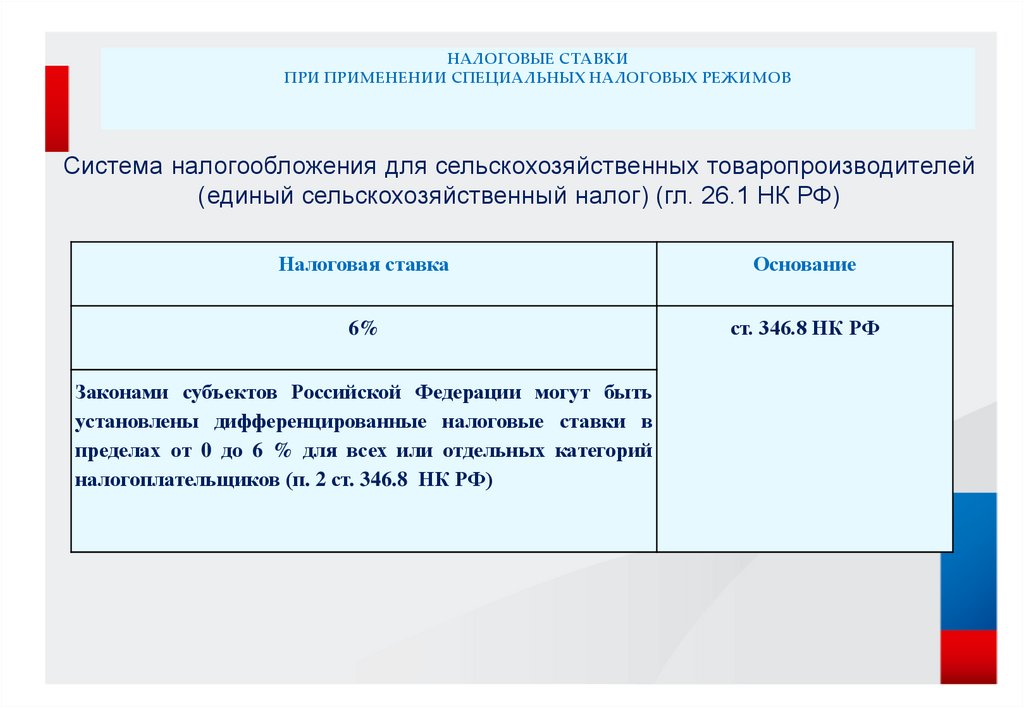

1718. НАЛОГОВЫЕ СТАВКИ ПРИ ПРИМЕНЕНИИ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ

Система налогообложения для сельскохозяйственных товаропроизводителей(единый сельскохозяйственный налог) (гл. 26.1 НК РФ)

Налоговая ставка

Основание

6%

ст. 346.8 НК РФ

Законами субъектов Российской Федерации могут быть

установлены дифференцированные налоговые ставки в

пределах от 0 до 6 % для всех или отдельных категорий

налогоплательщиков (п. 2 ст. 346.8 НК РФ)

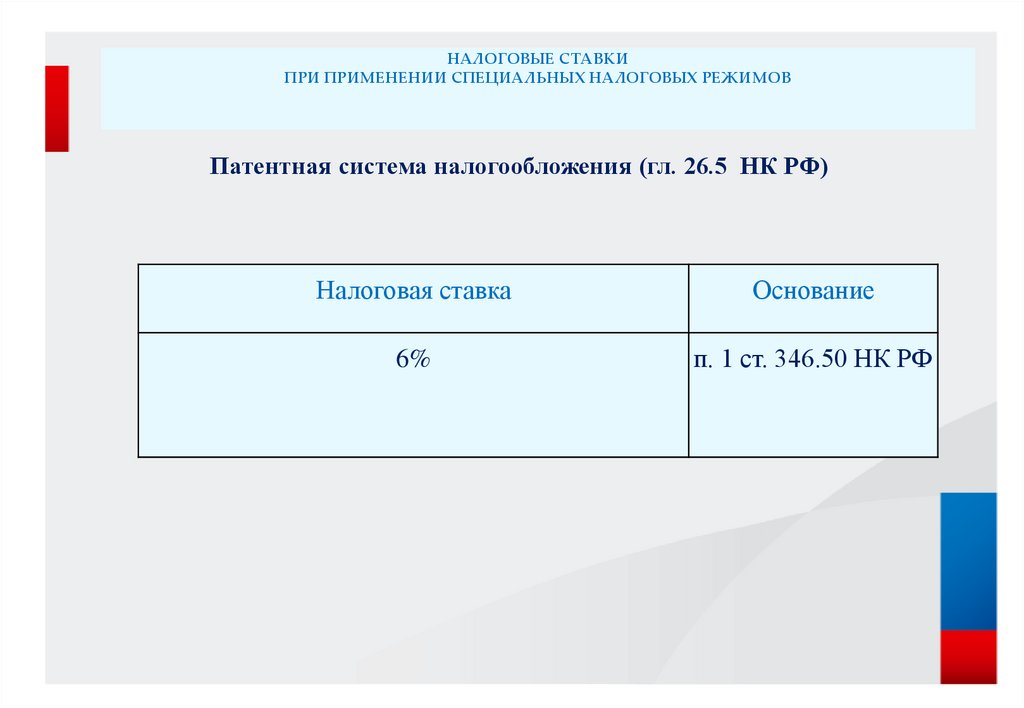

19. НАЛОГОВЫЕ СТАВКИ ПРИ ПРИМЕНЕНИИ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ

Патентная система налогообложения (гл. 26.5 НК РФ)Налоговая ставка

Основание

6%

п. 1 ст. 346.50 НК РФ

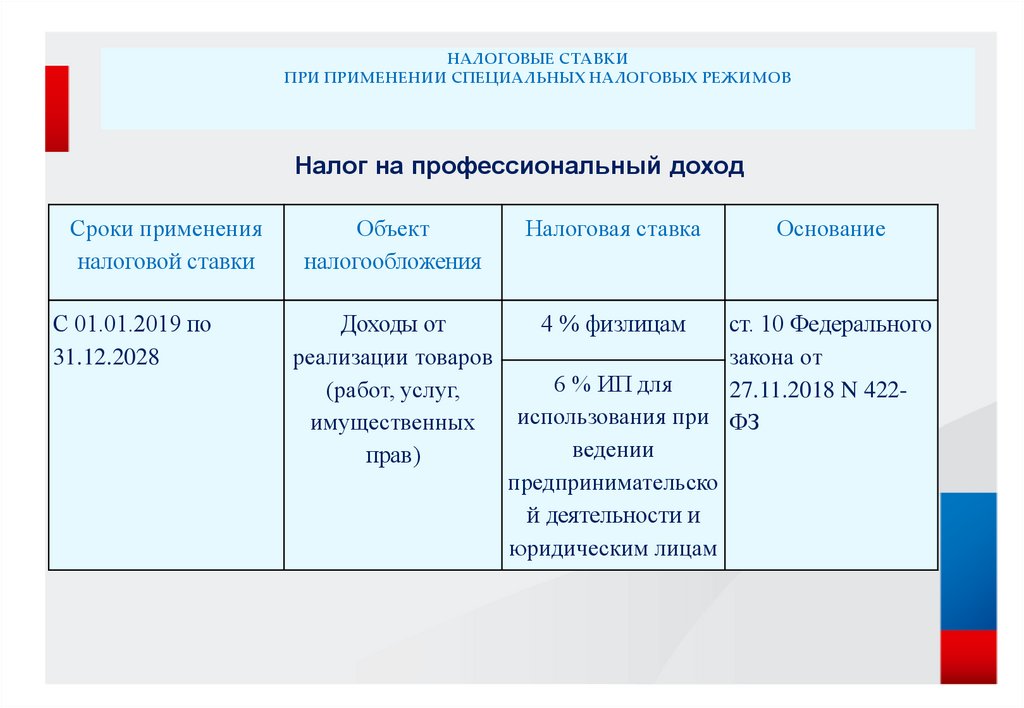

20. НАЛОГОВЫЕ СТАВКИ ПРИ ПРИМЕНЕНИИ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ

Налог на профессиональный доходСроки применения

налоговой ставки

С 01.01.2019 по

31.12.2028

Объект

налогообложения

Налоговая ставка

Доходы от

реализации товаров

(работ, услуг,

имущественных

прав)

4 % физлицам

Основание

ст. 10 Федерального

закона от

6 % ИП для

27.11.2018 N 422использования при ФЗ

ведении

предпринимательско

й деятельности и

юридическим лицам

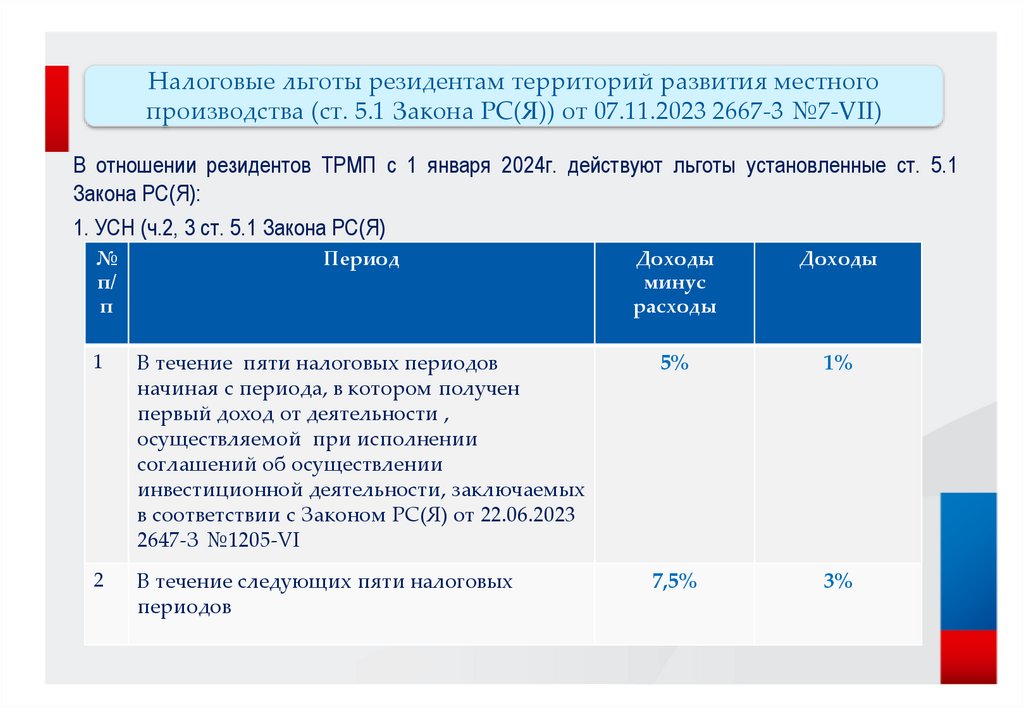

21.

Налоговые льготы резидентам территорий развития местногопроизводства (ст. 5.1 Закона РС(Я)) от 07.11.2023 2667-3 №7-VII)

В отношении резидентов ТРМП с 1 января 2024г. действуют льготы установленные ст. 5.1

Закона РС(Я):

1. УСН (ч.2, 3 ст. 5.1 Закона РС(Я)

№

п/

п

Период

Доходы

минус

расходы

Доходы

1

В течение пяти налоговых периодов

начиная с периода, в котором получен

первый доход от деятельности ,

осуществляемой при исполнении

соглашений об осуществлении

инвестиционной деятельности, заключаемых

в соответствии с Законом РС(Я) от 22.06.2023

2647-З №1205-VI

5%

1%

2

В течение следующих пяти налоговых

периодов

7,5%

3%

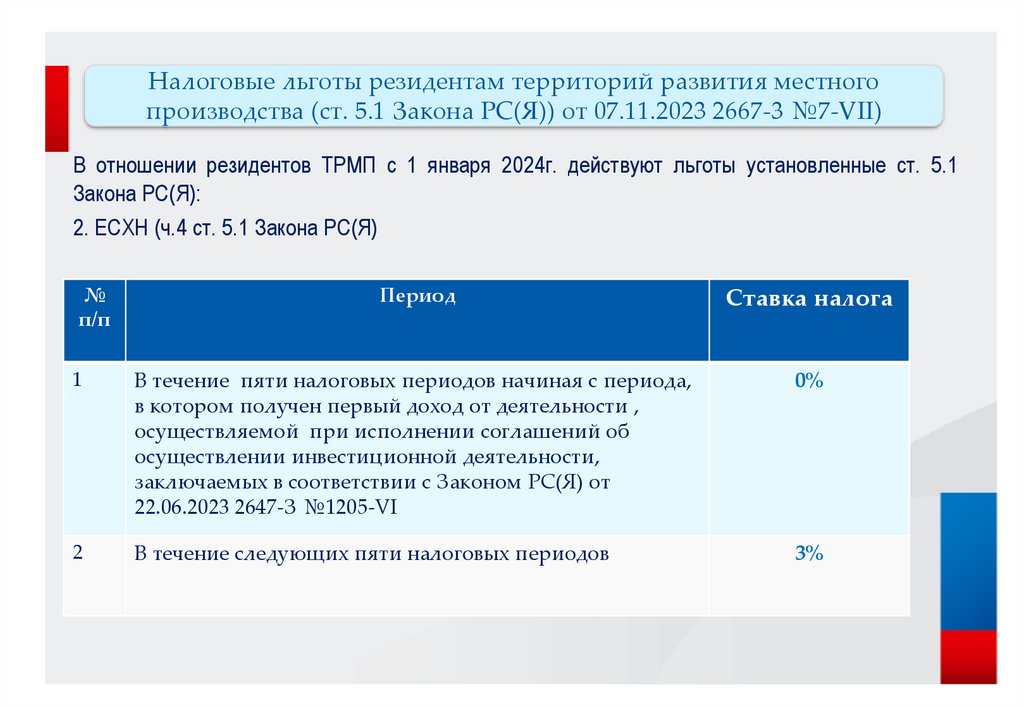

22.

Налоговые льготы резидентам территорий развития местногопроизводства (ст. 5.1 Закона РС(Я)) от 07.11.2023 2667-3 №7-VII)

В отношении резидентов ТРМП с 1 января 2024г. действуют льготы установленные ст. 5.1

Закона РС(Я):

2. ЕСХН (ч.4 ст. 5.1 Закона РС(Я)

№

п/п

Период

Ставка налога

1

В течение пяти налоговых периодов начиная с периода,

в котором получен первый доход от деятельности ,

осуществляемой при исполнении соглашений об

осуществлении инвестиционной деятельности,

заключаемых в соответствии с Законом РС(Я) от

22.06.2023 2647-З №1205-VI

0%

2

В течение следующих пяти налоговых периодов

3%

23.

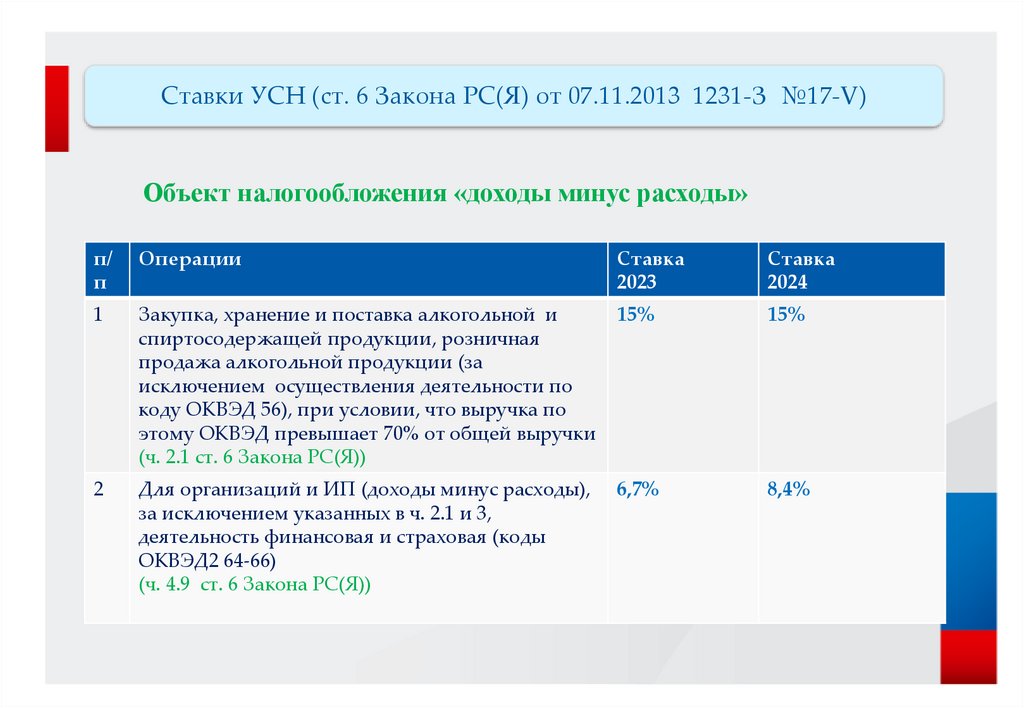

Ставки УСН (ст. 6 Закона РС(Я) от 07.11.2013 1231-З №17-V)Объект налогообложения «доходы минус расходы»

п/

п

Операции

Ставка

2023

Ставка

2024

1

Закупка, хранение и поставка алкогольной и

спиртосодержащей продукции, розничная

продажа алкогольной продукции (за

исключением осуществления деятельности по

коду ОКВЭД 56), при условии, что выручка по

этому ОКВЭД превышает 70% от общей выручки

(ч. 2.1 ст. 6 Закона РС(Я))

15%

15%

2

Для организаций и ИП (доходы минус расходы),

за исключением указанных в ч. 2.1 и 3,

деятельность финансовая и страховая (коды

ОКВЭД2 64-66)

(ч. 4.9 ст. 6 Закона РС(Я))

6,7%

8,4%

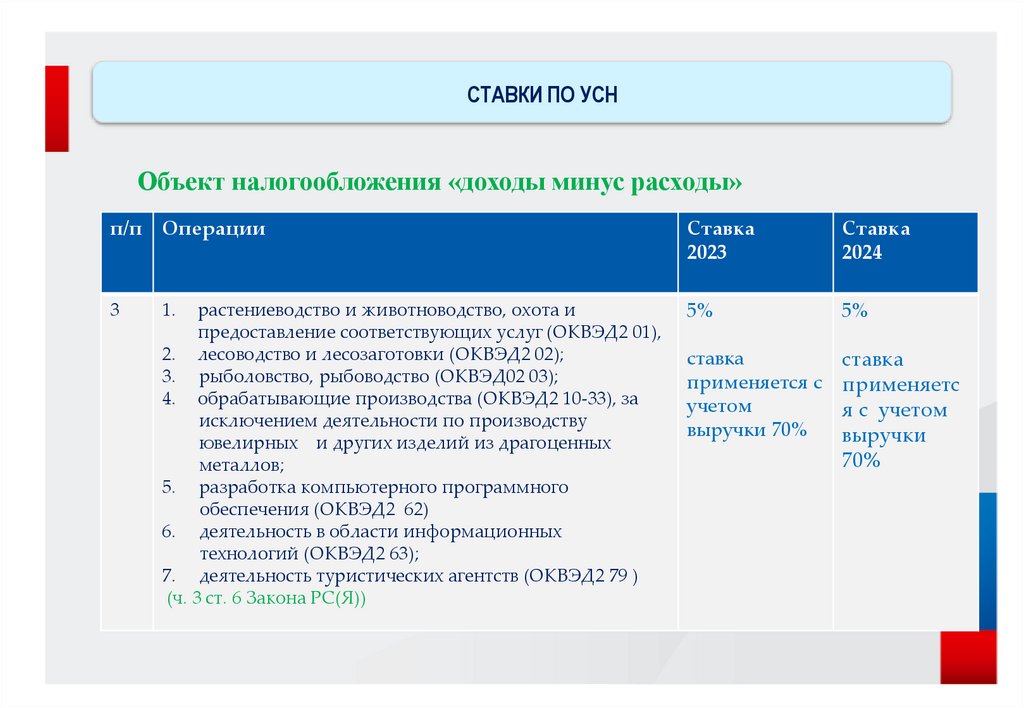

24. Ставки по УСН

СТАВКИ ПО УСНОбъект налогообложения «доходы минус расходы»

п/п

Операции

Ставка

2023

Ставка

2024

3

1.

5%

5%

ставка

применяется с

учетом

выручки 70%

ставка

применяетс

я с учетом

выручки

70%

растениеводство и животноводство, охота и

предоставление соответствующих услуг (ОКВЭД2 01),

2. лесоводство и лесозаготовки (ОКВЭД2 02);

3. рыболовство, рыбоводство (ОКВЭД02 03);

4. обрабатывающие производства (ОКВЭД2 10-33), за

исключением деятельности по производству

ювелирных и других изделий из драгоценных

металлов;

5. разработка компьютерного программного

обеспечения (ОКВЭД2 62)

6. деятельность в области информационных

технологий (ОКВЭД2 63);

7. деятельность туристических агентств (ОКВЭД2 79 )

(ч. 3 ст. 6 Закона РС(Я))

25.

Ставки по УСНОбъект налогообложения «доходы минус расходы»

п/п

Операции

Ставка

2023

Ставка

2024

4

С превышения от 150 млн. руб. до 200 млн.

руб., с учетом коэффициента-дефлятора - на

2023 - 1.257, на 2024 – 1.329

(пп. 2.1 п. 2 ст. 346.20 НК РФ)

20%

20%

5

Применение «налоговых каникул»

(ч. 5 ст. 6 Закона РС(Я))

0% ставка

0% ставка

применяется с

учетом выручки

70%

до 31.12.2024

включительно

Для организаций и ИП

(ч. 2 ст. 6 Закона РС(Я))

10%

6

применяется с

учетом выручки

70%

10%

26.

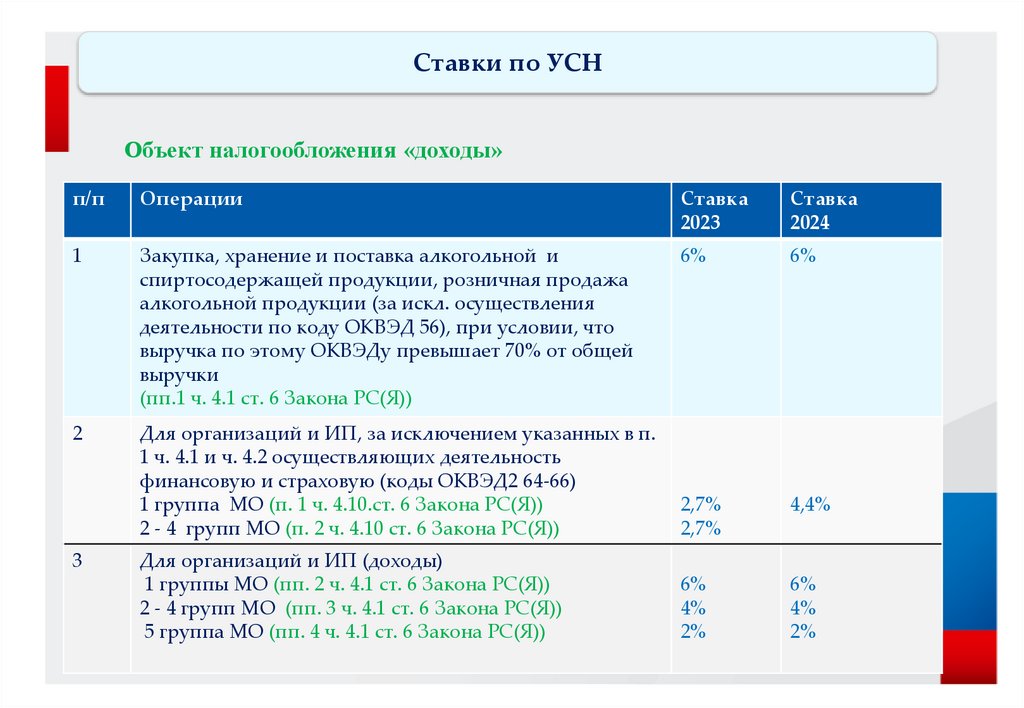

Ставки по УСНОбъект налогообложения «доходы»

п/п

Операции

Ставка

2023

Ставка

2024

1

Закупка, хранение и поставка алкогольной и

спиртосодержащей продукции, розничная продажа

алкогольной продукции (за искл. осуществления

деятельности по коду ОКВЭД 56), при условии, что

выручка по этому ОКВЭДу превышает 70% от общей

выручки

(пп.1 ч. 4.1 ст. 6 Закона РС(Я))

6%

6%

2

Для организаций и ИП, за исключением указанных в п.

1 ч. 4.1 и ч. 4.2 осуществляющих деятельность

финансовую и страховую (коды ОКВЭД2 64-66)

1 группа МО (п. 1 ч. 4.10.ст. 6 Закона РС(Я))

2 - 4 групп МО (п. 2 ч. 4.10 ст. 6 Закона РС(Я))

2,7%

2,7%

4,4%

Для организаций и ИП (доходы)

1 группы МО (пп. 2 ч. 4.1 ст. 6 Закона РС(Я))

2 - 4 групп МО (пп. 3 ч. 4.1 ст. 6 Закона РС(Я))

5 группа МО (пп. 4 ч. 4.1 ст. 6 Закона РС(Я))

6%

4%

2%

6%

4%

2%

3

27.

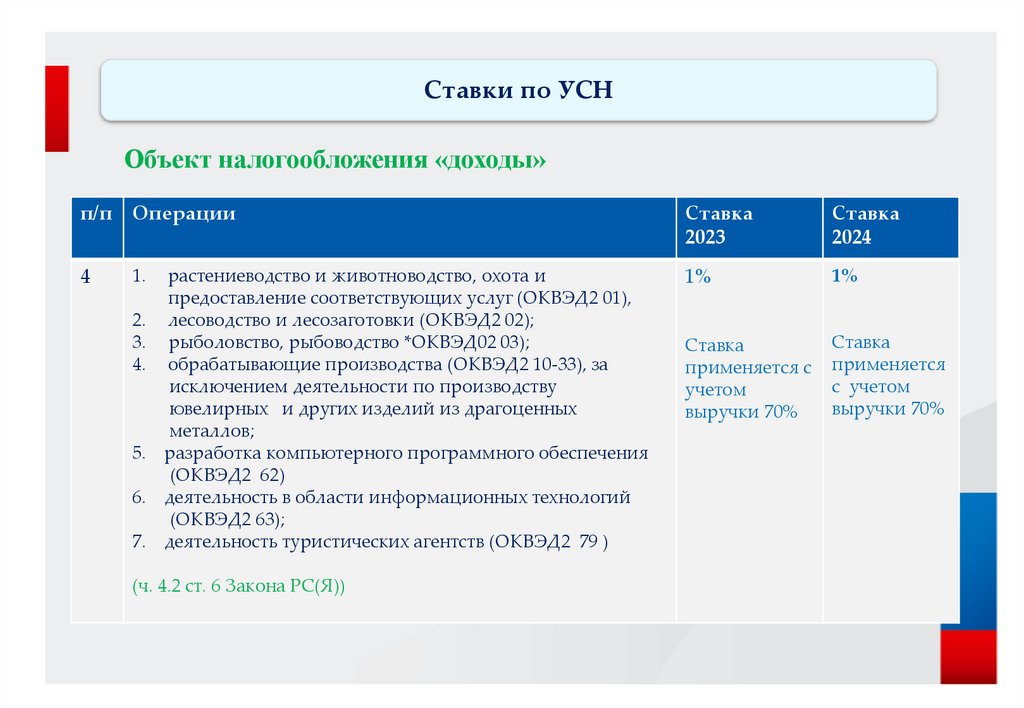

Ставки по УСНОбъект налогообложения «доходы»

п/п

Операции

Ставка

2023

Ставка

2024

4

1.

1%

1%

Ставка

применяется с

учетом

выручки 70%

Ставка

применяется

с учетом

выручки 70%

2.

3.

4.

5.

6.

7.

растениеводство и животноводство, охота и

предоставление соответствующих услуг (ОКВЭД2 01),

лесоводство и лесозаготовки (ОКВЭД2 02);

рыболовство, рыбоводство *ОКВЭД02 03);

обрабатывающие производства (ОКВЭД2 10-33), за

исключением деятельности по производству

ювелирных и других изделий из драгоценных

металлов;

разработка компьютерного программного обеспечения

(ОКВЭД2 62)

деятельность в области информационных технологий

(ОКВЭД2 63);

деятельность туристических агентств (ОКВЭД2 79 )

(ч. 4.2 ст. 6 Закона РС(Я))

28.

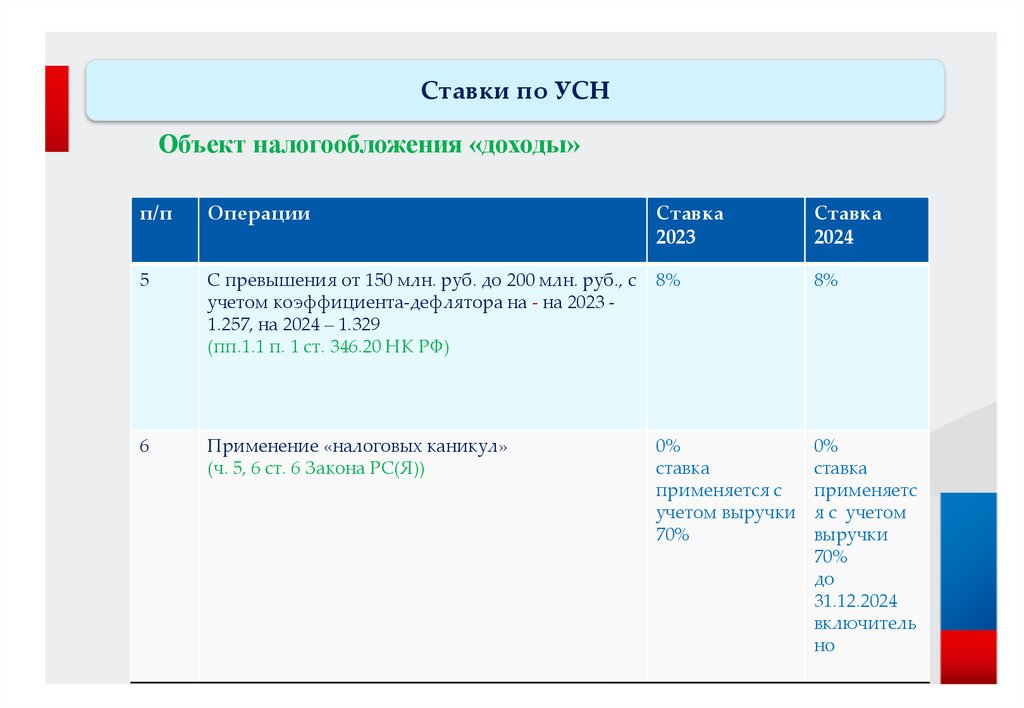

Ставки по УСНОбъект налогообложения «доходы»

п/п

Операции

Ставка

2023

Ставка

2024

5

С превышения от 150 млн. руб. до 200 млн. руб., с

учетом коэффициента-дефлятора на - на 2023 1.257, на 2024 – 1.329

(пп.1.1 п. 1 ст. 346.20 НК РФ)

8%

8%

6

Применение «налоговых каникул»

(ч. 5, 6 ст. 6 Закона РС(Я))

0%

ставка

применяется с

учетом выручки

70%

0%

ставка

применяетс

я с учетом

выручки

70%

до

31.12.2024

включитель

но

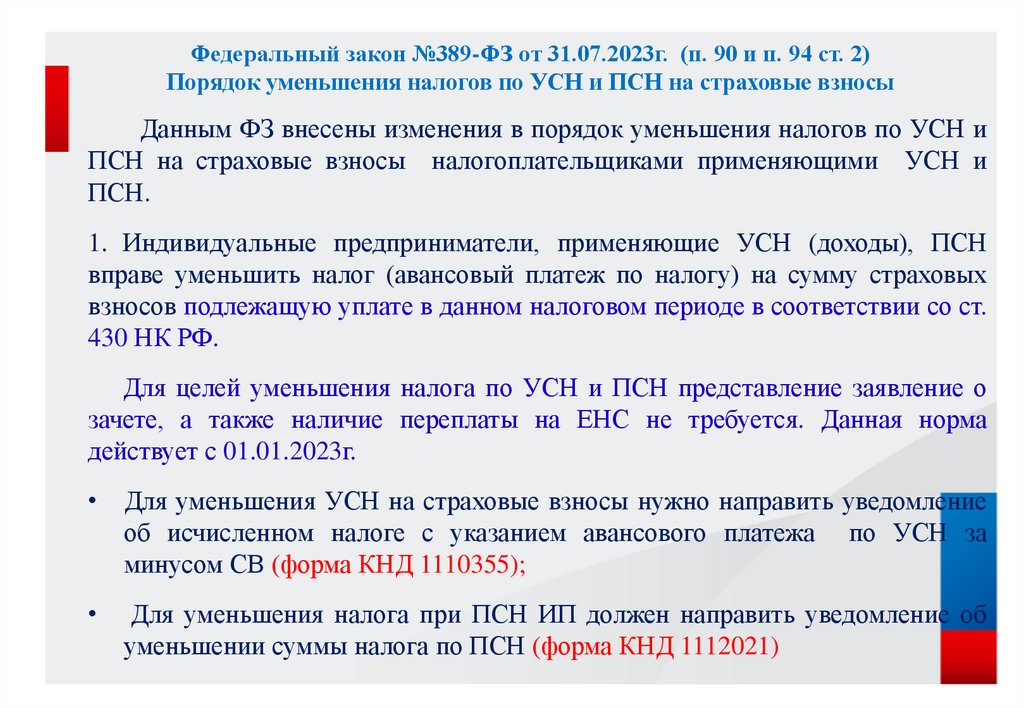

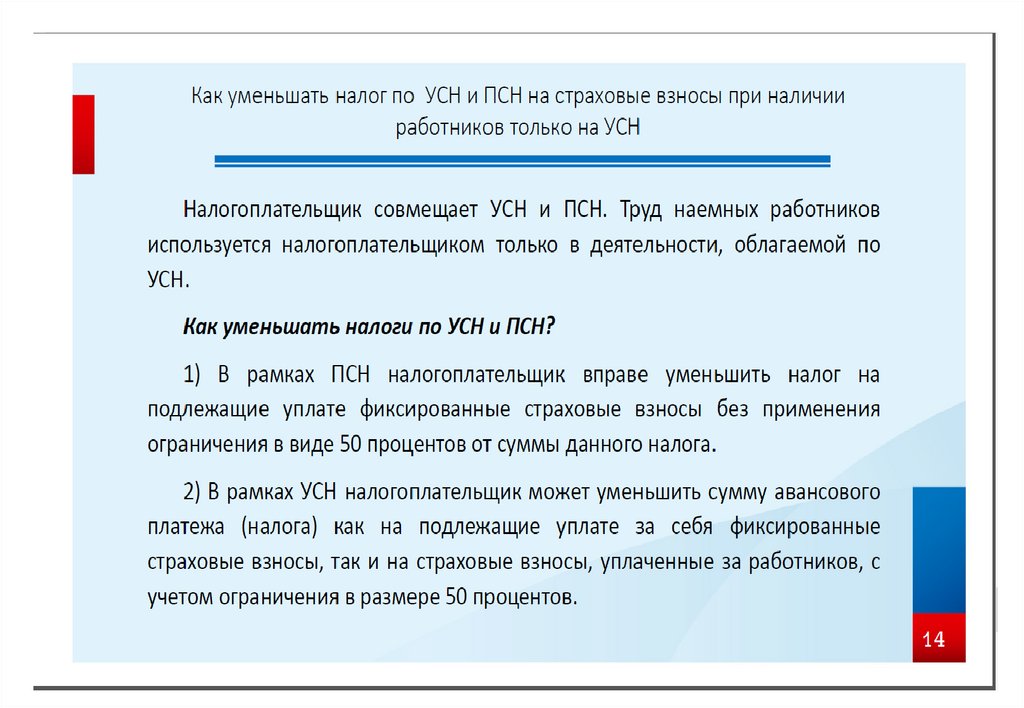

29. Федеральный закон №389-ФЗ от 31.07.2023г. (п. 90 и п. 94 ст. 2) Порядок уменьшения налогов по УСН и ПСН на страховые взносы

Данным ФЗ внесены изменения в порядок уменьшения налогов по УСН иПСН на страховые взносы налогоплательщиками применяющими УСН и

ПСН.

1. Индивидуальные предприниматели, применяющие УСН (доходы), ПСН

вправе уменьшить налог (авансовый платеж по налогу) на сумму страховых

взносов подлежащую уплате в данном налоговом периоде в соответствии со ст.

430 НК РФ.

Для целей уменьшения налога по УСН и ПСН представление заявление о

зачете, а также наличие переплаты на ЕНС не требуется. Данная норма

действует с 01.01.2023г.

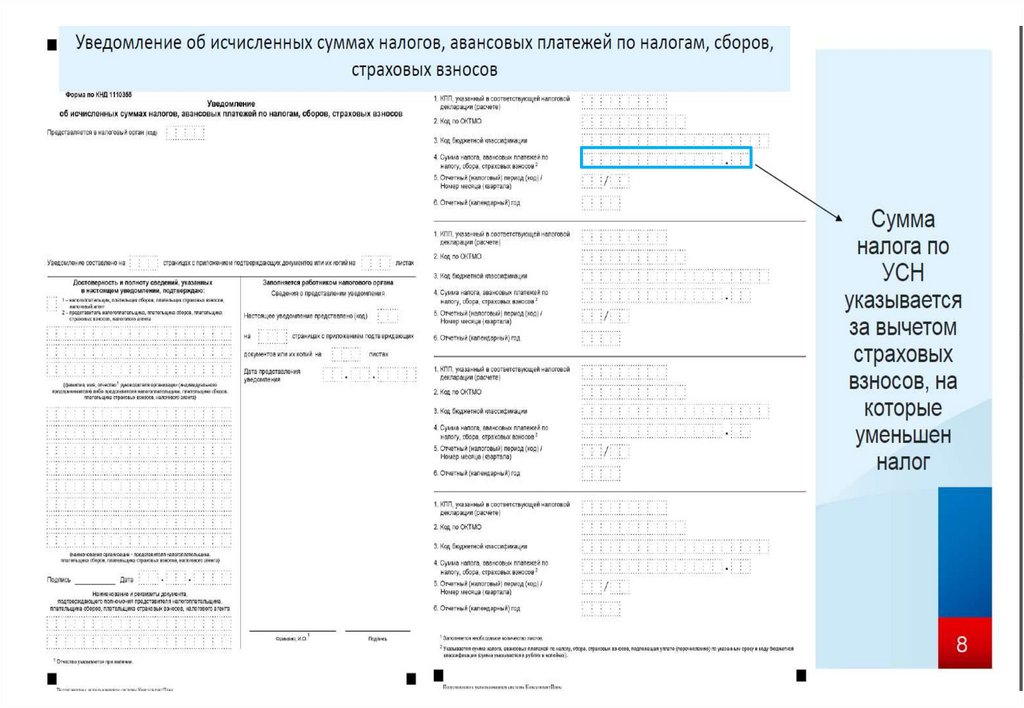

• Для уменьшения УСН на страховые взносы нужно направить уведомление

об исчисленном налоге с указанием авансового платежа по УСН за

минусом СВ (форма КНД 1110355);

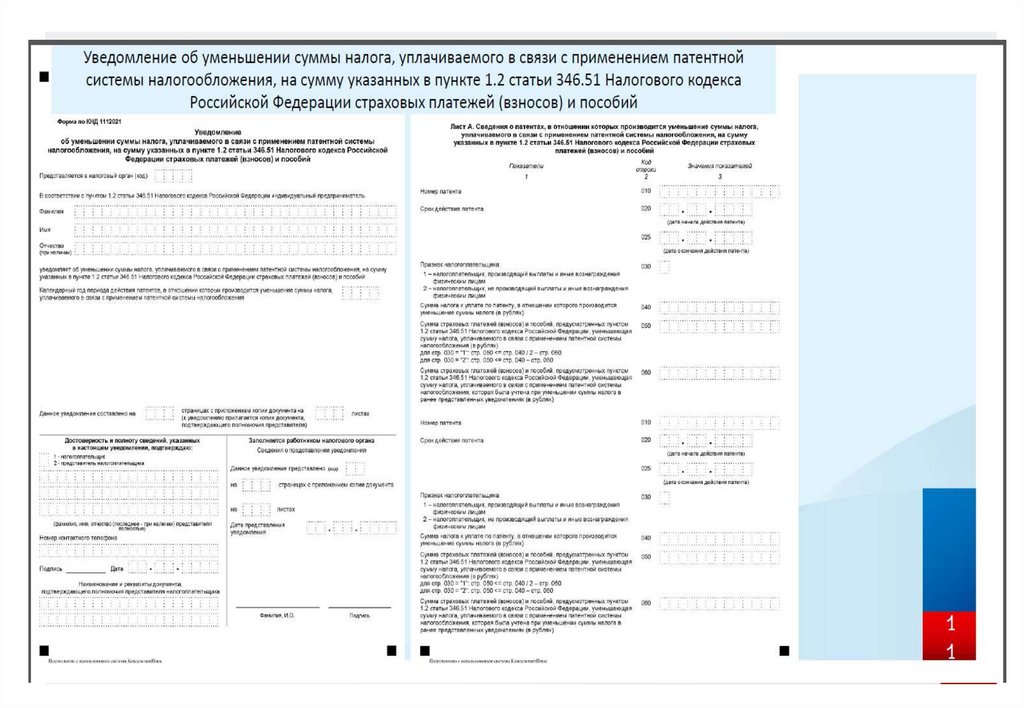

Для уменьшения налога при ПСН ИП должен направить уведомление об

уменьшении суммы налога по ПСН (форма КНД 1112021)

30.

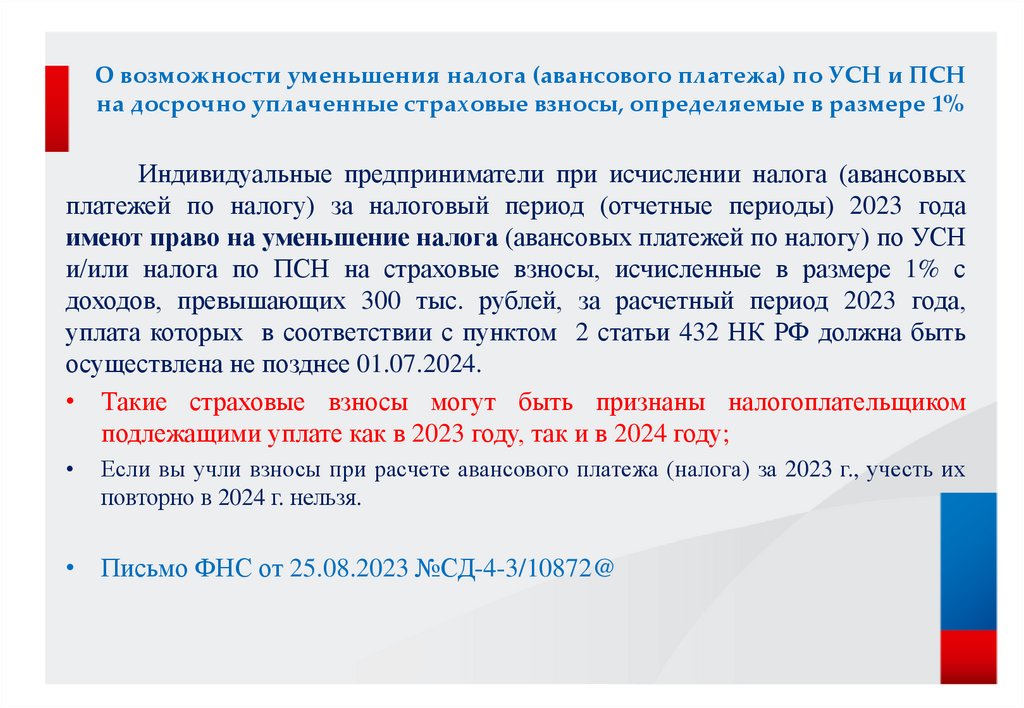

31. О возможности уменьшения налога (авансового платежа) по УСН и ПСН на досрочно уплаченные страховые взносы, определяемые в

размере 1%Индивидуальные предприниматели при исчислении налога (авансовых

платежей по налогу) за налоговый период (отчетные периоды) 2023 года

имеют право на уменьшение налога (авансовых платежей по налогу) по УСН

и/или налога по ПСН на страховые взносы, исчисленные в размере 1% с

доходов, превышающих 300 тыс. рублей, за расчетный период 2023 года,

уплата которых в соответствии с пунктом 2 статьи 432 НК РФ должна быть

осуществлена не позднее 01.07.2024.

• Такие страховые взносы могут быть признаны налогоплательщиком

подлежащими уплате как в 2023 году, так и в 2024 году;

Если вы учли взносы при расчете авансового платежа (налога) за 2023 г., учесть их

повторно в 2024 г. нельзя.

• Письмо ФНС от 25.08.2023 №СД-4-3/10872@

32. Об уменьшении налога по УСН и ПСН на страховые, которые уплачены с нарушением срока

Суммы фиксированных страховых взносов ивзносов, определяемых в размере 1%, уплаченные после

31 декабря 2022 года за расчетные периоды,

предшествующие 2023 году, уменьшают исчисленную за

налоговые (отчетные) периоды 2023-2025 годов сумму

налога или авансовых платежей по налогу (389-ФЗ)

33.

34.

35.

36.

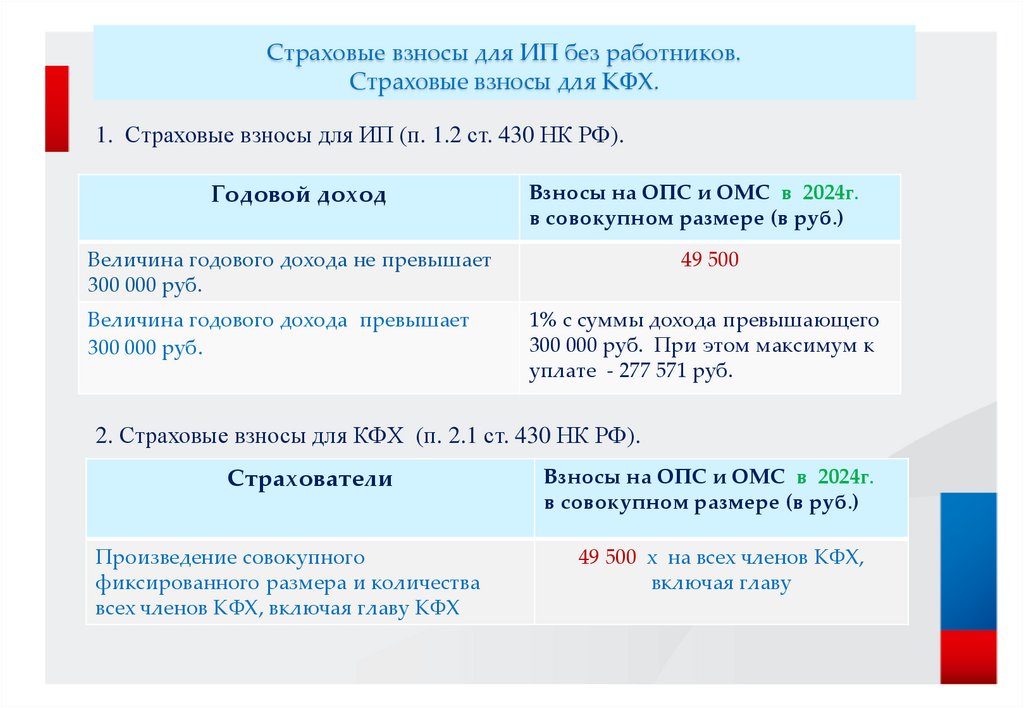

37. Страховые взносы для ИП без работников. Страховые взносы для КФХ.

1. Страховые взносы для ИП (п. 1.2 ст. 430 НК РФ).Годовой доход

Взносы на ОПС и ОМС в 2024г.

в совокупном размере (в руб.)

Величина годового дохода не превышает

300 000 руб.

Величина годового дохода превышает

300 000 руб.

49 500

1% с суммы дохода превышающего

300 000 руб. При этом максимум к

уплате - 277 571 руб.

2. Страховые взносы для КФХ (п. 2.1 ст. 430 НК РФ).

Страхователи

Произведение совокупного

фиксированного размера и количества

всех членов КФХ, включая главу КФХ

Взносы на ОПС и ОМС в 2024г.

в совокупном размере (в руб.)

49 500 х на всех членов КФХ,

включая главу

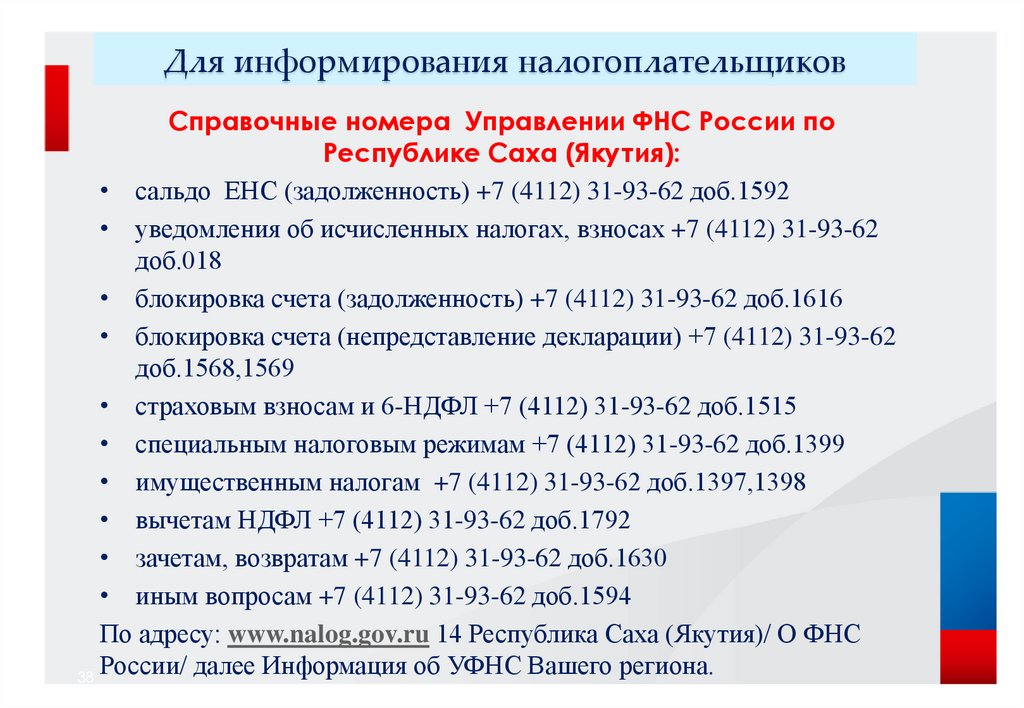

38. Для информирования налогоплательщиков

Справочные номера Управлении ФНС России поРеспублике Саха (Якутия):

• сальдо ЕНС (задолженность) +7 (4112) 31-93-62 доб.1592

• уведомления об исчисленных налогах, взносах +7 (4112) 31-93-62

доб.018

• блокировка счета (задолженность) +7 (4112) 31-93-62 доб.1616

• блокировка счета (непредставление декларации) +7 (4112) 31-93-62

доб.1568,1569

• страховым взносам и 6-НДФЛ +7 (4112) 31-93-62 доб.1515

• специальным налоговым режимам +7 (4112) 31-93-62 доб.1399

• имущественным налогам +7 (4112) 31-93-62 доб.1397,1398

• вычетам НДФЛ +7 (4112) 31-93-62 доб.1792

• зачетам, возвратам +7 (4112) 31-93-62 доб.1630

• иным вопросам +7 (4112) 31-93-62 доб.1594

По адресу: www.nalog.gov.ru 14 Республика Саха (Якутия)/ О ФНС

России/ далее Информация об УФНС Вашего региона.

38

39. Ваш помощник по ЕНС

3940. Официальные страницы в социальных сетях Вконтакте и Одноклассники «УФНС России по Республике Саха (Якутия)»

• https://vk.com/public217969015

• https://ok.ru/group/7000000145

9430

finance

finance