Similar presentations:

Главные изменения налогового законодательства — 2024

1.

II всероссийская бухгалтерская конференция «Клерка»Главные изменения

налогового

законодательства —

2024

Климова Марина Аркадьевна

2.

II всероссийская бухгалтерская конференция «Клерка»01. Налоговое

администрирование и

налоговый контроль

3.

II всероссийская бухгалтерская конференция «Клерка»Порядок уплаты ЕНП

➔ Вариант платежек-уведомлений неприменим.

п. 12 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ

➔ Статус плательщика "02" исключается.

Приложение № 5 к приказу Минфина РФ от 12.11.2013 № 107н

(в ред., действующей с 01.01.2024)

3

4.

II всероссийская бухгалтерская конференция «Клерка»В ЕНП не входят:

НДФЛ, уплачиваемый в порядке, установленном

статьей 227.1 НК РФ,

государственная пошлина, за исключением госпошлины,

в отношении уплаты которой арбитражным судом выдан

исполнительный документ;

налог на сверхприбыль.

п. 2 ст. 11 НК РФ,

Письмо ФНС России от 30.12.2022 № 8-8-02/0048@, Приложение 1

4

5.

II всероссийская бухгалтерская конференция «Клерка»Совокупная обязанность

➔ Общая сумма налогов, авансовых платежей, сборов, страховых взносов,

пеней, штрафов, процентов, которую обязан уплатить (перечислить)

налогоплательщик, плательщик сбора, плательщик страховых взносов и

(или) налоговый агент, и сумма налога, подлежащая возврату в бюджетную

систему Российской Федерации в случаях, предусмотренных НК РФ.

ст. 11 НК РФ

источники формирования совокупной обязанности на ЕНС – п. 5 ст. 11.3 НК РФ

5

6.

II всероссийская бухгалтерская конференция «Клерка»Когда ЕНП считается уплаченным?

➔ ЕНП учитывается на ЕНС на основании информации, поступающей из

ГИС ГМП со дня предъявления в банк поручения на перечисление в

бюджетную систему на счет УФК денежных средств при наличии на счете

достаточного денежного остатка на день платежа.

п. 6 ст. 45 НК РФ

6

7.

II всероссийская бухгалтерская конференция «Клерка»Когда конкретный налог

считается уплаченным?

Обязанность по уплате налога считается исполненной налогоплательщиком:

1) со дня перечисления денежных средств в качестве ЕНП при наличии на

соответствующую дату учтенной на ЕНС совокупной обязанности в части, в отношении

которой может быть определена принадлежность таких сумм денежных средств;

1) со дня, на который приходится срок уплаты налога, зачтенного в счет исполнения

предстоящей обязанности по уплате такого налога на основании соответствующего

заявления о зачете и др.

п. 7 ст. 45 НК РФ

7

8.

II всероссийская бухгалтерская конференция «Клерка»Пеня

➔ Пеня начисляется за каждый календарный день просрочки исполнения

обязанности по уплате налогов начиная со дня возникновения недоимки по

день (включительно) исполнения совокупной обязанности по уплате налогов.

п. 1, п. 3 ст. 75 НК РФ

➔ Недоимка — сумма налога, сумма сбора или сумма страховых взносов, не

уплаченная в установленный законодательством о налогах и сборах срок.

п. 2 ст. 11 НК РФ

8

9.

II всероссийская бухгалтерская конференция «Клерка»9

10.

II всероссийская бухгалтерская конференция «Клерка»Ставки пени

➔ в отношении суммы отрицательного сальдо ЕНС, сформированного в связи с

неисполненной обязанностью по уплате налогов, непрерывно существующей

до 30 календарных дней (включительно), — 1/300 ставки ЦБР;

➔ в иных случаях в отношении суммы недоимки — 1/150 ставки ЦБР.

пп. 2 п. 4 ст. 75 НК РФ,

Письмо Минфина России от 23.12.2022 № 03-02-07/126954

10

11.

II всероссийская бухгалтерская конференция «Клерка»Доверенность налогового

представителя

➔ Уполномоченный представитель налогоплательщика, обязанного

представлять налоговые декларации (расчеты) в электронной форме,

осуществляет свои полномочия на основании доверенности в форме

электронного документа, подписанного УКЭП доверителя.

п. 3 ст. 29 НК РФ

с 01.03.2024

Письмо ФНС России от 18.10.2023 № ЗГ-3-26/13425

11

12.

II всероссийская бухгалтерская конференция «Клерка»02. Изменения по

отдельным налогам

13.

II всероссийская бухгалтерская конференция «Клерка»НДС

14.

II всероссийская бухгалтерская конференция «Клерка»СЧФ при прослеживаемости

1) При передаче в составе выполненных работ товаров, подлежащих

прослеживаемости, счета-фактуры, в том числе корректировочные счета-фактуры,

выставляются в электронной форме. Заказчик обязан принять такой СЧФ.

1) Реквизиты прослеживаемости предписано указывать при реализации товаров (в том

числе в составе комплектов (наборов), подлежащих прослеживаемости, а также при

передаче товаров, подлежащих прослеживаемости, в составе выполненных работ.

1) Реквизиты прослеживаемости дополнены показателем «Стоимость товара,

подлежащего прослеживаемости».

п. 1.1, 1.2, 5, 5.2 ст. 169 НК РФ

с 01.10.2023

14

15.

II всероссийская бухгалтерская конференция «Клерка»Переходный период

Идет доработка Постановления № 1137, форматов ЭСФ, ЭУПД.

Предусматривается переходный период (не менее 1 года) с даты вступления в силу

изменений для адаптации учетных систем участниками оборота товаров, подлежащих

прослеживаемости, и использование как текущих версий форматов счета-фактуры,

корректировочного счета-фактуры, так и доработанных форматов.

Если документ выставлен по формату текущей версии, то внесение в него исправлений и

корректировок осуществляется с использованием форматов, утв. приказами ФНС России

от 19.12.2018 № ММВ-7-15/820@ и от 12.10.2020 № ЕД-7-26/736@.

Письмо ФНС России от 26.09.2023 № ЕА-4-15/12314@

15

16.

II всероссийская бухгалтерская конференция «Клерка»Налоговый контроль на основе

данных НСПТ

➔ Письмо ФНС России от 10.07.2023 № 08-05/0690@ "О вопросах, поступивших на

Горячую линию ПП "Прослеживаемость" во 2 квартале 2023 года"

➔ Письмо ФНС России от 08.04.2022 № 08-05/0369@ "Об отдельных вопросах

применения положений законодательства о национальной системе прослеживаемости

товаров"

➔ Письмо ФНС России от 03.12.2021 № ЕА-4-15/16911@ "О направлении Рекомендаций

по осуществлению налогового контроля с использованием национальной системы

прослеживаемости товара"

16

17.

II всероссийская бухгалтерская конференция «Клерка»Подтверждение ставки 0 %

➔ Для подтверждения ставки 0% при экспорте товаров нужно представлять

электронные реестры со сведениями из деклараций на товары и данными из

контракта на реализацию (поставку).

➔ По новым правилам подтверждается нулевая ставка, примененная в

периодах начиная с 1 января 2024 г.

п. 1 ст. 165 НК РФ,

п. 2, 3 ст. 2 Федерального закона от 19.12.2022 № 549-ФЗ

17

18.

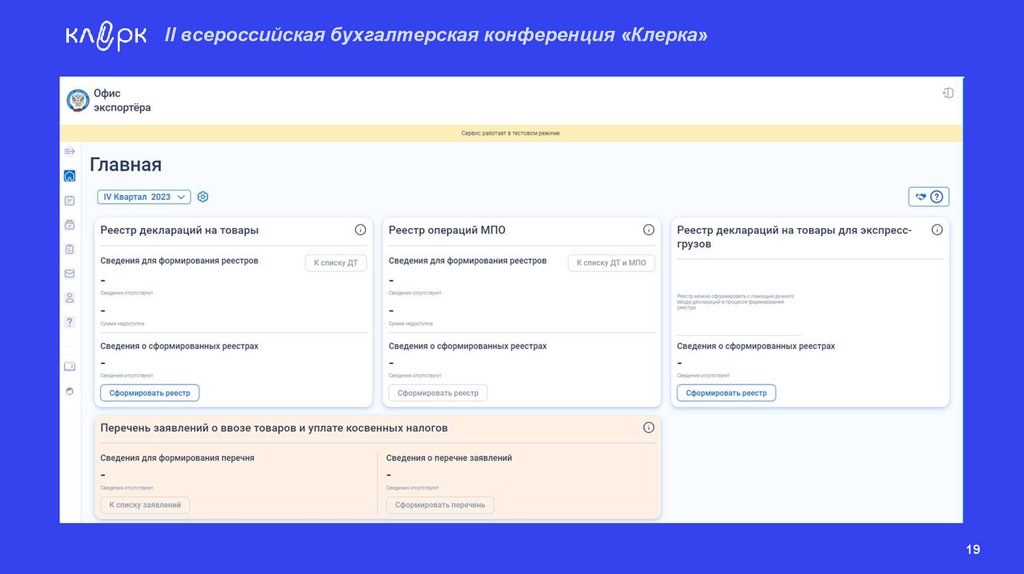

II всероссийская бухгалтерская конференция «Клерка»Офис экспортера

Для упрощения подтверждения нулевой ставки НДС в промышленную эксплуатацию

запущен "Офис экспортера".

Чтобы не представлять бумажные документы, с помощью этого сервиса экспортеры

смогут быстро сформировать электронный реестр, куда включены сведения из ДТ, а

также перечень заявлений о ввозе товаров и уплате косвенных налогов.

С 1 января 2024 года представление экспортерами реестров только в электронном виде

станет обязательным.

Сервис также может помочь подготовить обязательные электронные реестры ДТ для

экспресс-грузов или реестры таможенных деклараций CN 23 в случае отправки товаров

международными почтовыми отправлениями.

18

19.

II всероссийская бухгалтерская конференция «Клерка»19

20.

II всероссийская бухгалтерская конференция «Клерка»Если документы для подтверждения

ставки 0 % не собраны

➔ в 180-дневный срок с даты помещения товаров под таможенную процедуру экспорта,

моментом определения налоговой базы является последнее число квартала, в

котором истекают 180 дней.

п. 9 ст. 167 НК РФ

с 01.01.2024

➔ до 01.01.2024 если документы собраны позже 180 календарных дней с даты

помещения товаров под таможенную процедуру экспорта, налоговая база

определяется на дату отгрузки товаров.

20

21.

II всероссийская бухгалтерская конференция «Клерка»Если документы для подтверждения

ставки 0 % не собраны

➔ При экспорте в страны ЕАЭС в случае непредставления документов для

подтверждения ставки 0 % в течение 180 дней с даты отгрузки НДС

подлежит уплате в бюджет за налоговый (отчетный) период, на который

приходится дата отгрузки товаров, либо иной налоговый (отчетный) период,

установленный законодательством государства-члена.

п. 5 Приложения № 18 к Договору ЕАЭС

21

22.

II всероссийская бухгалтерская конференция «Клерка»Налог на

прибыль

23.

II всероссийская бухгалтерская конференция «Клерка»Расходы на компенсации

дистанционщикам

Учитываются расходы, связанные с возмещением расходов дистанционного работника,

связанных с использованием им для выполнения трудовой функции принадлежащих ему

или арендованных им оборудования, программно-технических средств, средств защиты

информации и иных средств, в сумме, определяемой коллективным договором,

локальным нормативным актом, трудовым договором, дополнительным соглашением к

трудовому договору, но не более 35 рублей за каждый день выполнения трудовой

функции дистанционно, либо в сумме документально подтвержденных расходов

дистанционного работника.

пп. 11.1 п. 1 ст. 264 НК РФ

с 31.08.2023

23

24.

II всероссийская бухгалтерская конференция «Клерка»Компенсации

дистанционщикам. Расходы

Способ возмещения расходов каждому дистанционному работнику по ЛНА либо по

документально подтвержденным расходам закрепляется в ЛНА или трудовом договоре

(дополнительном соглашении).

При отсутствии указанных положений в ЛНА или трудовом договоре (дополнительном

соглашении) возмещение расходов осуществляется только по документально

подтвержденным фактическим расходам.

пп. 11.1 п. 1 ст. 264 НК РФ

с 31.08.2023

аналог для упрощенцев не установлен

24

25.

II всероссийская бухгалтерская конференция «Клерка»Новая форма Налогового

расчета

Приказ ФНС России от 26.09.2023 № ЕД-7-3/675@ "Об утверждении формы налогового

расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных

налогов, порядка ее заполнения, а также формата представления в электронной форме"

начиная с отчетности за 2023 г.

Добавились два раздела, в которых будут отражены доходы иностранной организации,

не подлежащие налогообложению у источника выплаты.

25

26.

II всероссийская бухгалтерская конференция «Клерка»Уточненный расчет налогового

агента

Уточненный расчет сумм выплаченных иностранным организациям доходов и

удержанных налогов за прошедший отчетный (налоговый) период должен

содержать данные в отношении всех налогоплательщиков, указанных в ранее

представленном в налоговый орган расчете.

п. 6 ст. 81 НК РФ

с 01.01.2024

26

27.

II всероссийская бухгалтерская конференция «Клерка»НДФЛ

28.

II всероссийская бухгалтерская конференция «Клерка»НДФЛ. Уведомления в 2024 г.

➔ в уведомлении, подаваемом до 25 числа месяца указывается сумма НДФЛ, удержанная

с 1-го по 22-е число текущего месяца. Срок уплаты – 28 число месяца;

➔ по НДФЛ, удержанному с 23-го числа по последнее число текущего месяца, подается

уведомление не позднее 3-го числа следующего месяца. Срок уплаты – 5 число

следующего месяца;

➔ уведомление в отношении НДФЛ, удержанного с 23 декабря по 31 декабря, подается не

позднее последнего рабочего дня календарного года. Срок уплаты – последний

рабочий день года.

п. 9 ст. 58, п. 6 ст. 226, п. 9 ст. 226.1, п. 7 ст. 226.2 НК РФ

с 01.01.2024

28

29.

II всероссийская бухгалтерская конференция «Клерка»Доходы дистанционщиков за границей

(трудовой договор)

Доходом от источника в РФ считается вознаграждение и иные выплаты при

выполнении дистанционным работником трудовой функции дистанционно по договору

с работодателем, являющимся российской организацией (за исключением договора,

заключенного для осуществления трудовой деятельности в обособленном

подразделении российской организации, зарегистрированным за пределами РФ), с

обособленным подразделением иностранной организации, зарегистрированным на

территории РФ.

пп. 6.2 п. 1 ст. 208 НК РФ

с 01.01.2024

29

30.

II всероссийская бухгалтерская конференция «Клерка»Доходы дистанционщиков,

пребывающих за границей,

от источника в РФ. Ставка

Облагаются по ставке 13 (15) %, в т.ч. у нерезидентов.

п. 1, п. 3, п. 3.1 ст. 224 НК РФ

с 01.01.2024

30

31.

II всероссийская бухгалтерская конференция «Клерка»Место уплаты НДФЛ

➔ По общему правилу налоговый агент перечисляет НДФЛ по месту своего учета

в налоговом органе, а также по месту нахождения каждого обособленного

подразделения.

п. 7 ст. 226 НК РФ

➔ Для корректного зачисления НДФЛ в бюджет необходимо определить к какому

структурному подразделению организации по штатному расписанию относится

дистанционный работник.

Письмо ФНС России от 14.10.2020 № СД-4-3/16830@

31

32.

II всероссийская бухгалтерская конференция «Клерка»Компенсации дистанционщикам

НЕ ОБЛАГАЕТСЯ НДФЛ и СВ возмещение расходов дистанционного работника,

связанных с использованием им для выполнения трудовой функции принадлежащих ему

или арендованных им оборудования, программно-технических средств, средств защиты

информации и иных средств, в сумме, определяемой коллективным договором,

локальным нормативным актом, трудовым договором, дополнительным соглашением к

трудовому договору, но не более 35 рублей за каждый день выполнения трудовой

функции дистанционно, либо в сумме фактически произведенных и документально

подтвержденных расходов дистанционного работника.

п. 1 ст. 217, пп. 2 п. 1 ст. 422 НК РФ

с 01.01.2024

32

33.

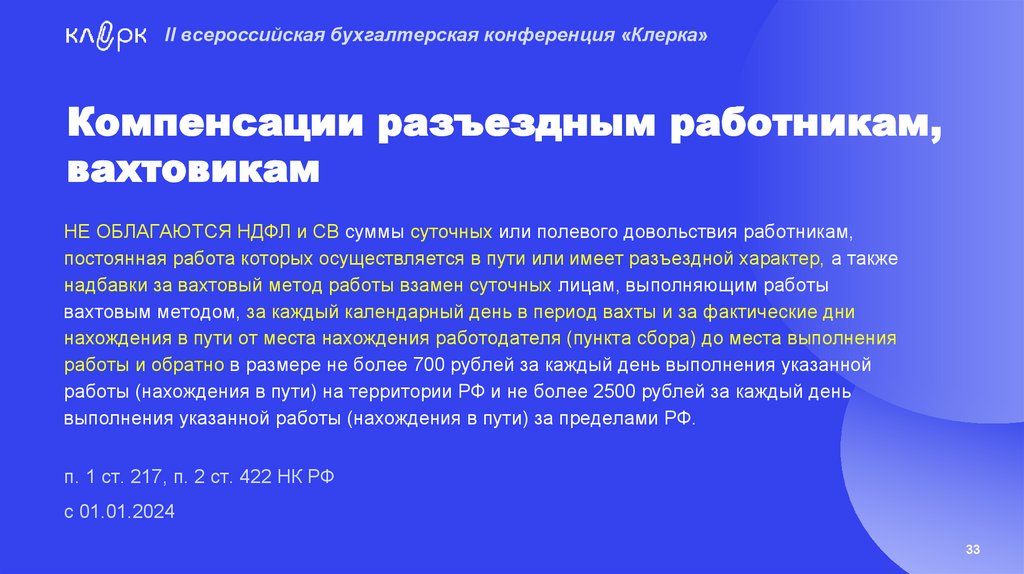

II всероссийская бухгалтерская конференция «Клерка»Компенсации разъездным работникам,

вахтовикам

НЕ ОБЛАГАЮТСЯ НДФЛ и СВ суммы суточных или полевого довольствия работникам,

постоянная работа которых осуществляется в пути или имеет разъездной характер, а также

надбавки за вахтовый метод работы взамен суточных лицам, выполняющим работы

вахтовым методом, за каждый календарный день в период вахты и за фактические дни

нахождения в пути от места нахождения работодателя (пункта сбора) до места выполнения

работы и обратно в размере не более 700 рублей за каждый день выполнения указанной

работы (нахождения в пути) на территории РФ и не более 2500 рублей за каждый день

выполнения указанной работы (нахождения в пути) за пределами РФ.

п. 1 ст. 217, п. 2 ст. 422 НК РФ

с 01.01.2024

33

34.

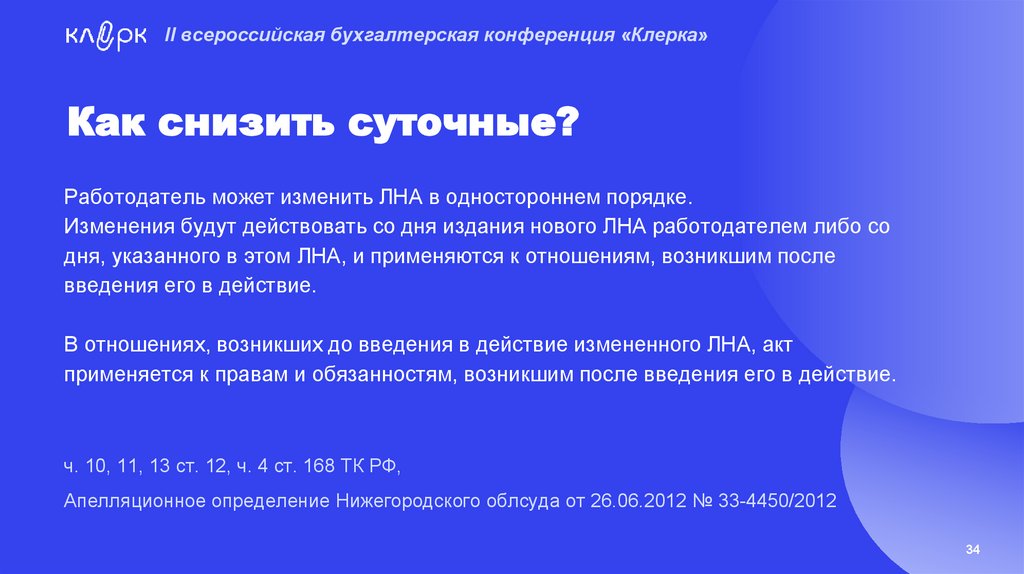

II всероссийская бухгалтерская конференция «Клерка»Как снизить суточные?

Работодатель может изменить ЛНА в одностороннем порядке.

Изменения будут действовать со дня издания нового ЛНА работодателем либо со

дня, указанного в этом ЛНА, и применяются к отношениям, возникшим после

введения его в действие.

В отношениях, возникших до введения в действие измененного ЛНА, акт

применяется к правам и обязанностям, возникшим после введения его в действие.

ч. 10, 11, 13 ст. 12, ч. 4 ст. 168 ТК РФ,

Апелляционное определение Нижегородского облсуда от 26.06.2012 № 33-4450/2012

34

35.

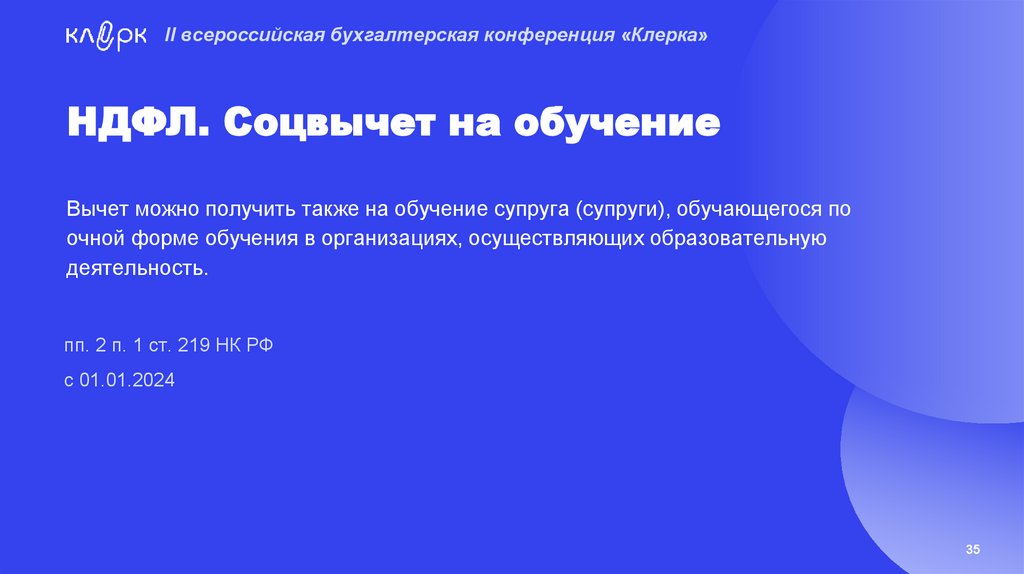

II всероссийская бухгалтерская конференция «Клерка»НДФЛ. Соцвычет на обучение

Вычет можно получить также на обучение супруга (супруги), обучающегося по

очной форме обучения в организациях, осуществляющих образовательную

деятельность.

пп. 2 п. 1 ст. 219 НК РФ

с 01.01.2024

35

36.

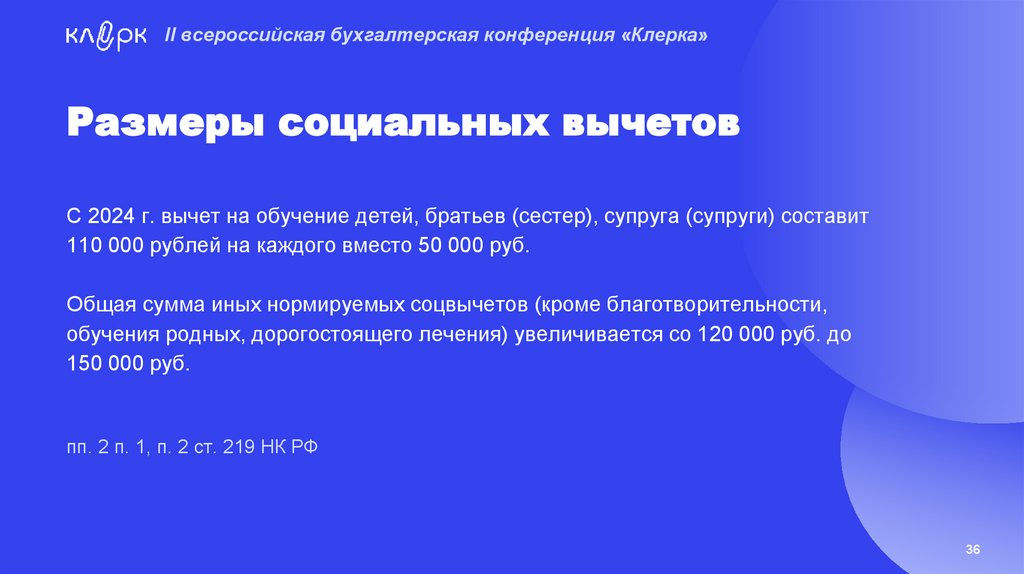

II всероссийская бухгалтерская конференция «Клерка»Размеры социальных вычетов

С 2024 г. вычет на обучение детей, братьев (сестер), супруга (супруги) составит

110 000 рублей на каждого вместо 50 000 руб.

Общая сумма иных нормируемых соцвычетов (кроме благотворительности,

обучения родных, дорогостоящего лечения) увеличивается со 120 000 руб. до

150 000 руб.

пп. 2 п. 1, п. 2 ст. 219 НК РФ

36

37.

II всероссийская бухгалтерская конференция «Клерка»Страховые

взносы и

пособия

38.

II всероссийская бухгалтерская конференция «Клерка»Обязательность пониженных тарифов

Применение пониженных тарифов страховых взносов является обязанностью, а не

правом плательщика страховых взносов.

Исходя из положений статьи 18.2 НК РФ тариф страховых взносов является

самостоятельным элементом обложения.

НК РФ плательщику страховых взносов не предоставлено право отказаться от

установленных законодательством тарифов страховых взносов либо изменить их

размер, в том числе отказаться от пониженных тарифов страховых взносов.

Письмо ФНС России от 17.07.2023 № ЗГ-3-11/9234

38

39.

II всероссийская бухгалтерская конференция «Клерка»Подтверждение вида деятельности

для НСиПЗ

➔ СФР сможет проверять правильность определения основного вида деятельности,

запрашивая документы у страхователя, и менять тариф;

➔ в ЕГРЮЛ (ЕГРИП) будут отражаться доли основного и дополнительных видов

деятельности. Первый раз сообщить о долях нужно не позднее 15 апреля 2025 года;

➔ ЮЛ и ИП не реже раза в год должны проверять сведения о кодах ОКВЭД и не позднее

15 апреля следующего года сообщать об изменении основного вида деятельности или

доли по любому из указанных в реестрах более чем на 20 %;

➔ если СФР выявит неверное определение основного вида деятельности, он сообщит

страхователю о том, что в течение месяца нужно внести изменения в ЕГРЮЛ (ЕГРИП).

законопроект № 406676-8

ожидается вступление в силу с 01.09.2024

39

40.

II всероссийская бухгалтерская конференция «Клерка»Пособие по уходу за ребенком

Планируется изменить ст. 256 ТК РФ с целью сохранения права на получение ежемесячного

пособия по уходу за ребенком за матерью ребенка и другими лицами, имеющими право на

данное пособие и вышедшими на работу из отпуска по уходу за ребенком ранее достижения

им возраста полутора лет (в т.ч. при полной занятости).

Предусматривается также сохранение права на получение указанного пособия в случае,

если такие лица в период предоставленного им отпуска по уходу за ребенком работают у

другого работодателя.

ст. 256 ТК РФ,

ст. 11.1 Федерального закона от 29.12.2006 № 255-ФЗ,

ст. 13 Федерального закона от 19.05.1995 № 81-ФЗ

40

41.

II всероссийская бухгалтерская конференция «Клерка»Налог на

имущество

организаций

42.

II всероссийская бухгалтерская конференция «Клерка»Срок представления декларации

Налоговые декларации по итогам налогового периода представляются

налогоплательщиками не позднее 25 февраля года, следующего за

истекшим налоговым периодом.

п. 3 ст. 386 НК РФ

с 01.01.2024

42

43.

II всероссийская бухгалтерская конференция «Клерка»Уведомление о представлении единой

декларации

в налоговый орган на территории субъекта Российской Федерации

представляется ежегодно до 1 февраля (было – до 1 марта) года, являющегося

налоговым периодом, в котором применяется порядок представления налоговой

декларации.

п. 1.1 ст. 386 НК РФ

с 01.01.2024

43

44.

II всероссийская бухгалтерская конференция «Клерка»Налог на имущество организаций.

Уведомления

отчетный период

1 квартал

полугодие

(2 квартал)

9 месяцев

(3 квартал)

год

срок представления

уведомления

код периода в

уведомлении

срок уплаты

налога

срок

представления

декларации

25.04

34/01

28.04

-

25.07

34/02

28.07

-

25.10

34/03

28.10

-

28.02

следующего

года

{25.02 года

следующего за

истекшим

налоговым

периодом}

{25.02 следующего года}

{34/04}

об уведомлениях по году – Письмо ФНС России от 17.10.2023 № БС-4-21/13243@

44

45.

II всероссийская бухгалтерская конференция «Клерка»УСН

46.

II всероссийская бухгалтерская конференция «Клерка»Коэффициент-дефлятор на 2024 г.

для УСН — 1,329

46

47.

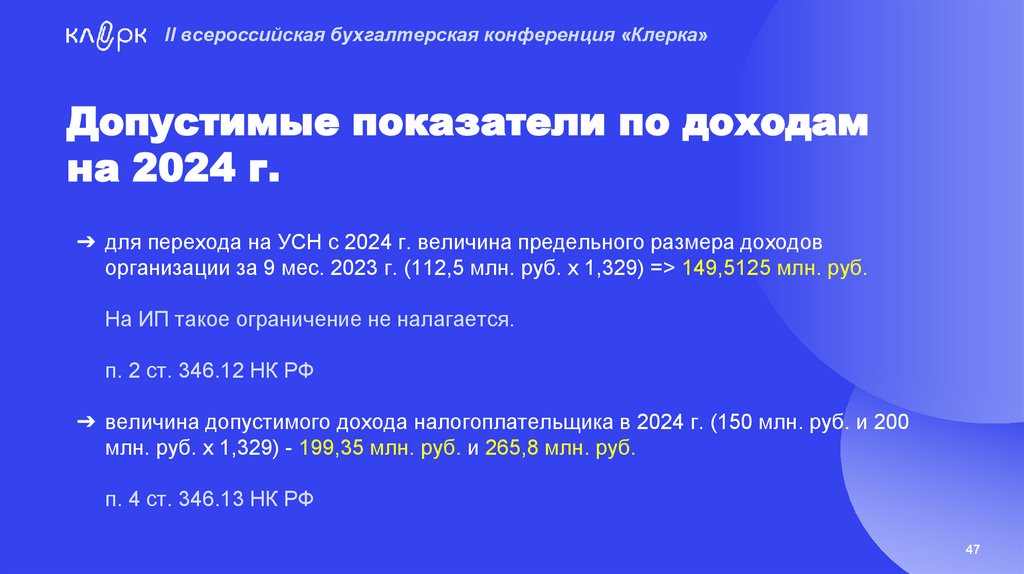

II всероссийская бухгалтерская конференция «Клерка»Допустимые показатели по доходам

на 2024 г.

➔ для перехода на УСН с 2024 г. величина предельного размера доходов

организации за 9 мес. 2023 г. (112,5 млн. руб. х 1,329) => 149,5125 млн. руб.

На ИП такое ограничение не налагается.

п. 2 ст. 346.12 НК РФ

➔ величина допустимого дохода налогоплательщика в 2024 г. (150 млн. руб. и 200

млн. руб. х 1,329) - 199,35 млн. руб. и 265,8 млн. руб.

п. 4 ст. 346.13 НК РФ

47

48.

II всероссийская бухгалтерская конференция «Клерка»Налоговая ставка при переезде

В случае изменения места нахождения организации (места жительства ИП) в

течение налогового периода налог (авансовые платежи по налогу) исчисляется по

налоговой ставке, установленной законом субъекта РФ по новому месту нахождения

организации (месту жительства ИП).

п. 2 ст. 346.21 НК РФ

с 01.01.2024

Письмо ФНС России от 09.06.2023 № СД-4-3/7372@,

Письмо Минфина России от 23.05.2023 № 03-11-09/46940

48

49.

II всероссийская бухгалтерская конференция «Клерка»Благодарим

за внимание!

Климова Марина Аркадьевна

finance

finance law

law