Similar presentations:

Финансовые инструменты (лекция 3)

1.

Финансовые инструментыФинансовый инструмент –

это любой контракт, по которому происходит

одновременное увеличение финансовых

активов одного предприятия и финансовых

обязательств долгового или долевого

характера другого предприятия

2.

К финансовым активам относятся:• денежные средства (наличные деньги в кассе, а

также на расчетных, валютных и специальных

счетах);

• договорное право требования денежных средств

или другого финансового актива от другой

компании (например, дебиторская задолженность);

• договорное право на обмен финансовых

инструментов с другой компанией на

взаимовыгодных условиях (например, опцион на

облигации);

• долевой инструмент другой компании (акции, паи).

3.

Финансовое обязательство- это любая обязанность по договору:

• предоставить денежные средства (или иной

финансовый актив) другой компании

(например, кредиторская задолженность);

• обменять финансовые инструменты с

другой компанией.

4.

Первичные финансовыеинструменты:

договоры займа;

кредитные договоры;

договоры банковского вклада;

договоры банковского счета;

договоры финансирования под уступку денежного

требования (факторинг);

договоры финансовой аренды (лизинг);

договоры поручительства и банковской гарантии;

договоры на основе долевых инструментов и

денежных средств.

5.

Первичные финансовые инструменты (ценные бумаги):1. Акции – долевые ценные бумаги, подтверждающие

право их владельца участвовать в управлении

хозяйственным обществом, распределении прибыли

последнего и получении доли имущества,

пропорциональной его вкладу в уставный капитал.

2. Облигации – ценные бумаги, которые подтверждают

обязательство эмитента возместить владельцам их

номинальную стоимость в определенный срок с уплатой

фиксированного процента, если только иное не

предусмотрено условиями выпуска облигаций.

3. Казначейские обязательства – вид государственных

ценных бумаг, которые выпускаются Министерством

финансов РФ и используются в качестве средства

оплаты по текущей задолженности федерального

бюджета перед предприятиями и отраслями.

6.

4. Вексель – денежное обязательство должникастрого установленной формы, дающее его владельцу

безусловное право при наступлении срока требовать

от должника или акцептанта уплаты оговоренной в

нем суммы.

5. Чек – денежный документ, составленный в

установленной законом форме, содержащий приказ

владельца лицевого счета, выписавшего чек, о

выплате владельцу последнего обозначенной в нем

денежной суммы.

6. Депозитный сертификат – письменное

свидетельство кредитного учреждения (банкаэмитента) о депонировании денежных средств,

удостоверяющее право владельца на получение по

истечении установленного срока суммы депозита и

процентов по нему.

7.

ФакторингФакторинг (от англ. factoring – «посредник»

Операции по факторингу проводятся преимущественно по безналичному расчету.

Итак, если фирма-продавец (поставщик) знает, что возможны задержки по

выплатам за поставляемую продукцию, она вправе заключить договор факторинга и

получить большую часть стоимости проданного товара от кредитора (факторинговой

компании или банка). Посредник-кредитор, в свою очередь, даёт рассрочку

покупателям, они выплачивают ему сумму долга и комиссию за предоставленную

услугу.

Для оформления договора факторинга требуется гораздо меньше документов, чем

для оформления кредита, можно оформлять факторинг без залога и без

поручительства. Права и обязанности сторон в сделке по факторингу

Продавец (он же поставщик, клиент факторинговой компании) должен:

иметь расчётный счёт, хорошую кредитную историю,

заключить договор финансированием под уступку денежного требования с

посредником (банком, факторинговой компанией),

предупредить покупателя, что он пользуется услугами посредника и уступает тому

право денежного требования,

застраховать товар,

осуществить поставку товара.

8.

Далее продавец получает на свой расчётный счёт большую частьстоимости проданного товара (обычно 60%-90%) и дальнейшие платежи (с

учётом комиссионных процентов) в течение срока, указанного в договоре

Покупатель, наименее задействованная сторона в договоре факторинга,

он должен только подписать уведомление об уступке права требования и

имеет право ознакомиться с договором факторинга, который заключили

продавец и компания-посредник.

Посредник-кредитор (банк, факторинговая компания) должен:

заключив договор и дождавшись поставки товара покупателю, выплатить

продавцу авансовый платёж, пополнив его основные средства,

контролировать и помогать сотрудничеству продавца и покупателя,

вести счёт клиента, с его разрешения контролировать ведение финансовых

дел клиента.

Участники факторинговой сделки не имеют права изменять условия

договора после того, как он вступил в силу. В случае, если одна из сторон не

выполняет своих обязательств, другие действуют согласно договору, а в нём

заранее оговариваются возможности возврата права денежного требования,

штрафные проценты за просрочку платежей и т.п.

9.

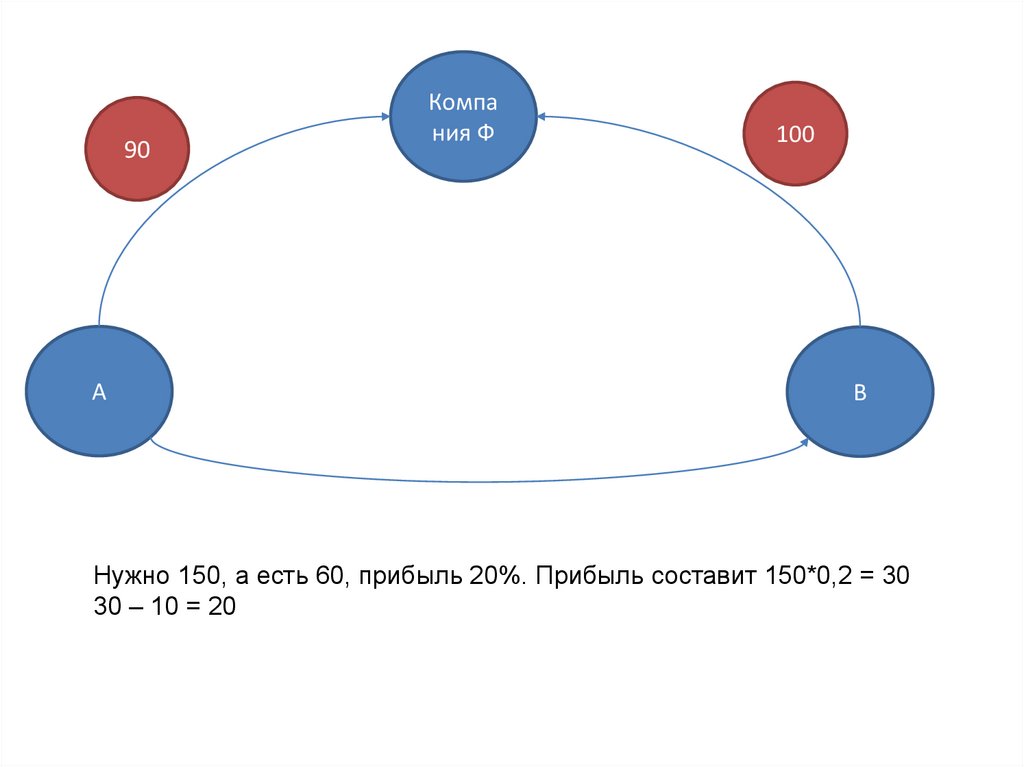

90А

Компа

ния Ф

100

В

Нужно 150, а есть 60, прибыль 20%. Прибыль составит 150*0,2 = 30

30 – 10 = 20

10.

ЛизингЛизинг – это финансовый инструмент, включающий, как

минимум, три вида организационно-экономических отношений:

арендные, инвестиционные и торговые, содержание каждого из

которых в отдельности не исчерпывает сущности специфических

имущественно-финансовых лизинговых операций.

Предмет договора - любые непотребляемые вещи,

используемые для предпринимательской деятельности, кроме

земельных участков и других природных объектов.

Функции лизинга:

Финансовая функция - выражается в освобождении

товаропроизводителя от единовременной оплаты полной

стоимости необходимых средств производства.

Производственная функция - заключается в оперативном

решении производственных задач путем временного

использования, а не покупки дорогостоящих и морально

стареющих средств производства.

Функция сбыта - расширение круга потребителей и завоевание

новых рынков сбыта.

Функция получения налоговых и амортизационных льгот.

11.

Основные принципы лизингаЛизинг – вид инвестиционной деятельности по

приобретению имущества и передаче его на основании

договора лизинга юридическим и физическим лицам за

определенную плату, на определенный срок и на

определенных условиях, обусловленных договором;

Договор лизинга - договор, в соответствии с которым

арендодатель (далее - лизингодатель) обязуется приобрести

в собственность указанное арендатором (далее лизингополучатель) имущество у определенного им

продавца и предоставить лизингополучателю это имущество

за плату во временное владение и пользование. Договором

лизинга может быть предусмотрено, что выбор продавца и

приобретаемого имущества осуществляется

лизингодателем;

Лизинговая деятельность - вид инвестиционной

деятельности по приобретению имущества и передаче его в

лизинг;

12.

Основные принципы лизингаПредмет лизинга - любые непотребляемые вещи, в том

числе предприятия и другие имущественные комплексы,

здания, сооружения, оборудование, транспортные средства и

другое движимое и недвижимое имущество, которое может

использоваться для предпринимательской деятельности;

Предметом лизинга не могут быть земельные участки и

другие природные объекты, а также имущество, которое

федеральными законами запрещено для свободного

обращения или для которого установлен особый порядок

обращения. Предмет лизинга, переданный во временное

владение и пользование лизингополучателю, является

собственностью лизингодателя;

Основными формами лизинга являются внутренний лизинг

и международный лизинг. При осуществлении внутреннего

лизинга лизингодатель и лизингополучатель являются

резидентами Российской Федерации. При осуществлении

международного лизинга лизингодатель или

лизингополучатель является нерезидентом Российской

Федерации.

13.

Субъектами лизинга являются:Лизингодатель - физическое или юридическое лицо, которое за счет

привлеченных и (или) собственных средств приобретает в ходе

реализации договора лизинга в собственность имущество и

предоставляет его в качестве предмета лизинга лизингополучателю за

определенную плату, на определенный срок и на определенных

условиях во временное владение и в пользование с переходом или без

перехода к лизингополучателю права собственности на предмет

лизинга;

Лизингополучатель - физическое или юридическое лицо, которое в

соответствии с договором лизинга обязано принять предмет лизинга за

определенную плату, на определенный срок и на определенных

условиях во временное владение и в пользование в соответствии с

договором лизинга;

Продавец - физическое или юридическое лицо, которое в

соответствии с договором купли - продажи с лизингодателем продает

лизингодателю в обусловленный срок имущество, являющееся

предметом лизинга. Продавец обязан передать предмет лизинга

лизингодателю или лизингополучателю в соответствии с условиями

договора купли - продажи. Продавец может одновременно выступать в

качестве лизингополучателя в пределах одного лизингового

правоотношения. Любой из субъектов лизинга может быть резидентом

Российской Федерации или нерезидентом Российской Федерации.

14.

Основные характеристикифинансовых активов

Цена

Стоимость

Доходность

Риск.

15.

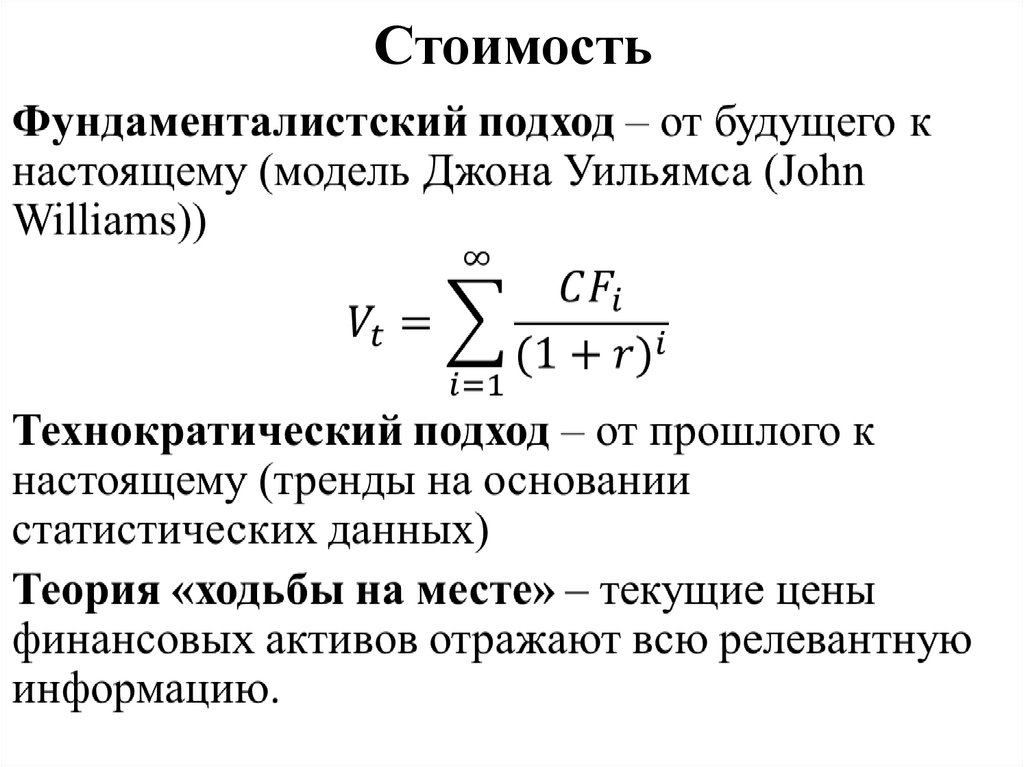

Стоимость16.

0t1

t2

t3

t4

t

17.

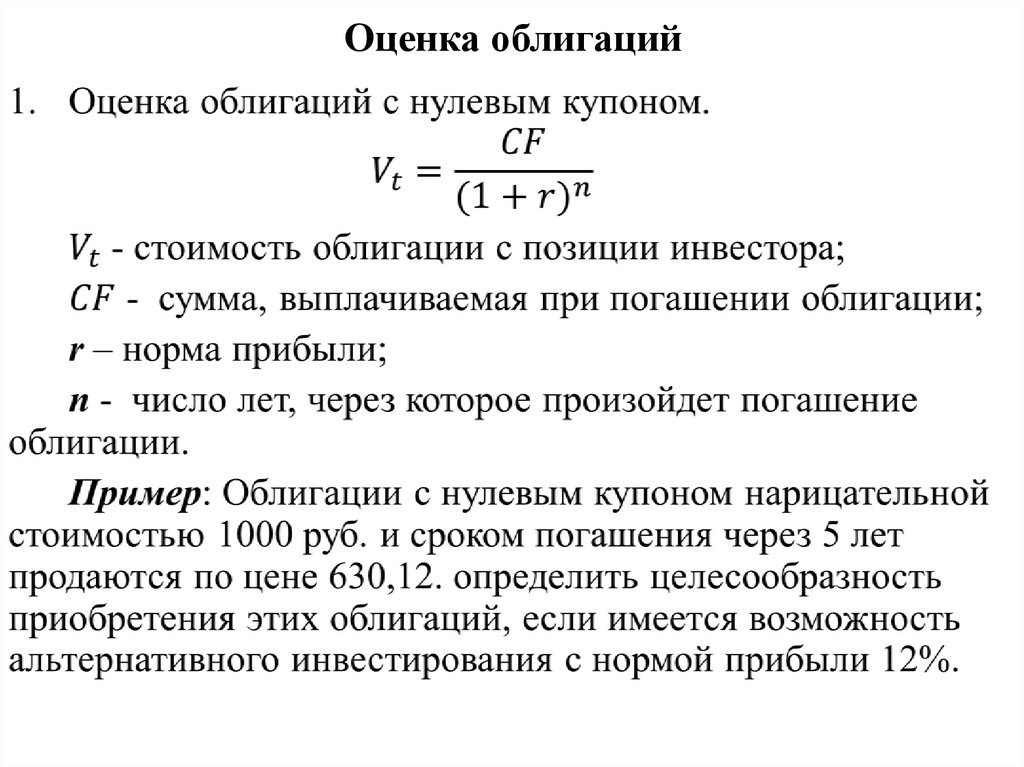

Оценка облигаций18.

СF = 1000n=5

V (цена облигации на рынке) = 630,12

Vt = 1000/1,12^5 = 1000/1,762 = 567,5

19.

20.

1000/0,18 = 5556 руб.21.

22.

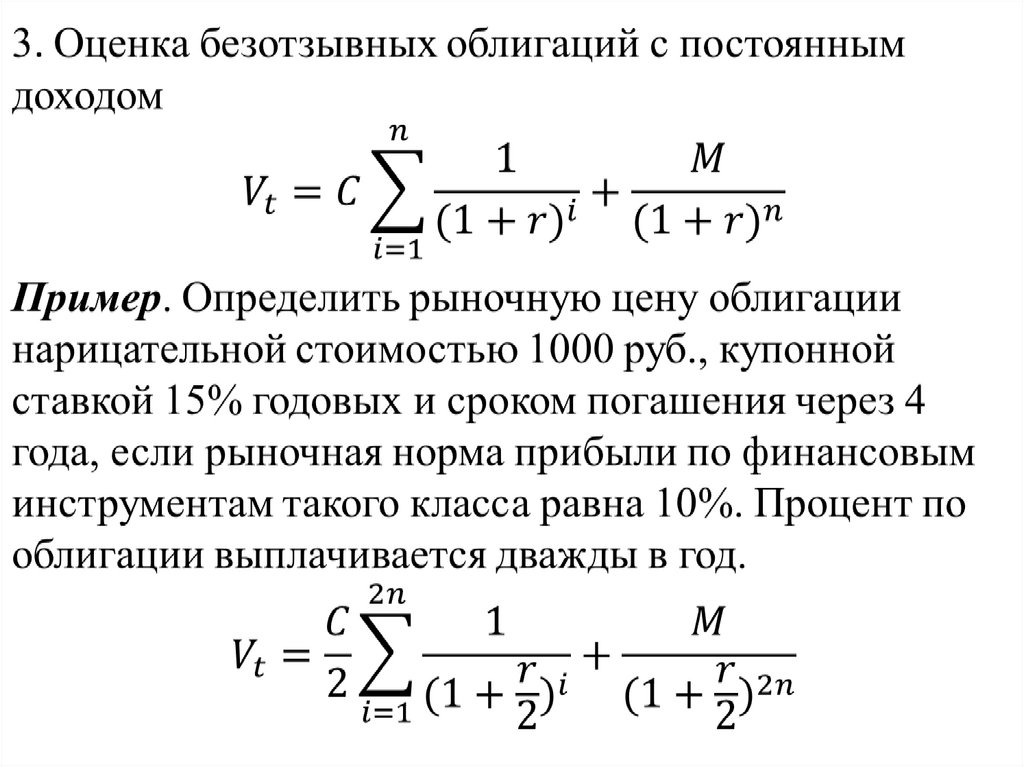

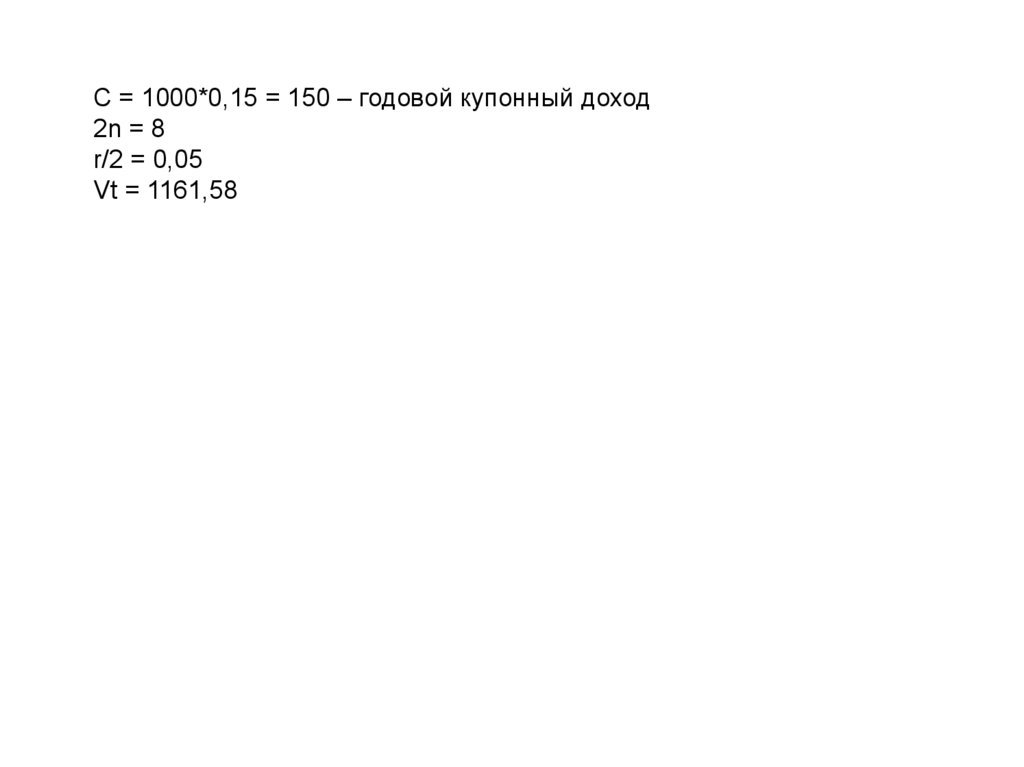

С = 1000*0,15 = 150 – годовой купонный доход2n = 8

r/2 = 0,05

Vt = 1161,58

23.

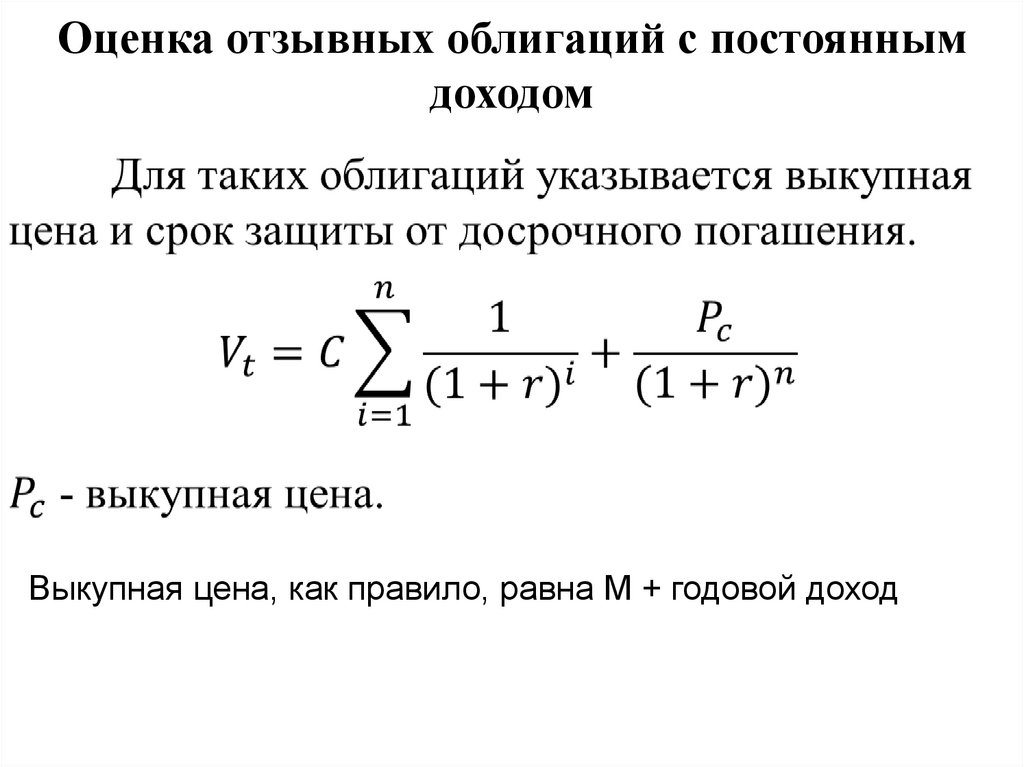

Оценка отзывных облигаций с постояннымдоходом

Выкупная цена, как правило, равна М + годовой доход

24.

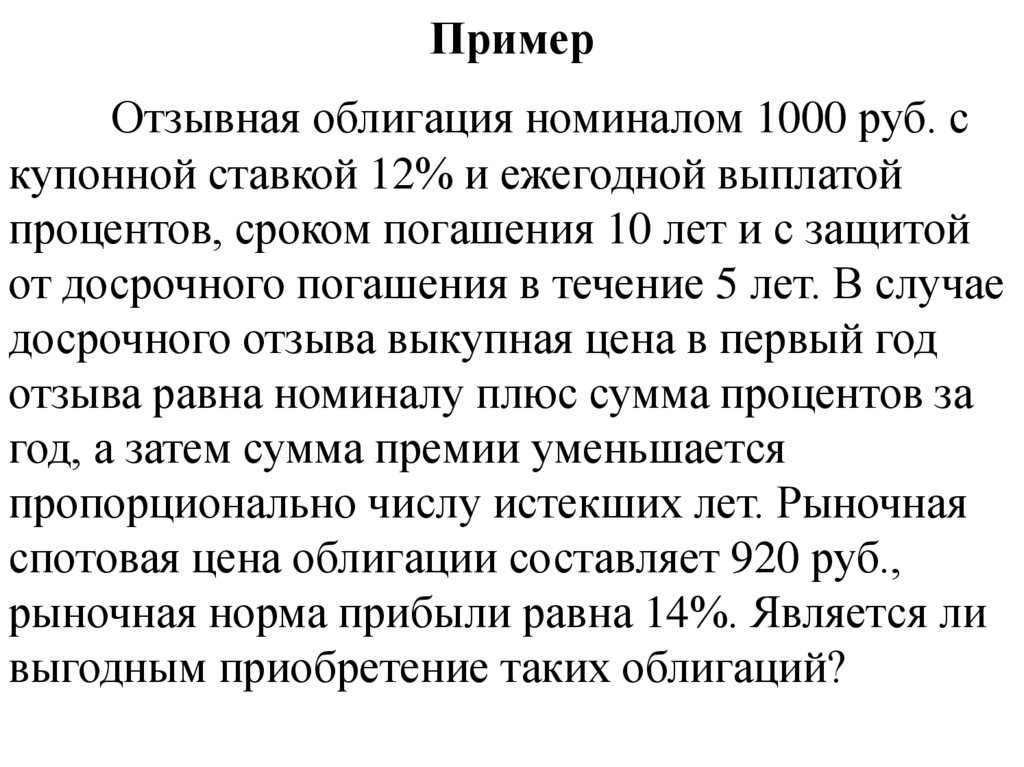

ПримерОтзывная облигация номиналом 1000 руб. с

купонной ставкой 12% и ежегодной выплатой

процентов, сроком погашения 10 лет и с защитой

от досрочного погашения в течение 5 лет. В случае

досрочного отзыва выкупная цена в первый год

отзыва равна номиналу плюс сумма процентов за

год, а затем сумма премии уменьшается

пропорционально числу истекших лет. Рыночная

спотовая цена облигации составляет 920 руб.,

рыночная норма прибыли равна 14%. Является ли

выгодным приобретение таких облигаций?

25.

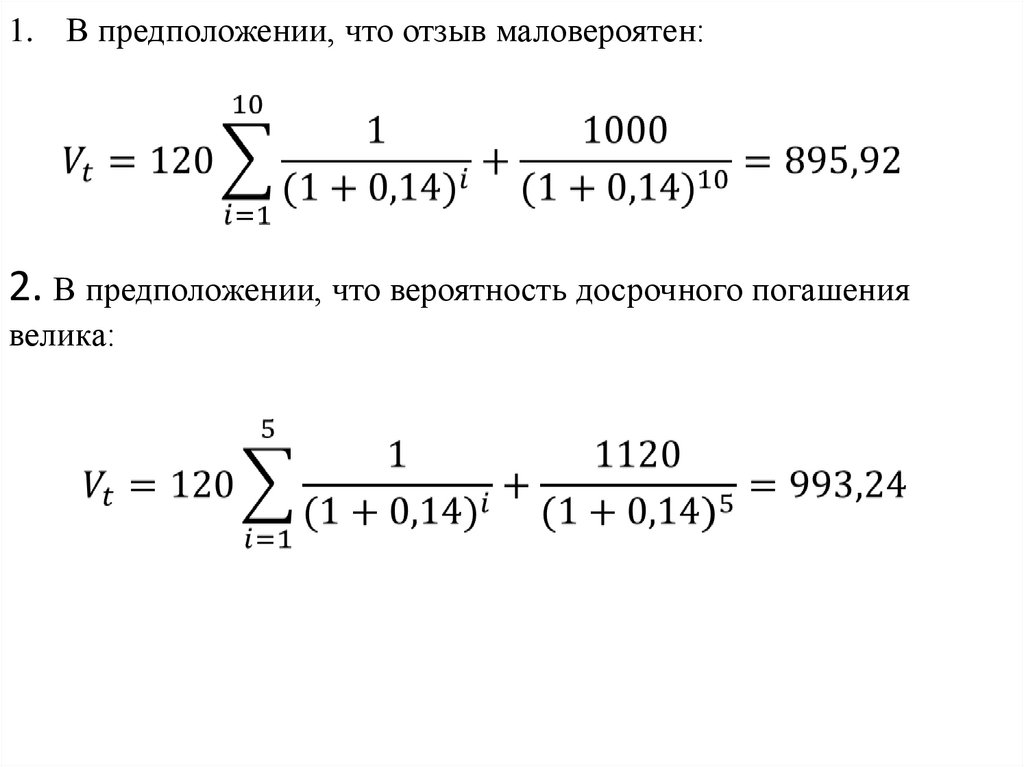

1. В предположении, что отзыв маловероятен:2. В предположении, что вероятность досрочного погашения

велика:

finance

finance