Similar presentations:

Понятие, виды и роль небанковских кредитно-финансовых организаций в Республике Беларусь

1.

Литература• Денежное обращение и кредит : учеб.

пособие. В 4 ч. Ч. 2. Деятельность

небанковских кредитно-финансовых

организаций / Г. И. Кравцова [и др.] ; под

ред. Г. И. Кравцовой. — Минск : БГЭУ, 2018.

— 306 с.

• Фондовый рынок. Учебное пособие /Под

ред. Г.И. Кравцовой — Мн.: БГЭУ, 2016.

2.

Понятие, виды и роль небанковскихкредитно-финансовых организаций

1.Сущность

небанковских

кредитнофинансовых организаций, их роль, отличие от

банков.

2.Основы деятельности небанковских кредитнофинансовых

организаций

в

Республике

Беларусь.

3.Характеристика отдельных небанковских

кредитно-финансовых

организаций

и

финансовых организаций, их операции.

3.

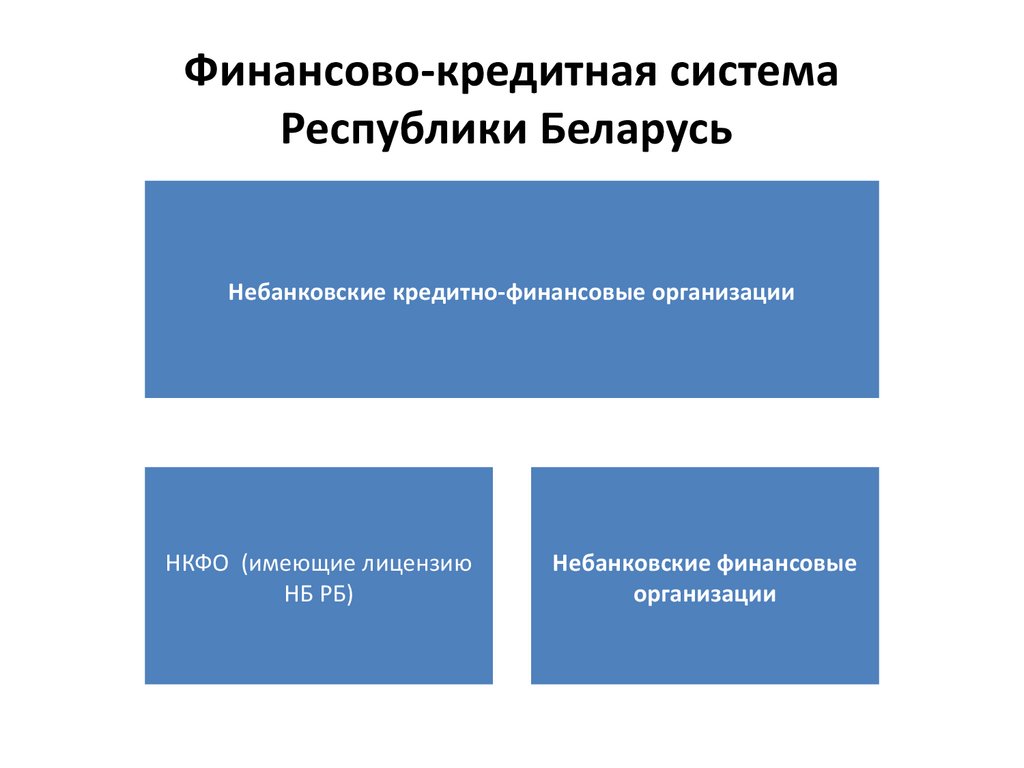

Финансово-кредитная системаРеспублики Беларусь

Небанковские кредитно-финансовые организации

НКФО (имеющие лицензию

НБ РБ)

Небанковские финансовые

организации

4.

Названия НКФО в зарубежной литературе• специализированные кредитнофинансовые институты

• небанковские кредитно-финансовые

институты

• околобанковские институты

• небанковские финансовые организации

5.

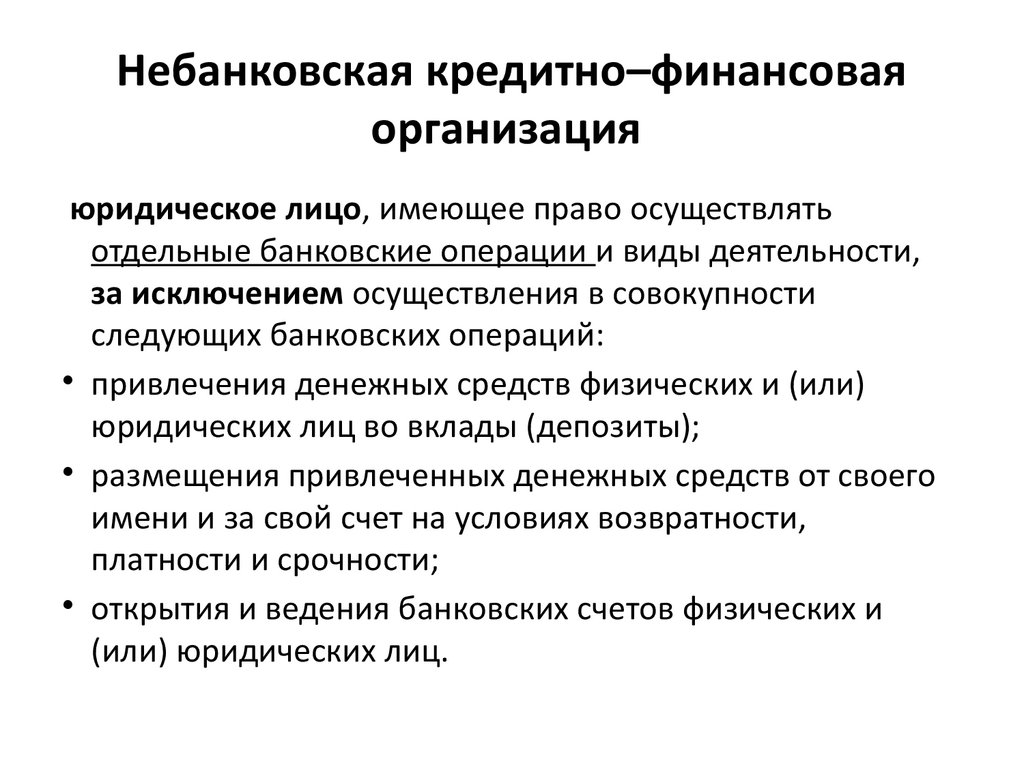

Небанковская кредитно–финансоваяорганизация

юридическое лицо, имеющее право осуществлять

отдельные банковские операции и виды деятельности,

за исключением осуществления в совокупности

следующих банковских операций:

• привлечения денежных средств физических и (или)

юридических лиц во вклады (депозиты);

• размещения привлеченных денежных средств от своего

имени и за свой счет на условиях возвратности,

платности и срочности;

• открытия и ведения банковских счетов физических и

(или) юридических лиц.

6.

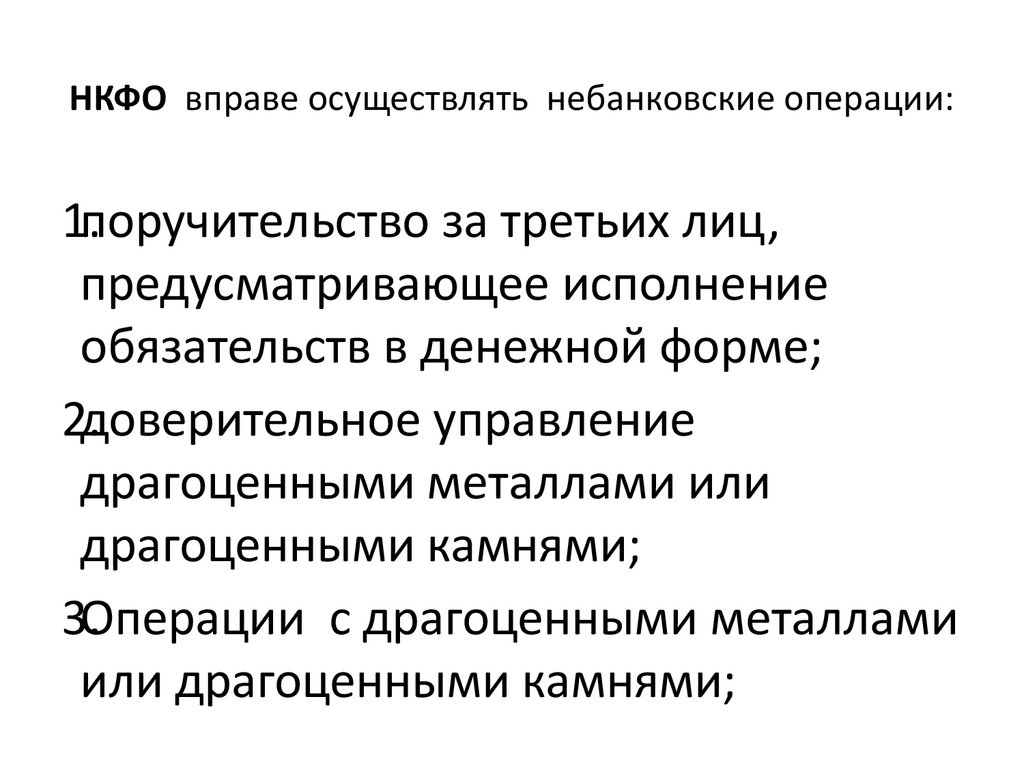

НКФО вправе осуществлять небанковские операции:1.поручительство за третьих лиц,

предусматривающее исполнение

обязательств в денежной форме;

2.доверительное управление

драгоценными металлами или

драгоценными камнями;

3.Операции с драгоценными металлами

или драгоценными камнями;

7.

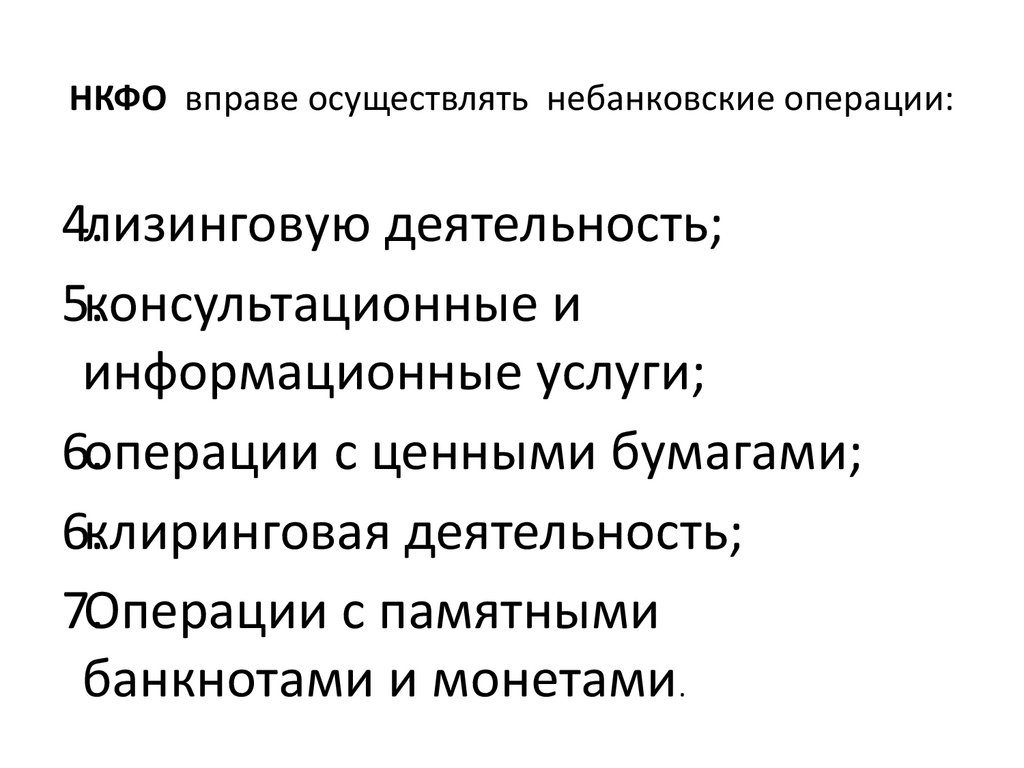

НКФО вправе осуществлять небанковские операции:4.лизинговую деятельность;

5.консультационные и

информационные услуги;

6.операции с ценными бумагами;

6.клиринговая деятельность;

7.Операции с памятными

банкнотами и монетами.

8.

Небанковские финансовые организации организации, осуществляющие финансовуюдеятельность

9.

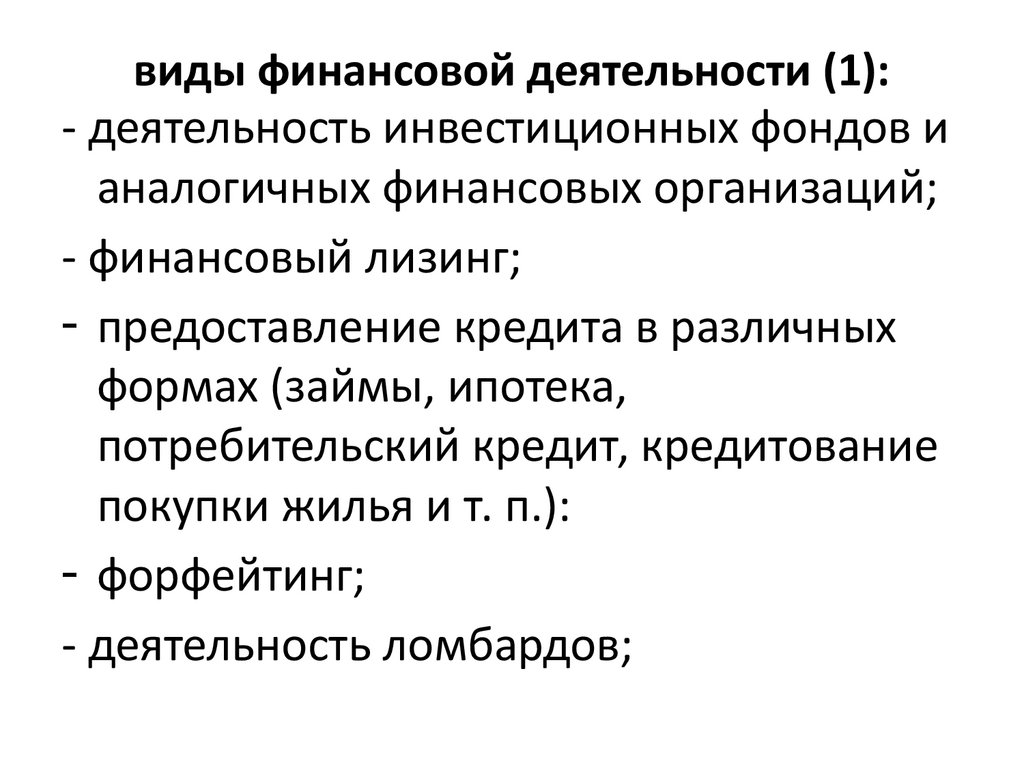

виды финансовой деятельности (1):- деятельность инвестиционных фондов и

аналогичных финансовых организаций;

- финансовый лизинг;

- предоставление кредита в различных

формах (займы, ипотека,

потребительский кредит, кредитование

покупки жилья и т. п.):

- форфейтинг;

- деятельность ломбардов;

10.

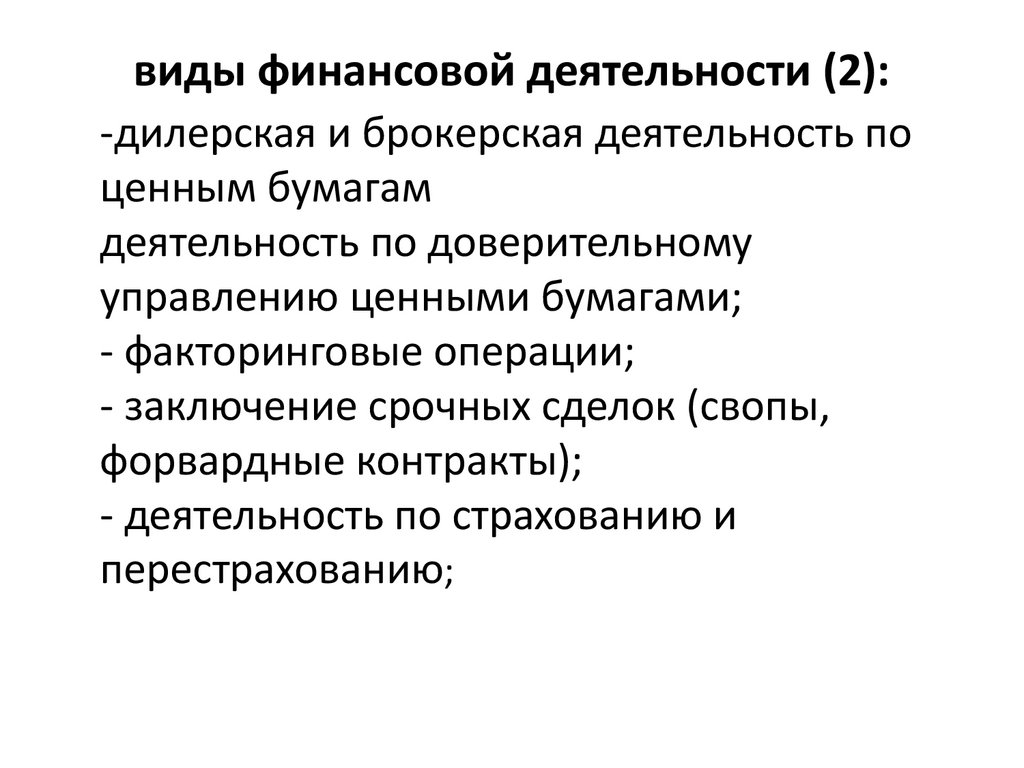

виды финансовой деятельности (2):-дилерская и брокерская деятельность по

ценным бумагам

деятельность по доверительному

управлению ценными бумагами;

- факторинговые операции;

- заключение срочных сделок (свопы,

форвардные контракты);

- деятельность по страхованию и

перестрахованию;

11.

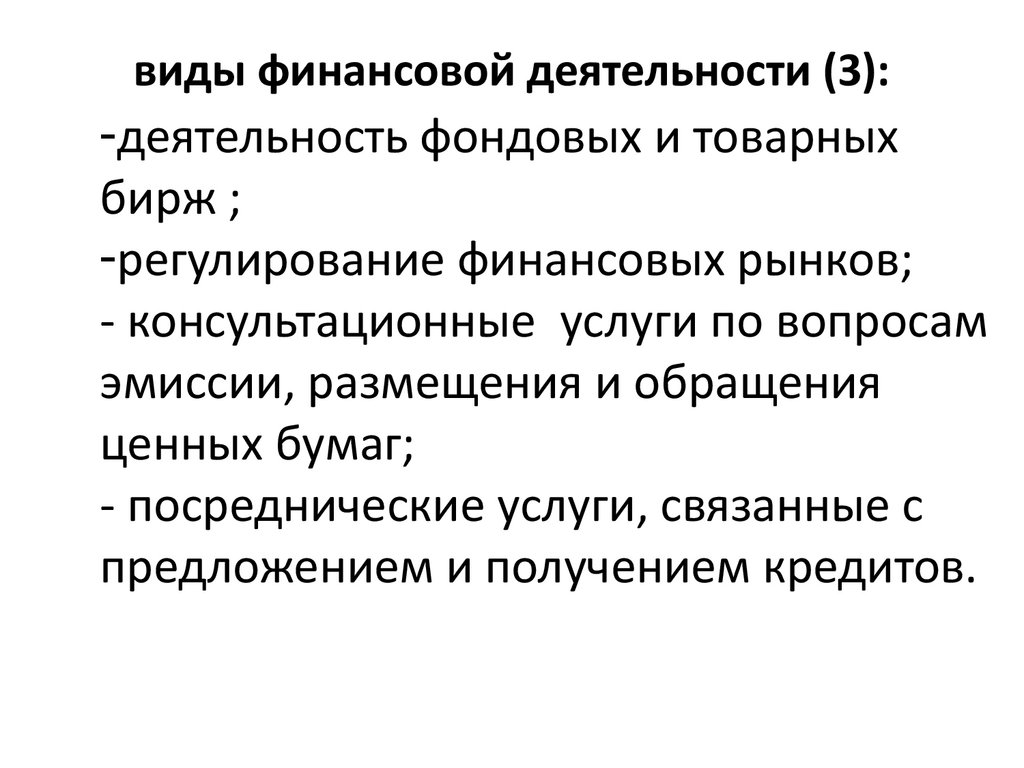

виды финансовой деятельности (3):-деятельность фондовых и товарных

бирж ;

-регулирование финансовых рынков;

- консультационные услуги по вопросам

эмиссии, размещения и обращения

ценных бумаг;

- посреднические услуги, связанные с

предложением и получением кредитов.

12.

Небанковская кредитно-финансоваяорганизация ― специализированная

организация, имеющая право на

регулярной основе проводить отдельные

банковские операции, и осуществляющая

иные виды финансовой деятельности, как

правило, на коммерческой основе.

13.

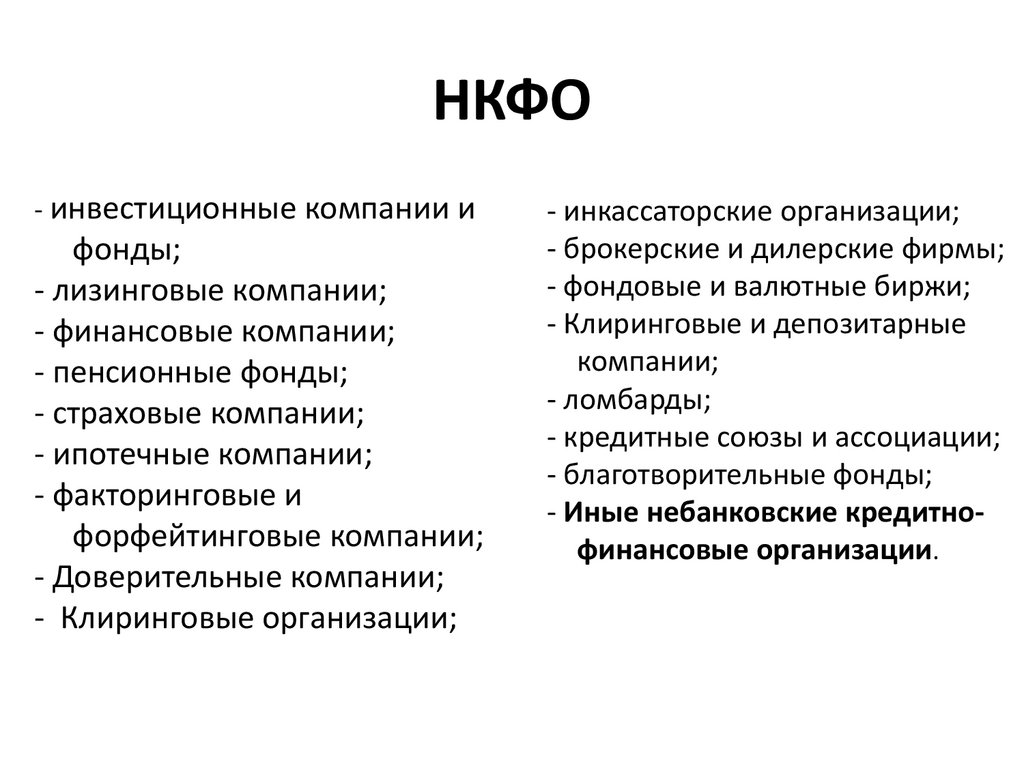

НКФО- инвестиционные компании и

фонды;

- лизинговые компании;

- финансовые компании;

- пенсионные фонды;

- страховые компании;

- ипотечные компании;

- факторинговые и

форфейтинговые компании;

- Доверительные компании;

- Клиринговые организации;

- инкассаторские организации;

- брокерские и дилерские фирмы;

- фондовые и валютные биржи;

- Клиринговые и депозитарные

компании;

- ломбарды;

- кредитные союзы и ассоциации;

- благотворительные фонды;

- Иные небанковские кредитнофинансовые организации.

14.

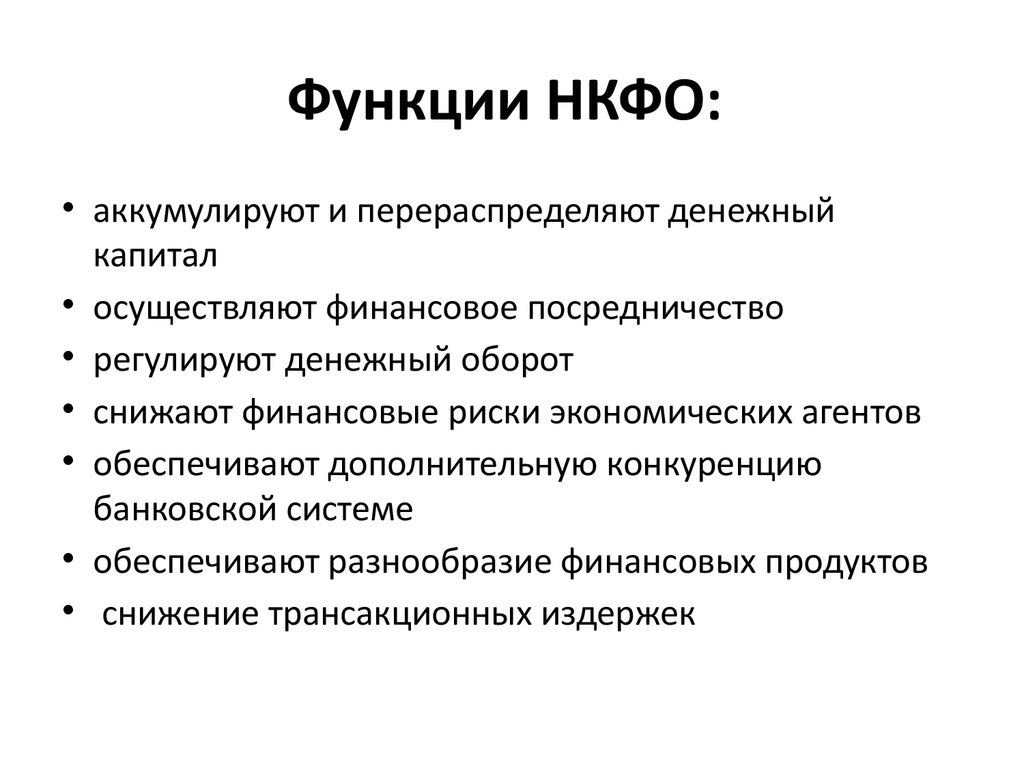

Функции НКФО:• аккумулируют и перераспределяют денежный

капитал

• осуществляют финансовое посредничество

• регулируют денежный оборот

• снижают финансовые риски экономических агентов

• обеспечивают дополнительную конкуренцию

банковской системе

• обеспечивают разнообразие финансовых продуктов

• снижение трансакционных издержек

15.

Различия в структуре НКФО в финансовыхсистемах

• универсальная (банковская) финансовая

система

• сегментированная (рыночная, англосаксонская) финансовая система

16.

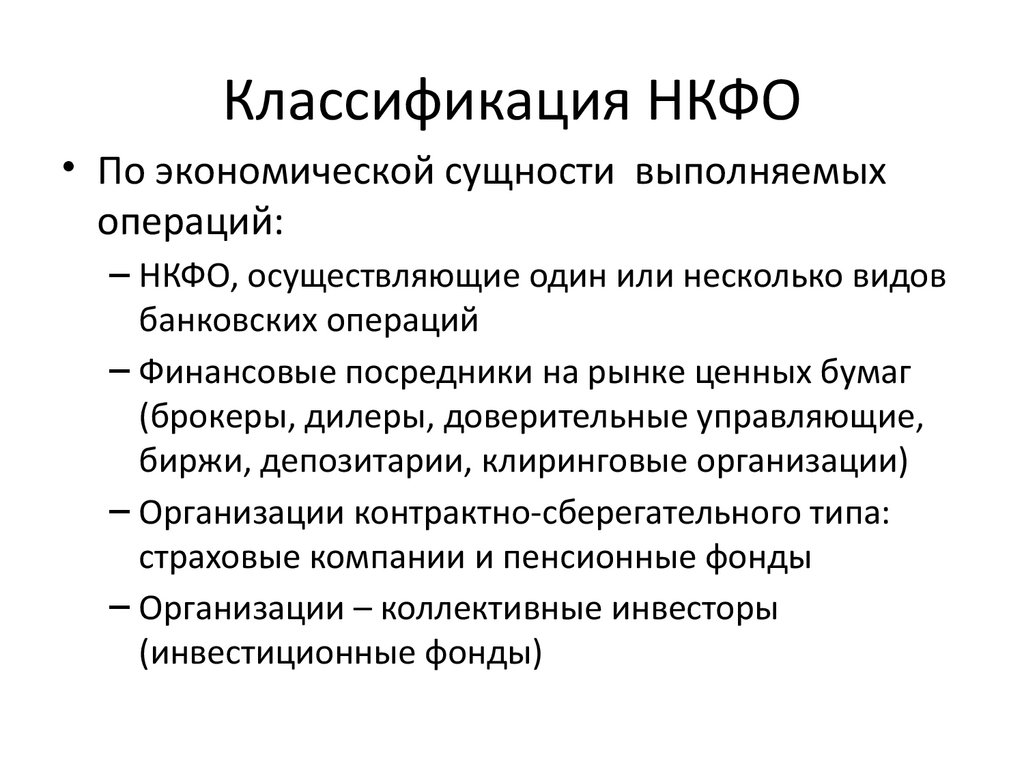

Классификация НКФО• По экономической сущности выполняемых

операций:

– НКФО, осуществляющие один или несколько видов

банковских операций

– Финансовые посредники на рынке ценных бумаг

(брокеры, дилеры, доверительные управляющие,

биржи, депозитарии, клиринговые организации)

– Организации контрактно-сберегательного типа:

страховые компании и пенсионные фонды

– Организации – коллективные инвесторы

(инвестиционные фонды)

17.

Классификация НКФОПо форме собственности:

государственные ― НКФО, капитал которых

принадлежит государству;

частные ― организации, основанные на

частной форме собственности;

смешанной формы собственности

18.

Классификация НКФО• НКФО по юридическому статусу :

• НКФО, признаваемые таковыми

регулирующим органом

• НКФО, являющиеся таковыми, поскольку

выполняют одну или несколько банковских

или небанковских финансовых операций.

19.

Классификация НКФО• в зависимости от целей деятельности:

• коммерческие ― кредитно-финансовые

организации, деятельность которых

направлена на получение прибыли

• некоммерческие ― организации, у которых

получение прибыли не является основной

целью деятельности: кредитные

кооперативы, ассоциации взаимопомощи.

20.

Классификация НКФОв зависимости от специализации

деятельности

- депозитно-кредитные

- инвестиционные

- расчетные

- посреднические

21.

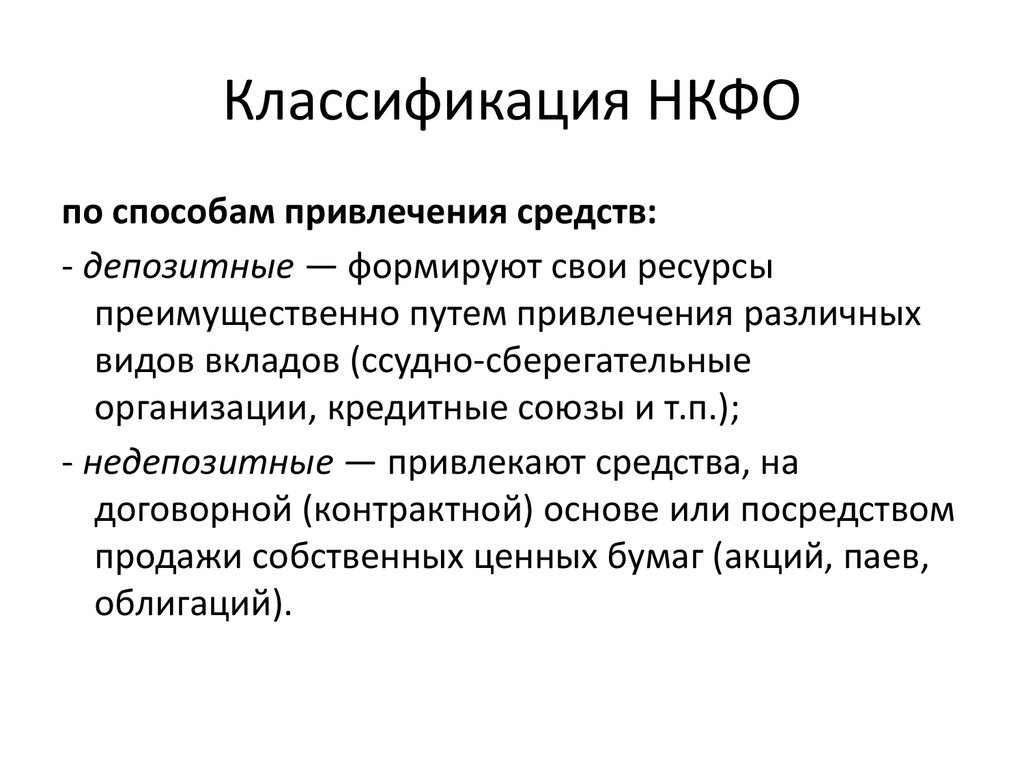

Классификация НКФОпо способам привлечения средств:

- депозитные ― формируют свои ресурсы

преимущественно путем привлечения различных

видов вкладов (ссудно-сберегательные

организации, кредитные союзы и т.п.);

- недепозитные ― привлекают средства, на

договорной (контрактной) основе или посредством

продажи собственных ценных бумаг (акций, паев,

облигаций).

22.

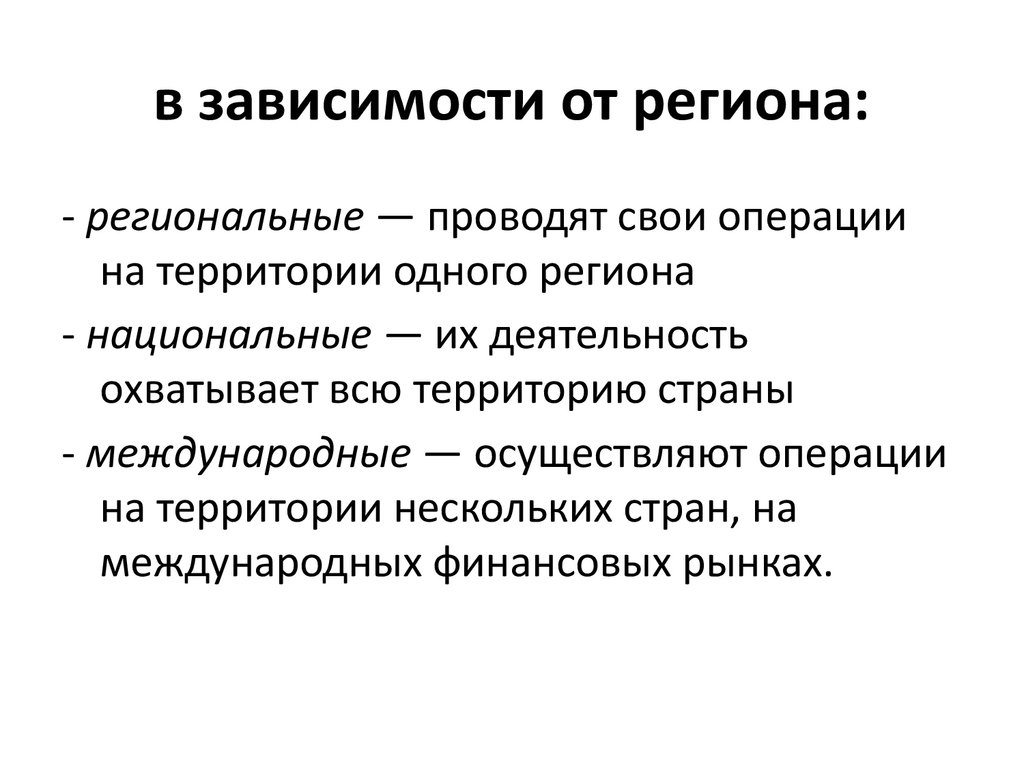

в зависимости от региона:- региональные ― проводят свои операции

на территории одного региона

- национальные ― их деятельность

охватывает всю территорию страны

- международные ― осуществляют операции

на территории нескольких стран, на

международных финансовых рынках.

23.

Основы деятельности НКФО в РеспубликеБеларусь

1. Регулирование НКФО , выполняющих

одну или несколько банковских операций

24.

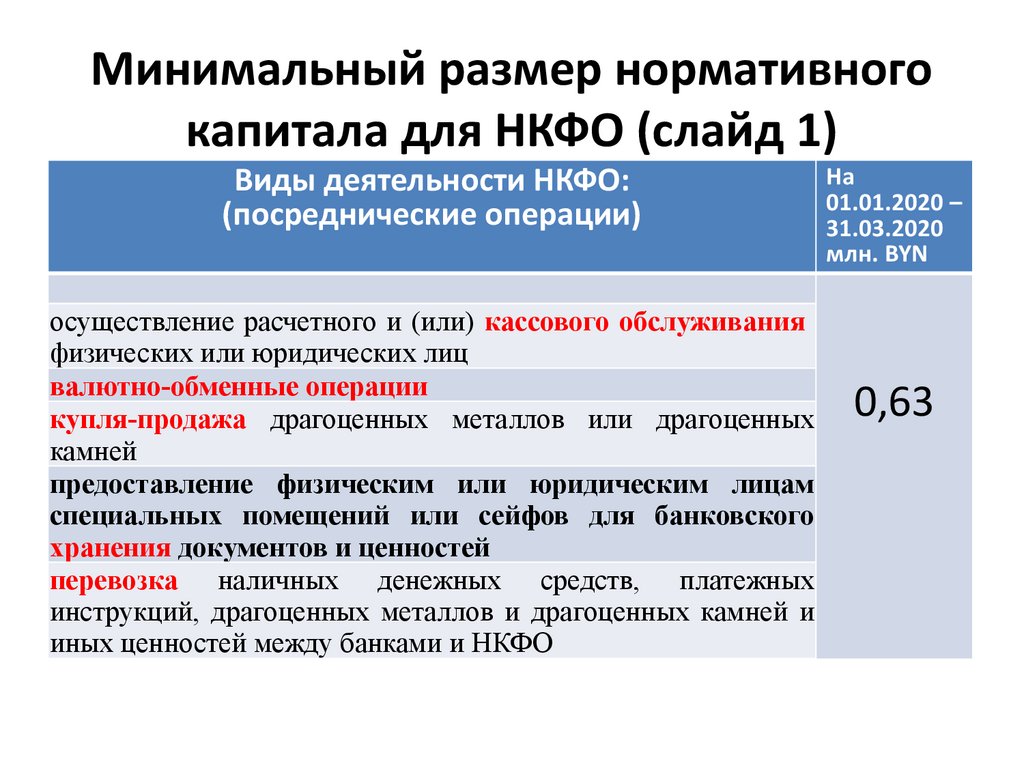

Минимальный размер нормативногокапитала для НКФО (слайд 1)

Виды деятельности НКФО:

(посреднические операции)

осуществление расчетного и (или) кассового обслуживания

физических или юридических лиц

валютно-обменные операции

купля-продажа драгоценных металлов или драгоценных

камней

предоставление физическим или юридическим лицам

специальных помещений или сейфов для банковского

хранения документов и ценностей

перевозка наличных денежных средств, платежных

инструкций, драгоценных металлов и драгоценных камней и

иных ценностей между банками и НКФО

На

01.01.2020 –

31.03.2020

млн. BYN

0,63

25.

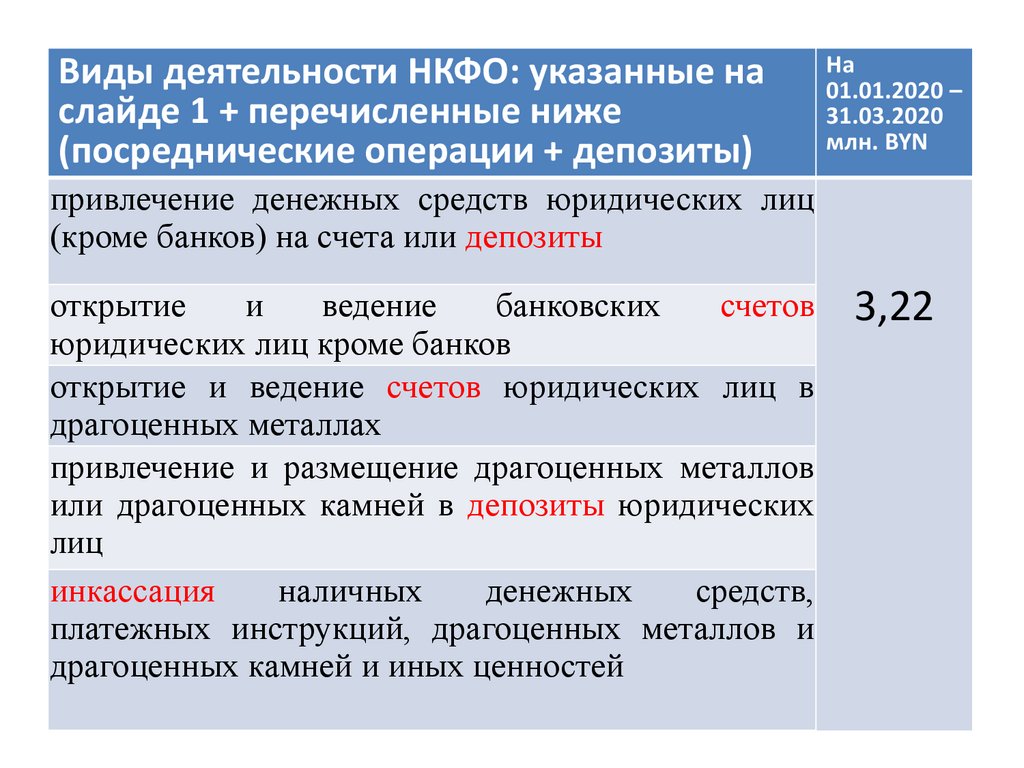

НаВиды

деятельности НКФО:

указанные

на

Минимальный

размер

нормативного

01.01.2020 –

слайде 1 + перечисленные ниже

31.03.2020

капиталаоперации

для НКФО

(слайд 2)млн. BYN

(посреднические

+ депозиты)

привлечение денежных средств юридических лиц

(кроме банков) на счета или депозиты

открытие

и

ведение

банковских

счетов

юридических лиц кроме банков

открытие и ведение счетов юридических лиц в

драгоценных металлах

привлечение и размещение драгоценных металлов

или драгоценных камней в депозиты юридических

лиц

инкассация

наличных

денежных

средств,

платежных инструкций, драгоценных металлов и

драгоценных камней и иных ценностей

3,22

26.

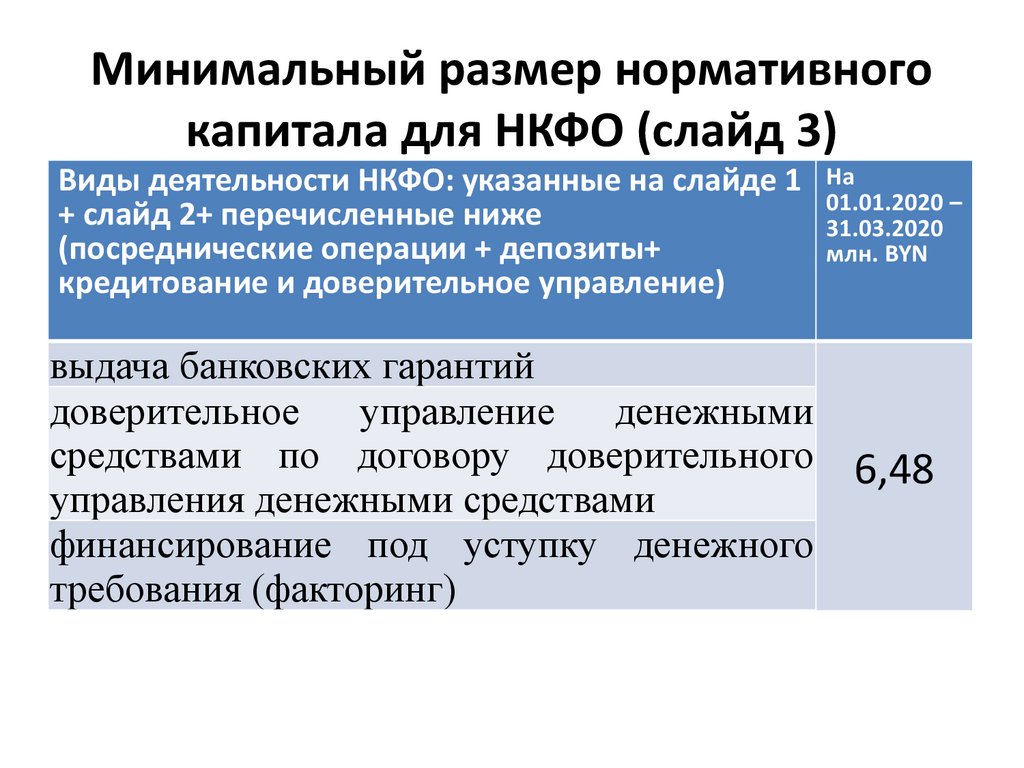

Минимальный размер нормативногокапитала для НКФО (слайд 3)

Виды деятельности НКФО: указанные на слайде 1

+ слайд 2+ перечисленные ниже

(посреднические операции + депозиты+

кредитование и доверительное управление)

На

01.01.2020 –

31.03.2020

млн. BYN

выдача банковских гарантий

доверительное

управление

денежными

средствами по договору доверительного 6,48

управления денежными средствами

финансирование под уступку денежного

требования (факторинг)

27.

• Деятельность лизинговыхкомпаний, микрофинансовых

организаций, форекс-компаний

регулируется НБ РБ

28.

лизинговые организации- заявление и требуемые документы;

- формирование уставного фонда на день

подачи заявления не ниже суммыэквивалента 125 тыс. белорусских рублей.

29.

Микрофинансовые организации- заявление и требуемые документы;

- формирование уставного фонда на день

подачи заявления не ниже

25 тыс белорусских рублей.

30.

форекс-компании1. уставный фонд не менее

200 тыс. белорусских рублей, включены в

реестр форекс-компаний

2. Национальный форекс-центр;

3. банки;

4. небанковские кредитно-финансовые

организации.

31.

профессиональные участники рынкаценных бумаг

• Брокеры

• Дилеры

• доверительные управляющие ценными

бумагами

• депозитарии

• организаторы торговли ценными бумагами

• клиринговые организации

32.

Профессиональные участники рынкаценных бумаг

• Работают на основании специальной

лицензии (на 10 лет, минфин)

• Подчиняются Минфину и НБ РБ (если это

банк или НКФО)

• Сотрудники должны получить

квалификационный аттестат

33.

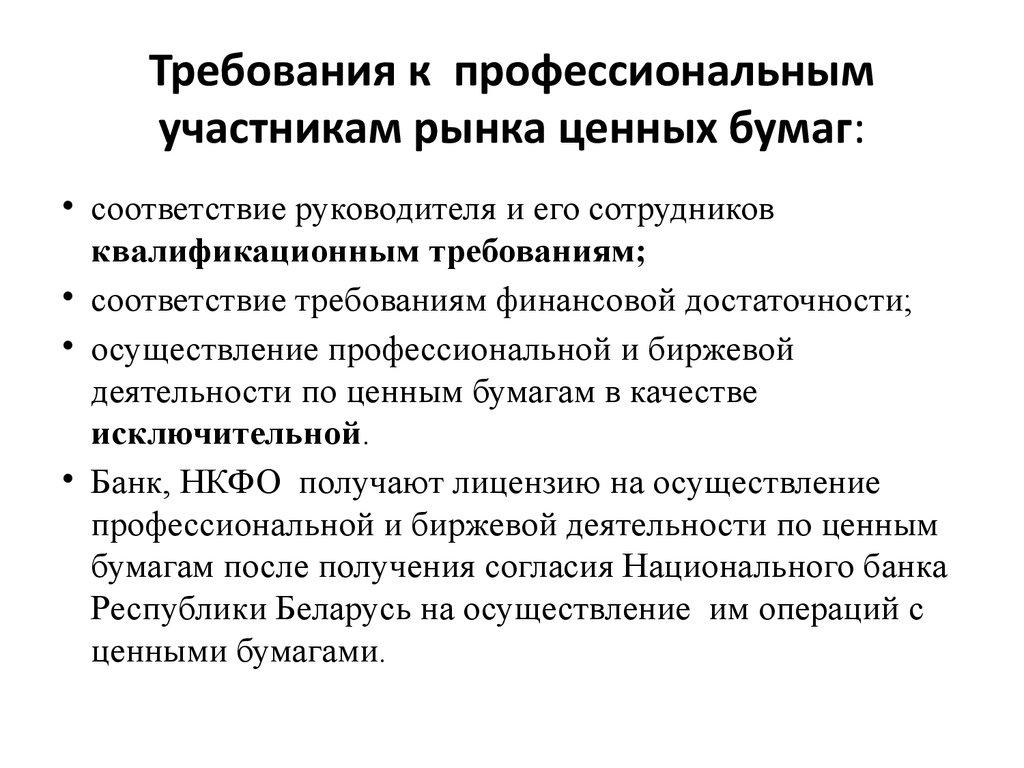

Требования к профессиональнымучастникам рынка ценных бумаг:

• соответствие руководителя и его сотрудников

квалификационным требованиям;

• соответствие требованиям финансовой достаточности;

• осуществление профессиональной и биржевой

деятельности по ценным бумагам в качестве

исключительной.

• Банк, НКФО получают лицензию на осуществление

профессиональной и биржевой деятельности по ценным

бумагам после получения согласия Национального банка

Республики Беларусь на осуществление им операций с

ценными бумагами.

34.

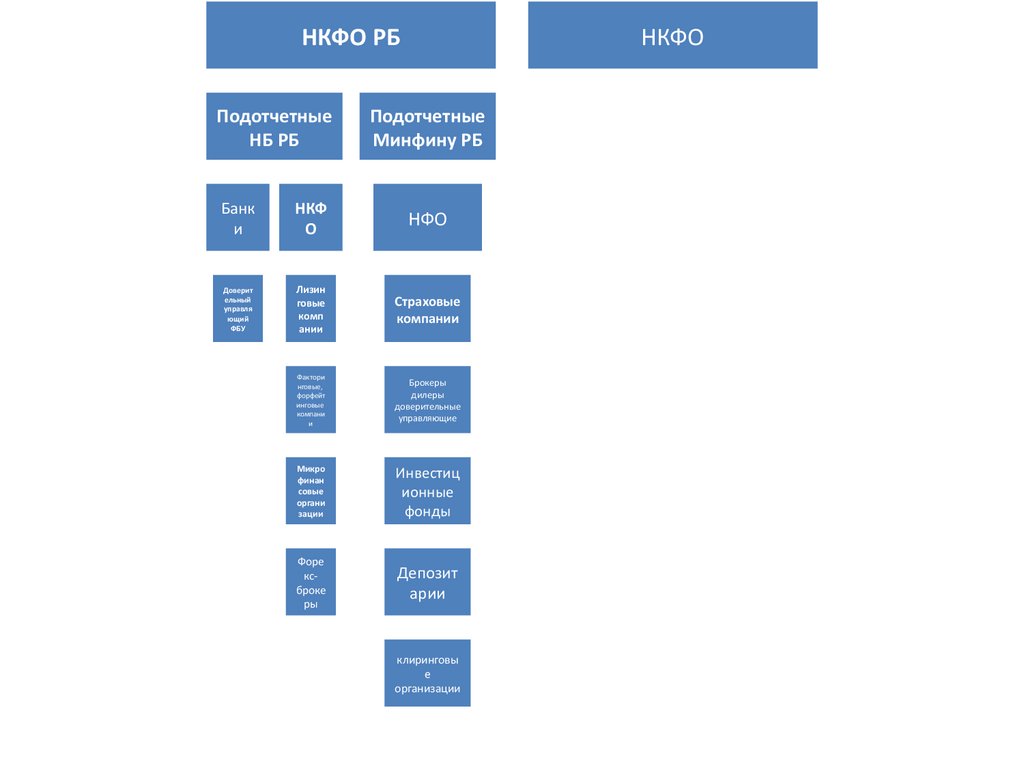

НКФО РБПодотчетные

НБ РБ

НКФО

Подотчетные

Минфину РБ

Банк

и

НКФ

О

НФО

Доверит

ельный

управля

ющий

ФБУ

Лизин

говые

комп

ании

Страховые

компании

Фактори

нговые,

форфейт

инговые

компани

и

Брокеры

дилеры

доверительные

управляющие

Микро

финан

совые

органи

зации

Инвестиц

ионные

фонды

Форе

ксброке

ры

Депозит

арии

клиринговы

е

организации

35.

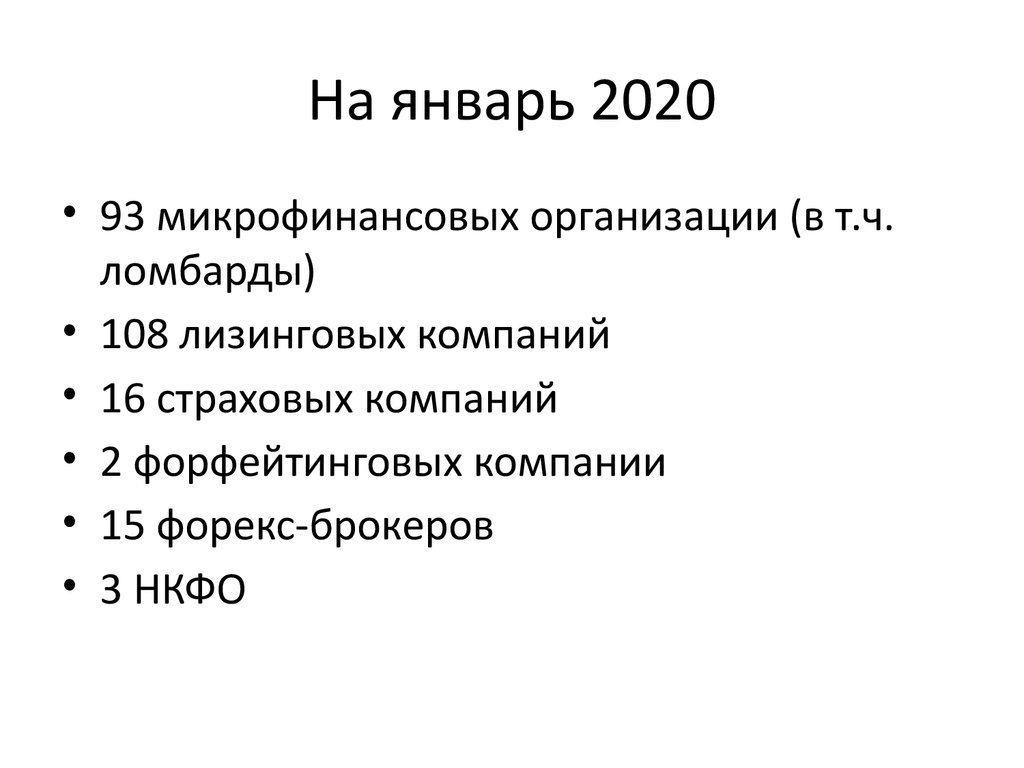

На январь 2020• 93 микрофинансовых организации (в т.ч.

ломбарды)

• 108 лизинговых компаний

• 16 страховых компаний

• 2 форфейтинговых компании

• 15 форекс-брокеров

• 3 НКФО

36.

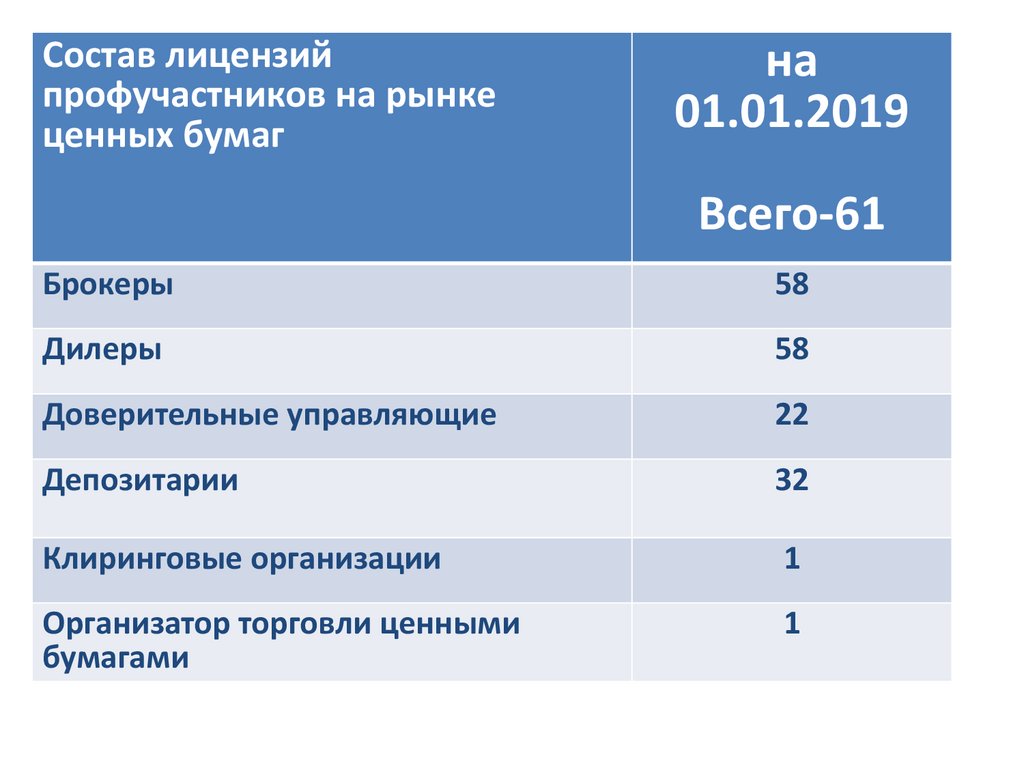

Профучастники рынка ценных бумагКоличество профучастников на

рынке ценных бумаг на 01.01.2019,

из них

61

Банки

НКФО

24

1

37.

СоставПрофучастникилицензий

на

рынка

ценных

профучастников на рынке

01.01.2019

бумаг

ценных бумаг

Всего-61

Брокеры

58

Дилеры

58

Доверительные управляющие

22

Депозитарии

32

Клиринговые организации

1

Организатор торговли ценными

бумагами

1

38.

Деятельность по доверительномууправлению ценными бумагами

деятельность, осуществляемая профессиональным

участником рынка ценных бумаг от своего имени за

вознаграждение в течение определенного срока с

переданными ему в доверительное управление и

принадлежащими другому лицу (вверителю):

• ценными бумагами;

• денежными средствами, предназначенными для

приобретения ценных бумаг в целях последующего

доверительного управления этими ценными бумагами;

• денежными средствами и ценными бумагами,

получаемыми в процессе доверительного управления

этими ценными бумагами.

39.

Брокер• это профессиональный участник рынка

ценных бумаг, совершающий сделки с

ценными бумагами от имени и за счет

клиента либо от своего имени и за счет

клиента на основании возмездных

договоров поручения или комиссии с

клиентом.

40.

Дилер• это профессиональный участник рынка

ценных бумаг, совершающий сделки с

ценными бумагами от своего имени и за

свой счет с правом одновременной покупки

и продажи ценных бумаг, в том числе на

условиях публичной оферты, с

обязательством купить эти ценные бумаги

по цене, ранее заявленной им в публичной

оферте.

41.

• Клиринговая организация - этопрофессиональный участник рынка ценных

бумаг, осуществляющий деятельность по

определению обязательств и требований

по сделкам купли-продажи ценных бумаг

(сбор, сверка, корректировка информации

по сделкам с ценными бумагами,

подготовка расчетных документов по ним)

для обеспечения расчетов по передаче

ценных бумаг и денежных средств.

42.

Участники расчетно-клиринговой системыпо ценным бумагам в Республике Беларусь:

• республиканское унитарное предприятие

"Республиканский центральный депозитарий

ценных бумаг" (РУП "РЦДЦБ");

• Национальный банк Республики Беларусь;

• депозитарии, установившие

корреспондентские отношения с РУП "РЦДЦБ";

• банки, допущенные к участию в системе

автоматизированной системы межбанковских

расчетов.

43.

• Деятельность по организации торговлиценными бумагами – деятельность

профессионального участника рынка

ценных бумаг по предоставлению услуг,

способствующих совершению сделок с

ценными бумагами между

профессиональными участниками рынка

ценных бумаг, или при их посредничестве

путем организации и проведения торгов

ценными бумагами по правилам,

установленным организатором торговли

ценными бумагами.

44.

• Фондовая биржа - созданный в формеоткрытого акционерного общества

организатор торговли ценными бумагами,

предоставляющий услуги, связанные с

обеспечением необходимых условий для

совершения сделок купли-продажи

финансовых активов, в том числе

эмиссионных ценных бумаг (за

исключением акций закрытых акционерных

обществ).

45.

• Депозитарий - профессиональный участникрынка ценных бумаг, оказывающий услуги

по учету ценных бумаг, прав на них и

обременений (ограничений) этих прав

путем ведения системы записей о

депоненте и ценных бумагах, хранению

документарных ценных бумаг, а также по

осуществлению переводов (списание,

зачисление) ценных бумаг по счетам

"депо".

46.

• Фонд банковского управления (ФБУ) – этоколлективная форма инвестирования,

которая заключается в объединении банком

денежных средств или ценных бумаг частных

инвесторов (вверителей) на основании

договора доверительного управления

фондом для доверительного управления

этими средствами на финансовом рынке с

целью получения дохода.

47.

• Доверительное управление фондомбанковского управления – это банковская

операция

48.

Лизинговые компании, их функции ироль

1. Сущность лизинговых компаний и их

виды

2. Деятельность лизинговых компаний на

финансовом рынке

3. Лизинговые компании в Республике

Беларусь и перспективы их развития

49.

Сущность лизинга (точки зрения)1. долгосрочная аренда машин и

оборудования

2. финансовая операция по передаче права

пользования на длительный срок

недвижимого или движимого имущества,

остающегося собственностью

арендодателя на весь срок действия

договора лизинга

50.

Гражданский кодекс РБЛизинг – договор финансовой аренды

51.

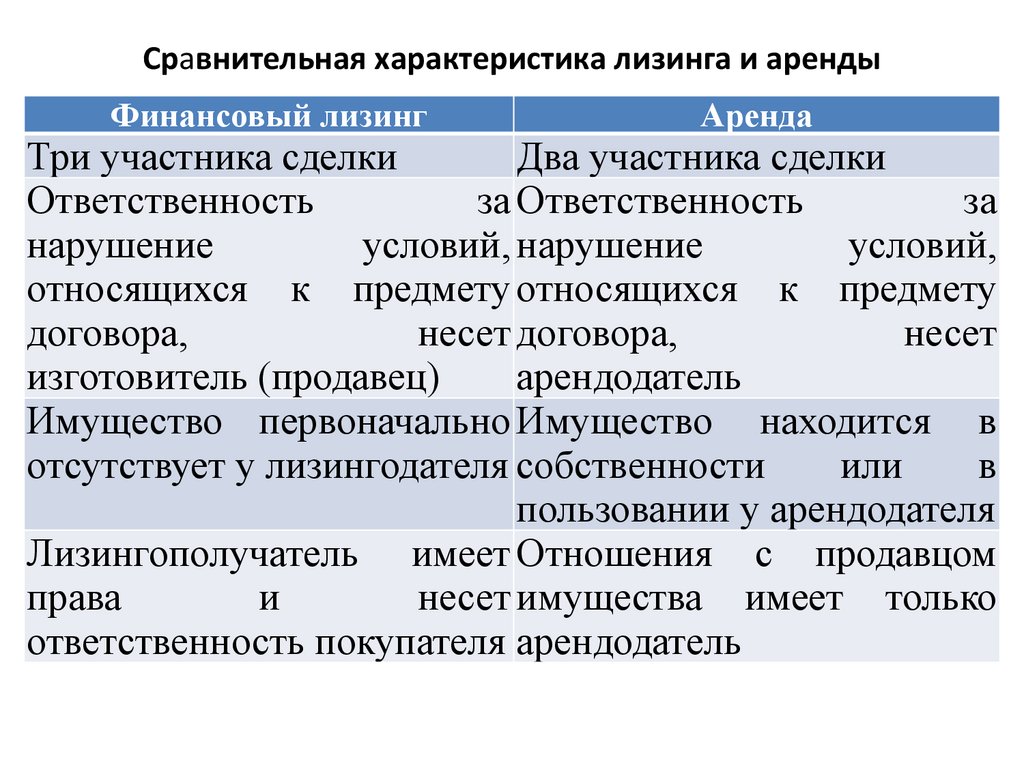

Сравнительная характеристика лизинга и арендыФинансовый лизинг

Аренда

Три участника сделки

Два участника сделки

Ответственность

за Ответственность

за

нарушение

условий, нарушение

условий,

относящихся к предмету относящихся к предмету

договора,

несет договора,

несет

изготовитель (продавец)

арендодатель

Имущество первоначально Имущество находится в

отсутствует у лизингодателя собственности

или

в

пользовании у арендодателя

Лизингополучатель имеет Отношения с продавцом

права

и

несет имущества имеет только

ответственность покупателя арендодатель

52.

Лизинг – вид инвестиционной деятельностипо приобретению имущества и передачи

его на основании договора лизинга

физическим или юридическим лицам за

определенную плату, на определенный

срок и на определенных условиях,

обусловленных договором, с правом

выкупа имущества лизингополучателем

53.

• Лизинговая деятельность –предпринимательская деятельность по

приобретению лизингодателем в

собственность имущества в целях

последующего предоставления во

временное владение и пользование за

плату юридическому или физическому лицу

(лизингополучателю)

54.

функции лизинга-

финансовая;

производственная;

снабженческая;

функция получения налоговых льгот

55.

• лизинговая организация - юридическоелицо, осуществляющее лизинговую

деятельность в соответствие с

требованиями законодательства

56.

• согласно ст.636 Гражданского кодекса подоговору лизинга лизингодателем является

юридическое лицо или индивидуальный

предприниматель.

57.

Виды лизинговых компаний:Специализированные

–

одна

группа

оборудования

или

техники

(например

компьютерная техника).

Универсальные – предоставление в аренду

разнообразных видов техники.

Лизинговые брокерские компании занимаются

поиском и сведением потенциального

арендатора, производителя и лизинговой

фирмы

или

банка,

которые

могут

финансировать лизинговую операцию.

58.

• лизинговую деятельность вправеосуществлять только лизинговые

организации, включенные Национальным

банком в реестр лизинговых организаций.

59.

Лизинговую деятельность без включения вреестр вправе осуществлять:

1. юридические

лица

и

индивидуальные

предприниматели при условии заключения

- не более 3 договоров лизинга в течение 1

календарного года ,

- или общей стоимости предметов лизинга,

передаваемых по одному или нескольким договорам

лизинга, заключенным этими лизингодателями в одном

календарном году, менее 10.000 базовых величин;

60.

Лизинговую деятельность без включения вреестр вправе осуществлять:

2. иностранные организации, осуществляющие

лизинговую деятельность в Республике Беларусь

через постоянное представительство;

3. юридические лица, имеющие право предоставлять

имущество на условиях финансовой аренды

(лизинга) в соответствии с решениями Президента

Республики Беларусь.

61.

Лизинговую деятельность без включения вреестр вправе осуществлять:

4. Лизингополучатели – юридические лица и

индивидуальные предприниматели вправе

заключать в качестве сублизингодателя не

более трех договоров сублизинга в течение

календарного года.

62.

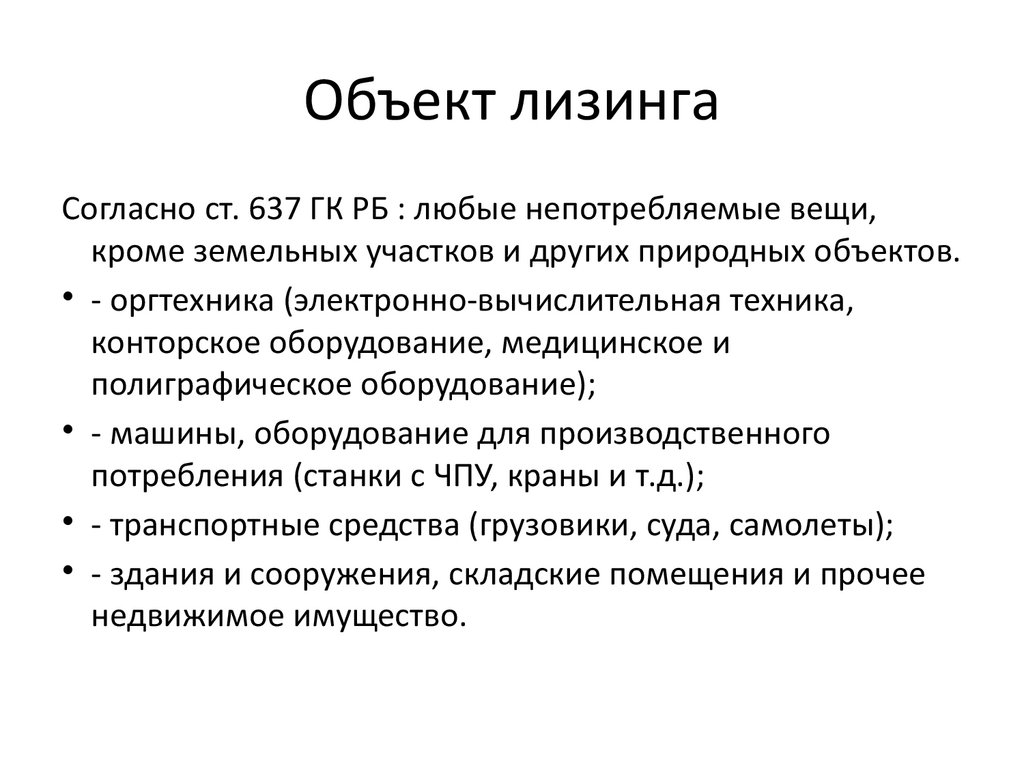

Объект лизингаСогласно ст. 637 ГК РБ : любые непотребляемые вещи,

кроме земельных участков и других природных объектов.

• - оргтехника (электронно-вычислительная техника,

конторское оборудование, медицинское и

полиграфическое оборудование);

• - машины, оборудование для производственного

потребления (станки с ЧПУ, краны и т.д.);

• - транспортные средства (грузовики, суда, самолеты);

• - здания и сооружения, складские помещения и прочее

недвижимое имущество.

63.

Объектом лизинга не может быть• имущество, используемое для личных

(семейных) или бытовых нужд

• земельные участки, природные объекты

64.

• Лизингополучатель• Лизингодатель

65.

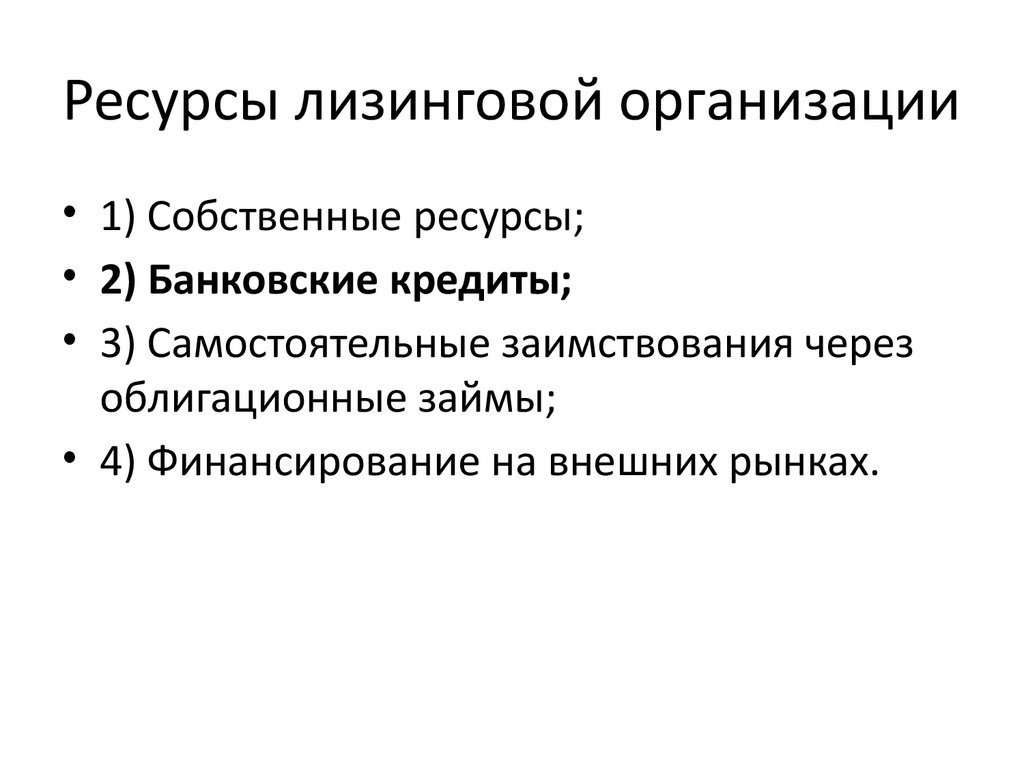

Ресурсы лизинговой организации• 1) Собственные ресурсы;

• 2) Банковские кредиты;

• 3) Самостоятельные заимствования через

облигационные займы;

• 4) Финансирование на внешних рынках.

66.

Виды лизинговой деятельности• финансовый лизинг - лизинг, при котором

лизинговые платежи в течение срока

лизинга продолжительностью не менее

одного года обеспечивают возмещение

лизингодателю не менее 75% стоимости

предмета лизинга независимо от того,

предусмотрен ли договором лизинга выкуп

предмета лизинга или его возврат

лизингодателю;

67.

Виды лизинговой деятельности• оперативный лизинг - лизинг, при котором

лизинговые платежи в течение срока

лизинга независимо от его

продолжительности обеспечивают

возмещение лизингодателю менее 75 %

стоимости предмета лизинга и договором

лизинга предусмотрен возврат предмета

лизинга лизингодателю по истечении срока

лизинга;

68.

Виды лизинговой деятельности• возвратный лизинг - финансовый или

оперативный лизинг, при котором

лизингополучатель в рамках одного договора

лизинга является одновременно продавцом

(поставщиком) предмета лизинга;

• импортный лизинг - лизинг, при котором

лизингодатель и лизингополучатель являются

субъектами Республики Беларусь, а продавец

(поставщик) предмета лизинга - субъектом

другого государства;

69.

Виды лизинговой деятельности• Международный лизинг - лизинг, при котором

лизингодатель и лизингополучатель являются

субъектами разных государств, в том числе:

– экспортный лизинг – международный лизинг, при

котором лизингодатель и продавец предмета лизинга

являются субъектами РБ, а лизингополучатель субъектом другого государства;

– транзитный лизинг – международный лизинг, при

котором лизингодатель, продавец предмета лизинга и

лизингополучатель являются субъектами разных

государств.

70.

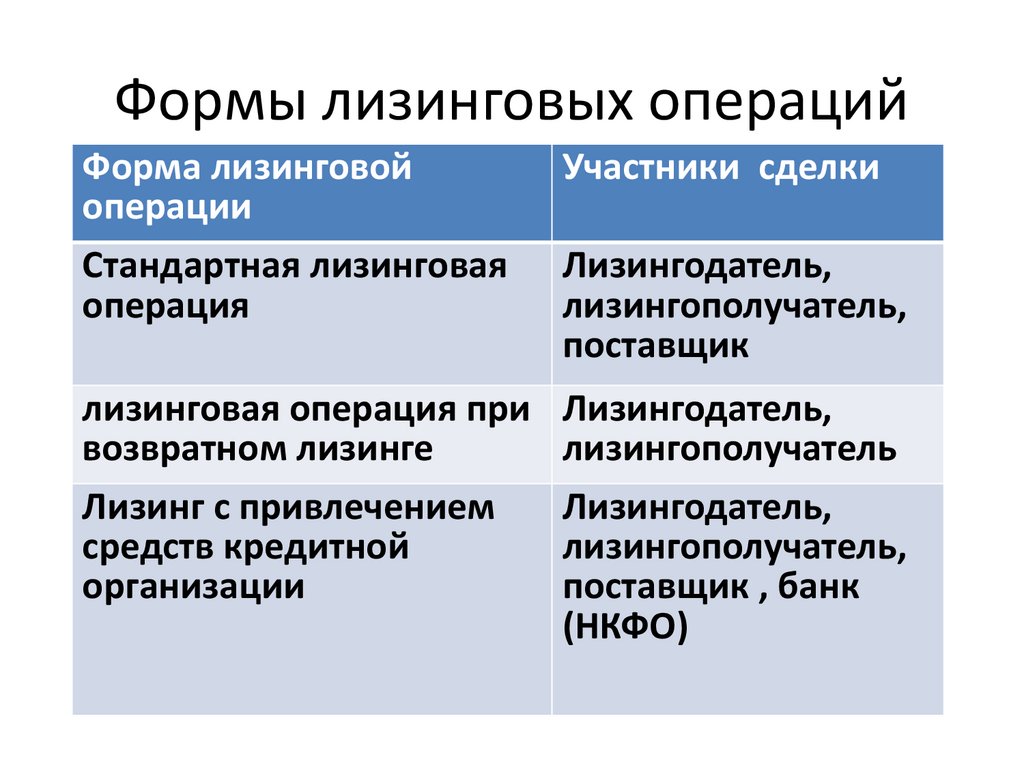

Формы лизинговых операцийФорма лизинговой

операции

Стандартная лизинговая

операция

Участники сделки

лизинговая операция при

возвратном лизинге

Лизинг с привлечением

средств кредитной

организации

Лизингодатель,

лизингополучатель

Лизингодатель,

лизингополучатель,

поставщик , банк

(НКФО)

Лизингодатель,

лизингополучатель,

поставщик

71.

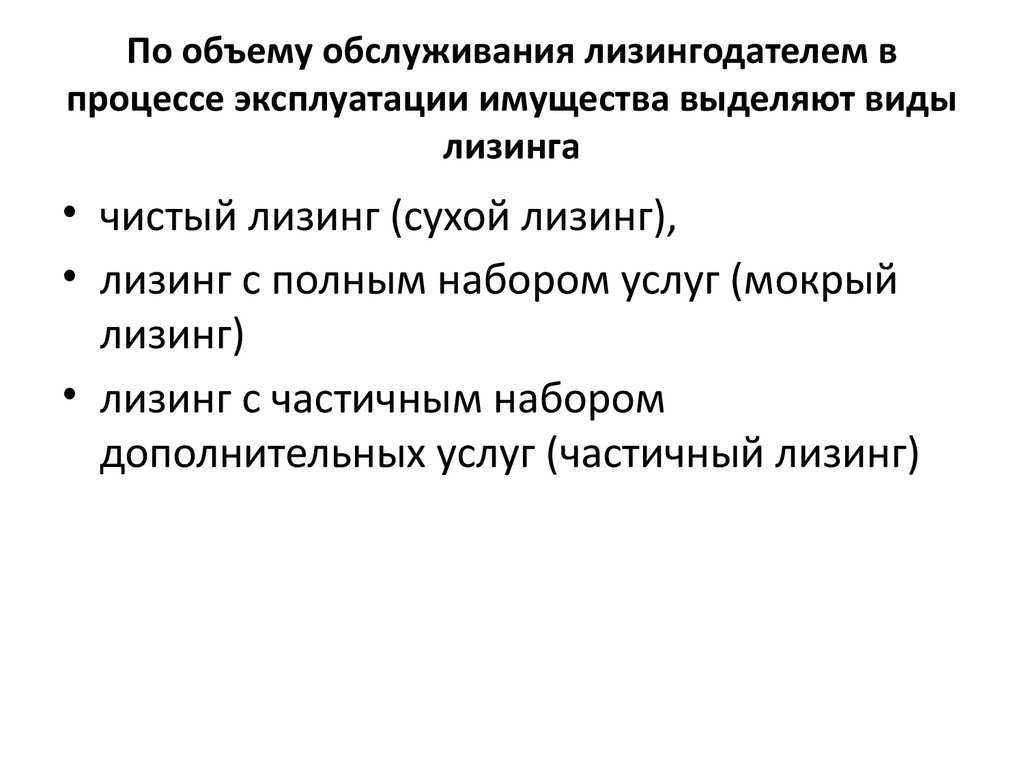

По объему обслуживания лизингодателем впроцессе эксплуатации имущества выделяют виды

лизинга

• чистый лизинг (сухой лизинг),

• лизинг с полным набором услуг (мокрый

лизинг)

• лизинг с частичным набором

дополнительных услуг (частичный лизинг)

72.

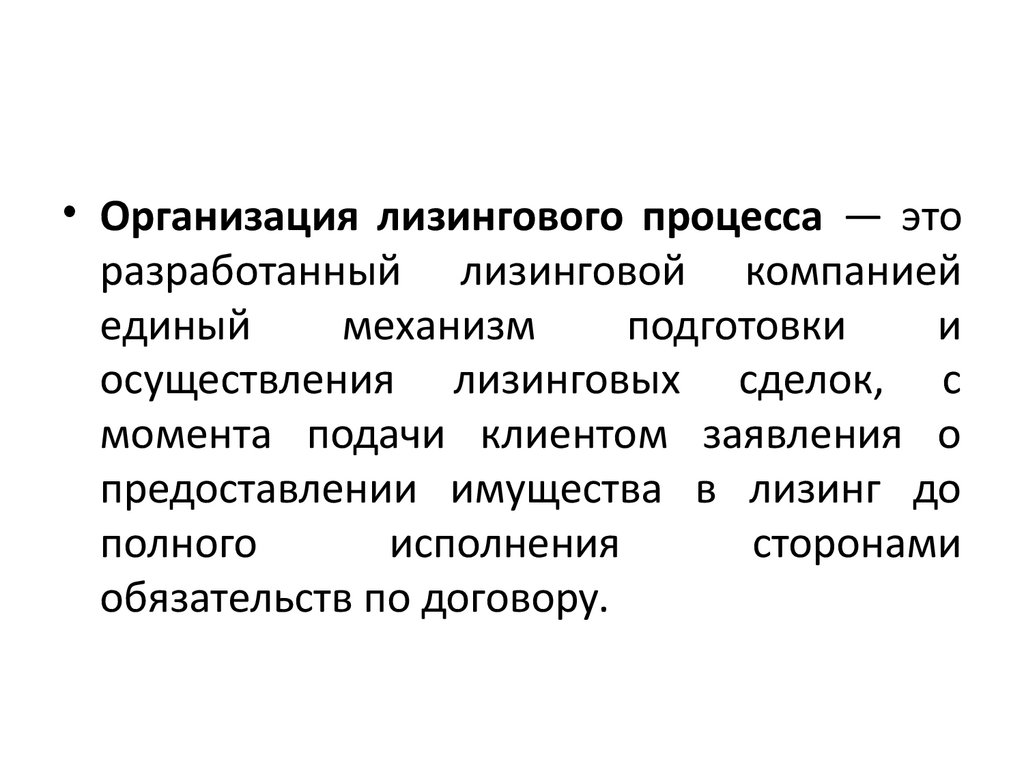

• Организация лизингового процесса — эторазработанный лизинговой компанией

единый

механизм

подготовки

и

осуществления лизинговых сделок, с

момента подачи клиентом заявления о

предоставлении имущества в лизинг до

полного

исполнения

сторонами

обязательств по договору.

73.

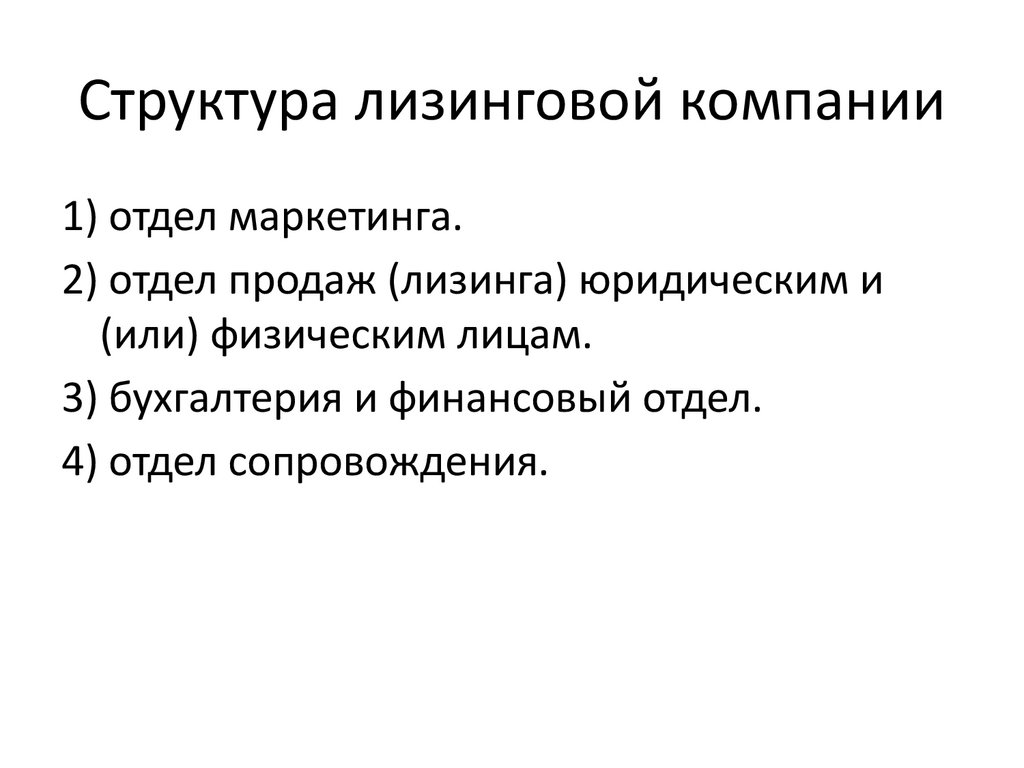

Структура лизинговой компании1) отдел маркетинга.

2) отдел продаж (лизинга) юридическим и

(или) физическим лицам.

3) бухгалтерия и финансовый отдел.

4) отдел сопровождения.

74.

Договор лизинга – договор, согласнокоторому

• лизингодатель

обязуется приобрести в

собственность

указанное

лизингополучателем

имущество

у

определенного

им

поставщика

и

предоставить

лизингополучателю

это

имущество,

составляющее

предмет

договора лизинга , за плату во временное

владение и пользование.

75.

существенные условия лизингового договора:1. предмет лизинга

2. указание на сторону договора,

осуществляющую выбор предмета лизинга и

продавца;

3. стоимость предмета лизинга;

4. размер или порядок определения размера,

способ и периодичность уплаты лизинговых

платежей;

76.

существенные условия лизинговогодоговора:

5. выкупная стоимость предмета лизинга,

если условие о его выкупе предусмотрено

условиями договора;

6. указание на сторону, осуществляющую учет

предмета лизинга на балансе в составе

активов;

7. срок временного владения и пользования

предметом лизинга.

77.

дополнительные условия лизинговогодоговора:

1. обязательства сторон по уплате налогов, связанных с

объектом лизинга;

2. сведения об условиях поставки объекта лизинга;

3. обстоятельства передачи лизингополучателю и возврата

лизингодателю объекта лизинга;

4. срок действия договора лизинга;

5. права и ответственность сторон за невыполнение своих

обязательств по договору лизинга;

6. условия эксплуатации и технического обслуживания

объекта лизинга;

7. порядок расторжения договора, его условия и причины.

78.

Риски лизинговых операций1.

2.

3.

4.

кредитоспособность лизингополучателя;

изменение ставок процента;

изменение условий налогообложения;

некачественное использования объекта,

его порча;

5. случайная гибель, утрата объекта лизинга;

6. необоснованная передача объекта

лизинга третьему лицу.

79.

этапы лизинговой сделки:1. Заполнение заявки на лизинг.

2. Анализ финансового состояния клиента.

3. Согласование и утверждение условий

сделки.

4. Подтверждение финансирования банкомпартнером.

5. Заключение договора лизинга.

6. Заключение договора поставки с

поставщиком предмета лизинга.

80.

этапы лизинговой сделки:7. Авансовый лизинговый платеж.

8. Приобретение имущества, его поставка и

прием.

9. Страхование имущества.

10.Осуществление лизинговых платежей в

соответствии с графиком платежей;

11.Передача имущества в собственность

лизингополучателя в конце срока лизинга.

81.

Классификация лизинговых платежей• компенсационные — платежи,

осуществляемые производственной

продукцией или другими товарами и

услугами;

• денежные — платежи, осуществляемые

денежными средствами;

• смешанные — платежи, осуществляемые

путем сочетания обоих вышеназванных

способов

82.

По методу начисления различают:• фиксированные платежи — платежи, начисляемые

периодически твердо установленными долями;

• минимальные платежи — платежи, составляющие

сумму всех лизинговых платежей за период лизинга

и сумму, которую лизингополучатель должен

уплатить, если собирается приобрести имущество в

собственность после окончания срока договора.

• платежи с авансом — при заключении договора

лизингополучатель предоставляет лизингодателю

аванс, а затем выплачивает

83.

По периодичности внесения различают:• периодические платежи — платежи,

выплачиваемые по согласованному

сторонами графику, определяющему

периодичность и точные даты выплат;

• единовременные платежи — платежи,

применяемые вместе с периодическими,

при условии выплаты лизингодателю

аванса.

84.

По способу выплаты платежейподразделяют:

• платежи, вносимые равными долями;

• прогрессивные платежи — размер

платежей увеличивается в процессе

исполнения договора;

• регрессивные платежи — размер платежи

платежей уменьшается в процессе

исполнения договора.

85.

состав лизинговых платежей1)вознаграждение (доход) лизингодателя.

2) суммы, полностью или частично возмещающие

инвестиционные расходы лизингодателя:

• стоимость погрузочно-разгрузочных работ

• страхование при приобретении и доставке имущества

• работы и материалов для установки и монтажа

предмета лизинга

• таможенные платежи , налоги, сборы (пошлины)

• государственная регистрация предмета лизинга

• расходы по привлечению финансирования (кредит,

факторинг, банковская гарантия, аккредитив)

• Иные инвестиционные расходы лизингодателя.

86.

В график лизинговых платежей отдельноуказывают:

• возмещение стоимости предмета лизинга;

• лизинговая ставка, включающая

вознаграждение (доход) лизингодателя

• инвестиционные затраты лизингодателя, за

исключением стоимости самого предмета

лизинга

87.

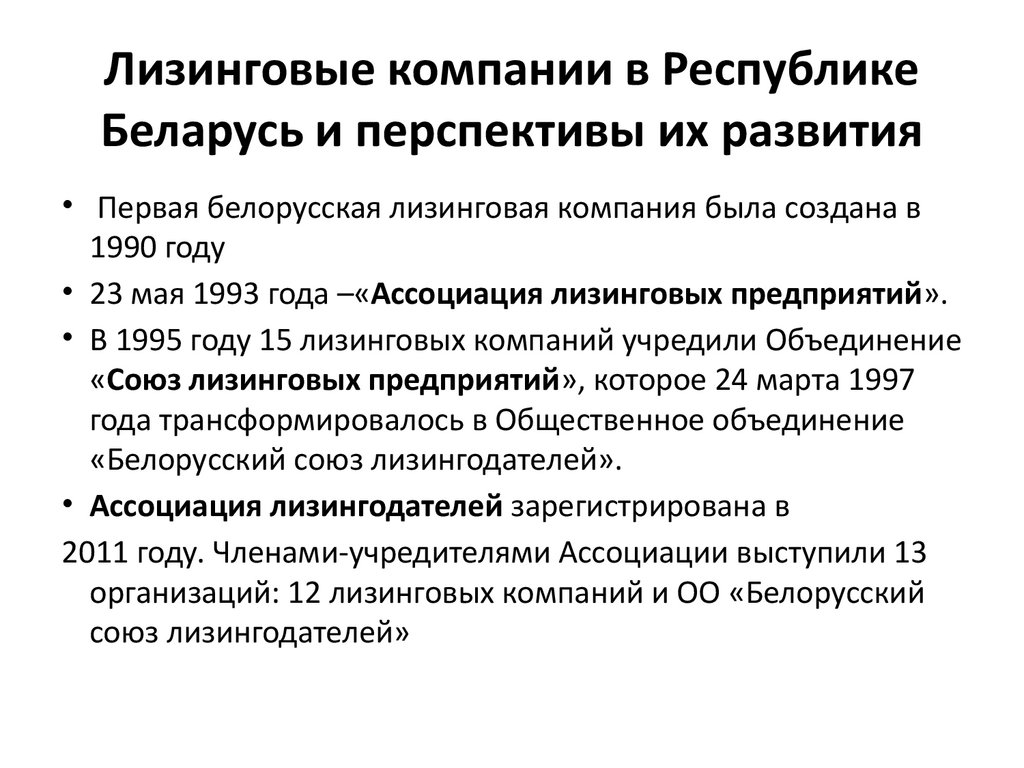

Лизинговые компании в РеспубликеБеларусь и перспективы их развития

• Первая белорусская лизинговая компания была создана в

1990 году

• 23 мая 1993 года –«Ассоциация лизинговых предприятий».

• В 1995 году 15 лизинговых компаний учредили Объединение

«Союз лизинговых предприятий», которое 24 марта 1997

года трансформировалось в Общественное объединение

«Белорусский союз лизингодателей».

• Ассоциация лизингодателей зарегистрирована в

2011 году. Членами-учредителями Ассоциации выступили 13

организаций: 12 лизинговых компаний и ОО «Белорусский

союз лизингодателей»

88.

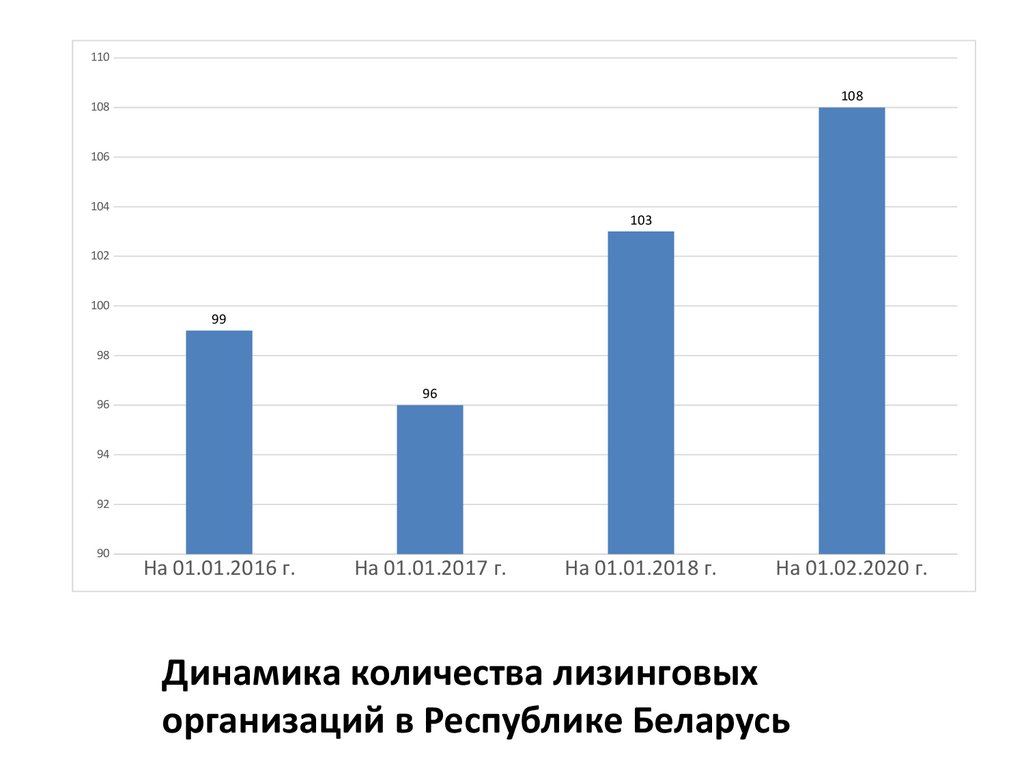

110108

108

106

104

103

102

100

99

98

96

96

94

92

90

На 01.01.2016 г.

На 01.01.2017 г.

На 01.01.2018 г.

На 01.02.2020 г.

Динамика количества лизинговых

организаций в Республике Беларусь

89.

Структура лизинговых организаций РеспубликиБеларусь в разрезе регионов на 01.01.2017 г., %

Могилевская область

5%

5%

5% 2%

Минск и Минская область

9%

Гродно и Гродненская

область

Брест и Брестская область

Витебск и Витебская

область

74%

Гомель и Гомельская

область

90.

Ведущие лизинговые организацииПромагролизинг

АСБ Лизинг

Райффайзен-Лизинг

ПриватЛизинг.

• Доля на рынке 52,2%.

91.

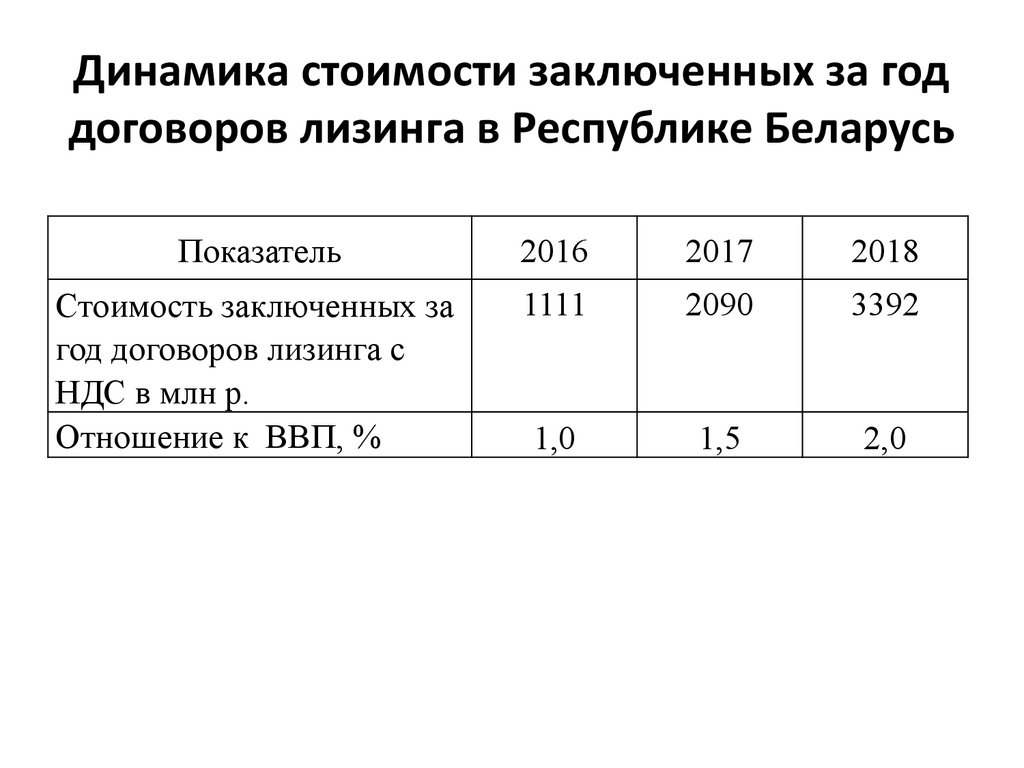

Динамика стоимости заключенных за годдоговоров лизинга в Республике Беларусь

Показатель

2016

2017

2018

Стоимость заключенных за

год договоров лизинга с

НДС в млн р.

Отношение к ВВП, %

1111

2090

3392

1,0

1,5

2,0

92.

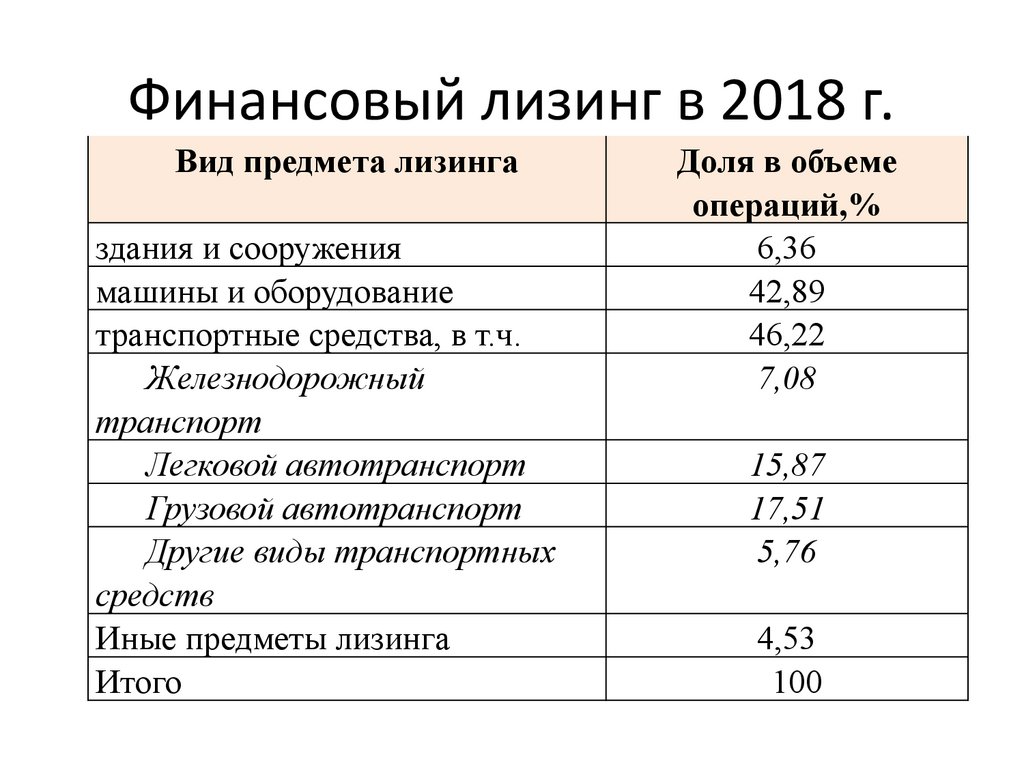

Финансовый лизинг в 2018 г.Вид предмета лизинга

здания и сооружения

машины и оборудование

транспортные средства, в т.ч.

Железнодорожный

транспорт

Легковой автотранспорт

Грузовой автотранспорт

Другие виды транспортных

средств

Иные предметы лизинга

Итого

Доля в объеме

операций,%

6,36

42,89

46,22

7,08

15,87

17,51

5,76

4,53

100

93.

Все заключенные в 2018 г.договора лизинга приходится

на финансовый лизинг.

94.

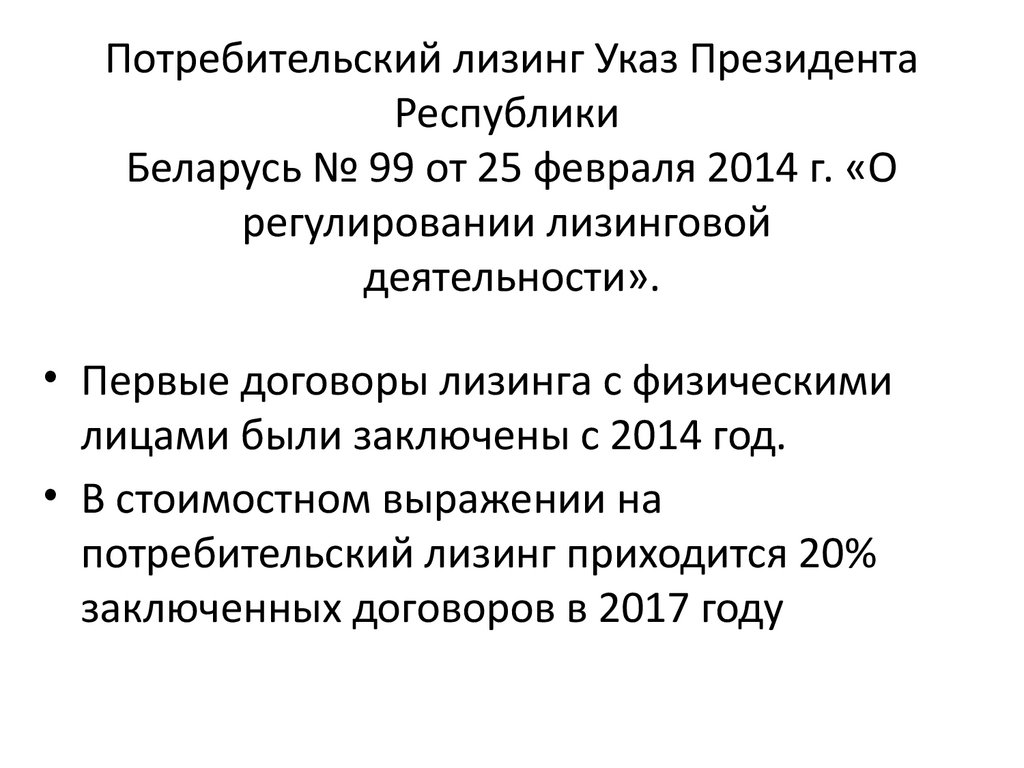

Потребительский лизинг Указ ПрезидентаРеспублики

Беларусь № 99 от 25 февраля 2014 г. «О

регулировании лизинговой

деятельности».

• Первые договоры лизинга с физическими

лицами были заключены с 2014 год.

• В стоимостном выражении на

потребительский лизинг приходится 20%

заключенных договоров в 2017 году

95.

Потребительский лизинг в 2018 году(иные предметы лизинга – бытовые товары)

96.

Динамика удельного веса количества договороввозвратного лизинга в общем количестве заключенных

договоров финансового лизинга, %

30.00%

25.00%

24.70%

19.50%

20.00%

15.00%

10.40%

10.00%

5.00%

0.00%

За 2014 г.

За 2015 г.

За 2016 г.

finance

finance