Similar presentations:

Финансовые инструменты. Субъекты финансового рынка

1.

ФИНАНСОВЫЕИНСТРУМЕНТЫ

к.э.н., доцент Садыкова Ж.Е.

Астана, 2023

2.

Акции, Облигации,Депозиты

Модуль 1

3.

ФИНАНСОВЫЙ РЫНОК4.

Финансовый рынокОрганизованная или

неформальная система торговли

финансовыми инструментами

Здесь происходит обмен

деньгами, предоставление

кредита и мобилизация капитала

Основную роль здесь играют

финансовые институты,

направляющие потоки денежных

средств от собственников к

заемщикам

Предназначен для установления

непосредственных контактов

между покупателями и

продавцами финансовых ресурсов

5.

ЗаемщикиИнвесторы

Субъекты

финансового

рынка

Финансовые

институты

6.

Заемщикифизические или

юридические лица, которые

привлекают денежные

средства кредиторов, чтобы

мобилизовать часть фондов,

необходимую для развития

бизнеса, и становятся

дебиторами (должниками)

перед инвесторами

(кредиторами)

7.

граждане и юридические лицаданной страны или

иностранных государств, а

также государства в лице их

правительств. Это субъекты

инвестиционной деятельности,

которые принимают решения о

вложении собственных,

заемных или привлеченных

имущественных и

интеллектуальных ценностей в

объекты инвестирования

Инвесторы

8.

организации,осуществляющие

постоянное перемещение

и использование

денежных потоков в

экономике (например,

банки, инвестиционные

фонды, страховые

компании и др.)

Финансовые

институты

9.

Рынок ценных бумаг• является сегментом

финансового рынка,

представляющим собой

совокупность

экономических отношений

в сфере выпуска,

размещения, погашения и

обращения ценных бумаг

между его участниками

10.

Развитие рынка ценных бумаг крайне выгоднодля эмитента, поскольку получение

банковского кредита в современных условиях

сопряжено с определенными трудностями,

обусловленными тем, что коммерческие банки

предоставляют кредит только под надежное

обеспечение в виде определенных залоговых

ценностей

11.

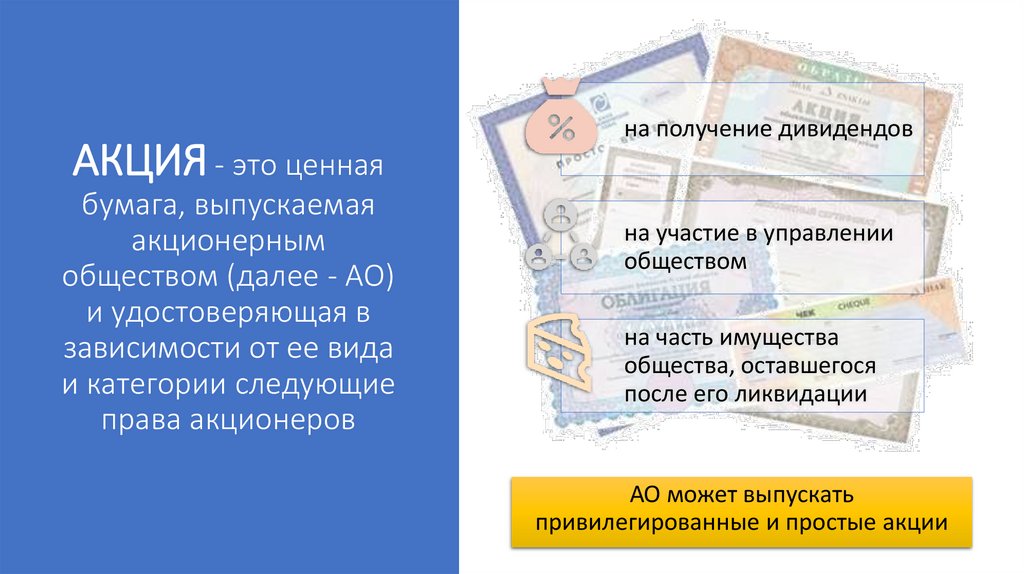

АКЦИЯ - это ценнаябумага, выпускаемая

акционерным

обществом (далее - АО)

и удостоверяющая в

зависимости от ее вида

и категории следующие

права акционеров

на получение дивидендов

на участие в управлении

обществом

на часть имущества

общества, оставшегося

после его ликвидации

АО может выпускать

привилегированные и простые акции

12.

ценная бумага, отражающая долюсобственности, (электронная запись в реестре

акционеров), выпускаемая акционерным

обществом для привлечения капитала

Виды акций: простые и привилегированные

Простые акции имеют право голоса при принятии

решений на собрании акционеров

Акция

Привилегированные акции (~<25%) не имеют прав

голоса, но гарантируют своим владельцам минимальный

уровень ежегодных дивидендов

13.

Чем больше акций Вы владеете, тембольший процент доли владения

компанией

Если у Вас доля акций больше 10%, Вы

вправе созвать собрание акционеров

Ходатайствовать своего кандидата в Совет

директоров

14.

Мажоритарные (крупные) иминоритарные

Акционеры

– «Инвесторы» - долгосрочные

(стратегические) акционеры, стратегия

дохода от долгосрочного роста

– «Спекулянты» - краткосрочные

(азартные игроки), стратегия дохода от

купли-продажи

15.

Акционерыосвобождаются

от уплаты

налогов на

доход при их

нахождении в

листинге на

Казахстанской

фондовой

бирже

доход от прироста стоимости в

результате переоценки по

рыночной или биржевой стоимости

доход, полученный при выплате

дивидендов (дивидендная

доходность)

доход, полученный от продажи

акций на бирже методом «открытых

торгов»

16.

Курс ценных бумагна фондовой бирже

Реальная стоимость

капитала компании

Соотношение спроса

и предложения

17.

Курс ценных бумагна фондовой бирже

Реальная стоимость

капитала компании

Чем лучше обстоят дела у организацииэмитента, тем выше доходность ее ценных

бумаг и тем ниже риск, что обуславливает

повышение курса

Соотношение спроса

и предложения

18.

Курс ценных бумагна фондовой бирже

Реальная стоимость

капитала компании

Соотношение спроса

и предложения

Действует простой закон рынка: чем выше

спрос на ценные бумаги, тем дороже они стоят

19.

Курс ценных бумаг нафондовой бирже

Реальная стоимость

капитала компании

учитывает текущее и будущее финансовое

состояние компании и отрасли и лежит в

основе фундаментального анализа

фондового рынка

Соотношение спроса и

предложения

оценивает только движение курса ценных

бумаг и используются при техническом

анализе, позволяя предсказать движение в

краткосрочной или долгосрочной

перспективе

20.

Рост цен на акцииУвеличением капитала и

оборота компании, ее прибыли,

а соответственно, и дивидендов,

которые причитаются

акционерам

Хорошими новостями самой

компании или отрасли,

открывающими новые

перспективы развития

Благоприятной экономической

обстановкой в стране и мире,

которая подстегивает

инвесторов вкладываться в

акции

21.

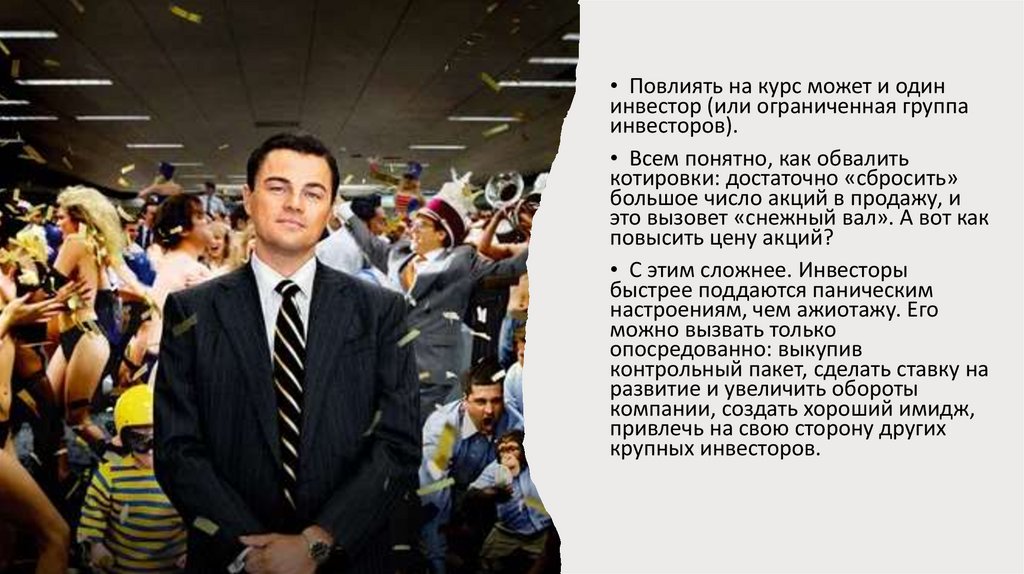

• Повлиять на курс может и одининвестор (или ограниченная группа

инвесторов).

• Всем понятно, как обвалить

котировки: достаточно «сбросить»

большое число акций в продажу, и

это вызовет «снежный вал». А вот как

повысить цену акций?

• С этим сложнее. Инвесторы

быстрее поддаются паническим

настроениям, чем ажиотажу. Его

можно вызвать только

опосредованно: выкупив

контрольный пакет, сделать ставку на

развитие и увеличить обороты

компании, создать хороший имидж,

привлечь на свою сторону других

крупных инвесторов.

22.

• В августе Илон Маск опубликовал твит овозможном выкупе Tesla по цене $420 за акцию и

утверждал, что у него есть обеспеченное

финансирование. Этот твит вызвал резкий рост цен

на акции компании. Однако вскоре стало ясно, что

Маск не имел конкретного плана выкупа и не

обсуждал этот вопрос с советом директоров Tesla.

• SEC (Комиссия по ценным бумагам и биржам

США) обвинила Маска в манипуляциях рынком,

указав на ложные заявления о финансировании. В

результате урегулирования этого дела, Маск и Tesla

согласились уплатить штраф в размере $20

миллионов каждый, а также согласились на

некоторые изменения в корпоративном управлении

Tesla.

23.

Почему акциидешевеют?

Если вы знаете, чем вызван рост цен на акции, вы сможете понять,

почему они падают. Главная причина, как и в случае с ростом, –

настроения инвесторов. А сами настроения могут быть вызваны как

объективными, так и субъективными причинами.

24.

Прочие причиныУхудшение дел в компании

Проблемы в отдельно

взятой отрасли

Проблемы в экономике

государства, где работает

компания

Замедление темпов роста

мировой экономики, что

сказывается и на фондовой

бирже

25.

Имеет значение не реальное положениедел, а то, что именно знают инвесторы, и

как именно они к этому относятся. В одних

случаях котировки растут, несмотря на

отнюдь не радужные перспективы. В

других – падают без какой-либо

объективной причины.

К снижению курса могут привести даже

«фейковые» новости.

Акции могут упасть и в результате хитрой

игры крупных инвесторов, конкурентов или

злоумышленников, и из-за всеобщего

панического настроения, и на фоне

падения фондового рынка или проблем в

компании. Поэтому торопиться

«скидывать» ценные бумаги не стоит.

26.

Справедливая ценаФинансовой

устойчивости

предприятия

Состояния

активов

Репутации в

отрасли

Стратегии

развития

Состояния

экономики в

целом

Конкретной

отрасли в

частности и т.Д.

27.

Теория стоимостногоинвестирования Б.Грэма

поиск недооцененных компаний на основе

глубокого анализа финансового состояния

организации и рынка.

Это значит, что

• общая стоимость всех акций компании

(капитализация) должна быть меньше

балансовой цены предприятия,

• иметь высокую дивидендную доходность

• низкий коэффициент P/E (цена/прибыль)

или коэффициент P/B (цена / балансовая

стоимость)

28.

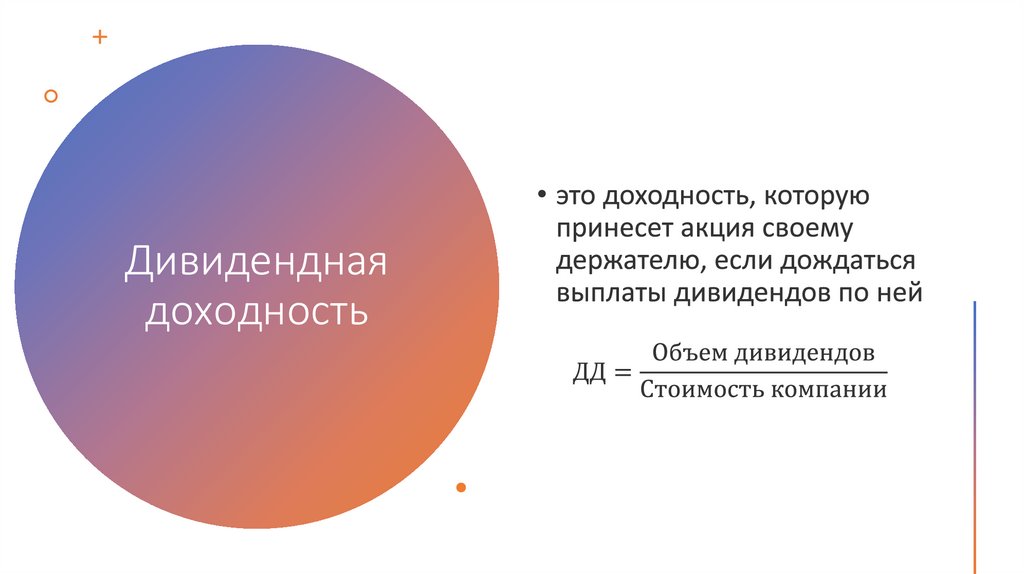

Дивиденднаядоходность

29.

Дивидендом называется доход акционера по принадлежащим емуакциям, выплачиваемый акционерным обществом. Выплата

дивидендов производится деньгами, а также ценными бумагами

данного общества с согласия акционера при условии, что решение о

выплате дивидендов было принято на общем собрании акционеров

простым большинством голосующих акций акционерного общества,

за исключением дивидендов по привилегированным акциям.

Размер дивидендов устанавливается советом директоров

акционерного общества, если иное не предусмотрено уставом

общества.

Акционерное общество имеет право объявлять выплату дивидендов

ежеквартально, раз в полгода либо по итогам года. Периодичность

выплаты дивидендов определяется уставом акционерного общества

или проспектом выпуска акций.

30.

Что такоеПривилегированная

акция?

ценная бумага, которая предполагает фиксированный доход и

ограниченное участие держателя в делах компании

31.

Держателипривилегированной акции

• Получают строго фиксированную

сумму или процент

• Объем дивидендов не зависит от

прибыли компании

• Дают стабильный доход

• В ключевых вопросах владельцы

привилегированных акций имеют

право голоса (могут наложить вето на

решение о слиянии или поглощении

компании)

32.

Привилегированная акция должна также содержать информацию об установленныхпривилегиях для ее владельца, включая данные о праве голоса, если такое право имеется.

Доходы на акцию могут включать курсовой доход, который представляет собой разницу между

курсом акций при покупке и продаже, а также периодические поступления дивидендов,

которые акционерное общество выплачивает владельцам акций.

Акционерное общество обязано заключить с регистратором договор об оказании услуг по

ведению системы реестров держателей акций общества, до представления уполномоченному

органу документов в целях государственной регистрации выпуска акций общества.

Ведение системы реестров держателей ценных бумаг акционерного общества может

осуществлять только регистратор общества, который не должен являться аффилированным

лицом общества.

33.

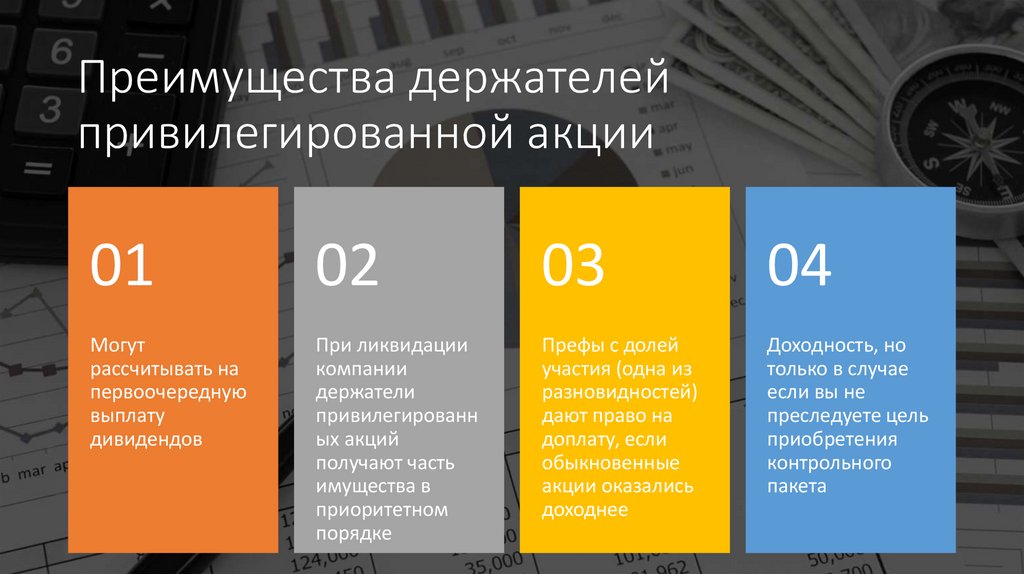

Преимущества держателейпривилегированной акции

01

02

03

04

Могут

рассчитывать на

первоочередную

выплату

дивидендов

При ликвидации

компании

держатели

привилегированн

ых акций

получают часть

имущества в

приоритетном

порядке

Префы с долей

участия (одна из

разновидностей)

дают право на

доплату, если

обыкновенные

акции оказались

доходнее

Доходность, но

только в случае

если вы не

преследуете цель

приобретения

контрольного

пакета

34.

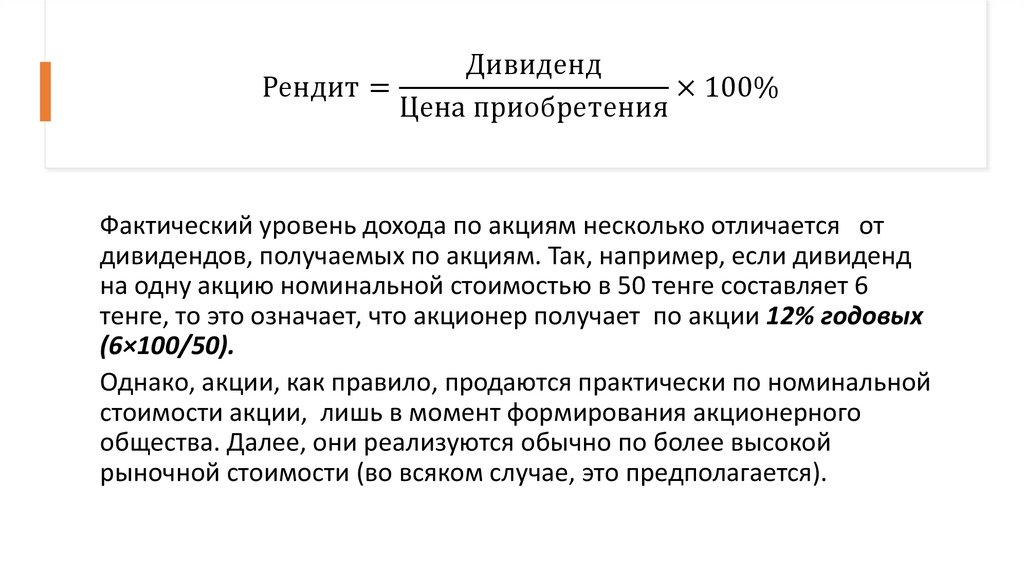

ДивидендРендит =

× 100%

Цена приобретения

Фактический уровень дохода по акциям несколько отличается от

дивидендов, получаемых по акциям. Так, например, если дивиденд

на одну акцию номинальной стоимостью в 50 тенге составляет 6

тенге, то это означает, что акционер получает по акции 12% годовых

(6×100/50).

Однако, акции, как правило, продаются практически по номинальной

стоимости акции, лишь в момент формирования акционерного

общества. Далее, они реализуются обычно по более высокой

рыночной стоимости (во всяком случае, это предполагается).

35.

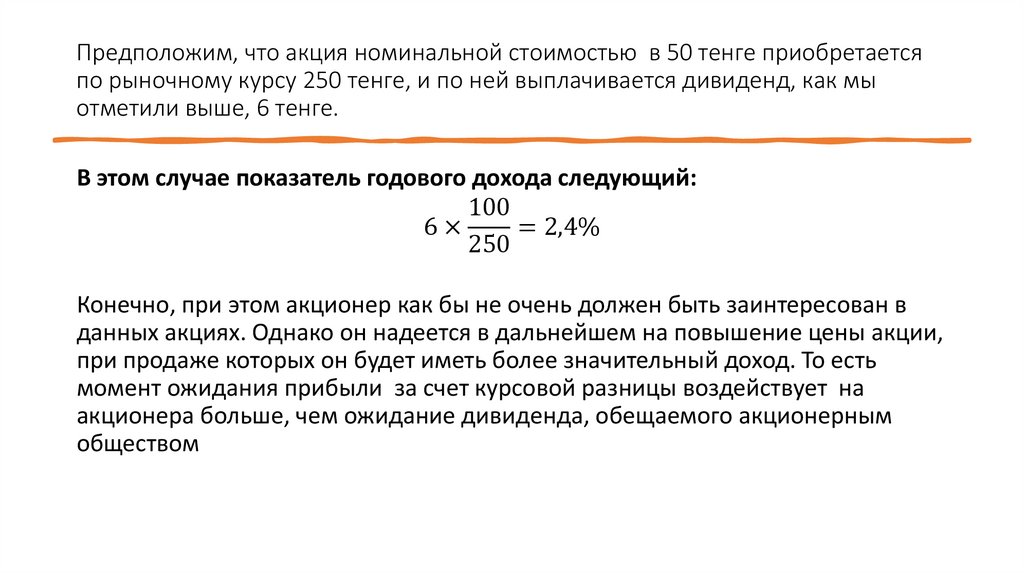

Предположим, что акция номинальной стоимостью в 50 тенге приобретаетсяпо рыночному курсу 250 тенге, и по ней выплачивается дивиденд, как мы

отметили выше, 6 тенге.

В этом случае показатель годового дохода следующий:

100

6×

= 2,4%

250

Конечно, при этом акционер как бы не очень должен быть заинтересован в

данных акциях. Однако он надеется в дальнейшем на повышение цены акции,

при продаже которых он будет иметь более значительный доход. То есть

момент ожидания прибыли за счет курсовой разницы воздействует на

акционера больше, чем ожидание дивиденда, обещаемого акционерным

обществом

36.

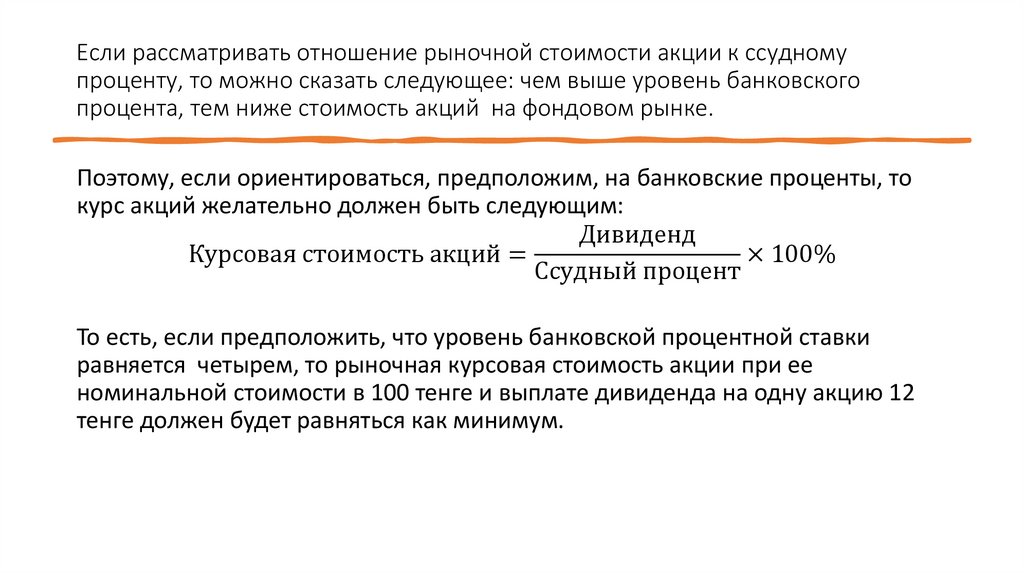

Если рассматривать отношение рыночной стоимости акции к ссудномупроценту, то можно сказать следующее: чем выше уровень банковского

процента, тем ниже стоимость акций на фондовом рынке.

Поэтому, если ориентироваться, предположим, на банковские проценты, то

курс акций желательно должен быть следующим:

Дивиденд

Курсовая стоимость акций =

× 100%

Ссудный процент

То есть, если предположить, что уровень банковской процентной ставки

равняется четырем, то рыночная курсовая стоимость акции при ее

номинальной стоимости в 100 тенге и выплате дивиденда на одну акцию 12

тенге должен будет равняться как минимум.

37.

Существует пять видов привилегированных акцийособенность кумулятивных привилегированных акций состоит в том, что дивиденды по этим акциям, не

выплаченные в текущем году, не пропадают, а накапливаются и подлежат выплате по мере возможностей

по некумулятивным привилегированным акциям фиксированный дивиденд можно будет получить только

при наличии чистой прибыли

погашаемые привилегированные акции могут быть отозваны или погашены эмитентом по его желанию или

в заранее установленный срок по номиналу или с премией

привилегированные акции с участием в распределении прибыли дают возможность их владельцам

получения дополнительной прибыли сверх фиксированной ставки дивиденда

владельцы конвертируемых привилегированных акций имеют право обменять их на обыкновенные акции

по определенной цене в заранее обусловленную дату времени

38.

Пример размещения на KASE• АО "Казахтелеком" (Астана), ценные бумаги которого

находятся в официальном списке Казахстанской

фондовой биржи (KASE), сообщило KASE о выплате с

15 по 24 ноября 2023 года дивидендов по простым

акциям за 2022 год в размере 3 038,36 тенге на одну

акцию на общую сумму 32,5 млрд тенге.

• Кроме того, с 13 по 14 ноября 2023 года произведена

выплата дивидендов по привилегированным акциям

за 2022 год размере 2 738,36 тенге на одну акцию на

общую сумму 581,2 млн тенге.

• Гарантированные дивиденды по привилегированным

акциям (300,00 тенге) за 2022 год были выплачены в

декабре 2022 года.

39.

По идее, покупка акций является оченьвыгодной инвестицией, однако их

приобретение должно быть легко

доступным и без больших издержек.

На первый взгляд, помещение средств, в

застрахованные депозиты более

спокойная операция, однако, надо

научиться рисковать и получать более

высокую прибыль. То есть смысл покупки

акций заключается в том, что дивиденд по

акциям представляет собой лишь часть

дохода, получаемого инвестором.

Поэтому ставка на акции делается в

основном на ожидании повышения

прироста курсовой разницы. Если

стоимость акции будет повышаться, то

акция впоследствии с истечением

времени вместе с суммой дивиденда

обеспечит инвестору более высокий

уровень дохода, чем инвестиции в

долговые денежные инструменты.

40.

ОБЛИГАЦИИ41.

Облигация• ценная бумага (электронная запись в

реестре), выпускаемая

компанией/государством и отражающая

сумму долга компании/государства перед

ее держателем

42.

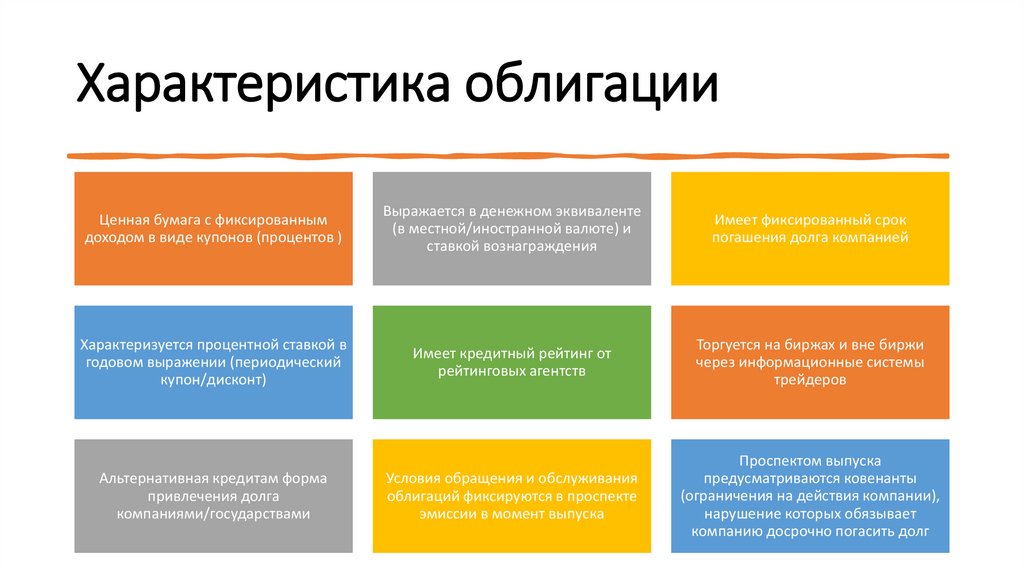

Характеристика облигацииЦенная бумага с фиксированным

доходом в виде купонов (процентов )

Выражается в денежном эквиваленте

(в местной/иностранной валюте) и

ставкой вознаграждения

Имеет фиксированный срок

погашения долга компанией

Характеризуется процентной ставкой в

годовом выражении (периодический

купон/дисконт)

Имеет кредитный рейтинг от

рейтинговых агентств

Торгуется на биржах и вне биржи

через информационные системы

трейдеров

Условия обращения и обслуживания

облигаций фиксируются в проспекте

эмиссии в момент выпуска

Проспектом выпуска

предусматриваются ковенанты

(ограничения на действия компании),

нарушение которых обязывает

компанию досрочно погасить долг

Альтернативная кредитам форма

привлечения долга

компаниями/государствами

43.

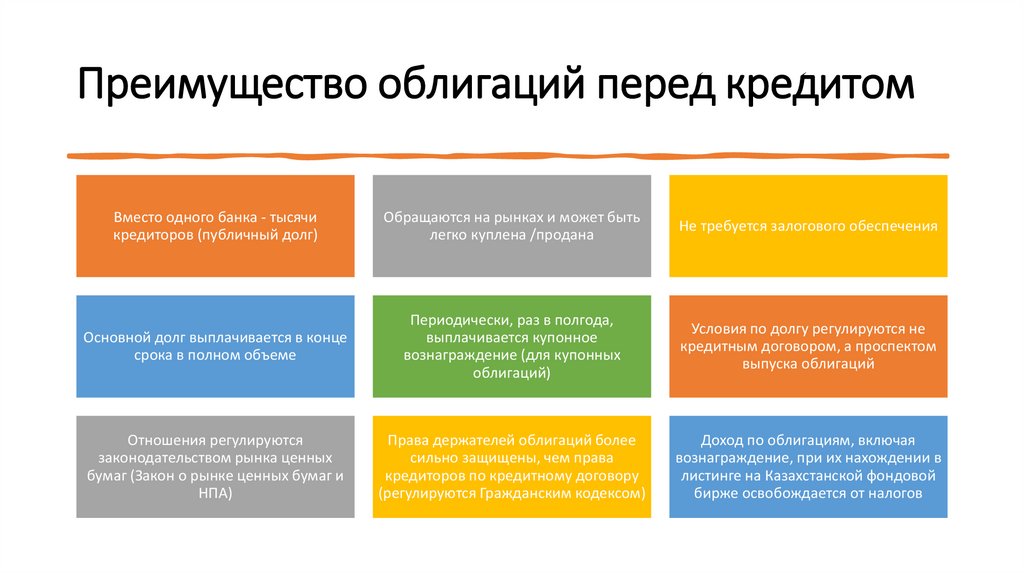

Преимущество облигаций перед кредитомВместо одного банка - тысячи

кредиторов (публичный долг)

Обращаются на рынках и может быть

легко куплена /продана

Не требуется залогового обеспечения

Основной долг выплачивается в конце

срока в полном объеме

Периодически, раз в полгода,

выплачивается купонное

вознаграждение (для купонных

облигаций)

Условия по долгу регулируются не

кредитным договором, а проспектом

выпуска облигаций

Отношения регулируются

законодательством рынка ценных

бумаг (Закон о рынке ценных бумаг и

НПА)

Права держателей облигаций более

сильно защищены, чем права

кредиторов по кредитному договору

(регулируются Гражданским кодексом)

Доход по облигациям, включая

вознаграждение, при их нахождении в

листинге на Казахстанской фондовой

бирже освобождается от налогов

44.

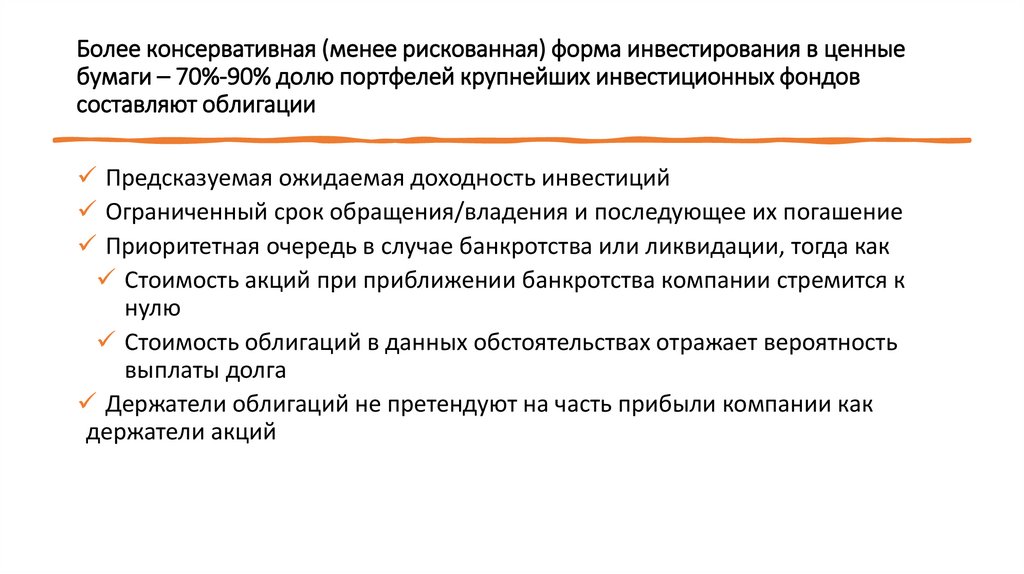

Более консервативная (менее рискованная) форма инвестирования в ценныебумаги – 70%-90% долю портфелей крупнейших инвестиционных фондов

составляют облигации

Предсказуемая ожидаемая доходность инвестиций

Ограниченный срок обращения/владения и последующее их погашение

Приоритетная очередь в случае банкротства или ликвидации, тогда как

Стоимость акций при приближении банкротства компании стремится к

нулю

Стоимость облигаций в данных обстоятельствах отражает вероятность

выплаты долга

Держатели облигаций не претендуют на часть прибыли компании как

держатели акций

45.

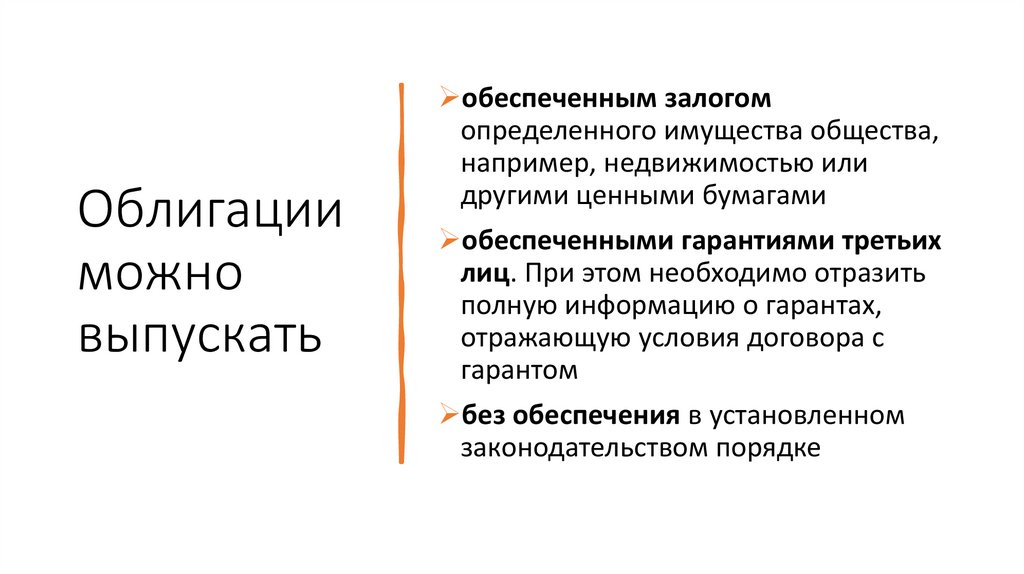

Облигацииможно

выпускать

обеспеченным залогом

определенного имущества общества,

например, недвижимостью или

другими ценными бумагами

обеспеченными гарантиями третьих

лиц. При этом необходимо отразить

полную информацию о гарантах,

отражающую условия договора с

гарантом

без обеспечения в установленном

законодательством порядке

46.

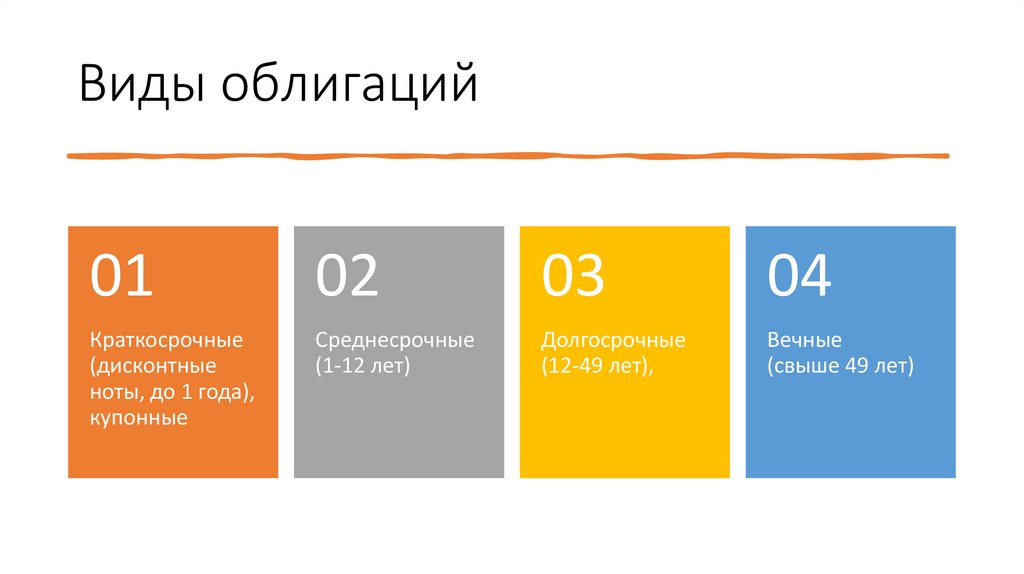

Виды облигаций01

02

03

04

Краткосрочные

(дисконтные

ноты, до 1 года),

купонные

Среднесрочные

(1-12 лет)

Долгосрочные

(12-49 лет),

Вечные

(свыше 49 лет)

47.

Виды облигацийГосударственные (суверенные, безрисковые) облигации:

• Министерством финансов, областными акиматами для финансирования дефицита

бюджета (суверенный долг)

• Ноты Национального Банка для изъятия (стерилизации) ликвидности с рынка

(уменьшение свободной денежной массы и снижение давления на рост цен и

инфляцию, срок до 1 года, дисконтные)

• Государственные облигации развитых стран имеют большую надежность, высокий

кредитный рейтинг и низкую стоимость заимствования (купон и доходность)

• Облигации развивающихся стран, с низким суверенным кредитным рейтингом

могут допустить дефолт и, соответственно, имеют высокую стоимость заимствования

(купон и доходность)

48.

Корпоративные облигации выпускаются компаниями дляфинансирования крупных инвестиционных проектов

Более высокий риск, чем

государственный и с

большей доходностью (+Х

б.П.)

Конвертируемые в другие

ценные бумаги, например,

в акции

Обеспеченные залогом

имущества компании

Отзывные: в

определенную дату

компания вправе

досрочно погасить

облигации (call) и/или

инвестор вправе досрочно

предъявить к выкупу

компании её облигации

(put)

49.

Инвестиции в облигации– форма выдача

инвестором долга

(кредита)

Облигации – ценные

бумаги с фиксированным

(предсказуемым)

доходом

Акции – капитал

компании, облигации –

её долг

Облигации покупают в

целях диверсификации

портфеля

Облигации выпускают

государство и компании

Доходность облигаций –

мера возвратности

дохода

Рост цены облигации

ведет к снижению

доходности и наоборот

Рост рыночной ставки

ведет к снижению цен

облигаций и наоборот…

Государственные

облигации наиболее

надёжные, далее следуют

облигации нац.компаний

и затем корпоративные

Облигации не являются

безрисковыми, особенно

корпоративные, по

которым существует

вероятность дефолта

Высокодоходные

облигации рискованных

компаний называются

«мусорными»

Облигации также

свободно торгуются на

бирже через брокера как

и акции

Доход по облигациям на

бирже складывается от

накопленного купона и

прироста стоимости

50.

ДЕПОЗИТЫ51.

ДЕПОЗИТобщее понятие, финансовый

термин, включающий в себя

как банковские вклады

физических лиц, так

и передачу других видов

ценностей от юридических лиц

в банк или депозитарий

52.

Понятие «вклад» может применяться исключительнок передаче денежных средств физическими лицами в банк,

но это же действие можно называть депозитом. Передача

в финансовые организации ценных бумаг, драгоценных

металлов, предметов искусства и других ценностей может

называться только депозитом.

53.

Виды депозитов по срокуСРОЧНЫЕ — В ДОГОВОРЕ ОГОВАРИВАЕТСЯ КОНКРЕТНЫЙ

СРОК ХРАНЕНИЯ ДЕНЕГ ИЛИ ЦЕННОСТЕЙ. ЗА ПОЛЬЗОВАНИЕ

ДЕНЬГАМИ НА ВРЕМЯ СРОЧНОГО ДЕПОЗИТА БАНКИ

ВЫПЛАЧИВАЮТ КЛИЕНТАМ ДОХОД В ВИДЕ НАЧИСЛЕННЫХ

ПРОЦЕНТОВ.

ДО ВОСТРЕБОВАНИЯ — ПЕРЕДАННЫЕ НА ХРАНЕНИЕ

СРЕДСТВА МОГУТ БЫТЬ ОТОЗВАНЫ КЛИЕНТОМ В ЛЮБОЙ

МОМЕНТ. ПО ДЕПОЗИТАМ ДО ВОСТРЕБОВАНИЯ ВКЛАДЧИК

ИМЕЕТ ПРАВО БЕЗ ПРЕДВАРИТЕЛЬНОГО УВЕДОМЛЕНИЯ

БАНКА СНИМАТЬ ДЕНЬГИ БЕЗ ПОТЕРИ В ПРОЦЕНТАХ

54.

Виды депозитов по условиямС пополнением

Без

пополнения

Нерасходуемые

Расходуемые

Целевые

55.

• Сберегательный и депозитный сертификаты— ценная бумага, подтверждающая сумму

вклада, внесенного в банк, и права вкладчика

(держателя сертификата) на получение по

истечении установленного срока суммы

вклада и обусловленных в сертификате

процентов в банке, выдавшем сертификат.

Сберегательный сертификат может быть

выдан только физическому лицу, а

депозитный — только лицу юридическому

56.

Банковская (депозитарная) ячейка —физическое хранение в сейфе банка любых

ценностей. Подобный депозит не предполагает

получения дохода. Ячейка может быть

использована в качестве временного хранения

ценностей при заключении сделок между двумя

клиентами — один закладывает ценности, а

второй получает их при определенных условиях,

выполнение которых контролирует банк.

Например, в сделках купли-продажи продавец

квартиры получает доступ к ячейке с деньгами

только после регистрации права собственности

покупателем

57.

ФИНАНСОВЫЕИНСТРУМЕНТЫ

к.э.н., доцент Садыкова Ж.Е.

Астана, 2023

finance

finance