Similar presentations:

Учет финансовых вложений, денежных средств, дебиторской задолженности

1.

ТЕМА: УЧЕТ ФИНАНСОВЫХ ВЛОЖЕНИЙ,ДЕНЕЖНЫХ СРЕДСТВ,

ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Москва, 2022 год

1

2.

Подтверждение статусаНаш лидер

Светлана Алексеевна Рассказова-Николаева - единственный акционер и генеральный директор АО

«ЦБА». Доктор экономических наук, профессор экономического факультета МГУ им. М.В. Ломоносова,

профессиональный бухгалтер и аудитор, автор многочисленных книг и публикаций в профессиональных изданиях,

занимает 12-е место по результатам народного голосования и 22-е место по результатам экспертных оценок, по

версии журнала «Профиль» в рейтинге «ТОП-50 лучших менеджеров в консалтинге-2012».

Является членом:

• Член Рабочего органа Совета по аудиторской деятельности при Минфине РФ

• Правления Вольного экономического общества России,

• Национального совета по стандартам финансового учета и отчетности,

• Палаты налоговых консультантов,

• Объединения контроллеров,

• Общероссийской общественной организации малого и среднего предпринимательства «ОПОРА России».

www.cba.ru

3.

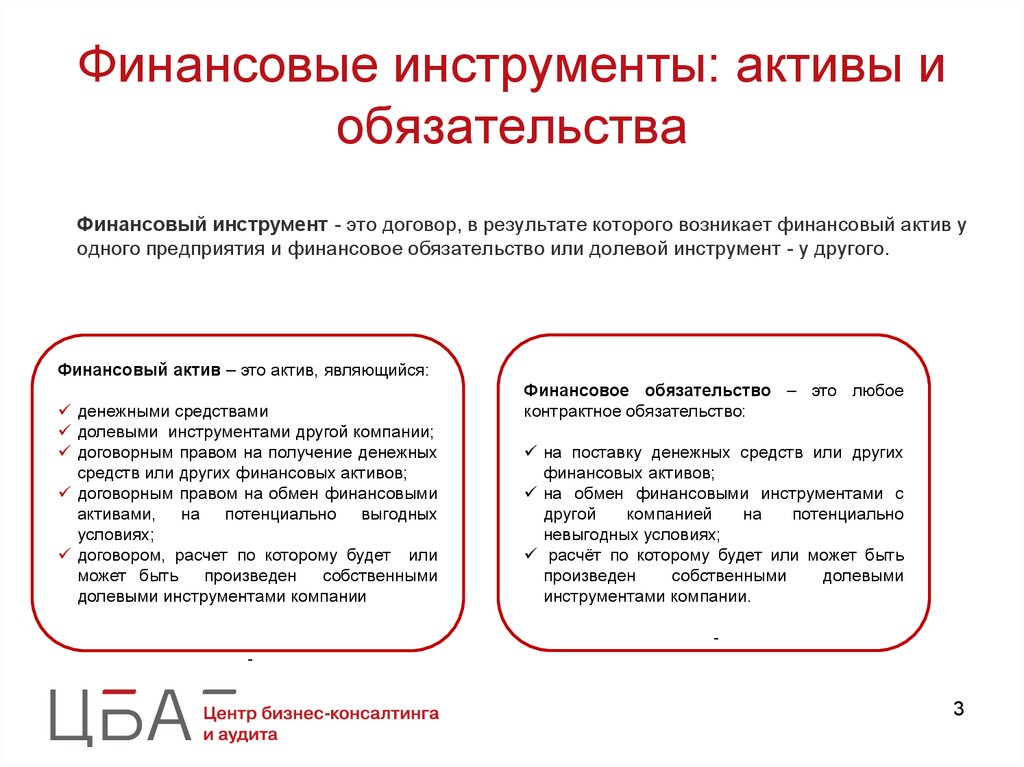

Финансовые инструменты: активы иобязательства

Финансовый инструмент - это договор, в результате которого возникает финансовый актив у

одного предприятия и финансовое обязательство или долевой инструмент - у другого.

Финансовый актив – это актив, являющийся:

денежными средствами

долевыми инструментами другой компании;

договорным правом на получение денежных

средств или других финансовых активов;

договорным правом на обмен финансовыми

активами, на потенциально выгодных

условиях;

договором, расчет по которому будет или

может быть

произведен

собственными

долевыми инструментами компании

Финансовое обязательство – это любое

контрактное обязательство:

на поставку денежных средств или других

финансовых активов;

на обмен финансовыми инструментами с

другой

компанией

на

потенциально

невыгодных условиях;

расчёт по которому будет или может быть

произведен

собственными

долевыми

инструментами компании.

-

-

3

4.

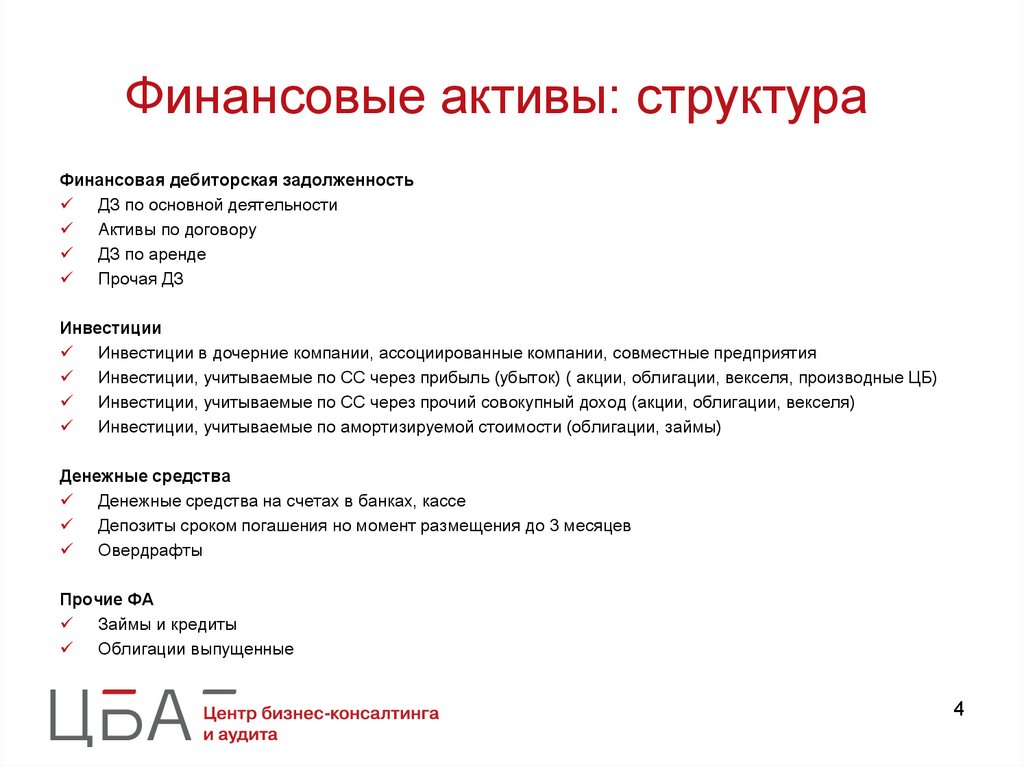

Финансовые активы: структураФинансовая дебиторская задолженность

ДЗ по основной деятельности

Активы по договору

ДЗ по аренде

Прочая ДЗ

Инвестиции

Инвестиции в дочерние компании, ассоциированные компании, совместные предприятия

Инвестиции, учитываемые по СС через прибыль (убыток) ( акции, облигации, векселя, производные ЦБ)

Инвестиции, учитываемые по СС через прочий совокупный доход (акции, облигации, векселя)

Инвестиции, учитываемые по амортизируемой стоимости (облигации, займы)

Денежные средства

Денежные средства на счетах в банках, кассе

Депозиты сроком погашения но момент размещения до 3 месяцев

Овердрафты

Прочие ФА

Займы и кредиты

Облигации выпущенные

4

5.

Финансовые обязательства:структура

Финансовая кредиторская задолженность

КЗ поставщиков и подрядчиков

Обязательства по аренде

Прочая КЗ

Прочие ФО

Займы и кредиты

Облигации выпущенные

5

6.

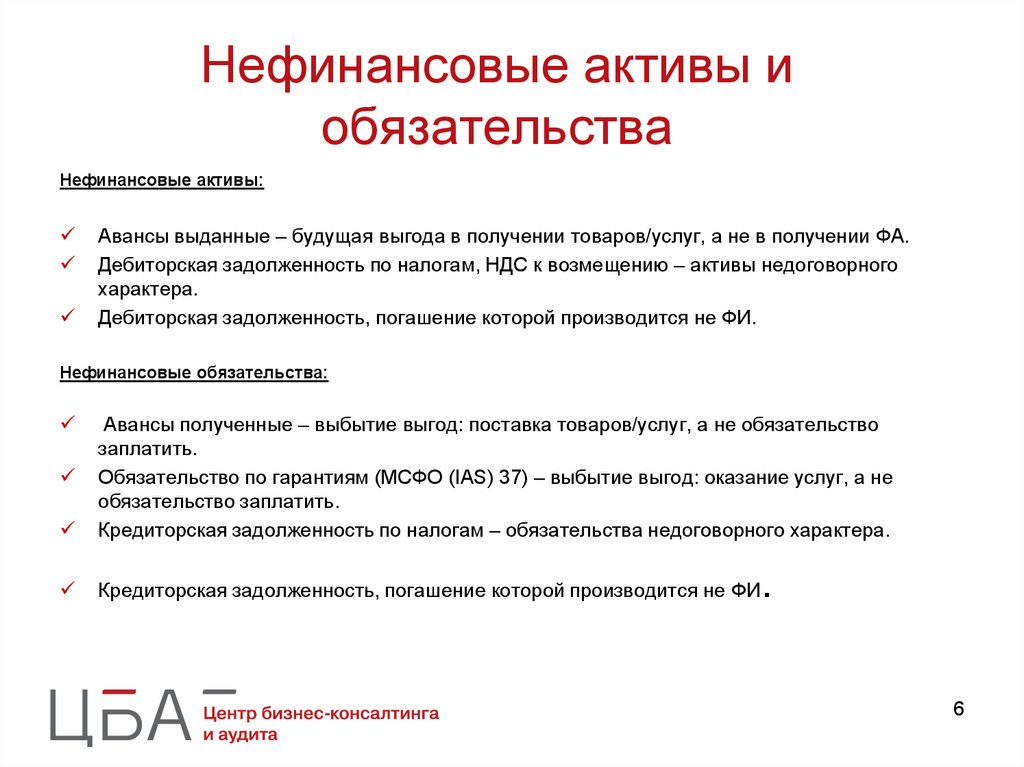

Нефинансовые активы иобязательства

Нефинансовые активы:

Авансы выданные – будущая выгода в получении товаров/услуг, а не в получении ФА.

Дебиторская задолженность по налогам, НДС к возмещению – активы недоговорного

характера.

Дебиторская задолженность, погашение которой производится не ФИ.

Нефинансовые обязательства:

Авансы полученные – выбытие выгод: поставка товаров/услуг, а не обязательство

заплатить.

Обязательство по гарантиям (МСФО (IAS) 37) – выбытие выгод: оказание услуг, а не

обязательство заплатить.

Кредиторская задолженность по налогам – обязательства недоговорного характера.

Кредиторская задолженность, погашение которой производится не ФИ

.

6

7.

Раздел I. Финансовые вложения7

8.

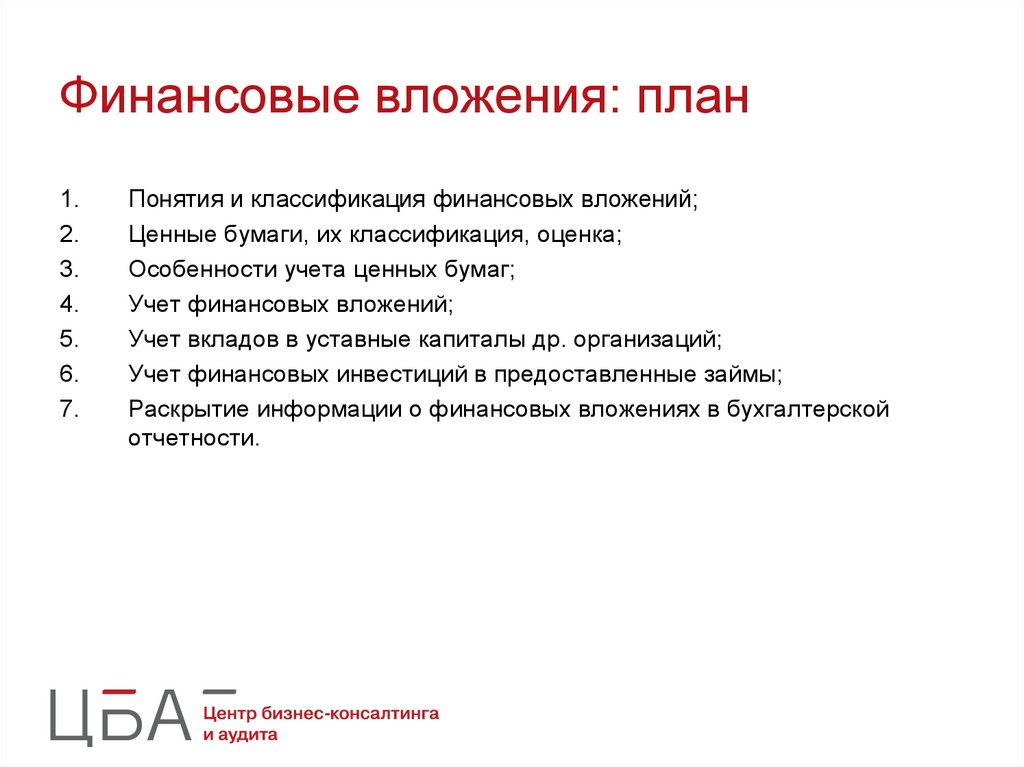

Финансовые вложения: план1.

2.

3.

4.

5.

6.

7.

Понятия и классификация финансовых вложений;

Ценные бумаги, их классификация, оценка;

Особенности учета ценных бумаг;

Учет финансовых вложений;

Учет вкладов в уставные капиталы др. организаций;

Учет финансовых инвестиций в предоставленные займы;

Раскрытие информации о финансовых вложениях в бухгалтерской

отчетности.

9.

Стандарты, которыми регулируется учет финансовых вложений:ПБУ 19/02 «Учет финансовых вложений»

9

10.

Финансовые вложения - это:инвестиции организаций в ценные бумаги,

инвестиции в уставные капиталы других организаций,

предоставленные другим организациям займы.

депозитные вклады в кредитных организациях,

дебиторская задолженность, приобретенная на основании уступки

права требования.

11.

Единица бухгалтерского учета финансовыхвложений

выбирается

организацией

самостоятельно.

В зависимости от характера финансовых

вложений, порядка их приобретения и

использования

единицей

финансового

вложения может быть: серия, партия и т. п. –

однородная

совокупность

финансовых

вложений.

12.

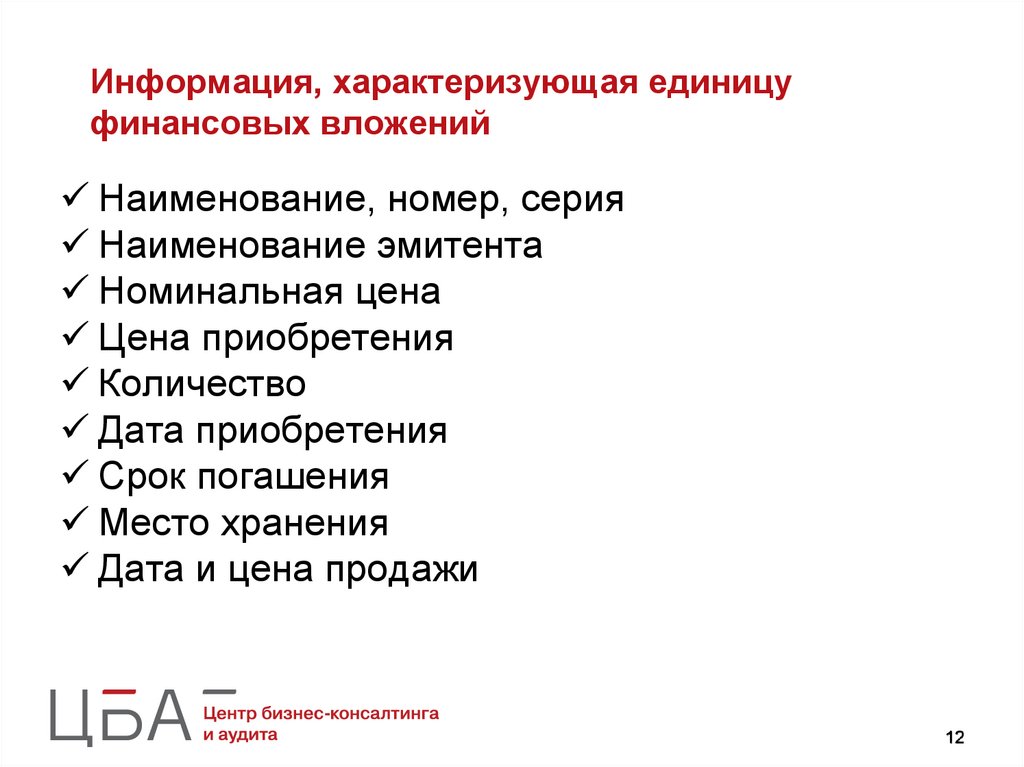

Информация, характеризующая единицуфинансовых вложений

Наименование, номер, серия

Наименование эмитента

Номинальная цена

Цена приобретения

Количество

Дата приобретения

Срок погашения

Место хранения

Дата и цена продажи

12

13.

Критерии признания активов в качестве финансовыхвложений.

При единовременном соблюдении следующих условий:

Наличие надлежаще оформленных документов,

подтверждающих существование права у организации на

финансовые вложения и на получение денежных средств или др.

активов, вытекающие из этих прав(акции, сертификаты, векселя,

свидетельства на сумму вкладов в уставной капитал, договоры

займа и др.);

Переход к организации финансовых рисков, связанных с

финансовыми вложениями(риск изменения цены, риск

неплатежеспособности должника, риск ликвидности и др.);

Способность приносить организации экономические выгоды в

будущем в форме процентов, дивидендов или прироста их

стоимости;

14.

Классификация по сроку погашенияВ зависимости от периода времени, в течение которого организация намерена

держать в своей собственности финансовые вложения и получать доход по ним, финансовые

вложения разделяются на:

долгосрочные

краткосрочные.

Финансовые вложения относятся к долгосрочным в случае наличия у организации

намерения держать их и получать доход по ним в течение срока, превышающего 12 месяцев с

отчетной даты. Если же получение доходов и нахождение в собственности организации

объектов финансовых вложений планируется осуществлять в течение 12 месяцев с отчетной

даты, такие финансовые вложения классифицируются как краткосрочные.

Таким образом, основу классификации финансовых вложений взависимости от срока

обращения в организации составляют не четко определенные критерии, а профессиональное

суждение лиц, ответственных за раскрытие информации в бухгалтерской отчетности

14

15.

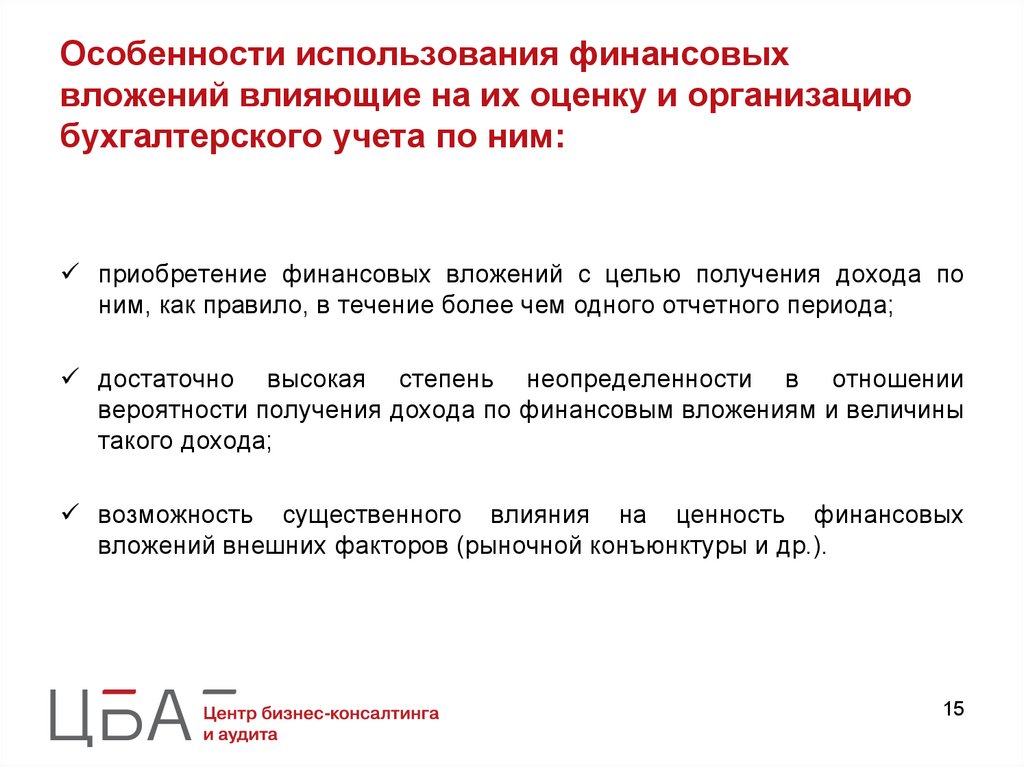

Особенности использования финансовыхвложений влияющие на их оценку и организацию

бухгалтерского учета по ним:

приобретение финансовых вложений с целью получения дохода по

ним, как правило, в течение более чем одного отчетного периода;

достаточно высокая степень неопределенности в отношении

вероятности получения дохода по финансовым вложениям и величины

такого дохода;

возможность существенного влияния на ценность финансовых

вложений внешних факторов (рыночной конъюнктуры и др.).

15

16.

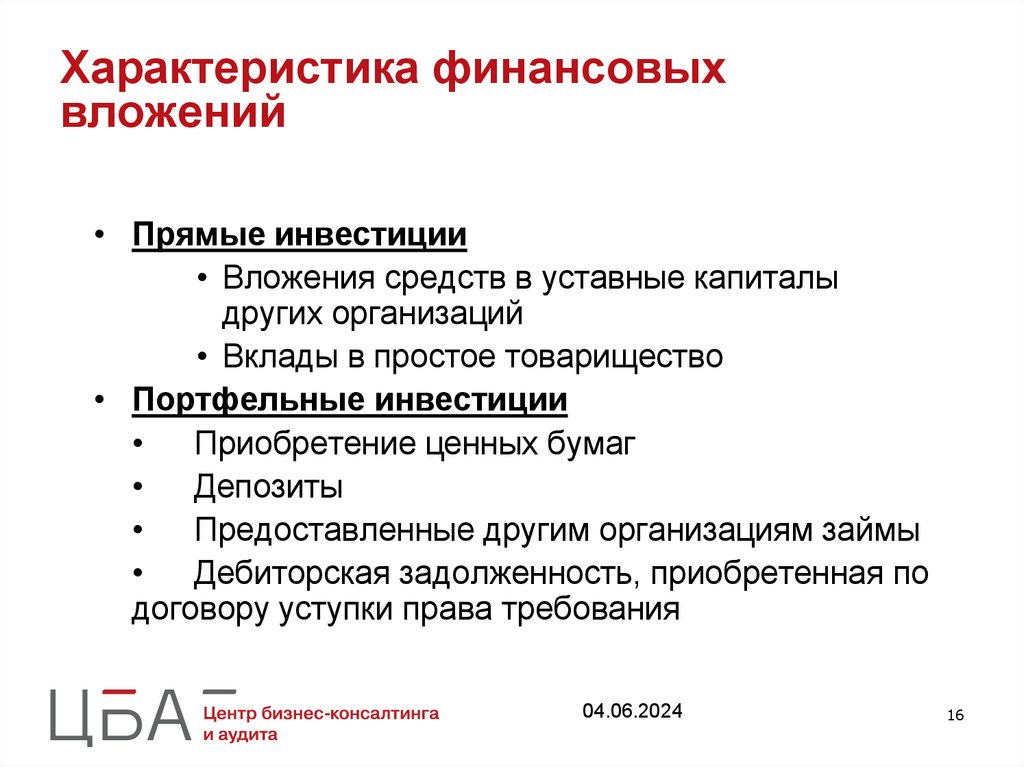

Характеристика финансовыхвложений

• Прямые инвестиции

• Вложения средств в уставные капиталы

других организаций

• Вклады в простое товарищество

• Портфельные инвестиции

Приобретение ценных бумаг

Депозиты

Предоставленные другим организациям займы

Дебиторская задолженность, приобретенная по

договору уступки права требования

04.06.2024

16

17.

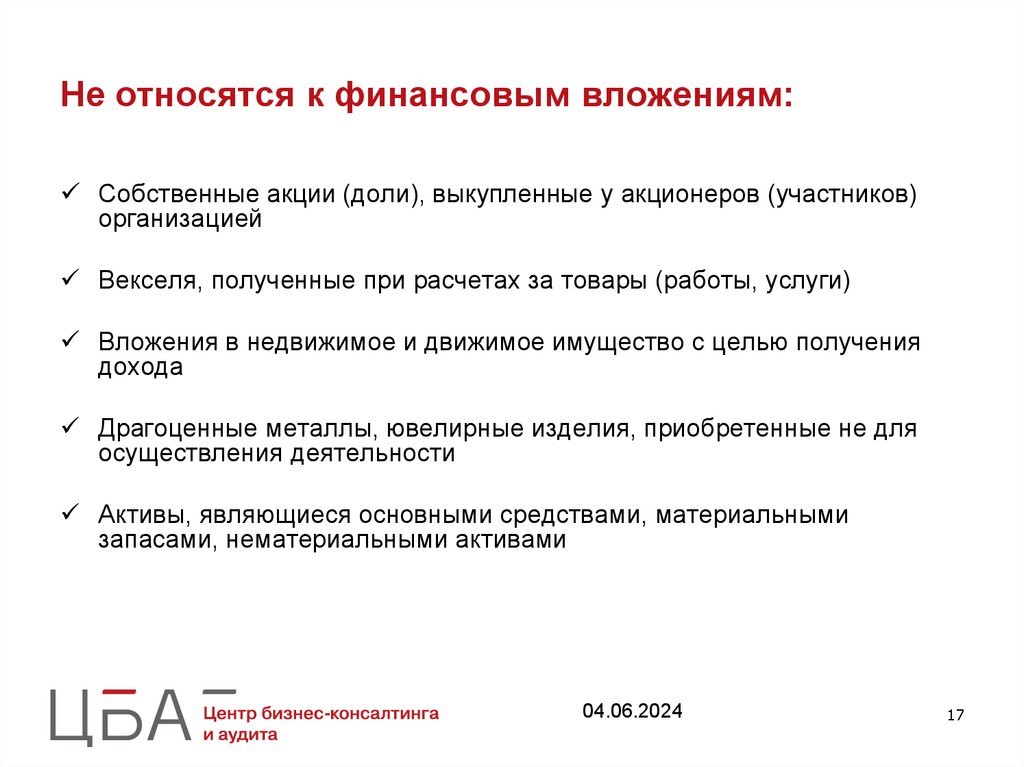

Не относятся к финансовым вложениям:Собственные акции (доли), выкупленные у акционеров (участников)

организацией

Векселя, полученные при расчетах за товары (работы, услуги)

Вложения в недвижимое и движимое имущество с целью получения

дохода

Драгоценные металлы, ювелирные изделия, приобретенные не для

осуществления деятельности

Активы, являющиеся основными средствами, материальными

запасами, нематериальными активами

04.06.2024

17

18.

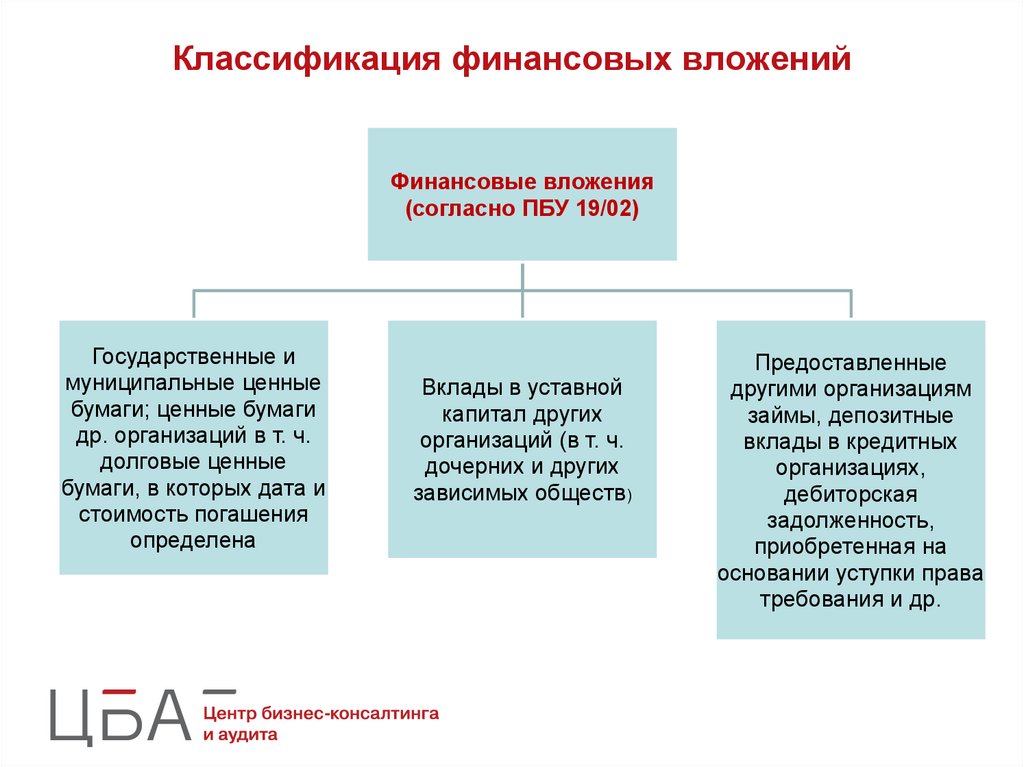

Классификация финансовых вложенийФинансовые вложения

(согласно ПБУ 19/02)

Государственные и

муниципальные ценные

бумаги; ценные бумаги

др. организаций в т. ч.

долговые ценные

бумаги, в которых дата и

стоимость погашения

определена

Вклады в уставной

капитал других

организаций (в т. ч.

дочерних и других

зависимых обществ)

Предоставленные

другими организациям

займы, депозитные

вклады в кредитных

организациях,

дебиторская

задолженность,

приобретенная на

основании уступки права

требования и др.

19.

Ценные бумаги, их классификация,оценка

Ценная бумага- это документ, удостоверяющий с соблюдением

установленной формы и обязательных реквизитов имущественные

права, осуществление и передача которых возможны только при его

предъявлении. С передачей ценной бумаги переходят все

удостоверяемые ею права в совокупности(ст. 142 Гражданского кодекса

РФ);

Ценные бумаги являются средством финансирования,

кредитования, перераспределения финансовых ресурсов, вложения

денежных накоплений.

20.

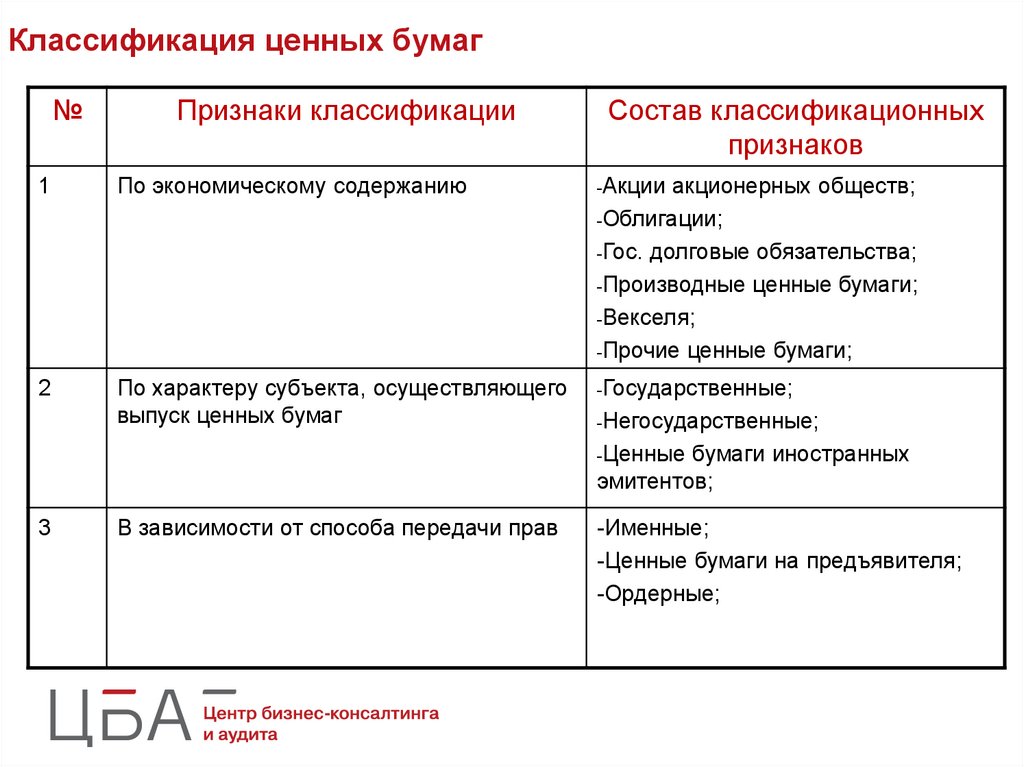

Классификация ценных бумаг№

1

Признаки классификации

По экономическому содержанию

Состав классификационных

признаков

-Акции акционерных обществ;

-Облигации;

-Гос. долговые обязательства;

-Производные ценные бумаги;

-Векселя;

-Прочие ценные бумаги;

2

По характеру субъекта, осуществляющего

выпуск ценных бумаг

-Государственные;

-Негосударственные;

-Ценные бумаги иностранных

эмитентов;

3

В зависимости от способа передачи прав

-Именные;

-Ценные бумаги на предъявителя;

-Ордерные;

21.

4В зависимости от характера операций

и сделок

-фондовые

-коммерческие(капитальные) или

товарные

5

Удостоверяющие права их владельца

на покупку или продажу

-первичные

-производные

6

По форме

-документальные (форма при

которой осуществление и передача

прав сопровождается выдачей

документа(сертификат, ценная

бумага))

-бездокументарные(форма именных

ценных бумаг, при которой

осуществление и передача прав не

сопровождается выдачей

документа(сертификата)

7

В зависимости от срока обращения

-краткосрочные (до 1 года)

-среднесрочные (от 1 до 3 лет)

-долгосрочные(от5 до 30 лет)

-бессрочные

22.

Виды стоимостиценных бумаг

Эмиссионная

стоимость

Балансовая

стоимость

Ликвидационная

стоимость

Залоговая

стоимость

Рыночная(курсовая)

стоимость

Номинальная

стоимость

23.

Оценка финансовых вложенийпервоначальная стоимость;

последующая оценка.

Первоначальная стоимость финансовых вложений — это оценка, в

которой финансовые вложения принимаются к учету при

поступлении в организацию.

Порядок определения первоначальной стоимости финансовых

вложений зависит от способа их поступления в организацию.

23

24.

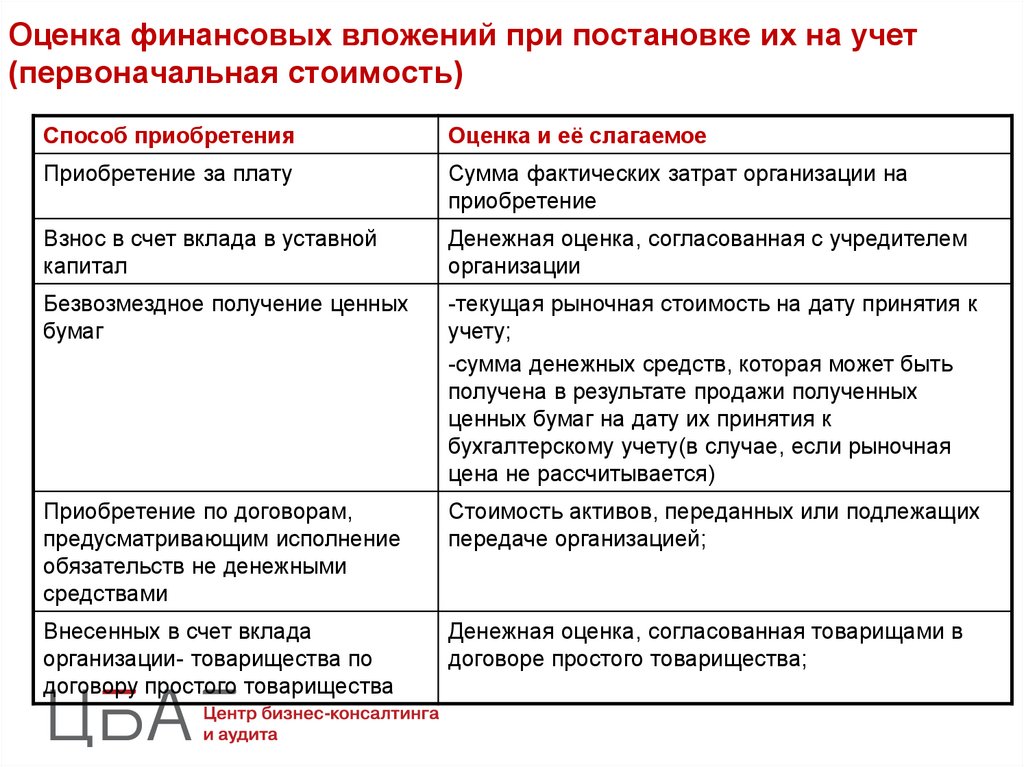

Оценка финансовых вложений при постановке их на учет(первоначальная стоимость)

Способ приобретения

Оценка и её слагаемое

Приобретение за плату

Сумма фактических затрат организации на

приобретение

Взнос в счет вклада в уставной

капитал

Денежная оценка, согласованная с учредителем

организации

Безвозмездное получение ценных

бумаг

-текущая рыночная стоимость на дату принятия к

учету;

-сумма денежных средств, которая может быть

получена в результате продажи полученных

ценных бумаг на дату их принятия к

бухгалтерскому учету(в случае, если рыночная

цена не рассчитывается)

Приобретение по договорам,

предусматривающим исполнение

обязательств не денежными

средствами

Стоимость активов, переданных или подлежащих

передаче организацией;

Внесенных в счет вклада

организации- товарищества по

договору простого товарищества

Денежная оценка, согласованная товарищами в

договоре простого товарищества;

25.

Сумма фактических затрат при приобретении заплату складывается

суммы, уплачиваемые в соответствии с договором продавцу

финансовых вложений;

суммы, уплачиваемые за информационные и консультационные

услуги, связанные с приобретением указанных активов;

вознаграждения, уплачиваемые посреднической организации или

иному лицу, через которое приобретены активы в качестве

финансовых вложений;

иные затраты, непосредственно связанные с приобретением активов в

качестве финансовых вложений.

Не включаются в фактические затраты на приобретение финансовых

вложений общехозяйственные и иные аналогичные расходы, кроме

случаев, когда они непосредственно связаны с приобретением

финансовых вложений.

25

26.

Последующая оценка финансовых вложенийДля целей определения последующей оценки финансовые

вложения подразделяются на две группы:

финансовые вложения, по которым можно определить текущую

рыночную стоимость;

финансовые вложения, по которым их текущая рыночная

стоимость не определяется.

26

27.

Последующая оценка финансовых вложенийПервая группа финансовых вложений отражается в бухгалтерской

отчетности по текущей рыночной стоимости. Корректировка стоимости финансовых

вложений до текущей рыночной стоимости может производиться по выбору

организации ежемесячно или ежеквартально. Разница между оценкой финансовых

вложений по текущей рыночной стоимости на отчетную дату и предыдущей

оценкой финансовых вложений относится на финансовые результаты

деятельности организации.

Вторая группа финансовых вложений, в отношении которых текущая

рыночная стоимость не определяется, отражается в бухгалтерской отчетности по

первоначальной стоимости за вычетом резерва под обесценение.

По долговым ценным бумагам, по которым не определяется текущая

рыночная стоимость, организации разрешается разницу между первоначальной

стоимостью и номинальной стоимостью в течение срока их обращения

равномерно, по мере причитающегося по ним в соответствии с условиями выпуска

дохода, относить на финансовые результаты организации.

27

28.

Учет операций с финансовыми вложениямиОсновные хозяйственные операции организации с финансовыми

вложениями,

находящие отражение в бухгалтерском учете, следующие:

поступление финансовых вложений в организацию;

последующая оценка финансовых вложений, проводимая в

установленном порядке;

выбытие финансовых вложений

28

29.

Организация бухгалтерского учетаСчет 58 «Финансовые вложения»

Единица учета финансовых вложений выбирается организацией

самостоятельно в зависимости от вида, способа приобретения и пр.

(серия, договор)

Аналитический учет ведется в регистрах, разрабатываемых организацией

самостоятельно (карточках, книгах).

Субсчета по видам

58-1 «Паи и акции»

58-2 «Долговые ценные бумаги»

58-3 «Предоставленные займы»

58-4 «Вклады по договору простого товарищества»

29

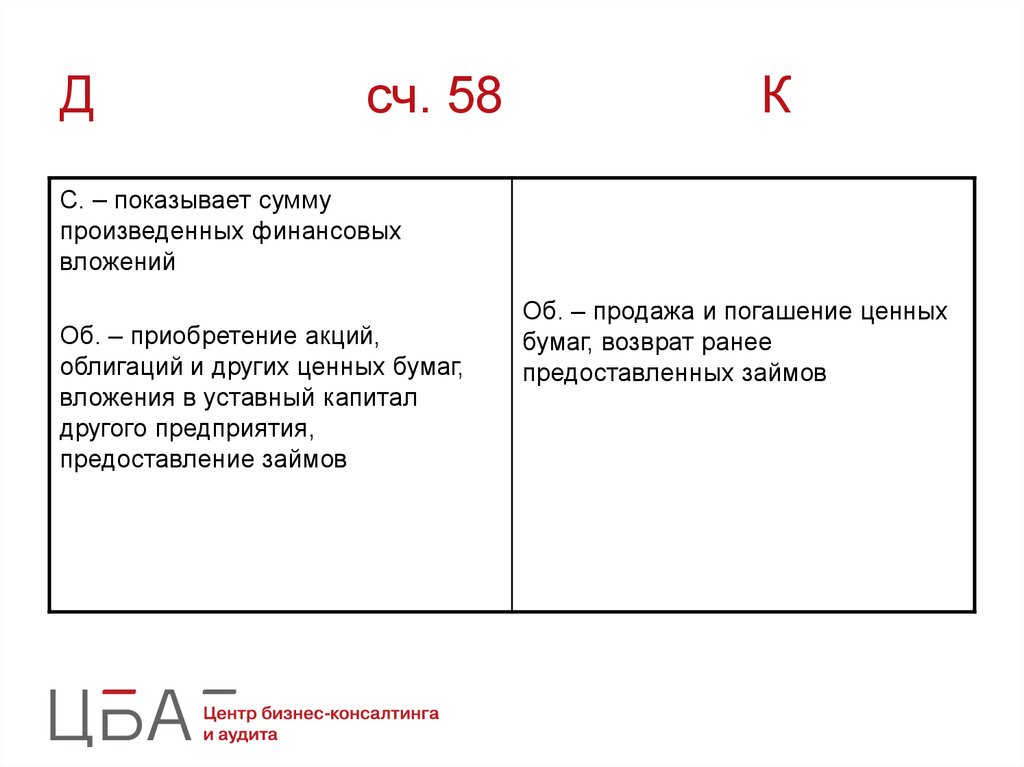

30.

Дсч. 58

К

С. – показывает сумму

произведенных финансовых

вложений

Об. – приобретение акций,

облигаций и других ценных бумаг,

вложения в уставный капитал

другого предприятия,

предоставление займов

Об. – продажа и погашение ценных

бумаг, возврат ранее

предоставленных займов

31.

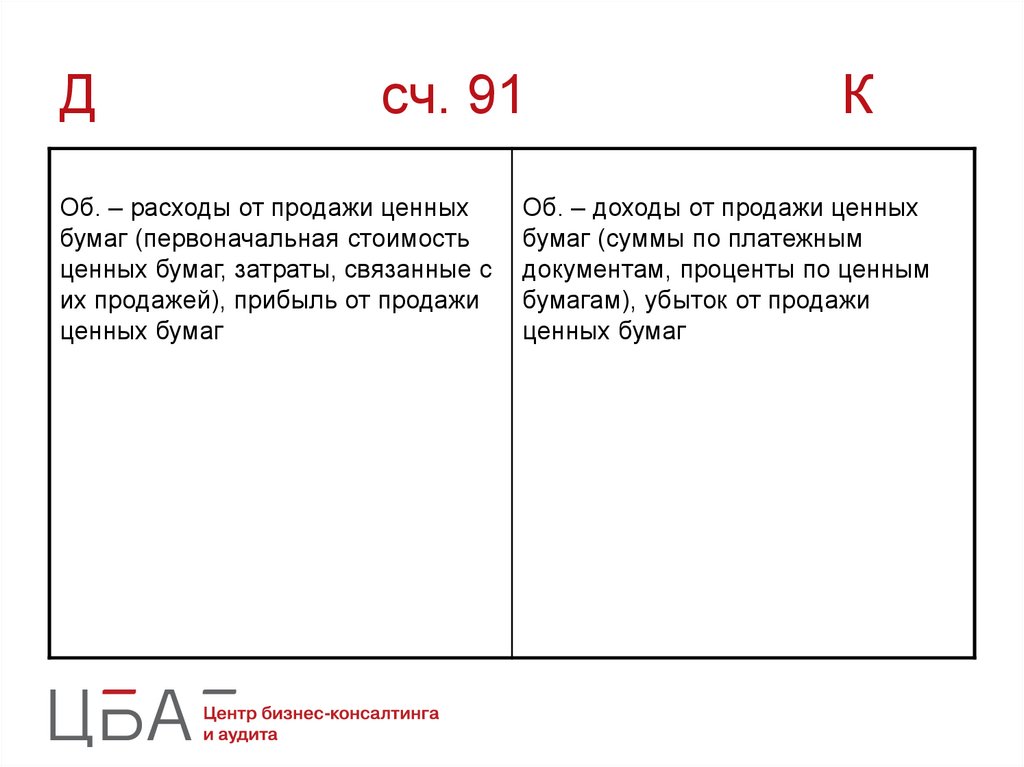

Дсч. 91

Об. – расходы от продажи ценных

бумаг (первоначальная стоимость

ценных бумаг, затраты, связанные с

их продажей), прибыль от продажи

ценных бумаг

К

Об. – доходы от продажи ценных

бумаг (суммы по платежным

документам, проценты по ценным

бумагам), убыток от продажи

ценных бумаг

32.

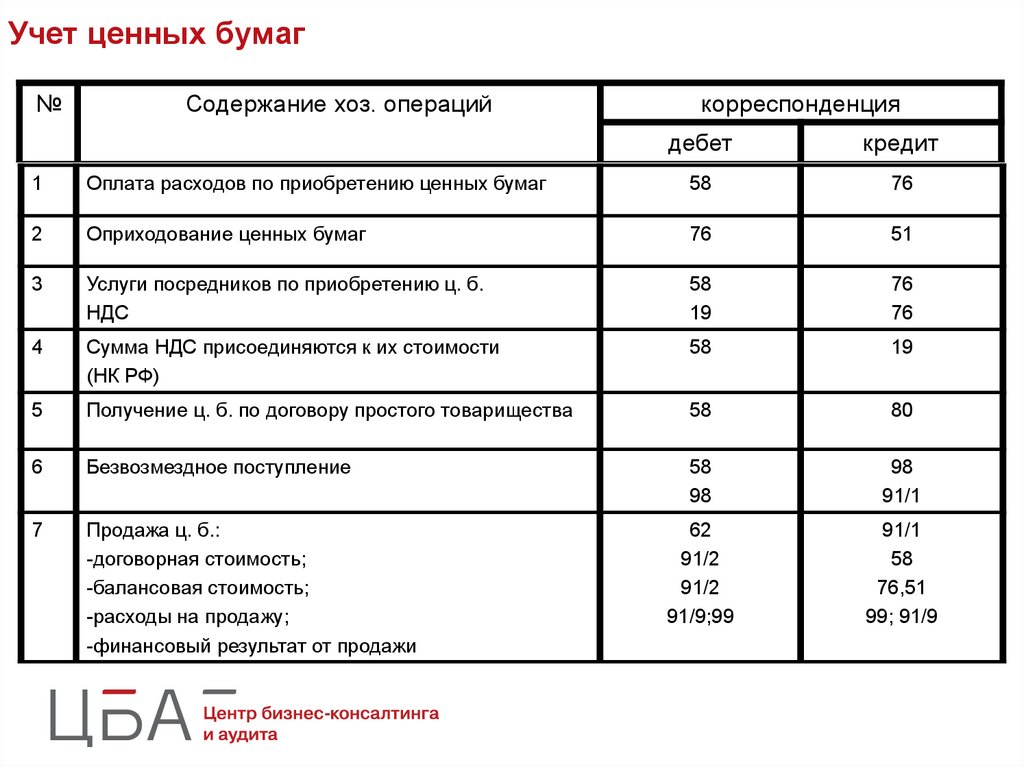

Учет ценных бумаг№

Содержание хоз. операций

корреспонденция

дебет

кредит

1

Оплата расходов по приобретению ценных бумаг

58

76

2

Оприходование ценных бумаг

76

51

3

Услуги посредников по приобретению ц. б.

НДС

58

19

76

76

4

Сумма НДС присоединяются к их стоимости

(НК РФ)

58

19

5

Получение ц. б. по договору простого товарищества

58

80

6

Безвозмездное поступление

58

98

98

91/1

7

Продажа ц. б.:

-договорная стоимость;

-балансовая стоимость;

-расходы на продажу;

-финансовый результат от продажи

62

91/2

91/2

91/9;99

91/1

58

76,51

99; 91/9

33.

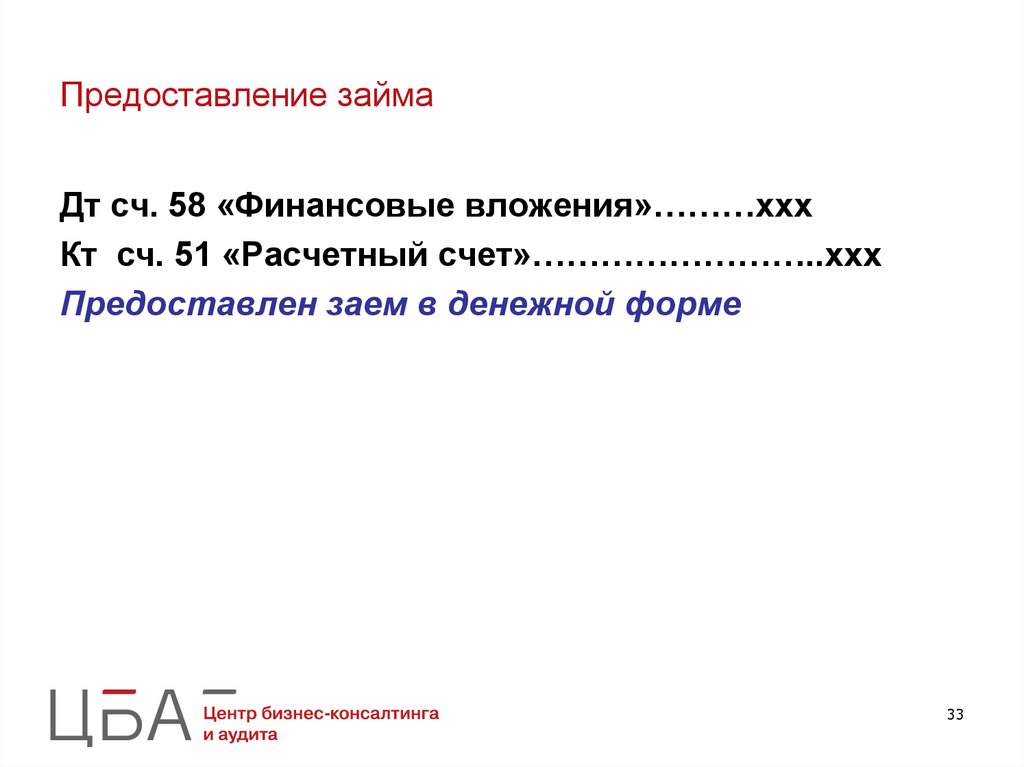

Предоставление займаДт сч. 58 «Финансовые вложения»………ххх

Кт сч. 51 «Расчетный счет»……………………..ххх

Предоставлен заем в денежной форме

33

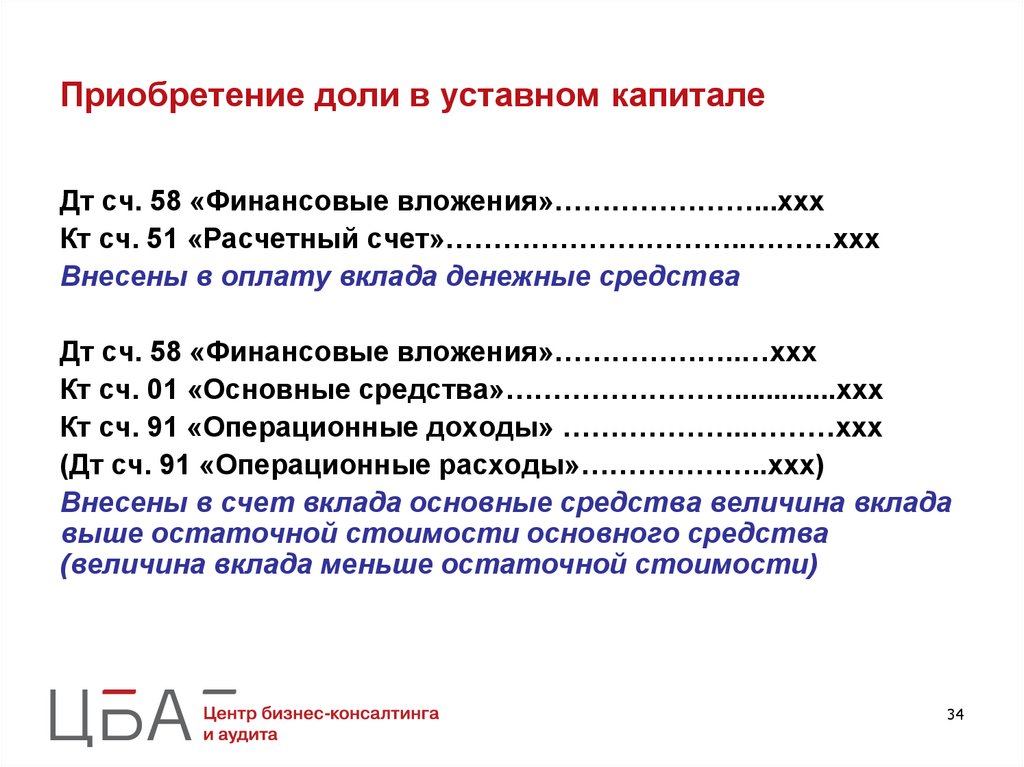

34.

Приобретение доли в уставном капиталеДт сч. 58 «Финансовые вложения»…………………...ххх

Кт сч. 51 «Расчетный счет»…………………………..………ххх

Внесены в оплату вклада денежные средства

Дт сч. 58 «Финансовые вложения»………………..…ххх

Кт сч. 01 «Основные средства»…………………….............ххх

Кт сч. 91 «Операционные доходы» ………………..………ххх

(Дт сч. 91 «Операционные расходы»………………..ххх)

Внесены в счет вклада основные средства величина вклада

выше остаточной стоимости основного средства

(величина вклада меньше остаточной стоимости)

34

35.

Обесценение финансовых вложенийОбесценение – устойчивое снижение стоимости

финансовых вложений (по которым не определяется текущая

рыночная стоимость) ниже величины экономических выгод,

которые планировали получить

Определяется расчетная стоимость, как разность между

первоначальной и суммой снижения

Если проверка на обесценение на 31 декабря отчетного

года подтверждает устойчивое снижение – создается резерв под

обесценение финансовых вложений на сумму разницы между

первоначальной и расчетной стоимостью за счет финансовых

результатов

Счет 59 «Резерв под обесценение финансовых вложений»

35

36.

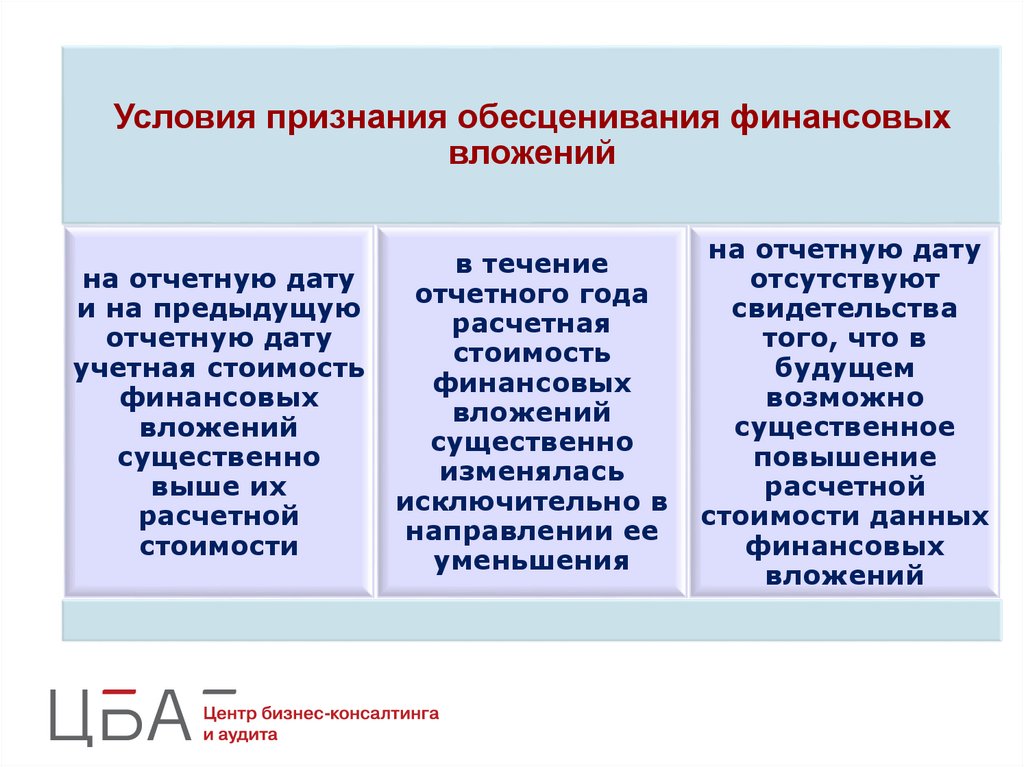

Условия признания обесценивания финансовыхвложений

на отчетную дату

и на предыдущую

отчетную дату

учетная стоимость

финансовых

вложений

существенно

выше их

расчетной

стоимости

в течение

отчетного года

расчетная

стоимость

финансовых

вложений

существенно

изменялась

исключительно в

направлении ее

уменьшения

на отчетную дату

отсутствуют

свидетельства

того, что в

будущем

возможно

существенное

повышение

расчетной

стоимости данных

финансовых

вложений

37.

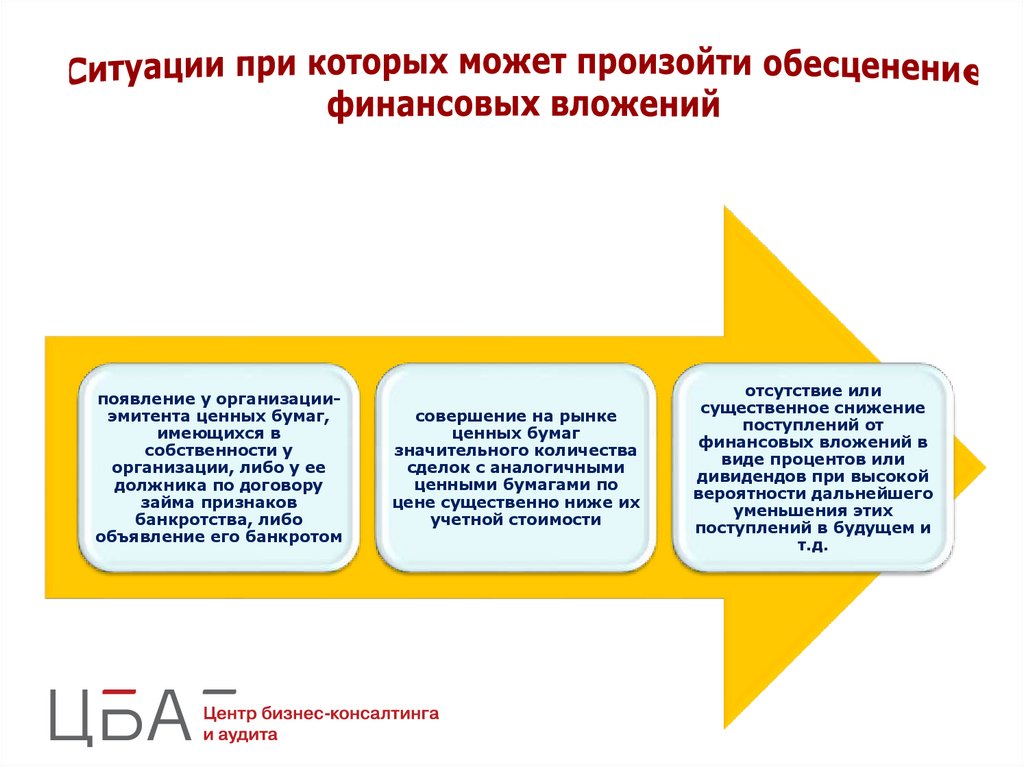

появление у организацииэмитента ценных бумаг,имеющихся в

собственности у

организации, либо у ее

должника по договору

займа признаков

банкротства, либо

объявление его банкротом

совершение на рынке

ценных бумаг

значительного количества

сделок с аналогичными

ценными бумагами по

цене существенно ниже их

учетной стоимости

отсутствие или

существенное снижение

поступлений от

финансовых вложений в

виде процентов или

дивидендов при высокой

вероятности дальнейшего

уменьшения этих

поступлений в будущем и

т.д.

38.

Создание резерва под обесценение финансовыхвложений, рыночная стоимость которых не

определяется

Дт сч. 91 субсчет «Операционные

расходы – оценочные резервы»…….ххх

Кт сч. 59 «Резервы под обесценение

финансовых вложений»……………………..ххх

Создан резерв на сумму разницы между расчетной

и первоначальной стоимостью

В следующих периодах:

Дт сч. 91 Кт сч. 59 – увеличен резерв

Дт сч. 59 Кт сч. 91 – уменьшен резерва

38

39.

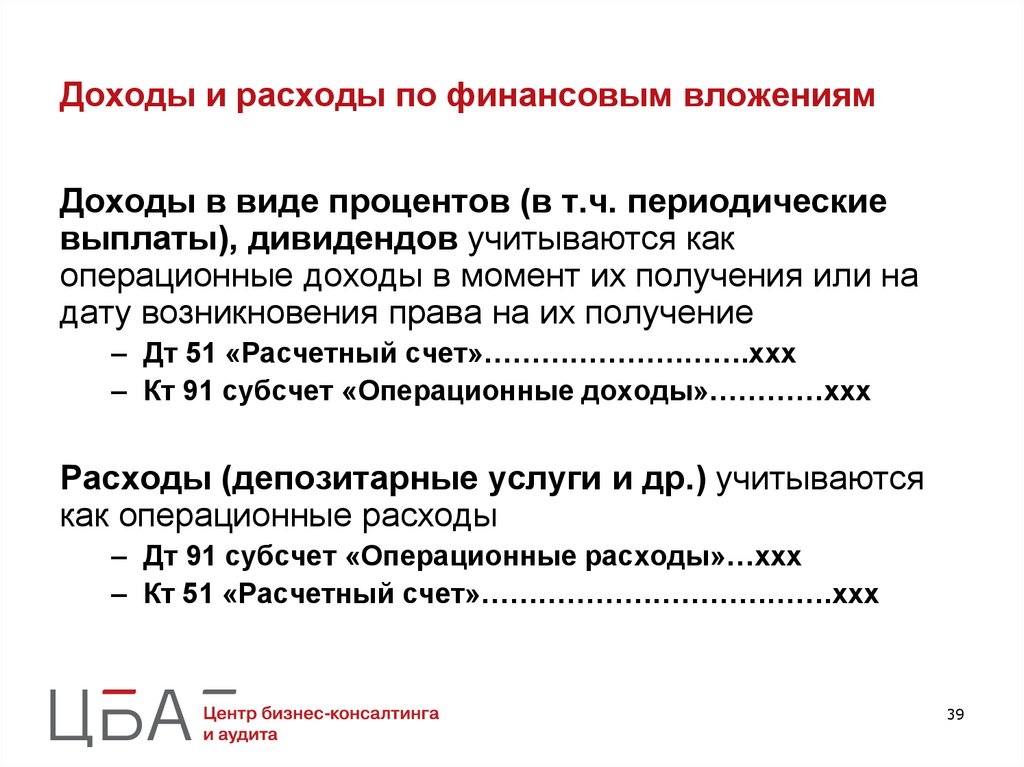

Доходы и расходы по финансовым вложениямДоходы в виде процентов (в т.ч. периодические

выплаты), дивидендов учитываются как

операционные доходы в момент их получения или на

дату возникновения права на их получение

– Дт 51 «Расчетный счет»……………………….ххх

– Кт 91 субсчет «Операционные доходы»…………ххх

Расходы (депозитарные услуги и др.) учитываются

как операционные расходы

– Дт 91 субсчет «Операционные расходы»…ххх

– Кт 51 «Расчетный счет»……………………………….ххх

39

40.

Выбытие финансовых вложенийВыбытие в результате:

– Погашения (оплаты) – долговые ценные бумаги,

предоставленные займы и пр.

– Продажи

– Передачи в счет вклада в уставные капиталы других

организаций

– Передачи в счет погашения других обязательств

40

41.

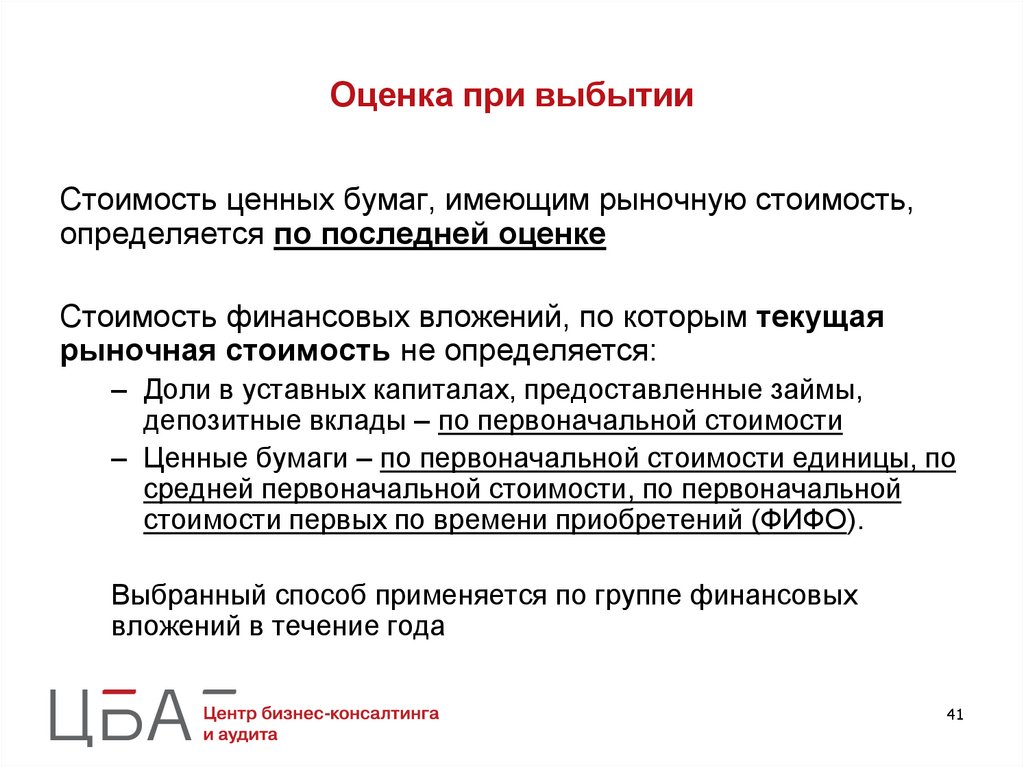

Оценка при выбытииСтоимость ценных бумаг, имеющим рыночную стоимость,

определяется по последней оценке

Стоимость финансовых вложений, по которым текущая

рыночная стоимость не определяется:

– Доли в уставных капиталах, предоставленные займы,

депозитные вклады – по первоначальной стоимости

– Ценные бумаги – по первоначальной стоимости единицы, по

средней первоначальной стоимости, по первоначальной

стоимости первых по времени приобретений (ФИФО).

Выбранный способ применяется по группе финансовых

вложений в течение года

41

42.

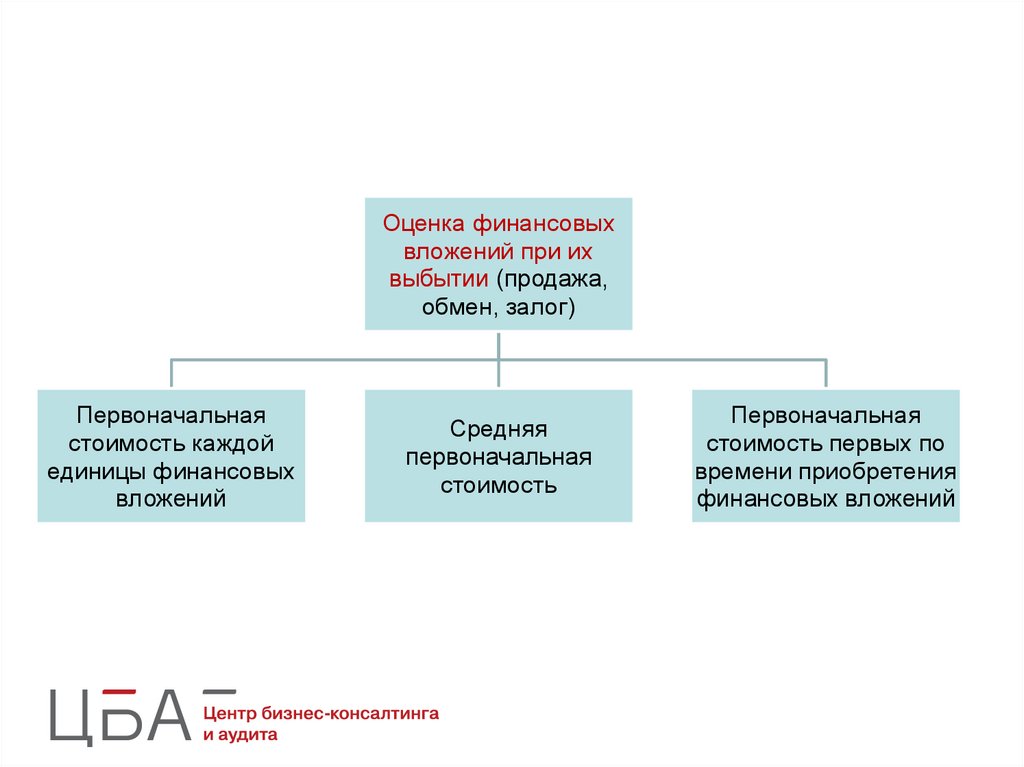

Оценка финансовыхвложений при их

выбытии (продажа,

обмен, залог)

Первоначальная

стоимость каждой

единицы финансовых

вложений

Средняя

первоначальная

стоимость

Первоначальная

стоимость первых по

времени приобретения

финансовых вложений

43.

Выбытие финансовых вложенийДт 51 «Расчетный счет»……………………….ххх

Кт 58 «Финансовые вложения»…………………..ххх

На сумму, полученную при погашении облигации,

займа, векселя

Дт 51 «Расчетный счет»……………………….ххх

Кт 91 субсчет «Операционные доходы»……….ххх

Дт 91 субсчет «Операционные расходы»…ххх

Кт 58 «Финансовые вложения»…………………..ххх

Продажа ценных бумаг: получены деньги от

продажи, списана учетная стоимость,

результат на счете 91

43

44.

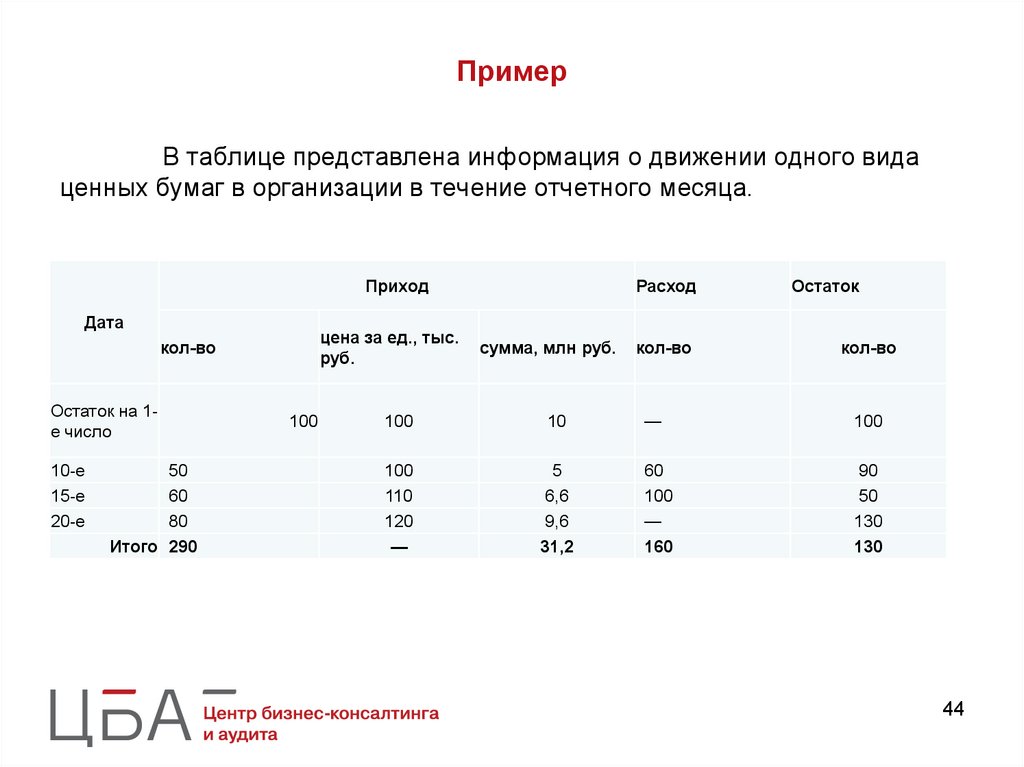

ПримерВ таблице представлена информация о движении одного вида

ценных бумаг в организации в течение отчетного месяца.

Приход

Дата

кол-во

Остаток на 1е число

10-е

15-е

20-е

50

60

80

Итого 290

100

Расход

Остаток

цена за ед., тыс.

руб.

сумма, млн руб.

кол-во

кол-во

100

10

—

100

100

110

120

—

5

6,6

9,6

31,2

60

100

—

160

90

50

130

130

44

45.

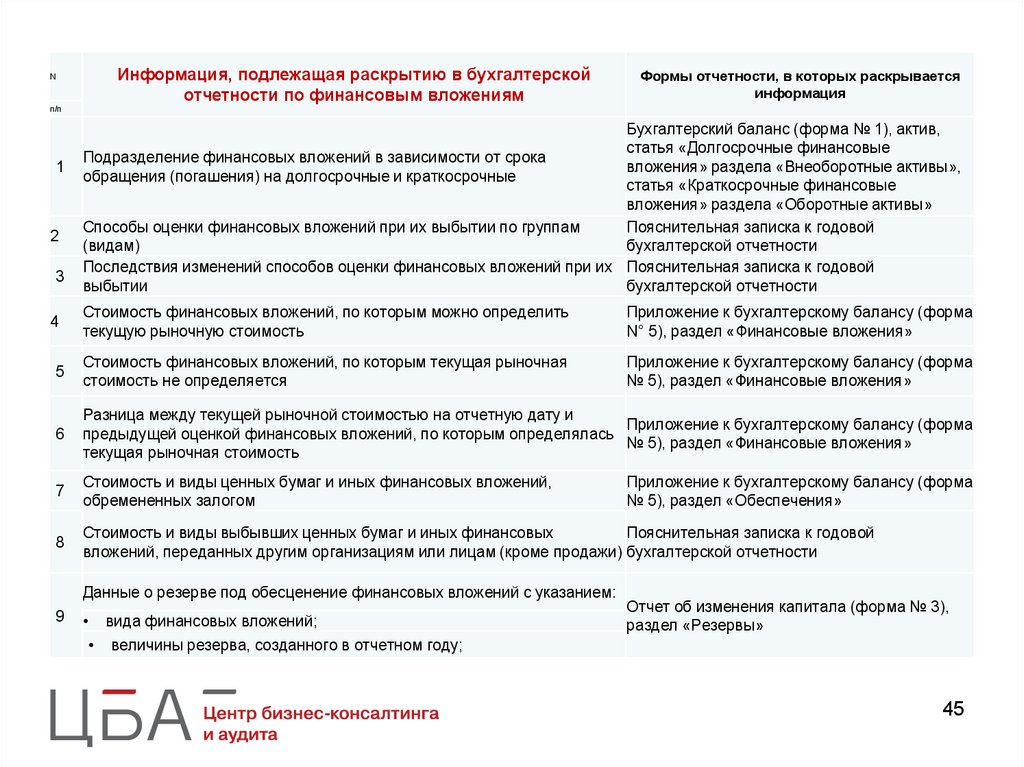

Информация, подлежащая раскрытию в бухгалтерскойотчетности по финансовым вложениям

N

п/п

1

2

3

Формы отчетности, в которых раскрывается

информация

Бухгалтерский баланс (форма № 1), актив,

статья «Долгосрочные финансовые

Подразделение финансовых вложений в зависимости от срока

вложения» раздела «Внеоборотные активы»,

обращения (погашения) на долгосрочные и краткосрочные

статья «Краткосрочные финансовые

вложения» раздела «Оборотные активы»

Способы оценки финансовых вложений при их выбытии по группам

Пояснительная записка к годовой

(видам)

бухгалтерской отчетности

Последствия изменений способов оценки финансовых вложений при их Пояснительная записка к годовой

выбытии

бухгалтерской отчетности

4

Стоимость финансовых вложений, по которым можно определить

текущую рыночную стоимость

Приложение к бухгалтерскому балансу (форма

N° 5), раздел «Финансовые вложения»

5

Стоимость финансовых вложений, по которым текущая рыночная

стоимость не определяется

Приложение к бухгалтерскому балансу (форма

№ 5), раздел «Финансовые вложения»

6

Разница между текущей рыночной стоимостью на отчетную дату и

Приложение к бухгалтерскому балансу (форма

предыдущей оценкой финансовых вложений, по которым определялась

№ 5), раздел «Финансовые вложения»

текущая рыночная стоимость

7

Стоимость и виды ценных бумаг и иных финансовых вложений,

обремененных залогом

8

Стоимость и виды выбывших ценных бумаг и иных финансовых

Пояснительная записка к годовой

вложений, переданных другим организациям или лицам (кроме продажи) бухгалтерской отчетности

Данные о резерве под обесценение финансовых вложений с указанием:

9

вида финансовых вложений;

величины резерва, созданного в отчетном году;

Приложение к бухгалтерскому балансу (форма

№ 5), раздел «Обеспечения»

Отчет об изменения капитала (форма № 3),

раздел «Резервы»

45

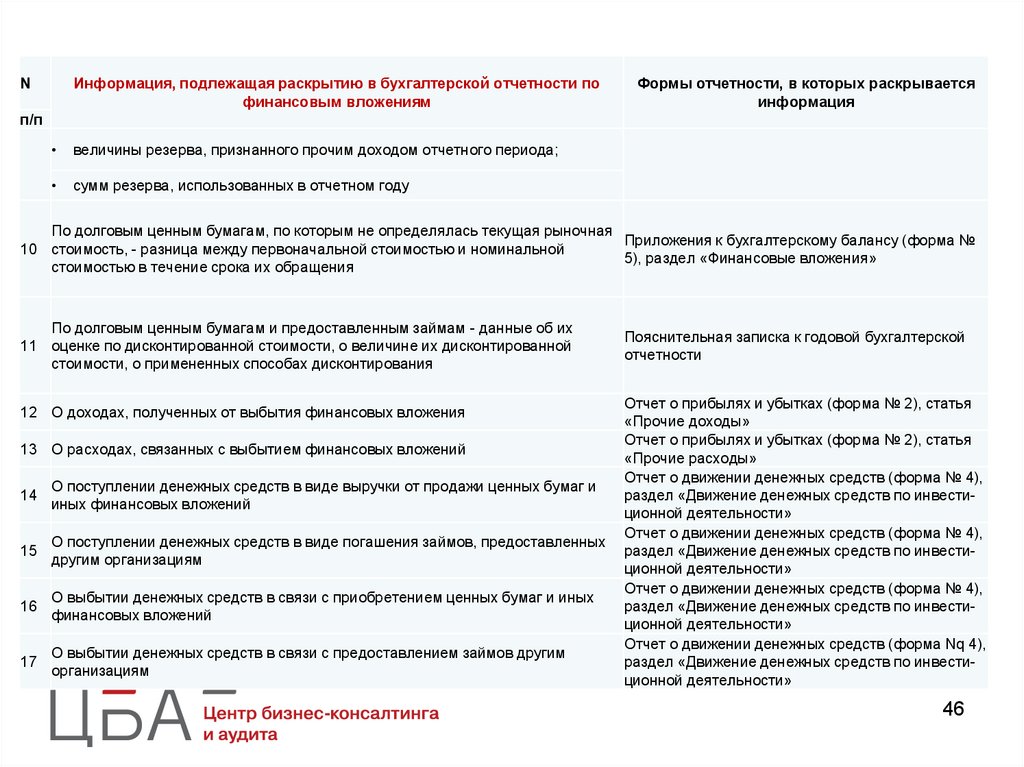

46.

Информация, подлежащая раскрытию в бухгалтерской отчетности пофинансовым вложениям

N

Формы отчетности, в которых раскрывается

информация

п/п

величины резерва, признанного прочим доходом отчетного периода;

сумм резерва, использованных в отчетном году

По долговым ценным бумагам, по которым не определялась текущая рыночная

Приложения к бухгалтерскому балансу (форма №

10 стоимость, - разница между первоначальной стоимостью и номинальной

5), раздел «Финансовые вложения»

стоимостью в течение срока их обращения

По долговым ценным бумагам и предоставленным займам - данные об их

11 оценке по дисконтированной стоимости, о величине их дисконтированной

стоимости, о примененных способах дисконтирования

12 О доходах, полученных от выбытия финансовых вложения

13 О расходах, связанных с выбытием финансовых вложений

14

О поступлении денежных средств в виде выручки от продажи ценных бумаг и

иных финансовых вложений

15

О поступлении денежных средств в виде погашения займов, предоставленных

другим организациям

16

О выбытии денежных средств в связи с приобретением ценных бумаг и иных

финансовых вложений

17

О выбытии денежных средств в связи с предоставлением займов другим

организациям

Пояснительная записка к годовой бухгалтерской

отчетности

Отчет о прибылях и убытках (форма № 2), статья

«Прочие доходы»

Отчет о прибылях и убытках (форма № 2), статья

«Прочие расходы»

Отчет о движении денежных средств (форма № 4),

раздел «Движение денежных средств по инвестиционной деятельности»

Отчет о движении денежных средств (форма № 4),

раздел «Движение денежных средств по инвестиционной деятельности»

Отчет о движении денежных средств (форма № 4),

раздел «Движение денежных средств по инвестиционной деятельности»

Отчет о движении денежных средств (форма Nq 4),

раздел «Движение денежных средств по инвестиционной деятельности»

46

47.

Раздел II. ДЕНЕЖНЫЕ СРЕДСТВА47

48.

Учет денежных средствДенежные средства на счетах в банках:

– Расчетные счета (в валюте РФ)

– Валютные счета (в иностранных валютах)

– Специальные счета (чеки, аккредитивы, депозиты,

др. – в рублях и иностранной валюте)

Денежные средства в кассе организации

– Наличные денежные средства

– Денежные документы

Переводы в пути

48

49.

Требования к группировке данных одвижении денежных средств

Группировка данных должна обеспечивать:

– информацию необходимую для контроля за

движением денежных средств и осуществлением

расчетов;

– информацию для анализа и прогноза денежных

потоков

по

текущей,

инвестиционной

и

финансовой деятельности.

49

50.

Получение денежных средств в кассу организацииС расчетного счета на выдачу заработной платы,

командировочные расходы, мелкие хозяйственные

нужды

Возврат неиспользованных авансов подотчетными

лицами

От покупателей (заказчиков)

Др.

50

51.

Нормативное регулирование кассовых операцийПорядок приема, хранения и выдачи денег в кассе регламентирован

установленным ЦБ РФ Порядком ведения кассовых операций в Российской

Федерации .

Сумма наличных денежных средств, которая может оставаться в кассе на конец

дня, ограничена лимитом, устанавливаемым обслуживающим организацию банком.

Сверх лимита можно хранить в кассе наличные деньги, предназначенные только

для выплаты заработной платы и пособий, но не более трех рабочих дней, включая

день получения денег в банке. Без согласования с банком запрещается также

расходовать наличную выручку, поступившую в кассу от реализации продукции

(работ, услуг).

Нормативными актами установлены также четкие правила доку-ментального

оформления операций по получению и выдаче денежных средств из кассы. В

первичных учетных документах, оформляющих кассовые операции, не допускается

никаких исправлений.

51

52.

Соблюдение порядка совершениякассовых операций

Обслуживающий банк по заявлению клиента устанавливает лимит

остатка кассы.

В РФ установлен лимит расчетов наличными – 100 000 рублей по

сделке.

Расчеты наличными за товары, работы, услуги производятся с

применением контрольно-кассовой техники

52

53.

Оформление операций по кассеДокументы унифицированных форм:

приходные, расходные кассовые ордера

Кассовая книга – регистр учета (в кассе)

Отражение на счетах бухгалтерского учета на

основании Отчета кассира с приложением

приходных и расходных кассовых документов

Ежедневный учет и контроль операций

53

54.

Учет денежных средств в кассеорганизации

Счет 50 «Касса» - группировка данных о наличии и

движении денежной наличности (кассы) организации

Субсчета: Касса организации, Операционная касса,

Денежные документы

54

55.

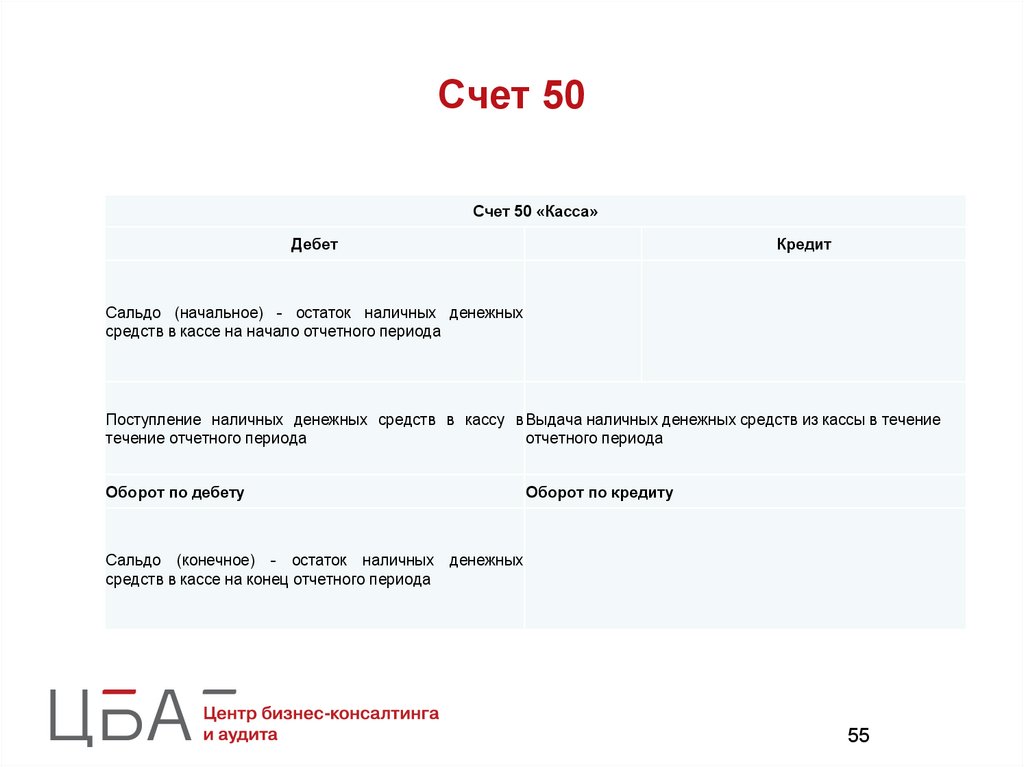

Счет 50Счет 50 «Касса»

Дебет

Кредит

Сальдо (начальное) - остаток наличных денежных

средств в кассе на начало отчетного периода

Поступление наличных денежных средств в кассу в Выдача наличных денежных средств из кассы в течение

течение отчетного периода

отчетного периода

Оборот по дебету

Оборот по кредиту

Сальдо (конечное) - остаток наличных денежных

средств в кассе на конец отчетного периода

55

56.

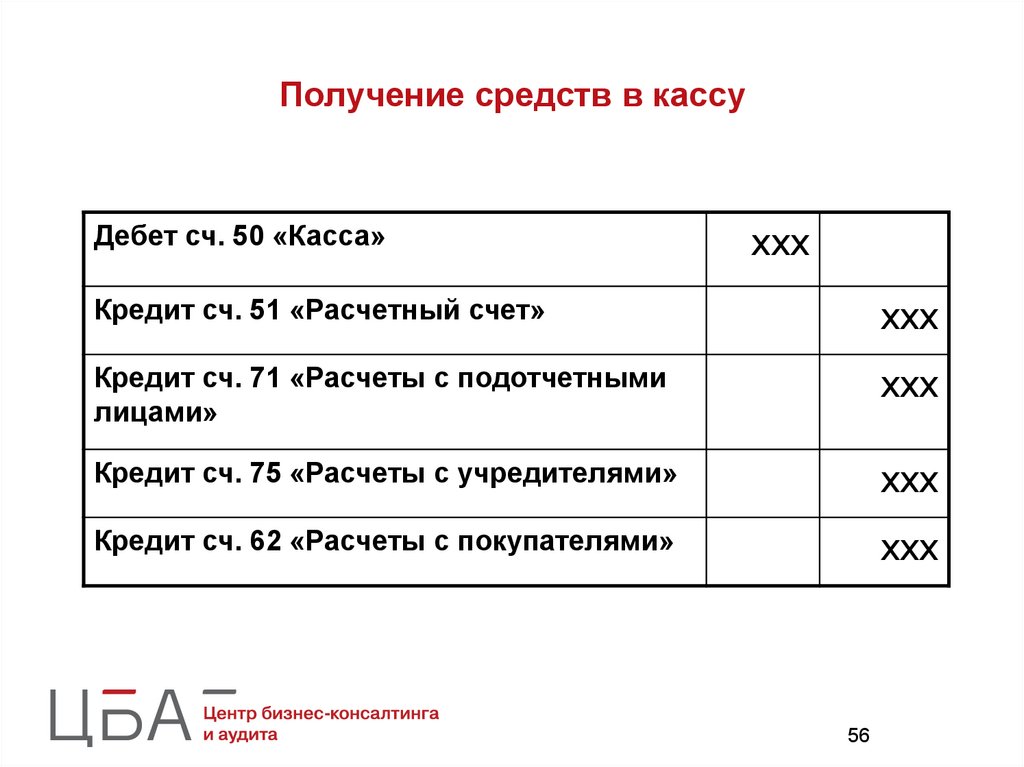

Получение средств в кассуДебет сч. 50 «Касса»

ххх

Кредит сч. 51 «Расчетный счет»

ххх

Кредит сч. 71 «Расчеты с подотчетными

лицами»

ххх

Кредит сч. 75 «Расчеты с учредителями»

ххх

Кредит сч. 62 «Расчеты с покупателями»

ххх

56

57.

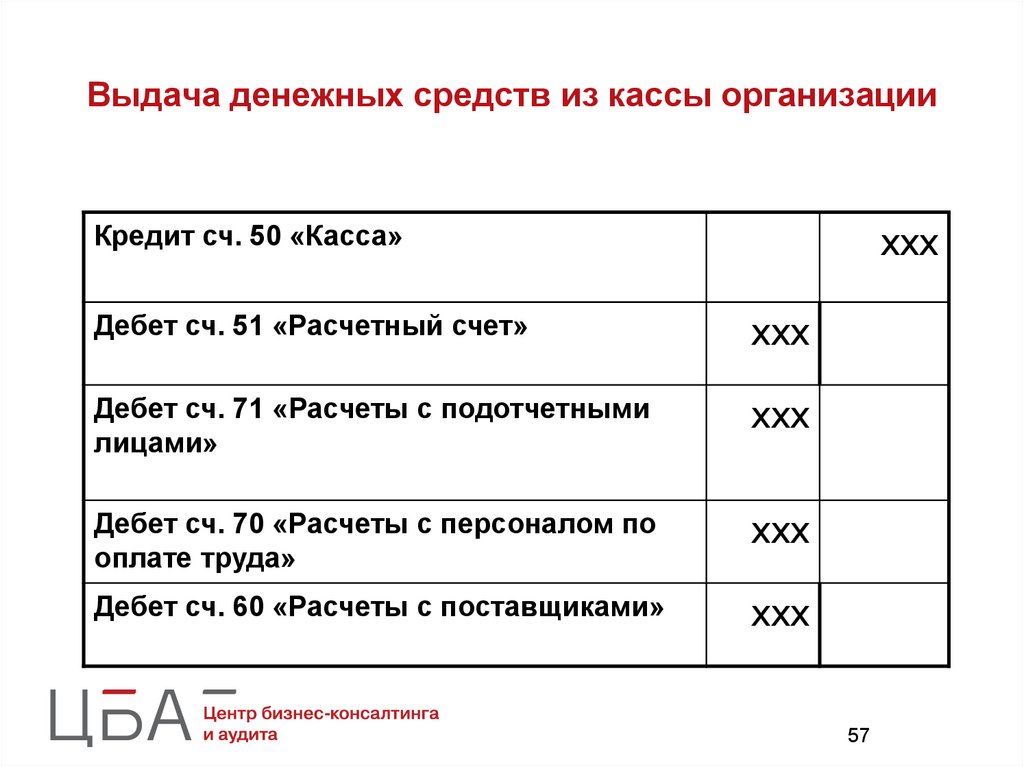

Выдача денежных средств из кассы организацииКредит сч. 50 «Касса»

ххх

Дебет сч. 51 «Расчетный счет»

ххх

Дебет сч. 71 «Расчеты с подотчетными

лицами»

ххх

Дебет сч. 70 «Расчеты с персоналом по

оплате труда»

ххх

Дебет сч. 60 «Расчеты с поставщиками»

ххх

57

58.

Учет операций по расчетным счетам организацииПорядок совершения и оформления операций по счетам в банках

регулируется, в частности, Положением о безналичных расчетах в

Российской Федерации.

Учет операций по расчетным счетам в банках. Юридическое лицо

вправе открывать неограниченное количество расчетных счетов в банках,

с обязательным уведомлением налоговых органов об их открытии в

течение 10 дней.

Основным документом, определяющим отношения между банком и

клиентом при осуществлении операций по безналичным расчетам,

является договор между ними (договор банковского счета), банк обязан

осуществлять перечисление средств клиента и зачисление их на его счет

не

позже

следующего

операционного

дня

после

получения

соответствующего платежного документа.

58

59.

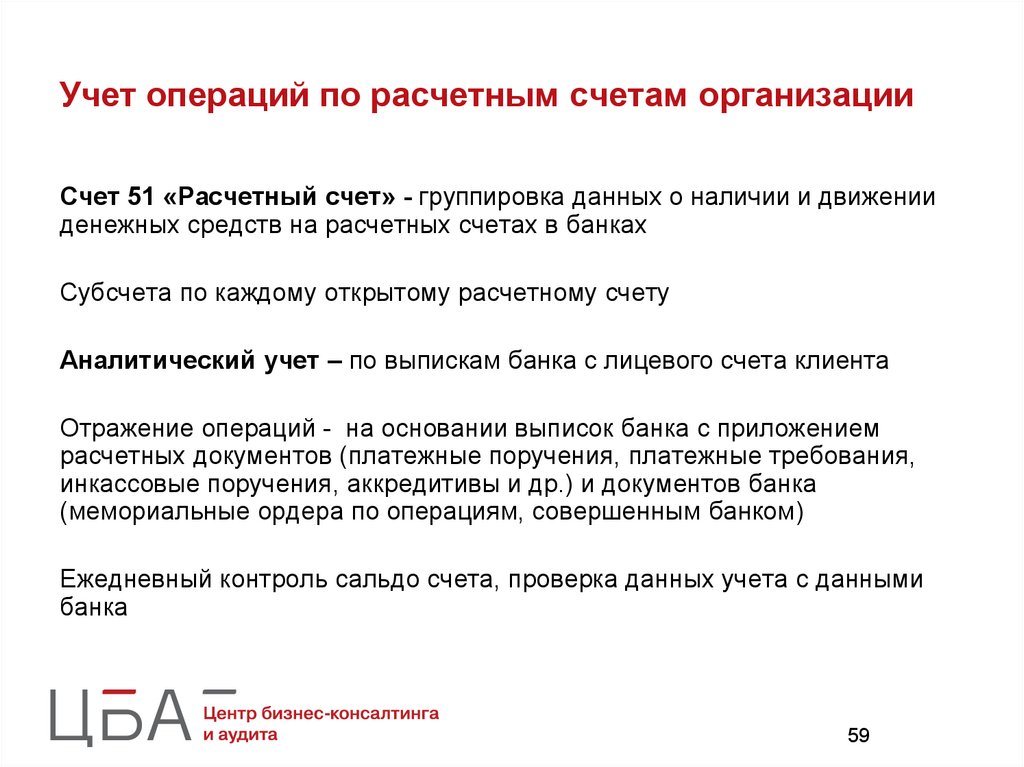

Учет операций по расчетным счетам организацииСчет 51 «Расчетный счет» - группировка данных о наличии и движении

денежных средств на расчетных счетах в банках

Субсчета по каждому открытому расчетному счету

Аналитический учет – по выпискам банка с лицевого счета клиента

Отражение операций - на основании выписок банка с приложением

расчетных документов (платежные поручения, платежные требования,

инкассовые поручения, аккредитивы и др.) и документов банка

(мемориальные ордера по операциям, совершенным банком)

Ежедневный контроль сальдо счета, проверка данных учета с данными

банка

59

60.

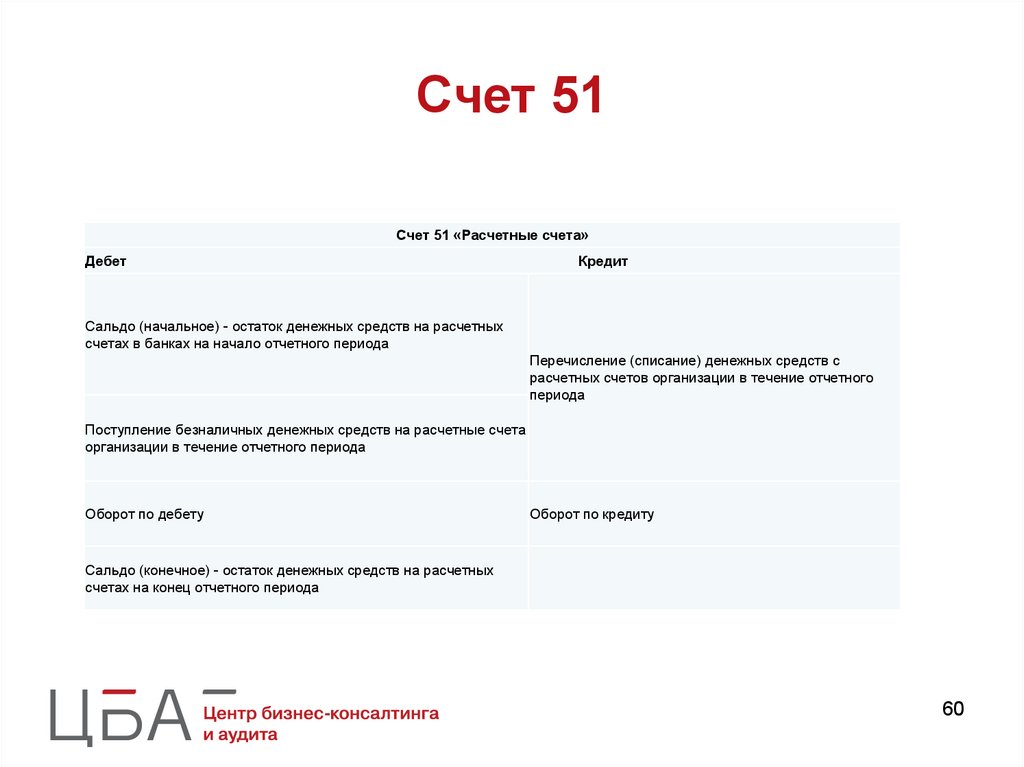

Счет 51Счет 51 «Расчетные счета»

Дебет

Кредит

Сальдо (начальное) - остаток денежных средств на расчетных

счетах в банках на начало отчетного периода

Перечисление (списание) денежных средств с

расчетных счетов организации в течение отчетного

периода

Поступление безналичных денежных средств на расчетные счета

организации в течение отчетного периода

Оборот по дебету

Оборот по кредиту

Сальдо (конечное) - остаток денежных средств на расчетных

счетах на конец отчетного периода

60

61.

Зачисление денежных средствДебет сч. 51 «Расчетный счет»

ххх

Кредит сч. 62 «Расчеты с покупателями»

ххх

ххх

Кредит сч. 66 «Расчеты по

краткосрочным кредитам и займам»

Кредит сч. 58 «Финансовые вложения»

ххх

ххх

Кредит сч. 55 «Специальные счета в

банках»

Кредит сч. 50 «Касса»

ххх

ххх

Кредит сч. 91 «Прочие доходы и

расходы»

61

62.

Списание денежных средствКредит сч. 51 «Расчетный счет»

Дебет сч. 60 «Расчеты с поставщиками»

Дебет сч. 68 «Расчеты по налогам и

сборам»

ххх

ххх

ххх

Дебет сч. 66 «Краткосрочные кредиты и

займы»

ххх

Дебет сч. 70 «Расчеты с персоналом по

оплате труда»

ххх

Дебет сч. 50 «Касса»

ххх

ххх

Дебет сч. 55 «Специальные счета»

62

63.

Учет переводов в путиПереводы в пути – денежные средства (выручка

от продажи), полученные организацией, но еще

не зачисленные на ее расчетный счет

Счет 57 «Переводы в пути»

Основание записи операций – квитанции банка,

ведомость на сдачу выручки инкассаторам

63

64.

Учет денежных средств на специальных счетахСчет 55 «Специальные счета в банках», субсчета:

– Аккредитивы

– Чековые счета

– Депозитные счета

– Карточные счета

– И прочее

64

65.

АккредитивыБанки могут открывать следующие виды аккредитивов:

• отзывные аккредитивы — аккредитивы, которые могут быть изменены или

отменены банком-эмитентом на основании письменного распоряжения клиента

без предварительного согласования с получателем средств;

• безотзывные аккредитивы — аккредитивы, которые могут быть изменены или

отменены банком-эмитентом на основании письменною распоряжения клиента

только при согласии получателям средств;

• покрытые аккредитивы — аккредитивы, сумма которых на весь рок действия

аккредитива перечисляется в распоряжение исполняющею банка за счет

средств плательщика или предоставленного ему заемщиком-эмитентом

кредита;

• непокрытые аккредитивы — аккредитивы, в отношении которых эмитент

предоставляет право исполняющему банку производить списание сумм по

аккредитиву с ведущегося у банка-эмитента корреспондентского счета в

порядке, определенном соглашением между банками.

65

66.

Аккредитивные счетаДебет сч. 55 субсчет «Аккредитивы»

Кредит сч. 51 «Расчетный счет»

Открыт аккредитив за счет средств с расчетного счета

Дебет сч. 55 субсчет «Аккредитивы»

Кредит сч. 66 «Расчеты по краткосрочным кредитам и займам»

Открыт аккредитив за счет кредита банка

Дебет сч. 60 «Расчеты с поставщиками»

Кредит сч. 55 субсчет «Аккредитивы»

Банк произвел платеж по аккредитиву

66

67.

Учет денежных средств на валютных счетахСчет 52 «Валютный счет» субсчета:

– Текущий валютный счет

– Транзитный валютный счет

Суммы в иностранной валюте отражаются в рублевой оценке по курсу ЦБ

на дату совершения операции

Учет ведется в рублях и иностранной валюте

Основание для записи – выписки банка

67

68.

Раздел III. ДЕБИТОРСКАЯЗАДОЛЖЕННОСТЬ

68

69.

Учет дебиторской задолженности• основной элемент оборотных активов;

• принцип временной определенности фактов хозяйственной

деятельности – принцип начисления;

• классифицируется на долгосрочную и краткосрочную.

69

70.

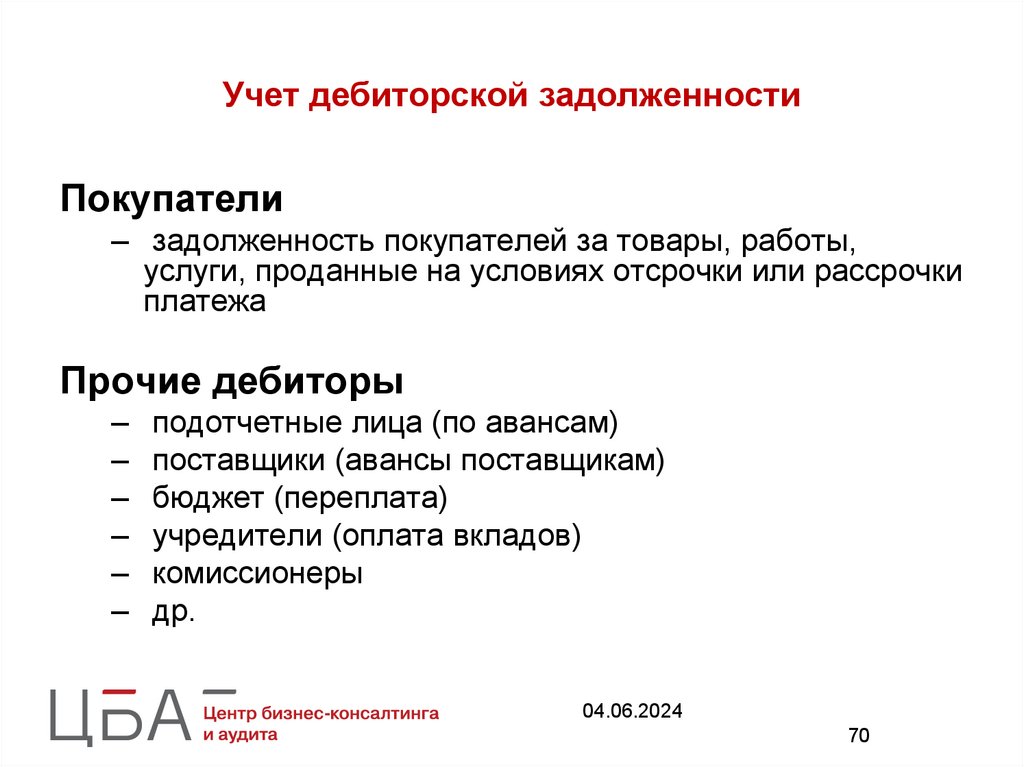

Учет дебиторской задолженностиПокупатели

– задолженность покупателей за товары, работы,

услуги, проданные на условиях отсрочки или рассрочки

платежа

Прочие дебиторы

–

–

–

–

–

–

подотчетные лица (по авансам)

поставщики (авансы поставщикам)

бюджет (переплата)

учредители (оплата вкладов)

комиссионеры

др.

04.06.2024

70

71.

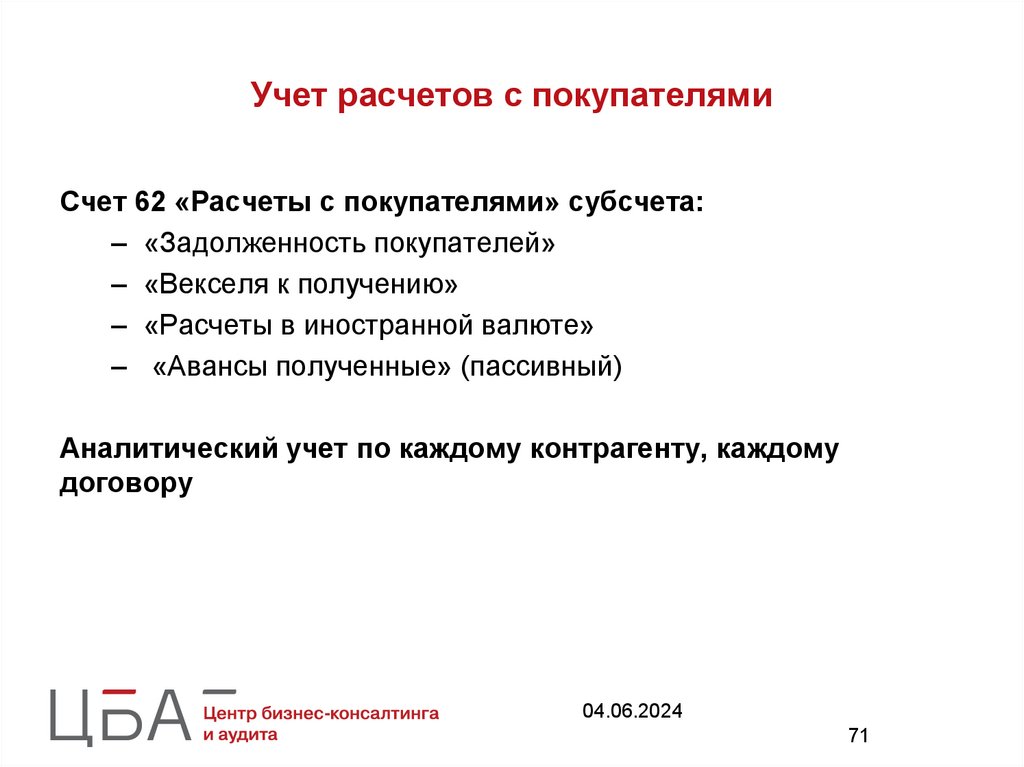

Учет расчетов с покупателямиСчет 62 «Расчеты с покупателями» субсчета:

– «Задолженность покупателей»

– «Векселя к получению»

– «Расчеты в иностранной валюте»

– «Авансы полученные» (пассивный)

Аналитический учет по каждому контрагенту, каждому

договору

04.06.2024

71

72.

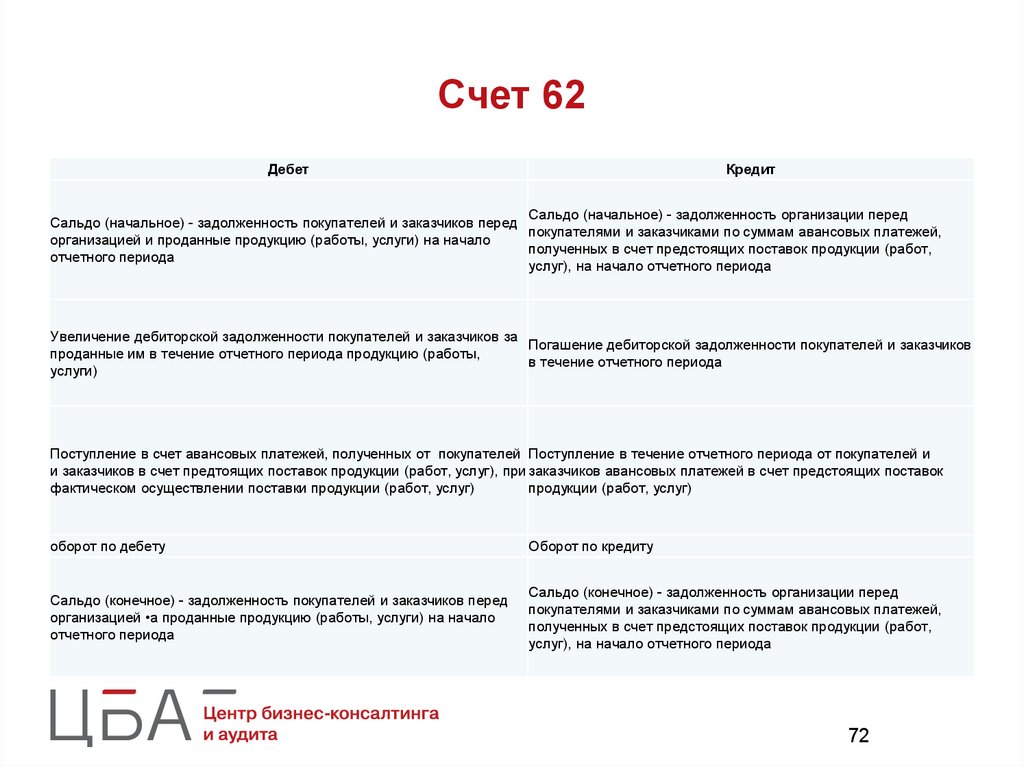

Счет 62Дебет

Кредит

Сальдо (начальное) - задолженность организации перед

Сальдо (начальное) - задолженность покупателей и заказчиков перед

покупателями и заказчиками по суммам авансовых платежей,

организацией и проданные продукцию (работы, услуги) на начало

полученных в счет предстоящих поставок продукции (работ,

отчетного периода

услуг), на начало отчетного периода

Увеличение дебиторской задолженности покупателей и заказчиков за

Погашение дебиторской задолженности покупателей и заказчиков

проданные им в течение отчетного периода продукцию (работы,

в течение отчетного периода

услуги)

Поступление в счет авансовых платежей, полученных от покупателей Поступление в течение отчетного периода от покупателей и

и заказчиков в счет предтоящих поставок продукции (работ, услуг), при заказчиков авансовых платежей в счет предстоящих поставок

фактическом осуществлении поставки продукции (работ, услуг)

продукции (работ, услуг)

оборот по дебету

Оборот по кредиту

Сальдо (конечное) - задолженность покупателей и заказчиков перед

организацией •а проданные продукцию (работы, услуги) на начало

отчетного периода

Сальдо (конечное) - задолженность организации перед

покупателями и заказчиками по суммам авансовых платежей,

полученных в счет предстоящих поставок продукции (работ,

услуг), на начало отчетного периода

72

73.

Признание задолженности покупателяТовар продан (право собственности перешло

покупателю), работы, услуги приняты заказчиком

Сумма задолженности определяется исходя из цены,

согласованной сторонами в договоре

Величина дебиторской задолженности определяется

исходя из условий расчетов, согласованных в

договоре.

73

74.

Особенности расчетовПредоставлена отсрочка или рассрочка платежа, процент по

коммерческому кредиту включен в цену

Процент по коммерческому кредиту предусмотрен договором сверх

согласованной цены

Цена определена в договоре в иностранной валюте, платеж

производится в рублях

Иностранный покупатель, расчеты в иностранной валюте

Предусмотрен аванс

Покупателем выдан вексель на сумму обязательства

74

75.

Резерв по сомнительной дебиторскойзадолженности

Положение по ведению бухгалтерского учета и бухгалтерской

отчетности в РФ

П.70. Организация создает резервы сомнительных долгов в случае

признания дебиторской задолженности сомнительной с

отнесением сумм резервов на финансовые результаты

организации.

Сомнительной считается дебиторская задолженность организации,

которая не погашена или с высокой степенью вероятности не

будет погашена в сроки, установленные договором, и не

обеспечена соответствующими гарантиями.

При наличии сомнительных долгов в бухучете организация обязана

создать одноименный резерв

75

76.

Резерв по сомнительной дебиторскойзадолженности

Резерв по сомнительным долгам в бухучете является оценочным

значением.

Его создание, увеличение или уменьшение в обязательном порядке

должны отражаться в бухучете в составе расходов или доходов.

Величина резерва определяется отдельно по каждому сомнительному

долгу в зависимости от финансового состояния (платежеспособности)

должника и оценки вероятности погашения долга полностью или

частично.

Если до конца отчетного года, следующего за годом создания резерва

сомнительных долгов, этот резерв в какой-либо части не будет

использован, то неизрасходованные суммы присоединяются при

составлении бухгалтерского баланса на конец отчетного года к

финансовым результатам.

76

77.

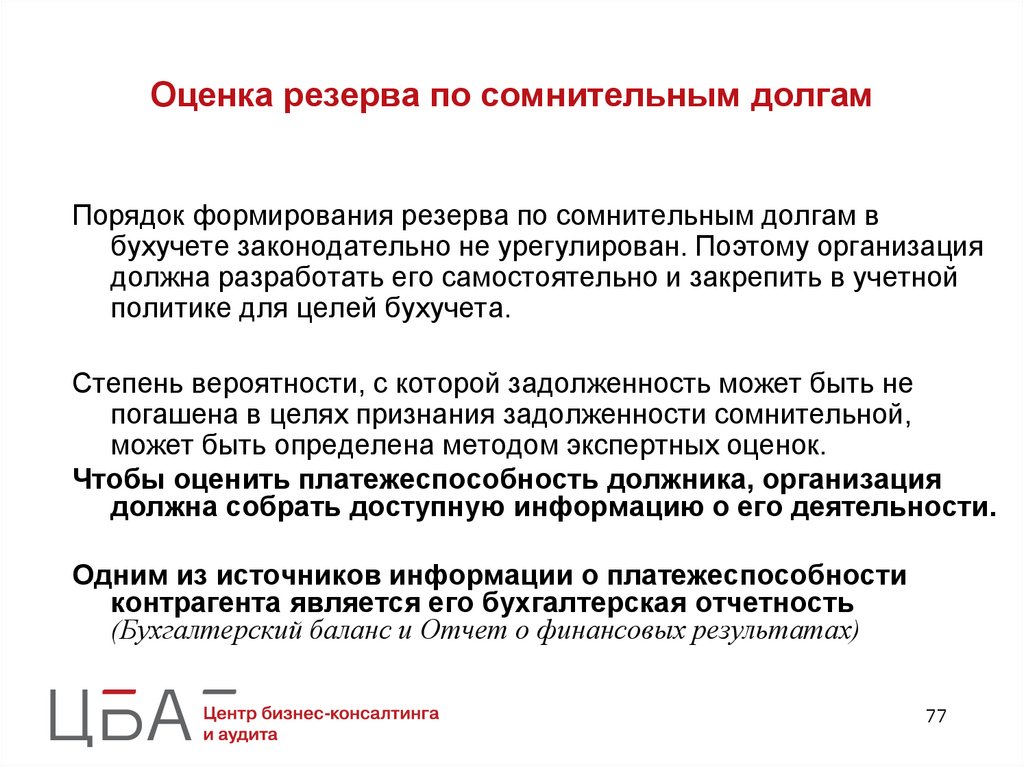

Оценка резерва по сомнительным долгамПорядок формирования резерва по сомнительным долгам в

бухучете законодательно не урегулирован. Поэтому организация

должна разработать его самостоятельно и закрепить в учетной

политике для целей бухучета.

Степень вероятности, с которой задолженность может быть не

погашена в целях признания задолженности сомнительной,

может быть определена методом экспертных оценок.

Чтобы оценить платежеспособность должника, организация

должна собрать доступную информацию о его деятельности.

Одним из источников информации о платежеспособности

контрагента является его бухгалтерская отчетность

(Бухгалтерский баланс и Отчет о финансовых результатах)

77

78.

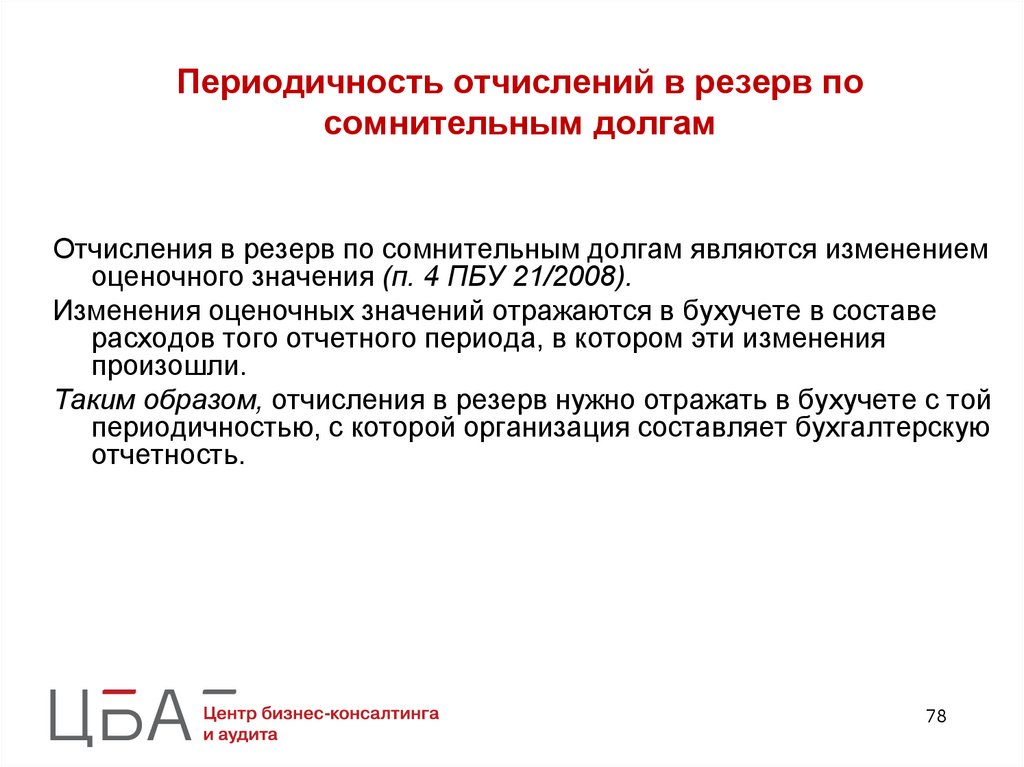

Периодичность отчислений в резерв посомнительным долгам

Отчисления в резерв по сомнительным долгам являются изменением

оценочного значения (п. 4 ПБУ 21/2008).

Изменения оценочных значений отражаются в бухучете в составе

расходов того отчетного периода, в котором эти изменения

произошли.

Таким образом, отчисления в резерв нужно отражать в бухучете с той

периодичностью, с которой организация составляет бухгалтерскую

отчетность.

78

79.

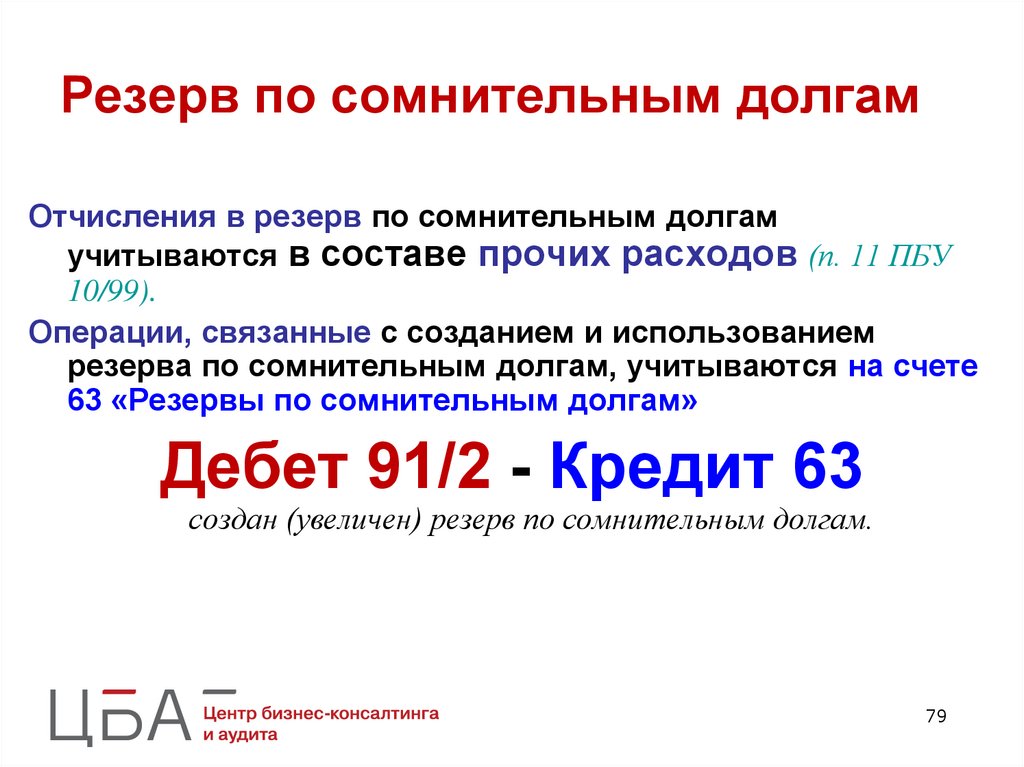

Резерв по сомнительным долгамОтчисления в резерв по сомнительным долгам

учитываются в составе прочих расходов (п. 11 ПБУ

10/99).

Операции, связанные с созданием и использованием

резерва по сомнительным долгам, учитываются на счете

63 «Резервы по сомнительным долгам»

Дебет 91/2 - Кредит 63

создан (увеличен) резерв по сомнительным долгам.

79

80.

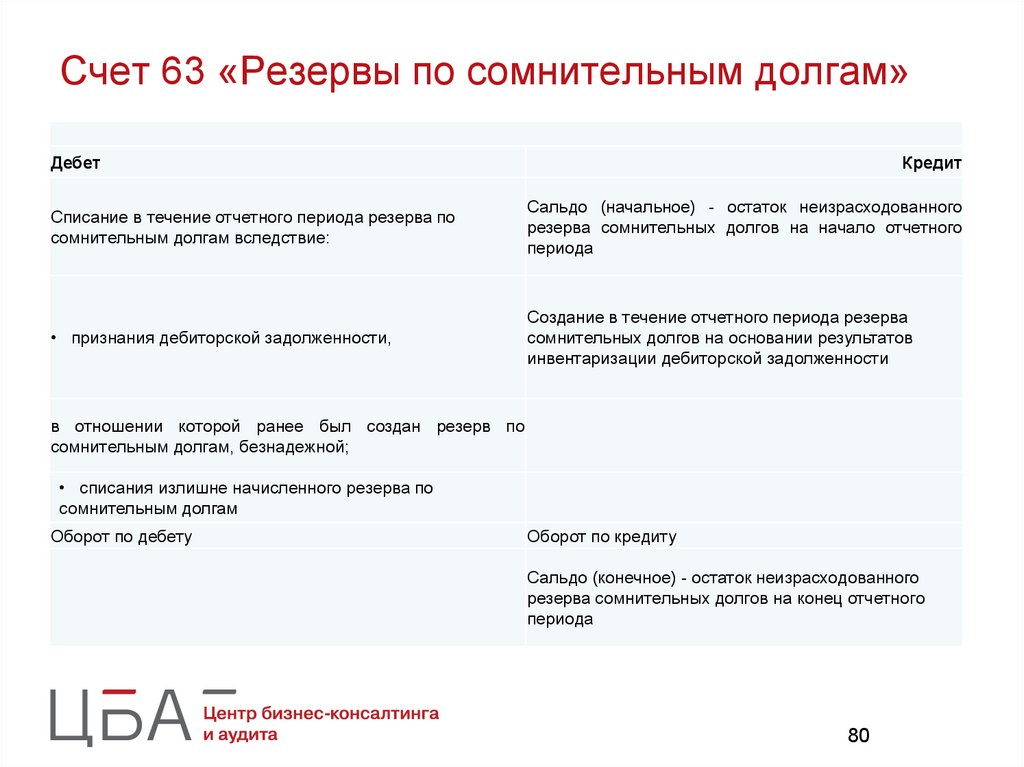

Счет 63 «Резервы по сомнительным долгам»Дебет

Кредит

Списание в течение отчетного периода резерва по

сомнительным долгам вследствие:

Сальдо (начальное) - остаток неизрасходованного

резерва сомнительных долгов на начало отчетного

периода

• признания дебиторской задолженности,

Создание в течение отчетного периода резерва

сомнительных долгов на основании результатов

инвентаризации дебиторской задолженности

в отношении которой ранее был создан резерв по

сомнительным долгам, безнадежной;

• списания излишне начисленного резерва по

сомнительным долгам

Оборот по дебету

Оборот по кредиту

Сальдо (конечное) - остаток неизрасходованного

резерва сомнительных долгов на конец отчетного

периода

80

81.

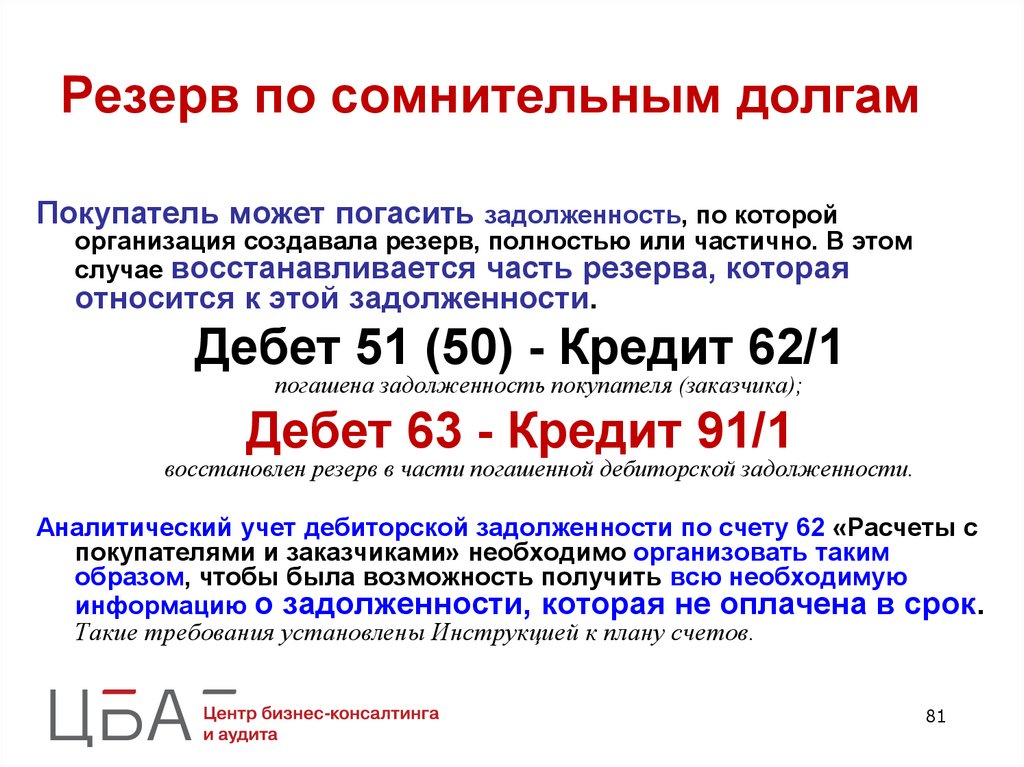

Резерв по сомнительным долгамПокупатель может погасить задолженность, по которой

организация создавала резерв, полностью или частично. В этом

случае восстанавливается часть резерва, которая

относится к этой задолженности.

Дебет 51 (50) - Кредит 62/1

погашена задолженность покупателя (заказчика);

Дебет 63 - Кредит 91/1

восстановлен резерв в части погашенной дебиторской задолженности.

Аналитический учет дебиторской задолженности по счету 62 «Расчеты с

покупателями и заказчиками» необходимо организовать таким

образом, чтобы была возможность получить всю необходимую

информацию о задолженности, которая не оплачена в срок.

Такие требования установлены Инструкцией к плану счетов.

81

82.

Резерв по сомнительным долгам в иностранной валютеВеличину резерва необходимо определять исходя из суммы

дебиторской задолженности по курсу соответствующей валюты на

дату создания резерва (отчетную дату).

Бухучет активов, обязательств и хозяйственных операций в России

ведется в рублях.

Поэтому создание и изменение величины резерва по сомнительным

долгам следует отражать в рублях.

Создание резерва по сомнительным долгам не относится к операциям

в иностранной валюте и не является признанием актива или

обязательства, выраженного в иностранной валюте (п. 1, 4 ПБУ

3/2006).

82

83.

Резерв по сомнительным долгам в иностраннойвалюте

Сумма резерва по задолженности, выраженной в иностранной валюте, не

переоценивается, так как это не предусмотрено пунктом 7 ПБУ 3/2006.

Однако по результатам инвентаризации организация вправе

скорректировать резерв в связи с пересчетом дебиторской

задолженности по официальному курсу Банка России на отчетную дату. Это

следует из пункта 3.54 Методических указаний, утвержденных приказом Минфина

России от 13 июня 1995 г. № 49.

Дело в том, что в бухгалтерской отчетности дебиторская задолженность

отражается за вычетом резерва по сомнительным долгам (п. 35 ПБУ 4/99).

Тем самым достигается достоверность информации о деятельности

организации и ее имущественном положении.

Если организация не скорректирует сумму резерва по задолженности,

выраженной в иностранной валюте, величина реальной дебиторской

задолженности будет искажена.

83

84.

Списание безнадежной дебиторской задолженностисобрать все документы, которые позволяют признать

задолженность безнадежной (первичные документы, договоры,

письма с претензиями к должнику, выписки из ЕГРЮЛ или справки

налоговой инспекции о ликвидации должника, решения суда и другие

документы);

провести инвентаризацию дебиторской задолженности и

определить задолженность покупателей и заказчиков, которая

является нереальной для взыскания по разным основаниям;

подготовить бухгалтерскую справку с обоснованием

необходимости списания задолженности;

оформить приказ руководителя о списании дебиторской

задолженности.

Такой порядок предусмотрен пунктом 77 Положения по ведению бухгалтерского

учета и отчетности.

84

85.

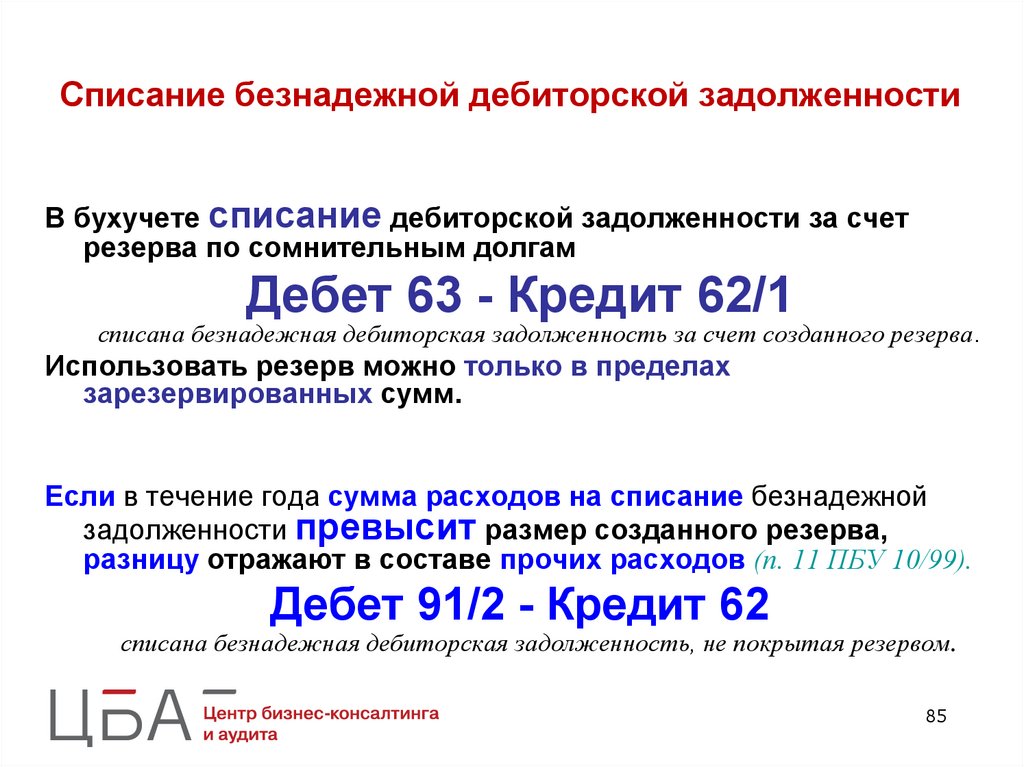

Списание безнадежной дебиторской задолженностиВ бухучете списание дебиторской задолженности за счет

резерва по сомнительным долгам

Дебет 63 - Кредит 62/1

списана безнадежная дебиторская задолженность за счет созданного резерва.

Использовать резерв можно только в пределах

зарезервированных сумм.

Если в течение года сумма расходов на списание безнадежной

задолженности превысит размер созданного резерва,

разницу отражают в составе прочих расходов (п. 11 ПБУ 10/99).

Дебет 91/2 - Кредит 62

списана безнадежная дебиторская задолженность, не покрытая резервом.

85

86.

Списание безнадежной дебиторской задолженностиСписание безнадежного долга не является

аннулированием задолженности. Поэтому в

течение пяти лет с момента списания она отражается за

балансом на счете 007 «Списанная в убыток задолженность

неплатежеспособных дебиторов» (Инструкция к плану счетов):

Дебет 007

отражена списанная дебиторская задолженность.

В течение этого периода следят за возможностью ее

взыскания при изменении имущественного положения

должника (п. 77 Положения по ведению бухгалтерского учета и

отчетности).

86

87.

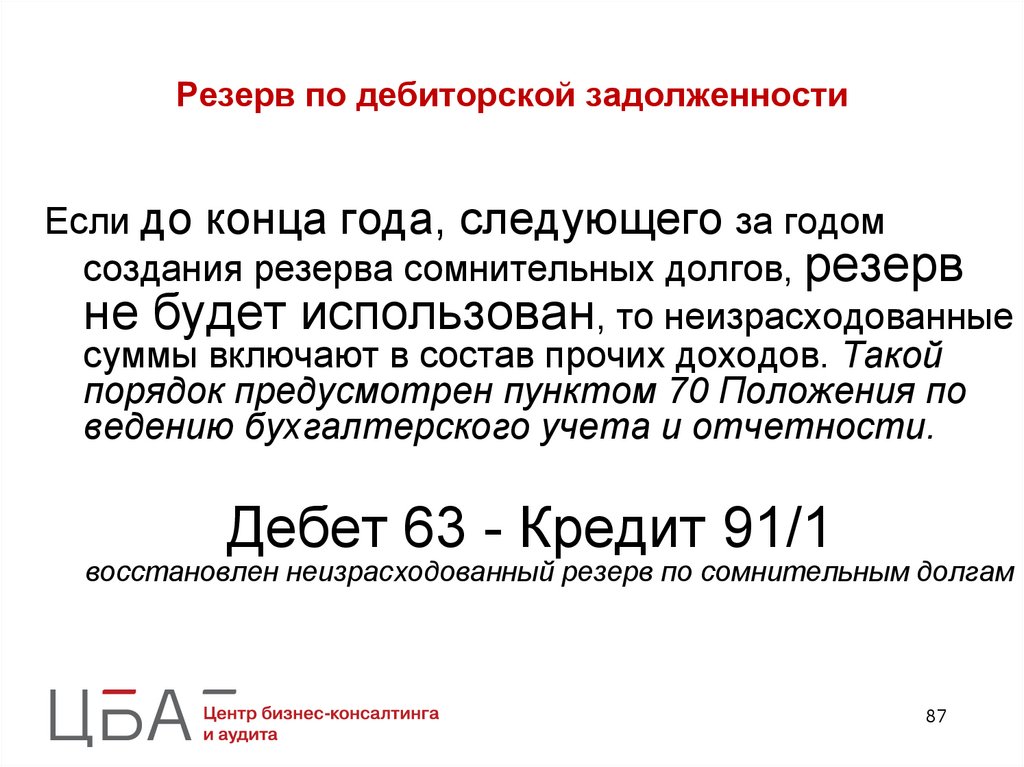

Резерв по дебиторской задолженностиЕсли до конца года, следующего за годом

создания резерва сомнительных долгов, резерв

не будет использован, то неизрасходованные

суммы включают в состав прочих доходов. Такой

порядок предусмотрен пунктом 70 Положения по

ведению бухгалтерского учета и отчетности.

Дебет 63 - Кредит 91/1

восстановлен неизрасходованный резерв по сомнительным долгам

87

88.

Погашение задолженностиУплата денежных средств покупателем

Исполнение покупателем обязательств неденежными средствами

Зачет взаимных требований

Уступка права требования

Прощение долга

04.06.2024

88

89.

Доходы и расходы, связанные сдебиторской задолженностью

Штрафы, пени за невыполнение условий договора

покупателем

Создание резерва по сомнительным долгам

Списание дебиторской задолженности

89

90.

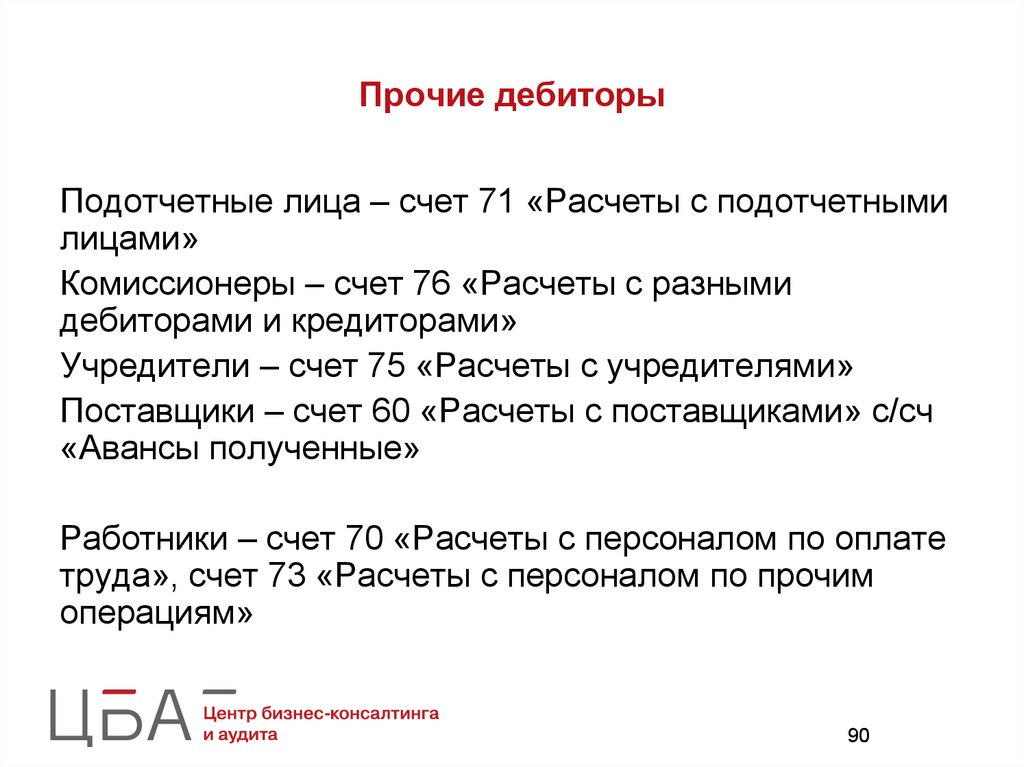

Прочие дебиторыПодотчетные лица – счет 71 «Расчеты с подотчетными

лицами»

Комиссионеры – счет 76 «Расчеты с разными

дебиторами и кредиторами»

Учредители – счет 75 «Расчеты с учредителями»

Поставщики – счет 60 «Расчеты с поставщиками» с/сч

«Авансы полученные»

Работники – счет 70 «Расчеты с персоналом по оплате

труда», счет 73 «Расчеты с персоналом по прочим

операциям»

90

91.

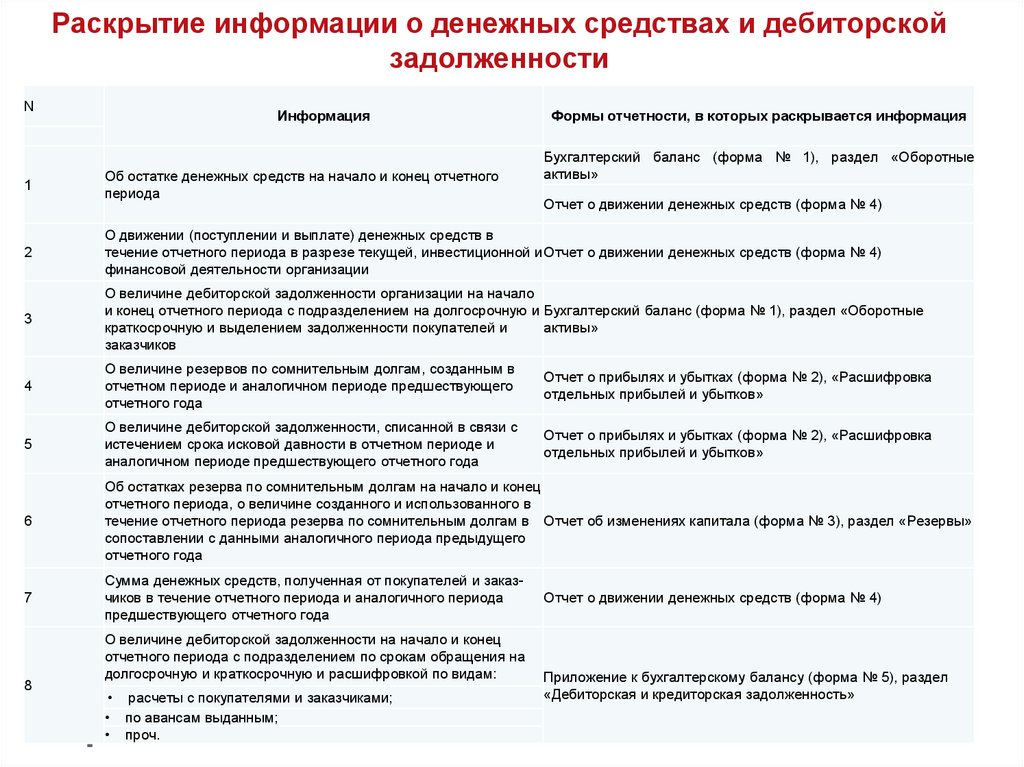

Раскрытие информации о денежных средствах и дебиторскойзадолженности

N

1

Информация

Об остатке денежных средств на начало и конец отчетного

периода

Формы отчетности, в которых раскрывается информация

Бухгалтерский баланс (форма № 1), раздел «Оборотные

активы»

Отчет о движении денежных средств (форма № 4)

2

О движении (поступлении и выплате) денежных средств в

течение отчетного периода в разрезе текущей, инвестиционной и Отчет о движении денежных средств (форма № 4)

финансовой деятельности организации

3

О величине дебиторской задолженности организации на начало

и конец отчетного периода с подразделением на долгосрочную и Бухгалтерский баланс (форма № 1), раздел «Оборотные

краткосрочную и выделением задолженности покупателей и

активы»

заказчиков

4

О величине резервов по сомнительным долгам, созданным в

отчетном периоде и аналогичном периоде предшествующего

отчетного года

Отчет о прибылях и убытках (форма № 2), «Расшифровка

отдельных прибылей и убытков»

5

О величине дебиторской задолженности, списанной в связи с

истечением срока исковой давности в отчетном периоде и

аналогичном периоде предшествующего отчетного года

Отчет о прибылях и убытках (форма № 2), «Расшифровка

отдельных прибылей и убытков»

6

Об остатках резерва по сомнительным долгам на начало и конец

отчетного периода, о величине созданного и использованного в

течение отчетного периода резерва по сомнительным долгам в Отчет об изменениях капитала (форма № 3), раздел «Резервы»

сопоставлении с данными аналогичного периода предыдущего

отчетного года

7

Сумма денежных средств, полученная от покупателей и заказчиков в течение отчетного периода и аналогичного периода

предшествующего отчетного года

8

О величине дебиторской задолженности на начало и конец

отчетного периода с подразделением по срокам обращения на

долгосрочную и краткосрочную и расшифровкой по видам:

• расчеты с покупателями и заказчиками;

• по авансам выданным;

• проч.

Отчет о движении денежных средств (форма № 4)

Приложение к бухгалтерскому балансу (форма № 5), раздел

«Дебиторская и кредиторская задолженность»

91

92.

Информация о компании93.

ЦБА сегодня:• 30 лет стабильной работы на рынке консалтинговых и аудиторских услуг.

• Более 1500 компаний-клиентов всех форм собственности, масштаба деятельности и

географии в различных отраслях экономики.

• Более

20 региональных компаний с разной степенью аффилированности в

крупнейших городах России, разделяющие деловые ценности и принципы работы ЦБА, и

соответствующие современным стандартам по качеству обслуживания клиентов.

• Команда из 143-х высококлассных дипломированных специалистов в различных

областях, имеющих развитую индивидуальную ответственность и общие стратегические

задачи.

• Независимость и публичность позиции во всех аспектах работы.

• Уникальные методологические разработки в различных областях учета и управления.

• Системность подходов и концептуальность мышления при взаимодействии с

клиентами.

• Весь спектр аудиторских и консультационных услуг — от обязательного аудита до

многоэтапных консалтинговых проектов.

Философия здравого смысла

Тел.: (495) 846-82-81

www.cba.ru

94.

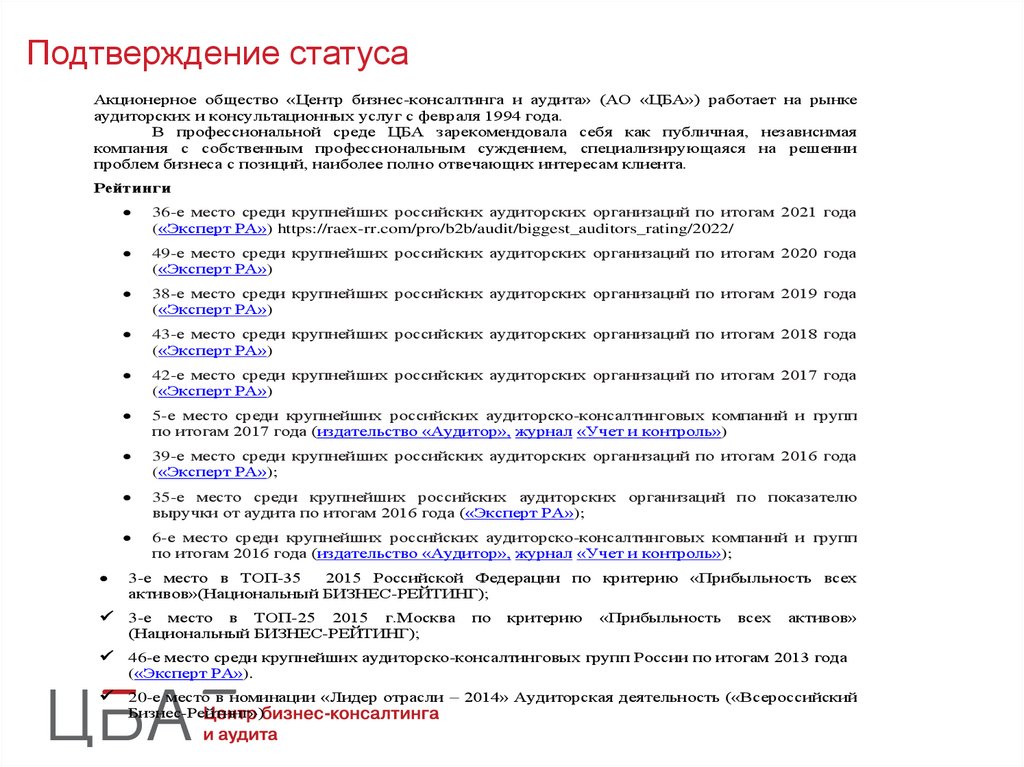

Подтверждение статусаАкционерное общество «Центр бизнес-консалтинга и аудита» (АО «ЦБА») работает на рынке

аудиторских и консультационных услуг с февраля 1994 года.

В профессиональной среде ЦБА зарекомендовала себя как публичная, независимая

компания с собственным профессиональным суждением, специализирующаяся на решении

проблем бизнеса с позиций, наиболее полно отвечающих интересам клиента.

Рейтинги

36-е место среди крупнейших российских аудиторских организаций по итогам 2021 года

(«Эксперт РА») https://raex-rr.com/pro/b2b/audit/biggest_auditors_rating/2022/

49-е место среди крупнейших российских аудиторских организаций по итогам 2020 года

(«Эксперт РА»)

38-е место среди крупнейших российских аудиторских организаций по итогам 2019 года

(«Эксперт РА»)

43-е место среди крупнейших российских аудиторских организаций по итогам 2018 года

(«Эксперт РА»)

42-е место среди крупнейших российских аудиторских организаций по итогам 2017 года

(«Эксперт РА»)

5-е место среди крупнейших российских аудиторско-консалтинговых компаний и групп

по итогам 2017 года (издательство «Аудитор», журнал «Учет и контроль»)

39-е место среди крупнейших российских аудиторских организаций по итогам 2016 года

(«Эксперт РА»);

35-е место среди крупнейших российских аудиторских организаций по показателю

выручки от аудита по итогам 2016 года («Эксперт РА»);

6-е место среди крупнейших российских аудиторско-консалтинговых компаний и групп

по итогам 2016 года (издательство «Аудитор», журнал «Учет и контроль»);

3-е место в ТОП-35

2015 Российской Федерации по критерию «Прибыльность всех

активов»(Национальный БИЗНЕС-РЕЙТИНГ);

3-е место в ТОП-25 2015 г.Москва

(Национальный БИЗНЕС-РЕЙТИНГ);

46-е место среди крупнейших аудиторско-консалтинговых групп России по итогам 2013 года

(«Эксперт РА»).

20-е место в номинации «Лидер отрасли – 2014» Аудиторская деятельность («Всероссийский

Бизнес-Рейтинг»)

по

критерию

«Прибыльность

всех

активов»

95.

Подтверждение статусаПодтверждение статуса

Свидетельство о членстве в Саморегулируемой организации аудиторов Ассоциации

«Содружество» от «29» ноября 2016 года.

Заключение СРО ААС «Содружество» по результатам проверки качества аудиторской

деятельности и соблюдения профессиональной этики №232-19/12-061 от 16.07.2019 г.

Заключение НП «АПР» по результатам проверки качества аудиторской деятельности и

соблюдения профессиональной этики № 89 от 06.07.2016 г.

Сертификат соответствия №000711 от 14.03.2019 г., подтверждающий, что система

менеджмента качества АО «ЦБА» соответствует международному стандарту ГОСТ Р

ИСО 9001-2015 ISO 9001:2015

Компания включена в национальный реестр надежных поставщиков Св-во

№006728МБ-7710 от 11.04.2021 г.

Тел.: (495) 846-82-81

www.cba.ru

96.

Спасибо за внимание!96

finance

finance