Similar presentations:

Сучасний стан та перспективи розвитку банківської системи України

1.

СУЧАСНИЙ СТАН ТАПЕРСПЕКТИВИ РОЗВИТКУ

БАНКІВСЬКОЇ СИСТЕМИ

УКРАЇНИ

Кваліфікаційна робота

на здобуття ступеня магістра

з фінансів і кредиту

Щедурських Ольги Віталіївни

2.

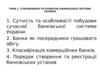

Завдання кваліфікаційноїроботи

проаналізувати сучасні методологічні підходи до питання сутності

банківської системи;

визначити критерії стабільного функціонування та сталого розвитку

банківської системи перехідного типу;

дослідити ефективність заходів, що приймаються задля розвитку

банківської системи України;

проаналізувати макроекономічні умови становлення та розвитку

банківської системи України;

визначити та розкрити основні напрями забезпечення сталого

розвитку банківської системи України;

виявити абсолютно нові ланки та напрями розвитку банків та банківської

системи в цілому.

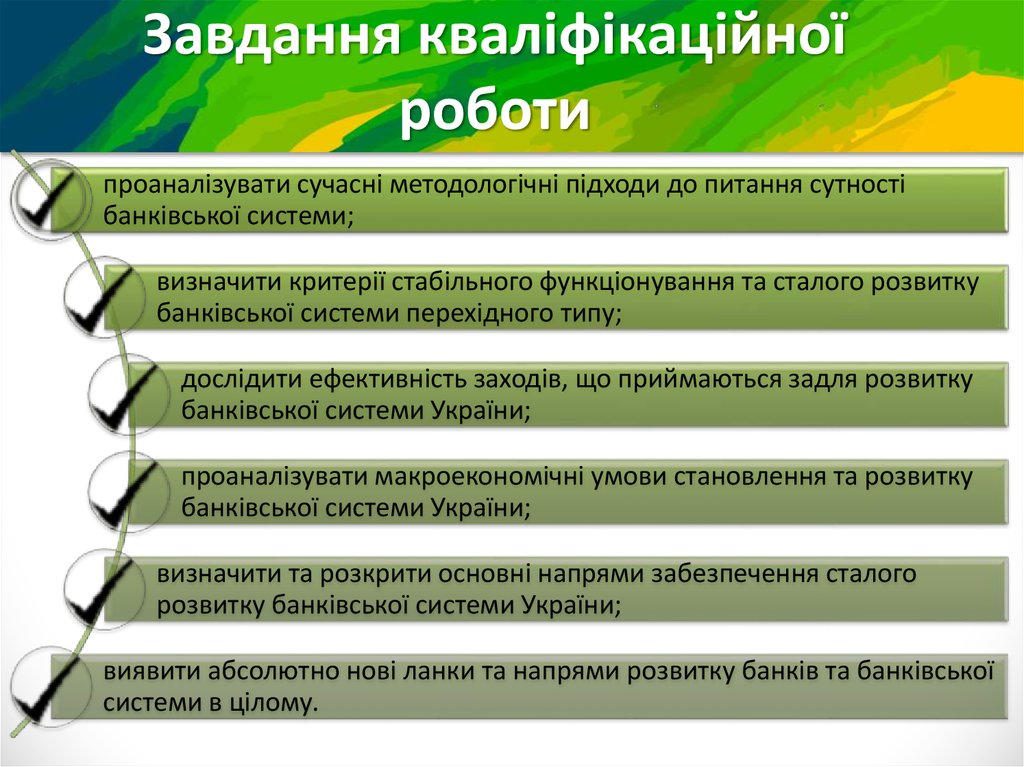

3. Принципи функціонування банківської системи України, законодавча база

Недопустимість втручанняв банківську справу третіх

осіб

Можливість вибору

обслуговуючого банку

клієнтами

Конкуренція у банківській

діяльності

Налагодження

зовнішньоекономічних

зв'язків

Доступність інформації

про банки

Конституція України

Закон "Про банки і

банківьку діяльність"

укази Президента України

та постанови Кабінету

Міністрів України

нормативні акти

Національного банку

України

локальні акти фінансовокредитних установ

міжнародні правові акти

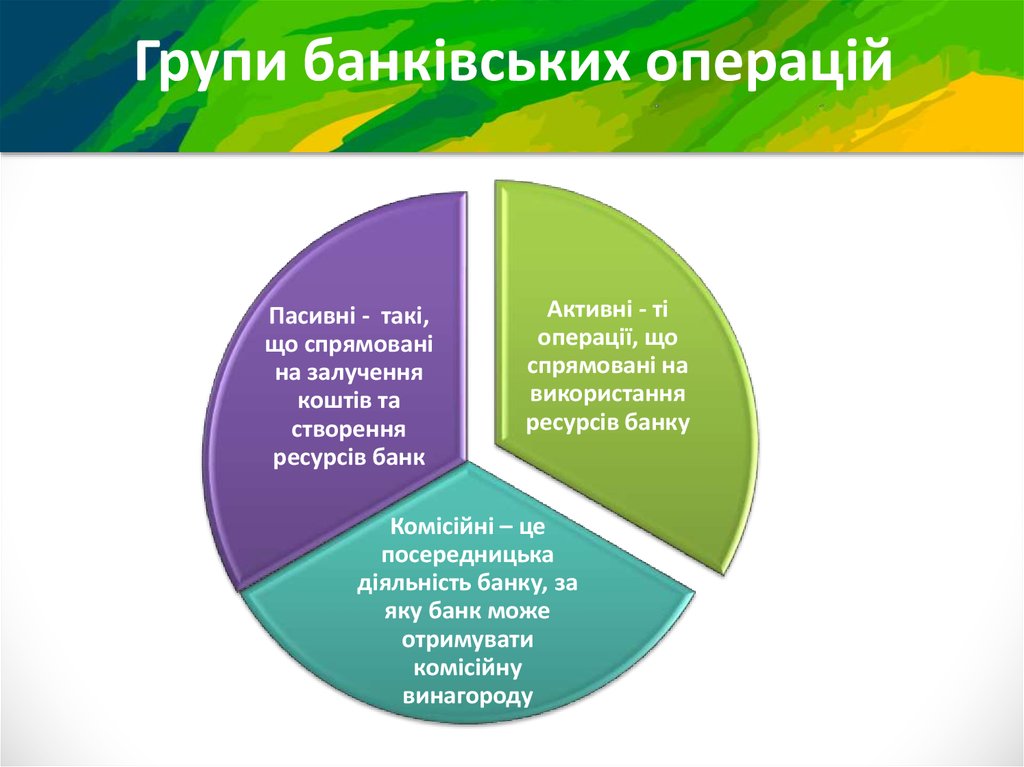

4. Групи банківських операцій

Пасивні - такі,що спрямовані

на залучення

коштів та

створення

ресурсів банк

Активні - ті

операції, що

спрямовані на

використання

ресурсів банку

Комісійні – це

посередницька

діяльність банку, за

яку банк може

отримувати

комісійну

винагороду

5. Кількість банків за новою класифікацією у 2016 році та динаміка

Банки з державною часткою (в яких держава 7володіє часткою понад 75 %)

Банки іноземних банківських груп

19

Група І (банки, частка активів яких більше 0,5 % 13

активів банківської системи)

Група ІІ (банки, частка активів яких менше 0,5 % 78

активів банківської системи)

6. Середні відсоткові ставки в банках України. Динаміка у порівнянні із 2015 роком

Депозити у гривніУ доларах

У євро

↓ 16.54%

↓ 17.60%

↑ 17.08%

↓ 18.28%

↓ 4.55%

↓ 5.46%

↓ 4.47%

↓ 6.03%

↓ 3.36%

↓ 4.08%

↓ 3.06%

↓ 4.73%

Період

3 місяці

6 місяців

9 місяців

12 місяців

7. Рейтинг банків за різними кредитними критеріями за показниками станом на 01.10.2016 року.

№1

2

3

4

5

6

7

8

9

10

Рейтинг банків за різними кредитними

критеріями за показниками станом на

01.10.2016

року.

Банк

Кредити фізосіб

Приватбанк

Укрсоцбанк

Райффайзен Банк Аваль

УкрСиббанк

Альфа-Банк

ОТП Банк

PlatinumBаnk

ПУМБ

Ощадбанк

Універсал Банк

24 695 476

17 168 442

5 593 683

4 838 894

4 668 657

4 533 307

3 261 488

3 107 710

3 097 028

2 052 035

№

1

2

3

4

5

6

7

8

9

10

Банк

Приватбанк

Ощадбанк

Укрексімбанк

Сбербанк РФ

Промінвестбанк

Альфа-Банк

ПУМБ

Райффайзен Банк Аваль

Укрсоцбанк

Укргазбанк

Кредити юросіб

155 742 794

62 120 822

55 263 957

39 779 150

26 542 228

24 430 795

22 171 518

20 122 624

16 672 167

15 982 463

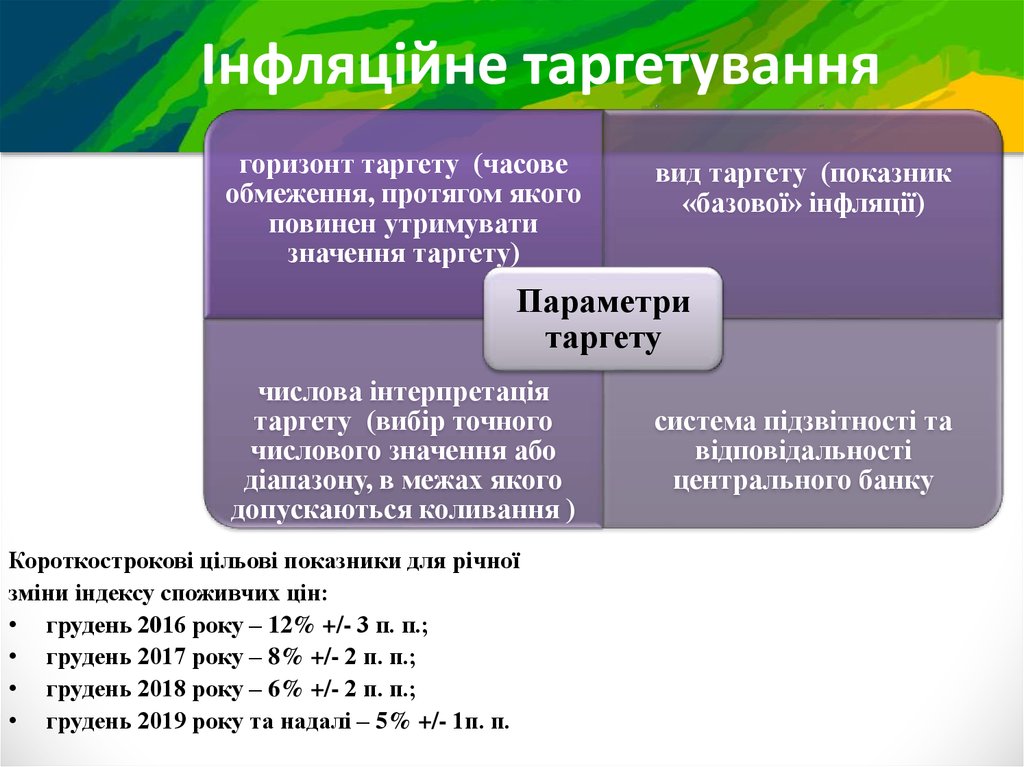

8. Інфляційне таргетування

горизонт таргету (часовеобмеження, протягом якого

повинен утримувати

значення таргету)

вид таргету (показник

«базової» інфляції)

Параметри

таргету

числова інтерпретація

таргету (вибір точного

числового значення або

діапазону, в межах якого

допускаються коливання )

Короткострокові цільові показники для річної

зміни індексу споживчих цін:

• грудень 2016 року – 12% +/- 3 п. п.;

• грудень 2017 року – 8% +/- 2 п. п.;

• грудень 2018 року – 6% +/- 2 п. п.;

• грудень 2019 року та надалі – 5% +/- 1п. п.

система підзвітності та

відповідальності

центрального банку

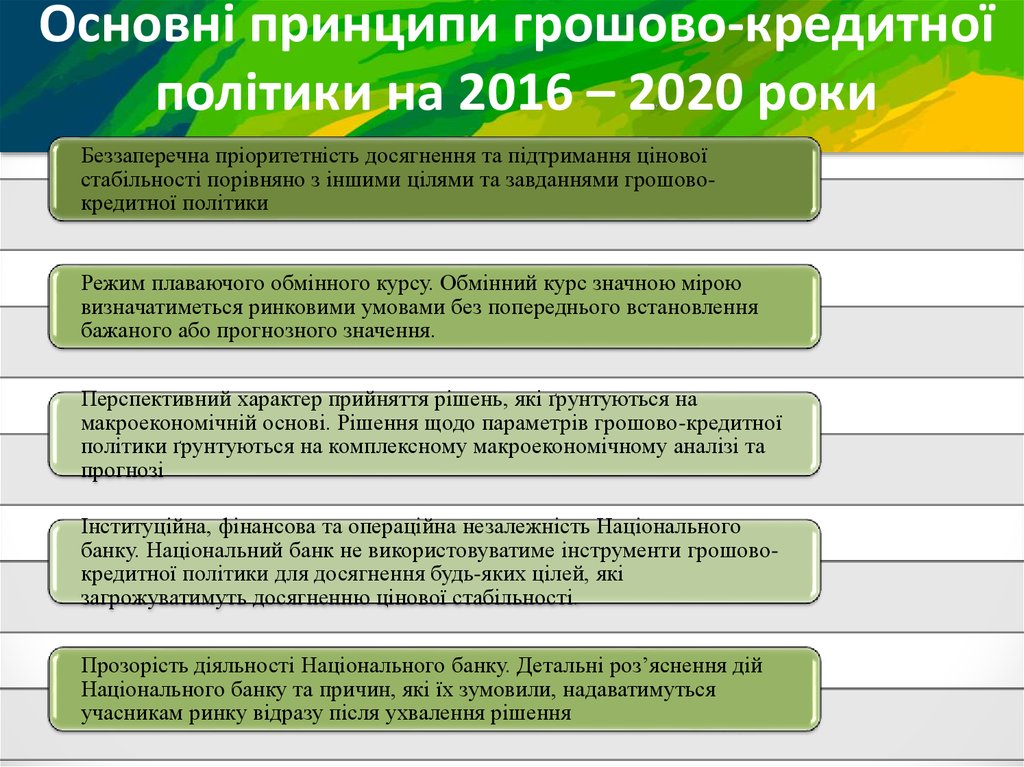

9. Основні принципи грошово-кредитної політики на 2016 – 2020 роки

Беззаперечна пріоритетність досягнення та підтримання ціновоїстабільності порівняно з іншими цілями та завданнями грошовокредитної політики

Режим плаваючого обмінного курсу. Обмінний курс значною мірою

визначатиметься ринковими умовами без попереднього встановлення

бажаного або прогнозного значення.

Перспективний характер прийняття рішень, які ґрунтуються на

макроекономічній основі. Рішення щодо параметрів грошово-кредитної

політики ґрунтуються на комплексному макроекономічному аналізі та

прогнозі

Інституційна, фінансова та операційна незалежність Національного

банку. Національний банк не використовуватиме інструменти грошовокредитної політики для досягнення будь-яких цілей, які

загрожуватимуть досягненню цінової стабільності.

Прозорість діяльності Національного банку. Детальні роз’яснення дій

Національного банку та причин, які їх зумовили, надаватимуться

учасникам ринку відразу після ухвалення рішення

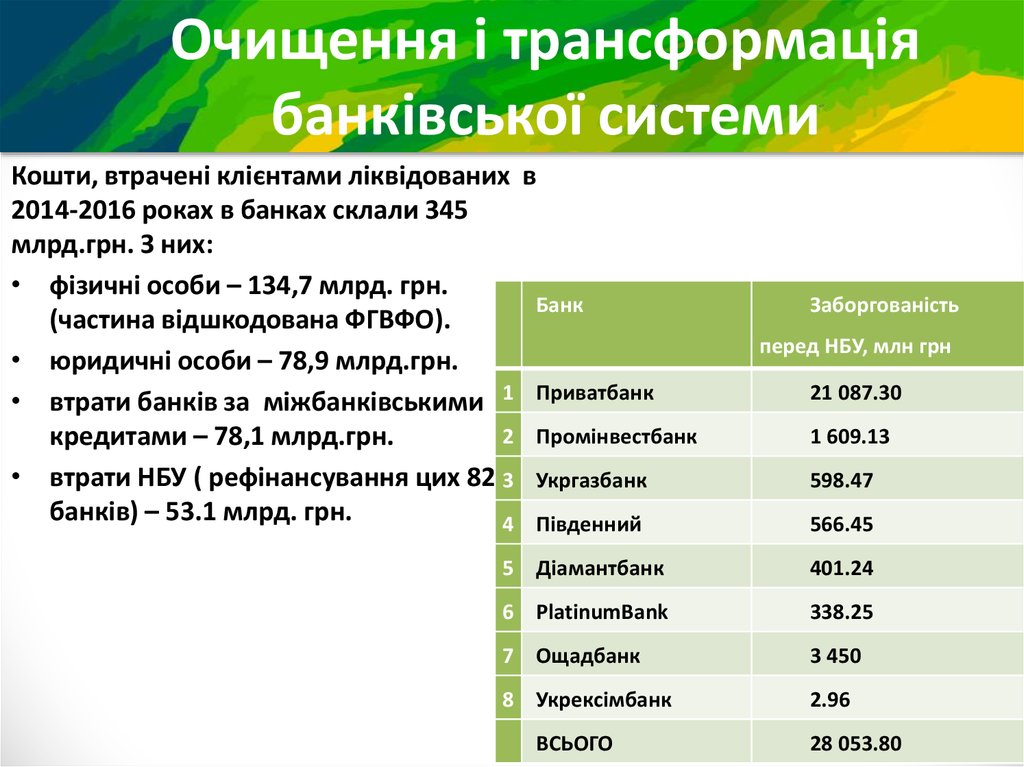

10. Очищення і трансформація банківської системи

Кошти, втрачені клієнтами ліквідованих в2014-2016 роках в банках склали 345

млрд.грн. З них:

• фізичні особи – 134,7 млрд. грн.

Банк

(частина відшкодована ФГВФО).

• юридичні особи – 78,9 млрд.грн.

• втрати банків за міжбанківськими 1 Приватбанк

2 Промінвестбанк

кредитами – 78,1 млрд.грн.

• втрати НБУ ( рефінансування цих 82 3 Укргазбанк

банків) – 53.1 млрд. грн.

4 Південний

Заборгованість

перед НБУ, млн грн

21 087.30

1 609.13

598.47

566.45

5 Діамантбанк

401.24

6 PlatinumBаnk

338.25

7 Ощадбанк

3 450

8 Укрексімбанк

2.96

ВСЬОГО

28 053.80

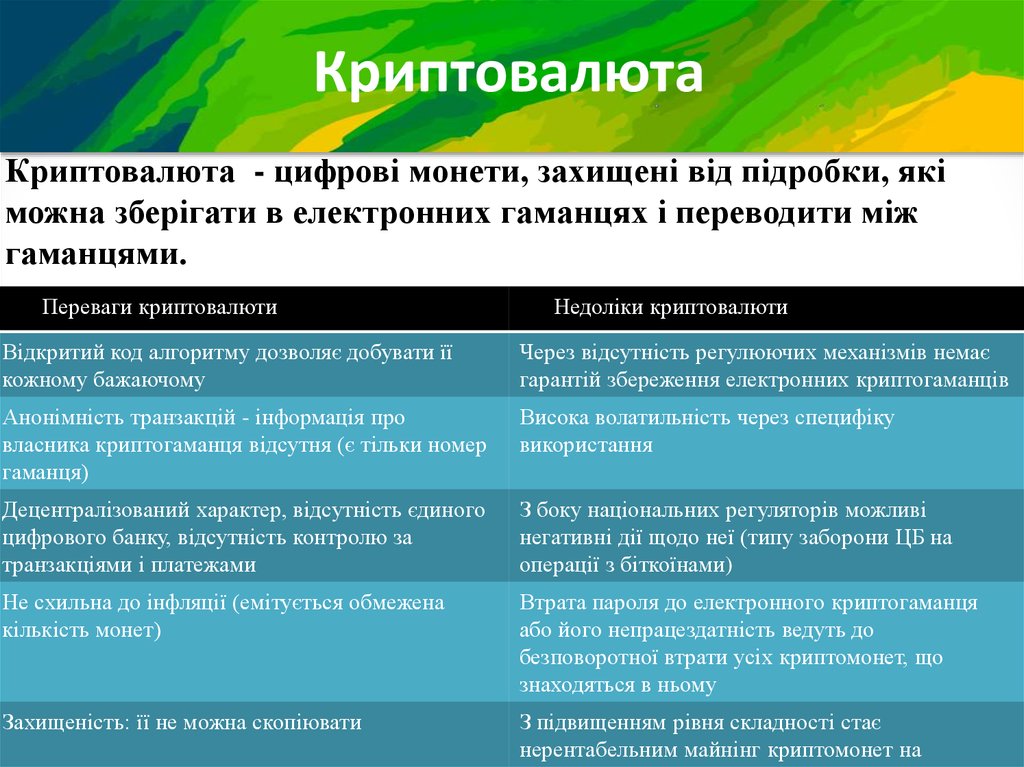

11. Криптовалюта

Криптовалюта - цифрові монети, захищені від підробки, якіможна зберігати в електронних гаманцях і переводити між

гаманцями.

Переваги криптовалюти

Недоліки криптовалюти

Відкритий код алгоритму дозволяє добувати її

кожному бажаючому

Через відсутність регулюючих механізмів немає

гарантій збереження електронних криптогаманців

Анонімність транзакцій - інформація про

власника криптогаманця відсутня (є тільки номер

гаманця)

Висока волатильність через специфіку

використання

Децентралізований характер, відсутність єдиного

цифрового банку, відсутність контролю за

транзакціями і платежами

З боку національних регуляторів можливі

негативні дії щодо неї (типу заборони ЦБ на

операції з біткоїнами)

Не схильна до інфляції (емітується обмежена

кількість монет)

Втрата пароля до електронного криптогаманця

або його непрацездатність ведуть до

безповоротної втрати усіх криптомонет, що

знаходяться в ньому

Захищеність: її не можна скопіювати

З підвищенням рівня складності стає

нерентабельним майнінг криптомонет на

12. Комітети НБУ

Кредитнийкомітет;

Підтримка

Комітет з

монетарної

політики;

Комітет з фінансової

стабільності;

Комітет з управління

змінами;

Комітет з управління активами та

пасивами;

Комітет з конкурсних торгів;

Комітет з питань нагляду та регулювання

діяльності банків.

Стратегічний рівень

Тактичний

рівень

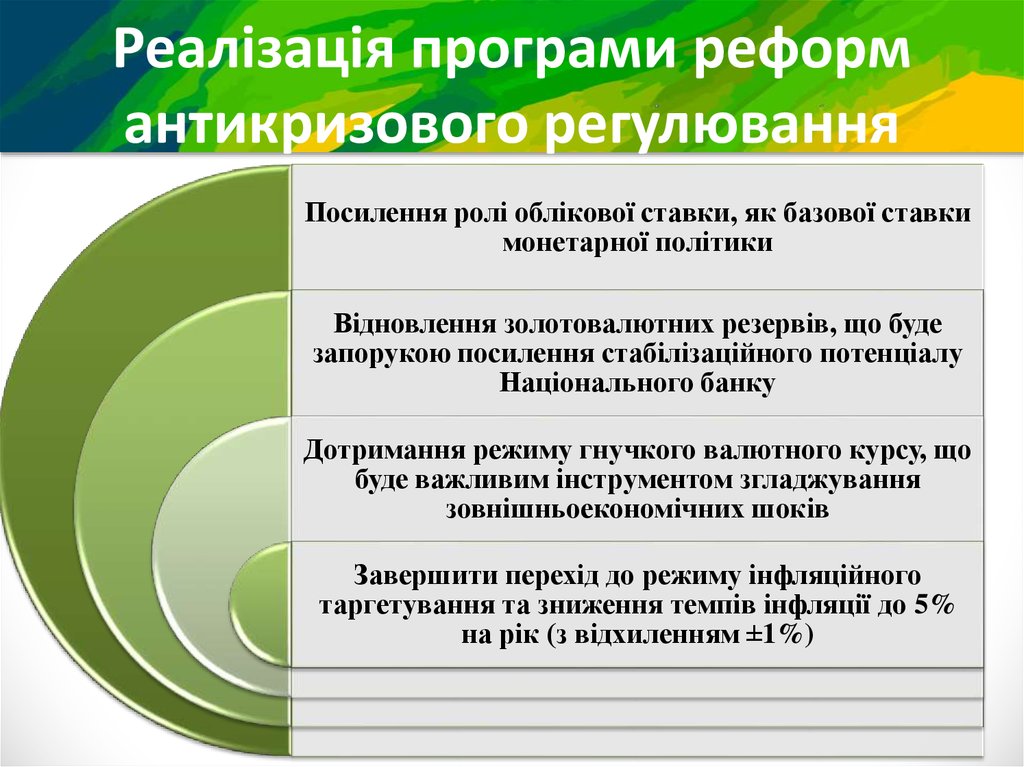

13. Реалізація програми реформ антикризового регулювання

Посилення ролі облікової ставки, як базової ставкимонетарної політики

Відновлення золотовалютних резервів, що буде

запорукою посилення стабілізаційного потенціалу

Національного банку

Дотримання режиму гнучкого валютного курсу, що

буде важливим інструментом згладжування

зовнішньоекономічних шоків

Завершити перехід до режиму інфляційного

таргетування та зниження темпів інфляції до 5%

на рік (з відхиленням ±1%)

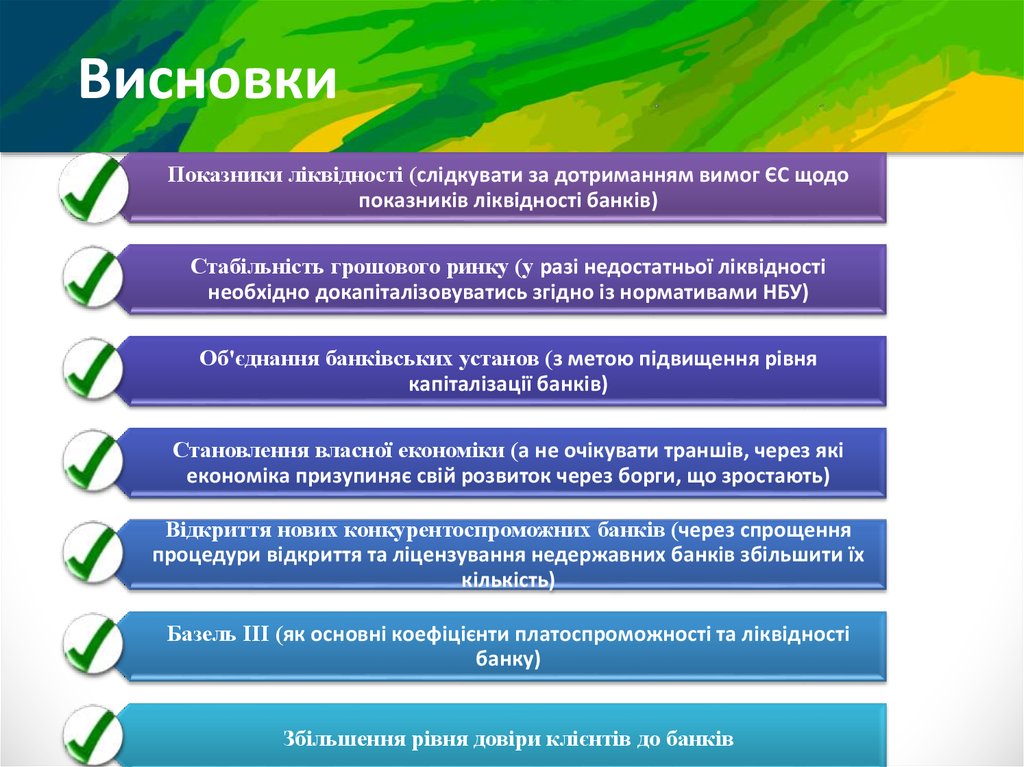

14. Висновки

Показники ліквідності (слідкувати за дотриманням вимог ЄС щодопоказників ліквідності банків)

Стабільність грошового ринку (у разі недостатньої ліквідності

необхідно докапіталізовуватись згідно із нормативами НБУ)

Об'єднання банківських установ (з метою підвищення рівня

капіталізації банків)

Становлення власної економіки (а не очікувати траншів, через які

економіка призупиняє свій розвиток через борги, що зростають)

Відкриття нових конкурентоспроможних банків (через спрощення

процедури відкриття та ліцензування недержавних банків збільшити їх

кількість)

Базель ІІІ (як основні коефіцієнти платоспроможності та ліквідності

банку)

Збільшення рівня довіри клієнтів до банків

economics

economics finance

finance